2022年2月16日に行われた、株式会社コアコンセプト・テクノロジー2021年12月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社コアコンセプト・テクノロジー 代表取締役社長CEO 金子武史 氏

株式会社コアコンセプト・テクノロジー 取締役CFO 中島数晃 氏

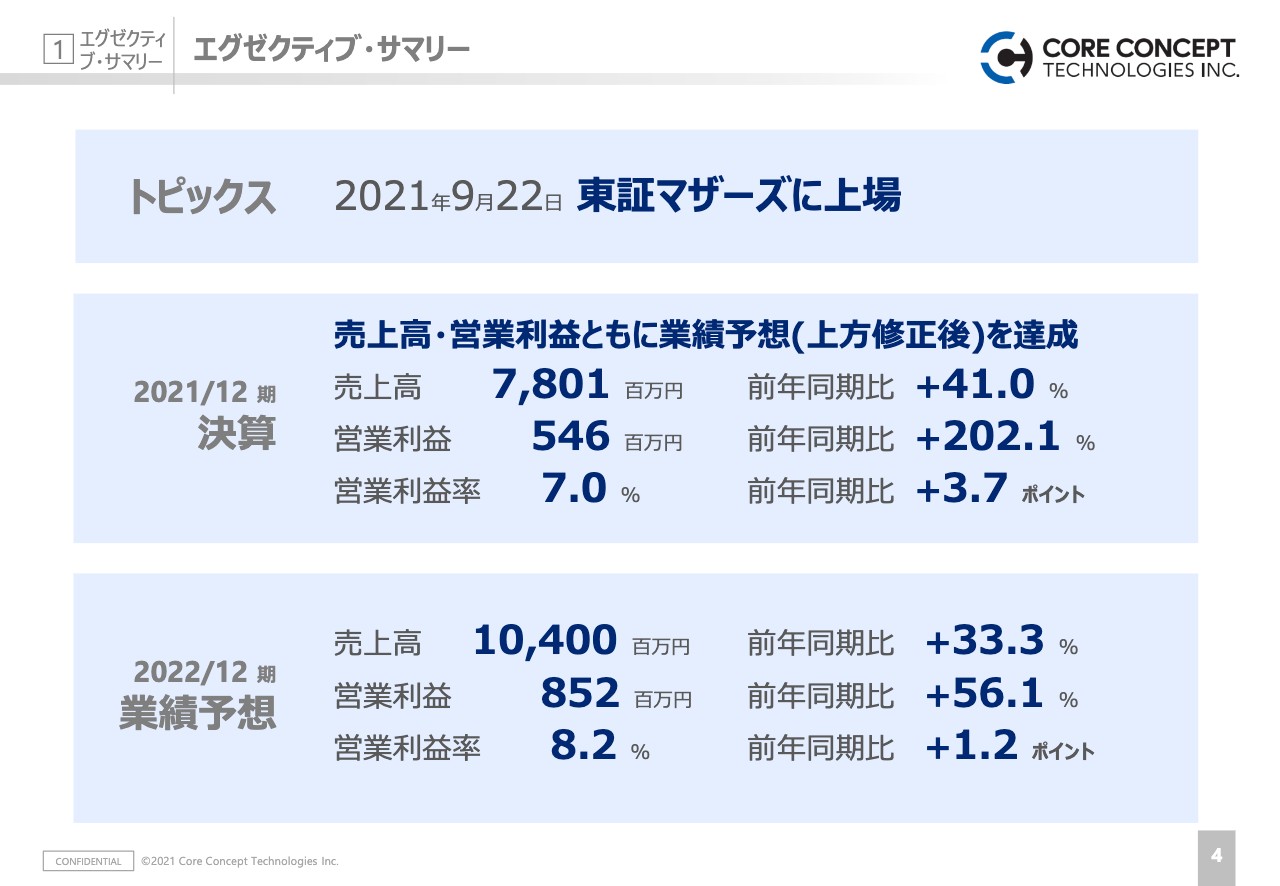

エグゼクティブ・サマリー

金子武史氏(以下、金子):コアコンセプト・テクノロジー代表取締役社長の金子と申します。本日はよろしくお願いします。それでは、2021年度の決算説明会を始めます。

サマリーです。昨年の9月22日に東証マザーズに上場して初めてとなる本決算の説明になります。まず、2021年度12月期決算の実績になります。おかげさまで売上高・営業利益ともに業績予想を上回る着地となりました。

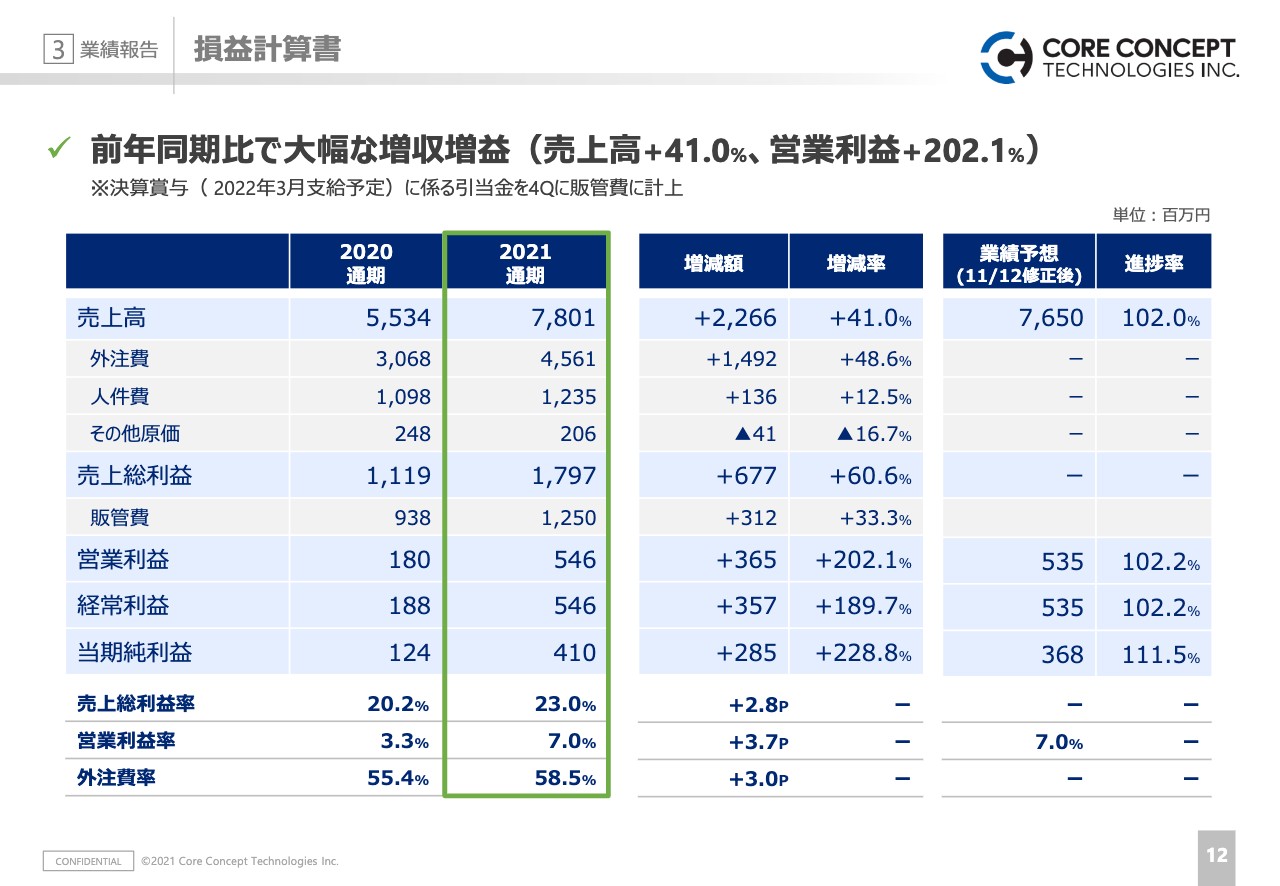

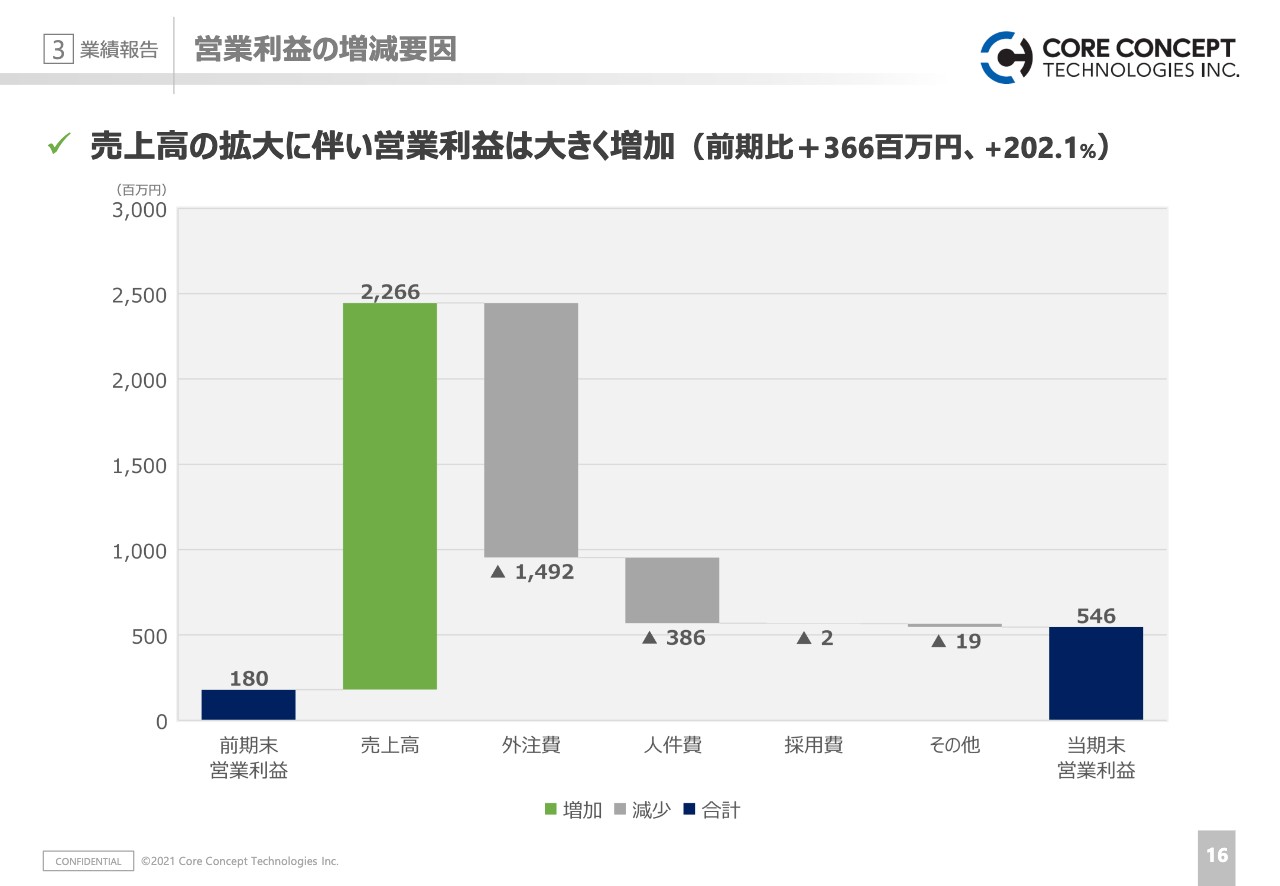

売上高は78億100万円となり、前年同期比で41パーセントの増加です。営業利益は5億4,600万円となり、前年同期比で202.1パーセントの増加になりました。

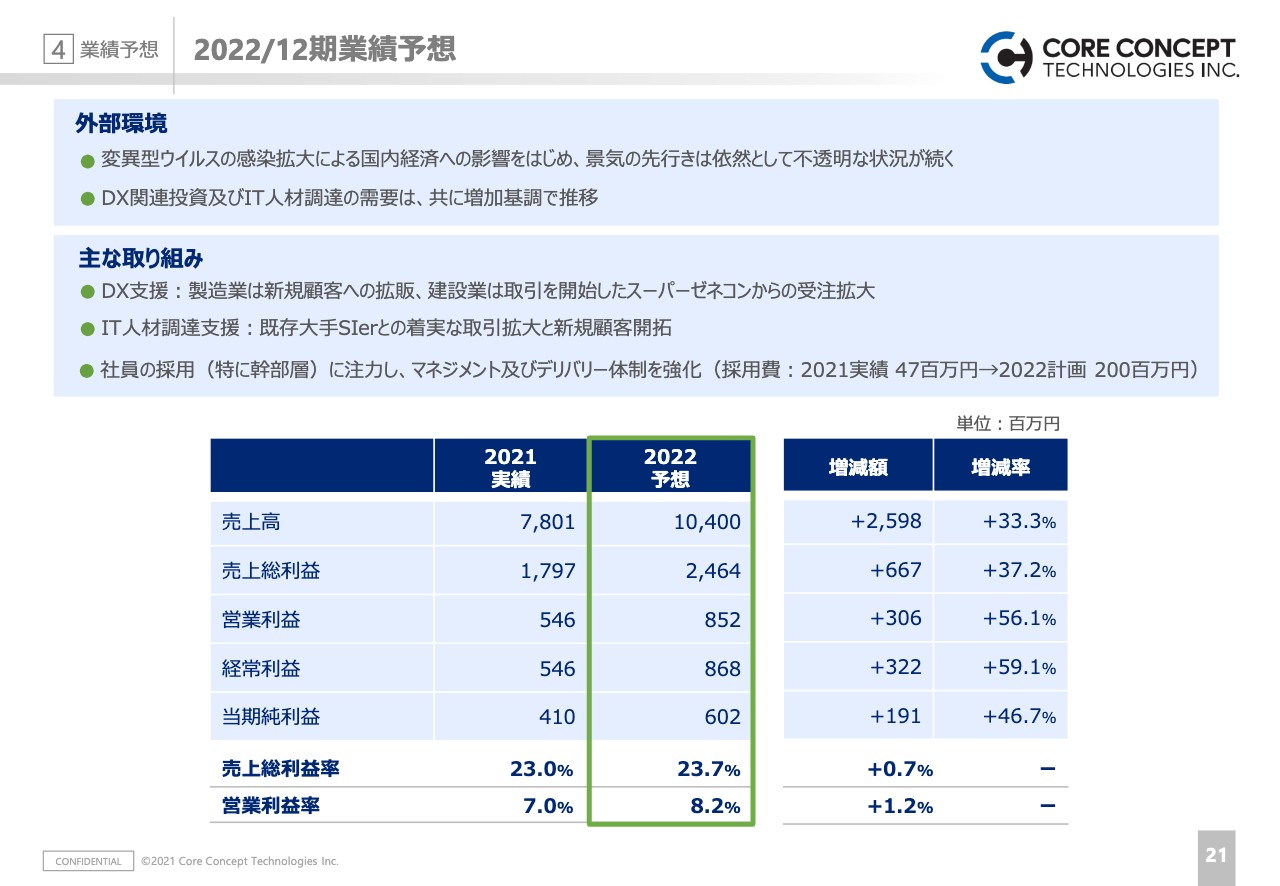

また、2022年12月期の業績予想に関しては、売上高が104億円、営業利益が8億5,200万円、営業利益率が8.2パーセントを想定しています。それぞれ、売上高は33.3パーセント増、営業利益は56.1パーセント増、営業利益率は1.2ポイント増と、引き続き成長を志向する計画で進めていく方針です。

会社概要

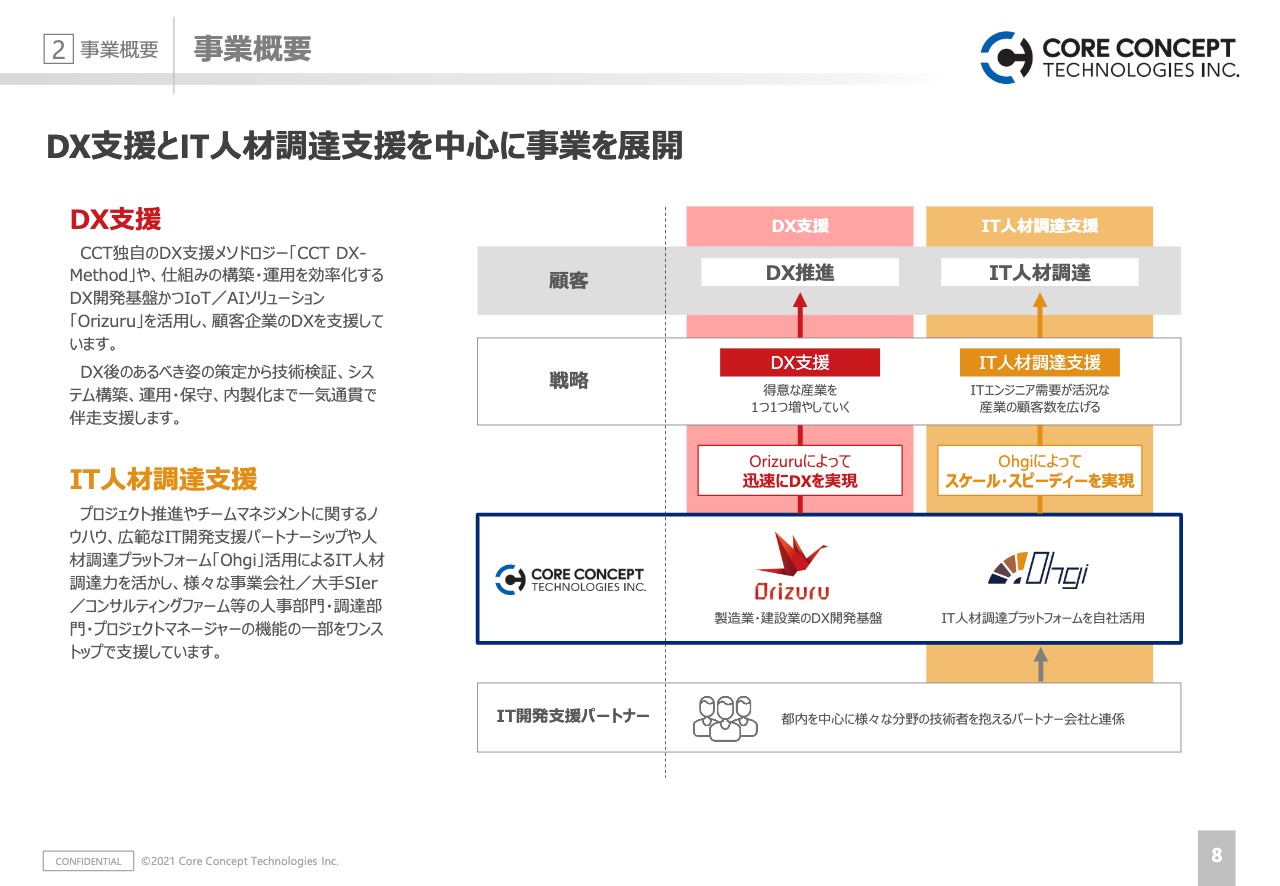

事業概要の紹介です。こちらはポイントを絞ってご説明します。メイン事業は2つで、DX支援とIT人材調達支援という2つの事業を推進しています。

東京本社を中心に、大阪、福岡と、全国3拠点に事業展開しています。創業は2009年9月17日になります。上場に伴い資本金が5億円を超えています。決算期は12月で、従業員数は2021年12月末時点で250名となっています。

ミッション / ビジョン / 行動指針

当社の特徴です。日本でもIT産業はかなり大きな産業になっていますが、当社自体は2009年に創業した後発のベンチャー企業です。このIT産業について、新しいテクノロジーなどを活用し、より魅力ある次世代の産業にどんどん良くしていくことを目指し事業を進めています。

具体的なビジョンとして、「Right AI, Right DX.」と銘打っています。当社は先進テクノロジーに強みを持っている会社です。このような強みにより、事業会社の今後のさらなる成長という経済発展に貢献できるようにします。

付加価値のある事業を提供することにより、お客さまである事業会社が伸びることで、当社自体も契約を継続していただいています。結果として当社も成長していくという好循環が実現する事業を目指すビジョンとしています。

それを実現するための当社の社風は「Think Big, Act Together.」というキーワードで表しています。当社はエッジが立っている製品・サービスを提供している自負があります。このようなものは、誰かがきちんと着想し、創出することで付加価値が出せると思います。

このイマジネーションが起点になると考えています。質を引き上げていく意味で「Think Big」にまずはこだわっていくことが価値創出には重要だと考えます。

その上で、それは実現されて初めて評価されます。実現をしていくためには、当社も含め1社1社の、あるいは一人ひとりの努力が重要です。各個人が1人で頑張っても限界があるという考え方のもと、チーム全体で一丸となり、その実現に向けて推進するということを表した言葉が「Act Together」です。この言葉を掲げ、実現にこだわります。

この2つを両輪としながら進み、成長していく会社を目指し、行動指針を規定しています。

事業概要

このような社風で現在推進しているのがDX支援とIT人材調達支援の2つの事業です。それぞれ、自社製品・サービスを持ち展開しています。DX支援では「Orizuru」という製品により、特に製造業と建設業の大手企業のDXを効率的・効果的に実現するサービスを事業として展開しています。

それを補完するサービスとして、IT人材調達支援があります。昨今、ITエンジニアがどこの業界でも引く手あまたになっています。弊社では、独自の人材調達プラットフォーム「Ohgi」を活用した広範な人材ネットワークをもっており、お客様のIT人材調達機能の一部をワンストップで支援しています。

弊社がDX支援で受託する案件について、正社員だけでは質・量ともに担保できないリスクがありますが、IT人材調達支援の人材ネットワークを活用することで、必要な体制を即時に組むことが可能ですし、一方のIT人材調達支援についても、このネットワークを最大限活用し、お客様の人材調達ニーズに応えています。

このように機会損失なく展開する補完関係により、シナジーを発揮しています。これらを組み合わせることにより、これまで年率30パーセントから40パーセントの成長を続けてきました。

主要顧客

当社のお客さまの一部になりますが、継続的にお取引させていただいている会社の例になります。

DX支援では、特に製造業・建設業の大手の事業会社と長くお取引させていただいています。また、IT人材調達支援では、SIerやサービスプラットフォーマーと多くお取引させていただいています。

このように、DX支援・IT人材調達支援ともに大企業との取引が年々増えている状態であり、当社も成長しています。

当社の特徴

当社の特徴をまとめています。ポイントをお伝えすると、産業の競争力を引き上げるためのDXについて、コンサルという上流の工程から、仕組みを作った後の内製化まで一気通貫で支援します。それにより、お客様と長いお付き合いを継続できることが特徴です。

それを補完するIT人材調達支援に関しては、景気変動により需要が強い時には、外部人材を活用しスケールさせます。逆にリーマンショックや今回のコロナ禍のように一時的に需要が減退する時には、外注から弊社社員に切り替えることで、財務レジリエンスの効果を発現し、当社自体は赤字になりにくい、攻め守りともにカバーする補完関係を実現しています。このように全体のバランスを取りながら成長させているのが当社の事業モデルになります。

損益計算書

業績の報告をいたします。前年同期比で大幅な増収増益という結果になりました。売上高の増加とともに、売上総利益も伸ばしており、各数値は計画よりもよい状態で着地しています。

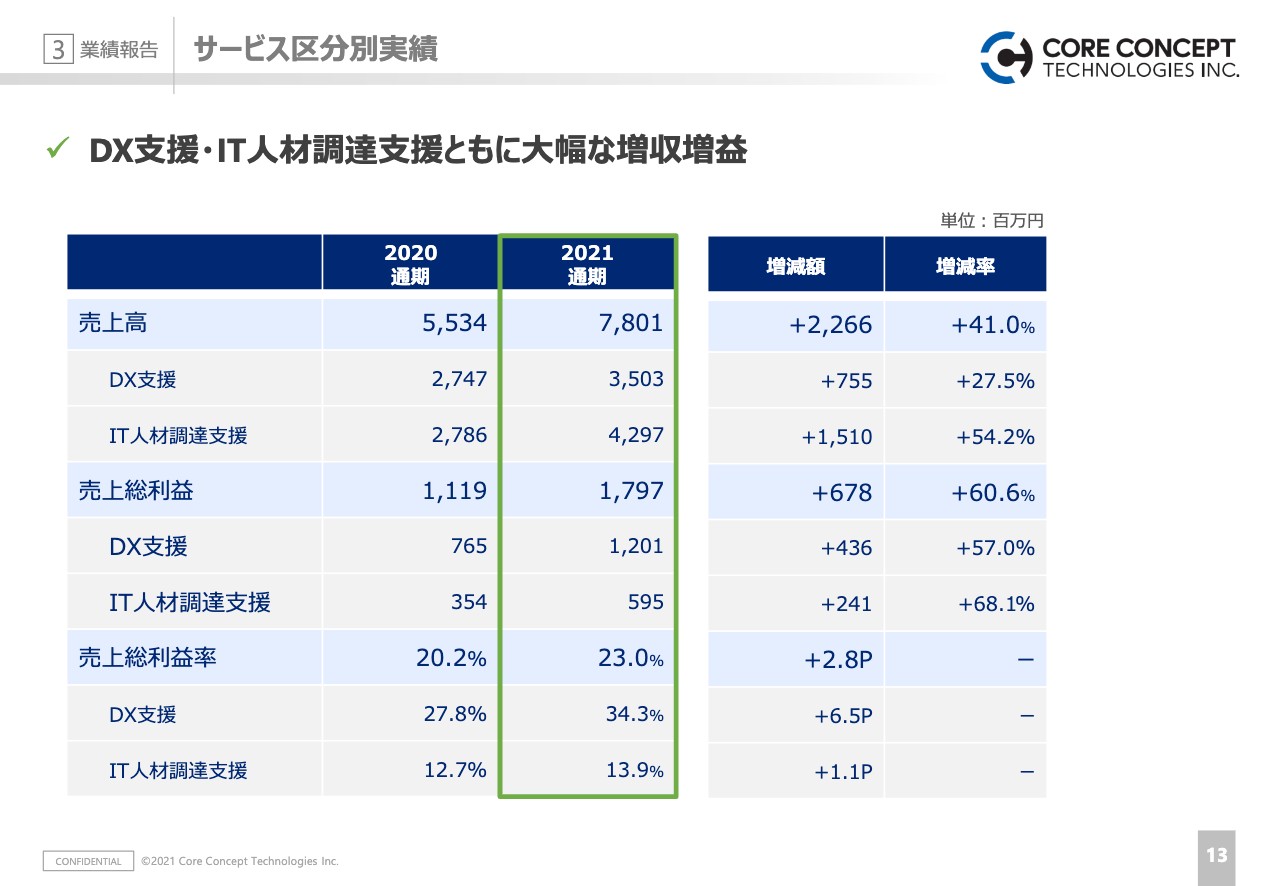

サービス区分別実績

2つの事業の内訳を数値で掲載しました。DX支援・IT人材調達支援ともに伸びている状況です。内訳を見ると、売上高78億円のうち、DX支援が35億円で、IT人材調達支援が42億円になります。これまで1対1のペースを見据えながら展開してきましたが、前期に関しては、IT人材調達支援のウェイトが増えた結果になっています。

ただし、毎年の需要に若干の増減があるため、これからも1対1前後のバランスで展開していく方針です。各事業ドメインの粗利率に関しては、スライドに記載しています。

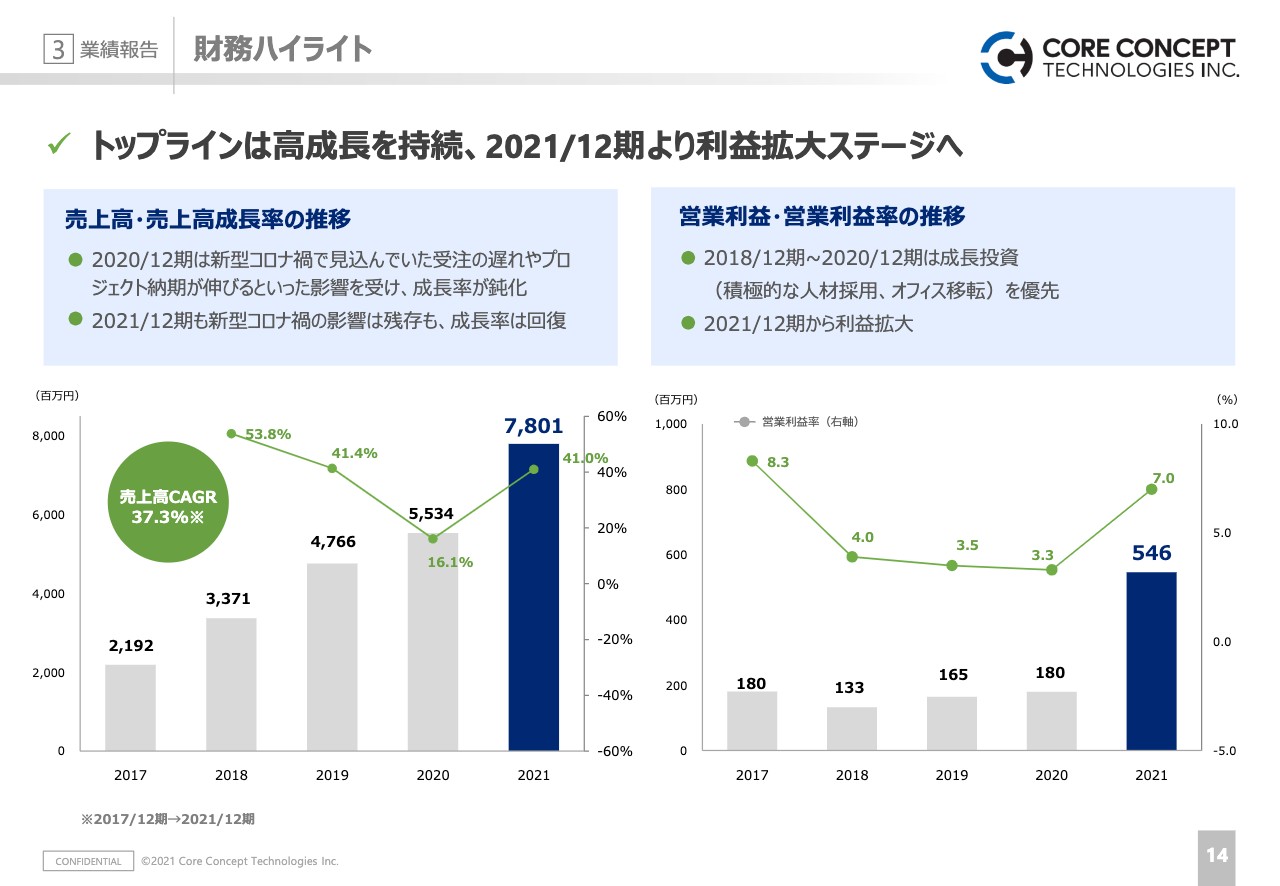

財務ハイライト①

各年度のトップラインと営業利益率の推移です。トップラインは、平均37.3パーセントの増加率となります。コロナ禍の影響が当社にも一部あり、前々期は16.1パーセントの成長と通常より伸び率が低い状態でしたが、前期は41パーセントと成長路線に戻しています。

営業利益に関しては、2020年までは先行投資的に製品開発や採用、オフィスの移転に資金を向けてきました。投資額を巡航速度に戻したことで、利益率は大幅に上がってきています。

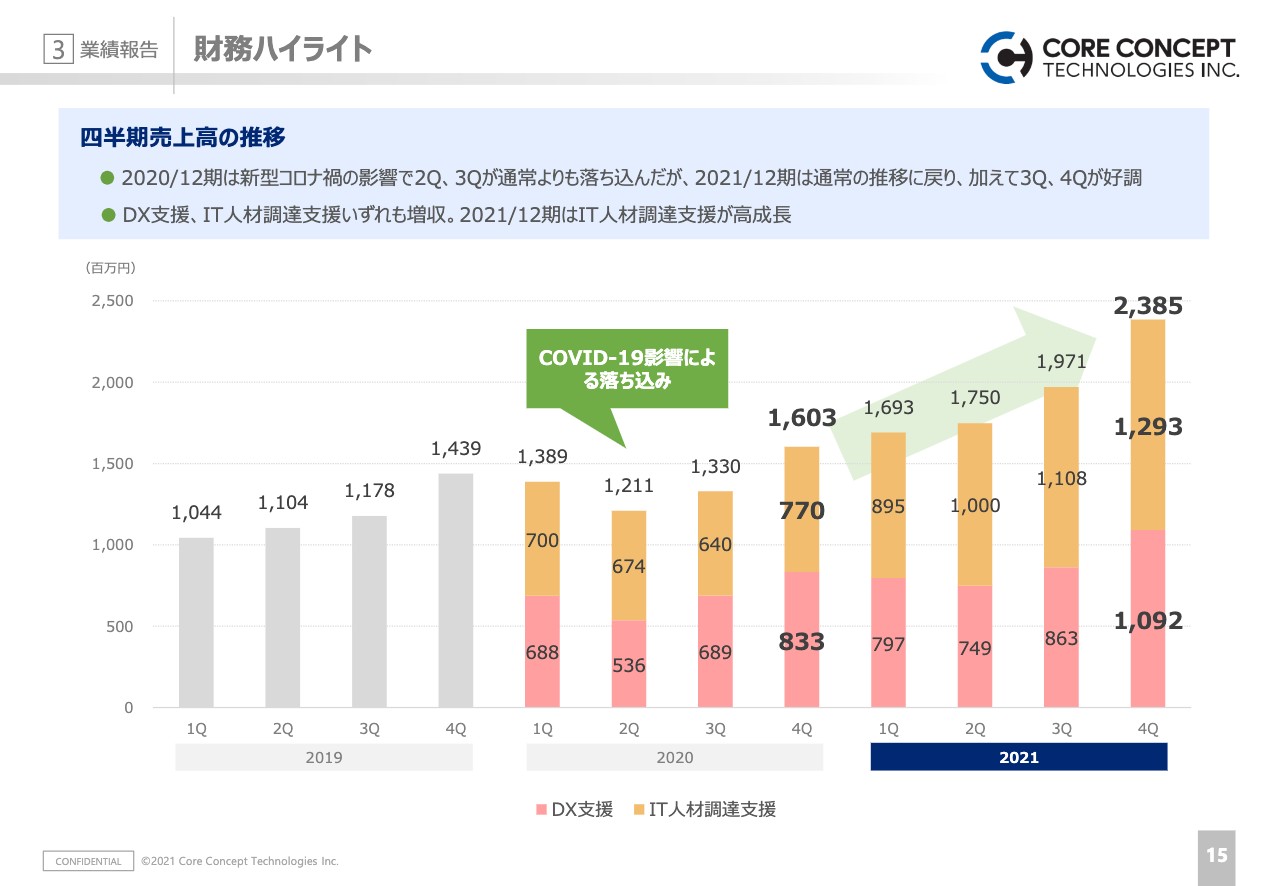

財務ハイライト②

四半期別の推移です。2021度は、各四半期でトップラインを伸ばせています。そのうち、第4四半期に関しては、IT人材調達支援の伸び率が比較的高く、通期では全体に対するIT人材調達支援の割合が少し高く着地しました。

営業利益の増減要因

営業利益の増減要因を棒グラフでまとめています。基本的には売上高の増加が大きく寄与し、営業利益も増加している結果になっています。

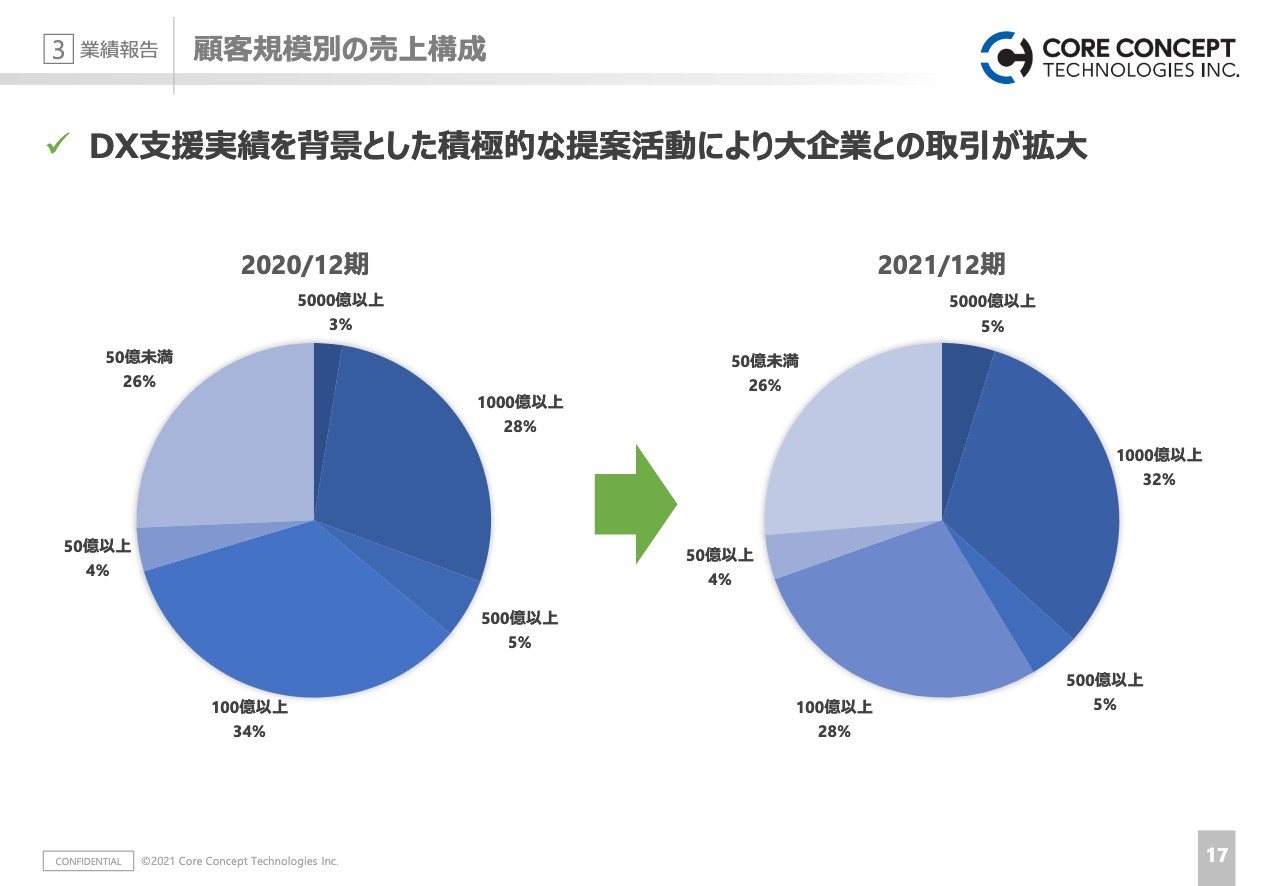

顧客規模別の売上構成

どのくらいの規模のお客さまが取引先になっているかという、顧客規模別の割合を示した円グラフになります。売上高5,000億円以上のお客さまは3パーセントから5パーセントに増えています。

1,000億円以上のお客さまも28パーセントから32パーセントに増加しました。基本的には、当社が大企業と考える年商1,000億円以上のお客さまとの取引の割合を増やせています。

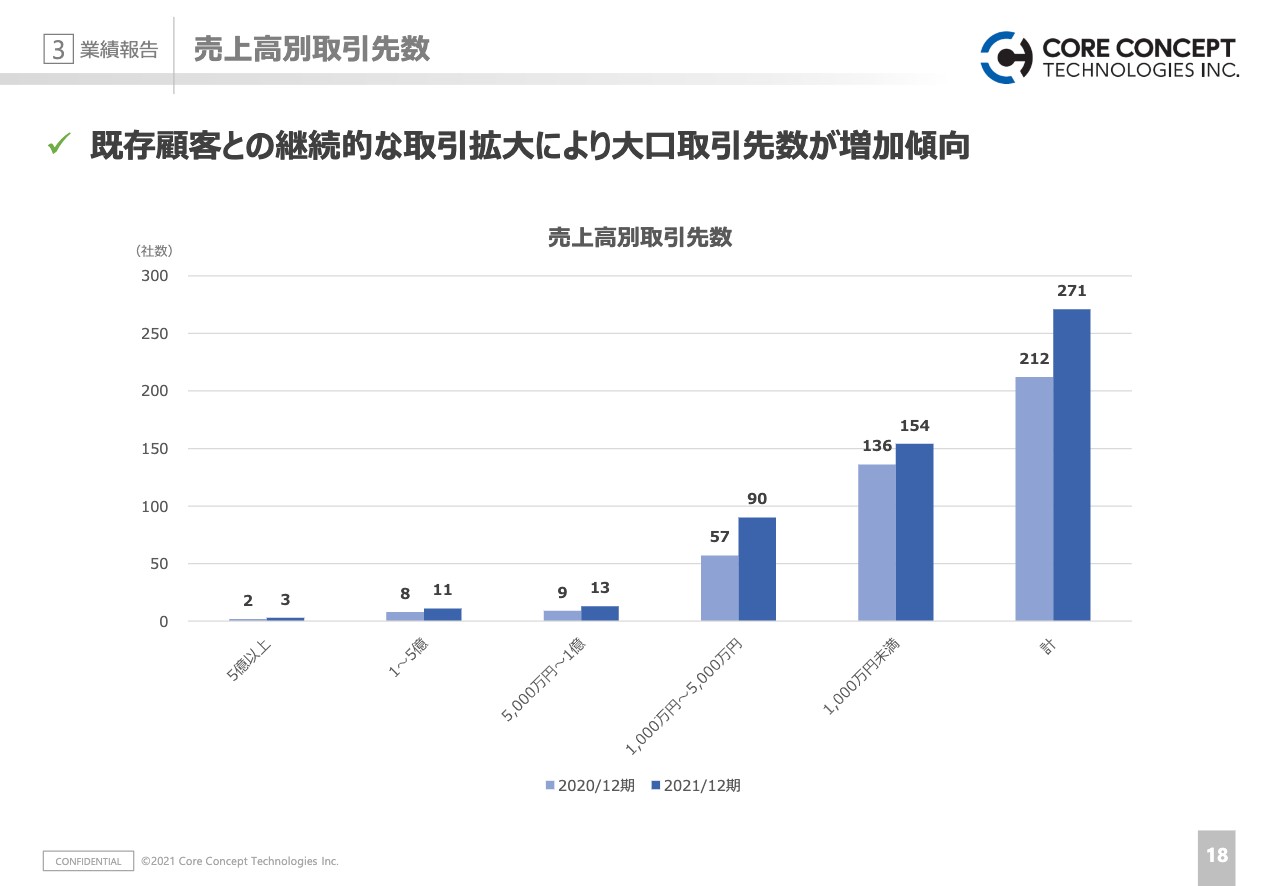

売上高別取引先数

当社の売上高別取引先数です。グラフ右端の合計では212社から271社へと増加しており、大手の割合を増やせているとともに社数も増やせています。顧客からのきちんとした信用を獲得していけば、まだまだ事業成長を見込めるよい状態だと捉えています。

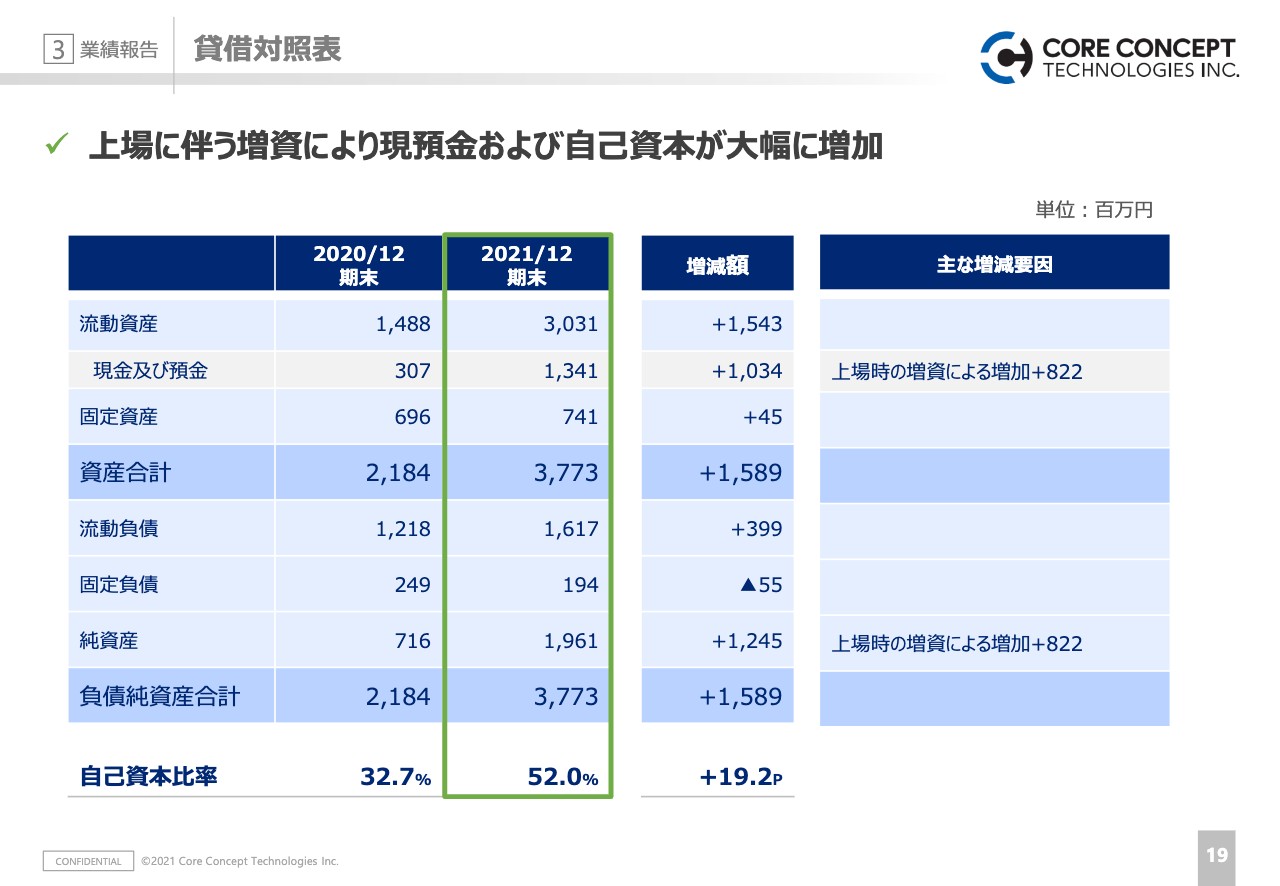

貸借対照表

B/Sのポイントをまとめたものです。現預金および自己資本は大幅に厚くなっており、財務体力も相応に付いてきている状況です。以上が前期の結果報告です。

2022/12期業績予想

今期業績予想のまとめです。2022年度12月期に関しても堅調に成長させていく計画です。売上高は33.3パーセント増という事業計画です。足元は非常に堅調なスタートが切れており、予想を達成すべく今期も事業を拡大していきたいと考えています。

営業利益に関してもスライドのとおりですが、より力を入れていくポイントは、「主な取り組み」として記載しています。DX支援に関しては、特に製造業に対しては創業以来の強みを持って取引社数も増やしています。

約6年前に建設業のドメインもDX支援につながる取引を増やし、拡大を志向してきました。その結果、一昨年・昨年と、特にスーパーゼネコンと呼ばれる非常に大手のお客さまも複数社獲得できている状況になっています。こちらがDX支援の売上増加の柱の一つになってきています。

このように、特に大手の製造業・建設業の取引拡大が今期の業績予想達成に大きく寄与すると考えています。

IT人材調達支援についても、大手のSIerとの取引が質・量ともに増えてきており、こちらを堅調に伸ばしていく計画でいます。また、内部的には社員の採用に関して、今期は2021年の約4倍程度の採用費を計画に含んでいます。

継続的な成長がこれからも実現できるように、特に幹部層の採用に注力し、組織強化にも目を向けていきたいと考えています。このように、今期の業績に関しても、みなさまのご期待に応えていきたいと考えています。

国内システムインテグレーション業界の課題認識

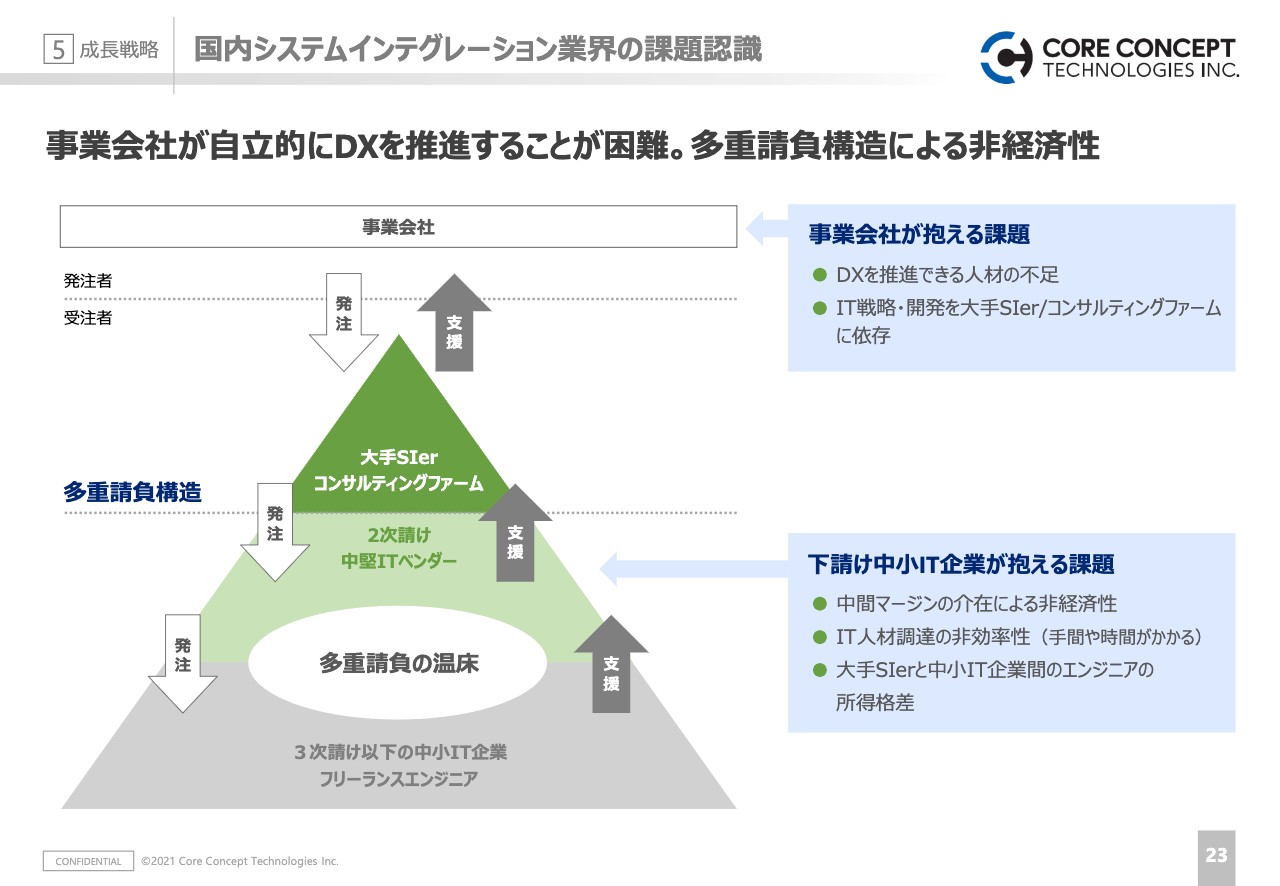

今後の成長戦略をご紹介します。当社が見ているIT業界あるいはDX支援を取り巻く環境のポイントを整理したスライドになります。日本の国際競争力を高めていくための打ち手であるIT、さらにはDXが、今後の企業成長の重要な戦略として各社で取り組まれていると理解しています。

当社が見ている現状をお伝えすると、各事業会社がDXを推進するには、かなり苦慮している側面が2つあると考えています。こちらがスライド右側に青色で強調した部分です。

事業会社としては、このようなデジタル経営を推進できる人材が社内に多くは存在せず、また採用するのも難しいという状況のため、各SIerや外部のベンダーにかなり頼らざるを得ない状況があると考えています。

一方、サービスプロバイダー側は盤石かというと実はそうではありません。各産業において中小企業が多いのが日本の実態であり、情報システム産業も大半が中小企業という構造になっています。DXに関わる人材も大手SIerに所属している社員だけでは足りず、中小企業からも多く参画してプロジェクトを推進している状況です。

ここに多重下請け構造が根深く存在しているのが日本の構造的な課題です。実際にプロジェクトに従事しているエンジニアが所属している会社や本人に、十分に経済的な還元が行われにくい構造になっています。このような状況でIT・DXが推進されているのが、日本の産業構造だと捉えています。

当社の目指す姿と戦略

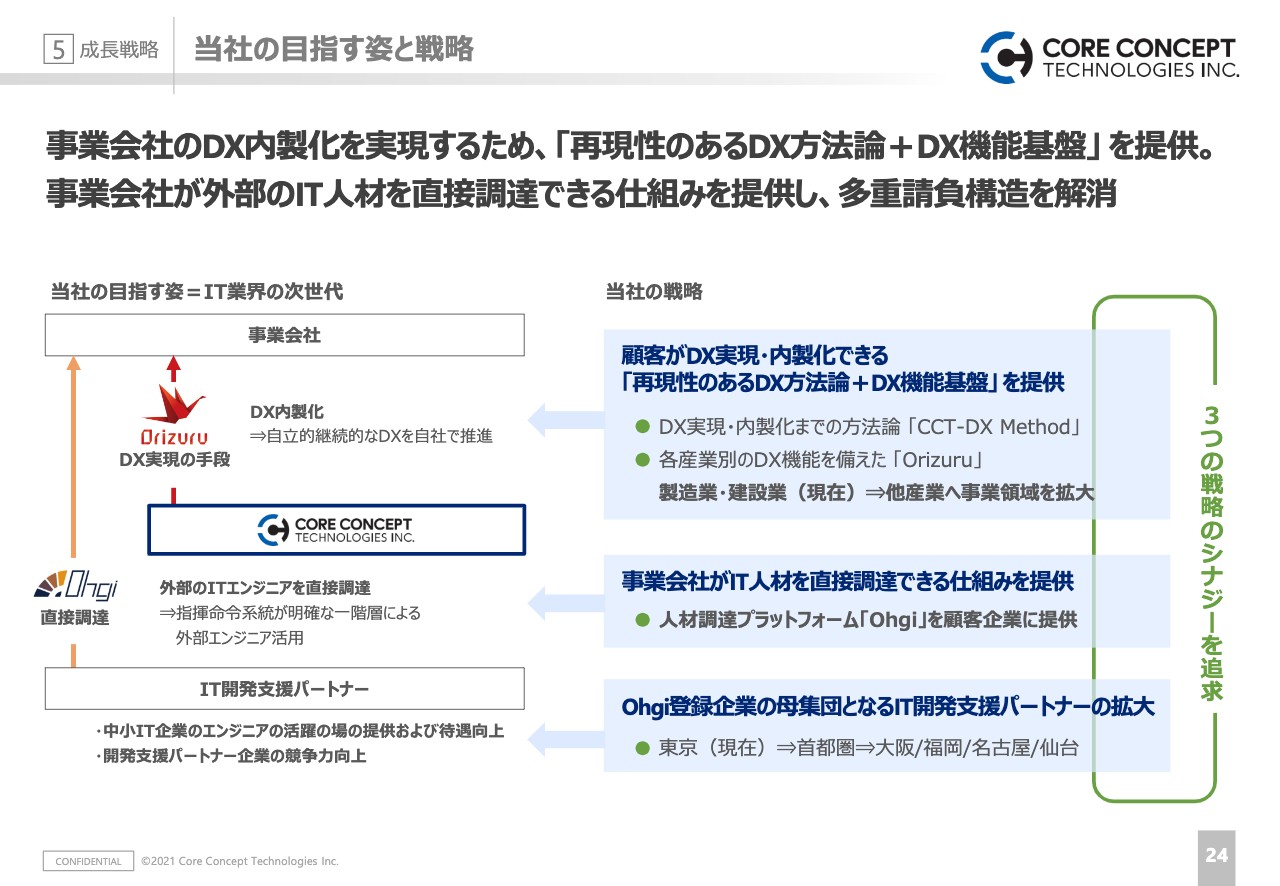

このような問題は一網打尽に打破するのはなかなか難しく、徐々に改善していく粘り強い取り組みが必要だと考えています。

当社は、このような問題点を改善し、産業自体の魅力を引き上げていくことにより、次世代にはよい産業となり、さらに魅力度を増していくことを目指しており、当社の事業戦略上もこのような問題を解決していく取り組みを進めていきたいと考えています。

このような問題を解決するためには、具体的に3点の打ち手を打っていくことが必要ではないかと考えています。まずは事業会社向けに大きく2点あります。当社もDXを推進している企業ですので、お客さまにDXをプロジェクトとしてご支援する際に、まずはプロジェクトをきちんと成功に収めるという点は、外部のベンダーとしてコミットしながら進めていきますが、それにとどまらないということです。

具体的には、当社が持つDXを実現するために必要な方法論や、それを補っている人材のノウハウの提供です。お客さまと一緒にプロジェクト活動を進める過程で、お客さまに当社社員のノウハウをナレッジトランスファーしたり、プロジェクトをうまく進めていくための方法論をきちんと伝授したりしながら、最終的によい仕組みを作るだけではなく、内製化可能な組織力を構築していくことができます。そのようなところまでご支援させていただく気概で、一緒にプロジェクトを行っています。

ベンダーにとっては非常に重要な社内ノウハウをお客さまにご提供するということになるのですが、このようなことを継続的に続けていかないと、事業会社側にDXを推進するという機能がなかなか備わってこないと考えています。これは事業会社が国際競争力をさらに引き上げ、日本が世界で勝っていくための要件ではないかと思い、ここまで考えて進めています。

2点目として、事業会社がDX推進技術を得たとしても、事業会社ではITの人材をなかなか採用しきれないといった課題は残っています。ここに対し、当社は「Ohgi」サービスを事業会社のプロジェクトを推進するチームにも展開させ、事業会社が必要なスキルの人材を当社の人材ネットワークから見つけ、プロジェクトに招くというかたちで、この課題を解決していくご支援も行っています。

この業界の根深い課題である中小企業が多いことによる多重請負構造については、当社の「Ohgi」というプラットフォームが打破します。最終的には「Ohgi」に日本の中小IT系企業をすべて登録して、「Ohgi」サービスのユーザーとなっていただくことができれば、「Ohgi」の下はフラットに収斂することになります。

したがって、当社が事業規模を拡大して、最終的にこの「Ohgi」というサービスをあるべき姿に持っていくことができれば、産業自体を徐々にフラットにして、中小企業のエンジニアも付加価値や貢献度に応じた経済性を享受できる世界にしていけるのではないかと考えています。

こうした定性的なゴールを見据えながら、現在の事業を一つひとつ伸ばしていくというのが、今、当社が進めている事業戦略の考え方になります。このように少し大きなビジョンを掲げつつ、足元の目標は「Orizuru」と「Ohgi」を駆動した事業の拡大となります。

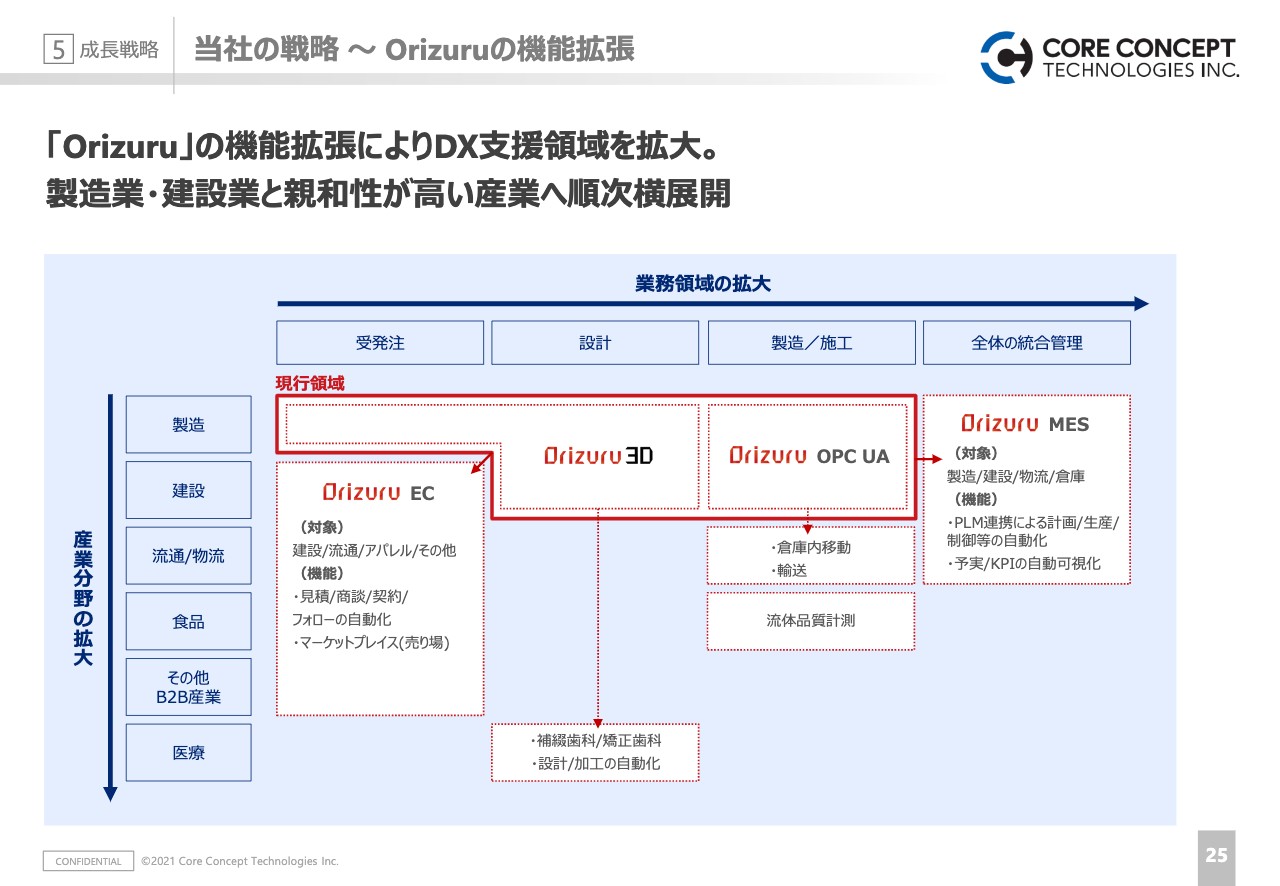

当社の戦略 ~ Orizuruの機能拡張

現在、「Orizuru」に関しては、幸いなことに製造業・建設業を中心に大手のお客さまも増えてきています。隣の産業、隣の産業と徐々に機能拡充していくことで、当社が強みとする事業の面を広げながら、最終的には全産業に対してDXをご支援できるように広げていきたいと考えています。

建設業の次は流通・物流業、あるいは食品製造業といったところが隣の産業になっていきます。こちらの機能を事前に備えていくことで、然るべきタイミングで新しい産業へも参入し、そこでの実績を増やしていくというかたちで、まだまだスケールさせていきたいと考えています。

当社の戦略 ~ Ohgiのプラットフォーム化

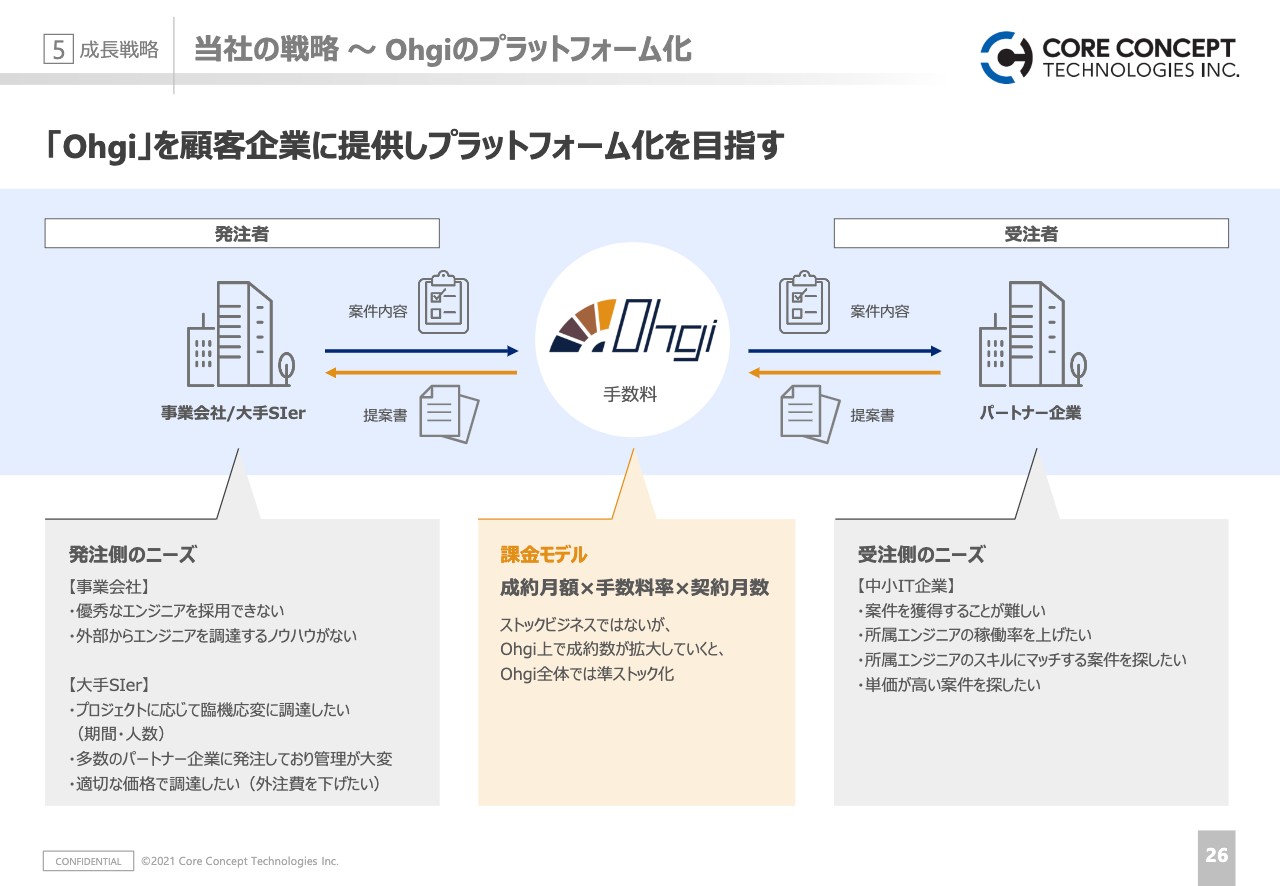

「Ohgi」もユーザー数を増やすことにより、多重請負構造の問題が徐々に解消するモデルになっています。適した人材を見つけやすいということだけではなく、同時に人材あるいはその所属会社が適正な対価を得ることができる世界を実現していくことを目指しています。

当社がどのようにマネタイズするのかという点ですが、基本的には業務委託で人材をプロジェクトに招いて活用していくというのが、この産業で「受託」というかたちで行われている姿です。人材を探す時に「Ohgi」サービスを利用する対価としてシステム利用料をいただくことで「Ohgi」の事業性を確保していきます。

「Ohgi」で必要な時に適した人材を探していただくことにより、当社も利用料を得られ、経済性の一部を享受できます。当社も「Ohgi」を使った事業収益を増やしていくというかたちでマネタイズしていきます。こちらをさらに拡大することで事業成長を目指します。

このような方向性で、30パーセントを超えるような事業成長を志して進めています。当社も成長していきながら、日本を取り巻くIT産業がより魅力的になるような世界を目指して事業を進め、お客さまである事業会社が国際競争力をさらに高めていけるように、私たちも本気で取り組んでいきたいと考えています。

以上で本日の決算説明会のご説明を終了します。

中島数晃氏(以下、中島):今回は上場後初の決算説明会のため、決算内容だけではなく、当社の事業内容や今後の成長戦略にも触れさせていただきました。

質疑応答:今後の売上高成長と利益率改善のイメージについて

中島:「今後の売上高成長と利益率改善のイメージを教えてください」というご質問です。

金子:売上高成長に関しては、今後も年率30パーセント以上の成長を志向していきたいと考えています。利益成長に関しても、年率1から2ポイントの営業利益率の改善を継続していきたいと考えています。

どのようなかたちで実現していく考えなのかという点に関しては、基本的に当社のDX事業は、これから事業会社がさらに発展していくためのキーとなる要素ですので、需要が旺盛です。特に製造業・建設業に関しては、大手を中心に長く取引を継続できており、評価していただいています。一方で、当社が取引先としている製造業・建設業は産業の中の数パーセントですので、まだまだ展開可能な大企業のお客さまが非常に多数いらっしゃる状態です。現在の実績をもとに、営業段階できちんとお客さまにご紹介して、訴求していくことで、新規のお客さまもまだまだ広げていけると考えています。

IT人材調達支援も同様で、既存の大手SIerとの懇意の取引が年々拡充して評価いただいていますが、まだ取引に至っていない大手のSIerも数多くいらっしゃる状態です。こちらに関してはDXと同様に、これまでの実績を訴求しながら、新しい取引も開始していきたいと考えています。

次に利益率についてですが、大企業との取引先が増えてきているため、提案している単価を徐々に上げられている状況ですので、粗利率に関しては改善できてきています。また、積極採用により採用費用はこれまで以上に増えていきますが、一方でオフィス増床に関しては、現在コロナ禍でリモートワーク中心になっているため、考えておりません。トップラインの成長に比べると間接費の増加は緩やかに推移させていけるという見立てができているため、営業利益率は継続的に年率1から2ポイントの改善を達成していけるのではないかと思います。

質疑応答:DX支援の競合会社の中でのポジショニングや強み、差別化について

中島:「DX支援の競合会社は数多くあると思いますが、御社のポジショニングや強み、差別化について、あらためて教えてください」というご質問です。

金子:DX支援の競合については、同じ産業でともにご支援しているような会社が増えている状況で、当社もその1社として事業会社の成長に対して貢献しています。

当社の特徴やポジショニングに関してですが、まず技術的あるいは専門的な特徴がポジショニングにも結びついているところがあります。もともと製造業向けの業務変革に従事してきたメンバーが創業メンバーにおり、モノづくりの業務知識や、その各業務を変革するためのキーとなる技術を持っています。

製造業においては、具体的には3Dと呼ばれるモノの形を規定する形状処理の技術などを中心に、ブラウザあるいはビューアー上で情報を伝達していく、3Dビューアーに関しての画像処理の技術などです。そのようなものをもとに、暗黙知あるいはベテランが経験値によって判断している際の判断のメカニズムに関し、ある程度知見を持っています。

製造業のエキスパートの判断に関しての知見や、その中で必要なデータをAIなどを活用して半自動化していくためのアルゴリズムの知識、その背景となるような数学あるいは物理学の高度な知識があります。このような点が当社のソリューションのもととなる要素技術の専門性になっています。

これまで12年間、中途あるいは新卒の方々を多く採用し、現在は社員数が250名になっています。社内では、社員に対して可能な範囲で徹底的な人材の教育やナレッジの伝承などを行い、システムのモジュールとして高度にアセンブリして、「Orizuru」という製品として固めています。

このような継続的な組織活動により、お客さまに届けられる価値の標準化を進めてきました。これらの技術が当社の強みになっており、お客さまにも評価していただいています。

そのような部分が図面をベースに見積もりをし、生産計画を立てて、物質化していくバリューチェーンの流れにフィットしています。扱う物の大きさは違いますが、製造業で培ってきた技術は、図面を書いて現場で物質化するという意味で、建設業のバリューチェーンにもそのまま当てはまるものでした。

現在サポートしている産業に関しては、要素技術の強みを一通り備えているというのが当社の強みです。産業にフィットする即戦力性の高いDXというところで差別化できていると考えています。

これらがほかの産業でどれほど活きてくるのかという点ですが、流通業では、例えば倉庫の中の自動搬送やピッキングの処理の自動化などになります。確かに動かす設備は違いますが、工場の中の自動化や、生産管理していくKPIの制御は、倉庫の管理にも非常に近いものがあります。

そのため、すべては再利用できなくとも、標準機能の7割近くを再利用することができます。これを「横の産業」と呼んでいます。この「横の産業」に、必要な差分を標準機能として「Orizuru」に搭載し、さらに展開しながら、「Orizuru」に差分開発を徐々に乗せていきます。

そして、これまでの強みに差分を重ね合わせて展開していくことによって、今後は隣の産業を侵食しながら、事業規模を拡大していくことが実現できると考えています。

質疑応答:創業メンバーの出身であるインクス社について

中島:「御社は、下村会長の出身会社であるインクスの流れをくむ会社だと思います。このあたりの補足説明があれば教えてください」というご質問です。

先ほど金子がお話しした製造業の強みと被るかもしれませんが、補足説明があればお願いします。

金子:下村をはじめ、当社の創業メンバーは全員、インクスという会社の出身メンバーです。当社の立ち上げの経緯をご説明します。創業した2009年度にインクスは残念ながら民事再生法が適用となってしまい、いったんその事業はリスタートするかたちになりました。現在はSOLIZE(ソライズ)という会社に名前を変えて存続、発展されています。

当時、当社の創業時の社長である下村は、インクスの研究所の所長として、R&Dを統括していました。民事再生法が承認されたため、会社は存続したのですが、コストセンターや新しい技術開発に関しては、再生計画上、予算を割くことがすぐには難しいという状況になりました。

そのため、下村はインクスを退社したのですが、「これまで取り組んできた技術は、社会に貢献できる専門的な価値があるものだ。世の中に埋もれさせたくない。あらためて自分たちで会社を立ち上げるか、なんらかの手段をもって、技術発展に寄与したい」という非常に強い思いがありました。

リーマンショックの最中だったため、なかなか資金集めが難しかったという事情もあり、創業メンバーが自己資金を出しあい設立したのが当社です。

幸いお客さまにも恵まれ、インクスの技術とかたちは異なりますが、あらためてDXで評価されるような製品やサービスを具体化して評価いただくことができ、このような事業成長に結びつけられました。

質疑応答:今期の人件費の伸び率の減少について

中島:「2021年12月期の売上高の成長がプラス41.0パーセントであるのに対して、外注費がプラス48.6パーセント、人件費がプラス12.5パーセントとなっています。売上高の成長に対して、人件費の増加率が小さいですが、採用に苦戦したため外注を増やしたということでしょうか?」というご質問です。

中島:先ほど金子からもお伝えしたとおり、上場を見据えていたため、2018年12月期から2020年12月期までの3期間は人材採用を前倒しして、先行採用を行いました。けっして人員が余っていたということではありませんが、当時の売上高に対しては、比較的人員に余裕がある体制で事業展開をしていました。

そのため、2021年12月期については、採用に苦戦したり、失敗したりしたということではなく、採用数を自然体に戻したという状況です。その結果、人件費の増加率が低くなっています。

一方で、受注が順調に拡大したため、デリバリー体制を作るための人員が若干足りないという事態が発生しましたが、当社には「たくさんのビジネスパートナーから人材を調達できる」という強みがあるため、こちらを使って外注の方を増やし、デリバリー体制に支障がないようにカバーしました。

また、先ほど財務レジリエンスの話がありましたが、好調時にレバレッジをかけ、不調時には逆に抑制して社員で代替するというコントロールが非常にフレキシブルに効く点も、当社の強みだと思っています。今後も年によって、外注比率や人件費率の若干の変動はあると思いますが、そのあたりはトータルでコントロールするかたちになります。

今期については再び積極採用モードにシフトしていくため、2022年の採用費は前期の4,700万円よりも大幅に増やして2億円を計画しており、人件費も増加しますが、外注費と合わせてコントロールすることを考えています。

上場が信用力にも大きく寄与していると思っており、採用では上場前よりもプラスに効いている実感があります。

質疑応答:来期増加予定の費用の詳細について

中島:「2022年の予想では販管費が大きく増える前提となっていますが、採用費以外で大きく増える項目があれば、その項目の2021年実績と2022年の計画を教えてください」というご質問です。

中島:販管費は大幅に増加しますが、採用費以外では大幅に増やす個別の項目は特にありません。積極採用へシフトしていくため、フィーだけではなく、労務費に計上される部分もあります。また、販管費の部分の人件費もある程度は増えていきます。

オフィスの地代や家賃については、拡張や移転は特に考えておらず、大幅に増えるようなことはありません。

逆に、前期の販管費はもともと、コロナ禍の影響で出張費や通信費などの細かい経費が結果的に抑制されていました。それに比べると、今期の予算は自然体になると見ています。

また、上場したことにより、監査法人や証券代行会社などへの費用も増加します。いろいろな要因の積み上げによって販管費が増えている状況のため、「この項目が特別増えます」ということは特にありません。

質疑応答:DX支援やIT人材調達支援の競合について

中島:「御社から見て、1番の競合となり得るのは具体的にどの企業でしょうか?」というご質問です。

金子:DX支援とIT人材調達支援の2事業はお客さまの属性も少し違うため、それぞれご回答します。

当社とまったく同じケイパビリティにポジショニングされているDX系企業は、まったくないわけではないと思いますが、実際は非常に少ない状況ですが、大手コンサルティング会社や大手Slerと競合することが多いです。

また、例えば製造業系、建設業系で古くからその産業に特化して支援を行ってきているIT系企業とは、内容によってはぶつかるケースがあります。ただ、競合企業とは、提案内容を大きく差別化している状態です。当社は「Orizuru」という自社製品でDXの標準機能の大半をカバーしており、その差分開発をSIなどで組み込んでご提案しています。それに対し、大手コンサルティング会社や既存のSlerでは、既存のグローバルパッケージをベースとしたご提案や、複数のシステムを組み合わせたご提案を行うケースが非常に多いと理解しています。

どちらの提案内容が相手の事業会社自身にフィットしているかという点で、「今回の内容に合っているのはどちらか」と選択されます。その結果、受注に至るか、残念ながら失注するかというビジネスが展開されています。そして、今のDX事業は競争力のある受注率で事業を展開できています。

IT人材調達支援に関しても、近しい事業モデルで展開している企業はほとんどない状態ですが、ぶつかるケースもあります。例えば、個人事業主を中心としたネットワークを作り、そこから適した方をご紹介する事業形態で上場されている会社が数社と、非上場ですが数百億円の規模で展開されている会社もあります。そのような会社と当社の人材のどちらがマッチングしているかで比較されるケースがあります。

当社は、個人事業主ではなく中小企業に所属しているエンジニアを中心としているため、ご紹介する人材の母集団が違うという意味で、大きく住み分けができていると思います。

質疑応答:成長を阻害する要因について

中島:「30パーセントの成長が続きそうであるというのは、素晴らしいことだと思います。その上で、御社を理解するために知りたいのですが、伸び率にとって1番の阻害要因になり得るのは、どのような要素でしょうか?『案件を取ってくる営業が足りない、エンジニアが足りない』といった要素をうかがいたいです。」というご質問です。

金子:可能性が高いファクターは大きく2つあります。1つは、営業がうまく結果に結びつかない場合です。もう1つは、そのプロジェクトの規模をリードできるプロジェクトマネージャーが立てられない場合です。この2つが実質的な阻害要因になると考えています。

営業に関しては、お客さまが求めているソリューションの内容を作り込み、きちんと魅力あるかたちで訴求することが必要です。DXは基本的には相手の経営層が決意して始めるケースが多く、そのような相手の企業戦略の未来に的確にリーチするような内容を作り込んで訴求しなければなりません。これまでは高く評価されてきていますが、これが実現し続けられるかは当社の質が問われるところだと考えています。

社内の人材採用、提案内容の作り込み、そのための勉強会、ロールプレイ、ノウハウの伝授によってカバーするなど、最優先で取り組んでいます。

一方、プロジェクトマネージャーについては、エンジニアからプロジェクトマネジメントができるくらいのメンバーを育てるというのは、一朝一夕にはいきません。地道な活動の積み上げ、年単位の経験が必要なところですので、これもまた社内の育成を常に行っています。

また、プロジェクトマネージャーは、営業以上に外部から即戦力の中途採用が難しく、各社でも人材育成が追い付かず、採用も取り合いになっているのが実情です。そのような中で、これまでは続けて採用することができていましたが、今後さらに事業規模を拡大していくにあたり、必要な人数のプロジェクトマネージャーを十分に迎えていけるかどうかは、営業以上にリスクファクターであると考えています。

よりよい待遇や、プロジェクトマネージャーとなる方がやりがいを感じ、働きたいと思える魅力ある会社であるという点が重要だと思っているため、採用と会社自体の魅力度を上げていくことにこそ、1番力を入れていかないといけないと考えています。そして、これを達成することで30パーセント以上の成長は実現していけるのではないかと考えています。