2021年10月12日に行われた、J.フロント リテイリング株式会社2022年2月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:J.フロント リテイリング株式会社 代表執行役社長 好本達也 氏

連結業績P/L(IFRS)

好本達也氏:本日はご多忙の中、ご参加いただき誠にありがとうございます。最初に2021年度上期の業績概要、次に2021年度下期と通期の業績予想、続いて中期経営計画の進捗についてご説明いたします。

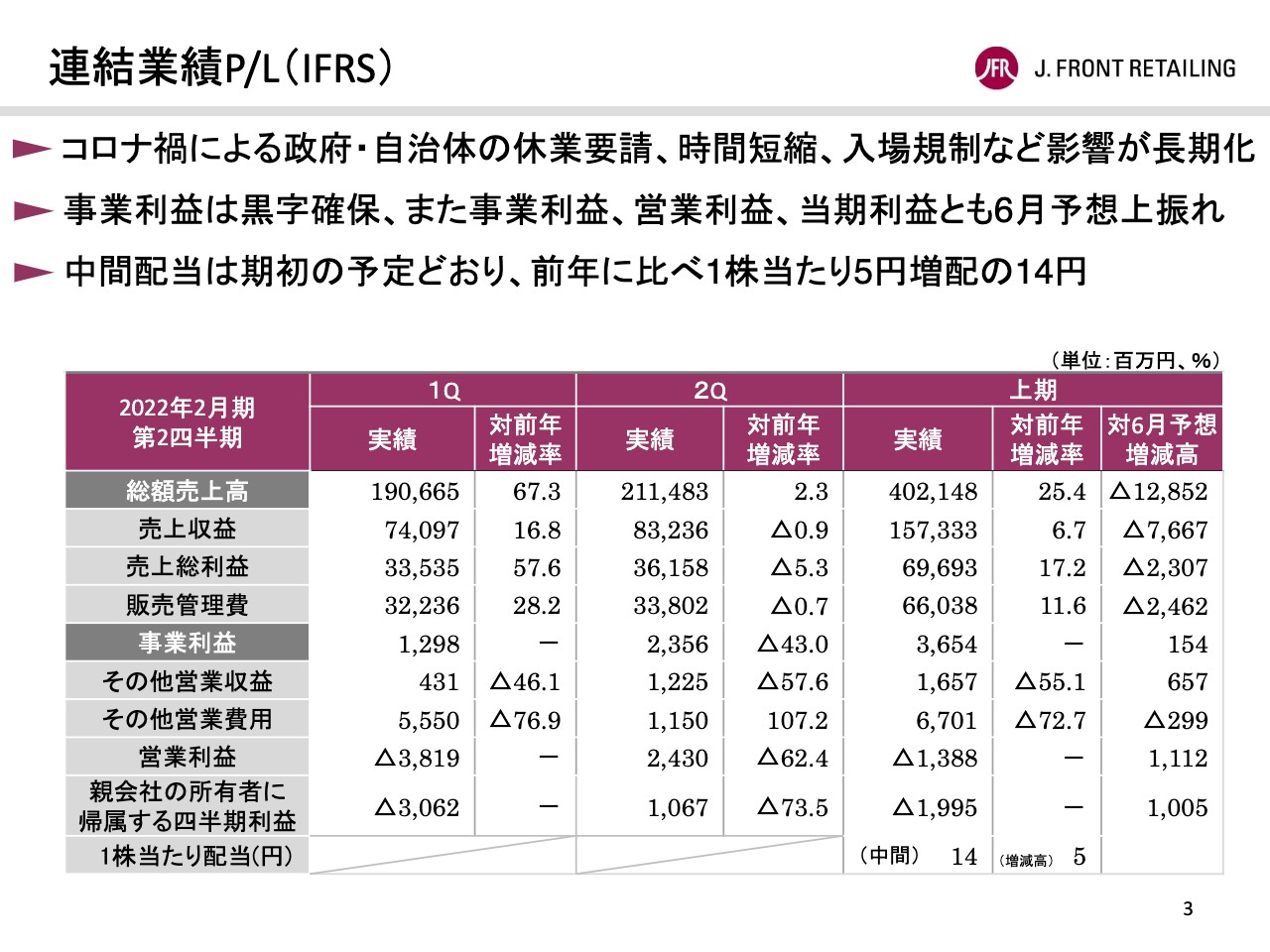

それでは、2021年度上期の業績について、3ページをご覧ください。J.フロント リテイリングの連結総額売上高は4,021億円、前年同期比較で25.4パーセントの大幅増収となりました。連結事業利益は34億円改善し、36億円の黒字となりました。

一方、営業損失は前年の200億円を超える赤字からは大幅に改善したものの、コロナ禍に伴う百貨店やパルコへの休業要請・営業時間の短縮などが影響し、13億円の営業損失、親会社の所有者に帰属する四半期損失は19億円となりました。

6月に発表した予想数値との比較では、7月下旬から新型コロナウイルス感染第5波の影響を受けたことなどから、総額売上高は128億円の下振れとなりました。

一方、グループ各社で販管費のさらなる見直しが奏功し、事業利益は1億円の改善、営業損失は雇用調整助成金や休業協力金の影響もあり11億円の改善、親会社の所有者に帰属する当期損失は10億円の改善となりました。中間配当は予定どおり、前年同期から5円増配の1株あたり14円としました。

セグメント業績 ①百貨店事業(IFRS)

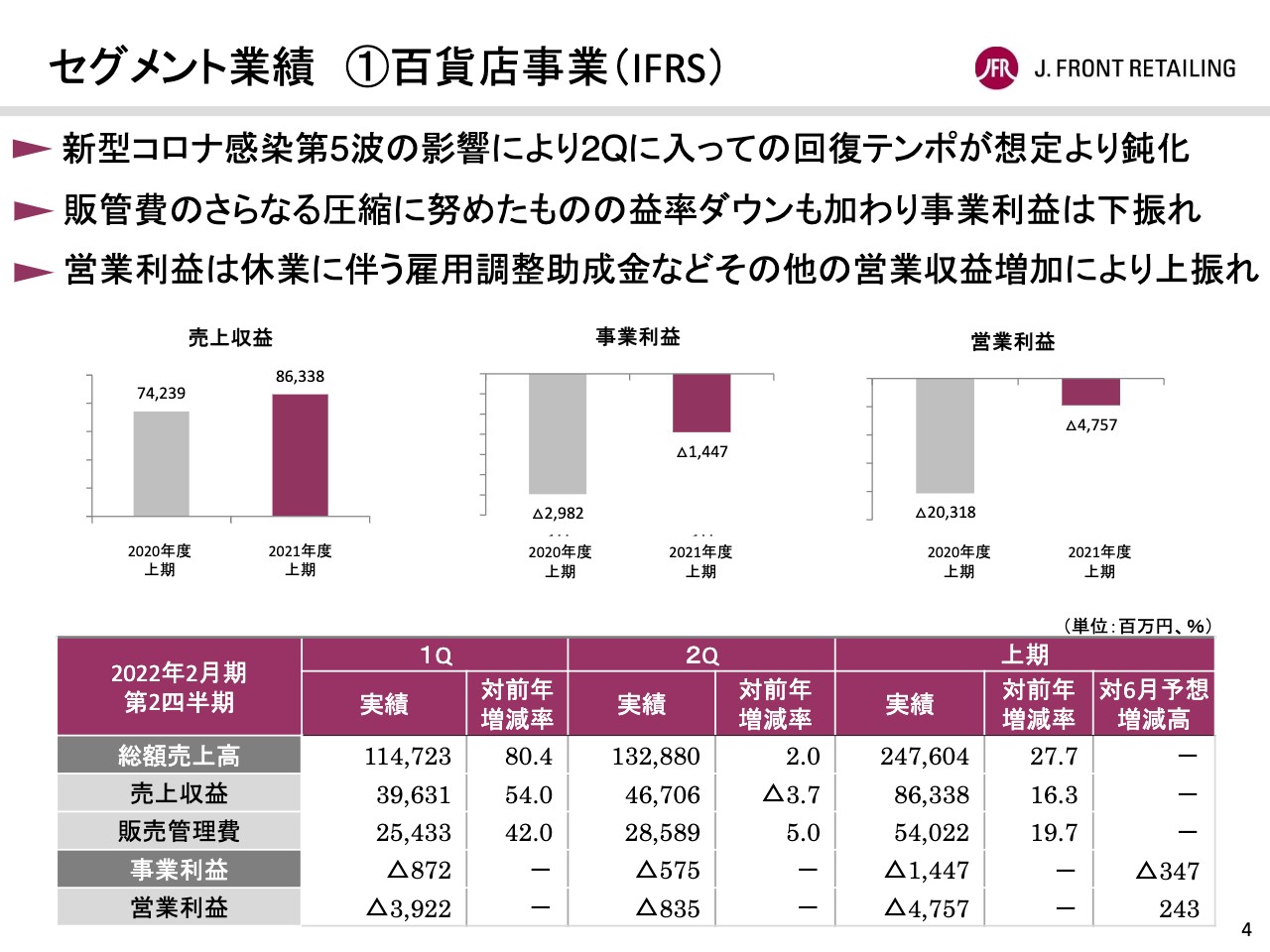

セグメント業績の概要についてご説明します。4ページをご覧ください。百貨店事業は、期初段階では新型コロナウイルスの影響から着実に回復に向かう兆しを見せ始めていたものの、4月に感染第4波が到来し、4月下旬から6月にかけて休業を余儀なくされるなど、厳しい経営環境が続きました。

さらに7月下旬からの感染第5波では、これまでにないスピードで感染が急拡大したことから、人流に抑制がかかりました。それとともに、百貨店でクラスターが発生したとの報道などによるセンチメントの悪化や、自治体からの入場制限要請、さらには天候不順も加わり、第2四半期後半は回復テンポの減速傾向が強まりました。

この結果、総額売上高は前年比較で27.7パーセントの増収にとどまり、事業損失は14億円となりました。また、休業期間中の固定費振替などの影響が加わり、営業損失は47億円となりました。

大丸松坂屋百貨店 主要店舗別売上

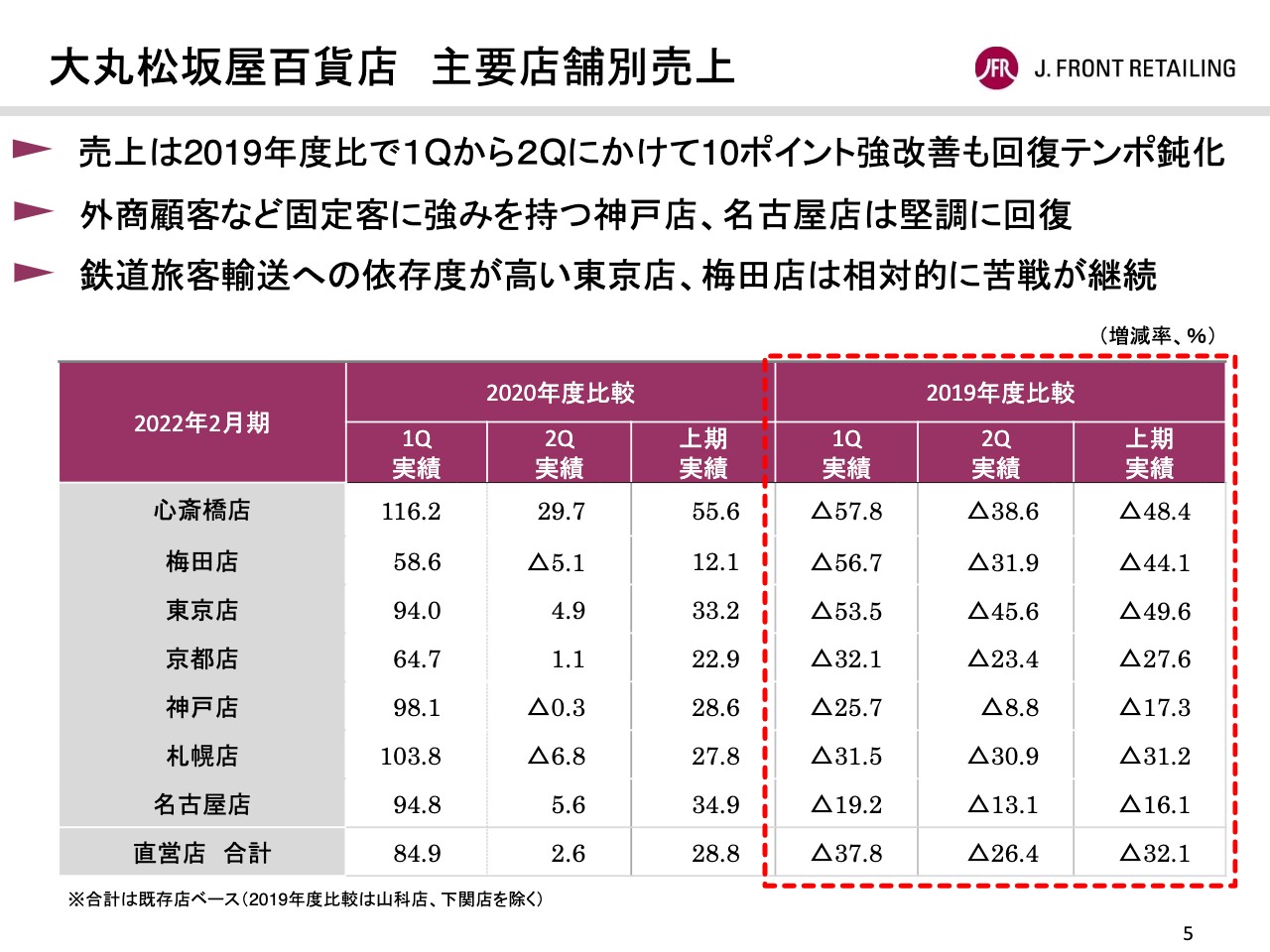

5ページをご覧ください。大丸松坂屋百貨店の主要店舗における四半期ごとの売上増減率を、前年および前々年との比較で記載しています。第1四半期から第2四半期にかけて、前々年比では各店とも10ポイントから20ポイント改善していますが、感染第5波の影響により、回復テンポは鈍化しました。

外商顧客など固定客に強みを持つ神戸店や名古屋店などは堅調に回復していますが、鉄道旅客輸送への依存度が高い東京店や梅田店は相対的に苦戦が継続しました。

大丸松坂屋百貨店 SG&A分析(IFRS)①

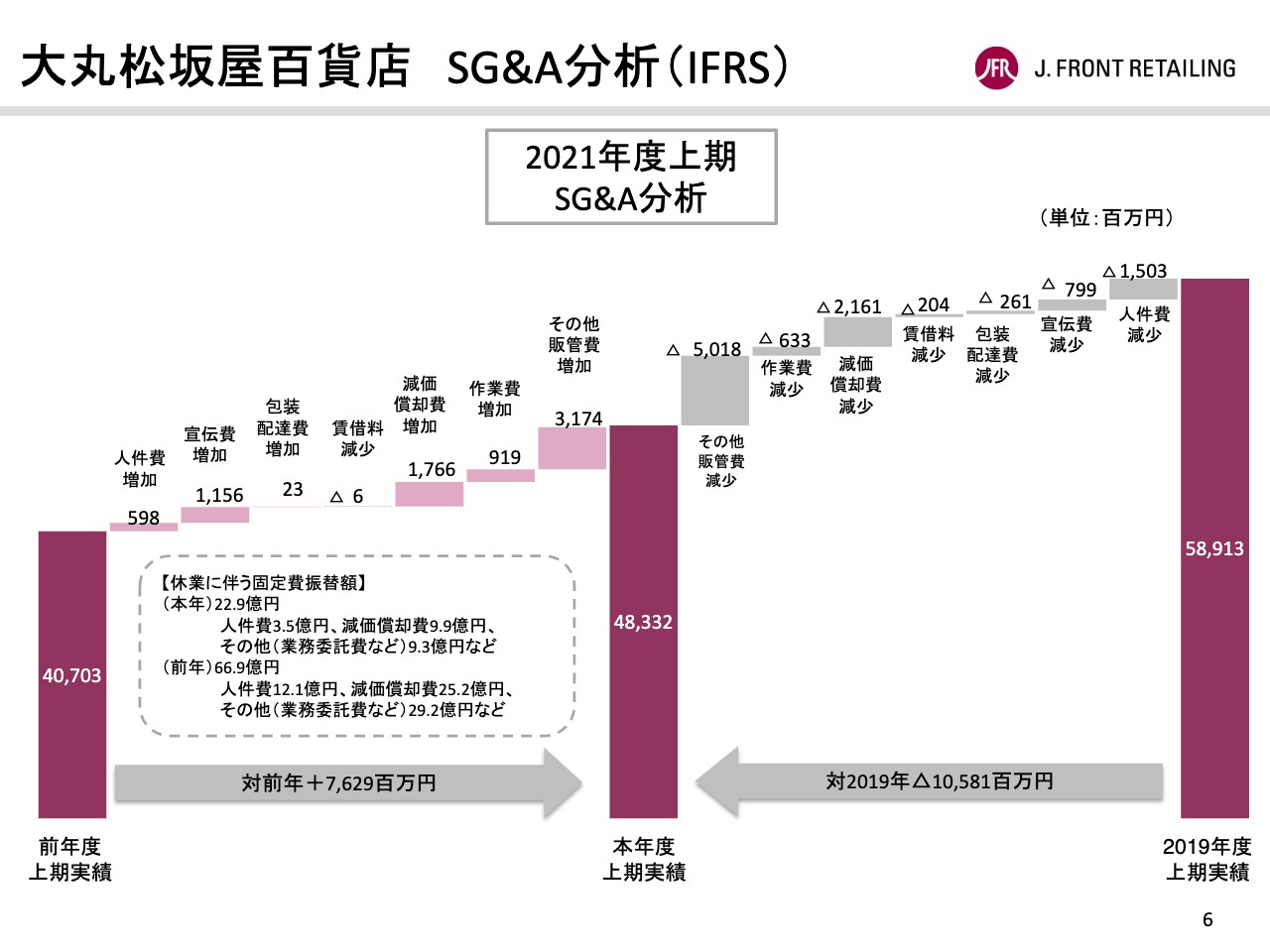

6ページをご覧ください。販管費は、昨年4月から5月にかけて休業期間中の人件費や減価償却費、電算運営費など固定費を振り替えた反動や、営業機会の拡大に伴う変動費の増加がありました。これにより、前年との比較では76億円増加していますが、2019年度との比較では105億円減少しました。

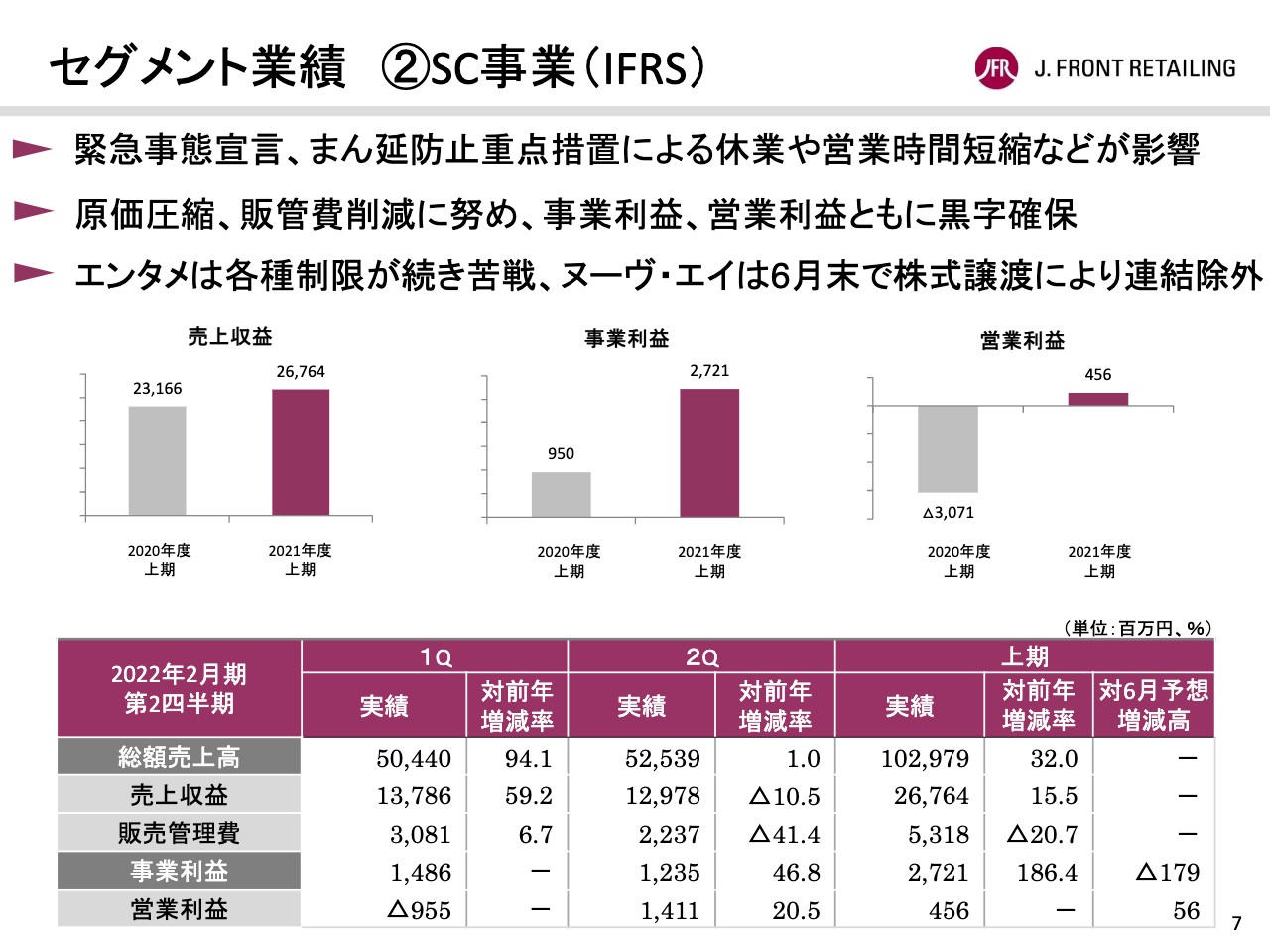

セグメント業績 ②SC事業(IFRS)

7ページはSC事業です。パルコの店舗においても、緊急事態宣言やまん延防止重点措置による一定期間の休業および営業時間の短縮を余儀なくされ、一部で家賃減免措置を実施するなど、当初想定と比べて回復テンポは鈍化しました。

エンタテインメント事業においても、入場者数や営業時間・飲食提供の制限が続き、思うような成果につなげることはできませんでした。なお、業績が低迷していた専門店事業のヌーヴ・エイについては、事業の選択と集中の観点から、6月末をもって同社の全株式を譲渡しました。

この結果、売上収益は前年比較で15.5パーセントの増収にとどまりましたが、ヌーヴ・エイ譲渡に伴う販管費の圧縮などもあり、事業利益は27億円、営業利益は前年に計上した減損損失の反動などもあり4億円の黒字に転換しました。

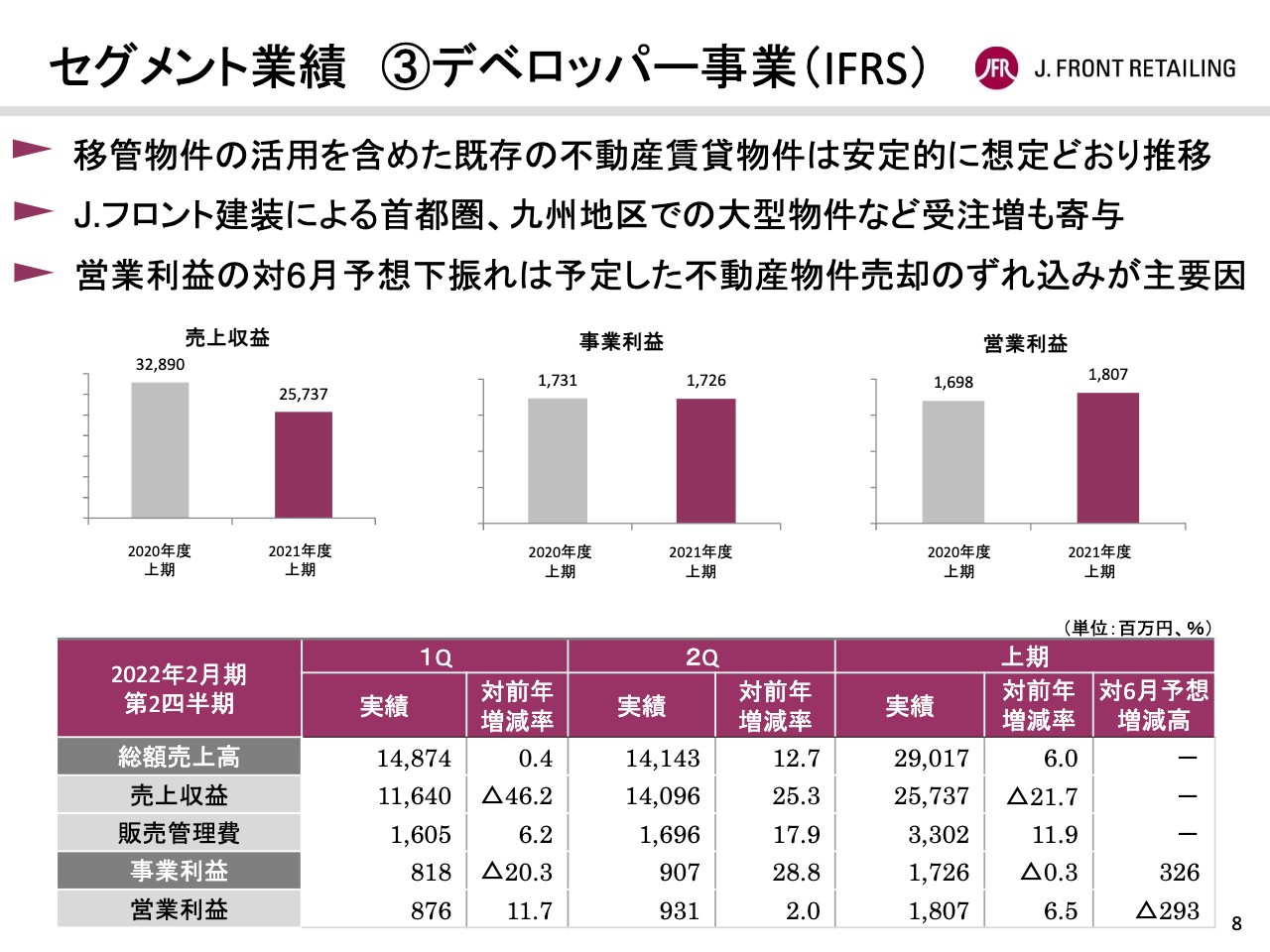

セグメント業績 ③デベロッパー事業(IFRS)

デベロッパー事業について、8ページをご覧ください。J.フロント建装で、売上収益の計上方法をこれまでの原価回収基準から工事進行基準に変更しました。その調整額が発生した影響などにより、売上収益は前年比較で21.7パーセントの大幅減収となりましたが、事業利益は前年と同水準の17億円を確保しました。

営業利益は微増益の18億円となりましたが、当初予定していた不動産物件の売却を先送りしたことなどにより、6月予想に対しては3億円下回ることとなりました。

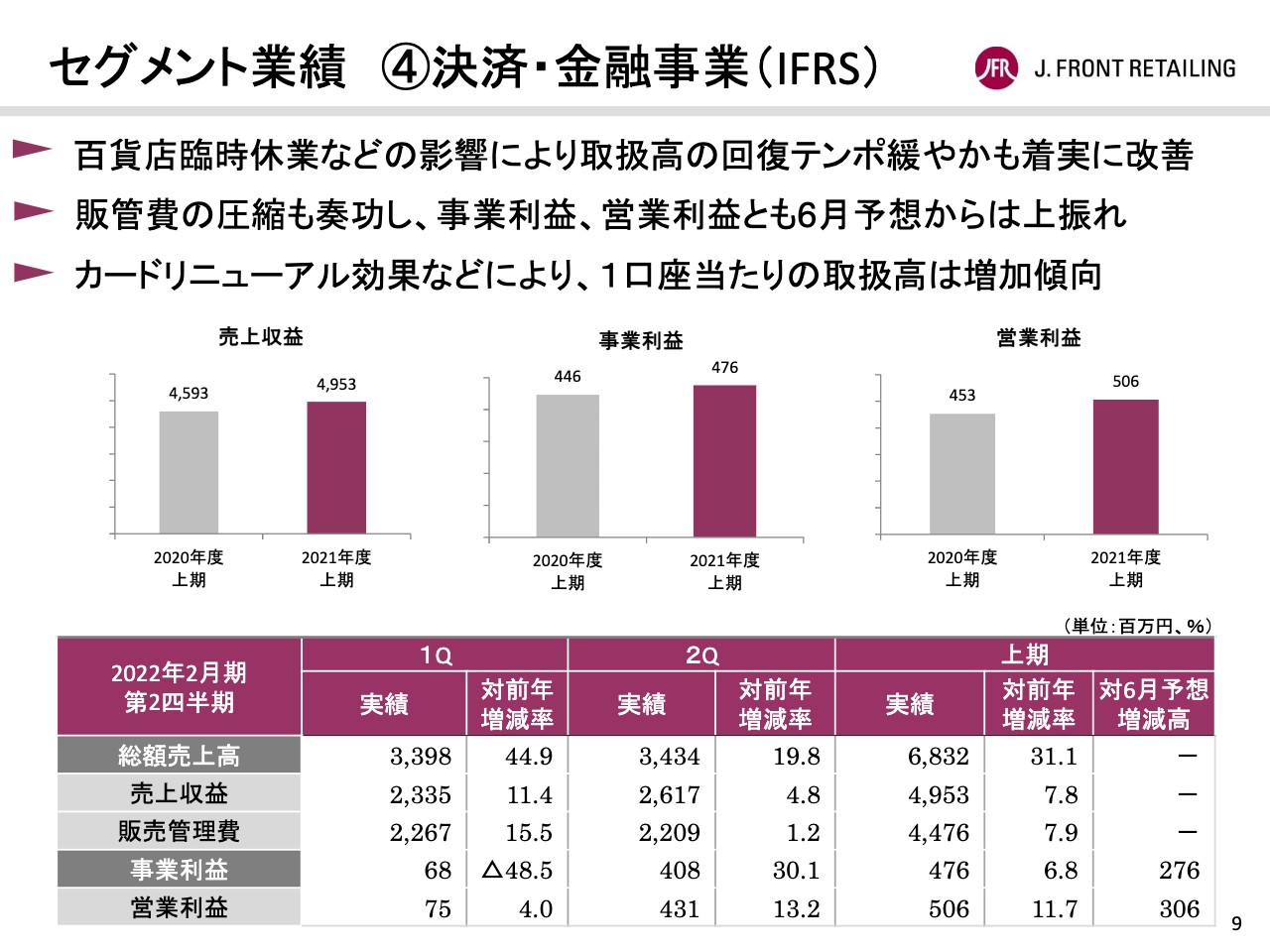

セグメント業績 ④決済・金融事業(IFRS)

決済・金融事業について、9ページをご覧ください。大丸松坂屋百貨店の臨時休業などの影響により、取扱高の回復テンポは想定よりも緩やかではあります。しかし、加盟店手数料や年会費収入の増加により着実に改善しており、売上収益は前年比較で7.8パーセントの増収となりました。

事業利益は4億円、営業利益は5億円となりました。6月予想に対しては、販管費の圧縮が奏功したことから、それぞれ上振れとなりました。

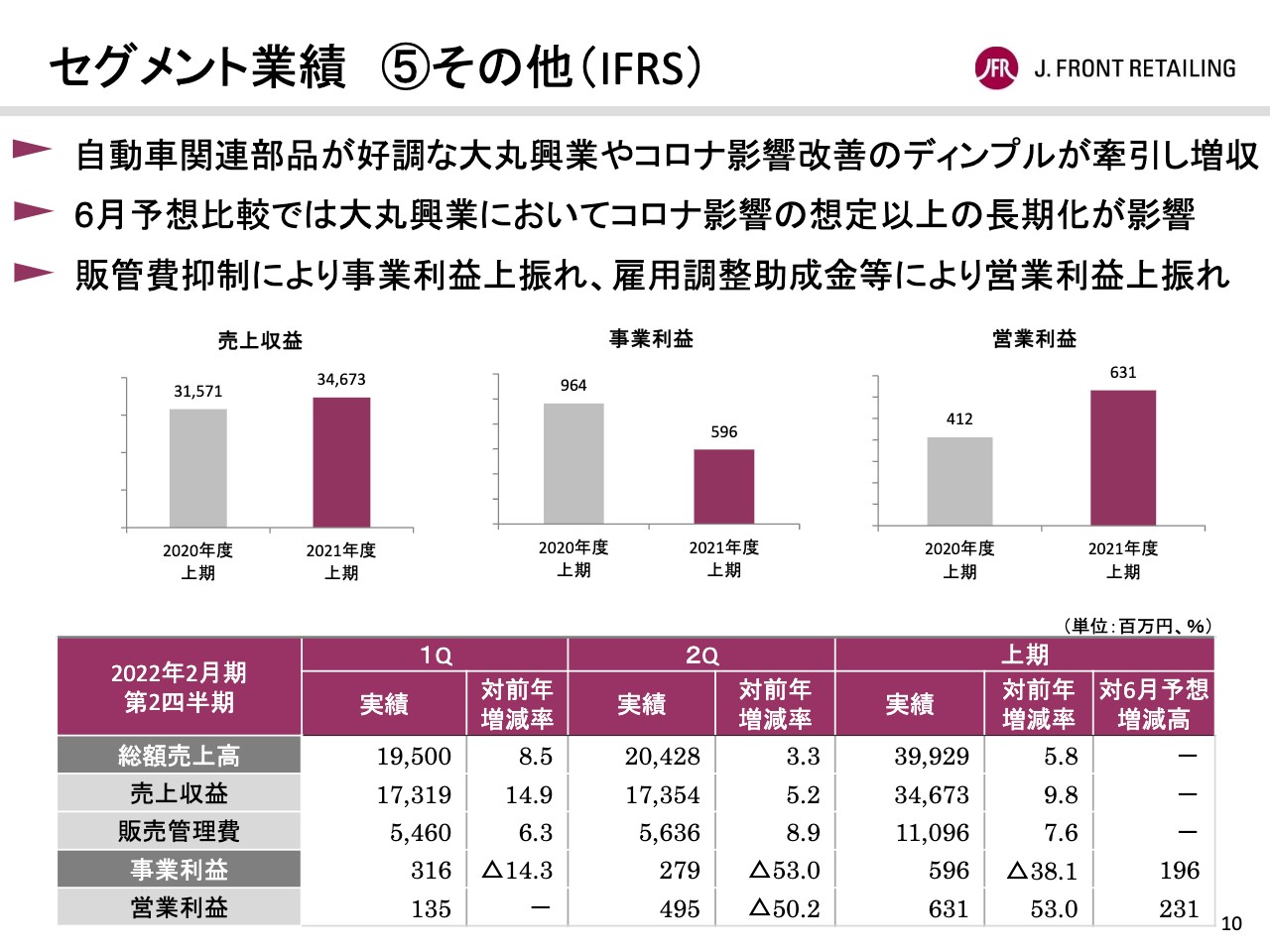

セグメント業績 ⑤その他(IFRS)

その他について、10ページをご覧ください。売上収益は、自動車関連部品が好調であった大丸興業や、前年のコロナ影響から改善したディンプルが牽引し、前年比較で9.8パーセントの増収となりました。

事業利益は、主に大丸松坂屋セールスアソシエイツにおいて前年に発生した、休業期間中の固定費振替に伴う原価の大幅な圧縮の反動により、益率が大幅に悪化したことが影響し、減益となりました。なお、大丸松坂屋セールスアソシエイツは、本年9月1日付で大丸松坂屋百貨店が吸収合併しました。

営業利益は、大丸松坂屋セールスアソシエイツの合併に関連するその他の営業収益の計上や、前年赤字であったJ.フロントフーズの事業譲渡による連結除外の影響などにより、増益となりました。

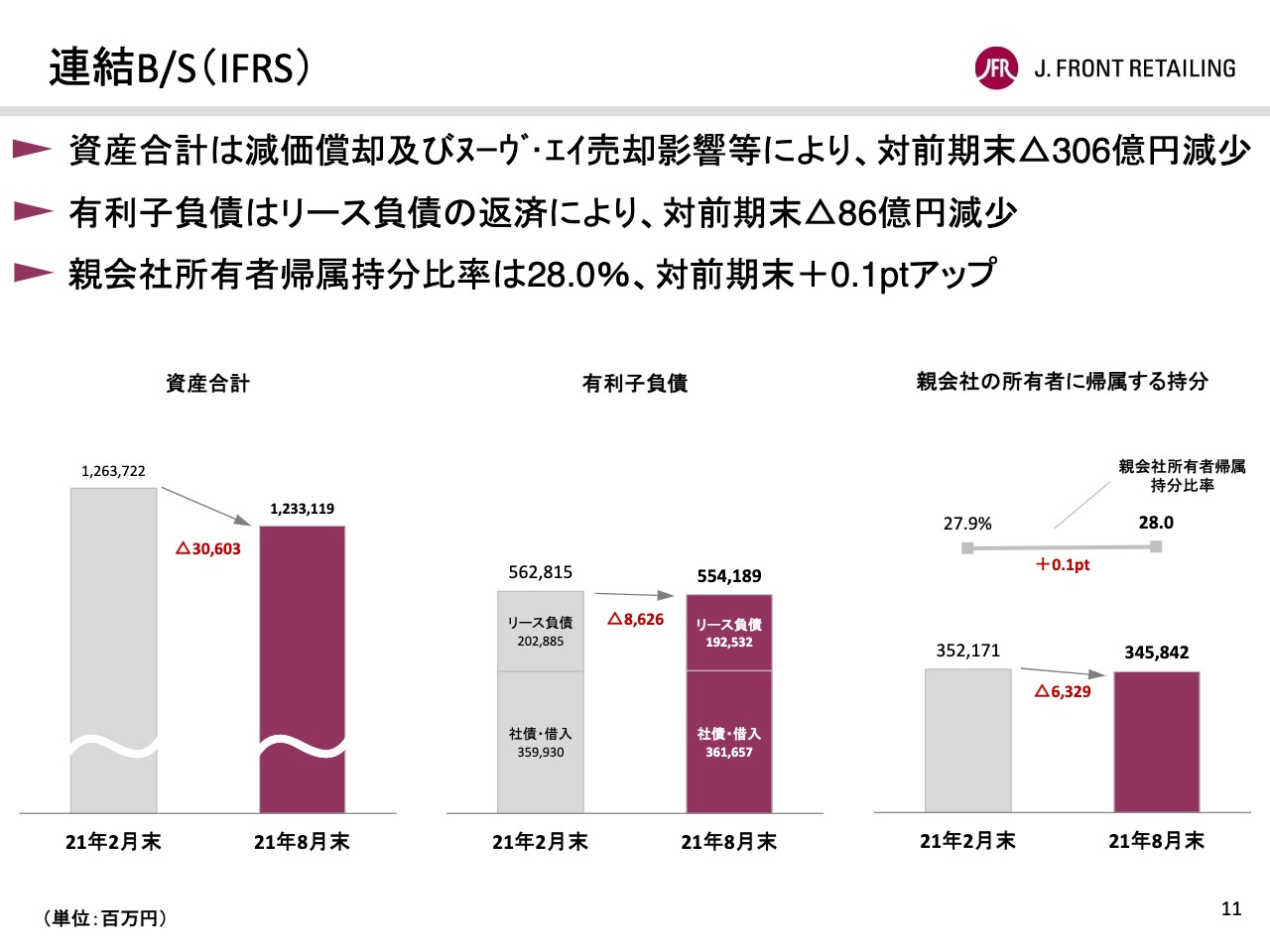

連結B/S(IFRS)

連結の財政状態計算書については11ページをご覧ください。資産合計は、減価償却およびヌーヴ・エイの全株式売却の影響などにより、前期末に比べ306億円減少しました。有利子負債はリース負債の返済により、前期末に比べ86億円減少し、リース負債を除くネットDEレシオは0.69倍となりました。

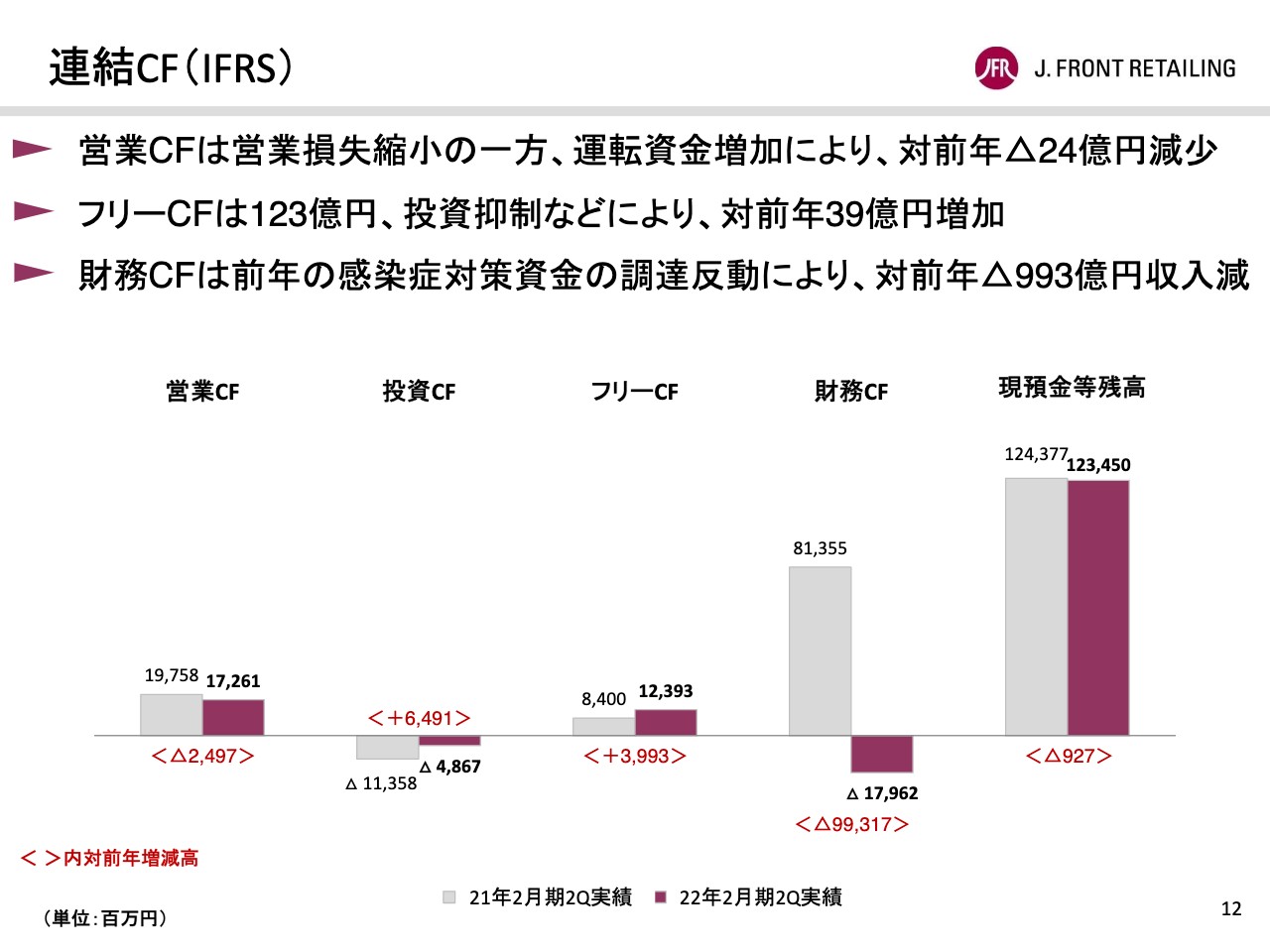

連結CF(IFRS)

12ページをご覧ください。営業キャッシュフローは営業損失の縮小を図った一方、運転資金が増加したことにより、前年に比べ24億円減少しました。フリーキャッシュフローは投資抑制などが奏功し、前年に比べ39億円増加しました。

経営環境認識

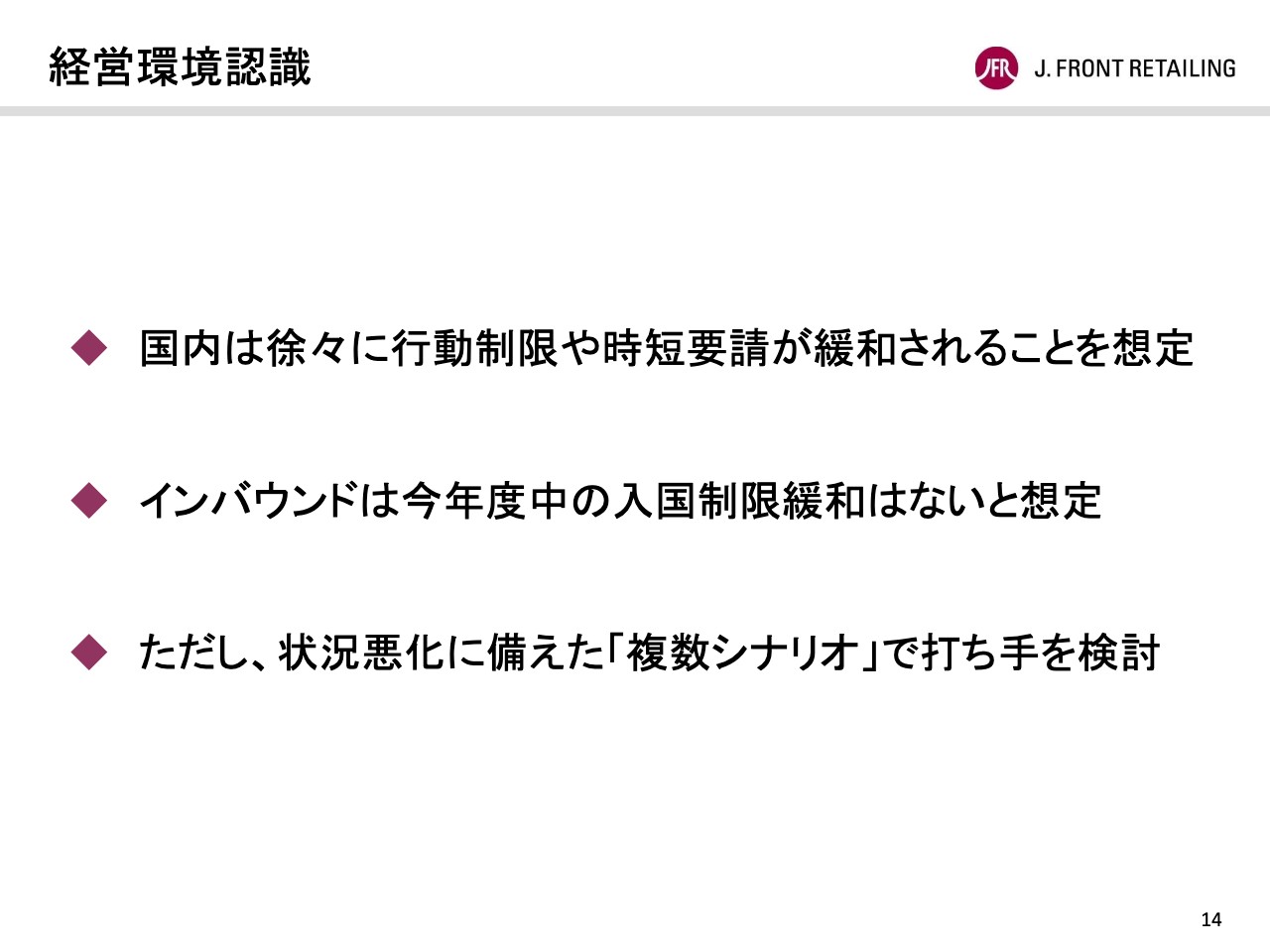

続いて、2021年度下期および通期の業績予想についてご説明します。14ページをご覧ください。新型コロナウイルスの影響は、我々の想定をはるかに超えて長期化しており、今後も感染第6波・第7波といった可能性も決して否定できる状況にはありません。

一方で、日本ではワクチン接種の普及が幅広い世代で急加速し、2度の接種を完了した人の割合がすでに6割を超えるとともに、行動制限緩和に向けた実証実験が始まるなど、日常を取り戻す環境が着実に整いつつあるのではないかと考えています。

外国人観光客の訪日については、諸外国の動向も踏まえる中、今年度中の入国制限緩和はないものと想定し、インバウンド消費の本格的な回復は2023年度以降になるのではないかと現時点では見通しています。

こうしたシナリオを前提としながら下期計画を組み立てて戦っていきますが、状況悪化に備えた複数のシナリオも用意しています。グループ構造改革の追加措置などの最適の打ち手を検討しながら、リスク低減に向けた機動的な対応を図っていきます。

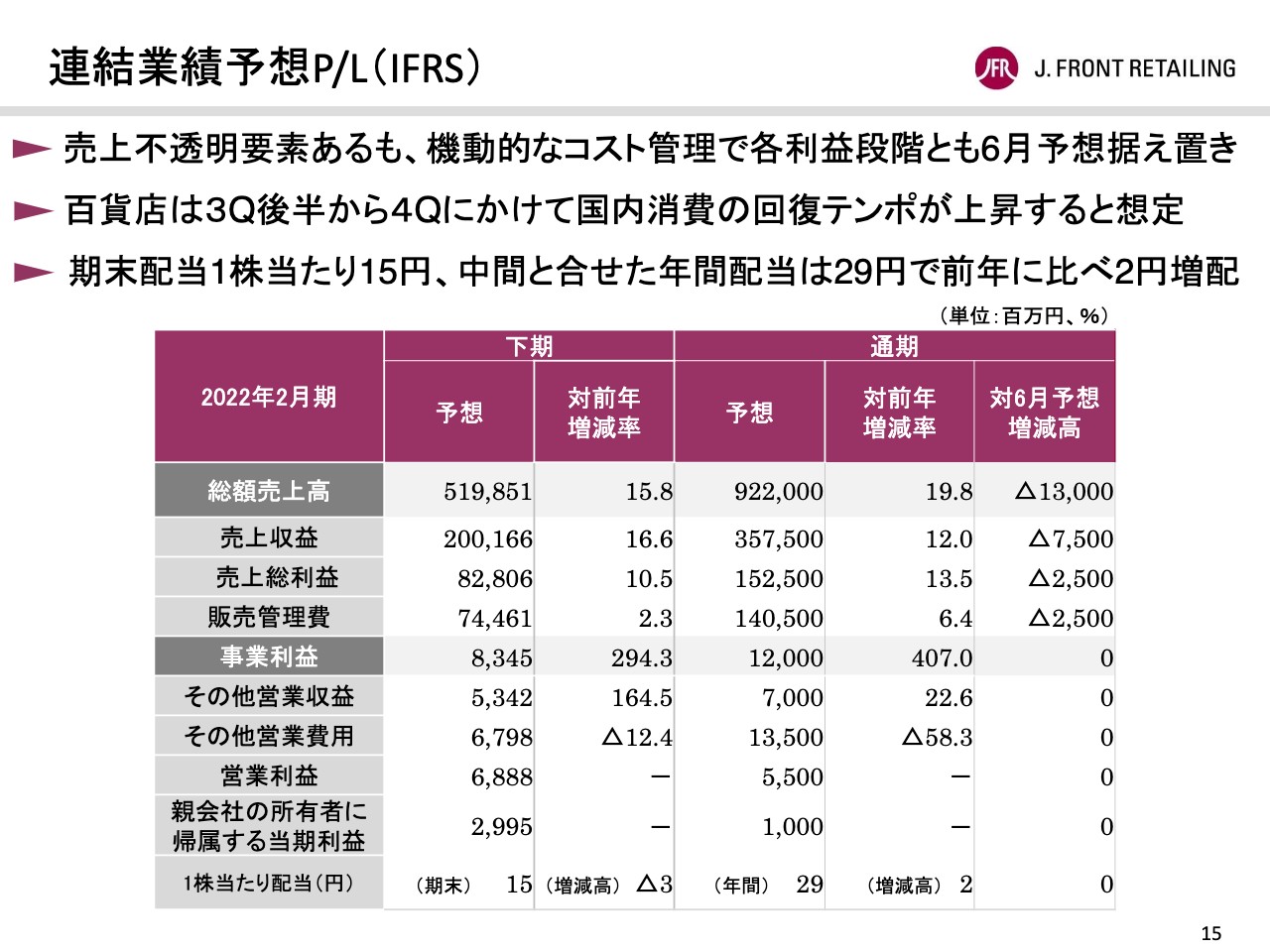

連結業績予想P/L(IFRS)

15ページをご覧ください。2021年度通期の総額売上高は9,220億円、前年同期比較で19.8パーセントの増、事業利益は407パーセント増益の120億円を見込んでいます。営業利益は、今年度に想定する構造改革費用を織り込んだ上で55億円の黒字転換、親会社の所有者に帰属する当期利益は10億円の黒字転換をそれぞれ予想しています。

6月予想との比較では、通期の各利益段階、すなわち事業利益・営業利益・親会社の所有者に帰属する当期利益は、それぞれ据え置いています。期末配当は前年と比べて3円減額の1株あたり15円を予定していますが、中間配当と合わせた年間配当では29円となり、前年と比べて2円の増配となる見通しです。

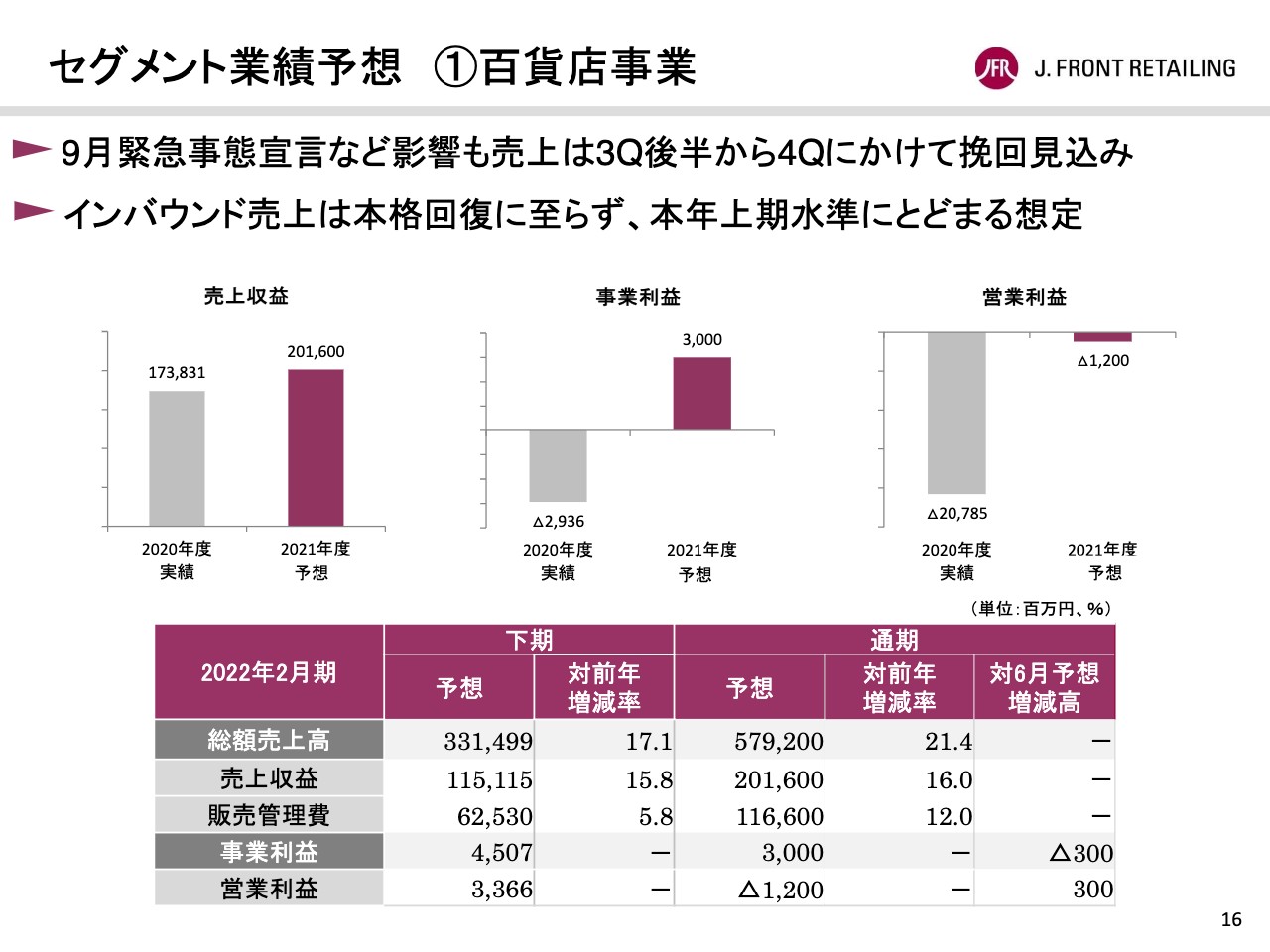

セグメント業績予想 ①百貨店事業

セグメント別の業績予想です。百貨店事業について、16ページをご覧ください。売上の前提としては、第3四半期後半から第4四半期にかけて、国内消費の回復速度が月を追うごとに上がっていくものと想定しています。

インバウンド売上は回復までに相当の時間を要すると見ており、今下期については上期並みの水準にとどまるものと考えています。下期の総額売上高は前年比較で17.1パーセントの増収を予想し、事業利益・営業利益とも黒字転換を見込んでいます。

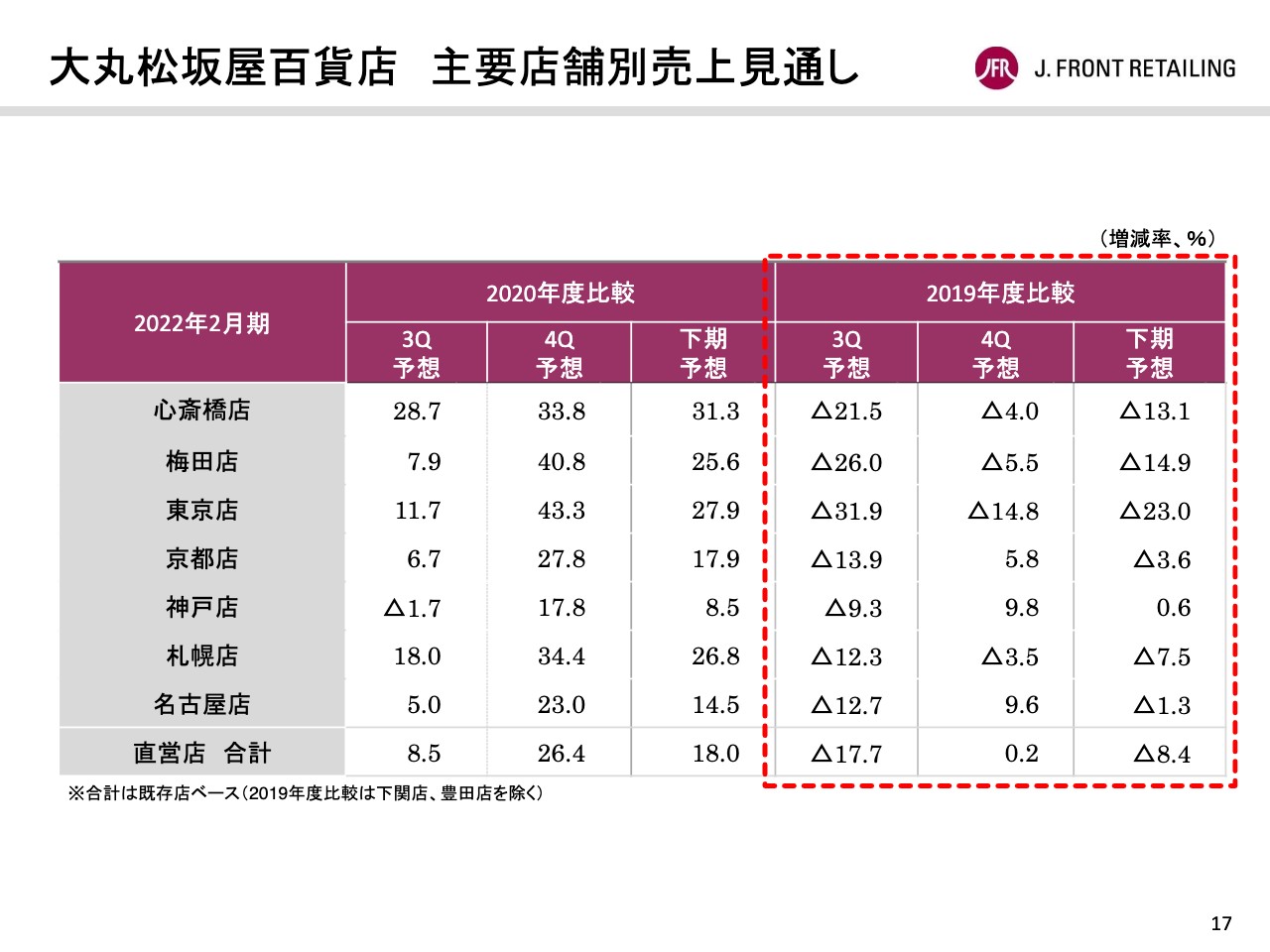

大丸松坂屋百貨店 主要店舗別売上見通し

四半期ごとの店舗別売上見通しは、17ページのスライドのとおりです。

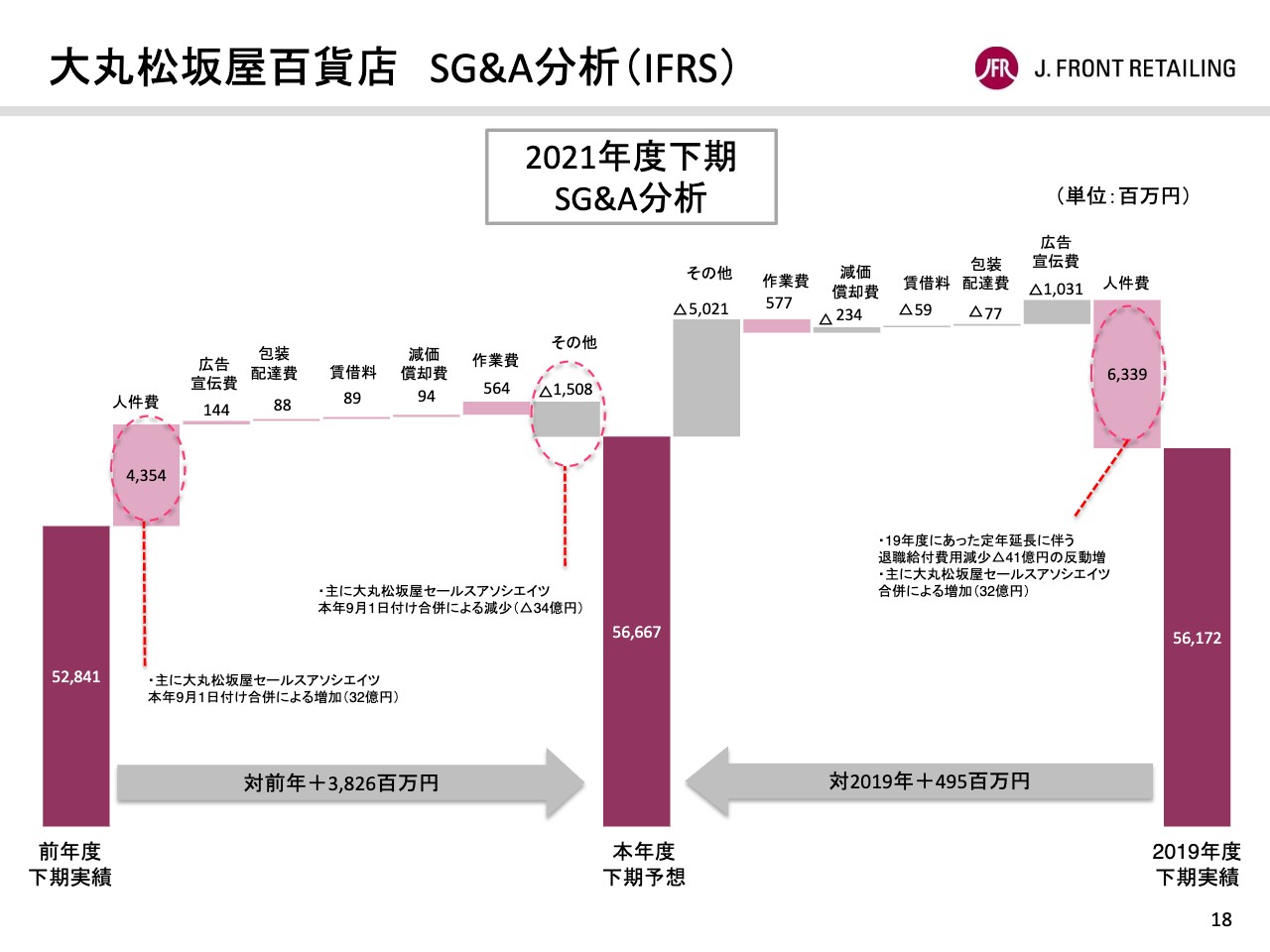

大丸松坂屋百貨店 SG&A分析(IFRS)②

大丸松坂屋百貨店の下期の販管費について、18ページをご覧ください。営業活動の本格化により、販管費全体では前年に比べ38億円増加しています。

このうち人件費が43億円増加していますが、主な要因は9月1日付で実施した大丸松坂屋セールスアソシエイツの合併によるものです。一方、その他に含まれる業務委託費が減少することとなり、本合併による販管費の圧縮効果は2億円と見込んでいます。

19年度との比較ではおよそ5億円増加する予想ですが、19年度は退職給付制度の改定に伴い、人件費が一時的に41億円押し下げられています。そのため、これを加味した実質ベースでは36億円減少する見通しです。

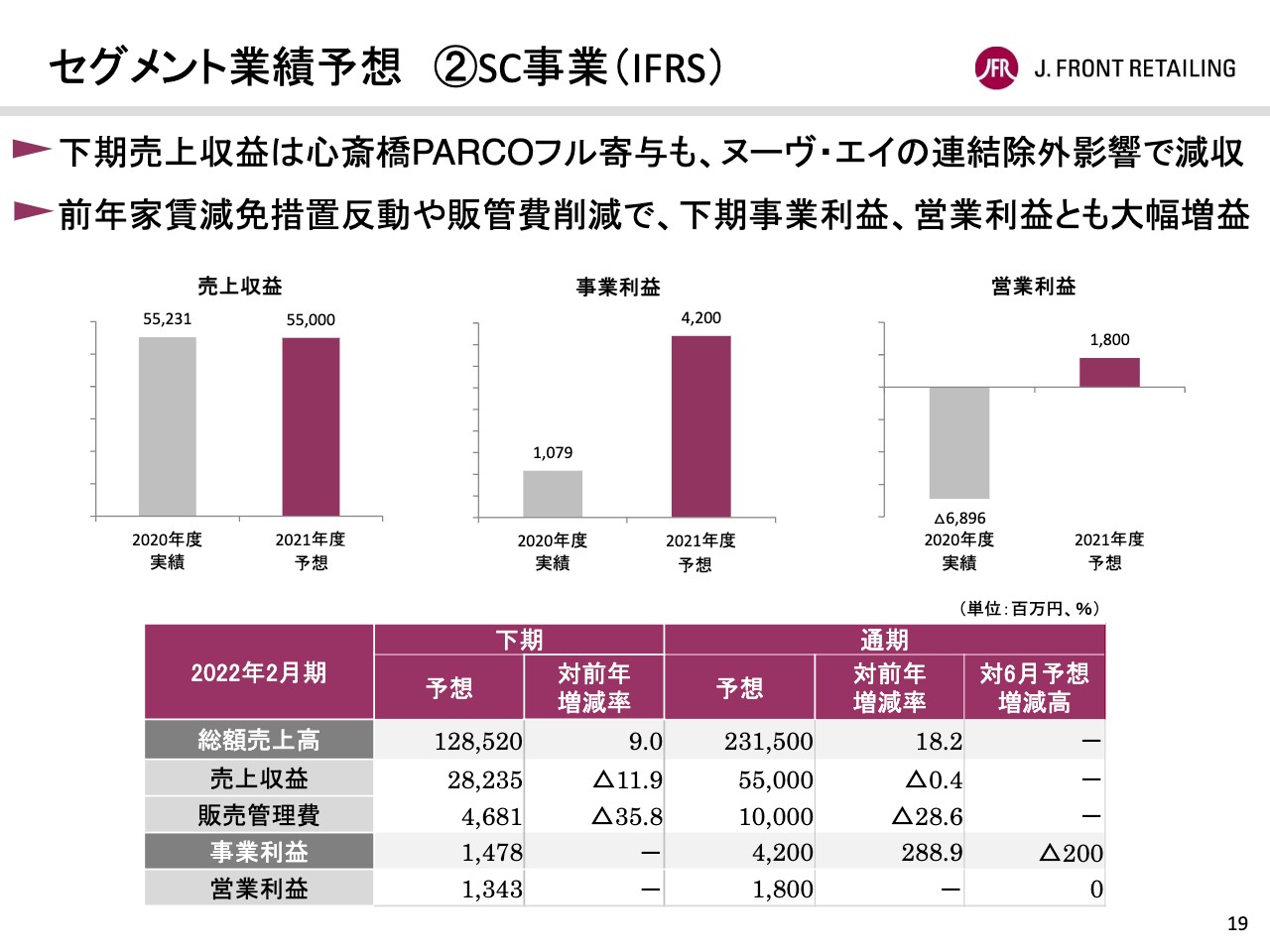

セグメント業績予想 ②SC事業(IFRS)

SC事業について、19ページをご覧ください。パルコは心斎橋PARCOがフル稼働で貢献するとともに、前年比では家賃減免措置も大きく縮小することを織り込んでいます。一方で、ヌーヴ・エイの連結除外の影響が、売上収益で60億円程度発生します。

その結果、下期売上収益は前年比較で11.9パーセントの減収となりますが、事業利益・営業利益はともに大幅増益となる見込みです。

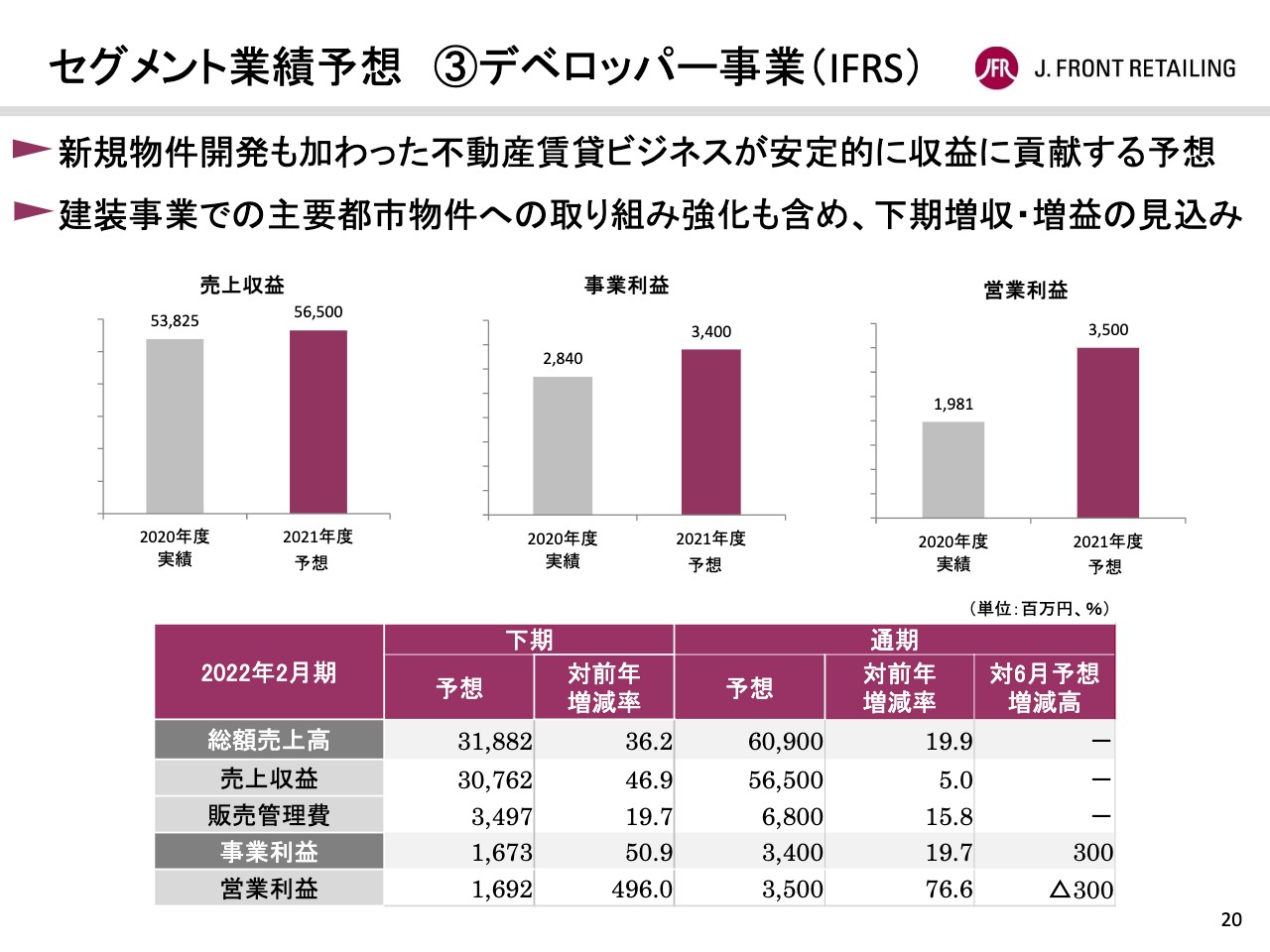

セグメント業績予想 ③デベロッパー事業(IFRS)

デベロッパー事業について、20ページをご覧ください。一部新規物件も加わった不動産賃貸ビジネスが安定的に収益に貢献するとともに、建装事業において主要都市物件への取り組みを強化します。これにより、下期の売上収益は前年比較で46.9パーセントの増収を予想し、事業利益・営業利益ともに大幅増益となる見込みです。

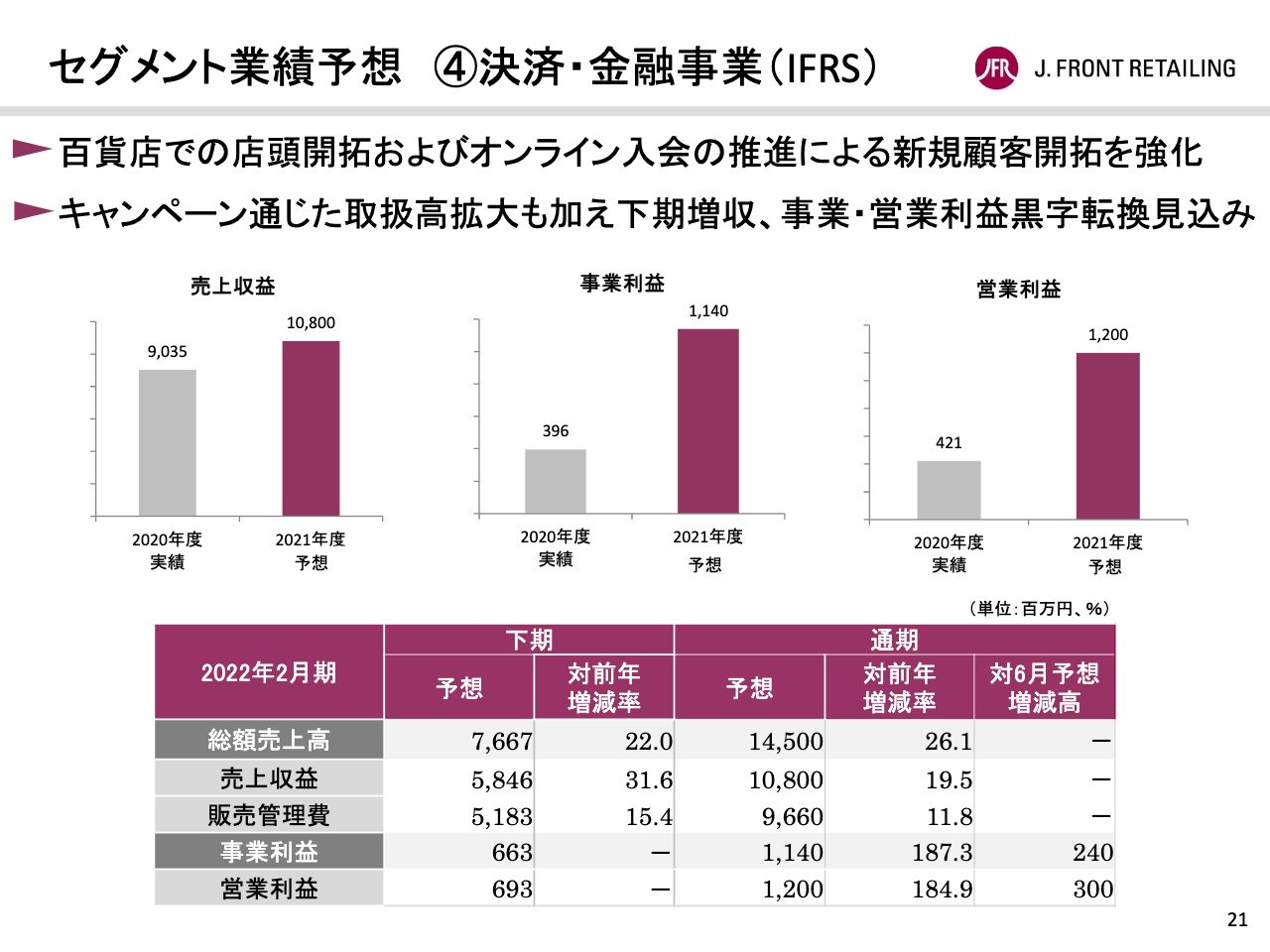

セグメント業績予想 ④決済・金融事業(IFRS)

決済・金融事業について、21ページをご覧ください。百貨店での店頭開拓やオンライン入会の推進による新規顧客開拓の強化、およびキャンペーン等を通じた取扱高の拡大を図ることにより、下期の売上収益は前年比較で31.6パーセントの増収を予想しています。事業利益・営業利益はそれぞれ黒字転換を見込んでいます。

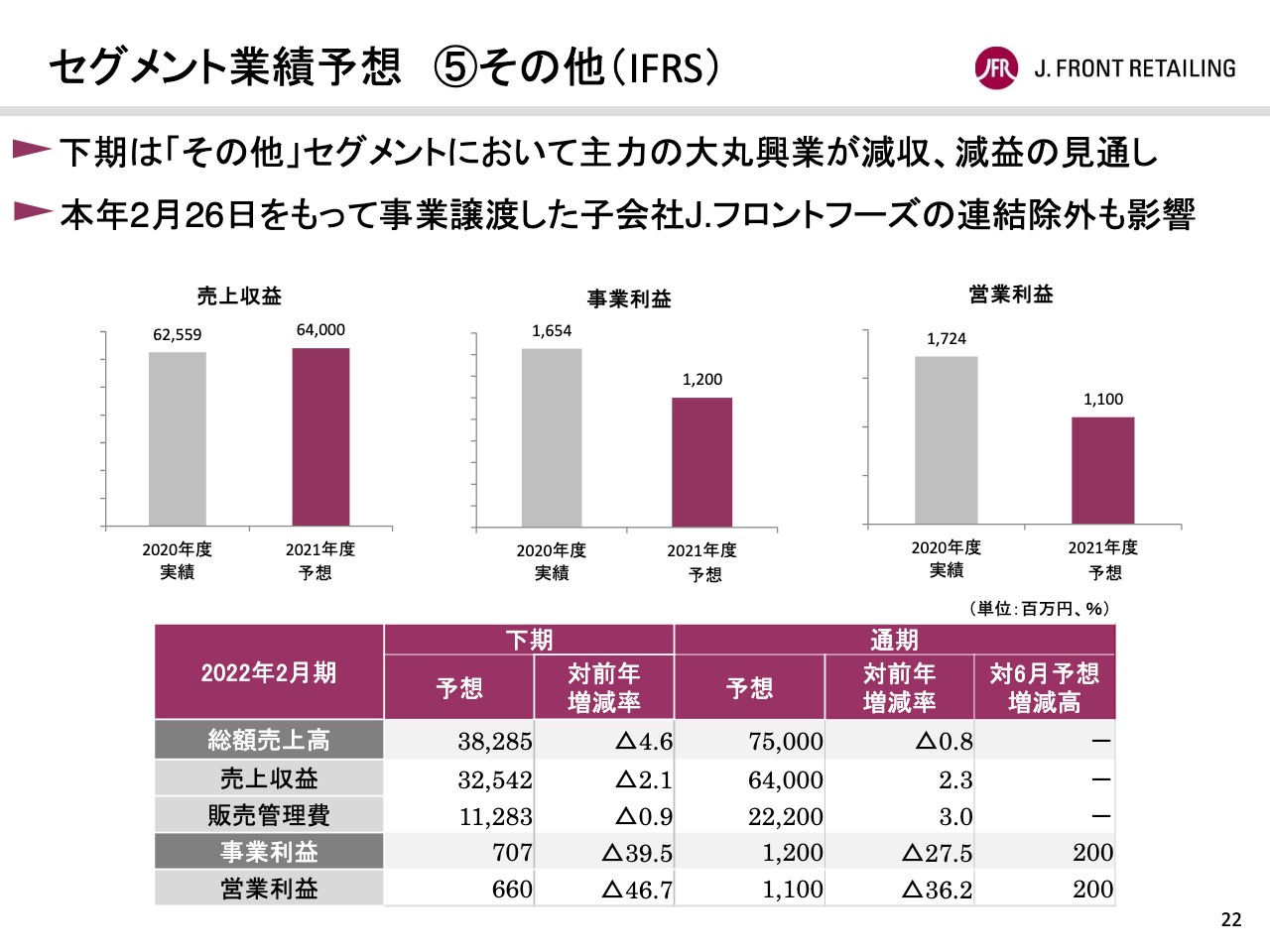

セグメント業績予想 ⑤その他(IFRS)

その他の事業について、22ページをご覧ください。主力の大丸興業で、半導体の逼迫などにより苦戦が見込まれることなどから、その他の下期売上収益は前年比較で2.1パーセントの減収を予想し、事業利益・営業利益ともに減益となると見ています。

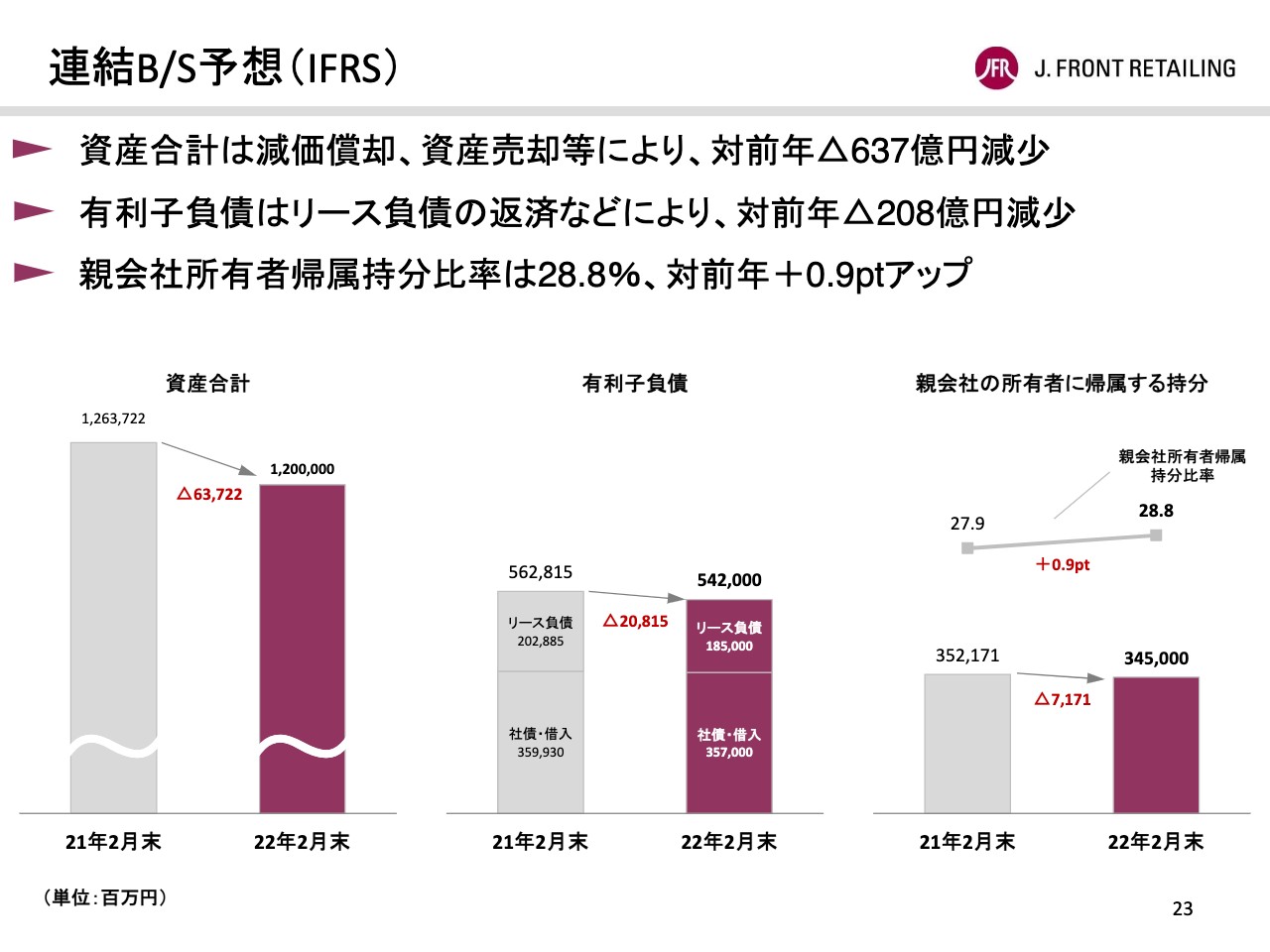

連結B/S予想(IFRS)

連結の財政状態計算書については、23ページのとおりです。リース負債を除いたネットDEレシオは0.68倍となる見込みですが、適正水準は0.6倍程度と認識しており、今後の業績推移を見ながら適切に対応していきたいと考えています。

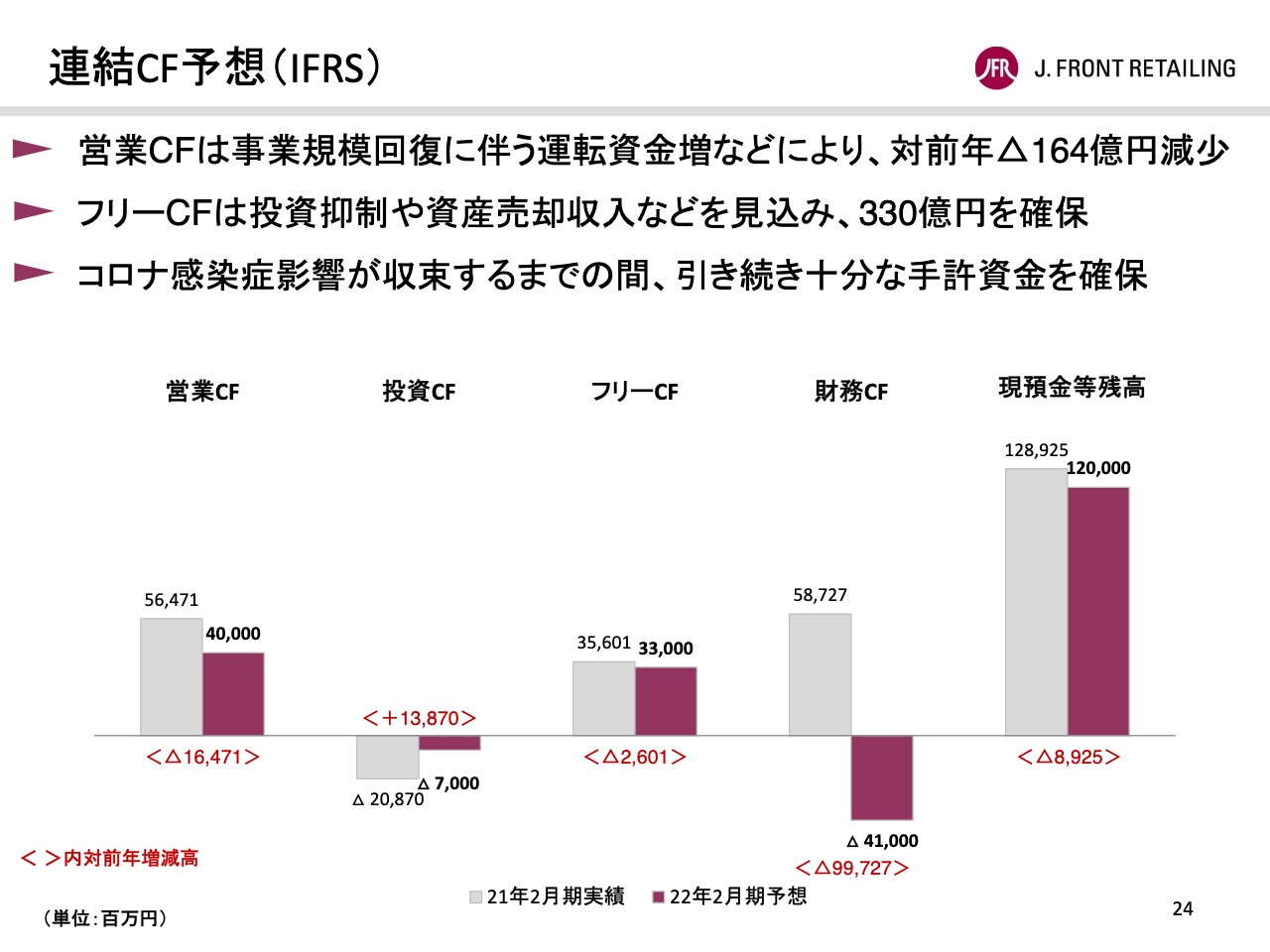

連結CF予想(IFRS)

キャッシュフローについては、24ページのとおりです。フリーキャッシュフローは投資抑制や資産売却収入などを見込み、330億円を確保したいと考えています。新型コロナウイルスの影響が収束するまでは、引き続き十分な手元資金の確保に努めたいと考えています。

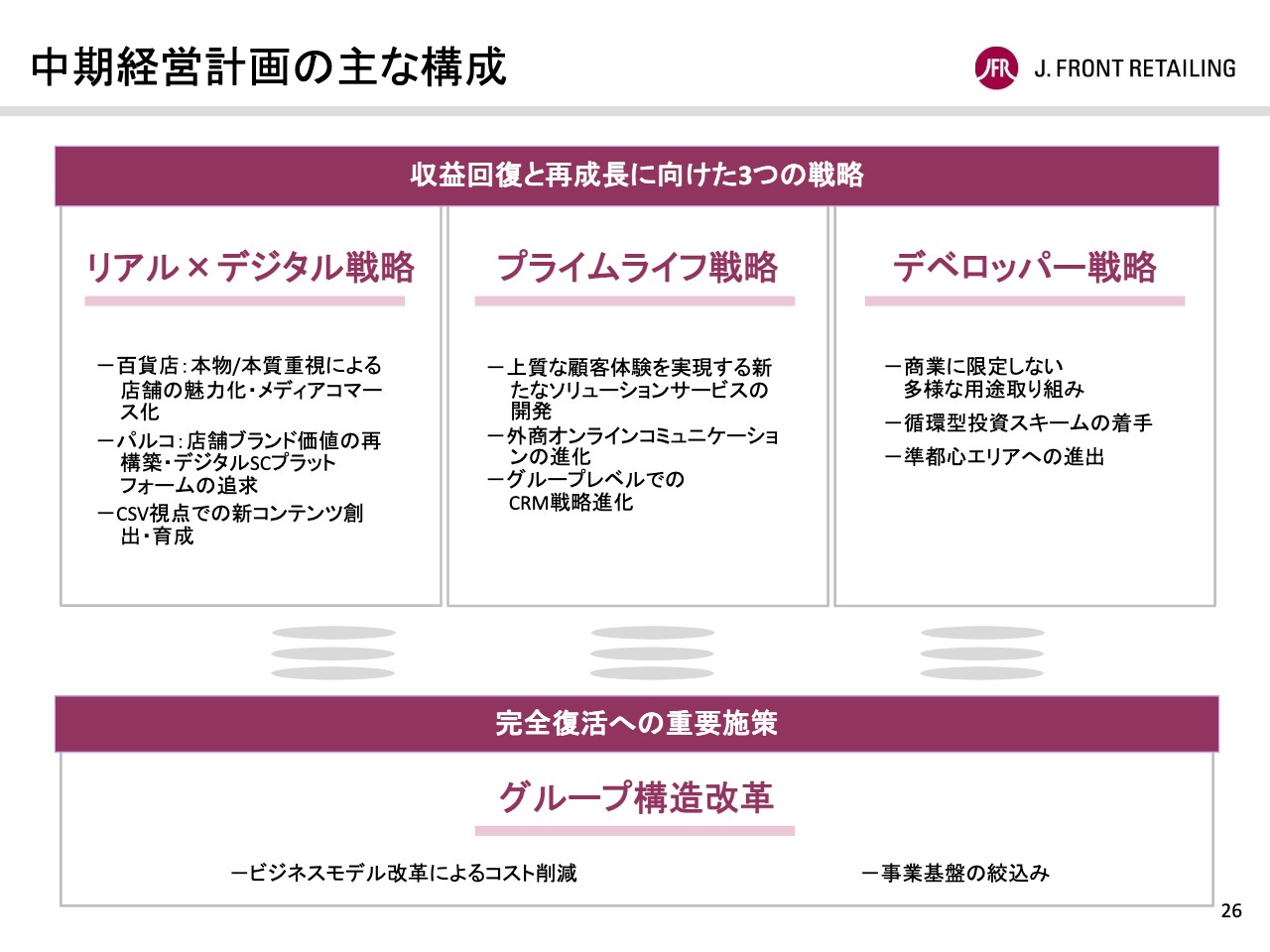

中期経営計画の主な構成

次に、本年度からスタートした中期経営計画の進捗についてご説明します。26ページをご覧ください。今般の中期経営計画では、当社グループが持つ強みと中長期的な環境変化を踏まえ、「リアル×デジタル戦略」「プライムライフ戦略」「デベロッパー戦略」という3つの戦略にフォーカスした取り組みを進めています。

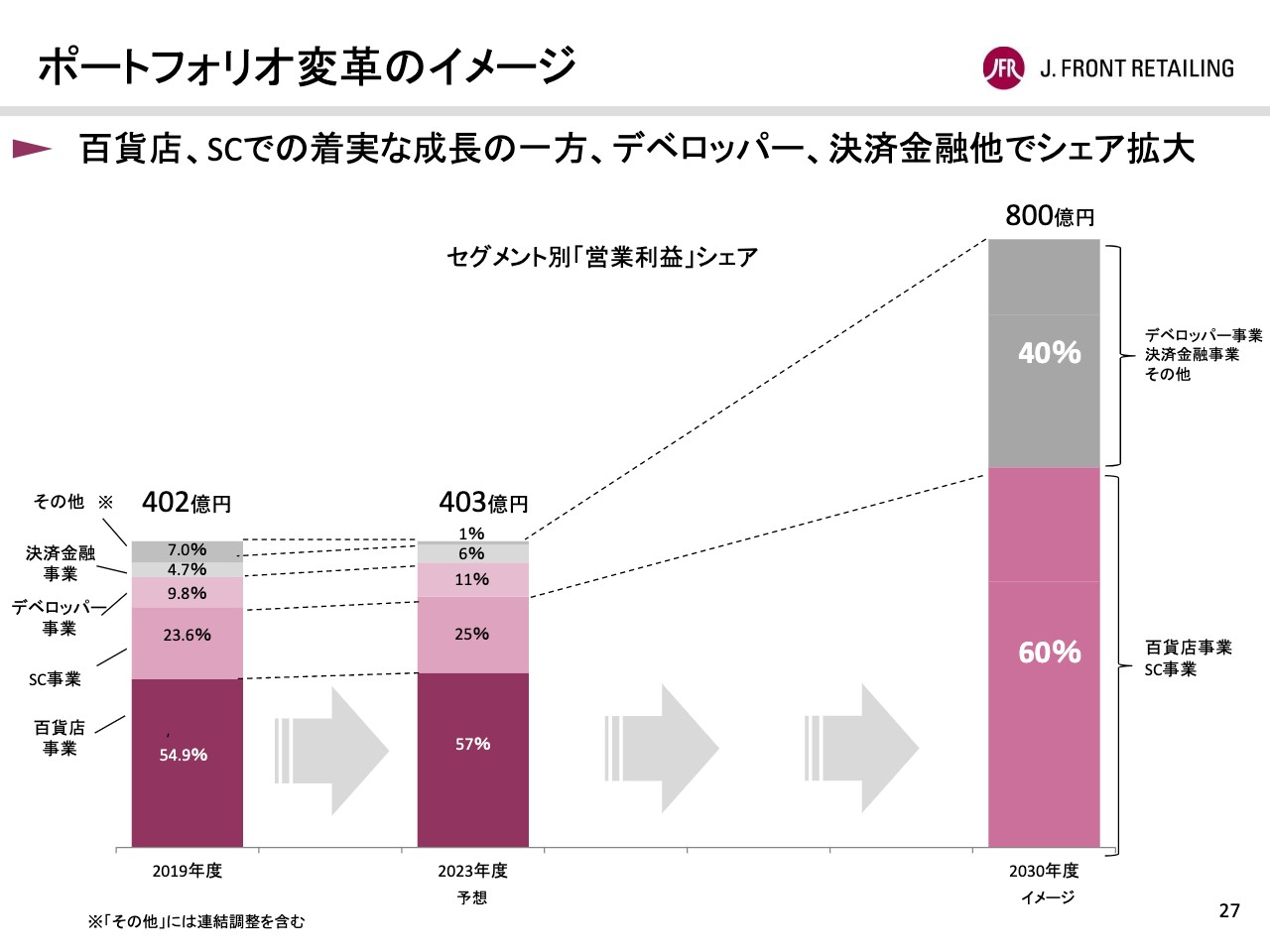

ポートフォリオ変革のイメージ

27ページをご覧ください。今中期計画の最終年度である2023年度において、営業利益でコロナ禍前の水準を上回る403億円という完全復活を果たし、2024年度以降の再成長につなげたいと考えています。

2021~2023年度中期経営計画 セグメント別営業利益目標

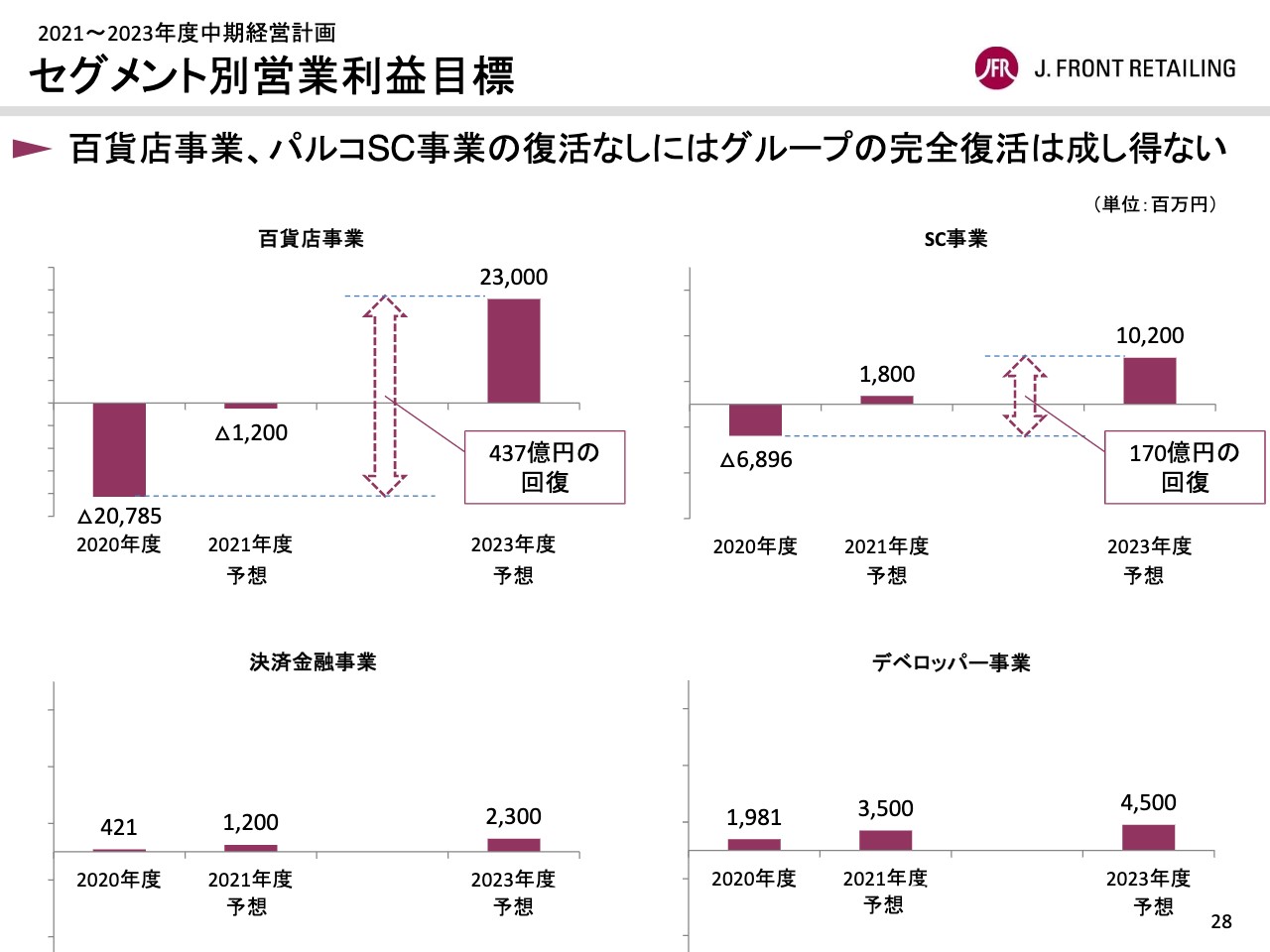

今中期計画の完全復活へのプロセスを、セグメント別の営業利益に分解したものが28ページです。ご覧いただいて明らかなように、当社グループが未曾有の危機に直面した主要因は、この急速な環境変化に対応できなかったリアル店舗中心のビジネスへの過度な依存構造にあります。

特に落ち込み幅が大きいのは百貨店事業であり、200億円を超える赤字となった2020年度から400億円以上を積み上げる必要があります。この百貨店事業の復活なくして、当社グループの完全復活を成し遂げることはできません。

ここで間違えてはならないのは、百貨店が現在直面する厳しい状況は、決して新型コロナウイルスが主因ではないということです。コロナ禍の収束を待っていても、元に戻らないことは明らかです。

百貨店が抱える本質的な課題とは、すなわちビジネスモデル転換の遅れです。新型コロナウイルスという急激な環境変化をきっかけに、まさにそうしたことがあらためて露呈されたということに他なりません。

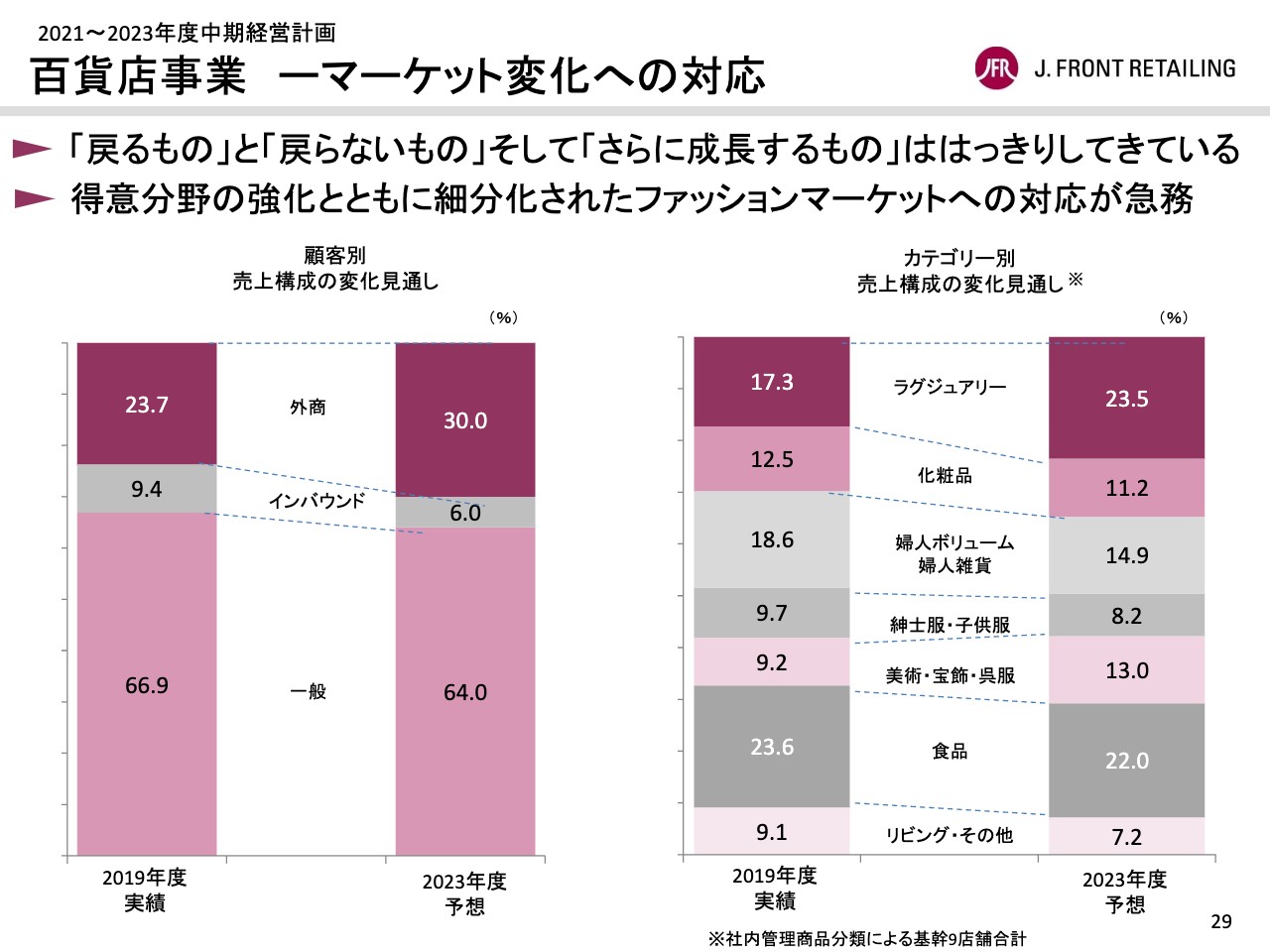

2021~2023年度中期経営計画 百貨店事業 ーマーケット変化への対応

29ページをご覧ください。コロナ禍を契機として、「戻るもの」と「戻らないもの」そして「さらに成長する見込みがあるもの」はどのようなものなのか、その輪郭がかなりはっきりしてきています。

消費の二極化はさらに進むと見られ、富裕層消費は一層活発になることが想定されます。カテゴリーごとの濃淡も、より一層現れてくることは間違いありません。

こうしたマーケット変化への対応は、リアル店舗に過度に依存した現状のビジネス構造では実現が困難であることが、コロナ禍を契機に明らかとなりました。一方で、リアルと分離したEコマースをむやみに拡大するという方向では、当社グループの強みを活かした持続的な価値創造につなげることができるとは言えません。

当社グループの価値創造の源泉とは、リアルを基軸とした編集力、店舗空間の演出力であり、そしてなによりも「人」です。その総体が、リアル店舗というメディアを介しながら、独自の付加価値として発信され共感を生んでいきます。すなわち、当社グループが目指す方向は、あくまでリアルの強みを活かしながら、そこにデジタルを融合していくOMOであると考えています。

2021~2023年度中期経営計画 百貨店事業 ーOMO取り組み進捗①

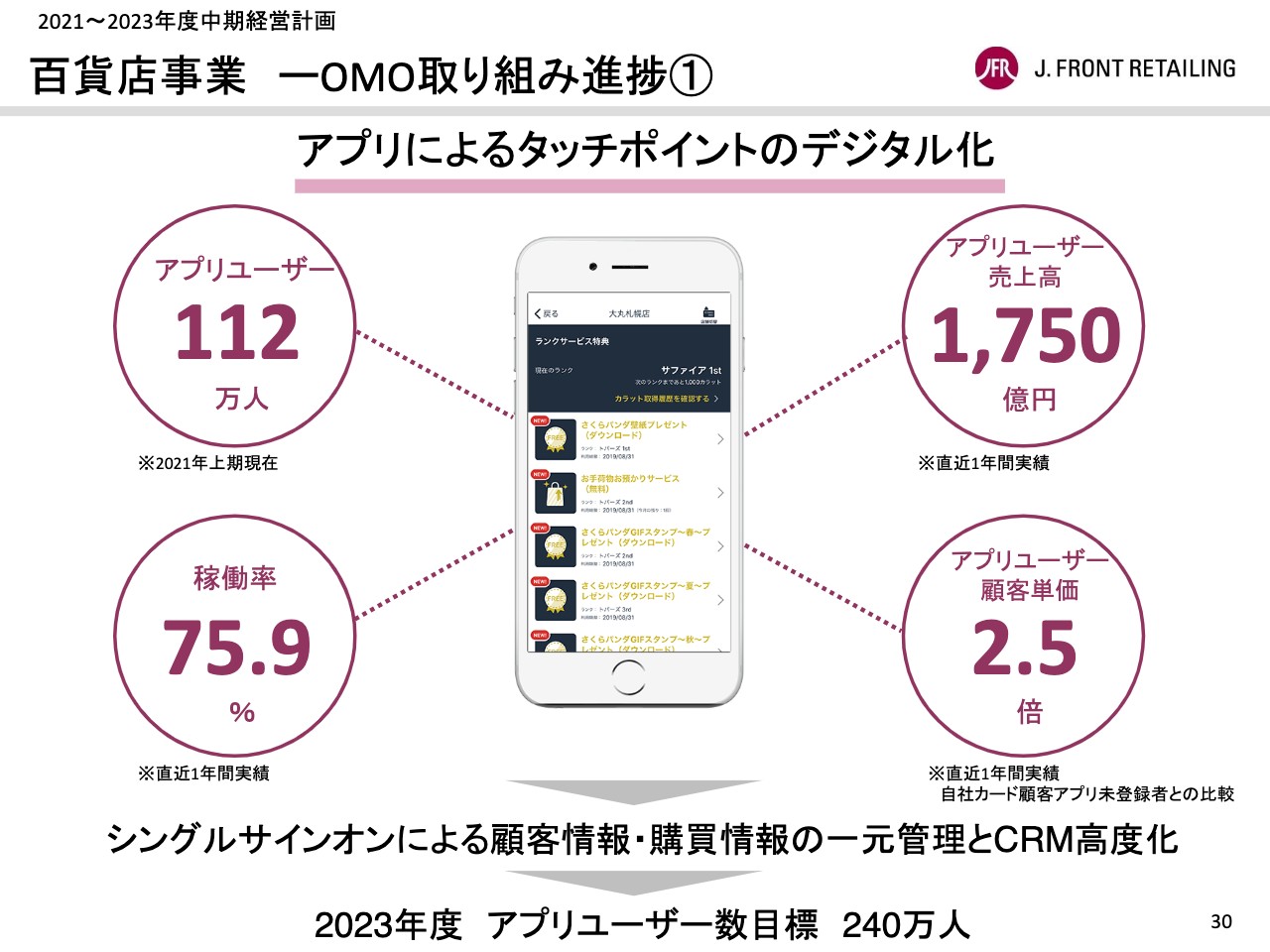

30ページをご覧ください。デジタルシフトをより進めていくにあたり、お客さまとのタッチポイントとして重要性が一層高まってきているのはアプリです。大丸松坂屋百貨店のアプリユーザー数は現在112万人を超えており、お客さまの活用状況もかなり高い水準となっています。

自社カード顧客におけるアプリユーザーの顧客単価はアプリ未登録者の2.5倍、稼働率は75.9パーセントとなっており、アプリを通じた年間売上高は1,750億円を超える規模になっています。

今後は、シングルサインオンによる顧客情報と購買情報の一元管理を図るとともに、アライアンスも推進することにより、CRMの一層の高度化が図れるものと考えています。さらなる成果追求に向け、2023年度にはアプリユーザー数を240万人にまで拡大することを目指します。

2021~2023年度中期経営計画 百貨店事業 ーOMO取り組み進捗②

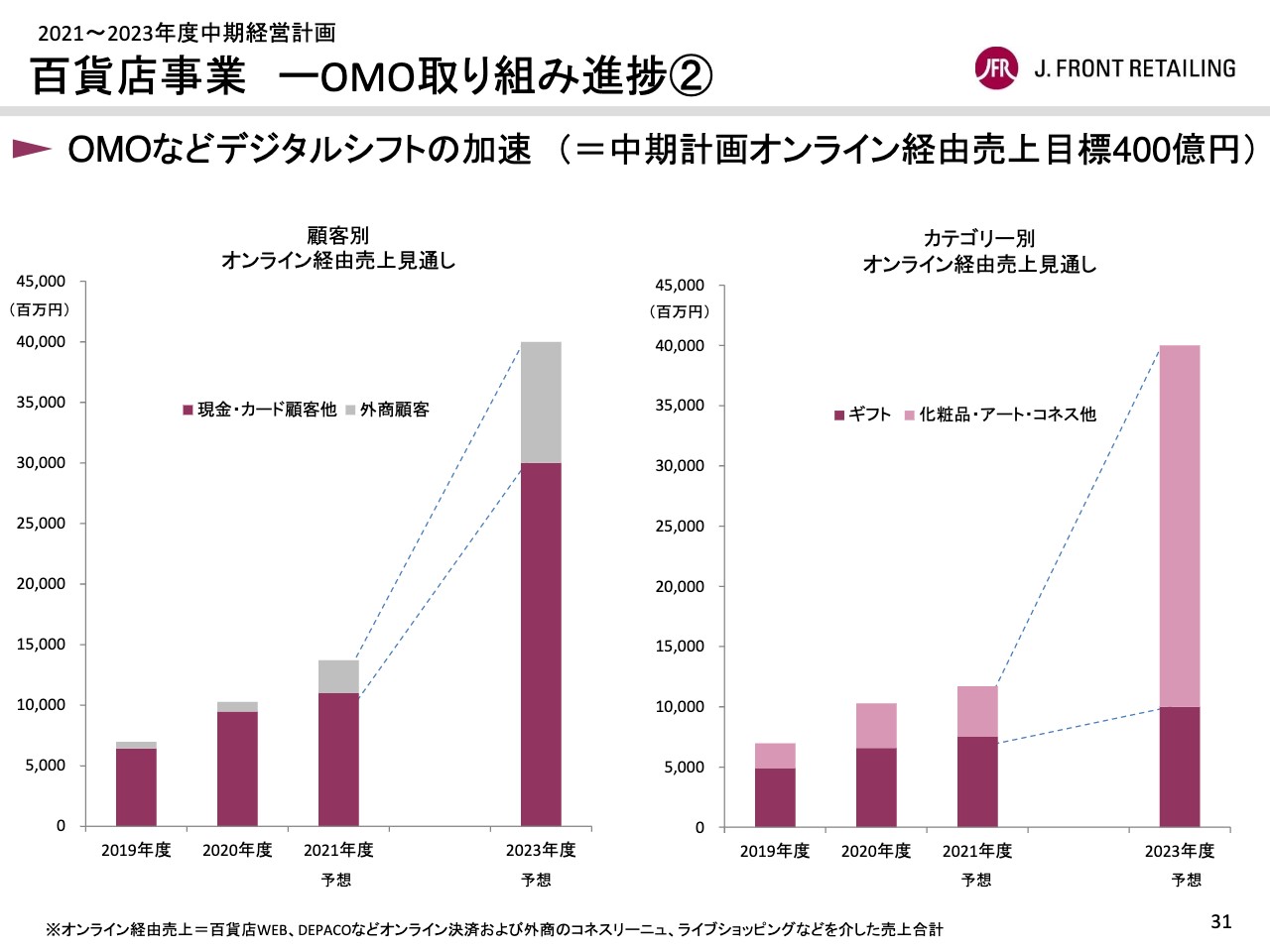

31ページをご覧ください。今中期計画におけるデジタルトランスフォーメーションの1つの指標となる、OMOショッピングなどのオンライン経由の売上は400億円を目指しています。そのうち100億円は「コネスリーニュ」などの外商を介した売上を想定しています。

カテゴリー別では、当社の特徴を発揮できる化粧品・アート・ラグジュアリーや食品などで300億円、強みのギフトで100億円という組み立てとなっています。

これらの数値目標は、カスタマージャーニーの中でリアルからデジタルにシフトする部分が大きいということを、否定するものではありません。一方で、時間と場所の制約を超えて、新たにマーケットを振興するビッグチャンスに繋げる可能性も十分にあるものと考えています。

2021~2023年度中期経営計画 百貨店事業 ーOMO取り組み進捗③

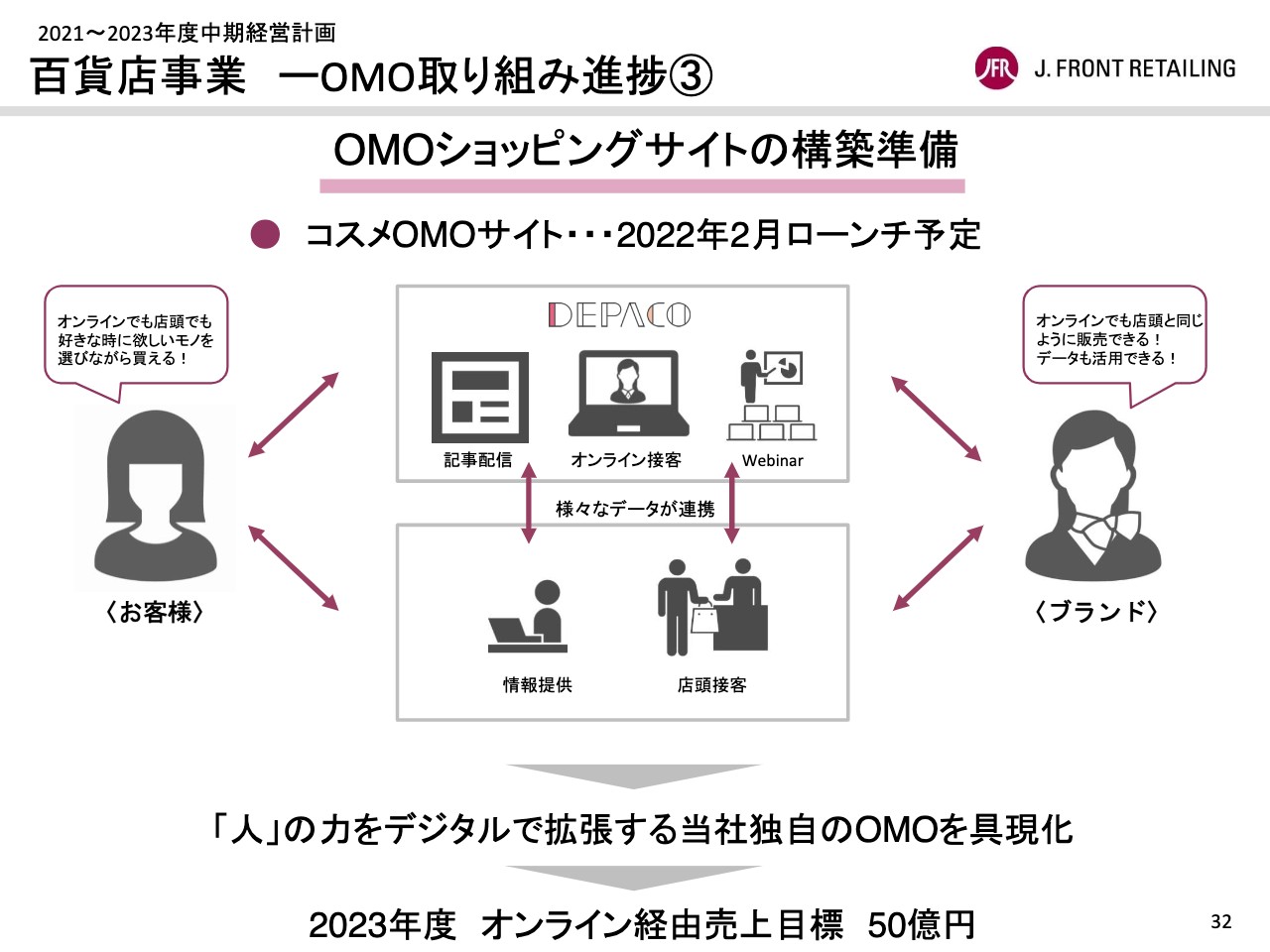

そのような可能性を感じさせるかもしれないOMOへの具体的な取り組みの進捗と成果を、いくつかご紹介します。32ページをご覧ください。当社が考えるOMOの真髄は、「人」の力をデジタルで拡張することにあります。現在、当社はそうした強みと特徴を活かしたOMOショッピングサイトの構築を進めています。

その1つがコスメOMOショッピングの「DEPACO」です。店頭とオンラインのシームレスな購買体験を実現するとともに、お客さまにとって魅力的な情報を伝えるメディア機能も付随したユニークなサイトになると考えています。ローンチは2022年2月を予定しています。

インバウンドの化粧品マーケットは、2023年度でも戻りきらないものと想定しますが、この新たな取り組みにより、国内マーケットの振興と拡大を図っていきたいと考えています。「DEPACO」でのオンライン経由売上は、2023年度で50億円を目指します。

アートOMOサイトについても、これまで2度のPoCを経て、想定を上回る成果を生み出しています。2022年早期のリリースに向け準備を進めています。

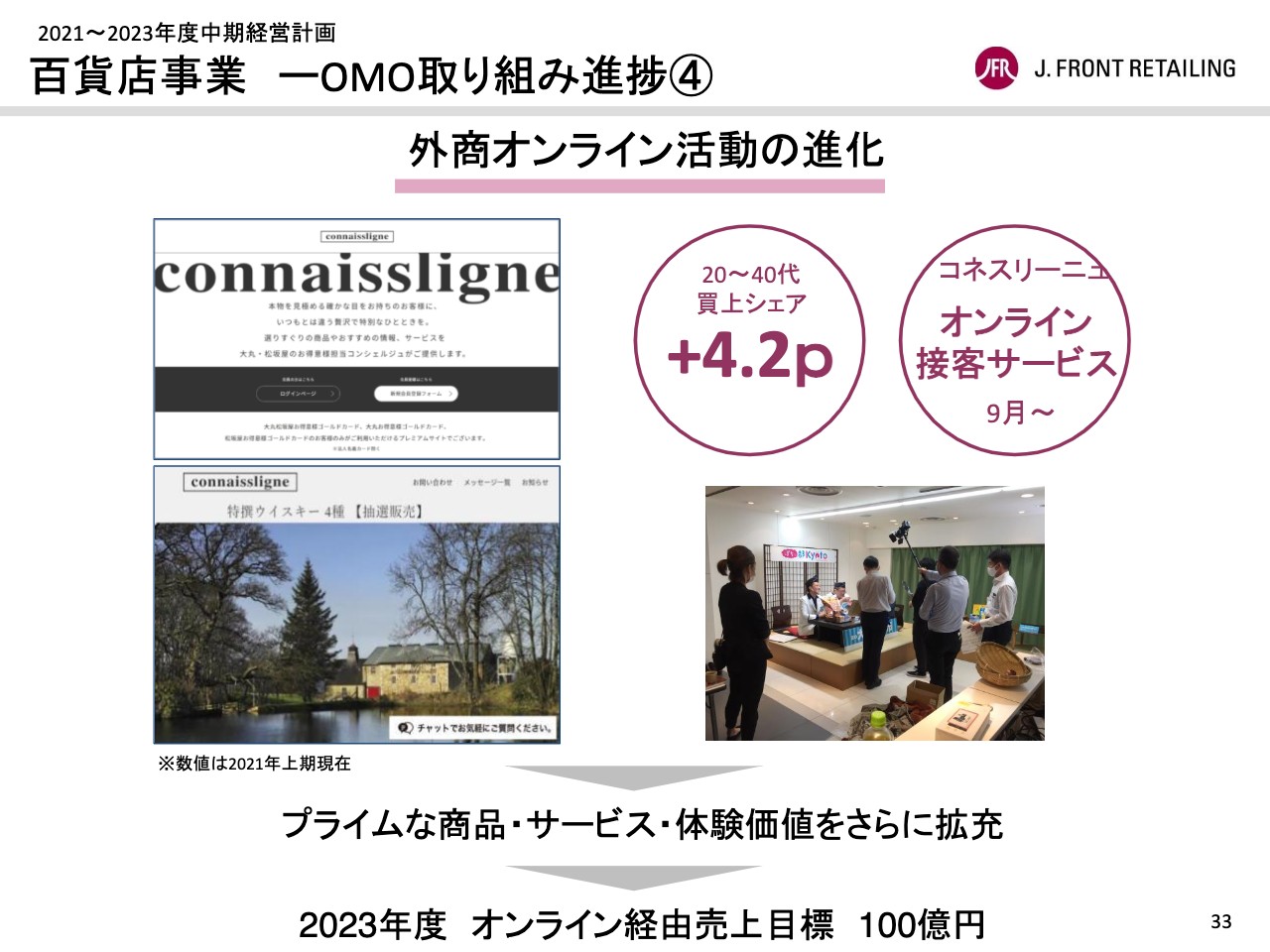

2021~2023年度中期経営計画 百貨店事業 ーOMO取り組み進捗④

33ページをご覧ください。ともすれば属人的なリアル中心のイメージが強い百貨店固有の外商ビジネスが、実はオンラインと想像以上に親和性があるということを、日々実感しています。

その1つの事例が、当社の新たなタッチポイントとして活性化している外商顧客向けクローズドサイト「コネスリーニュ」です。当サイトの会員数は現在8万人を超えるまでになっていますが、特に目を引くのは、百貨店顧客の中でも比較的若いお客さまの購買機会の拡大につながっているということです。

上期の実績を見ると、20代から40代の外商顧客の買い上げシェアが4.2ポイント上昇しています。これはまさに、デジタルに慣れ親しんだ世代のお客さまが「コネスリーニュ」を経由して、現代アートや希少性の高い商材などを積極的に購買されていることが寄与しています。

さらにこの9月からは、当サイトにオンラインによる接客サービスの仕組みも搭載されています。このように、「コネスリーニュ」は当社百貨店ビジネスの新たな勝ち筋として、独自の進化を続けています。

「コネスリーニュ」やライブショッピングなど、外商活動におけるオンライン経由の売上は、2023年度で100億円を目指します。こうしたデジタルシフトへの取り組みの一方、リアル店舗については、展開コンテンツや売場構成の抜本的な見直しが必須であると考えています。

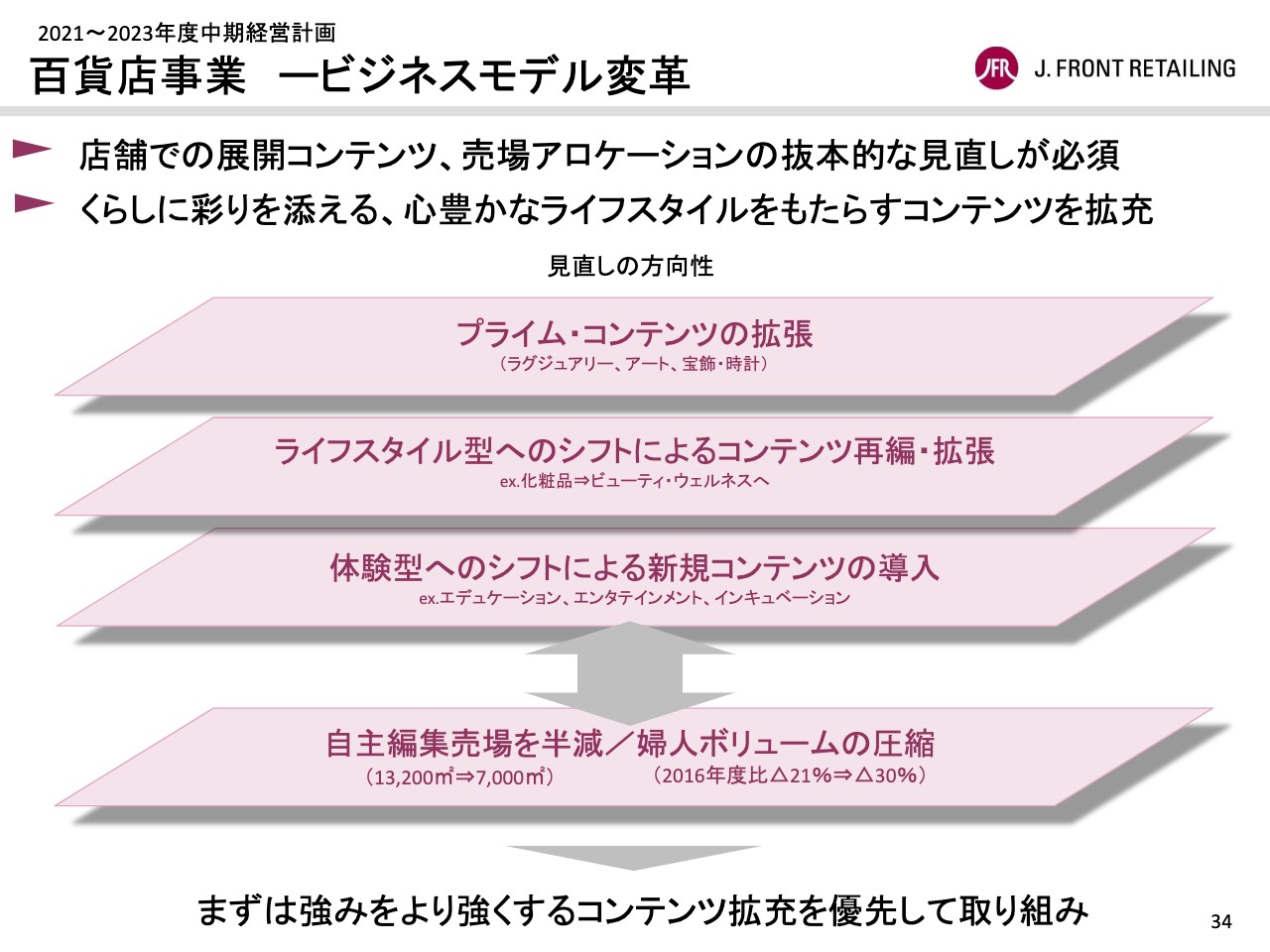

2021~2023年度中期経営計画 百貨店事業 ービジネスモデル変革①

34ページをご覧ください。具体的には、自主編集売場の半減や婦人服ボリュームのさらなる圧縮をはじめ、プライム・コンテンツの拡張、ライフスタイル型や体験型へのシフトといった方向性による取り組みを考えています。

今中期計画期間では、まずは強みをより強くするコンテンツを拡充することに優先的に取り組みますが、このスライドにあるような方向性を圧倒的な規模感とクオリティで具現化するのが、名古屋店のハイブリッドビジネスモデルへの転換です。

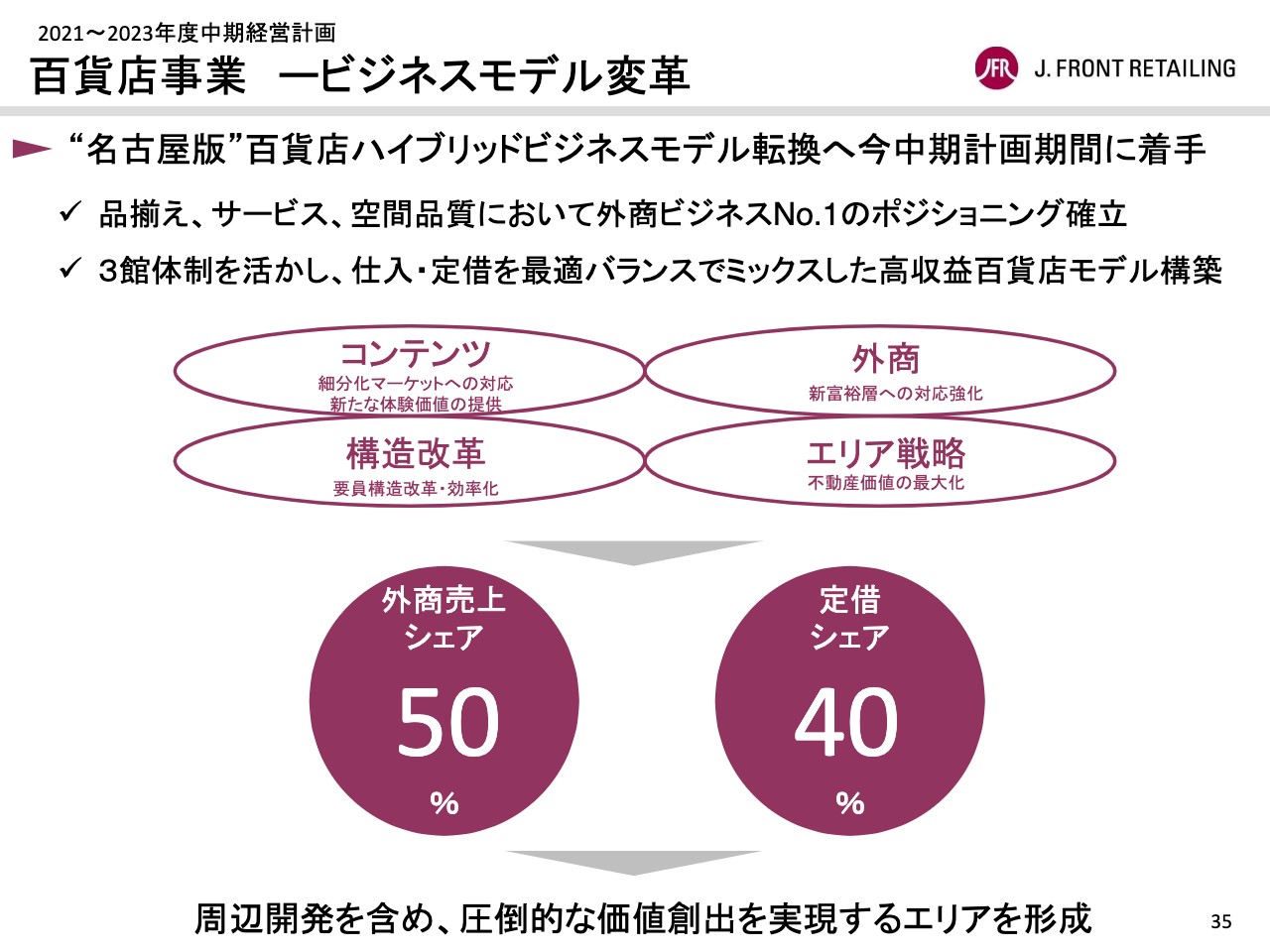

2021~2023年度中期経営計画 百貨店事業 ービジネスモデル変革②

35ページをご覧ください。名古屋店の特徴の1つは、外商に圧倒的な強みを持つことです。店舗売上に占める現状の外商売上シェアはおよそ4割となっていますが、これを5割にまで拡大し、品揃え、サービスおよび空間品質において外商ビジネスNo.1のポジショニングを確立したいと考えています。

もう1つの特徴は、ハイブリッドモデルとして先行した心斎橋店と同様に、本館・北館・南館という3つの館を持っていることです。こうした店舗構造を活かしながら、仕入と定期賃貸借を最適バランスでミックスした高収益モデルを構築していきます。

名古屋店のビジネスモデル転換に今中期計画期間に確実に着手することにより、次期中計における早期の大きな成果につなげます。

2021~2023年度中期経営計画 百貨店事業 ー新規コンテンツ

36ページをご覧ください。本年3月から新たに参入したサブスクリプション事業「AnotherADdress」は、おかげさまで想定を超えるお客さまにご支持をいただき、好調にスタートしています。

現在多くのお客さまにサービスインをお待ちいただいている状況にありますが、本年度中に会員の方々をお待たせすることなくご案内できるめどをつけることができました。

現在はレディースファッションを対象に展開していますが、今後は同事業をプラットフォームとして横展開することも視野に入れながら、サブスクリプションマーケットの拡大に取り組みたいと考えています。

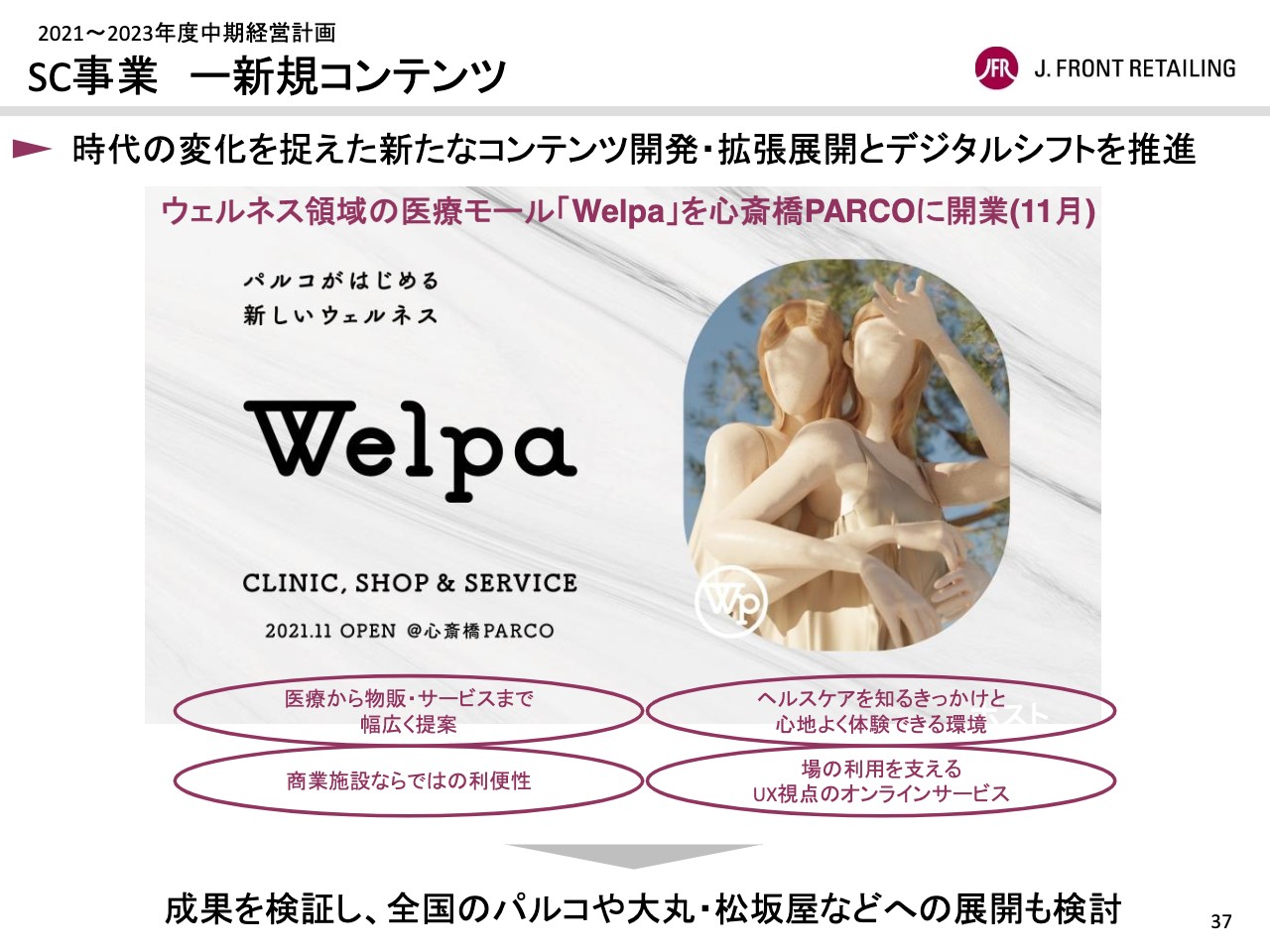

2021~2023年度中期経営計画 SC事業 ー新規コンテンツ

パルコのSC事業については37ページをご覧ください。パルコでは店舗の一層の魅力化に向け、時代の変化を捉えた新たなコンテンツの開発と拡張展開に取り組んでいます。

具体的には、ウェルネス領域の新規事業として医療モールの開発・運営事業に参入し、医療から物販・サービスまでシームレスに提供する「Welpa」を来月11月に心斎橋PARCOに開業する予定としています。

「Welpa」はパルコが事業主体者として事業パートナー・協力パートナーと共同で開発を行い、当事業の理念に共感いただいたクリニックや物販サービス事業者を拠点ごとに誘致し運営します。心斎橋PARCOに開業するこの1号店の成果を検証しながら、今後は全国のパルコをはじめ、大丸・松坂屋などへの展開も検討していきたいと考えています。

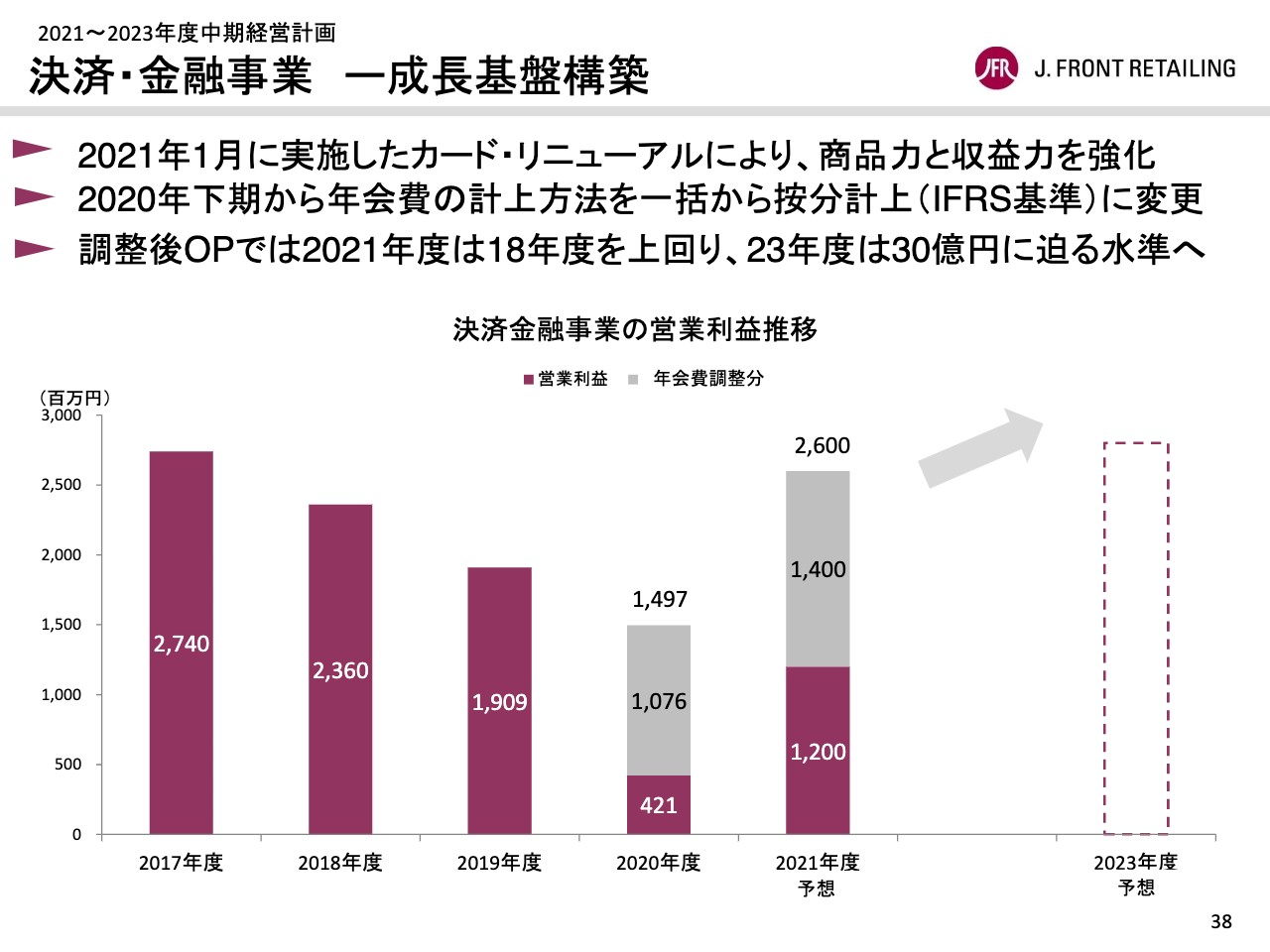

2021~2023年度中期経営計画 決済・金融事業 ー成長基盤構築

決済・金融事業については38ページをご覧ください。決済金融事業のJFRカードは、本年1月に実施したカード・リニューアルに伴い、現在収益構造が大きく変化する途上にあります。

ここでご留意いただきたいのは、JFRカードは昨年下期から年会費の計上方法を変更しているということです。従来基準であれば、今年度は事業利益・営業利益ともに26億円前後の水準にまで戻るものと認識しており、2023年度には30億円に迫る見込みです。

今中期計画では「決済事業の拡大」「加盟店事業の推進」「保険・金融事業の拡大」という3つを戦略の柱として、モニタリングポイントを四半期ごとにチェックしながら、次期中期計画での飛躍に向けた強固な経営基盤を構築していきたいと考えています。

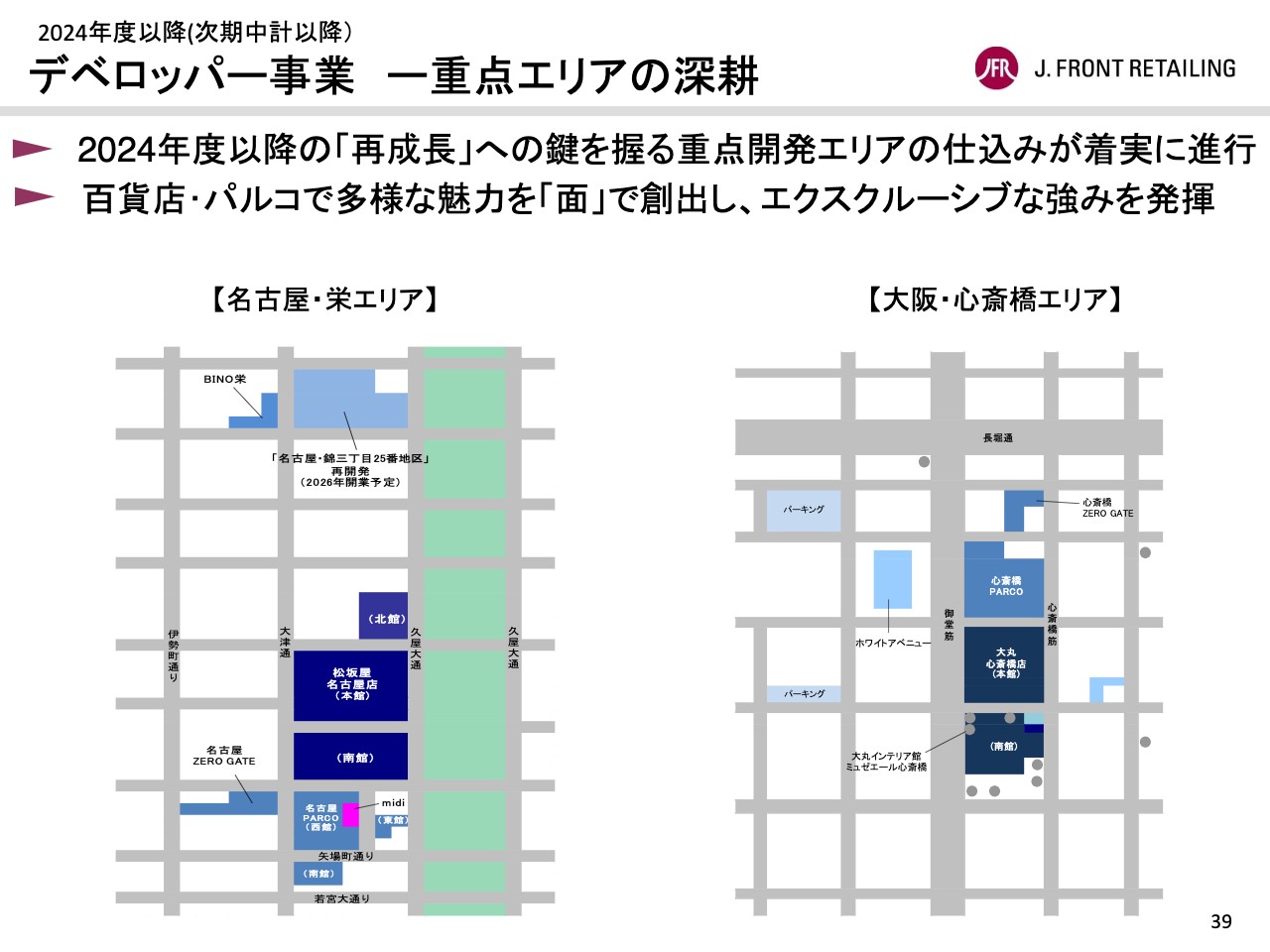

2024年度以降(次期中計以降) デベロッパー事業 ー重点エリアの深耕

デベロッパー事業については39ページをご覧ください。デベロッパー事業は、今中期計画期間は先行投資フェーズとなっていますが、次期中期計画以降の「再成長」への鍵を握るのは名古屋・栄地区と大阪・心斎橋地区です。

スライドに掲載した地図には、案件開示のタイミングなどもあり十分に描ききれてはいませんが、この2つの重点開発エリアの仕込みは着実に進行しています。百貨店とパルコを中軸に多様な魅力を「面」で創出し、当社グループにしかできないエクスクルーシブな強みを発揮したいと考えています。

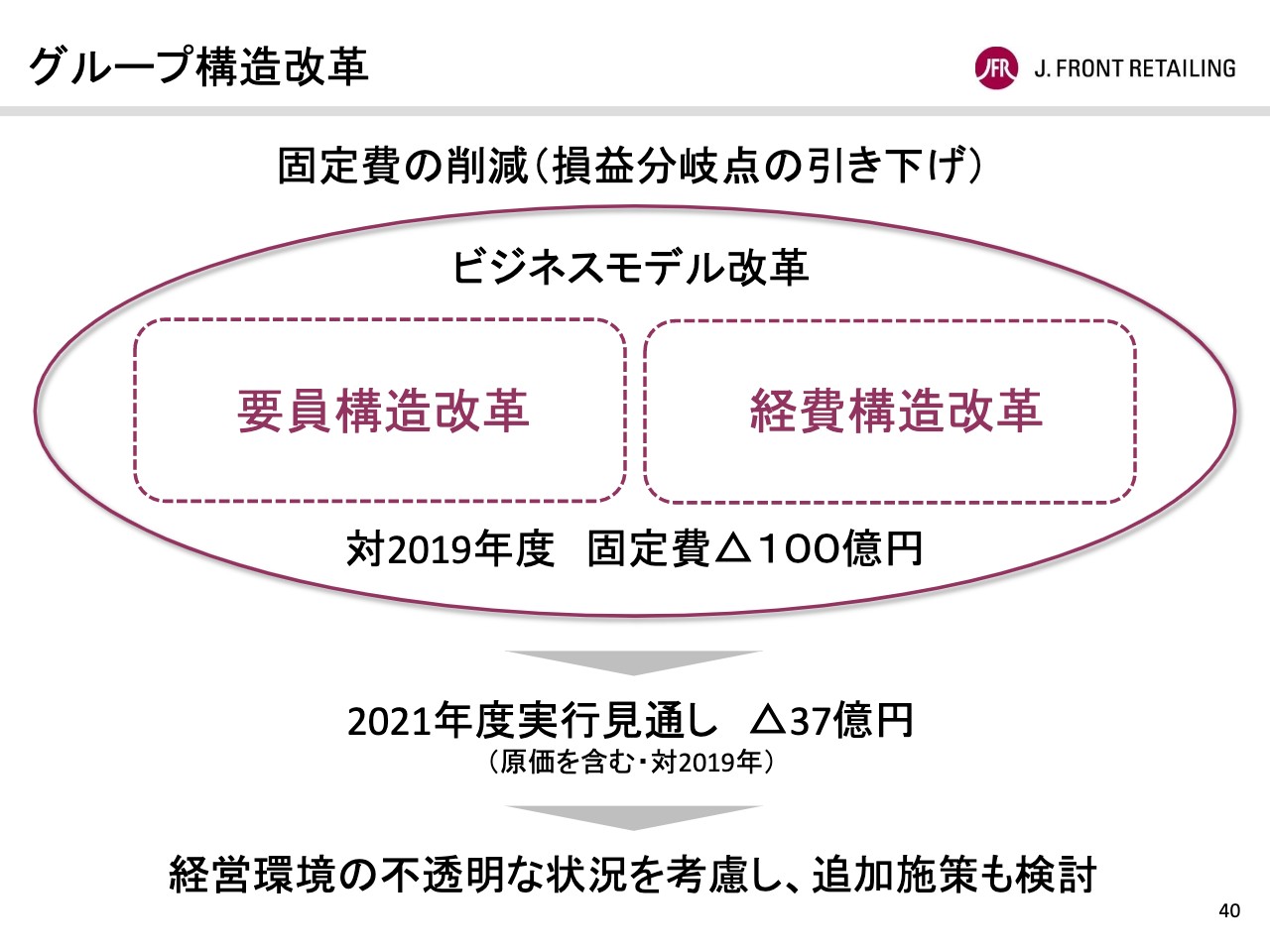

グループ構造改革

グループ構造改革の進捗についてご説明します。40ページをご覧ください。構造改革は、ビジネスモデル改革による固定費の削減と事業の絞り込みという2つの視点により推進しています。

固定費については、中期経営計画最終年度の2023年度において、2019年度と比べ100億円の圧縮を図ります。今年度はそのうち37億円の圧縮を予定しており、計画どおりに進捗しています。今後も経営環境の不透明な状況を考慮し、追加的な施策の検討も含めながら、グループ構造改革にスピードを上げて取り組んでいきます。

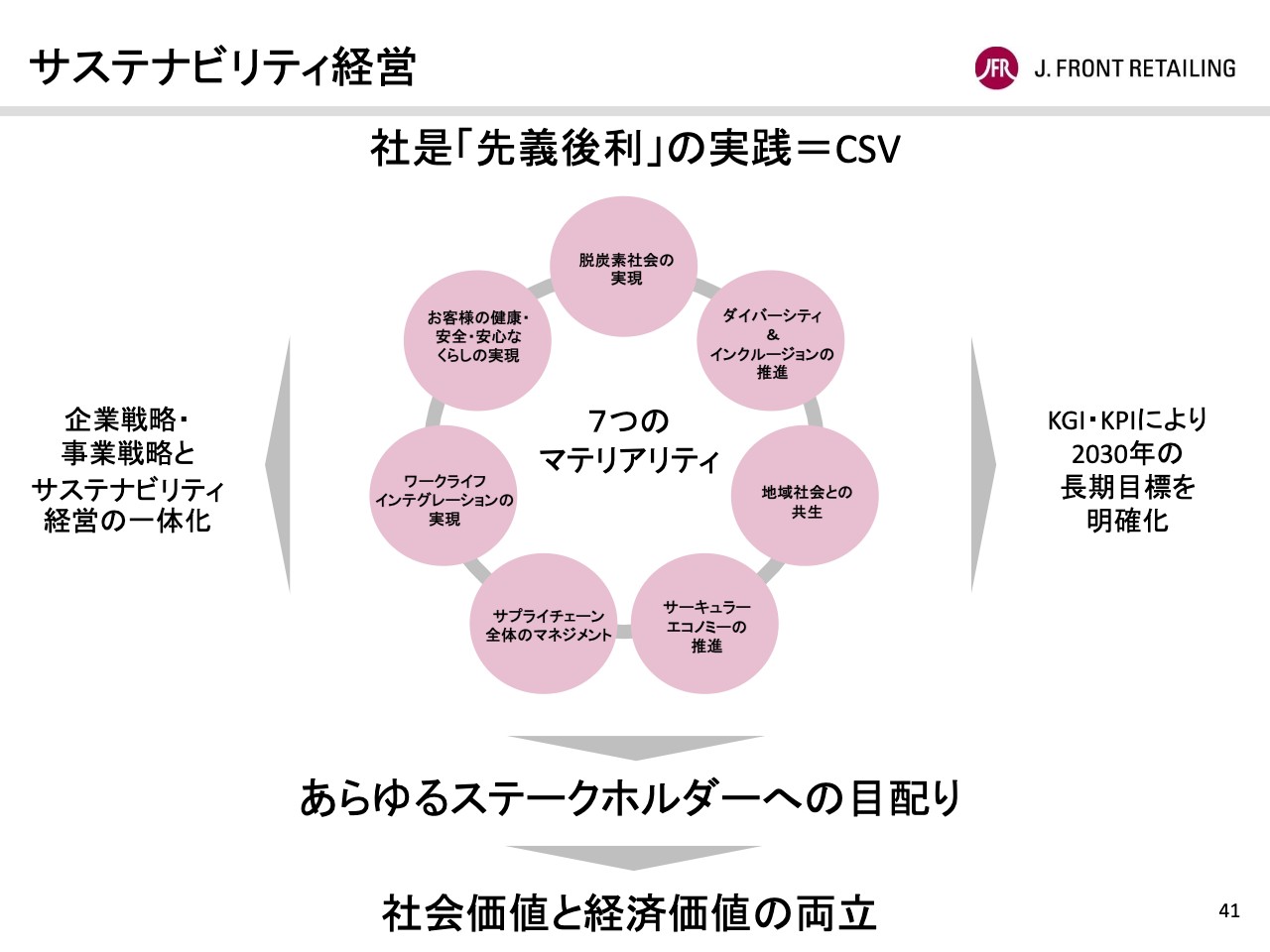

サステナビリティ経営

最後に、41ページをご覧ください。新型コロナウイルスとの戦いはもう1年半以上にもなりますが、これほどの長期戦になるということは、誰も予想できなかったと思います。一方で、9月終盤以降の当社の店頭動向でも顕著なように、日常を取り戻す動きがさまざまな場面で着実に現れつつあることを実感しています。

当社グループもしっかりと前を向き、新型コロナウイルスとの共存、そしてコロナ禍後を見据えた取り組みを加速するフェーズに入ってきたものと捉えています。今般の新型コロナウイルスのようなパンデミックは無論のこと、想定外のことは今後も間違いなく起こり得ます。その想定外をどれだけ極小化し想定内に収められるかが、極めて重要になってくると考えています。

そのため、我々はもっと変化に強くならなければなりません。環境変化に翻弄されていては、中長期的なあるべき姿に向けるエネルギーが削がれてしまいます。成功体験に覆われた旧来型の分厚い自らの殻を破り、本気で変わる覚悟が不可欠です。

「変革なくして、完全復活なし。」、本質的な課題から決して目をそらさず真正面から向き合い、愚直にかつスピードを上げて企業と社会のサステナビリティを実現する、まさに次元を超えた変革に取り組みます。

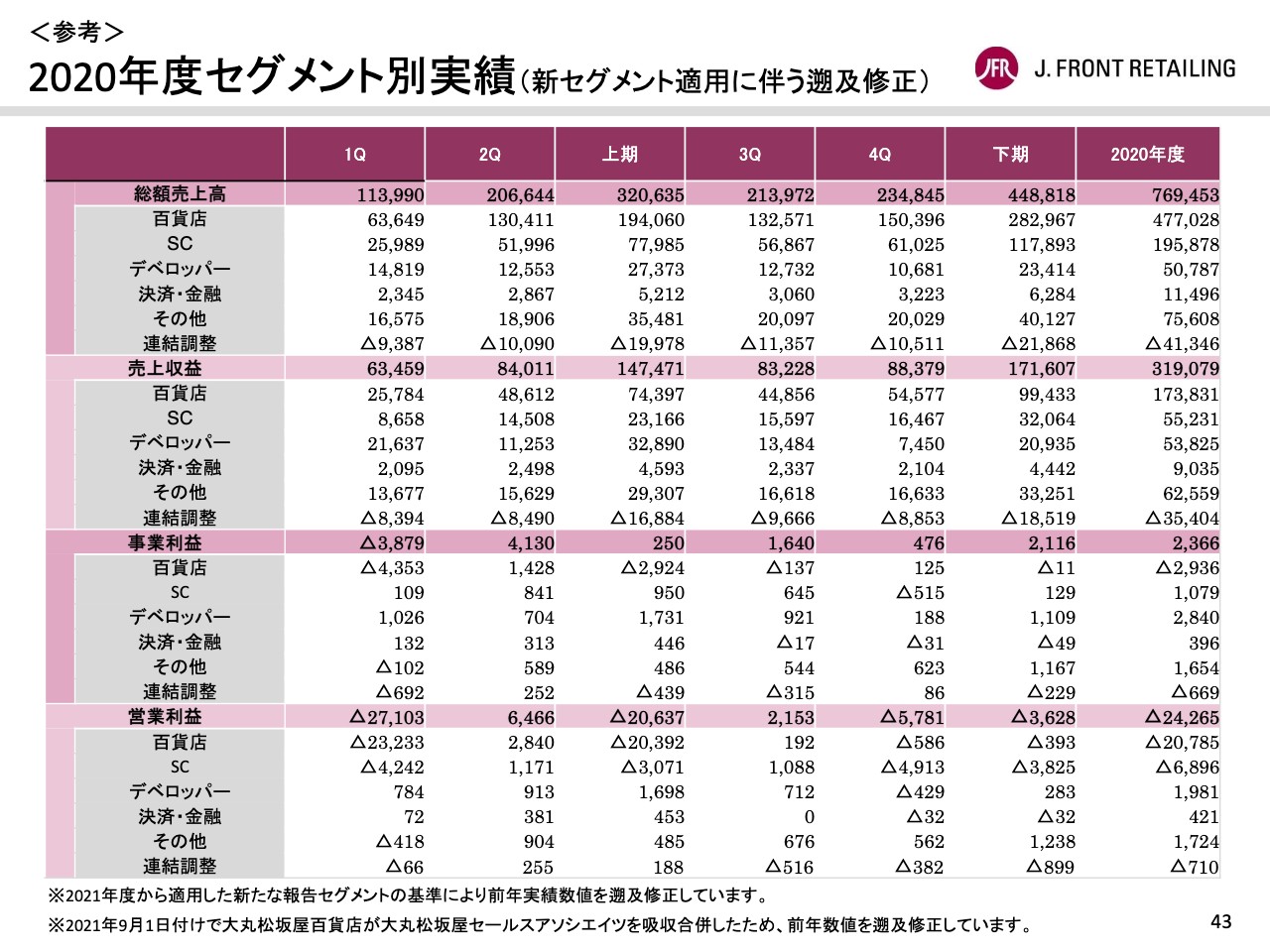

<参考>2020年度セグメント別実績(新セグメント適用に伴う遡及修正)

補足になりますが、今期からの新しいセグメントの基準で前年実績を四半期ごとに遡及修正した数値資料、および休業に伴う固定費振替の主要会社の実績を、43ページと44ページに掲載しています。後ほどご参照いただけたらと思います。ご清聴ありがとうございました。