2021年2月15日に行われた、日本ビルファンド投資法人2020年12月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日本ビルファンド投資法人 代表取締役社長 田邉義幸 氏

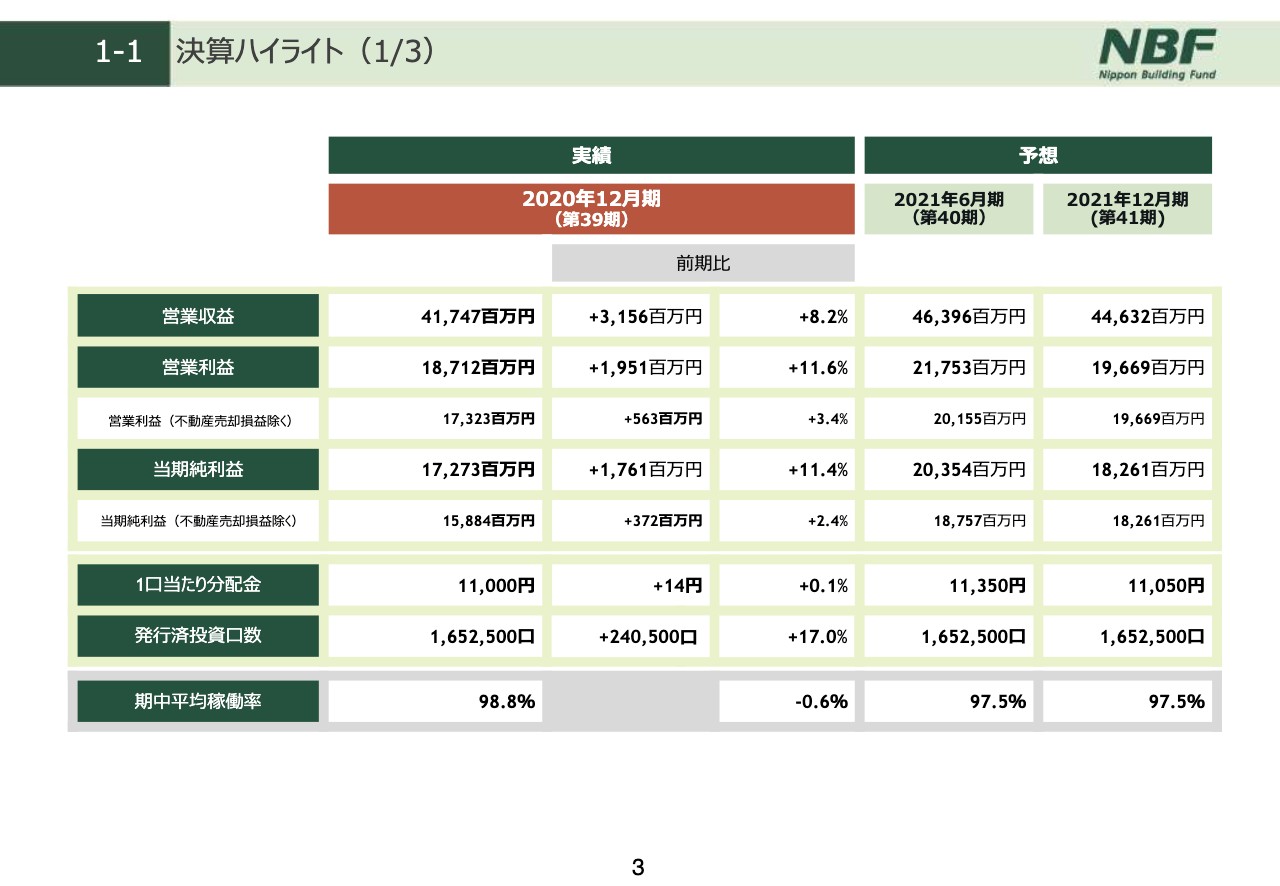

決算ハイライト(1/3)

田邉義幸氏:みなさん、こんにちは。日本ビルファンドマネジメントの田邉でございます。緊急事態宣言が継続していますので、前回と同様、Webサイトを通じての説明とさせていただきます。よろしくお願いいたします。

それでは、日本ビルファンド投資法人の2020年12月期第39期の決算について、ご説明させていただきます。3ページの当期のハイライトをご覧ください。昨年3月以降、新規物件の竣工による二次空室の増加に加え、新型コロナウイルスの影響が重なり、マーケット空室率も以前の満室状態から調整局面に入りました。NBFの決算におきましても、当期の期中平均稼働率は98.8パーセントと、前期より0.6パーセントほど低下しました。

一方で、新規入居テナントの賃料発生や既存テナントの賃料増額改定、10月に取得した新規物件の寄与等により増収増益の決算となり、1口当たり分配金につきましても、昨年10月時の公表と同額の1万1,000円となります。次期、2021年6月期は「新宿三井ビルディング」などの取得効果により、10月予想比20円プラスの1万1,350円。2期先、2021年12月期は1万1,050円を予定しています。

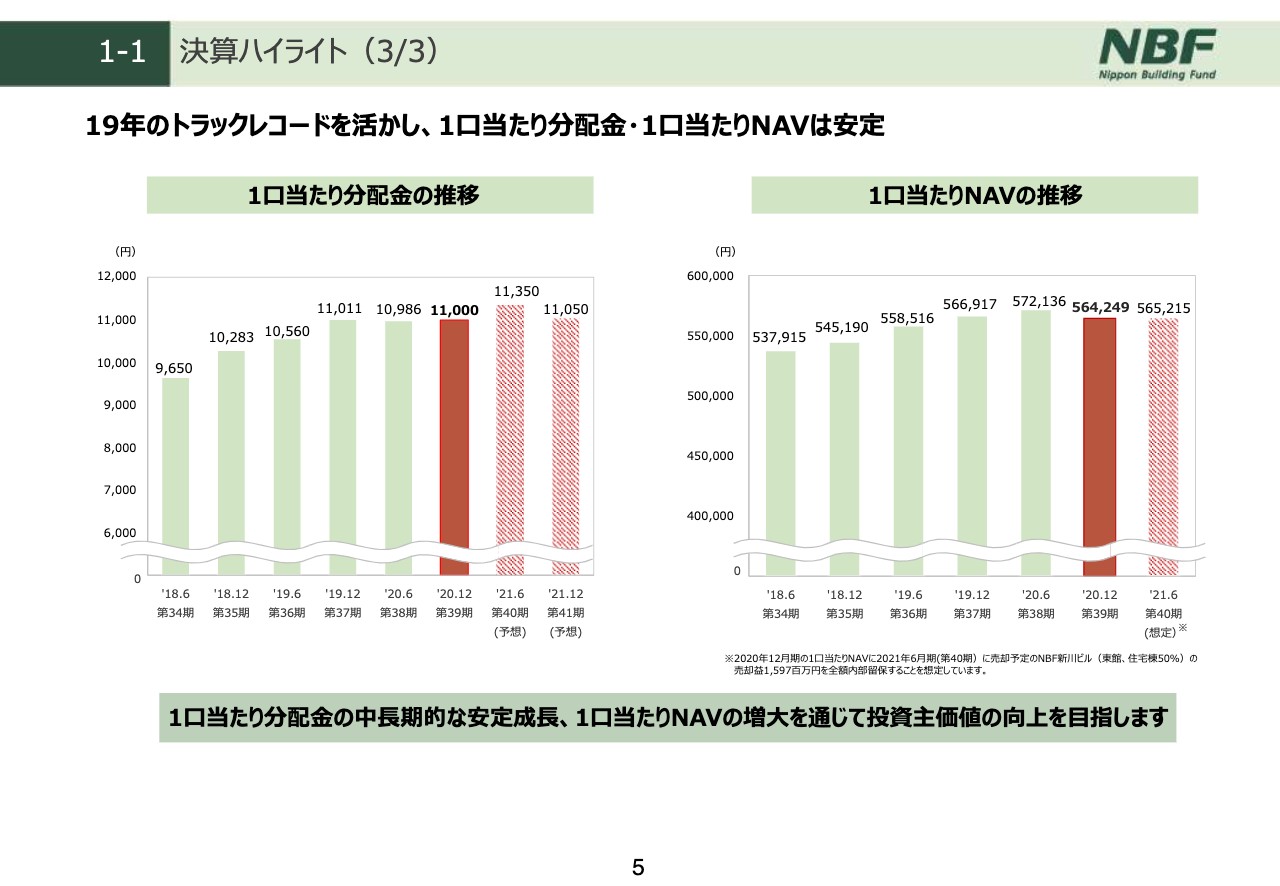

決算ハイライト(3/3)

5ページをご覧ください。2つの棒グラフは、日本ビルファンドが投資主価値の向上に向けて重要な指標と考えています、1口当たり分配金および1口当たりNet Asset Valueの直近3年間の推移を表しています。当期のNet Asset Valueにつきましては、残念ながら、10月PO時の投資口価格の調整により微減となりましたが、1口当たり分配金につきましては着実に成長しています。これらの指標については、どちらも引き続き、長期的な安定成長を目指してまいりたいと考えています。

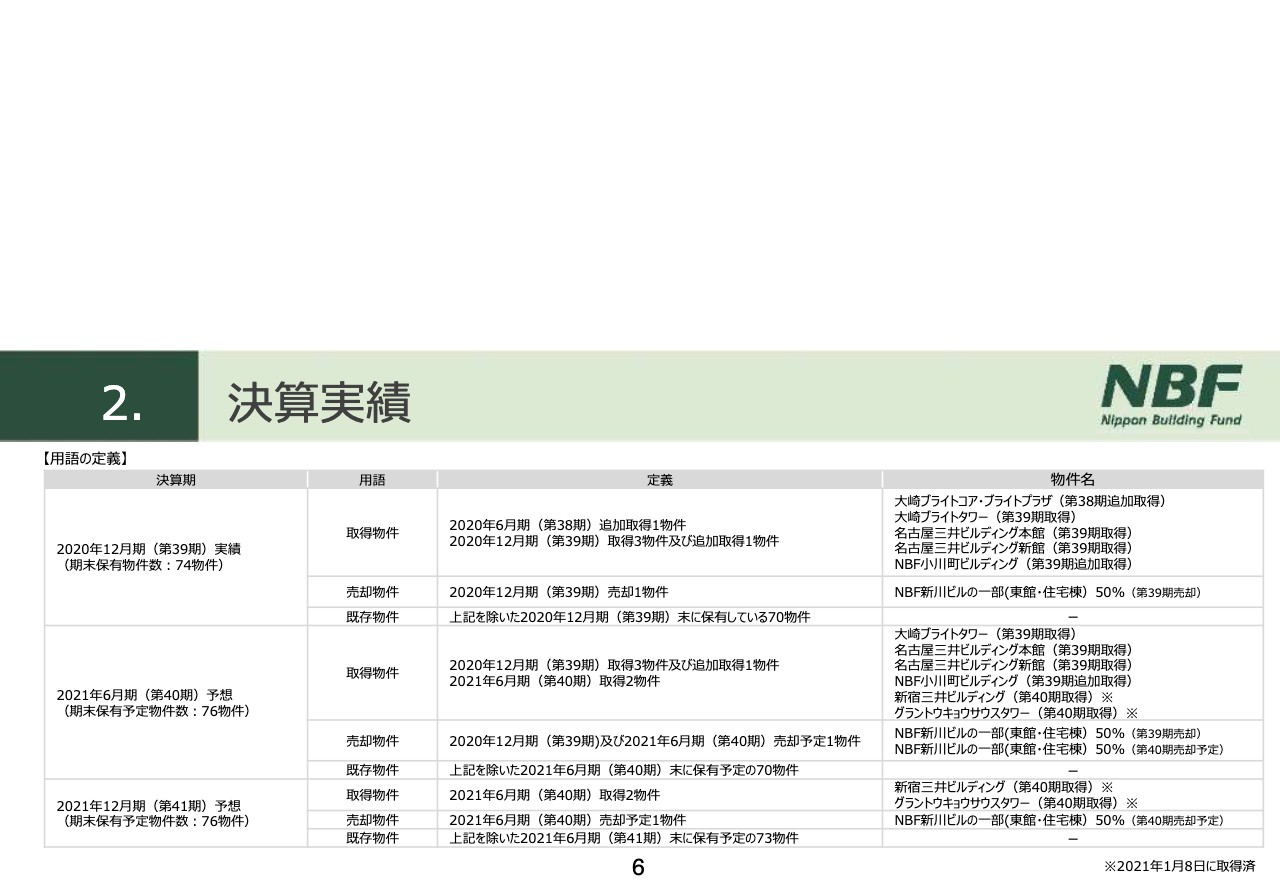

決算実績

それでは6ページ以降で、決算実績について説明をさせていただきます。6ページは、各期の物件の移動状況を整理していますので、後ほどご確認ください。

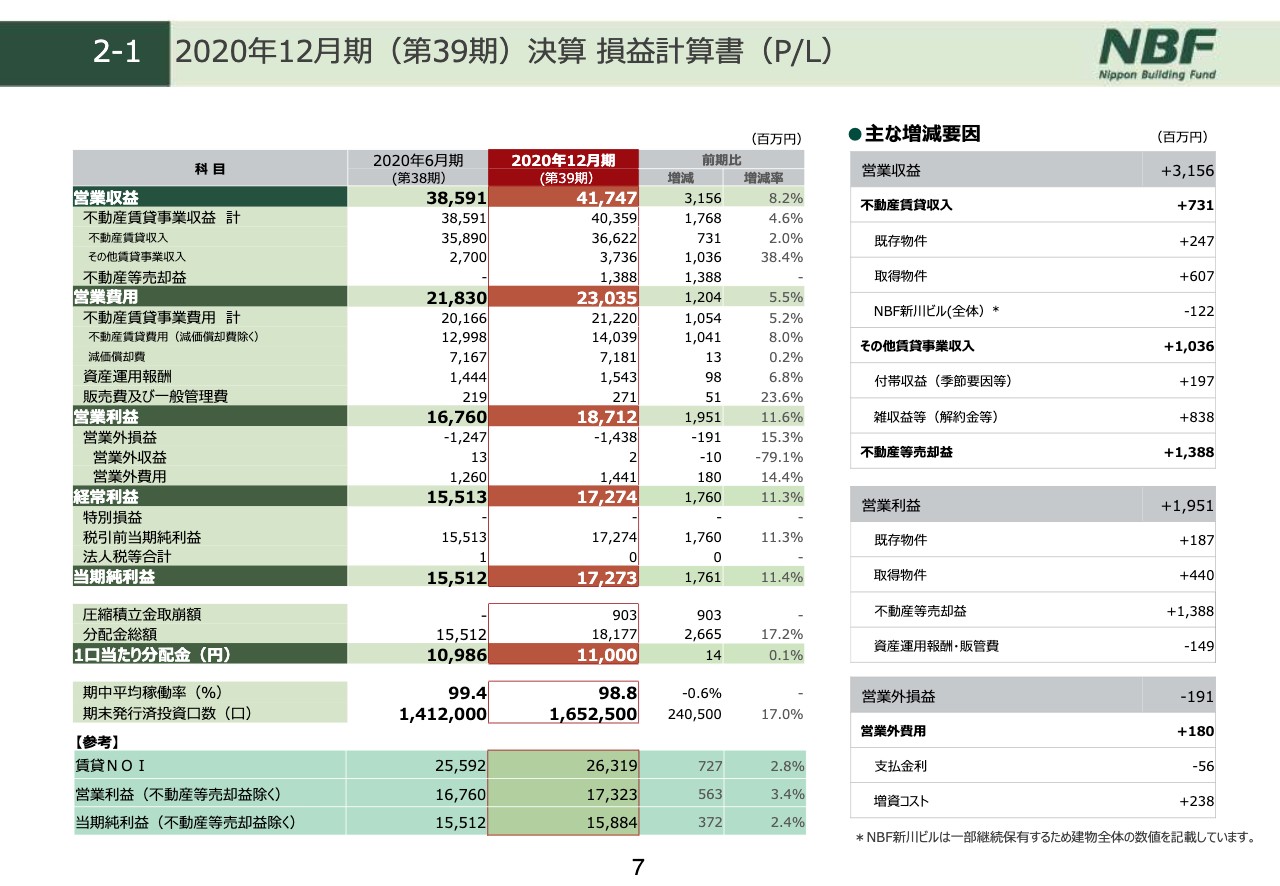

2020年12月期(第39期)決算 損益計算書(P/L)

次に、7ページ。当期の損益計算書についてご説明いたします。比較損益計算書の赤枠の中が、当期2020年12月期の決算数字です。当期の営業収益は417億4,700万円、前期比31億5,600万円の増収。営業利益は187億1,200万円、前期比19億5,100万円の増益。当期純利益では172億7,300万円と、17億6,100万円の増益となりました。これに、期中POに対応して内部留保を9億300万円取り崩し、分配金総額は181億7,700万円。1口当たり分配金は、前期比14円増の1万1,000円となります。

では、ページ右側の増減要因についてご説明をいたします。まず、営業収益の増収31億5,600万円の内訳ですが、ベースとなる不動産賃貸収入は7億3,100万円の増収です。そのうち2億4,700万円が既存物件の内部成長によるもので、これは新規入居テナントの賃料発生と、既存テナントの賃料増額改定によるものです。加えて、当期に取得した物件の寄与が6億700万円ありました。

その他の賃貸事業収入で10億3,600万円増加しています。こちらは水光熱費等の季節要因によるもののほか、「NBF新川ビル」のテナント退去に伴う解約金が主な要因となっており、いずれも費用と両建てになります。

営業利益では、既存物件、新規取得物件の不動産賃貸利益の増加に加えて、「NBF新川ビル」の売却益13億8,800万円により、19億5,100万円の増益となります。営業外損益については、借り換え時の金利効果により支払利息が減少しますが、増資コスト2億3,800万円を計上し、営業外費用としては1億8,000万円の増加となっています。

2020年12月期(第39期)決算 貸借対照表(B/S)

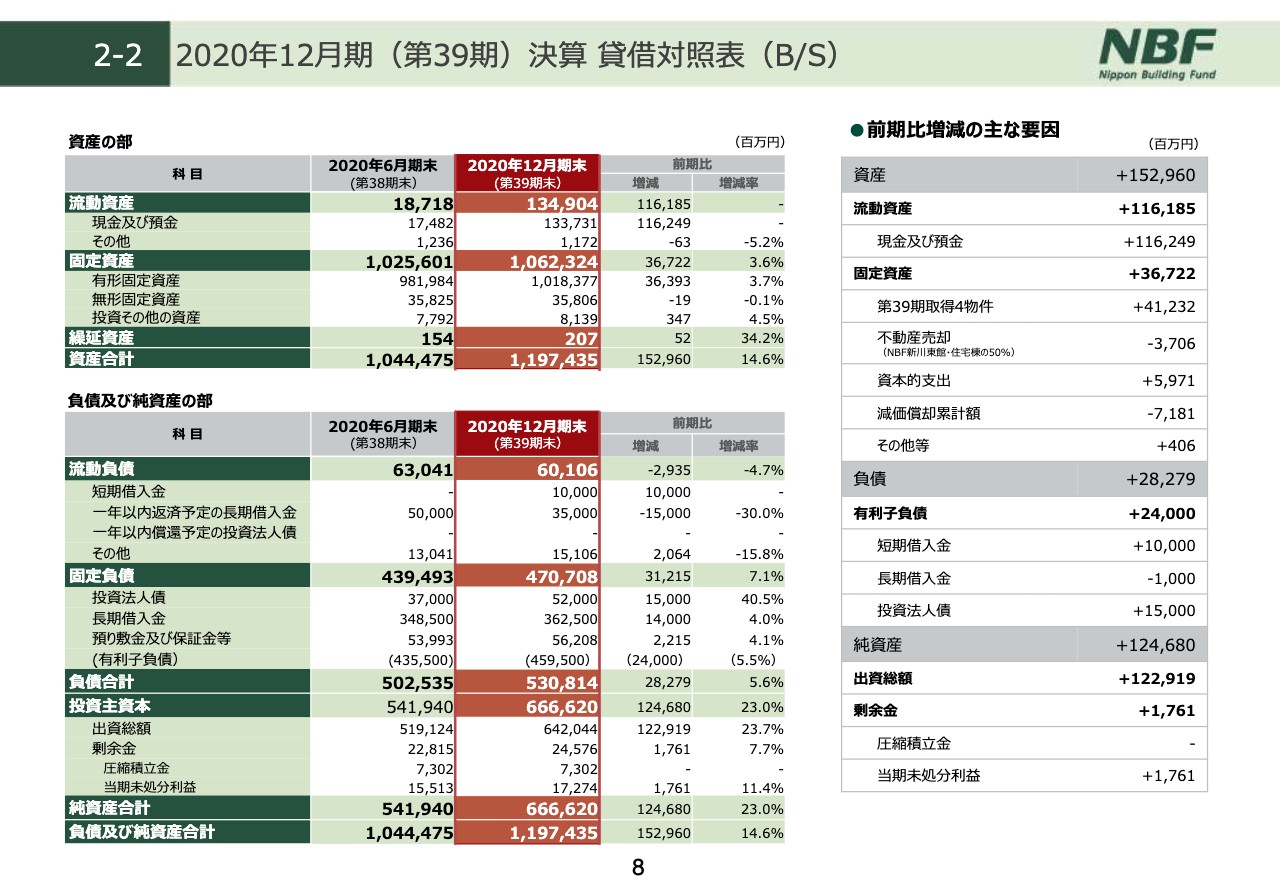

続いて8ページで、貸借対照表について簡単にご説明します。左側の比較B/Sの赤枠が当期末の数字です。2020年12月期末資産合計は、前期末より1,529億円増加し、1兆1,974億円となりました。

まず、負債および純資産の動きからご説明します。昨年10月から今年1月にかけての6物件取得のための資金調達として、POにより出資金が1,229億円増加しました。加えて、投資法人債150億円の発行などで、有利子負債が240億円増加しています。

資産の部ですが、これらの資金調達により、昨年秋に先行した4物件の取得で、固定資産が367億円増加しました。また、現預金が1,162億円増加していますが、これは今年1月8日に引き渡しを受けました、「新宿三井ビルディング」等の取得資金に充当しています。

NBFにおける今後の運用方針

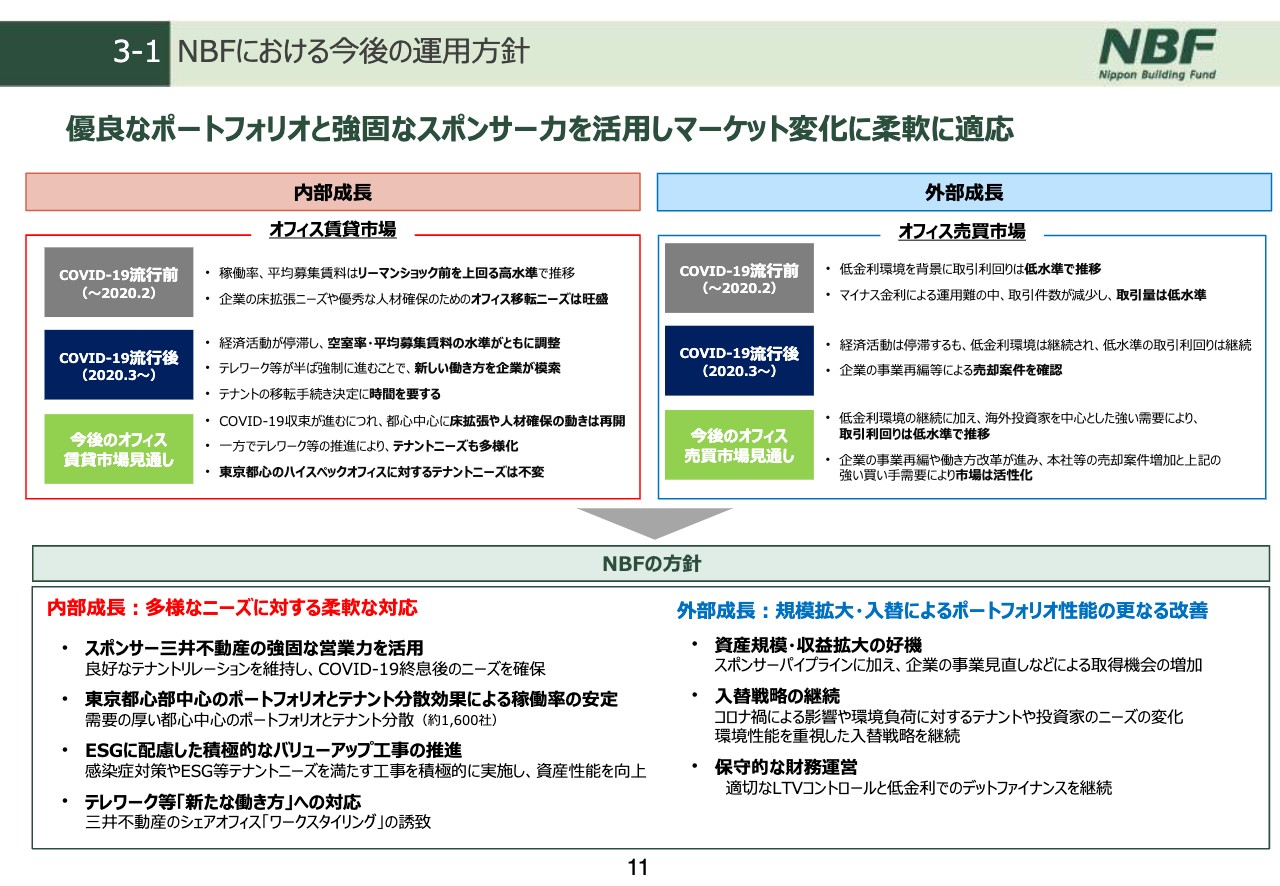

それでは、NBFの今後の運用方針についてご説明します。11ページをご覧ください。上段で、オフィスの賃貸マーケット、売買マーケットの見方をまとめています。まず、内部成長ですが、オフィス賃貸マーケットについては、昨年2月までのいわゆるコロナ前まで、企業の床拡張ニーズや優秀な人材確保のためのオフィス移転ニーズなどにより、稼働率、賃料はリーマンショック前を上回る水準で推移しており、オフィス床は長い期間、満室状態が続いていました。

3月以降、新型コロナウイルスの影響が深刻化し、経済活動が停滞する中で、空室率・募集賃料の水準がともに調整局面に入りました。その後、緊急事態宣言の発令によりテレワークが進んだことで、新しい働き方を模索する動きも出てまいりました。

今後、コロナウイルスの影響が収束していくに伴い、都心部を中心に人材確保のためのオフィス床の確保や移転の動きは再開されることが予想される中で、都心部のハイスペックオフィスに対する需要は、引き続き変わらないものであると考えています。また、マーケット空室率については、足元の新規供給が限られていることから、一定の空室率、5パーセントから6パーセントの水準のもとで推移すると考えています。

こういった環境の中で、NBFの内部成長につきましては、経済活動の再開に合わせ、スポンサー三井不動産の強固な営業力を活用し、後継テナントの誘致を加速させるとともに、需要の厚い東京都心部中心のポートフォリオとテナント分散を生かし、稼働率の安定を確保していきたいと考えています。なお、巡航速度としては97パーセントから98パーセントを想定しています。

また、積極的なバリューアップ工事の実施、三井不動産のシェアオフィスの導入などにより、ハード・ソフトの両面から、新たな働き方などのテナントニーズの変化に対応していきます。

次に、外部成長についてですが、オフィスの売買マーケットの動向については、コロナ前においては、日銀のマイナス金利政策を背景に取引利回りは低下し、加えて、マーケットに出てくる物件は少なく、第三者からの物件取得が難しい状況が続いていました。この傾向はコロナ禍においても継続していましたが、昨年秋以降、企業の事業再編や保有資産の見直しなどにより、保有オフィスを売却する動きも出てきています。

欧米に比較しても、キャッシュ・フローやクレジットのボラティリティが低い日本の不動産投資市場では、今後もマイナス金利が当面の間継続され、取引利回りは低い状態で推移すると考えられる一方で、企業が保有するオフィスビルを売却する動きが出てくることから、売買マーケットとしては活性化していくものと考えています。

こういった環境の中で、強固なスポンサーパイプラインを持つNBFとしては、資産の入替を含めたポートフォリオの質の強化と、規模の成長とを図っていく好機であると考えています。また、物件の取得、入替の際には、引き続き適切なLTVコントロールと低金利での資金調達を行っていきます。NBFとしては、内部成長と外部成長の両輪を生かし、引き続き継続的な成長を図ってきたいと考えています。

外部成長(ハイライト)

次のページ以降で、内部成長、外部成長の運用の状況についてご説明いたします。まず、外部成長についてご説明いたします。12ページをご覧ください。当期におきましては、10月に「大崎ブライトタワー」「名古屋三井ビルディング本館」「名古屋三井ビルディング新館」の3物件、11月に「NBF小川町ビルディング」の持分、そして期は跨ぎますが、今年1月に「新宿三井ビルディング」と「グラントウキョウサウスタワー」、合計で2,577億円の物件取得をいたしました。

また、これらの物件取得のため、昨年10月にエクイティファイナンスを実施し、1,229億円を調達しました。これにより、「新宿三井ビルディング」と「グラントウキョウサウスタワー」の、2021年1月期初からの運用開始を実現しています。この物件取得とエクイティファイナンスによる外部成長により、右下のグラフにありますとおり、10パーセントを超える成長効果が実現できています。

外部成長 取得物件 1/3

13ページ以降で、今回の取得、売却の対象となった物件をご説明しています。13ページに移らせていただきます。今年1月に1,700億円で取得しました「新宿三井ビルディング」は、三井不動産の旗艦物件であり、積極的なリニューアルや地域貢献の取り組みにより、ハード・ソフトの両面においてテナントの満足度を高め、三井不動産の都市開発コンセプトである、「経年優化」を体現する物件となっています。

ご案内のとおり、本物件はJ-REITの中でも最大規模の物件であり、今後は規模、質の両面において、NBFを代表する旗艦ビルとして運営をしてまいります。

外部成長 取得物件 2/3

次の14ページ。今年1月に取得しました「グラントウキョウサウスタワー」です。本ビルは、JR東京駅直結の大変希少性の高いビルであり、北側の「グラントウキョウノースタワー」と対をなす、超高層ツインタワーのビルとなります。今回は、ビル全体の13パーセントを470億円で取得いたしました。この物件も、東京都「トップレベル事業所」認定を受けるなど、環境等への配慮も高く、NBFを代表する旗艦物件の取得と考えています。

外部成長 取得物件 3/3

15ページの「大崎ブライトタワー」「名古屋三井ビルディング本館」「名古屋三井ビルディング新館」は、前期の決算説明でご説明させていただいていますので、ここでは割愛させていただきます。

外部成長 NBF新川ビルについて

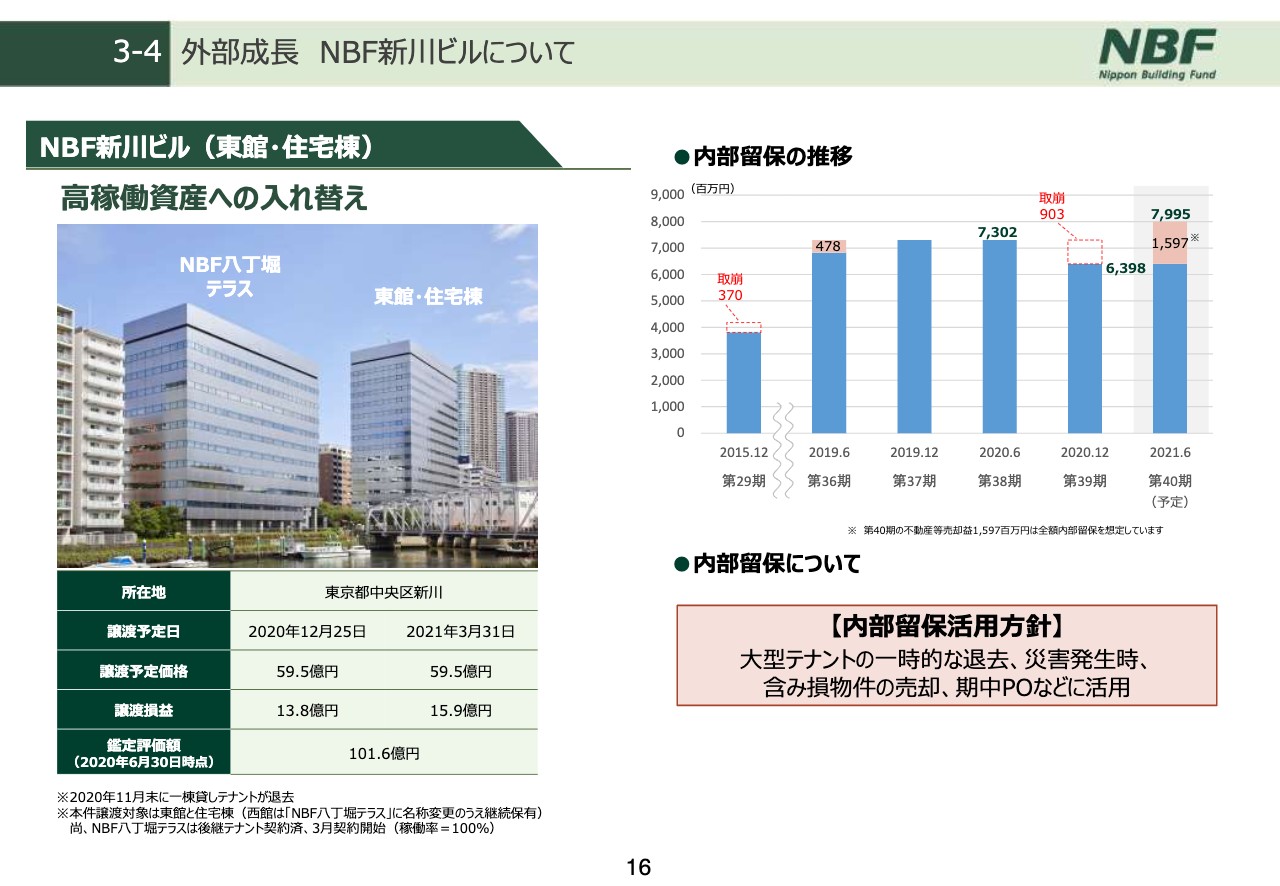

続いて、16ページをご覧ください。「NBF新川ビル」は、昨年11月の1棟借りテナントの契約終了に合わせ、その東館と住宅棟を119億円で売却いたしました。昨年12月に50パーセントの譲渡が完了し、残りの50パーセントについては、今年3月に譲渡予定でございます。また、昨年12月の売却益については全額配当といたしましたが、今年3月に譲渡する分については、全額内部留保をする予定でございます。

これにより、内部留保については2021年6月末に80億円ほどになりますが、今後も大型テナントの一時的な退去、災害、含み損物件の売却や期中POなどにおいては、1口当たり分配金の安定のために機動的に活用してまいります。

なお、継続保有します西館につきましては、三井不動産の営業力を活用し、後継テナントを決定することができ、この3月から入居予定となっています。

内部成長 期中平均稼働率と入居率・退去率

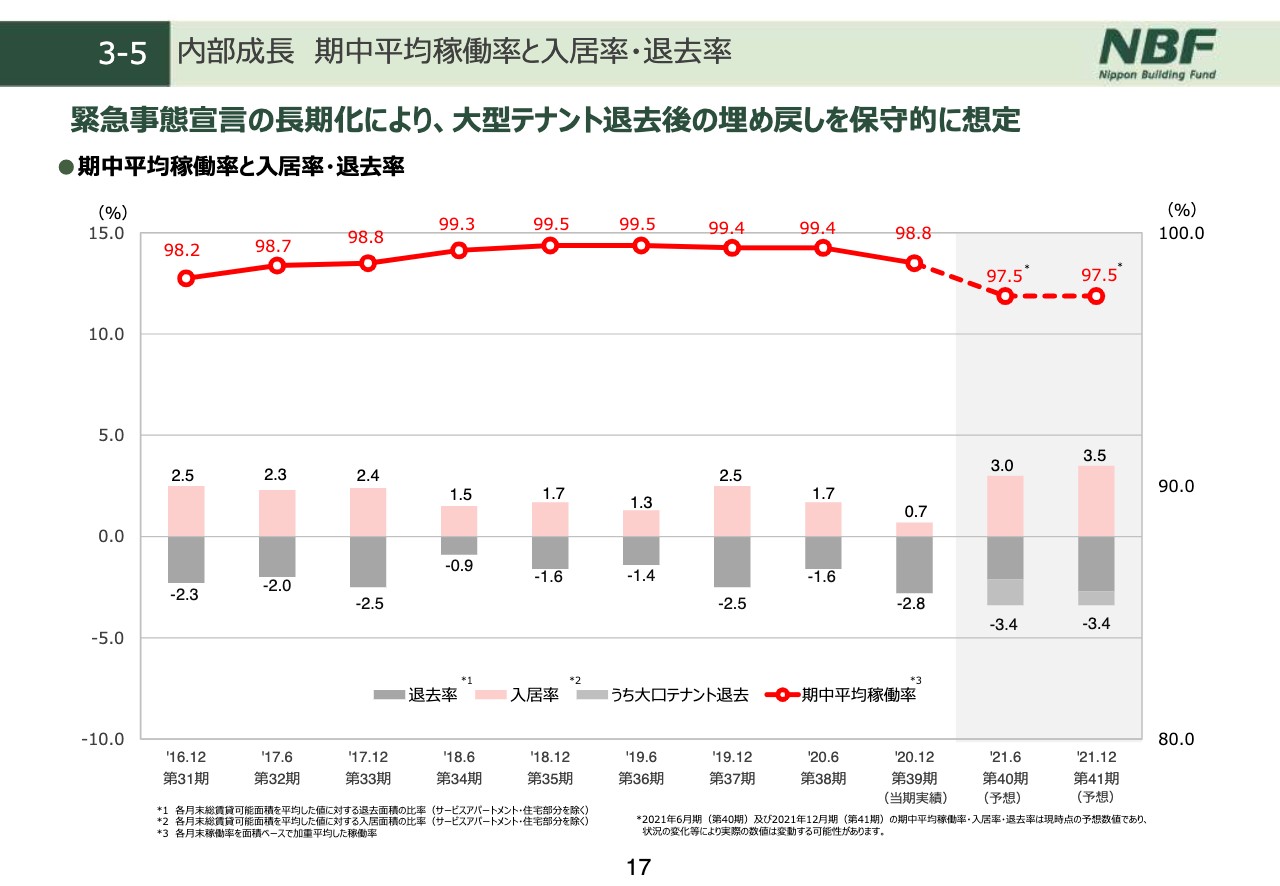

続いて、内部成長のご説明です。17ページの、期中平均稼働率と入退去率のグラフをご覧ください。上の赤い折れ線が、ポートフォリオの期中平均稼働率、下の棒グラフは、各期6ヶ月間の入居あるいは退去したテナントの、ポートフォリオ全体に対する面積割合を示しています。

まず、棒グラフをご覧ください。入居・退去の状況についてご報告します。当期の退去率は、「NBF新川ビル」の大型テナント退去などにより2.8パーセントとなりましたが、入居率は、新型コロナの影響で企業の意思決定に時間を要していることもあり、0.7パーセントとなりました。結果、期中平均稼働率は、前期比0.6パーセントマイナスの98.8パーセントとなりました。

次期2021年6月期については、5月に新築ビルへの移転に伴う比較的大型のテナント退去があり、3.4パーセントの退去率を見込みます。また、入居率については、先ほどご説明した「NBF新川ビル」の入居などにより3.0パーセントを見込みますが、期中平均稼働率の予想は、1月の緊急事態宣言などもあり、リーシング期間を一定程度見込み、97.5パーセントといたしました。

右端、2期先の2021年12月期につきましては、退去率3.4パーセント、入居率3.5パーセントを見込んでいます。これは大型のテナントの入替の予定に加え、現状のリーシング環境が年半ば頃までは継続することを見込み、想定いたしました。この結果、期中平均稼働率は引き続き97.5パーセントといたしました。

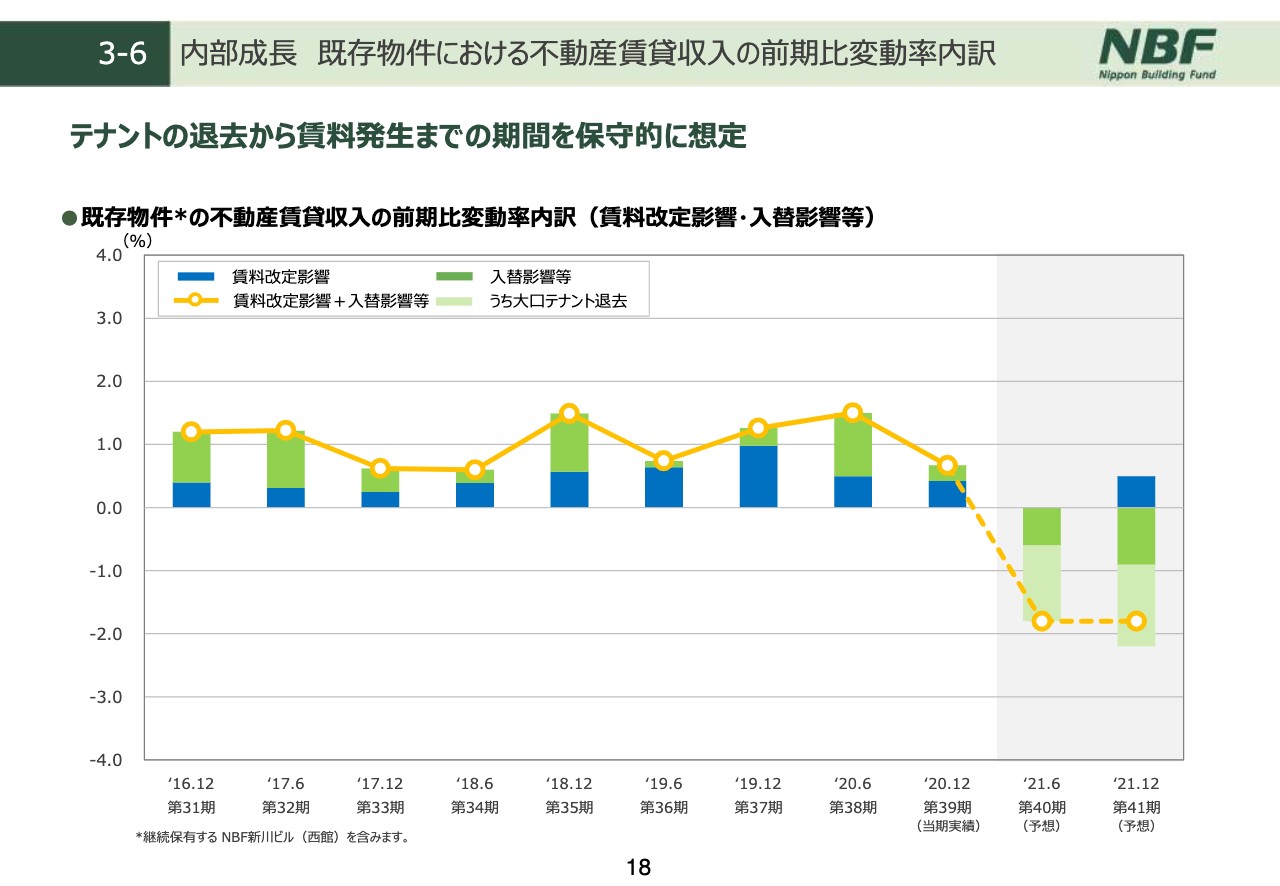

内部成長 既存物件における不動産賃貸収入の前期比変動率内訳

続いて18ページで、賃貸収入の推移についてご説明いたします。黄色い折れ線グラフは、既存物件だけの賃貸収入の前期比変動率を表しており、棒グラフは、それを2つの要素に分解したものです。

青色の棒グラフは、継続入居テナントの賃料改定による収益変動を表しており、増額改定が続いていることを示しています。賃料改定については、次期、2期先も、コロナの影響による一時的な減賃などが継続することを見込みましたが、次期はわずかながらにもプラス、2期先も成長幅は緩やかになりながらも、プラス効果を継続できると見ています。

緑色の棒グラフは、テナントの入れ替わりによる影響等、賃料改定以外のすべての要素が含まれています。不動産賃貸収入については、年初の緊急事態宣言を受け、入居テナントの売上が元に戻るまでのこの1年間は、調整局面としてダウンタイム、いわゆる退去から次の賃料が発生するまでの期間を、ある程度見込むことにいたしました。

今後、コロナが収束し経済活動が戻る中で、来年、2022年以降は内部成長もプラスに転じ、NBFが掲げる「内部成長と外部成長の両輪」で成長していきたいと考えています。

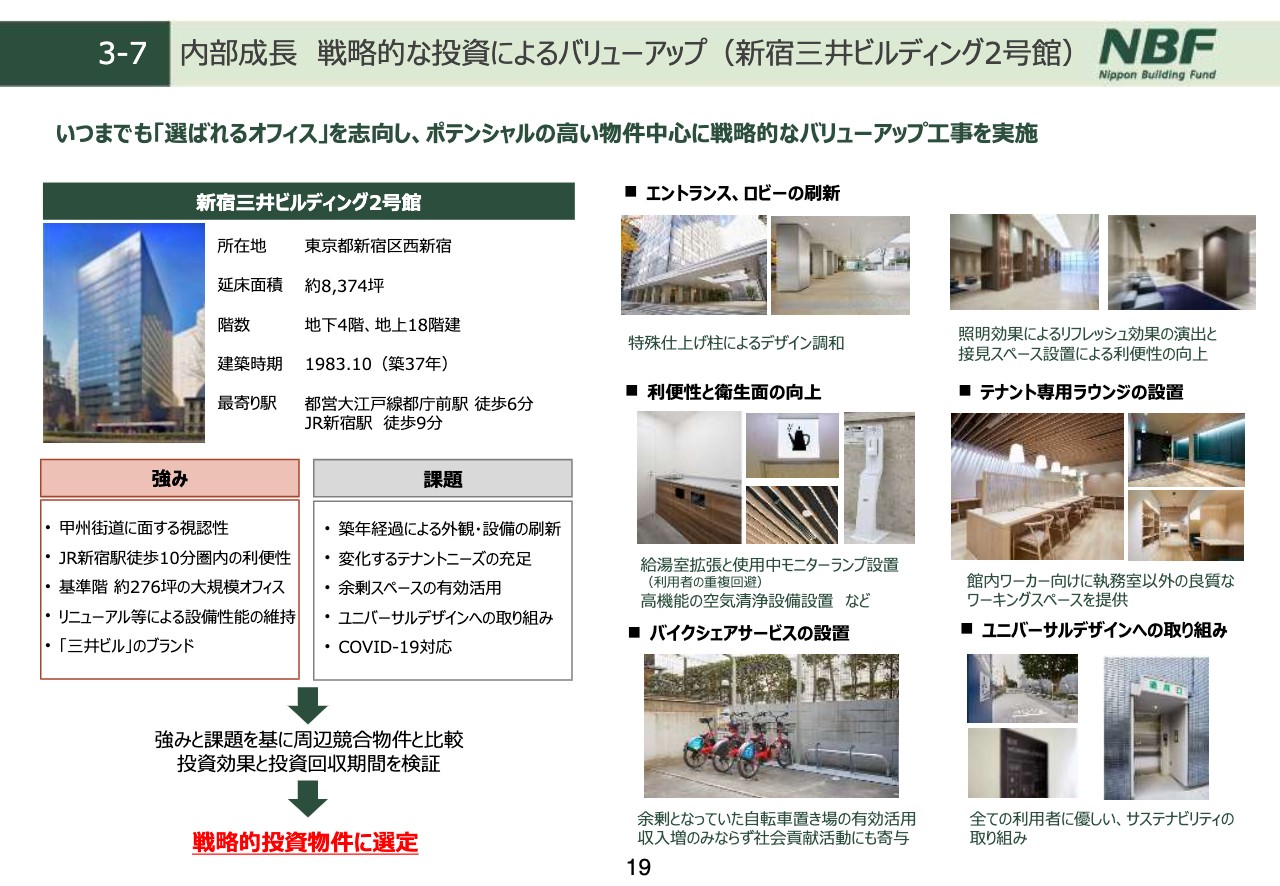

内部成長 戦略的な投資によるバリューアップ(新宿三井ビルディング2号館)

次に、今後のテナントニーズの多様化に対応するための施策を1つ、ご紹介させていただきます。19ページをご覧ください。NBFでは、いつまでも「選ばれるオフィス」を志向し、ポテンシャルの高い物件を中心に、戦略的なバリューアップ工事を実施しています。ここに取り上げたのは、「新宿三井ビルディング2号館」のバリューアップ工事の事例でございます。

「新宿三井ビルディング2号館」は新宿西口エリアに立地、基準階276坪の大規模オフィスという強みがありましたが、より競争力のある物件とするために、エントランス、ロビーなどの刷新を行うとともに、余剰スペースの有効活用やテナント専用ラウンジを設置し、また、バイクシェアサービスに対応するなど、変化するテナントニーズに対応いたしました。

こういった施策もあり、本物件では、空室営業においても比較的短いダウンタイム、かつ好条件での契約を成立させています。今後も物件の強み、課題、投資効果等を分析し、対象物件を選定した上で、バリューアップ工事を実施してまいります。

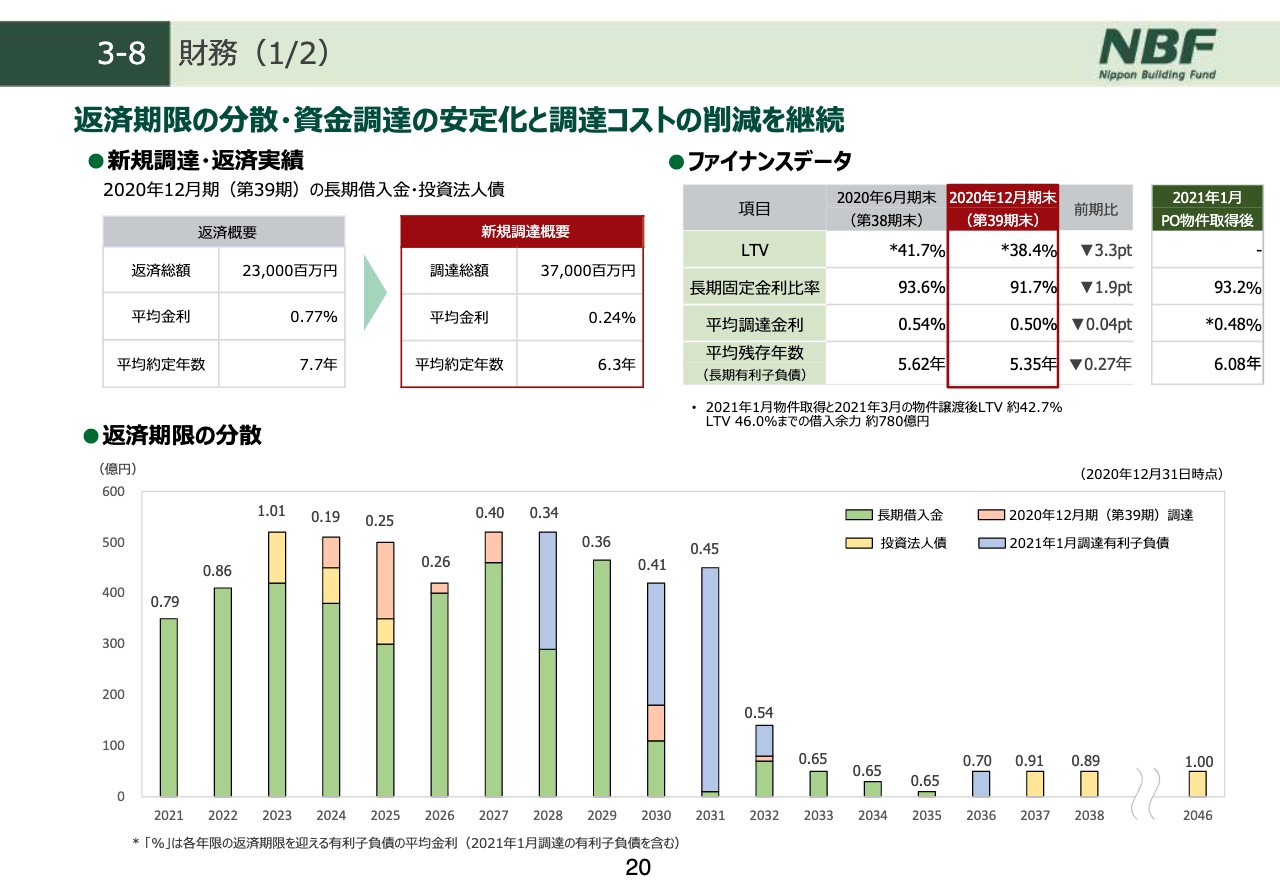

財務(1/2)

20ページにお進みください。当期末の財務の状況です。当期は、左上の新規調達・返済実績の欄にありますとおり、370億円の長期資金を調達し、また、今年1月に、新規物件取得資金として1,020億円を調達いたしました。結果、右上のファイナンスデータの表にありますとおり、1月末時点では平均残存期間が6.08年となり、平均調達金利が、前期末から0.06ポイント低下の0.48パーセントとなりました。

なお、今回のPOに伴う、物件の取得、売却後のLTVは42.7パーセントとなり、運用のめどとしている46パーセントまでの借入余力は、約780億円となる見込みです。

また、下の棒グラフは期限の分散を表すグラフで、今後の各年返済予定金額とその金利水準を、棒グラフの上に表しています。今回の調達により、マチュリティラダーもかなり平準化しましたし、当面は、借り換えによる金利コストの削減も継続する見込みです。

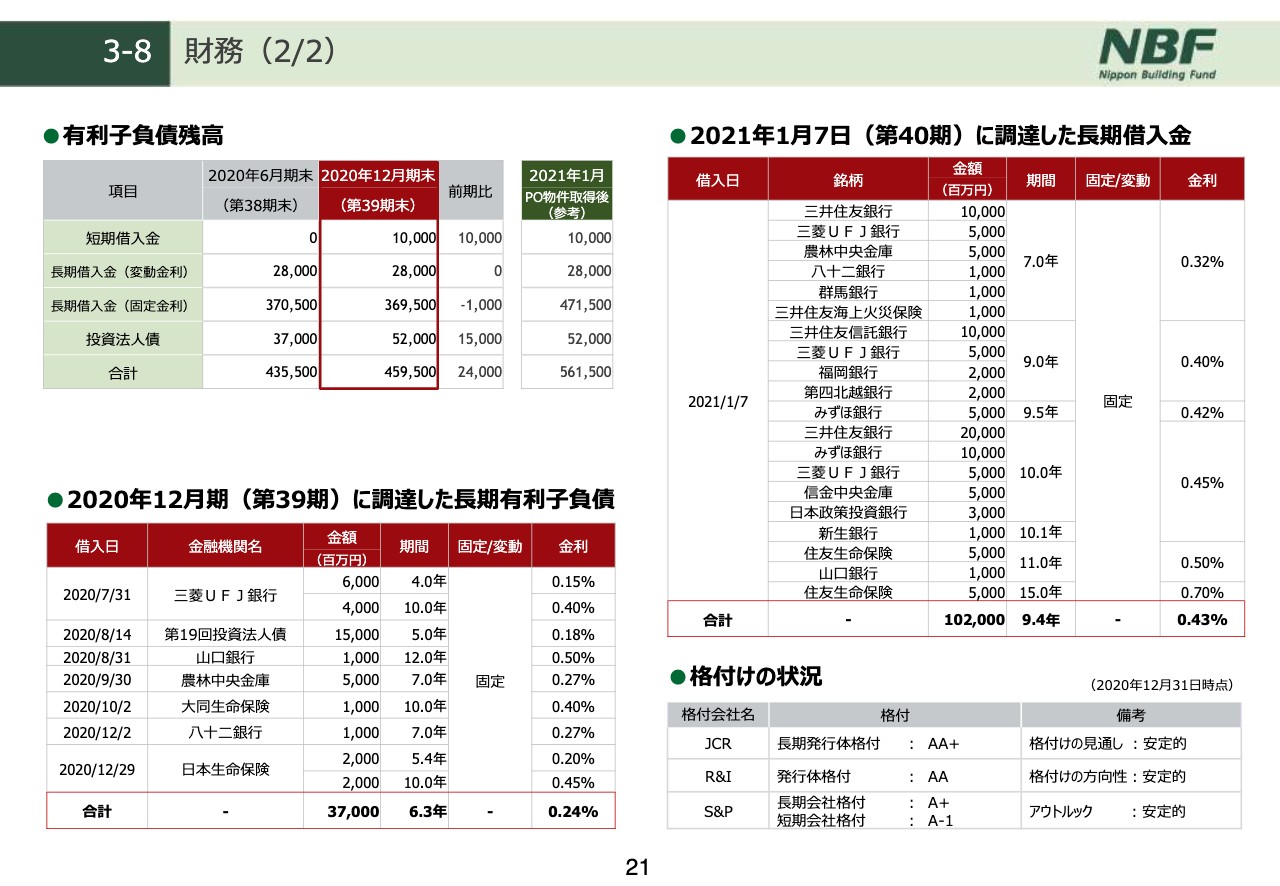

財務(2/2)

次の21ページには、1月の1,020億円の調達を含め、一覧を記載していますので、後ほどご確認ください。

継続鑑定評価

続いて22ページで、継続鑑定評価についてご説明いたします。左下、物件ごとの継続鑑定の状況です。当期の継続鑑定評価では、キャップレートについては全物件で据え置きとなりましたが、鑑定賃料の見直し等により、17物件で鑑定評価額が上昇しています。9物件で減少していますが、これは長期計画上の修繕費が増加したことが、主な理由であります。

なお、継続鑑定評価上の含み益としては、上の表にありますとおり、25億円増加の2,839億円となりました。

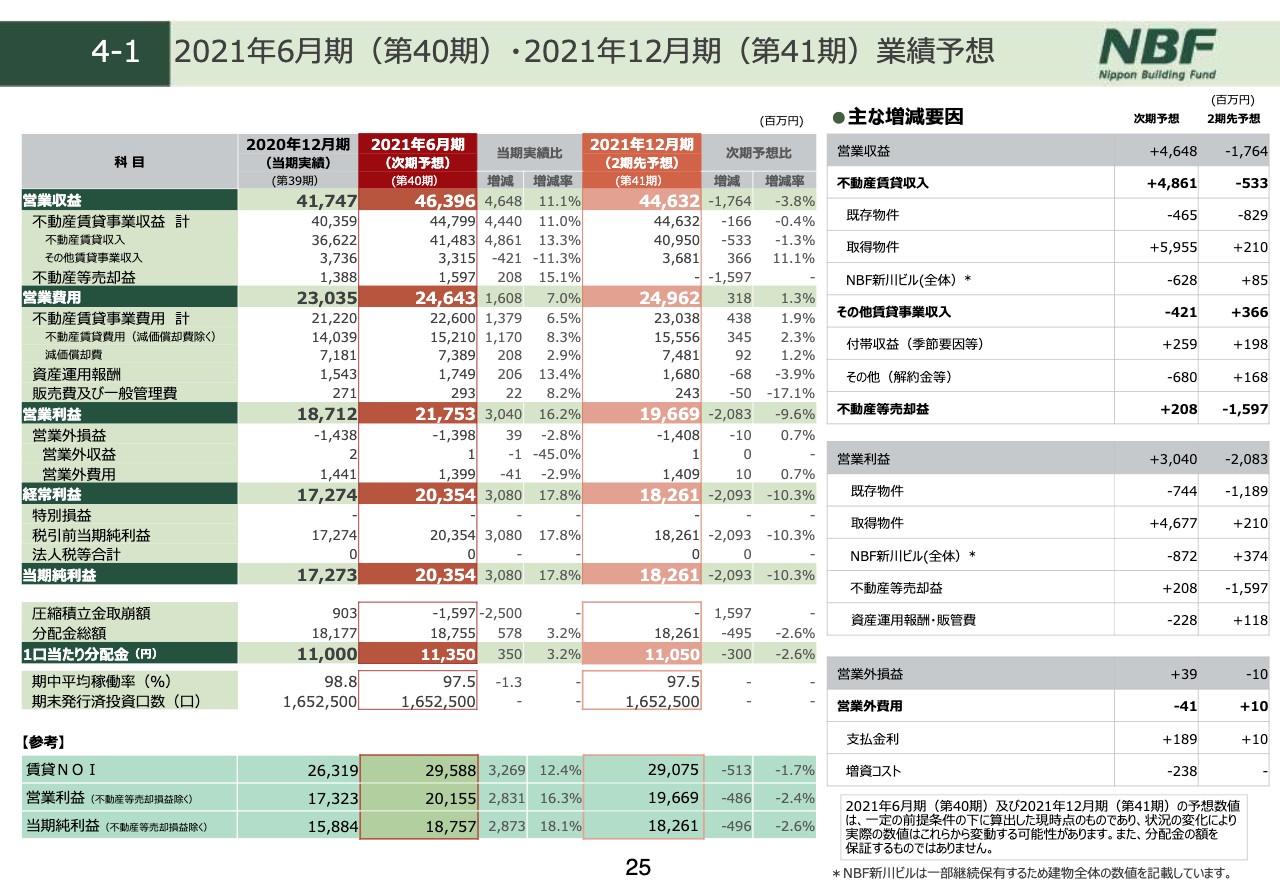

2021年6月期(第40期)・2021年12月期(第41期)業績予想

続いて、25ページで業績予想についてご説明いたします。濃い赤枠が2021年6月期、右側のオレンジ枠が2021年12月期の業績予想となります。

まず、2021年6月期、次期の予想ですが、営業収益は463億9,600万円。物件の取得で、46億4,800万円と大幅な増収となっています。営業利益は217億5,300万円、30億4,000万円の増益。当期純利益は203億5,400万円、30億8,000万円の増益を予定しています。

売却益を内部留保しまして、1口当たり分配金としては、10月にお示しした予想比プラス20円の1万1,350円を予定いたします。

右側の主な増減要因欄をご覧ください。不動産賃貸収入においては、48億6,100万円の増収を見込んでいます。内訳は、既存物件で4億6,500万円、「NBF新川ビル」で6億2,800万円の減収になりますが、「新宿三井ビルディング」をはじめとする物件の取得により、59億5,500万円の大幅な増収となります。

その他の賃貸事業収入4億2,100万円の減収は、「NBF新川ビル」の解約金などで、6億8,000万円の剥落が主な原因でございます。こちらは費用と両建てになります。

次に、営業利益ベースですが、既存物件では減収により7億4,400万円の減益となりますが、「新宿三井ビルディング」等の取得による外部成長効果は46億7,700万円と大きく、全体では30億4,000万円の増益となります。

続いて、右側オレンジ枠、2021年12月期の2期先予想ですが、営業収益446億3,200万円、営業利益196億6,900万円を見込んでいます。右側の増減内訳をご覧ください。次期と比べ減益となりますが、これは不動産賃貸収入において、先ほど内部成長のところで申し上げたように、既存物件で8億2,900万円の減収になるほか、「NBF新川ビル」の売却益15億9,700万円の剥落が主な要因です。

結果、当期純利益では182億6,100万円を見込み、1口当たり分配金としては1万1,050円を予定いたしました。以上が業績予想の内容で、次の26ページに、1口当たり分配金推移と増減要因をグラフ化したものを記載しています。

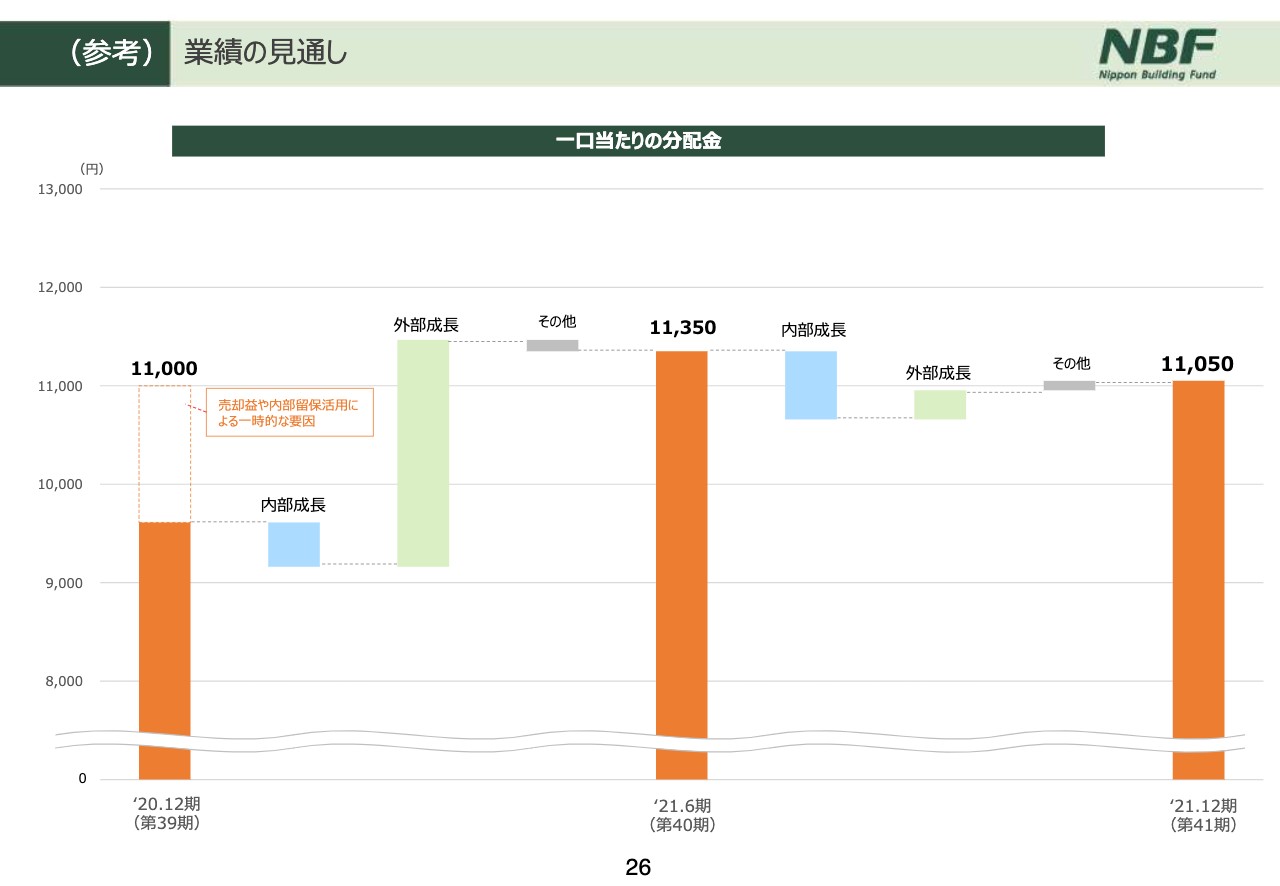

業績の見通し

26ページをご覧ください。当期、2020年12月期から2期先の2021年12月期の、1口当たり分配金予想の増減要因を表しています。当期、2020年12月期の1万1,000円には、「NBF新川ビル」の売却益や、内部留保活用による一時的要因が含まれています。2021年6月期および12月期とも、先ほどご説明したとおり、現在の賃貸マーケットを反映し、この1年間では内部成長はマイナスの予想となりますが、新規取得物件のフル稼働効果による大幅な外部成長で、1万1,350円、1万1,050円の予想を出させていただきました。

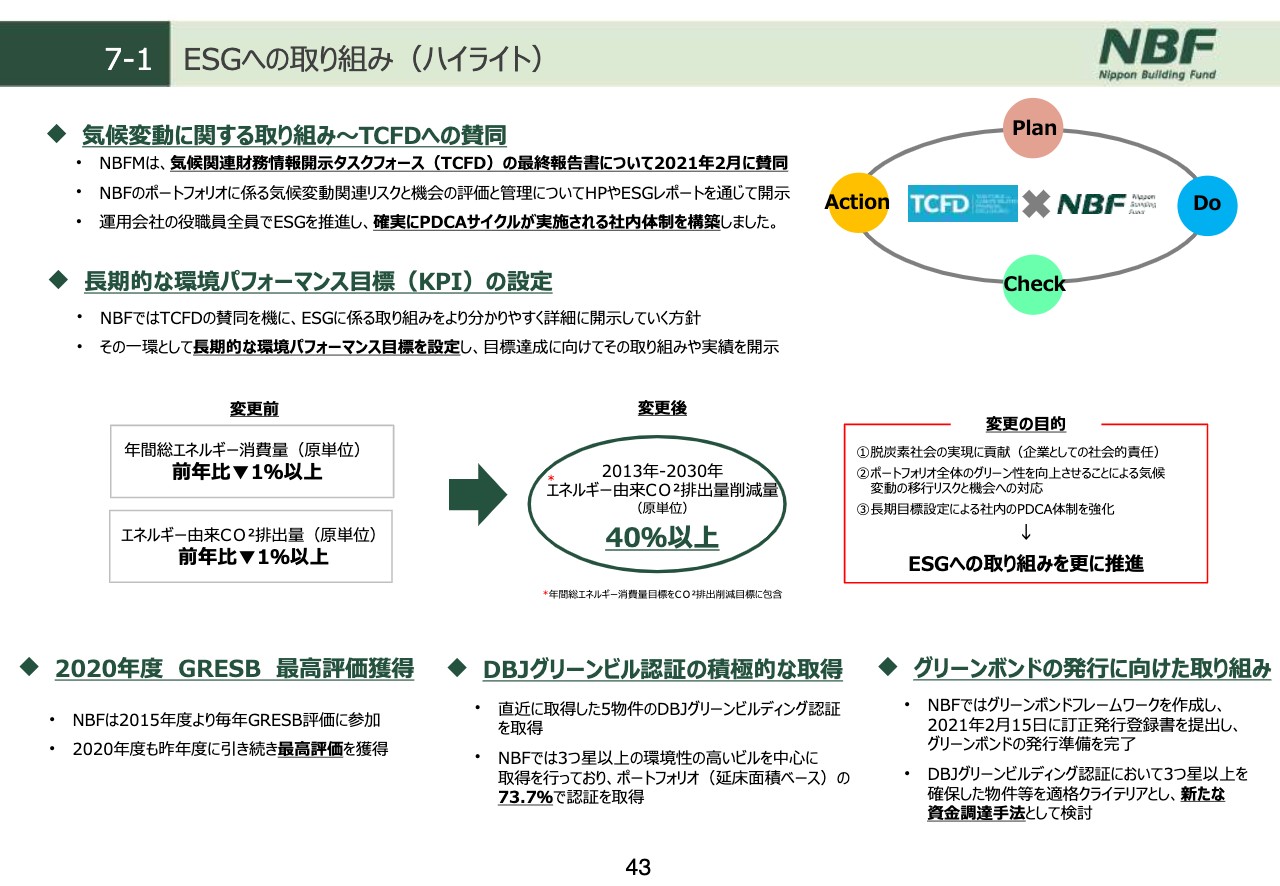

ESGへの取り組み(ハイライト)

次に、NBFのESGについての取り組みをご説明いたします。年々、ESGに関する意識が高まる中、NBFではポートフォリオの競争力向上につながる取り組みとして、ポートフォリオの運用における環境負荷の軽減、地域社会や従業員といったステークホルダーへの配慮など、ESGへの取り組みを重要な経営課題として掲げています。

NBFのESGに対する主な取り組みを、43ページにまとめていますのでご覧ください。このたび、NBFは、気候変動に関する取り組みとして、「気候関連財務情報開示タスクフォース」、いわゆる「TCFD」に賛同いたしました。また、これに伴い、長期的な環境パフォーマンスを目標として、「2030年までに、2013年度比で原単位当たりCO2排出量を40パーセント以上削減する」というKPIを設定いたしました。

今後NBFでは、ポートフォリオに係る気候変動関連のリスク・機会の評価と管理、設定したKPI達成に向けての取り組みや実績を、ホームページやESGレポートを通じて開示してまいります。

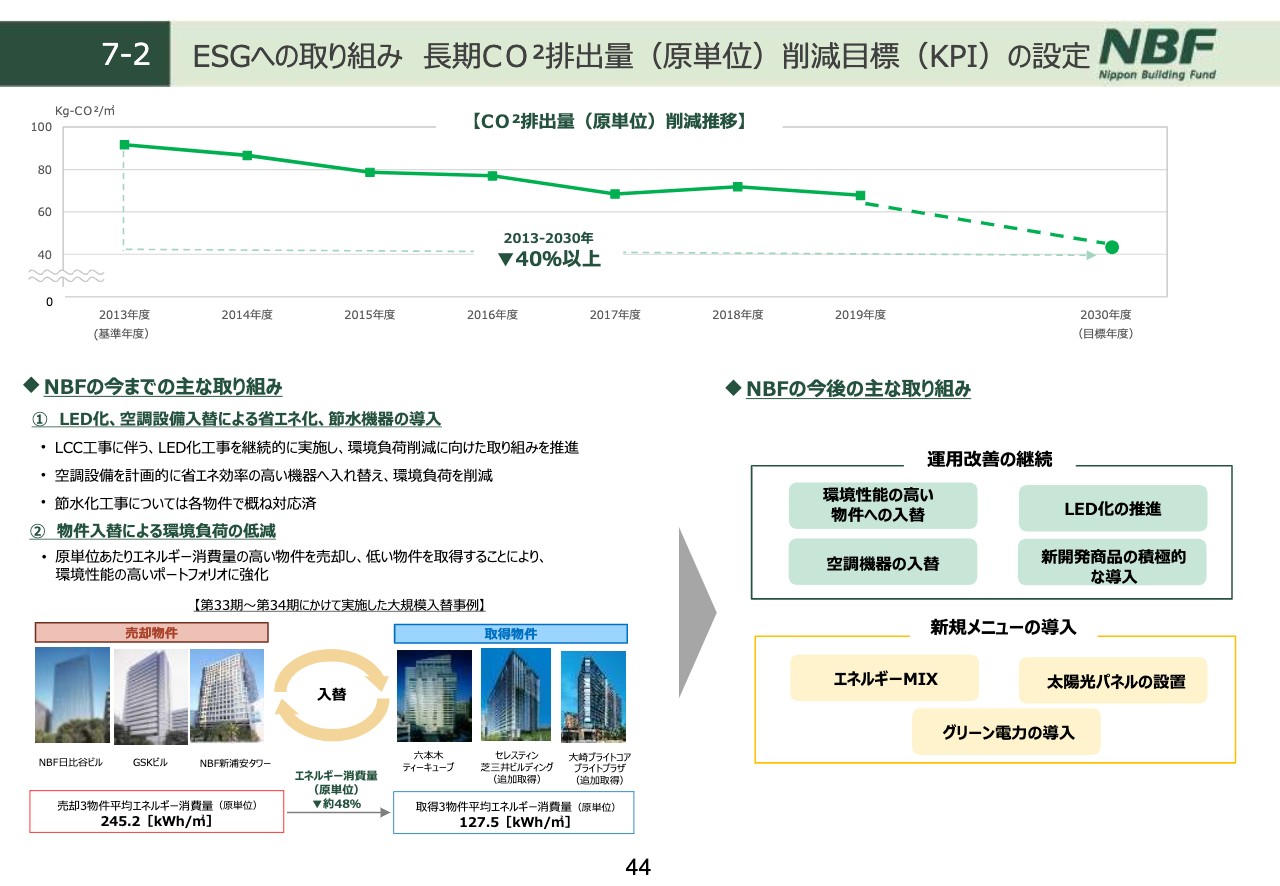

ESGへの取り組み 長期CO2排出量(原単位)削減目標(KPI)の設定

今回設定いたしました、原単位当たりCO2排出量の40パーセント以上の削減目標ですが、NBFはこれまでもさまざまな方法で、CO2排出の主な原因となる、エネルギー消費量の削減を図ってまいりました。

44ページをご覧ください。上の折れ線グラフは、2013年から2019年までのCO2削減の取組実績をお示ししています。CO2排出量の削減(=エネルギー消費量の削減)の施策ですが、NBFでは照明器具のLED化、エネルギー効率の高い空調機器の採用などに加え、物件の入替においてもエネルギー消費量の削減を図っています。

左下に、物件入替による環境負荷の低減の事例を紹介していますが、今後のポートフォリオの構築におきましては、環境性能にも配慮し、ESGを踏まえた外部成長を行ってまいります。

最後になりますが、新型コロナウイルスによる日本経済への影響は、2020年を底として、着実に回復過程に入るものと期待していますが、NBFとしては2021年いっぱい、既存物件への影響が残るものとして考え、見通しをご案内いたしました。

難しい事業環境がもうしばらくは続くことになりますが、これまでご報告したとおり、NBFの持つポートフォリオの強靭さは、一時的な混乱にも、長期的なマーケットの変化に対しても、十分に対応していけるものと確信しています。

NBFとしては、今回の大型の外部成長のようにあらゆる引き出しを活用し、投資主のみなさまの期待に応えていきたいと考えています。私からの説明は以上です。本日はありがとうございました。