2021年2月5日に行われた、日東紡績株式会社2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日東紡績株式会社 取締役 代表執行役社長 辻裕一 氏

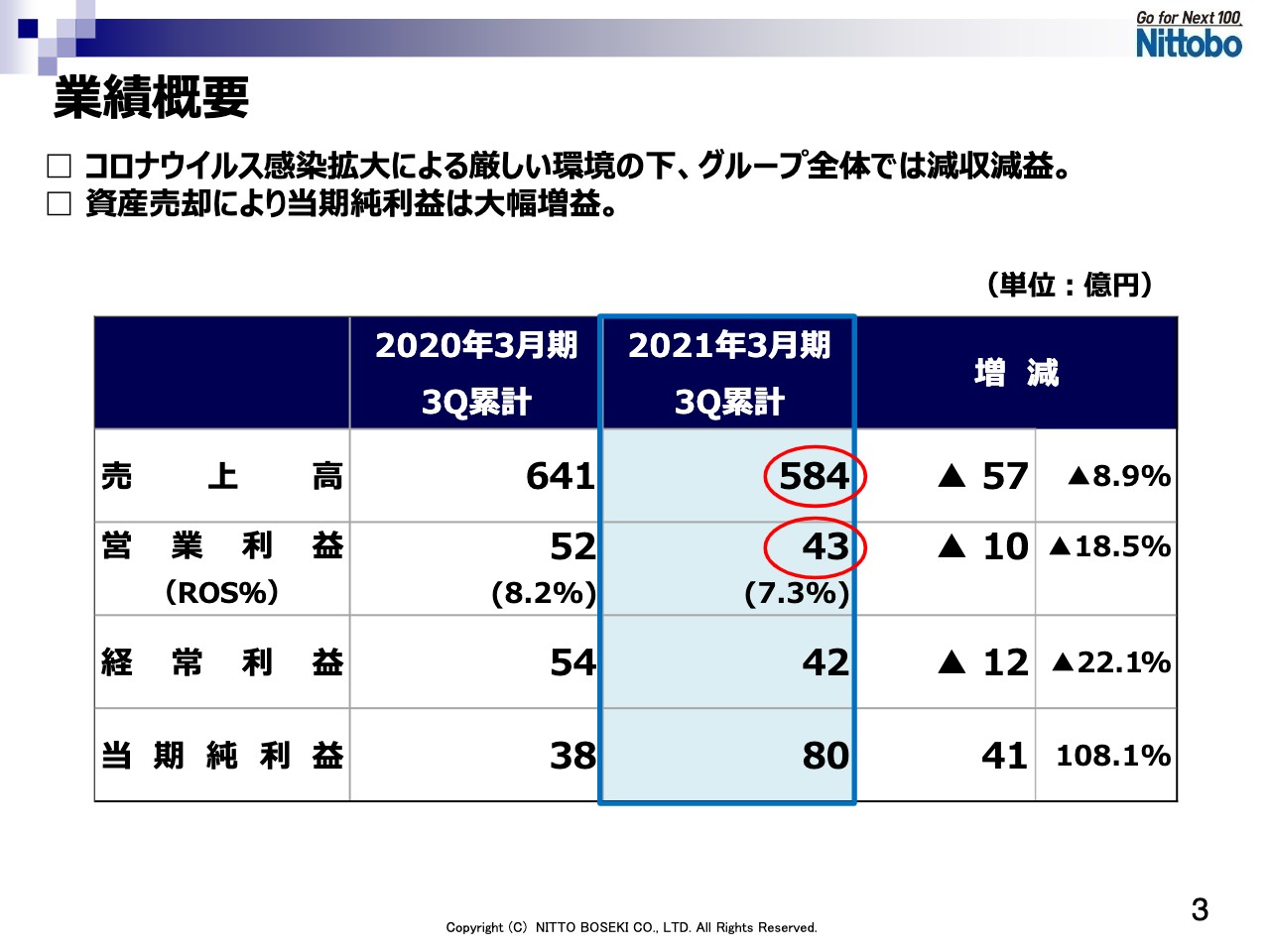

業績概要

辻裕一氏:みなさま、おはようございます。社長の辻でございます。本日は、日東紡グループ決算説明会にご参加いただき、誠にありがとうございます。新型コロナウイルス感染防止の観点から、今回も電話会議という形式をとらせていただきました。

2月5日金曜日に、弊社ホームページで決算説明資料を公開しております。本日は、はじめに第3四半期の業績についてご説明した後、新しい中期経営計画についてご説明をいたします。

それでは、はじめに第3四半期の業績についてご説明いたします。3ページをご覧ください。売上高は前年比57億円減少して584億円、営業利益は前年比10億円減少して43億円と、コロナウイルス感染拡大による厳しい環境の下、グループ全体では前年同期比で減収減益となりました。

当社株主に帰属する当期純利益は、前年比41億円増加の80億円となりましたが、これは主に株式及び遊休地の売却によるものです。

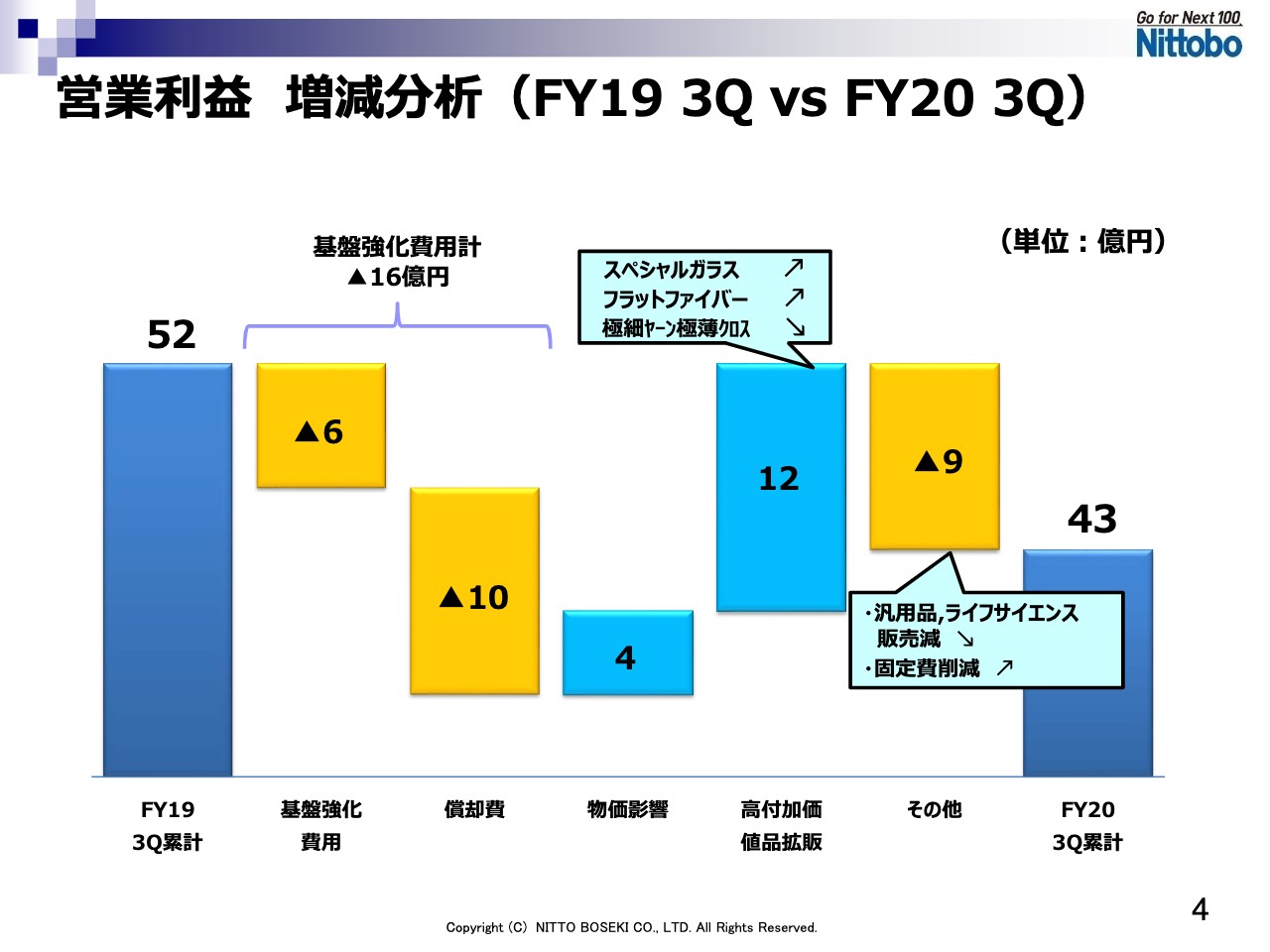

営業利益 増減分析(FY19 3Q vs FY20 3Q)

次に、営業利益の増減要因を説明いたします。4ページをご覧ください。当社は将来の成長に向けての基盤強化を進めており、当年度は減価償却費を含め基盤強化費用が16億円増加いたしました。

高付加価値品については、低誘電ガラスを中心にスペシャルガラス販売が前年度比20パーセント強増加いたしました。しかしながら、新型コロナウイルス感染拡大の影響から、機能材以外の各セグメント売上高が減少し、コスト削減にも注力しましたが、営業利益は前年同期比約10億円減少して43億円となりました。

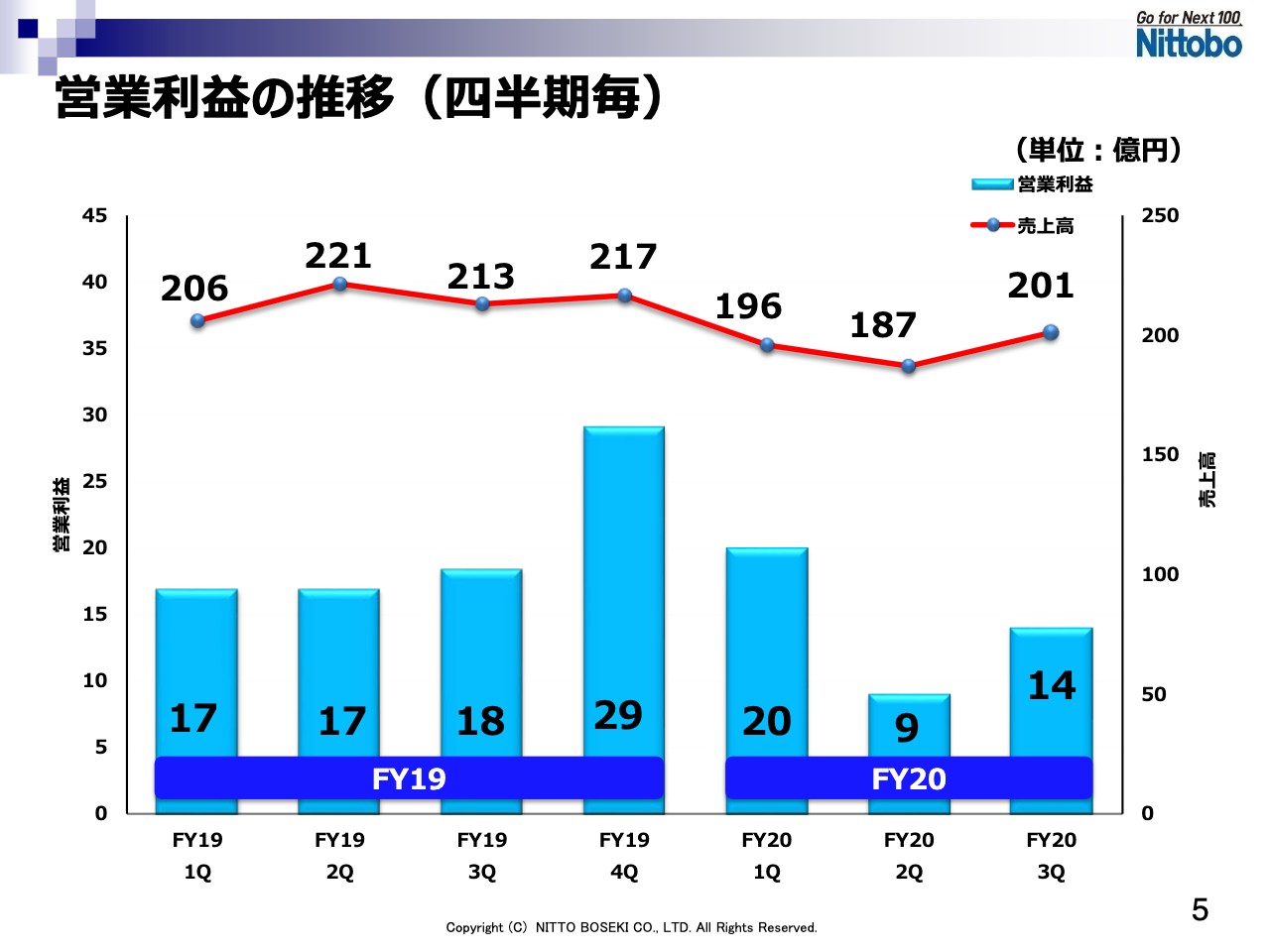

営業利益の推移(四半期毎)

続いて、5ページをご覧ください。四半期ごとの営業利益の推移についてご説明いたします。前年度第4四半期は、スペシャルガラスの新溶融炉が本格稼働し、販売に貢献したため、営業利益が大きく伸長しました。

今年度も、第1四半期には前年第4四半期を上回るスペシャルガラスの売上を計上いたしましたが、コロナ影響による体外診断薬や汎用品の売上が減少し、第1四半期の利益を押し下げました。また、第2四半期は、福島第2工場の火災影響もあり、第1四半期に対し大きく減益となりました。

第3四半期は、火災影響からは復旧したものの、5Gのインフラ関連分野が調整局面に入り、想定ほど販売は伸びませんでした。また、強化プラスチック用途の複合材や電子材料向けのミドルグレードヤーンにおいて徐々に回復がみられましたが、全体としては厳しい状況が継続いたしました。この結果、第3四半期、3ヶ月間の営業利益は14億円となりました。

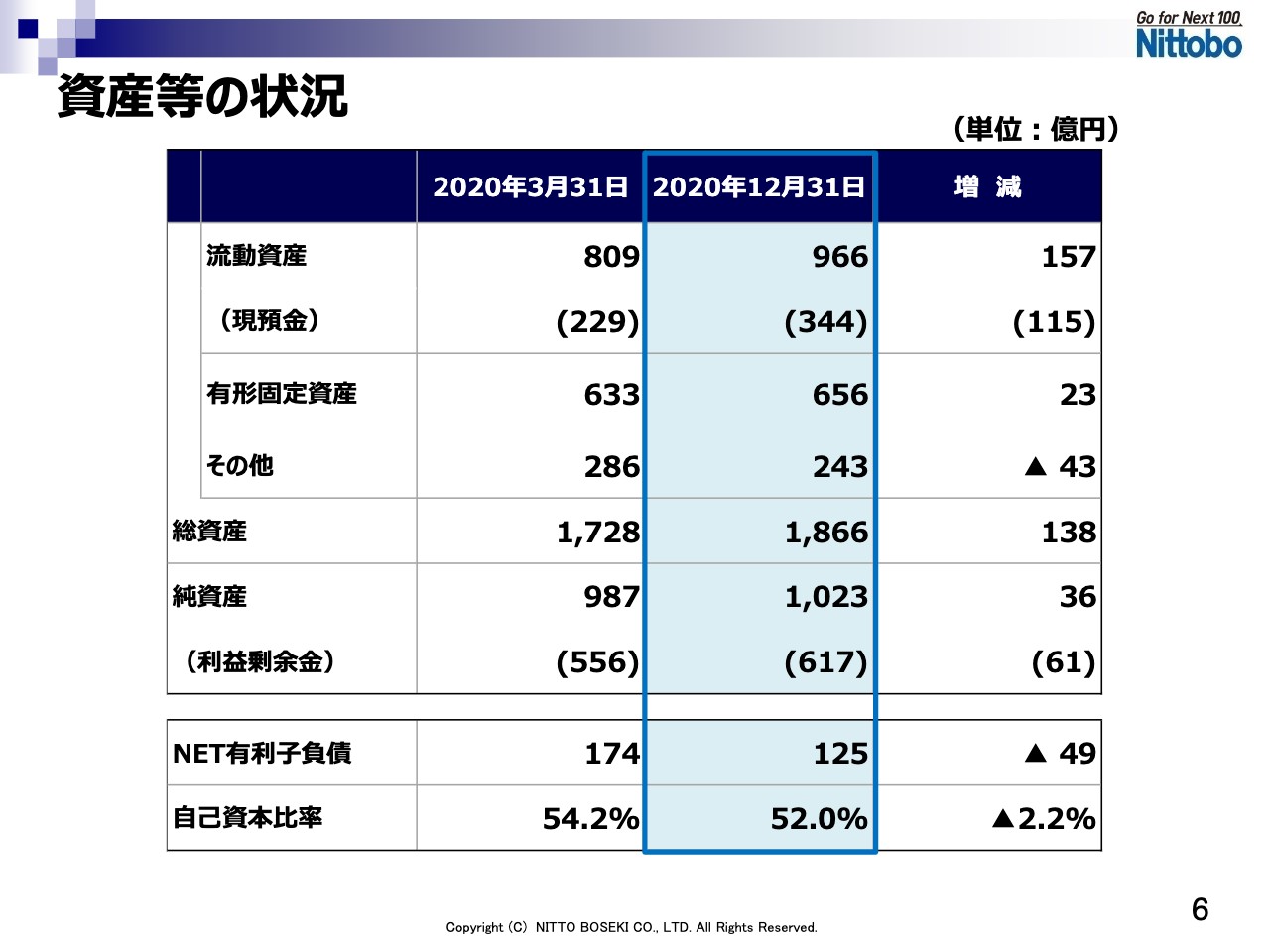

資産等の状況

次に、資産等の状況についてご説明いたします。6ページをご覧ください。総資産は1,866億円と、前年度末比138億円増加しましたが、主に第1四半期での株式及び遊休土地売却に伴う現預金の増加によるものであります。

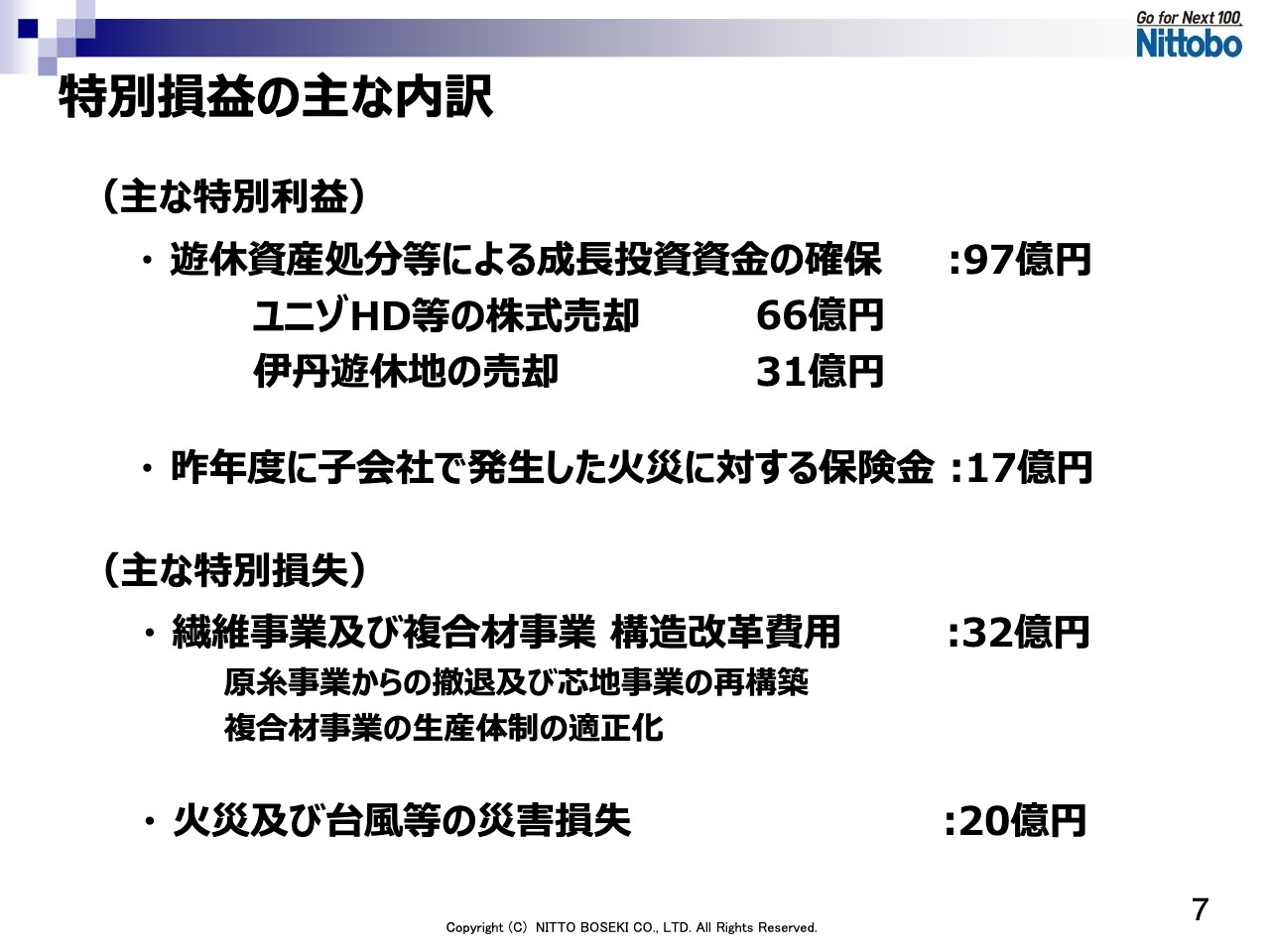

特別損益の主な内訳

次に、特別損益の主な内訳についてご説明いたします。7ページをご覧ください。特別利益については、第2四半期の実績から大きな変化はありません。特別損失については、新たに繊維事業及びグラスファイバー、複合材事業の構造改革費用として、32億円を計上いたしました。また、前年度及び今年度に発生した火災及び台風の災害損失を20億円計上しております。

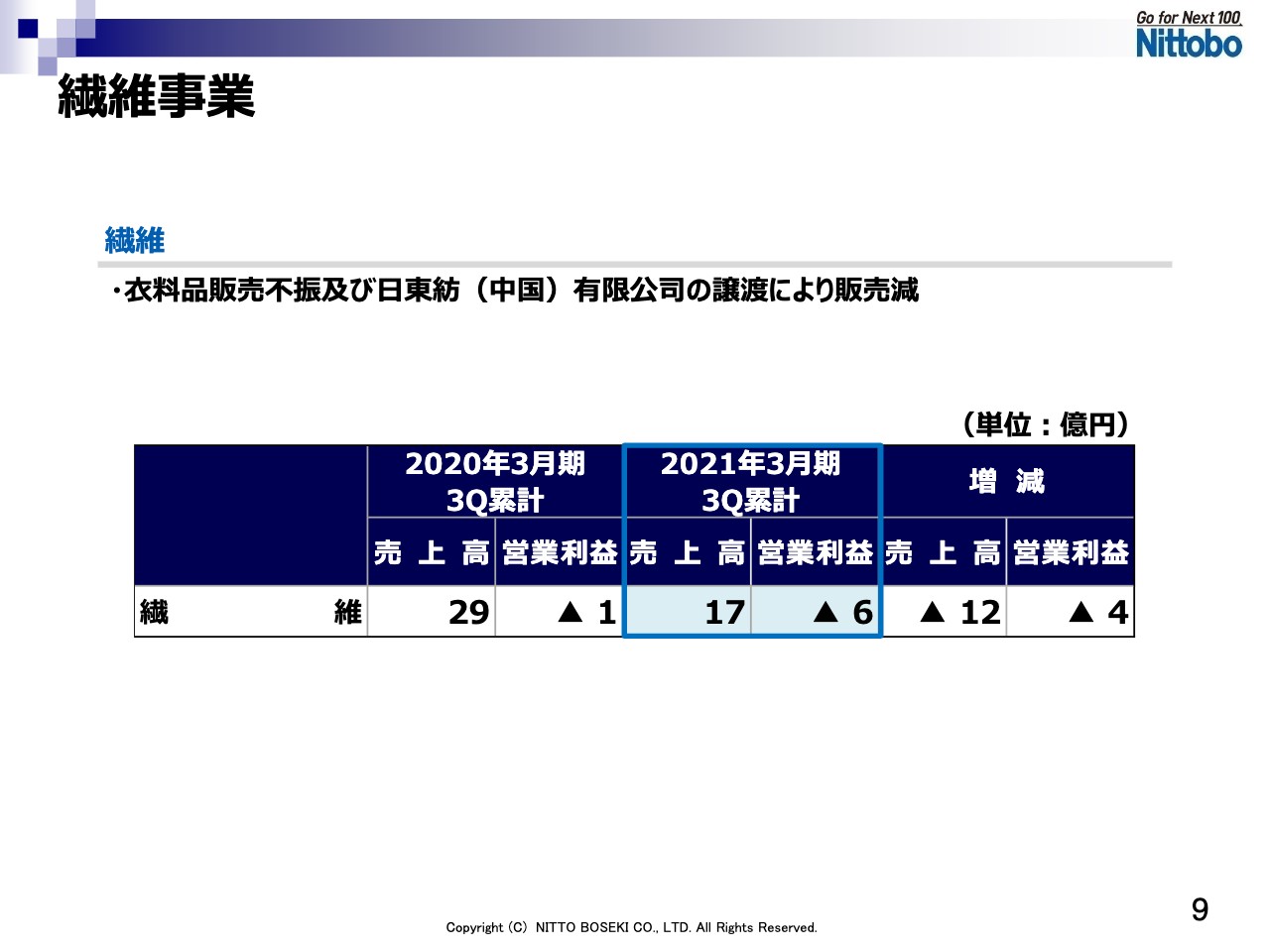

繊維事業

セグメント別の業績について、順にご説明いたします。9ページをご覧ください。繊維事業では、今期は第1四半期でのコロナウイルス感染拡大による百貨店やショッピングセンター等の営業自粛による影響が大きく、その後もアパレルでの在庫圧縮が続くなど、衣料品関連業界は厳しい状況が続いているため、減収減益となりました。

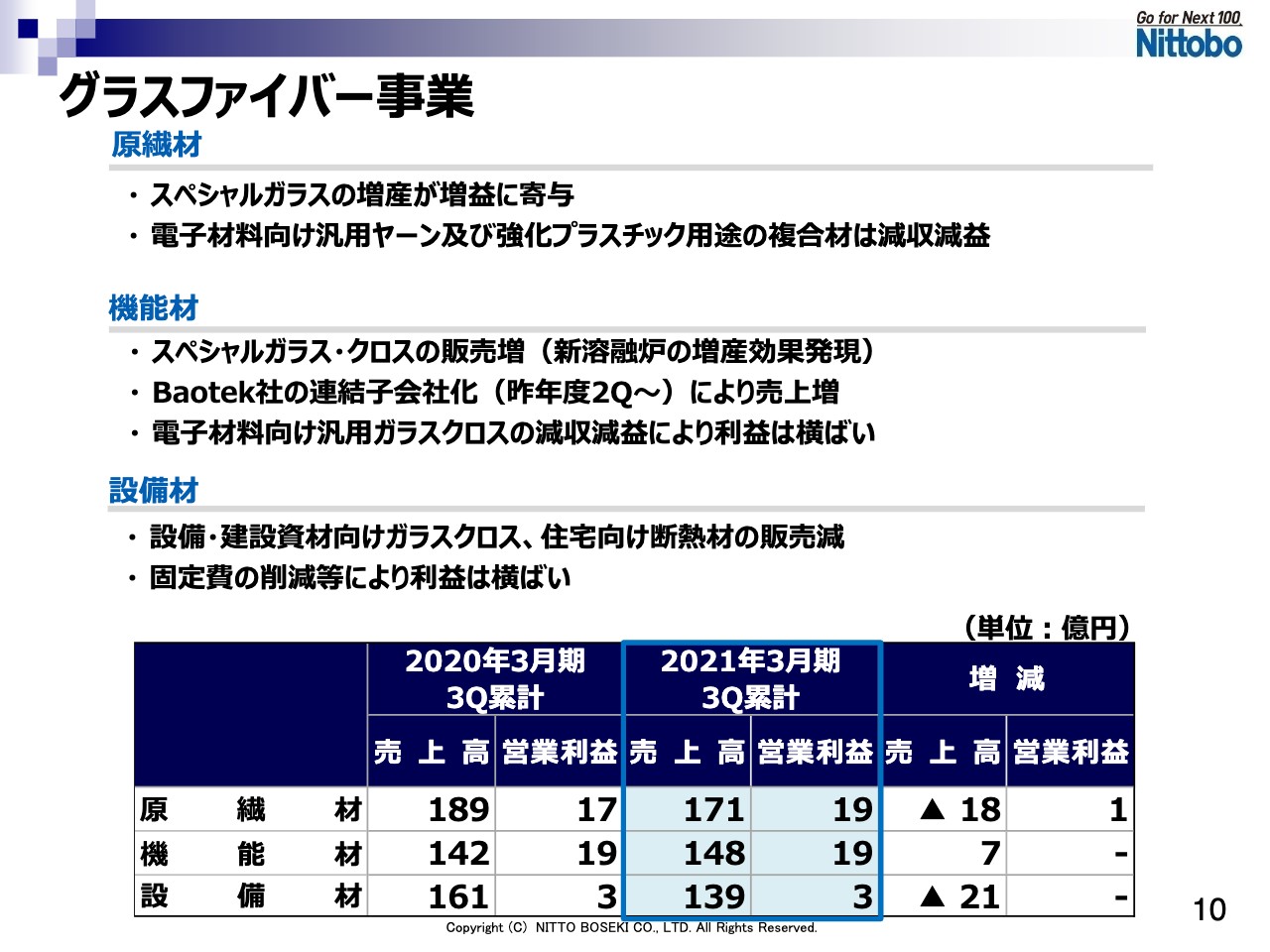

グラスファイバー事業

続いてグラスファイバー事業です。10ページをご覧ください。原繊材事業につきまして、強化プラスチック用途などの複合材の需要は、第2四半期をボトムに足元では回復に転じておりますが、上期の新型コロナウイルスの影響による落ち込みが響き、前年比減収減益となりました。一方で、スペシャルガラス、ヤーンの生産・販売の増加が貢献し、原繊材全体では若干の増益となりました。

続いて、電子材料用途のガラスクロスを販売する機能材事業です。スペシャルガラスは、第2四半期に発生した火災の影響に加え、5Gインフラ関連の需要が想定よりも緩やかになっています。加えて、ミドルグレード品の市況低迷もあり、利益は横ばいにとどまりました。

設備材事業では、設備・建設資材向けのガラスクロス及び住宅向け断熱材の販売減がありましたが、コストダウンを進め、損益面ではほぼ横ばいとなりました。

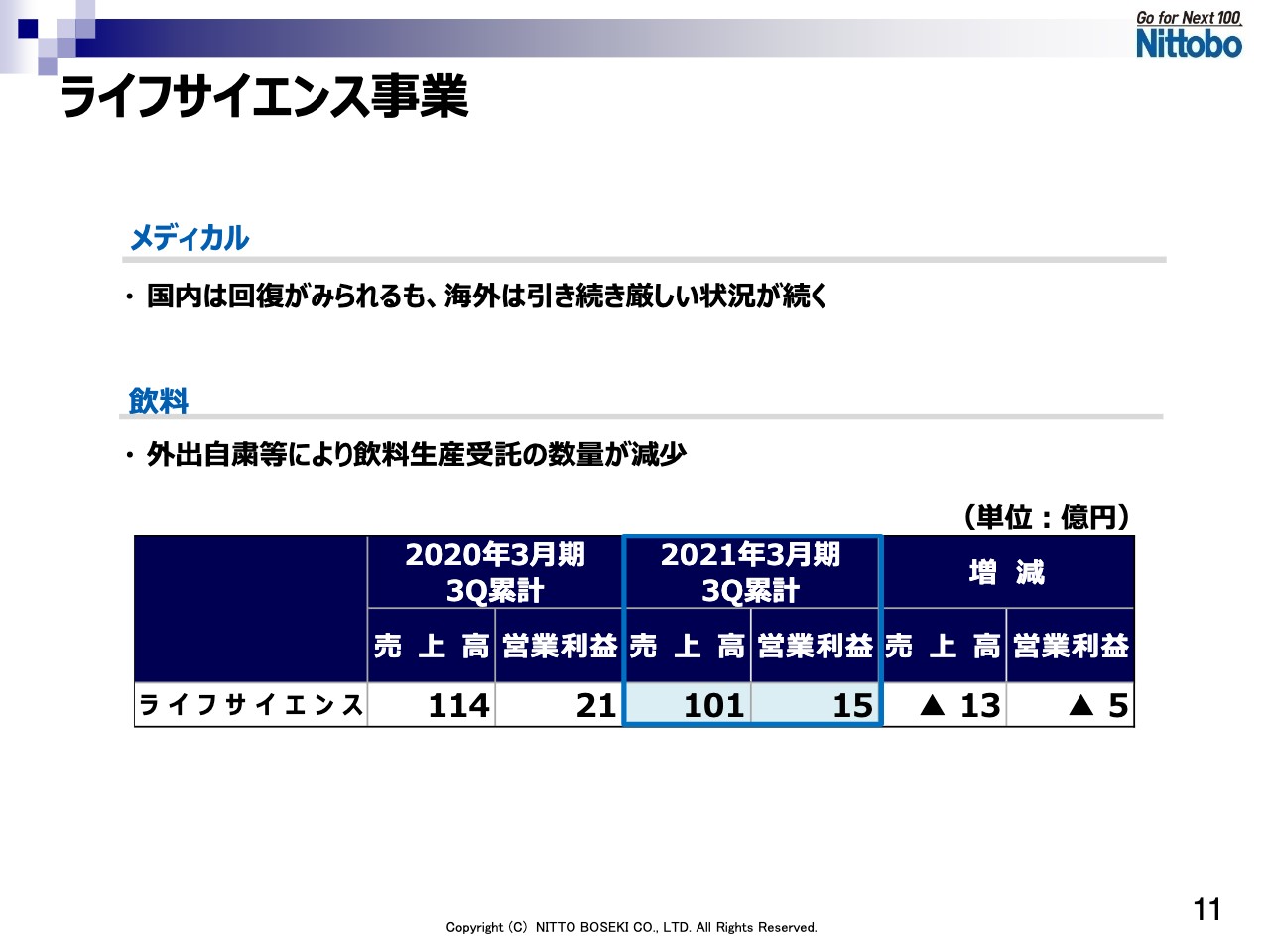

ライフサイエンス事業

続きまして、ライフサイエンス事業の説明です。11ページをご覧ください。メディカル事業は、新型コロナウイルス感染拡大の影響を大きく受けておりますが、下期に入って、国内は前年度と同水準まで回復がみられます。海外については引き続き厳しい状況が続いております。また、飲料事業においても、外出自粛や店舗休業のため、飲料生産受託の数量が減少いたしました。

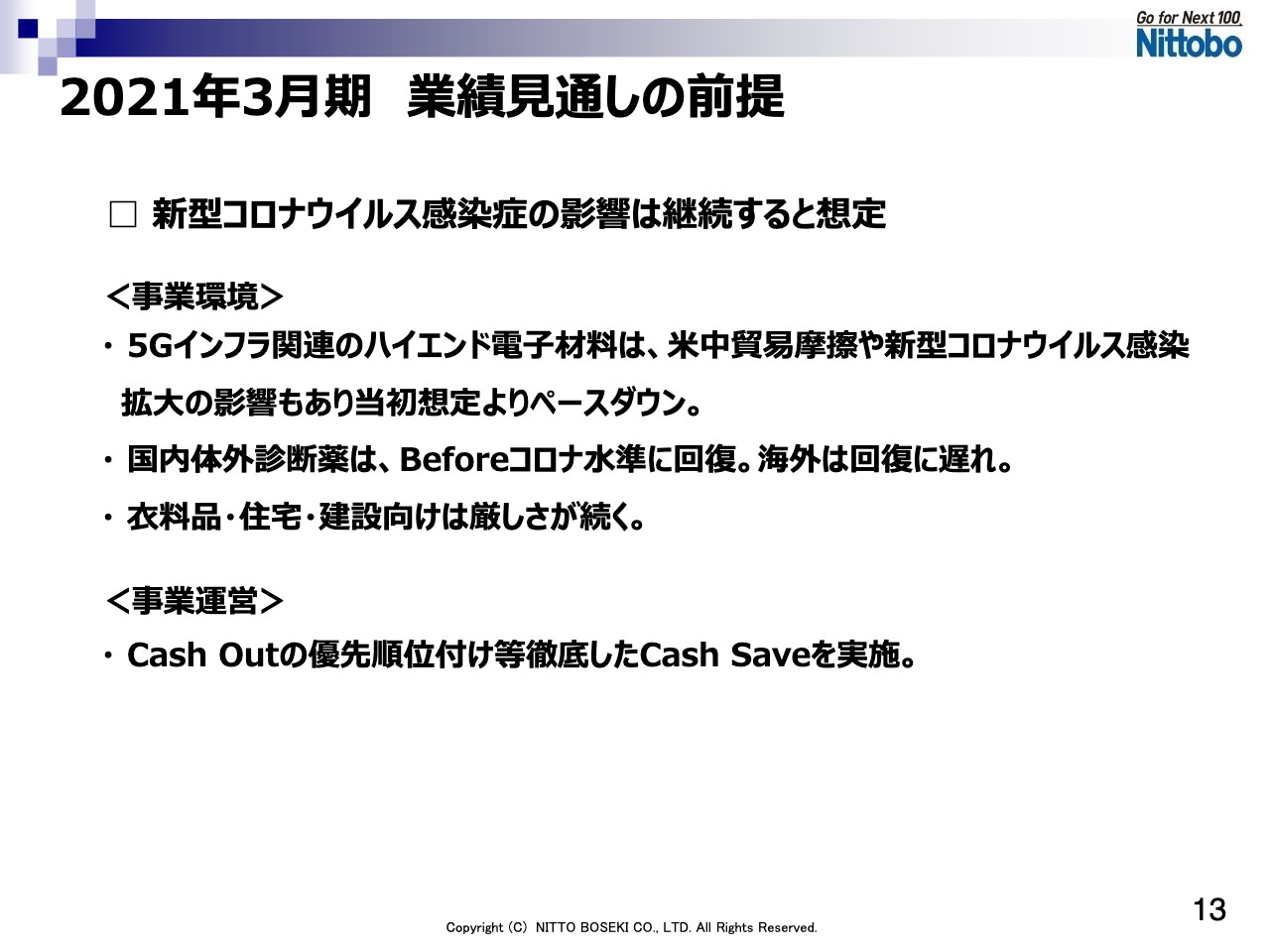

2021年3月期 業績見通しの前提

通期の業績見通しについてご説明します。13ページをご覧ください。足元の前提ですが、5Gインフラ関連のハイエンド材料は、成長のペースダウンが長引いています。その他につきましては、多くのセグメントで回復はみられますが、引き続き厳しい環境が継続するものと考えています。

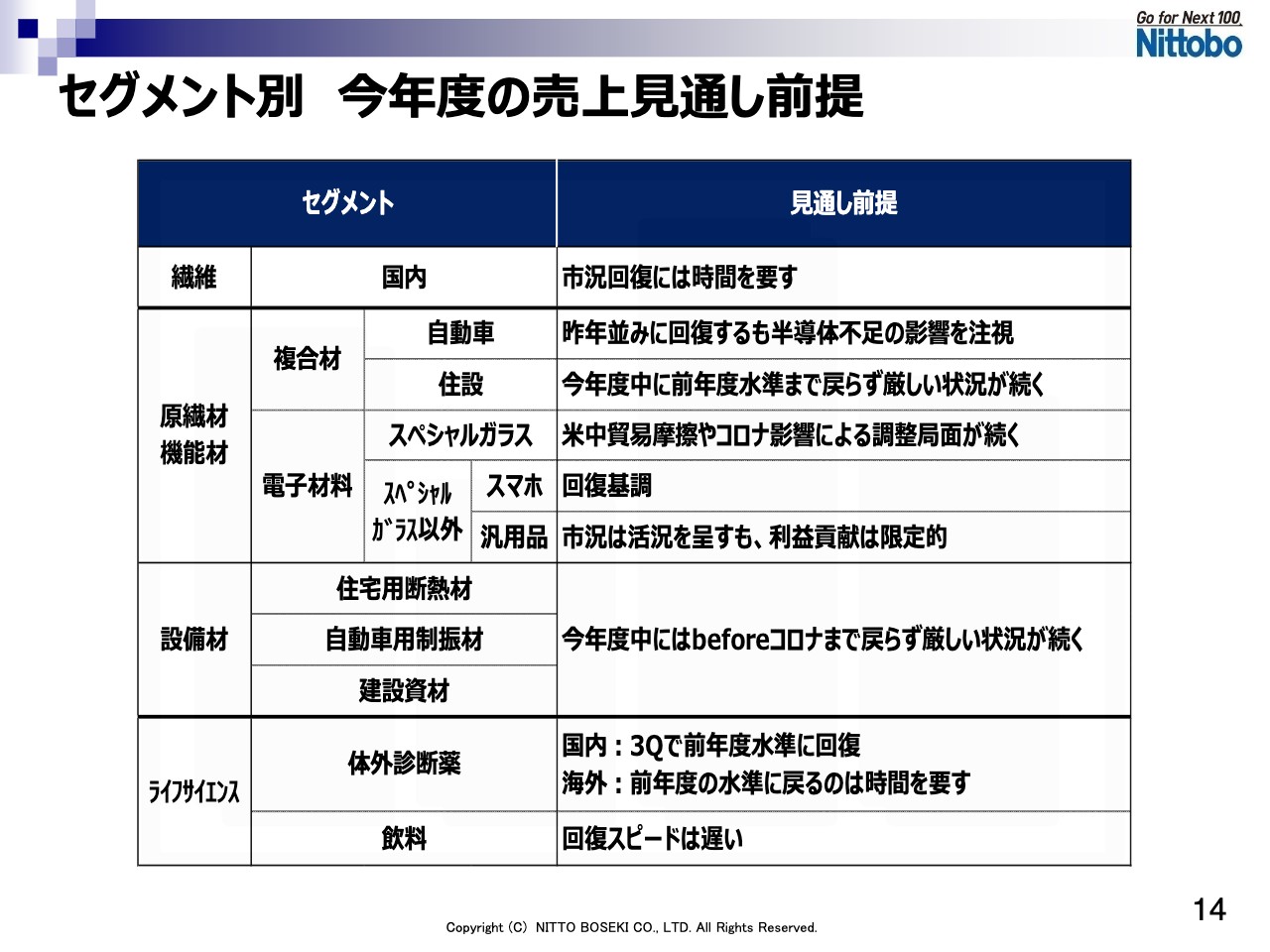

セグメント別 今年度の売上見通し前提

セグメント別の前提をご説明いたします。14ページをご覧ください。繊維につきましては、1月から3月の販売は前年の50パーセント程度と、厳しい状況で推移しております。

原繊材・機能材につきましては、複合材の自動車向けは足元では前年四半期並みに回復しておりますが、半導体不足の影響もあり、今後の動向を注視しております。住宅設備向けについても、緩やかな回復にとどまり、少なくとも今年度中は厳しい状況が続くと見込んでおります。

電子材料向けでは、スペシャルガラスは11月の想定よりも停滞が続き、第4四半期は急激な回復はしないものと予想しています。スペシャルガラス以外の電子材料向けは、市況は活況を呈していますが、ミドルグレード品では競合も多く、当社への利益貢献は限定的であるとみております。

設備材につきましては、住宅向けがメインになりますが、引き続き厳しい状況が続くとみております。体外診断薬事業については、国内はある程度回復しておりますが、海外は回復が来年度までズレ込むとみております。

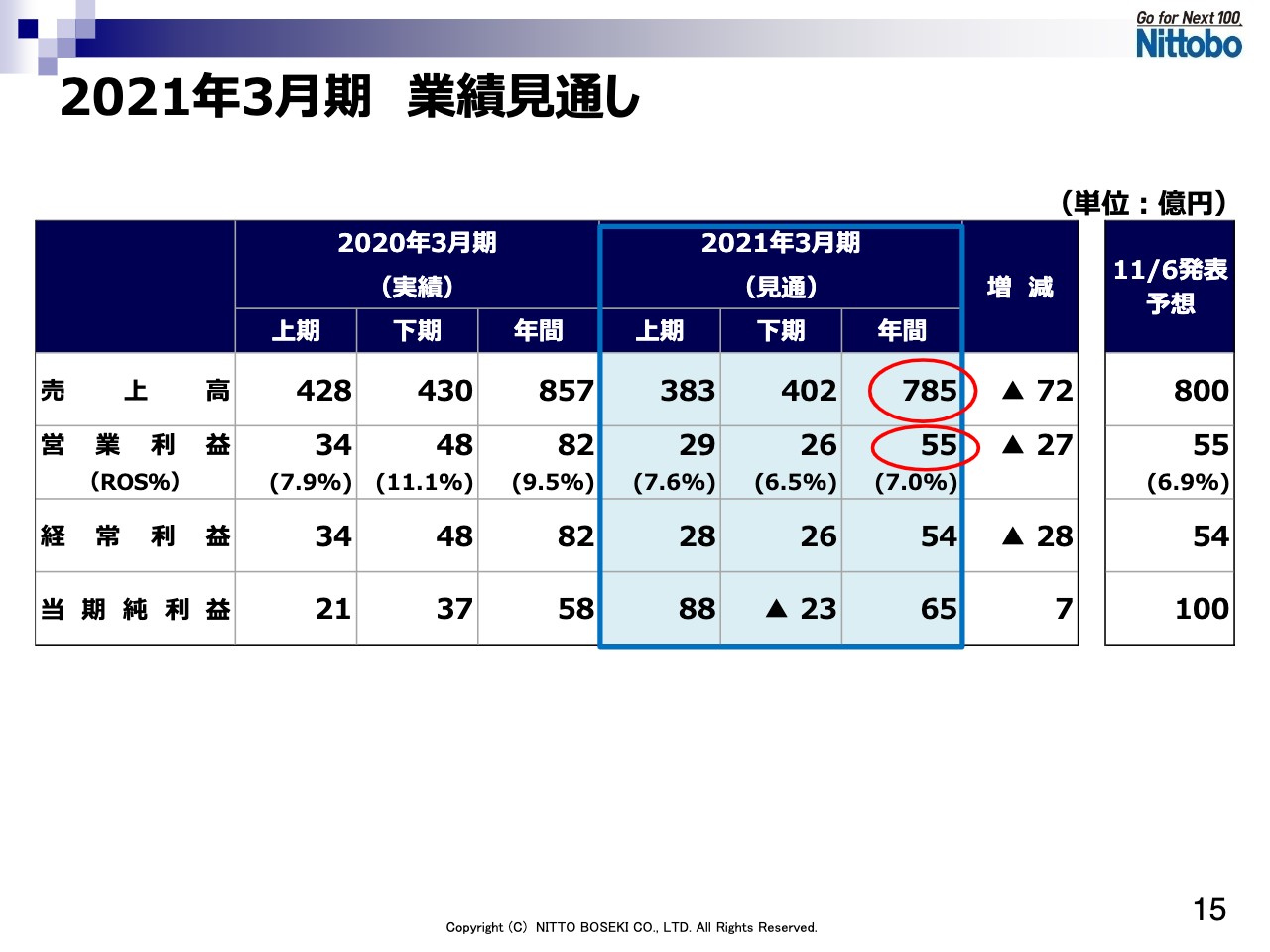

2021年3月期 業績見通し

15ページをご覧ください。業績見通しの総括表になります。売上高は、前回見通しから15億円下方修正し、785億円としています。営業利益は55億円、経常利益は54億円で据え置いていますが、当期純利益は構造改革費用の計上により35億円減少して、65億円としています。

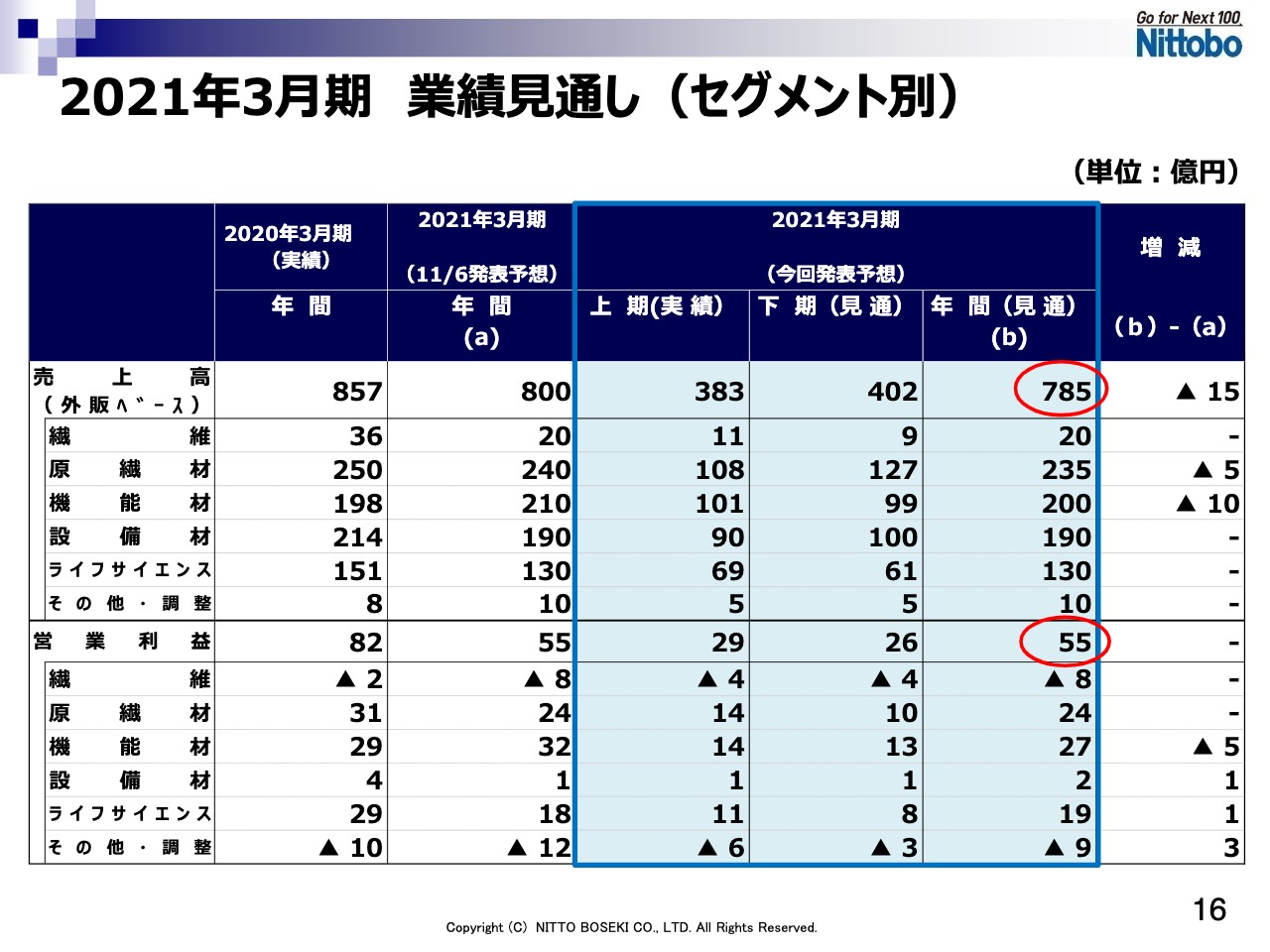

2021年3月期 業績見通し(セグメント別)

16ページをご覧ください。売上高については、5Gインフラ関連のハイエンド電子材料の足元でのペースダウンを反映し、原繊材の売上を5億円、機能材の売上を10億円下方修正しております。営業利益については、機能材の下方修正を固定費の削減等でカバーしております。

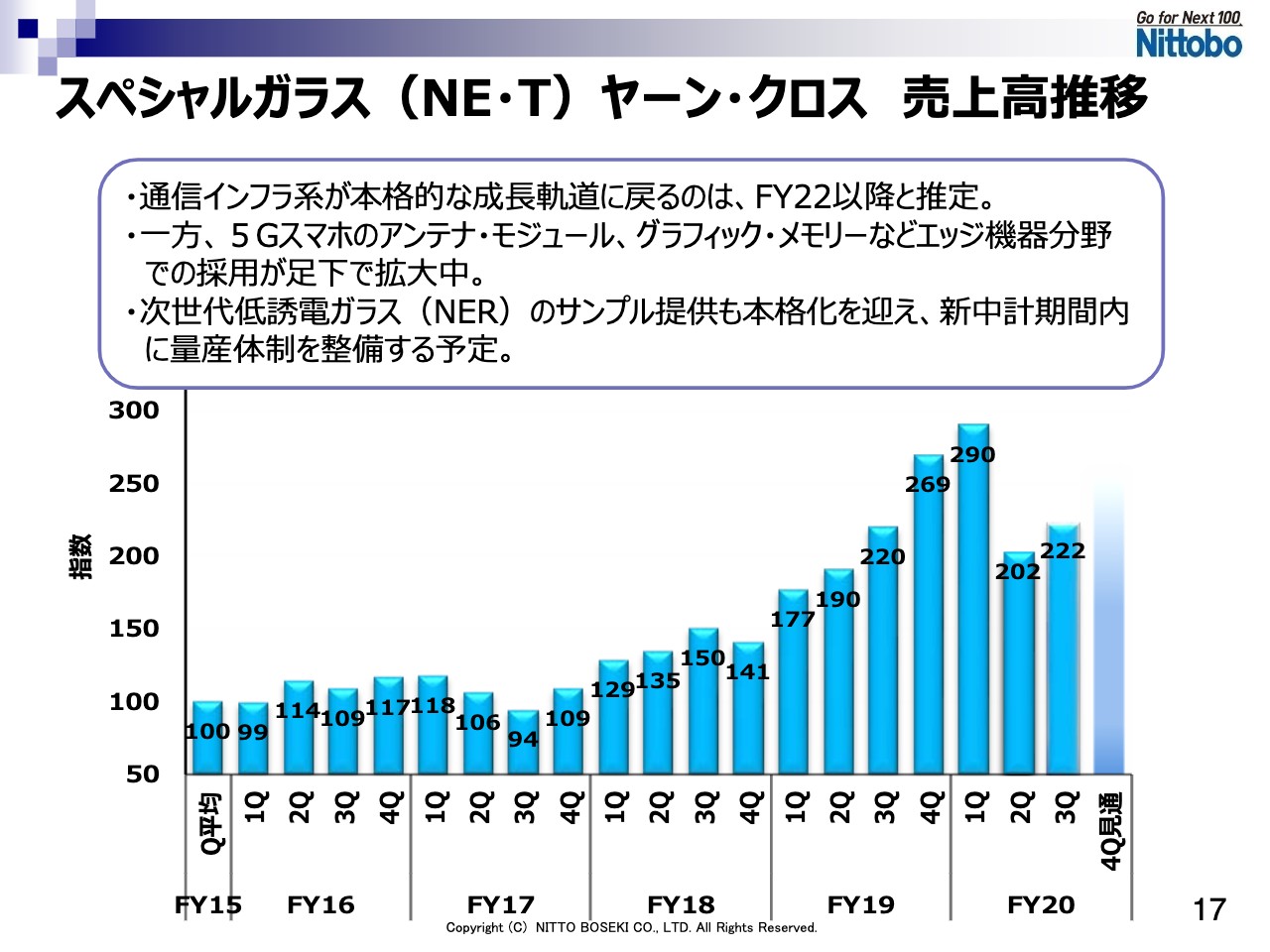

スペシャルガラス(NE・T)ヤーン・クロス 売上高推移

17ページをご覧ください。こちらは、スペシャルガラスのヤーン及びクロスの売上高を指数で表したものです。今年度第1四半期までは、旺盛な需要に応えてきましたが、第2四半期以降、米中貿易摩擦とコロナウイルス影響によるインフラ整備遅れ等により、需要がスローダウンいたしました。その後も、11月発表時の想定よりも停滞が長引き、第4四半期についても緩やかな成長になるとみています。

足元の状況を踏まえると、通信インフラ系用途の成長スピードが今年度当初に想定していたレベルに戻るのは、2022年度と見込んでいます。

一方で、5G対応のスマートフォンのアンテナ・モジュールに使用される「極薄NEガラスクロス」は、足元でも着実な伸長を見せており、今後5G通信の普及期を迎え、需要拡大が見込まれます。また、次世代低誘電の「NERガラス」については、採用に向けて材料認定作業を進めており、新中期経営計画内に量産体制を整える計画です。

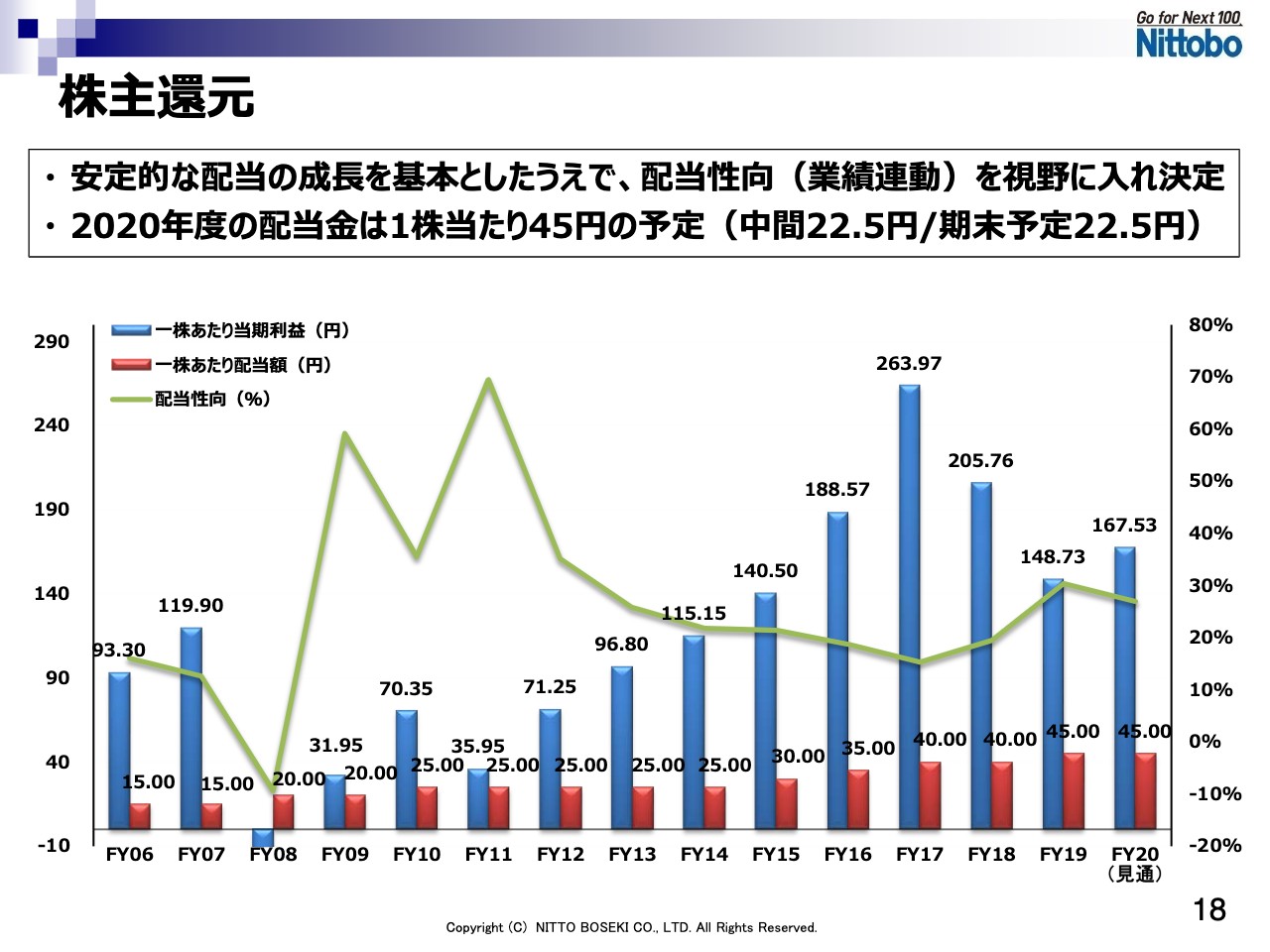

株主還元

最後に、株主還元についてご説明いたします。18ページをご覧ください。2020年度の配当金は、1株当たり中間配当は22.5円、期末配当金の予定は22.5円、通期で45円と昨年並みを予定しています。以上で、2021年3月期第3四半期決算説明を終わります。

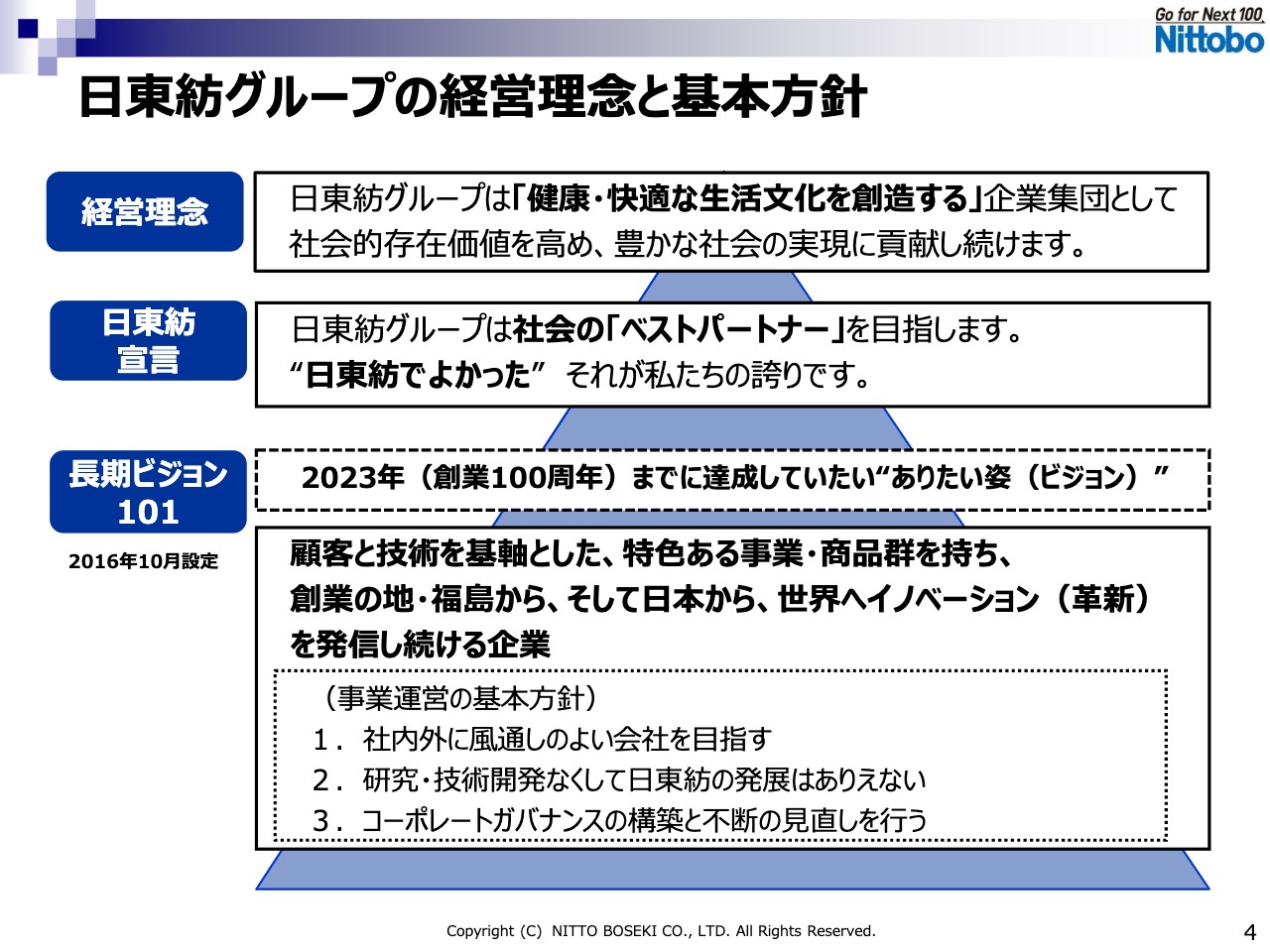

日東紡グループの経営理念と基本方針

続きまして、新中期経営計画の説明に入ります。資料は「日東紡グループ『Big VISION 2030』及び新中期経営計画」をご覧ください。新しい中期経営計画は、以下新中計と申し上げます。これの説明に先立ちまして、「日東紡グループが長期的にどういう方向に向かって経営を進めているのか」についてお話ししておきたいと思います。

4ページをご覧ください。私たち日東紡グループの経営理念、「日東紡宣言」に謳われておりますとおり、「健康・快適な生活文化を創造」し、すべてのステークホルダーから「日東紡でよかった」と思われることが、我々の使命であり存在意義であると考えております。

私はこれを実現するために、社長に就任した2016年に、創立100周年を迎える2023年度を最終年とする「長期ビジョン101」を策定し、3つの事業運営方針に従って経営を進めてまいりました。

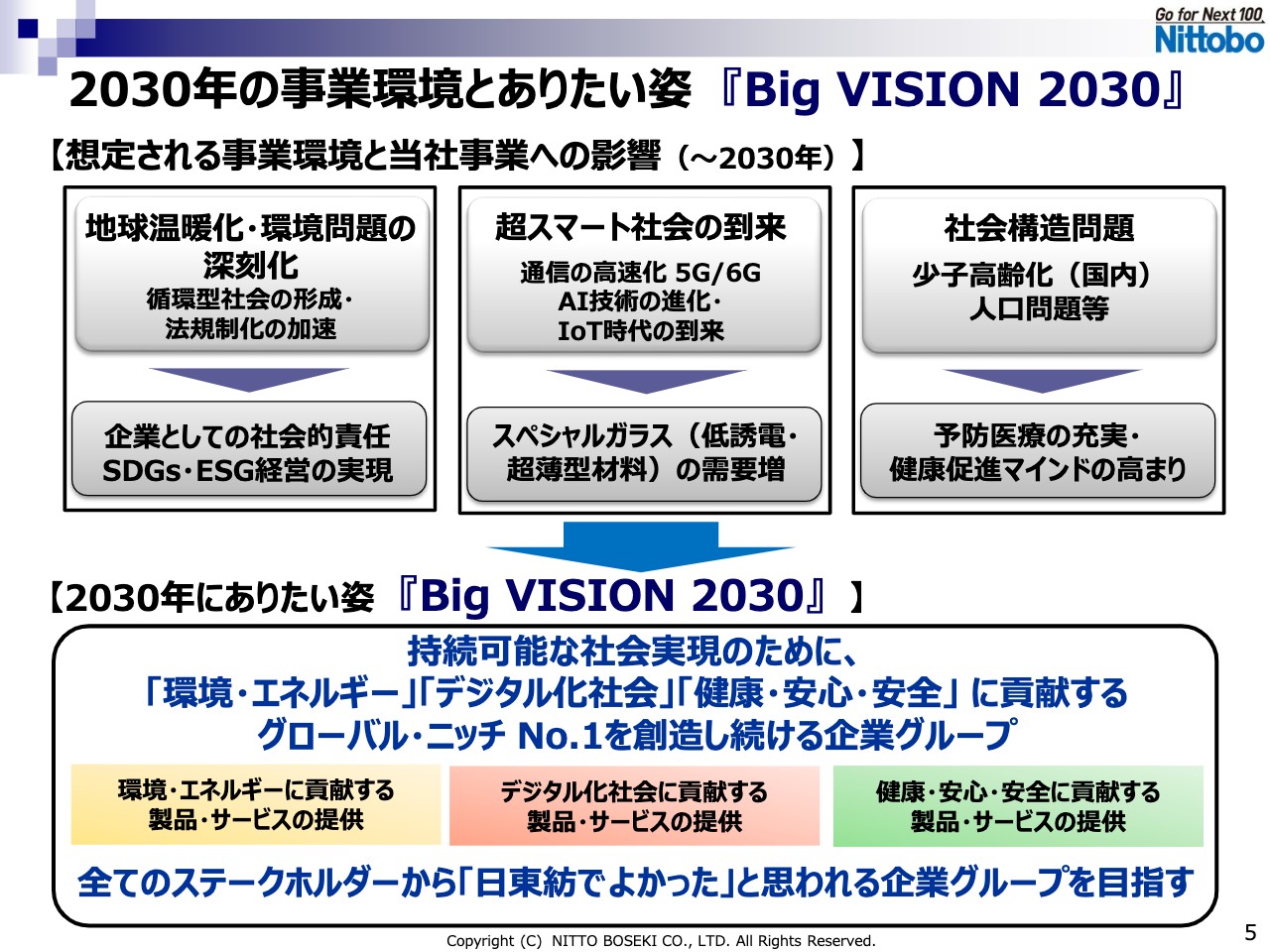

2030年の事業環境とありたい姿『Big VISION 2030』

5ページをご覧ください。今回、新中計を策定するにあたり、3年間という限られた期間の経営方針を考えるにとどまらず、10年先の社会・経済の環境変化を踏まえて、社会のベストパートナーであるためにはどんな企業にならないといけないのか、あらためて「日東紡グループのありたい姿」を『Big VISION 2030』として再定義いたしました。

持続的な社会の実現に貢献するために、日東紡グループの強みを生かすことができる「環境・エネルギー」「デジタル化社会」「健康・安全・安心」の3つの分野で社会に貢献していく「グローバル・ニッチNo.1企業」でありたいと考えます。

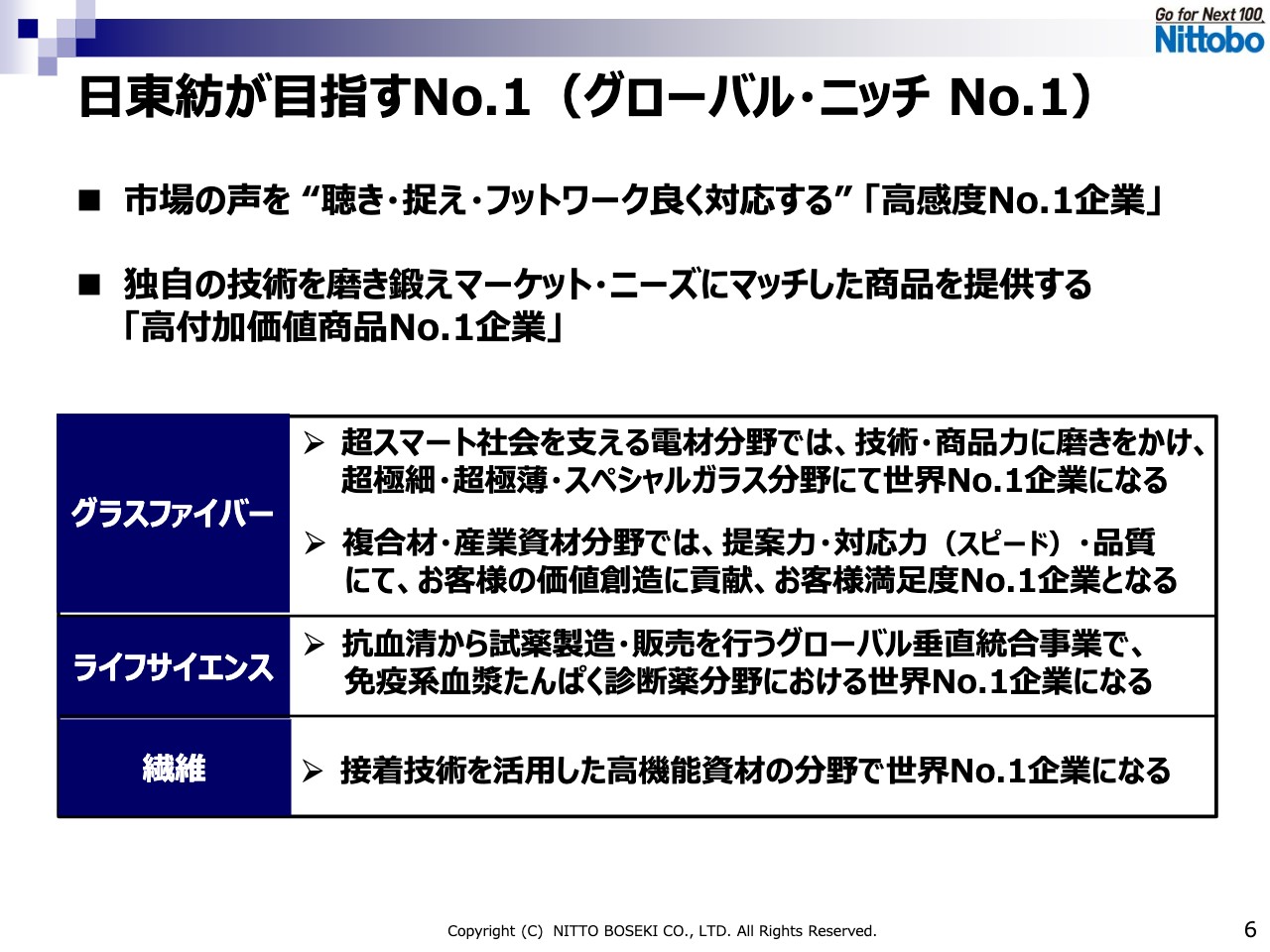

日東紡が目指すNo.1(グローバル・ニッチNo.1)

6ページをご覧ください。私たちが目指す「No.1」の意味するところは、市場の声に“耳を傾け、フットワーク良く対応する”「高感度No.1企業」であり、そのニーズに応えることができる技術開発力、現場力を持った「高付加価値商品No.1企業」であります。

持続的な社会実現に向けて、社会のニーズに貢献していくために、日東紡のコアコンピタンスをさらに磨き、強化することで、ニッチな分野で世界一を目指す「グローバル・ニッチNo.1企業」でありたいと考えています。

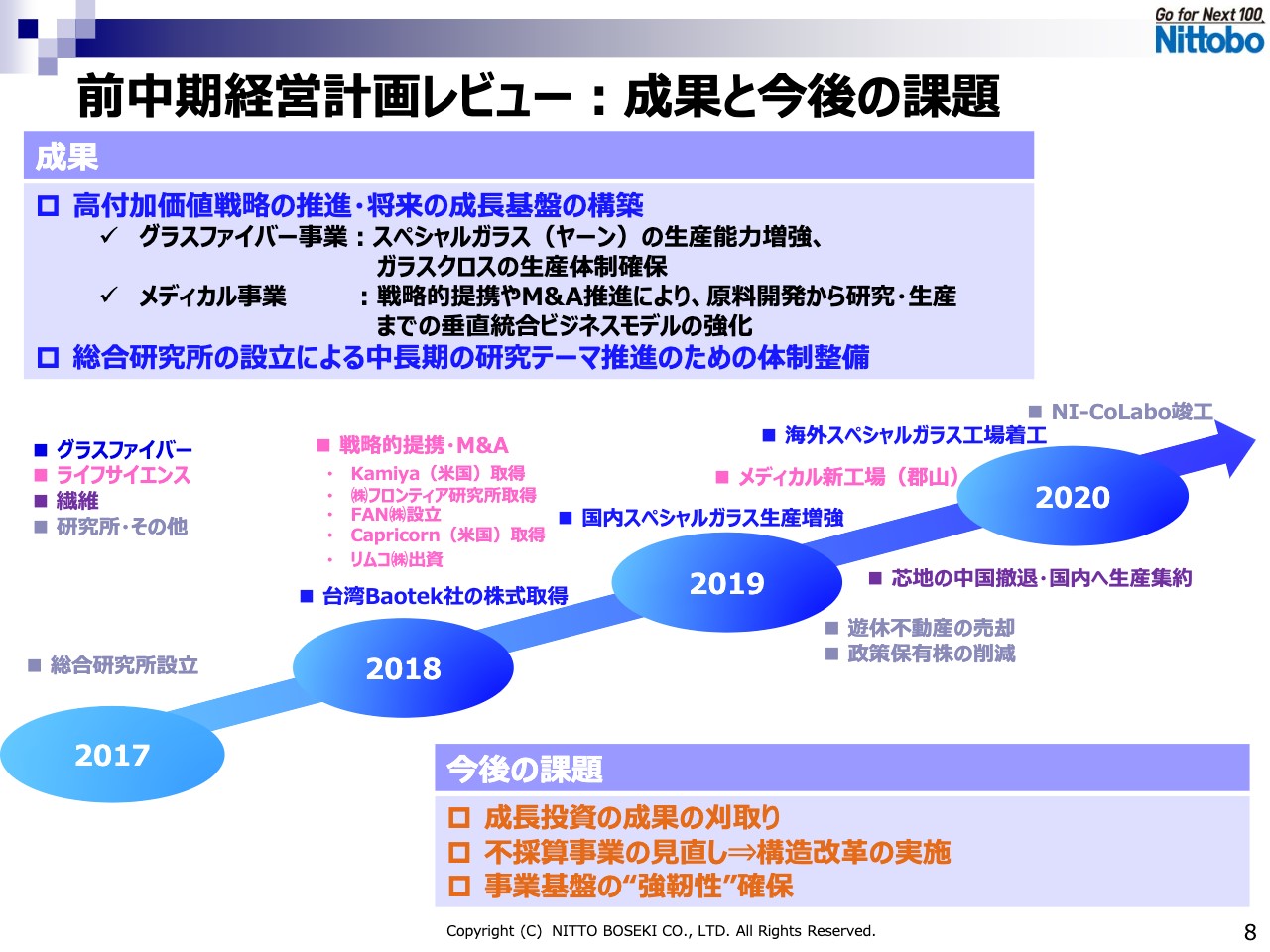

前中期経営計画レビュー:成果と今後の課題

8ページをご覧ください。前中期を振り返りますと、過去4年間で高付加価値戦略を推進していくための基盤強化はしっかりと取り組んできました。グラスファイバーやメディカルのコア事業においては、我々の強みを徹底的に強化するための設備投資やM&Aを実施してきましたし、研究開発力を強化するために「総合研究所」を設立し、人員増強や施設整備にも取り組んできました。

一方で、課題も明確になってきました。4年間で行ってきた戦略投資は、キャッシュアウトが先行し、成果は新中計に持ち越しました。また、2017年や2018年の比較的好景気の時点では見えなかった収益構造が脆弱な事業分野について、構造改革が必要であることが明らかになりました。

さらに、米中のハイテク摩擦によるサプライチェーンの混乱や、台風などによる自然災害、工場火災など、さまざまなリスクへの「強靱性」を確保することがますます重要になってきました。

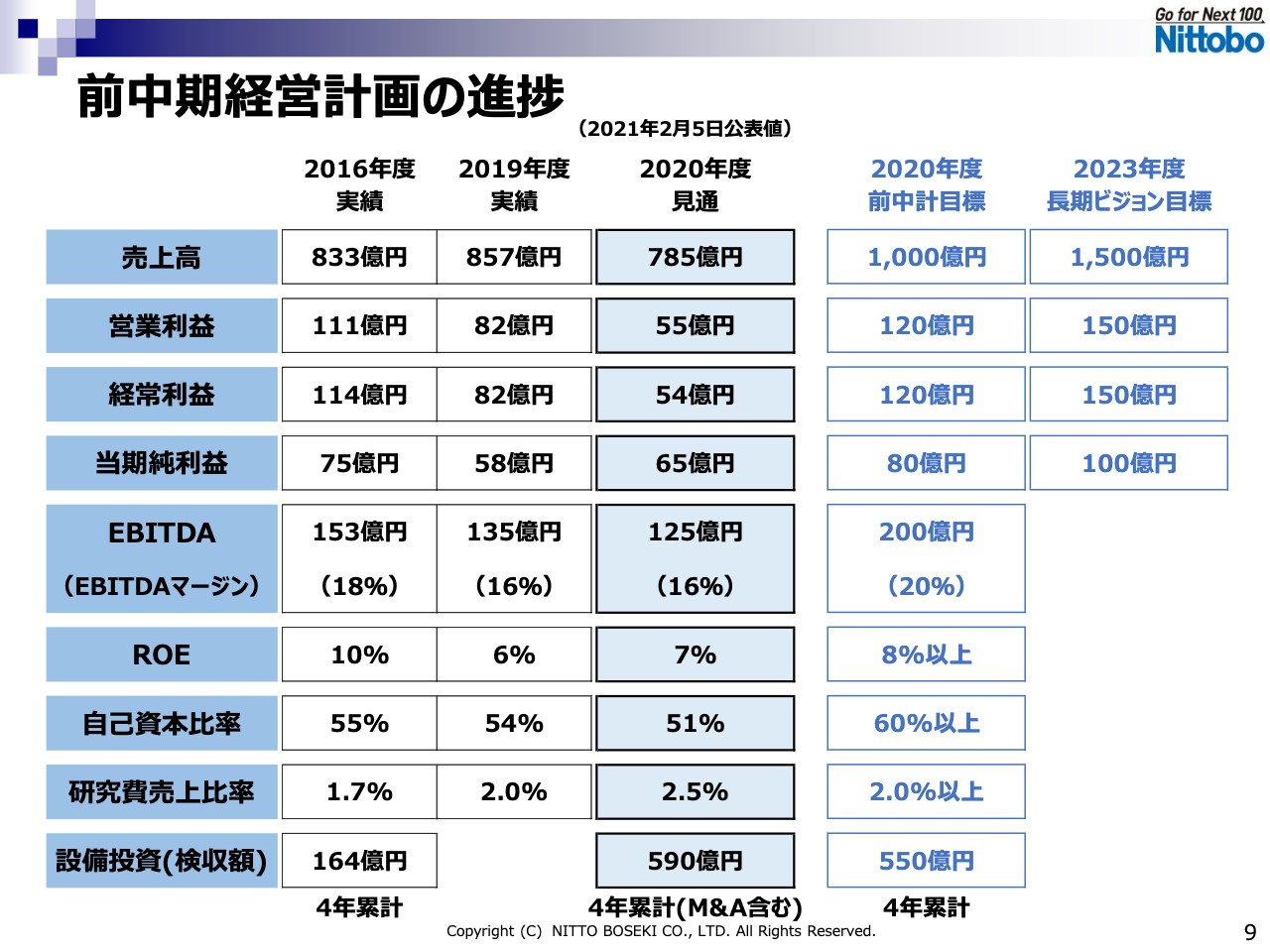

前中期経営計画の進捗

9ページをご覧ください。前中計の2020年度財務目標に対しては、残念ながら売上高・営業利益ともに未達となる見込みです。研究開発や設備投資については計画どおり進めてきましたので、結果として自己資本比率など財務体質面でも目標に達しませんでした。

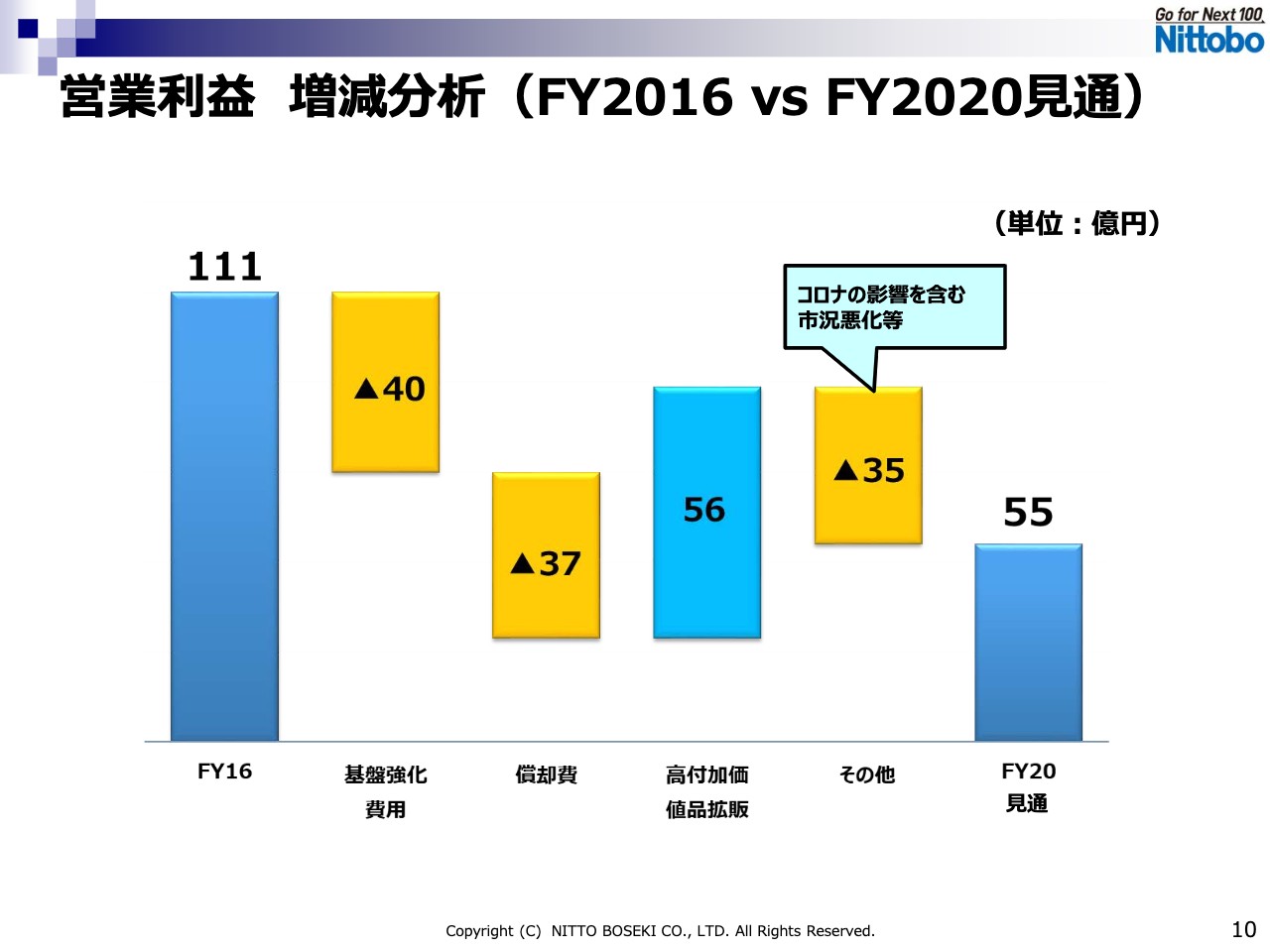

営業利益 増減分析(FY2016 vs FY2020見通)

10ページをご覧ください。高付加価値化のための投資の効果は、一定の成果が出ましたが、本格的な収益の貢献が当初想定より遅れていることに加え、2020年度のパンデミックの影響もあり、中計前の2016年度に対しても大幅な減益となってしまいました。

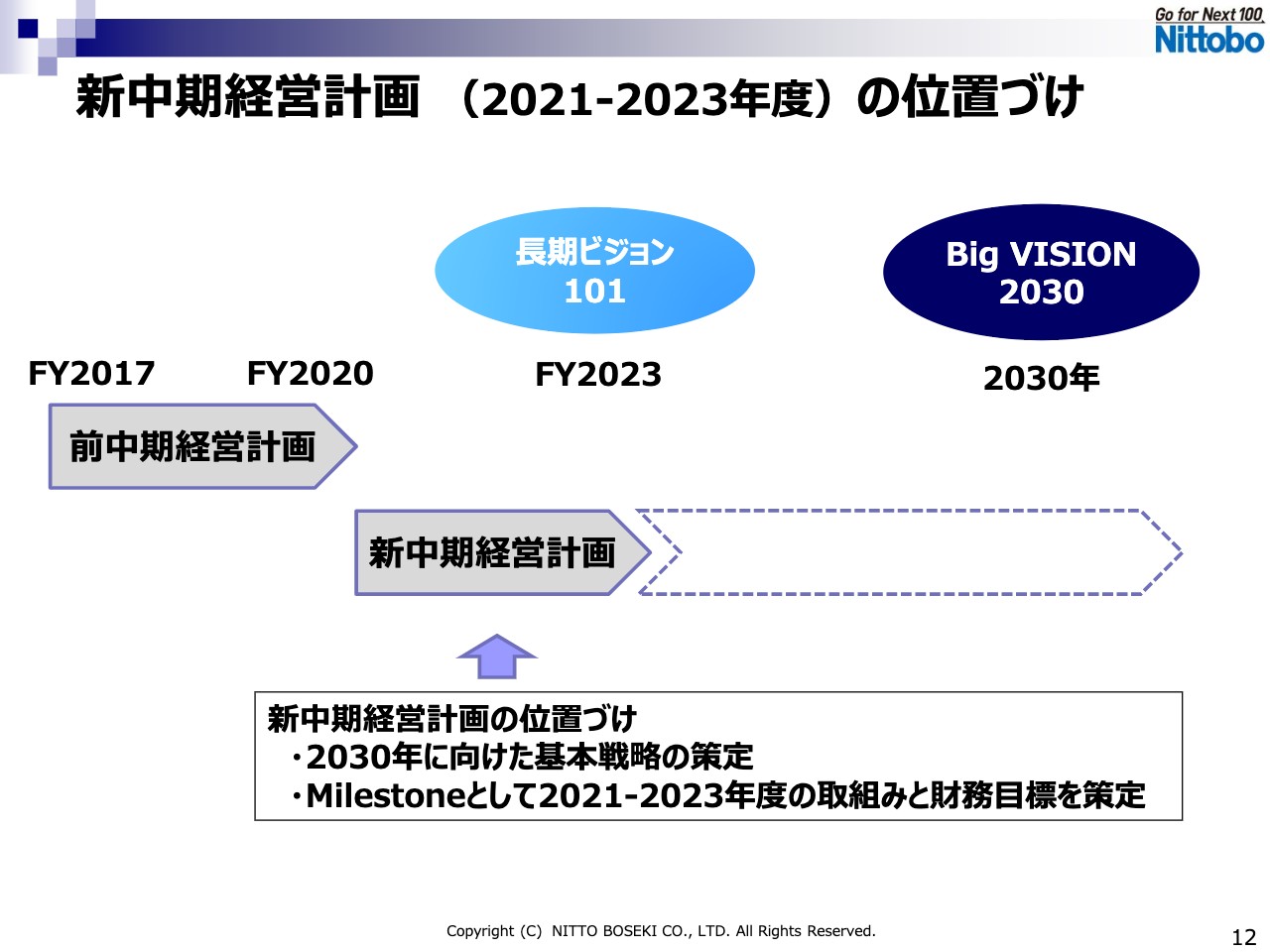

新中期経営計画(2021-2023年度)の位置づけ

12ページをご覧ください。まず、新中計の位置づけについてご説明しますと、新中計は2023年度を最終ターゲットとする「長期ビジョン101」のセカンドステージでありますが、この3年間の計画にとどまらず、2030年の「ありたい姿」に向けた長期戦略実行のファーストステージであると考えています。

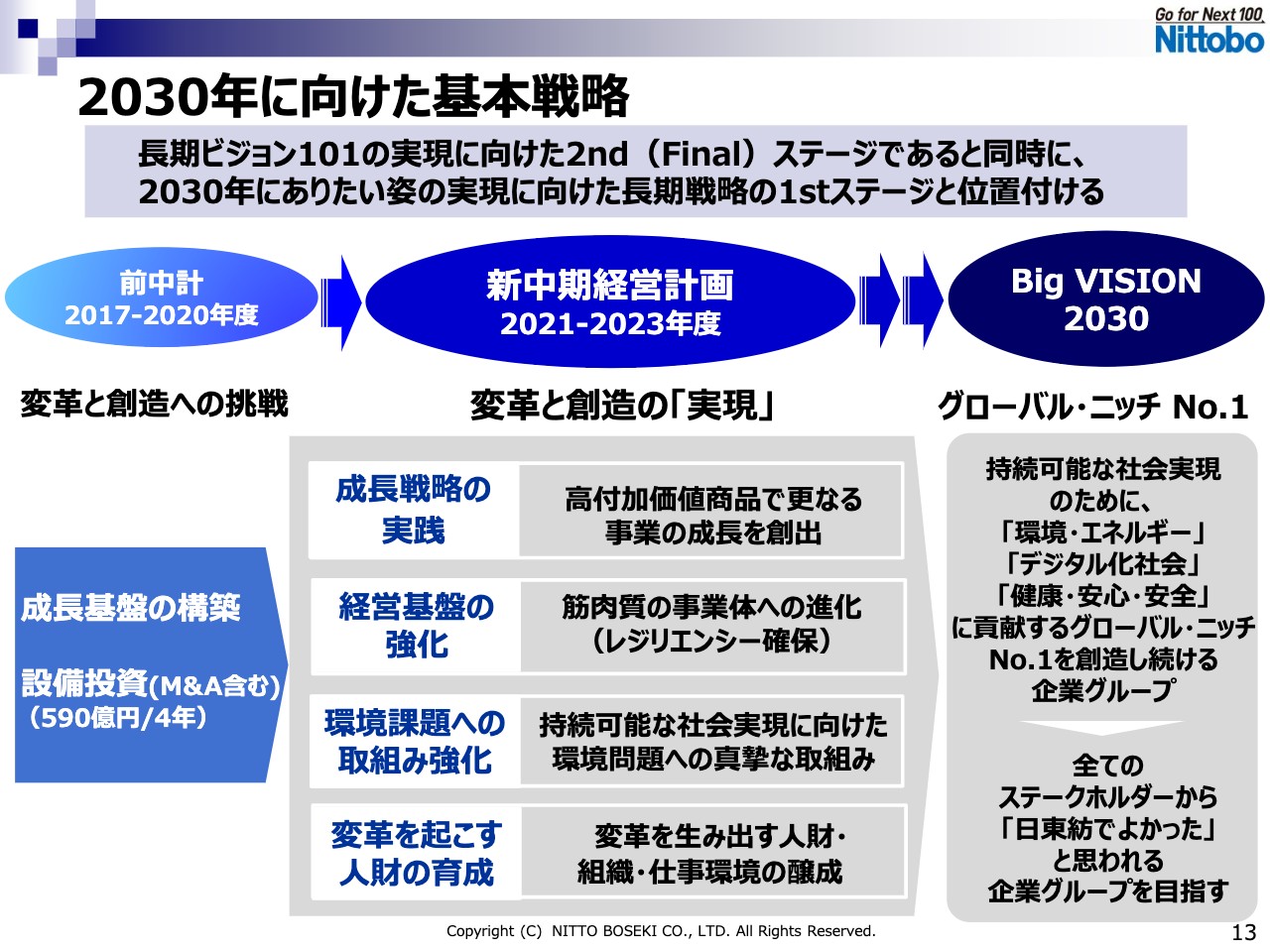

2030年に向けた基本戦略

13ページをご覧ください。『Big VISION 2030』を実現するため、「成長戦略の実践」「経営基盤の強化」「環境課題への取組み強化」「変革を起こす人財の育成」、この4つの長期戦略に取り組んでまいります。経営の質を向上させるために、成長戦略だけではなく、経営基盤強化やESGを強く意識した経営をしてまいりたいと考えております。

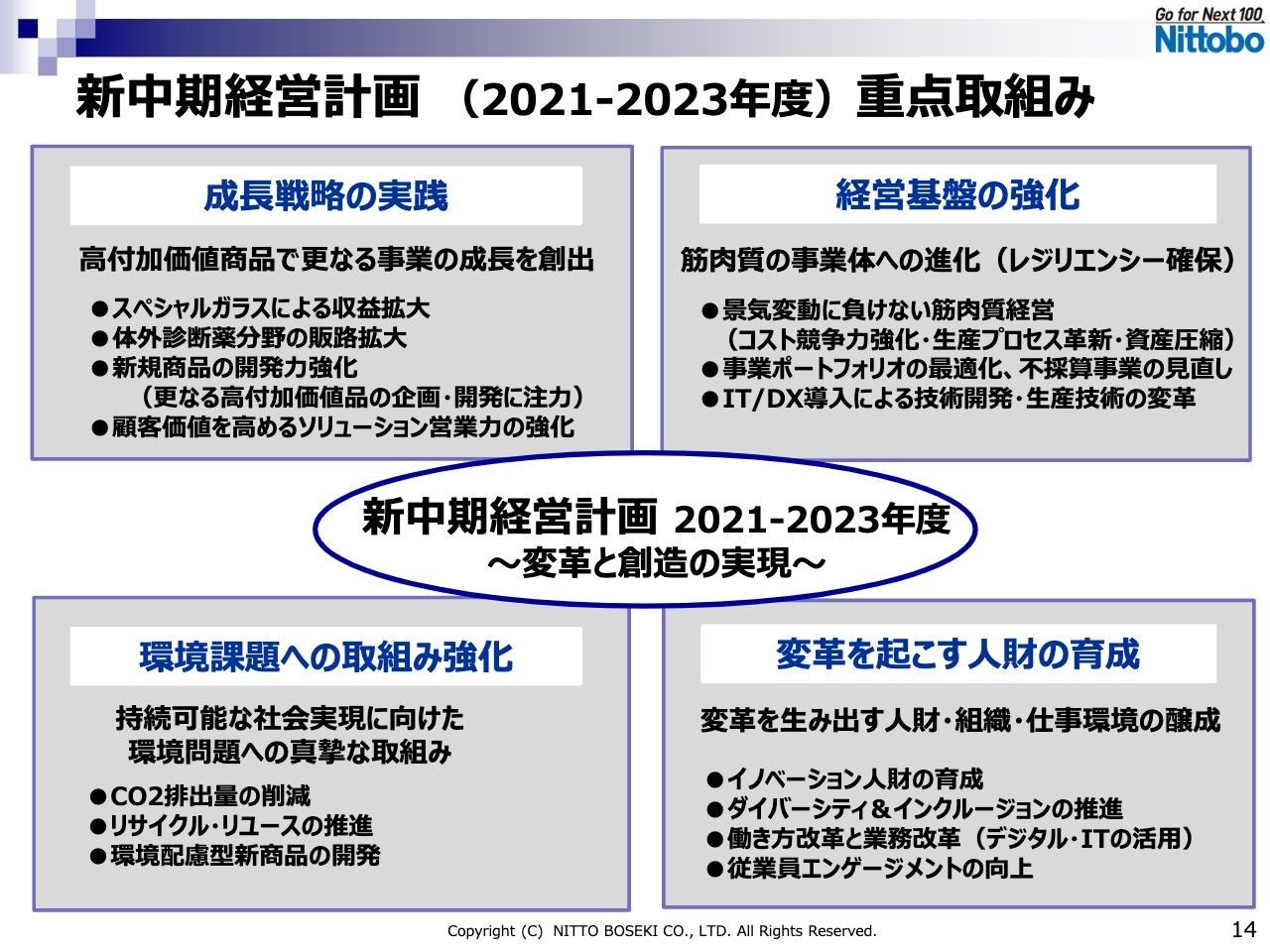

新中期経営計画(2021-2023年度)重点取組み

14ページをご覧ください。新中計では、基本戦略に沿って、次の具体的な活動を開始いたします。成長戦略については、すでに投資済みの製造能力をフルに活用し、高付加価値化を一層進めていきます。また、「高感度No.1企業」となるために、カスタマーソリューション力と新商品創出力を向上させます。

経営基盤の強化については、不採算分野の構造改革に取り組むとともに、特にグラスファイバー部門において、コストダウン活動やプロセス革新をこれまで以上に強力に進めます。また、総合研究所にデジタルトランスフォーメーション推進組織を設置し、技術開発や生産プロセスに活用していきます。

環境課題への取組みについては、2030年に向けて、二酸化炭素排出量の削減と廃棄ガラスのリサイクルを、具体的な目標値を決めて進めます。変革を起こす人財の育成については、イノベーション人財育成に加え、新しい働き方を実現するために、業務改革も含めた働き方改革を進めていきます。その結果として、従業員エンゲージメント向上を実現してまいります。

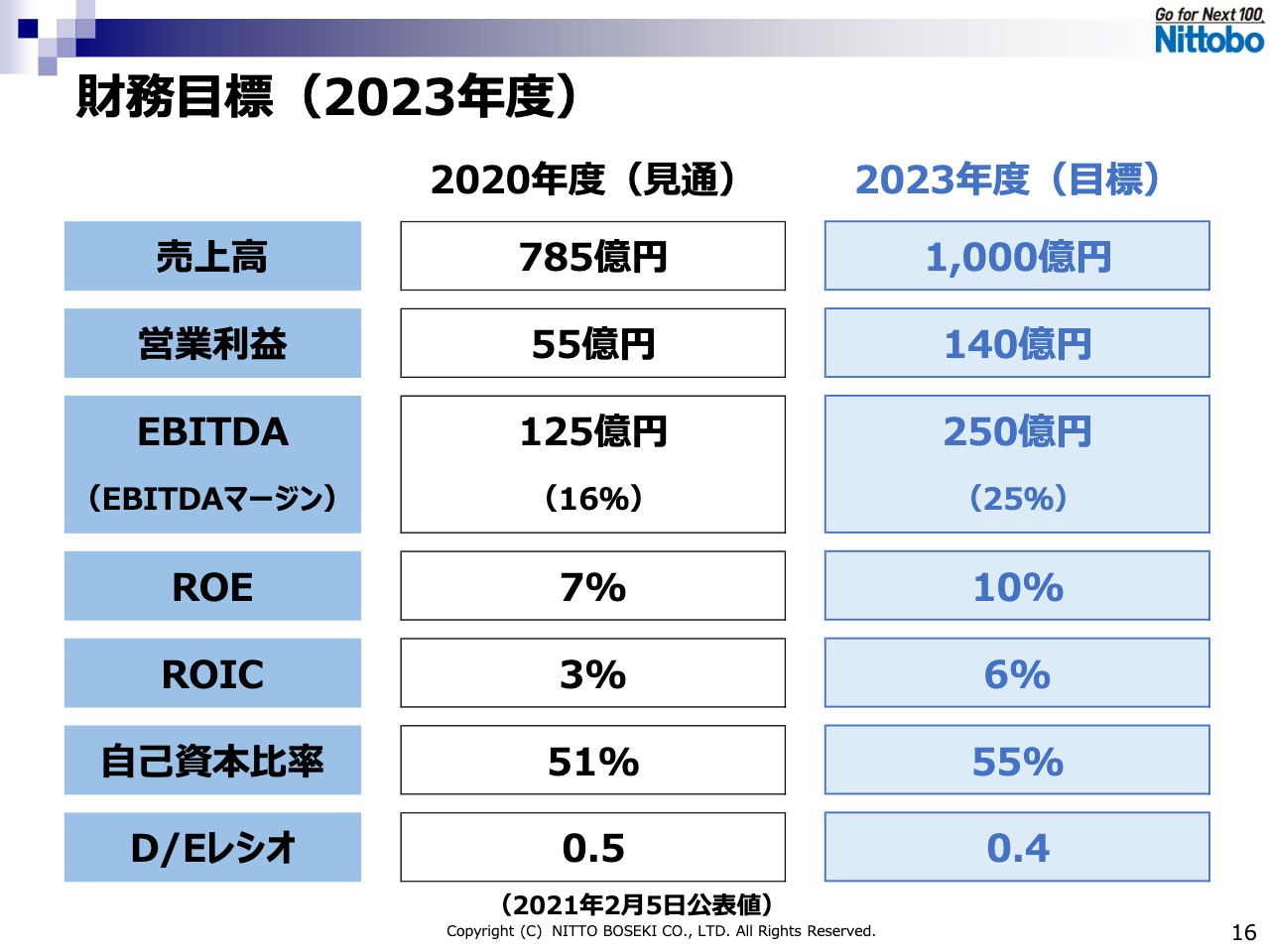

財務目標(2023年度)

16ページをご覧ください。さらなる高付加価値化の推進と不採算事業の構造改革によって、2023年度に売上高1,000億円、営業利益140億円を目指したいと思います。また、一定の財務規律を維持しながら、収益性の向上や資産圧縮を通じて資本効率の向上を図っていきたいと考えます。

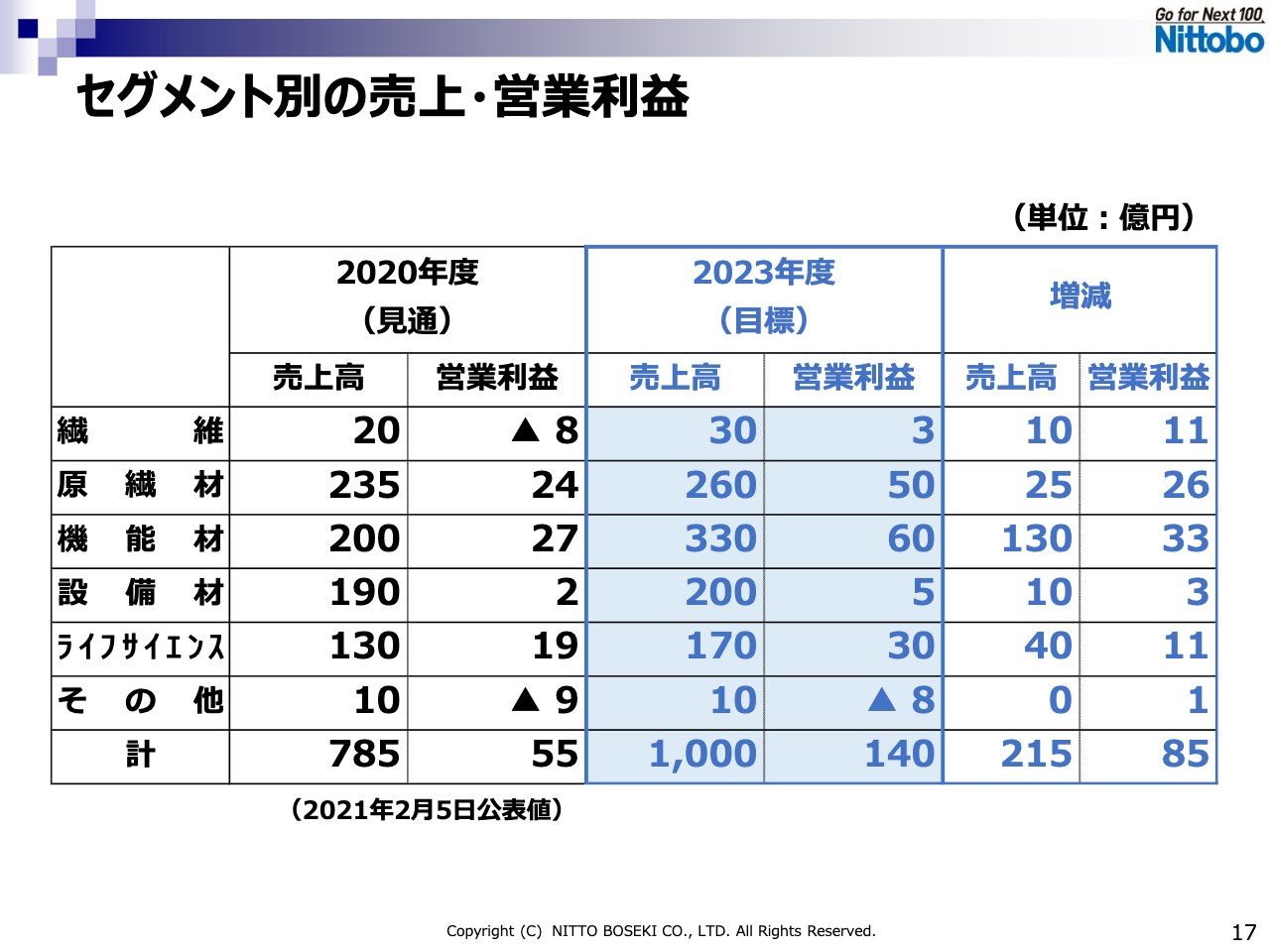

セグメント別の売上・営業利益①

17ページをご覧ください。セグメント別には、繊維事業は原糸、新潟工場の廃業、芯地事業の分社化など、構造改革による収益性回復を目指します。原繊材事業は、複合材の構造改革効果の発現とスペシャルガラス・ヤーンの増加による収益向上。機能材事業は、5Gの普及期を迎え、スペシャルガラス・クロスの拡大が本格的に寄与する計画です。

設備材は、高付加価値断熱材の拡販やコストダウンによる収益向上を目指します。ライフサイエンス事業は、垂直統合ビジネスの強化と強みの免疫系診断薬の売上増を目指します。

セグメント別の売上・営業利益②

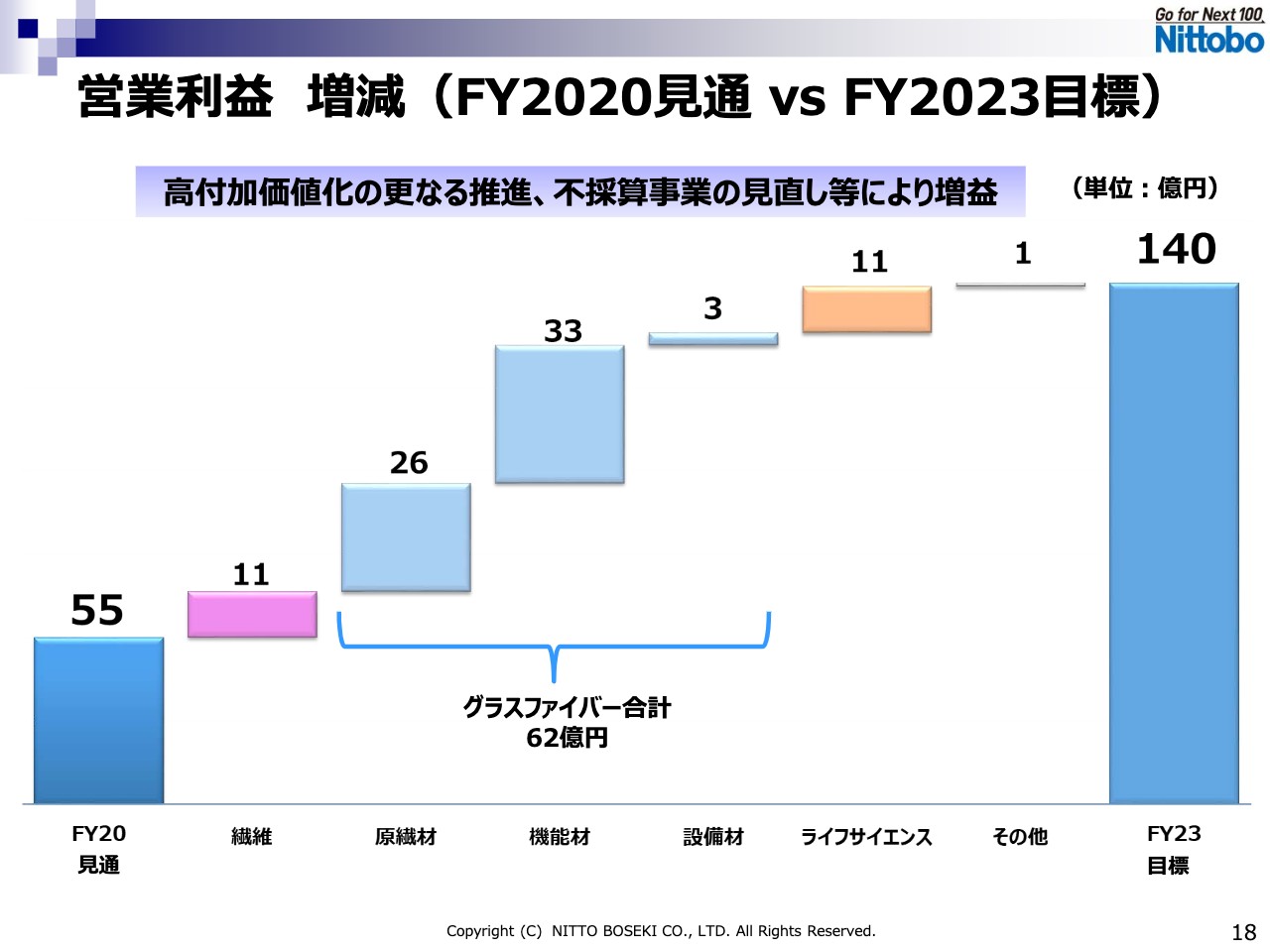

18ページは、ただいまご説明したセグメントごとの収益改善をグラフにしたものです。

グラスファイバーの成長戦略:5G市場の拡大に対応

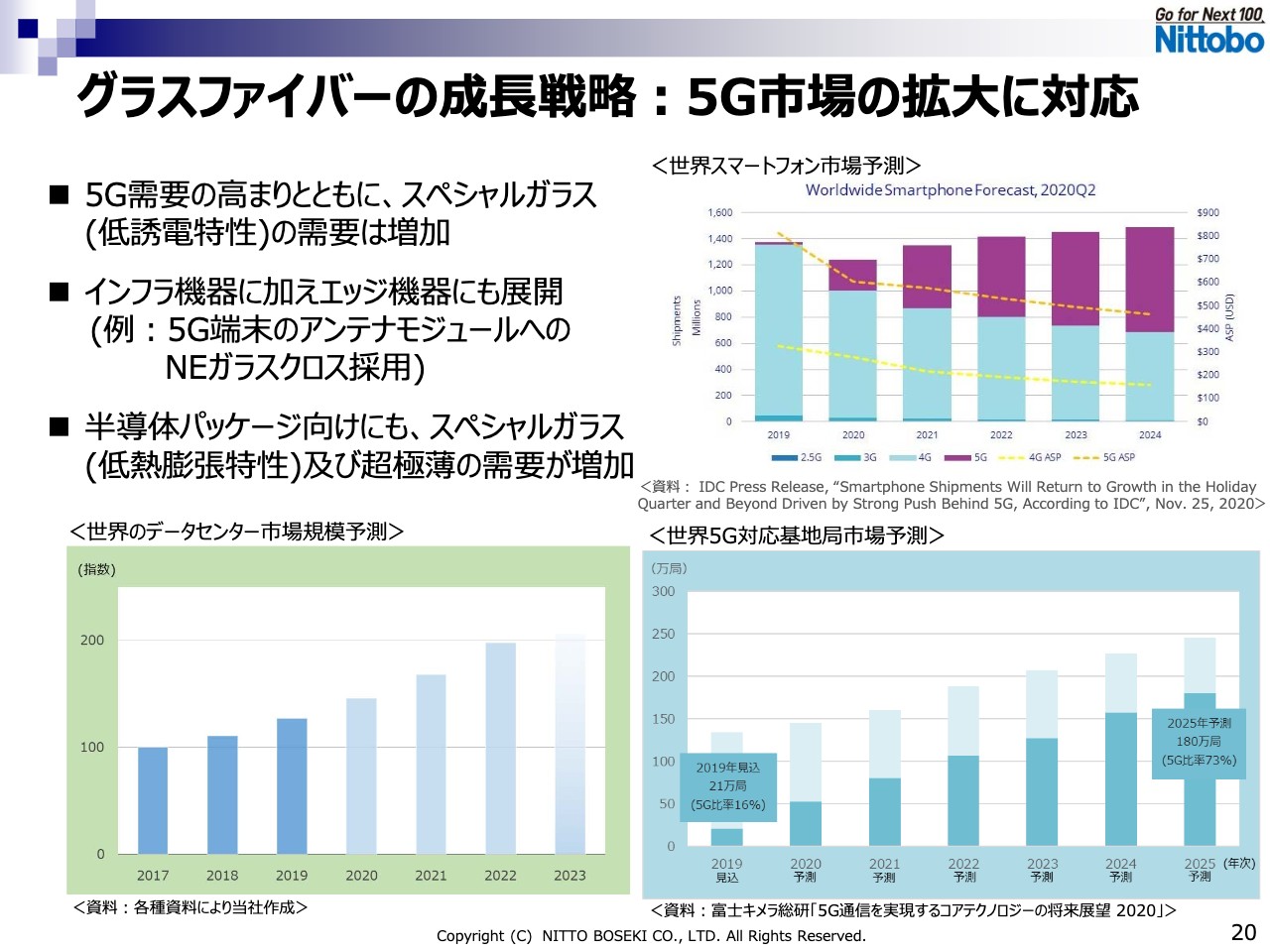

次に、成長戦略についてご説明いたします。20ページをご覧ください。現在、当社の低誘電ガラス「NEガラス」ですが、これに使用される分野は、通信インフラ系のデータセンターなどで高速大容量のデータを処理するスイッチ、ルーター、サーバーが主力となっています。

また、新たな動きとして、昨年から5Gスマートフォンのミリ波対応のアンテナモジュールへの採用が増加しています。大量の動画を扱うグラフィックメモリにも採用が拡大中です。

今年2021年は、いまだコロナの影響もあり、インフラの整備が一部停滞することを想定していますが、今後5Gの普及期を迎え、再びインフラ整備が進み、エッジ機器でのニーズを拡大し、中長期的に当社スペシャルガラスの需要は増加すると考えております。

5G ロードマップへの対応

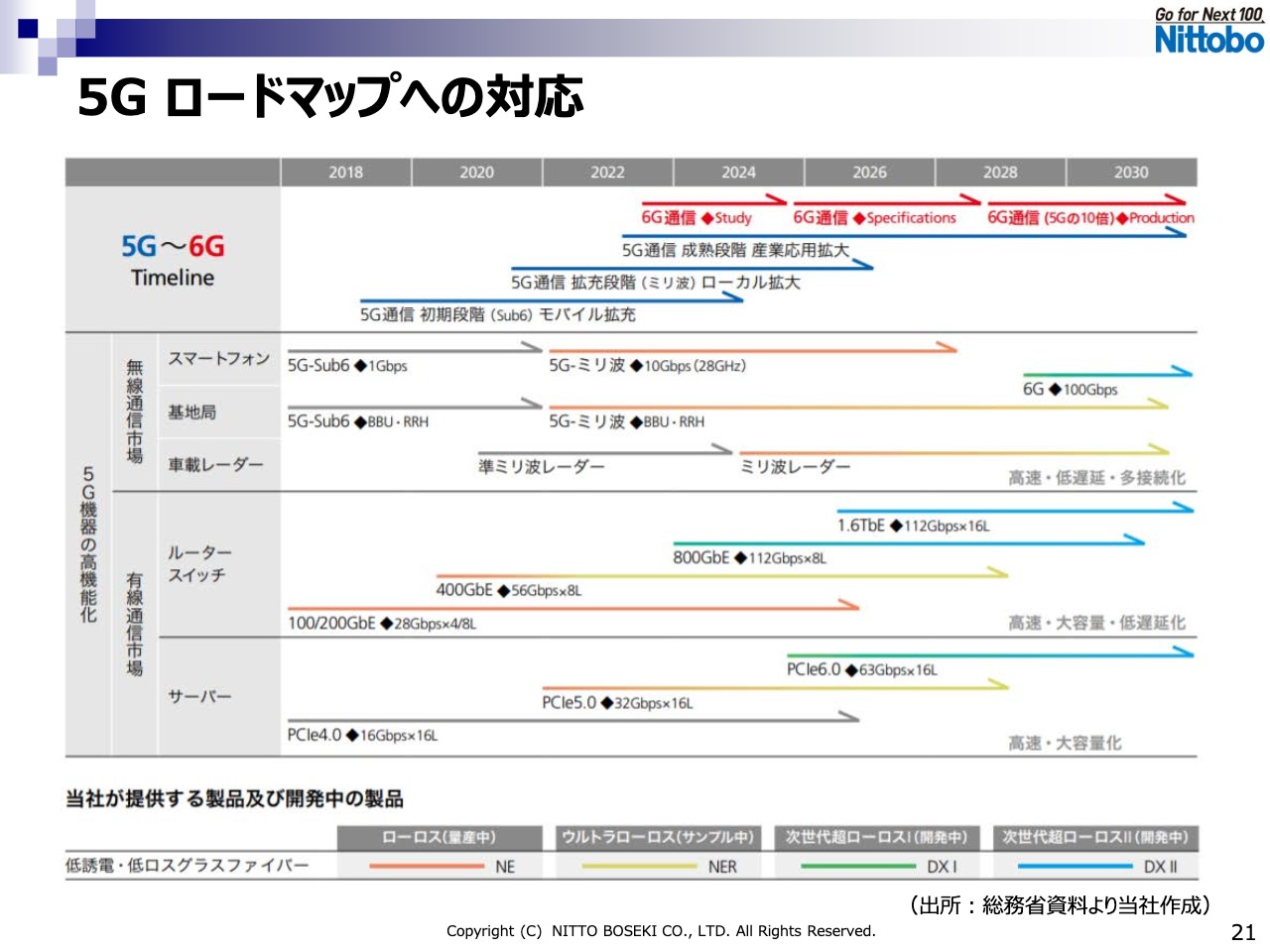

21ページをご覧ください。今後、モバイルから自動車や産業分野まで、高速通信ニーズがますます高まっていく中で、5G機器のさらなる高機能化が予想されています。

日東紡グループは、ガラス組成の設計・開発からヤーン、そしてクロス製造まで一貫で行う世界でも数少ないメーカーの1つです。この我々独自の強みを生かして、通信技術の向上に合わせ、必要とされる次世代の商品開発を切れ目なく続けています。新中計では、これらの次世代低誘電ガラスの開発を進め、量産体制を確立することを目標としています。

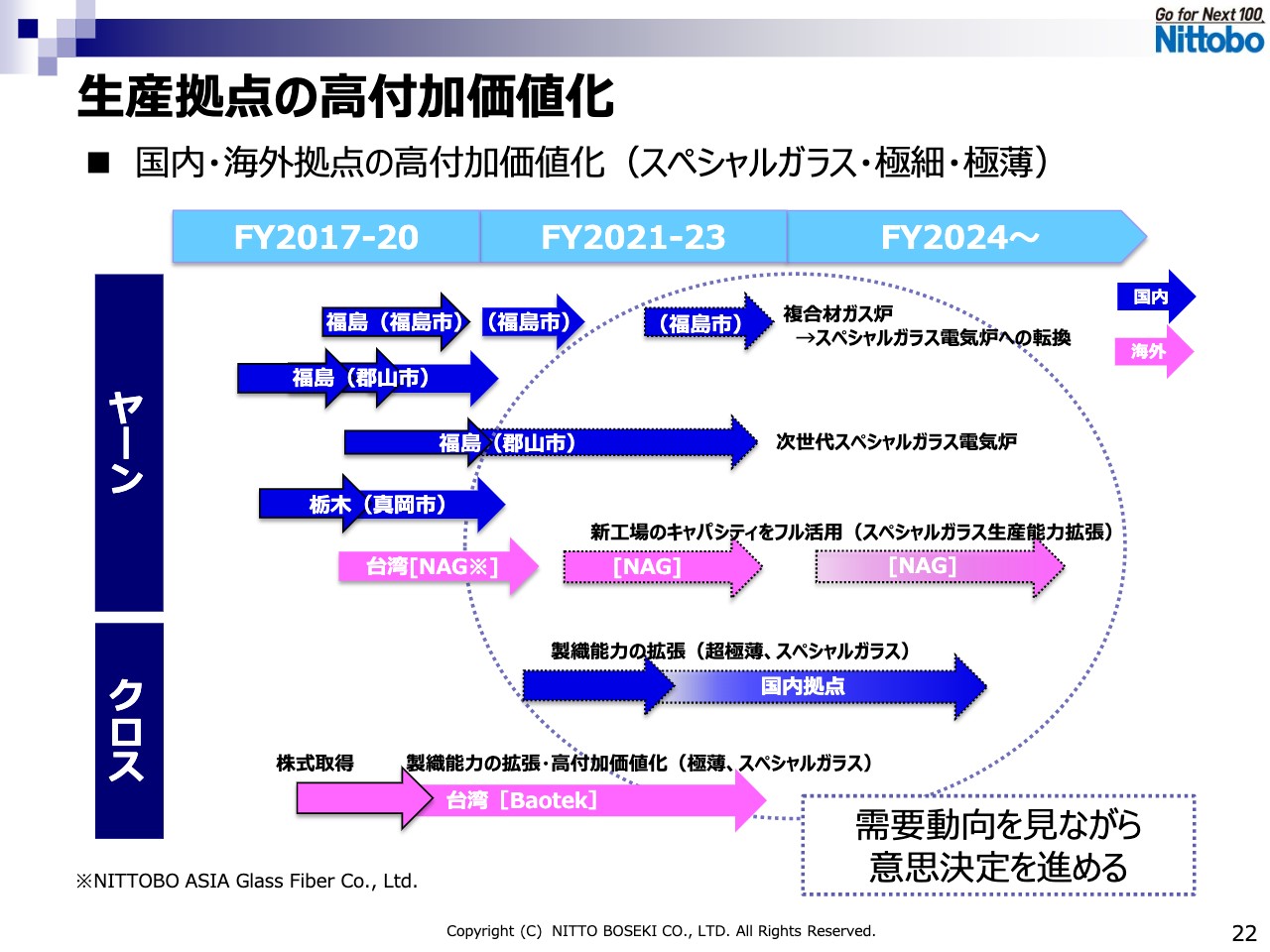

生産拠点の高付加価値化

22ページをご覧ください。このような需要拡大を背景に、新中計においても高付加価値化に向けた設備投資を計画しています。スペシャルガラスや極細ヤーン、極薄クロスの需要拡大に応じて迅速な対応が図れるよう、需要動向をしっかり見極めながら投資の意思決定を進めていきます。

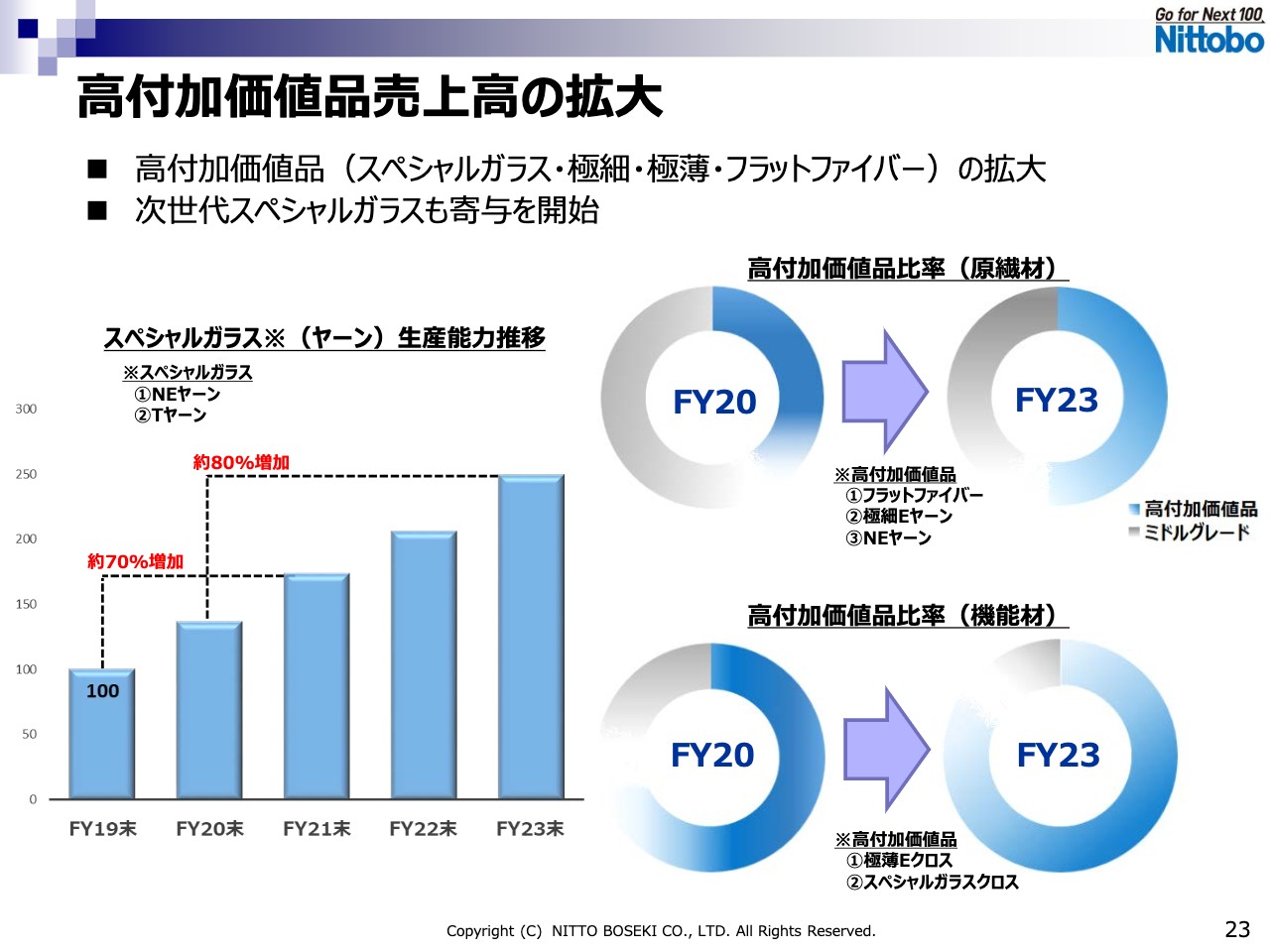

高付加価値品売上高の拡大

23ページに示しておりますように、2023年度には、機能材で80パーセントを超える高付加価値品売上高比率を目指しています。

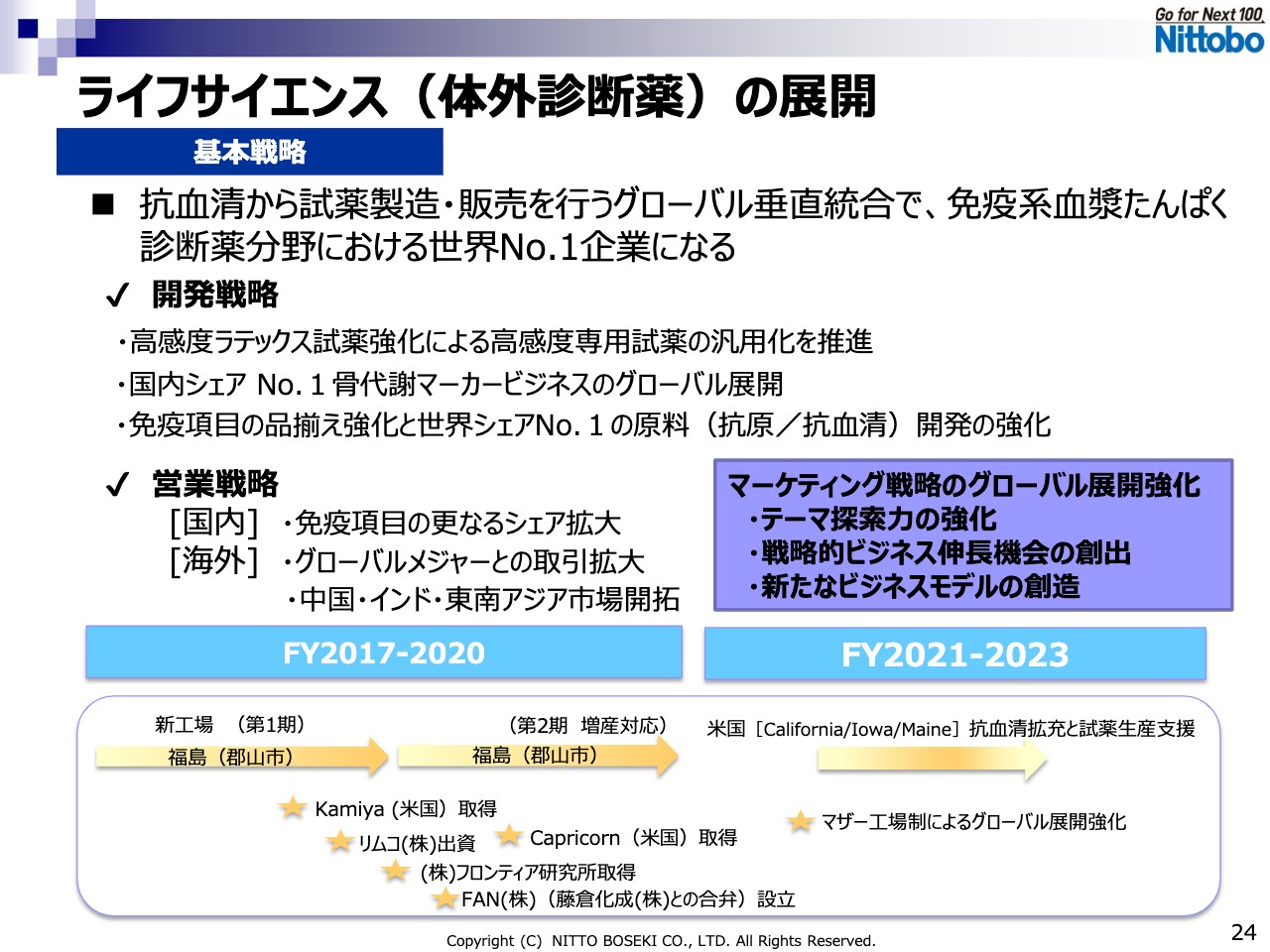

ライフサイエンス(体外診断薬)の展開

24ページをご覧ください。メディカル分野は、我々にとって将来に向けて成長分野であると考えています。長期的な目標として、グラスファイバーに次ぐ第2の柱にしていく方針に変更はありません。

2020年度までの4年間に、我々の強みである原料から試薬の製造・販売までの垂直統合ビジネスを一層強化するため、M&Aを中心とする投資を行ってきました。新中計では、これらの投資効果を発揮し、免疫系診断薬でございます当社独自の強みを持つ分野を中心に新商品開発を進めていきます。

また、営業戦略面では、グローバル展開が課題です。今年の1月1日付けで、部門長直属の「マーケティング戦略部」を設置しまして、成長するアジア市場での足がかりを見つけていくことを重要なミッションとして活動してまいります。

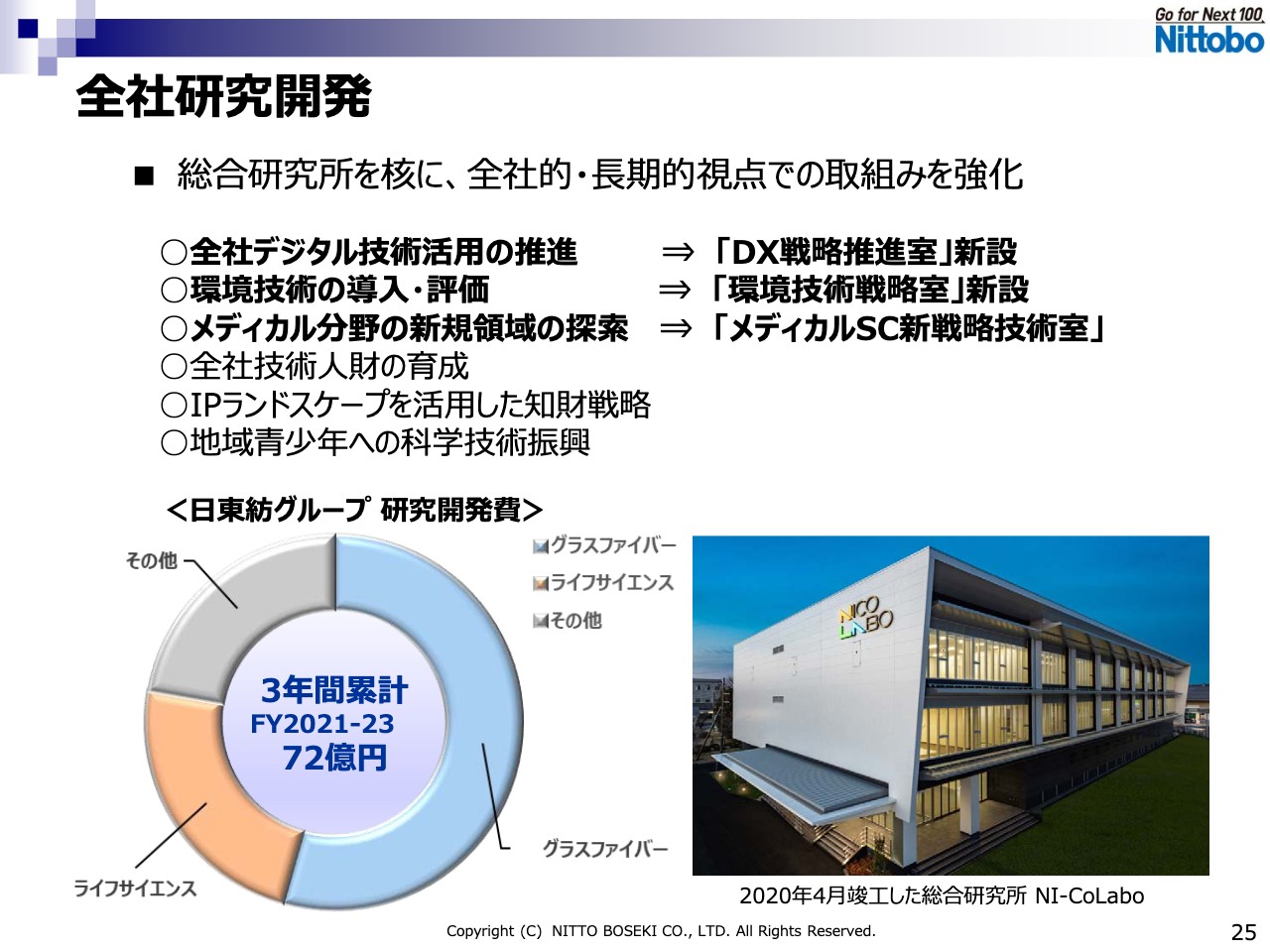

全社研究開発

25ページをご覧ください。当社グループの研究開発戦略の中で、新中計の大きな柱は「デジタル」と「環境技術」です。デジタルについては、総合研究所の中に「デジタルトランスフォーメンション戦略推進室」を設置し、デジタル技術を駆使したプロセス革新の全社の先導役を果たすこととしました。

まずは、プロジェクトとして、操業から得られるビッグデータ分析とAIの活用により、生産性の向上を目指します。具体的には、3年以内にガラス溶融炉の操業に実装することを目指しています。

また、環境技術については、二酸化炭素削減やリサイクル促進の目標実現を目指す上で、新規技術の導入や外部技術の活用・探索など、社長を委員長とする「サステナビリティ推進委員会」のもとで、主に技術面でのサポートをしてまいります。

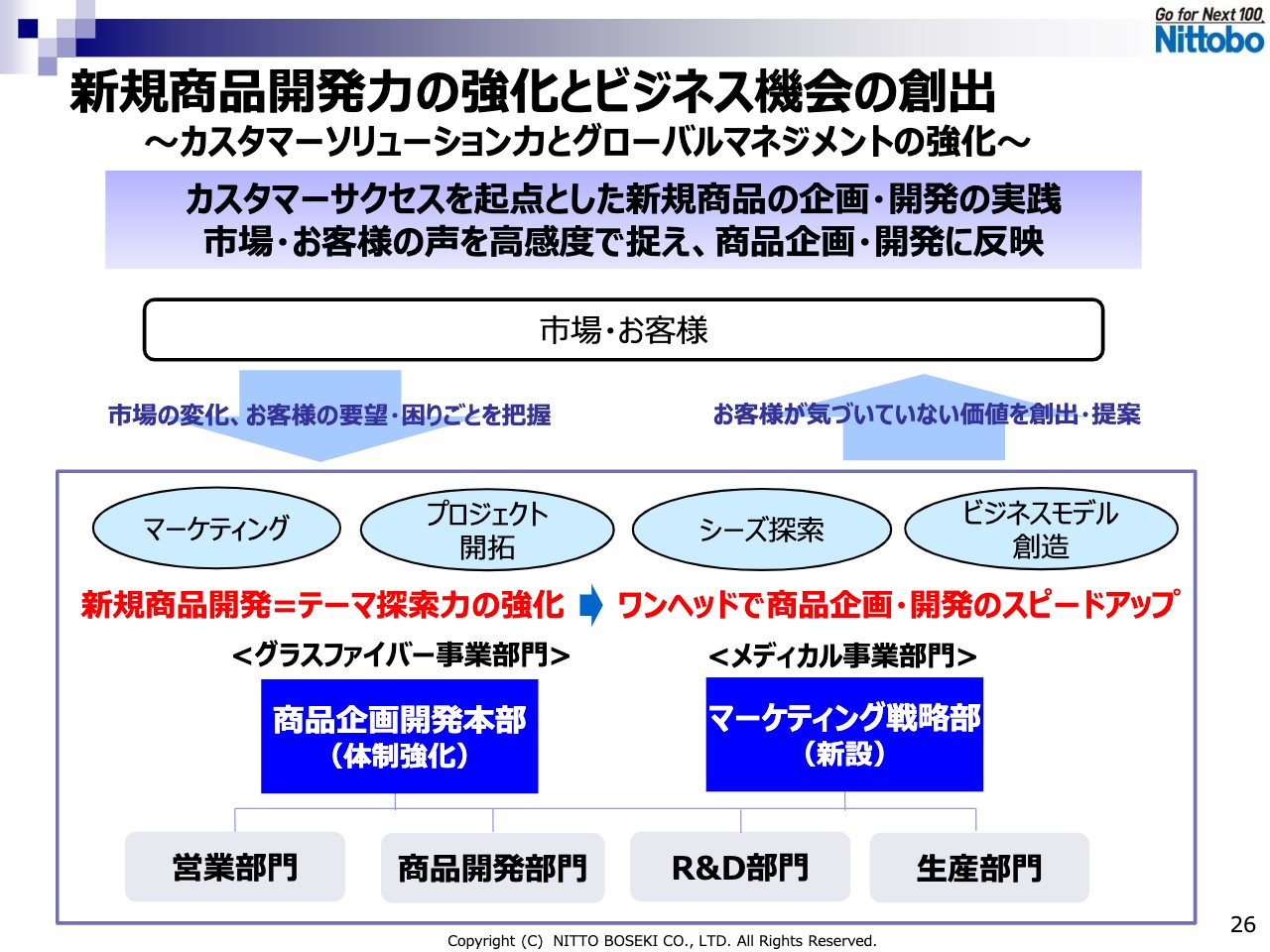

新規商品開発力の強化とビジネス機会の創出

26ページをご覧ください。冒頭で、日東紡が目指すNo.1として「高感度No.1企業」と申し上げましたが、マーケットやお客さまの声を高感度で捉えて、新商品開発に反映していくためのカスタマーソリューション力の強化に取り組みます。また、同時に、新たなプロジェクト開拓やビジネスモデル創造にも積極的に取り組み、ビジネスのグローバルな展開を推進してまいります。

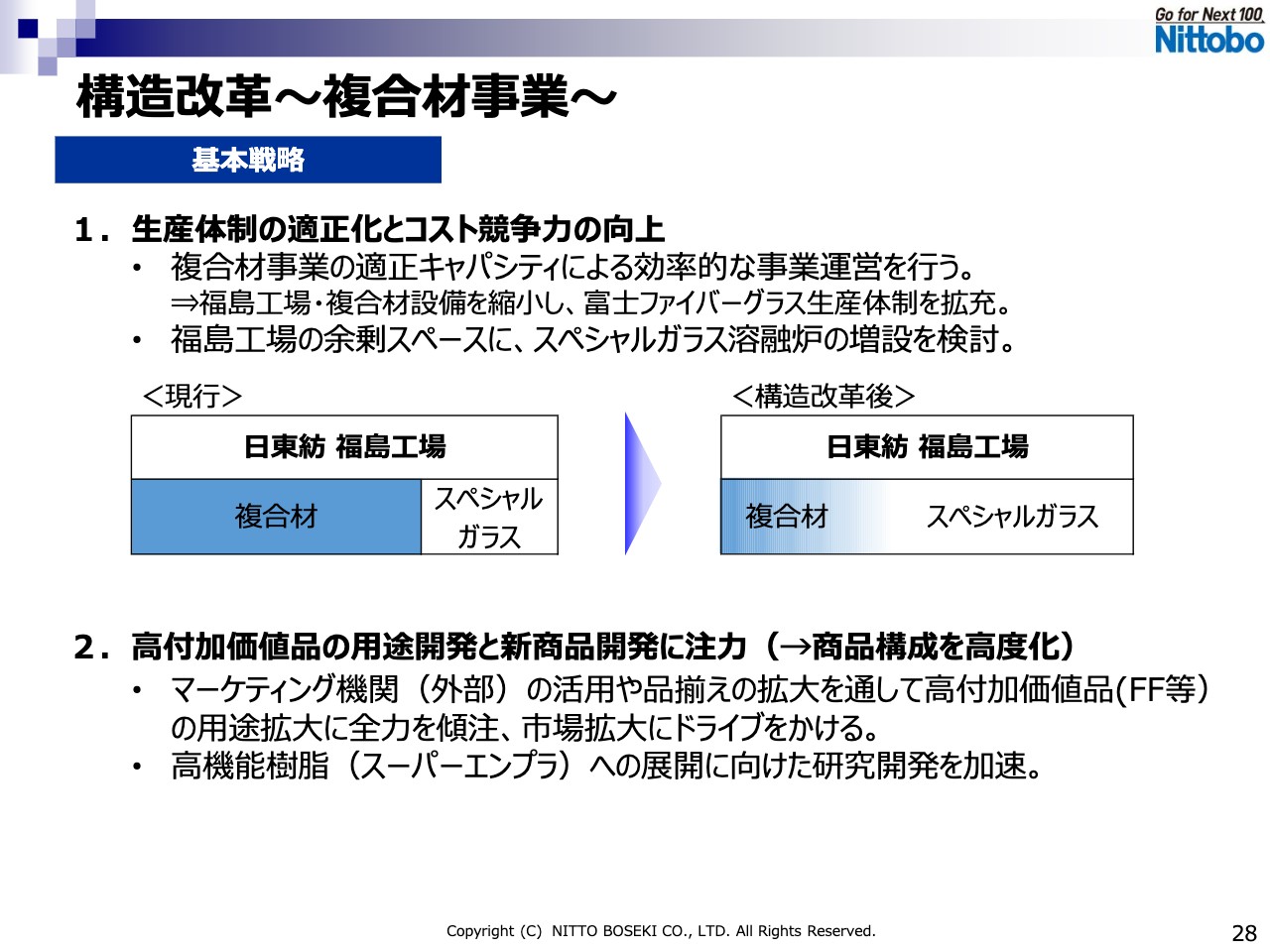

構造改革〜複合材事業〜

28ページをご覧ください。複合材事業は、当社のグラスファイバー事業の中でも歴史のある分野です。現在は、福島第一工場と栃木県真岡市の子会社、富士ファイバーグラス、この2ヶ所で生産していますが、今回福島工場の設備を縮小し、富士ファイバーグラスでの生産体制を拡充することによって、効率的な生産体制を構築し、生産性の向上とコスト競争力の回復を図ってまいります。

製品の用途としては、強化プラスチック用途のコンポジットマテリアルとして利用されており、省エネや二酸化炭素ガス排出削減など地球環境の観点から、今後自動車や航空機など軽量化が進む中ますます採用が進んでいく分野と考えていますので、市場のニーズを的確に捉えて、日東紡独自の新商品開発や既存高付加価値品の用途拡大を進めてまいります。

今回の構造改革に伴い、福島工場の設備縮小で発生する余剰人員については、福島工場内での高付加価値品生産へのシフトや他工場での増員ニーズに対応していくつもりです。

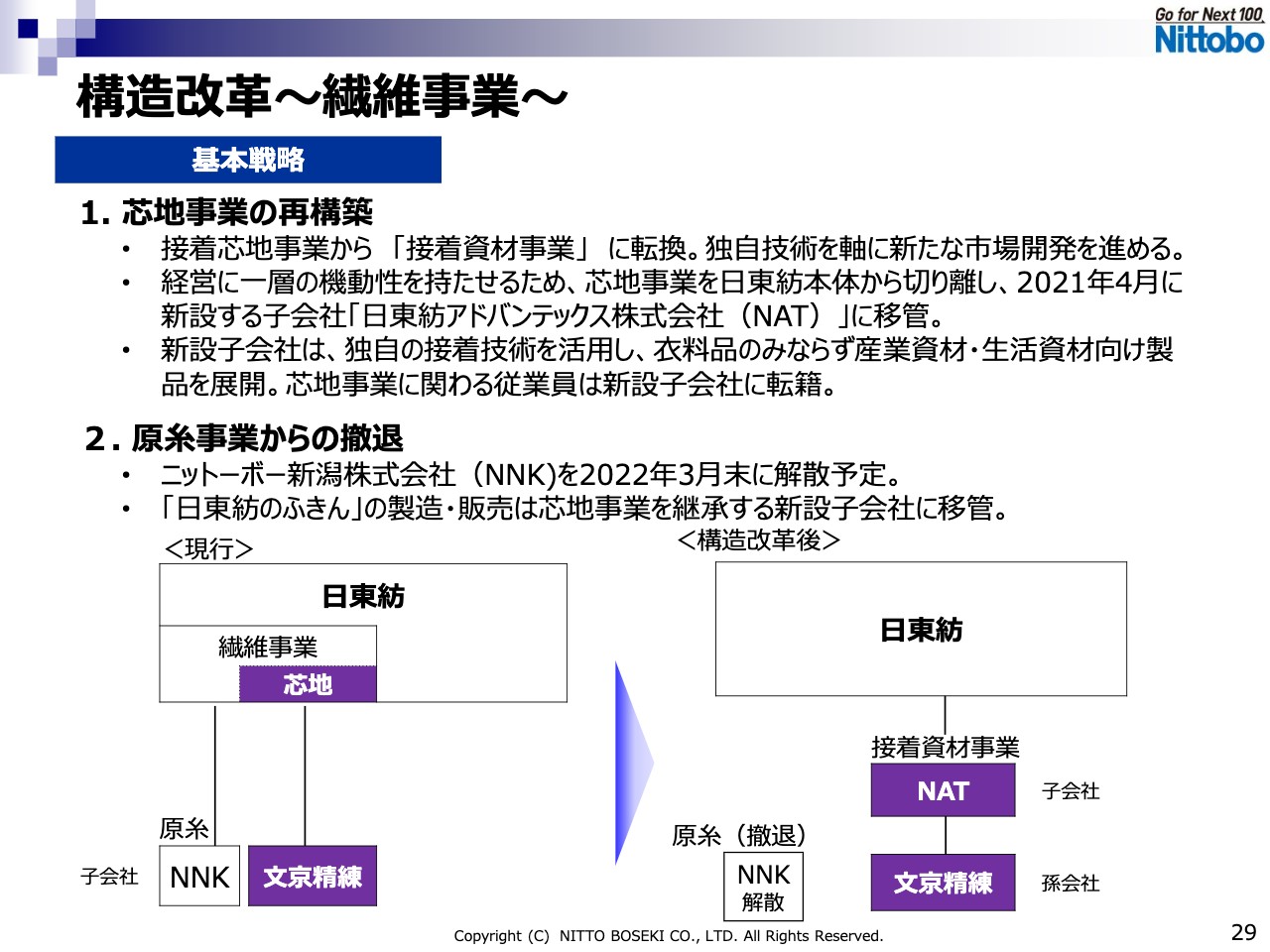

構造改革〜繊維事業〜

29ページは、繊維事業の構造改革です。芯地事業については、核となる独自の技術力を持っており、現状国内シェアも比較的高いことから、お客さまのニーズに積極的、機動的に対応できる体制をつくることができれば、事業継続は可能と判断し、日東紡本体から事業を切り離して、開発、製造、販売、一体運営ができる体制を新たに構築することといたしました。

原糸事業は、海外品との競争激化により収益確保が難しく、また工場建屋、設備の老朽化が進んでいることから、事業継続を断念することとし、子会社のニットーボー新潟を2022年3月末に解散することといたしました。これらの構造改革を着実に進め、2023年度には繊維セグメントの黒字化を目指してまいります。

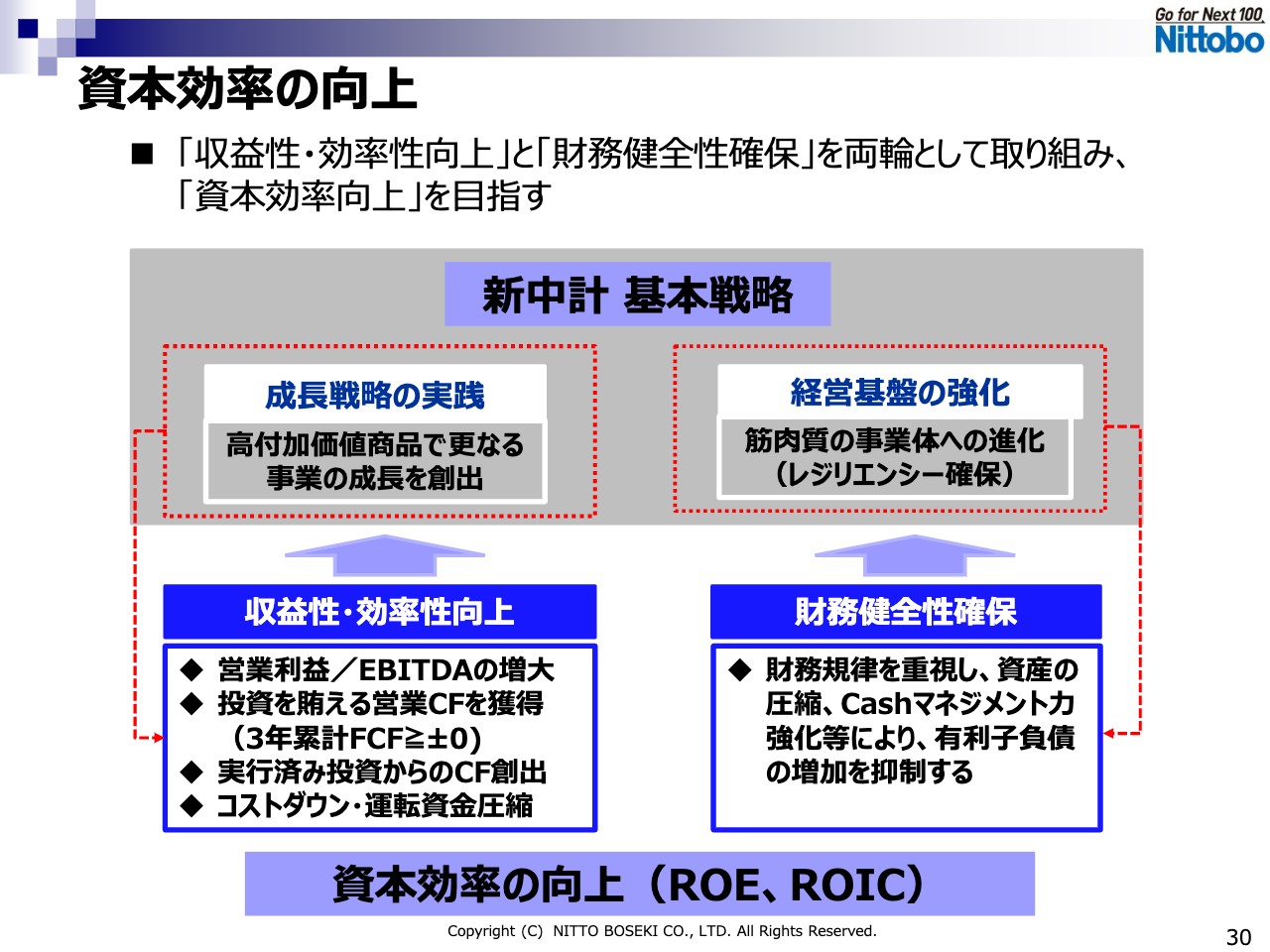

資本効率の向上

30ページをご覧ください。新中計では、利益の成長だけでなく、効率性にしっかりと目を向けながら事業運営を行いたいと考えております。必要な成長投資を継続する一方で、構造改革などの選択と集中や在庫圧縮、キャッシュマネジメントにより、運転資金の効率化を進めて、ROICやROEの向上を目指していきたいと思います。

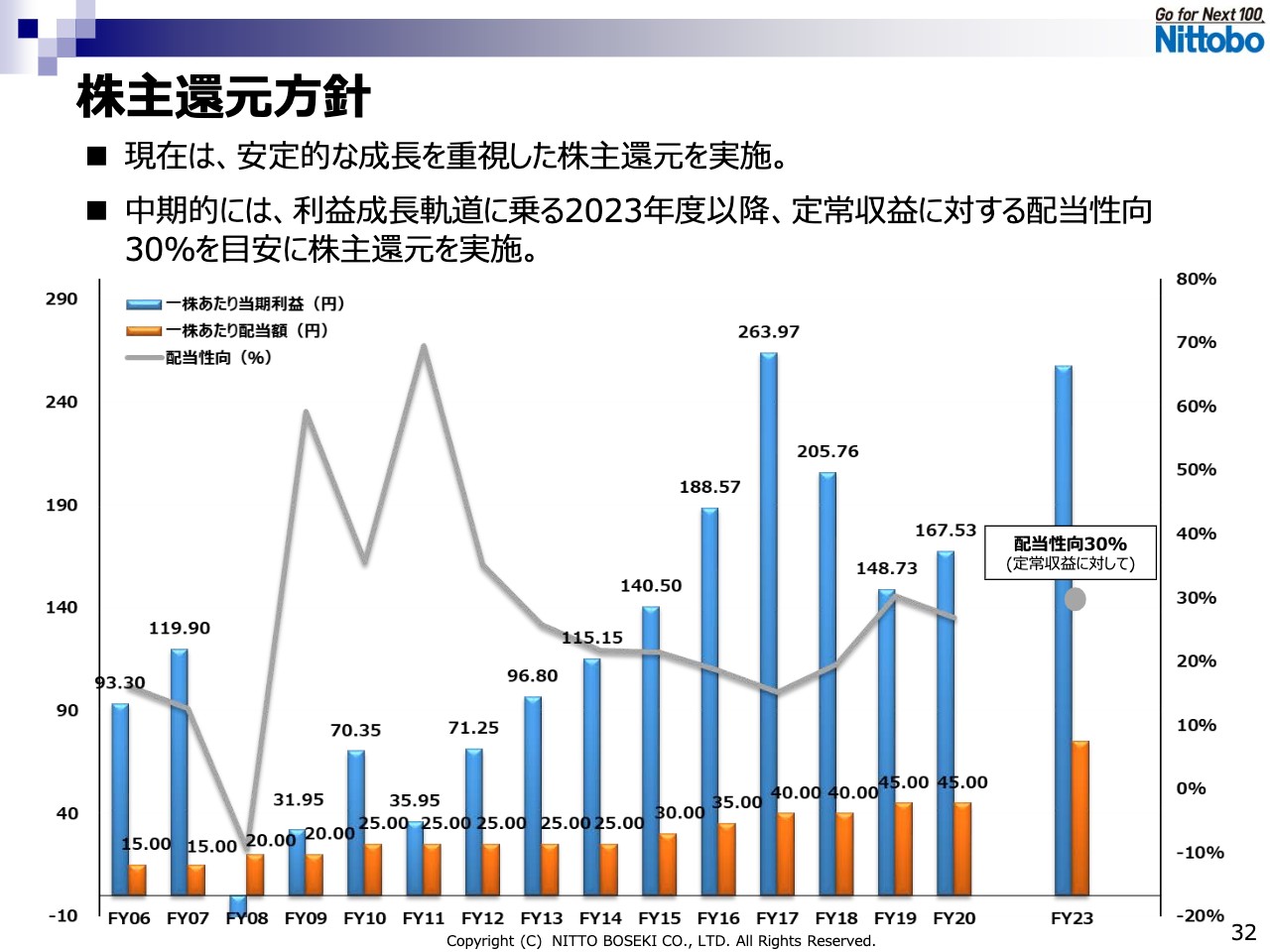

株主還元方針

32ページをご覧ください。株主還元方針につきましては、当社はこれまで配当の安定的な成長を重視してまいりましたが、利益成長軌道に乗る2023年度以降は、資産売却益などを除く定常収益に対して、配当性向30パーセントを目安に株主還元を実施してまいりたいと考えております。

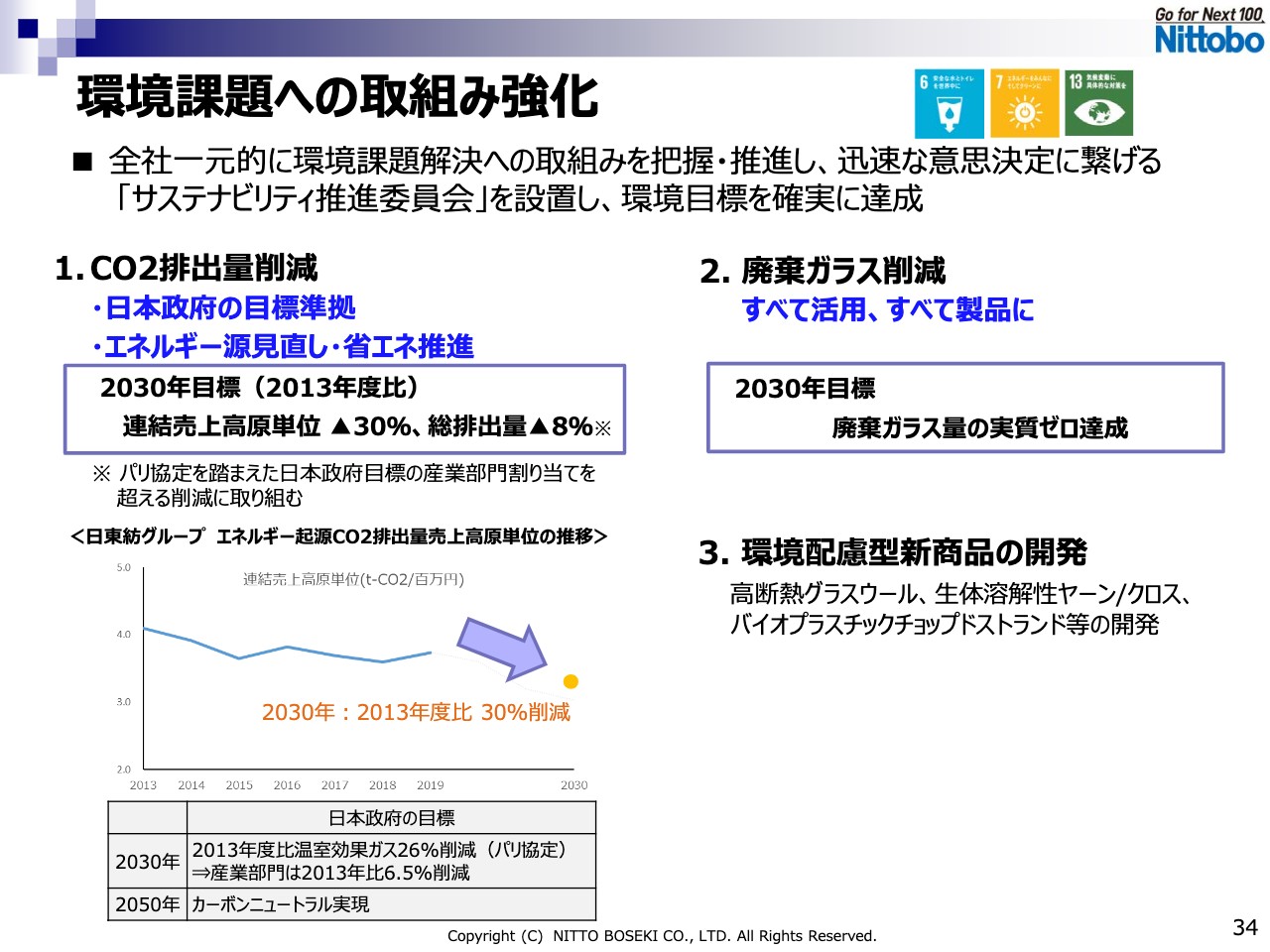

環境課題への取組み強化

34ページをご覧ください。これまでも当社は、エネルギー効率の向上や二酸化炭素の排出削減に向けて、重油からLNGへの燃料転換や、空気燃焼から酸素燃焼への転換、ガス炉から電気炉へのシフトなど、さまざまな取組みを行ってまいりました。今回の中計にあたり、日本政府の「2050年カーボンニュートラル」実現に向けて、日東紡グループとしても明確な目標を掲げて環境課題への対応を強化することといたしました。

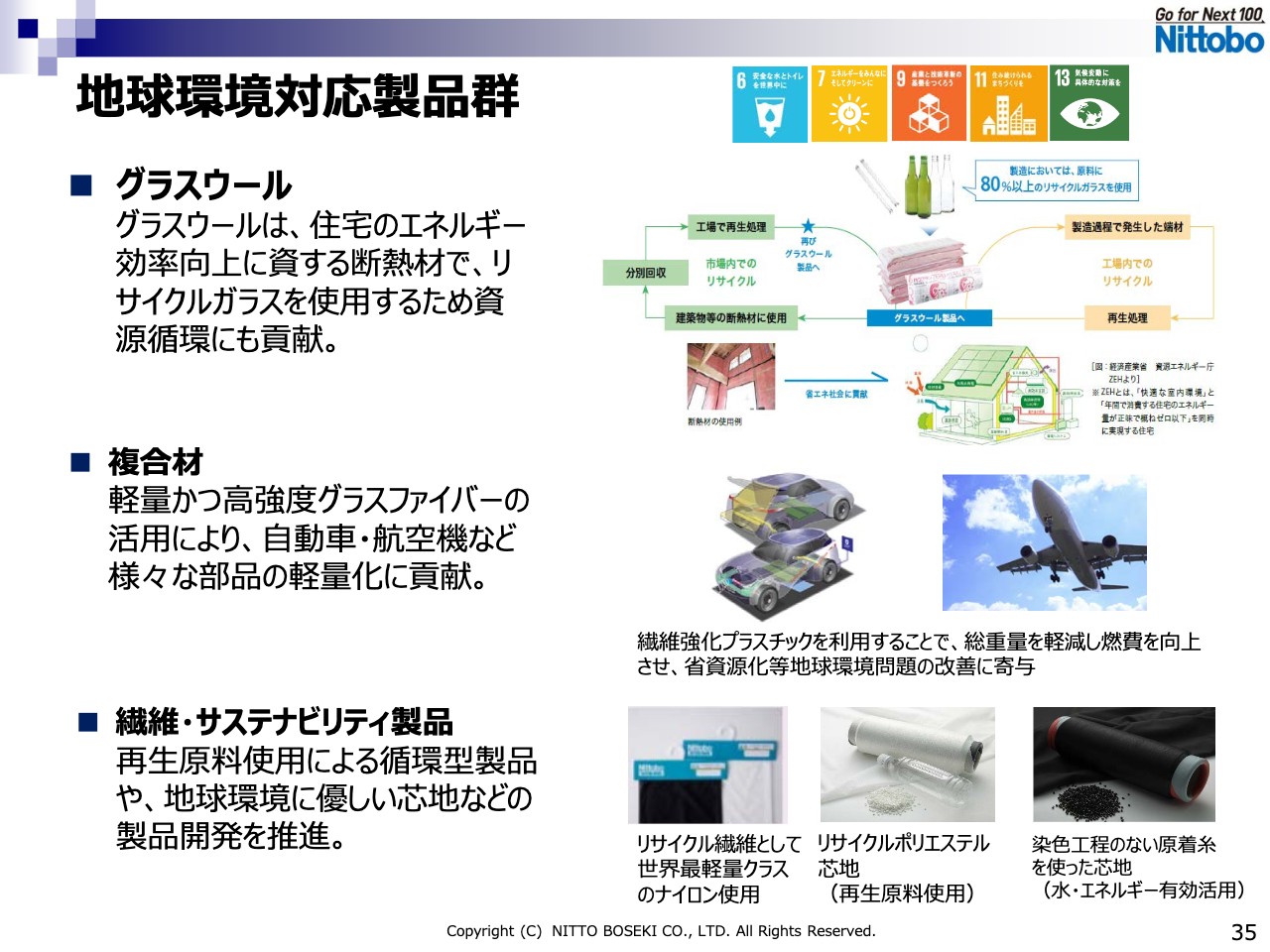

地球環境対応製品群

35ページは、当社グループの環境負荷低減に貢献する商品例ですので、ご覧ください。

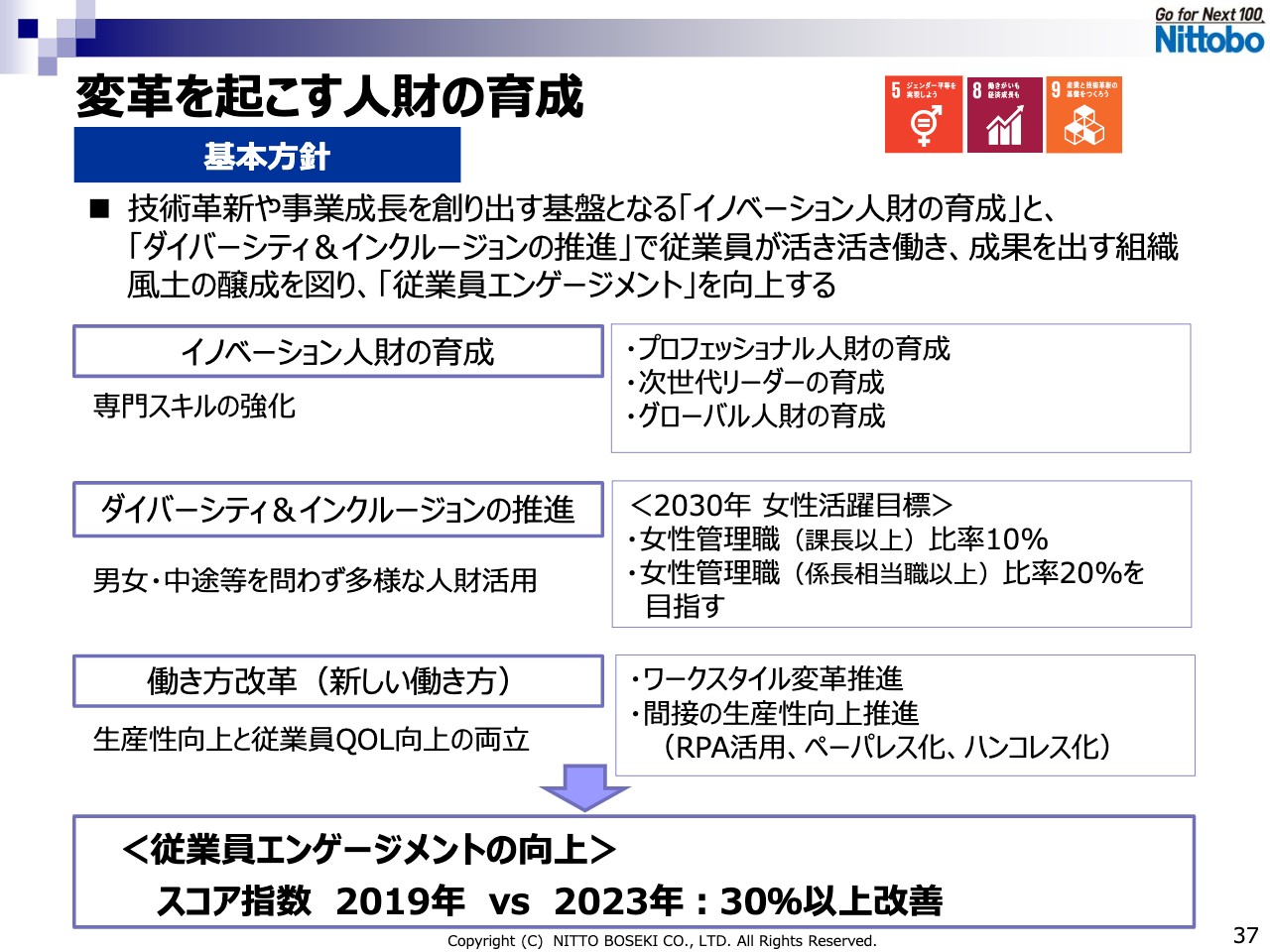

変革を起こす人財の育成

37ページをご覧ください。私は、我々日東紡グループの成長の源は「人」だと考えています。ここに掲げた3つの課題に重点的に取り組んでまいります。

この中で「ダイバーシティ&インクルージョン」については、男女問わず意欲のある人財に積極的に活躍のチャンスを与え、変革を生み出す組織風土を醸成していきたいと考えています。また、社会課題でもある介護や子育てと仕事の両立を実現するために、在宅勤務の恒久制度化やさまざまなフレックス、休暇制度の充実も図ってまいります。

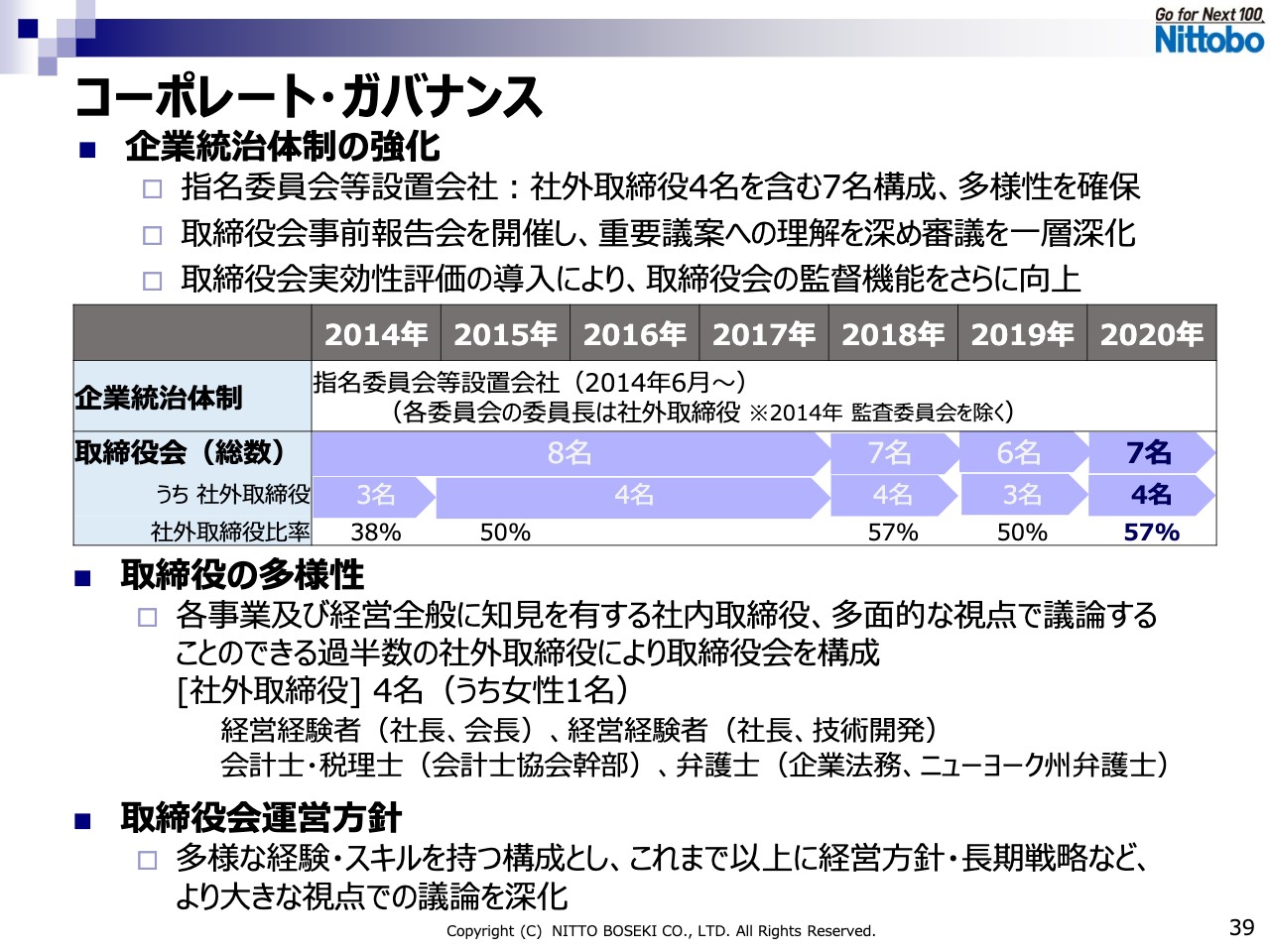

コーポレート・ガバナンス

39ページをご覧ください。当社は、指名委員会等設置会社として、透明性の高いガバナンス体制を採用し、取締役会の実効性を高めるためのさまざまな取組みを行っています。現在、取締役会は、取締役7名のうち4名が独立社外取締役で、社内の3名も、社長を除く2名は執行役を兼務しない者で構成しています。

今後も、取締役会の多様性を確保することにより、長期戦略など経営の重要方針について多面的な議論を行い、引き続き企業価値の向上と持続的な成長を目指してまいります。以上で、私からのご説明を終わります。ご清聴ありがとうございました。