2021年2月5日に行われた、ヤマハ株式会社2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:ヤマハ株式会社 取締役 常務執行役 山畑聡 氏

決算発表のポイント

山畑聡氏:皆さま本日はお忙しい中、説明会にご参加をいただきまして誠にありがとうございます。それではさっそく説明をさせていただきます。お手元の資料の1ページ目をご覧ください。

まず第3四半期累計の決算の概要でございます。ステイホーム需要によって市況は回復基調ですけども、やはり供給不足、これが継続したというのが第3四半期までの状況でございます。

ただし第3四半期の3ヶ月だけをとると、売上収益は前年に対して66億円減も、事業利益は3億円の減に留まりまして、結果として事業利益率は14.9パーセントと前年より0.7ポイント改善をいたしました。

続いて通期の業績予想ですけれども、市況は引き続き回復、それから供給不足の解消も進んでいきますけれども、特に上期のマイナスをカバーしきれずに減収減益という予想を立てております。

ただ前回予想からはすべてのセグメントで増収増益ということで、全体といたしましては売上収益150億円、事業利益100億円、当期利益80億円の増、これを想定しております。

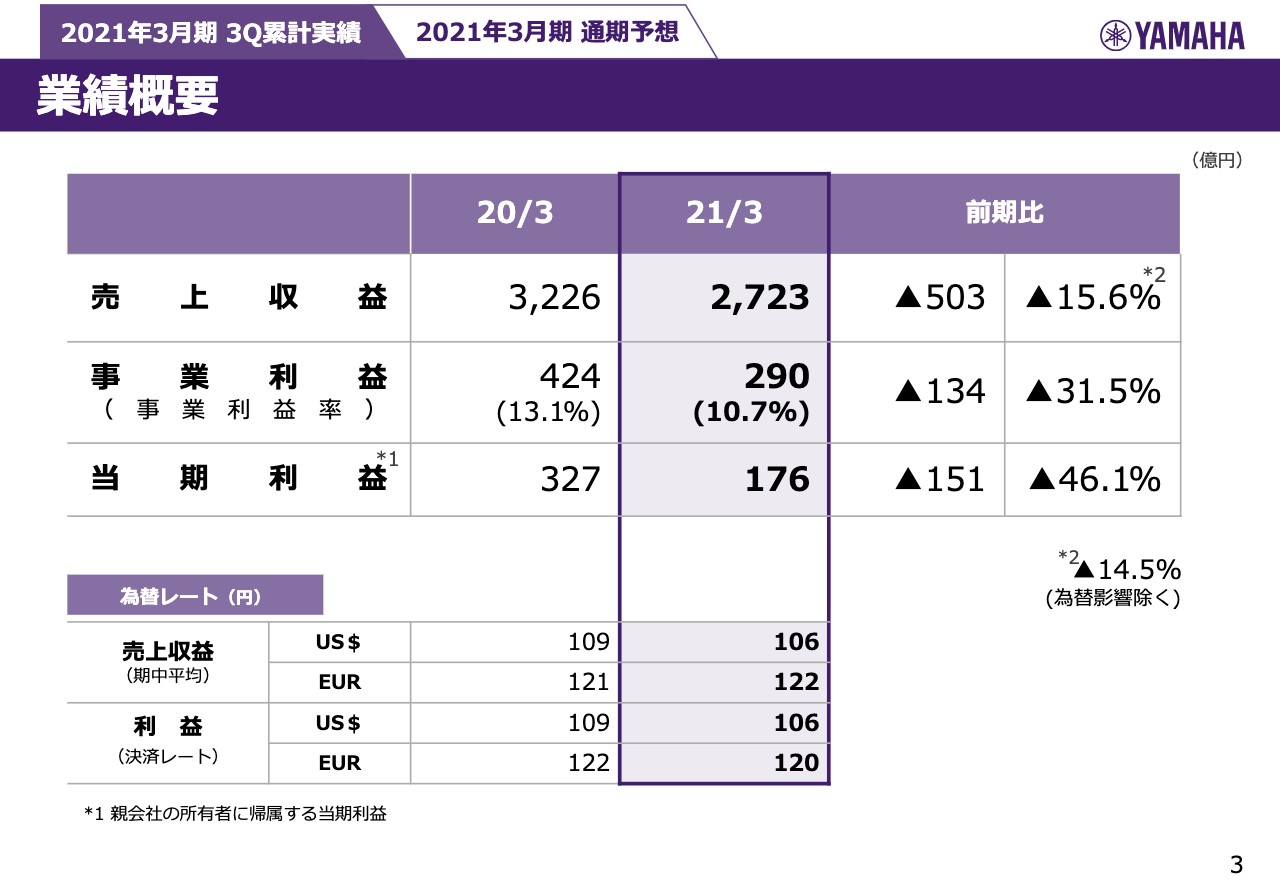

業績概要

続いて3ページ目をご覧ください。具体的な数値です。第3四半期累計の実績ですけれども、売上2,723億円、事業利益290億円、事業利益率10.7パーセント、当期利益176億円という結果でした。ご覧いただくとおり前年に対しては減収減益という結果でした。

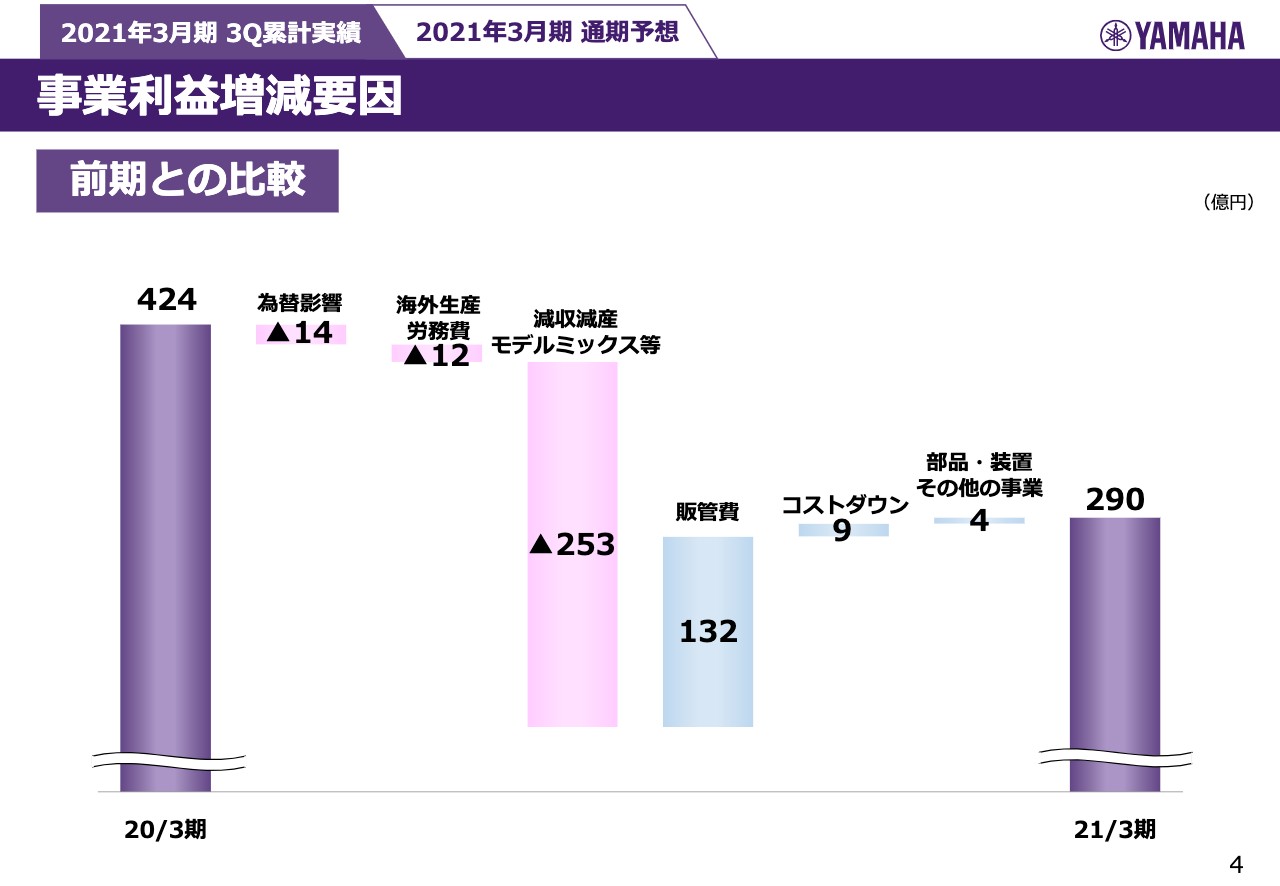

事業利益増減要因①

続きまして4ページ目です。事業利益が前年424億円から290億円になった要因の分析でございますけれども、ご覧いただくとおり減収減産の影響が大きくて、販管費の削減で一部カバーしましたけれども、結果的には大幅な減益になったということでございます。

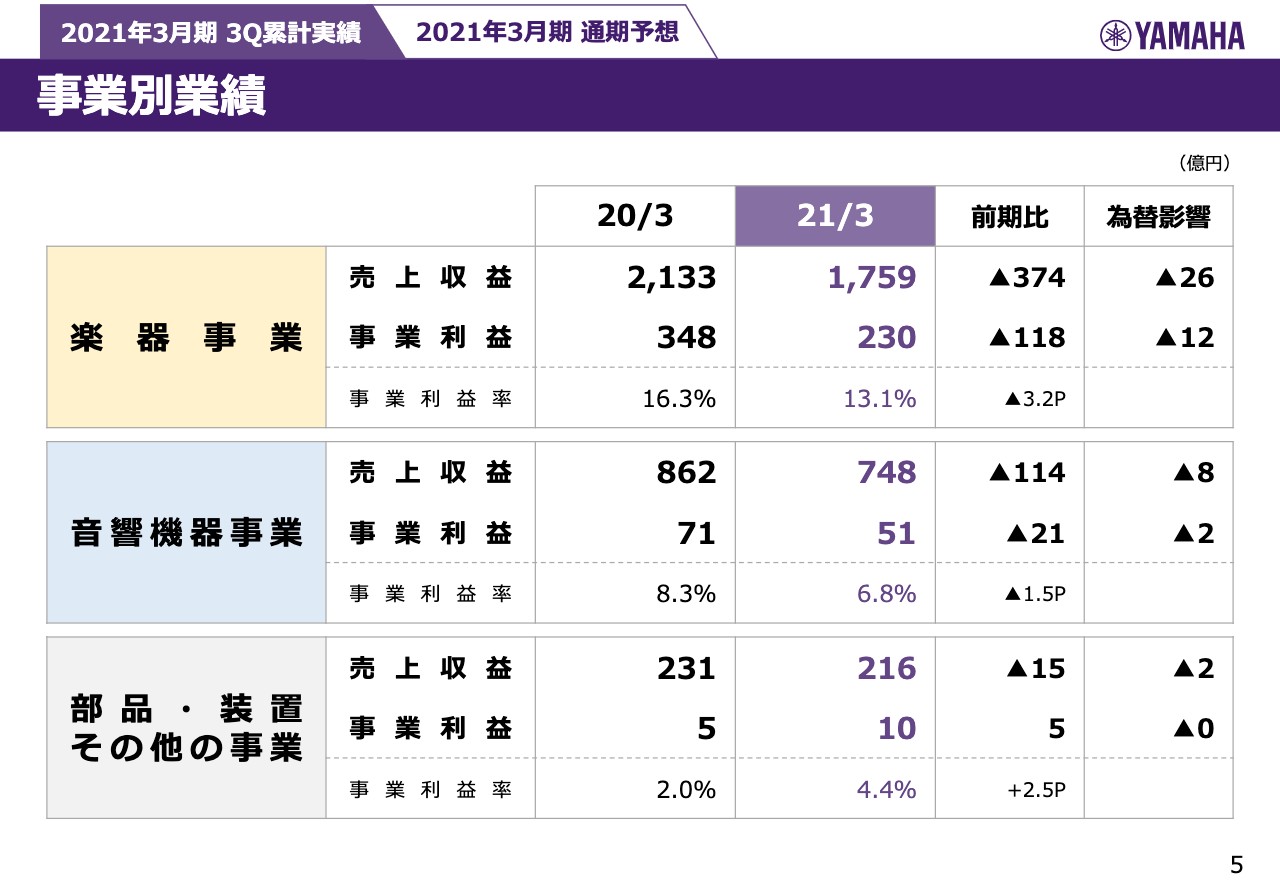

事業別業績

5ページ目、ご覧ください。セグメントごとの売上収益と事業利益を示しております。楽器の事業利益は230億円、事業利益率は13.1パーセントと前年に対して減収減益。音響機器の事業利益は51億円、事業利益率6.8パーセント、こちらも前年に対して減収減益。

部品・装置、その他の事業ですが、事業利益は10億円となりました。利益率は4.4パーセントと、このセグメントは前年に対しまして減収ですけれども、増益になったという結果でございます。

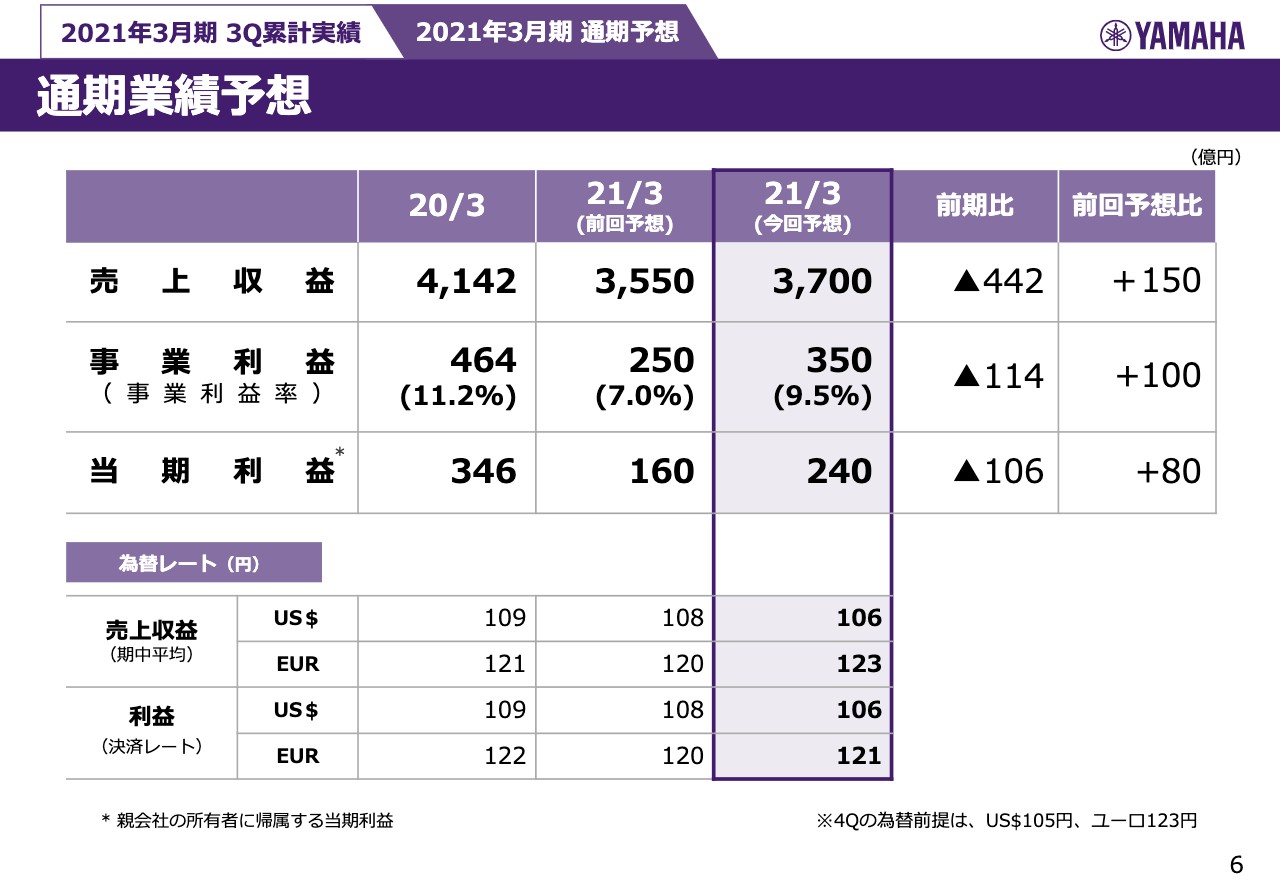

通期業績予想

続きまして6ページをご覧ください。通期の業績予想になります。この表が通常と若干違いますのは、今回業績予想の幅が大きかったものですから、前年比に加えて前回予想値も記載させていただいております。

まず予想の金額ですけれども、売上収益は3,700億円、事業利益は350億円、事業利益率が9.5パーセント、当期利益は240億円という見通しでございます。前年に対しては減収減益ですけれども、前回予想比では増収増益を見込んでおります。ちなみに第4四半期の為替前提はドルが105円、ユーロが123円でございます。

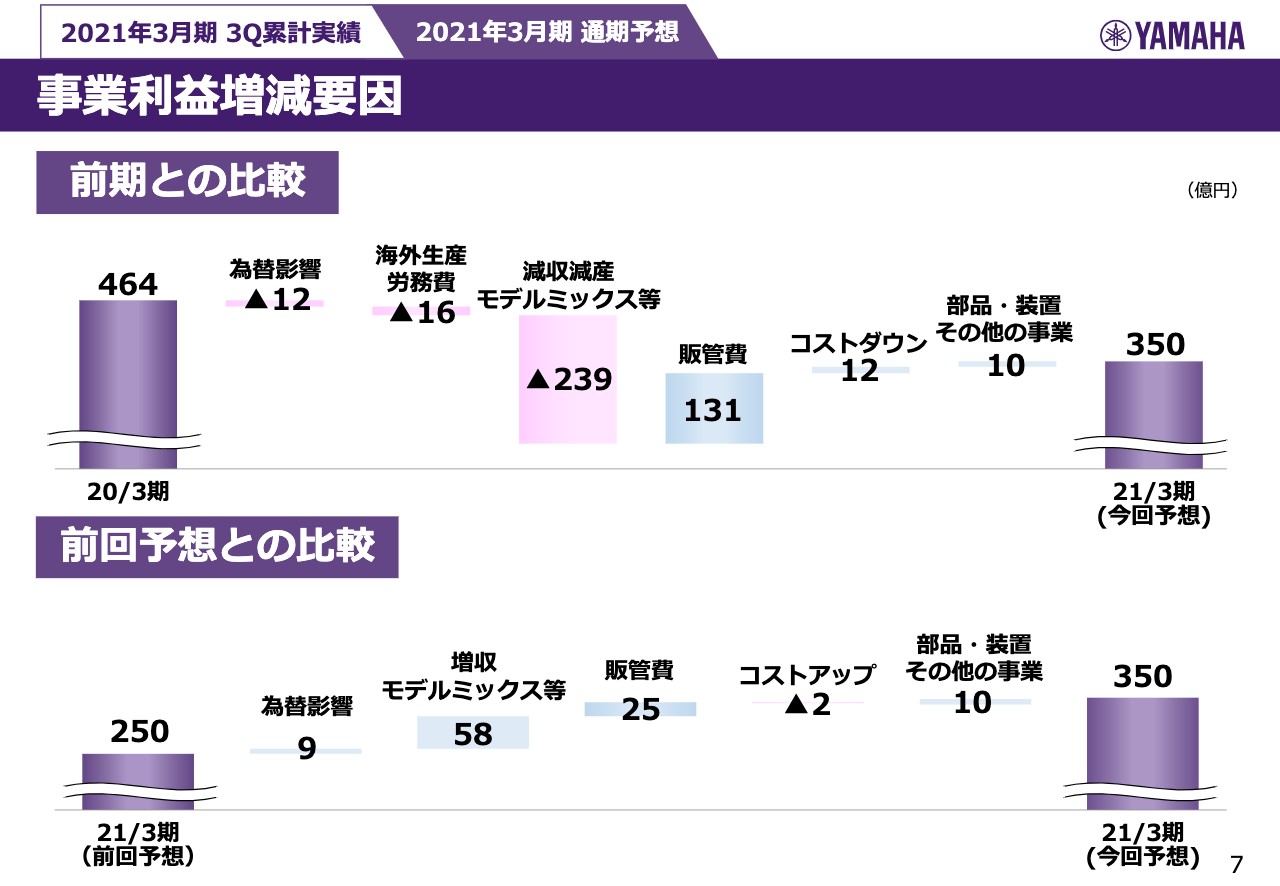

事業利益増減要因②

続いて7ページ目、事業利益の差異要因です。まず前期との比較……これは通期ですね、先ほど第3四半期累計でご説明したのとほぼ同じような要因です。減収減産の影響が大きくて、一部販管費でカバーするも大幅な減益。

ただ前回予想に対しては250億円から350億円に100億円、今回上積みをいたしましたけれども、増収によるところが58億円、それから販管費のさらなる削減で25億円、それから部品・装置、その他の事業、ここをゼロで見ておりましたけれども10億円ということで10億円上方修正になるというのが主な要因でございます。

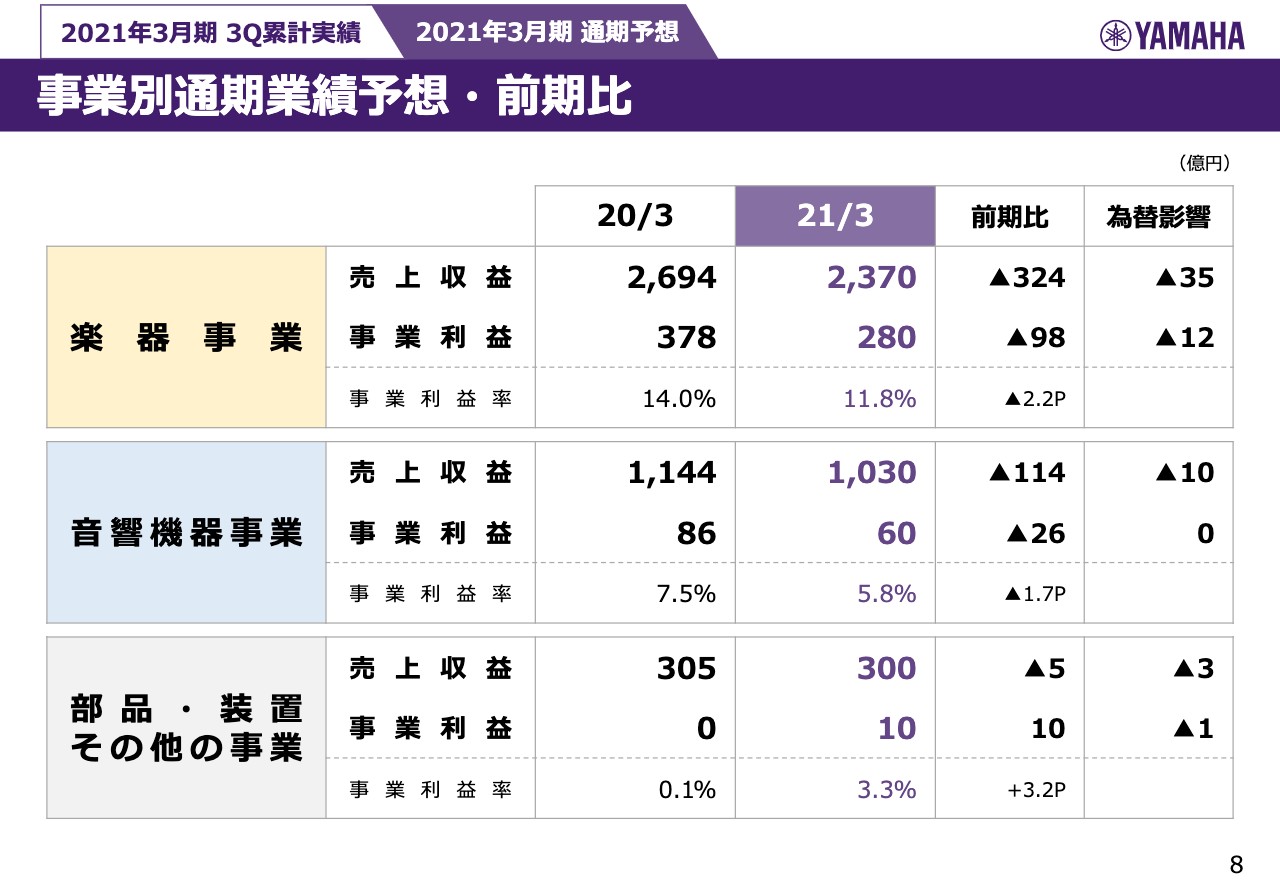

事業別通期業績予想・前期比

8ページ目、セグメントごとの内訳です。楽器の通期が売上高2,370億円、事業利益280億円、事業利益率が11.8パーセント、さまざまな努力をしておりますけれども残念ながら減収減益、事業利益率まで含めて前年よりも悪化をいたします。

音響機器事業は売上収益1,030億円、事業利益60億円、事業利益率5.8パーセント、こちらも楽器と同様でございます。

部品・装置、その他の事業は売上収益300億円、事業利益が10億円、先ほど申し上げましたように前年の事業利益がゼロでしたので、こちらは前年に対して減収増益ということで、事業利益率は3.3パーセントと予想しております。

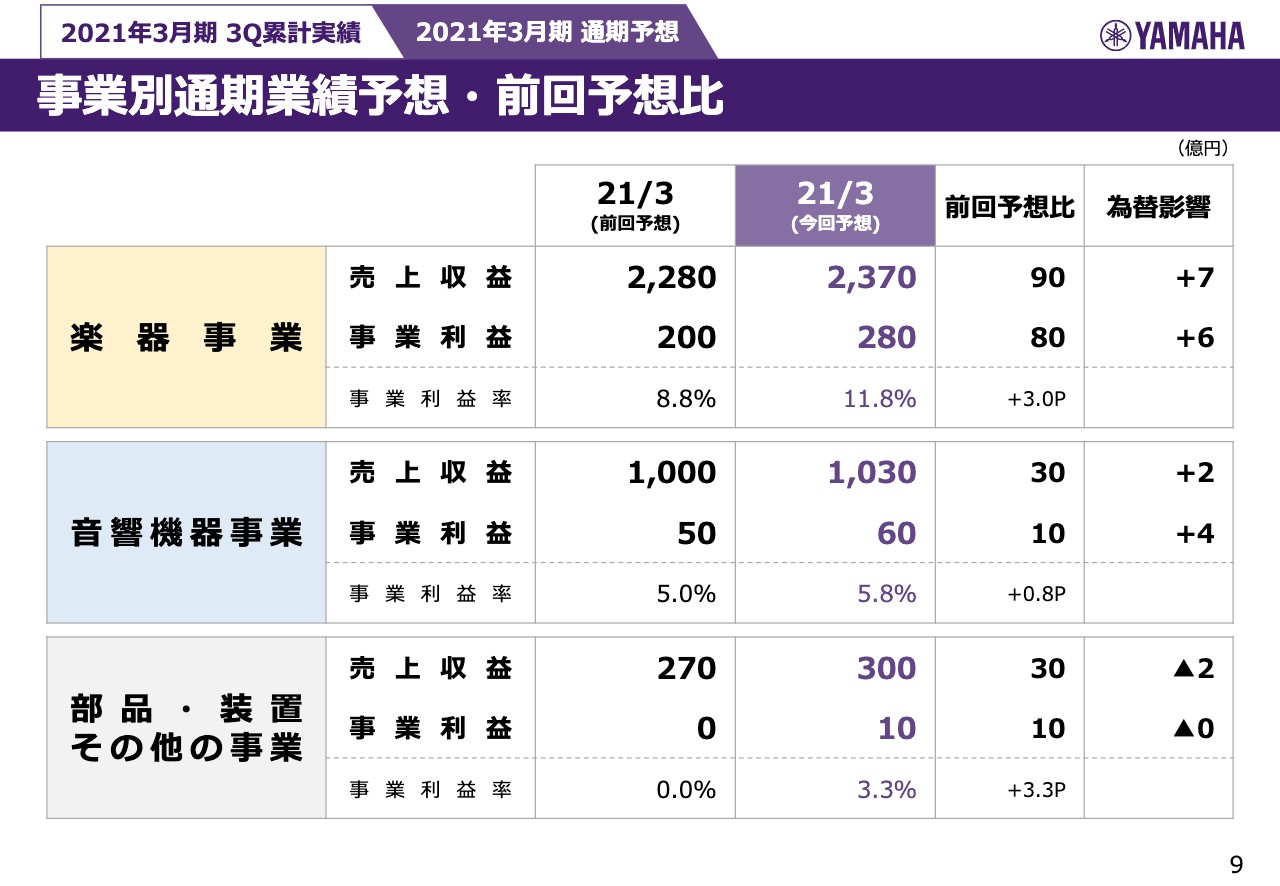

事業別通期業績予想・前回予想比

それから9ページ目、こちらは前回予想のセグメントの内訳になります。楽器は売上収益がプラス90億円、事業利益がプラス80億円、事業利益率がプラス3ポイントという予想です。

音響機器事業は売上収益がプラス30億円、事業利益がプラス10億円、事業利益率ではプラス0.8ポイント。部品・装置、その他の事業は売上収益がプラス30億円、事業利益がプラス10億円、事業利益率がプラス3.3パーセントという内訳でございます。

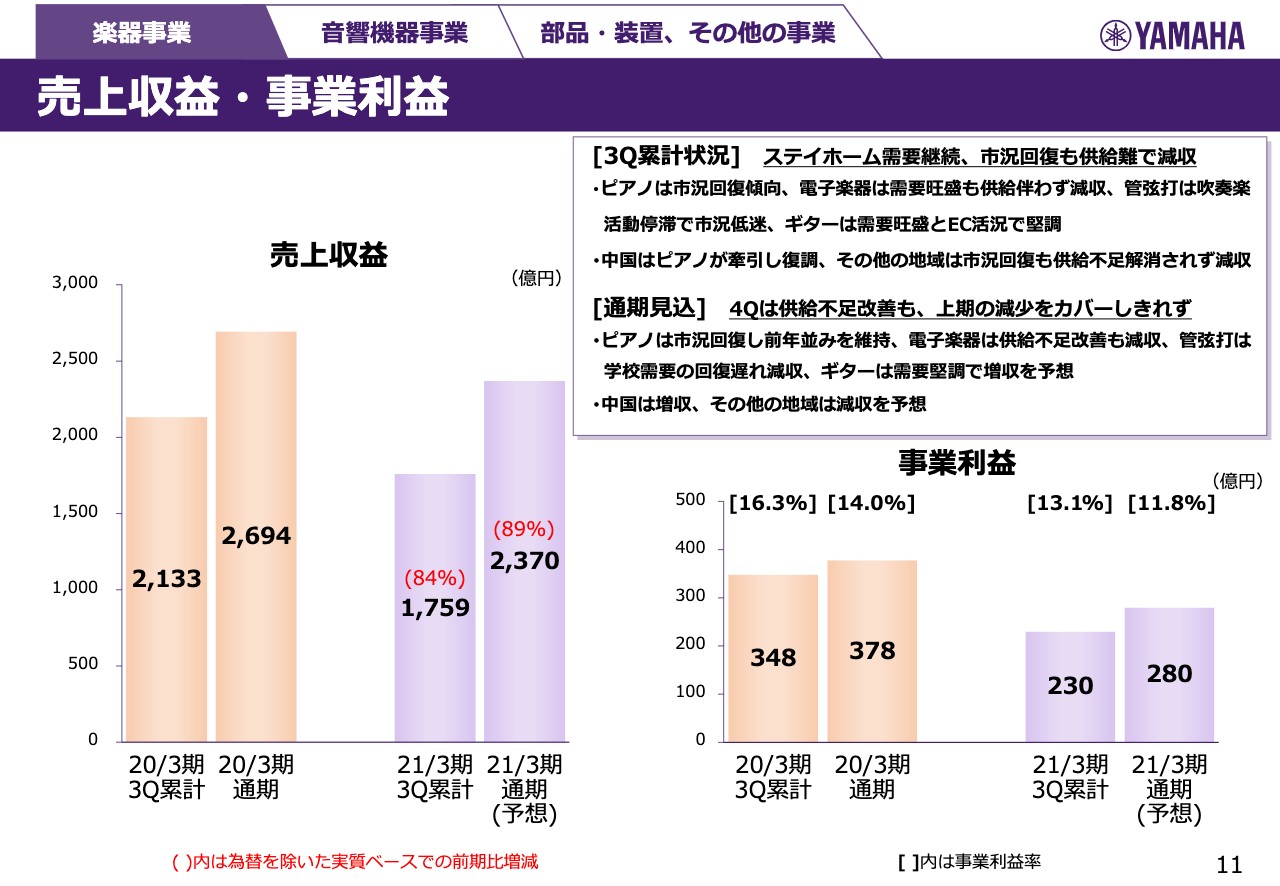

売上収益・事業利益①

続きまして11ページをご覧いただきたいと思います。ここからはセグメント別の説明になります。まず11ページは楽器でございます。第3四半期累計の状況ですけれども、ステイホーム需要が継続しており、市況が回復してきておりますけれども、やはり供給難、これがまだ続いておりまして結果的に減収ということでございます。

ピアノは市況回復傾向、電子楽器は需要旺盛も供給が伴わず減収。管弦打は吹奏楽の活動がなかなか進んでおりません。この関係で市況自体が低迷をしております。

ギターは需要が旺盛かつECが活況で堅調であります。地域別には中国はピアノが牽引し復調、その他の地域は市況が回復してきておりますけれども、供給が十分にできずに減収という結果になりました。

通期の見込み、第4四半期は供給不足が改善しますけれども、やはり上期の減少をカバーしきれないということであります。内訳に関しましては第3四半期累計とほぼ同じようなコメントを記載させていただいております。

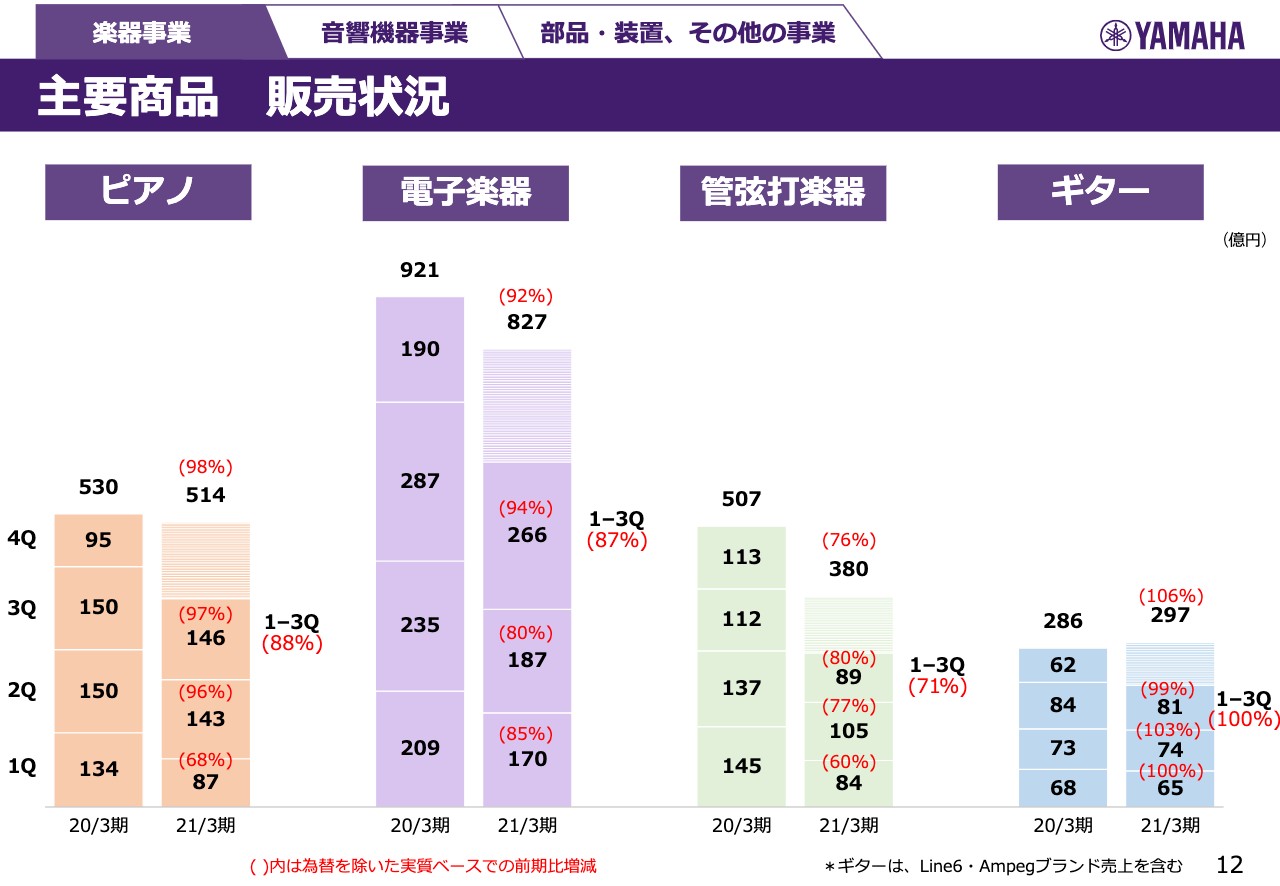

主要商品 販売状況①

続きまして12ページ、製品ごとも対前年……この括弧書きの数字は対前年の増収もしくは減収の率を書いております。ピアノに関しましては、第3四半期は前年に対して97パーセントでした。その右横の88パーセントは第3四半期までの累計の対前年を示しております。これが通期では98パーセントまで回復してくるという見通しでございます。

電子楽器は同様に第3四半期は94パーセント、通期では92パーセントです。管弦打は先ほど申し上げましたように厳しい状況が続いております。第3四半期80パーセント、通期で76パーセントです。

ギターは堅調です。第3四半期は99パーセントということで、ここは市況は非常にいいんですけれども供給が追いつかずに前年を下回りました。ただ第1四半期、第2四半期とも前年を上回っておりまして、通期でも106パーセントを想定しております。

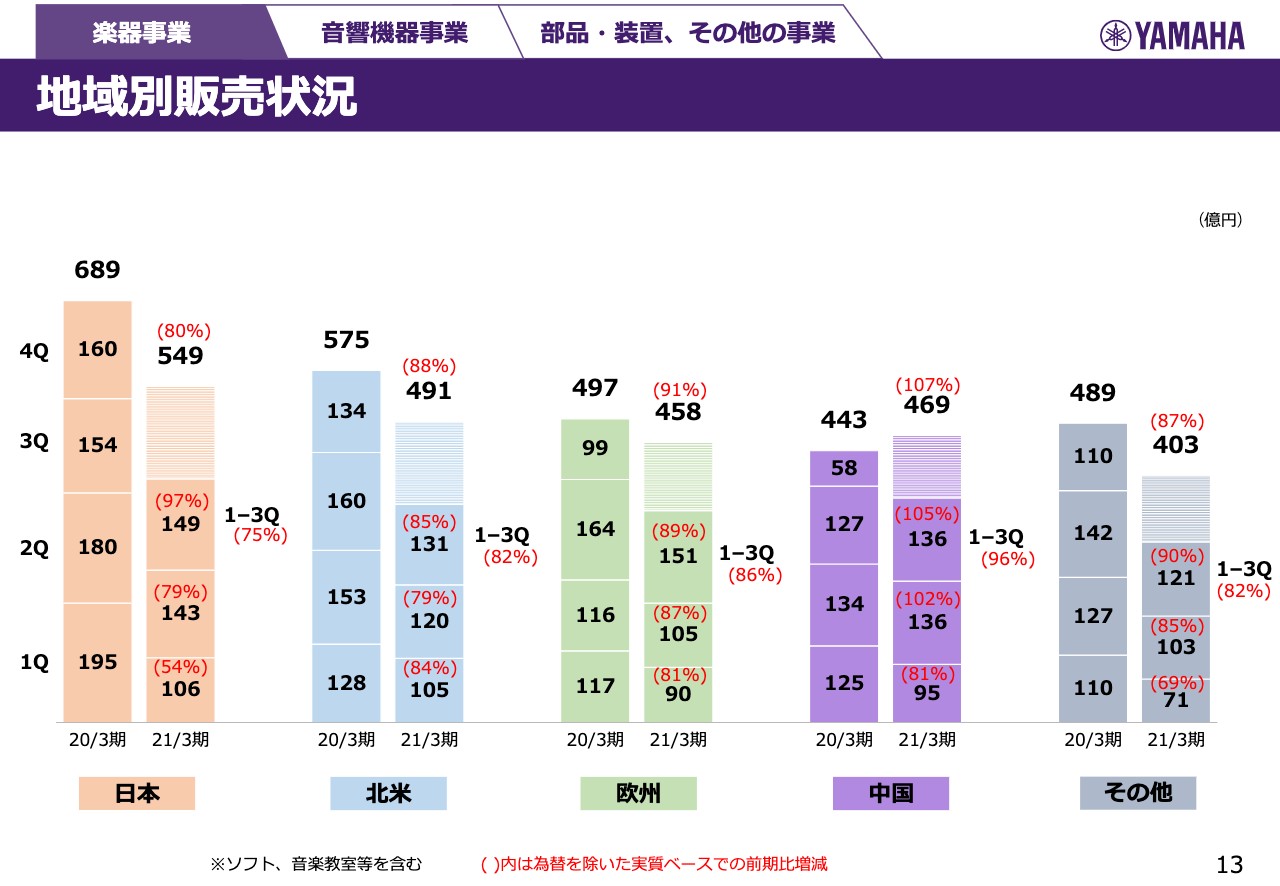

地域別販売状況①

続きまして13ページ、地域別の状況でございます。日本は第3四半期は97パーセントでした。第1四半期、第2四半期から着実に改善しているところが見ていただけるかと思います。ただし通期では上期のマイナスが大きくて80パーセントに留まります。

北米、それから欧州、この2つの市場は市況自体はいいんですけれども供給不足、この影響が大きくて通期ではそれぞれ88パーセント、91パーセントに留まるという見通しをしております。

中国は第2四半期から復調してきております。第2四半期が102パーセント、第3四半期が105パーセント。そして第4四半期は前年もコロナの影響を受けておりますので、第4四半期はそれに比べると非常に大幅な増収を見込んでおりまして、通期で107パーセントでございます。

その他の地域、その他の新興国は感染の状況が非常に厳しいということで、通期でも87パーセントの見通しをしております。

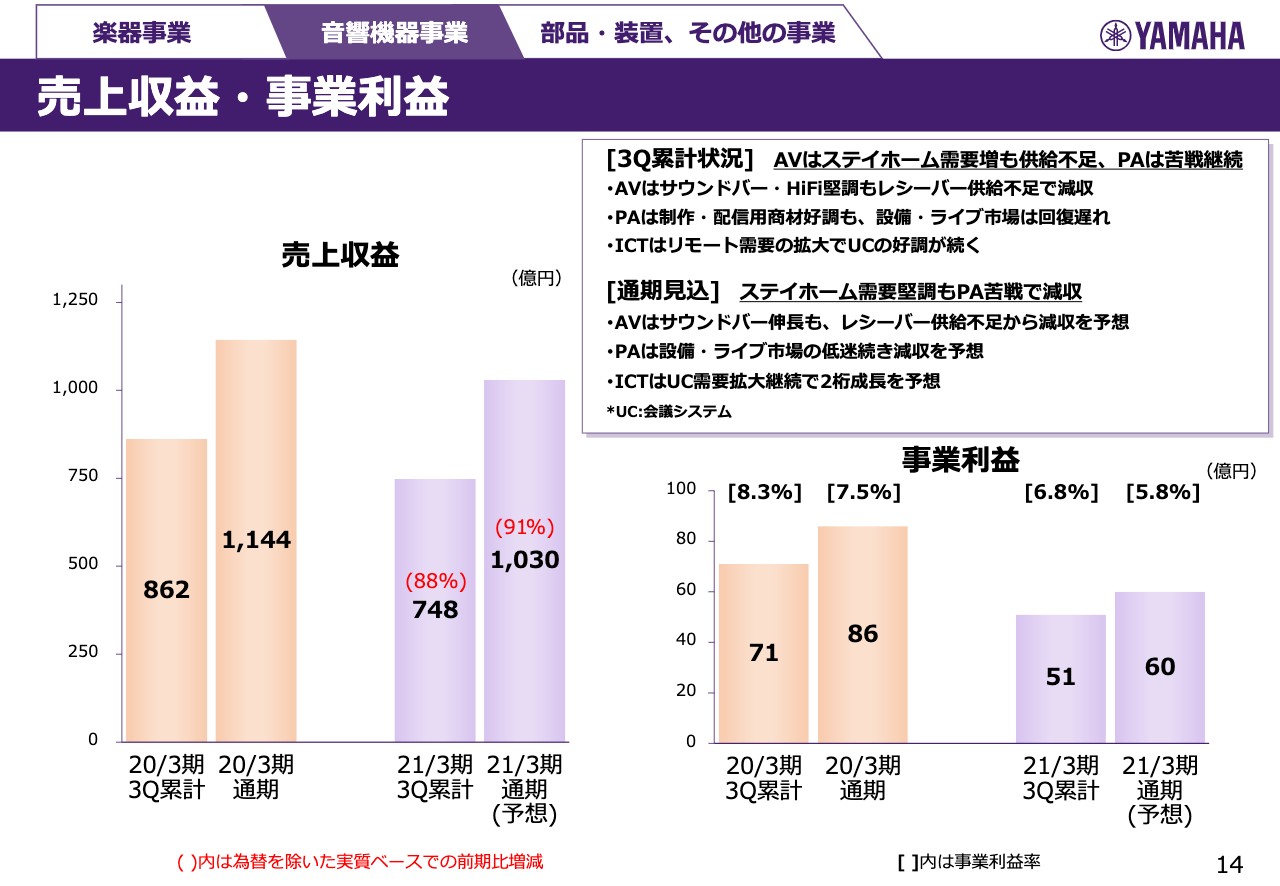

売上収益・事業利益②

続きまして14ページ、音響機器についてでございます。第3四半期累計の状況は、AVはステイホーム需要増も供給不足。そしてPAは市況自体が厳しくて苦戦を強いられております。AVはサウンドバー・HiFiが堅調もレシーバーの供給不足で減収。

PAは制作・配信用商材は好調も、設備・ライブ市場が回復遅れということであります。それからICT、これは国内中心ですけれども、リモート需要の拡大でUC……会議システムですね、この好調が続いております。

通期の見込みはステイホーム需要堅調もPA苦戦で減収ということで、こちらはほぼ第3四半期の累計と同じようなコメントを通期コメントとして記載をしております。

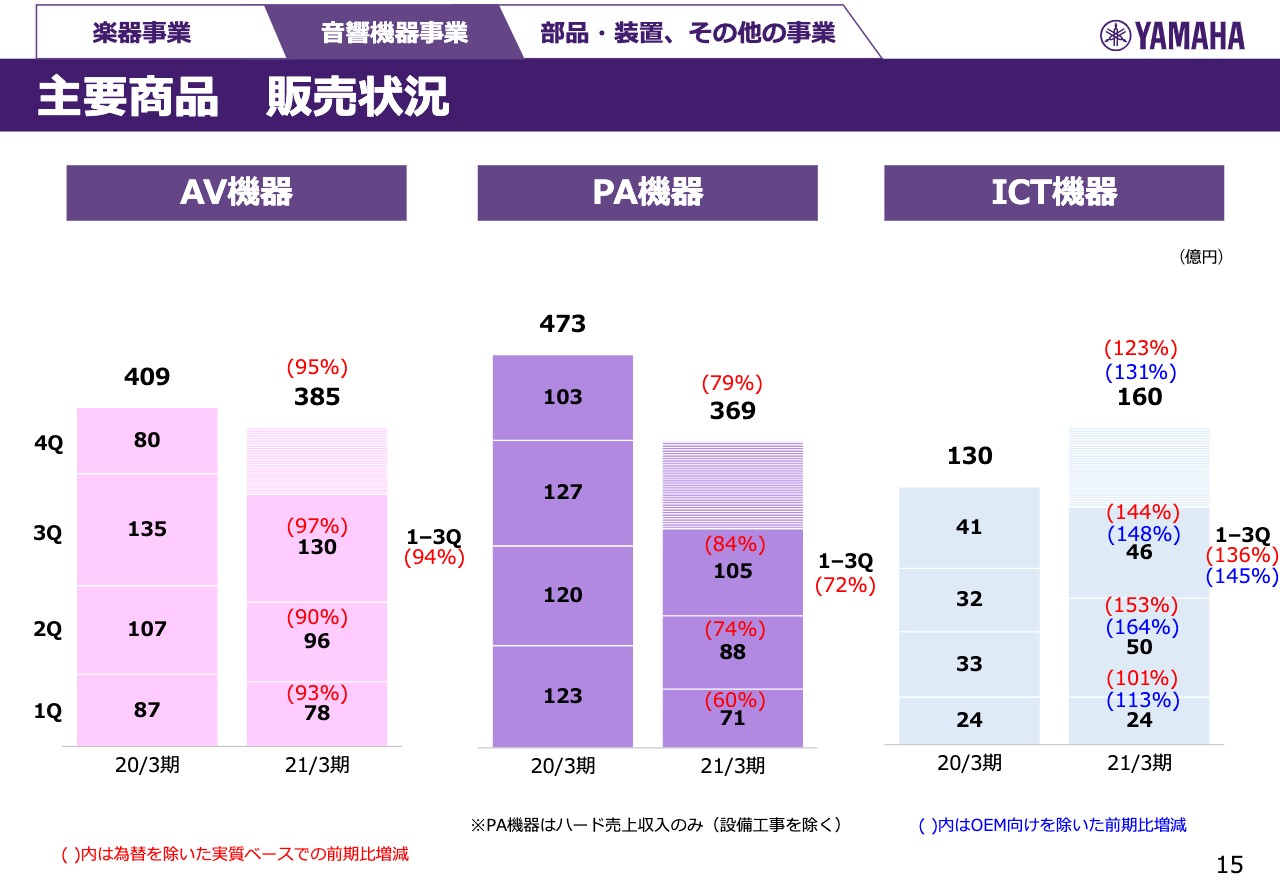

主要商品 販売状況②

続いて15ページ目、製品ごとの内訳ですけれども、AV機器は第3四半期97パーセントまで持ち返してきました。通期で95パーセントです。PAは市況が大変厳しいということで第3四半期は84パーセント、通期でも79パーセントに留まるという見込みでございます。

それからICT機器はOEM向けを除いたブルーの数字を見ていただきたいんですけれども、第1四半期、第2四半期は非常に前年を上回って好調です。第3四半期も148パーセントで、通期でも131パーセントの見通しでございます。

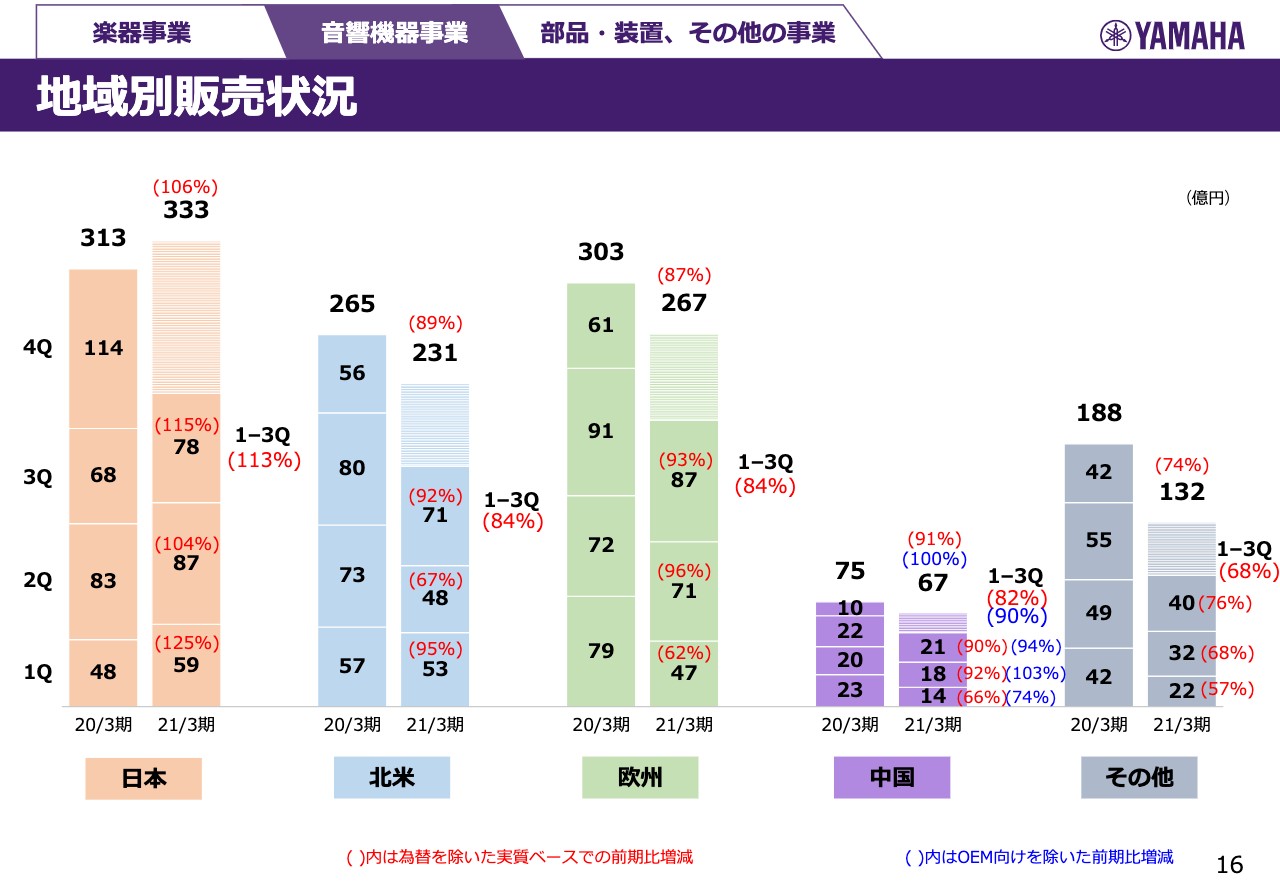

地域別販売状況②

続いて16ページ、地域別の状況です。日本は先ほど申し上げました会議システムのUC、こちらが牽引をしておりまして第3四半期が115パーセント、通期でも106パーセントの見通しです。

北米、それから欧州、こちらは楽器と同じです。供給不足ということもあります。それからPAが厳しいということもございまして、第3四半期が北米92パーセント、通期89パーセント。欧州は第3四半期が93パーセント、通期87パーセントという見通しです。

中国に関しましては通期で100パーセントを見込んでおります。それからその他の新興国、こちらも楽器と同様に感染が拡大している状況が厳しくて、通期で対前年74パーセントという見通しを立てております。

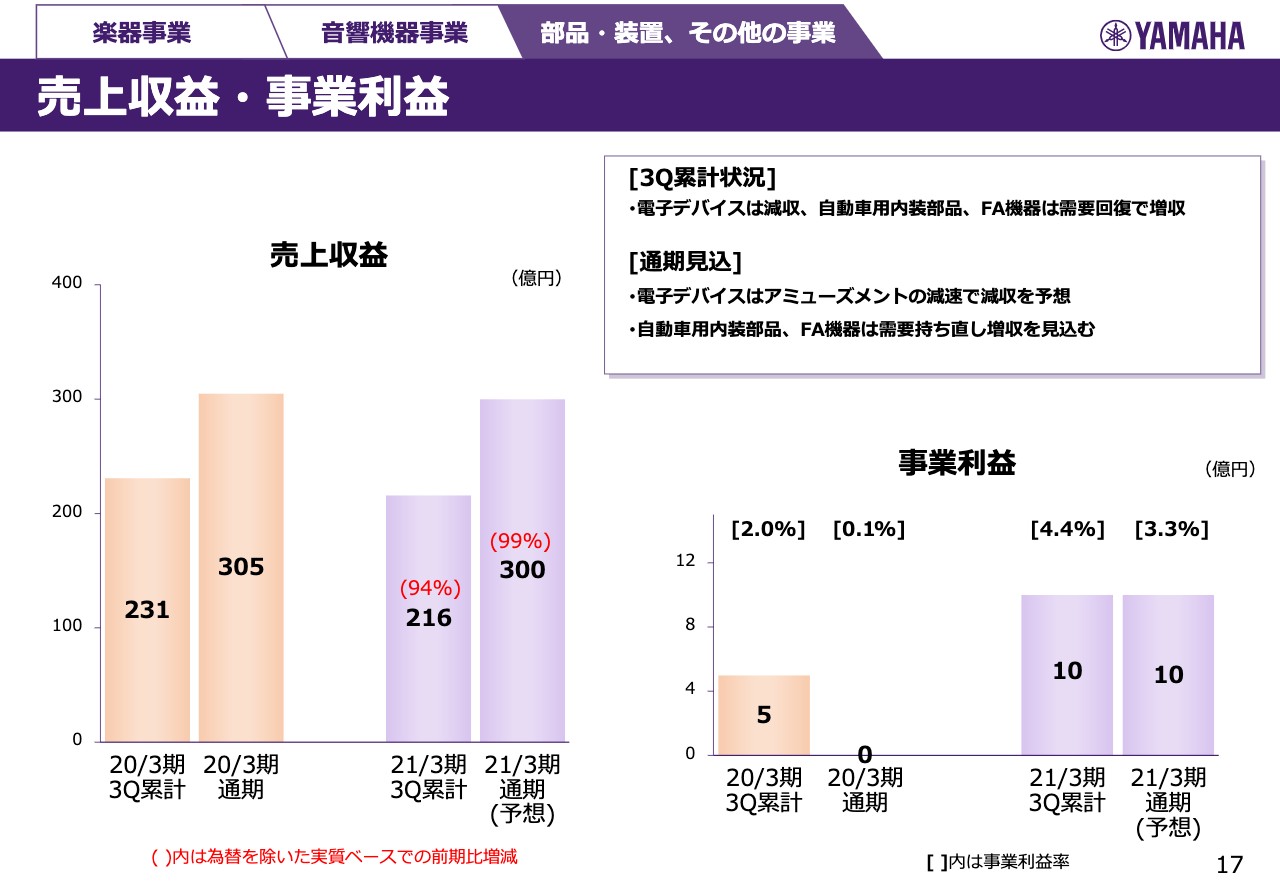

売上収益・事業利益③

17ページは、3つ目のセグメントの部品・装置、その他の事業ですけれども、第3四半期累計の状況は、電子デバイスは減収。自動車用内装部品、それからFA機器は需要回復で増収という結果でした。

通期も同じような見通しをしております。このページのグラフを見ていただきたいんですけれども、売上収益に関しましては第3四半期累計で94パーセント、通期で99パーセントという見通しでございます。

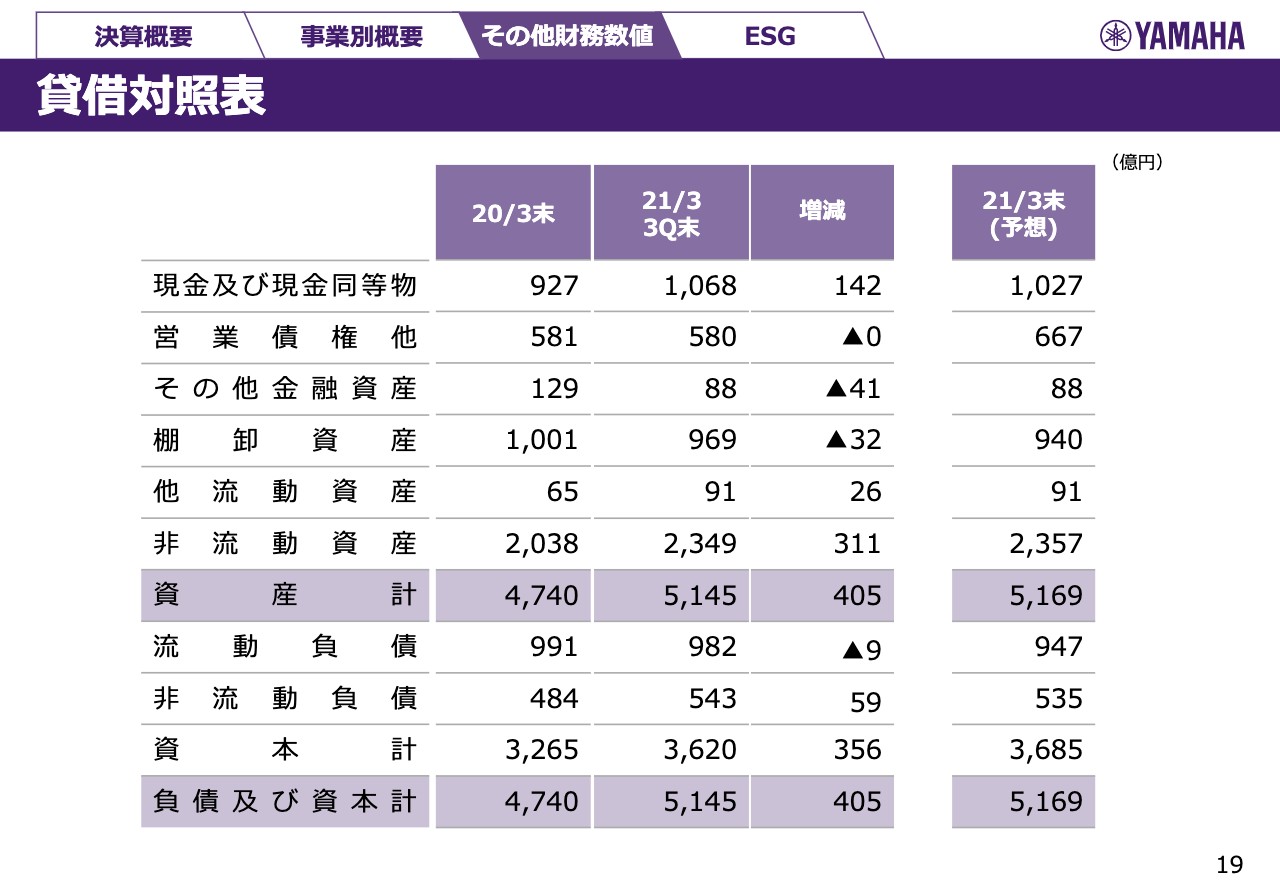

貸借対照表

セグメントごとの内訳は以上です。19ページをご覧ください。貸借対照表です。第3四半期末、12月末の総資産が5,145億円、純資産が3,620億円ということで、コロナで非常に厳しい状況でございますけれども、財務の健全性は十分に保てております。3月末の見通しは、右に予想としてご覧いただくとおりでございます。

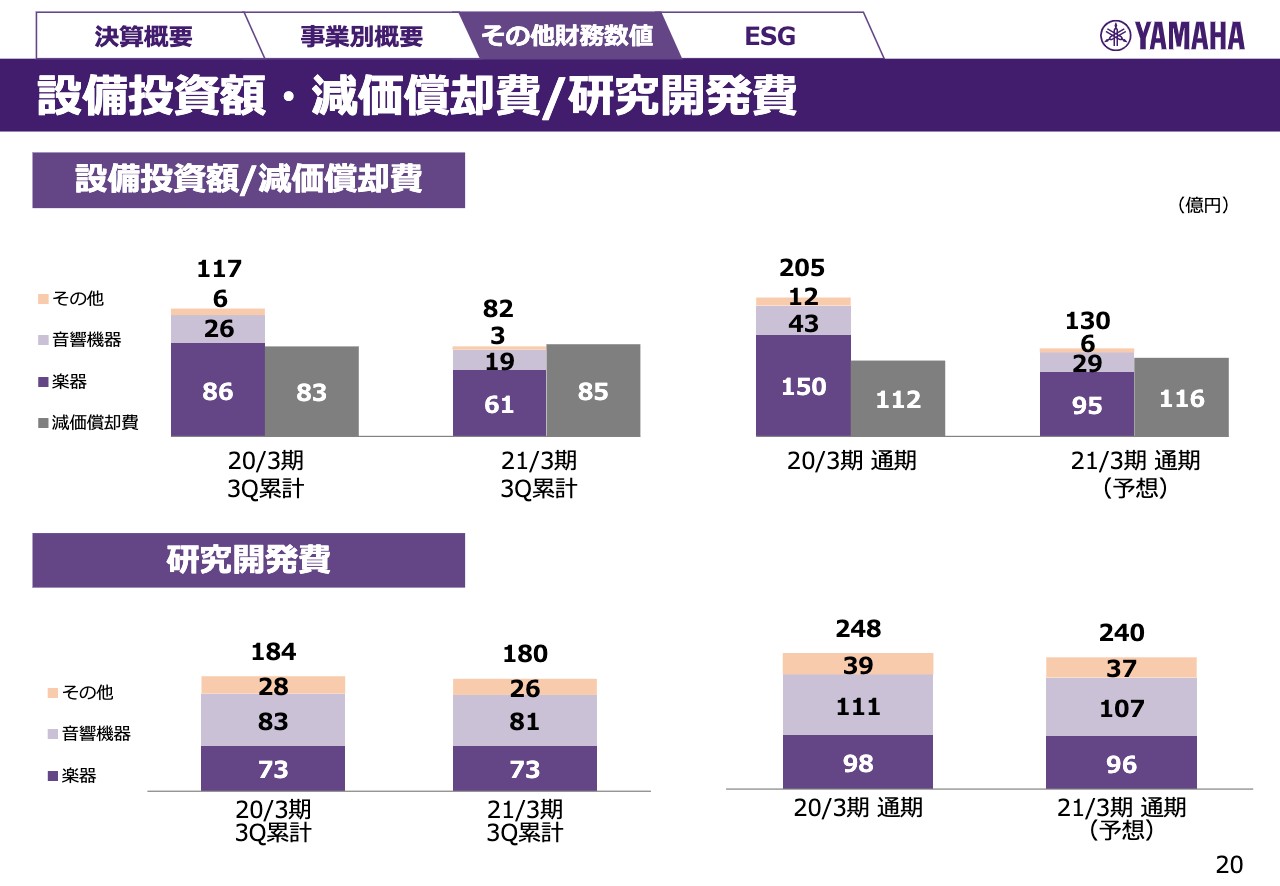

設備投資額・減価償却費/研究開発費

それから20ページ、設備投資額・研究開発費ですけども、設備投資は右上、通期で130億円ということで前年の205億円からこういう状況ですのでかなり抑えております。ここに数字はありませんけれども、前回の予想が148億円でしたので、そこからも下方に修正をして、今は我慢の時ということで設備投資額は抑えております。

研究開発費については240億円ということで、こちらは前年よりは下回りますけれども、一定の研究開発費は継続してかけているということであります。

ESG関連トピック

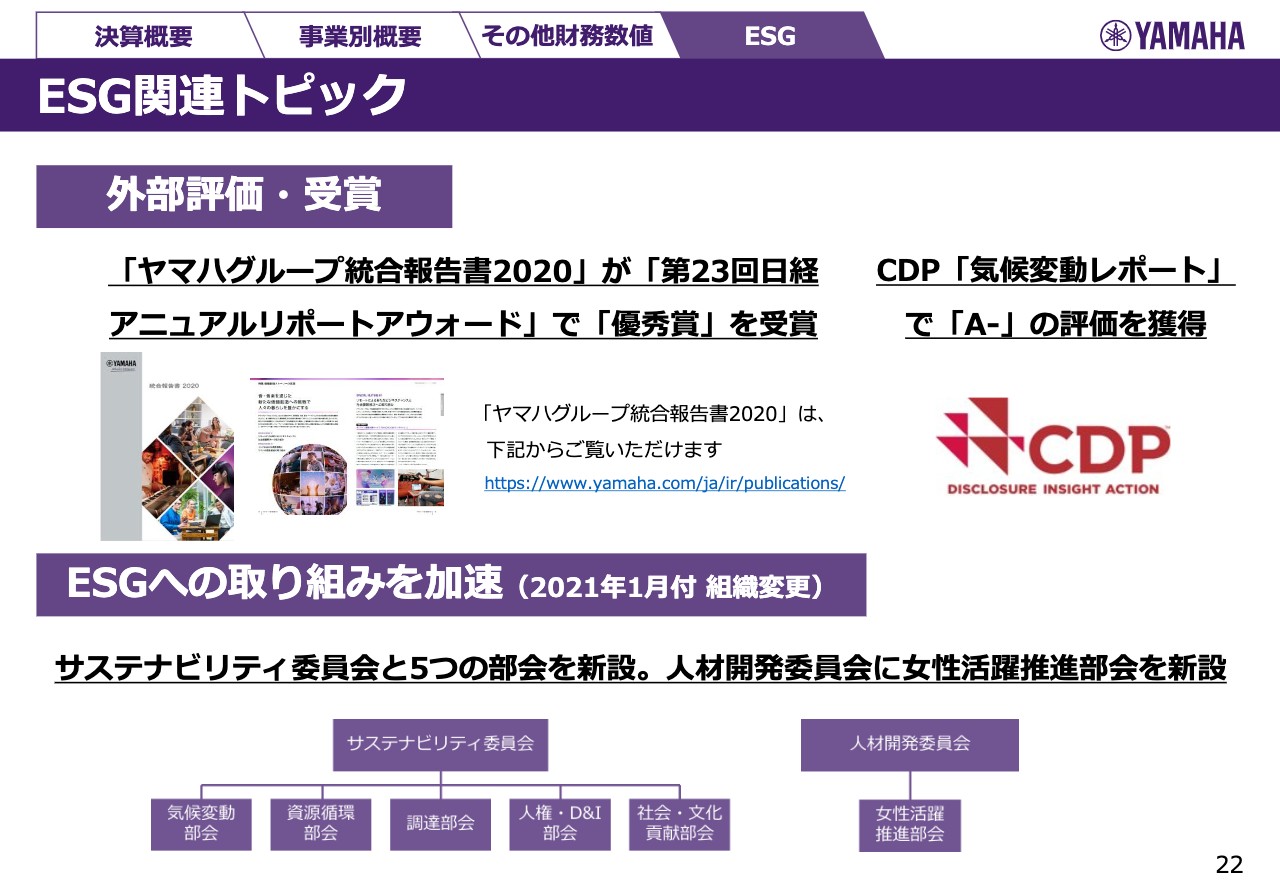

続いてトピックスを少しご紹介させていただきたいと思います。22ページ目をご覧ください。ESG関連のトピックということで、1つには我々の統合報告書が「第23回日経アニュアルリポートアウォード」で優秀賞をいただくことができました。

グランプリ、準グランプリ、特別賞、優秀賞、合わせて21社が賞を受賞しているわけですけれども、その中の1社に我々が入ったということで、かつノミネートしたのが我々初めてなんですね。

初ノミネートで賞を受賞するというのは過去にあまり例がなかったようで、それなりに注目をしていただけたのかなと思っております。さらにこれは株主の投資家の皆さまとの重要な対話のツールですので、さらに内容を充実させて、さらに上の賞がとれるようにがんばっていきたいと思っております。

それからもう1点はその下、1月1日付けでサステナビリティ委員会、それから5つの部会を新設いたしました。従来からありました人材開発委員会に女性活躍推進部会というものを新設いたしまして、ESGへの取り組みをさらに加速をさせていきたいと考えております。

2021年3月期第3四半期決算 業績概要

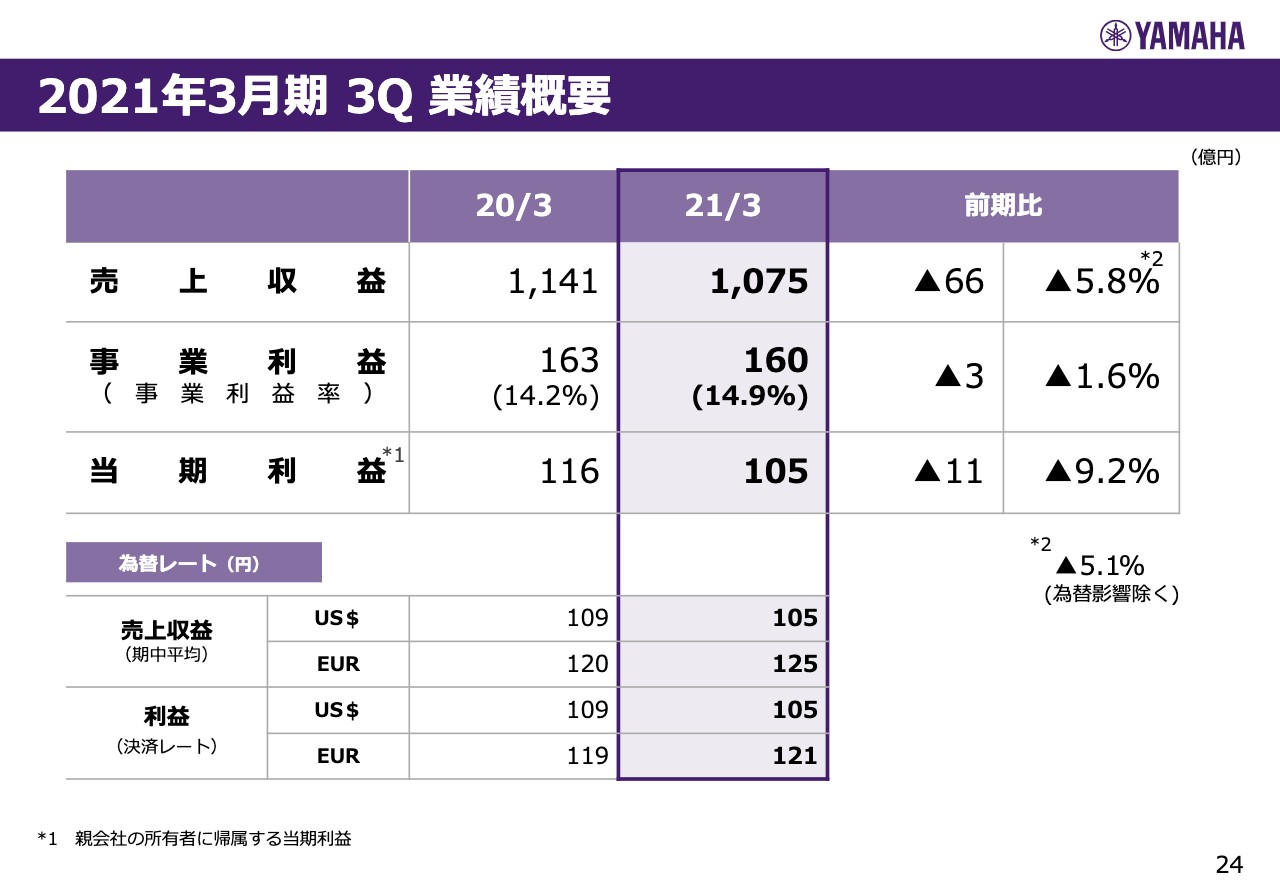

その後の付属資料なんですけれども1点だけ、24ページをご覧ください。第3四半期3ヶ月の実績を記載させていただきました。売上収益1,075億円、事業利益が160億円、事業利益率が14.9パーセント、当期利益が105億円ということで、これは冒頭にご紹介させていただきましたけれども。

事業利益が前年には3億円わずかに届かなかったんですけども、ほぼほぼ前年並みのところまで事業利益を計上することができまして、事業利益率が14.9パーセントと前年を上回ることができたというところのご報告でございます。以上、駆け足でございますけれども、私からの説明でございます。