2020年12月16日に行われた、三菱マテリアル株式会社IR経営説明会の内容を書き起こしでお伝えします。

スピーカー:三菱マテリアル株式会社 執行役社長 小野直樹 氏

三菱マテリアル株式会社 執行役常務 柴田周 氏

IR経営説明会

執行役社長の小野でございます。本日は大変お忙しい中、みなさまに弊社のIR経営説明会にご参加いただきまして、誠にありがとうございます。また、第2四半期の決算発表ならびにIR経営説明会が、当初の予定から1ヶ月超延期することになり、投資家の方をはじめ、さまざまなステークホルダーのみなさまにご迷惑をおかけしたことをお詫び申し上げます。それでは、資料に沿ってご説明いたします。

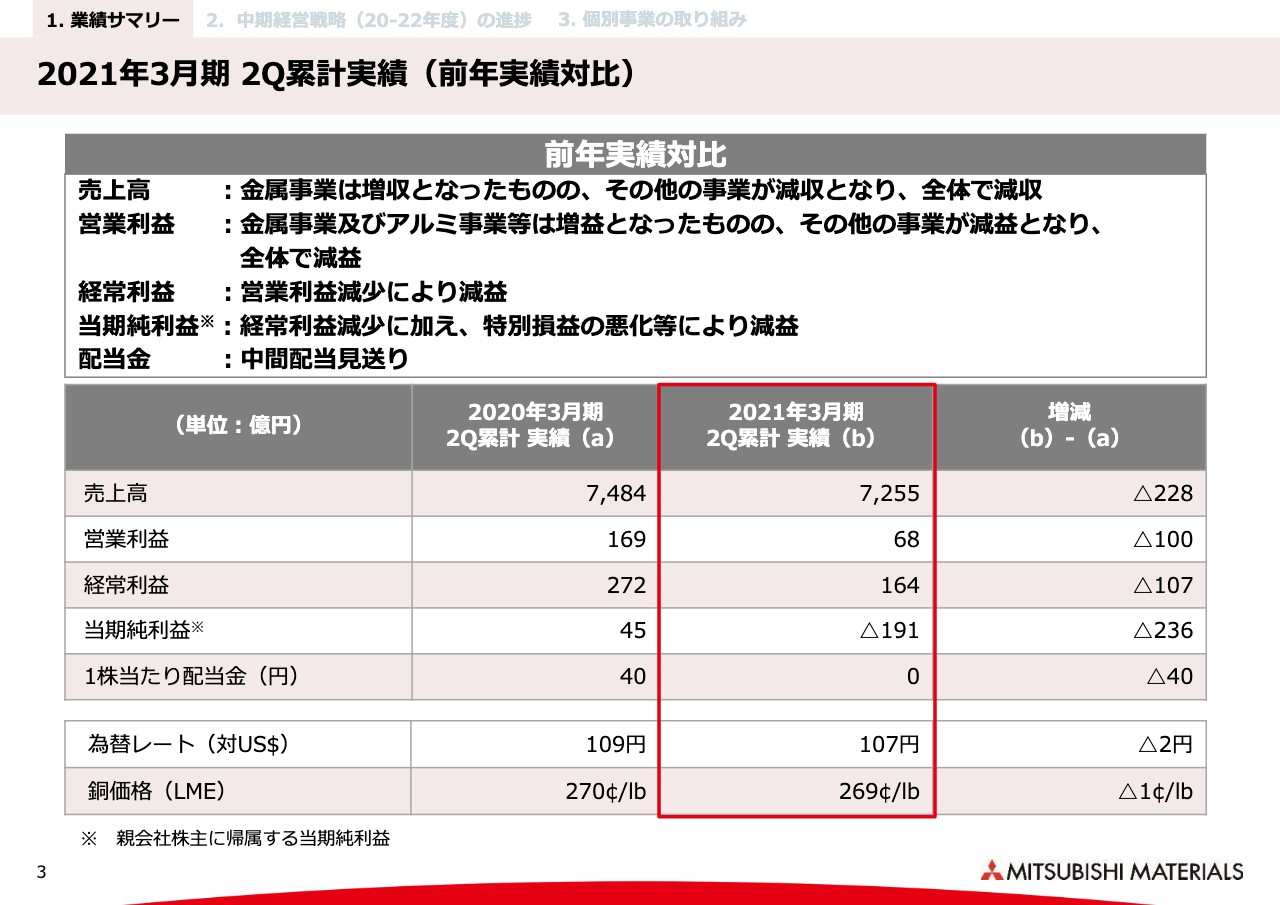

2021年3月期 2Q累計実績(前年実績対比)

3ページ目の業績サマリーです。詳細についてはCFOの柴田が決算説明会にてご説明を差し上げますので、私は簡単に触れていきます。まず、3ページ目に示しているのは第2四半期の累計実績を前年の実績と対比したものです。

ご覧のように、対前年から見ると大きくマイナスになっています。金属事業ならびにアルミ事業等以外が減益となり、こうした数字になっています。それに加え、当期純利益については、特別損失として事業構造改革の費用を繰り入れたものが影響しています。

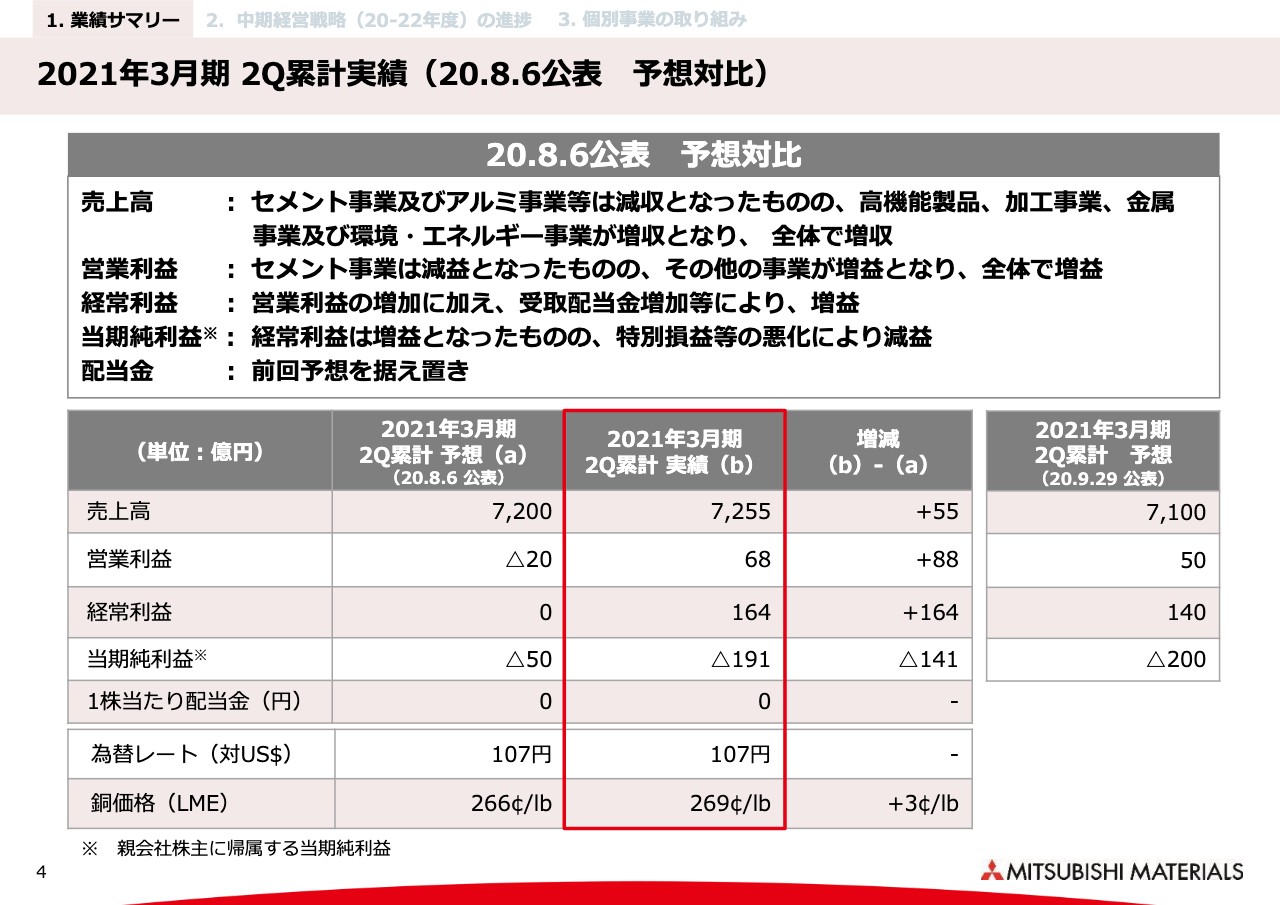

2021年3月期 2Q累計実績(20.8.6公表 予想対比)

4ページですが、8月6日の第1四半期の決算発表に合わせて第2四半期の業績見通しを出しており、それに対する実績がどうだったのかを示しています。おおむね上振れした結果になっていますが、当期純利益は先ほどと同様、逆方向に振れています。

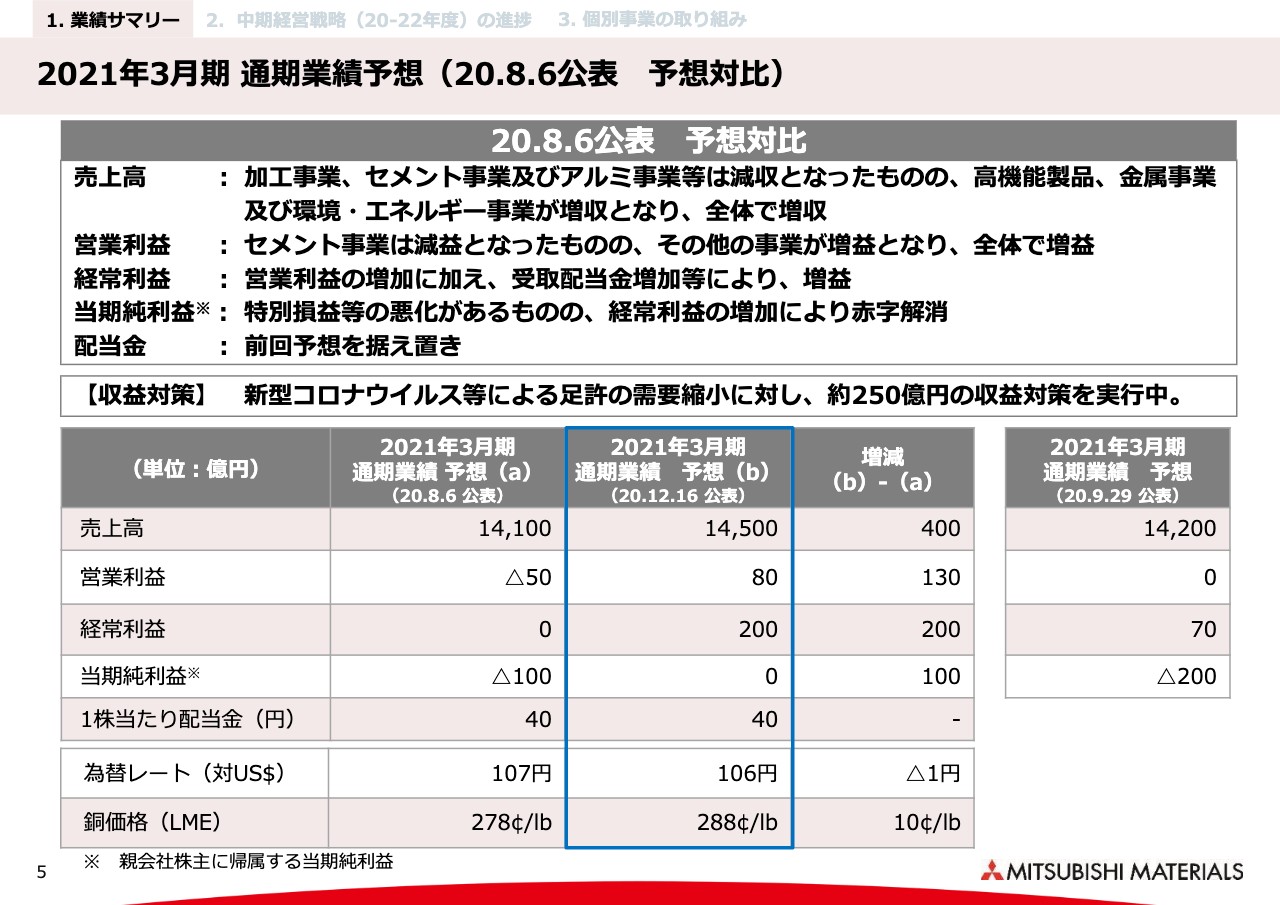

2021年3月期 通期業績予想(20.8.6公表 予想対比)

5ページは、2021年3月期の通期業績予想を、8月6日に公表した業績予想と対比したものですが、多くの事業で増収になっています。一部、セメント事業、アルミ事業が減収になっていますが、営業利益、経常利益は8月6日の公表時よりも上振れしたかたちで予想しています。

一方の当期純利益は、第2四半期では特別損失を計上していますが、各段階利益の上振れや政策保有株式の売却等もあり、ここでは「プラスマイナスゼロ」を予想値としています。なお、配当は前回予想と同じく、1株当たり40円としています。

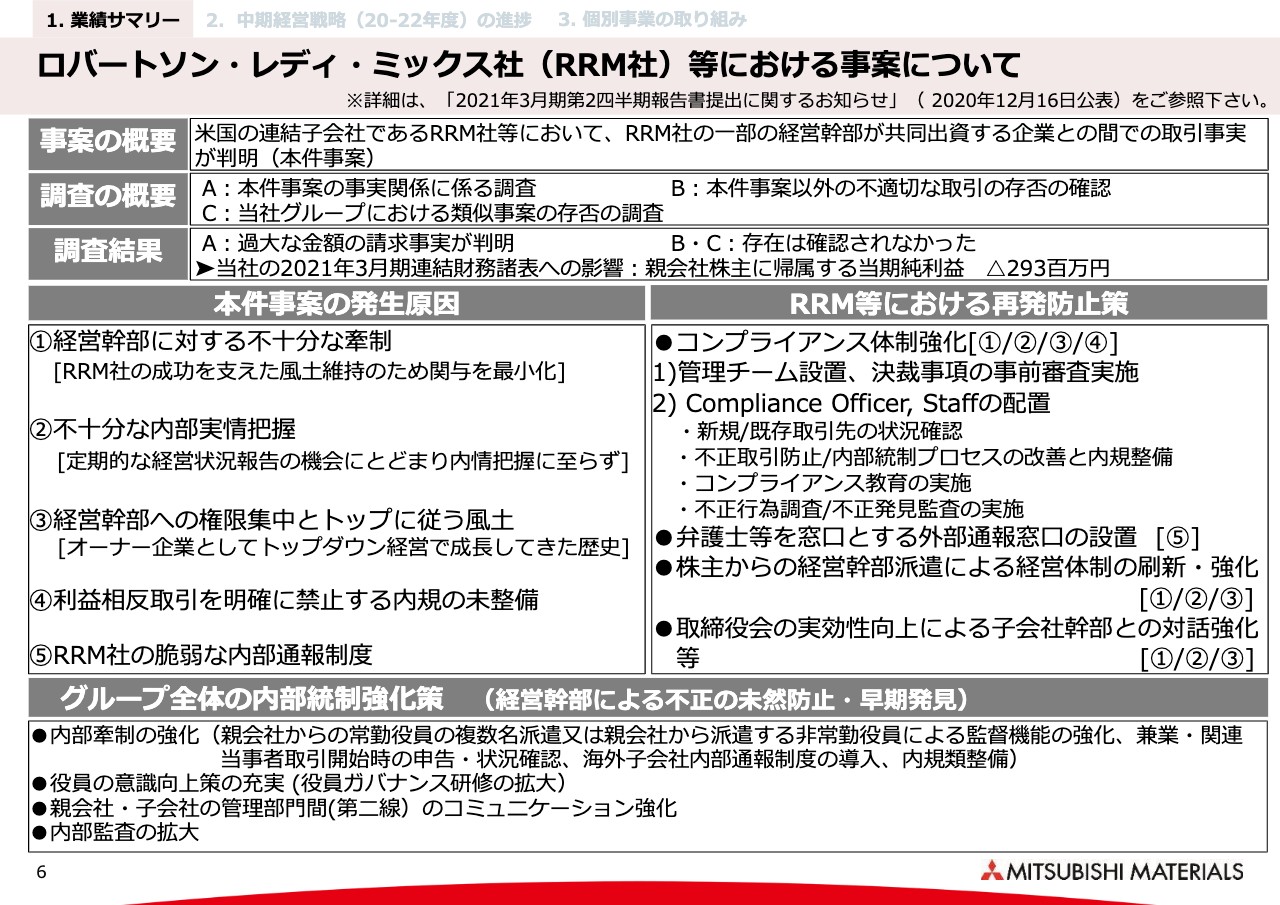

ロバートソン・レディ・ミックス社(RRM社)等における事案について

6ページは、今回の発表が延期になった理由である、米国で生コン事業を行っている「ロバートソン・レディ・ミックス社(RRM社)等における事案について」の概略のご説明です。なお詳細は、本日15時に開示している「2021年3月期第2四半期報告書提出に関するお知らせ」に示していますので、あわせてご参照いただければ幸いです。

まず、本事案の概要です。米国のRRM社等において、一部の経営幹部が共同出資して作った企業との間での取引の事実が判明しました。それを受け、まずはその事案の事実関係の調査、それからそれ以外にRRM社等で他の不適切な取引がないかの確認、そして対象を広げて当社グループ全体で同様の事案の存在がないのかという調査を行いました。

本件に直接関わる状況として、一部の経営幹部が共同出資した会社からRRM社等に対して過大な金額の請求があった事実が判明しています。一方で、それ以外の事案、あるいは当社グループにおける類似事案は、調査の結果確認されませんでした。

金額の過大請求があったことが、当社の2021年3月期の連結財務諸表へ及ぼす影響については、スライドに示しているとおり、親会社株主に帰属する当期純利益を2.93億円下げるものになっているということです。

スライド中段のボックスの左側が本件事案の発生原因、右側がそれに対応したRRM社等の再発防止策を示しています。発生原因として5点挙げています。1点目は、経営幹部に対する牽制が不十分であったことです。2点目は、本件の事案のような取引事実を把握するほど、十分に内部事情をつかんでいなかったことです。

3点目ですが、もともとRRM社はオーナー企業として成功を収めており、南カリフォルニアの生コン市場においてシェアNo.1になっている会社です。そのオーナー企業時代の風土としてあった「トップダウンの風土」が、こうした事案の発見を遅らせたのではないかということです。

4点目は、利益相反取引を明確に禁止する内規が未整備だったことです。そして5点目は、ロバートソン社内に内部通報制度を持っていましたが、職制を通じた内部通報制度の仕組みだったことから、経営幹部の不正も通報に至りにくい点があったことです。

それに対する再発防止策としては、コンプライアンス体制の強化ということで、まずは管理チームを設置して、決裁事項の事前審査をすでに開始しています。一方で、コンプライアンスオフィサーならびにスタッフを配置することにしました。その役割として、今回のような新規、あるいは既存取引先の状況確認、不正取引の防止、内部統制プロセスの改善、ならびに内規整備、コンプライアンス教育の実施、不正行為の調査、不正発見監査の実施を挙げています。

さらに、通報制度の点では、弁護士を窓口とした通報窓口を外部に設置することを計画しています。また、株主から経営幹部を派遣することで、経営体制も刷新・強化していきます。加えて、取締役会そのものの実効性を上げるために、子会社幹部との対話を強化していくことを再発防止策として挙げています。

あわせて、スライドの一番下に記載しているとおり、グループ全体の内部統制の強化策、特に経営幹部による不正の未然防止・早期発見を強化する必要があるということで、グループ全体に対しても、内部牽制の強化を行います。具体的には、スライドの括弧内に示しているような内容です。

また、役員の意識向上策も充実させます。これまで、国内の子会社の役員を中心に行っていた役員ガバナンス研修を、海外子会社の役員に対しても拡大します。加えて、いわゆる「3つのディフェンスライン」の第2線に相当する親会社・子会社の管理部門間のコミュニケーション強化を図ります。

こうした点を、新たに監査部の監査対象項目に挙げるかたちで内部監査を拡大していきます。そうしたことを強化策として挙げており、今後はこれらを確実に、迅速に実行し、かつフォローアップしていくことで、再発防止に努めていきたいということです。

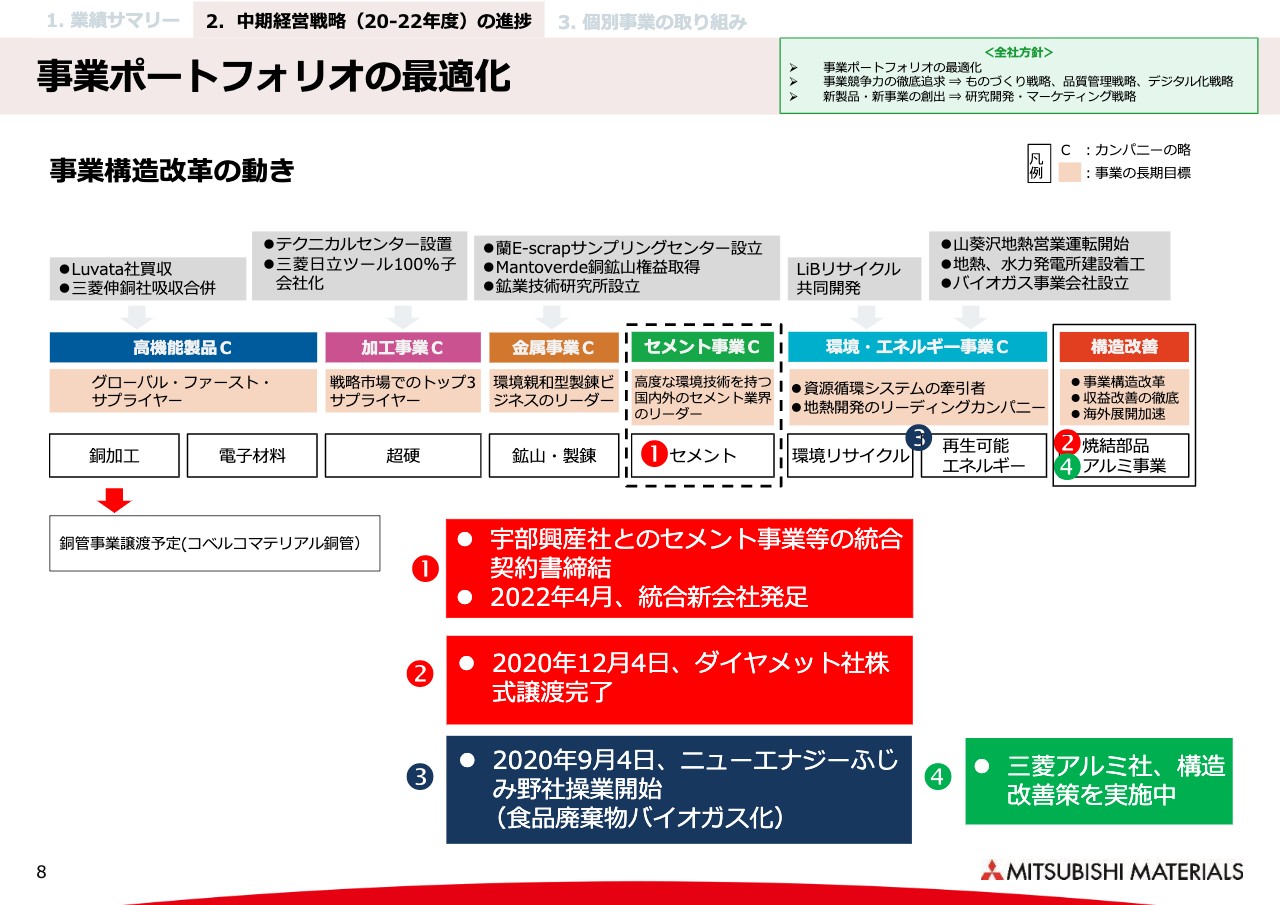

事業ポートフォリオの最適化

8ページ以降は、中期経営戦略の進捗をご説明します。ここから3ページにわたり、右上に記載している3点の全社方針に対応するものをご説明します。

1点目は「事業ポートフォリオの最適化」です。スライドの上部には、当社が実施しているさまざまな事業をカンパニー別に示していますが、一つはセメント事業です。宇部興産社とのセメント事業等の統合について、最終契約書を9月末に締結しました。これにより、2022年4月には統合新会社が発足することになっています。現在、それに向けた準備を鋭意進めているところです。

2点目は、上段の一番右側の「構造改善」に位置付けてきた焼結部品事業です。具体的にはダイヤメットグループになりますが、2020年12月4日に株式譲渡を完了しています。

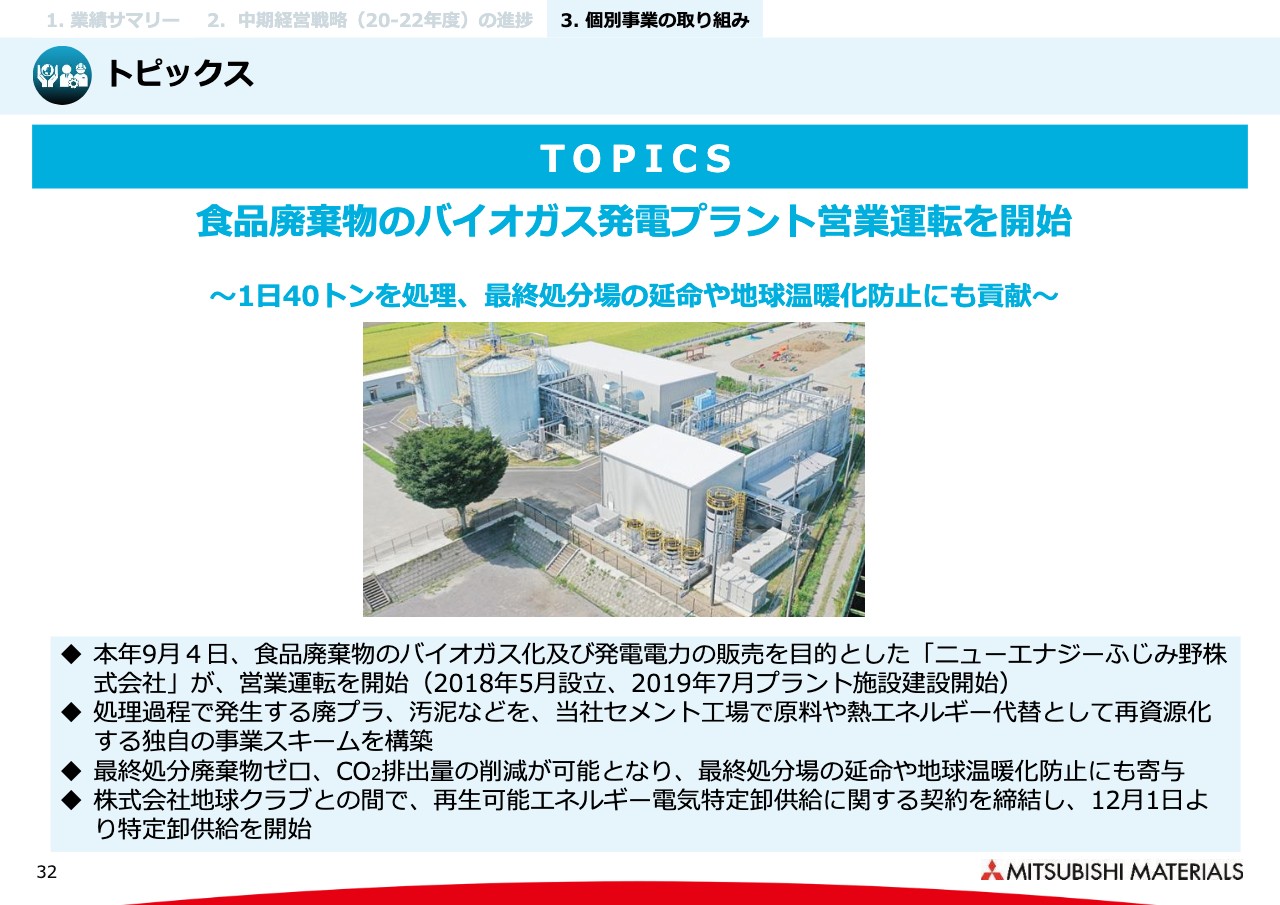

3点目は、環境・エネルギー事業カンパニーです。本年9月に、ニューエナジーふじみ野社が操業を開始しました。ここは、食品廃棄物を集荷してバイオガス化して発電し、その過程で生じたプラスチック、あるいは汚泥といったものをセメント工場で処理するということで、2次的な廃棄物を出さないリサイクルビジネスですが、この立ち上げを行いました。

4点目は、アルミ事業関連です。構造改善事業に位置付けており、特に三菱アルミニウム社については、さまざまな構造改善策を立案して実行し、現在も引き続き進めているところです。

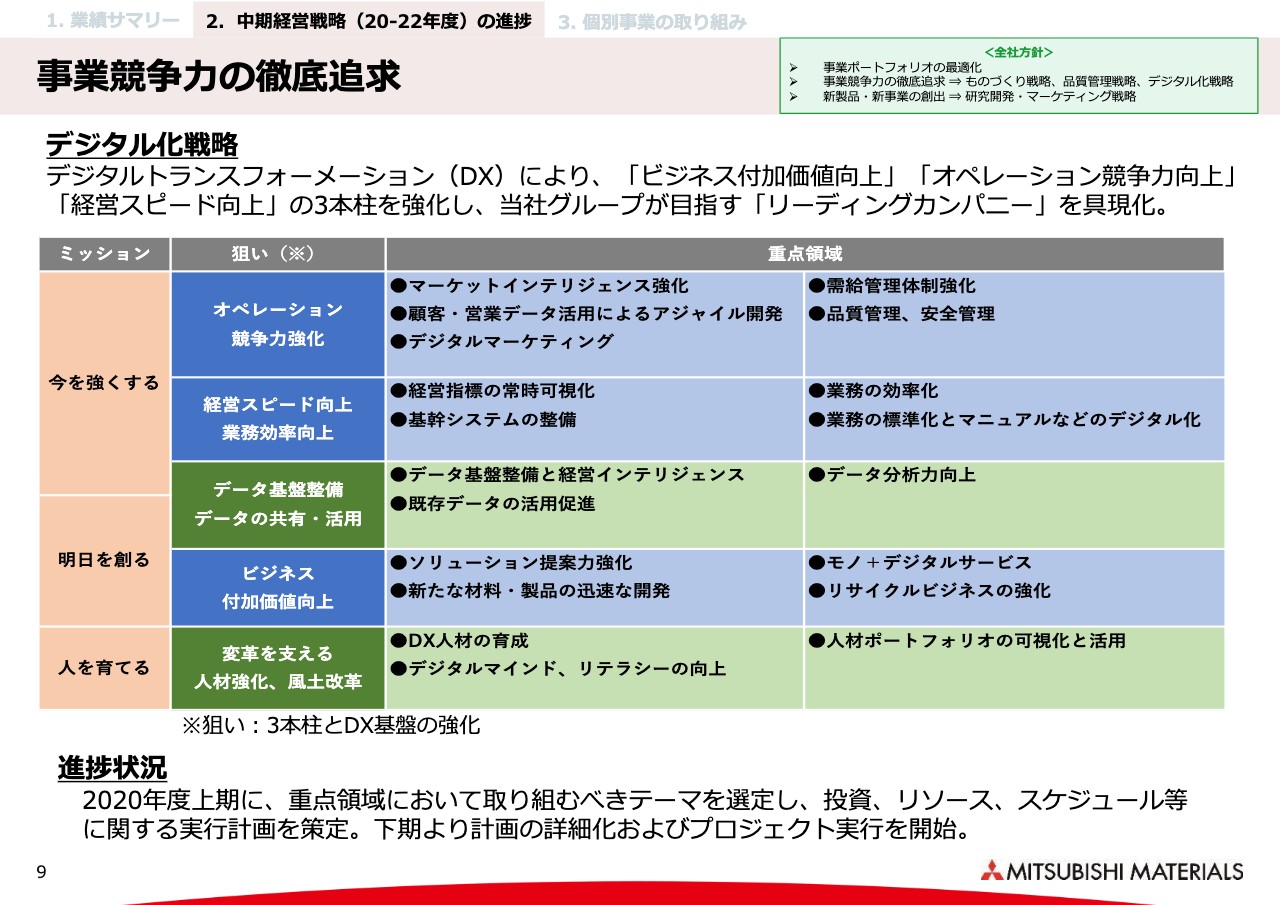

事業競争力の徹底追求

全社方針の2点目が「事業競争力の徹底追求」です。さまざまな施策があるのですが、その中からデジタル化戦略を取り上げています。

中段の表のとおり「今を強くする」「明日を創る」「人を育てる」をミッションとして、右側に記載しているさまざまな「狙い」に合致したものを本年度から進めるということをスタートしています。

具体的には、DX推進本部を立ち上げ、外部からCDOを任せられる人材を招聘して、上期を通じて具体的に取り組むテーマを絞り込み、それを実行していくスケジュールを作り上げたところです。現在はそのスケジュールに沿って、さまざまな施策の展開を事業部門とともに進めているところです。

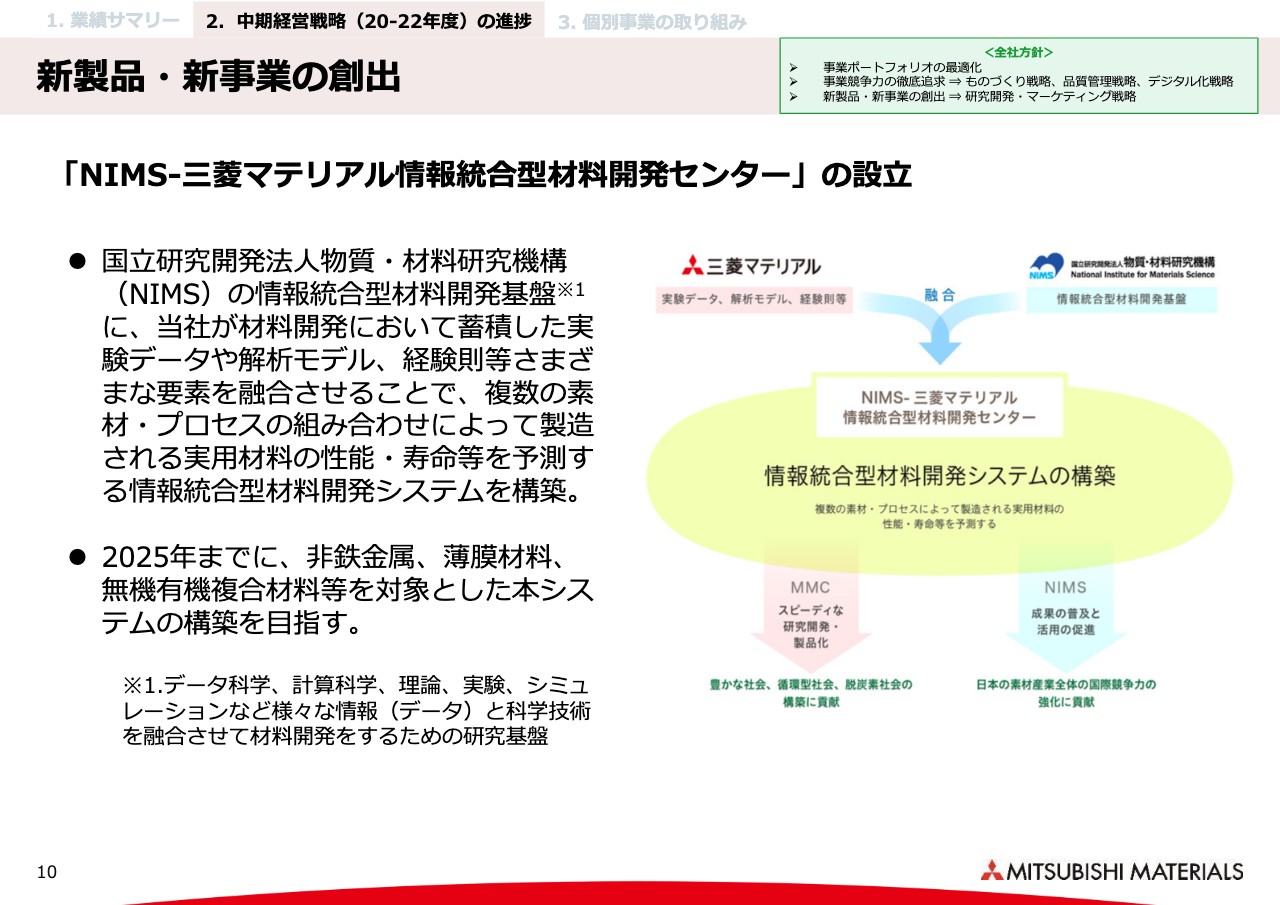

新製品・新事業の創出

10ページは、全社方針の3点目として掲げている「新製品・新事業の創出」に関連したものです。

国立研究開発法人物質・材料研究機構(NIMS)と提携して「NIMS-三菱マテリアル情報統合型材料開発センター」を設立しました。さまざまな情報を外部からも入手して、新製品・新事業の創出のスピードアップを図っていこうということで進めているものです。

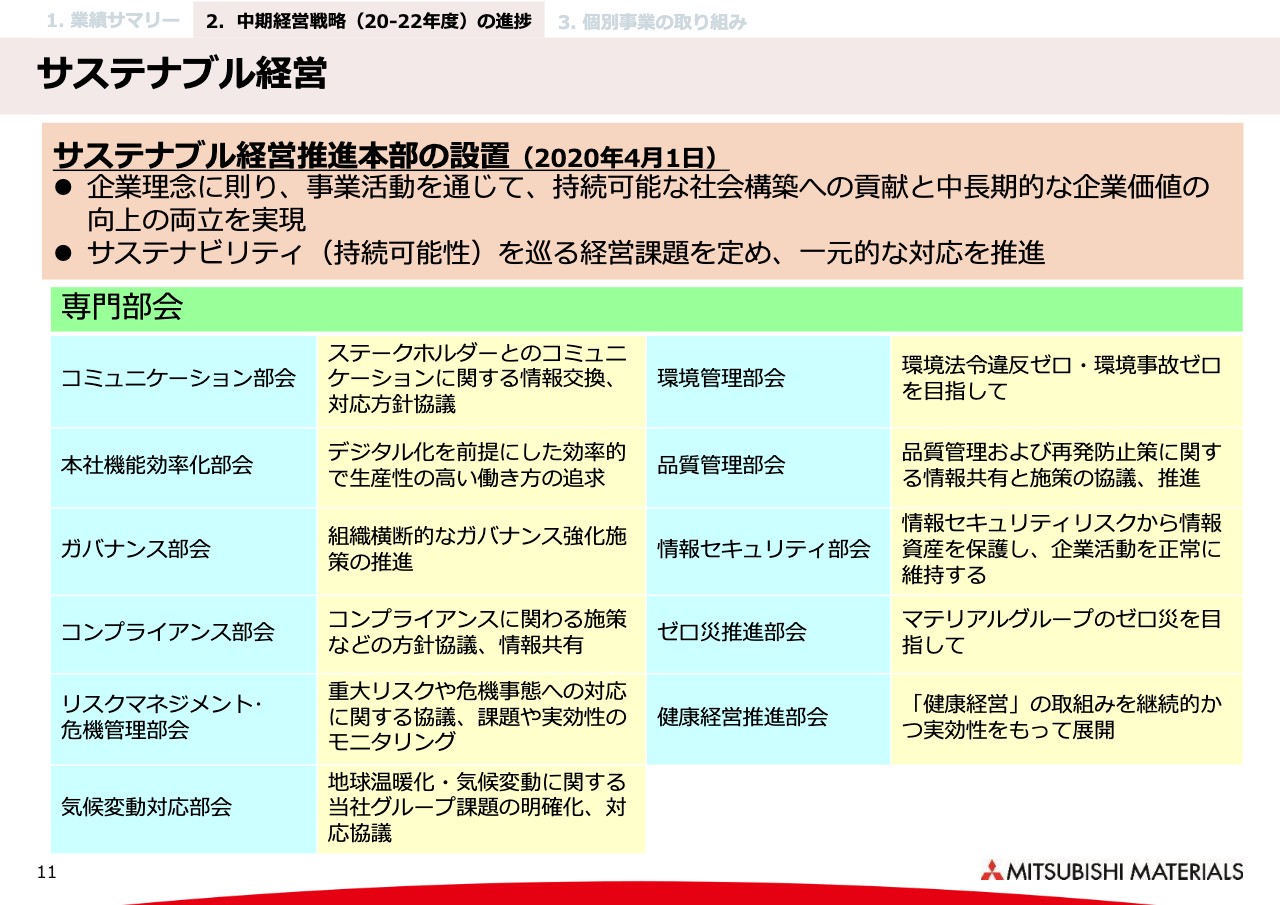

サステナブル経営

11ページです。中経でもご説明しているとおり、企業として社会課題を解決しつつ、事業を進めていきます。持続可能性をもっていなければ意味がないという考えに則り、本年4月にサステナブル経営推進本部を設置しています。

スライドの下部に記載のとおり、その中には専門部会として多くの部会を抱えており、ほぼ毎週、部会ごとの打ち合わせを開催しています。本部長である私以下、関係執行役が集い、さまざまな方向性の確認をしながら進めています。

部会の中には、当然ガバナンスに関係するものも多く、一方で気候変動の対応部会、あるいは情報セキュリティ、健康経営を推進していく部会も設置しています。

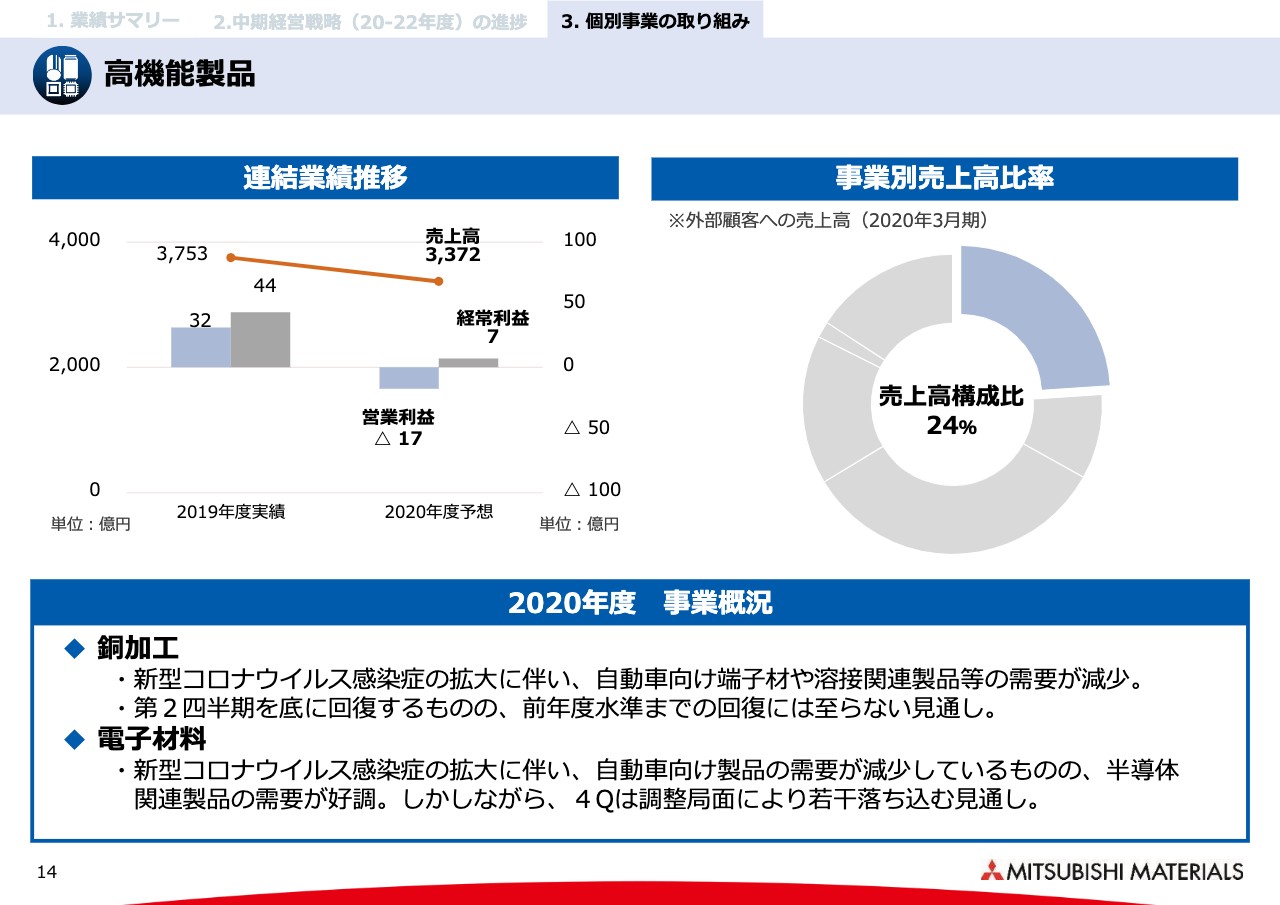

高機能製品①

ここからは、個別事業の取り組みをご説明したいと思います。まず高機能製品です。14ページですが、各セグメントの説明では、左側上部に連結業績推移を掲載しています。内容的なことは後ほどご説明しますが、高機能製品は前年度に比べても大変苦戦している状況です。

中身は、銅加工事業と電子材料事業に分かれます。銅加工事業は、自動車産業の需要減少の影響を大きく受け、第2四半期から第3四半期にかけては上向きの傾向が見られるものの、通期業績としては対前年には遠く及ばない状況です。

一方の電子材料は、新型コロナウイルス感染症の影響がよい方に作用している部分があり、比較的堅調に推移しています。

高機能製品②

15ページは、もう少し長いレンジで、中経戦略として挙げていることに関連したものです。長期目標はすでに公表しているとおり、変わりはありません。中経戦略の具体的施策としては、スライドに挙げているようなことを進めています。

一部、新型コロナウイルス感染症拡大によって、なかなかフェイス・トゥ・フェイスのミーティングを持てないことで若干遅れをきたしているものもありますが、内容的には大きな変化なく進めています。

トピックス(高機能製品)

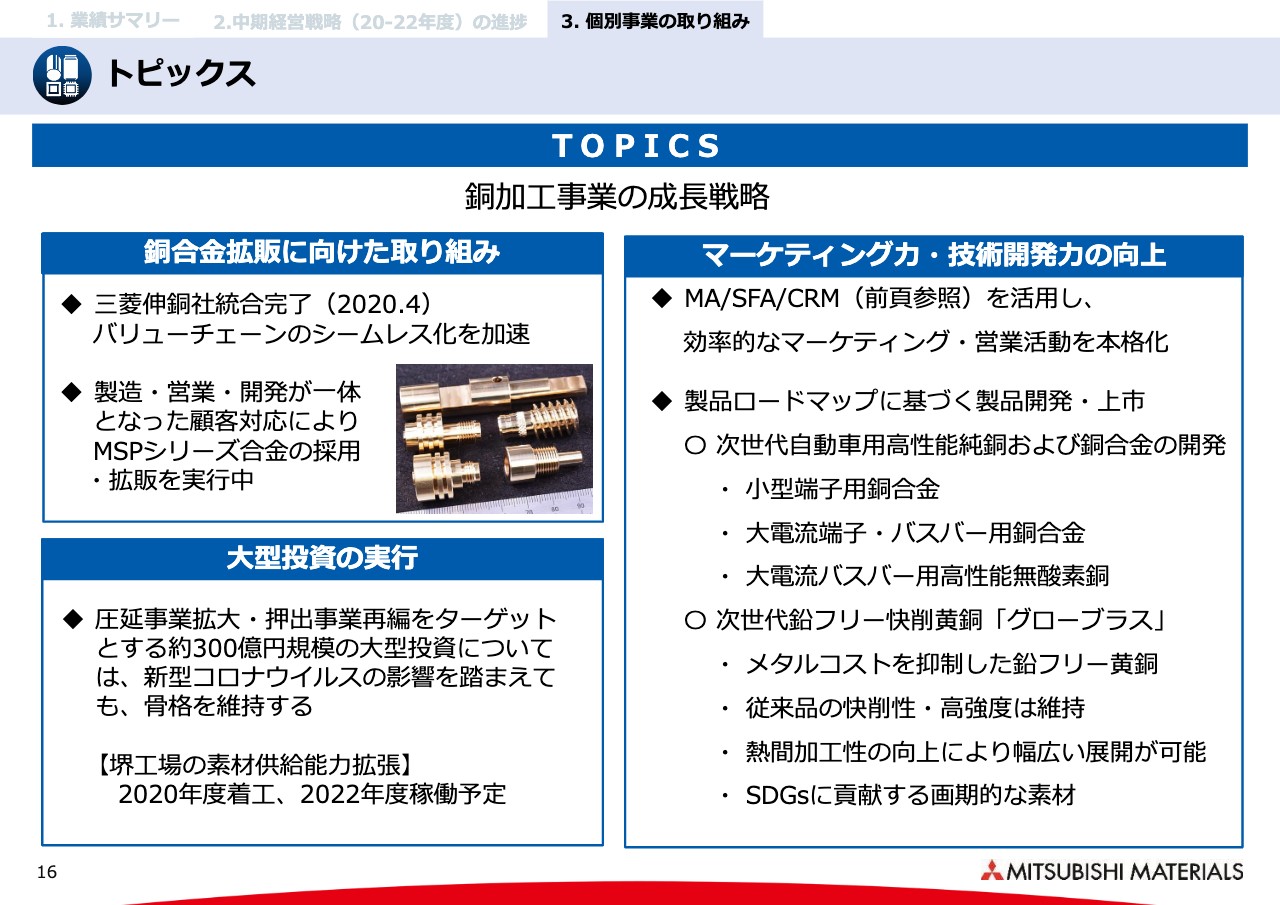

16ページはトピックスとして、銅加工事業の成長戦略を取り上げています。先ほどの説明で、自動車産業の需要減少の影響があって大変苦しんでいるとお話ししましたが、中長期的に見れば、昨今のさまざまな環境対応策として、以前にも増してEV化が促進されることも受け、今後は銅加工事業の伸長は期待できると考えています。

そうした中、特に当社として強みを持っているのが、スライド左上の銅合金です。これに向けた取り組みを進めていることに加えて、大型投資の実行として、すでに公表しているとおり7年間で約300億円規模の投資を行います。

それによって能力を3割くらい増強していくと公表していますが、第1弾は堺工場です。銅加工の事業としては上流にあたる型銅や線材を作る工場なのですが、その能力の拡張にすでに取り掛かっています。全体の投資時期については、需要との関係で、お客さまの事情等も考慮してアジャストしていく必要がありますが、大きな流れとしては変更ありません。

またスライドの右側にあるとおり、DXの力を使ったさまざまな活動も展開していきます。環境対応では、スライドの下の「グローブラス」、いわゆる環境に優しい鉛フリー黄銅を開発して上市しています。

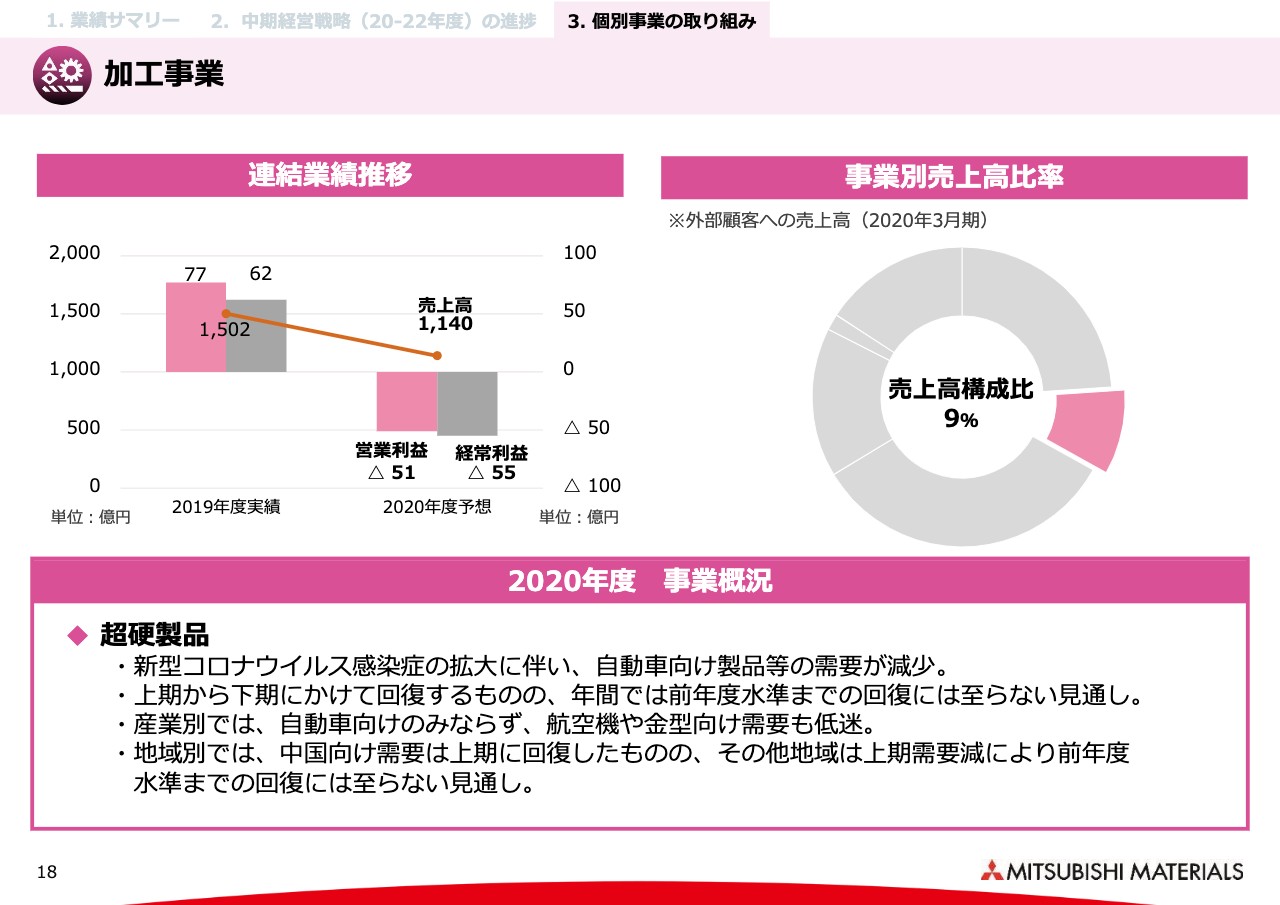

加工事業①

18ページは加工事業です。誠に遺憾ながら、加工事業も大変苦戦しています。当社の場合、加工事業の超硬製品の主たる市場が自動車向けであり、地域的には中国は早々に回復しているものの、世界全体で見ると、まだ力強さに欠けている状況です。そのあたりは、また後ほどご説明したいと思います。

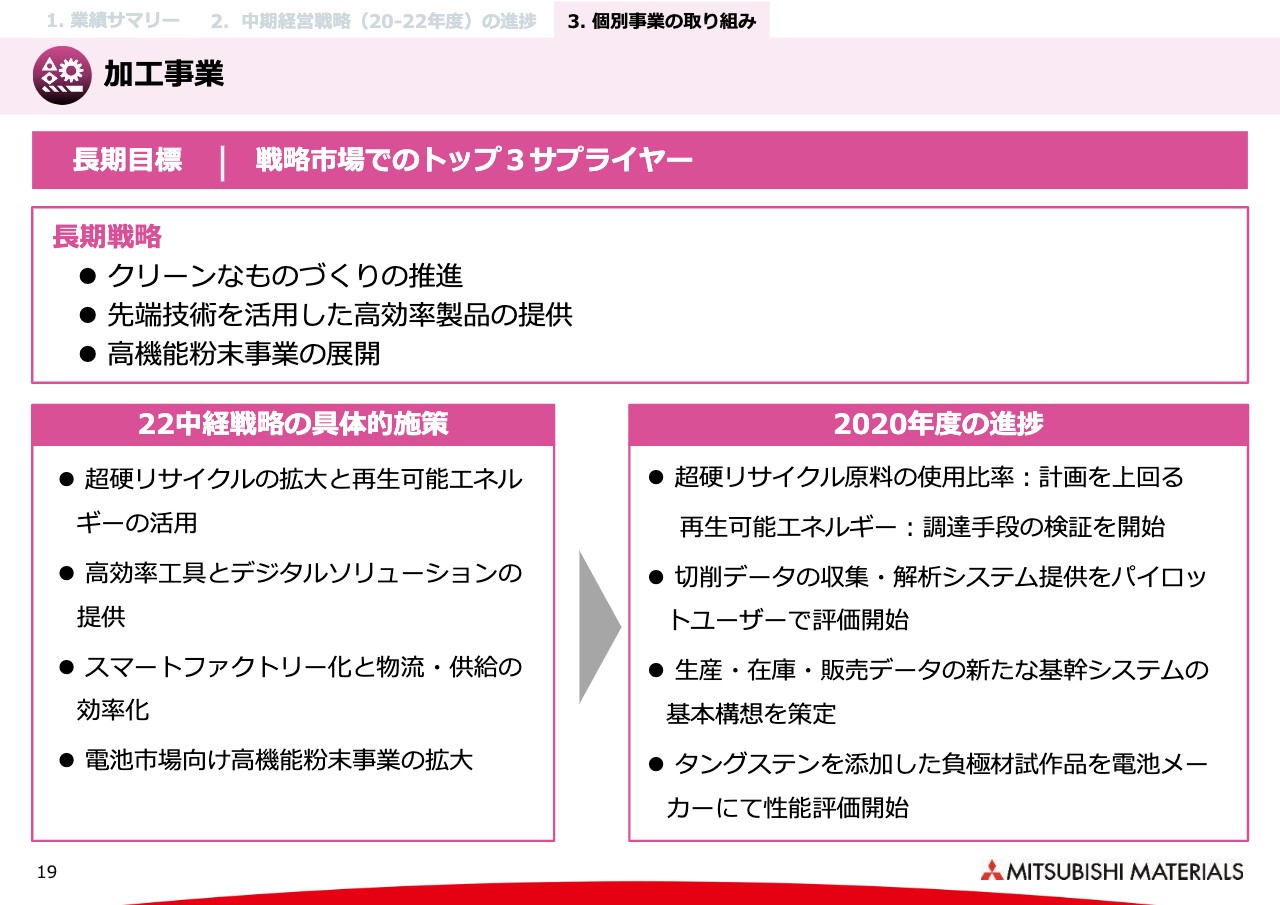

加工事業②

19ページですが、中経で掲げている長期戦略に変わりはありません。スライドの下にあるように、この3年間でリサイクルを拡大していく。また、デジタルソリューションのスマートファクトリー化は、デジタル化戦略とタイアップして進めていこうとしています。

トピックス(加工事業)

また、電池市場向けの高機能粉末事業の拡大は、自動車とは異なり拡大が見込めるものです。そうしたものを進めていく中で、トピックスに移ります。

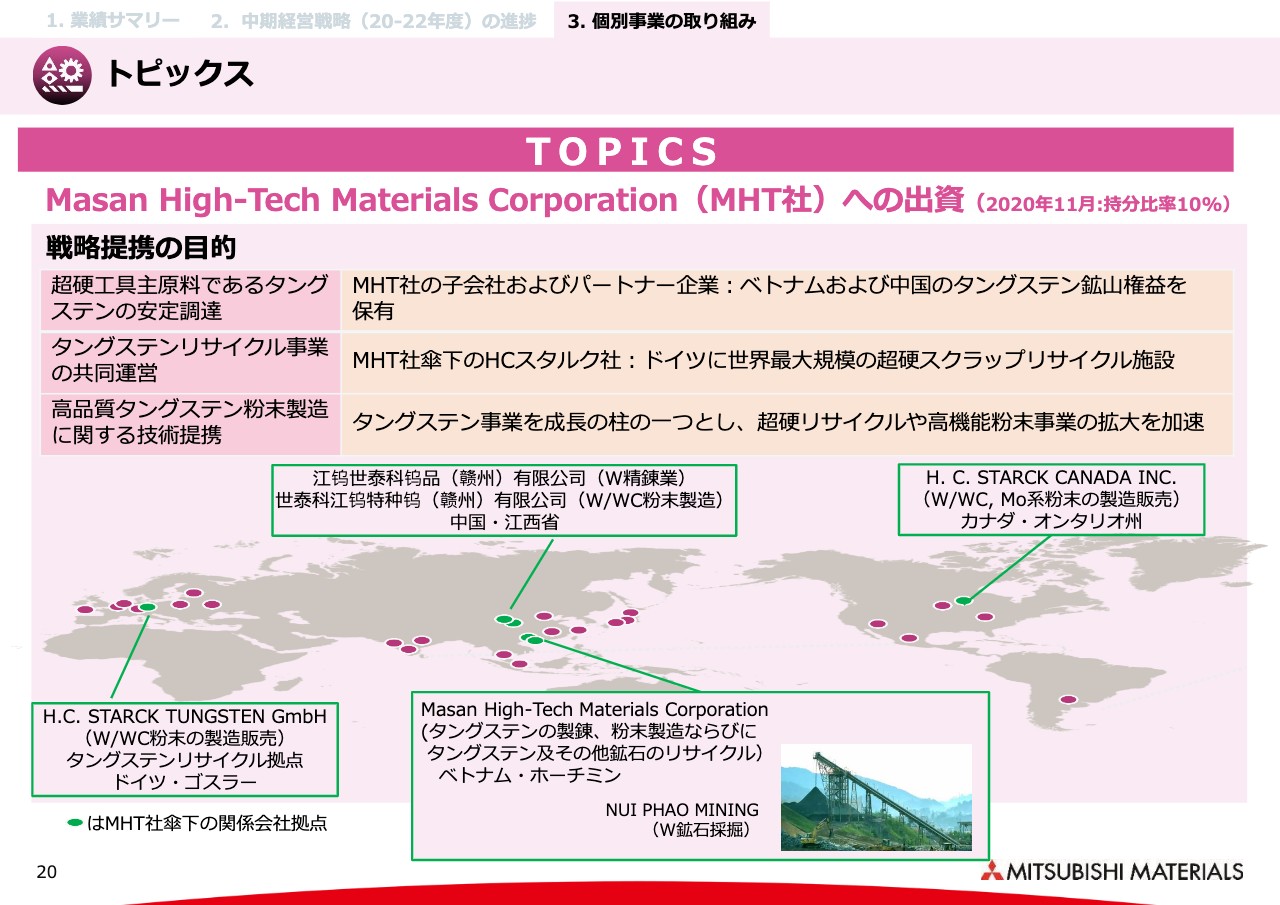

トピックスとして「Masan High-Tech Materials Corporation」について記載しています。ベトナムにタングステンの鉱山と製錬所を持っており、いわゆるタングステンを生産している会社で、またドイツ発祥のHCスタルク社のタングステン部門を買収した会社に対して、当社は11月に10パーセント出資して、これから協業を開始していきます。

分野はこれからの話し合いになりますが、タングステン、あるいはタングステンカーバイトそのものの供給体制を拡張していくということがあります。あるいは、先ほど少し触れましたが、いわゆる高純度タングステンやWO3といったタングステン粉末の事業も拡大のチャンスです。

タングステンはレアメタルに分類されるものですが、リサイクルをアジアで共同展開するということも、今後の話し合いの中で進められる可能性があると見ています。

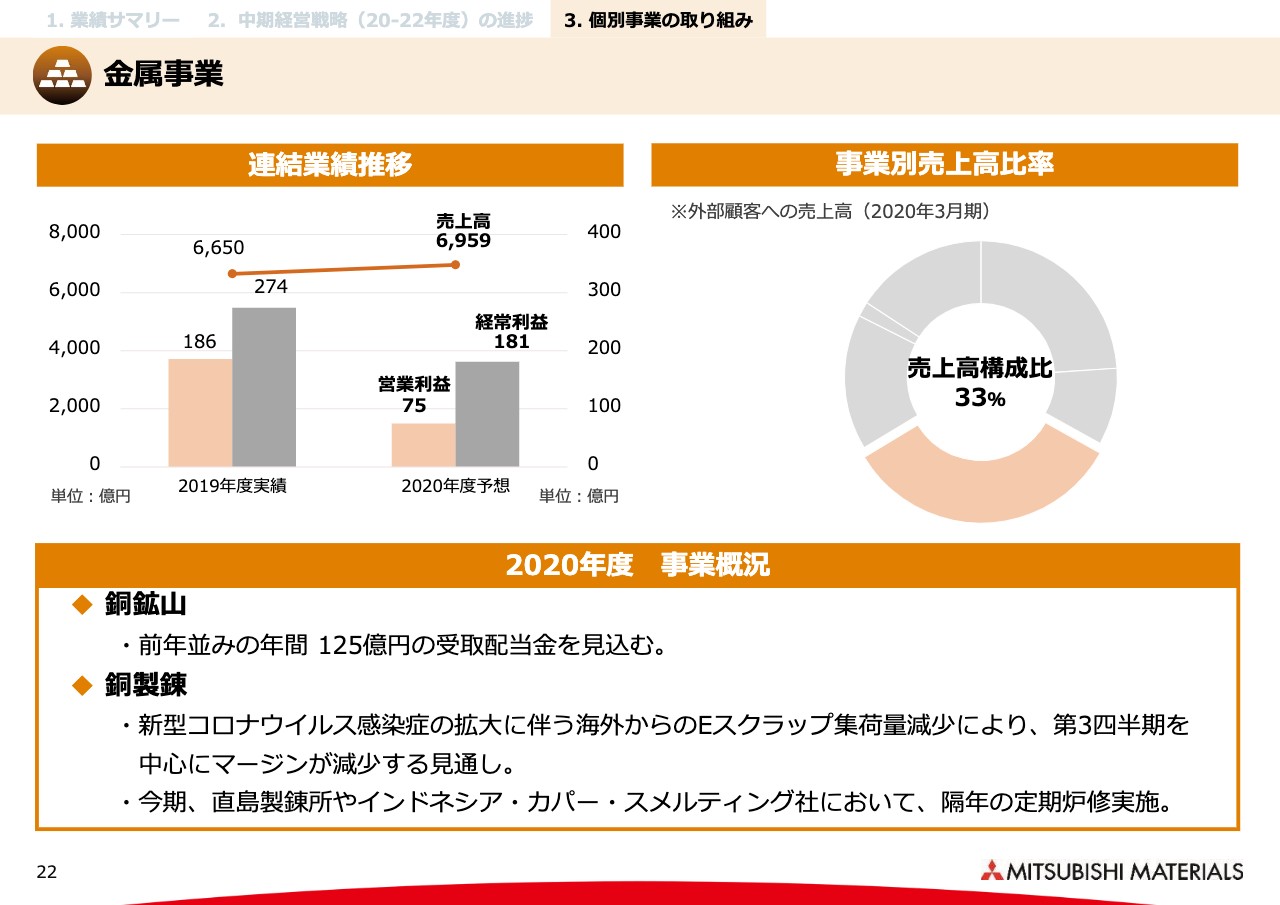

金属事業①

22ページは金属事業です。新型コロナウイルスの影響を比較的受けていない事業分野になりますが、「E-Scrap」の集荷については、特に海外でも米国は現在も苦戦している状況が続いています。

一方で、2年程前に、製錬所のオペレーションで若干苦労してきましたが、さまざまな対策が功を奏して、現在は極めて安定した操業ができる状況になっています。

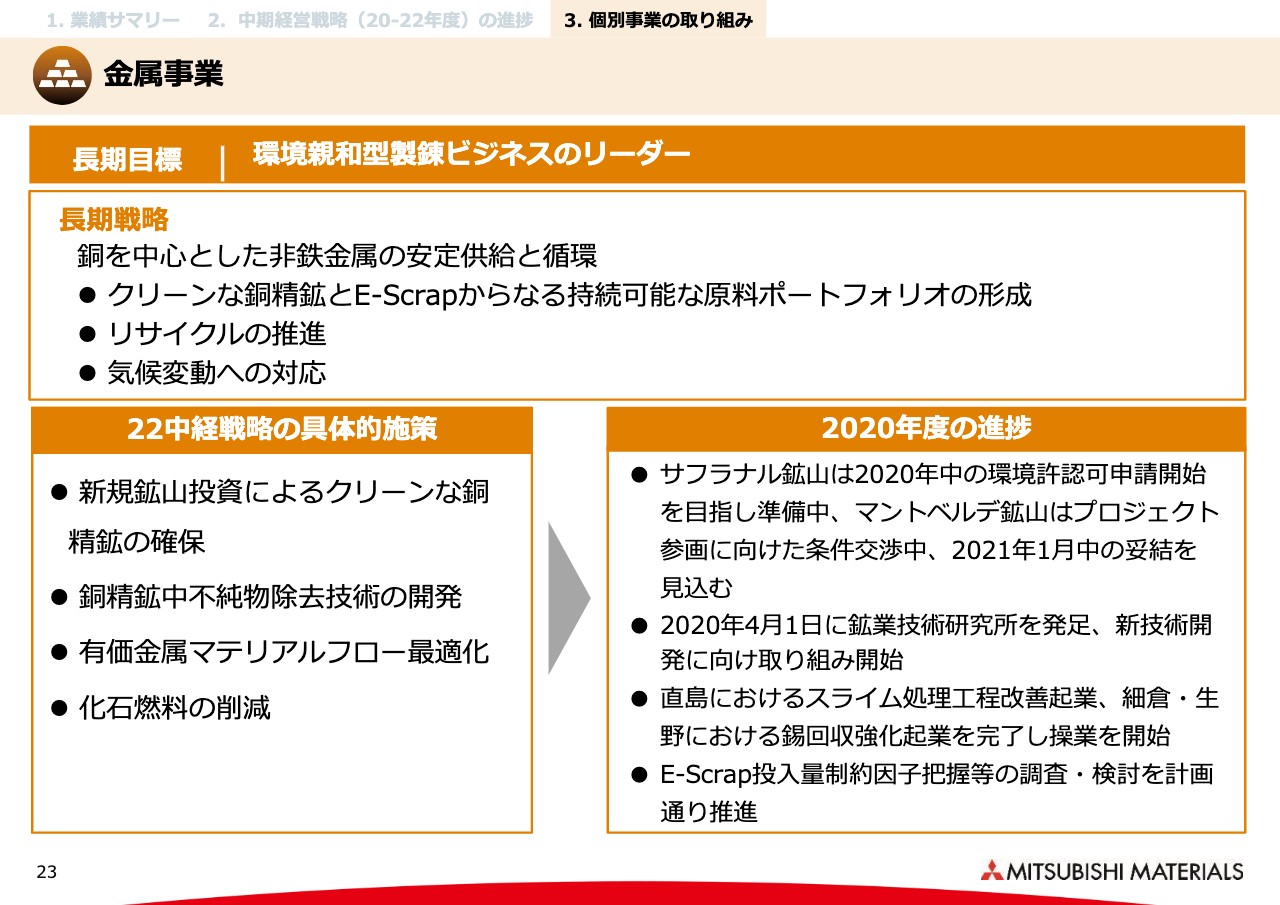

金属事業②

23ページは、金属事業の長期目標、あるいは中経戦略の具体的な内容です。ここも基本的には変わりなく、「E-Scrap」等を増やしていく中で、そのベースになる銅鉱石は、より不純物の少ないクリーンな鉱石を求めていくというのが基本的な戦略です。

そうした中で、不純物を除去する技術も高めていくということで、「E-Scrap」を投入できる割合を増やしていこうと考えています。そして「E-Scrap」あるいは銅精鉱から出てくる有価金属も過不足なく回収していくといった全体のフローを最適化していく取り組みを進めています。

進捗状況についてはスライドの右側に記載のとおりです。鉱山開発については、後ほど触れますが一定の進捗を見ており、「鉱業技術研究所」を設置し、技術開発にも取り組んでいます。また製錬所の操業は、さまざまな改善が功を奏しています。

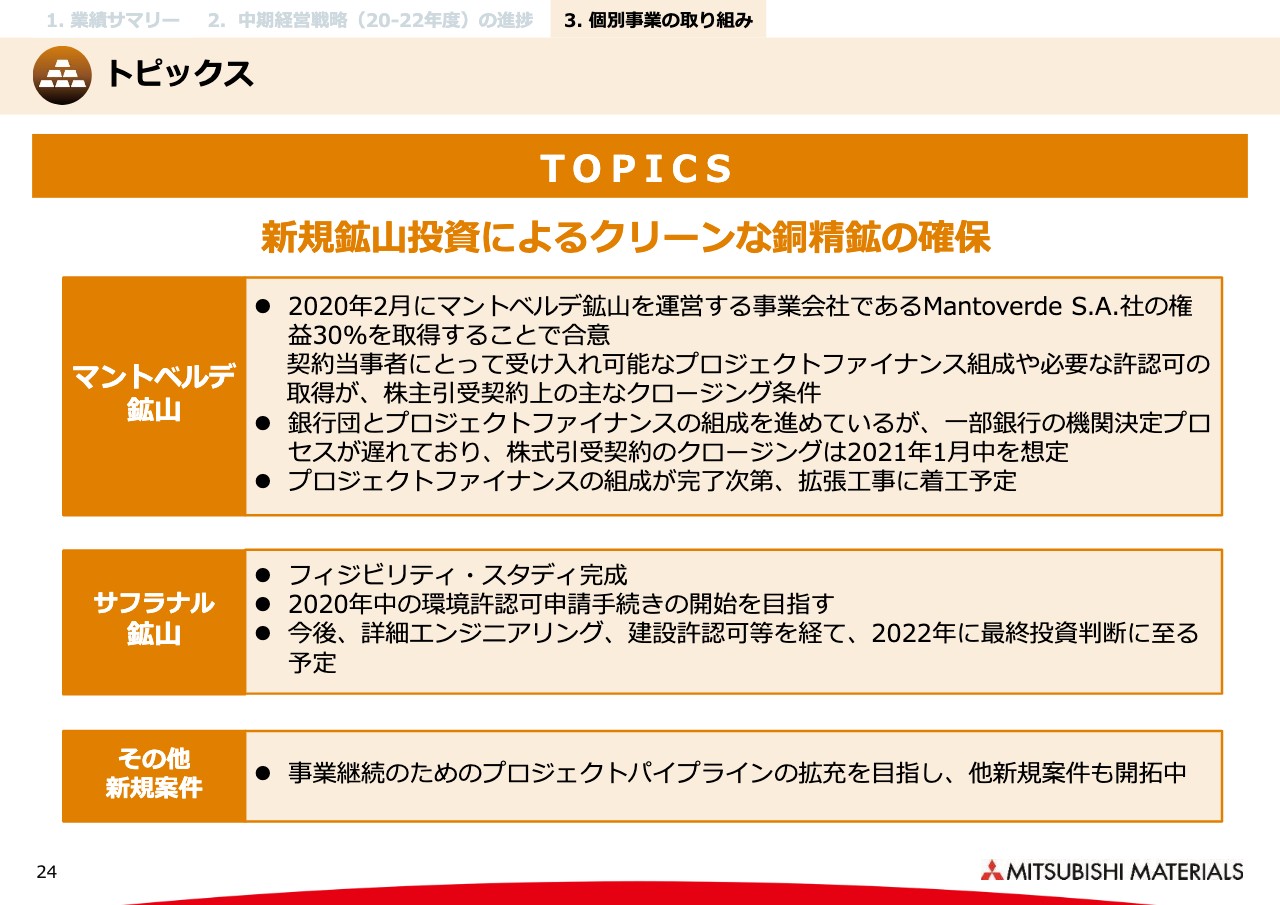

トピックス(金属事業)

24ページですが、先ほど触れた鉱山投資関係の進捗具合をトピックスとして掲げています。マントベルデ鉱山ですが、現在プロジェクトファイナンスの組成を進めており、おおむね最終段階で、2021年1月早々にはクロージングできると見ています。

それが組成でき次第ですが、この鉱山はもともと酸化鉱の鉱山としてすでにオペレーションしている山で、これから硫化鉱も対象にした鉱山へと拡張していくことになっています。

もう1点、ペルーのサフラナル鉱山についても、さまざまな手続きを進めています。こちらは時期的にかなりうしろになりますが、現在のステータスとしてはフィジビリティ・スタディが完成したところで、最終的な投資判断に至るのは2022年を予定しています。

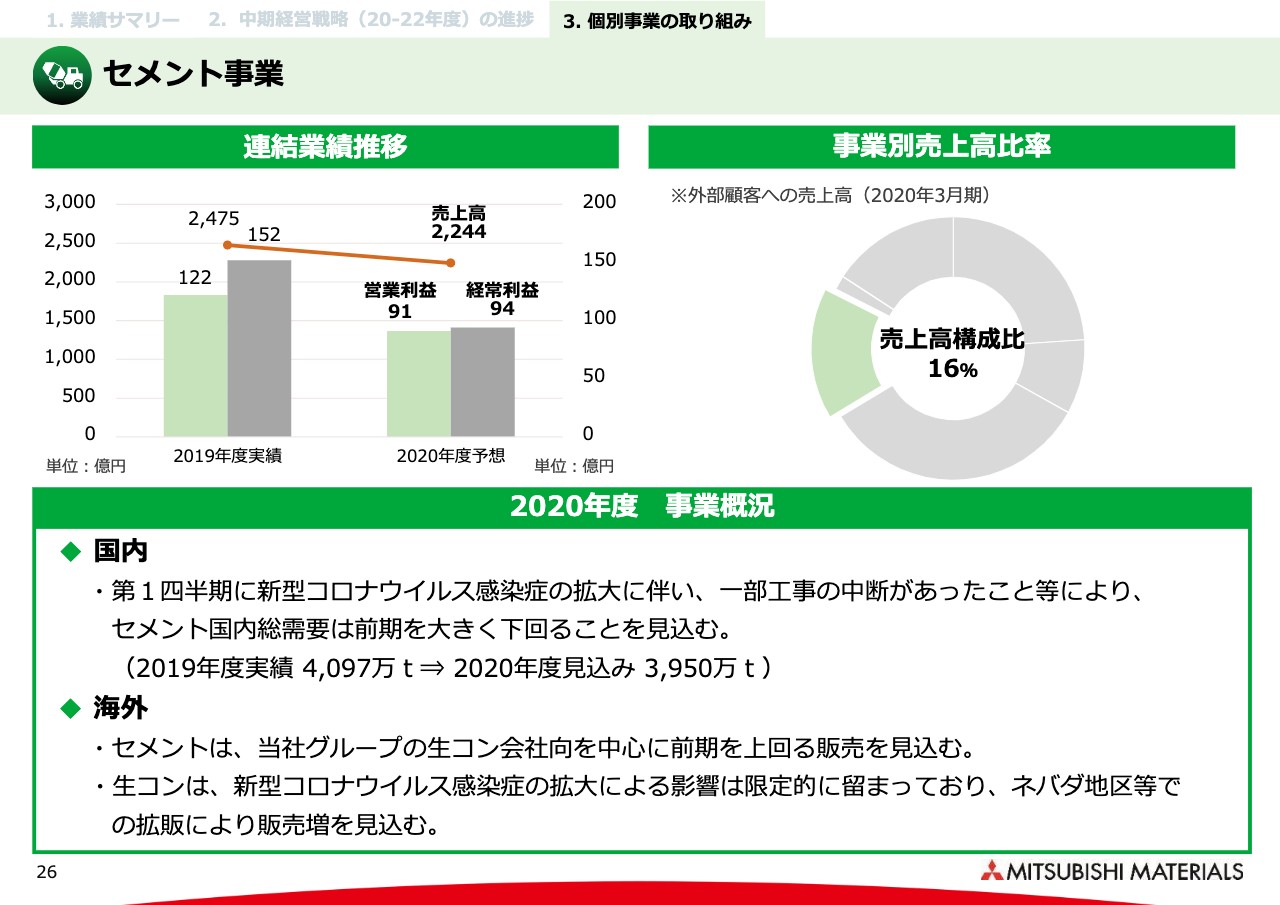

セメント事業①

26ページはセメント事業です。上期は、新型コロナウイルスの影響は一定程度あり、全般的に需要が少し弱いというのが今の状況です。

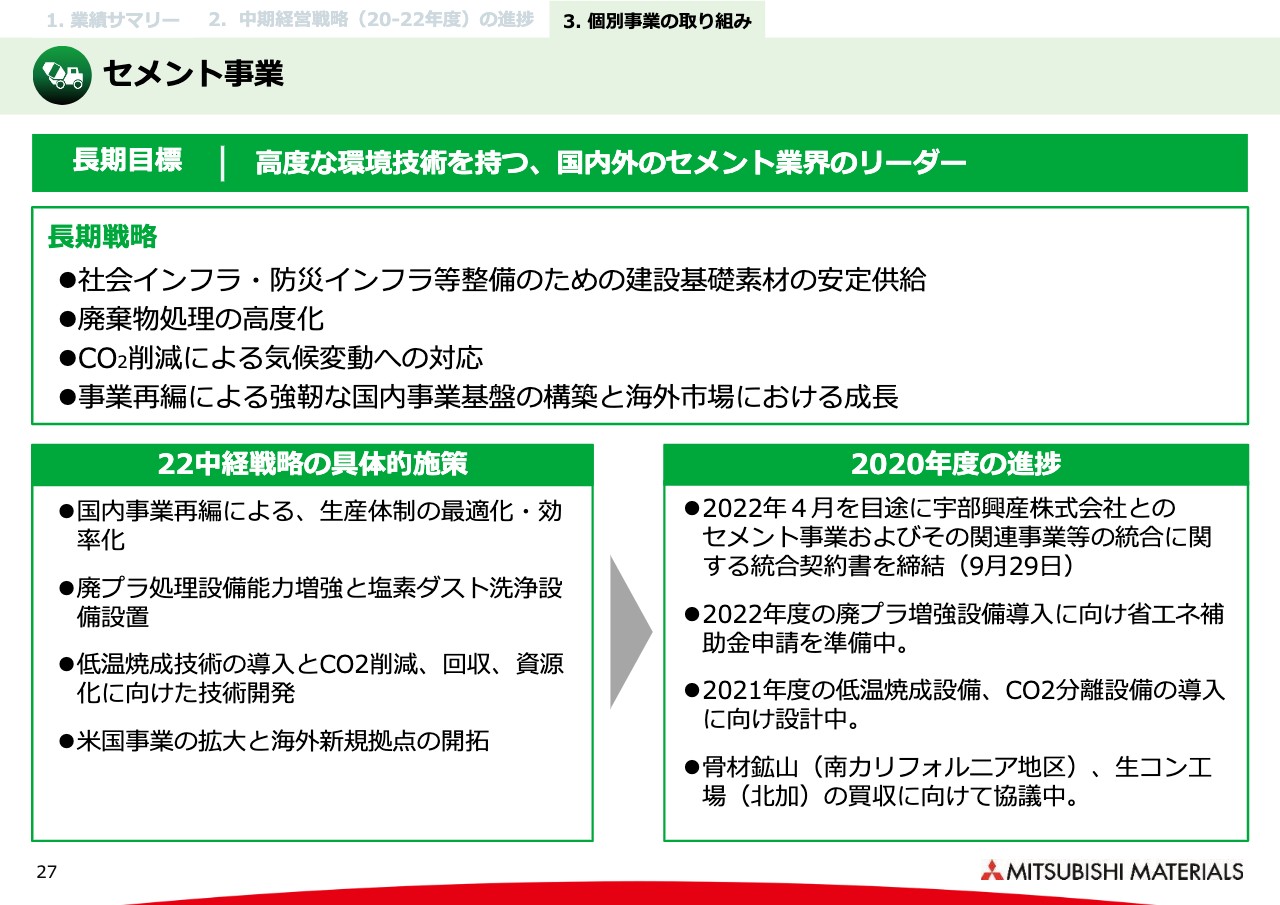

セメント事業②

27ページですが、一番大きいのは、先ほど事業ポートフォリオの最適化で触れた宇部興産社とのセメント事業等の統合です。これに向けた準備を着々と進めるということと、足元では環境対応が必要なため、廃プラ処理設備の増強を進めます。これを増強すると塩素がたくさん入ってくるため、それを除去する設備もあわせて設置していきます。

低温焼成技術は、いわゆる省エネルギーにつながり、それがCO2削減につながるものですが、こうしたものの開発を進めています。

また、エネルギー起源のみならず、石灰石を主原料にすることから、CO2が発生します。そうしたものを分離して活用できるような技術開発に向けた取り組みも進めています。

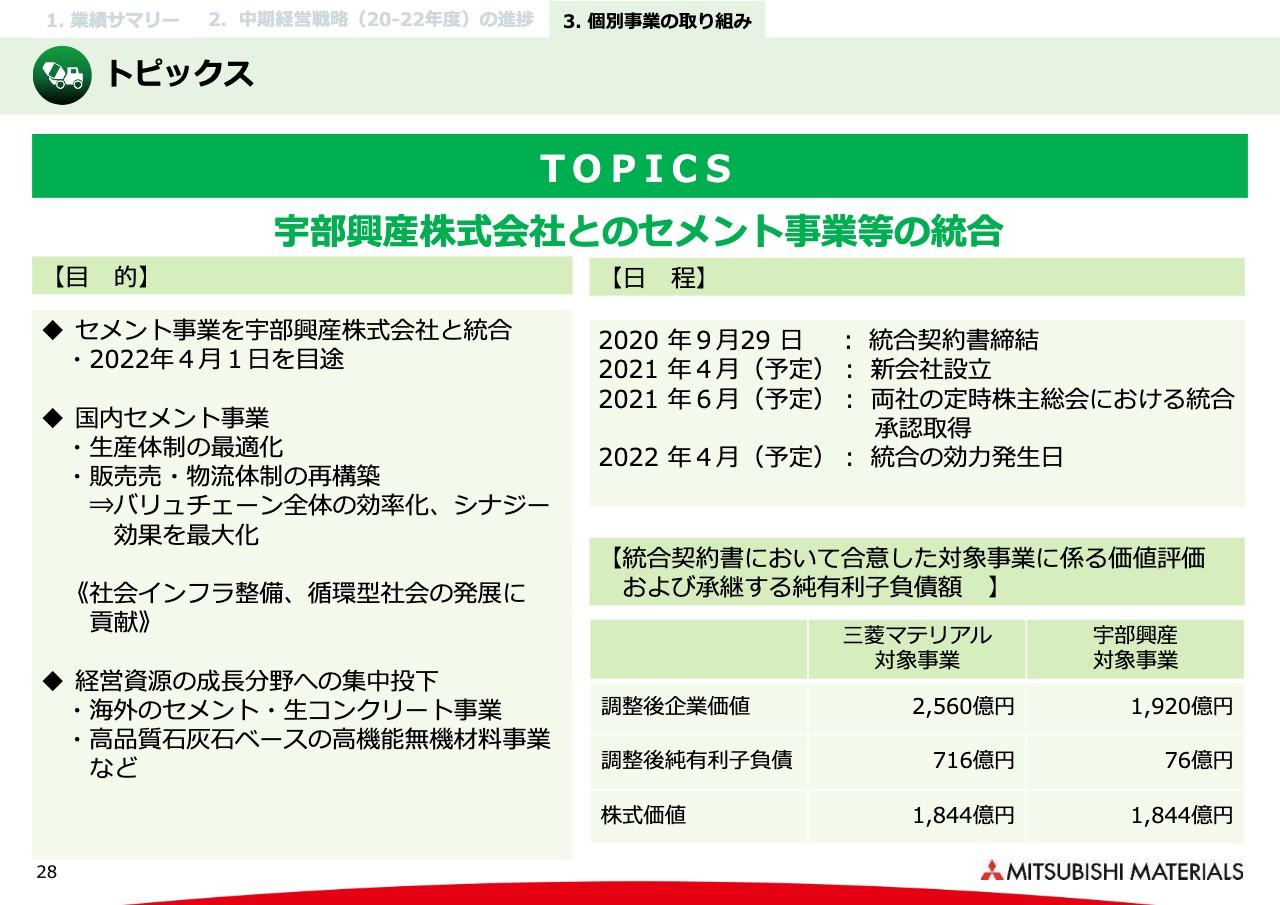

トピックス(セメント事業)

28ページは、何度か触れましたが、宇部興産社とのセメント事業等の統合についてです。すでに公表している内容であり、新たに付け加えることはありませんが、9月末に最終契約を締結した時の公表内容を記載しています。

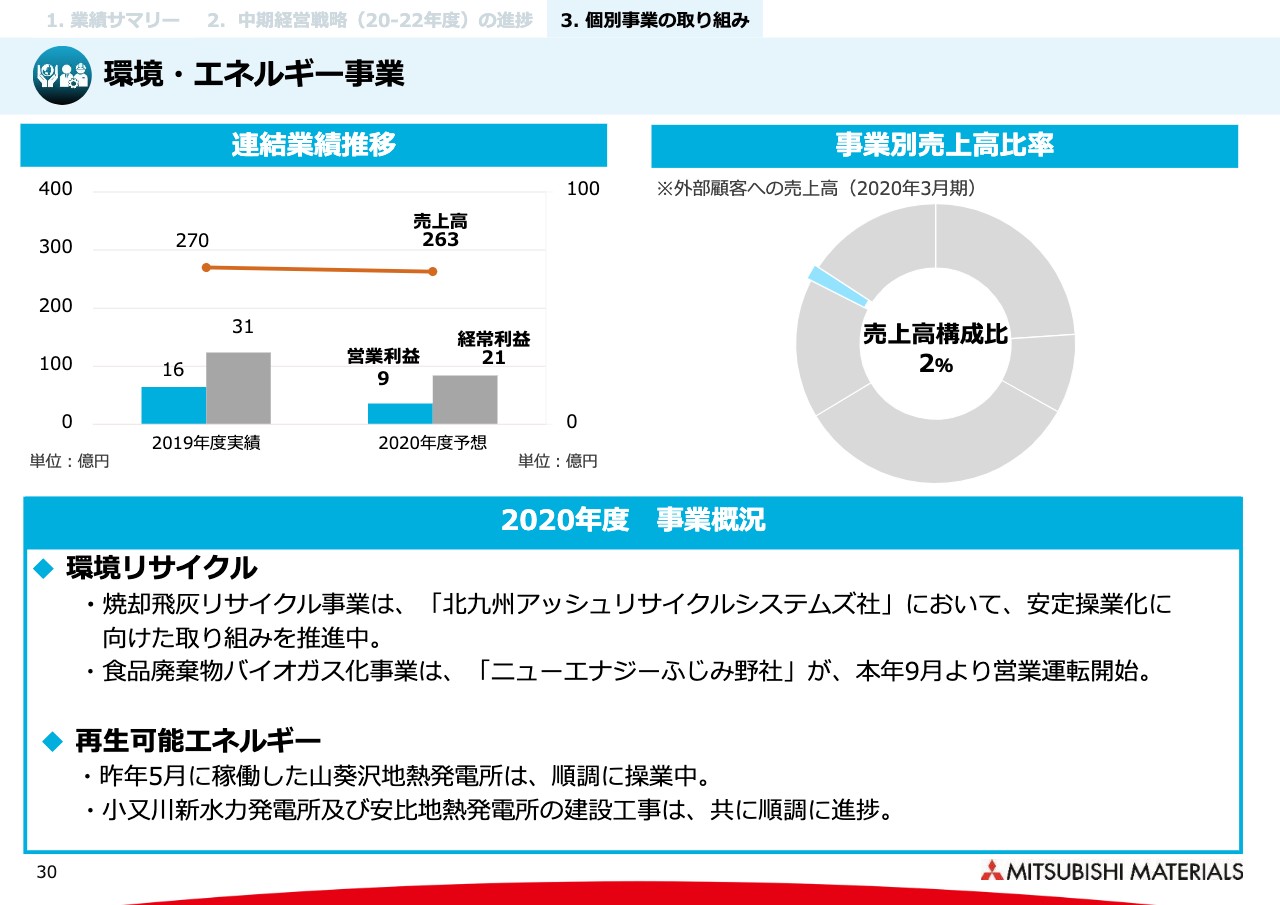

環境・エネルギー事業①

最後のセグメントは、環境・エネルギー事業です。まず、環境リサイクル関係で焼却飛灰のリサイクル事業に取り組み、安定操業化を目指した取り組みを進めています。先ほど、事業ポートフォリオの最適化で触れた、いわゆる食品廃棄物のバイオガス化を行うニューエナジーふじみ野社も順調に立ち上がっています。

一方で、昨今のエネルギー施策の中でも注目を集めつつある地熱発電は、昨年5月に山葵沢の地熱発電所を立ち上げました。これはかなりの規模のものですが、順調に操業しています。また、小又川新水力発電所の建設なども進めております。

環境・エネルギー事業②

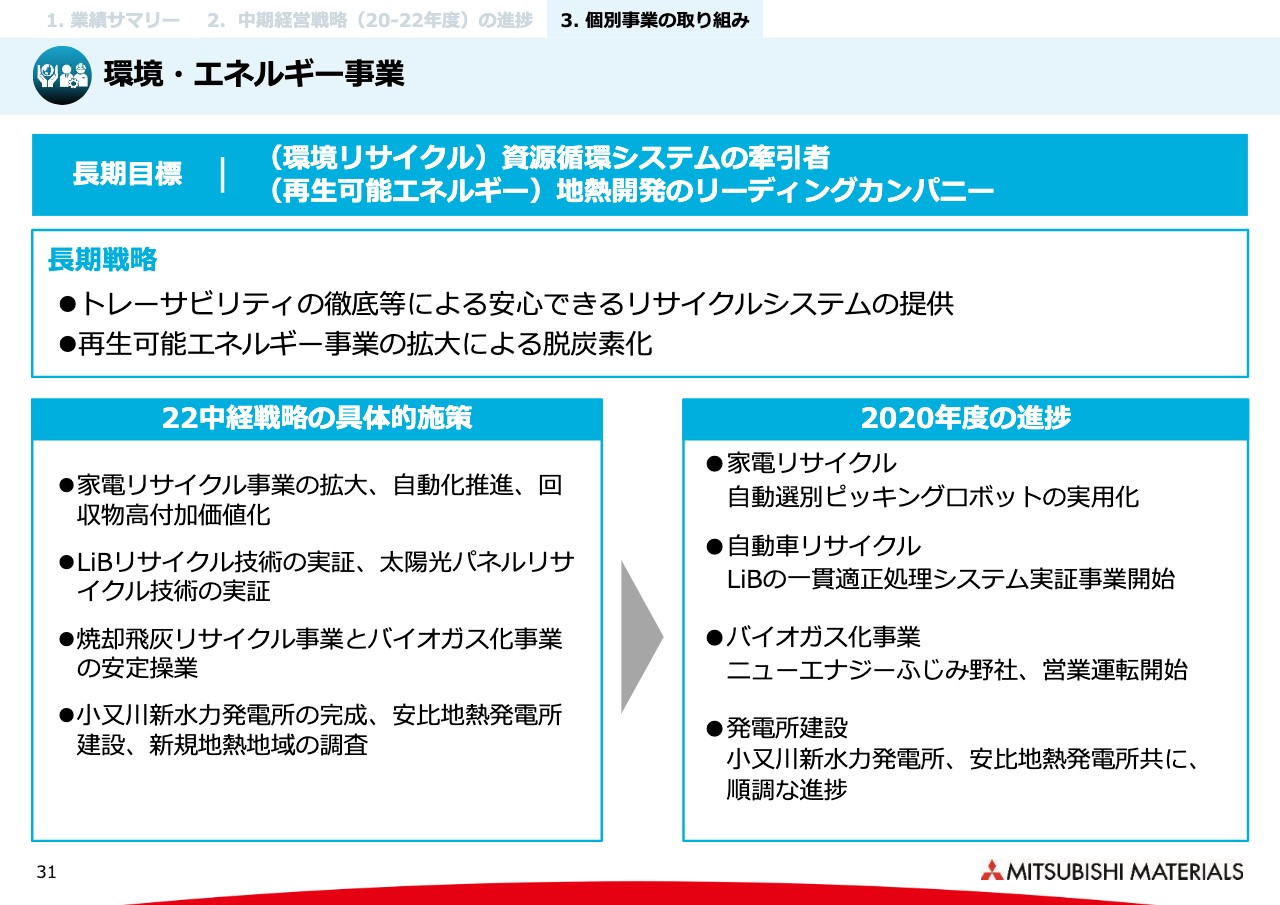

31ページは、環境・エネルギー事業の中期経営戦略における取り組みです。家電リサイクルは、スライドの下のボックスにあるとおり、労働力の確保が難しい点があることから、自動化やロボットを活用したものの技術開発を進めています。

LiBリサイクルについては、一貫適正処理できるような実証事業に応募して、実施できるかたちになり、とり進めているところです。また、今後太陽光パネルの廃棄物がもっと出てきますので、それを確実にリサイクルの流れに乗せる技術の実証を進めています。

トピックス(環境・エネルギー事業)

32ページは、何度か触れましたが「食品廃棄物のバイオガス発電プラント営業運転を開始」ということで、実際にスライドのようなかたちのプラントがすでに立ち上がり、操業を開始しています。

スライドのボックスの一番下に記載している「株式会社地球クラブ」は、いわゆる生協グループの会社ですが、非常に環境意識が高く、電気の特定卸を展開しているところで、そこと契約を締結して電力供給しています。

私からのご説明は以上です。

質疑応答(要旨):RRM社等の事案のP/Lへの影響

Q:RRM社等の事案で当期純利益への影響がマイナス2.93億円とのことだが、詳細を教えてほしい。

A:大きく分けて3種類の財務影響があります。

1つ目は、固定資産を一般的な価格よりも割高で購入していたものです。当期首時点で、資産として残っているものに対し、割高となっていた額を簿価から減じました。

2つ目が骨材等の消耗品の購入で、一定程度過大に請求されていました。各年度で費用処理されてしまっているものもありますが、今年度に購入したものについては、その標準的な価格との差額を、営業外費用に計上しました。

そして最後が、サービス関係です。清掃、輸送、あるいは人員を派遣して行ってきたサービス提供の契約について、公正価格からは高めの請求がなされていた部分がありました。これも先ほどの消耗品と同様の会計処理をしました。

結果、今期の当期連結純損益への影響はマイナス2.93億円となりました。

過去に遡って処置する必要があったかどうかに関しては、過去の四半期ごとの過大請求額が、RRM社の利益レベル、あるいは売上レベルに対して重要なインパクトを与えているかの確認を会計士と共に確認し、「個々の会計期間においては、重要な差異にはあたらない」ということで、過去に遡っての修正はしないという結論となりました。

質疑応答(要旨):RRM社等の事案発生の時期

Q:RRM社等の事案は、いつから発生していたのか?

A:一部の経営幹部が共同で出資をしている会社との不適切な取引は2014年からとなります。

質疑応答(要旨):RRM事案の匿名通報から、決算延期の公表までの経緯

Q:8月12日の匿名通報から、11月2日の決算発表延期の公表まで時間が空いているが、この経緯を教えてほしい。

A:8月12日の通報は、従業員と称するものからの匿名通報であったため、まずは事実関係のヒアリングから始まり、8月末くらいに事実であることが明らかになりました。そこから外部の弁護士を起用して、関係者がどれくらいいるのか、また、不適切な取引がどれくらいあるのかを調べましたが、11月初旬に予定していた決算発表まで、財務的影響を確定するところまで至らなかったため、決算発表を延期するかたちになりました。

質疑応答(要旨):RRM社の経営陣への損害賠償請求

Q:RRM社の一部の関与した経営陣に損害賠償請求しないのか? また、関与した経営陣は現在どうなっているのか?

A:損害賠償請求する可能性はあると思いますが、米国側で起用している弁護士と相談しながら決めていくこととなります。損害賠償しないと決めているわけではなく、現時点ではまだ判断していないということです。損害賠償請求に向かうには、弁護士とともにしっかりとしたエビデンスを固めていくことが必要です。現時点で「損害賠償請求します」ということを断定的に申し上げる状況ではないということでご理解ください。

また、関わった者の多くは解雇しています。

質疑応答(要旨):宇部興産社との統合理由

Q:宇部興産社との統合において、セメント事業のCO2排出量が多いという点が合弁化の判断に影響を与えたか?

A:CO2問題は一段とクローズアップされていますが、避けて通れないもので、1社単独よりも2社の知見を持ち寄ったほうが技術開発やイノベーションのスピードアップが図れるとも考えています。しかし、これが統合する一番の理由ではありません。

質疑応答(要旨):宇部興産社との統合後の戦略

Q:セメント事業では東南アジアでM&Aなどを検討するという話もあったが、宇部興産社との統合後の成長戦略を教えてほしい。また、統合した上での国内工場の再編はどういった絵を描いているのか。

A:基本的に、日本国内のマーケットは今後拡大することはなく、むしろ縮小することを見込んでおかなければいけません。そういった点からしても、海外に成長を求めることとなります。しかしそうした時に、国内のマーケットにどう対応していくのかということと、成長に向けて資金規模を潤沢にしていくことが、方法論としてはよいであろうと考えています。

統合による成長戦略は、当社側の強みである米国事業のカリフォルニアを中心とした海外事業展開に加えて、M&Aについては、アジア、オセアニアがターゲットになると思っており、統合することで変わることはありません。一方で、宇部興産社側は同社が持つ国内の良質な石灰石資源を活用した成長戦略が描けると考えています。

質疑応答(要旨):今後の軸となる事業

Q:今後、セメント事業は持分法適用会社になるとすると、金属、超硬工具などが主力となる印象があるが、御社は今後どういう事業を中心に稼いでいくのか?

A:当社はリサイクル関連でさまざまな取り組みを進めきましたが、例えば灰であったり、バイオガスの残渣など、金属以外のものは引き続きセメント事業で処理していきます。

ただし全体としては、銅を中心とした素材、また超硬工具の原材料であるタングステンは電子材料としての利用拡大が期待されるため、そこにも注力していきます。

私どもとして一番大きいのは、金属事業と環境・エネルギー事業で取り組むリサイクルの部分です。家電などをリサイクルすると金属類が出てきますが、それは製錬所につながっていきます。

リサイクル事業は、使用済みのものを集めるところから、処理をして再利用するところまでバリューチェーンが非常に長く、すべてには携われないものの、範囲の拡大を目指しています。

事業ポートフォリオの中で事業改善が必要としていたものは一定程度進めており、次は新規事業の探索にも力を入れる必要があります。

こうした事業ポートフォリオの最適化はバランスを保ちながら進めることが肝要だと考えています。

※質疑応答部分は、企業提供の要旨になります。