2020年11月11日に行われた、株式会社東芝2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社東芝 執行役上席常務 加茂正治 氏

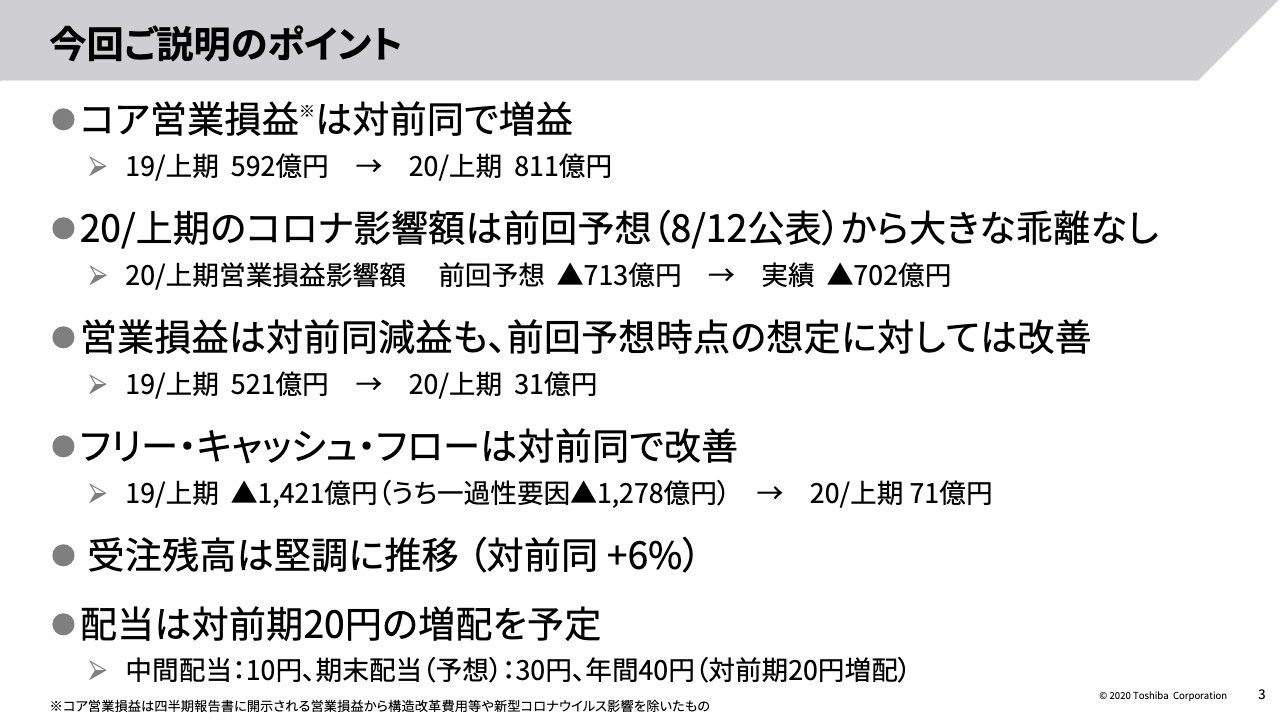

今回ご説明のポイント

加茂正治氏:それでは私から20年度上期実績と通期見通しについて補足説明させていただきます。なるべくポイントを絞ってお話させていただきたいと思います。

3ページをご覧ください。今回のご説明のポイントは6つございます。1点目、コア営業損益は対前年同期で219億円の増益となりました。2点目、コロナ影響について前回の予想から大きな乖離はございません。

3点目、営業損益について前年同期比減益となっておりますが、前回予想時、期初では上期でだいたい100億円から200億円の赤字になるかもしれないとお伝えしましたが、それに対して大幅に改善しているのがポイントとなります。

4点目、フリー・キャッシュ・フローは、対前年同期で大幅に改善し黒字となりました。5点目、受注残高は堅調でございます。最後に、配当につきましては増配を予定しております。

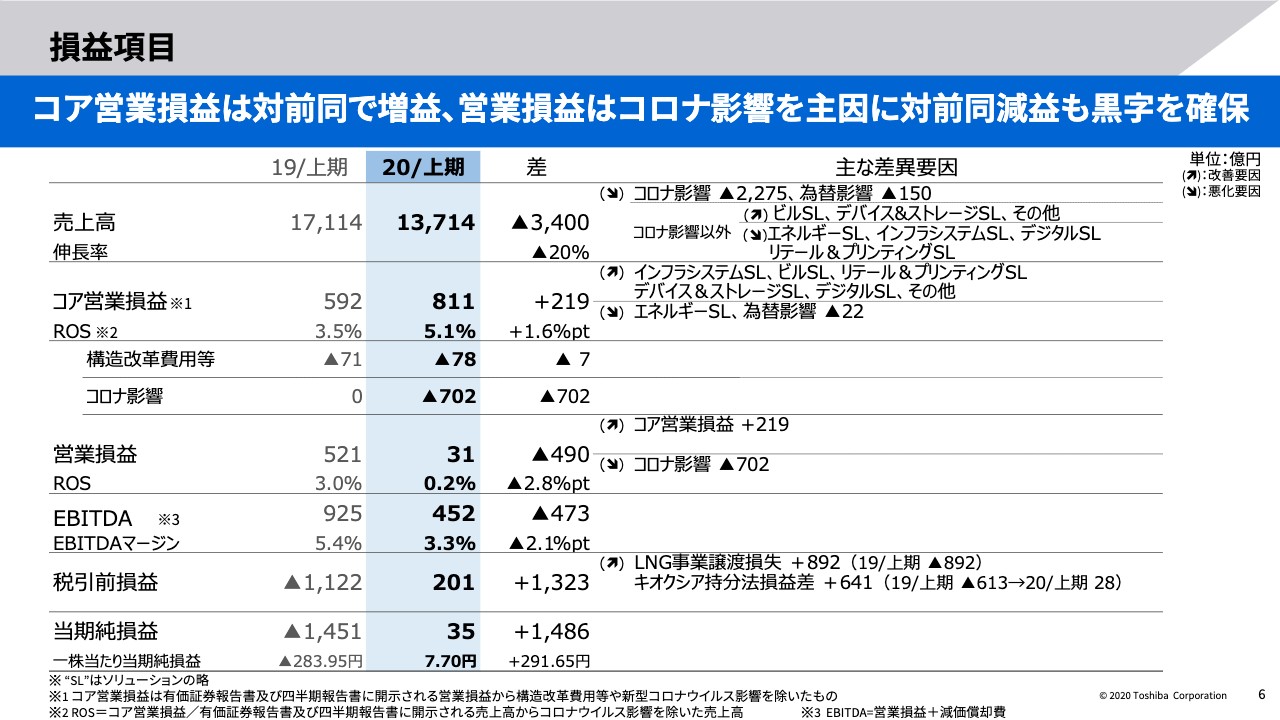

損益項目

6ページをご覧ください。全社の上期業績でございます。ポイントは売上の部分です。前期と比べ3,400億円減収となっております。その右上に「コロナ影響2,275億円」とございます。コロナ影響と実際の差3,400億円の大部分が、上期から下期の売上計上でずれています。

期初から想定しておりましたが、工事等を伴うインデント系の売上が、期初、上期よりも下期偏重になっており、この部分が800億円ございます。

一番下の数字をご覧ください。当期純利益について、有価証券売却益等が発生したり、昨年度LNGにおける損失がありましたが、今期はこれがないため黒字を確保することができました。

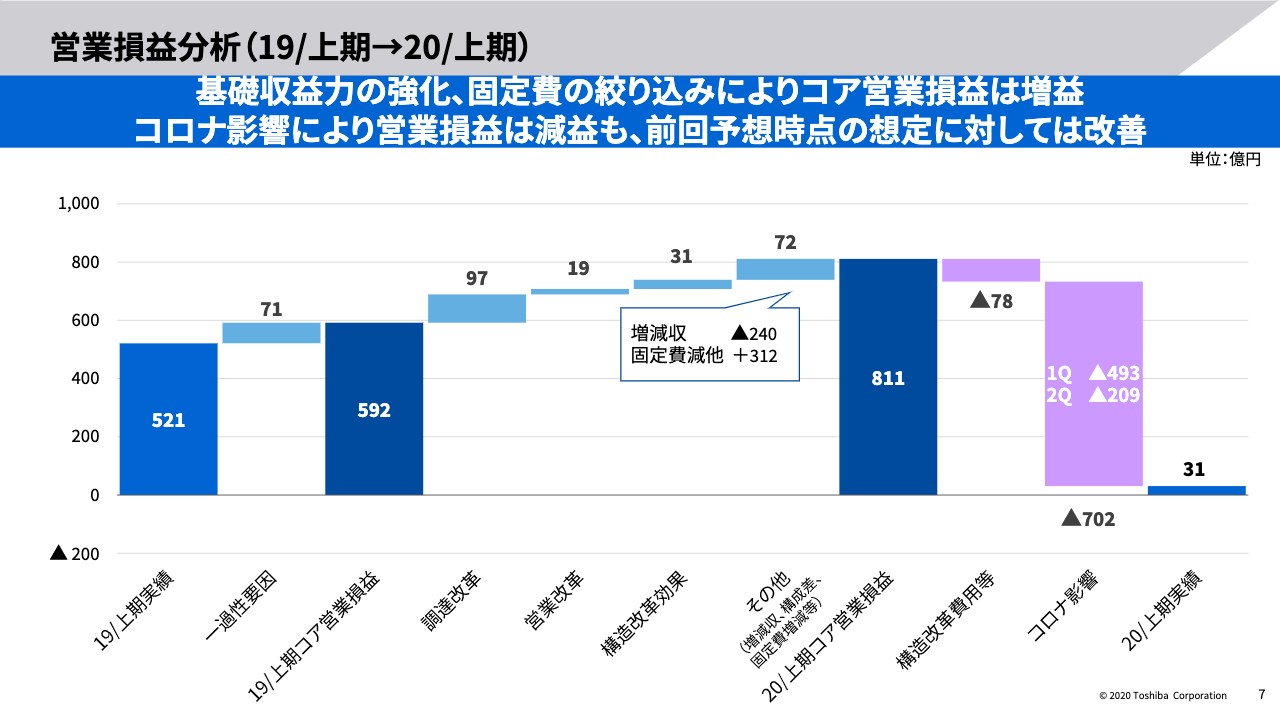

営業損益分析(19/上期→20/上期)

7ページをご覧ください。営業利益がどのように形成されているか、図にしております。中央にある調達改革・営業改革・構造改革効果は、CFT活動と構造改革により、147億円の増益となりました。

その他で72億円の収益増、増益になり、コア営業利益はトータル219億円の増加となりました。72億円の内訳について、増減収マイナス240億円とあります。先ほどお伝えした800億円に、上期と下期のバランスが前期と違うことが影響し、その800億円の限界利益約240億円がマイナス要因となっております。

これに対し固定費減等で312億円、差し引き72億円のプラスとなっております。このうち、162億円が緊急対策等での圧縮になり、残りの150億円と、先ほどお伝えした147億円、合わせて297億円が、いわゆる基礎収益力の強化の部分になります。

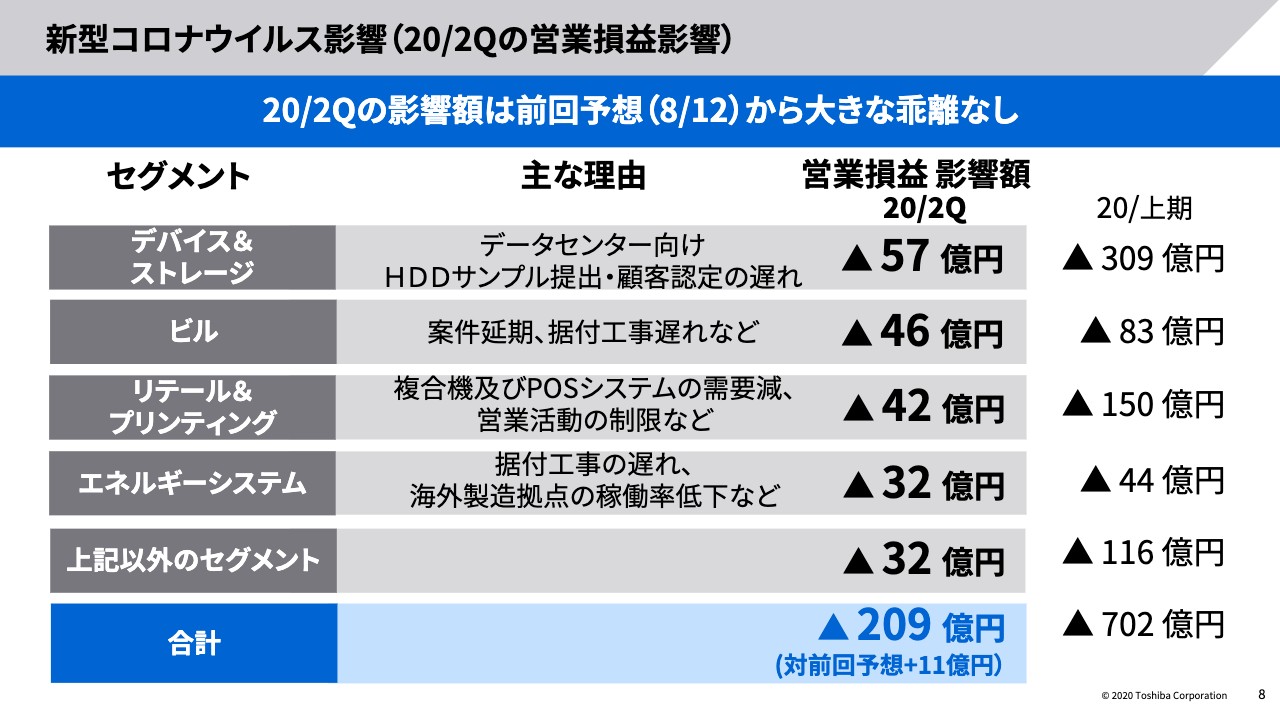

新型コロナウイルスの影響(20/2Qの営業損益影響)

8ページ目をご覧ください。新型コロナウイルスの影響でございます。右から2番目に、第2四半期の数字のみ書き出してございます。

一番上のデバイス&ストレージ、中央のリテール&プリンティング、一番下の上記以外のセグメントをご覧いただくと、第1四半期と比べ第2四半期の影響が小さくなっているのがご覧いただけると思います。

一方で、ビル、エネルギーシステムにつきましては、大型の建設工事を伴うものの、工事の遅れが第2四半期にも大きく響いており、第1四半期と第2四半期は同じぐらい、もしくは第2四半期のほうが影響は大きいです。このあたりは第3四半期以降、正常化を想定しております。

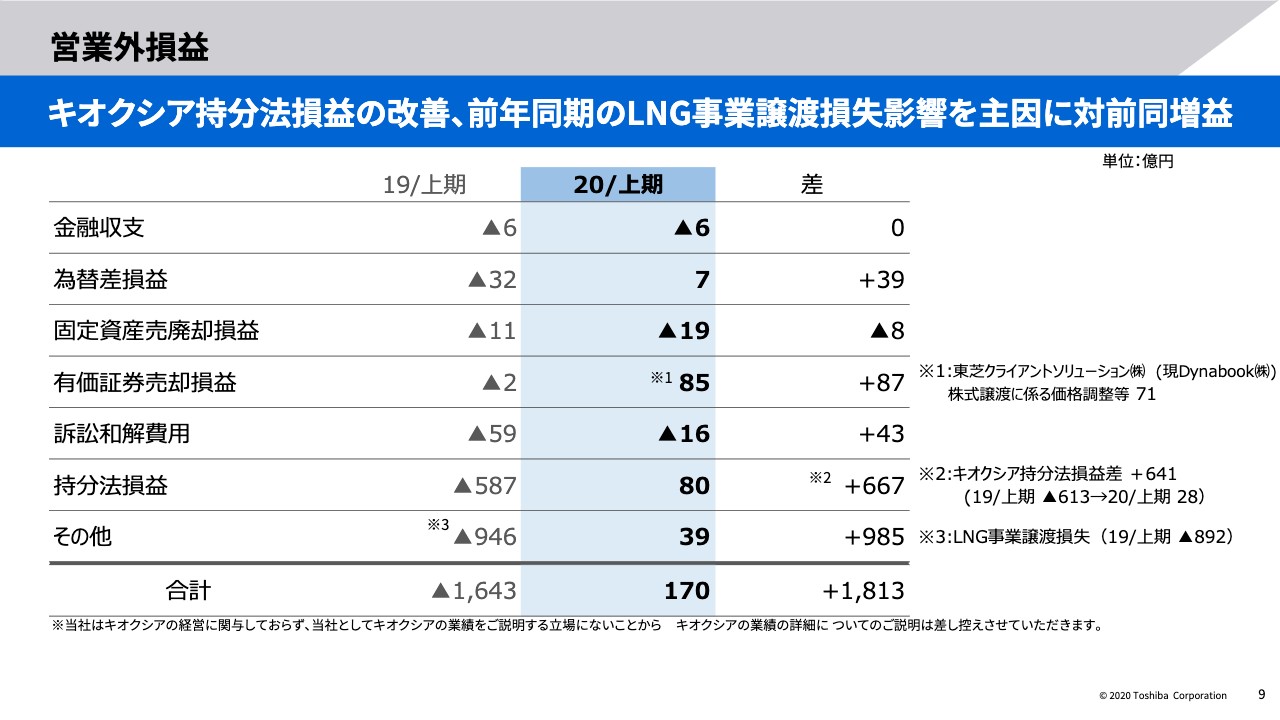

営業外損益

9ページ目をご覧ください。営業外損益について、ポイントは2つございます。有価証券売却損益、持分法損益について、それぞれに右に注記を書いてございます。

有価証券売却損益は、パソコン事業の売却の精算が今期になって起きました。このため71億円プラスとなっており、加えてキオクシアの黒字化が大きく寄与し、営業外損益は170億円の黒字となりました。

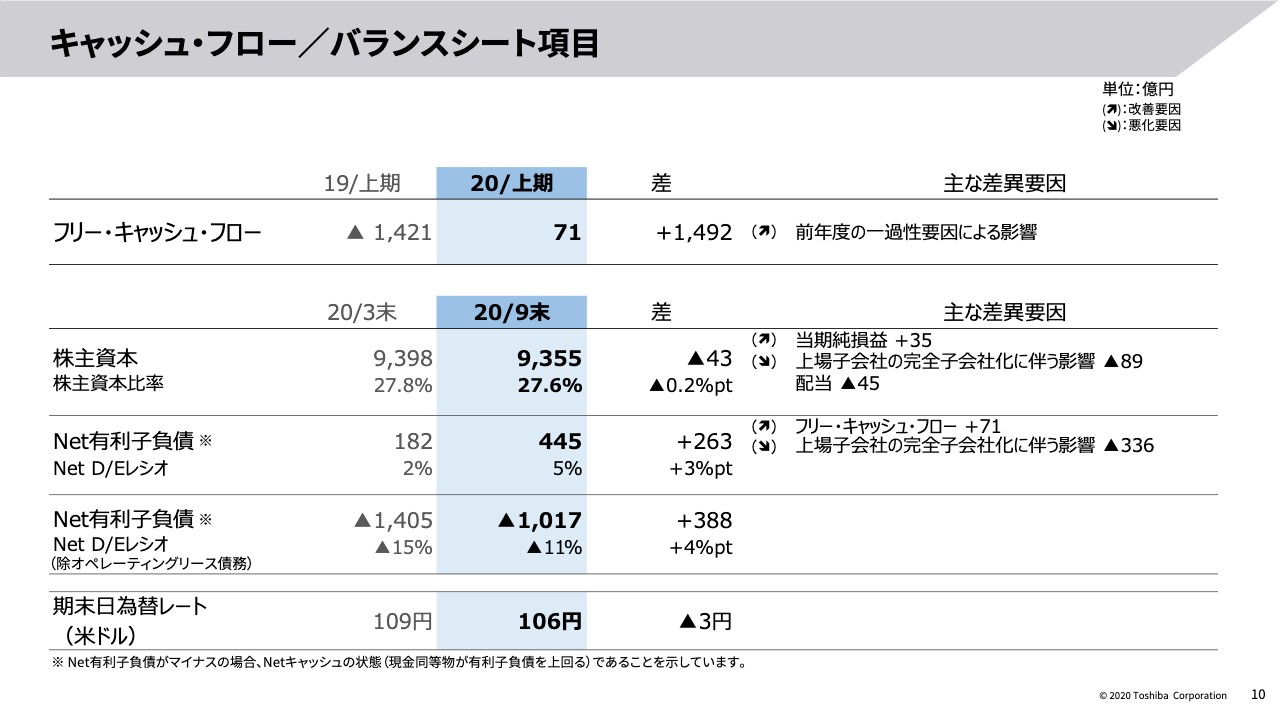

キャッシュ・フロー/バランスシート項目

10ページをご覧ください。10ページは1つだけで、フリー・キャッシュ・フローを一番上に記載しており、71億円の黒字でございます。内訳を次の11ページで詳しくご説明いたします。

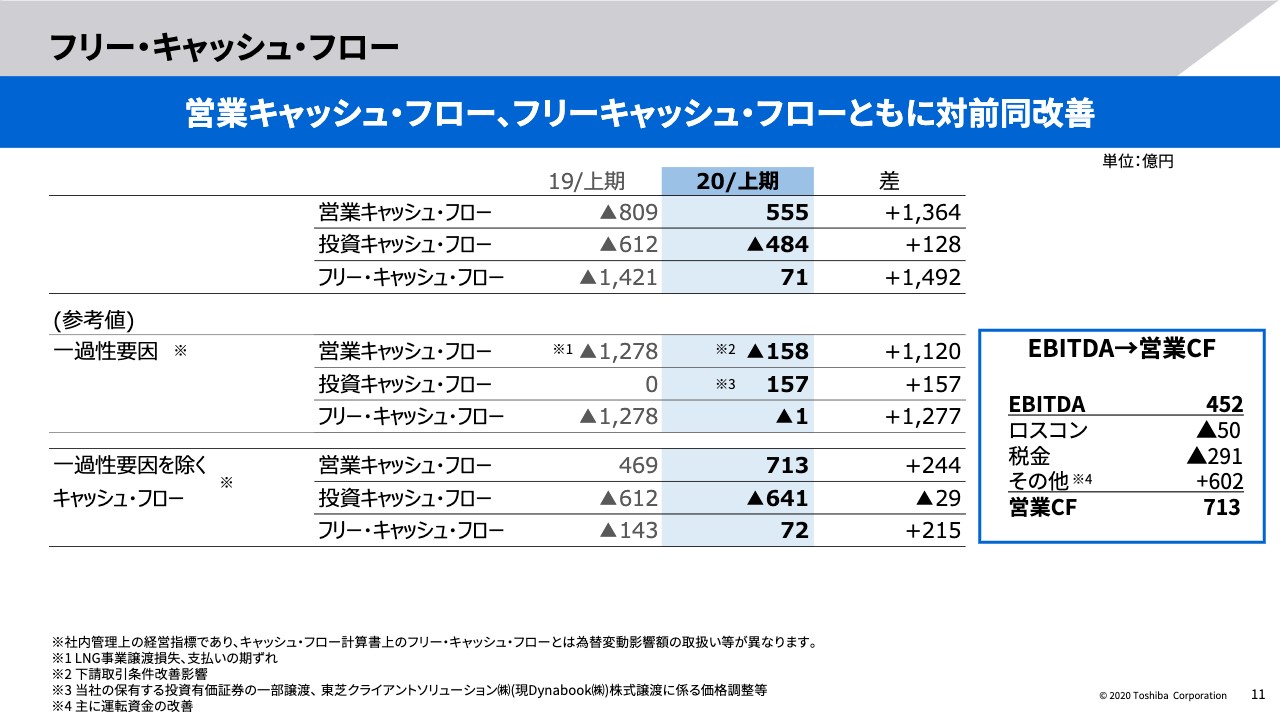

フリー・キャッシュ・フロー

フリー・キャッシュ・フローについて、中央に一過性要因の数字がございます。一過性要因について、20年上期は営業キャッシュ・フローの押し下げ要因として下請法がございます。

一方で、投資キャッシュ・フローは157億円、パソコン事業の精算金等でプラスがございました。この部分が打ち消し合い、一過性要因でマイナス1億円です。実力値ともいえる、それを除くキャッシュ・フローは72億円になったわけですが、その大きな要因は右の四角書きの部分をご覧ください。

EBITDAから営業キャッシュ・フローへの計算が書いてございます。この中で、その他としてプラス602億円とございます。売掛金・棚卸、並びに前渡金の減少が1,430億円あり、買掛・前受の減少がも680億円ございました。この2つの差額で、その他602億円、運転資金が改善したということでございます。結果として、フリー・キャッシュ・フローが黒字となっております。

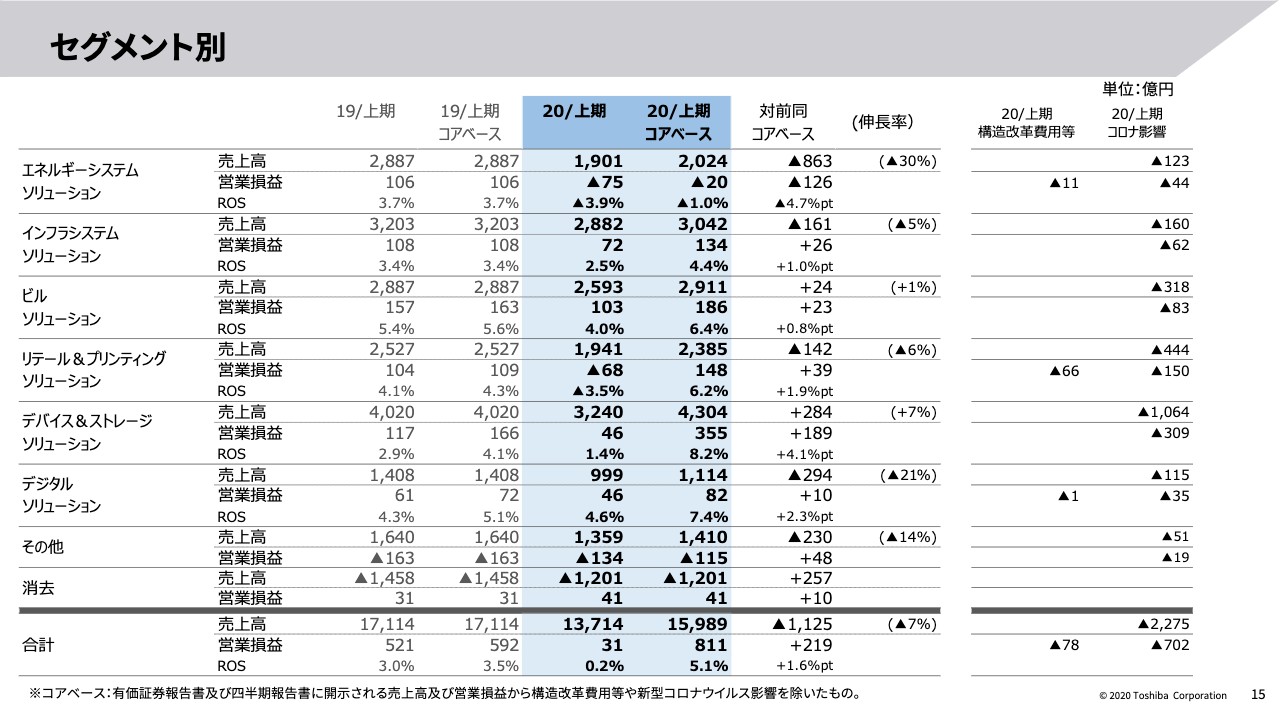

セグメント別

続きまして15ページはセグメント別になります。こちらはまとめ図になりますが、各セグメント別に、ポイントを申し上げたいと思います。

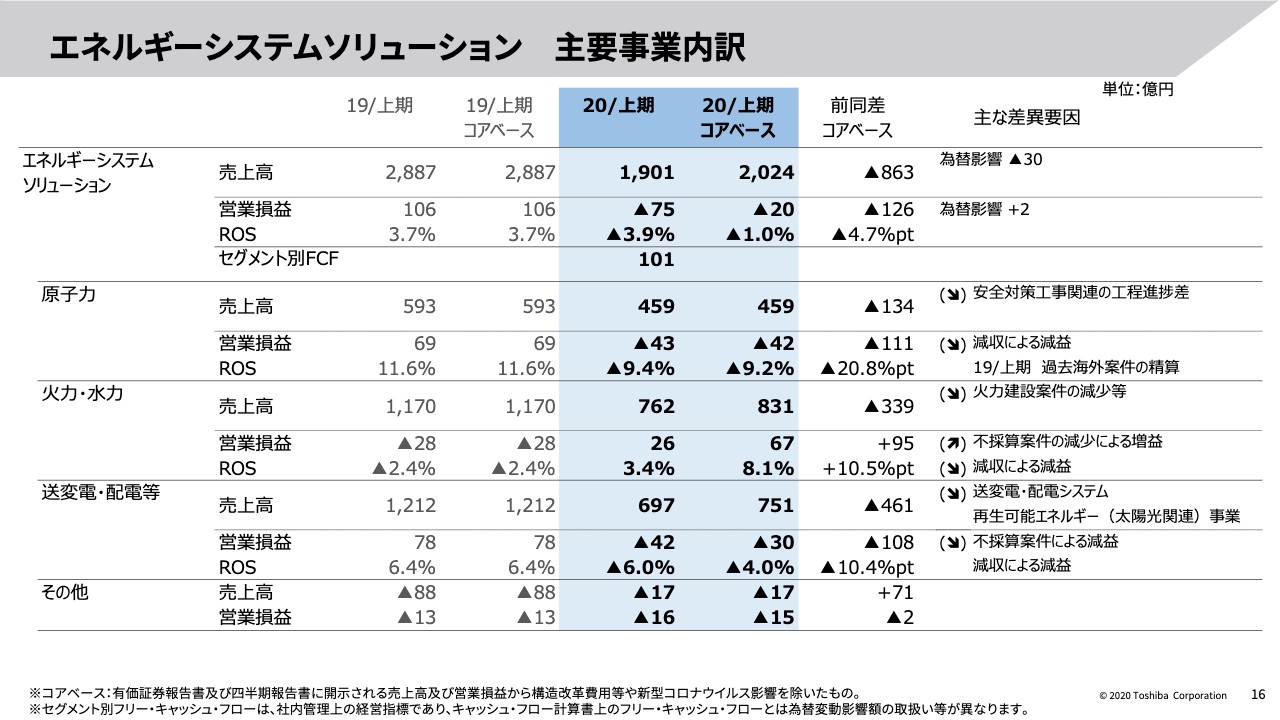

エネルギーシステムソリューション 主要事業内訳

16ページをご覧ください。エネルギーシステムソリューションでございます。通期ではコアベース対前年増益を予想しておりますが、先ほどお伝えした上下のずれが大きく影響しており、上期では126億円の減益になっております。

上から3番目の火力・水力のコアベース・営業利益をご覧ください。前期赤字の部分は前期比95億円の増益のため、黒字転換いたしました。

またインドを中心に、当初想定よりも工事の進行に大きな遅れが出てきております。その分、Covid影響が大きくなっており、上期で55億円、通期で70億円の営業利益影響を予想しております。

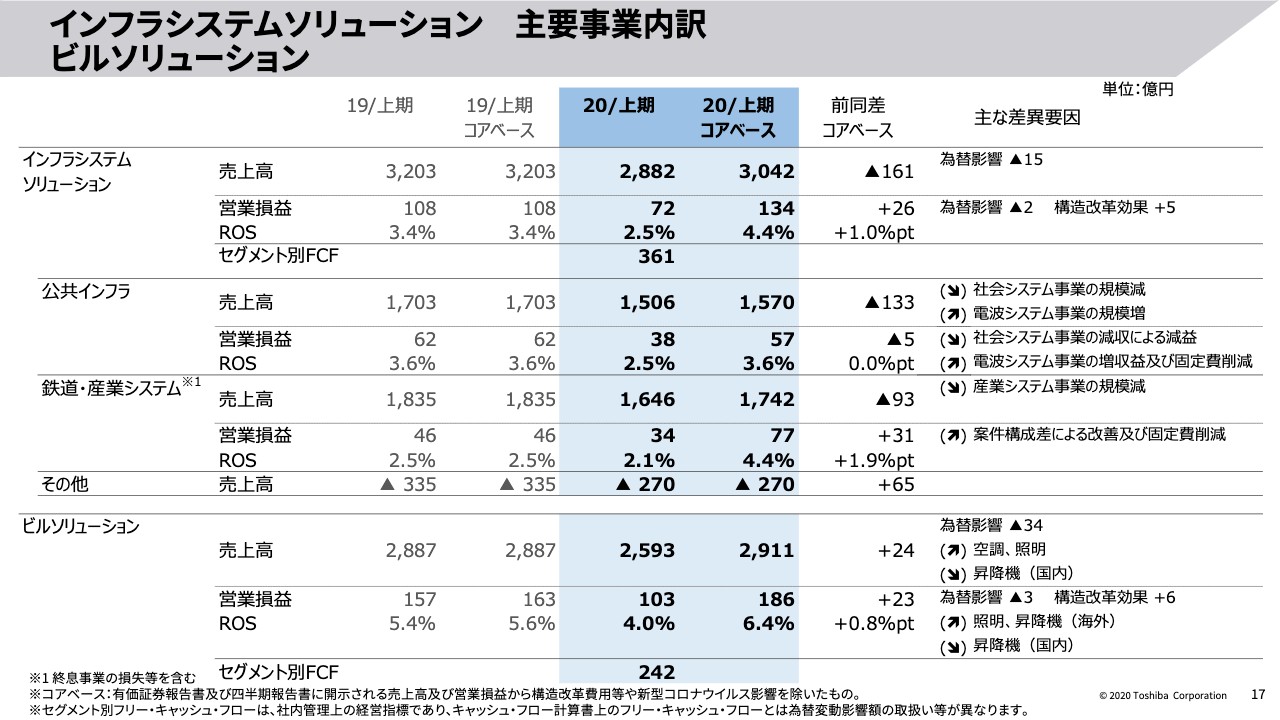

インフラシステムソリューション 主要事業内訳 ビルソリューション

17ページは、インフラシステムソリューションとビルソリューションです。両セグメントとも上期増益となりました。インフラについては、Covid影響が当初想定したよりも大きくなり、上期62億円の減益要素となっております。一方で、下期はそれが一部解消し、インフラの通期のCovid影響は50億円となっております。

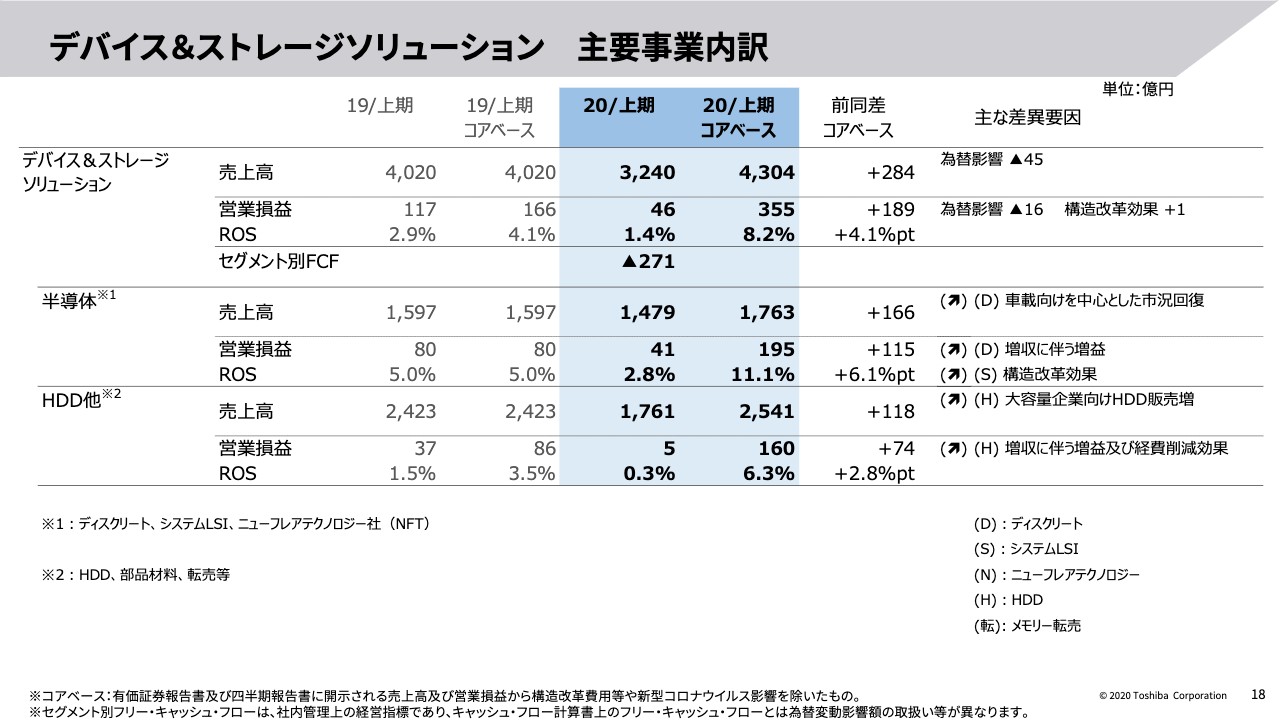

デバイス&ストレージソリューション 主要事業内訳

続きまして、デバイス&ストレージソリューションです。このセグメントについて、これまでの構造改革、CFT活動により、コアベースで最も増益するセグメントですが、一方で、一番大きくCovidの影響を受けております。ハードディスク工場の操業低下も含め上期で309億円と、大きな影響を受けております。

一方で、下期は改善の見通しがあり、下期のCovid影響は営業利益ベースで71億円となります。下期は、すでにリリースさせていただいたシステムLSI事業に関連する構造改革を実行する予定でございます。

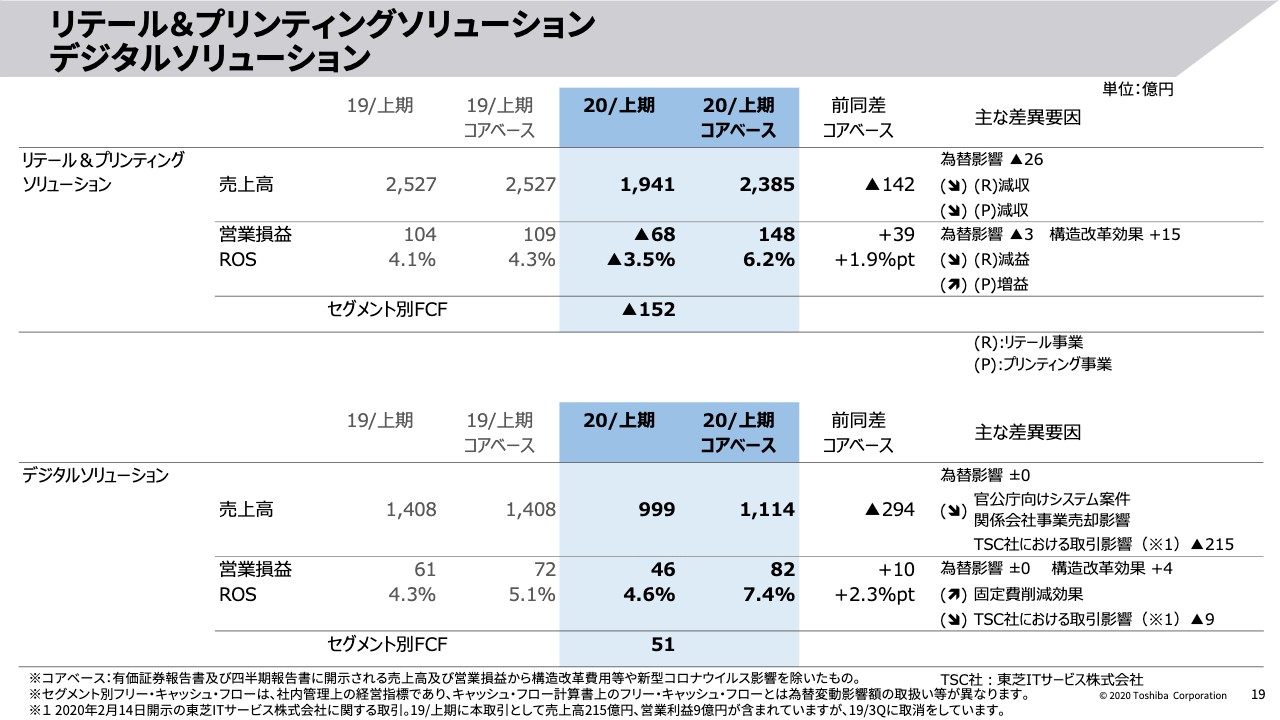

リテール&プリンティングソリューション デジタルソリューション

リテール&プリンティングソリューションですが、こちらはテックの決算発表があったため割愛させていただき、デジタルソリューションにについてです。

デジタルソリューションでは、プロジェクトの売上計上が同様に下期偏重になっていることと、昨年あったTSCの循環取引の影響により、294億円売上が減少いたしました。一方で売上減少にもかかわらず、コアベースでは10億円の増益と、収益改善が進んでおります。

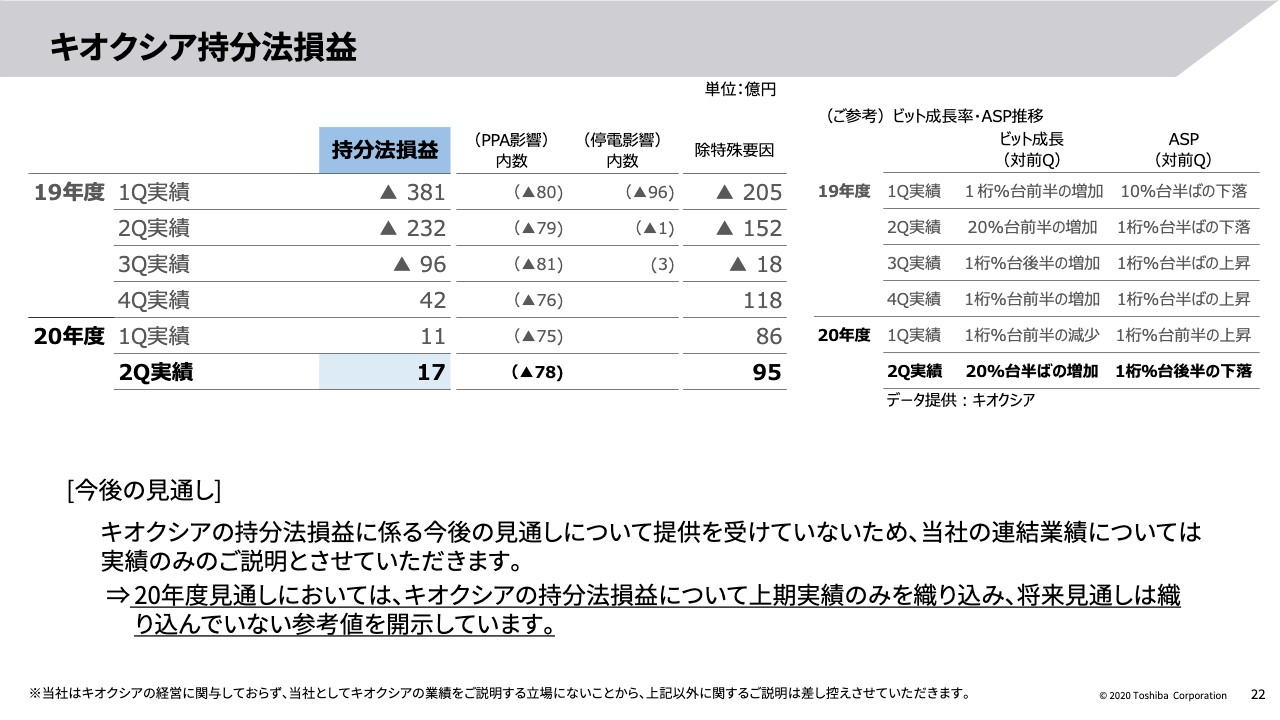

キオクシア持分法損益

キオクシアについての補足も同様にご参照いただければと思います。

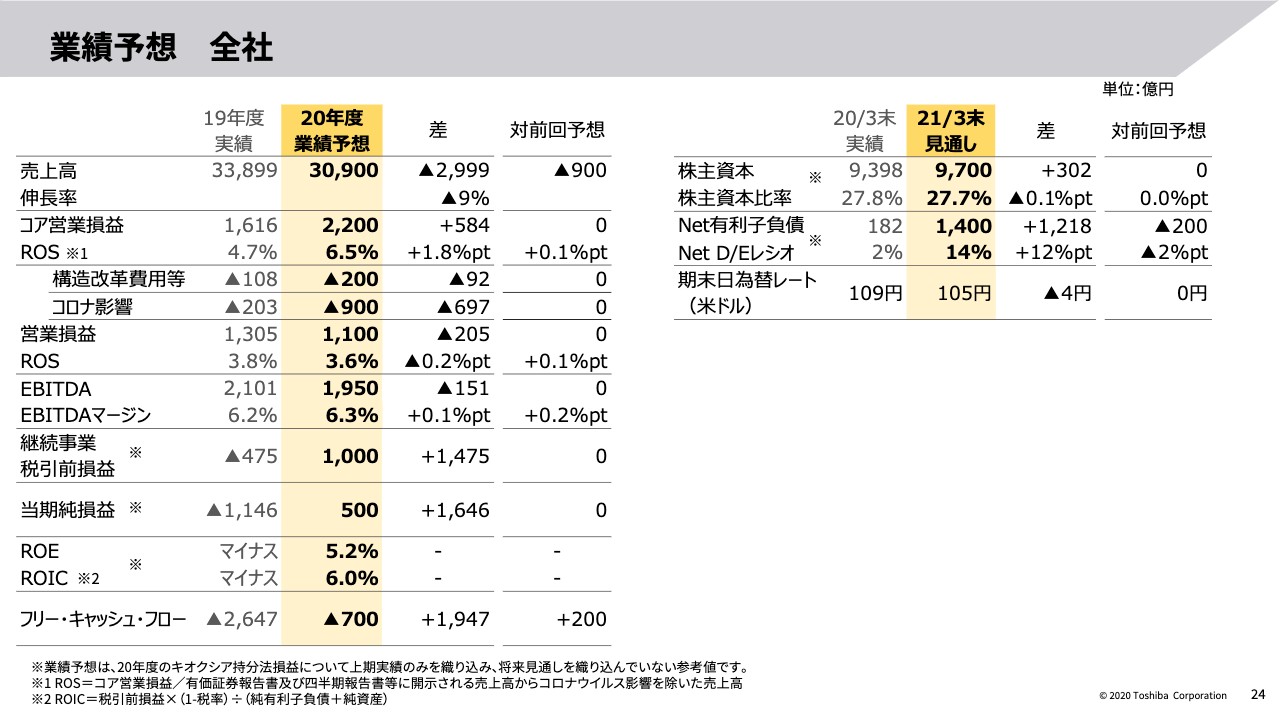

業績予想 全社

24ページは通期の業績予想になります。内訳については、この後のページでご説明いたしますが、ここは売上について少し触れさせていただきます。

売上は前回予想よりも900億円下振れとなっております。内容について、Covid影響が売上に500億円効いております。これ以外にHUAWEI(ファーウェイ)等の影響も大きく、コアの部分で500億円の減収、Covidで400億円の減収となり、合わせて900億円の減収を見通しております。

一方で、収益改善が進んでおりますので、営業利益はこれまでの予想どおり据え置きとなっております。1番下の行について、一言だけ触れさせていただきます。フリー・キャッシュ・フローは、対前回予想プラス200億円となっております。こちらは投資時期のずれ等を勘案し、200億円の上方修正としました。

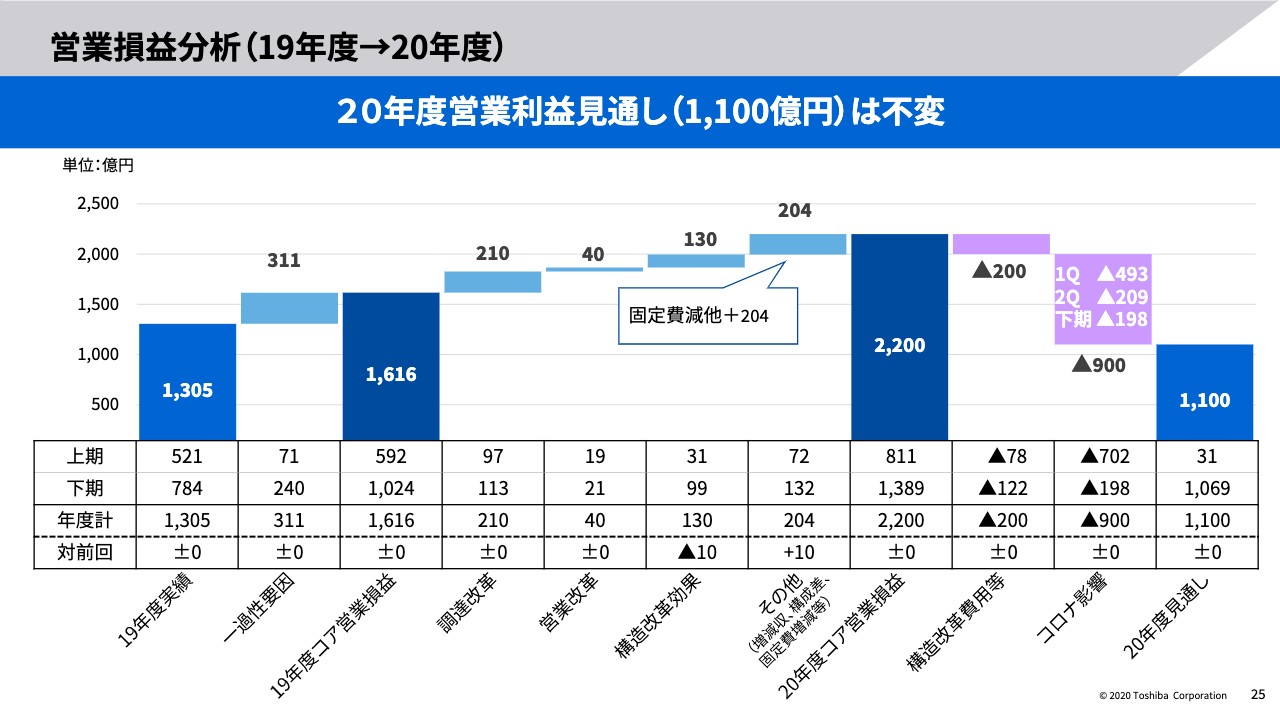

営業損益分析(19年度→20年度)

25ページをご覧ください。上期はCFT活動と構造改革で147億円と報告いたしました。ここが通期は、210億円プラス、40億円プラス、130億円プラスの380億円となります。

その他の204億円と合わせて、584億円のコア営業利益増となる計画でございます。その他の204億円という数字は、先ほどお伝えした上下の売上計上月のずれが上期の数字には入っておりましたが、通期では解消し、固定費減等のため204億円の増益要因となっております。

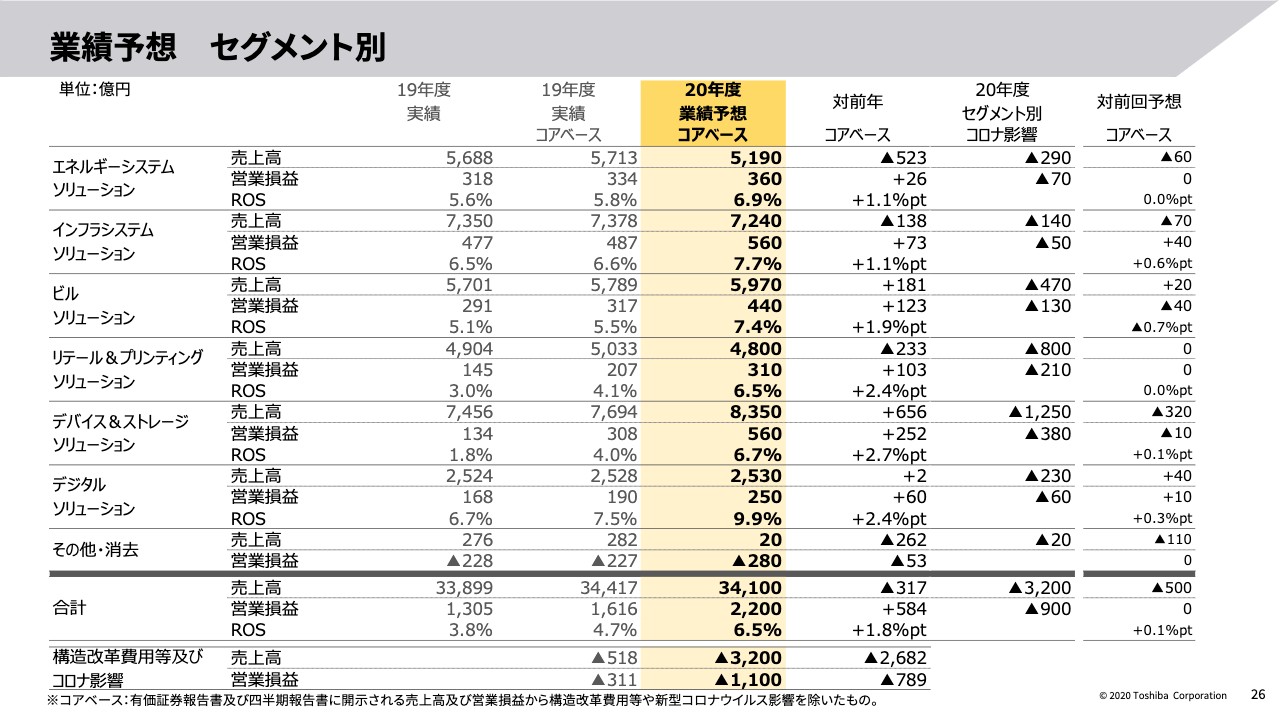

業績予想 セグメント別

セグメント別について、26ページをご覧ください。右に対前回コアの予想の差額があります。デバイス&ストレージソリューションをご覧ください。売上はマイナス320億円となっております。HUAWEI等の影響が大きな要因になります。

右から2番目の列もCovidの影響で、期初より少し修正をしております。エネルギーシステムソリューションについて、インドの影響が大きくなった結果、期初よりもCovid影響を大きく見ております。一方で、全体の影響額、900億円は据え置きとなっております。

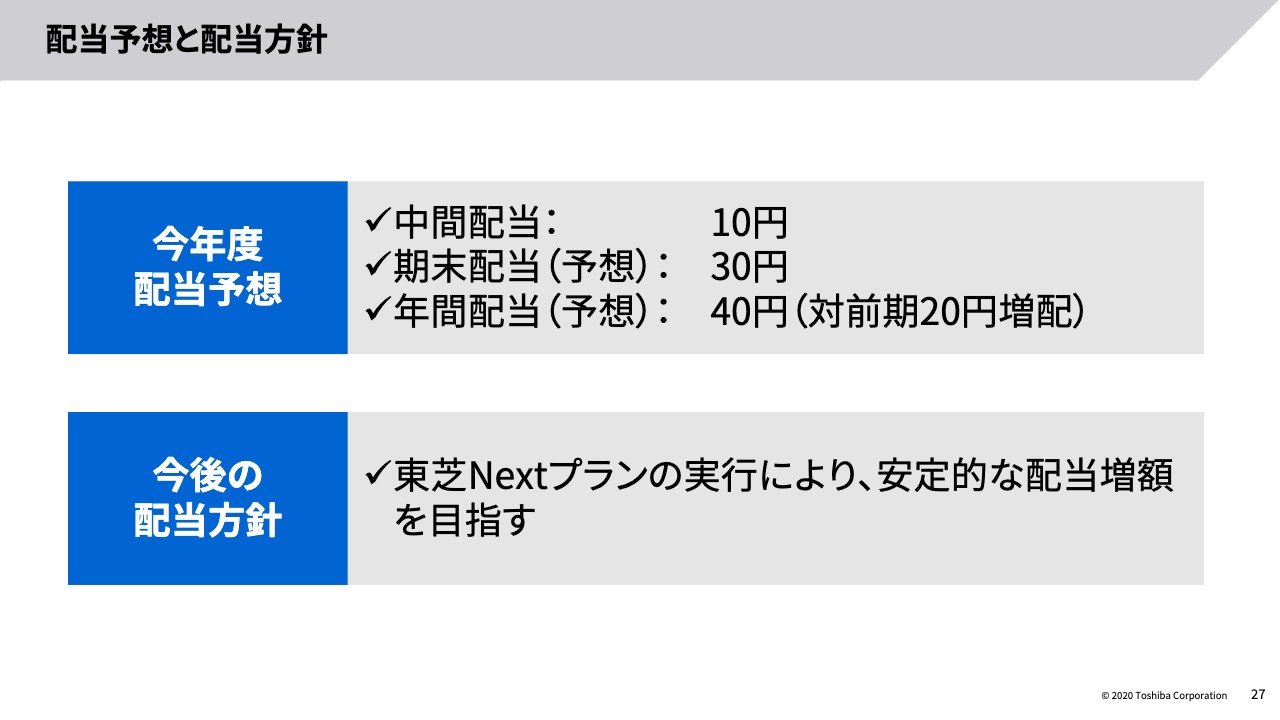

配当予想と配当方針

27ページは配当ですのでご参照ください。

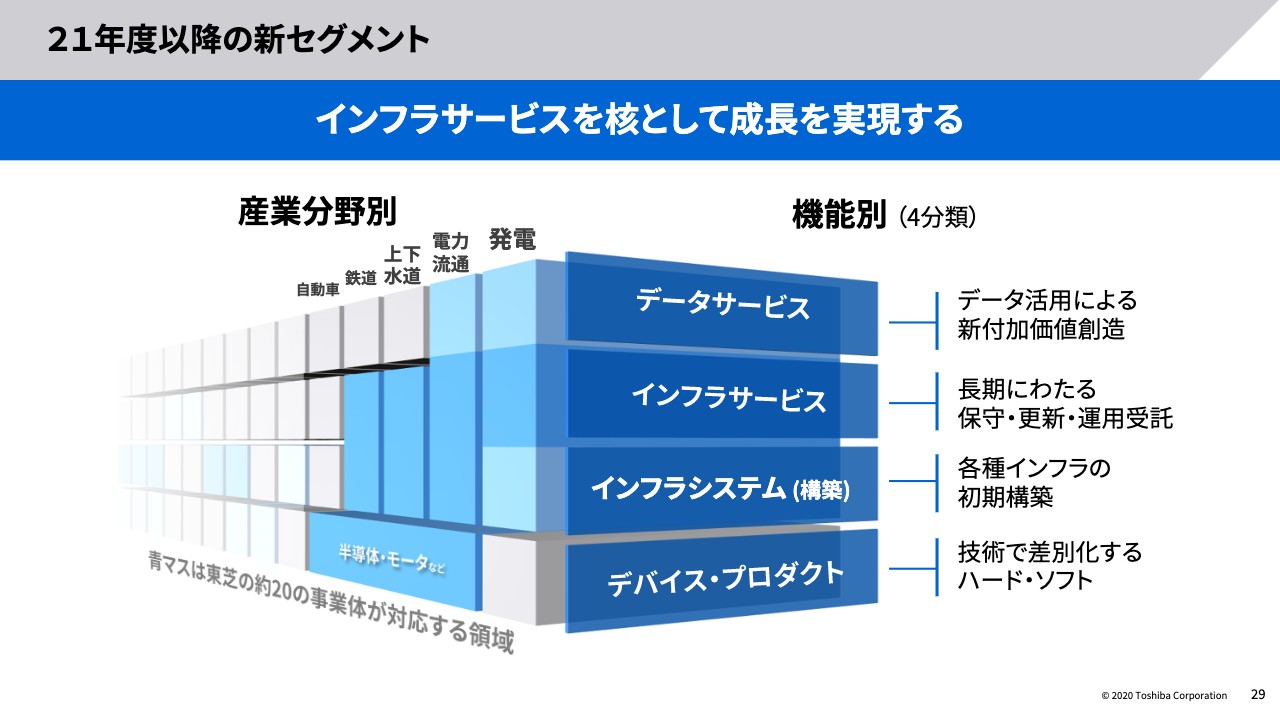

21年度以降の新セグメント

最後に新セグメントについてです。29ページの新しいセグメントの図は、データサービス、インフラサービス、インフラシステム、デバイス・プロダクトと4つございます。

このうち、下の3つについて分類を詳細に行い、ROIC並びにROSがきちんと提出できるかたちとしております。

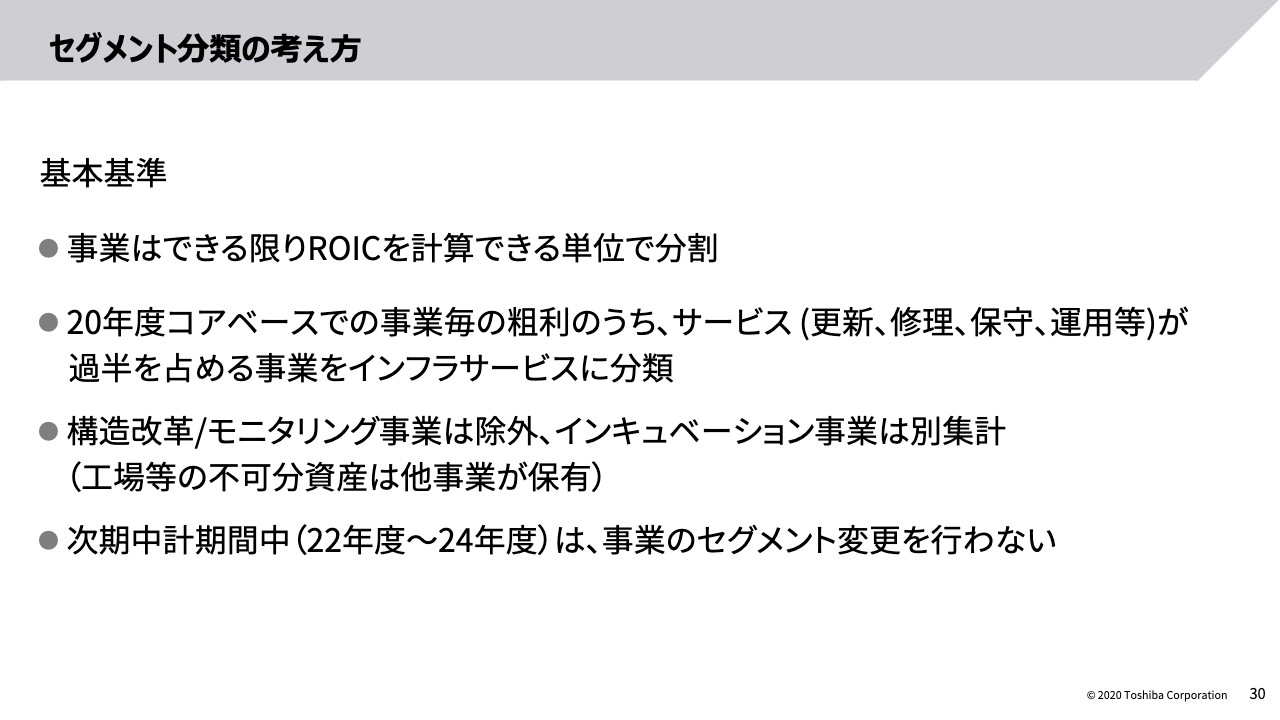

セグメント分類の考え方

その考え方でございますが、30ページをご覧ください。今回の分類の考え方として、基本基準を4つ決めております。1点目は、事業はできる限りROIC(ロイック)を計算できる単位で分割することです。

2点目は、分割した事業はコアベースでの事業ごとの粗利のうち、サービスの粗利が過半を占める事業を、インフラサービスと分類いたしました。3点目は、構造改革・モニタリング事業は除外し、インキュベーション事業は別集計にします。また次期中計期間中、22年度から24年度の間は、事業のセグメント変更は行わない方針でございます。

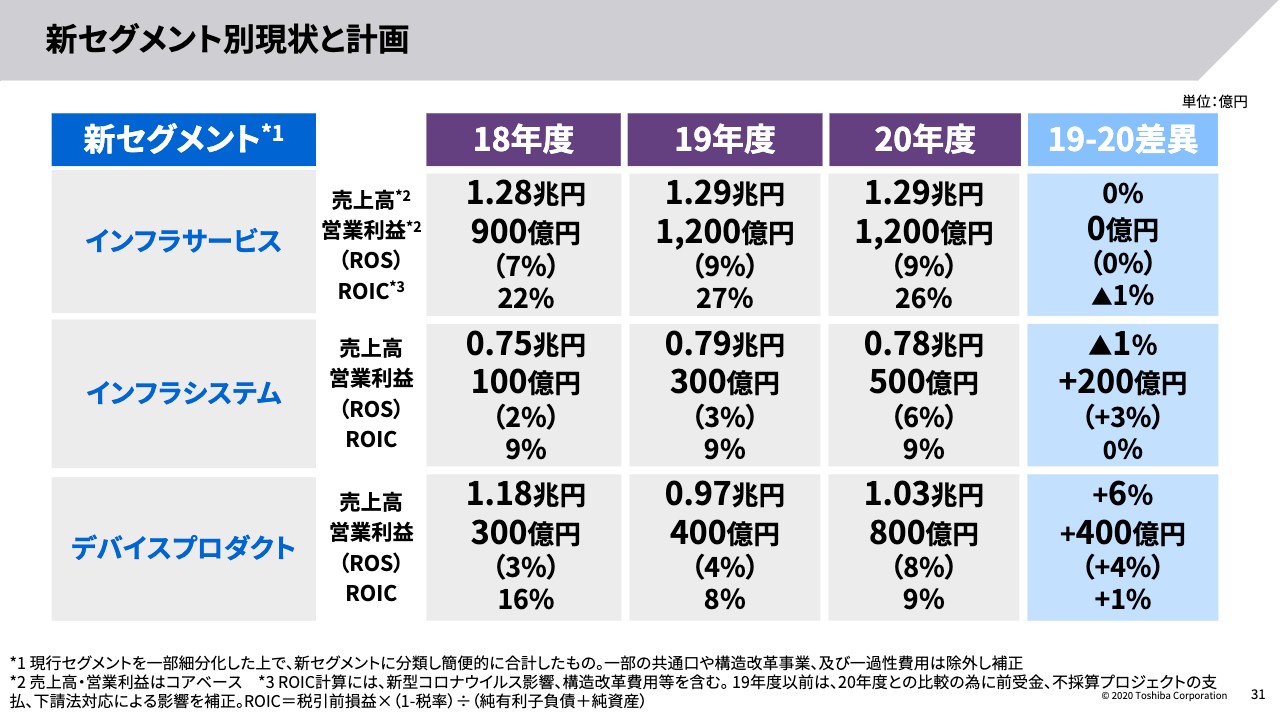

新セグメント別現状と計画

この方針に基づき、算出したのが31ページでございます。先ほどお見せしたものと同じ数字でございます。一方で、6月の数字とは少し異なっております。この違いは、30ページの再定義に従い、セグメントを再分割したことによります。

また、ROIC・ROSの計算について、いわゆるロスコンや下請法の影響がございますので、ここの影響を避けるため、20年度を基準に18年度・19年度をApple to Appleで比べられるよう、補正をかけた数字となっています。私からは以上です。

司会者:当社からのご説明は以上でございます。