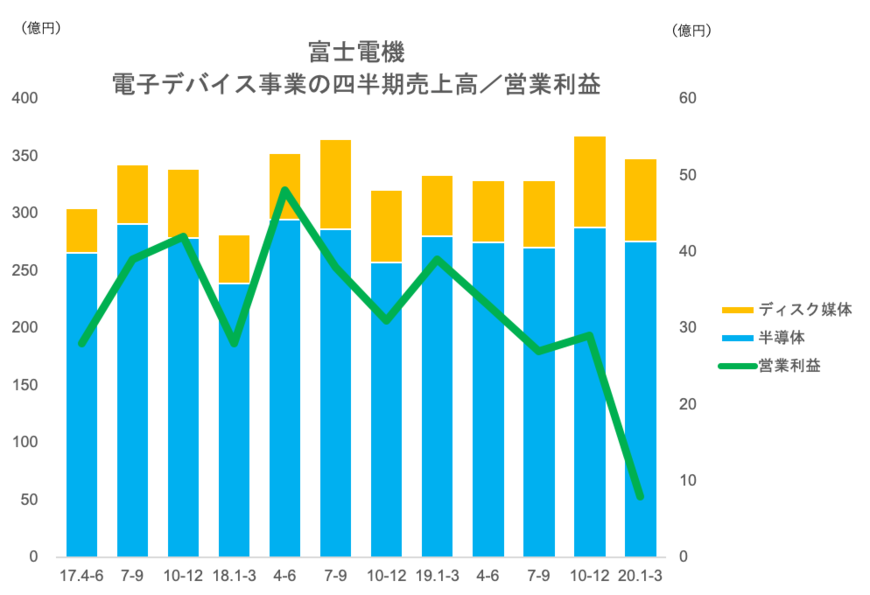

富士電機㈱の2019年度(20年3月期)における電子デバイス事業(半導体+ディスク媒体)の業績は、売上高が前年度比0.1%増の1374億円、営業利益は同38%減の97億円だった。半導体は産業用の需要減で減収だったが、ディスク媒体はデータセンター向けの需要増で増収増益になった。

半導体は0.8%の減収

新型コロナウイルスの影響によって、インド、マレーシアなどの海外連結子会社の決算・監査手続きに遅れが生じたため、当初予定より業績発表が遅れた。

電子デバイス事業のうち半導体だけに限ると、売上高は同0.8%減の1109億円だった。分野別の売り上げ構成比は、産業モジュールが45%(18年度は49%)、産業ディスクリートが20%(同22%)、自動車が35%(同29%)。電気自動車(xEV)向けパワー半導体は増収だったが、米中貿易摩擦と新型コロナの影響によって中国市場を中心に産業用の需要が減少した。

19年度は新型コロナによって全社ベースで売上高180億円強、営業利益50億円強のマイナス影響があった。半導体に関しては、増産に伴う設備投資の増加に加え、製品修理費用の発生も利益の押し下げ要因になった。19年度の電子デバイス事業の設備投資実績は313億円(18年度は281億円)だった。

半導体受注は自動車堅調で5%増

19年度の受注高は全社ベースで同3%減の9011億円になったが、このうち半導体は同5%増と拡大した。産業ディスクリートは同12%減だったが、産業モジュールは同2%増、自動車は同20%増となったことが寄与した。

受注高を第4四半期(20年1~3月)に限ると、対前年同期比で産業ディスクリートは横ばい、産業ディスクリートは7%増、自動車は24%増と堅調に推移した。前工程の稼働率は80%強を維持しており、在庫も適正水準だという。

中期計画を維持

20年度(21年3月期)の業績見通しは、新型コロナの影響などを鑑み公表していない。半導体の4~6月期について、中国は2~3月に落ち込んだ反動で対前年同期比増収を見込むが、欧州はロックダウンの影響で4~5月も低迷が続き減収になる見込み。分野別で自動車は、エンジン車向けの減収を電動車向けの増収がカバーし、若干増加するとみており、20年度はこの傾向が続く見通しだ。ディスク媒体の売り上げは、データセンター向けが堅調なため大きく下ぶれすることはないという。

北澤通宏社長は「23年度までの5カ年中期計画を変更するつもりは一切ない。設備投資も半導体を中心に前倒しで進めている。車載用IGBTは間違いなく増えていく」と述べた。

電子デバイス産業新聞 編集長 津村 明宏