2020年2月13日に行われた、ソニーフィナンシャルホールディングス株式会社2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:ソニーフィナンシャルホールディングス株式会社 常務取締役 清宮裕晶 氏

決算のポイント

清宮裕晶氏:ソニーフィナンシャルホールディングス、清宮でございます。ただ今より、お手元のプレゼンテーション資料に沿って、当社グループの2019年度第3四半期連結業績についてご説明します。

スライド4をご覧ください。当社グループの2019年度第3四半期決算のポイントについてご説明します。第3四半期までの9ヶ月間の業績が想定を上回り、経常収益、経常利益、および当期純利益の通期業績予想を上方修正しました。また、通期の配当予想を、1株あたり65円から70円に増額修正しました。今後の配当の判断には連結修正利益を用い、その30パーセント程度を配当額の目安とします。

ソニー生命では、第3四半期までの9ヶ月間において、家族収入保険の販売減少により、前年同期に比べて新契約高が減少しました。この新契約高減少による新契約獲得費用の減少と、保有契約高の拡大などにより、経常利益は増益となりました。

なお、第3四半期、3ヶ月間の新契約価値は、米ドル建一時支払終身保険の料率改定や法人向け商品の販売再開により前四半期から増加しました。また、新契約マージンは商品構成の変化などにより上昇しました。

連結業績ハイライト

次のスライドをご覧ください。当社グループの連結業績についてご説明します。経常収益は前年同期に比べ26.3パーセント増加の1兆4,260億円、経常利益は、9.7パーセント増加の812億円となりました。

ソニー⽣命:業績ハイライト(単体)

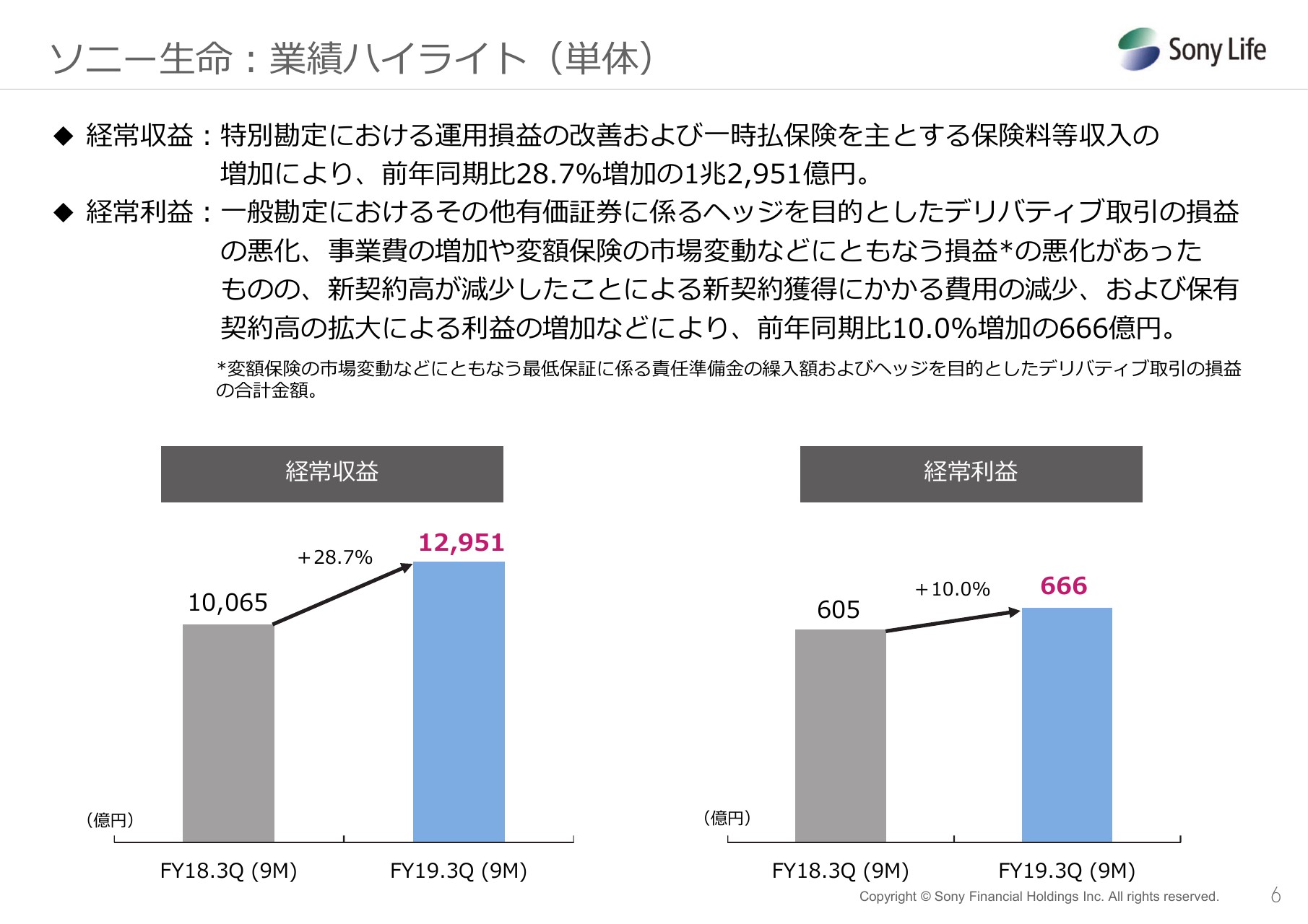

続きまして、ソニー生命の業績をご説明します。ソニー生命の経常収益が特別勘定における運用損益の改善および一時支払保険を主とする保険料等収入の増加により、前年同期に比べ28.7パーセント増加の1兆2,951億円となりました。

経常利益は、一般勘定におけるその他有価証券に係るヘッジを目的としたデリバティブ取引の損益の悪化、事業費の増加や、変額保険の市場変動などにともなう損益の悪化があったものの、新契約高が減少したことによる新契約獲得にかかる費用の減少および保有契約高の拡大による利益の増加などにより、10パーセント増加の666億円となりました。

ソニー⽣命:業績(単体)①

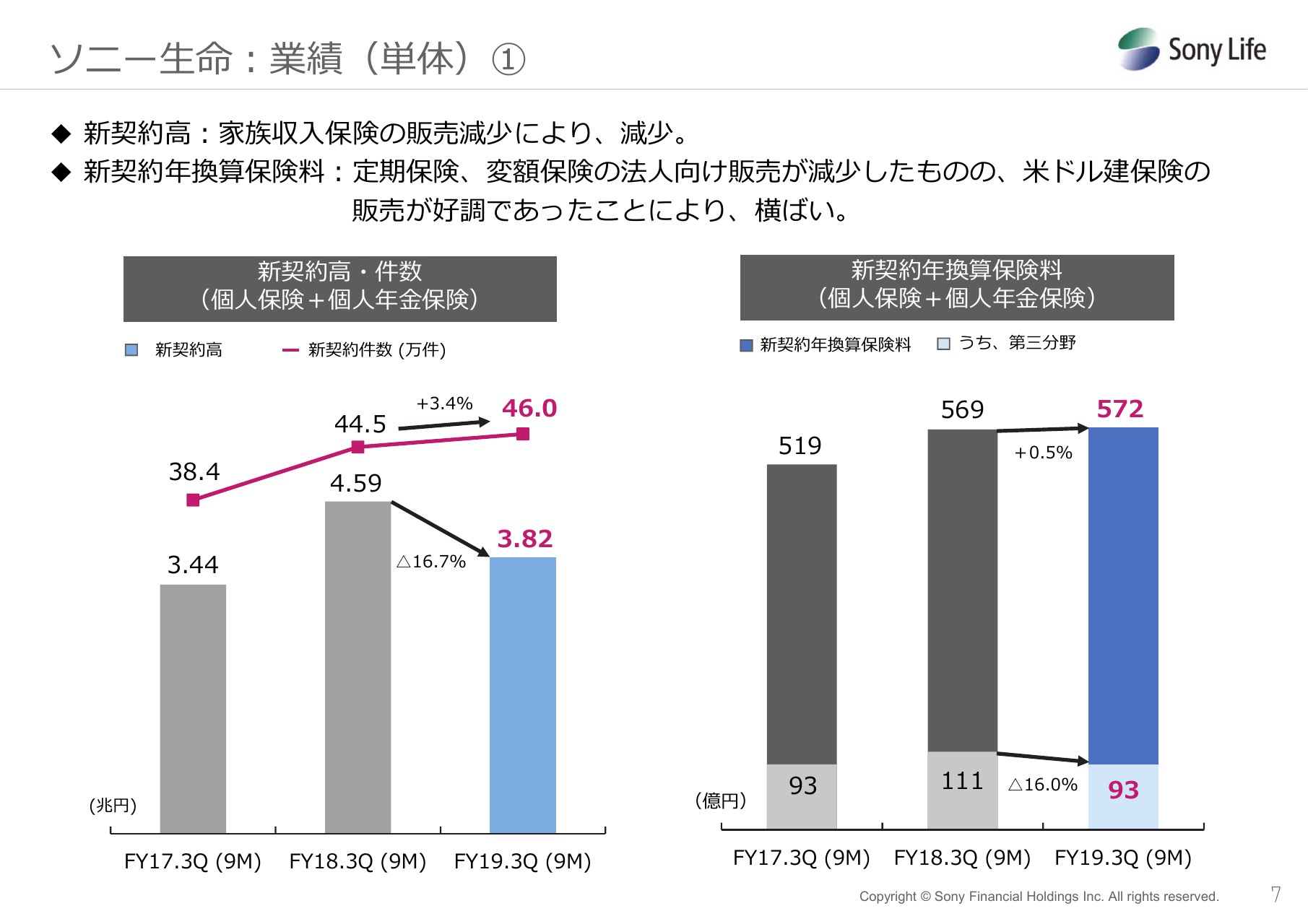

次のスライドをご覧ください。新契約高が家族収入保険の販売減少により、前年同期に比べ16.7パーセント減少の3兆8,282億円となりました。

また、新契約年換算保険料は、定期保険、変額保険の法人向け販売が減少したものの、米ドル建保険の販売が好調であったことにより前年同期比横ばいの572億円となりました。

ソニー⽣命:業績(単体)②

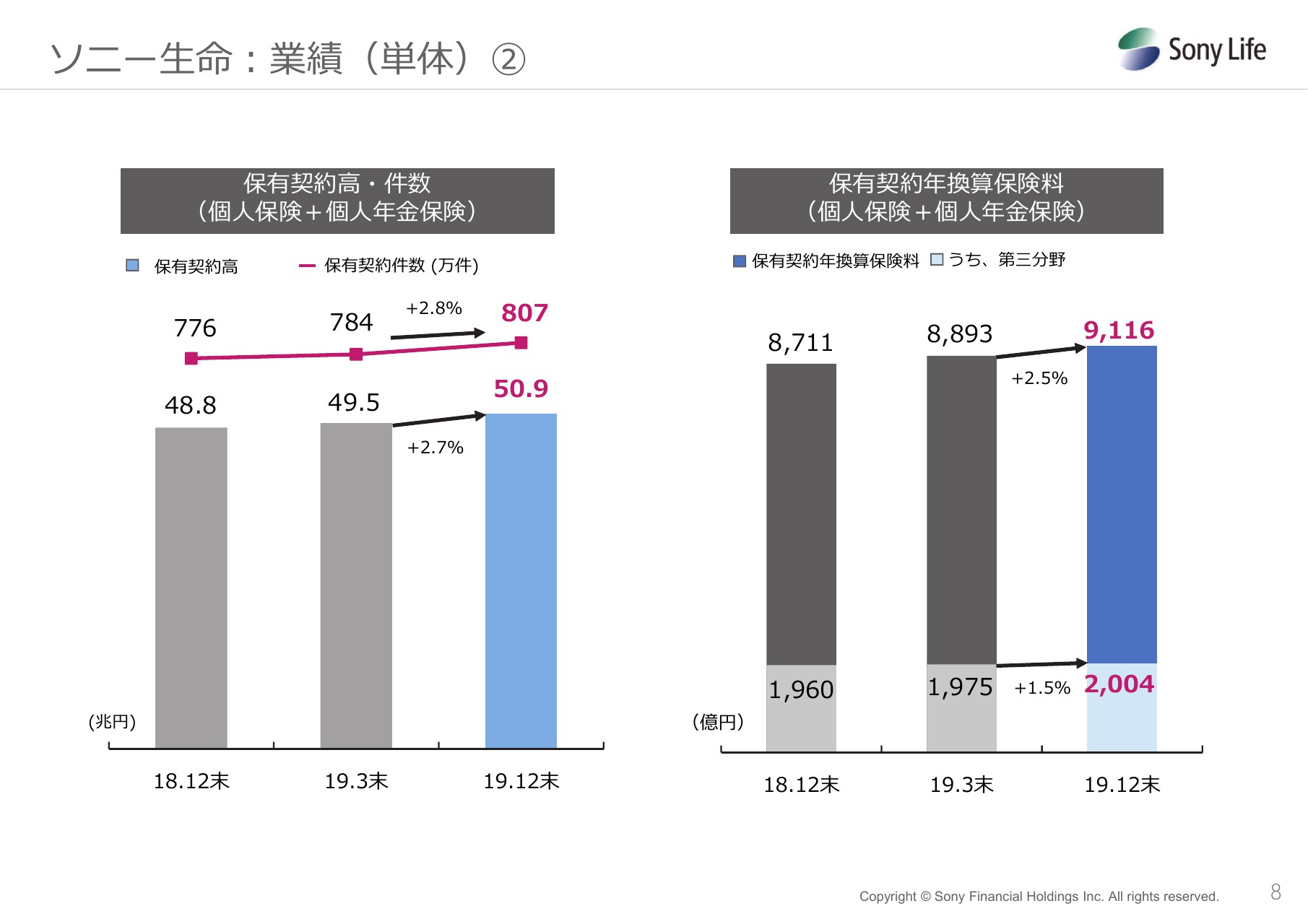

次のスライドをご覧ください。保有契約高は、前年度末に比べ2.7パーセント増加の50兆9,000億円となりました。また、保有契約年換算保険料は、2.5パーセント増加の9,116億円となりました。

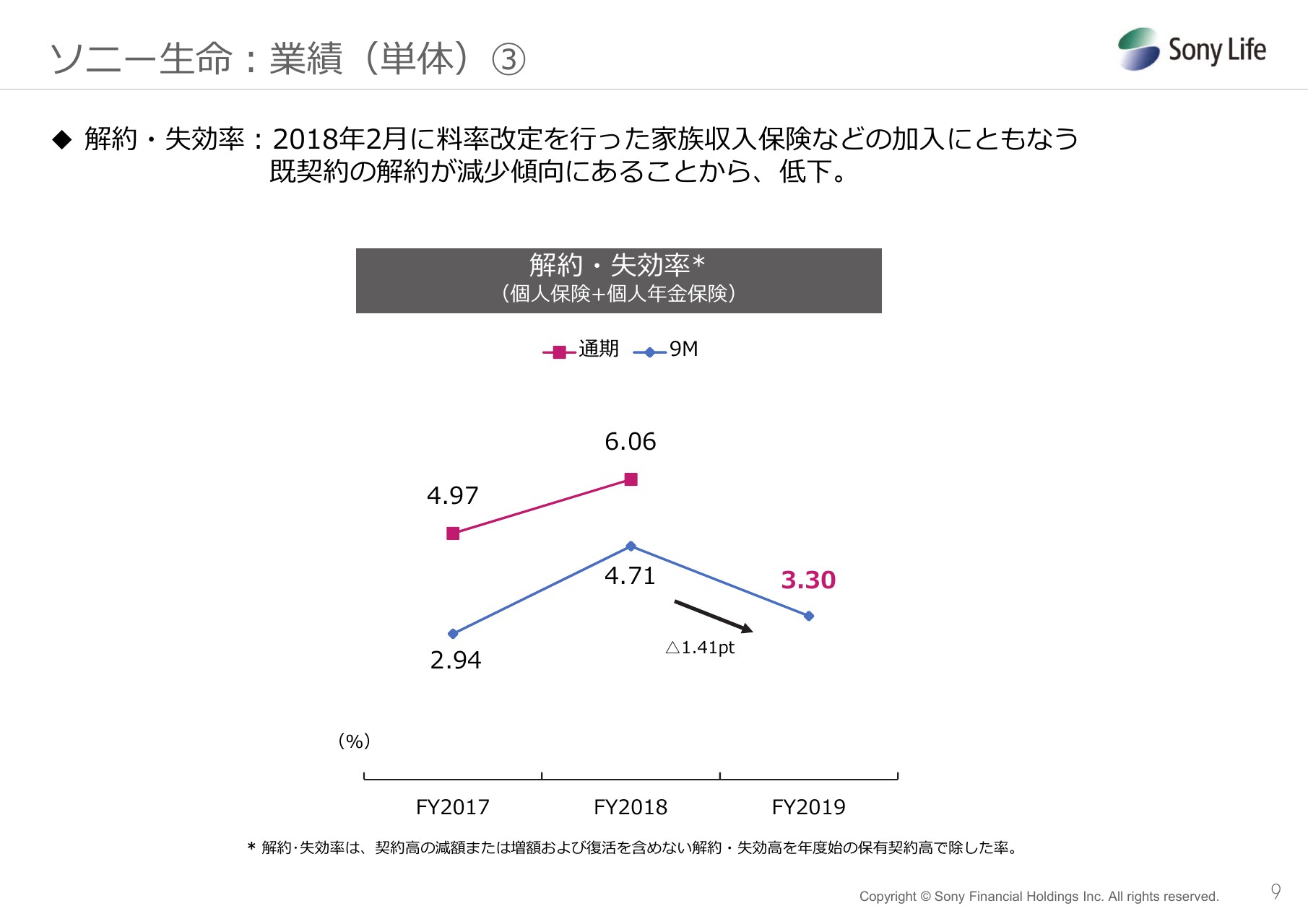

ソニー⽣命:業績(単体)③

次のスライドをご覧ください。解約・失効率は、2018年2月に料率改定を行った家族収入保険などの加入にともなう既契約の解約が減少傾向にあることから、前年同期に比べ1.41ポイント低下の3.3パーセントとなりました。

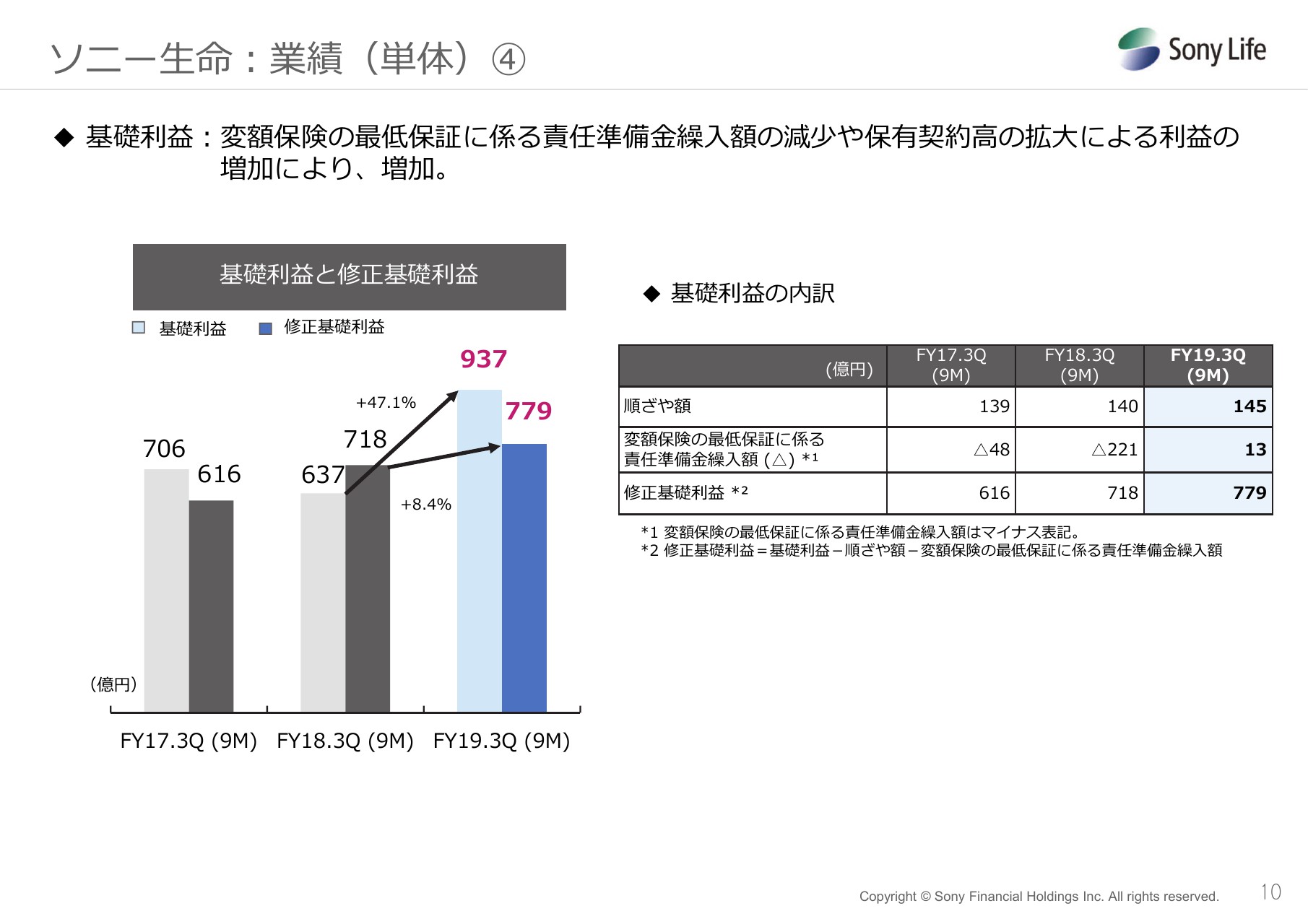

ソニー⽣命:業績(単体)④

次のスライドをご覧ください。基礎利益は、変額保険の最低保証に係る責任準備金繰入額の減少や保有契約高の拡大による利益の増加により、前年同期に比べ47.1パーセント増加の937億円となりました。

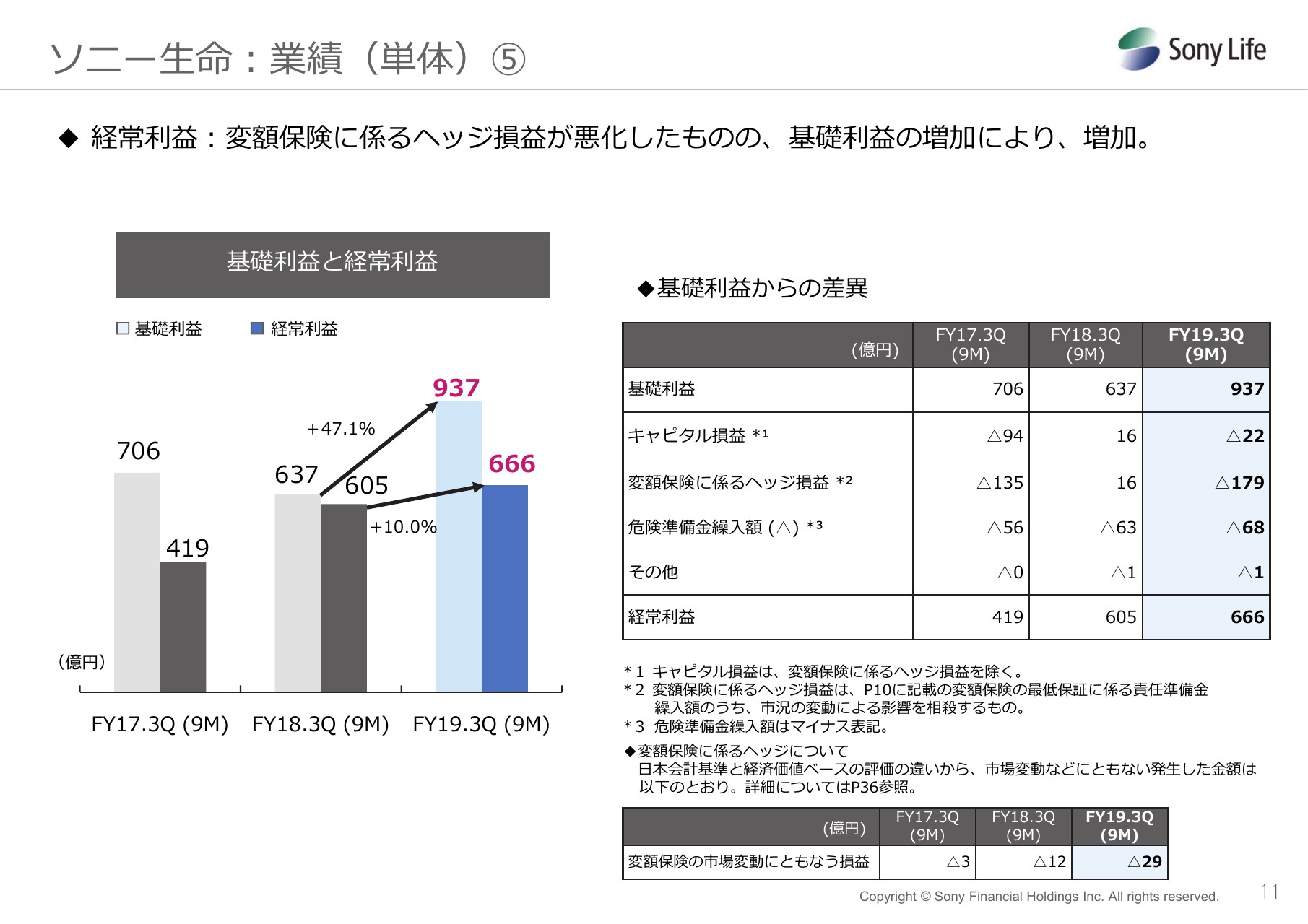

ソニー⽣命:業績(単体)⑤

次のスライドをご覧ください。経常利益は、変額保険に係るヘッジ損益が悪化したものの、基礎利益の増加により、前年同期に比べ10パーセント増加の666億円となりました。

ソニー生命では、実態に近い経済価値ベースの資本変動を抑えることをより重視し、2019年度に設置比率を引き上げており、日本会計基準の責任準備金の評価が経済価値ベースの責任準備金の評価から乖離していることから、会計上の利益は不況の影響を受けやすくなっています。

ソニー⽣命:業績(単体)⑥

次のスライドをご覧ください。ライフプランナー在籍数は、前四半期末から45名減少、前年同期末から32名減少し、5074名となりました。ライフプランナーの厳選採用を進め、生産性向上に一層注力しながら業容の拡大に務めてまいります。

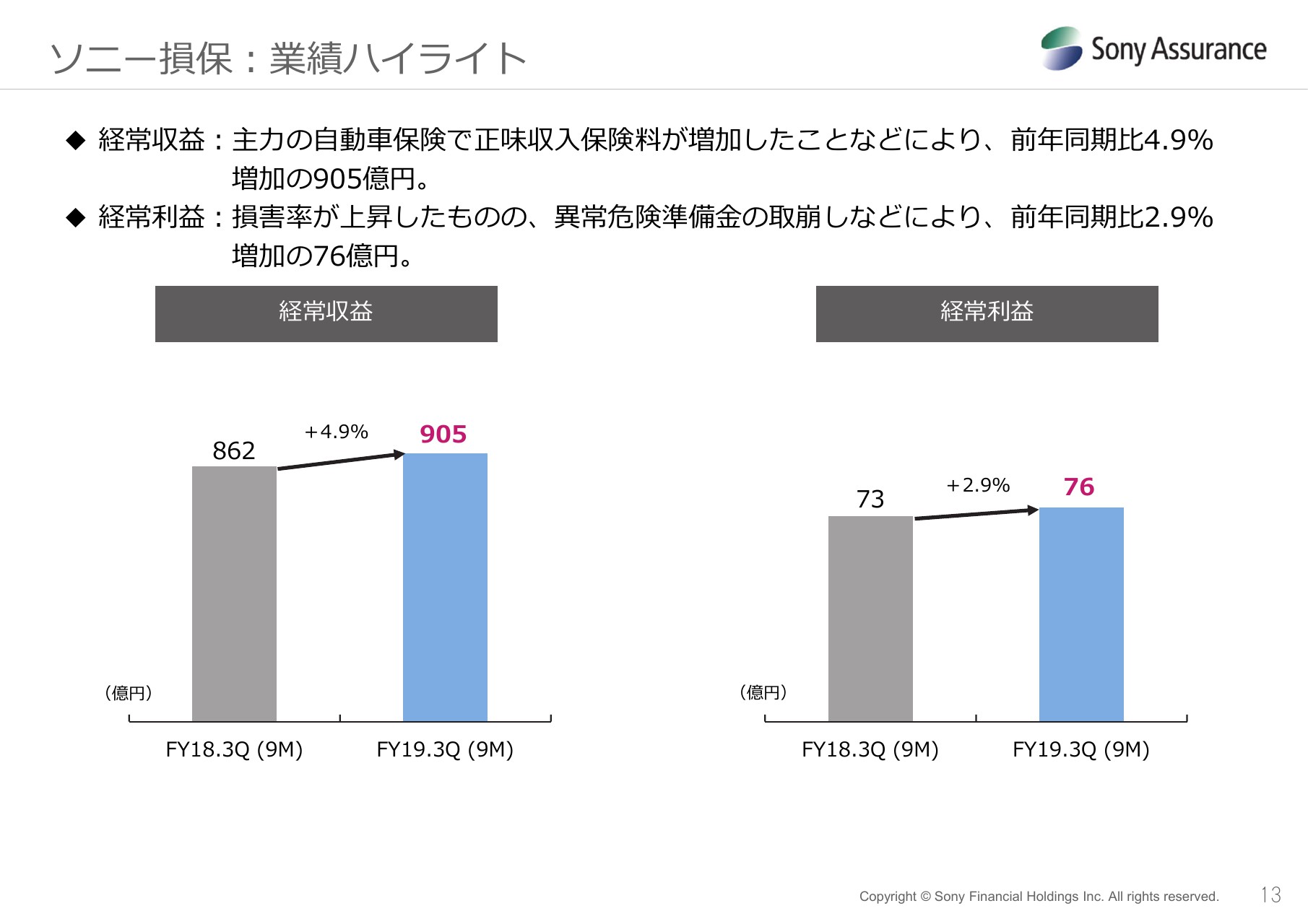

ソニー損保:業績ハイライト

続きまして、ソニー損保の業績をご説明します。次のスライドをご覧ください。ソニー損保の経常収益は、主力の自動車保険で正味収入保険料が増加したことなどにより、前年同期に比べ4.9パーセント増加の905億円となりました。

経常利益は、損害率が上昇したものの、異常危険準備金の取崩しなどにより2.9パーセント増加の76億円となりました。

ソニー損保:業績 ①

次のスライドをご覧ください。正味収入保険料は、主力の自動車保険の契約獲得が順調に推移したことから、前年同期に比べ4.9パーセント増加の888億円となりました。

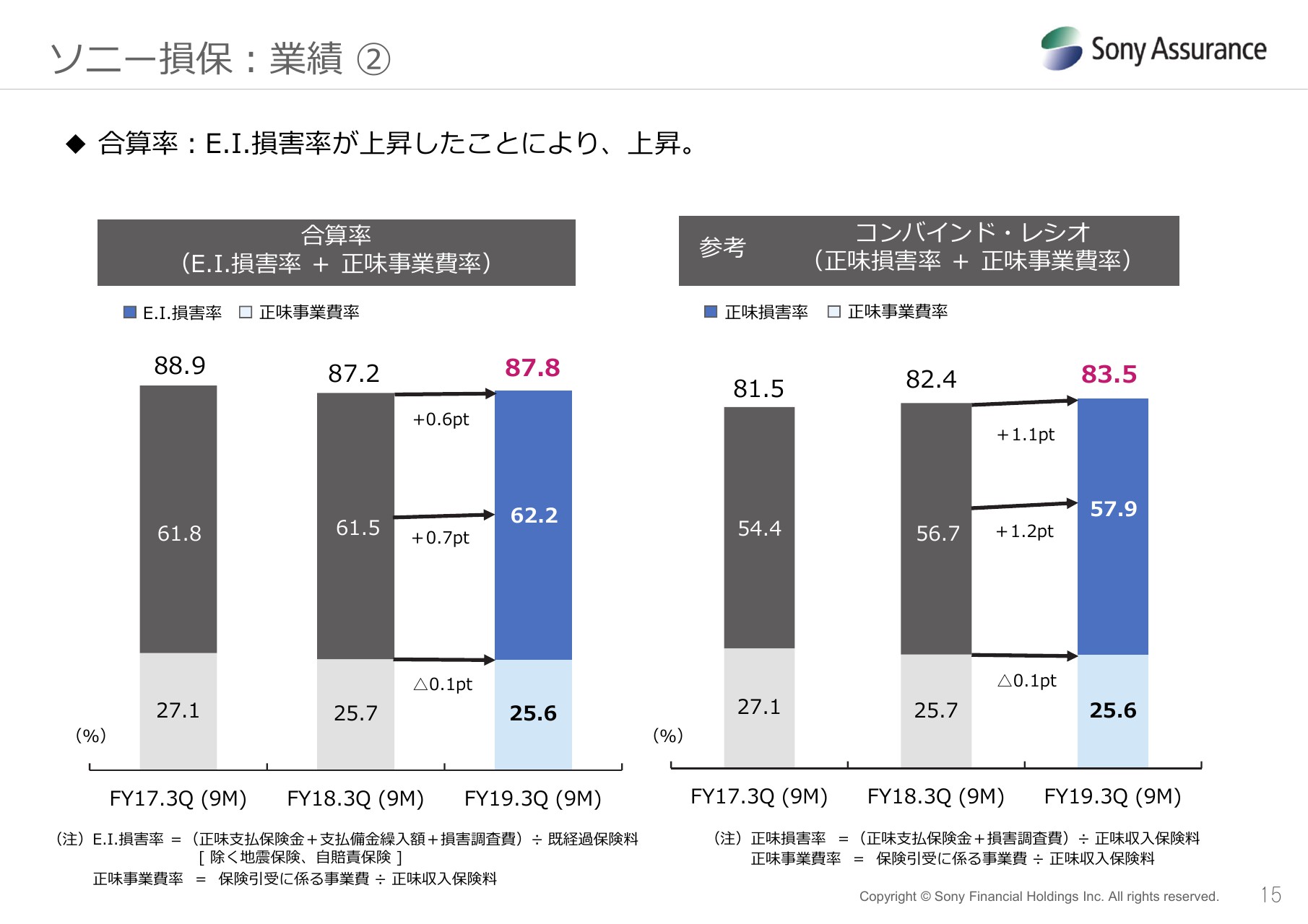

ソニー損保:業績 ②

次のスライドをご覧ください。合算率は、E.I.損害率が上昇したことにより、前年同期に比べ0.6ポイント上昇し、87.8パーセントとなりました。

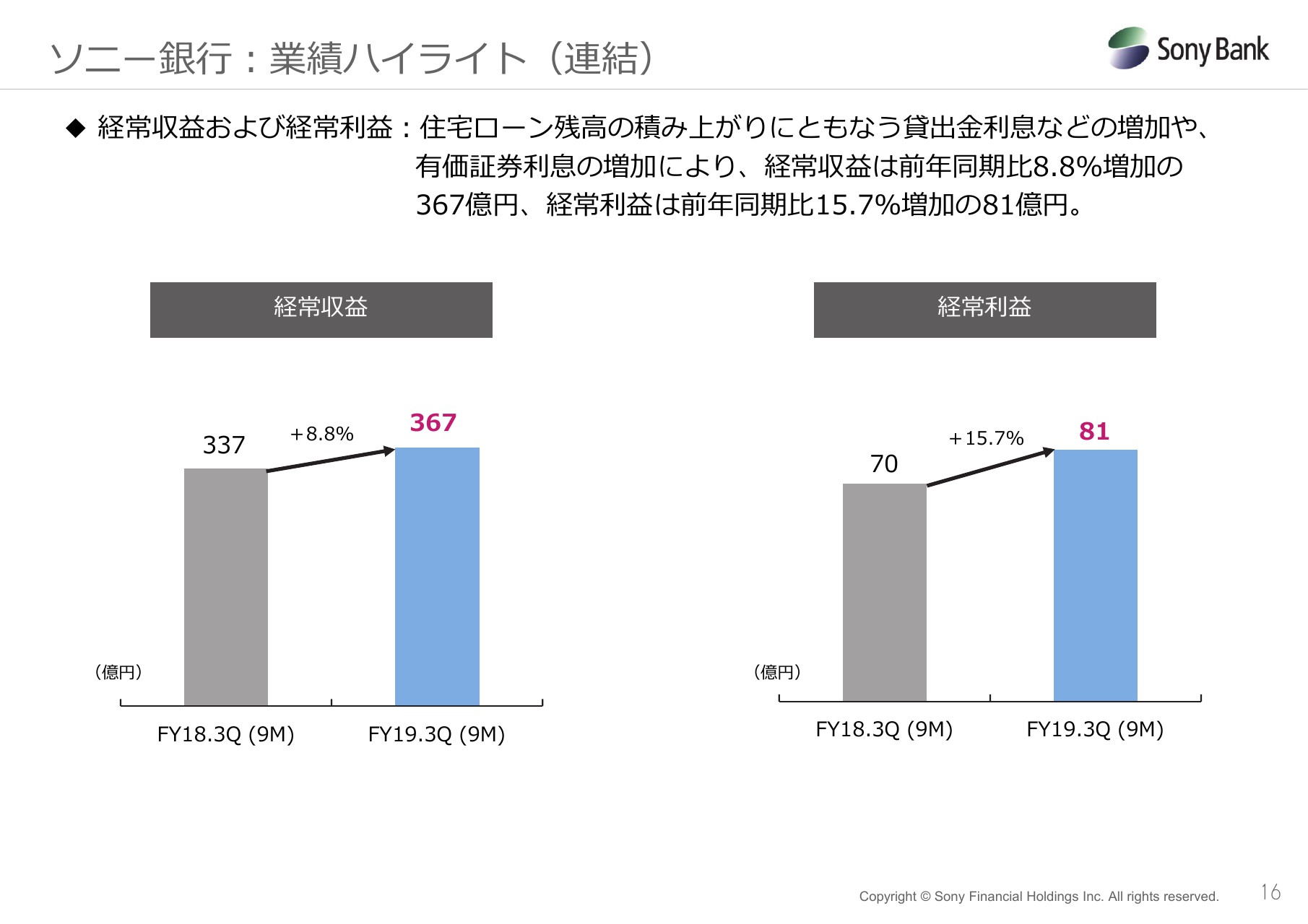

ソニー銀⾏:業績ハイライト(連結)

続きまして、ソニー銀行の業績をご説明します。次のスライドをご覧ください。ソニー銀行連結の経常収益は、住宅ローン残高の積み上がりにともなう貸出金利息などの増加や、有価証券利息の増加により、前年同期に比べ8.8パーセント増加の367億円となりました。経常利益は、経常収益と同様の要因により15.7パーセント増加の81億円となりました。

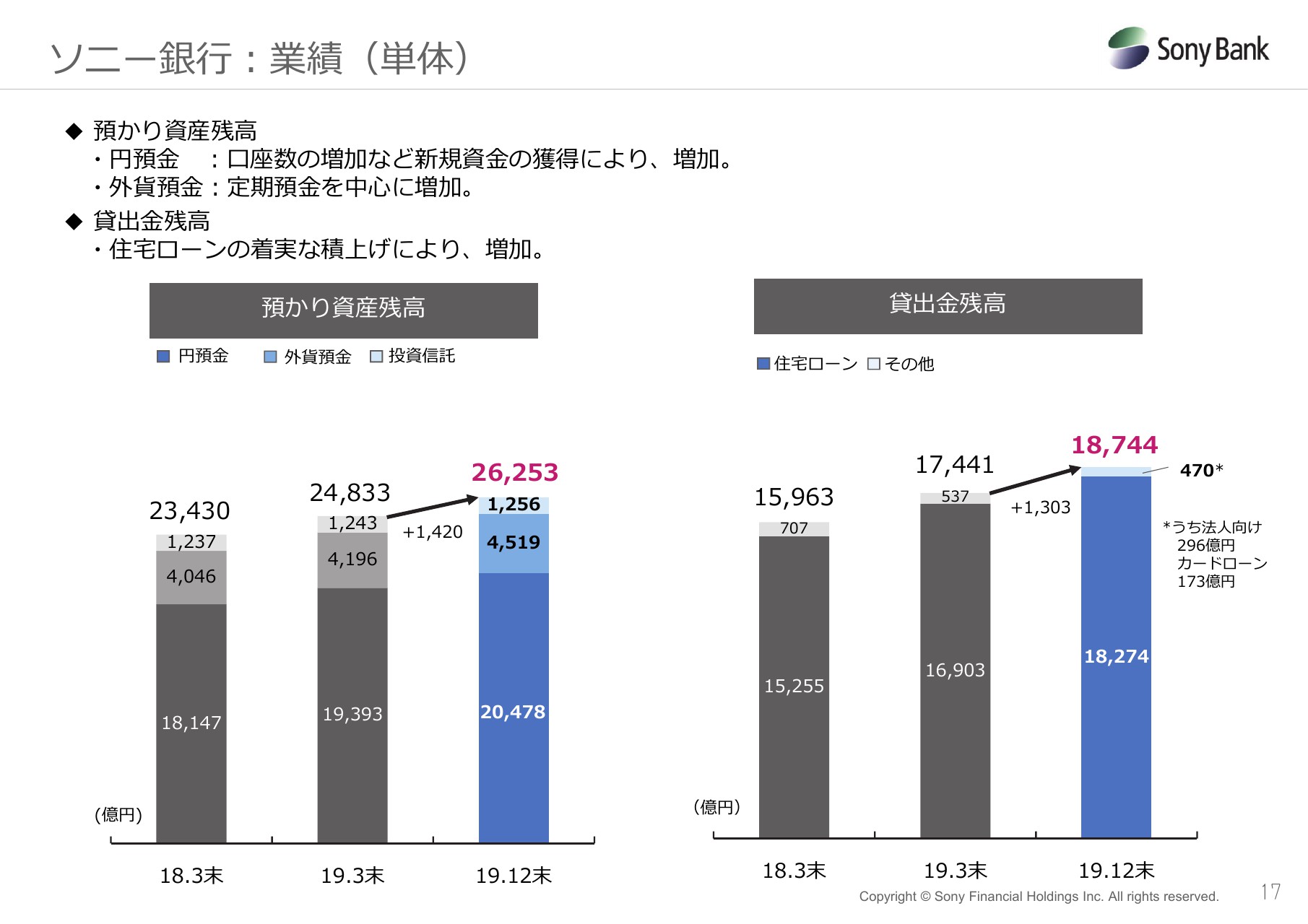

ソニー銀⾏:業績(単体)

次のスライドでは、ソニー銀行単体の業績についてご説明します。預かり試算残高は、前年度末に比べ1420億円増加し、2兆6,253億円となりました。円預金の残高は、口座数の増加など新規資金の獲得により、1,084億円増加の2兆478億円となりました。

外貨預金の残高は、定期預金を中心に増加し、323億円増加の4,519億円となりました。 貸出金残高については、住宅ローンの着実な積み上げにより、1303億円増加の1兆8,744億円となりました。

以上で3社の業績のご説明を終わります。

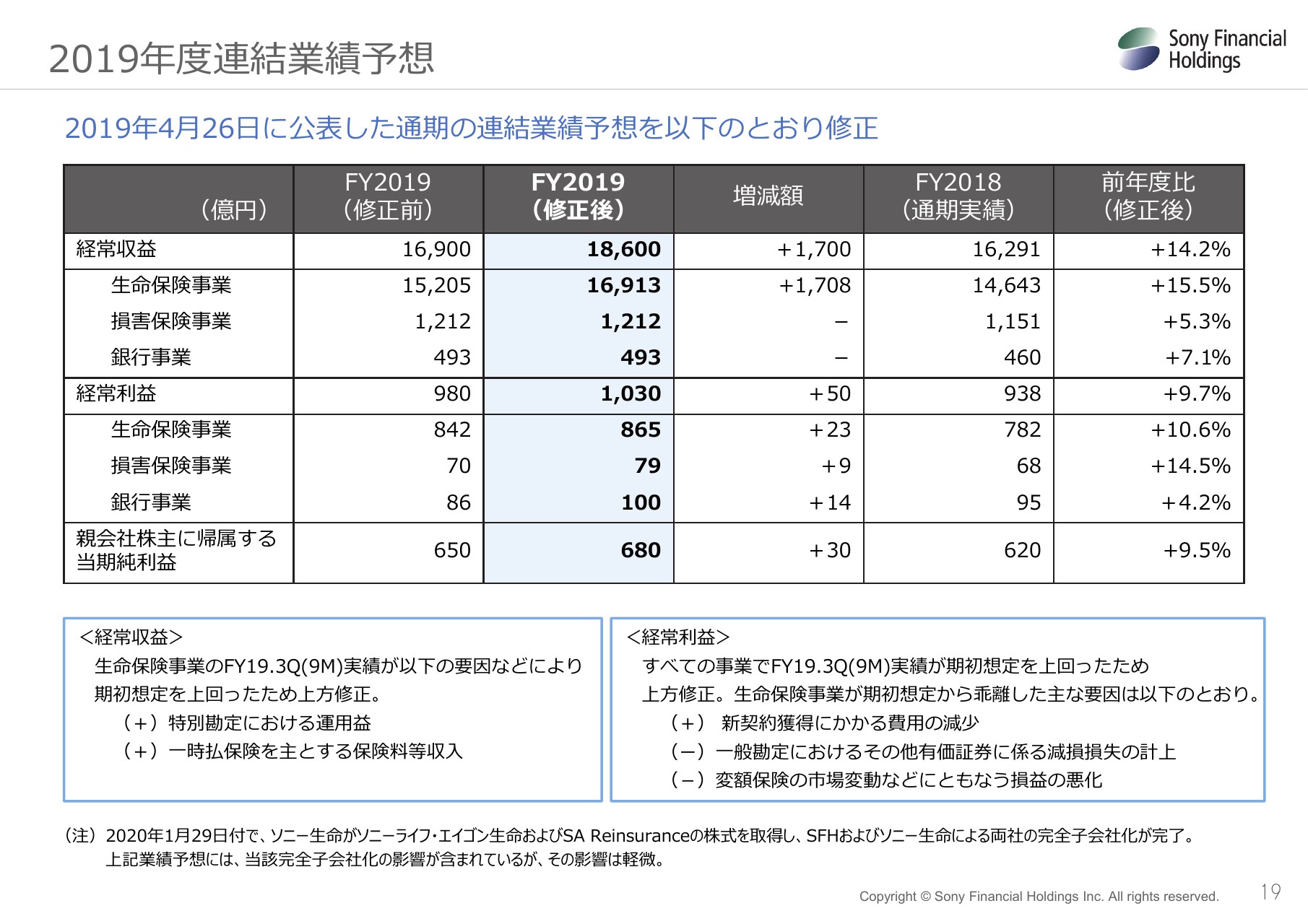

2019年度連結業績予想

続きまして、スライド19をご覧ください。通期の業績予想についてご説明します。経常収益、経常利益、および当期純利益ともに、第3四半期、9ヶ月間の業績が、期初想定を上回って推移したことにより、上方修正しました。

経常収益の上方修正は、生命保険事業において、特別勘定における運用益、および一時払保険を主とする保険料等収入が、それぞれ想定を上回って推移したことによるものです。

経常利益の上方修正は、全ての事業で業績が想定を上回ったことによるものです。生命保険事業の実績は、一般勘定におけるその他有価証券に係る減損損失の計上や、変額保険の市場変動などにともなう損益の悪化があったものの、新契約獲得にかかる費用が想定を下回ったことなどにより、想定を上回りました。

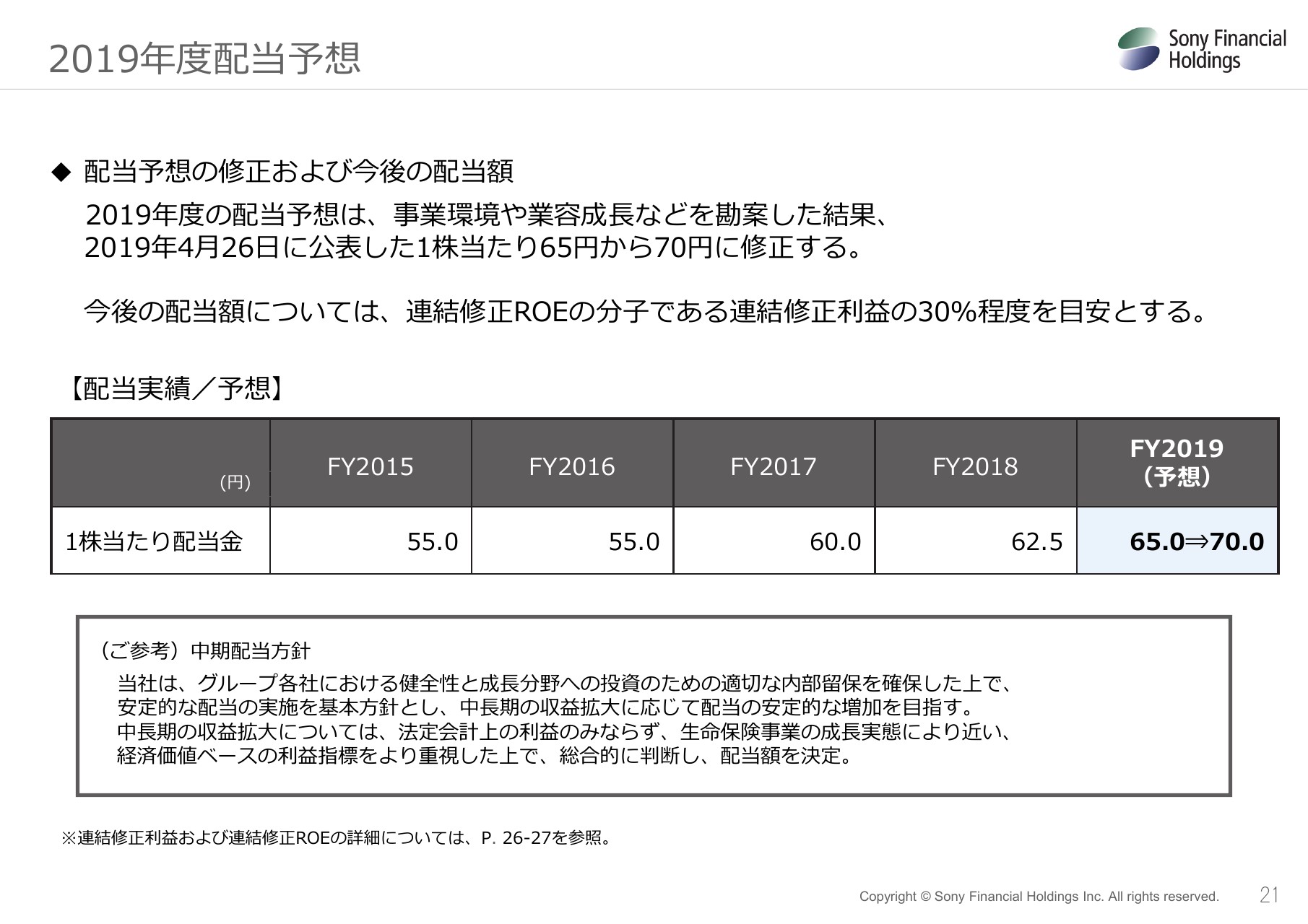

2019年度配当予想

続きまして、スライド21から配当予想をご説明します。通期の配当予想につきまして、昨年4月26日に公表した、1株あたり65円から5円増額し、70円に修正しました。経済価値ベースの利益指標を重視して配当を決定する方針に変更はなく、成長期の収益拡大に応じて配当の安定的な増加を目指します。

配当の判断にあたっては、従来の連結修正ROEに変えて、今後は連結修正利益を用いることとします。なお、今後の配当額については、事業環境や、業容成長などを勘案し、連結修正利益の30パーセント程度を目安に決定します。

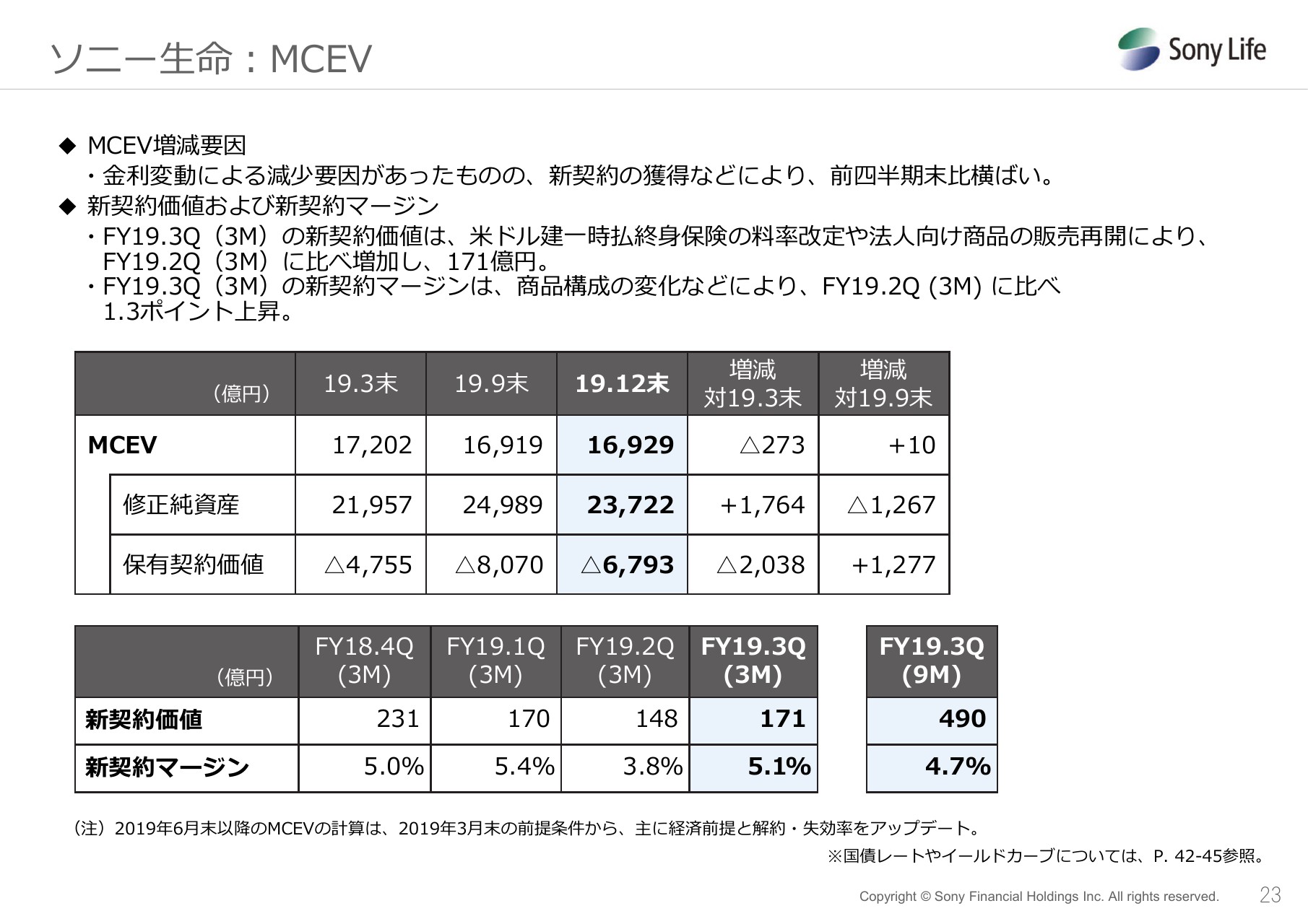

ソニー⽣命:MCEV

続きまして、ソニー生命のMCEVをご説明します。スライド23をご覧ください。ソニー生命のMCEVは、金利変動による減少要因があったものの、新契約の獲得などにより、前四半期末比横ばいの1兆6,929億円となりました。

第3四半期、3ヶ月間の新契約価値は、米ドル建一払終身保険の料率改定や、法人向け商品の販売再開により、前四半期3ヶ月間に比べ増加し、171億円となりました。また、新契約マージンは、商品構成の変化などにより、1.3ポイント上昇し、5.1パーセントとなりました。

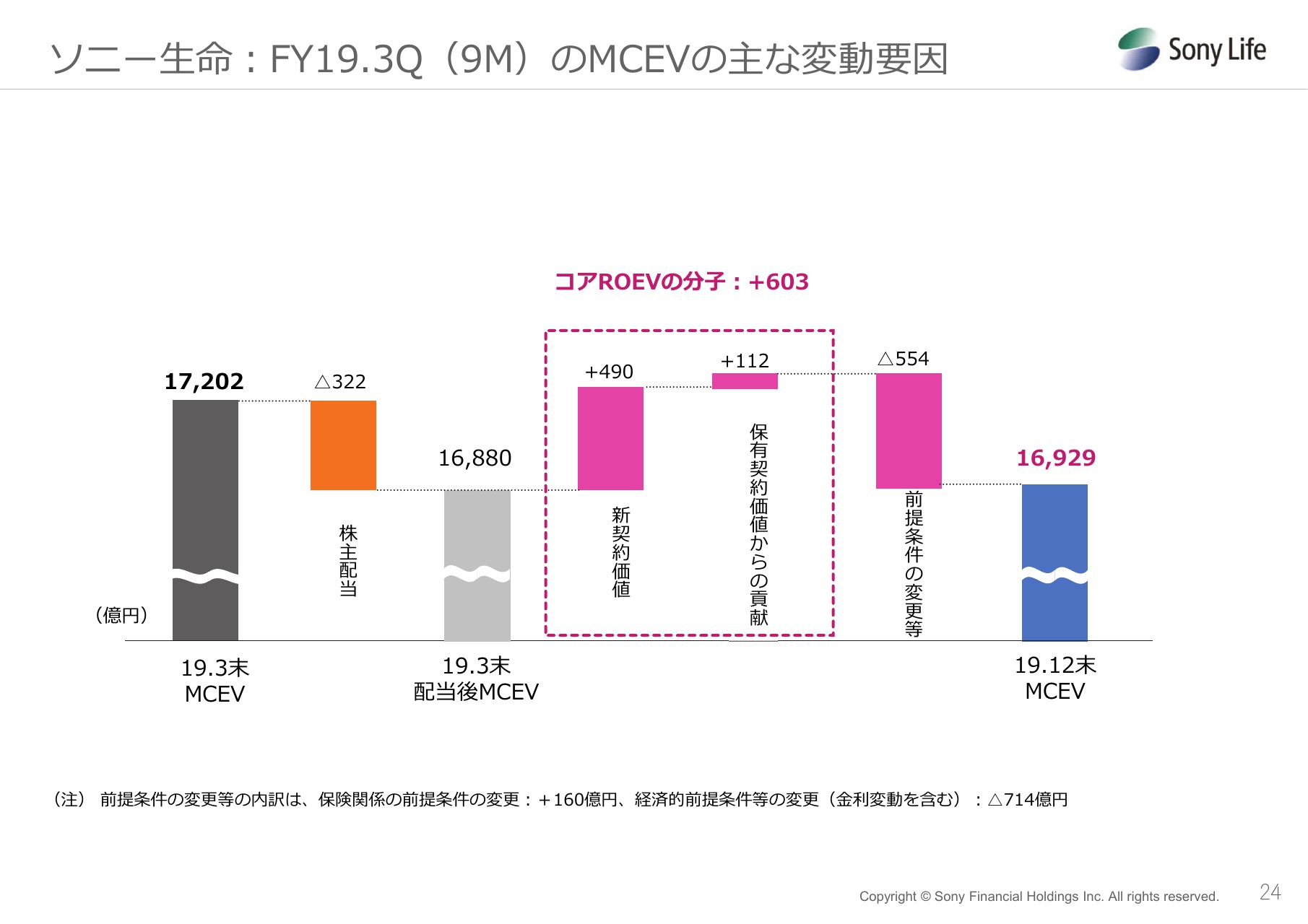

ソニー⽣命:FY19.3Q(9M)のMCEVの主な変動要因

次のスライドをご覧ください。2019年12月のMCEVは、前年度末に比べ、新契約価値、および保有契約価値からの貢献があったものの、金利変動や株主配当などにより減少し、1兆6,929億円となりました。以上で説明を終了いたします。ありがとうございました。