2019年11月5日に行われた、丸紅株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:丸紅株式会社 代表取締役社長 柿木真澄 氏

丸紅株式会社 代表取締役専務執行役員 CFO 矢部延弘 氏

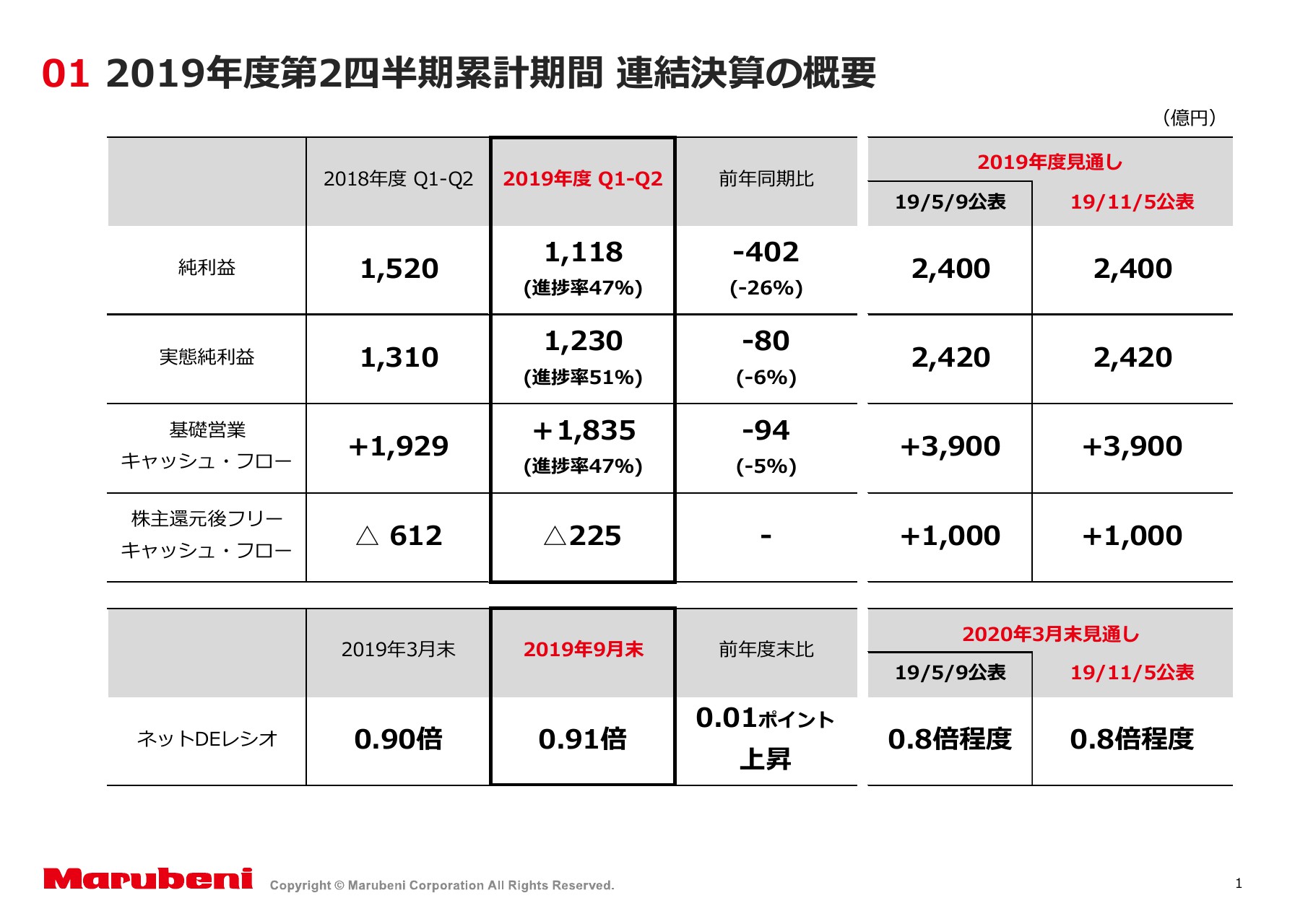

01 2019年度第2四半期累計期間 連結決算の概要

柿木真澄氏:社長の柿木です。おはようございます。本日はご多用中のところお集まりいただきまして、誠にありがとうございます。それでは5日に公開した2019年度第2四半期の連結決算と通期見通しにつきまして、私から概要を説明し、詳細は後ほど矢部CFOから説明します。それでは進めさせていただきます。

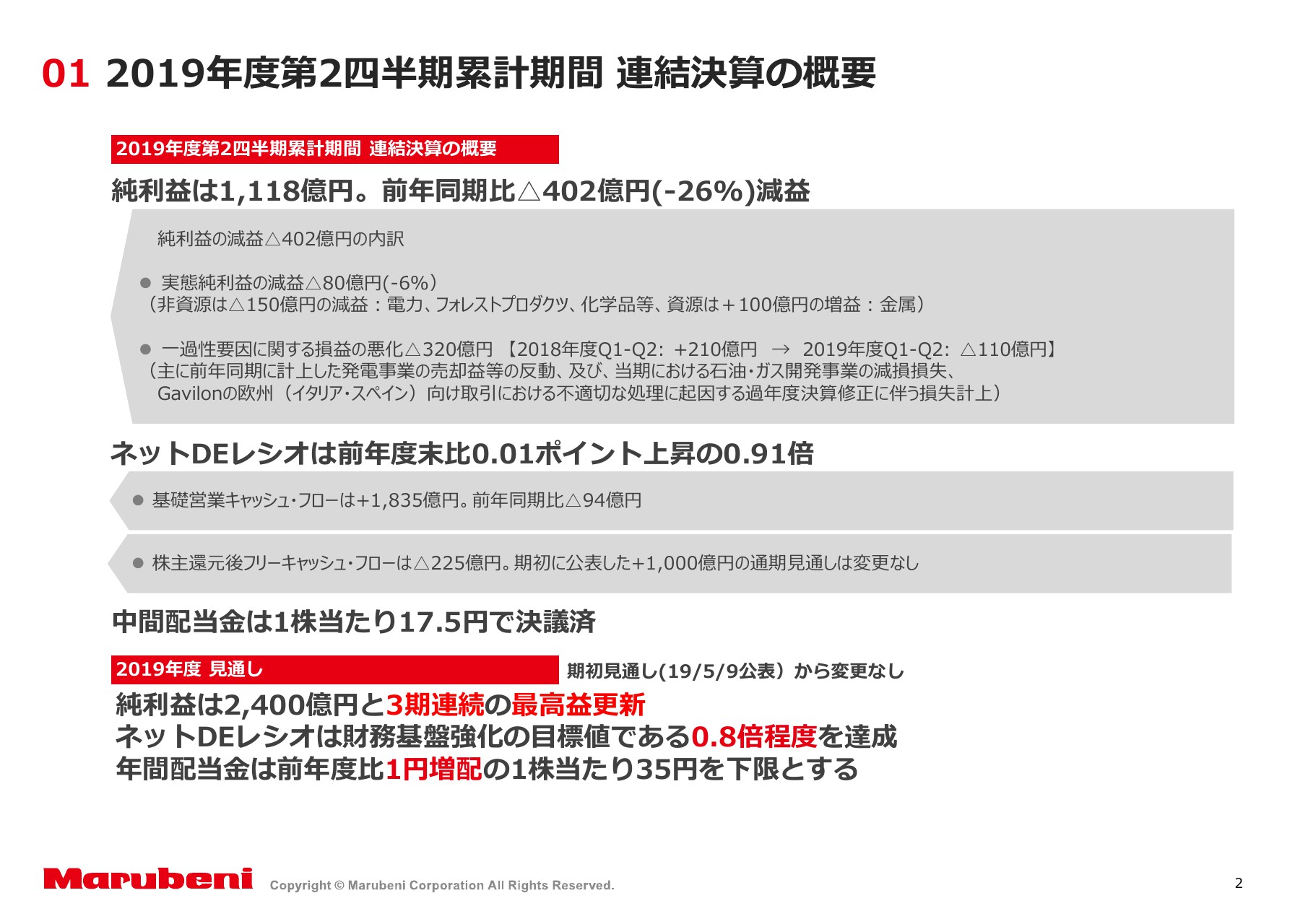

まず、純利益は前年同期比402億円のマイナス、26パーセントの減益で、1,118億円となりました。純利益から一過性要因を排除した実態純利益は、前年同期比で80億円減、6パーセント減益の1,230億円となりました。

それぞれの進捗率は純利益で47パーセント、実態純利益で51パーセントです。実態純利益は80億円、マイナスの内訳としては、非資源分野で電力、フォレストプロダクツ、化学品などを主因としまして、150億円の減益、資源分野で金属を主因として100億円の増益となりました。それぞれのセグメントについての詳細は、後ほど説明します。

01 2019年度第2四半期累計期間 連結決算の概要

次に一過性要因に関する損益です。2ページ目にあるとおり、前年同期にプラス210億円、当期にマイナス110億円という一過性要因が発生し、前年同期比で合計320億円のマイナスとなりました。

前年同期(の一過性要因)は国内発電事業の売却益の計上です。当期のものは、計上した石油ガス開発事業の減損損失が主因です。2019年度の連結純利益見通しは2,400億円で、実態純利益見通しは2,420億円と、ともに期初に公表した見通しを据え置いています。

ただし、その内訳は変更していて、実態純利益で見ると非資源分野は期初計画対比で90億円の減益となりました。主にパルプ価格が下落したフォレストプロダクツや、米中貿易摩擦や春先の天候不順の影響を受けたアグリ事業で減益を見込んでおります。他方、資源分野ではトレードビジネスが好調なエネルギーを中心に期初計画対比で110億円の増益を見込んでいます。

続きまして基礎営業キャッシュ・フローです。これは1,835億円となりました。株主還後フリー・キャッシュ・フローは225億円のマイナスとなり、結果ネットDEレシオは前年度末比ほぼ横ばいの0.91倍となりました。

通期の見通しですが、キャッシュ・フロー、ネットDEレシオのいずれも期初の見通しから変更なく、ネットDEレシオは財務基盤強化の目標値である0.8倍程度を今年度末に達成する見込みです。

配当について業績見通しを据え置いたことから、期初に公表した1株当たり年間35円を維持し、これを下限とします。

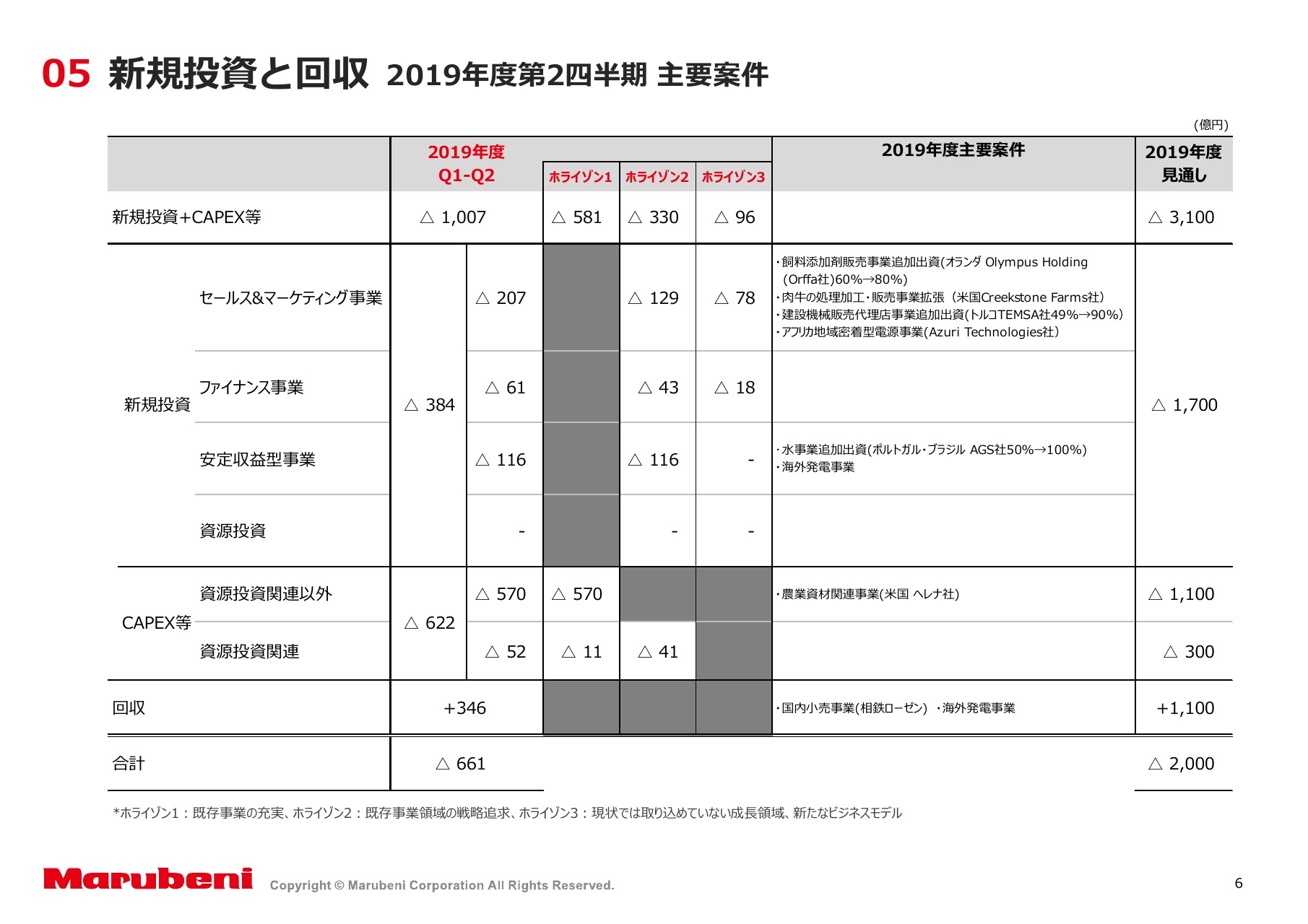

05 新規投資と回収 2019年度第2四半期 主要案件

次に飛ばしまして6ページ目をご参照ください。新規投資と回収です。新規投資につきまして少し補足いたします。

第2四半期までの新規投資の実績は384億円となりました。年間計画に対する進捗がまだ非常に低い状況なのですが、後ほど少し説明する大型投資もあったため、新規投資のパイプラインも徐々に具体化してきているということから、年間計画は期初に設定した1,700億円に据え置いています。

引き続き、中期経営戦略で定めた事業指針であるSPP、「Strategy」×「Prime」×「Platform」の考え方に基づき、優良案件への投資を検討していきたいと考えています。財務規律をしっかり行い、もう過去のものから逸脱しないよう、引き締めていきたいと考えています。

実際にいろいろな案件が上がってきているのですが、厳しく見て否決した案件もいくつかあります。「前だけ向いて行け行けドンドン」というような姿勢は、厳に戒めているので、そのあたりはご理解いただきたいと思います。

また、中計の発表の時に何度も「ホライゾン3」と言いましたが、それに関する新規投資案件の申請も非常に増えてきており、社内における意識改革の手応えを感じています。

今の米中問題や、ブリグジット、あるいは中東情勢など、非常に不透明な事象が頻発しておりまして、様子見の雰囲気が全般的に漂っているのですが、とはいえ何もしないと企業としては成り立ちません。その雰囲気のなかで、事業を行う以上はある程度のリスクを取る必要があります。どのようなタイミングでどれだけのリスクを取るのかという舵取りが非常に難しくなってきていると実感しています。半年、社長を務めた今の気持ちです。

概要は以上なのですが、ここで米国の航空機リース会社Aircastle社の持分追加取得について簡単に説明します。

本件は、2013年より当社が出資参画しているAircastle社を、みずほフィナンシャルグループのみずほリース株式会社様とともに100パーセント買収の上、今後も堅調な需要拡大が予想される航空機リース事業のさらなる成長を目指すというものです。

当社は今年度より、従来は各商品営業部に分散していた金融リース事業を1つにまとめ、金融リース事業本部として新たな本部を立ち上げ、力を入れていきたいと考えていました。

金融リース事業を今後の成長分野、注力分野としていくことを踏まえた組織編成で、その戦略の実現性をより確かなものとするために、2月にはみずほリースと同分野における提携を実施しており、今回の買収が最初の海外共同案件です。

当社はAircastle社への出資比率を増やすことでこれまで以上に積極的に経営に関与しています。これまでも28.8パーセントの第一筆頭の大株主として取締役会などに参加し、経営にも随分参画していたのですが、この度上場を廃止し、丸紅とみずほリースとの間で航空機リース事業により積極的に参加していこうという気構えで臨んでいる案件です。

このAircastle社をプラットフォームとしまして、航空機リース市場の成長を取り込んでいきたいと考えています。なお、クロージングまでAircastle社は引き続き上場会社であり、当社は同社との契約において守秘義務を負っているため、現時点ではプレスリリースに記載以上の情報をお話しすることはできません。その点につきましてはぜひご理解をいただければと思います。

以上が私からでございます。それでは続きまして、矢部CFOよりセグメント別の利益の詳細について説明します。

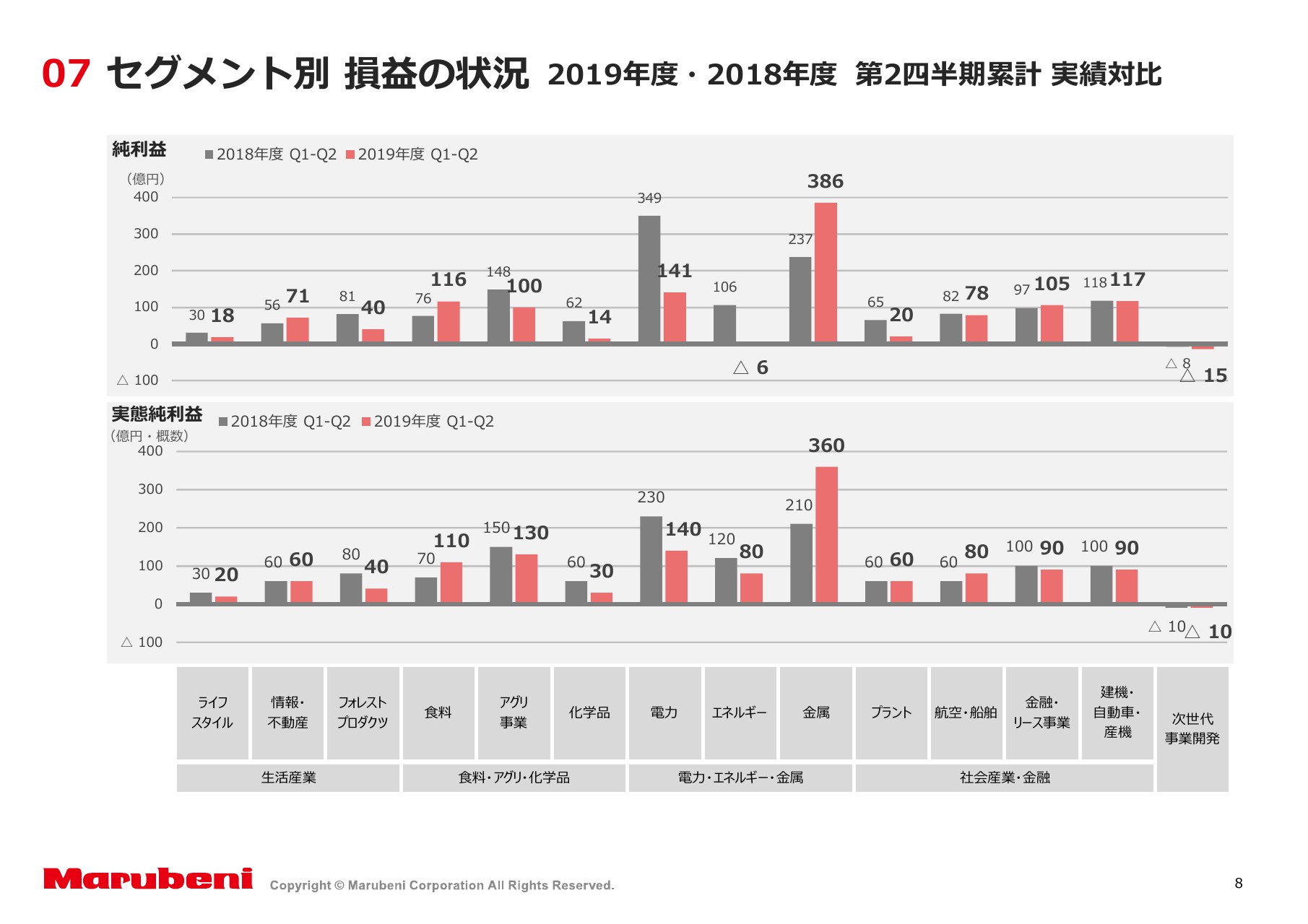

07 セグメント別 損益の状況 2019年度・2018年度 第2四半期累計 実績対⽐

矢部延弘氏:CFOの矢部です。今日はよろしくお願いします。私からはセグメントの上半期の実績、通期の見通しを順番に説明させていただきます。

まず8ページをご覧いただきます。下段の実態純利益の実績の増減が大きかったものを中心に説明させていただきます。

まずフォレストプロダクツですが、こちらはパルプ市況の下落に伴うパルプ事業、とくにインドネシアのムシパルプの減益、それから2018年に売却したカナダのパルプ事業の持分取り込みが、今年は連結除外によってなくなったという理由を主因として、40億円減益して40億円となりました。

食料について、前年は穀物トレード関連の損失があり、その反動とCreekstoneの増益によって、40億円増益して110億円となりました。アグリ事業については、米国内の春先の天候不順によって、Gavilonの肥料を中心に、前年度比で20億円減益の130億円となりました。Gavilonにつきましては、第2四半期に39億円の一過性損失を計上いたしました。これは実態損益に入っておらず、一過性のものです。

2018年にヨーロッパ向けの穀物トレードについて不適切な会計処理が行われたということで、過年度の分を修正するというかたちで、今期に39億円の損失を一過性として計上しております。

次に化学品です。石油化学製品のトレードにおいて、第1四半期減益となっていました。そのまま引きずるかたちで、第2四半期累計でも30億円減益して30億円となりました。

電力は、昨年売却した案件の取り込み利益がなくなったこと、それから、IPP案件におけるフィー収入の減少等々がありまして、90億円減益して140億円となりました。

エネルギーは、石油ガス価格の下落、LNG権益の減益等々を主因として、40億減益して80億円となりました。金属については、御承知のように鉄鉱石が上昇しているため、この増益を主因として150億増益し、360億円となりました。

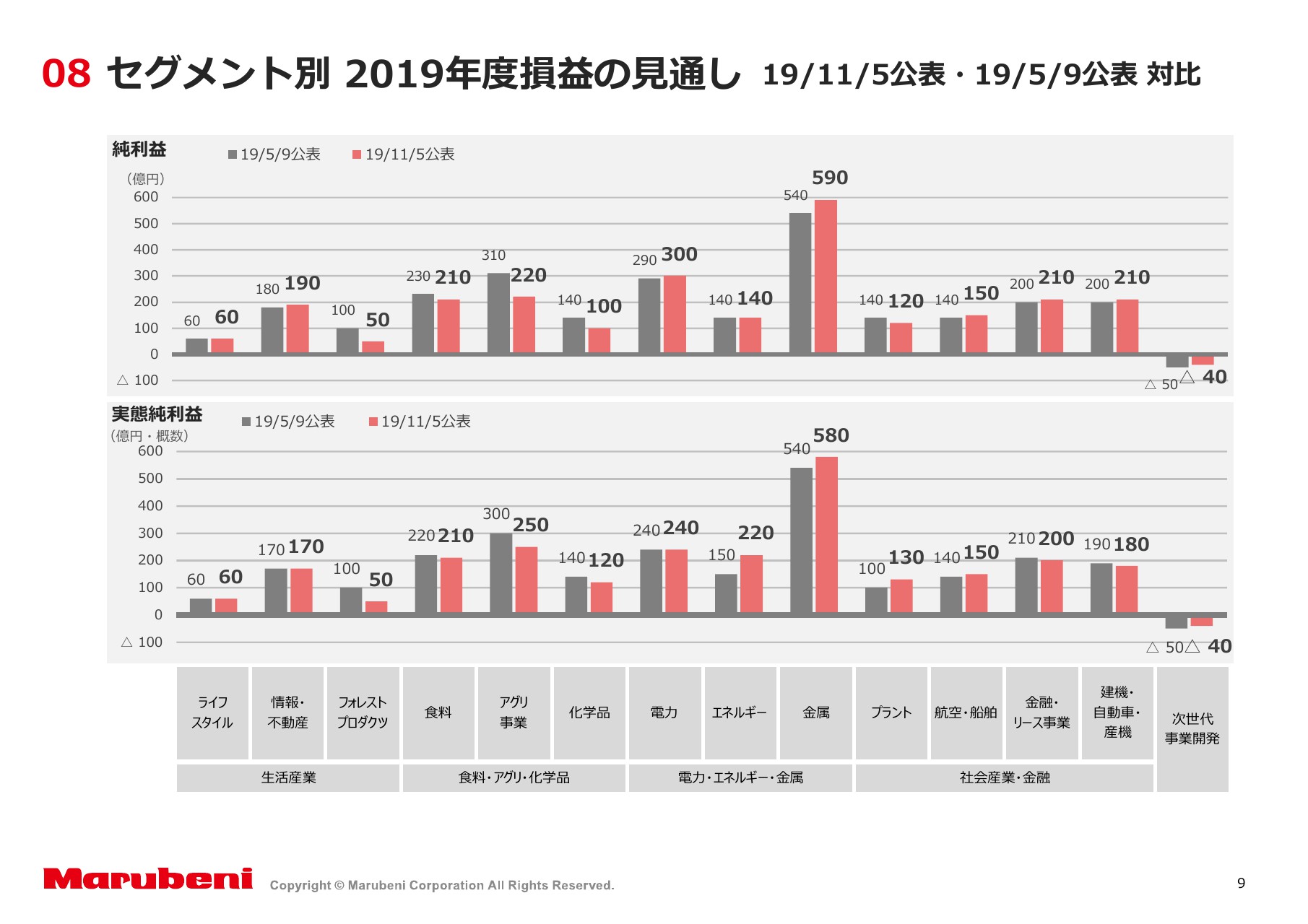

08 セグメント別 2019年度損益の⾒通し 19/11/5公表・19/5/9公表 対⽐

続いて、通期については9ページをご参照願います。一部説明が重複する部分がありますが、こちらも期初の見通しとの間で増減が大きなものを中心に説明いたします。

まず、フォレストプロダクツについては、基本的にはパルプ価格が低位で推移しているということから、低価格を大幅に引き下げ、計画比でいうと50億円減益して50億円となりました。

アグリ事業については、期初見通し策定の時には米中摩擦が一部緩和されるということで織り込んで計画を立てており、これに春先の天候不順の影響も重なって、50億円減益して250億円となりました。

エネルギーはトレード関連が計画対比で比較的好調に推移しており、期初計画対比では70億円増益の220億円、金属については鉄鉱石価格を主因として、40億円増益して580億円となりました。私からは以上でございます。