2019年11月8日に行われた、株式会社エフテック2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社エフテック 代表取締役社長 福田祐一 氏

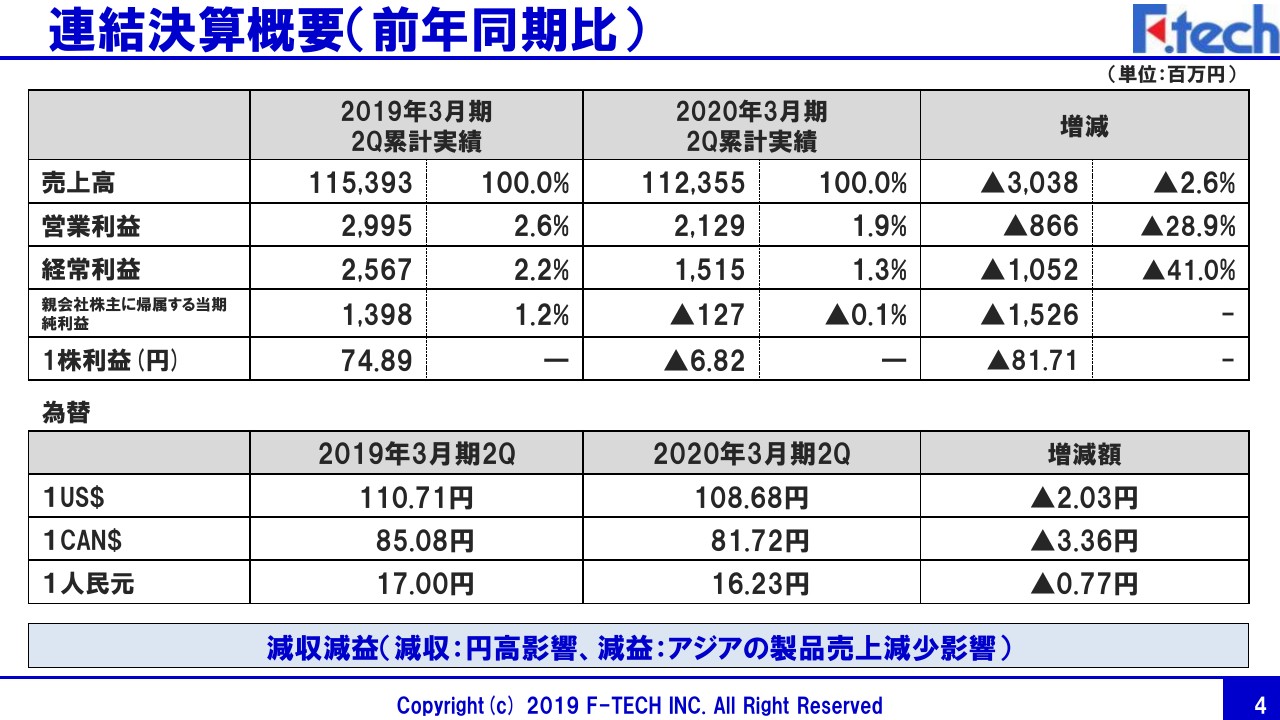

連結決算概要(前年同期比)

福田祐一氏:みなさま、こんにちは。代表取締役社長の福田です。本日は、2020年3月期第2四半期決算説明会にご出席いただきまして、誠にありがとうございます。どうぞよろしくお願いします。

本日の報告内容ですが、決算の概要、業績予想、経営戦略、そしてトピックスの順で説明させていただきたいと思っています。

最初に、決算概要です。2020年3月期第2四半期の実績ですが、売上高が1,123億5,500万円、営業利益が21億2,900万円、経常利益が15億1,500万円、親会社株主に帰属する当期純利益が1億2,700万円の損失という数字になりました。結果として、1株利益は6円82銭の損失となっています。

前年同期に比べまして、売上高が30億3,800万円の減少、営業利益が8億6,600万円の減益、経常利益が10億5,200万円の減益、親会社株主に帰属する当期純利益が15億2,600万円の減益となっています。1株利益についても、81円71銭の損失となっています。

当社の主要取引通貨ですが、米国ドル、カナダドル、中国人民元です。2020年3月期の期中平均ですが、米国ドルが108円68銭、カナダドルが81円72銭、中国人民元が16円23銭です。それぞれ前年同期比で2円3銭、3円36銭、77銭の円高になっています。

したがいまして、円高の影響を受けまして、売上高については減収となっています。また、利益についてはアジアにおける製品の売上減に伴う悪化です。その他の変化点については、後ほどご説明します

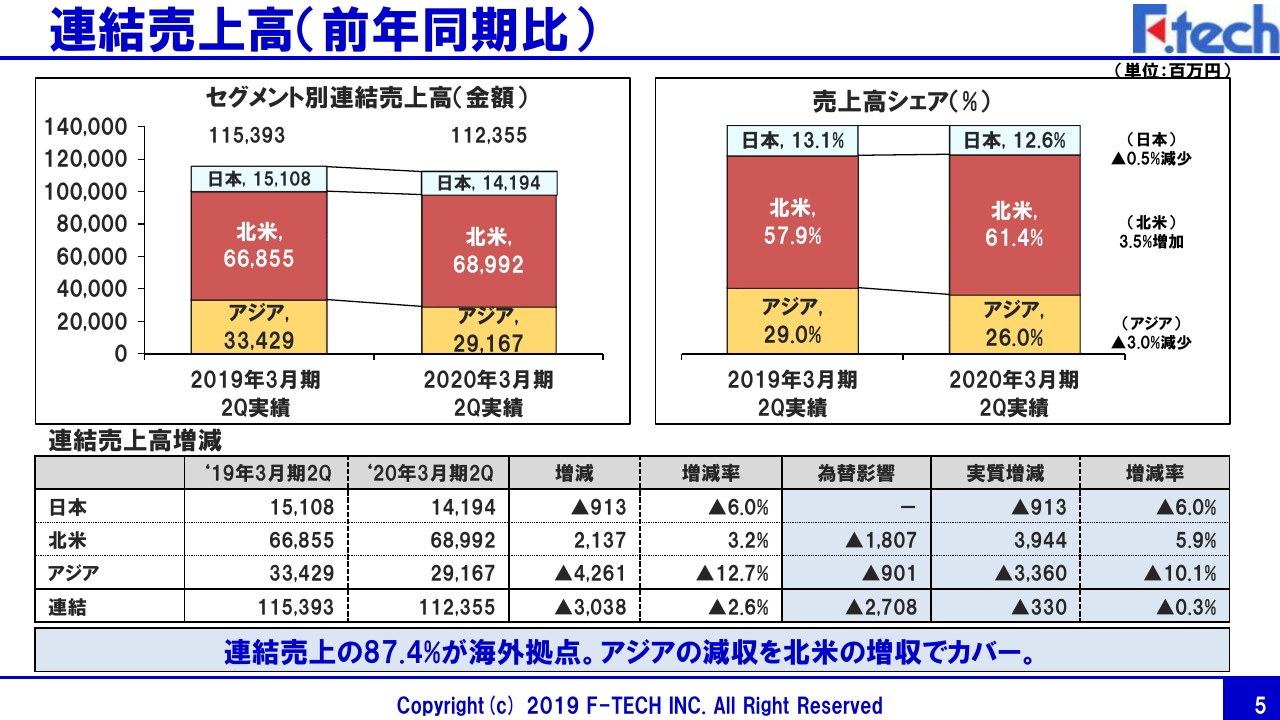

連結売上高(前年同期比)

まず、連結売上高のセグメント別の状況です。2020年3月期第2四半期では、日本が141億9,400万円、北米が689億9,200万円、アジアが291億6,700万円という構成になっています。

為替の影響をふまえての増減ですが、日本が9億1,300万円の減収、北米が39億4,400万円の増収、アジアが33億6,000万円の減収となっています。

アジアの減収ですが、前年同期に比べまして、中国ならびにタイが減収になっています。それを北米、カナダ、メキシコの各拠点が新たな仕事の確保と売上増でカバーしています。日本については、主要得意先の生産減に伴う減収です。

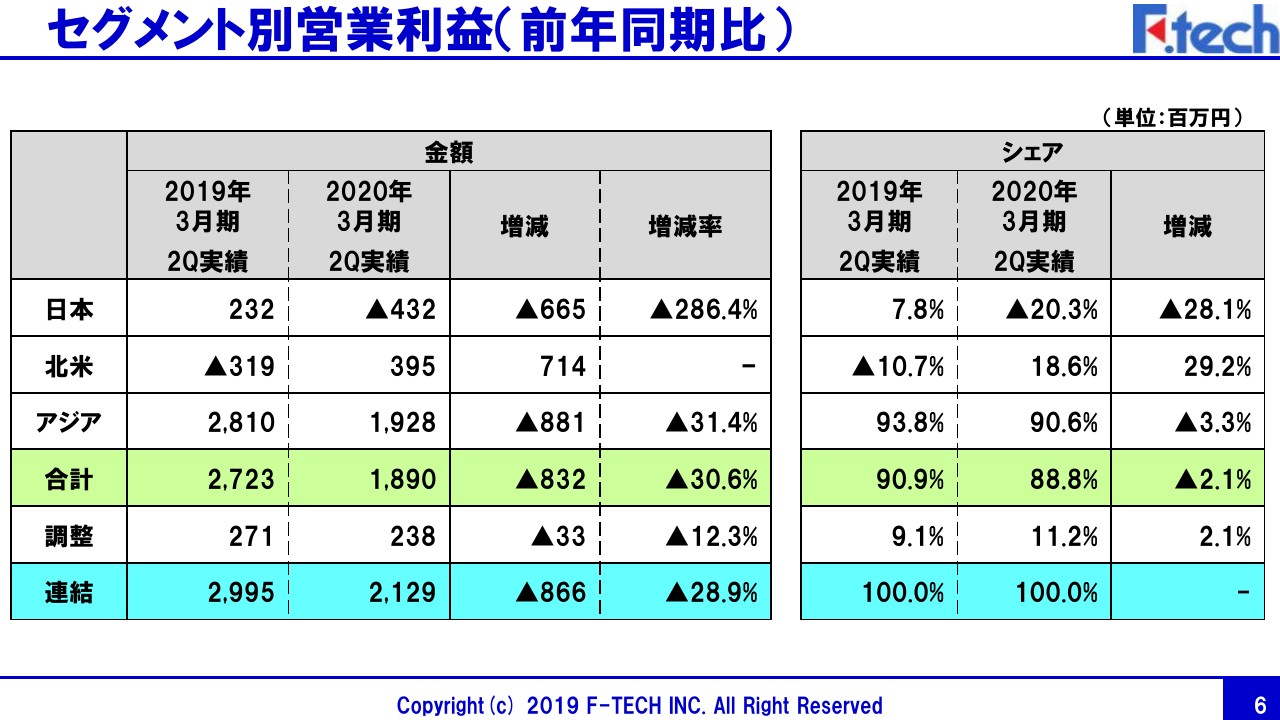

セグメント別営業利益(前年同期比)

セグメント別の営業利益ですが、日本が4億3,200万円の損失です。北米が3億9,500万円の利益で、アジアが19億2,800万円の利益となっています。グループ内の調整を含めて、連結では21億2,900万円の営業利益となっています。

日本については、前年同期比で6億6,500万円の減益です。北米については、前年同期比ではセグメントとしては営業赤字でしたが、収益改善が進み、今四半期においては3億9,500万円の営業利益で、7億1,400万円改善しています。アジアについては、前年同期比で8億8,100万円の減益となっています。

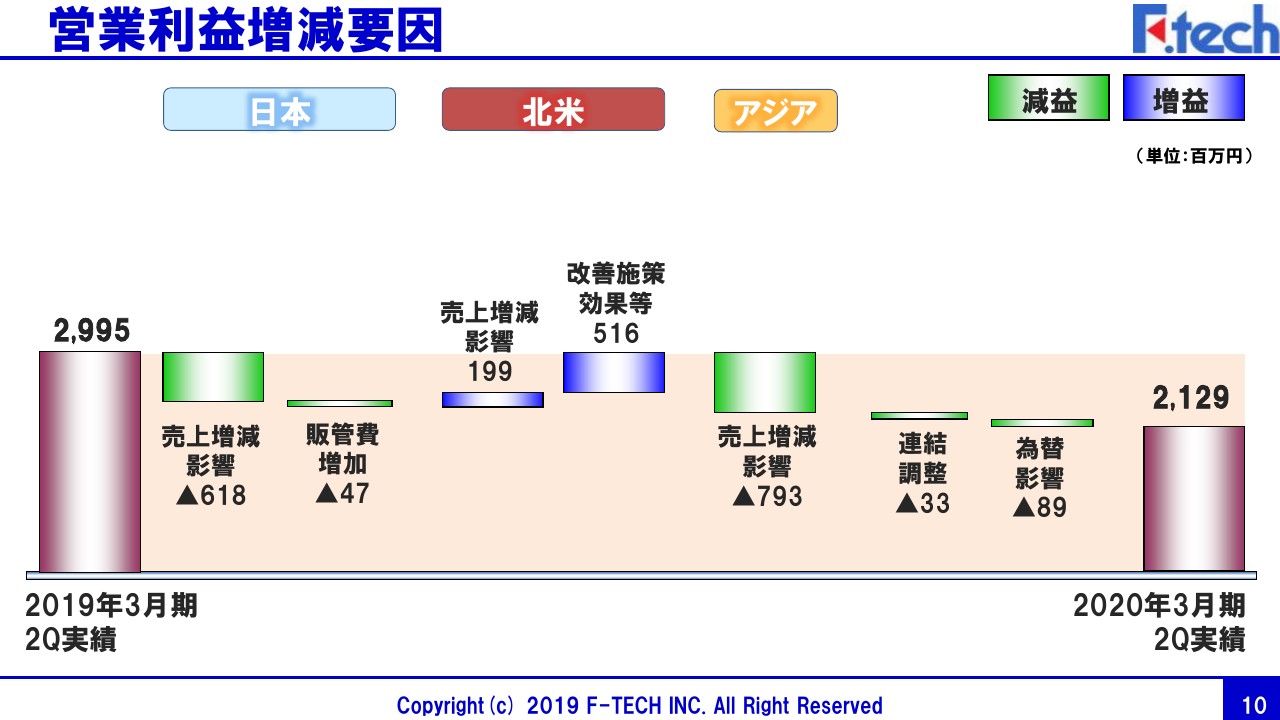

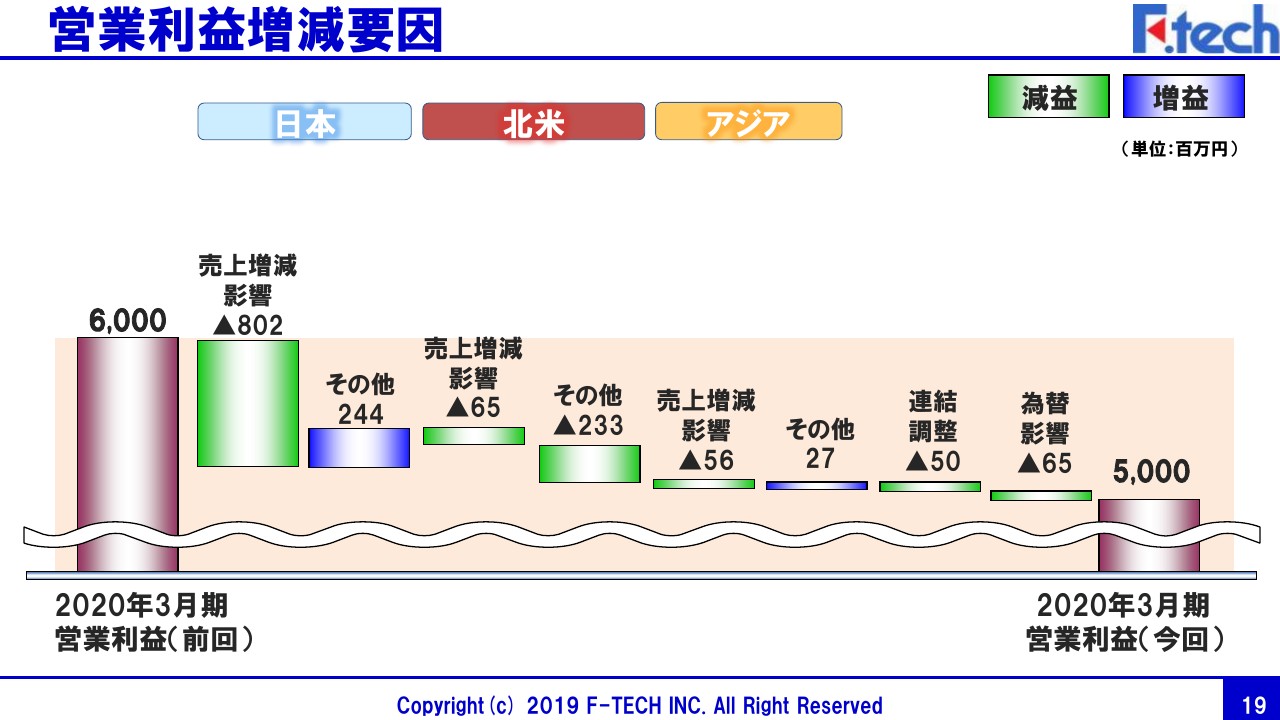

営業利益増減要因

営業利益の増減の要因ですが、前年実績が29億9,500万円です。それに対して、本年実績が21億2,900万円ですが、日本の売上減少に伴う減益が大きくあります。また北米については、種々の改善取り組みをしており、その効果が出て増益効果があります。

アジアについては、中国ならびにタイの売上減に伴う影響がありまして減益となっています。結果として、約8億円強の減益となってしまいました。

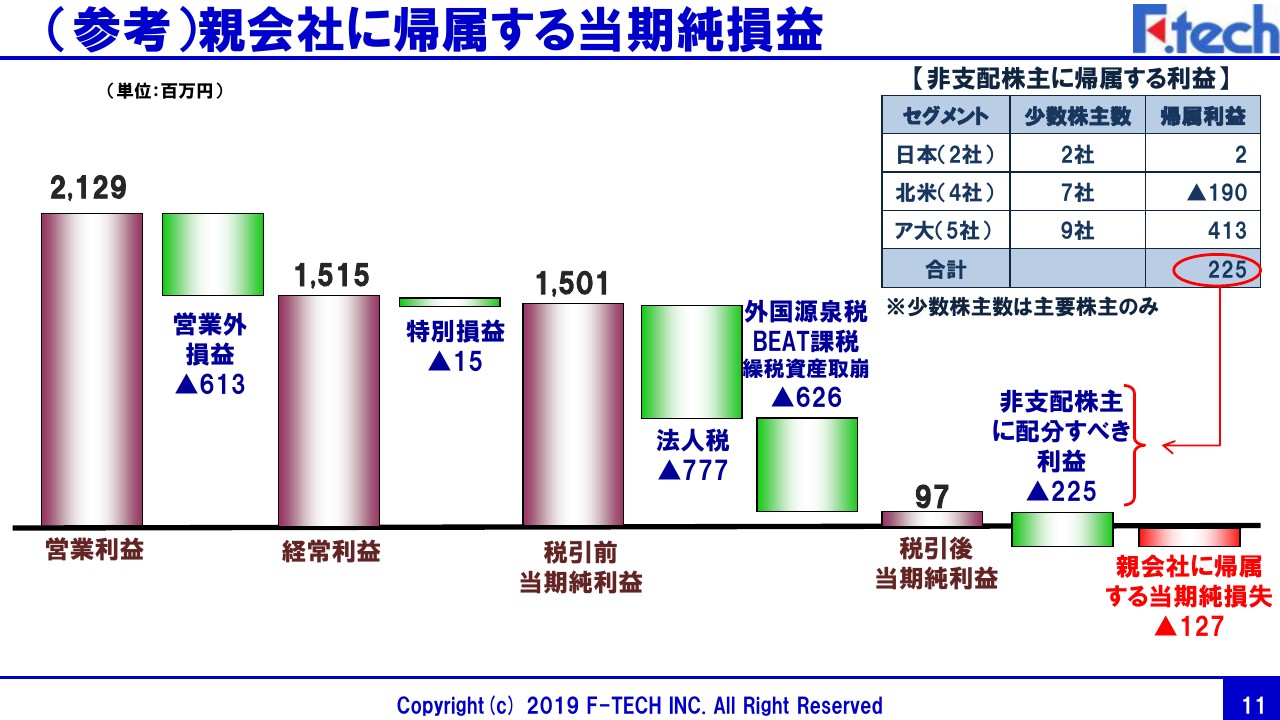

(参考)親会社に帰属する当期純損益

親会社に帰属する当期純利益が損失になってしまった結果について、補足説明させていただきたいと思います。

まず、営業利益は21億2,900万円でした。そこに営業外損益が6億1,300万円ありますが、これは主に支払利息、為替差損のマイナス影響です。よって経常利益は15億1,500万円で、特別損益を加味して、税引前当期純利益もほぼ経常利益と同等の15億100万円でした。そこに通常の法人税7億7,700万円が加わっています。

今第2四半期については、いくつかの要因があります。まず、日本は当四半期は赤字で、法人税等は通常発生しないわけですが、外国からのロイヤリティ、ならびに開発費、技術支援料等に対する源泉税の発生、そして収益業績見通しの悪化がありまして、繰延税金資産の取り崩しが約2億円ございます。

それからアメリカにおきまして、トランプ税制の変更もあったわけですが、減税と同時に追加課税、BEAT課税がありまして、その影響が7,000万円です。また、フィリピンの税制見直しに伴い、一部税金が発生しています。

そうしたところから、前期は法人税等の調整が約8億9,700万円でしたが、今期は約14億円発生しており、約5億円の増加です。

結果として、当期純利益は9,700万円でしたが、当社の各子会社には少数株主の方々がいらっしゃいまして、そちらへの利益配分が2億2,500万円で、結果として当社親会社に帰属する利益は、逆に損失となってしまいました。

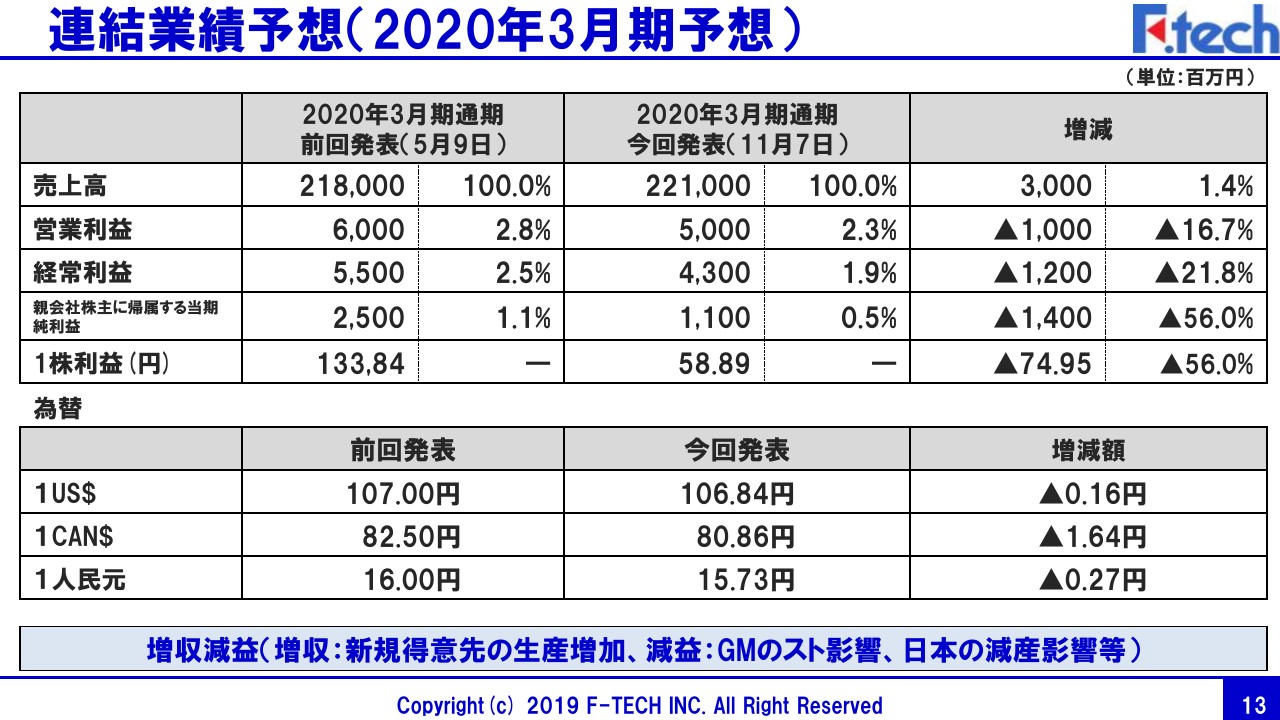

連結業績予想(2020年3月期予想)

続いて、通期の業績予想について説明させていただきたいと思います。連結業績予想ということで、2020年3月期の予想です。今回の発表ですが、売上高が2,210億円、営業利益が50億円、経常利益が43億円、親会社株主に帰属する当期純利益が11億円、1株あたりの利益が58円89銭です。

前回の期初発表に対しては、売上高が30億円の増収、営業利益が10億円の減益、経常利益も12億円の減益、親会社株主に帰属する当期純利益が14億円の減益となっています。増収については、とくに北米での新規得意先の生産増加に伴います増収です。

減益については、GMのストライキの影響、北米GMの減産、さらに日本の主要得意先の減産です。為替については、USドル、カナダドル、人民元ともにスライドのとおりの数字になっており、それぞれ円高の影響を受ける見通しです。

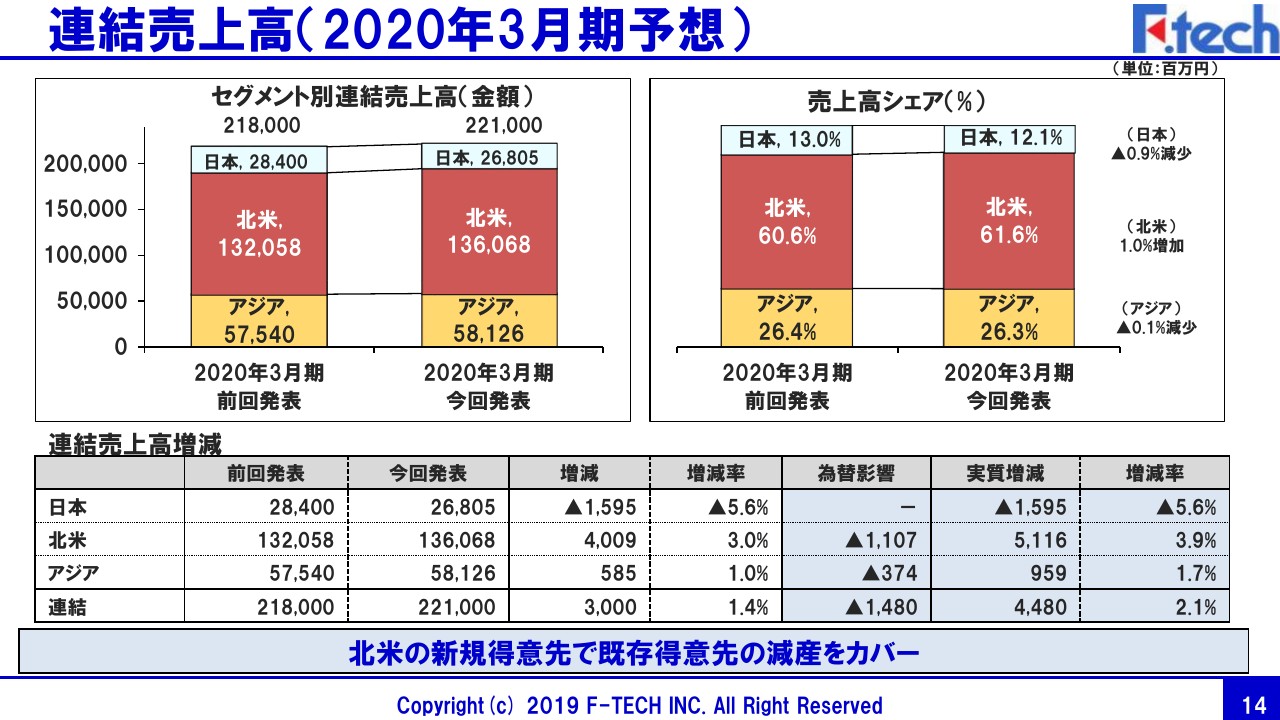

連結売上高(2020年3月期予想)

セグメント別の売上高とシェアですが、日本は268億500万円で、前回発表に対して15億9,500万円の減収になります。北米は1,360億6,800万円で、40億900万円の増収です。為替影響も含めると51億1,600万円の増収になります。アジアは581億2,600万円で、為替影響も含めると9億5,900万円の増収となります。日本の減産を、北米・アジアの増収でカバーをするかたちになります。

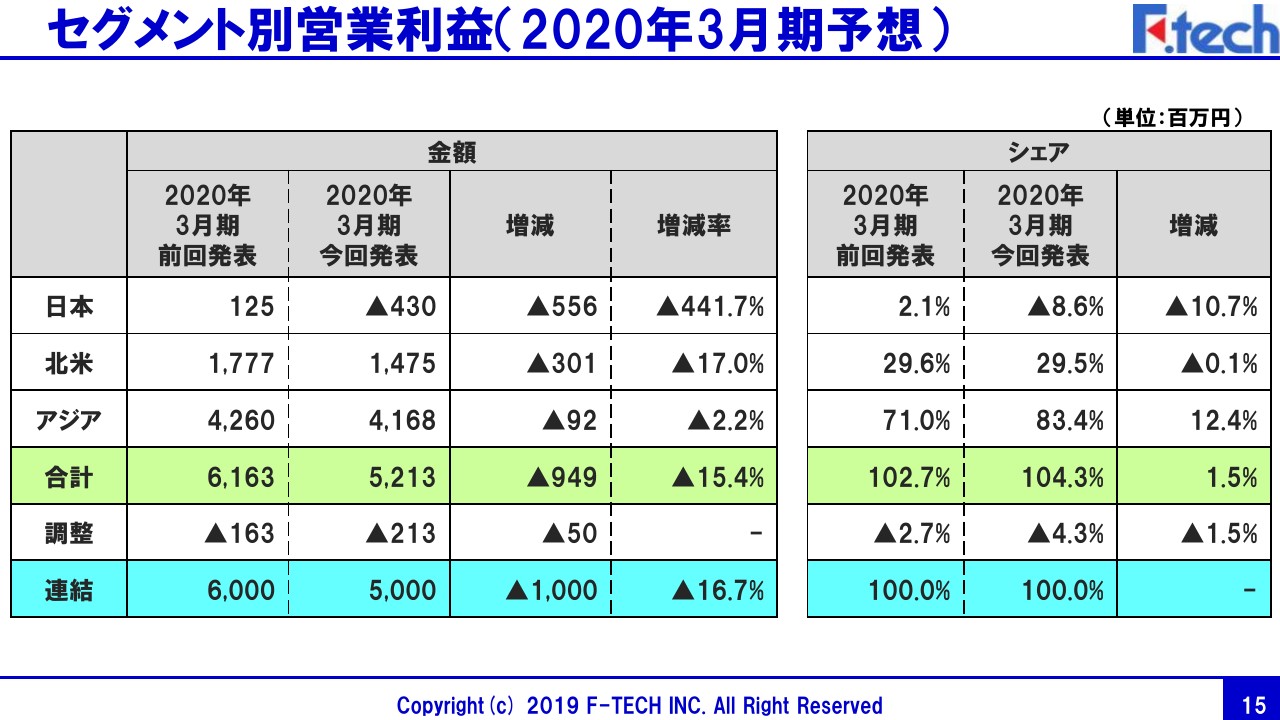

セグメント別営業利益(2020年3月期予想)

営業利益については、日本がマイナス4億3,000万円で、前回発表に対して5億5,600万円の悪化です。北米が14億7,500万円で、3億100万円の悪化。アジアは41億6,800万円で、9,200万円減となります。グループ内調整をして、連結ではマイナス50億円となる見通しです。

営業利益増減要因

営業利益の増減要因ですが、前回発表の60億円に対して10億円の減益となってしまいます。これについては、日本、北米、アジアともに、幅はありますが各地域で残念ながら減益となってしまいます。とくに日本の上期の(赤字の)影響を下期でなんとかカバーしたかったところですが、カバーしきれずということです。

とくに、上期の日本の(赤字の)影響を、下期でなんとかカバーしたかったということなのですが、カバーしきれずということです。以上が、2020年3月期の売上ならびに営業利益、経常利益等の見通しです。

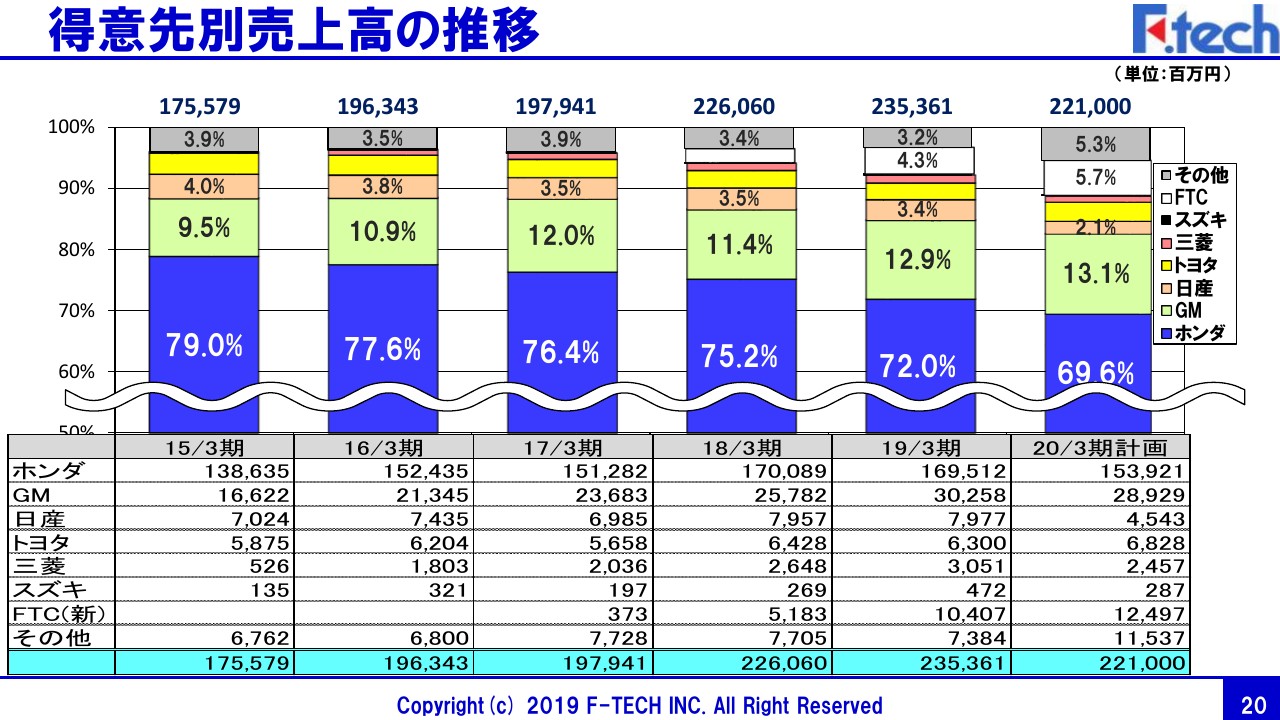

得意先別売上高の推移

得意先別の売上高の推移の見通しですが、2020年3月期におきましては、ホンダさまの売上比率が70パーセントを切る見通しです。GMについては、メキシコでの増産が加わりまして、比率がさらに高まっていきます。また、ホンダさま、GMさま以外の他社さまのお仕事が、スライドのグラフの上から2段目の白い部分で、FTCという枠組みです。そちらが大きく伸びており、約5.7パーセントの比率まで高まっています。

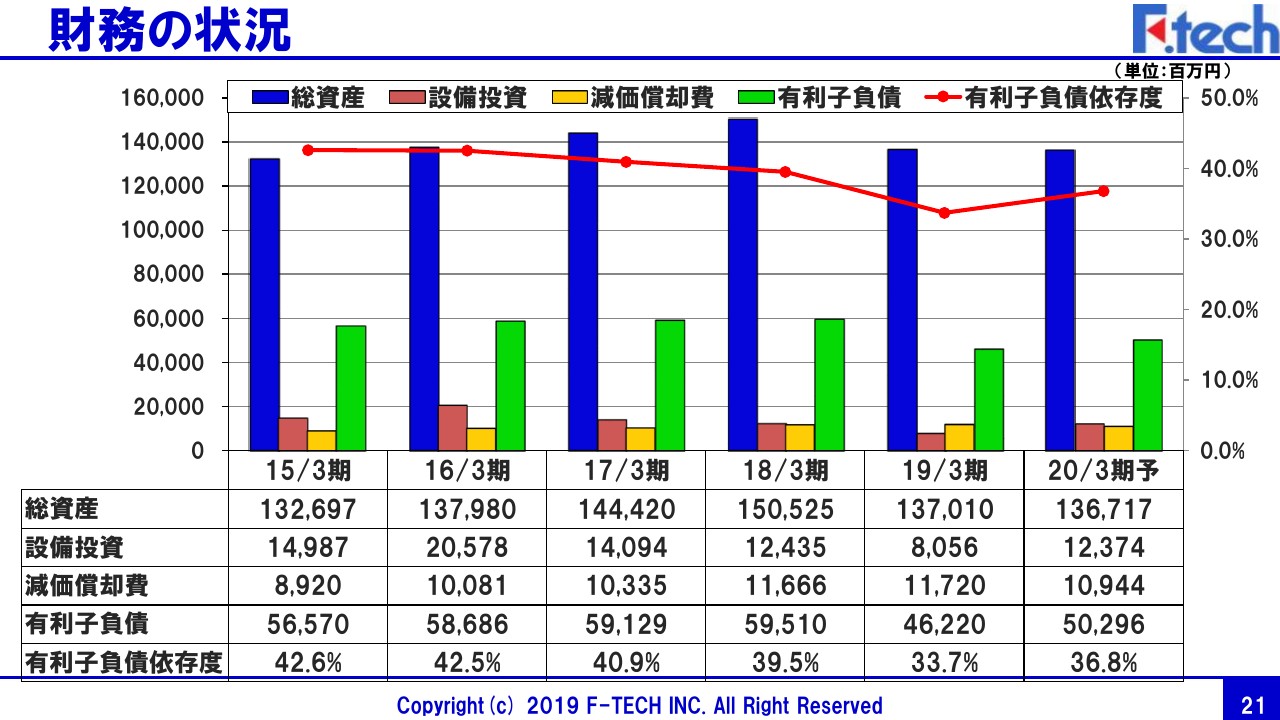

財務の状況

財務の状況ですが、2020年3月期の設備投資については、約124億円を予測しています。これは一部、前期からの繰越分も含まれています。したがいまして、今期については減価償却を上回る投資となってしまいますが、基本的に今中期3ヵ年については、減価償却費以内での設備投資を念頭に置いていました。それについては、3ヶ年の取り組みで減価償却費の範囲内での設備投資というかたちになっています。

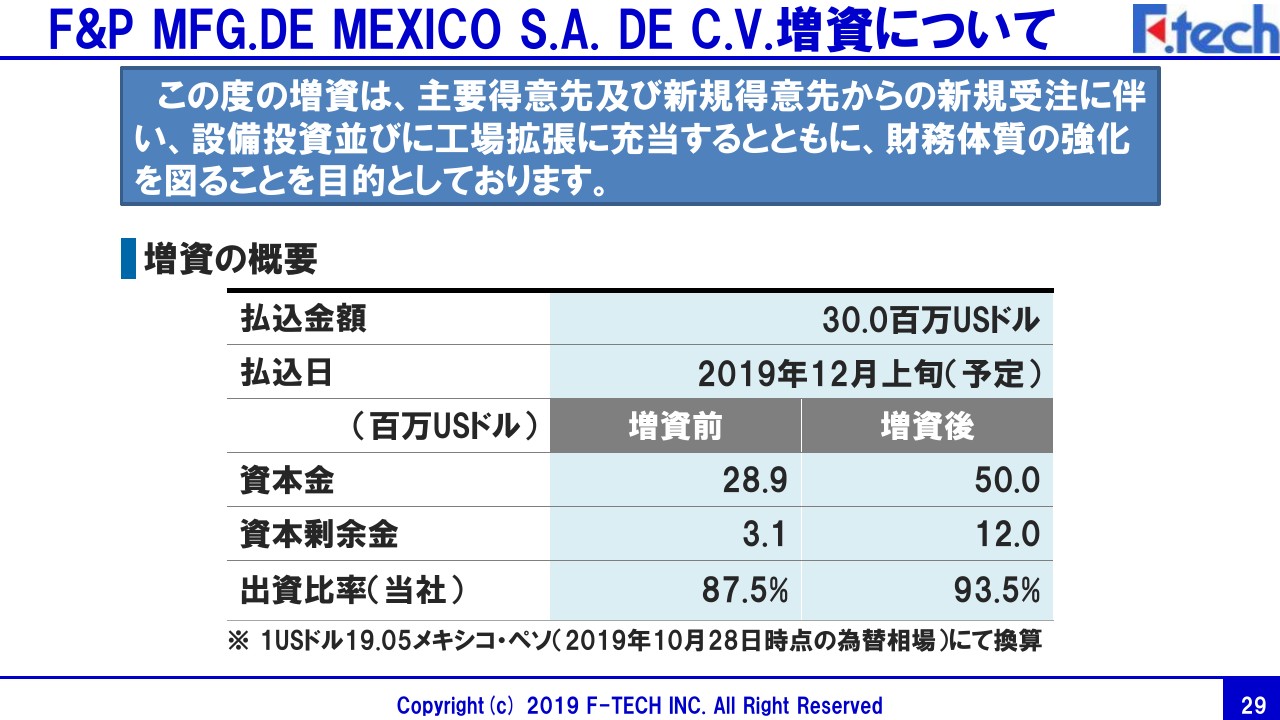

有利子負債についてですが、502億9,600万円で、有利子負債依存度については36.8パーセントです。これは期初の当初計画には入っていなかったのですが、メキシコでの新規得意先での対応について、設備ならびに建屋の増強があり、それに対する財務体質の強化を踏まえて、メキシコ拠点へ増資することを発表しています。そのようなこともあり、有利子負債が502億9,600万円になる見通しです。

しかしながら、その他の地域、拠点の設備投資の見直し等も踏まえ、有利子負債依存度については36.8パーセント、500億円を切るかたちでの着地と考えています。

中期3カ年経営計画 ~基本方針~

2018年3月期から始まりました中期3ヵ年経営計画は、今年度が最終年度となります。全社方針「Back to Basics」「Challenge for New」に基づき各施策を実行していきました。

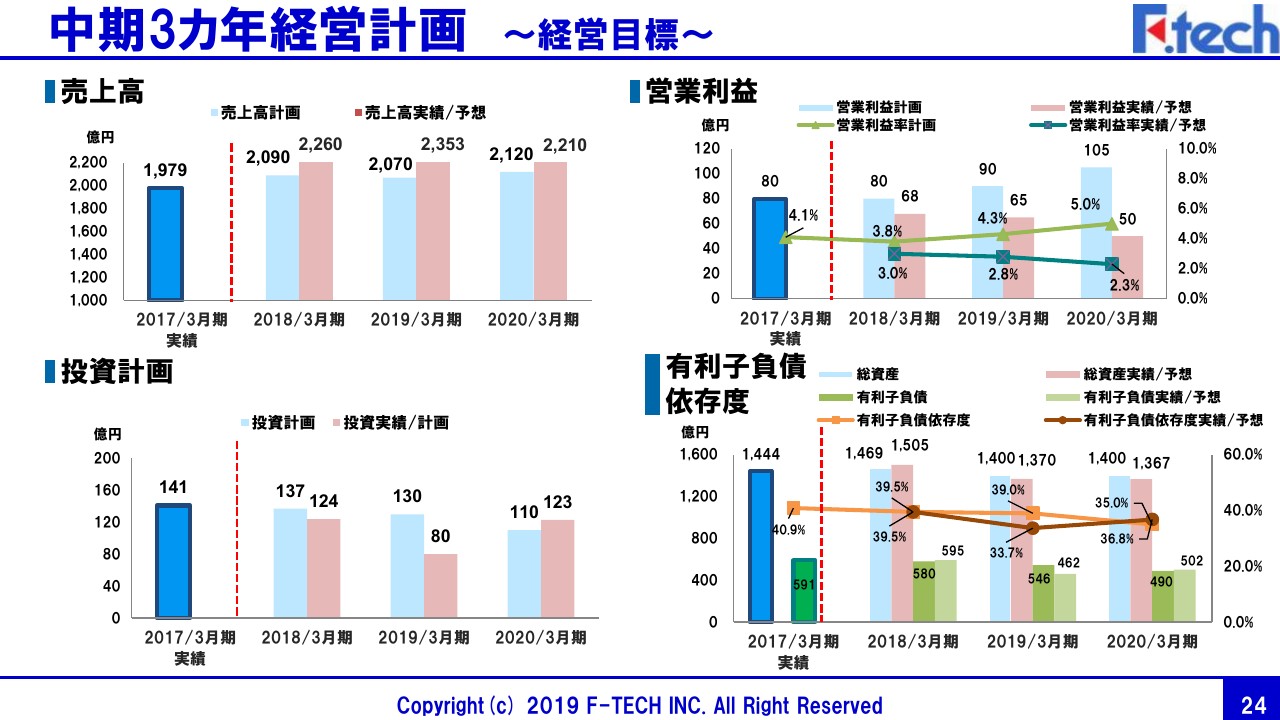

中期3カ年経営計画 ~経営目標~

数値目標に対してですが、売上高については為替影響等がいろいろありますし、各期で増減はありますが、基本的には増収という流れで来ています。投資についても、先ほど申し上げましたが、3ヵ年平均で約110億円で、減価償却費の範囲内、またフリー・キャッシュ・フローのプラス化を常に念頭に置いてきましたので、その部分については投資もその範囲の中で収めてきたかたちです。

有利子負債依存度についても、有利子負債削減、財務体質強化の取り組みをしてきました。しかしながら、最大の問題点は営業利益です。「本業でもうける」ところの目標数値に対して大きな乖離があります。

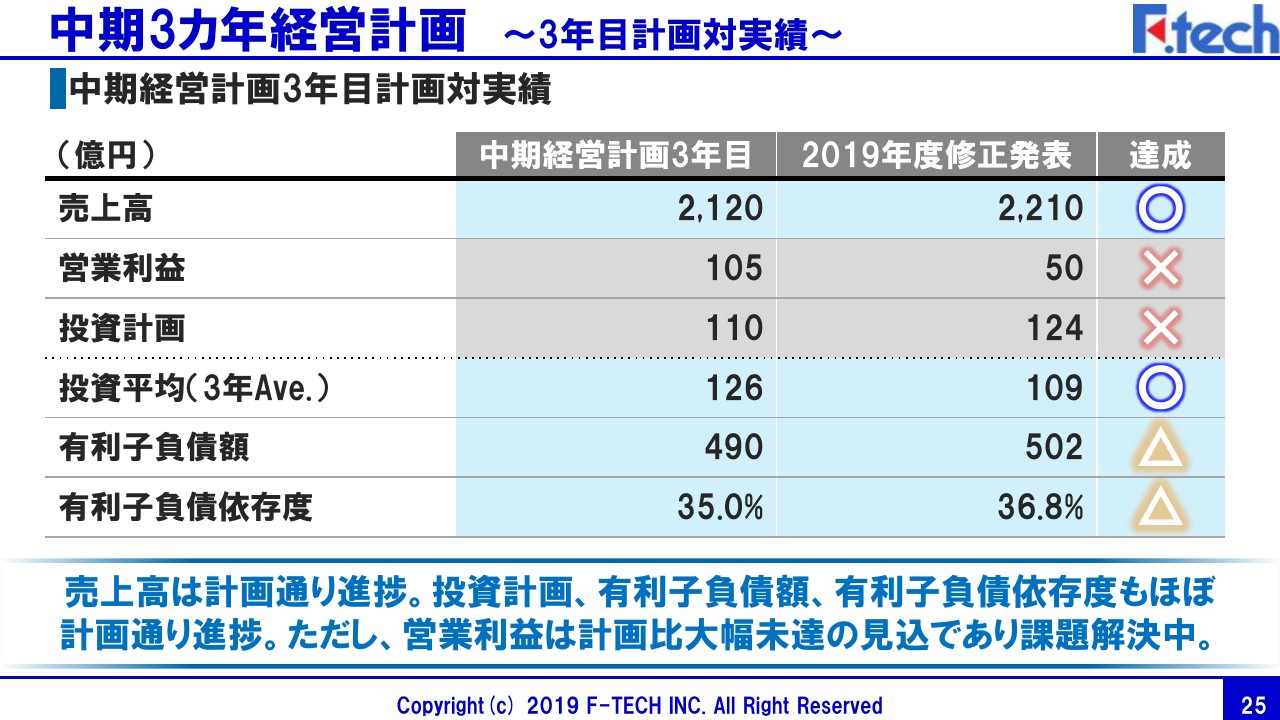

中期3カ年経営計画 ~3年目計画対実績~

中期3ヵ年経営計画に対する実績について、計画対比ですが、売上高、投資については計画の範囲内で、計画値を達成する見込みです。有利子負債依存度についても、ほぼそれに近いところです。ただし、3ヵ年計画時にはなかった新規受注、ならびに投資案件もありますので、そうしたところへの投資が発生しています。

営業利益については、大変残念なかたちになってしまっていますが、大きく未達という状況です。

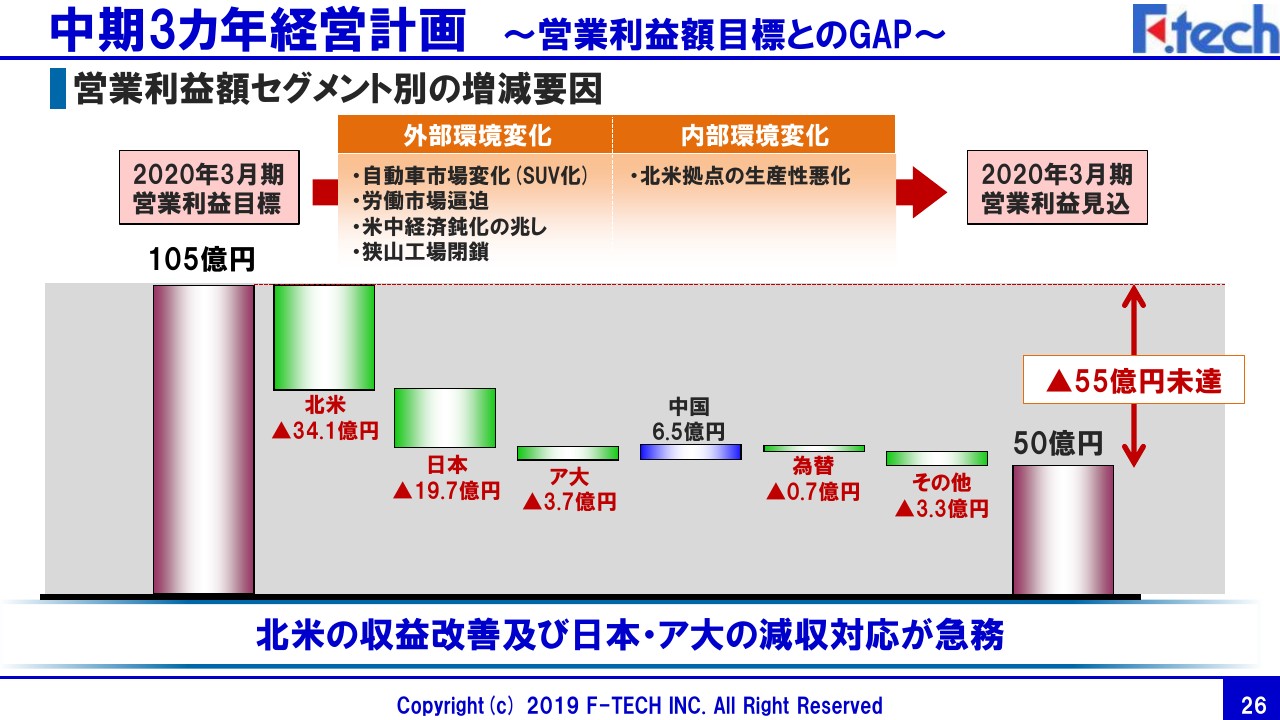

中期3カ年経営計画 ~営業利益額目標とのGAP~

未達要因ですが、当初計画時と外部環境が大きく変化しています。まず、自動車市場については、とくに北米市場ではセダン系からSUV系へと大きな変化が出ています。また、米国の政権交代に伴い種々の変化がありました。とくに米中経済摩擦も引き続き発生して収まっていません。その影響で世界経済も鈍化してきていますし、自動車販売市場にも影響が出始めていると認識しています。

また、主要な得意先のホンダさまの世界生産の今後の見直しです。とくに今後3ヵ年においては、日本の狭山工場閉鎖もありますし、今後はイギリス工場閉鎖、トルコ工場閉鎖というところで、生産拠点の再編も大きく出ています。また逆に米国、とくに北米においては、経済が比較的好調だったところで、労働市場が非常に逼迫しまして、新たな労働力確保が困難というところもあります。

結果として、当初計画に対して北米で大きな減益結果の見通しとなり、約34億円の減益です。

そして日本も、主要得意先の大幅な生産減があり、19億円強の営業利益減益要因となります。アジア大洋州については、とくにタイの減産が影響しています。逆に中国においては、主要な得意先であるホンダさまが、中国市場で非常に好調であるところから、期初計画に対しては6億5,000万円の増益となっています。

ただし、外部環境変化だけが問題ではありません。とくに北米拠点では、労働市場の逼迫もありまして、生産性が悪化してしまいました。ここ数年、その改善に取り組んできており、北米全体のセグメントとしては、ようやく今期に黒字転換する見通しですが、引き続き改善の途上にあると認識しています。

結果として、2020年3月期の(営業利益の)見込みは50億円で、当初計画に対して55億円の未達という見通しです。北米の収益改善、日本、アジア大洋州での生産減への対応が急務になっています。

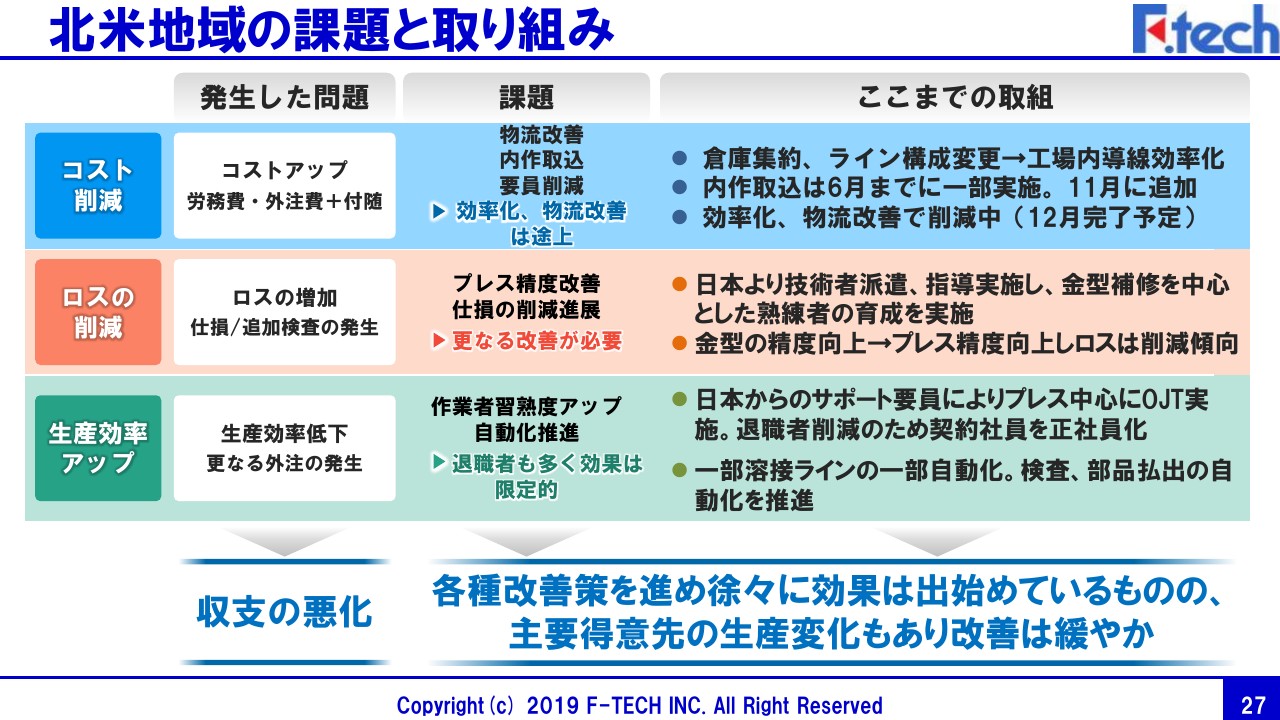

北米地域の課題と取り組み

北米地域での取り組みです。生産効率が大きく低下したところで、生産効率アップに対して、日本からも年間を通してサポートを継続しています。かなり改善効果も見られてきていますが、まだ定着しきれていないところがあります。それを確実に、さらに進めていくというところで、ロスの削減、最終的にはコストの削減につなげていくところです。

全体的には、改善効果はしっかりと出てきていると判断しています。ただし同時に、お客さまのストの影響や生産減もありますので、そこで改善効果が十分な数字として出きれていないところがあります。

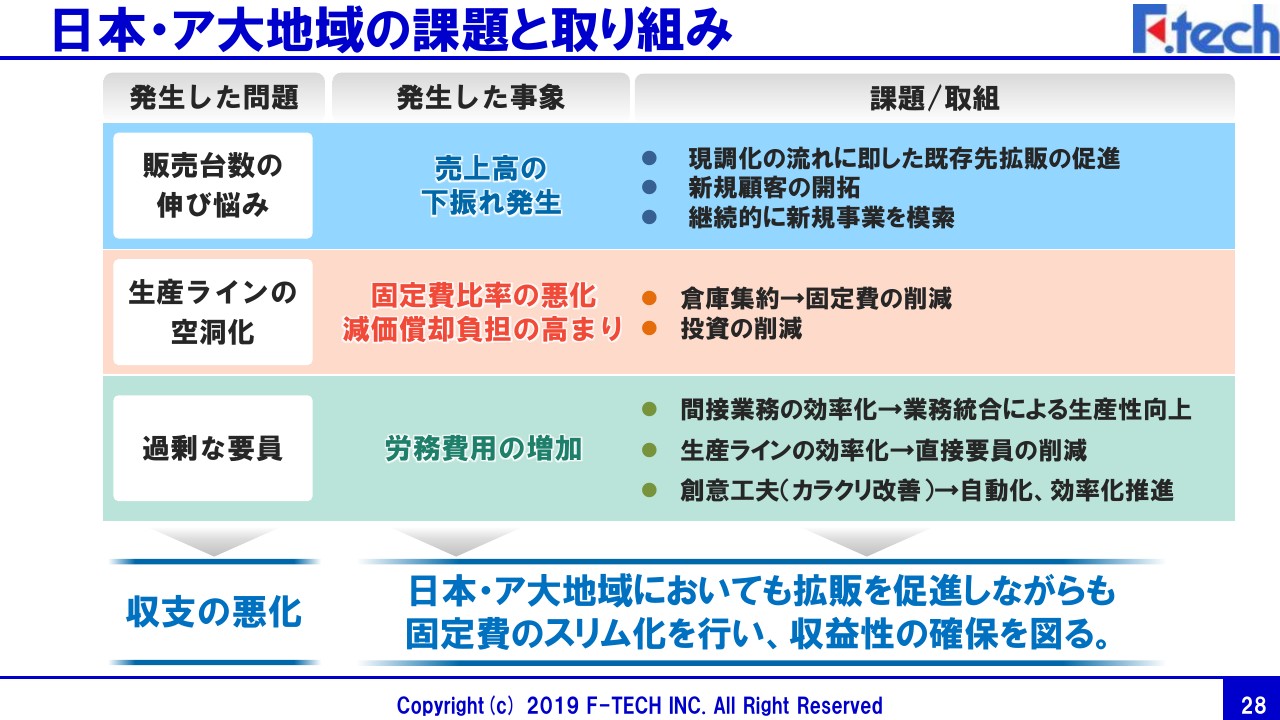

日本・ア大地域の課題と取り組み

日本・アジア大洋州ですが、得意先の生産減があります。そうは言っても始まりませんので、売上高が減少するところに対してはどういう構えで……当然、トップラインを維持するところもありますので、既存取引先さまの受注活動の強化、新規顧客の開拓を行います。

生産減に対応して、生産設備・能力は空きが発生してしまいますので、そうしたところをどうやって埋めていくのか、また固定費の高止まり、固定費比率の悪化もありますので、外部倉庫の集約のように無駄を省いていく取り組みを集中して行っている最中です。

また、要員の見直しも必要です。それについても生産減に対応したかたちで、スリム化も含めて収益アップを図っていきたいと思っています。

F&P MFG.DE MEXICO S.A. DE C.V.増資について

北米、日本、アジアでは、課題やネガティブな要因だけではありません。10月29日に発表させていただきましたが、メキシコにおいて新たな増資を行っています。これについては、主要得意先であるホンダさまの新機種への投資、そして新しいお客さま……これはデトロイトスリーの1社ですが、メキシコにおいて新規受注しましたので、その設備投資・工場拡張に伴い、財務体質を強化するものを踏まえて3,000万ドルの増資を行いました。

メキシコについては、非常に売上高も伸びており、さらにこれからも売上高が伸びる見込みですし、エフテック全体への収益貢献も非常にいいかたちで、今後も期待できる見込みです。

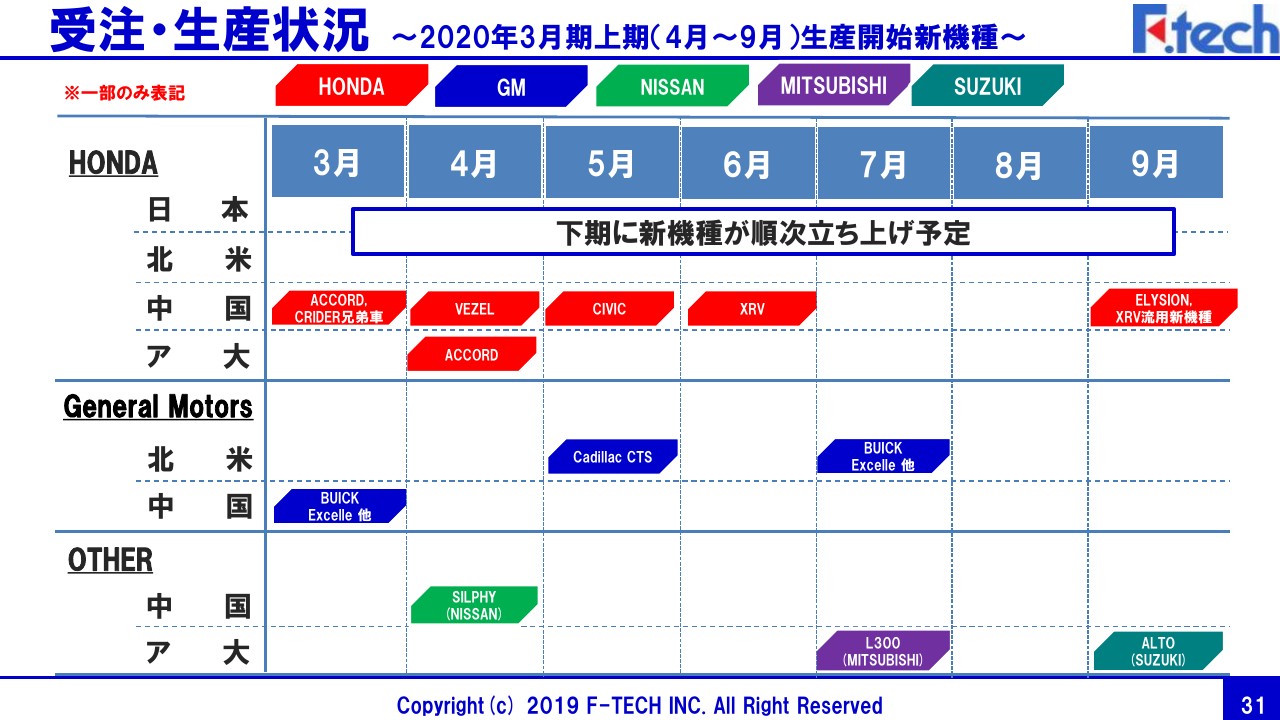

受注・生産状況

続いて、トピックスになります。第1四半期、上期までの生産開始の新機種ですが、主要得意先であるホンダさま、GMさまの部分については、とくにホンダさまで、中国やアジア大洋州での新機種の立ち上げがありました。GMについては、北米ならびに中国での新機種立ち上げがあります。

その他の自動車メーカーさまについては、日産さま、三菱さま、スズキさまというかたちで、それぞれ中国ならびにアジアでの立ち上げになっています。

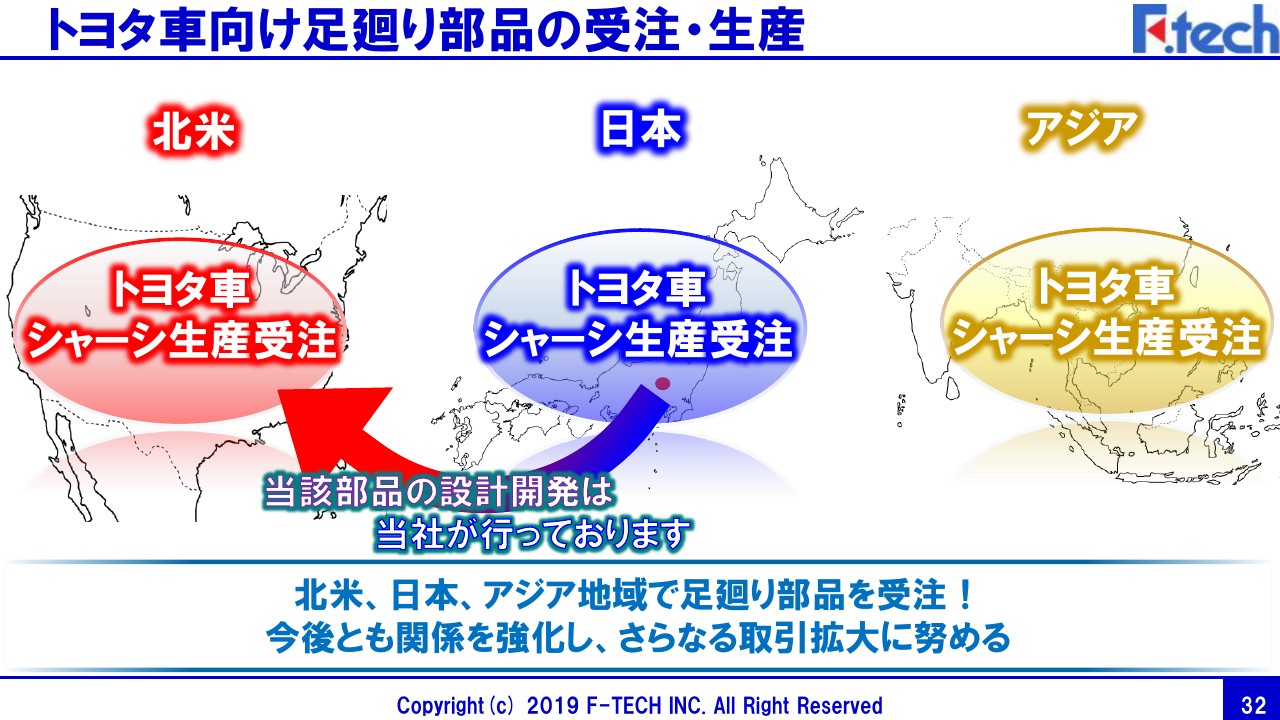

トヨタ車向け足廻り部品の受注・生産

新たな得意先の確保というところで、昨日も外部発表させていただきましたが、トヨタさまの足廻り部品を受注しています。日本、北米ならびにアジアのそれぞれ3地域で受注しています。これについては、今後、次の新中期3ヵ年のなかで順次立ち上がっていきます。

とくに北米で立ち上がる機種については、当社の設計・開発力を評価いただき、当社の設計での受注となっています。ただ、日本とアジアについては、トヨタさまの図面ですが、私どもの領域、生産技術の部分を評価いただき受注につながっているところです。

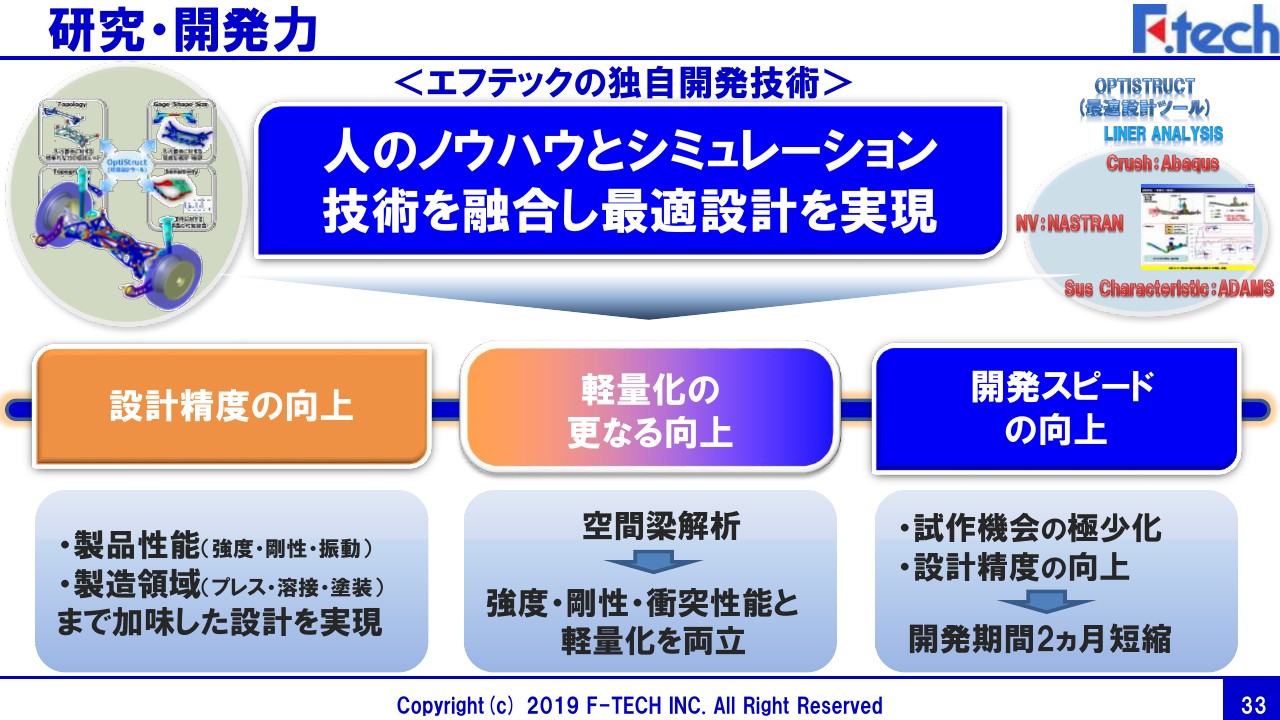

研究・開発力

当社が得意としている製品設計・開発ですが、とくにシミュレーション技術を駆使して解析力を強化しています。ただ、このソフト自体は誰でも手に入るものですので、そこにいかに技術者や設計者のノウハウ、センスを融合させていくのかが非常に重要になっています。

当社は人のセンス、そしてシミュレーション解析ソフトをしっかり融合させたかたちで独自の製品設計ができています。その部分をお客さまからも非常に高く評価いただいています。引き続き、このような解析力・シミュレーション技術の追求を行い、足廻りの専門メーカーとしての専門性をしっかり磨いていきたいと思っています。

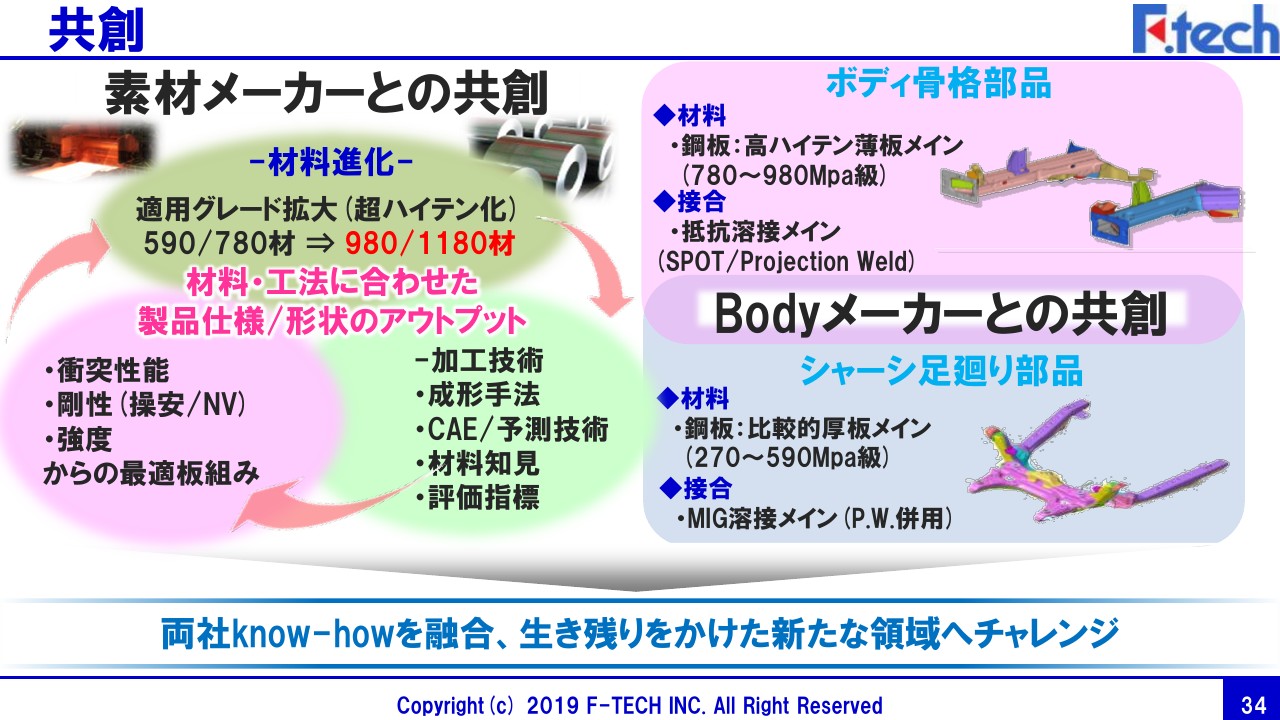

共創

他社さまとの共創です。私どもは足廻りの専門性を追求していますが、そこに関わる専門メーカーさまがいますので、技術軸を中心として、新たなものを共に作っていくということで、昨年から開始しています。とくに、自動車のパワートレインが変化していくなかで、「どういう素材が足廻りに求められるのか」「最適な素材はどういうものなのか」を、素材メーカーさまと一緒に開発しています。

また、Bodyメーカーさまとも一緒に、両社がそれぞれ持つデータやノウハウを共有し、シャーシとボディの一体的な開発を行い、一体構造で最適な構造案を提供するところを進めています。

これについても、お客さまとの話も少しずつ始まってきていますので、よい成果が得られるのではないかと期待しています。

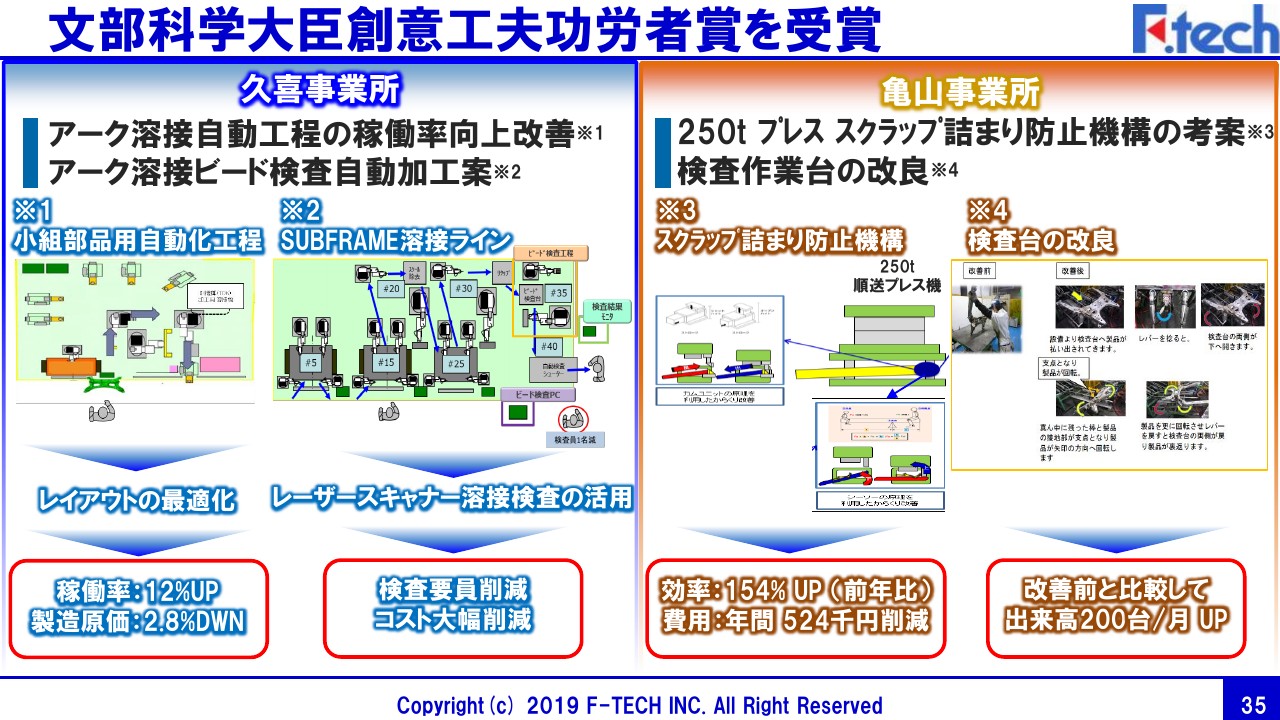

文部科学大臣創意工夫功労者賞を受賞

先ほどの生産領域については、部門への評価でしたが、「文部科学大臣創意工夫功労者賞」を、日本の生産拠点である久喜事業所ならびに亀山事業所で、それぞれ受賞しています。とくに、私どものコア技術のプレスをはじめ、組成領域での新たな機構の考案や接合領域における新たな検査工程、稼働率の向上改善というところで、しっかりと評価いただきました。

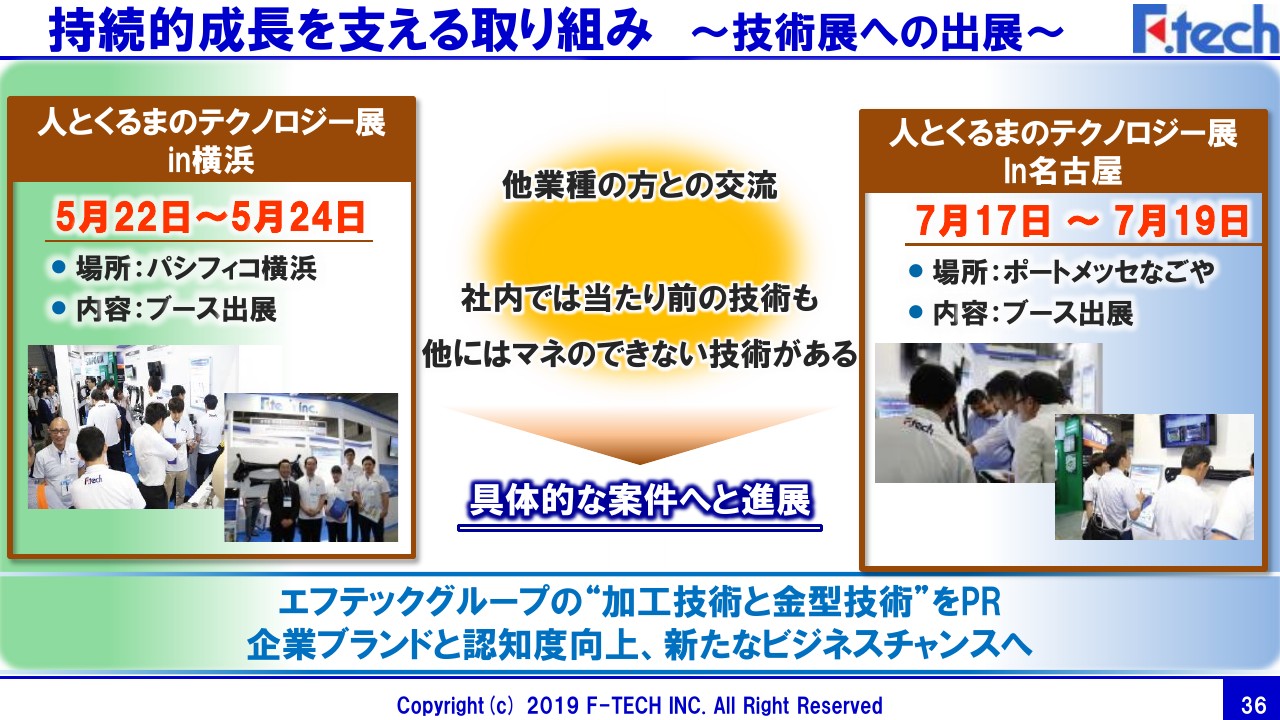

持続的成長を支える取り組み ~技術展への出展~

新たな技術の取り組みについて、さまざまな技術展へ出展させていただき、自動車メーカーさま、その他自動車部品メーカーさま、異業種の方々へも当社の取り組みを説明、紹介する場を設けています。

スライドのとおり、テクノロジー展への出展をしています。これにより、当社の認知度も高まってきているのではないかと考えています。

持続的成長を支える取り組み ~地域社会とのつながり~

最後になりますが、持続的成長を支える取り組みというところで、ESGに絡む部分です。社会貢献、人材育成、環境への取り組みということで、国内・海外問わず……これは一例として紹介させていただいていますが、さまざまなことにエフテックグループとして取り組んでいるところです。これについては、今後も引き続き、取り組んでいきたいと考えています。

以上をもちまして、2020年3月期第2四半期決算内容についてのご説明を終わらせていただきたいと思います。どうもありがとうございました。