2019年4月25日に行われた、川崎重工業株式会社2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:川崎重工業株式会社 代表取締役副社長執行役員 富田健司 氏

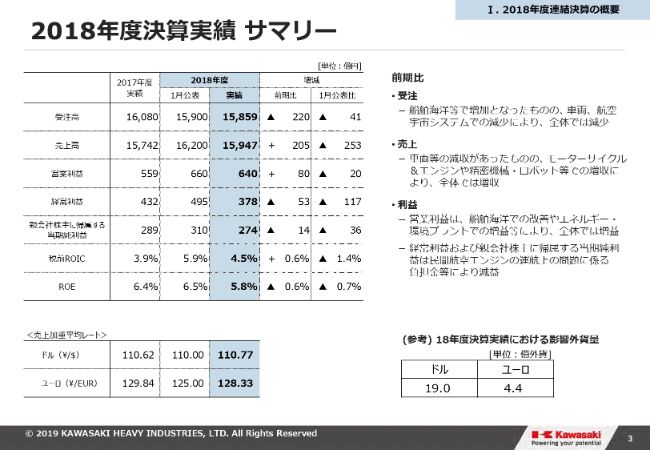

2018年度決算実績 サマリー

富田健司氏:みなさん、こんにちは。私から決算実績と今期の見通しについてご報告します。まずは実績からです。

1月公表値からの変動に関してですが、エネルギー・環境プラントで採算が改善いたしました。しかし、航空宇宙システム事業で想定していた数字まで売上が伸び切れなかったということと、精密機械・ロボットで減益になりまして、営業利益は640億円ということで、公表値から若干の減少で着地いたしました。

一方、経常利益は、営業利益の減少に加えまして、営業外で100億円ほど引き当てておりましたが、「Trent1000」エンジンにかかる引当金を新たに約50億円、営業外で織り込んだということと、そのほかにも固定資産の売却に伴う損失等が計上されましたので、結局1月公表時より117億円悪化の378億円となりました。

前年度との項目別の比較、変動を説明いたします。まず受注ですが、船舶海洋で増加した一方で、前年に大型受注がありました車両、航空宇宙システムで減少しましたので、全体としては220億円の減少となりました。

売上は、車両事業などで減収がありましたが、精密機械・ロボット、モーターサイクル&エンジン事業で増収となりましたことから、全体で205億円の増収でございます。

営業利益は、船舶海洋事業での改善、エネルギー・環境プラントでの増益等により、全体としましては80億円の増益となりました。経常利益は営業利益で増益の一方で、航空宇宙システムで「Trent1000」エンジンの引当金を営業外として通期で約150億円計上いたしました。それによって、53億円の減益となりました。

それからスライドの下に、売上加重平均レート、影響外貨量を示しております。ドルで言いますと110円77銭ということで、約0.15円の円安になりました。

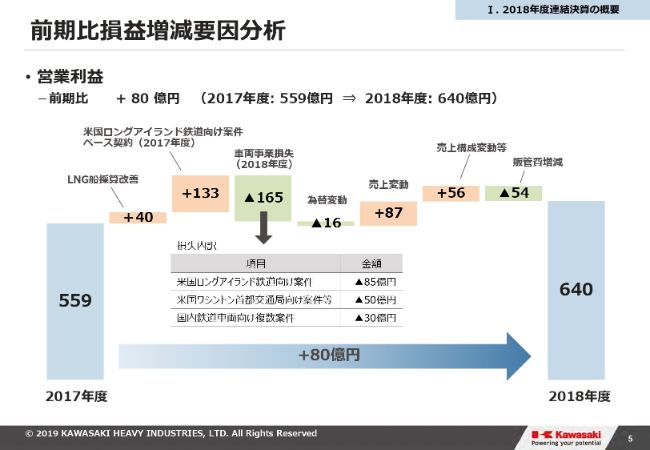

前期比損益増減要因分析

5ページが、前期比の損益増減要因分析になります。順を追ってご説明いたします。

営業利益は前年同期559億円から今回は640億円ということで、80億円の増益になりました。この増減要因でございます。

最初に、前年同期にLNG船の契約で受注工事損失引当金を計上しておりましたけれども、今期はそれがないということで、40億円のプラスです。次に、前年同期で北米の車両事業「M9」という車両のベース契約の引当がございましたけれども、これの反動ということでプラス133億円です。

3つ目が、今年度計上しました車両事業関係の損失ということでマイナス165億円です。スライドに少し内訳が書いてありますが、ロングアイランド鉄道向けの契約で85億円のマイナスがあり、そこにワシントン向け、国内向けが加わりまして、トータルで165億円ということです。なお、車両関係の損失は、ほぼ昨年10月にご報告した水準どおりで着地いたしました。

その次に為替変動ですが、アジアをはじめとします新興国通貨安で、逆に円高の影響によりまして16億円のマイナスでございました。売上変動は、車両、船舶海洋あたりが減収によるマイナス影響がありましたが、一方で精密機械・ロボット、モーターサイクル&エンジン等の増収がカバーしまして、結局プラス87億円でした。

売上の構成変動という欄がございますが、まず半導体ロボットが売上に占める割合が低下したことで、精密機械・ロボットの収益が悪化したり、モーターサイクル事業で、鋼材悪化の影響等がありました。一方で、逆にエネルギー、航空宇宙システムで採算性が改善しております。加えまして、船舶海洋がさらに低採算案件の減少により、全体では56億円の改善に働いております。

最後に販管費ですが、第1四半期にご報告しましたとおり、モーターサイクル事業の海外販売代理店への貸倒引当金の計上がございました。広告宣伝費も増加要因で働いております。さらに、精密機械・ロボットの増産対応費、研究開発費の増加によりまして、トータルで54億円の費用増となりました。

以上がおもな増減要因になります。

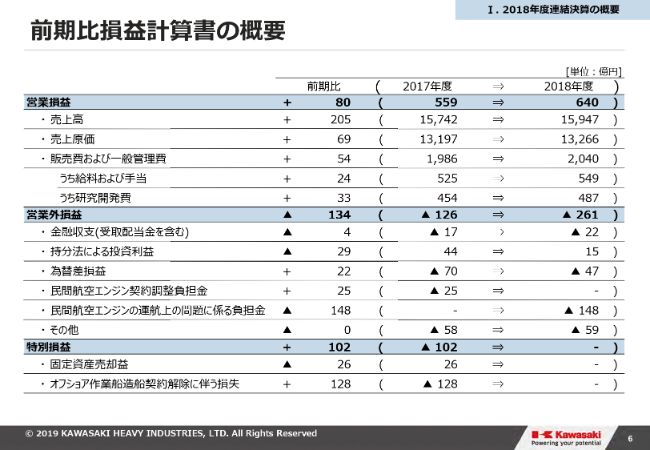

前期比損益計算書の概要

その次のページで、営業外のご報告をいたします。営業外は、前期比で134億円悪化の261億円になりました。おもな変動要因でございます。まず持分法利益ですが、中国の合弁会社の利益減、医療用ロボットの開発費の増加によって、この会社の赤字幅が拡大したこと等で29億円悪化しております。

それから為替差損益は、年明けから急速に円安が進行したということで、債権の評価益等が上がりまして、逆に22億円ほど好転しております。

その次にあります民間航空エンジンの契約調整負担金です。前年に別の契約でありましたが、これが今回は追加で生じなかったものの、今期は先ほど述べましたように「Trent1000」、ロールス・ロイス社との契約で新たに同種負担金が生じました。前期の負担金とネットしますと123億円の悪化となります。なお、特別損益に関しては、当期の発生はございませんでした。

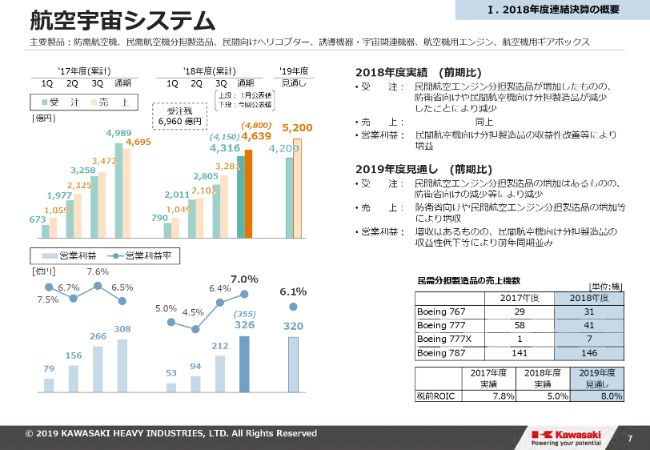

航空宇宙システム

ここから、セグメントごとの説明に入ります。まず2018年度の実績ですが、受注売上の前期比は記載しているとおりでございます。民間航空エンジン分担製造品が増加いたしましたけれども、防衛省向け、さらには民間航空機向けの分担製造品の減少がございましたので、トータルで減収となりました。

営業利益は、民間航空機向けの分担製造品の収益性改善等がありまして、セグメント全体で18億円の増益となりました。

次に、これを受けまして、2019年度の通期見通しについて説明いたします。受注ですが、民間航空エンジン分担品が増加する一方、防衛省向けの減少等で、全体では減少いたします。売上は、このスライドに記載のとおり防衛省向け、それから民間航空エンジン分担製造品の増加等で大幅に増収となります。

ただし利益面は、2019年度におきまして、民間航空機向けの分担製造品の機種構成が変化いたしまして、まだコストダウン効果が十分に出切らないことと、開発費の償却額の増加……これは主に派生型の機種でございますが、そうした一時的な収益性の低下に伴いまして、今年度は営業利益が足踏み状態になろうかと思います。

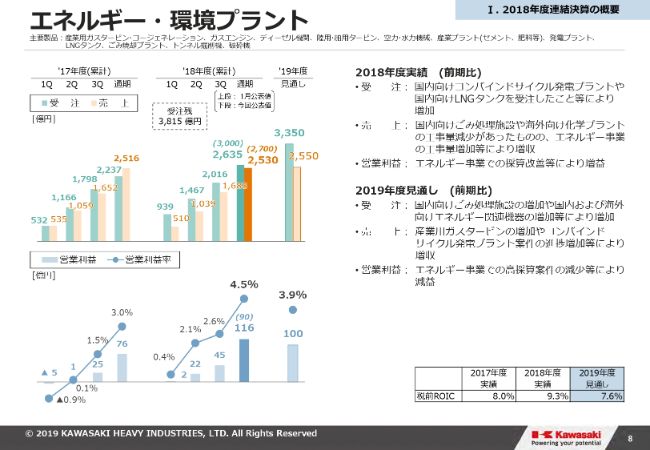

エネルギー・環境プラントをご説明いたします。2018年度の実績ですが、受注売上の前期比は記載のとおりでございますが、国内向けのCCPP案件を受注したこと、あるいは国内のエネルギータンクの受注により伸長いたしました。売上も、前期に大口案件がありました国内向けごみ処理、海外向けの化学プラントの工事量減少がありましたが、一方でエネルギー事業の工事量増加がありまして、全体では増収となりました。

利益面も、主にエネルギー事業における増収と採算性の改善が加わりまして、先ほども申し上げました化学プラント減収に伴う減益をカバーいたしました。全体としては約40億円の好転です。

次に、2019年度の見通しです。受注については、国内向けのごみ処理施設の増加、国内外でのエネルギー関連機器の増加により、増加いたします。売上につきましても、産業用ガスタービンの増加、CCPPの進捗が増加いたしますので、増収となる見込みです。一方の利益面は、2018年度に採算のよい国内向け大型エネルギー案件が売上計上されていたのですが、本年度はそうした案件の構成比、ウエイトが下がりますので、結局減益となる見通しを持っております。

精密機械・ロボット

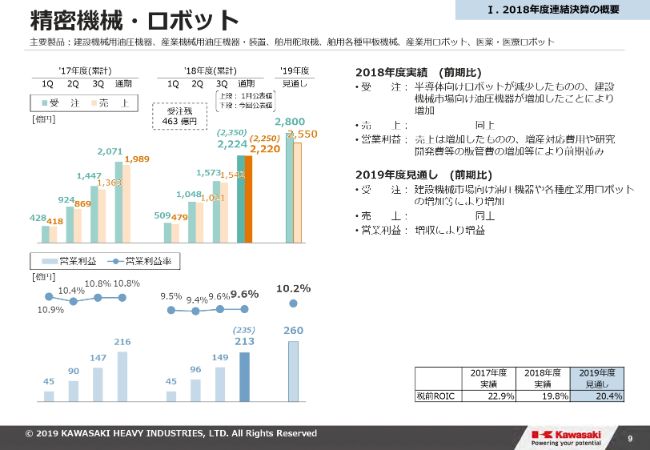

次に、精密機械・ロボットをご説明いたします。2018年度の実績ですが、受注売上の前期比は記載のとおりでございます。半導体市況の下落、米中の貿易摩擦の影響もあり、2018年度はロボット分野で減少です。主に半導体ロボットの減が効いておりますが、その反面、建設機械市場向けを中心に油圧機器が好調であったため、セグメント全体では増加しております。

営業利益は主に、建設機械市場向けの油圧機器を中心に、増収に伴う増益がありましたが、増産対応費用、事業拡大に伴う固定費の増加を伴いました。さらに、先ほど言いましたロボットの減収や売上構成の変動等がありまして、絶対額は前年並みに留まるということではありますが、利益率は若干の低下で終わりました。

2019年の見通しです。建設機械市場向けの油圧機器は、本年度も引き続き成長が見込まれることが1つ。それから、ロボットにつきましても、昨年度半ばからの減速が2019年には回復するだろうと見込んでおり、受注・売上・利益ともに増加を見込んでおります。

船舶海洋

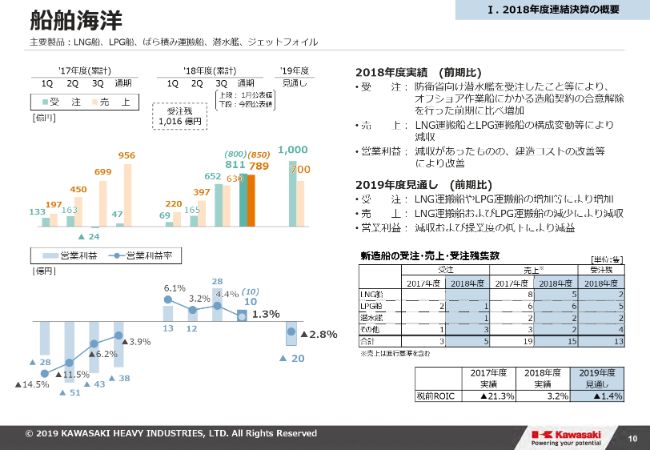

船舶海洋の2018年度の実績をご説明します。受注売上の前期比は記載のとおりですが、潜水艦、LPG船1隻、ばら積み船2隻を受注したことにより、今年度の受注額は811億円となりました。売上については、主にLNG船の工事量が減少しました結果、167億円の減少となりました。

営業利益は、階段グラフでも見ていただきましたとおり、前期はLNG船の損失処理がありましたが、今期はそれがないことと、構造改革を通じたコストダウン等によりまして、今期売上案件の採算が改善し、前期から48億円の改善となりました。結局、当初見通しどおり、通期黒字化を果たしたことになります。

次に、2019年度の見通しです。受注面では商談を継続しておりますLNG船、LPG船、その他ガス関連船の受注を見込んでいることから、1,000億円となる見込みであります。営業利益は、2019年度は操業不足が生じるということで、20億円の赤字を見込む厳しい状況でございます。

構造改革で示しました国内造船所の固定費削減、生産性向上、さらに中国造船所のドック増設……これはDACKSのほうですが、順調に達成しておりまして、市況の回復に沿って着実にまず受注をしていきます。

それから、中国造船所の一体運営を進めることで、ROIC8パーセントを早期に達成すべく、引き続き構造改革の手を緩めずに進めてまいります。

車両

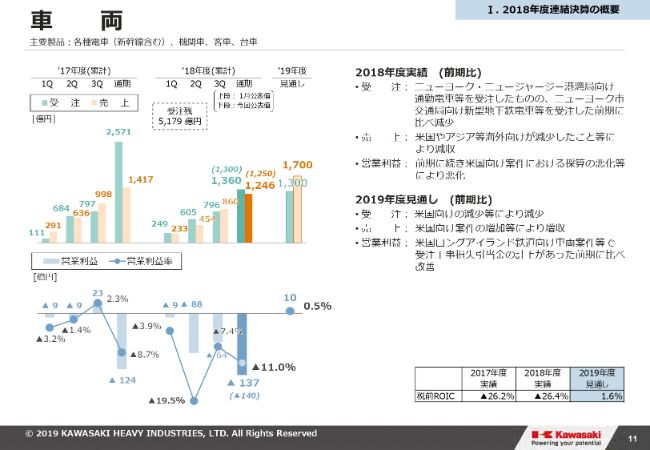

車両事業でございます。2018年度の実績は、受注売上は記載のとおりで、売上は北米向けの案件を中心に減収となっております。利益面ですが、これも階段グラフでご説明しましたとおり、M9の契約損失、それからワシントンのWMATAの配線補修費用ほか、さらに国内向けも受注の損失引当がございましたので、計165億円の大型損失計上を余儀なくされまして、2年連続で3桁を超す、137億円の損失になってしまいました。

2019年度の見通しでございますが、売上面では、2019年度からM9の引き渡しが開始される等もありまして、主に米国事業の売上が伸長する見通しです。全体では前年度から大幅に増加しまして、1,700億円となる見通しであります。

利益面では、主に米国事業で計上した一過性の損失が終息しましたことから、前期に比べて大幅に改善いたします。ただ、先ほども申し上げましたように、今年度の売上の中で、引当案件の占める割合が4割程度残りますので、通期損益は10億円の黒字に留まる見通しであります。本格的な改善は、さらに翌年度以降になる見通しであります。

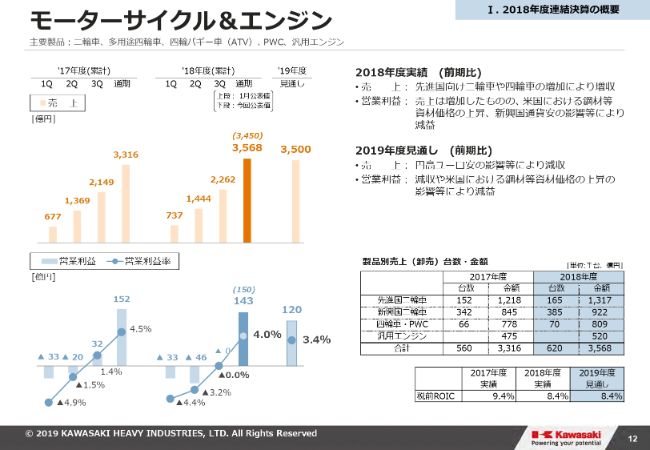

モーターサイクル&エンジン

次に、モーターサイクル&エンジンです。2018年度実績ですが、売上の前期比の情報は記載のとおりでございます。主に先進国向けの二輪、四輪の販売が好調であったということで、売上に関しては252億円増加の3,568億円でございました。

営業利益ですが、売上は伸びたものの、海外販売代理店に対する貸倒れであったり、鋼材等の値上がり、さらには新興国の通貨安がこたえており、結局9億円の減益になりました。

一方で、2019年の見通しでございます。売上に関しては、円高ユーロ安の影響がありまして、前年度よりも若干減少いたします。利益につきましても、ユーロ、それから新興国通貨安等によりまして、減益を見込んでおります。さらに、米中の貿易摩擦の影響から生じております鋼材価格の上昇等の影響が、2019年度は年間を通じて続くことを見込んで、セグメント全体の損益は前年よりも23億円減少の120億円としております。

ここまでが、セグメントのご説明でございます。

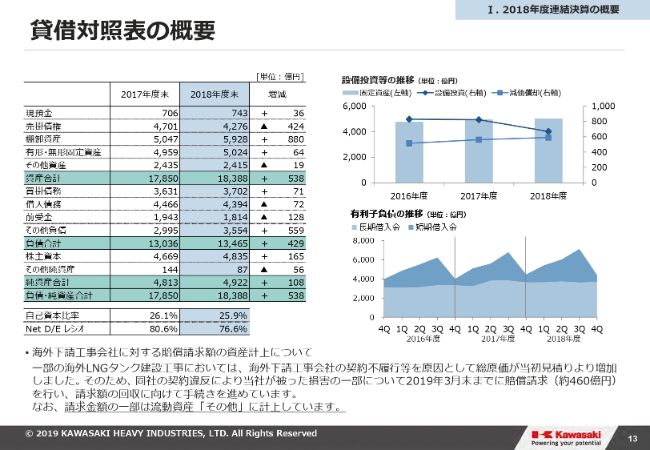

貸借対照表の概要

次に13ページ、バランスシートの概要を説明いたします。2018年度ですが、売上高において、過去最高規模の更新を続けているということもありまして、全体的に生産が拡大基調でございます。前期末に比べて、棚卸資産が880億円増加しております。

一方で、航空宇宙、船舶海洋等の事業で、売掛債権の回収が進んだということで、総資産はネットで538億円増加となりました。負債合計では、買掛債務の増加に加えて、退職給付にかかる債務の増加、民間エンジン事業での引当金の計上がありまして、429億円の増加となりました。

借入債務ですが、売掛債権の回収が進んだこともありまして、前年より72億円の減少を示しました。その結果のNet D/Eレシオですが、76.6パーセントということで、本中計2016で目安としておりましたレンジ内……70パーセントから80パーセントの中に収めようという目標でしたが、この中の着地となりました。

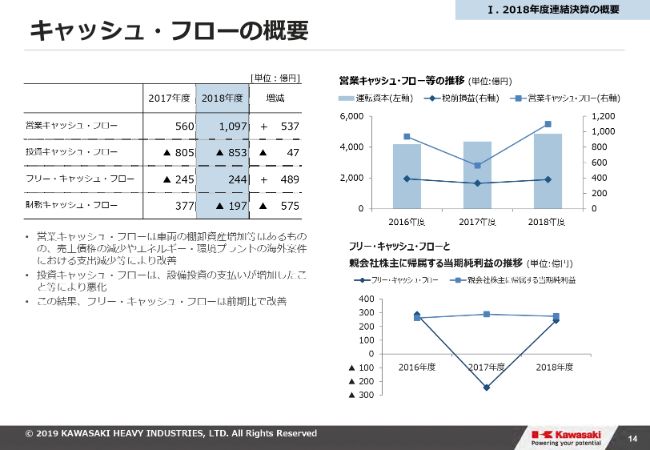

キャッシュ・フローの概要

キャッシュ・フローでございます。営業キャッシュ・フローは、車両事業の棚卸資産の増加があり、運転資本の増加が見られるものの、航空宇宙システムで営業入金の増加、海外プラントの工事量が減少したことで、前期比で537億円増加の1,097億円の収入でございました。

投資キャッシュ・フローは若干支出増ということで、853億円のマイナスでございました。その結果、フリー・キャッシュ・フローは244億円の黒字となりました。

2019年度ですが、こちらは売上がさらに増えて運転資本の増加があったり、航空宇宙中心に、設備投資がまだ継続されるということで、なかなか厳しい状況は想定されておりますけれども、引き続き改善に向けた努力を続けるつもりでございます。

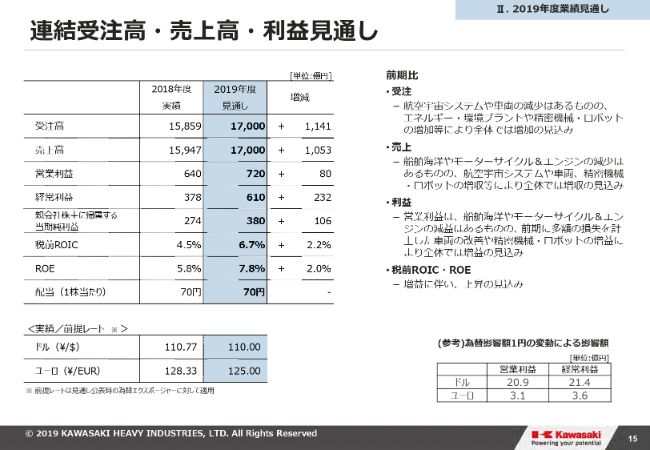

連結受注高・売上高・利益見通し

15ページからが見通しになります。連結の受注高・売上高・利益の見通しでございます。まず、2019年度の見通しに関しまして、為替の前提をドル110円、ユーロ125円と置いております。売上高は、航空宇宙や車両、それから精密機械・ロボットで増収が見込まれまして、増収となる見通しです。

営業利益は、前期に多額の損失を計上しました車両事業が黒字に転じますが、一方でモーターサイクル事業、船舶海洋事業での減益が見込まれることや、将来の成長投資でもある本社研究開発部門での水素プロジェクトの開発費負担が、今年度ピークを迎えることもありまして、全体として80億円の増益に留まる見通しでございます。

経常利益は、営業利益の改善に加えまして、前年度で営業外費用で計上しておりました民間エンジンにかかる損失が今年度はなくなりますので、232億円の改善によって610億円の経常利益となる見通しでございます。

配当に関して申し上げます。前年と同様に1株当たり70円を想定しております。現在の利益水準での配当性向は30.7パーセントになりまして、およその目安としている30パーセントの方針を維持したいと考えております。

本見通しにつきましては、今回十分リスク等を織り込んで策定したつもりでございます。まずは、本目標を着実に達成した上で、少しでも利益の積み上げ、上積みができるような体制で、全社をあげて努力してまいりたいと思います。

セグメント別通期業績見通し

16ページは、ここまでのご説明を一覧表で掲載しましたので、ご参照ください。

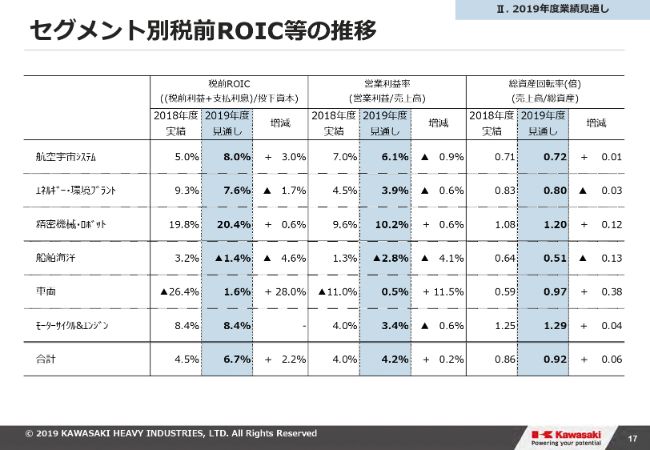

セグメント別税前ROIC等の推移

税前ROICの推移になります。これ総括をしますと、セグメントごとのROICですが、残念ながら今年度は航空宇宙、船舶、車両の3つの事業でハードルレートをクリアすることができませんでした。航空宇宙に関しましては、「Trent1000」関係の引当金の影響が非常に大きかったことが主要因で、今年度は8パーセントをクリアする見込みであります。

一方、船舶と車両が依然として低水準であり、早期にハードルレートをクリアすべく、事業再建に向けた施策を実行してまいりたいと思っております。

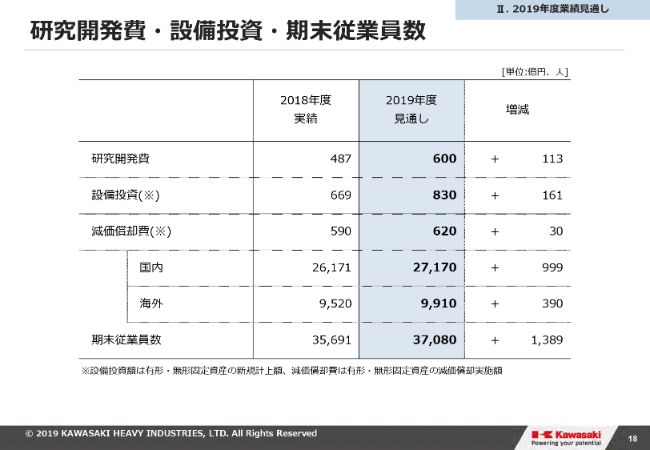

研究開発費・設備投資・期末従業員数

18ページをご覧ください。研究開発・設備・期末人員でございますが、先に述べましたように、今年度は研究開発で水素プロジェクト関連を中心に、非常に研究開発費が増加する見通しでございます。設備投資に関しましては、今年度は830億円ということで、前年度から増加しておりますけれども、これは前年度に取得を予定していた案件の期ズレが主要因でございます。

連結の従業員数ですが、売上の増加、事業規模の増加、拡大に伴いまして増加する見通しでございます。それから、参考といたしまして、20ページ、21ページに各事業の市場概況についてご説明を添付しておりますので、参考としていただきたいと思います。

以上で説明を終わらせていただきます。ありがとうございました。