風に舞う木の葉に、本格的な冬の足音を感じる時節となりました。

今年も残すところ2カ月ほどとなり、日々の家計や老後の生活資金について考えている方も多いのではないでしょうか。

一般的に、老後は現役時代と比べて収入が減少する傾向にあります。

一方で、生活に必要な支出を大幅に削減することは難しく、物価高が続くなかで食費や日用品にかかる費用、さらには医療費や介護費といった不可欠な支出をどう維持していくかが課題となります。

日本には、60歳・65歳以上のシニア世代を支える様々な公的支援制度が存在します。

ただし、これらの制度の中には、受給資格を満たしていても申請手続きを行わなければ支給されないものもあるため注意が必要です。

利用可能な支援制度について、ご自身やご家族が支給要件を満たしているか確認しておくようにしましょう。

この記事では、申請手続きを必要とする高齢者向けの【給付金・手当】を5つご紹介します。

また、手取り額を少しでも多くするには、「税金が安くなる仕組み」を知っておくことも大切です。

所得控除や税額控除についても解説しますので、ぜひ参考にしてください。

※LIMOでは、個別の相談・お問い合わせにはお答えできません。

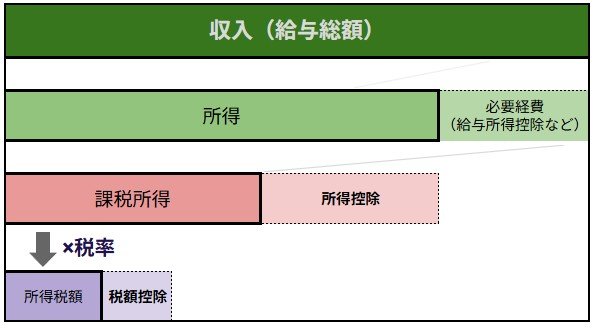

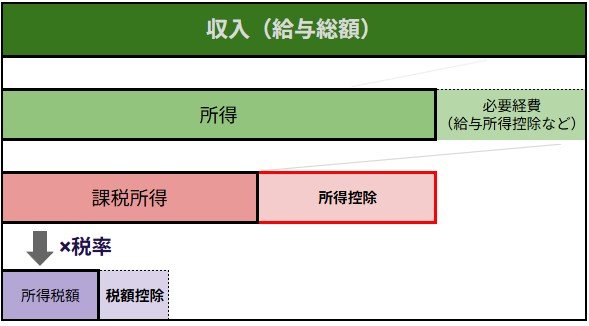

1. 【税金が安くなる仕組みを図でチェック!】所得控除と税額控除とは?

年末調整や確定申告で必ず耳にする「控除」は、税負担を軽減できるしくみです。大きく分けて「所得控除」と「税額控除」の2種類があります。

この2つの違いを整理しておきましょう。

1.1 所得控除=収入から課税所得を減らす

所得控除とは「収入」から、課税のベースとなる「所得」を減らす仕組みです。

所得控除の種類

雑損控除(※)、医療費控除、社会保険料控除、 小規模企業共済等掛金控除、生命保険料控除、 地震保険料控除、寄附金控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除(※)、基礎控除(※)

※非居住者(日本国内に住所などがない人)が適用できる所得控除は、雑損控除、寄附金控除、基礎控除の3種類

所得控除の計算方法

課税所得金額=収入金額−《給与所得控除額》−【所得控除額の合計】

- 年収(給与総額)から「給与所得控除」などを差し引き、所得を計算する

- 「所得」から生命保険控除や扶養控除などの「所得控除」を差し引く

- 最終的に残った「課税所得」に税率をかけ、税額が決定する

所得控除の節税効果

税率をかける前の「課税所得」を減らすことで、結果的に税金が安くなります。所得が高い人ほど高い税率が適用されるため、節税効果は大きくなります。