DIAMアセットマネジメント 株式運用本部 上席ポートフォリオマネジャー 菊地尚文

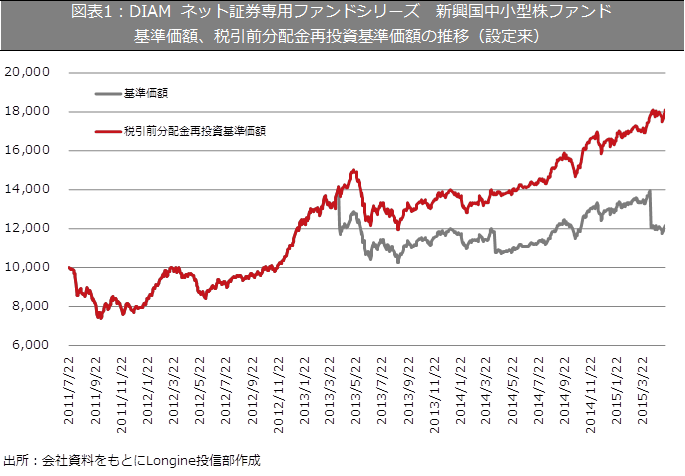

DIAMアセットマネジメント株式会社 株式運用本部 上席ポートフォリオマネジャー 菊地尚文氏に、新興国株式投資の魅力と注意点、加えて計量的投資手法と長年の外国株投資経験をかけあわせて運用している「ネット証券専用ファンドシリーズ 新興国中小型株ファンド」[リスクと費用]の運用方針についてお伺いしました。

投資家に伝えたい3つのポイント

新興国株式投資の中でも成長が続く内需関連に注目し、流動性も高まった時価総額の比較的小さな中小型株に投資機会を見出す。

計量的手法を通じて低ボラティリティ銘柄に投資をし、リスクを低減する。

本格的なリスクオン(上昇)相場で負けないために、必要な場合は経験に基づいて一定限度で積極的にリターンをとりに行く。

いま、新興国株投資の投資チャンスはどこにあるのか

―― 新興国が先進国よりも今後も成長性が高いというのは理解できますが、株式投資となるとハイリスク・ハイリターンのイメージがあります。BRICSがもてはやされたころとも状況がかわり、国ごとに政治・経済の情勢が異なります。新興国株投資のプロの目からみて、いま投資の機会をどう考えていらっしゃいますか。

DIAMアセットマネジメント 菊地尚文(以下、菊地):先進国と比べて新興国のほうが人口構成も好ましく高い経済成長を実現できると考えています。このようなマクロ認識は多くの方にも同意していただけるかと思います。しかし、そのアイデアをどのように投資に活かすとなると以前とは状況が変わってきたと言えます。

―― どう変わってきたのでしょうか。

菊地:新興国の主要銘柄には資源やIT、あるいは金融や通信関連の銘柄が多いのですが、こうした銘柄はグローバルなマクロ環境や国々の規制などに左右されやすいといえます。新興国での生活水準の向上、言い換えれば一人当たりGDPの今後の成長を安定的にとらえるには向いていないのではないかと考えています。しかも、新興国の時価総額の大きな大型株はすでにグローバルの投資家に研究しつくされ、簡単に超過利潤を出すことは難しくなりました。

―― 新興国の時価総額の比較的小さな中小型株に注目すべきなのですね。

菊地:その通りです。新興国の中小型株はその国や地域の需要を取り込み成長過程にあるケースが多いです。一人当たりGDP成長の恩恵を今後も受けていくでしょう。加えて株式市場での流動性も高まっています。一方、大手の機関投資家やヘッジファンドの運用サイズを考慮すれば、彼らが積極的にポートフォリオに組み込むのには時期尚早といえます。

―― 新興国の中小型株は、プロの投資家にも手が出せないかもしれませんが、個人投資家にとってもなかなか投資をするのは難しいですよね。

菊地:個人投資家の方が新興国の中小型株個別銘柄の売買をしようにも、現実問題として証券会社の取扱いが十分ではありません。投資をしたくても投資できないこともあります。そこで投資信託を通じて日本の個人投資家の皆様に新興国の成長を共有していただきたいという思いで「新興国中小型株ファンド」を立ち上げました。

新興国×中小型株:リスクを減らし、相場上昇の果実を確実にとらえる工夫

―― 流動性がある銘柄に投資をしているといっても、新興国、加えて中小型株となれば非常にリスクが高いように思うのですが、この点はいかがでしょうか。

菊地:資産運用においては、新興国株や中小型株に限らず、いかにリスクを管理するかが肝となります。私は1995年にスイスで外国株の取引を始めて以来一貫して外国株を運用してきました。アジア通貨危機やITバブルの崩壊、リーマンショックなどを経験し、身に染みて感じたことは、下げ相場で損失を限定的にすること、加えて上げ相場で負けないことが資産運用で最も大事だと気づきました。

―― 新興国の中小型株に投資をするにあたって、リスクをうまく管理するにはどうしたらよいのでしょうか。

菊地:株式市場の相場状況に応じて、機動的にポートフォリオでの現金比率を変更したり、金融派生商品でリスクをヘッジすることが難しいです。したがって、銘柄選択の段階で相場下落に強い銘柄を選びつつ、相場が上昇する場合には必要な範囲でアクティブにリスクをとるアプローチが最適だと考えています。いわゆる「低ボラ(低ボラティリティ)戦略」という新しい計量的運用手法(クオンツ運用)7割、ファンドマネージャーの判断によるアクティブ運用3割のブレンド戦略が最適だと思います。

低ボラティリティ戦略×アクティブ運用の実際

―― カタカナが増えてくるとなんだか難しく聞こえます。具体的に運用のプロセスについて教えてください。

菊地:まず新興国中小型株の約2,200銘柄の中から流動性が著しく乏しい銘柄をはずします。次に、過去に株価の変動率(ボラティリティ)が低かったものを500銘柄程度選びます。株価の変動率が小さいということは過去株価の上昇も下落もそれほど大きくなかった銘柄ということになります。

―― ボラティリティが低い銘柄を集めてくること自体はリスクを抑えたポートフォリオを構築できるでしょうが、同時にリターンも低くなってしまうのではないのでしょうか。

菊地:過去のデータを振り返ると「低ボラティリティ戦略」はポートフォリオのリスクを減らし、そのうえリターンを効果的に高めるという実証結果が出ています。この点が非常に面白いと思っています。

―― 過去の実績は未来のリターンを保証するものではありませんよね。

菊地:はい、過去は過去です。したがって、別の計量手法も使って株価の割安度や業績の成長性に注目した銘柄選択をし、最終的には200銘柄程度に絞り込みます。私自身も銘柄の内容をチェックしています。

―― 今後株式市場で株価や業績が良い意味で見直される公算の高いもの選び出してくるのですね。企業1社1社を調べあげていく、いわゆる「ボトムアップ・リサーチ」と比べて何が違うのでしょうか。

菊地:15ヶ国を超える新興国にまたがる、2,200銘柄程度の企業をボトムアップ・リサーチで調べるという作業は、その継続性・客観性を担保するには困難が生じてくる可能性があります。それに比べますと、私たちの活用している計量的手法は、2,200銘柄程度の全てを、均一の尺度で、繰り返し、ふるいにかけて選択しているようなものです。このやり方はバイアスもなく、かつ網羅的に銘柄を探せるという点で、魅力的な銘柄に、より辿り着きやすいやり方だと自信を持っています。

―― 銘柄の見直しはどの程度の頻度で行うのでしょうか。

菊地:毎月1回行います。先ほどお話ししたプロセスを一通り行い、銘柄の入れ替えを行っています。売買にあたっては当ファンドの売買が株価に過大な影響を与えることの無いように注意を払っています。

ポートフォリオは国・業種が分散し、アジア・内需志向に

―― ポートフォリオで投資をしている国や地域、セクターの特徴について教えてください。

菊地:2015年1月の数値になりますが、国別では中国、台湾、インド、韓国などの東アジア・インドで60%、ASEANが19%、アフリカ・トルコ・中南米が18%などとなっています。また、内需・外需で分けますと、生活必需品、資本財・サービス、金融、一般消費財・サービス、公益事業、電気通信サービスなどの内需系が74%、ヘルスケア、情報技術、素材、エネルギーなどの外需系が26%となっています。

―― 地域的にはアジア重視ですが、国別のアロケーションは一番大きい国でも18%と分散されていますね。

菊地:その通りです。

―― ポートフォリオにはどのような個別銘柄が組み込まれているのでしょうか。

菊地:足元ポートフォリオの構成銘柄の内、もっとも保有比率が高い銘柄はMAKALOT INDUSTRIALという台湾のアパレルメーカーで、最近ではファーストリテイリングとの取引もあると聞いています。保有比率が最も高いといってもポートフォリオの内1.4%を保有しているだけです。それ以外では、自動車部品、ソフトウエア、不動産とさまざまな業種の銘柄を組み入れています。

伝統的アクティブ運用の必要性

―― お話をお伺いしていると計量的運用が大きな役割を果たしつつ、最終的には菊地さんのファンドマネージャーとしての経験が活きているように思います。ファンドマネージャーが投資判断を行うアクティブ運用の要素が必要な理由を更に詳しく教えてください。

菊地:先程200銘柄程度への銘柄の絞り込みの過程で最終的にファンドマネージャーのボトムアップ・リサーチからの視点を反映させていると述べました。それに加えてもうひとつ大事な機能があります。

―― もう一つとは何でしょうか。

菊地:これまでお話した手法は下げ相場に強く、加えて着実な値上がりが期待できる銘柄を集中してもつことになります。したがって、株式市場が下落する局面では相対的に守りに強いのです。一方、株式市場が力強い上昇をする、いわゆる「リスクオン相場」ではポートフォリオが相場全体の上昇についていくのが難しい局面が出てきます。こうした局面には、私の判断でもう少し積極的な銘柄選択をしていく場合があります。国や業種を見ながら全体の相場に勝てるような調整をするのです。

―― 野球に例えると、守りに強く一点一点を重ねていくチーム作りをしているが、優勝するためには監督の判断で時として積極的に点を取りにいくことがある、という感じですね。ここで菊地さんの外国株20年の英知を活かすのですね。

最近の新興国株式市場の投資環境

―― 最後に、新興国へ株式投資をする際に、最近気を付けている点を教えてください。

菊地:2014年は多くの国で指導者の選挙を終え、2015年に入り原油価格の下落が進みました。これは非産油国にとってはプラスの影響をもたらすことでしょう。最大の懸念材料に中国の景気減速が上げられますが、私は中国政府の政策の効果について過小評価をしないように、言いかえればアジア全般に与えるプラスのポテンシャルについて正しく理解しようと努めています。

―― 本日はお忙しいなか大変貴重なお話をありがとうございました。

菊地:こちらこそありがとうございました。

※本インタビューは、楽天証券株式会社との共同インタビューとなります。