2018年8月22日に日本証券アナリスト協会主催で行われた、株式会社C&Gシステムズ2018年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社C&Gシステムズ 代表取締役社長 塩田聖一 氏

会社概要

塩田聖一氏:おはようございます。それでは、C&Gシステムズ2018年12月期第2四半期決算説明会を始めさせていただきます。株式会社C&Gシステムズの代表取締役社長の、塩田でございます。よろしくお願いいたします。

当社の会社概要について、ご説明申し上げたいと思います。

会社概要でございますが、当社は30年以上の歴史がございます。金型向け用のCAD/CAMシステムのソフトウェア会社。旧グラフィックプロダクツという会社、それから旧コンピューターエンジニアリングという会社の2社が合併いたしまして、持分会社を設立しました。2012年に合併し、現在業界内では「CGS」という名前……略名でさせていただいている状況でございます。

事業内容につきましては、製造業向けの支援ソフトウェア事業としての、主に金型製造に対するCAD/CAMシステムの開発・販売・サービスを行っている会社でございます。

直近の連結業績は、売上高が40億8,300万円、営業利益が3億2,800万円でございます。

事業所は国内、インドネシアにテクニカルセンター。それから、タイ・カナダ・米国に海外事業子会社がございます。米国の事業子会社はCAD/CAMだけではなく、金型製造も営んでいる状況でございます。

なお、この(2018年)9月に北関東支店と太田営業所を統合しまして、大宮支店として埼玉県さいたま市に営業を開始することとなっております。

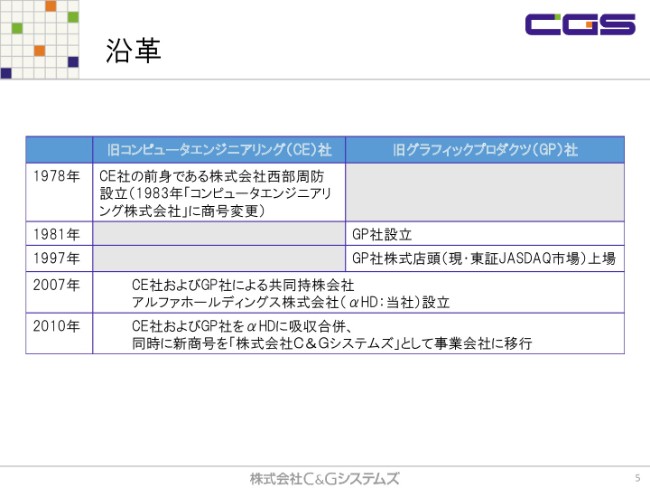

沿革

沿革につきましては、先ほども申し上げましたとおり、旧コンピューターエンジニアリング社が1978年、旧グラフィックプロダクツ社が1981年に設立しておりまして、旧グラフィックプロダクツ社は1997年に店頭公開しております。

2007年に両社が経営統合しまして当社を設立し、その3年後に両社を合併して事業会社となって、今日に至っている状況でございます。

社是、経営理念および成長戦略テーマ

当社の社是、経営理念・成長戦略テーマにつきましては、ここに書かせていただいているとおりです。

社是につきましては、「生産性の限界に挑戦する」。経営理念は、「技術立国日本を代表するCAD/CAMソリューションメーカーとして、世界のモノづくりに貢献する」。成長戦略テーマは「Global Niche Top」ということで、世界でニッチ……当社が存在意義ある市場の中で頂点に立つということで、事業を進めている事業でございます。

主要製品および導入実績

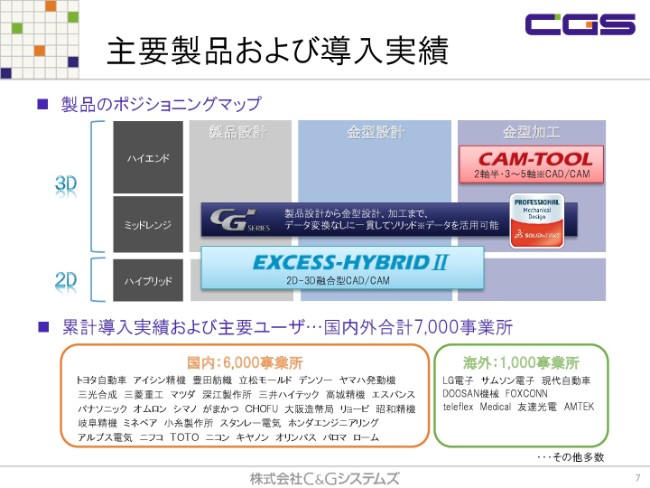

当社の主力のCAD/CAMのご紹介です。

先ほども(説明会前に)ムービーで見ていただいたとおりでございます。金型という分野におきまして、量産加工の金型の製造分野において、設計から加工まで。技術的には、二次元的な要素のシステムから三次元要素のシステムまで(行っております)。加工的な技術としては、二軸の加工から多軸加工……五軸加工までさまざまな金型分野に幅広く対応して、全転向型の商品ラインナップを有しているところが特徴でございます。

主力商品は、ここに3つ大きく書いておりますが、「CAM-TOOL」という高精度なパスです。これは欧米製品と比較しても非常に工具に優しくて、きれいなパスが出せるということで、高精度用のパスを保証したハイエンドの多軸CAMシステムで、市場に投入させていただいております。

「EXCESS-HYBRIDⅡ」。これは業界初で、二次元と三次元を完全に融合化したハイブリッド型のCAD/CAMでございます。

それから、「CGシリーズ」。これは、米国で今汎用の三次元CADシステム……一般的に売られている汎用のシステムに、当社のCAMシステムとか、当社の金型への設計システムを搭載しまして、三次元の統合型CAD/CAMシステムということで、これを展開させていただいている状況でございます。

これらのシステムの累計の導入実績は、国内外を合わせて約7,000事業所となっておりまして、こちらに記載のようなユーザーさんのところにご導入いただいている状況でございます。大手さんから中小企業さんまで、本当に幅広く商品をご提供させていただいている状況でございます。

事業セグメント

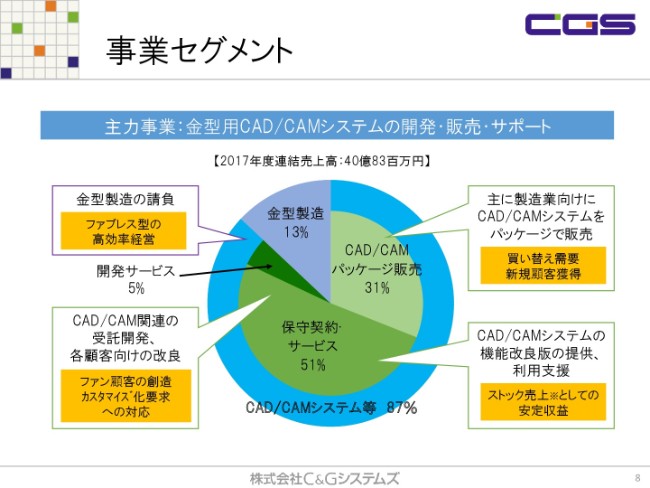

事業セグメントの説明でございます。

まず、事業セグメントとしましては「CAD/CAMシステム等事業」「金型製造事業」の2つの事業となっております。

CAD/CAMシステム等事業の売上は、グループ全体の約8割の売上を占めておりまして、また、さらにその半分の50パーセントが保守契約によるストック売上というかたちで、安定的に計上されている状況でございます。

金型製造事業は、北米で自動車部品の量産に必要な金型を海外調達する。当社の金型のネットワークを活用して、ファブレス方式で新たなビジネスモデルの展開をしている状況でございます。

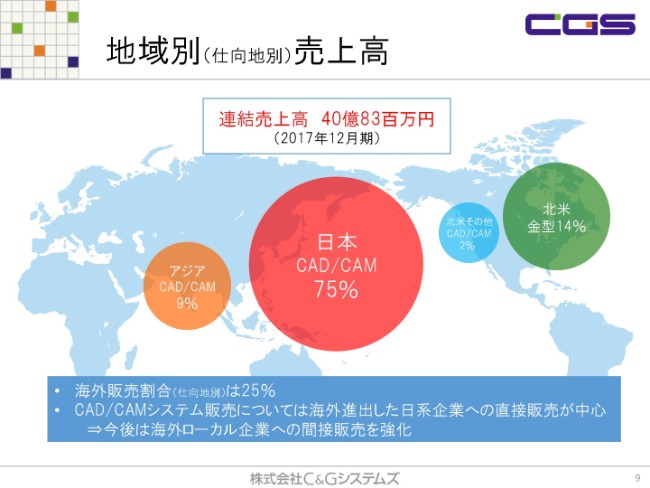

地域別(仕向地別)売上高

売上高を地域別で見ますと、日本国内での売上が約70パーセント。海外が金型製造事業を含めまして、約30パーセントでございます。

CAD/CAMシステムの海外販売については現在、海外進出した日経企業さん。直接販売が中心にはなっておりますけども、今後は海外で台頭してきているローカル企業さんへも、販売を強化していきたいと考えている次第でございます。

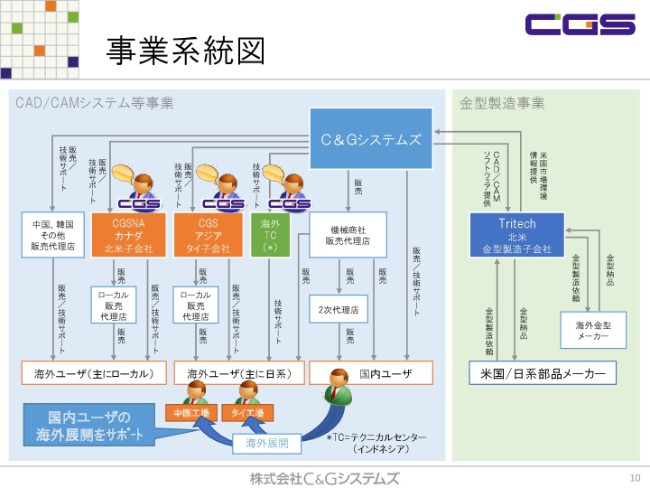

事業系統図

当社の事業系統図でございます。

青い部分がCAD/CAMシステム等事業を表しておりまして、緑色の部分が金型製造事業を表している状況でございます。

CAD/CAMシステム等事業は、大きく国内CAD/CAMシステム等事業と海外のCAD/CAMシステム等事業に分類されておりまして、国内のCAD/CAMシステム等事業については、大手機械商社をはじめ、販売代理店の経由の営業展開が主流でございます。

海外CAD/CAM事業は、韓国・北米。こちらにつきましては現地企業を対象に、ASEAN・東アジアについては日系企業を中心に、営業展開をしている状況でございます。

先ほども申し上げましたけども、金型製造事業は北米で受けました金型注文をアジア諸国の金型メーカーさんへ委託発注しまして、それをファブレスの姿の金型製造スタイルを作っている状況でございます。

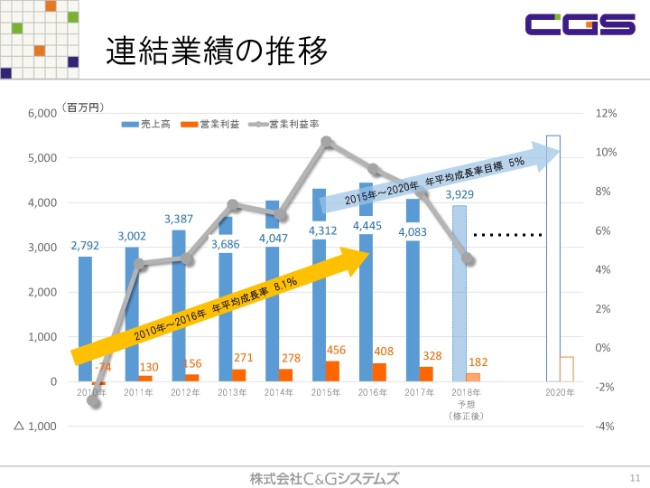

連結業績の推移

次に、業績の推移でございます。

連結業績の推移です。合併後、2010年から2016年まで増収を続けておりまして、その期間の年平均成長率は8.1パーセントでございました。

2017年度後半よりCAD/CAMシステム等事業においては、非常にみなさんもご周知の通りだと思います。

非常に活況ではあるんですが、納期がけっこう遅れているということから、その兼ね合いで金型製造事業においても、取引先の新規開発動向なんかの変動から売上が伸び悩んでおりまして、2018年度は通期連結業績予想も修正させていただいた状況でございます。

ここ2年ほど下落傾向にはありますけども、今年度下期からその回復を目指して、中期事業方針で挙げた目標の達成を目指してまいりたいと考えております。

また、下落傾向の要因や今後の推移につきましては、後ほど通期業績の見通しのところでご説明させていただければと思っております。

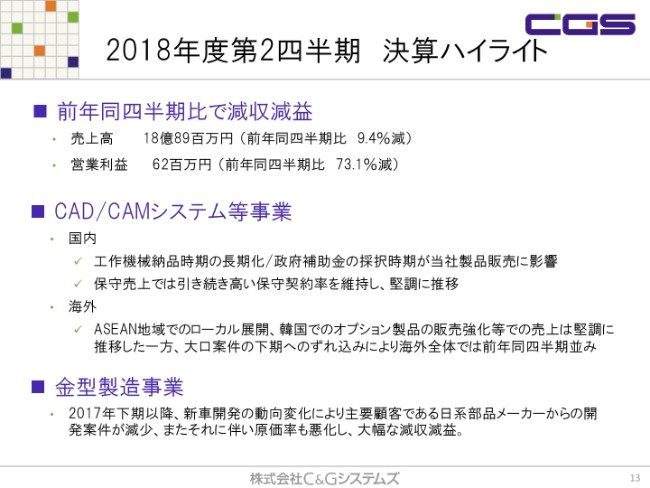

2018年度第2四半期 決算ハイライト

次に、2018年12月期第2四半期決算概要のご説明でございます。

まず、第2四半期の決算概要といたしましては、連結売上高は18億8,900万円、前期比9.4パーセント減。営業利益は6,200万円、前期比73.1パーセント減の、それぞれ減収減益という結果となっています。

CAD/CAMシステム等事業におきまして、工作機械の納期が非常に長期化していると。活況な状況で、部品が不足していることもありまして、通常は一般的な機械であれば半年くらい、ないしは3ヶ月くらいで納品が可能な機械が、1年以上かかっている機械もございます。納期が後ろにずれ込むところが、当社のソフトウェアにも影響がございまして、この上期に関しては、マイナス方向の要因になったところでございます。

また、政府の補助金が(2018年)6月末の採択というタイミングもございまして。これが、お客さまから見ますと、その採択結果を待ってご導入いただくことにもつながっていまして。投資意欲はあるものの、上期の間は購入されないというお客さまも多々あったということで、ちょっと上期に関しては振るわなかった状況でございます。

ただ、保守売上につきましては、引き続き高い保守契約率も維持していまして、上期も非常に堅調に推移している状況でございます。海外製品販売も、前年度四半期並みに推移していまして。ただ、国内の製品販売のマイナス分をリカバリーするところまでは、至っていなかったところでございます。

金型製造事業については、2017年下期以降、新車の開発の動向変化により、主力顧客であります日系部品メーカーさんからの開発案件が減少し、それに伴い、一部原価率も悪化したところもありまして、大幅な減収減益となっている状況でございます。

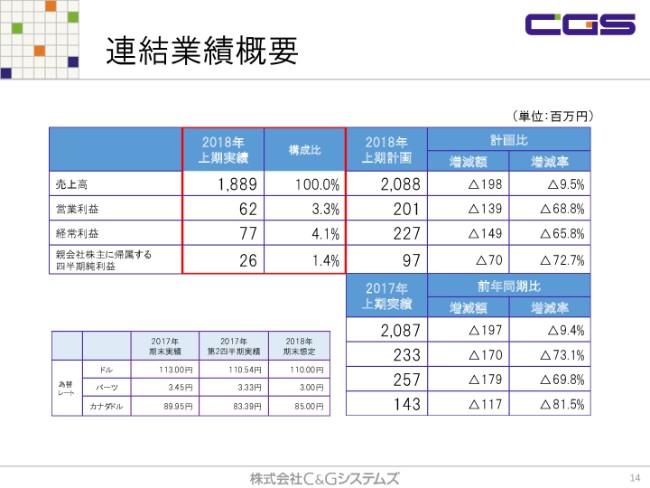

連結業績概要

そういった状況から第2四半期の連結業績は、売上高が18億8,900万円、計画比9.5パーセント減、前期比9.4パーセント減。営業利益につきましては6,200万円、計画比68.8パーセント減、前期比73.1パーセント減。親会社株主に帰属する四半期純利益は2,600万円、計画比72.7パーセント減、前期比81.5パーセント減と、非常に厳しい減収減益の結果となっていますけれども。

詳細につきましては後ほど、分析結果も含めまして、通期業績見通しで説明させていただければと思います。

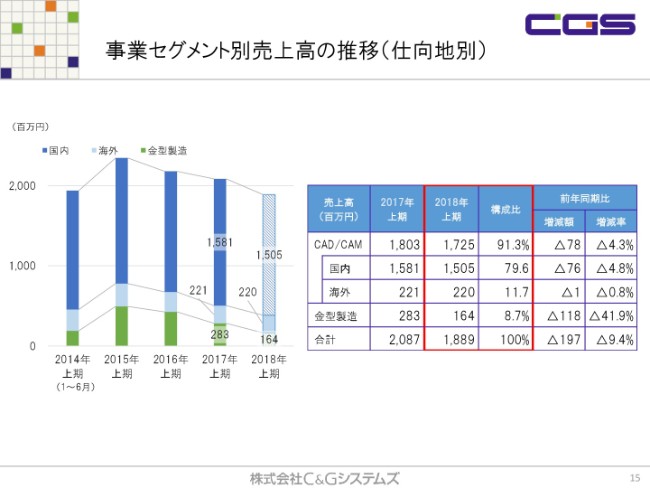

事業セグメント別売上高の推移(仕向地別)

仕向地別の売上高でございます。

国内のCAD/CAMシステム等事業は15億500万円で、前期比4.8パーセント減。海外CAD/CAMシステム等事業は2億2,000万円で、ほぼ前年度並み。金型製造事業は1億6,400万円で、前期比41.9パーセント減となっています。

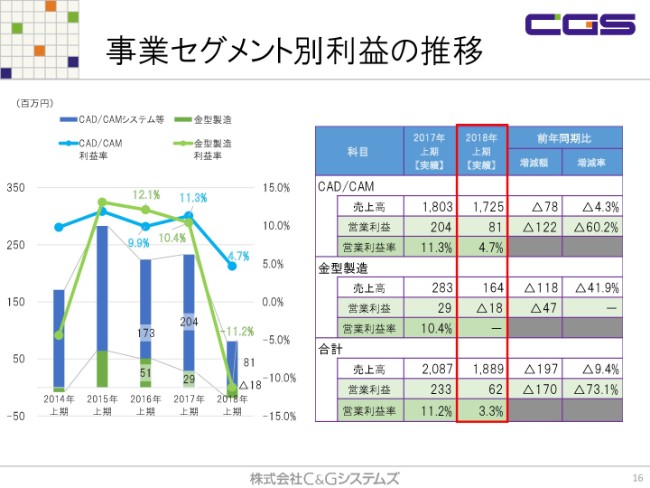

事業セグメント別利益の推移

次に、事業セグメント別の利益は、記載のとおりでございます。

CAD/CAMシステム等事業の利益率は、4.7パーセント。売上高の減少に加えて、先行投資として今、開発の外注費がちょっと増加してございまして、利益率も低下した状況でございます。

金型製造事業の営業利益は、減収およびそれに伴う原価率の悪化から、1,800万円の赤字となっています。これらの結果から、連結の営業利益率は7.9ポイント減少の、3.3パーセントとなっている状況でございます。

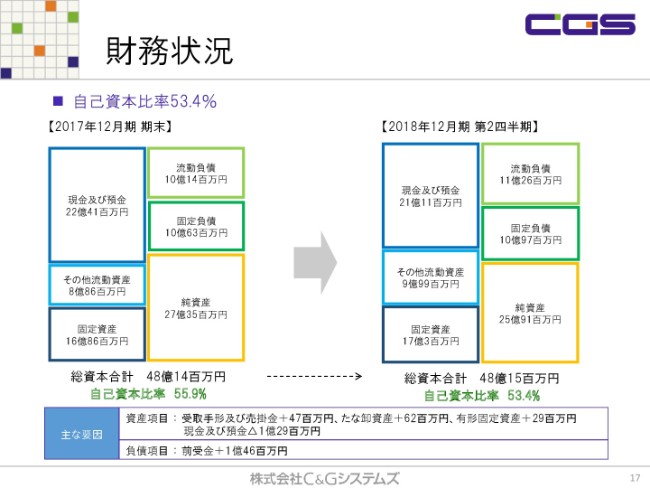

財務状況

財務状況は、記載のとおりでございます。

2017年度末と比較した資産の部では、受取手形および売掛金が4,700万円、たな卸資産が6,200万円、有形固定資産が2,900万円、それぞれ増加していまして、現金及び預金が1億2,900万円減少いたしました。

負債の部では、前受金が1億4,600万円増加しています。自己資本比率は2.5ポイント減少しまして、53.4パーセントという状況になっています。

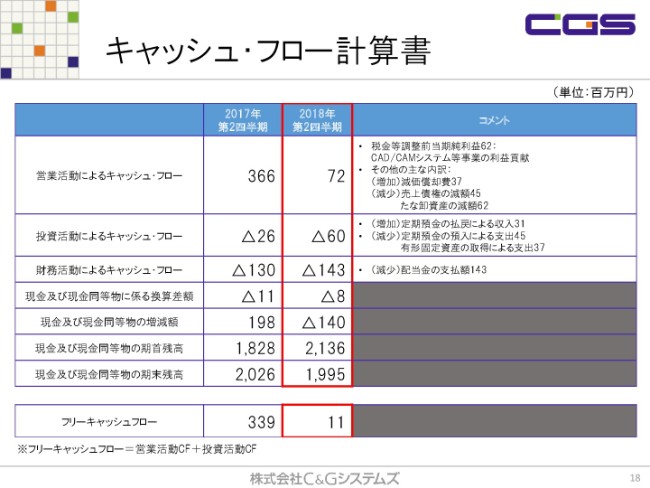

キャッシュ・フロー計算書

次に、キャッシュ・フロー計算書は記載のとおりでございます。

CAD/CAMシステム等事業の利益貢献によりまして、営業キャッシュ・フローは7,200万円となっています。

投資キャッシュ・フローでは、定期預金の払戻とか預入、有形固定資産の取得等によりまして、6,000万円のキャッシュが減少した状況でございます。

財務キャッシュ・フローにつきましては、配当金の支払によりまして、1億4,300万円のキャッシュの減少がありました。

以上の結果から、当期末残高は、2018年の期首と比較して1億4,000万円減少しまして、19億9,500万円となっています。

中長期事業方針

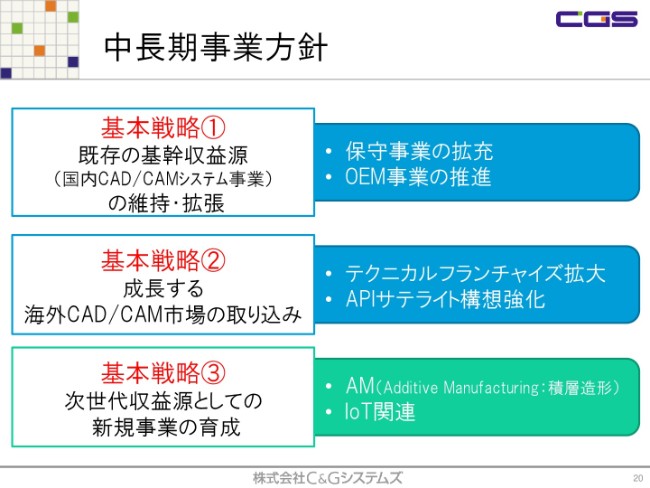

次に、中長期事業方針の進捗状況でございます。中長期の事業方針の基本戦略につきましては、大きく3つに分けて戦略を立てています。

まず、基本戦略の1つ目としましては、既存の基幹収益源……国内のCAD/CAMシステム等事業の維持・拡張というところ。

2つ目としては、成長する海外CAD/CAM市場の取り込み。この国内と海外のCAD/CAMのコア事業を推進していくことによって、2015年から2020年まで、今は厳しい状況ではありますけれども、平均成長率を5パーセントまで引き上げていきたいと考えています。それから、2020年の経常利益率を20パーセント、2020年のROEを15パーセント以上を実現したいと考えています。

さらに、基本戦略の3つ目としましては、次世代収益源として、新規事業の育成が上乗せされることによって、さらなる成長を目指していきたいと考えています。

中長期の方向性

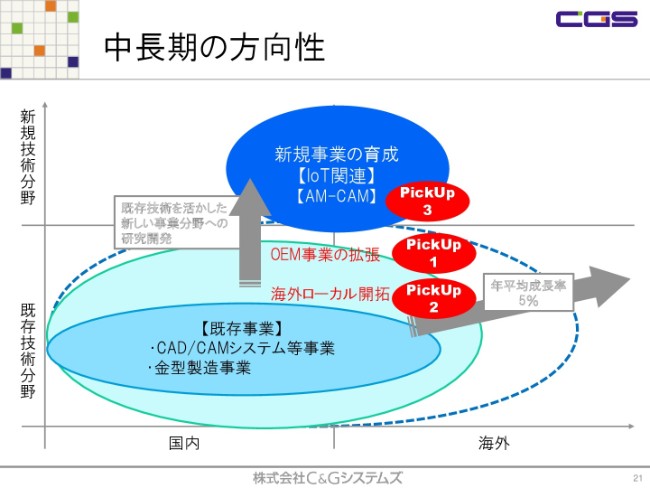

中長期の中の(方向性を)、まずここに記載されていますように、PickUp1、2、3というかたちで書いているんですが。

中長期では、既存事業分野をコアに、OEM事業……我々が持っているソフトウェアのエンジンをOEM提供することによって、事業の拡張を図り、海外ローカル市場の開拓。また、既存技術を活かして、新たな金型以外の事業分野にも取り組んでいきたいと考えている次第でございます。

OEM事業について

それでは、各事業の取り組み状況の一部分について、説明をさせていただければと思います。

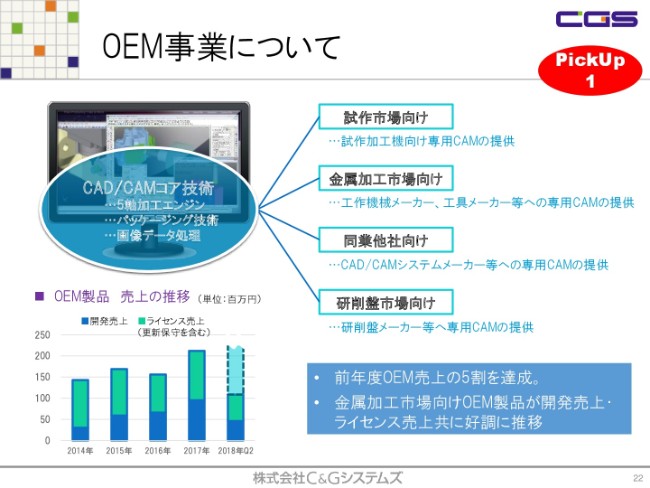

先ほどの図表でもありましたように、PickUpの1番の、OEM事業。当社では、長年培ってきたCAD/CAMの技術について、約30年間、ずっと研究開発を続けてきています、CAD/CAM技術を他社に提供することによって、通常のライセンス販売とは違う事業を展開していくことで、OEM事業を推進しているんですが。

とくにOEM事業につきましては、3つの分野に今提供しているところでございます。1つが金型の前工程になるんですが、量産する前の試作市場。こちらに向けて、試作向けの工作機械に対する当社のシステムの搭載。それから、工作機械メーカー・工具メーカー・CAD/CAMシステムメーカー。一部競合ではあるんですが、そういったシステムのメーカーさんに、金属加工向けの市場に対して、当社のCAMソフトのエンジンを提供していく。

それから、研削盤。これはどちらかと言うと、非常に高精度な磨きの世界です。この研削盤の市場に向けて、我々のCAMシステムを搭載していくところを、今は推進していっている状況でございます。2018年の上期の時点で、前年度のOEM売上の約5割は、もうすでに達成しています。とくに金属加工向けのOEM製品が、好調に推移している状況でございます。

今後も既存のOEM製品の拡販に向けて、また、OEM先のフォローアップ体制をしっかり強化して、新規のOEM先も、今後発掘に力を入れていきたいと考えている次第です。

海外CAD/CAM事業の状況

続きまして、PickUpの2番目ですが、ここは海外の話になるかと思います。

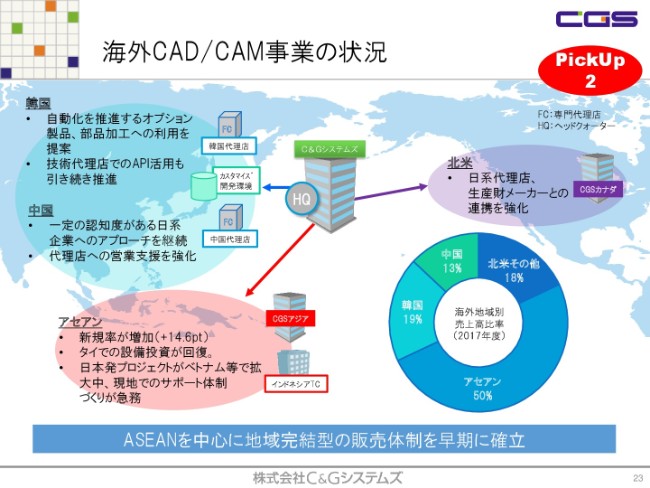

直近の海外事業についての状況ですけども、海外のCAD/CAM事業の地域セグメントとしては、大きく3つの地域に分けて展開しております。

まず、ASEAN・東アジア・北米の3つの大きな拠点で、地域に分けて販売。それぞれごとの市場の状況に応じたかたちで、展開をしていく。海外販売の比率は、直近ではASEANがだいたい全体の50パーセントぐらいでございます。あと、韓国・中国・北米が、残りの50パーセントという状況でございます。

ASEANの地域でございますけども、タイ。海外子会社でCGSACという、ここを中心にインドネシア・フィリピン・マレーシア。直近ではベトナムに、市場拡大を進めていっておりまして、ここにけっこう期待が持てるものと考えております。日系企業を主体にローカル企業への展開を、成長戦略として期待している状況でございます。

東アジア・韓国については、20年以上お付き合いさせていただいている既存の現地代理店に、現在はカスタマイズツール……俗に言うソフトウェアの「API」、アプリケーションインターフェースということで、当社のソフトウェアにお客さまのカスタマイズができる開発ツールを、代理店さんに提供しております。

これにともないまして、とくに韓国等におきましては、大手の企業さまが多い環境におきまして、地域完結型でそこのお客さまの要望に応えていくような環境を整えていっております。

北米につきましては、ソフトウェアでもCAD/CAMは欧米のほうからきたということもありまして、日本からの逆輸出というか……先方から見れば、逆輸入なんです。それを、工作機メーカーさんとタイアップしながら進めていっている状況でございます。

共通テーマとしましては、先に申し上げましたように、地域完結型ですべてを賄っていく。地域の技術代理店さんが基本的には全部完結していくということで、APIサテライトコース。それから、テクニカルフランチャイズコースを進めていっている状況でございます。

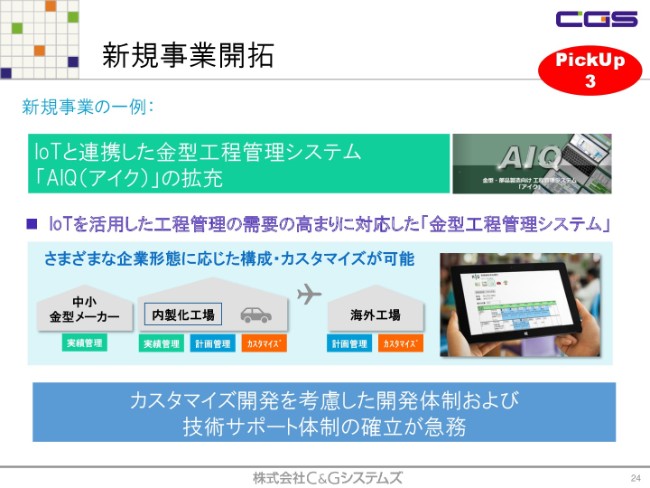

新規事業開拓

次に、新規事業の育成として、今金型工程管理システムの「AIQ(アイク)」というのを(ご紹介申し上げます)。

製造現場では、IoTを活用した工程管理の需要が、非常に高まっている状況でございます。当社は10年前ぐらいから、この「AIQ(アイク)」という金型工程管理システムを開発・販売していたんですが、あくまでCAD/CAMシステムのオプション的な要素でやっていたんですけども、今年(2018年)7月にこのトレンドと合わせて、全面にリニューアルをさせていただきまして、販売を開始させていただきました。

比較的小規模の金型メーカーさんからも、内製化工場(からも)、海外工場の展開も含めて、さまざまな構成・カスタマイズを可能にした工程管理システムということで、お客さまからも案件がけっこう増えてきております。

4月と6月の展示会で先行出品したところ、けっこう反響をいただいておりまして、金型メーカーでの工程管理でのニーズの大きさと手応えを、今感じている状況です。

このリニューアルをしたところでいくと、工作機とのあいだをIoT(で行う)ということで、機械メーカーさんも今、非常に積極的に機械といったかたちの工程管理システム等とのあいだを、人の結び付きではなくて、やはり機械で自動的に情報を収集していくようなかたちの仕掛けにどんどん変わっていっている中での、「AIQ」のリリースになっております。

これから当社としましても、このニーズに対応すべくカスタマイズを考慮し、開発体制・ニーズ体制サポートを早期に確立させて、拡販に向けた体制を整えていきたいと思っております。

先ほど(申し上げた)利益率が若干下がっている1つの要因として、外注費という開発先行投資が、このあたりと結び付いているとお考えいただければ、ありがたいと思います。

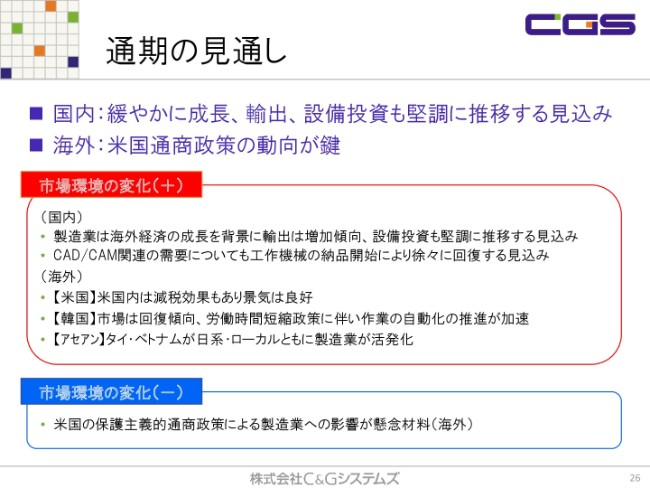

通期の見通し

続きまして、通期業績の見通しでございます。

通期業績見通しといたしましては、国内については緩やかに成長し、また輸出・設備投資も堅調に推移していくものと見込んでおります。CAD/CAM関連の事業についても、工作機の納期開始で徐々に回復する見込みでございまして、足元の案件数も増加傾向にあるというところでございます。

海外については、おおむねどの地域においても経済的には堅調に拡大するものと考えておりますけども、米国の保護主義的な通商政策が、このCAD/CAMシステム等事業・金型製造事業においても、共通した懸念材料ではございます。

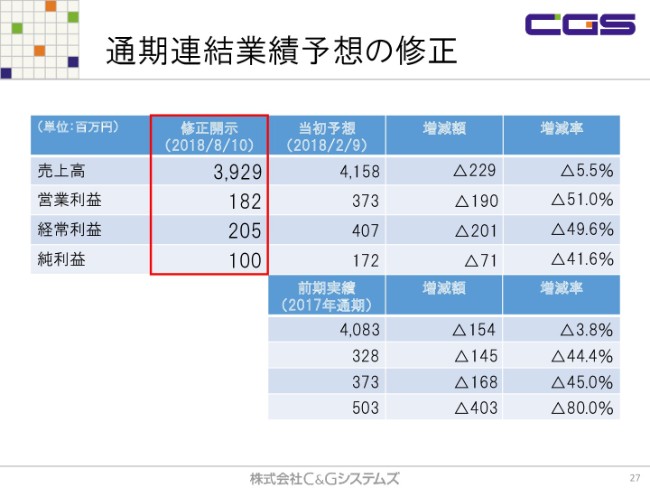

通期連結業績予想の修正

通期の連結業績予想の修正について、ご説明申し上げます。

ただいまご説明いたしましたとおり、下期の市場環境の回復を見込んでおりますけども、下期の業績で上期の減収減益分をカバーするということには至らないと判断いたしまして、(2018年)8月10日に通期連結業績予想を下方修正しております。

修正内容は記載のとおりでございますが、修正後の通期連結業績予想は、売上高を39億2,900万円、営業利益を1億8,200万円、経常利益を2億500万円、親会社株主に帰属する当期純利益を1億円にしております。

当初予想に対しては、売上高が5.5パーセント減、営業利益が51パーセント減、経常利益が49.6パーセント減、親会社株主に帰属する当期純利益が41.6パーセント減となっております。

また、前期実績との比較におきましては、売上高が3.8パーセント減、営業利益が44.4パーセント減、経常利益が45.0パーセント減、親会社株主に帰属する当期純利益が80.0パーセント減になっております。

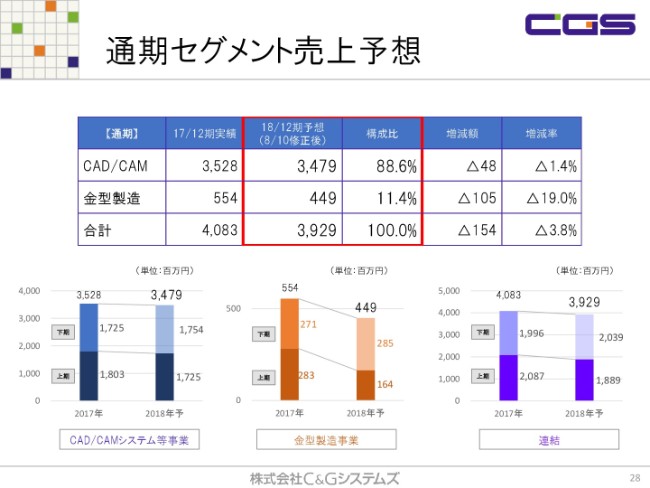

通期セグメント売上予想

通期セグメント売上予想についても、修正させていただいております。

通期連結セグメント売上予想は、まずCAD/CAMシステム等事業におきましては34億7,900万円で、1.4パーセント減となっております。金型製造事業は4億4,900万円で、19.0パーセント減になっております。

CAD/CAMも金型も、下期は昨年(2017年)よりは増収増益を見込んでおりますけども、両事業とも上期の数字をリカバリーするところまでは至らないと考えておりまして、通期でも減収減益と予想しております。

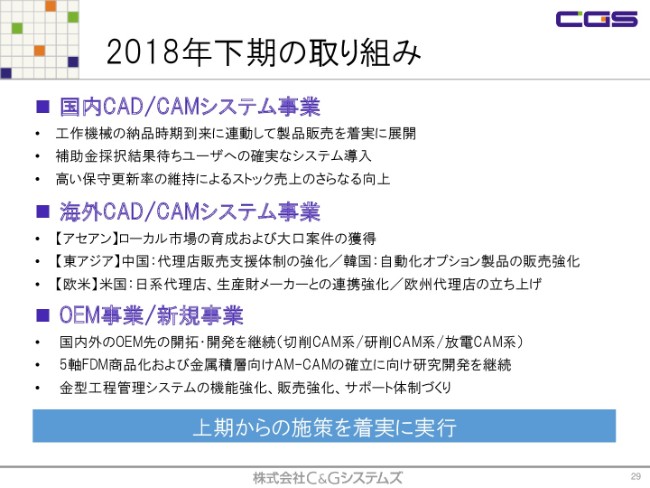

2018年下期の取り組み

少し時間を頂戴しまして、上期の業績の低迷……ここ2年間ぐらいの下落の傾向。それから下期業績の推移で、「なぜ回復するのか」という理由について、少し補足説明をさせていただければと思います。

先ほどからも同じ話を何度もさせていただいてますけども、まず大きくCAD/CAMシステム等事業と金型製造事業の2つに分けて、お話をさせていただきます。

CAD/CAMシステム等事業については、売上の約50パーセントは、完全にストックビジネス。保守事業で賄っておりまして、これについての推移は今までどおり、増収の方向で今推移している状況でございます。ただ、ライセンス販売……要は、ソフトウェアの1本1本のライセンスの販売が、今低迷しています。

この低迷要因については、外部環境としては大きく2つを考えております。1つは、先ほどからも申し上げましたように、ユーザーさんの設備投資が工作機械確保に偏る傾向にあります。

これは、先ほども申し上げましたように、通常であれば、納期が数ヶ月単位ぐらいでだいたい入ってきて、そのあとにソフトウェアがついていくことになるんですが。

これが、今は1年とかけっこう幅広く(なっており)機械によっては1年以上とか、こういうかたちでズレ込んでおりまして。ユーザー側では、非常に仕事量が増えていることもありまして、まずは確保するというところで、設備投資がそちらに傾いているという傾向にございます。

これが、2017年度の下期から若干影響はあったものの、上期においてもそれがまだ継続して続いている状況でございます。それが、2017年の上期はけっこう良かったんですが、下期が悪くて(それに続き)2018年度の上期が悪いという一連の傾向になっていると、お考えいただければと思います。

ただ、ソフトウェアであるCAD/CAMシステムは、即納が可能ということで、納入が決まればすぐ発注がくることもございますので、機械が売れていくことは決して悪い話ではございません。そこには市場のストックが、ユーザーさんの導入意欲がそこに増えていっていることにつながっていくと思いますので。これが、今後の期待のつながりでもあると考えています。

今後の推移としましては、先ほども申し上げましたように、工作機械は少し平準化していっていますので。遅れ(ていた)分の工作機械の納入も、次第に追いついていくかたちで推移していまして、その後のCAD/CAMの発注が期待できるということで、現在は案件数も増えてきている状況でございます。ただ、この下期においては、まだお客さまから見ると、その傾向は大きく変化するところまできていません。

CAD/CAMソフトへの設備投資については、徐々にというレベルでの回復になるのかなということで、(これが)先ほどもありましたように、下方修正にさせていただいた背景の1つになっています。

2点目は、政府の補助金。この採択時期は、通常だとだいたい4月とかになるんですが、これが(今回は)6月ということもございまして、ちょっと読めなかったんですが。採択されるまではユーザーにご導入されないことになりますので、6月の採択を待って、下期以降にご導入されるということです。

すでに、当社のシステムを指定していただいている内容だけでも、ライセンスだけで、もう1億円以上の売上は見込んでいますので。そういった意味では、その数字が下期にシフトされていくと予測している状況でございます。

CAD/CAMシステム等事業におきましては、上期は減収減益、下期は前期と比較して増収増益。ただし通期においては、上期の減収減益分をリカバリーできず、減収減益。こういうかたちで、下方修正とさせていただいた状況でございます。

また、金型市場の動向については、経済産業省の機械統計。こちらを見ていただければ、おわかりいただけると思いますが、2013年から金型の生産額につきましては、順調に推移して、伸びていっている状況でございます。

また、(2018年)7月3日の日刊工業新聞にも掲載されているんですが、日刊工業新聞自身が独自で調査した、2018年金型業界アンケート。これにおきましても、CAD/CAMへの設備投資意欲も前向きであると(されています)。1番がマシニングセンタ、2番がCAD/CAMシステムとなっていますので、今後の業界回復の期待はできるものと考えています。

それから、金型製造事業については、北米における主力顧客である、日本の部品メーカーさん。新車サイクルの谷間があったということで、これは当然のごとく見込んではいたものの、思った以上にアメリカの政策の影響から、一時的に海外調達の見合わせ……保護主義的な要素から、海外調達する金型に対して、発注の見合わせがあったことも事実(として)ございました。期初で予測することが困難ではございましたけれども、上期計画の未達の大きな要因になっているところでございます。

ただ、今後の政策的な要因については、みなさんもご存じだと思いますけれども……アメリカの製造業も、中国をはじめとするアジア諸国の、こういった部品調達で成り立っていることは、もう周知の事実でございまして。弊社の金型製造業におきましても、一時的に見合わせた状況でございまして、今後については、金型受注も徐々に回復する傾向にあるものと考えています。

また、中国を対象とした関税対策につきましても、今まで中国と韓国の両方面に金型の発注をしていたんですが、すでに中国の発注は韓国にシフトしていまして、この関税対策もすでに、リスクヘッジについては実施をさせていただいている状況でございます。そういった状況から、下期においてはすでに新型の発注もありまして、上期の赤字幅はすでに縮小していく傾向にあると、お考えいただければと思います。

以上のことから、通期の業績の見通しとして、下期はCAD/CAMシステム等事業・金型製造事業とも、昨年度対比では増収増益を見込んでいますけれども、何度も(繰り返しの)お話になりますが、上期の減収減益分をリカバリーするところまでは届かず、下方修正とさせていただきました。

また、CAD/CAM以外に、SI事業として今回全面リニューアルしました、金型工程管理システムの「AIQ」。これを市場に導入することで、案件も増加傾向にあり、成長戦略の一翼を担う商品として、今後期待している状況でございます。

少し(補足説明の)時間が長くなりました。このような状況下における重点施策としては、ここに記載されていますように、国内のCAD/CAMシステム事業・海外のCAD/CAMシステム事業・OEM事業/新規事業、「AIQ」・AM-CAM。

こういったかたちの将来に夢のある新規事業も、研究開発をしていっていまして。以上の事業の3本柱で、それぞれの施策を着実に実行することが、経営基盤を強化することにつながると考えていまして、中期の目標達成に向けて、取り組んでまいりたいと考えている次第でございます。

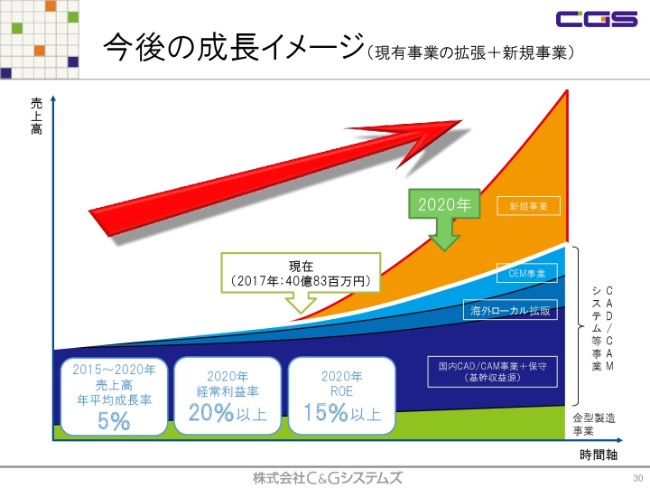

今後の成長イメージ(現有事業の拡張+新規事業)

今後の成長イメージでございます。

現有事業およびOEM事業を合算した、当社グループの2015年を起点とした、2016年から2020年までの売上高年平均成長率を、5パーセントと想定。また、2020年度における経常利益率で20パーセント以上、ROEで15パーセント以上を目指して、収益拡大に努めてまいりたいと考えています。

また、この成長率とは別に、新規事業の分を加算していければと考えている次第でございます。

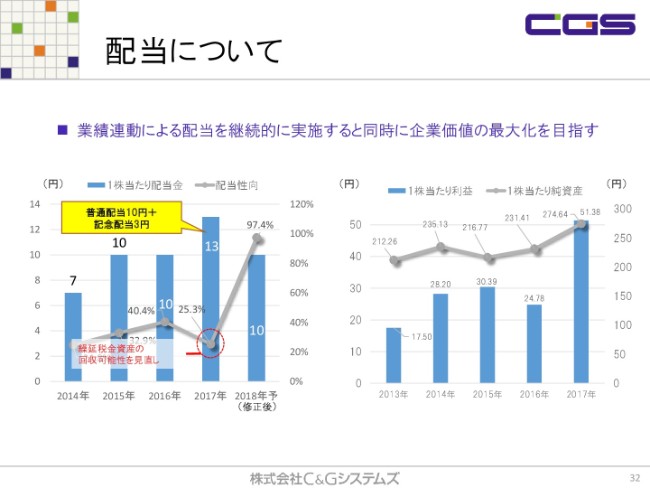

配当について

最後に、株主還元についてご説明申し上げます。

当社は、株主のみなさまに対する利益還元を、経営の最重要施策の1つとして位置付けています。2018年度の配当につきましては、1株当たり、期末配当10円を予定しています。3円減配となりますけれども、昨年(2017年)は東証二部への市場変更の記念配当といたしまして、1株当たり3円を増配させていただいた状況でございます。

2017年12月末の参考財務指標といたしましては、1株当たり利益が51円38銭。それから、1株当たり純資産が274円64銭。それから、株主資本利益率が20.3パーセントとなっています。

2017年度は、法人税等の調整額を2億7,700万円計上したことによりまして、会計上、親会社株主に帰属する当期純利益が大きく増額したことから、各指標については、直近のトレンドとは異なったものになっている状況でございます。

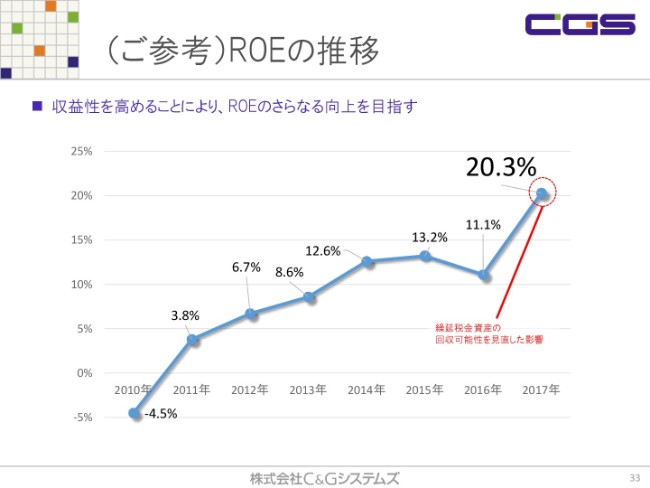

(ご参考)ROEの推移

ご参考として、最後にROEの推移を掲載しています。

ROEは、法人税の調整額の計上によりまして、2017年度は9.2ポイントの増加で20.3パーセントとなっていますけれども、これは中長期に収益性を高めることで向上させて……先ほど説明いたしましたとおり、2020年を目処に、会計上ではなく実質的な利益をもちまして、15パーセント程度に引き上げていきたいと考えています。

少し話が長いところもございましたけれども、以上でご説明を終了させていただきたいと思います。今後も、株主さまならびに投資家のみなさまのご期待に沿えるように、経営陣・社員が一体となって、企業価値のさらなる向上を目指してまいりたいと考えています。

本日はご清聴いただきまして、誠にありがとうございました。