[問題2]消費者が払った税を堂々とネコババできる――事業者免税点制度

消費税の問題の2番目は「事業者免税点制度」である。この制度の骨子は以下の2点だ。

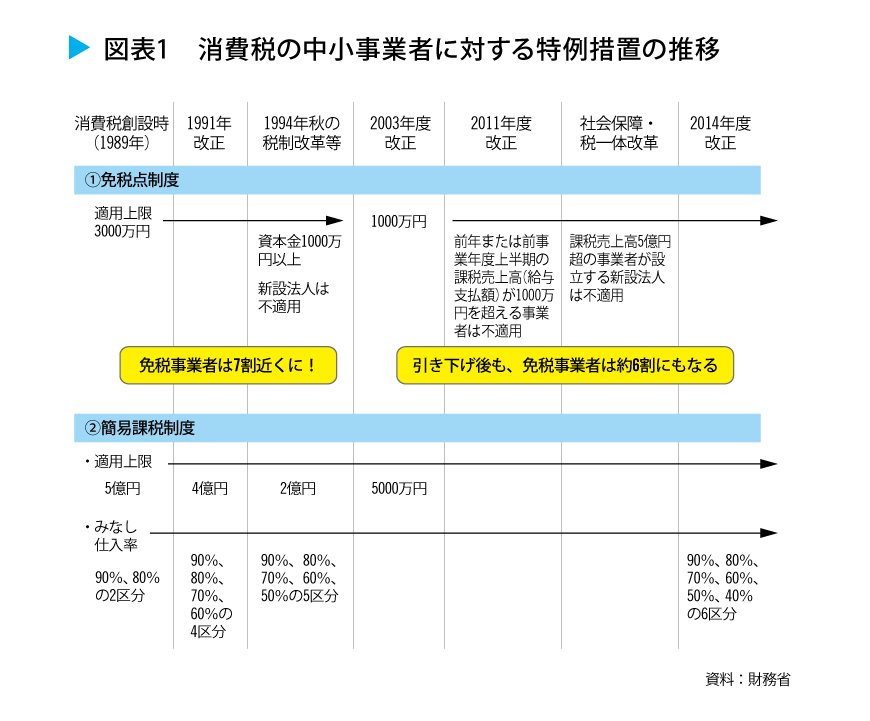

1.個人、法人とも2年度前を「基準期間」として、基準期間の課税売上高が1000万円以下(当初は3000万円以下)だったら、その年度は消費税の納税義務が免除される。

2.基準期間がない新設法人と個人事業者は資本金額のみで判定され、資本金1000万円未満の新設法人は設立当初2年間は免税事業者となる。

図表1(別画像)のように、消費税導入時の免税点は3000万円だった。つまり基準期間(2年度前)の課税売上高が3000万円以下であったら、翌期が同5000万円、翌々期(当期)が1億円でも消費税の納税義務が免除されていた。このため当初は実に7割近くの事業者が免税事業者となり、消費者から預かった消費税を自己資金化(ネコババ)できた。

この状況への批判が強かったため、2004年度から免税点が1000万円に引き下げられた。そのため、今度は売上高が1000万円に近づいたら会社分割をするなどの「工夫」をして納税を免れる事業者が多くなり、依然として約6割もの事業者が免税事業者になっている。

また、上に挙げた制度骨子の「2」のように、基準年度(2年度前)がない新設法人と個人事業主は、設立後2年間は免税事業者になれていたが、これによる益税への批判も強かったため、1997年度から「資本金額による区分」が加わった。すなわち「資本金1000万円未満の新設法人は、設立当初2年間は免税事業者となる」。この規定のインパクトは大きく、設立当初に免税事業者になるため、最近の新設法人は資本金1000万円未満のところが圧倒的に多いのだ。

[問題3]さまざまな点で「益税の温床」――簡易課税制度

消費税の問題の3番目は「簡易課税制度」である。この制度では、仕入れの時に支払った消費税の額に関係なく、販売時に預かった消費税の一定割合(みなし仕入率)を仕入消費税額として仕入税額控除ができ、納付すべき消費税額が算出される。算式はこうだ。

・預かった消費税-「預かった消費税×みなし仕入率」=納付すべき消費税額

現在、課税売上高が5000万円以下なら、「簡易課税制度」を選択できる。同制度を選択した事業者に適用されるみなし仕入率は以下の6種である。

・卸売業90%、小売業80%、製造業等70%、その他の事業60%、サービス業等50%、不動産業40%

こうしたみなし仕入率は、各業種における実際の仕入率よりおおむね高いため、益税の温床になっている。

▼必ず益税を生む制度

たとえば、ある卸売業者Aが、2700円(消費税込み)でメーカーから商品を仕入れ、3240円(同)で小売業者に販売したとする。本則課税だと納付すべき消費税額は、受取消費税額240円-仕入消費税額200円=40円。しかし、卸売業者として簡易課税制度を選択していれば、納付すべき消費税額は、240円-216(240円×90%)=24円となる。本則課税だと40円のところが24円ですむ。つまり「40円-24円=16円」がAの手元に残る益税となる。本来なら納付すべき税額のうち、この場合は実に4割が益税になっているということだ。

どの事業者も自社のおよその仕入率を知っているから、課税売上高が5000万円以下なら、みなし仕入率と比較して、そちらが高い場合はほぼ間違いなく簡易課税制度を選択する。つまり同制度は「必ず益税を生む制度」といえる。

消費税の税率は19年10月に、現行の8%から10%に引き上げられることが決まっており、その増収分約5兆円をめぐって、「教育の無償化に充てるべきだ」といった議論が盛んだ。しかし、そういう議論をする前に、「信頼性が乏しく、巨額の益税を生んでいる現行の問題だらけの消費税制をどう改善していくのか」という根本的な検討が欠かせないのではないか。

※事例中の数値を一部修正しました。

■ 梶原一義(かじはら・かずよし)

1953年生まれ、北九州市若松区出身。早稲田大学商学部を卒業後、ダイヤモンド社に入社。「週刊ダイヤモンド」記者としてマクロ経済や中小企業、総合商社、化学・医薬品業界などを担当。以後、各種経営情報誌や単行本などの編集に従事。

『税金格差』

梶原 一義