2023年12月1日に開催された、株式会社True Data2024年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

【動画のご案内】

「2024年3月期第2四半期決算説明会」の動画はこちら

スピーカー:株式会社True Data 代表取締役社長 米倉裕之 氏

目次

米倉裕之氏(以下、米倉):株式会社True Data代表取締役社長の米倉です。本日は、当社の2024年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。

本日の説明会では、スライドの目次に示している内容を私からご説明します。最初に、当社が未来のポジションを得るために今、何にアクセルを踏んでいるのか、上半期を終えた時点での計画の進捗を投資家のみなさまにお話ししたいと思います。

現在、当社の経営が何を目指し、どのように取り組んでいるのかをご説明した上で、第2四半期の決算概要、そして最近のトピックスをご説明したいと思います。

今期経営計画の進捗(1) 24/3期経営計画概要

今期の経営計画の進捗です。スライドに4つの重点施策を掲載していますが、先にその背景をご説明します。

現在、世の中ではDXの民主化が本格的に起きようとしています。大企業だけでなく、準大手企業、中堅企業においても「DXの波に乗り遅れまい、乗り遅れると競争に負ける」という機運が一気に強くなってきました。

今までデータを十分に活用していなかった準大手企業や中堅企業の「なんとかしてデータを活用しよう」という動きを当社では「ホワイトゾーン」と呼んでおり、大きなポテンシャルを持つ戦略ターゲットと位置づけて取り組みを考えています。

このホワイトゾーンは言い換えればボリュームゾーンですが、DXはシステムを提供すればよいと考えていては大間違いだと思っています。料理に例えるならば、データは食材、テクノロジーやシステムは調理器具です。ノウハウ、レシピ、シェフの3つが揃って、初めて料理が出来上がる、すなわちデータ活用ができるようになります。

システム会社やAIの会社もありますが、この3つをワンストップで提供できる会社はほとんどないと思います。

一方で、この3つが揃わなければホワイトゾーンのデータ活用は実現しません。そのため、日本最大級のビッグデータを持ち、世界有数のテクノロジーを目利き・活用し、アメリカのGoogle、欧州のSAP、アジアのFPTとパートナーシップを組み、データ活用教育まで提供できるユニークな当社の出番が2024年から本格化すると思っています。

その備えとして、4つの重点目標を期初に立てました。そして、第1四半期に集中して成長投資を行い、アクセルを踏みました。社員数を一気に約2割も増やし、研究開発を先行させています。その結果、第1四半期では、固定費が大幅に上がり、赤字になりました。

その結果、売上高は、第1四半期が前年比103パーセントでしたが、第2四半期単体では前年比118パーセントとなりました。そのような観点で見ていただけるとわかりやすいと思います。

それでは、DX民主化に備えて、期初に立てた4つの重点目標の進捗からご説明します。

1つ目がスーパーマーケット等を含め、小売業の購買ビッグデータに関する「面」の拡大・深耕を目指すことです。

当社のデータプラットフォームの土台は小売業のため、「面」の拡大進行を目指すことは1つ目の大きな柱になります。

2つ目は、新しい成長のタネである新領域の立ち上げを進めることです。今までSaaSの積み上げという土台を成長ドライバーにしてきました。さらにその上に乗せていくものを進めていきます。

3つ目は、今までの成長ドライバーであったSaaSの「イーグルアイ」について、DX民主化が本格化してくるホワイトゾーンを取りに行くための備えを行うことです。今期中にできるところまで進めていきます。

ここまでの3つは攻めの施策ですが、4つ目は守りの施策です。スケールさせていくための備えとして、情報武装を進めます。

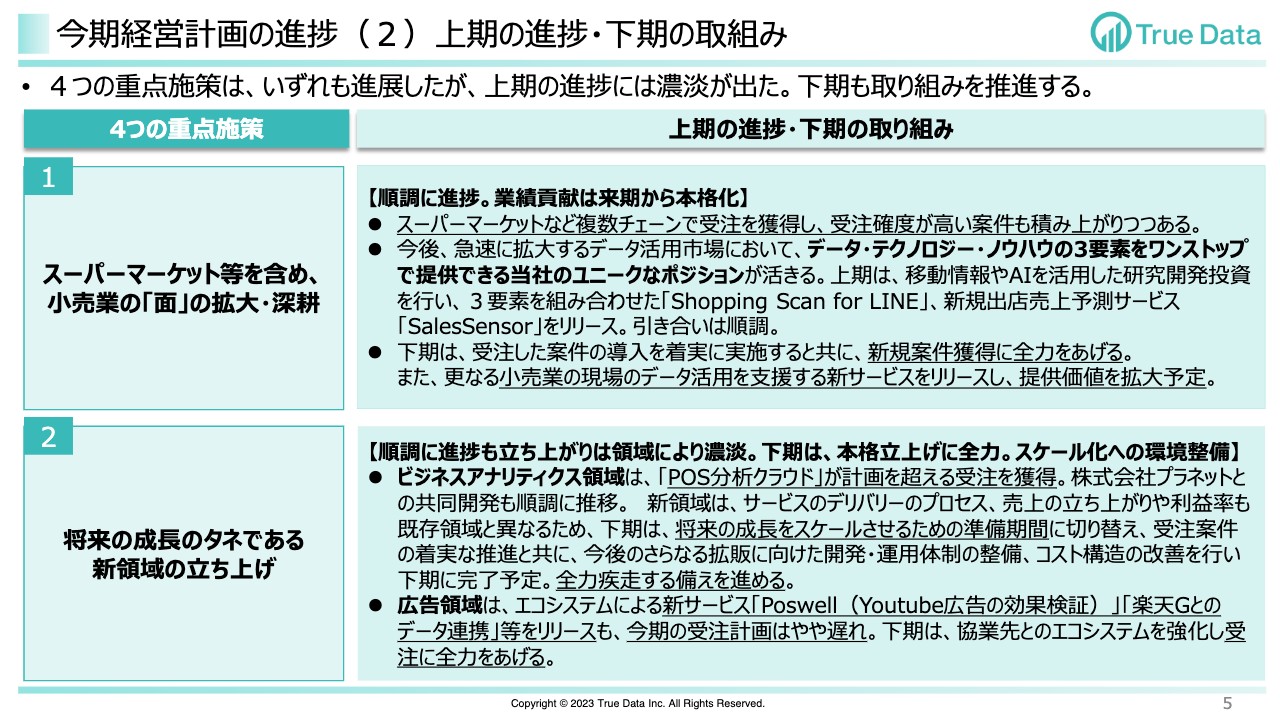

今期経営計画の進捗(2)上期の進捗・下期の取組み

振り返りとなりますが、先ほどのスライドでご説明した4つの重点施策に基づき、上期の進捗状況と、下期の取り組みをご説明します。

重点施策の1つ目は、極めて順調に進捗していると思います。複数のチェーン展開している小売業からの受注があり、受注確度が高い案件も積み上がっています。ただし、リードタイムが長い領域のため、業績への貢献は来期から本格化する見込みです。

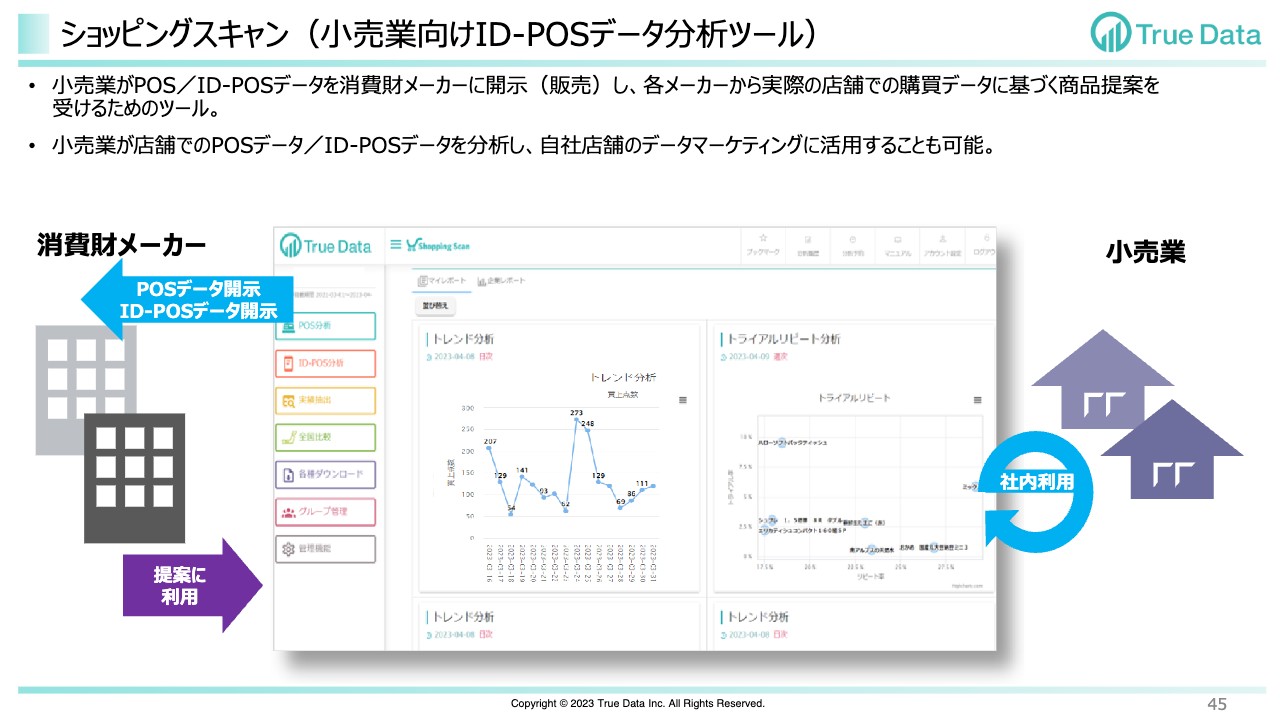

今までの主力商品「ショッピングスキャン」が小売業に対し面で入りそうだということだけでなく、もう1つ大きな施策として、当社では小売業向けの「AIシリーズ」と呼んでいる、新しいソリューションを出しました。これにより、複層的に関係を作っていきます。この商品開発と市場への投入を本格的に始めました。

重点施策の2つ目は新領域です。ビジネスアナリティクス領域、広告領域と書いていますが、ビジネスアナリティクス領域では「POS分析クラウド」が計画を超える受注を獲得しました。

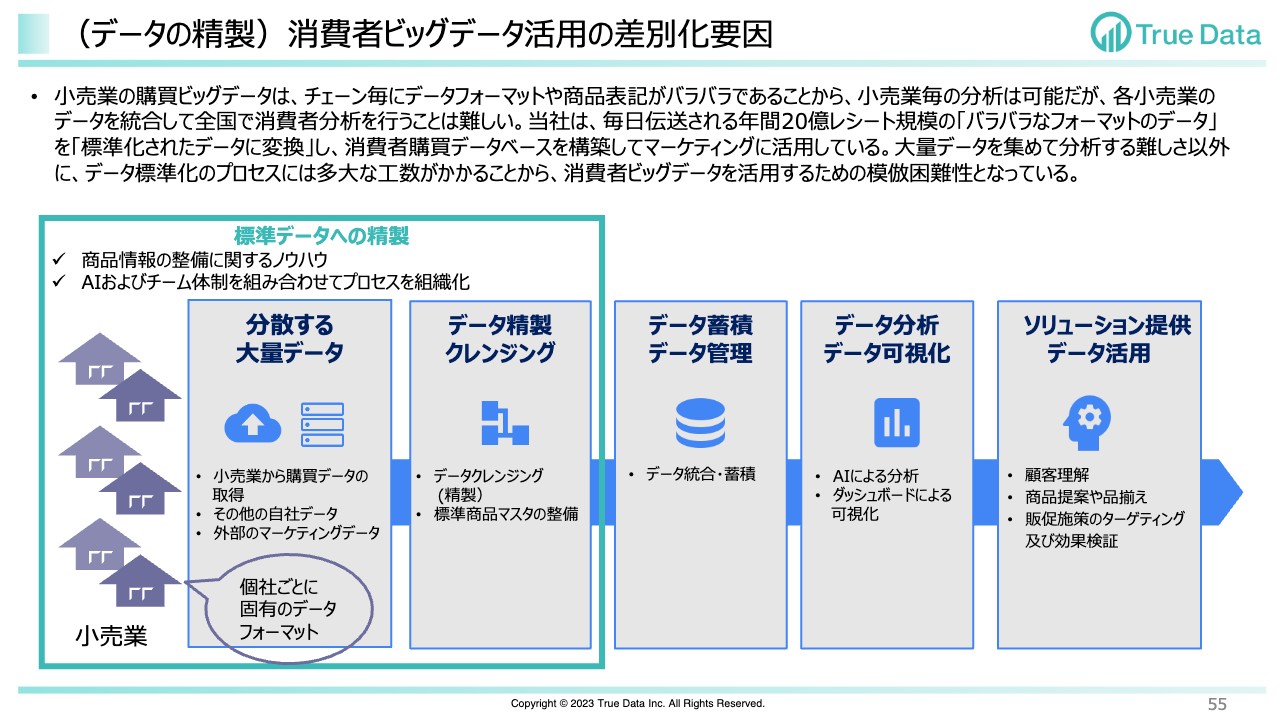

(データの精製)消費者ビッグデータ活用の差別化要因

実は、小売業のデータを活用する場合、小売業ごとにデータが個別のフォーマットになっており、同じ商品でも違う名称でデータベースに入っています。そのため、合算しても使えないという背景があります。

消費財メーカーや卸売業では、多くの小売業のデータを活用しようと取り組まれています。ところが、スライドに記載しているようなプロセスがすべてなければ、データ活用は進みません。システムを入れるだけでなく、プロセスごとに作らなければならないため、これが大きなハードルになっています。これを実現するのが「POS分析クラウド」です。

なぜ、「POS分析クラウド」によって実現できるのかをご説明します。システムを作るには、プロセスをすべて設計しなければなりません。当社のデータプラットフォームは、スライドに記載している内容をすでに当社内にて実施しています。そのため、消費財メーカーの中で新たにシステムを構築し、プロセスを運用することは、当社にとってずっと取り組んできたことで、それほど難しくありません。

そのため、今期の第2四半期では消費財メーカーの顧客から、かなり受注することができました。また、消費財メーカーのニーズも高く、受注ができることはわかったため、ここからはスケールさせるための準備に取りかかり、再びさらなる拡販に向かってアクセルを踏むというのが、ビジネスアナリティクス領域となります。

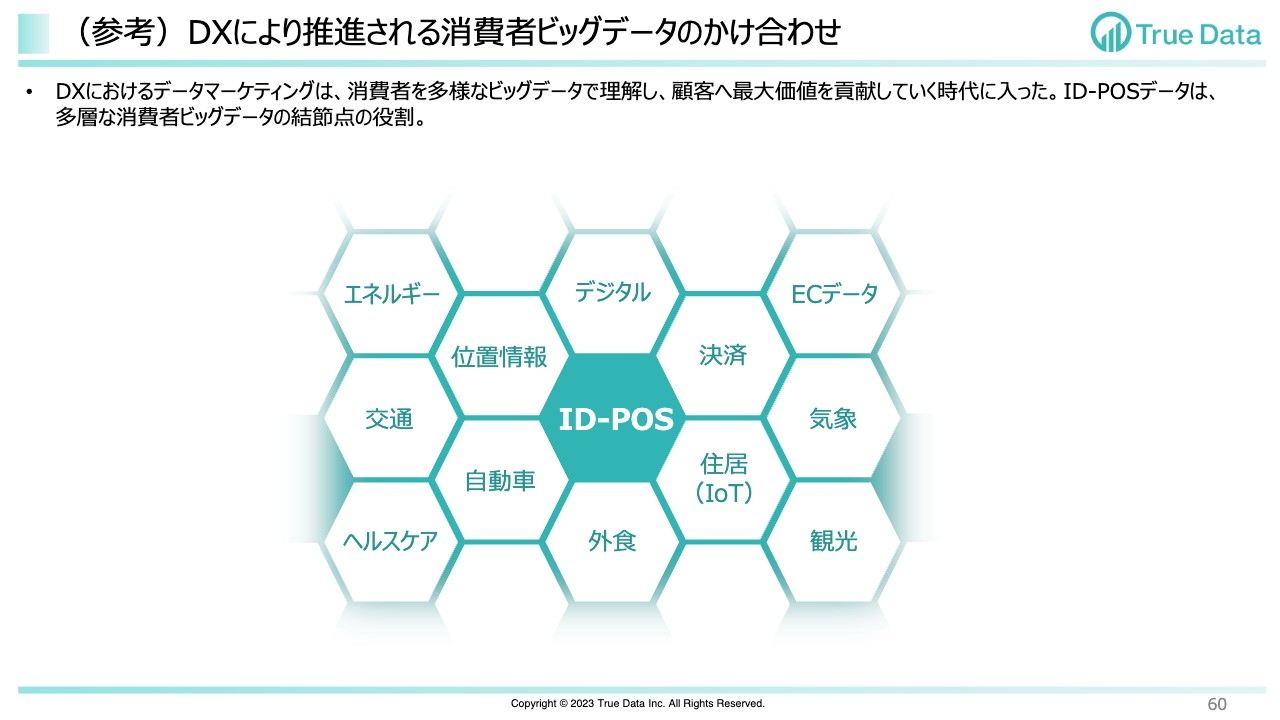

(参考)DXにより推進される消費者ビッグデータのかけ合わせ

もう1つの広告領域では、いろいろなビッグデータがありますが、当社では「ID-POS」という、消費者の購買データを活用しています。人流情報や移動情報、決済、eコマースなど、いろいろなビッグデータがあり、それぞれが消費者のオンラインでの動きや行動、思考、購買傾向を表しています。

これを掛け合わせながら、今までにないターゲティングとして、広告の精度を高めたり、嗜好に合った広告を出したりするなど、データでその効果を検証するニーズが高まってきました。

「YouTube」や「楽天」で広告を出しても、実際にその効果がどのぐらいあったかわからず、店舗で売上がどのぐらい上がったのかがわかりません。このようなものを、ビッグデータやさまざまなロジックを掛け合わせながら見えるようにしていく、もしくはターゲティングできるようにすることが広告領域となります。こちらも、無事に2つが立ち上がり、これからも立ち上げていく予定です。数字は当初想定していた四半期ごとの区切りどおりの立ち上がりにはなっていないのが現状です。しかし、出始めれば一気に伸びるのではないかと期待している領域になります。

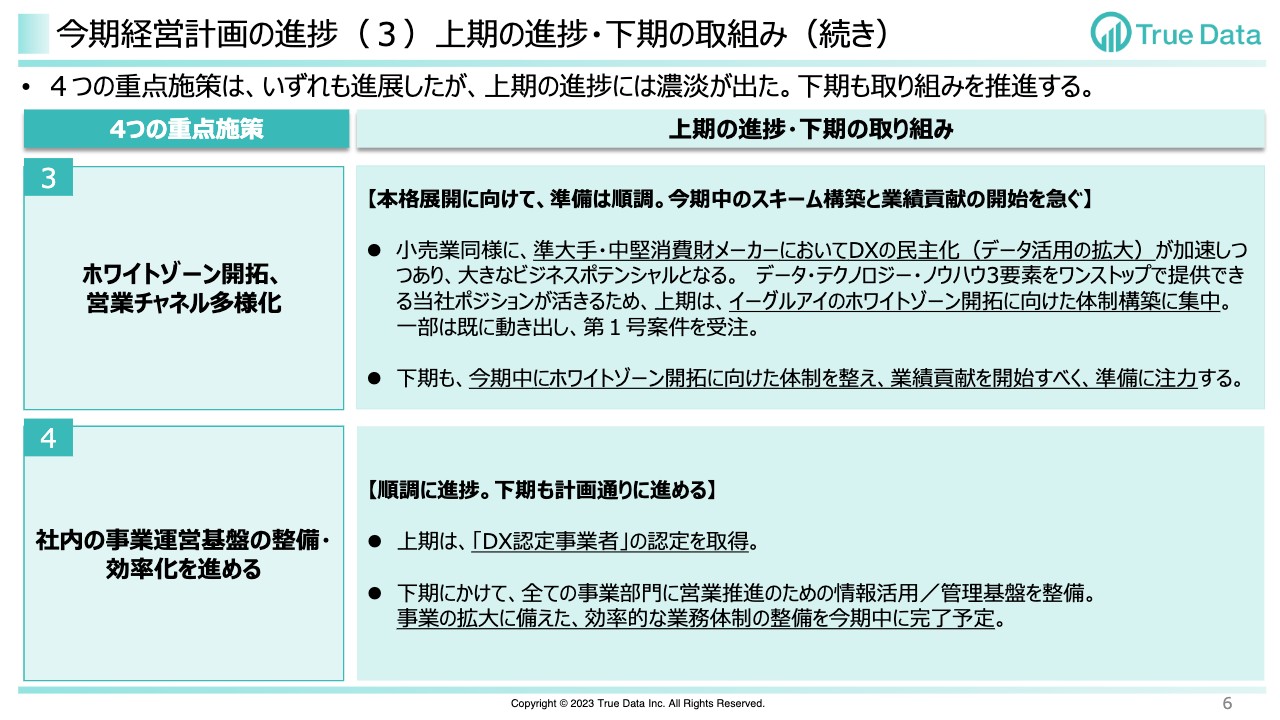

今期経営計画の進捗(3)上期の進捗・下期の取組み(続き)

重点施策の3つ目はホワイトゾーンの開拓です。DXの民主化でデータを活用したいメーカーが増えてきても、なかなか活用できていないところに、準大手から中堅企業に対して「面」で取り組みたいという領域です。2024年3月期中に面にリーチできるような建てつけをしっかりと作り、来期から思いっきりアクセルを踏んで立ち上げたいと考えています。

重点施策の4つ目に関しては、DXの認定を取得し、情報武装を進めています。このあたりも含め、来期に向けて成長の準備が整ってきたと考えています。下期も引き続き全力で取り組み、業績への貢献を図っていきたいと思います。

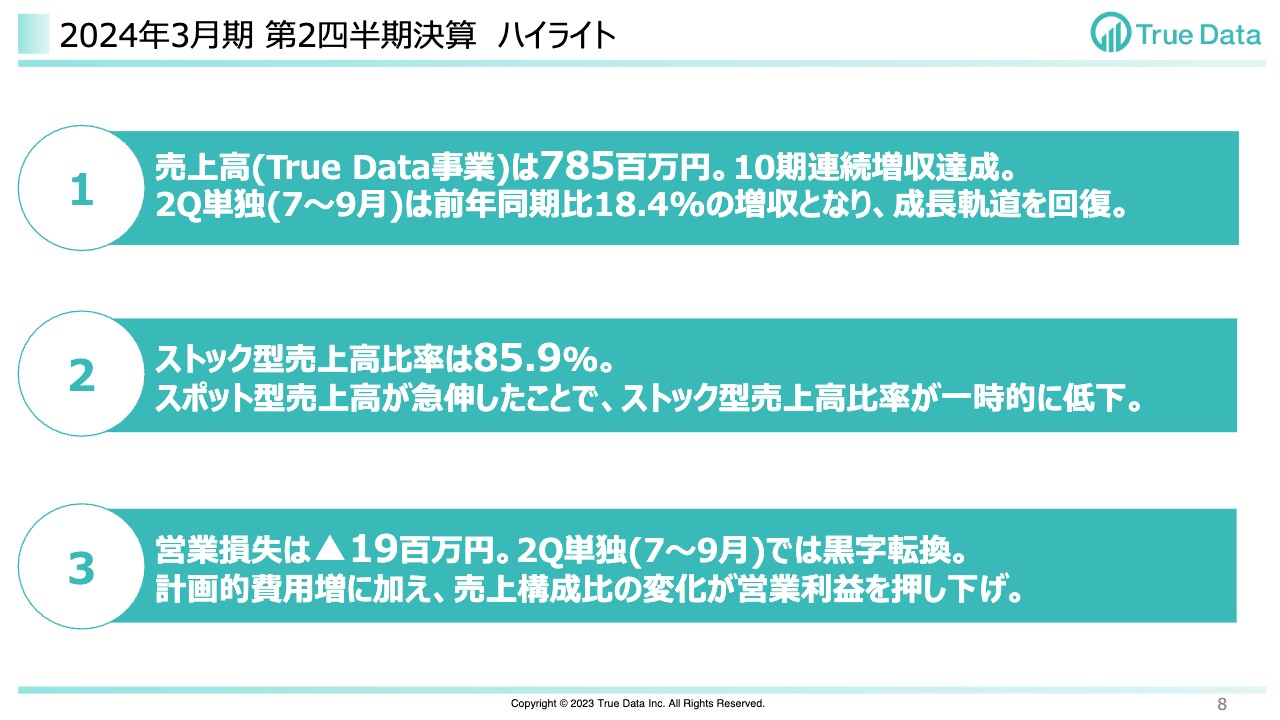

2024年3月期 第2四半期決算 ハイライト

第2四半期の決算概要をご説明します。2024年3月期第2四半期決算のハイライトを3つにまとめました。

売上高は7億8,500万円で、10期連続の増収を達成しました。第2四半期は、7月から9月の単独で、前年同期比18.4パーセントの増収となりました。その結果、成長軌道を回復しています。

ストック型売上高比率は85.9パーセントです。スポット型売上高が急伸したことで、ストック型売上高の比率が一時的に低下しています。

第2四半期累計の営業損失はマイナス1,900万円でしたが、第2四半期単独では黒字転換となりました。計画的費用増に加え、売上構成比の変化が営業利益を押し下げました。後ほどそれぞれについて詳しくご説明します。

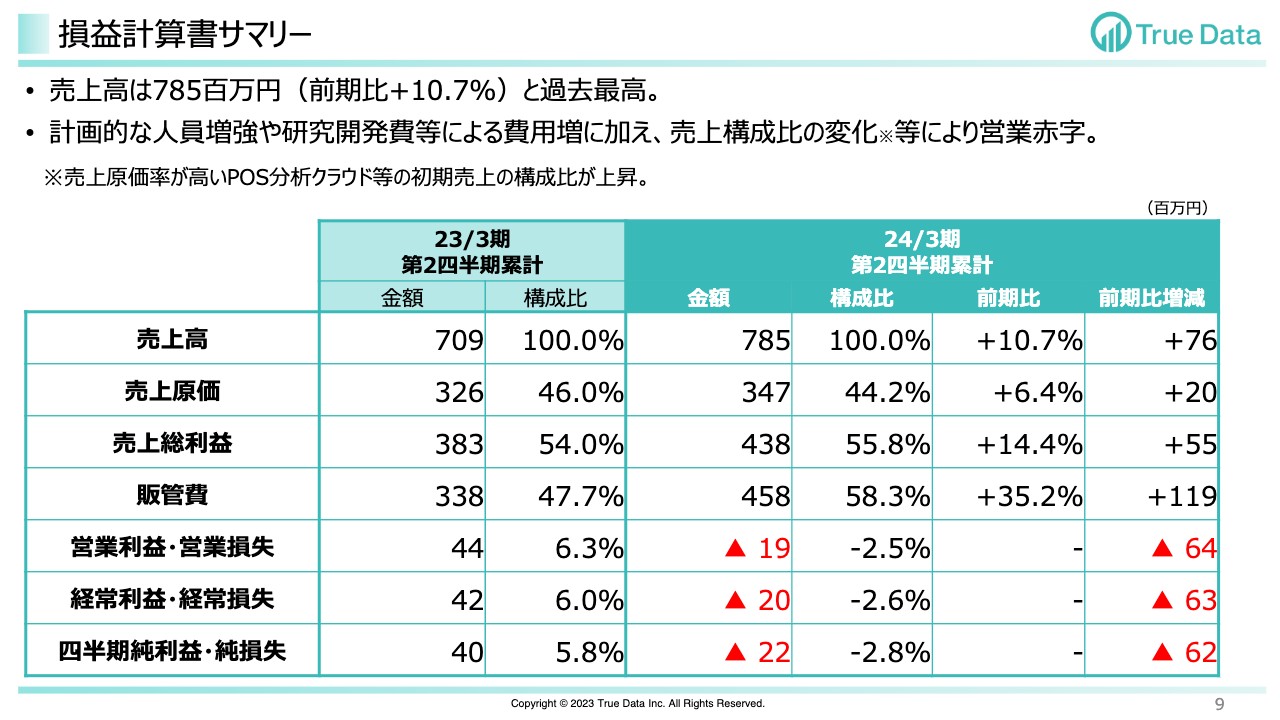

損益計算書サマリー

損益計算書についてです。前期の第2四半期累計の数字と比較して記載しています。売上高は7億8,500万円と過去最高となりました。計画的な人員増強や研究開発費等による費用増に加えて、売上構成比の変化等により営業赤字となりました。

今期の第2四半期の累計では、第1四半期に引き続き販管費が大きく増えています。販管費の増加は、人員採用に伴う人件費の増加および採用費、第1四半期で実施した一時的な研究開発費の増加によるものです。

また、売上原価は、第2四半期においては「POS分析クラウド」などの初期売上に伴う売上原価もあり増加しています。詳細は後ほどご説明します。

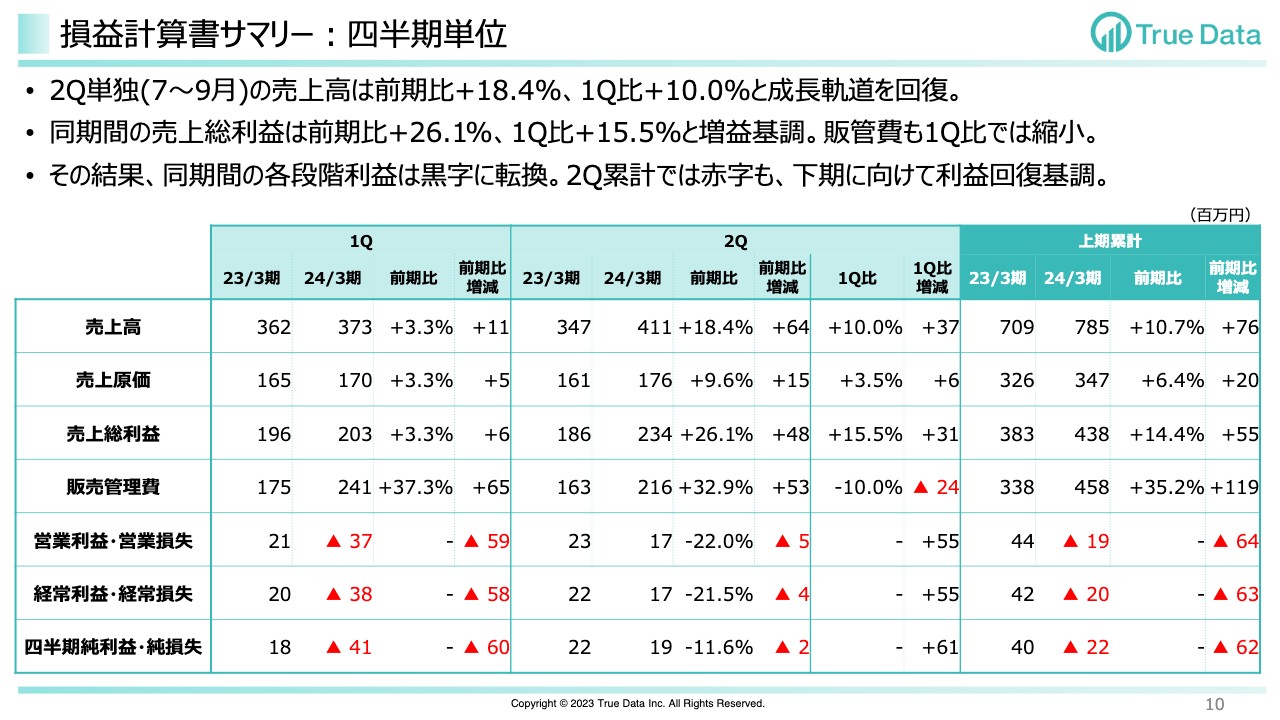

損益計算書サマリー:四半期単位

補足資料として、四半期別の損益計算書のスライドを作成しました。

この表の見方をご説明します。左から、今期の第1四半期単独、第2四半期単独、上期累計の損益を並べています。また、四半期ごとに前期比と前期比増減を記載しています。

第2四半期単独については、第1四半期単独と第2四半期単独の数値の比較を見やすくするため、第1四半期比および第1四半期比増減も記載しています。

第2四半期単独の売上高は、前期比18.4パーセント増、第1四半期比10.0パーセント増と成長軌道を回復しました。同期間の売上総利益は前期比プラス26.1パーセント、第1四半期比プラス15.5パーセントと、増益基調です。販売管理費も第1四半期比で縮小しました。

その結果、同期間の各段階の利益は黒字に転換しました。第2四半期累計では赤字ですが、下期に向けて利益は回復基調です。

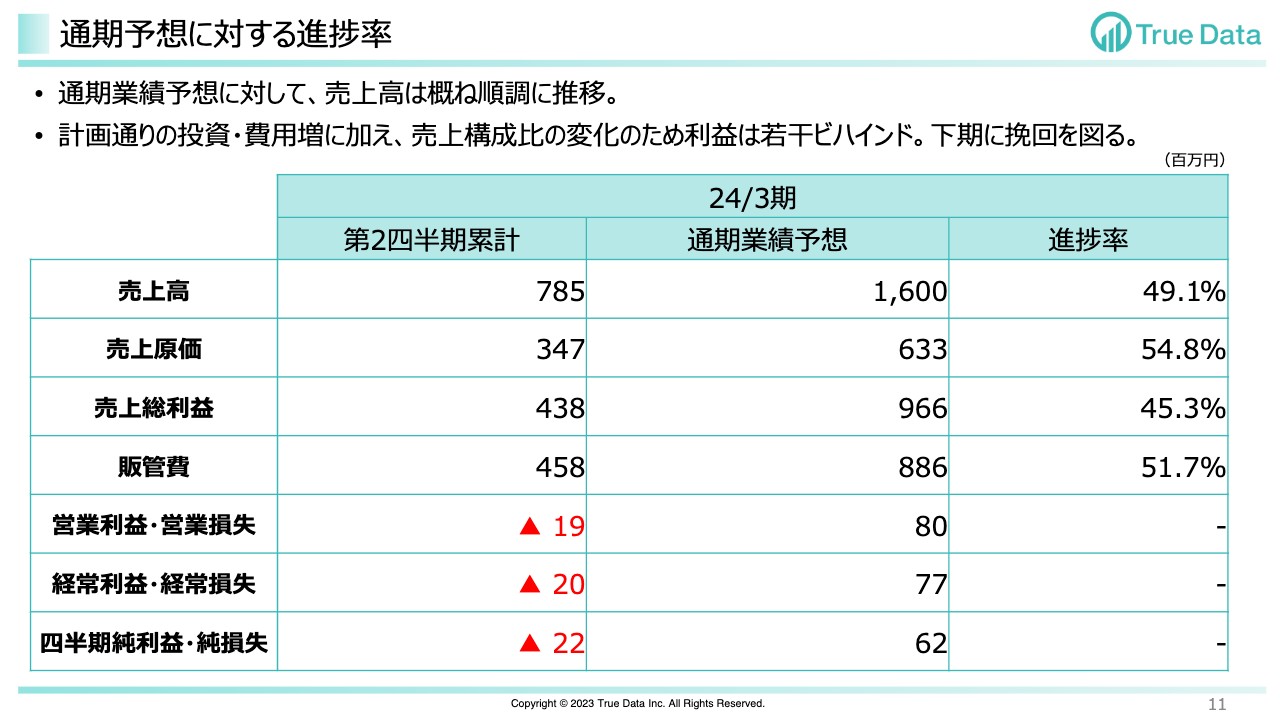

通期予想に対する進捗率

通期の業績予想です。売上高はおおむね順調に推移しています。利益は若干ビハインドしていますが、先ほどご説明した4つの重点施策を中心に実行し、下期にどの程度まで挽回できるかチャレンジしていきます。

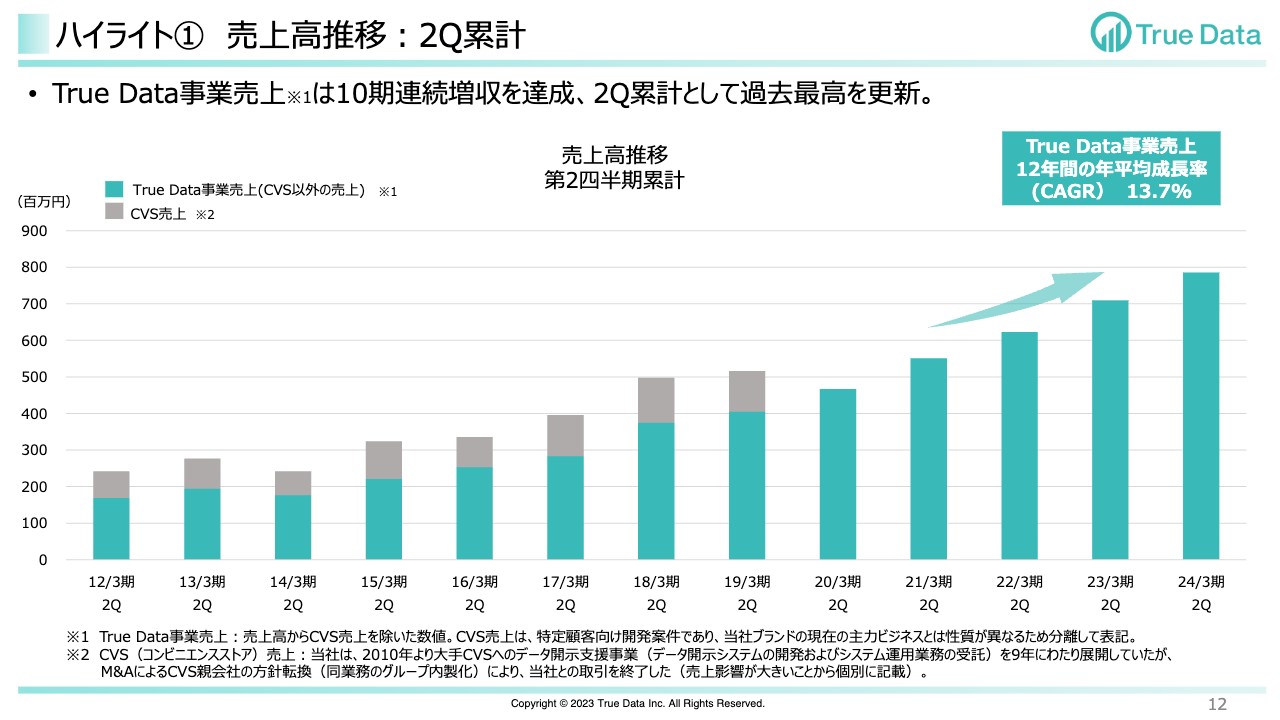

ハイライト① 売上高推移:2Q累計

売上高の推移です。True Data事業売上は10期連続増収を達成しました。第2四半期累計として過去最高を更新しています。スライドのグラフは過去12期の第2四半期累計の売上高推移と比較していますが、ご覧のとおり順調に増収を続けています。

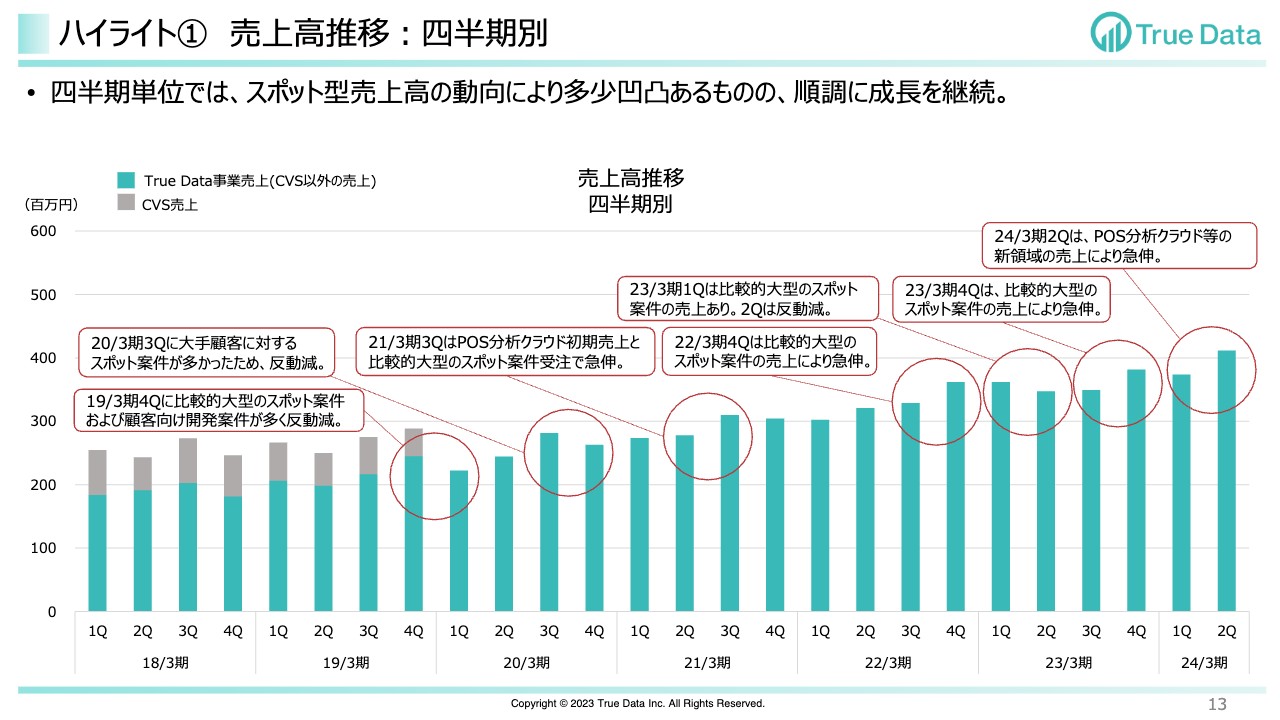

ハイライト① 売上高推移:四半期別

四半期別の売上高推移です。四半期単位では、スポット型売上高の動向によって、多少凹凸があるものの、順調に成長を継続しています。グラフのとおり、中期で見れば順調に成長していることがご理解いただけるかと思います。

今期の第2四半期は、今期の第1四半期と比較して伸びています。こちらは主に「POS分析クラウド」など、新領域に関わる初期の売上が増加したことが要因です。

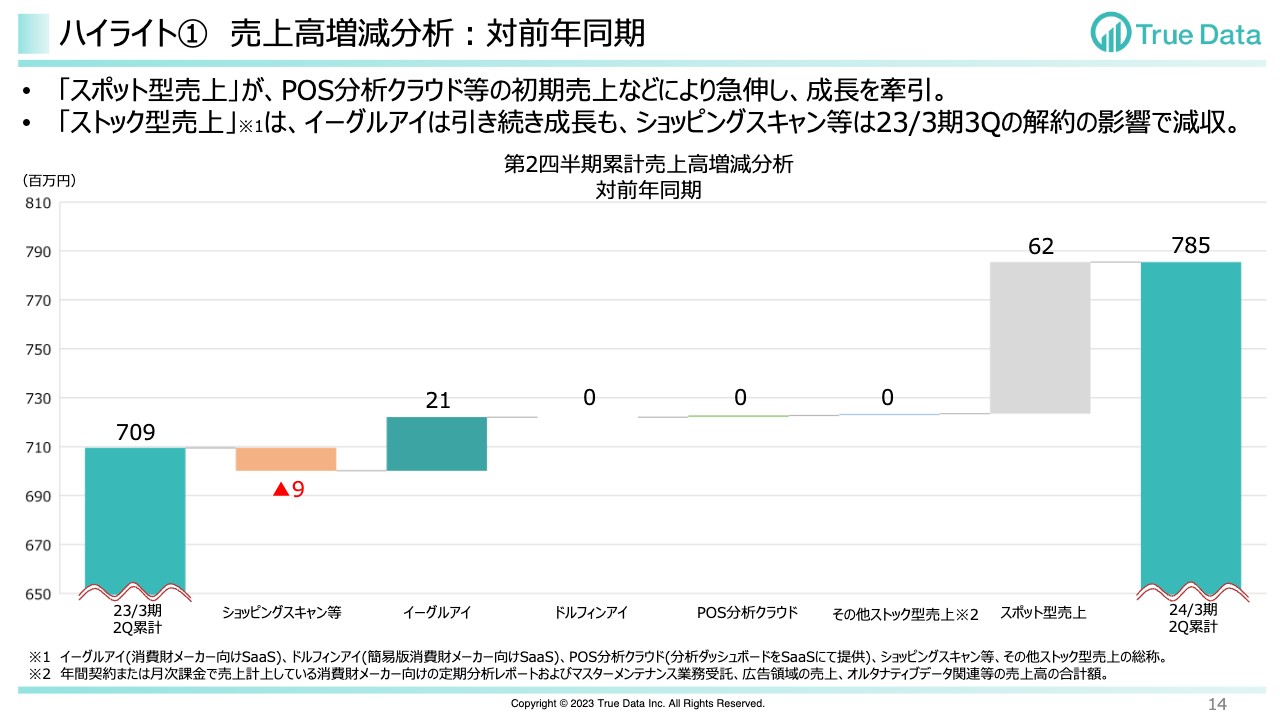

ハイライト① 売上高増減分析:対前年同期

こちらのグラフは、左端に2023年3月期第2四半期累計の売上高7億900万円、右端に2024年3月期第2四半期累計の売上高7億8,500万円を表記し、その増減の中身を分解して示したものです。

「POS分析クラウド」などの新しい領域の初期売上により、スポット型売上高が急伸して、成長を牽引しました。

一方、ストック型売上は「イーグルアイ」の伸長が見られましたが、「ショッピングスキャン」等は前期の主要顧客1社の解約影響がわずかに残りました。

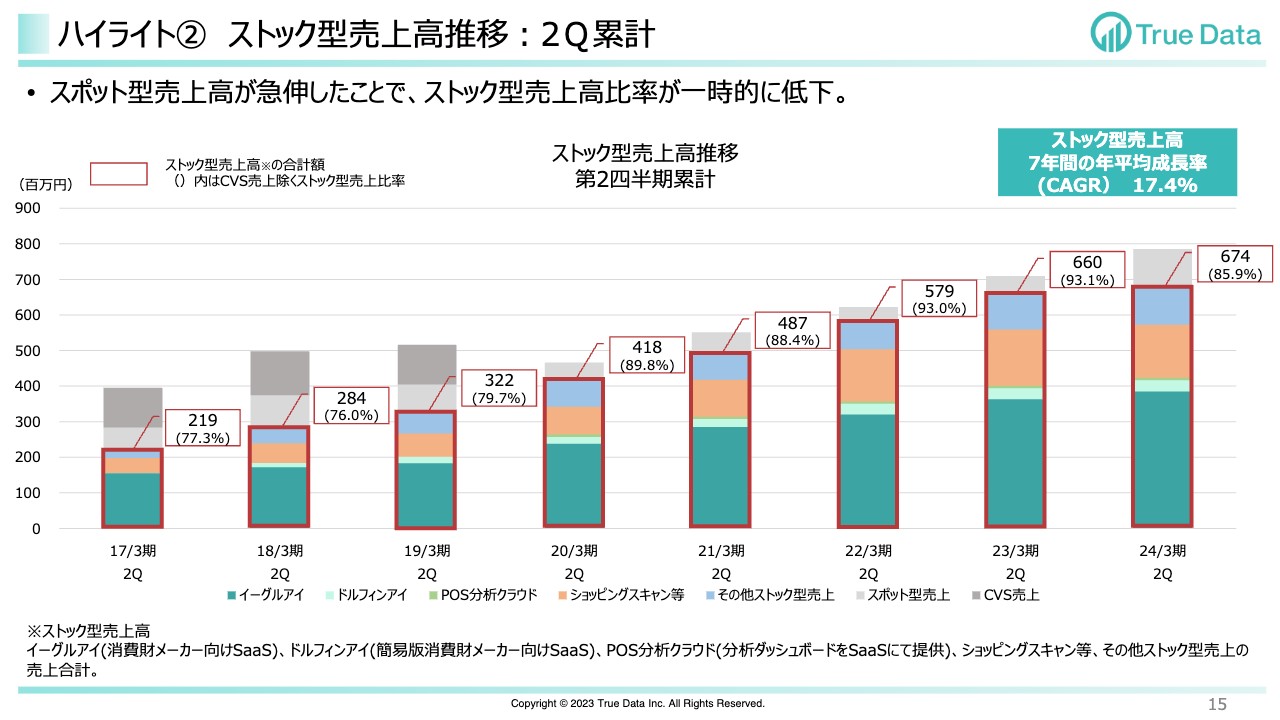

ハイライト② ストック型売上高推移: 2Q累計

ストック型売上高の推移です。スポット型売上高が急伸したことで、ストック型売上高比率が一時的に低下しています。

グラフの中の、太い赤線で囲っている部分がストック型売上高です。ストック型売上高全体では伸びていますが、先ほどご説明したとおり、第2四半期は「POS分析クラウド」などの新領域の初期売上によってスポット型売上高が急伸し、一時的にストック型売上高の比率が低下しています。

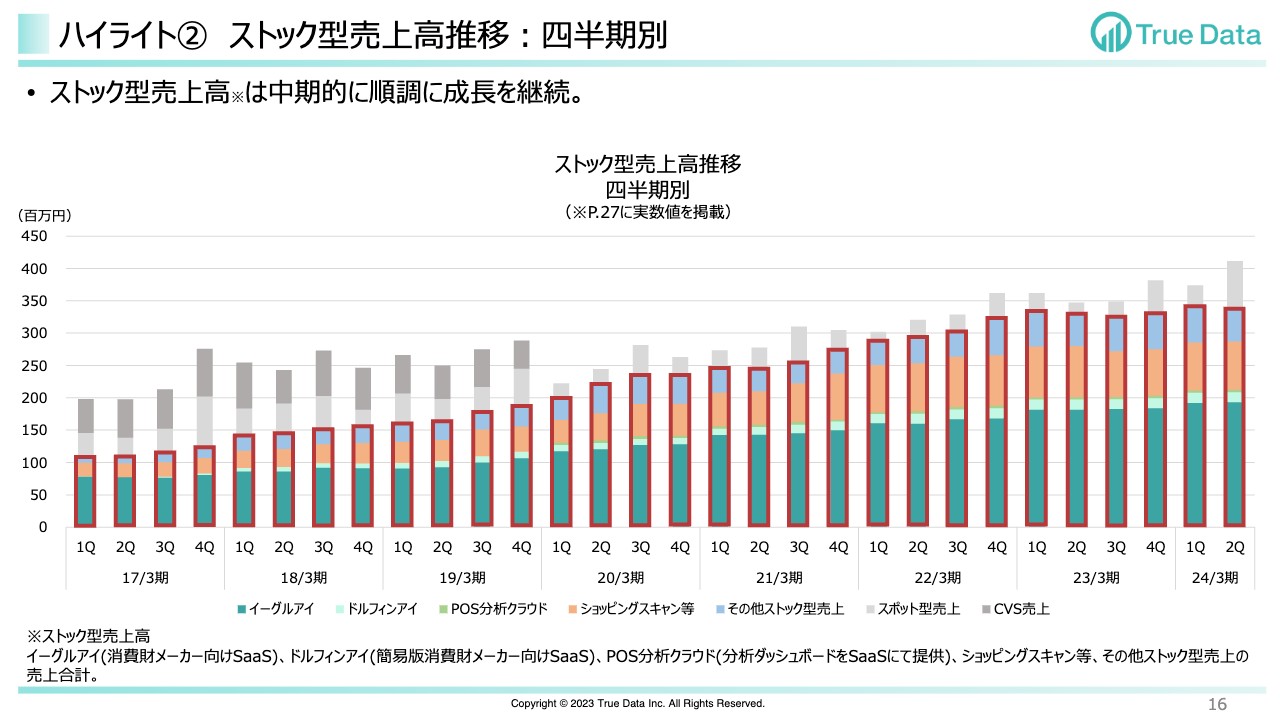

ハイライト② ストック型売上高推移:四半期別

スライドには、ストック型売上高を四半期別に示しています。ストック型売上高全体では、中期的に順調に伸びています。

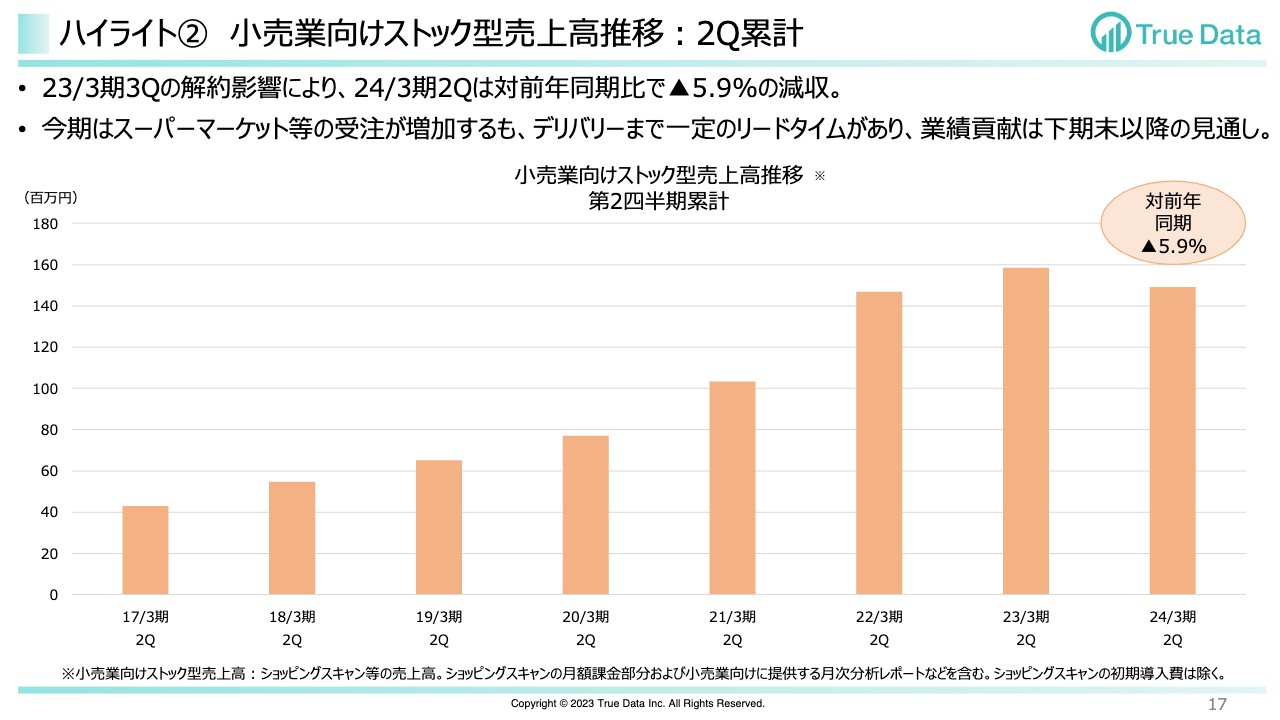

ハイライト② 小売業向けストック型売上高推移:2Q累計

ここからはストック型売上を、小売業向けと消費財メーカー向けに分解してご説明します。

スライドのグラフは、小売業向けストック型売上高の第2四半期累計の推移を示したものです。前期の第3四半期に主要な顧客の解約がありました。そのため、前期の第2四半期累計と比較すると、今期の第2四半期累計は減収となっています。

スーパーマーケット等の受注は進んでいますが、導入までに一定のリードタイムがあるため、業績への貢献は下期末以降になるとの見通しです。

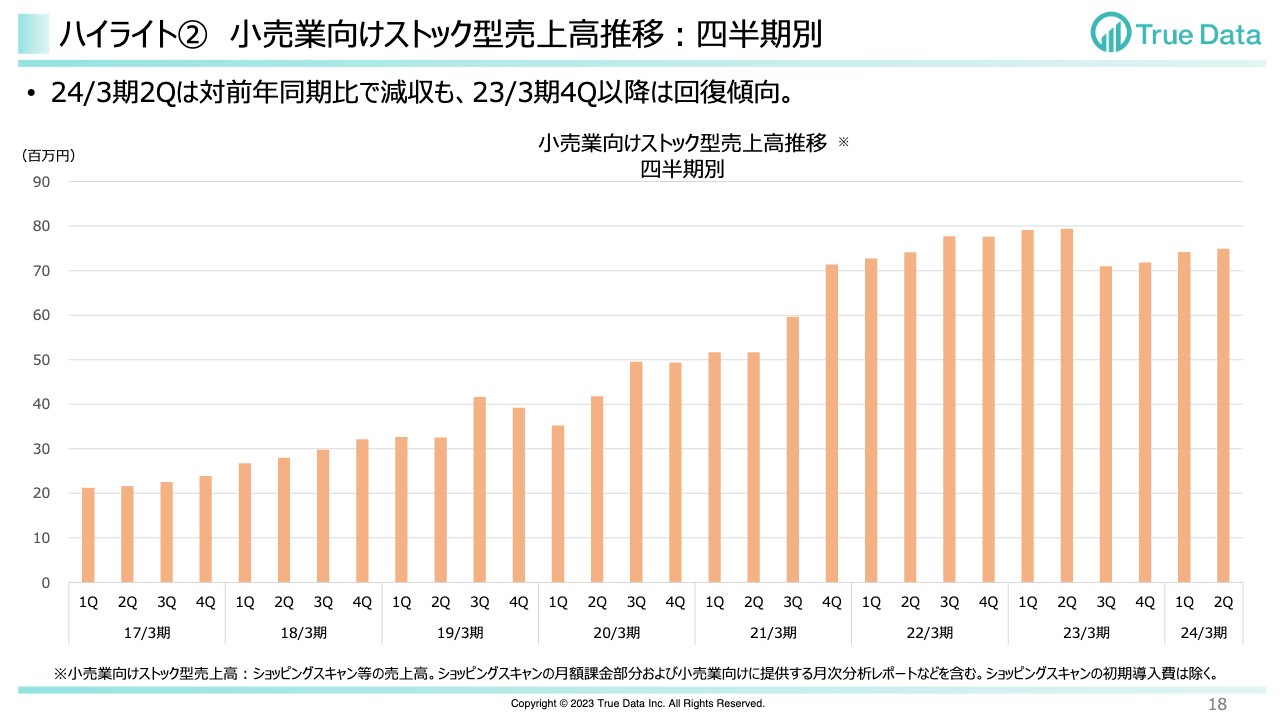

ハイライト② 小売業向けストック型売上高推移:四半期別

こちらのスライドのグラフでは、小売業向けストック型売上高の四半期別の推移を示しています。

前期の第3四半期に解約があったため、前年同期比では減収していますが、前期の第4四半期以降は回復傾向となっています。すでに当社と契約している小売業の「ショッピングスキャン」におけるデータ開示収益が、徐々に増えていることを示しています。

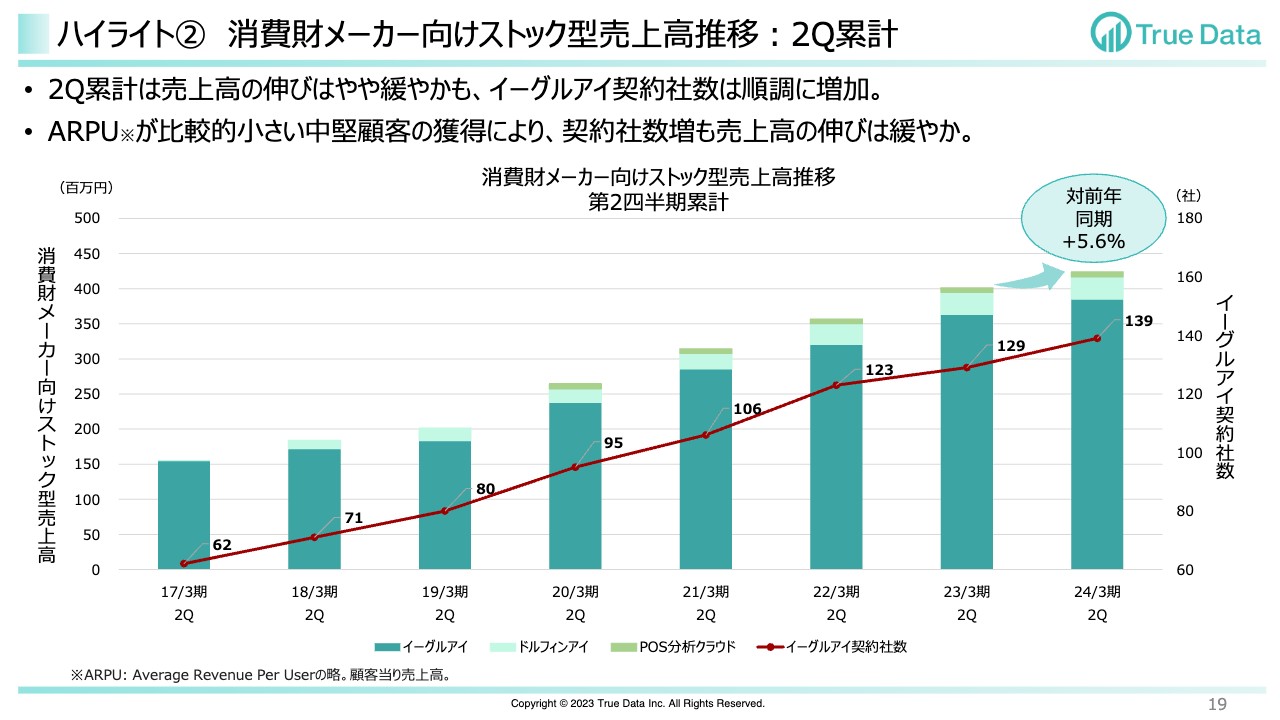

ハイライト② 消費財メーカー向けストック型売上高推移:2Q累計

消費財メーカー向けのストック型売上高についてです。こちらのスライドには、消費財メーカー向けのストック型売上高の、各年度の第2四半期累計の推移を示しています。

消費財メーカー向けストック型売上高の大半を占めている「イーグルアイ」は今期、お客さまの裾野の拡大を目指し、中堅企業までを含めた新規顧客獲得の準備を進めています。前期と比較すると契約者数は順調に伸びていますが、新規で獲得しているお客さまは比較的契約単価が小さく、売上高全体では緩やかな伸びとなっています。

「POS分析クラウド」は、初期売上によって第2四半期にスポット型売上が伸びました。「POS分析クラウド」は顧客ごとに初期設定などが必要なため、初期設定時の売上としてスポット型売上が計上されますが、今後運用段階に入っていくため、第3四半期以降は月次でストック型売上高が徐々に積み上がっていく構造となっています。

また、先ほど下期に向けた重点施策の部分でお伝えしたとおり、「イーグルアイ」を中心とする、今期中のホワイトゾーンの開拓に向けた体制の構築や営業チャネル多様化などの準備を行い、将来のストック型売上の大幅な拡大を目指そうと考えています。

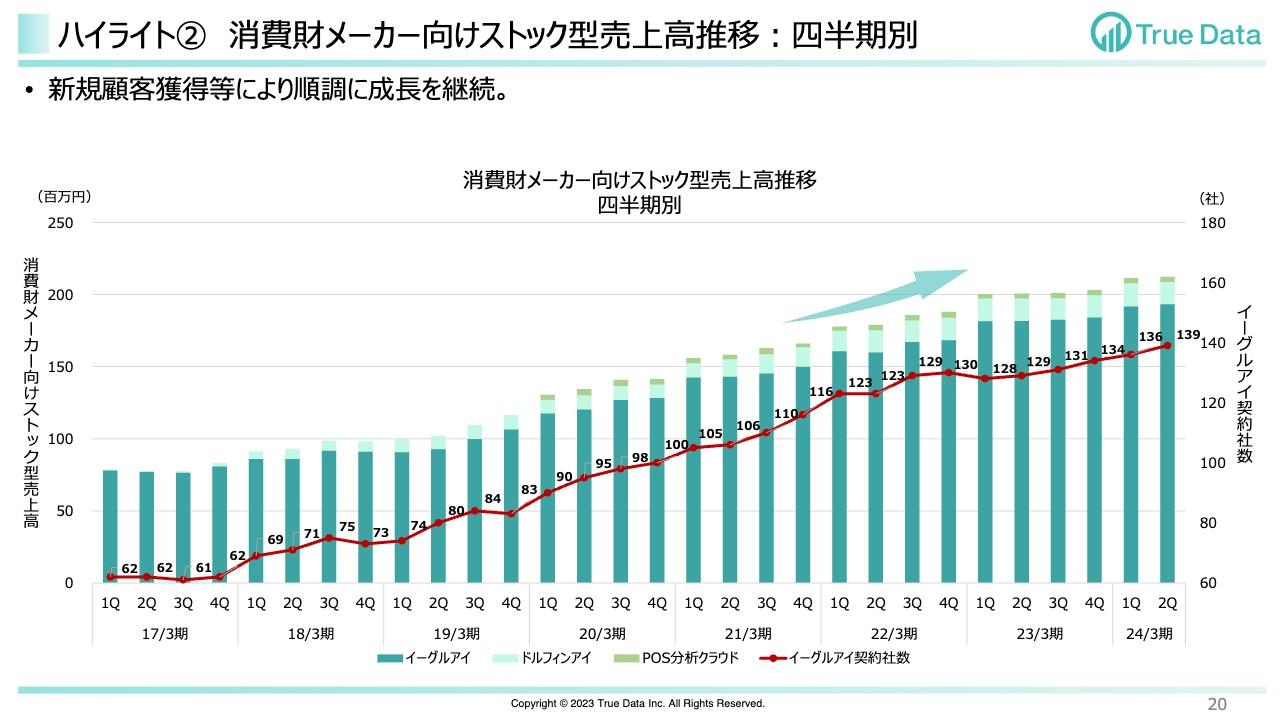

ハイライト② 消費財メーカー向けストック型売上高推移:四半期別

消費財メーカー向けのストック型売上高の四半期別の推移を示したグラフです。新規のお客さまの獲得によって、順調に成長しています。

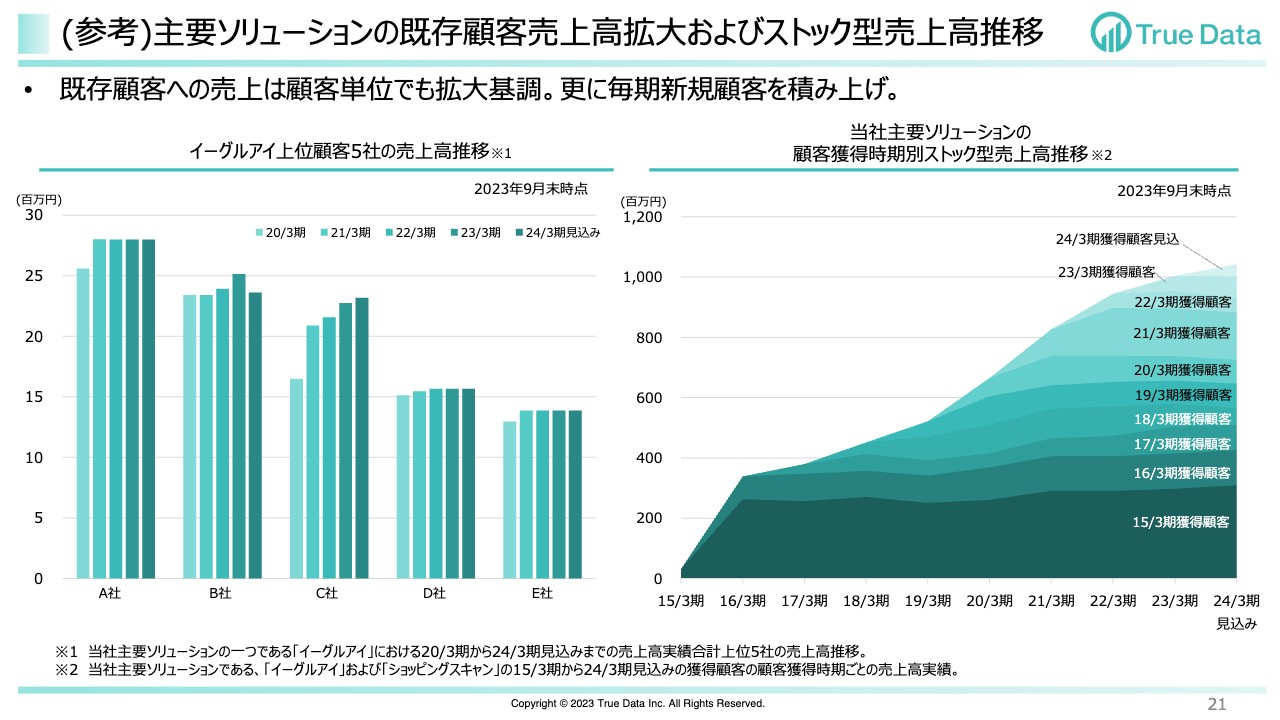

(参考)主要ソリューションの既存顧客売上高拡大およびストック型売上高推移

当社の決算説明資料で毎回掲載しているスライドです。当社の売上成長の特徴を、2つのグラフでご説明します。

左のグラフは、今期の見込みまでを含めた直近5年度の「イーグルアイ」の累計売上における、上位5社の売上推移です。お客さま単位の売上を少しずつ拡大しながら積み上げていることがご理解いただけるかと思います。

右のグラフは、「イーグルアイ」と「ショッピングスキャン」で獲得した新しいお客さまの売上を、年度ごとに分けて整理したものです。毎年新しいお客さまを着実に獲得し、ストック型売上高を積み重ねてきていることがご理解いただけるかと思います。

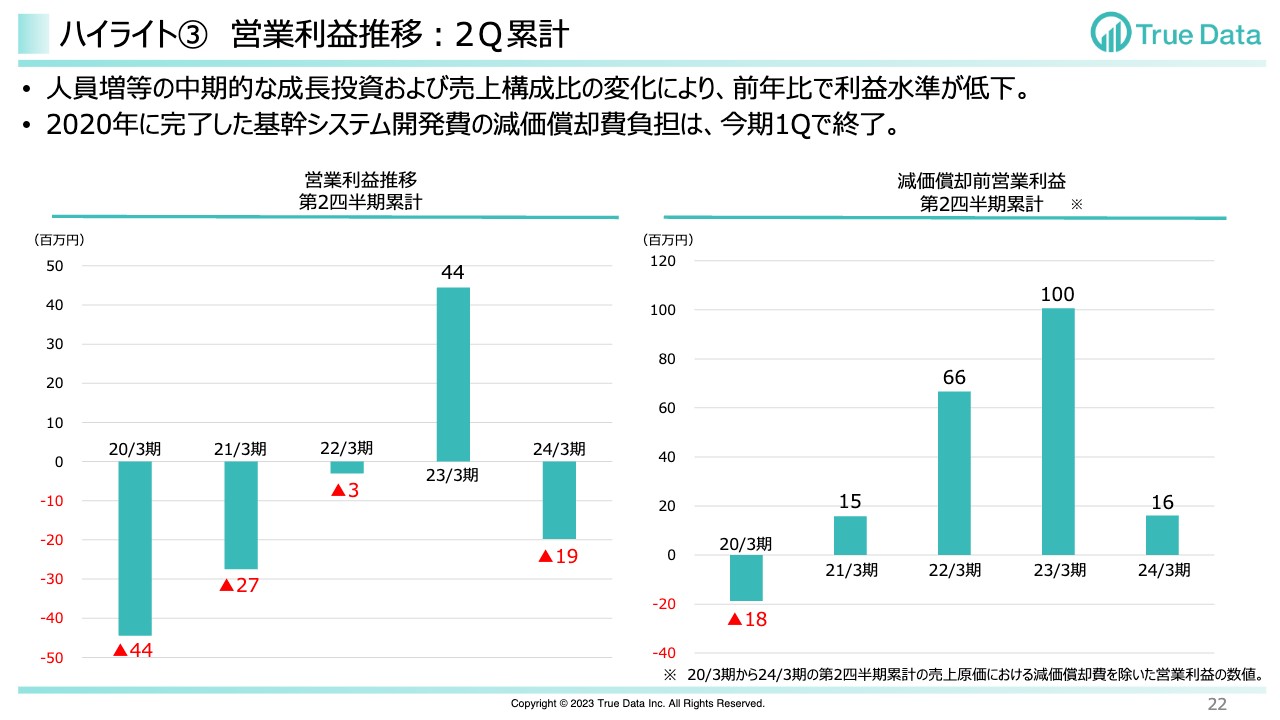

ハイライト③ 営業利益推移:2Q累計

営業利益についてご説明します。スライド左側のグラフは、この5年間の第2四半期累計の営業利益の推移を示しています。今期の第2四半期は、1,900万円の営業赤字となりました。

前期からの採用活動の成果により、第1四半期は社員が2割増えて大幅にパワーアップし、人件費が増加しました。また、一時的な研究開発費を計上したことや、売上高構成比の変化により、売上全体の伸びを超える費用が発生したため営業赤字となりました。

右のグラフは、基幹システムの減価償却費を差し引く前の償却前営業利益を表記しています。今回、減価償却前の営業利益が1,600万円の黒字となりました。また、大型の減価償却費の負担は、今期の第1四半期で終了しています。

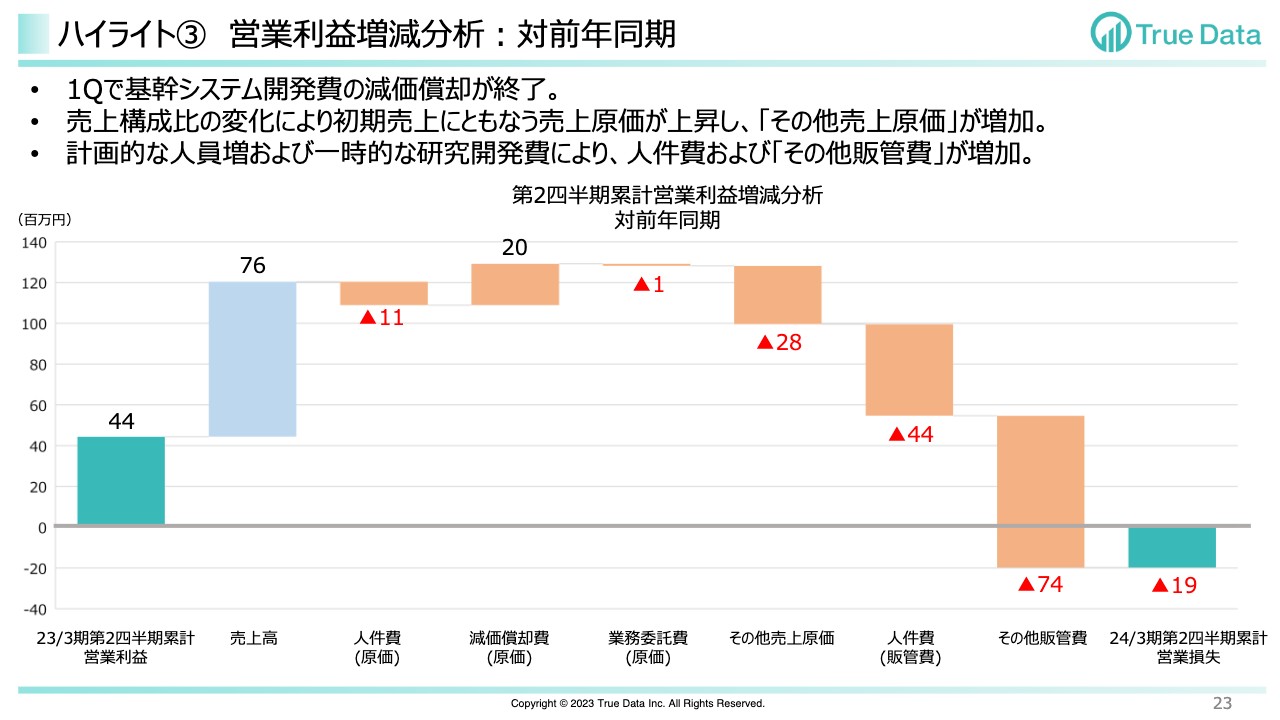

ハイライト③ 営業利益増減分析:対前年同期

スライドのグラフは、営業利益の前期の第2四半期の累計と今期の第2四半期累計の増減を示したものです。左端には前期の第2四半期累計の営業利益4,400万円、右端には今期の第2四半期累計の営業損失1,900万円を表記し、その増減の中身を分解して示しています。

売上高は7,600万円の増加となりました。

費用は売上原価における減価償却費の負担が軽くなり、利益を押し上げる要因になりました。一方で、売上構成比の変化によって、その他の売上原価は増加しています。また、営業体制や専門性の強化のための原価人件費および販管費人件費も増加しています。

その他販管費では、一時的な研究開発費や人員採用のための採用費などが増加したことにより、前期の第2四半期累計と比較して7,400万円増加しました。その結果、営業損失は1,900万円となっています。

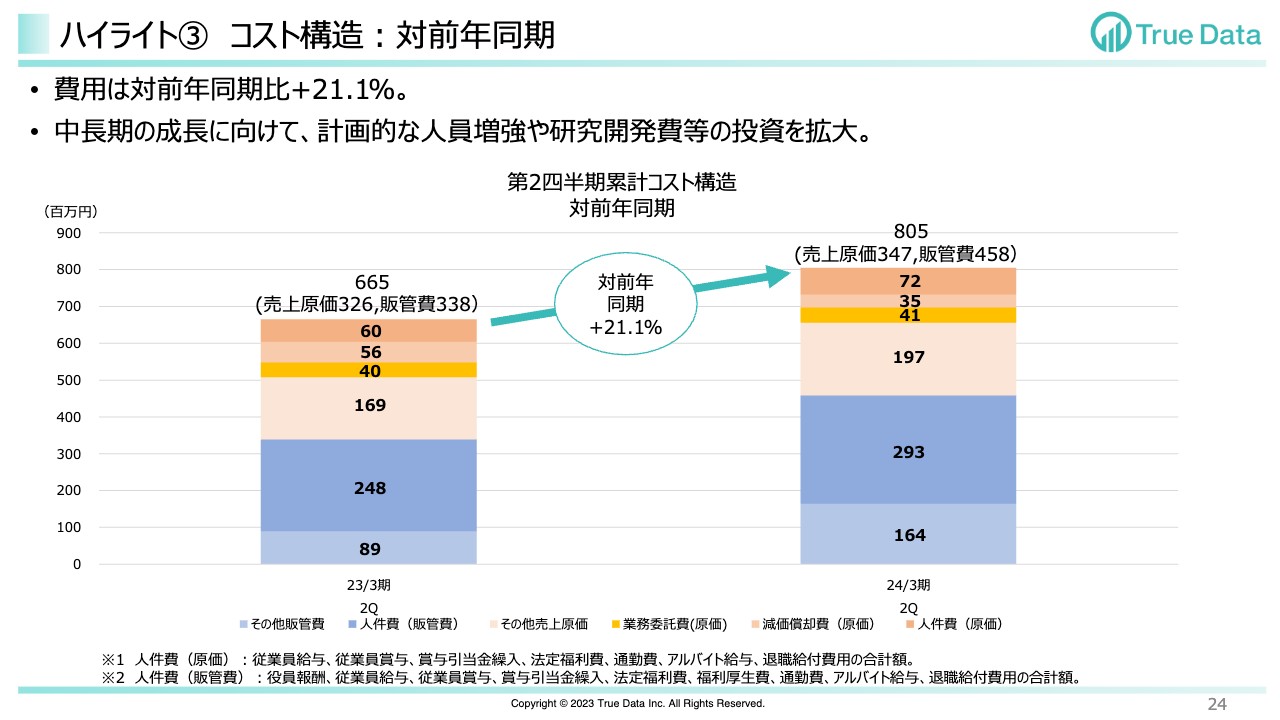

ハイライト③ コスト構造:対前年同期

スライドのグラフは、前期の第2四半期累計と今期の第2四半期累計の全コストを比較したものです。費用全体では、前年同期と比較して21.1パーセント増となりました。

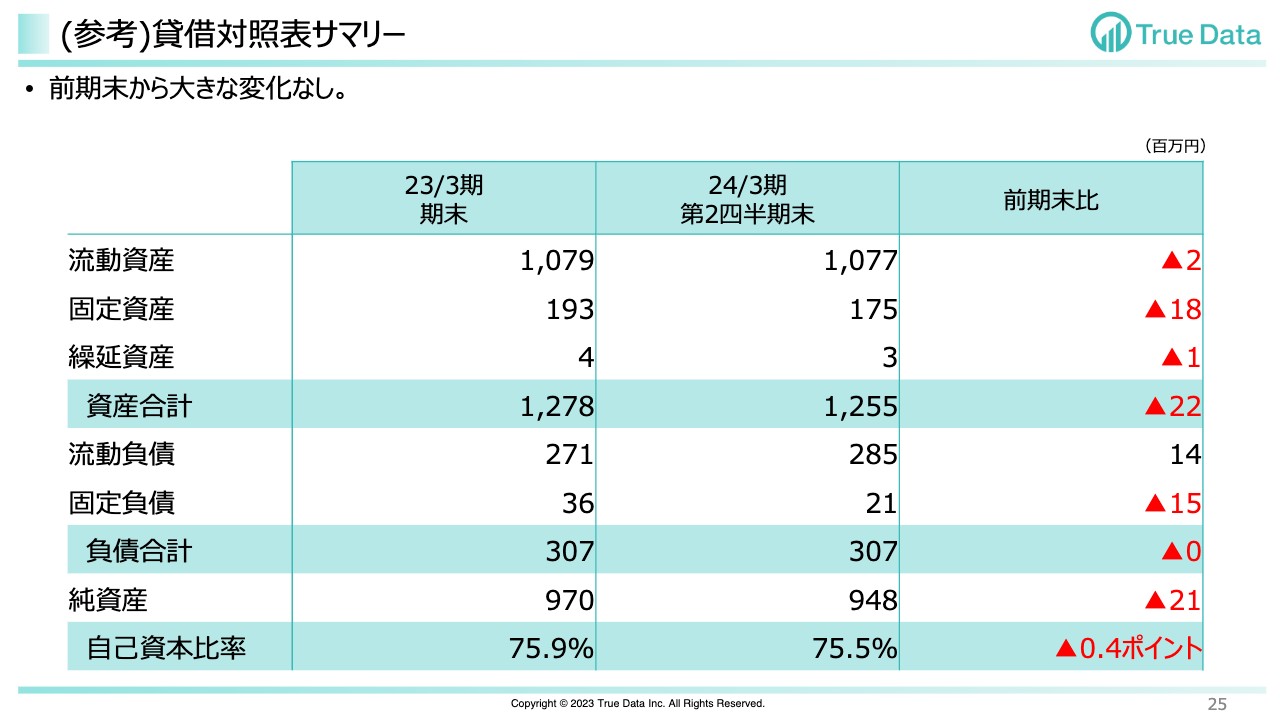

(参考)貸借対照表サマリー

バランスシートの状況です。前期末から大きな変動はありません。

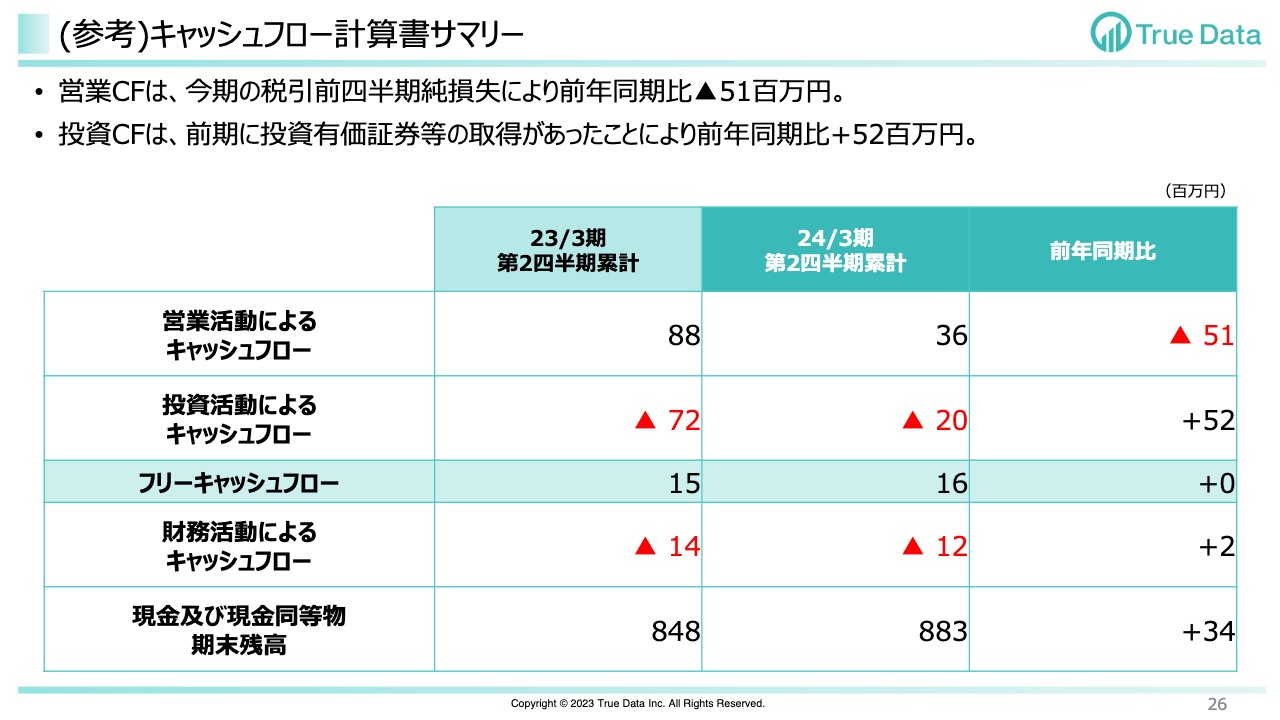

(参考)キャッシュフロー計算書サマリー

キャッシュフロー計算書のサマリーです。こちらのご説明は割愛します。

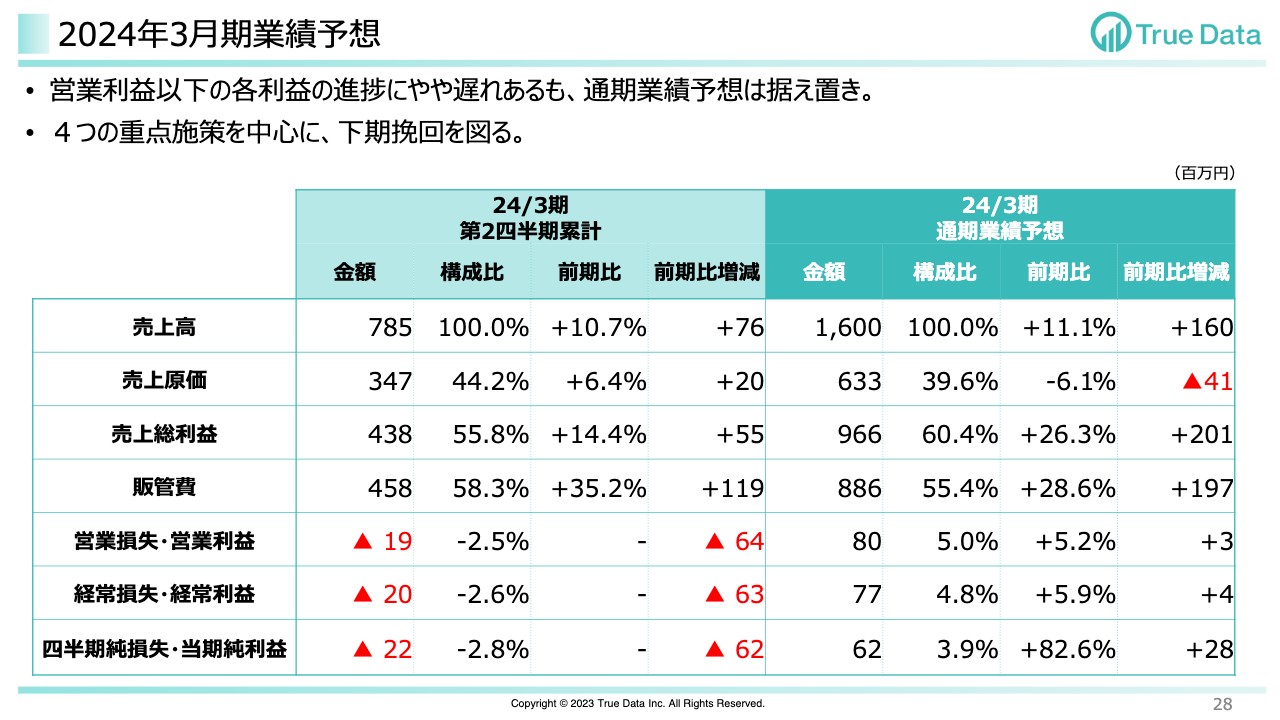

2024年3月期業績予想

2024年3月期の業績予想です。今期は第2四半期を終えた時点で、営業利益以下の各利益の進捗にやや遅れが出ています。

こちらは先ほどもお伝えしたとおり、計画的な費用増に加え、「POS分析クラウド」などの新領域が順調に立ち上がり、売上構成比が変化したことによるものです。下期は、今期の経営計画に記載した4つの重点施策に引き続きしっかりと取り組み、売上と利益目標の達成に向けてチャレンジしていきます。

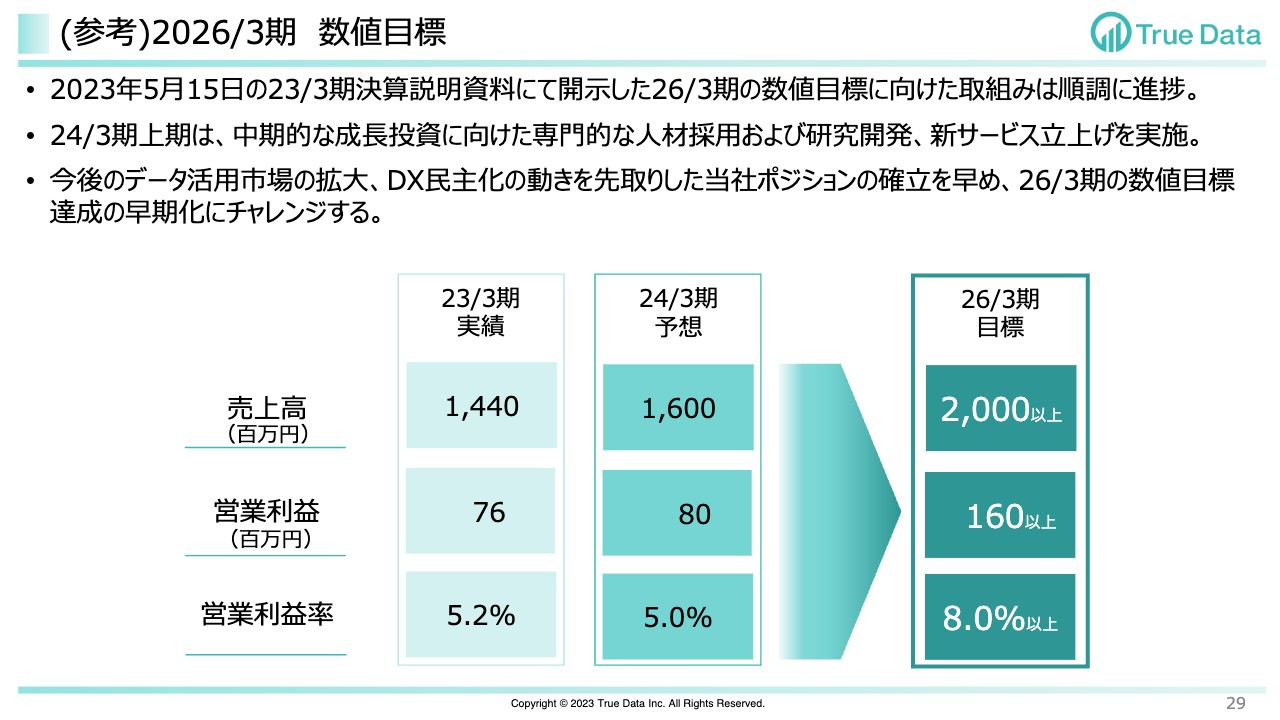

(参考)2026/3期 数値目標

2023年3月期の決算説明会にてお伝えした、2026年3月期の中期的な数値目標です。

3年先の状況が見通しづらい新サービスなどもあり、緻密な積み上げによる事業計画ではありませんが、「経営として最低限これだけは必ず実行する」といった目標数値として考えていただければと思います。むしろ、さらに高い数値を前倒しで達成できるよう、私たちはアクセルを踏んでいます。

今期の経営計画の進捗でもご説明したとおり、今期の上期は重点施策の進捗に濃淡が出ていますが、中期的な取り組みとしては順調に進んでいると考えています。

また、当社を取り巻く外部環境として、消費財メーカーや小売業を含め、あらゆる産業におけるデータ活用市場の拡大があり、業界問わず準大手企業・中堅企業を含めた中小企業まで、DXの裾野が一気に広がろうとしています。これは当社にとって、追い風の状況だと思っています。

そのような中で、当社は20年以上にわたって先端的なテクノロジーを取り入れてきました。そのため、消費者の購買データを中心としたビッグデータを活用するためのデータ生成・蓄積・管理・分析において、プロセス全体のノウハウを持っています。さらに、分析したデータを現場で活用するノウハウも持っており、他社にはない強みがあります。

そのような当社の強みが活きる領域がこれからも大きく広がると予想されるため、市場の拡大に伴い、より優位なポジショニングを早期に確立することを目指し、第1四半期は慎重かつ大胆な投資を集中して行いました。

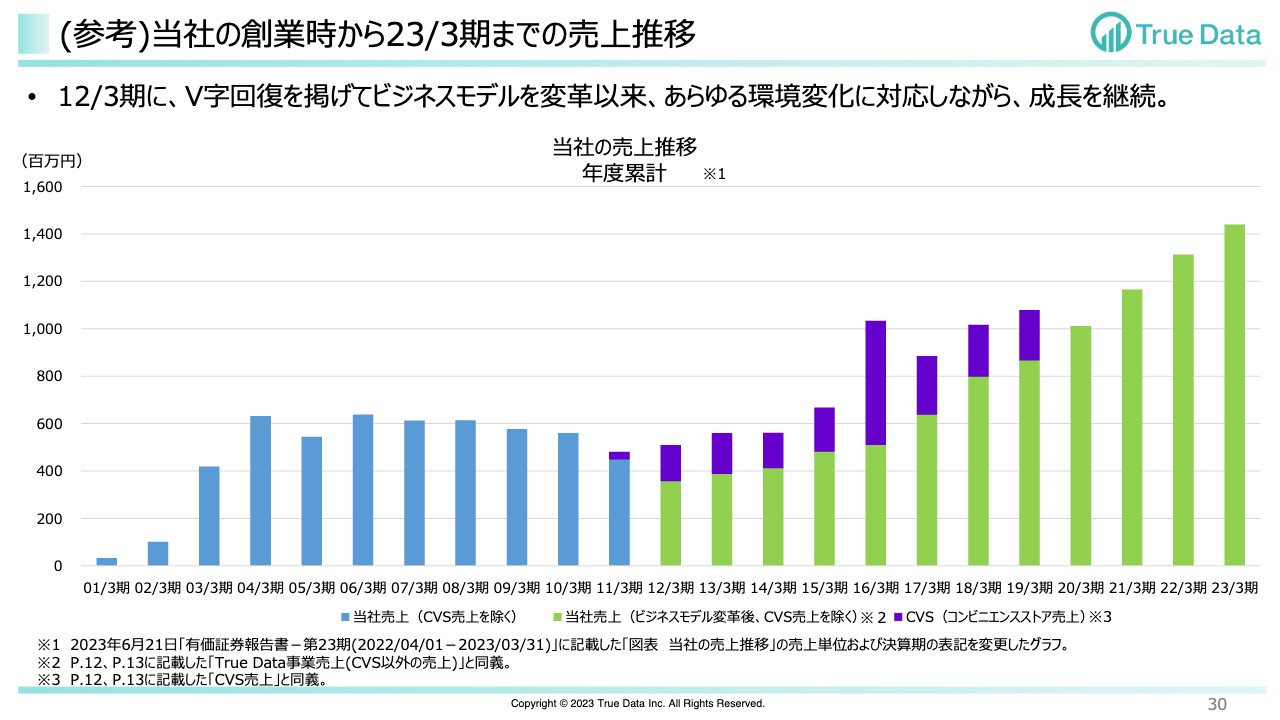

(参考)当社の創業時から23/3期までの売上推移

スライドのグラフは、当社の創業時から2023年3月期までの売上推移を表しています。2012年に私が社長となり、経営体制を刷新しました。

当社のメイン事業を消費財メーカー向けのデータマーケティング事業と定義し、小売業に対してはデータ基盤を構成するための重要な事業パートナーとしてDXを支援するというビジネスモデルへの変革を行いました。その結果、V字回復を実現しています。

2019年3月期には、大手コンビニエンスストアチェーンとの取引が終了し、売上高が一気に2割も減少しましたが、一方で、当社の主力事業は順調に成長を遂げてきました。特に「ID-POSデータ」を中心とした購買データ活用のパイオニアとして、20年以上あらゆる環境の変化に対応し、レジリエンスを強化してきました。

今後も、市場競争の激化やさまざまな環境変化があると想定されますが、今まで培ってきたレジリエンスを武器として、中期的な数値目標の達成に向けてしなやかに成長を加速させていきます。

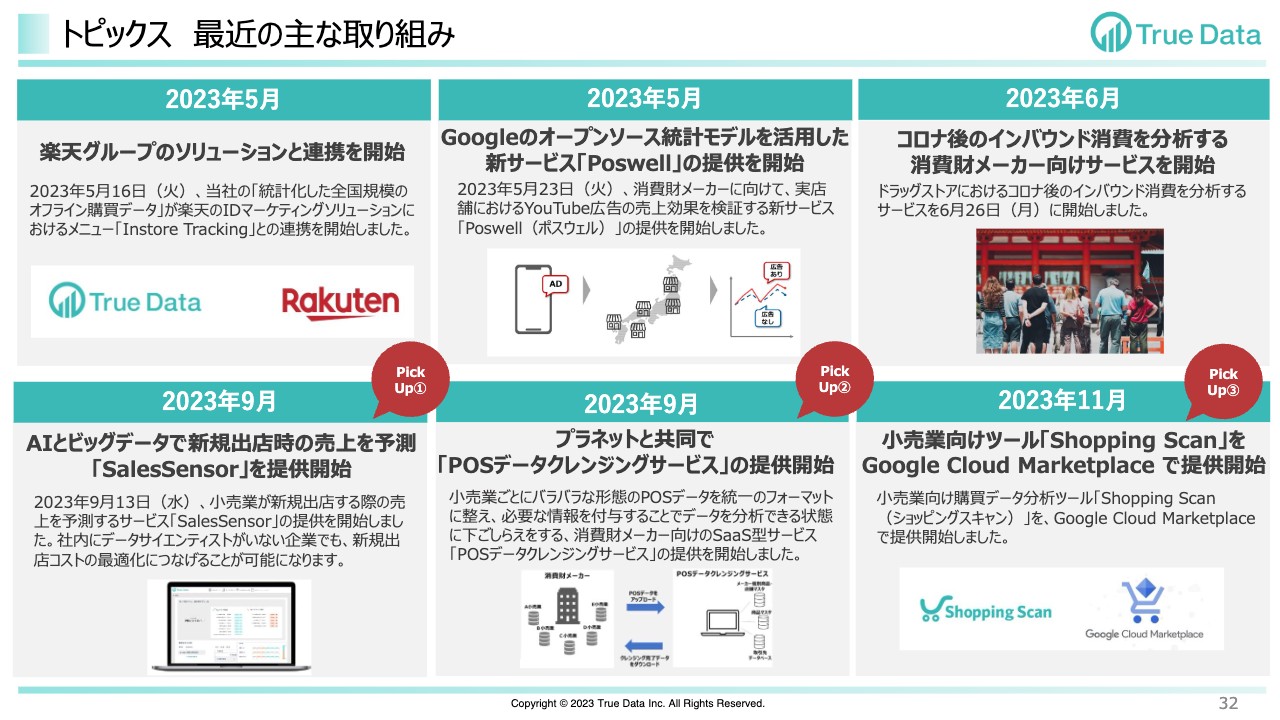

トピックス 最近の主な取り組み

当社の最近の主な取り組みをご紹介します。スライドには、代表的なものを6つ掲載しています。その中から、赤い吹き出しで「Pick Up」と記載しているトピックについて、具体的な内容をご説明します。

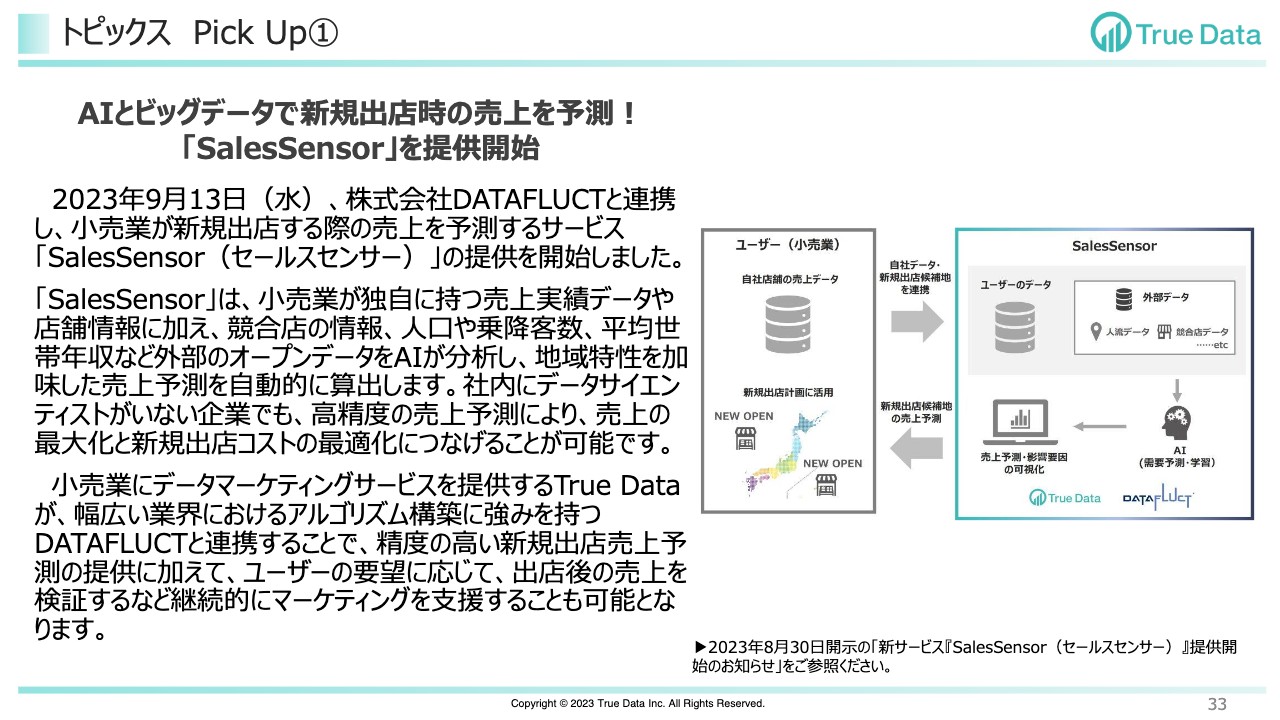

トピックス Pick Up①

当社では、今期に小売業向けのAIシリーズをどんどんと出しており、2023年9月に「SalesSensor(セールスセンサー)」をリリースしました。

実は外食チェーンや小売業チェーンなど出店が多い会社は、大きな課題を抱えています。

1つ目の課題は、出店時に売上の予測が当たらないことです。出店時に店舗の売上を決める要素は、地域の世帯や競合店の有無、駅からの距離、駐車場の有無、視認性などがあり、さまざまなデータが出店時の売上予測に影響を与えています。しかし、この予測がなかなか当たらず、最終的に大きな減損が生じることがあります。つまり、売上予測の精度が課題となっています。

2つ目の課題は、手間がかかることです。不動産の物件情報から出店のプロセスが始まり、物件の調査を行い、報告書を社内に提出しますが、こちらの作業に大変手間がかかります。

このような出店に対する予測の精度と手間の問題を、ビッグデータとAIで解決するのが「SalesSensor」です。

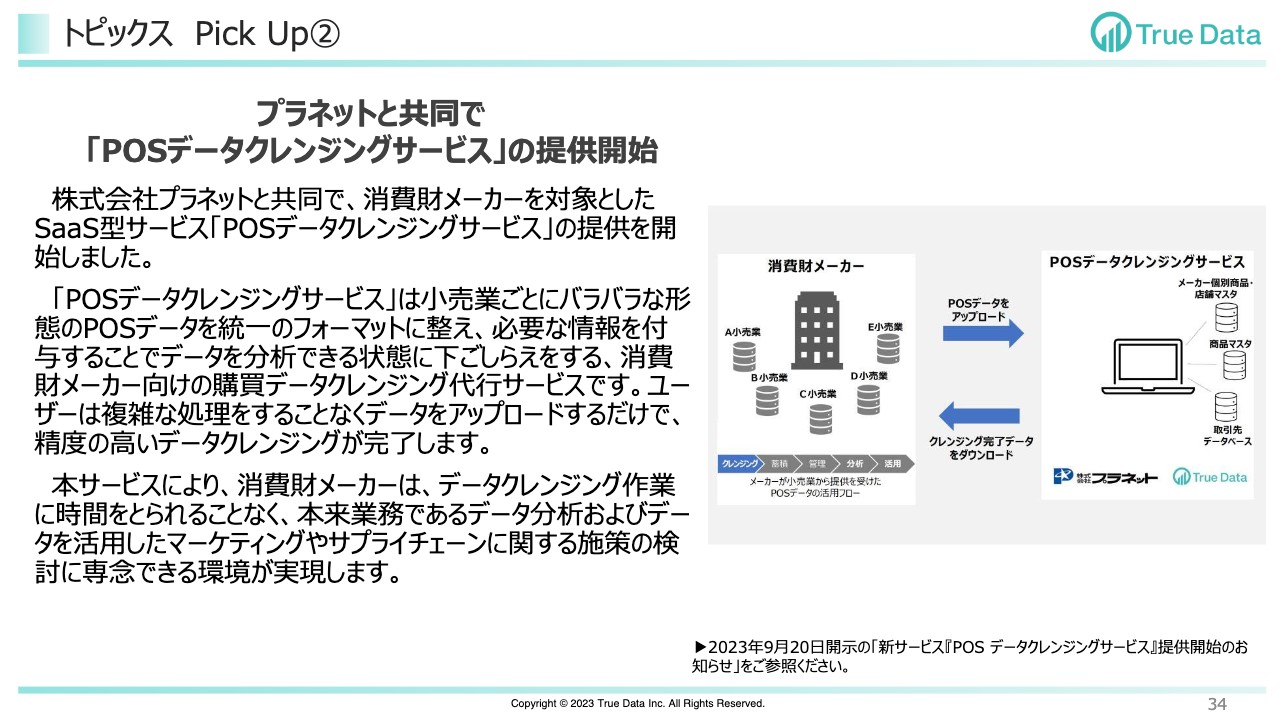

トピックス Pick Up②

2つ目のトピックスは、「POSデータクレンジングサービス」のリリースです。

こちらも業界にある大きな課題へ対応しています。先ほども少しお伝えしましたが、消費財メーカーでは各小売業の購買データを取得しています。しかし、同じ商品の売上でも違うデータフォーマットや商品名称でデータベースに入っているため、こちらを整えることが大きな手間となっています。

つまり、大きなコストをかけてデータを保有・管理しているものの、それが社内で十分に活用されていないといった課題があります。こちらをきれいに整理し、データを使えるようにする作業を代行するのが「POSデータクレンジングサービス」です。

このようなものが浸透すると、当社のさまざまなソリューションやAIを含むサービスが活用しやすくなるメリットがあります。業界のためでもあり、将来的に当社のサービスを浸透しやすくなる土壌作りにもなります。

トピックス Pick Up③

3つ目のトピックスです。「Google Cloud Marketplace」で「ショッピングスキャン」の提供を開始しました。「Google Cloud Marketplace」は、Googleがクライアントである小売業とソリューションをマッチングするプラットフォームになります。

誰でも掲載されるわけではなく、ある一定の基準を超えたパートナーでなければサービスにつなげられないことになっています。日本でもこちらのサービスにつなげられる企業が少ないため、「ショッピングスキャン」の導入拡大につながる1つの策として、私たちも期待しています。

質疑応答:第3四半期以降の利益見通しについて

司会者:「第2四半期単独では黒字化し、利益は回復基調とのことですが、このトレンドが続くと、通期業績予想の利益達成は難しいのではないでしょうか? 第3四半期以降で、利益をどのように確保するのかを教えてください」というご質問です。

米倉:期初計画のとおり、第2四半期までに人員の増強や研究開発への投資を行い、中期的な成長を目指してアクセルを踏みました。その結果、ビジネスアナリティクス領域や広告領域において、複数の新サービスをリリースすることができました。また、今後もリリースを予定しています。

利益面では、「POS分析クラウド」をはじめとするアナリティクス領域が好調に推移した一方で、利益率の高い「イーグルアイ」などの既存領域や、「YouTube」の広告効果検証および楽天グループへのデータ連携を開始した広告領域の業績貢献が想定より遅れています。このような売上構成比の変化によって、利益額は計画に対してやや遅れている状況です。

ただし、このような新規事業が3ヶ月ごとにぶれずに立ち上がると考えることは難しく、3ヶ月ごとに数字を合わせにいくことよりも、将来の大きなポテンシャルを十分に作ることが大事だと考えています。

第3四半期以降については、上期で大きな人的投資も終わったため、利益は回復基調が続く予定です。

一方で、成長投資のアクセルを踏んだことで、通期の業績予想達成に向けて、下期の利益目標のハードルが上がったことは確かです。そのぶん、「イーグルアイ」などの既存領域の拡販や広告領域の受注を進めるとともに、成長に全力を尽くします。

今期は、中期的な2026年3月期の数値目標、こちらは最低ラインという位置づけではありますが、この早期達成に向け、当社のポジション確立のための体制作りや施策の推進をしっかりと行う年度と位置づけています。

中期的には、重点施策を含めて極めて順調に進んでいる認識です。

質疑応答:POS分析クラウドの第3四半期以降の見通しについて

司会者:「7月から9月は『POS分析クラウド』の初期売上があったとのことですが、第3四半期以降はこれがなくなるため、成長が鈍化するのでしょうか?」というご質問です。

米倉:「POS分析クラウド」の売上のイメージとしては、プロセス全体を導入するかたちになるため、導入時に初期売上が多くなります。その後はメーカーの中でそのプロセスが活用されていくため、ストック型の売上が続いていくかたちになります。つまり、導入企業が増えれば初期売上が立ち、ストック型の売上が積み上がっていきます。

「POS分析クラウド」が顧客内でさまざまな事業部に導入されて社内にどんどんと広がっていき、そこから「市場データを確認したい」という要望で「イーグルアイ」の受注につながることもあれば、一時的な分析を行うアドホック分析サービスのスポット型売上が出ることもあります。そして、どんどんと関係が深く密になっていくような構造です。

そのため、成長が鈍化するというよりは、初期売上にストック型売上が積み上がるということを繰り返していきます。ただし、今期はかなりのペースで受注した後、第3四半期は少し休んでいます。これは、将来に向けてアクセルを踏むために、もっとスムーズな方法がないか検証する作業を行っているためです。

一方で、すでに来年度以降の受注が始まっており、1つのビジネスラインとして見えてきたと考えています。

質疑応答:「イーグルアイ」のホワイトゾーン開拓の進捗について

司会者:「『イーグルアイ』のホワイトゾーン開拓に向けた体制の構築に集中するとのことですが、何か進捗はありますか?」というご質問です。

米倉:懸命に準備を進めていますが、どのような方法で何をやるかについては、現時点ではご説明を差し控えたいと思います。

質疑応答:POS・ID-POSデータの規模と集信について

司会者:「貴社はPOSやID-POSのビッグデータを保有していると思いますが、国内でどの程度の割合を網羅できているのでしょうか? リアルタイムで把握できているのか、まとまったデータを後日受領しているのかを教えてください」というご質問です。

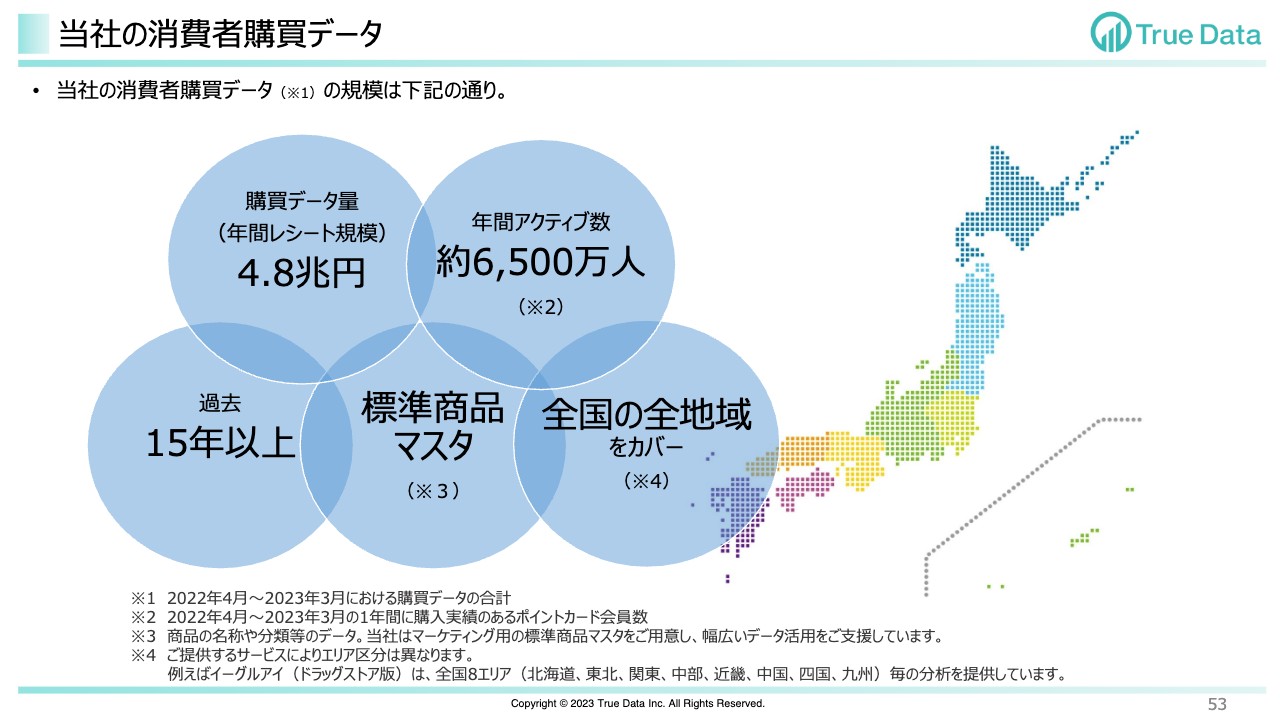

米倉:当社ではデータプラットフォームの中に、小売業ごとに専用の守られた環境を用意しています。そこでデータを受け止め、小売業ごとのDXを支援しているというのが基本的な構造で、購買データ量は4.8兆円です。

何をもってリアルタイムというのかは一概に言えませんが、必要なデータが必要な範囲で全部入ります。そちらを見ながら小売業と一緒に、「どのようにしてお客さまを増やすのか」「どのような商品を置くと売れるのか」「ファンを増やすにはどのように取り組めばよいか」といったマーケティング施策を行っています。

お客さまによって基幹システムなどのシステム環境は違い、データが流れてくるタイミングもさまざまです。そのように入ってきたデータを見ながらどのような施策を打つかを支援しているのが、当社のプラットフォームのイメージになります。

質疑応答:小売業からのデータの収集方法や小売業における活用メリットについて

司会者:「小売業やPOSベンダーなどが保有しているデータをどのように収集しているのでしょうか? 小売業が自社保有データを外部に出すメリットは何でしょうか? また、データクレンジングを受託している小売データを転用・活用しているのであれば、その権利や支払いはどのような仕組みでしょうか?」というご質問です。

米倉:まず、小売業にとってのメリットについてです。前提として、消費財メーカーが商品を納めて小売業の棚に並べる、という関係があります。

当然ながら、良いお店を作って良い商品を置き、そこへ来たお客さまに喜んで買い物をしていただけると、一番良い生態系ができることになります。

今までは全員がデータを使っているわけではなく、勘や経験に基づいてバイヤーとの商談が行われていました。しかし今は、「どのような状況でどのようなお客さまがいて、どのような購買傾向があるからこれを置くと良いことがある」というようにデータを示しながら商談を行うことが多くなってきています。

小売業もデータをセキュアにメーカーと共有することが必要になってきたため、「ショッピングスキャン」がプラットフォームとして活用されています。メーカーがこれを活用すれば、小売業側にお金が入るケースもあり、その中の一部が当社に入ってくる契約を結ぶこともあります。

データの活用に対する権利関係はすべて契約でしっかりと定めています。個人情報保護法もどんどんと改正されており、グローバルではオンラインも含め、GDPRのように、かなり厳格な流れもあります。

そのように一番厳しい水準を念頭に置きながら、権利関係を含めてしっかりと対応し、いろいろな方が安心安全に、用途に応じてデータを使えるプラットフォームとして機能することが私たちの価値だと思っています。

質疑応答:購買ビッグデータビジネスにおける収益モデルの特徴について

司会者:「プロダクトが重層的になれば、データの仕入コストは一定となり、収益性が向上すると理解してよろしいでしょうか?」というご質問です。

米倉:通常のビジネスでは材料を加工し、商品に変えて売っていくため、使ったらまた仕入を行いますが、データの場合は使っても使っても減りません。これがデータビジネスの大きな特徴です。サーバなどに蓄積するコストはかかりますが、全体的なコストは安くなっています。

また、蓄積したデータは古くなりますが、古いデータは価値がどんどんと上がっていきます。これは、過去のデータは後から取りにいくことができないためです。例えば、「5年前や10年前にこのようなイベントがあり、その時にどのように世の中が変わったか、どのような層がどのように動いたか」というデータを持っていることは、大きな価値になると思っています。

そのようなデータの特性をきちんと理解した上で、ビジネスを組み立てることが大切です。

質疑応答:小売業向け・メーカー向けの売上目標について

司会者:「貴社のツールは、主にコンシューマー企業の予算を取りにいっていると理解しています。現状の小売業向け・メーカー向けの売上構成比と、中長期的に目指す構成比の水準を教えてください。将来的には小売業からのマネタイズも期待してよいのでしょうか?」というご質問です。

米倉:非常に良いご質問で、また難しい質問だと思います。どのラインがどのような伸び方をするかが難しいポイントではあり、新規事業がどのような広がり方をするかによって変動が出てくるのではないかと思っています。

今、手がけているものはいずれも成長軌道に乗っていますが、成長するスピードやタイミングにはズレや濃淡が生じると思っています。

どのラインも基本的には収益を確保できる見込みですが、売上のかなりの割合をコストが占めているサービスラインや、そのような構成であっても提供価値があるサービスラインもあります。また、売上のほとんどが利益というサービスラインもあります。

重要なのは、そのようなサービスラインはそれぞれが独立していて関係がないのではなく、相関が出てくることです。例えば、「POS分析クラウド」はSaaSと比べると原価がかかります。これは仕方がないことですが、「POS分析クラウド」が入ることによってメーカーのいろいろな部門がそれを使うようになり、そこにSaaSも入るという流れもあります。

また、小売業に「ショッピングスキャン」を活用いただき、そのデータを消費財メーカーが購入し、それがまた「POS分析クラウド」に入ることもあります。

このように、データプラットフォーム上での循環構造ができていくと考えているため、「どれがどのように伸びたか」よりも、それぞれが結びついていくことで、全体の中で成長や利益をさらに工夫していくことができるのではないかと思っています。

質疑応答:人的投資の配分と業績貢献の見通しについて

司会者:「先行投資の見通しについてです。4つの施策を強化するため、人員増などを行っていますが、どのあたりにその成果が出ているのかを教えてください。『POS分析クラウド』関連と『イーグルアイ』のホワイトゾーン営業が中心でしょうか? また、従来の収益性を回復するタイミングはいつ頃と見ていますか?」というご質問です。

米倉:人的投資については、コーポレート部門から、サービス開発などのもの作り、営業まで、全体的にバランス良く行いました。実は直接的な営業には、それほど投資していません。やはりプラットフォームの組み立てやアライアンスをまとめ上げていくことが必要になるため、直販の営業というよりは、それ以外のデータサイエンティストやエンジニアなどをバランスよく補強しました。

それがいつから業績に貢献してくるのかについてですが、私たちとしてはとにかく早く大きな成長を実現したいと思って動いています。ポテンシャルが大きな領域がしっかりと見えてきているため、それが立ち上がれば急に変わってもおかしくないと思っています。

今年度は残り4ヶ月ですが、その中でも変化が起こる可能性はあると思います。したがって、来年度の早いタイミングで起こってもおかしくはありません。ただ、努力しているものの見えないこともたくさんあるため、もう少しはっきりと見えてきた段階で、みなさまにはきちんとご説明したいと思います。早く起こる可能性はある、ということはお伝えしたいと思います。