投資対象にはさまざまな種類があるため、どこに投資すべきか決められず、なかなか資産運用をスタートできない方が多いのではないでしょうか。

そこで、この記事では投資対象商品の種類と選び方について詳しく解説します。

さらに、初心者におすすめの投資先や目的別のおすすめ金融商品も紹介するので、投資先選びにお困りの方はぜひ参考してください。

- 2-1.

- 1. 初期投資額から決める

- 2-2.

- 2. リスク(リターン)で選ぶ

- 2-3.

- 3. 手軽さで決める

- 2-4.

- 4. コストから選ぶ

- 2-5.

- 5. 投資期間で決める

- 3-1.

- 1. 国内株式

- 3-2.

- 2. 米国株式

- 3-3.

- 3. 投資信託(株式)

- 3-4.

- 4. 投資信託(バランス型)

- 3-5.

- 5. 国債

- 3-6.

- 6. 社債

- 3-7.

- 7. 投資信託(債券)

- 3-8.

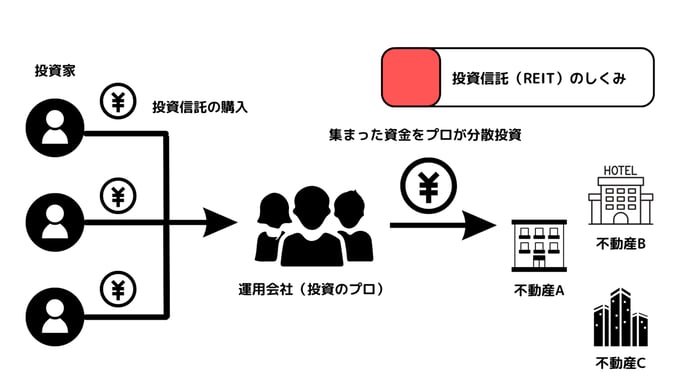

- 8. REIT(国内)

- 3-9.

- 9. REIT(海外)

- 3-10.

- 10. ETF

- 6-1.

- 1. 老後に備えたい人にはiDeCo(投資信託)がおすすめ!

- 6-2.

- 2. 現役時代に必要な資産形成にはつみたてNISA(投資信託)がおすすめ!

- 6-3.

- 3. 投資で利益を積極的に増やしたい人には株式投資がおすすめ!

- 6-4.

- 4. 資産を守りたい人には先進国債券がおすすめ!

- 8-1.

- 1. eMAXIS Slim全世界株式(除く日本)

- 8-2.

- 2. 楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))

- 8-3.

- 3. eMAXIS Slim先進国株式インデックス

- 8-4.

- 4. ニッセイ 外国株式インデックスファンド

- 8-5.

- 5. SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

- 8-6.

- 6. SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)

- 9-1.

- 1. SBI証券

- 9-2.

- 2. 楽天証券

- 9-3.

- 3. 松井証券

- 9-4.

- 4. マネックス証券

- 9-5.

- 5. auカブコム証券

- 10.

- 参考資料

1投資とは?

投資とは、将来的に利益を得ることを目的に資金を投じることです。

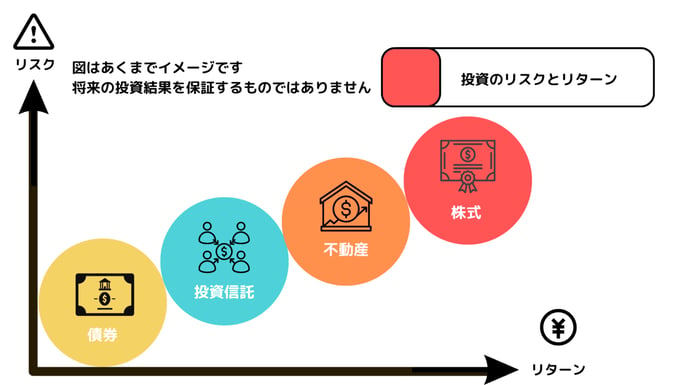

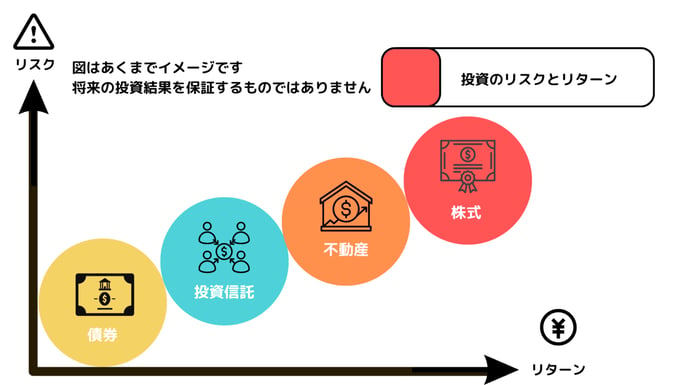

投資には、株式や債券、不動産など様々な種類があり、それぞれにリターンやリスクの度合いが異なります。

自分の投資目的に合わせた「リスク許容度」や「希望するリターン」を考慮して、適切な投資先を選択することが目標額達成の近道です。

出所:MeChoice編集部作成

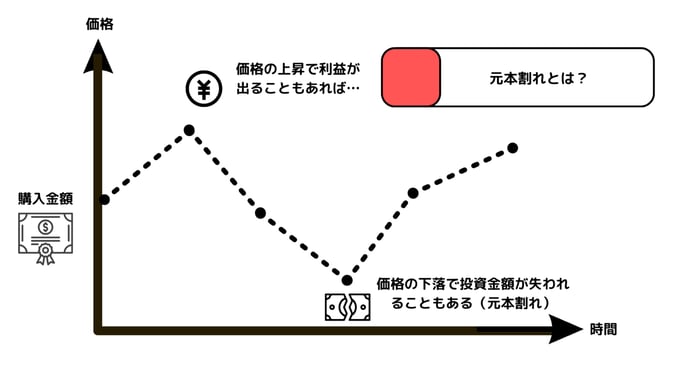

ただし、どの投資先を選んでも市場の変化や投資先の業績によっては、損失(元本割れ)が発生するリスクがあることを理解しておきましょう。

出所:MeChoice編集部作成

2投資の種類の選び方

投資対象にはさまざまな種類があり、どの商品に投資すべきか悩む方も多いはずです。

ここでは、投資先選びに悩まずに済むよう「選び方のポイント」を紹介します。

「初期投資額から決める」や「リスク(リターン)で選ぶ」など、5つのポイントにわけて解説するので、ぜひ参考にしてください。

- 1. 初期投資額から決める

- 2. リスク(リターン)で選ぶ

- 3. 手軽さで決める

- 4. コストから選ぶ

- 5. 投資期間で決める

1. 初期投資額から決める

投資の種類を選ぶ際には、初期投資額を基準に考えることが重要です。

株式や実物不動産などは初期投資額が大きい投資先が多いですが、投資信託*1や個人向け国債などは、比較的小額から始められます。

初期投資額の目安を投資の種類ごとまとめましたので、参考までにチェックしてみてください。

| 投資先 | 初期投資額の目安 |

|---|---|

| 株式 | 10万円~ |

| 投資信託 | 1万円~(つみたて投資は100円~) |

| 不動産 | 100万円~ |

| 個人向け国債 | 1万円~ |

初期投資額が少なければ資金を用意するのが簡単なだけでなく、下落相場による損失額も少なく抑えられます。

投資初心者の方であれば、リスクの少ない投資信託などから始めてみるのが良いでしょう。

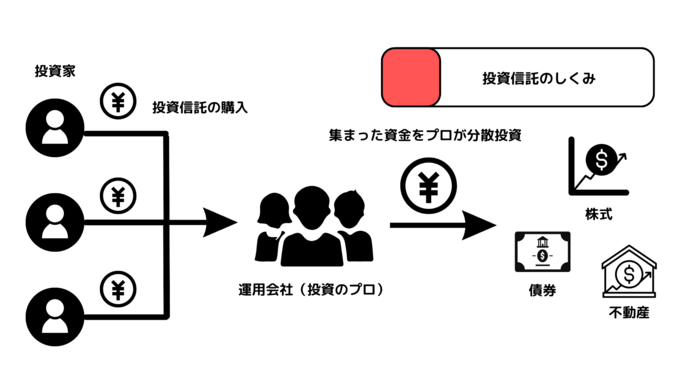

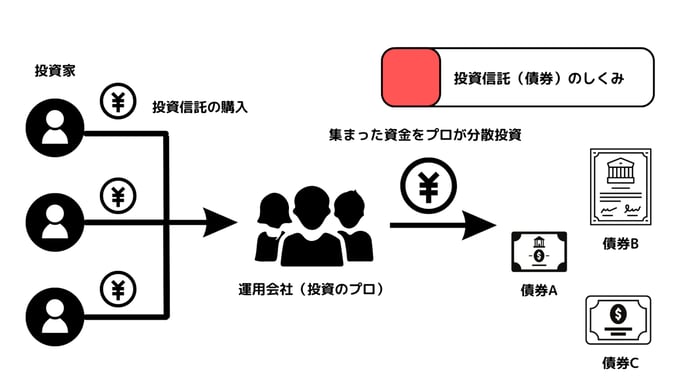

*1…一般投資家から集めたお金をプロの投資家(ファンドマネージャー)が運用する金融商品。投資地域や投資資産などによってさまざまな種類の商品が用意されている。投資家は投資信託の購入額に応じた利益の分配にあずかれる分、手数料を払う必要がある。

出所:MeChoice編集部作成

2. リスク(リターン)で選ぶ

リスク(リターン)も投資の種類を選ぶ際のポイントになります。

たとえば、「株式」「不動産」などは高いリターンが期待できるものの、その分リスクが大きくなることも理解しておく必要があるでしょう。一方、「個人向け国債」は安定したリターンが期待でき、高いリターンは期待しづらいですが低リスクと言えるでしょう。

また、「投資信託」はリスクとリターンのバランスを調整しやすく、投資目的に合わせて運用することが可能です。リスクとリターンは金融商品によって大きく異なるので、投資目的にマッチしたものを選びましょう。

出所:MeChoice編集部作成

3. 手軽さで決める

投資の種類を選ぶ際には、「手軽さ」も確認しておくべきでしょう。たとえば、「株式投資」と「投資信託」を比較すると、「投資信託」の方が圧倒的に手軽です。

「株式投資」では、銘柄選びから情報収集、相場分析、取引まですべて自分で行います。一方「投資信託」は、銘柄を選んで購入すれば、あとはファンドマネージャーが運用してくれるため、自分が情報収集や分析、取引を行う必要はありません。

手軽に投資を始めるなら「投資信託」をおすすめします。

4. コストから選ぶ

投資の種類ごとにかかるコストが異なるため、事前に確認しておくことが重要です。

投資先ごとに発生するコストと、目安金額をまとめると以下のようになります。

| 投資先 | コスト | コストの目安金額 |

|---|---|---|

| 株式 | 取引手数料 |

0円~1500円 |

| 〃 | 税 | 利益の20.315% |

| 投資信託 | 購入時手数料 | 購入額の0%~5.0% |

| 〃 | 信託報酬 | 保有額の0.09%~2.5%(年率) |

| 〃 | 信託財産留保額 | 購入額の0%~0.3% |

| 〃 | 税 | 利益の20.315% |

| 不動産 | 初期費用 | 物件価格の約15% |

| 〃 | ランニングコスト | 家賃の20~30% |

| 〃 | 不動産売却費用 | 売却価格の4~6%程度 |

| 個人向け国債 | 税 | 利息の20.315% |

※いずれも目安としてご利用ください

※実際の取引を行う際には、個別の事例に応じて事前にかかるコストを綿密に計算しましょう

「株式」の場合は証券会社の取引手数料がかかり、取引金額に応じて変化する仕組みです。証券会社によっては「1日50万円までの取引なら手数料無料」と設定しているケースもあるため、証券会社次第ではコストを大幅に節約できるでしょう。

「投資信託」では、上記3種類の手数料が発生するものの、多くの証券会社は「購入時手数料」と「信託財産留保額」が無料です。そのため、銘柄選びの際には「信託報酬」の安さに注目しておく必要があります。

実物不動産は初期投資としてまとまった資金を用意しなければならないだけでなく、初期費用や固定資産税、固定費・修繕費といった手数料も大きな負担となるため、注意しなければなりません。

一方「個人向け国債」は、基本手数料ゼロで投資できるので、無駄なコストを支払うことなく利益を狙えるのが魅力です。

5. 投資期間で決める

投資先を選ぶ際には、投資期間も重要になってくるでしょう。投資先ごとの目安となる投資期間は以下の通りです。

| 投資先 | 投資期間の目安 |

|---|---|

| 株式 | 1日~1年以上 |

| 投資信託 | 10年~30年 |

| 不動産 | 10年~30年 |

| 個人向け国債 | 3年~10年 |

「株式」では、1日単位で売買を繰り返す「デイトレード」や数日から数週間の間ポジションを保有する「スイングトレード」などがあり、短期から中期程度で利益獲得を狙うこともできます。

一方「投資信託」はファンドマネージャーが分散投資を代行する金融商品であるため、短期売買のようなトレードには不向きと言えるでしょう。長期投資でじっくり資産を形成する手段と考えましょう。

「不動産」は5~10年で初期投資額を回収し、その後数十年に渡って利益獲得を狙う投資方法です。

また「個人向け国債」は3年・5年・10年と投資期間が決められており、購入時に投資期間が決められた商品を選ぶ形で投資を始めます。

- 長期投資は資産運用の基本です。短期間での利益獲得を目指せる「株式」のような金融商品もありますが、短期売買は経済や企業の成長を前提としないマネーゲームであるためおすすめはできません。経済や企業の成長の結果、その恩恵に与る「投資」を実践しましょう。

3初心者が検討したい投資の種類10選!

ここでは、投資初心者が検討すべき10種類の金融商品を紹介します。

金融商品ごとに初期投資額や投資期間の目安などをまとめているので、自分の投資目的に合ったものを選んでみてください。

1. 国内株式

国内株式への投資は、国内企業の株式を購入し、購入時よりも価格が上昇したタイミングで売却して利益を獲得します。

国内株式投資の主なメリット・デメリットをまとめると、以下の通りです。

| メリット | デメリット |

|---|---|

| ・値上がり益(キャピタルゲイン)を狙える ・配当や優待(インカムゲイン)がもらえる ・経済や金融の知識が身に付く |

・まとまった資金が必要 ・損失を被るリスクが比較的大きい |

値上がり益(キャピタルゲイン)を狙えることに加えて、企業が提示する条件以上の株数を保有すると、配当金や株主優待がもらえる場合があります。

また、利益獲得を目指して株式を売買することで、経済や金融に関する知識が身に付くことも国内株式に投資するメリットと言えるでしょう。

一方、国内株は一般的に100株単位でしか購入できず、数十万円~数百万円の資金が必要になります。投資額が大きくなる分、株価が予想に反した動きをすると大きな損失が発生するリスクがあることも理解しておきましょう。

| 項目 |

内容 |

|---|---|

| 初期投資額目安 |

10万円~ |

| リスク |

大 |

| リターン |

大 |

| 投資期間 |

1日~1年以上 |

| こんな人におすすめ | ・短期、中期的に投資したい人 ・日本経済の成長に期待している人 ・応援したい国内企業がある人 |

2. 米国株式

米国株式は、高い配当が期待できることや少額から始められる点に魅力があります。

米国株投資のメリット・デメリットをまとめると、以下の通りです。

| メリット | デメリット |

|---|---|

| ・日本株よりハイリターンが期待できる ・日本株より高配当銘柄が多い ・ほとんどの銘柄が少額で投資できる |

・為替リスクがある |

米国の株式市場は日本の株式市場よりも成長性が高く、かつ投資家への還元意識が高いことでも知られています。そのため、高配当銘柄が多く、さまざまな銘柄でハイリターンが期待できるでしょう。

また、日本株は100株単位でしか購入できませんが、米国株は1株単位で購入できるため、少ない資金でも投資を始められます。

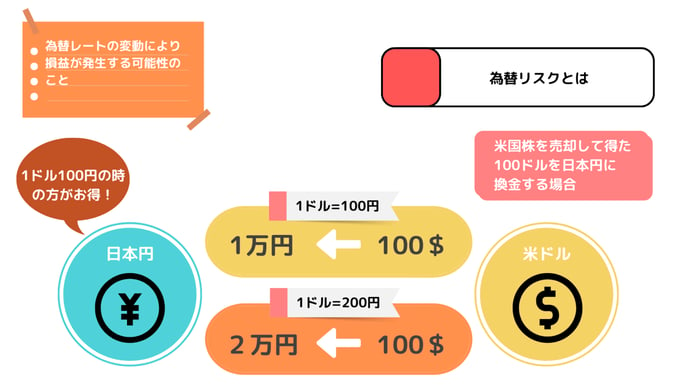

一方、外貨建(この場合ドル)で米国株を購入する際には為替リスクがあります。

為替リスクとは自国と他国の通貨のレートが変動することにより損益が発生する可能性のことです。

例えば、1万円を100ドルに換金してある米国企業の株を購入したとします(1ドル=100円)。後日、1ドルが200円になると(1ドル=200円)、米国株を売却して日本円に換金する際に2万円となるため得をしますが、その逆の場合も有りえます(株価の変動や手数料を考慮しない)。

米国株を購入する際にはこうしたリスクにも注意を払う必要があります。

出所:MeChoice編集部作成

| 項目 |

内容 |

|---|---|

| 初期投資額目安 |

1万円~ |

| リスク |

大 |

| リターン |

大 |

| 投資期間 |

1日~1年以上 |

| こんな人におすすめ | ・短期、中期的に投資したい人 ・まとまった資金はないが、株式で分散投資を実践したい人 ・大きなリターンを狙いたい人 |

3. 投資信託(株式)

ポートフォリオ*2を株式のみで構成する「投資信託(株式)」は、投資信託の中では比較的高いリターンが期待できる投資方法です。

「投資信託(株式)」のメリット・デメリットは、以下のようになっています。

| メリット | デメリット |

|---|---|

| ・初心者でも安心して始められる ・自分で株式を選ぶ必要がない ・株式市場が上昇すると資産が増える |

・信託報酬などの手数料がかかる |

投資信託(株式)はファンドマネージャーが投資先の選定や運用を代行してくれるため、知識が少ない初心者でも安心して始められるのが魅力です。

商品ラインナップは多く、日本株のみならず、先進国株に投資するものなどがあります。

また、運用スタイルも株式市場全体の恩恵を受けられるタイプのものから(インデックス型)、ファンドマネージャーやアナリストが厳選した銘柄に投資できるものもあり(アクティブ型)、幅広い目的に合った投資が可能となっています。

ただし、プロに運用を任せる分、信託報酬などの手数料がかかる点には注意が必要です。

| 項目 |

内容 |

|---|---|

| 初期投資額目安 |

100円~ |

| リスク |

中~大 |

| リターン |

中~大 |

| 投資期間 |

10年~30年 |

| こんな人におすすめ | ・長期的に資産形成したい人 ・投資に関する知識が少ない人 ・投資信託の中でハイリターンを期待する人 |

*2…金融商品の組み合わせ

4. 投資信託(バランス型)

投資信託(バランス型)は、株式や債券などの異なる資産クラスに分散投資し、リスクとリターンをバランスよく追求することを目的とした投資信託です。

メリット・デメリットをまとめると、以下のようになります。

| メリット | デメリット |

|---|---|

| ・リスク分散効果が高い ・長期的に安定したリターンが期待できる |

・安定性を重視するためリターンは少ない ・株式ファンドに比べて手数料が高い |

株式だけでなく債券や不動産など幅広い資産クラスに分散投資する「投資信託(バランス型)」は、リスク分散効果が高いのが魅力です。そのため長期的に安定したリターンが期待できます。

一方、安定性を重視した資産構成となっていることから、他の投資信託に比べてリターンが低いのはデメリットです。また、「投資信託(株式)」よりも手数料が高い傾向にある点にも注意が必要となります。

| 項目 | 内容 |

|---|---|

| 初期投資額目安 |

1万円~ |

| リスク | 小~中 |

| リターン | 小~中 |

| 投資期間 |

10年~30年 |

| こんな人におすすめ | ・リスクを抑えながら運用したい人 ・投資先を分散化させたい人 ・投資先を自分で選ぶのが苦手な人 |

5. 国債

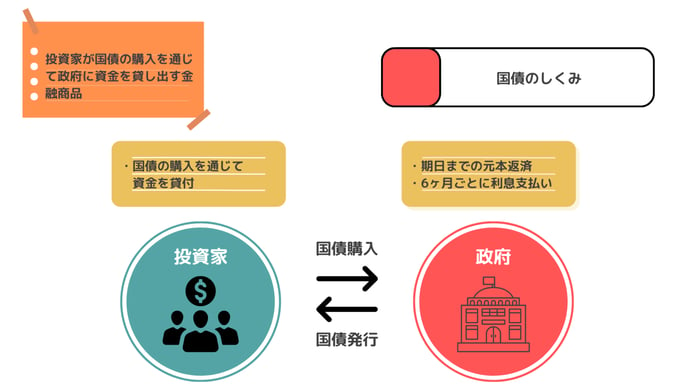

国債とは、国が発行する債券のことです。

債券とは国や企業などが投資家から資金を調達するために発行する有価証券であり、購入した投資家は期限までに元本と利息を受け取るしくみとなっています。

出所:MeChoice編集部作成

国債のメリット・デメリットをまとめると、以下の通りです。

| メリット | デメリット |

|---|---|

| ・元本割れの可能性が低い ・少額から購入できる ・基本的な手数料がすべて無料 |

・大きなリターンは期待できない ・インフレによって実質利回りがマイナスになることがある |

国債は発行体である国が債務不履行にならない限り元本が保証される安全資産です。さらに、購入にかかる手数料がすべて無料で、1万円程度の少額から購入できる点も大きな魅力でしょう。

一方、金利は最低でも0.05%以上であるため銀行預金よりは高い利息を受け取れるものの、株式や投資信託ほどの大きなリターンは期待できません。

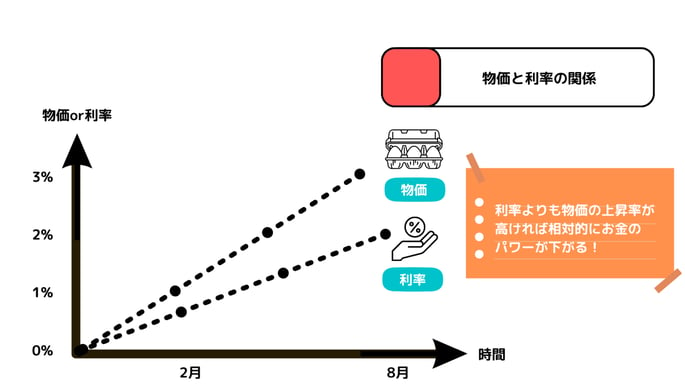

また、インフレによって実質利回りがマイナスになることがある点にも注意が必要です。

たとえば国債の利子が1%であったとしても、物価が2%上がれば、実質的には損失を被ったことになりかねません。現金で保有しているよりもマイナスの影響は防げますが、インフレが激しい時には、インフレ時に価格が上昇しやすい株式などを保有することも検討したいところです。

出所:MeChoice編集部作成

- インフレで物価が上昇すると、お金の価値が目減りします(例:卵が25円から50円に値上がりすると、50円で買える卵の数が2個から1個に減る)。つまり債券を購入した後にインフレが起こると、満期(期限)に受け取る額面金額は変わらないものの、そのお金のパワー(購買力)は低下している可能性があるのです。

| 内容 |

項目 |

|---|---|

| 初期投資額目安 |

1万円~ |

| リスク |

小 |

| リターン | 小 |

| 投資期間 |

3年・5年・10年 |

| こんな人におすすめ | ・安定した運用を求める人 ・リスクを最小限に抑えたい人 |

6. 社債

社債とは、企業が発行する債券のことです。

決まった期間で元本が返ってくることに加え、安定的な利息収入を得ることができる金融商品となっています。

社債には以下のメリット・デメリットがあります。

| メリット | デメリット |

|---|---|

| ・国債や預金より利率が高い | ・企業が倒産すると元本が満額返ってこない可能性がある ・最低投資金額がやや高い |

社債は国債よりも高い利率が期待できるというメリットがある一方で、企業が倒産すると元本が返ってこないリスクがあります。国が発行体である国債と比べれば、リスクは比較的高いといえるでしょう。

また、最低投資金額がやや高く、10万円程度の資金を用意しなければならない点もデメリットです。

| 項目 |

内容 |

|---|---|

| 初期投資額目安 |

10万円~ |

| リスク |

小 |

| リターン |

小 |

| 投資期間 |

2年~30年 |

| こんな人におすすめ | ・安定した利回りを得られる債券の中でも比較的高リターンを狙いたい人 ・企業の信用力をリサーチできる人 |

7. 投資信託(債券)

投資信託(債券)は、債券市場への投資を目的とした投資信託です。

ファンドマネージャーが状況に応じて多種多様な債券を売買しているパッケージ(投資信託)を購入・運用します。

出所:MeChoice編集部作成

投資信託(債券)のメリット・デメリットをまとめると、以下の通りです。

| メリット | デメリット |

|---|---|

| ・安定した収益が期待できる ・自由なタイミングで売買できる ・リスクを分散した債券投資ができる |

・株式に比べるとリターンが低い |

「投資信託(債券)」は実質的な投資先がリターンの安定した債券であることに加え、多種多様な債券に投資することからリスク分散も効いています。通常の債券投資に比べ、カントリーリスク*3を低減する効果も期待できるでしょう。

また、通常の債券は基本的に一定のタイミングでしか売買ができない金融商品であるのに対し、「投資信託(債券)」はいつでも自由に売買できます。

一方、「投資信託(債券)」は安全性が高い分、リターンが少ないといったデメリットがあります。

| 項目 |

内容 |

|---|---|

| 初期投資額目安 |

1万円~ |

| リスク |

小 |

| リターン |

小 |

| 投資期間 |

10年~30年 |

| こんな人におすすめ | ・安定的な収益を求める人 ・なるべくリスクを抑えたい人 ・投資経験が少ない初心者 |

*3…投資先の国における政治・経済等の状況変化に起因する、資産価格の変動可能性(クーデーター・急激なインフレ・災害など)。特定の国にのみ投資する場合に高くなる。

8. REIT(国内)

REIT(国内)は、投資信託の一種であり、不動産に少額から投資できるのが特徴です。

出所:MeChoice編集部作成

REIT(国内)のメリット・デメリットをまとめると、以下のようになります。

| メリット | デメリット |

|---|---|

| ・手軽に不動産投資を行える ・比較的少額から不動産に投資できる |

・投資信託としては一口の値段がやや高め ・つみたてNISAの取扱がない |

売却に様々なプロセスが必要となる不動産の実物投資に対し、REIT(国内)は投資信託であるため、いつでも自由に売買できます。

他にも物件の管理といった面倒な作業も発生しないため、不動産への投資商品としては非常に手軽な点が魅力です。

また、不動産投資を始めるにはまとまった初期投資が必要ですが、REIT(国内)であれば少額から投資できるのも魅力です。複数の銘柄に投資すれば分散性も高まり、リスク低減にもつながります。

ただし、株式の投資信託と比べるとやや一口あたりの値段が高い傾向にあります。また投資の利益が非課税となる「つみたてNISA」で取り扱われていない点にも注意が必要です(投資先の一部に不動産が含まれているバランスファンドを除く)。

| 項目 |

内容 |

|---|---|

| 初期投資額目安 |

10万円~ |

| リスク |

中 |

| リターン |

中 |

| 投資期間 |

10年~30年 |

| こんな人におすすめ | ・少額から手軽に不動産投資を始めたい人 |

9. REIT(海外)

REIT(海外)は少額から海外の不動産に投資できる投資信託の1つで、日本にいながら海外の不動産市場に参加できる数少ない方法です。

REIT(海外)には、以下のようなメリット・デメリットがあります。

| メリット | デメリット |

|---|---|

| ・REIT(国内)より高い利回りが期待できる ・ポートフォリオを多様化できる |

・為替リスクがある ・手軽に投資できない |

海外REITは国内REITよりも配当利回りが高い傾向にあります。また、ポートフォリオに海外REITを含めておけば、リスク分散にも繋がるでしょう。

一方、REIT(海外)には為替リスクがあるほか、情報収集の難しさや銘柄の選びにくさといった点もネックとなります。手軽に投資できる金融商品ではないことは覚えておきましょう。

| 項目 |

内容 |

|---|---|

| 初期投資額目安 |

10万円~ |

| リスク |

中 |

| リターン |

中 |

| 投資期間 |

10年~30年 |

| こんな人におすすめ | ・海外不動産市場に投資したい人 ・高い配当利回りを求めている人 ・ポートフォリオのバランスを取りたい人 |

10. ETF

ETF(上場投資信託)とは、証券取引所に上場している投資信託のことです。

特定の指数(日経平均株価など)へ値動きが連動することを目指して運用される点では通常の投資信託(インデックス型)と同じですが、以下のような独自のメリット・デメリットを有しています。

| メリット | デメリット |

|---|---|

| ・コストが安い ・株式同様リアルタイムで売買できる |

・積立投資がしにくい ・投資信託より銘柄数が少ない |

ETFは株式同様リアルタイムの売買や信用取引*4が可能です。また、通常の投資信託よりもコストが安い点も独自のメリットとなっています。

ただし、通常の投資信託よりも銘柄数が少なく、つみたて投資に対応している銘柄はさらに少なくなっている点はデメリットとなるでしょう。

| 項目 |

内容 |

|---|---|

| 初期投資額目安 |

2万円~ |

| リスク |

中~大 |

| リターン | 中~大 |

| 投資期間 |

10年~30年 |

| こんな人におすすめ | ・投資信託を株式のように売買したい人 ・株式投資を始めたものの、個別株を選ぶのは不安な人 |

*4…証券会社から借りたお金で手持ちの資金よりも多額の取引を行う取引手段。担保に設定した株式や現金の約3倍の金額を取引できる。

4【コラム】投機とは?投資とはなにが違う?

投資に似た言葉として「投機」があります。投機とは、資産そのものの価値より短期間の価格変動に着目して取引する手法です。

投資と投機の金融商品の例を紹介します

| 投資 | 投機 |

|---|---|

| ・株式 ・不動産 ・債券 ・投資信託 |

・FX ・仮想通貨 ・先物取引 ・バイナリーオプション |

経済及び企業の成長から果実を得る投資とは異なり、投機は誰かが売って得した分だけ買った誰かが損をしている構図となります(ゼロサムゲーム)。

また、投機は高リスクであることから、特に投資初心者にはオススメできません。

5【コラム】預貯金は投資に当たる?

普通預金や定期預金などの預貯金は、投資には当たりません。

預貯金は、銀行などの金融機関にお金を預けることで利息を得られるサービスです。預けたお金が減る(元本割れ)リスクはありませんが、2023年現在の利息は微々たるものとなっています。

<メガバンクの普通預金金利>

| 銀行名 | 普通預金金利 |

|---|---|

| 三菱UFJ銀行 | 年0.001%*5 |

| 三井住友銀行 | 年0.001%*5 |

| みずほ銀行 | 年0.001%*6 |

*5…2023年3月29日現在

*6…2023年3月27日現在

投資とは、将来的な資産形成を目的としてお金を運用することで、元本割れのリスクを伴うものの、預貯金よりも高いリターンを期待できます。

預貯金に投資を取り入れることで、リスクとリターンのバランスを整えることが大切です。

6【目的別】おすすめの投資の種類を紹介!

投資には様々な種類があるため、目的に合わせて選ぶことが重要です。

目的に合った投資先を選べば、投資を始めてから後悔するのを防げるでしょう。

ここでは、4つの目的ごとにおすすめの投資の種類を紹介するので、「どの投資を始めるべきか悩んでいる」という方はぜひ参考にしてください。

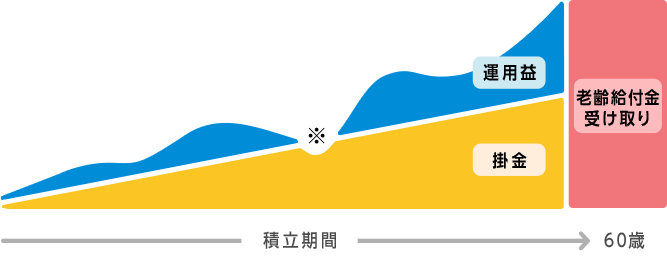

1. 老後に備えたい人にはiDeCo(投資信託)がおすすめ!

老後に備えて資産形成をするなら、iDeCoがおすすめです。

iDeCoは毎月掛金を拠出し、それを元本に投資信託などを運用する私的年金です(5000円~/月)。

掛金と運用の利益(運用益)は60歳以降に一括ないし年金形式で受け取れます。

出所:iDeCo公式サイト

iDeCoでは以下のような節税メリットが用意されています。

- 掛金が全額所得控除の対象となる(所得税・住民税を圧縮できる)

- 投資から得られる利益(運用益)が非課税となる(通常は20.315%の税金がかかる)

- 老齢給付金としての受け取り時にも控除が受けられる(税負担を少なくできる)

老後に備えるための資産形成には、節税効果が高いiDeCoをおすすめします。

2. 現役時代に必要な資産形成にはつみたてNISA(投資信託)がおすすめ!

現役時代に必要な資金を中長期的に形成するなら、つみたてNISAを検討しましょう。

つみたてNISAも(iDeCo同様)投資の利益が非課税となる税制優遇制度ですが、主に以下の点でiDeCoと異なります。

- 毎年の非課税投資枠(投資上限額)は40万円(iDeCoは条件によって14.4~81.6万円)

- 利益の非課税期間は20年間(iDeCoは受け取り開始まで非課税)

- 毎月100円から始められる(iDeCoは月5000円~)

- 掛金と運用益はいつでも引き出し可能(iDeCoは60歳まで引き出し不可)

iDeCoはあくまで老後資金の形成を目的としているため、60歳までお金を引き出すことはできませんが、つみたてNISAはいつでも引き出しが可能です。

マイホームの購入資金や結婚式の費用といった現役時代に必要になるかもしれないお金は、つみたてNISAで形成することをおすすめします。

3. 投資で利益を積極的に増やしたい人には株式投資がおすすめ!

積極的に資産を増やしたい場合や、ハイリターンを狙う場合には、株式投資がおすすめです。

株式投資の基本は「安く買って高く売ること」なので、成長見込みがある企業の株を購入しておき、価格が上昇したら売却して利益を確定します。

購入した企業の株価が10倍や100倍に上昇することもあるため、ハイリターンを狙った投資に最適です。

ただし、原則として株式の購入単位は100株の整数倍と決められており、初期投資額として数十万円~数百万円が必要となります。また、予想に反して購入した株の価格が下落すると、大きな損失が発生するリスクに注意しなければなりません。

ハイリターンを狙える株式は、その分リスクが高いことを理解した上で投資しましょう。

- 証券会社によっては単元未満株(1株単位で取引できる株式)の取引が可能です。ただし取引銘柄や取引時間に制限があるなど、手軽な分様々なデメリットがあります。

4. 資産を守りたい人には先進国債券がおすすめ!

資産を守りながら低リスクで安定したリターンを狙うなら、先進国債券がおすすめです。

政策金利が日本より高い国の債権に投資すると、比較的高い利回りが期待できます。

また、外貨建て*7の資産を保有することで分散投資に繋がり、フォートフォリオ全体のリスクを下げることが可能です。

ただし、先進国債券は発行する国のカントリーリスクや為替リスクを伴うので、政治や経済状況を把握した上で投資しましょう。

*7…外貨(円以外)で発行されていること。外貨建ての資産を保有すれば(外貨で購入すれば)、自国通貨の価値が急激に下落した際の資産防衛につながる。

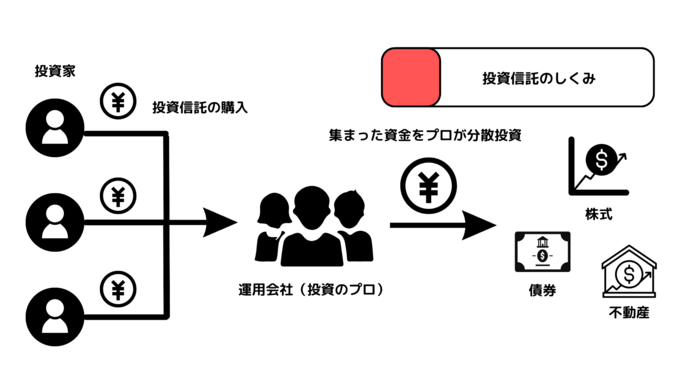

7【結論】投資初心者には投資信託がおすすめ

これまでさまざまな投資商品を紹介してきましたが、それでもまだ何を運用すべきか決められていない方は多いでしょう。

そのような投資初心者におすすめなのが「投資信託」です。

投資信託は手数料を支払う代わりに運用をプロに任せる金融商品です。運用方針や投資先によって5955本もの商品が存在するため(2023年1月末時点※投信協会データより)、必要とするリターンや運用方針に合わせてさまざまな商品から運用したい銘柄を選択できます。

1つの商品だけでも株式や債券、不動産などの幅広い資産や地域に分散投資ができるため、投資初心者でもリスクを低減した運用が可能です。

出所:MeChoice編集部作成

さらに投資信託は100円から購入でき、非課税制度の対象となっている点も魅力の1つ。

つみたてNISAなら運用で発生した利益が非課税となります。また、iDeCoでは運用益の非課税に加えて、掛金の所得控除による所得税・住民税の圧縮なども可能です。

最後におすすめの投資信託や証券会社を紹介しますので、投資初心者の方はまずはそれらを参考に証券口座の開設と投資運用を始めてみてはいかがでしょうか?

8【初心者向け】おすすめの投資信託6選!

投資信託は、投資家に代わってプロが資産運用を代行する金融商品です。

月々100円から投資ができ、投資経験豊富な運用のプロが自分の代わりに取引してくれます。

ここではおすすめの投資信託6選を紹介します。

いずれも以下4つの基準をクリアしているため、初心者が安心して運用し始められるものばかりとなっています。

- 目安として信託報酬0.2%以下の商品であること(日々かかる手数料が安いこと)

- 目安としてつみたてNISAやiDeCoに対応した商品であること(非課税メリットが受けられること)

- 信託報酬などが安いインデックス型*8の商品であること

- 目安として純資産総額*9が1000億円以上(人気度が高いこと)

*8…インデックス型:日経平均株価などの指数をベンチマークとし、それに連動するような値動きを目指す投資信託

*9…純資産総額:基準価額(投資信託の値段)×受益権総口数(投資家により保有されている総口数)で求められる

1. eMAXIS Slim全世界株式(除く日本)

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率) | +37.9%(過去3年) |

| ベンチマーク | MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース) |

| 信託報酬率 | 0.114% |

| 投信会社名 | 三菱UFJ国際投信 |

| 価格(1万口当たり) | 1万6151円 |

| 純資産総額 | 1884.44億円 |

| 非課税制度 | NISA・iDeCo |

| 主な取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 主な取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) ・松井証券 |

eMAXIS Slim全世界株式(除く日本)は主に、海外の株式へ投資を行っている投資信託です。

MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)に連動する投資成果を目指す商品となっています。

MSCIオール・カントリー・ワールド・インデックスは、先進国23カ国と新興国24カ国の大型株・中型株で構成されている指数です。

そのため世界の幅広い地域に投資し、その成長の利益を受けたい人が検討すべき投資信託となっています。

※本商品に関する信託報酬の記述は、eMAXIS Slim全世界株式(除く日本)の「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の数値データについては「月次レポート( 2022年12月30日現在)」をもとに作成しています。

2. 楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率) | +35.4%(過去3年) |

| ベンチマーク | FTSEグローバル・オールキャップ・インデックス(円換算ベース) |

| 信託報酬率 | 0.132% |

| 投信会社名 | 楽天投信投資顧問 |

| 価格(1万口当たり) | 1万5638円 |

| 純資産総額 | 2226.23億円 |

| 非課税制度 | NISA・iDeCo |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | ・楽天証券 ・松井証券 |

FTSEグローバル・オールキャップ・インデックス(円換算ベース)をベンチマークとし、全世界の株式市場に連動した値動きを目指す投資信託です。

世界最大級の運用会社であるバンガードが運用する、下記の上場投資信託証券(ETF)を主要投資対象としています。

| ファンド名 | 実質的な主要投資対象 | 運用の基本方針 |

|---|---|---|

| バンガード®・トータル・ワールド・ストックETF | 全世界株式 | FTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指す |

| バンガード®・トータル・ストック・マーケットETF | 米国株式 | CRSP USトータル・マーケット・インデックスに連動する投資成果を目指す |

| バンガード®・トータル・インターナショナル・ストックETF | 全世界株式(除く米国) | FTSEグローバル・オールキャップ・(除く米国)インデックスに連動する投資成果を目指す |

※2022年7月末現在

※「楽天・全世界株式インデックス・ファンド 愛称:楽天・バンガード・ファンド(全世界株式)」投資信託説明書(交付目論見書)の情報を元に作成

全世界の株式へ投資し、世界経済が成長する際の利益を受け取りたい方にオススメです。

※本商品に関する信託報酬・ベンチマークの記述は、楽天・全世界株式インデックス・ファンド<愛称:楽天・バンガード・ファンド(全世界株式)> の「交付運用報告書(作成対象期間:2021年7月16日~2022年7月15日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日:2022年12月30日)」をもとに作成しています。

3. eMAXIS Slim先進国株式インデックス

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率)(過去3年) | +42.6% |

| ベンチマーク | MSCIコクサイ ・インデックス(配当込み、円換算ベース) |

| 信託報酬率(税込) | 0.10% |

| 投信会社名 | 三菱UFJ国際投信 |

| 基準価額(1万口あたり) | 1万9021円 |

| 純資産総額 | 3692.18億円 |

| 非課税制度 | NISA・iDeCo |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) ・松井証券 ・マネックス証券 |

eMAXIS Slim先進国株式インデックスは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカ、イギリス、オランダ、フランスなどの、世界主要国の株式を主な投資対象しており、ハイリスク・ハイリターンな新興国株式が含まれていない点が特徴となっています。

株式投資を先進国の株式中心で運用したい方に向いているといえるでしょう。

※本商品に関する信託報酬の記述は、eMAXIS Slim 先進国株式インデックスの「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の情報については「月次レポート( 2022年12月30日現在)」をもとに作成しています。

4. ニッセイ 外国株式インデックスファンド

| 項目 | 内容 |

|---|---|

| リターン(過去5年の平均利回り) | +42.5%(3年) |

| ベンチマーク | MSCIコクサイ・インデックス(配当込み、円換算ベース) |

| 信託報酬率(税込) | 0.103% |

| 投信会社名 | ニッセイアセットマネジメント |

| 基準価額(価格) | 2万5137円 |

| 純資産総額 | 4134億円 |

| 非課税制度 | NISA・iDeCo対応 |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | SBI証券(セレクトプラン) |

ニッセイ 外国株式インデックスファンドは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカを中心に、先進国各国へも投資したい方が検討すべき投資信託といえるでしょう。

※本商品に関する信託報酬の記述は、<購入・換金手数料なし>ニッセイ外国株式インデックスファンドの「交付運用報告書(作成対象期間:2020年11月21日~2021年11月22日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日 : 2022年12月30日)」をもとに作成しています。

5. SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

| 項目 | 内容 |

|---|---|

| 騰落率(過去3年) | +43% |

| ベンチマーク | S&P500指数(円換算ベース) |

| 信託報酬率(税込) | 0.0938%程度 |

| 投信会社名 | SBIアセットマネジメント |

| 基準価額(価格) | 1万6344円 |

| 純資産総額 | 7217.57億円 |

| 非課税制度 | NISA |

| 取扱金融機関(NISA) | ・SBI証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

「SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)」は、S&P500指数(円換算ベース)に連動した投資成果を目指す投資信託です。

S&P500は株価指数の1つで、米国を代表する500社の時価総額をもとに算出されています。

構成銘柄は、アップルやマイクロソフト、テスラ、アマゾン、バークシャー・ハサウェイなど。

アメリカの市場の動きを反映した指数となっており、500社で米国株式市場における時価総額の約80%がカバーされています。

本投資信託は、アメリカへの投資を行いたい人が検討すべき商品といえるでしょう。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

6. SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)

| 項目 | 内容 |

|---|---|

| 騰落率(設定来) | +4.34% |

| ベンチマーク | CRSP USトータル・マーケット・インデックス(円換算ベース) |

| 信託報酬率(税込) | 0.0938%程度 |

| 投信会社名 | SBIアセットマネジメント |

| 基準価額(価格) | 1万434円 |

| 純資産総額 | 1216.25億円 |

| 非課税制度 | NISA |

| 取扱金融機関(NISA) | SBI証券 |

SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)は、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動した投資成果を目指す投資信託です。

CRSP USトータル・マーケット・インデックスは、米国株式市場の動きを捉えることを目指した、時価総額加重平均型の株価指数で、約4000銘柄から構成されています。

アメリカで投資可能な銘柄のほぼ100%をカバーしており、米国全体の経済に投資したい方に向いています。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

9【初心者向け】投資におすすめの証券会社5選!

ここでは、投資初心者におすすめのネット証券を5つ紹介します。

ネット証券は取引のオンライン完結と手数料の安さが魅力の証券会社です。

どこでも安く取引がしたいという方はぜひ参考にしてください。

1. SBI証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 0円から |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 89 |

| 米国株の銘柄数 | 6000超 |

| 独自サービス | 三井住友カードを使って投信積立を行うと最大還元率は5% |

| 口座開設実績 | 1000万口座突破(SBI証券、SBIネオモバイル証券、SBIネオトレード証券、FOLIOの合計口座数) |

※データはいずれも2023年2月1日確認のもの

SBI証券は、2023年中に国内株の手数料無料化を目指しており、コスト意識が高い人であれば注目必須の証券会社です。

国内の個別銘柄はもちろん、米国株をはじめ世界9カ国の銘柄に投資できます。米国株の取扱銘柄数は6000を超えており、主要ネット証券最高水準。

現在、国内株は0円から取引可能であり、IPO取り扱い銘柄数も、主要ネット証券*10の中ではダントツの実績を誇っています。

また、投資信託のサービスも充実しており、保有額の最大0.25%がPontaポイントやTポイントとして還元されるほか、投資信託の購入には「Tポイント」「Pontaポイント」を1ポイント1円として利用できるので、少額から投資したい方にも最適です。

投資信託の購入に三井住友カードを利用すれば、最大5%のポイント還元が受けられ、たまったVポイントは1ポイント1円で投資信託の買付に利用できるほか、景品との交換やキャッシュバックサービスにも使えます。

*10…SBI証券・楽天証券・松井証券・マネックス証券・auカブコム証券の5社を指します。

2. 楽天証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 0円から |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 65 |

| 米国株の銘柄数 | 4960銘柄 |

| 独自サービス | 楽天カードを使って投信積立を行うと最大還元率は1% |

| 口座開設実績 | 800万口座 |

※データはいずれも2023年2月1日確認のもの

楽天証券は800万口座を超えている日本屈指の証券会社です。

楽天カードを使って投信積立を行うと、ポイント還元率最大1%で楽天ポイントが貯まるほか、投資信託の購入に楽天ポイントを利用できます。

そのため「普段から楽天ポイントを貯めている方」におすすめのネット証券会社です。

また、楽天証券と楽天銀行を連携するマネーブリッジを利用すれば、楽天銀行の普通預金金利が最大0.1%になるのも魅力的。株の購入時には、証券口座の不足分が楽天銀行の普通預金残高から自動入金される自動入出金(スイープ)サービスも便利です。

3. 松井証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 0円から |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 54 |

| 米国株の銘柄数 | 1648 |

| 独自サービス | 投資信託保有額の最大0.85%が還元される「投資信託 毎月ポイント・現金還元サービス」 |

| 口座開設実績 | 139万2794口座(2022年3月末時点) |

※データはいずれも2023年2月1日確認のもの

松井証券は25歳以下の日本株の取引手数料(現物・信用)が無料となっているのが大きな魅力です。

また、サポート体制については「HDI-Japan 主催 2022年度 問い合わせ窓口格付け(証券業界)」で、12年連続最高評価となる三つ星を獲得しています。

松井証券では「投資信託 毎月ポイント・現金還元サービス」を実施しており、信託報酬が0.3%を超える場合については、その一部を現金や松井証券ポイントとして還元しています。還元率は最大0.85%。たまった松井証券ポイントはAmazonギフト券や3000種類以上の商品との交換等に利用できます。

4. マネックス証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 50円から |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 61 |

| 米国株の銘柄数 | 4491 |

| 独自サービス | マネックスカードを使って投信積立を行うと最大還元率は1.1% |

| 口座開設実績 | 219万4858口座(2022年12月時点) |

※データはいずれも2023年2月1日確認のもの

マネックス証券は、米国株の取り扱い数が多く、多くの米国株ユーザに利用されている証券会社です。

投信サービスも魅力的であり、マネックスカードを使って投資信託の自動積み立てを行うと、ポイント還元率1.1%でマックスポイントが貯まります。

たまったポイントは投資信託の買付や他社ポイントへの移行などに利用可能です。

さらにマネックス証券は、IPO抽選が完全平等性なのも魅力の一つです。

証券会社によっては預かり資産の量などによって当選しやすさが決まるため、投資初心者がいきなり当選するのは簡単ではありません。

完全平等な条件で抽選されるマネックス証券なら、他の証券会社より当選しやすいでしょう。

5. auカブコム証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 0円 |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 23 |

| 米国株の銘柄数 | 1803 |

| 独自サービス | auPAYカードを使って投信積立を行うと最大還元率は1% |

| 口座開設実績 | 150万8633口座(2022年度12月データ) |

※データはいずれも2023年2月1日確認のもの

auカブコム証券は、Pontaポイントを貯めている方におすすめの証券会社です。

投資信託の毎月の積立金額をau PAYカードで決済すると、1%のPontaポイントが還元され、貯まったPontaポイントは投資信託の積み立てにも利用可能です。

さらに、月間平均保有残高に応じて最大0.24%(年率)のPontaポイントが貯まるので、運用益だけでなく、Pontaポイントも資産の一種として増えていくでしょう。

普段からPontaポイントを貯めている方には、auカブコム証券をおすすめします。