投資信託の仕組みをキホンから解説!おすすめの商品6選や証券会社も紹介【証券アナリスト&CFP監修】

将来や老後に備えた資産形成の手段として「投資信託」を始める方が増えています。

つみたてNISAやiDeCoといった節税制度の運用開始以降、節税も兼ねて投資信託を利用する環境が当たり前となってきました。

投資信託という言葉を目にする機会が増えたものの、その仕組みやメリット・デメリットを理解している方はそれほど多くないでしょう。

あいまいな知識で投資信託を始めると、手数料や税金で損する場合もあるため、正しく理解することが重要です。

この記事では、投資信託の仕組みを基礎から詳しく解説します。

また、投資信託運用のコツや銘柄の選び方も紹介するので、投資信託の利用を検討中の方はぜひ参考にしてください。

当コンテンツは、証券アナリストと世界が認めるプロフェッショナルFPであるCFPの監修を受けた記事となります。

- 投資信託の仕組みの基礎

- 投資信託のメリット

- 投資信託のデメリット

- 投資信託運用のコツ

- 投資信託の選び方

- 監修者のコメント

- 1.

- 投資信託とは?仕組みを解説

- 2.

- 投資信託の5つのメリット

- 2-1.

- 1. 月100円など少額から投資できる

- 2-2.

- 2. プロが資金を運用してくれる

- 2-3.

- 3. 気軽に分散投資ができる

- 2-4.

- 4. 気軽に不動産や海外へ投資できる

- 2-5.

- 5. 分配金がもらえる

- 3-1.

- 1. 信託報酬などの手数料がかかる

- 3-2.

- 2. 元本割れの可能性がある

- 4.

- 投資信託運用のコツ3選

- 4-1.

- 1. つみたて投資を行う

- 4-2.

- 2. つみたてNISA・iDeCoを活用する

- 4-3.

- 3. 全世界株式の商品を運用する

- 5-1.

- 1. 投資する資産を選ぶ

- 5-2.

- 2. 投資する地域を選ぶ

- 5-3.

- 3. 投資信託の運用手法を選ぶ

- 6-1.

- 1. eMAXIS Slim全世界株式(除く日本)

- 6-2.

- 2. 楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))

- 6-3.

- 3. eMAXIS Slim先進国株式インデックス

- 6-4.

- 4. ニッセイ 外国株式インデックスファンド

- 6-5.

- 5. SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

- 6-6.

- 6. SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)

- 7-1.

- 1. SBI証券

- 7-2.

- 2. 楽天証券

- 7-3.

- 3. 松井証券

- 7-4.

- 4. マネックス証券

- 7-5.

- 5. auカブコム証券

- 8.

- 投資信託は初心者におすすめの金融商品!

- 9.

- 参考資料

1投資信託とは?仕組みを解説

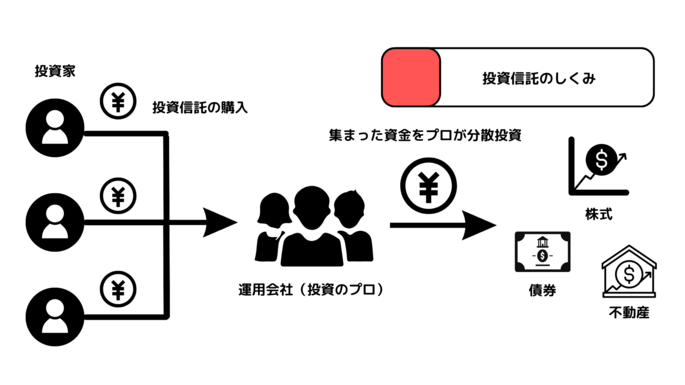

投資信託は、投資のプロである運用会社が複数の投資家から集めた資金を運用し、その利益を投資家に分配する金融商品です。

出所:MeChoice編集部作成

現在、日本には5949本もの投資信託が存在しており(公募投資信託※2023年2月末現在)、商品によって投資先となる地域(アメリカ・日本など)や資産(株式・債券・不動産など)などが異なります。

投資家はリスク許容度や投資目的に合わせて適切な投資信託を選択することが可能です。

投資信託は資金運用をプロに任せる代わりに、売買時以外にも手数料がかかる仕組みとなっています。

なかでも信託報酬は保有額に応じて毎日かかる手数料となるため、投資信託選びの際の重要なチェックポイントとなります。

2投資信託の5つのメリット

投資信託には大きく5つのメリットがあります。

少額投資が可能なことや、プロに運用を任せられるなど、特に投資初心者にとってのメリットが多いのが特徴です。

「老後を豊かに過ごすため」や「将来に備えて」などの理由から投資を検討中の方は、未経験でも始めやすい投資信託のメリットを確認しておきましょう。

- 月100円など少額から投資できる

- プロが資金を運用してくれる

- 気軽に分散投資ができる

- 気軽に不動産や海外へ投資できる

- 分配金がもらえる

1. 月100円など少額から投資できる

投資信託は少額から投資できることが大きなメリットです。

利用する証券会社によっては月額100円程度から投資できるため、気軽に始めやすいでしょう。

一般的な株式投資は100株単位でしか購入できず、銘柄によっては数十万円から数百万円の資金が必要です。

数百万円となれば準備に時間がかかりますし、基礎知識や経験がない状態で気軽に投資できる金額ではないでしょう。

投資信託なら投資額に応じてリスクを調整できるため、投資資金の額や経験にかかわらず幅広い方が利用できます。

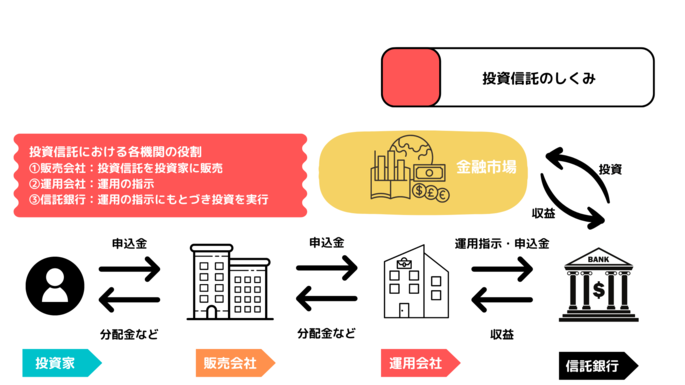

2. プロが資金を運用してくれる

投資信託はプロが投資運用を行ってくれるため、投資経験がなくても安心して始められるのが魅力です。

運用会社は、専門知識を持ったファンドマネージャーが選定した銘柄を運用し、可能な限り最適なタイミングで売買を行っています。

また、信託財産(投資家から集めたお金)の分散投資によってリスクを抑え、投資家の利益最大化を目指しているため、未経験者が保有しても大きな損失が発生するリスクは極めて低いのです。

- 様々な地域や資産に投資すること

- ポートフォリオ理論によれば、リターンを維持したままリスクを低減する効果が期待できる

出所:MeChoice編集部作成

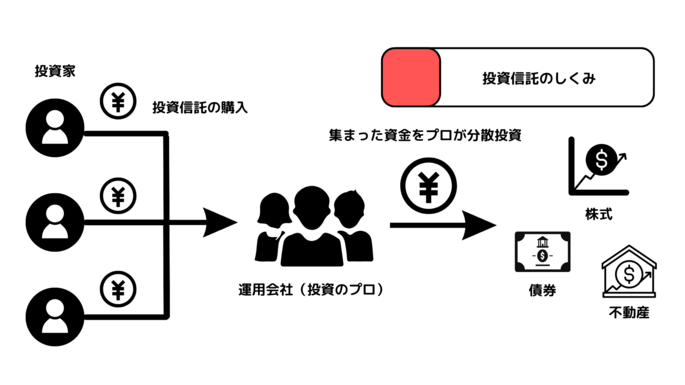

3. 気軽に分散投資ができる

投資信託には複数の金融商品が含まれており、リスクを分散して投資できるのもメリットの1つです。

投資家が自分で銘柄を選ぶ必要がなく、運用会社が選定した銘柄に投資することで、リスク分散ができます。

出所:MeChoice編集部作成

また、投資信託ごとに資産運用方針や投資先が明確にされているため、私たち一般投資家の投資スタイルに合わせた選択が可能です。

4. 気軽に不動産や海外へ投資できる

不動産や海外に気軽に投資できることも投資信託のメリットです。

投資初心者にとって不動産や海外株式などへの投資は、その初期投資額の高さや情報収集の難しさといった観点から、ハードルが高くなりがちです。

しかし、投資信託であれば少額から投資を始められるうえ、銘柄の選定はプロに任せられるため、投資初心者であっても気軽に始めることができます。

いろいろな資産や地域へ投資することはリスク分散にもつながるため、積極的に投資信託を活用することでリスクを低減する効果も期待できます。

5. 分配金がもらえる

投資信託のメリットの1つとして、分配金をもらえる点が挙げられます。

分配金は、投資信託の運用によって得られた利益を投資家に還元するもので、運用成績によって毎月・3ヶ月毎などに支払われます(運用成績次第では支払われないケースもあります)。

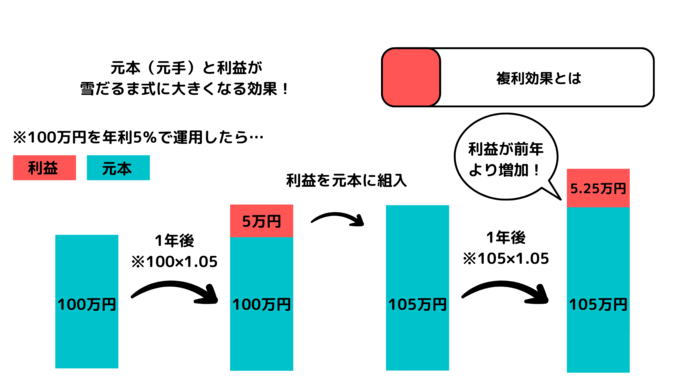

ただし、長期的な視点から考えると、分配金をもらわないタイプのファンドの方が良い場合もあります。

その理由として、分配金をもらわない場合は利益がそのまま再投資されるため(元本に組み込まれるため)、複利効果が期待できるからです。

- 利益の再投資によって、元本が膨らみ、その元本から生まれる利益が大きくなることを繰り返していくことで、元本と利益が雪だるま式に大きくなる効果

利益の再投資によって、元本が膨らみ、その元本から生まれる利益が大きくなることを繰り返していくことで、元本と利益が雪だるま式に大きくなる効果

出所:MeChoice編集部作成

長期的に投資を続けていく若い方には、複利効果による利益が期待できる分配金なしのファンドをおすすめします。

逆に、高齢者など定期的な収入が必要な方には分配金型のファンドが好まれることもあります。

3投資信託の2つのデメリット

少額投資が可能でプロに運用を任せる投資信託は、知識がなくても始めやすいのが魅力です。

一方、一般的な株式投資より多くの手数料がかかること、それにもかかわらず元本割れのリスクもゼロではないなど、デメリットもあります。

このようなデメリットを詳しく解説するので、正しく理解した上で投資を始めましょう。

1. 信託報酬などの手数料がかかる

投資信託には、信託報酬などの手数料がかかるというデメリットがあります。

自分で取引を行う株式投資では、基本的にかかるコストは売買時の取引手数料だけですが、資金運用をプロに任せる投資信託では、投資信託を保有している限り運用会社に対する信託報酬がかかります。

さらに、売買手数料や途中解約のときには信託財産留保額など、様々な費用がかかる場合もあるため、銘柄選びの際には手数料にも注目しておきましょう。

- 保有額に対して毎日かかる費用。年率0.1%以下のものもあれば、1.5%を超すものもある。

手数料が高い投資信託ではコストが負担となり、手元に残る投資利回りが少なくなってしまいます。

投資信託銘柄の中には低コストで運用できるインデックスファンドなどもあるので、手数料を踏まえた上で投資銘柄を選びましょう。

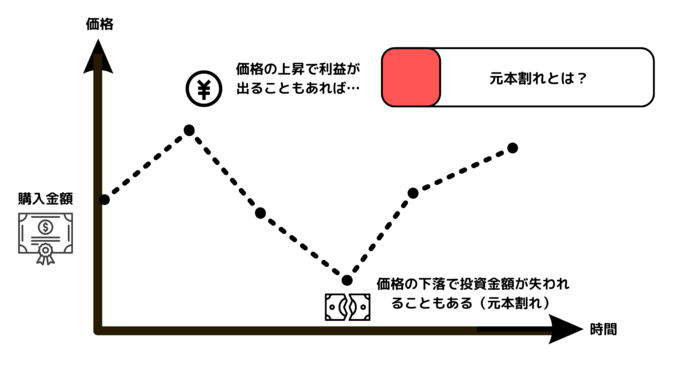

2. 元本割れの可能性がある

プロが運用する投資信託であっても元本割れのリスクがあります。

元本割れとは相場の下落により元手資金を下回ることです。

出所:MeChoice編集部作成

投資信託では、株式や債券など組み入れ銘柄の市場価格が下落した場合、投資信託の評価額も下落するため、元本割れが起こり得ます。

また、特定の業界や国の株式や債券に集中的に投資する場合、その業界や国の経済情勢によって大きな影響を受けることもあります。

運用成績が振るわない場合には損失が生じる可能性があるため、必ずしも利益を獲得できるとは限らないことを理解しておきましょう。

元本割れのリスクを抑えるには運用期間を長くして、リスク分散を考慮したポートフォリオを組むことが大切です。

- 金融商品の組み合わせのこと

4投資信託運用のコツ3選

投資信託を運用するにあたって、事前に運用のコツやお得になる税制優遇制度を理解しておけば、より効率的かつ安全な資産形成が期待できます。

ここでは投資信託を始める前に知っておきたい運用のコツを紹介します。

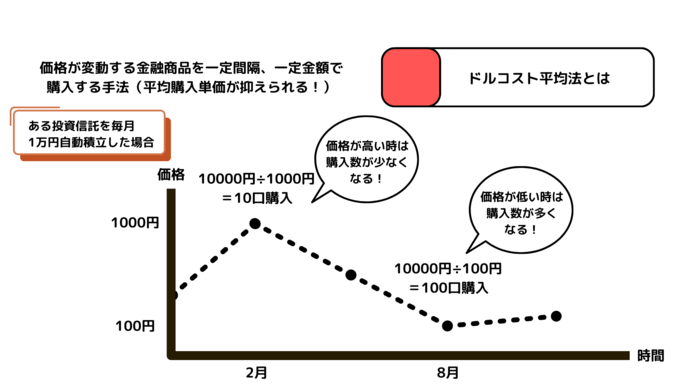

1. つみたて投資を行う

投資信託の運用にあたっては、一括購入よりも、定期的に一定金額ずつ投資を続ける「つみたて投資」がおすすめです。

つみたて投資には以下のようなメリットがあります。

つみたて投資の3つのメリット

- 投資を自動化できるため忙しい人でも続けやすい

- ドルコスト平均法の恩恵を受けられる

- 精神的な不安定に陥りにくい

つみたて投資はクレカ決済や口座引き落としを利用した自動積立となることから、忙しい人でも始めやすいのが特長です。

また、購入頻度(毎月など)や購入価格(月100円~)が一定になるため、ドルコスト平均法の恩恵も受けられます。

値動きを見て売買する必要性がないことから、価額の変動に一喜一憂することなく投資を続けられることも大きなメリットとなるでしょう。

- 一定間隔、一定金額で、同じ投資商品を購入しつづけること

- 結果、平均購入単価が安定し、投資する資産価格が長期的に右肩上がりの場合であれば、比較的利益を出しやすいといわれている投資手法

出所:MeChoice編集部作成

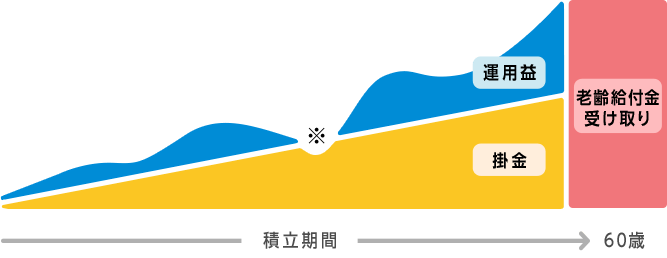

2. つみたてNISA・iDeCoを活用する

つみたてNISA・iDeCoといった非課税制度を利用した長期投資も、投資信託運用のコツの1つです。

つみたてNISAは、年最大40万円のつみたて投資から生まれる利益が、最大20年間非課税となる制度です(通常、投資の利益には20.315%の税金がかかります)。

また、iDeCoはつみたて投資により老後資金を形成する私的年金制度です。60歳以降に掛金と運用益の合計を受け取ることができ、その過程で以下のような節税メリットを受けられます。

出所:iDeCo公式サイト

iDeCo(イデコ)の3つのメリット

- 掛金が所得控除の対象となる(住民税・所得税が安くなる)

- 運用益が非課税となる(投資の利益が非課税となる)

- 受け取り時も控除を受けられる(掛金と利益の合計を受け取る際にも節税できる)

2つの非課税制度は投資可能商品に投資信託が含まれているため、投資信託を始めるならつみたてNISA・iDeCoを利用することをおすすめします。

なお、節税効果が大きいのはiDeCoですが、60歳になるまで原則引き出しはできません。

現役世代に必要な資金を形成するつもりであれば、つみたてNISAを利用しましょう。

3. 全世界株式の商品を運用する

投資初心者であれば、まずは全世界株式に注目することをおすすめします。

全世界株式は投資信託の1ジャンルであり、世界中の株式に投資する商品のことを指します。

世界中の株式市場に分散投資するため、カントリーリスクを低減した安全な資産運用を期待できます。

なお、全世界株式にもさまざまな商品があります。なかには新興国企業などが含まれる場合もあるため、新興国の株価変動に不安がある方は、先進国中心に構成された商品を選ぶと良いでしょう。

- 投資先の国における政治・経済等の状況変化に起因する、資産価格の変動可能性

- 例えば、クーデーター・急激なインフレ・災害など

5投資信託の選び方のポイント3選

投資信託を始める上で欠かせないのが「銘柄(商品)選び」です。

長期間投資を続けると、銘柄ごとの運用成績に大きな差が生まれるケースも少なくありません。

投資を始めてから後悔しないためにも、銘柄の選び方を確認しておきましょう。

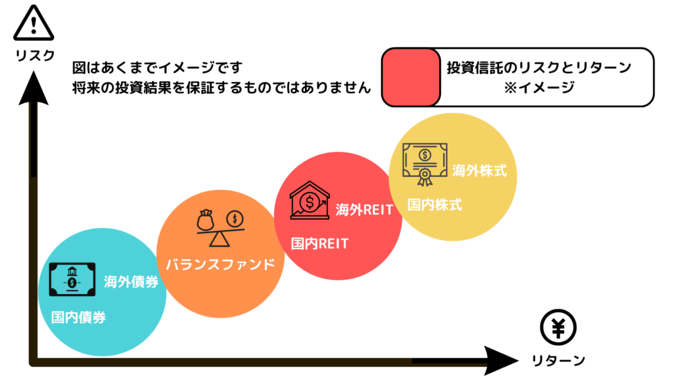

1. 投資する資産を選ぶ

投資信託の選び方でまず大切なのは、どの資産に投資するかを決めることです。

投資信託では株式や債券、不動産など、様々な資産に投資できます。

資産によってリターンやリスクが異なるため、自分の目的やリスク許容度に合わせて選ぶことが重要です。

<投資信託の主な投資対象>

| 投資対象 | 特徴 |

|---|---|

| 株式 | 株式は、会社が事業に必要な資金を集めるために発行するものです。会社に利益が出ると、投資家に利益を還元することがあります。 |

| 債券 | 債券は、国や会社などが資金調達を目的として発行している借用証書のようなものです。満期時に受け取れる金額や利息があらかじめ決まっています。 |

| コモディティ | コモディティ投資とは先物といわれる原油や金、トウモロコシなどに投資することです。 |

| 不動産(REIT) | REITの投資対象は不動産です。オフィスや商業施設、ホテル、物流施設などに投資し、得た賃料収入や売却益などの利益を投資家に分配する仕組みです。 |

例えば、株式は高いリターンが期待できる反面、値動きの幅も大きく、債券はリターンが低い反面、値動きの幅も安定しています。

不動産は株式ほどではありませんが、物価にややおくれて連動する傾向にあり、インフレに強いのが特徴です。

このような資産の特徴を把握しておけば、リスクとリターンのバランスを考慮して銘柄を選べるでしょう。

出所:MeChoice編集部作成

2. 投資する地域を選ぶ

投資信託を選ぶ際には、どの地域に投資するかを決めることも大切です。

主要な地域としては日本やアメリカ、ヨーロッパなどが選択肢として挙げられます。

各地域の経済成長率や政治情勢などによって、リスクやリターンが異なるため、自分の投資スタンスに合わせて選びましょう。

先進国の市場は成熟しているため、株式市場の動きが予測しやすくリスクを抑えられるのが特徴です。

一方、新興国は投資先の情報が限られており、価格変動の予測が難しく、投資には先進国より大きなリスクを伴います。その反面、高いリターンが狙えるのが新興国の魅力です。

国や地域によってもリスクやリターンに違いがあるため、投資する地域選びも重要になります。

<投資信託で選べる主な投資先>

| 投資先 | 特徴 |

|---|---|

| 日本 | 海外と比べて比較的安定した運用を行えるという特徴がありますが、その分海外向けの投資商品ほどのリターンは期待できません。また、国内債券はほぼ値動きがなく、リターンも小さくなっています。 |

| 先進国 | アメリカ、西欧諸国など、経済や技術が発展して生活水準が高いといわれる国や地域を指します。比較的安定した運用実績を得られるほか、新興国に比べ、カントリーリスク*1・価格変動リスク・為替変動リスク*2が安定している傾向にあります。 |

| 新興国 | 中南米、東南アジア、東欧諸国、中国、インドなどの経済の成長が初期~中期段階にある国や地域のことで、投資対象によっては高いリターンが得られるものもありますが、一般的に先進国にくらべるとカントリーリスク・価格変動リスク・為替変動リスクが高いという特徴があります。 |

*1…投資先の国における政治・経済等の状況変化に起因する、資産価格の変動可能性(クーデーター・急激なインフレ・災害など)。

*2…為替相場の変動によって、外国通貨で購入した金融商品の日本円換算額が変動する可能性

3. 投資信託の運用手法を選ぶ

投資信託は、その運用手法によって「アクティブ型」と「インデックス型」の2種類に分けられます。

アクティブ型投資信託

アクティブ型は、プロのファンドマネージャーが株式などの銘柄選定を行うため、運用成績によっては高いリターンが期待できますが、運用報酬が高いことが欠点です。

インデックス型投資信託

一方、インデックス型は、日経平均株価などの指数をベンチマークとし、それに連動した値動きを目指すタイプとなります。

大きな利益を獲得するのは難しいですが、リスクや手数料を抑えた投資が期待できます。

投資信託初心者には、低コストで始められ、リスクを抑えた投資が可能なインデックス型がおすすめです。

6投資初心者におすすめの投資信託6選

投資信託は、投資家に代わってプロが資産運用を代行する金融商品です。

月々100円から投資ができ、投資経験豊富な運用のプロが自分の代わりに取引してくれます。

ここではおすすめの投資信託6選を紹介します。

いずれも以下4つの基準をクリアしているため、初心者が安心して運用し始められるものばかりとなっています。

- 目安として信託報酬0.2%以下の商品であること(日々かかる手数料が安いこと)

- 目安としてつみたてNISAやiDeCoに対応した商品であること(非課税メリットが受けられること)

- 信託報酬などが安いインデックス型*2の商品であること

- 目安として純資産総額*3が1000億円以上(人気度が高いこと)

*2…インデックス型:日経平均株価などの指数をベンチマークとし、それに連動するような値動きを目指す投資信託

*3…純資産総額:基準価額(投資信託の値段)×受益権総口数(投資家により保有されている総口数)で求められる

1. eMAXIS Slim全世界株式(除く日本)

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率) | +37.9%(過去3年) |

| ベンチマーク | MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース) |

| 信託報酬率 | 0.114% |

| 投信会社名 | 三菱UFJ国際投信 |

| 価格(1万口当たり) | 1万6151円 |

| 純資産総額 | 1884.44億円 |

| 非課税制度 | NISA・iDeCo |

| 主な取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 主な取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) ・松井証券 |

eMAXIS Slim全世界株式(除く日本)は主に、海外の株式へ投資を行っている投資信託です。

MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)に連動する投資成果を目指す商品となっています。

MSCIオール・カントリー・ワールド・インデックスは、先進国23カ国と新興国24カ国の大型株・中型株で構成されている指数です。

そのため世界の幅広い地域に投資し、その成長の利益を受けたい人が検討すべき投資信託となっています。

※本商品に関する信託報酬の記述は、eMAXIS Slim全世界株式(除く日本)の「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の数値データについては「月次レポート( 2022年12月30日現在)」をもとに作成しています。

2. 楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率) | +35.4%(過去3年) |

| ベンチマーク | FTSEグローバル・オールキャップ・インデックス(円換算ベース) |

| 信託報酬率 | 0.132% |

| 投信会社名 | 楽天投信投資顧問 |

| 価格(1万口当たり) | 1万5638円 |

| 純資産総額 | 2226.23億円 |

| 非課税制度 | NISA・iDeCo |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | ・楽天証券 ・松井証券 |

FTSEグローバル・オールキャップ・インデックス(円換算ベース)をベンチマークとし、全世界の株式市場に連動した値動きを目指す投資信託です。

世界最大級の運用会社であるバンガードが運用する、下記の上場投資信託証券(ETF)を主要投資対象としています。

| ファンド名 | 実質的な主要投資対象 | 運用の基本方針 |

|---|---|---|

| バンガード®・トータル・ワールド・ストックETF | 全世界株式 | FTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指す |

| バンガード®・トータル・ストック・マーケットETF | 米国株式 | CRSP USトータル・マーケット・インデックスに連動する投資成果を目指す |

| バンガード®・トータル・インターナショナル・ストックETF | 全世界株式(除く米国) | FTSEグローバル・オールキャップ・(除く米国)インデックスに連動する投資成果を目指す |

※2022年7月末現在

※「楽天・全世界株式インデックス・ファンド 愛称:楽天・バンガード・ファンド(全世界株式)」投資信託説明書(交付目論見書)の情報を元に作成

全世界の株式へ投資し、世界経済が成長する際の利益を受け取りたい方にオススメです。

※本商品に関する信託報酬・ベンチマークの記述は、楽天・全世界株式インデックス・ファンド<愛称:楽天・バンガード・ファンド(全世界株式)> の「交付運用報告書(作成対象期間:2021年7月16日~2022年7月15日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日:2022年12月30日)」をもとに作成しています。

3. eMAXIS Slim先進国株式インデックス

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率)(過去3年) | +42.6% |

| ベンチマーク | MSCIコクサイ ・インデックス(配当込み、円換算ベース) |

| 信託報酬率(税込) | 0.10% |

| 投信会社名 | 三菱UFJ国際投信 |

| 基準価額(1万口あたり) | 1万9021円 |

| 純資産総額 | 3692.18億円 |

| 非課税制度 | NISA・iDeCo |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) ・松井証券 ・マネックス証券 |

eMAXIS Slim先進国株式インデックスは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカ、イギリス、オランダ、フランスなどの、世界主要国の株式を主な投資対象しており、ハイリスク・ハイリターンな新興国株式が含まれていない点が特徴となっています。

株式投資を先進国株中心で運用したい方に向いているといえるでしょう。

※本商品に関する信託報酬の記述は、eMAXIS Slim 先進国株式インデックスの「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の情報については「月次レポート( 2022年12月30日現在)」をもとに作成しています。

4. ニッセイ 外国株式インデックスファンド

| 項目 | 内容 |

|---|---|

| リターン(過去5年の平均利回り) | +42.5%(3年) |

| ベンチマーク | MSCIコクサイ・インデックス(配当込み、円換算ベース) |

| 信託報酬率(税込) | 0.103% |

| 投信会社名 | ニッセイアセットマネジメント |

| 基準価額(価格) | 2万5137円 |

| 純資産総額 | 4134億円 |

| 非課税制度 | NISA・iDeCo対応 |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | SBI証券(セレクトプラン) |

ニッセイ 外国株式インデックスファンドは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカを中心に、先進国各国へも投資したい方が検討すべき投資信託といえるでしょう。

※本商品に関する信託報酬の記述は、<購入・換金手数料なし>ニッセイ外国株式インデックスファンドの「交付運用報告書(作成対象期間:2020年11月21日~2021年11月22日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日 : 2022年12月30日)」をもとに作成しています。

5. SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

| 項目 | 内容 |

|---|---|

| 騰落率(過去3年) | +43% |

| ベンチマーク | S&P500指数(円換算ベース) |

| 信託報酬率(税込) | 0.0938%程度 |

| 投信会社名 | SBIアセットマネジメント |

| 基準価額(価格) | 1万6344円 |

| 純資産総額 | 7217.57億円 |

| 非課税制度 | NISA |

| 取扱金融機関(NISA) | ・SBI証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

「SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)」は、S&P500指数(円換算ベース)に連動した投資成果を目指す投資信託です。

S&P500は株価指数の1つで、米国を代表する500社の時価総額をもとに算出されています。

構成銘柄は、アップルやマイクロソフト、テスラ、アマゾン、バークシャー・ハサウェイなど。

アメリカの市場の動きを反映した指数となっており、500社で米国株式市場における時価総額の約80%がカバーされています。

本投資信託は、アメリカへの投資を行いたい人が検討すべき商品といえるでしょう。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

6. SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)

| 項目 | 内容 |

|---|---|

| 騰落率(設定来) | +4.34% |

| ベンチマーク | CRSP USトータル・マーケット・インデックス(円換算ベース) |

| 信託報酬率(税込) | 0.0938%程度 |

| 投信会社名 | SBIアセットマネジメント |

| 基準価額(価格) | 1万434円 |

| 純資産総額 | 1216.25億円 |

| 非課税制度 | NISA |

| 取扱金融機関(NISA) | SBI証券 |

SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)は、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動した投資成果を目指す投資信託です。

CRSP USトータル・マーケット・インデックスは、米国株式市場の動きを捉えることを目指した、時価総額加重平均型の株価指数で、約4000銘柄から構成されています。

アメリカで投資可能な銘柄のほぼ100%をカバーしており、米国全体の経済に投資したい方に向いています。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

7初心者におすすめのネット証券5選

ここでは、投資初心者におすすめのネット証券を5つ紹介します。

ネット証券は取引のオンライン完結と手数料の安さが魅力の証券会社です。

どこでも安く取引がしたいという方はぜひ参考にしてください。

1. SBI証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 0円から |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 89 |

| 米国株の銘柄数 | 6000超 |

| 独自サービス | 三井住友カードを使って投信積立を行うと最大還元率は5% |

| 口座開設実績 | 1000万口座突破(SBI証券、SBIネオモバイル証券、SBIネオトレード証券、FOLIOの合計口座数) |

※データはいずれも2023年2月1日確認のもの

SBI証券は、2023年中に国内株の手数料無料化を目指しており、コスト意識が高い人であれば注目必須の証券会社です。

国内の個別銘柄はもちろん、米国株をはじめ世界9カ国の銘柄に投資できます。米国株の取扱銘柄数は6000を超えており、主要ネット証券最高水準。

現在、国内株は0円から取引可能であり、IPO取り扱い銘柄数も、主要ネット証券*4の中ではダントツの実績を誇っています。

また、投資信託のサービスも充実しており、保有額の最大0.25%がPontaポイントやTポイントとして還元されるほか、投資信託の購入には「Tポイント」「Pontaポイント」を1ポイント1円として利用できるので、少額から投資したい方にも最適です。

投資信託の購入に三井住友カードを利用すれば、最大5%のポイント還元が受けられ、たまったVポイントは1ポイント1円で投資信託の買付に利用できるほか、景品との交換やキャッシュバックサービスにも使えます。

*4…SBI証券・楽天証券・松井証券・マネックス証券・auカブコム証券の5社を指します。

2. 楽天証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 0円から |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 65 |

| 米国株の銘柄数 | 4960銘柄 |

| 独自サービス | 楽天カードを使って投信積立を行うと最大還元率は1% |

| 口座開設実績 | 800万口座 |

※データはいずれも2023年2月1日確認のもの

楽天証券は800万口座を超えている日本屈指の証券会社です。

楽天カードを使って投信積立を行うと、ポイント還元率最大1%で楽天ポイントが貯まるほか、投資信託の購入に楽天ポイントを利用できます。

そのため「普段から楽天ポイントを貯めている方」におすすめのネット証券会社です。

また、楽天証券と楽天銀行を連携するマネーブリッジを利用すれば、楽天銀行の普通預金金利が最大0.1%になるのも魅力的。株の購入時には、証券口座の不足分が楽天銀行の普通預金残高から自動入金される自動入出金(スイープ)サービスも便利です。

3. 松井証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 0円から |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 54 |

| 米国株の銘柄数 | 1648 |

| 独自サービス | 投資信託保有額の最大0.85%が還元される「投資信託 毎月ポイント・現金還元サービス」 |

| 口座開設実績 | 139万2794口座(2022年3月末時点) |

※データはいずれも2023年2月1日確認のもの

松井証券は25歳以下の日本株の取引手数料(現物・信用)が無料となっているのが大きな魅力です。

また、サポート体制については「HDI-Japan 主催 2022年度 問い合わせ窓口格付け(証券業界)」で、12年連続最高評価となる三つ星を獲得しています。

松井証券では「投資信託 毎月ポイント・現金還元サービス」を実施しており、信託報酬が0.3%(税抜き)を超える場合については、その一部を現金や松井証券ポイントとして還元しています。

還元率は最大0.85%。たまった松井証券ポイントはAmazonギフト券や3000種類以上の商品との交換等に利用できます。

4. マネックス証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 50円から |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 61 |

| 米国株の銘柄数 | 4491 |

| 独自サービス | マネックスカードを使って投信積立を行うと最大還元率は1.1% |

| 口座開設実績 | 219万4858口座(2022年12月時点) |

※データはいずれも2023年2月1日確認のもの

マネックス証券は、米国株の取り扱い数が多く、多くの米国株ユーザに利用されている証券会社です。

投信サービスも魅力的であり、マネックスカードを使って投資信託の自動積み立てを行うと、ポイント還元率1.1%でマックスポイントが貯まります。

たまったポイントは投資信託の買付や他社ポイントへの移行などに利用可能です。

さらにマネックス証券は、IPO抽選が完全平等性なのも魅力の一つです。

証券会社によっては預かり資産の量などによって当選しやすさが決まるため、投資初心者がいきなり当選するのは簡単ではありません。

完全平等な条件で抽選されるマネックス証券なら、他の証券会社より当選しやすいでしょう。

5. auカブコム証券

| 項目 | 内容 |

|---|---|

| 国内株手数料 | 0円 |

| 米国株手数料 | 約定代金の0.45%(税込0.495%) |

| IPO取扱銘柄数(2022年) | 23 |

| 米国株の銘柄数 | 1803 |

| 独自サービス | auPAYカードを使って投信積立を行うと最大還元率は1% |

| 口座開設実績 | 150万8633口座(2022年度12月データ) |

※データはいずれも2023年2月1日確認のもの

auカブコム証券は、Pontaポイントを貯めている方におすすめの証券会社です。

投資信託の毎月の積立金額をau PAYカードで決済すると、1%のPontaポイントが還元され、貯まったPontaポイントは投資信託の積み立てにも利用可能です。

さらに、月間平均保有残高に応じて最大0.24%(年率)のPontaポイントが貯まるので、運用益だけでなく、Pontaポイントも資産の一種として増えていくでしょう。

普段からPontaポイントを貯めている方には、auカブコム証券をおすすめします。

8投資信託は初心者におすすめの金融商品!

この記事では、投資信託の仕組みについて詳しく解説しました。

投資信託は、少額から投資でき、運用をプロに任せられるといったメリットがあるため、投資未経験者にもおすすめの金融商品です。

「知識はないけど老後に備えて投資を始めたい」「将来豊かに暮らすために資産形成したい」という方は、長期的な積立投資でリスクを抑えて資産形成できる投資信託を検討してください。

投資信託に投資する際には、つみたてNISAやiDeCoといった税制優遇制度も利用できるため、所得税や住民税の負担を軽減しながら将来に備えることが可能です。

利用する証券会社や銘柄選びにお困りの方は、本記事で紹介したネット証券・銘柄を参考にしてみてください。

9参考資料

- 月100円など少額から投資できる

- プロが資金を運用してくれる

- 気軽に分散投資ができる

- 気軽に不動産や海外へ投資できる

- 分配金がもらえる

- 信託報酬などの手数料がかかる

- 元本割れの可能性がある

-

ポジティブコメント①投信は基本、どの銘柄を買うかとか、いつ売るかとか考えなくていいので楽。つみニーやイデコも使えるのでお得。

-

ポジティブコメント②投信は投資初心者には一番身近な金融商品だと思う。

-

ネガティブコメント①値動きが小さいので飽きる。信託報酬も取られるし、自分で個別銘柄買う方が本当はお得。

-

ネガティブコメント②商品数多すぎ。投信の数が上場企業の数より多いというのはワロタ。

投資信託は少額から投資でき運用をプロに任せられるといったメリットがあり、投資未経験者にもおすすめ

つみたてNISAやiDeCoといった税制優遇制度も利用できるため、所得税や住民税の負担を軽減しながら将来に備えることが可能