2018年11月16日に行われた、株式会社アルファシステムズ2019年3月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社アルファシステムズ 代表取締役社長 黒田憲一 氏

株式会社アルファシステムズ 専務取締役 管理本部本部長 土倉勝美 氏

2019年3月期第2四半期決算説明会

黒田憲一氏(以下、黒田):本日はお忙しい中、当社2019年3月期第2四半期決算説明会にご出席いただき、誠にありがとうございます。また、みなさま方には、常日頃より大変お世話になっております。併せて厚く御礼申し上げます。

さて、2019年3月期第2四半期の決算は、堅調な国内IT市場を背景に、ソフトウェア開発事業の受注が順調に増加したことから、すでに決算短信等にて開示いたしましたとおり、期首予想を超える増収増益となりました。また、国内IT市場は好調な状況を継続しており、通期業績につきましても、達成できるものと考えております。みなさま方には、引き続きご支援ご鞭撻を賜りますよう、よろしくお願い申し上げます。

土倉勝美氏:土倉でございます。それでは2019年3月期第2四半期の決算状況につきまして、お手元の決算概要に基づいて説明をさせていただきます。

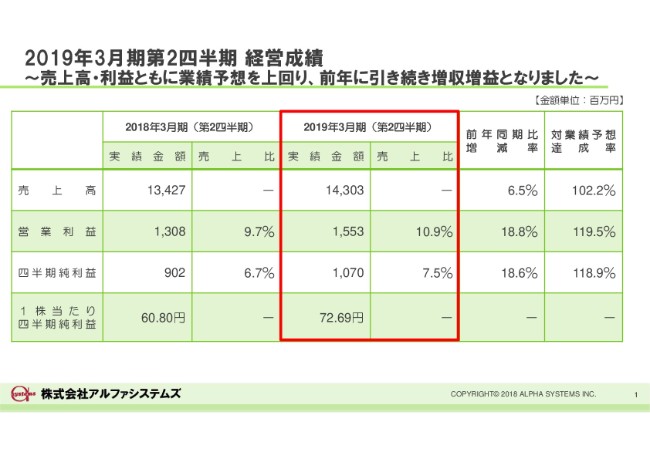

2019年3月期第2四半期 経営成績

第2四半期決算の業績は、オープンシステム分野の受注拡大によりまして、売上高・利益ともに業績予想を上回りまして、前年に引き続き、増収増益となりました。売上高は143億300万円、業績予想140億円に対し、達成率は102.2パーセント、前年同期と比べ6.5パーセント増加いたしました。

営業利益は15億5,300万円となり、業績予想13億円に対して、達成率119.5パーセント、前年同期と比べて18.8パーセント増加をいたしました。また、売上高営業利益率は10.9パーセントとなり、前年同期と比べ1.2ポイント改善いたしました。

四半期純利益は10億7,000万円となり、業績予想9億円に対しまして、達成率118.9パーセント、前年同期と比べて18.6パーセント増加いたしました。売上高四半期純利益率は7.5パーセントとなり、前年同期と比べて0.8ポイント改善いたしました。1株当たりの四半期純利益は72円69銭となりました。

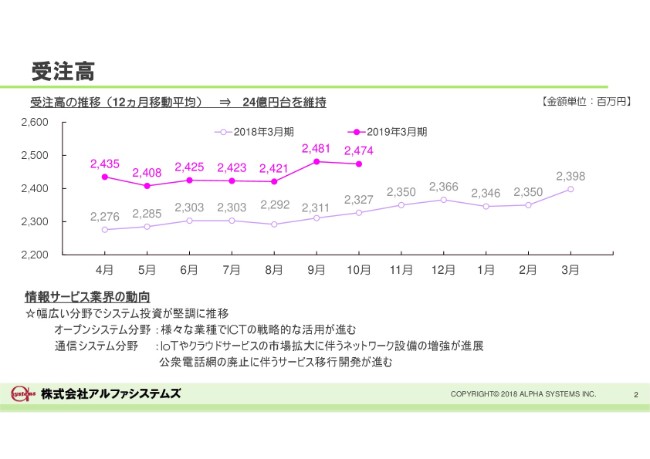

受注高

情報サービス業界の状況について説明をいたします。情報サービス業界では、幅広い分野でシステム投資が堅調に推移いたしまして、当社の事業区分でありますオープンシステム分野では、流通・サービス、官公庁、金融、教育、医療等、幅広い分野でICTの戦略的な活用が進められております。

通信分野では、IoTやクラウドサービスの市場拡大に伴うネットワーク設備の増強が進展いたしまして、運用保守の効率化、旧設備からのマイグレーション等に向けたシステム投資の機会が高まっているものの、通信事業者の設備投資は抑制傾向のまま推移いたしました。このような事業環境の中で当社は、受注高が順調に推移しておりまして、ご覧のとおり12ヶ月移動平均24億円台を維持しております。

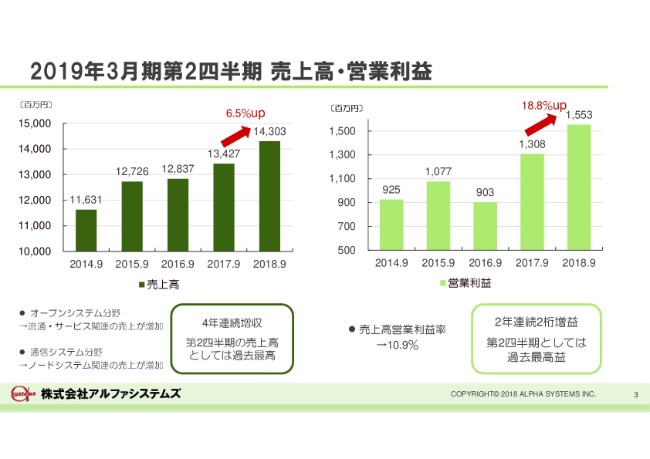

2019年3月期第2四半期 売上高・営業利益

第2四半期の売上高・営業利益について説明をさせていただきます。まず、売上高につきましては、オープンシステム分野の受注拡大を継続いたしまして、事業基盤の強化に努めてまいりました。オープンシステム分野では、流通・サービス関連の売上が増加いたしました。通信システム分野では、ノードシステム関連の売上が増加いたしました。

その結果、売上高は前年同期比6.5パーセント増加いたしまして、4年連続の増収となりました。第2四半期の売上高は過去最高の売上高となっております。次に、営業利益は前年同期に比べて18.8パーセント増加いたしまして、2年連続ニ桁の増益となりました。第2四半期といたしましては、過去最高益となっております。売上高、営業利益率につきましても、10.9パーセントと、9年ぶりに10パーセント台を超える水準となりました。

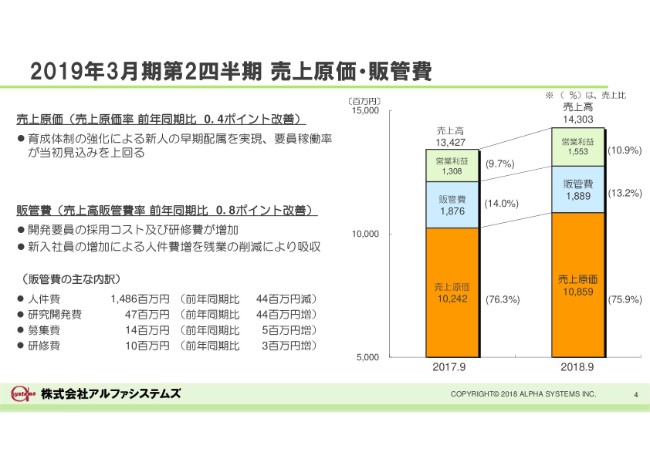

2019年3月期第2四半期 売上原価・販管費

第2四半期の売上原価、販管費について説明をいたします。まず、売上原価は、育成体制の強化による新人の早期配属を実現いたしました。また、要因稼働率が当初見込みを上回ることになりました。併せて、働き方改革のもと、残業時間等の削減にも取り組んでまいりました。その結果、売上原価率は前年同期と比べて0.4ポイント改善をいたしました。

販管費につきましては、開発要員の採用コストおよび技術者の研修費が増加をいたしました。また、新入社員の増加によりまして、人件費が増加をいたしましたが、残業時間等の削減により増加分の一部を吸収いたしました。その結果、販管費は前年同期に比べまして微増となりましたが、売上高販管費率は前年同期比0.8ポイント改善をいたしました。

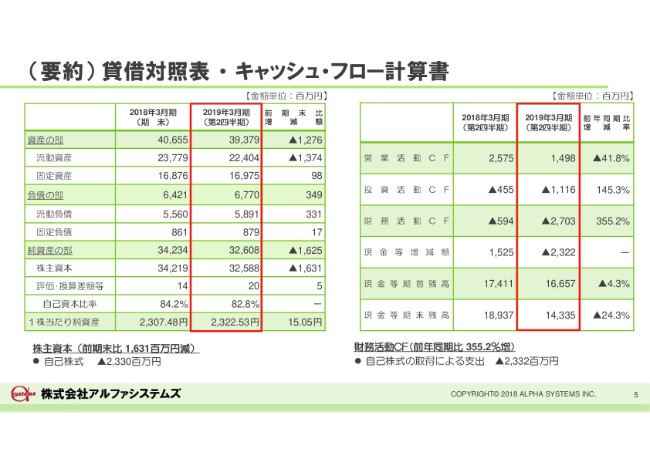

(要約) 貸借対照表 ・ キャッシュ・フロー計算書

貸借対照表・キャッシュフロー計算書は、ご覧のとおりです。資本効率の向上と、経営環境の変化に対応いたしました機動的な資本政策を可能とするために、本年9月に自己株式を79万5,800株取得しております。その結果、自己株式が23億3,000万円増加いたしまして、貸借対照表の株主資本は、前期末と比べて16億3,100万円減少し、325億8,800万円となりました。

自己資本比率は82.8パーセントとなりました。なお、11月9日に公表いたしましたプレスリリースのとおり、自己株式の償却を行うこととなりました。発行済株式数の減少を通じまして、株主利益の増大を図るために、償却する株式の数は79万5,800株、償却予定日は11月30日でございます。

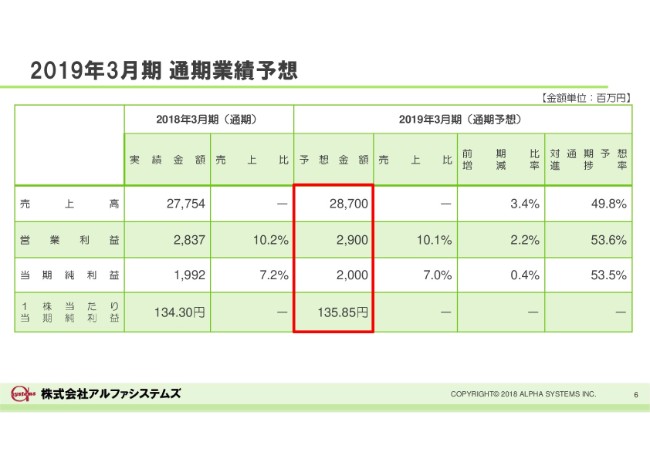

2019年3月期 通期業績予想

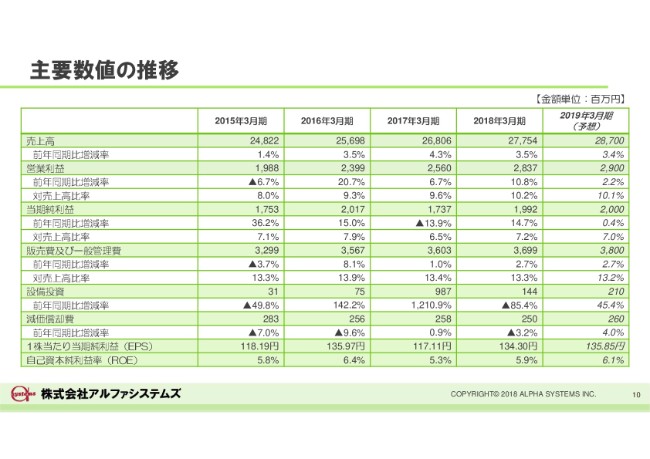

2019年3月期通期の業績予想でございます。ご覧のとおり、市場環境が継続して良好であることから、当初計画した稼働を維持できる見込みでございまして、期初に公表いたしました業績予想に変更はございません。

売上高は287億円で前期比3.4パーセント増、営業利益は29億円で前期比2.2パーセント増、売上高営業利益率は10.1パーセント、当期純利益は20億円で前期比0.4パーセント増、売上高当期純利益率は7パーセント、以上を計画しております。通期業績予想に対する第2四半期までの進捗率は、ご覧の表の一番右端に記載のとおりでございます。

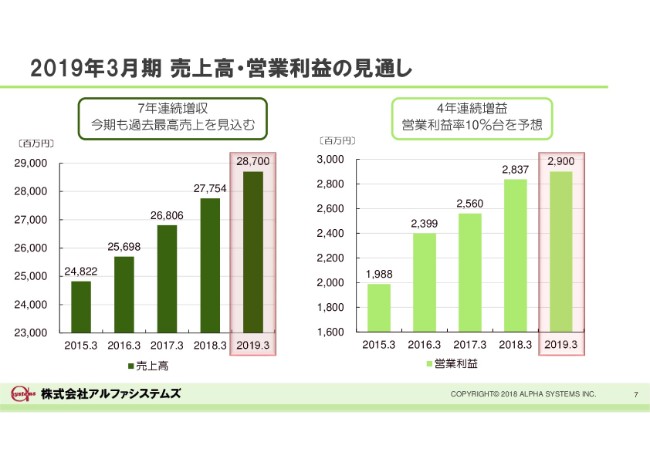

2019年3月期 売上高・営業利益の見通し

2019年3月期の売上高、営業利益の見通しでございます。売上高は先ほど申し上げましたように、7年連続の増収と過去最高売上を見込んでおります。営業利益の通期見通しは、4年連続の増益と、売上高営業利益率10パーセント台を予想をしております。

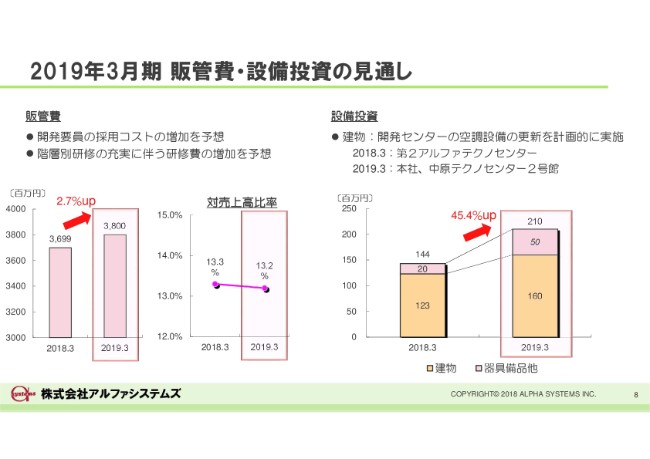

2019年3月期 販管費・設備投資の見通し

販管費・設備投資の通期の見通しでございます。販管費は、開発要員の採用コストの増加、また階層別研修等の充実に伴う研修費の増加が予想されることから、前年同期比2.7パーセント増の38億円を計画しております。

売上高に対する販管費比率は13.2パーセントを予想しております。設備投資につきましては、開発センターの老朽化した空調設備等の更新を計画的に実施をしておりまして、建物を中心に2億1,000万円の設備投資の計画をしております。

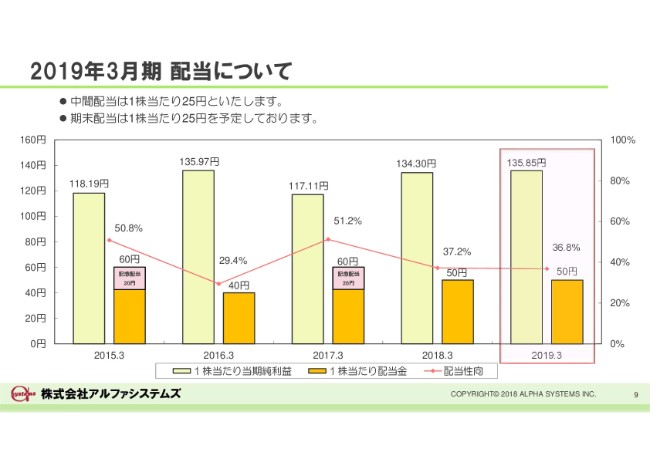

2019年3月期 配当について

2019年3月期の配当についてです。当初の計画どおり、普通配当年間50円を予定しております。中間配当につきましては1株当たり25円といたします。期末配当につきましては1株当たり25円を予定をしております。今後も安定的かつ継続的な配当を維持するとともに配当性向、配当利回り等を総合的に勘案いたしまして、業績、利益の水準に見合った配当水準のさらなる向上を図ってまいります。

主要数値の推移

最後に、主要数値の推移については、ご覧の表のとおりです。以上、簡単ではございますけれども、決算概要について説明をさせていただきました。ありがとうございました。

2019年3月期 第2四半期の状況

黒田:それでは、お手元の資料をもとに事業の状況についてご説明させていただきます。まず第2四半期の状況、当社を取り巻く事業環境、経営課題への対応状況、そして最後に、2019年3月期の見通しについてご説明申し上げます。

それでは、第2四半期の状況についてです。2019年3月期第2四半期の決算は、主力のソフトウェア開発事業で新人の早期戦力化が実現し、開発要員の稼働率が前期以上に高水準を維持したことから、期初予想を上回る結果となりました。売上高、受注高ともに中間期としては過去最高となっております。ソフトウェア開発の売上は137億4,000万円、前年同期と比べて7億2,500万円、5.6パーセントの増加となります。

受注高は144億600万円、前年同期と比べて7億4,200万円、5.4パーセントの増加となりました。プロダクト・サービスにつきましては、売上高は5億6,200万円、前年同期と比べて36.5パーセントの増加となりました。今期計画に対する進捗としては、見込みどおりとなっております。

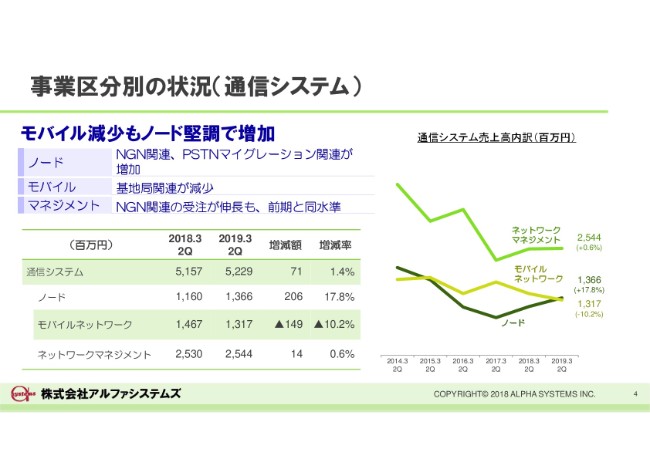

事業区分別の状況(通信システム)

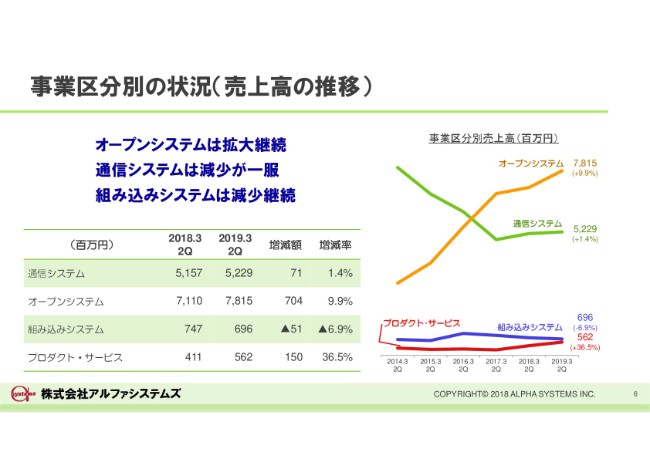

事業区分別の状況についてご説明いたします。通信システムは、前年同期に引き続き、モバイルネットワークの減少が継続しましたが、ノードシステムが増加したことから、売上高は52億2,900万円、前年同期と比べて7,100万円、1.4パーセントの増加。ほぼ同等となりました。

内訳としましては、ノードシステムではNGN関連やPSTNマイグレーション関連の受注が増加しました。売上高は13億6,600万円、前年同期と比べて2億600万円、17.8パーセントの増加となりました。モバイルネットワークシステムでは、無線基地局関連の受注が減少しました。売上高は13億1,700万円、前年同期と比べて1億4,900万円、10.2パーセントの減少となりました。

ネットワークマネジメントシステムでは、NGN関連の受注が堅調に推移し、その他の固定網関連の減少をカバーいたしましたが、結果は前年並みに留まりました。売上高は25億4,400万円で、前年同期と比べて1,400万円、0.6パーセントの増加となりました。

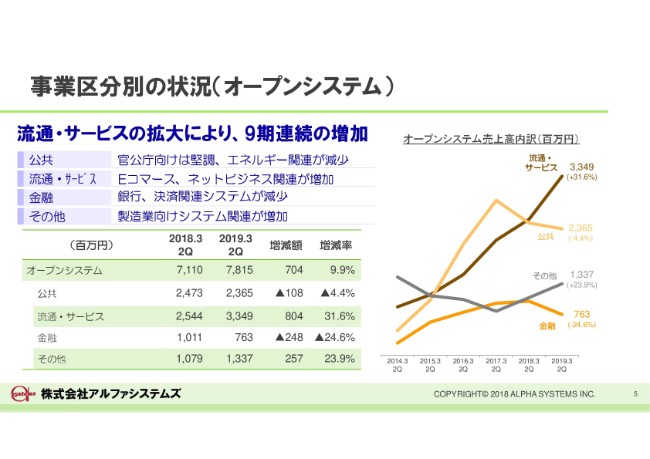

事業区分別の状況(オープンシステム)

オープンシステムは前期に引き続き流通サービスが大きく伸長しました。売上高は78億1,500万円、前年同期と比べて7億400万円、9.9パーセントの増加となりました。中間期としては9期連続の増加です。

内訳としましては、公共分野は期初の予想どおり、官公庁向けシステムが堅調に推移いたしましたが、電力等のエネルギー関連が減少し、売上高は23億6,500万円、前年同期に比べて1億800万円、4.4パーセント減少いたしました。流通・サービス分野ではEコマース、ネットビジネス関連が増加したことから、売上高は33億4,900万円、前年同期に比べて8億400万円、31.6パーセント増加いたしました。

金融分野は、銀行関連・決済関連が減少したことから、売上高は7億6,300万円、前年同期に比べて2億4,800万円、24.6パーセントの減少となりました。その他の分野につきましては、製造業向けシステム関連が増加したことから、売上高は13億3,700万円、前年同期に比べて2億5,700万円、23.9パーセントの増加となりました。

事業区分別の状況(売上高の推移)

事業区分別の売上の推移です。オープンシステムは拡大継続、通信システムは減少が一服、組み込みシステムはオフィス機器関連の売上の減少が止まらず、減少継続といった状況になっております。

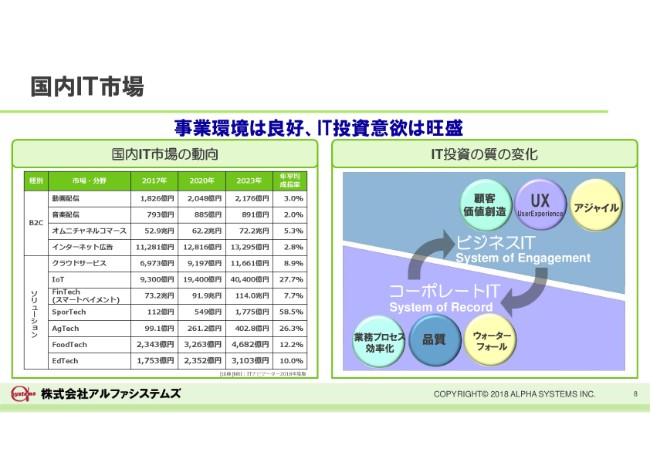

国内IT市場

続いて、当社を取り巻く事業環境についてご説明いたします。ご覧いただいているスライド、画面左は野村総合研究所発表のITナビゲーター2018年度版からの抜粋であります。国内IT市場は、近年大変良好な環境にあることはご存知のとおりですが、それに加えて、X-Tech、IoTといった新たな切り口で市場が拡大し、業種を問わず、さまざまな分野でビジネスが広がっています。

X-Tech市場の拡大に伴い、企業のIT投資は、業務効率化から新たなビジネス価値創出へ変わりつつあります。成長する国内IT市場においてはAWS、Azure、Google Cloud Platformといった、進化したクラウドサービスの上に、アジャイル開発で試行錯誤を繰り返しながら、顧客のビジネスに新たな付加価値を提供するビジネスITへの投資が拡大しています。

これに加え、従来型の基幹業務システムに代表されるコーポレートITのマーケットも依然として活況であり、顧客要望に応じて、両社の融合を図りつつ、最適なソリューションを提案していくことが肝要となっています。

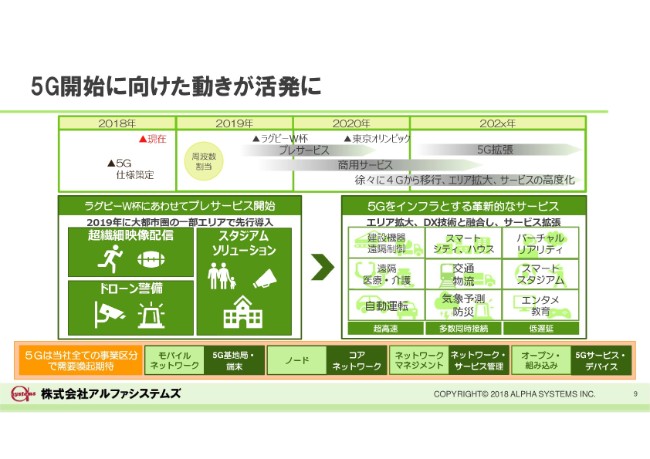

5G開始に向けた動きが活発に

5Gに関してご説明いたします。本年6月14日に標準仕様の策定が完了し、携帯キャリア各社から、実用化を2019年へ前倒しする計画が発表されました。今後は総務省による周波数の割り当てや、通信キャリアでのサービス開発に向けた準備が急ピッチで進められます。

それに伴い、ネットワークサービスの高度化に対応するための管理システム需要や、さらに増大するトラフィックを支える基盤ネットワークの増強など、さまざまな事業領域での開発需要が期待できます。

また、通信インフラとしての5Gは、超高速、超低遅延、多数同時接続といった特徴を生かしたさまざまなサービス、自動運転、防災、建設機械の遠隔制御、遠隔医療、交通・物流、スマートスタジアム、バーチャルリアリティ等、これらのサービスが花開く基盤を提供するものであります。

5Gの世の中への展開は、手堅く進められておりまして、現状では5Gに絡んだ商談は低調な状況となっています。しかしながら、商用のサービスシステムや、本格的な5Gシステムの通信インフラ部分はもとより、その上に花開くさまざまなサービスの領域でも、早晩、当社の活躍の場が広がると大いに期待しているところであります。

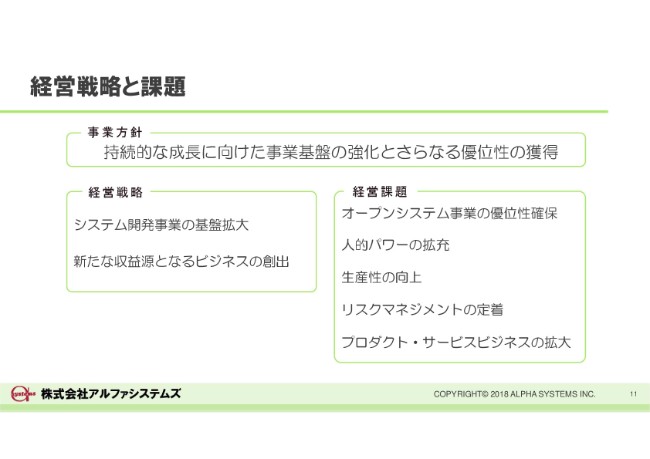

経営戦略と課題

次に、これらの一般的な事業環境を踏まえて、当社の経営課題への対応状況についてご説明いたします。

今期の事業方針、経営戦略、経営課題を示します。

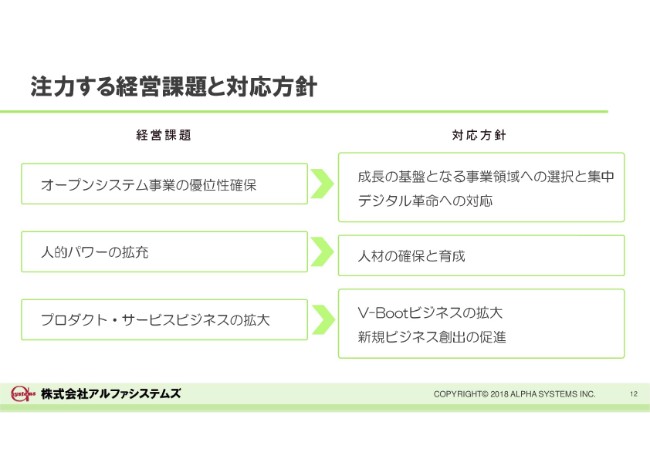

注力する経営課題と対応方針

そして今期、とくに注力する経営課題とその対応方針について、オープンシステム事業の優位性確保につきましては、成長の基盤となる事業領域への選択と集中とデジタル革命への対応。人的パワーの拡充につきましては、人材の確保と育成。プロダクト・サービスビジネスの拡大につきましては、V-Bootビジネスの拡大と、新規ビジネス創出の促進について、現在までの取り組み状況をご説明申し上げます。

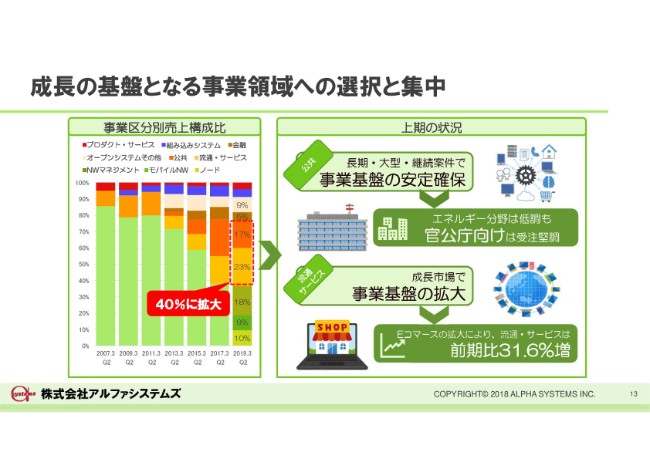

成長の基盤となる事業領域への選択と集中

拡大傾向にあるオープンシステム事業は、売上比率で54パーセントを超える規模に成長いたしました。現在当社は、このオープンシステム事業における課題を成長の基盤となる事業領域への選択と集中として、公共と流通サービス分野に力点を置いて進めています。

公共分野は長期大型プロジェクトが多く、当社の経験が生かせる分野であるとともに、業務量の安定的な確保に欠かせない領域であります。また、流通サービスはEコマースやネットビジネスといった成長性が高く、市場も巨大な領域を含んだ分野です。先端技術が適用されやすい分野でもあり、注力して進めています。前期末、両者合わせた売上比率は37パーセントでしたが、中間期は40パーセントに拡大しました。

公共分野はエネルギー関連が低調で、前期比マイナスとなっておりますが、官公庁向け案件は堅調に受注が進んでおり、事業の安定化に寄与しています。流通サービス分野は今中間期も前期比で31.6パーセント増加、全体に占める売上比率は23パーセントとなり、事業区分の中で最大となりました。引き続き、両分野の案件を積極的に取り込み、事業基盤の拡大に努めてまいります。

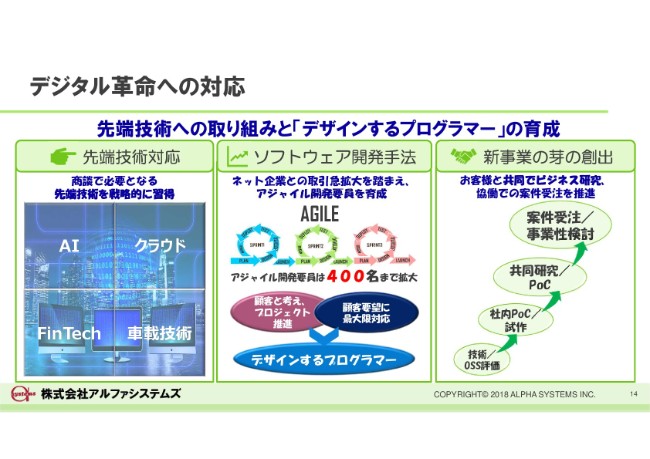

デジタル革命への対応

デジタル革命の潮流と、さらに加速するビジネスのスピードに対応するため、当社では開発推進部という組織を設け、先端技術への取り組みと、デジタル時代を生き抜く技術者の理想像として掲げた、デザインするプログラマーの育成を推進しております。

まず先端技術への対応として、今後の商談で必要となるであろうAI、Cloud、FinTech、車載技術を取り上げました。次いで、新しいソフトウェア開発手法として、アジャイル開発を取り上げました。当社では、ネット企業との取引の急拡大を背景に、アジャイル的な開発のニーズが高まっています。

また、アジャイル開発は、顧客とともに考え、プロジェクトを推進し、顧客要望に最大限対応するという特長があり、デザインするプログラマーが具現化されたかたちの1つと考えられます。すでに、アジャイル的な開発に従事している人材は400名に達していますが、今後のさらなるオープン分野の拡大に備え、アジャイル開発手法の習得と開発現場への展開をスクラムマスターなどの資格取得も含めて推進してまいります。

最後に、新事業の芽の創出についてです。当初は企画やOSS等の評価から始まり、次いで、顧客と協同でのPoC案件への参画、現在では、顧客とともに勉強しながら本格開発へ参画するといった商談も出てきています。企画の固まり具合、OSSが世の中に出回る時期、顧客の計画によって、取り組む内容、時期に柔軟に対応して進めています。

具体的には、AI活用の調査やAI技術の育成、FinTechに関する共同研究など、徐々に成果が出始めています。また、自動運転に代表されるモビリティ関連技術。とくに車載ニーズでは、技術調査や開発フレームワークの社内展開のほか、まだ規模は大きくないものの、新規商流の開拓を具体的に進めており、新たな成長の方向として、取り組んでいるところでございます。

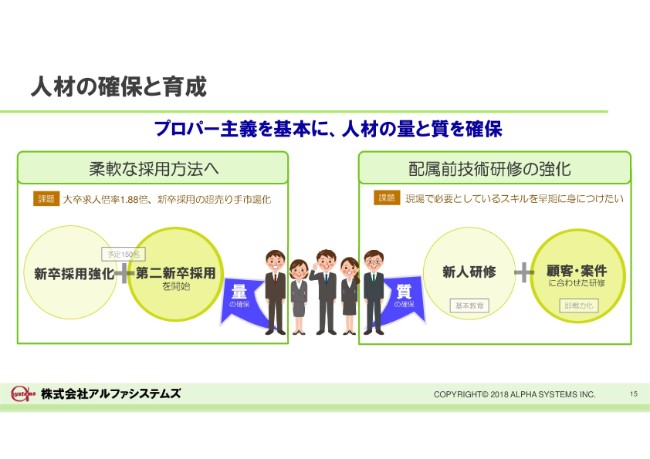

人材の確保と育成

人材の確保と育成についてです。ソフトウェア開発ビジネスは、人的パワーが顧客の信頼の源泉であります。当社はプロパー主義、すなわち自社内に技術を蓄えること、また高い技術を持った人の力で応えています。育成には、知識、実践、仕事への向き合い方の伝授等、時間が必要となるため、人材の確保については新卒採用を中心に考えています。

環境条件としては、バブル期を超える超売り手市場であり、当社の採用活動も、当初の予測以上に苦戦を強いられました。そこで、第二新卒採用を8月から開始し、目標に近づけるよう活動中であります。さらに、通年採用の可能性についても検討を進めています。

また、人材の育成では、とくに新人教育に力を入れました。従来からの新人研修に加えて、開発現場での業務スキルや顧客のニーズに合わせた研修を推進しています。この取り組みの結果、新人の早期プロジェクト配属や新規プロジェクトの立ち上げ早期化が実現し、中間期の営業利益率の向上にも貢献いたしました。

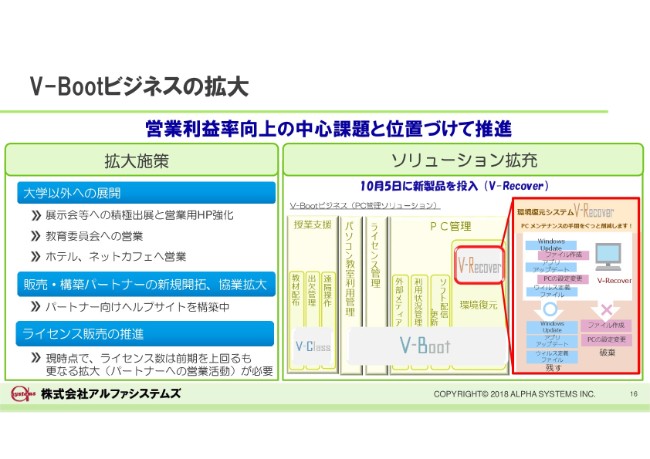

V-Bootビジネスの拡大

V-Bootビジネスにつきましては、とにかく拡大であります。まず大学以外への展開については、すでに一般法人からの引き合いも複数件寄せられており、利用シーンの異なるPC管理の効率化のニーズをしっかりと把握し、受注につなげてまいります。

販売構築パートナーの新規開拓、協業拡大については、ネックとなっている問い合わせ工数の削減に対応すべく、パートナー向けヘルプサイトの構築を進めており、さらに拡大を図ってまいります。

ライセンス販売につきましては、販売したライセンス数は前期を上回りました。さらなる販売数の増大のためには販売パートナーとの協業体制の強化が必須であり、パートナー向けの営業活動に力を入れているところであります。

さらにソリューションとしての厚みを加えるため、V-Recoverをラインナップに加えました。この製品はV-Bootが持つさまざまな機能のうち、環境復元機能のみを実現したソフトウェアとなっており、オーバースペックを理由にV-Bootを採用いただけなかったお客さまにも、改めて検討していただけるのではないかと期待しております。

新規ビジネス創出の促進

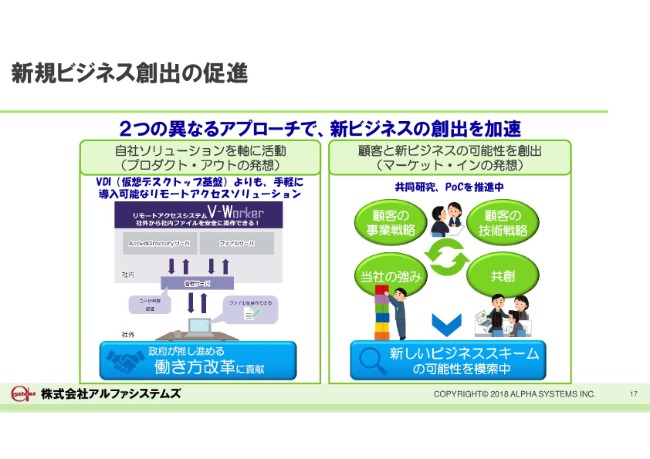

V-Bootに続く新規ビジネスにつきましては、自社技術、自社ソリューションを軸にしたプロダクトアウト、顧客とともに新ビジネスの可能性を探るマーケットインという2つの方向から進めています。

前者について、V-Workerを製品化いたしました。データレスPCとも呼ばれるジャンルの製品でありまして、持ち歩き用のPC内にデータファイルを残さずに、社内のファイルサーバーに格納されたファイルの編集を実現するというテレワーク製品です。多様な働き方が求められる現在の日本における働き方改革にマッチした商品だと考えています。

後者につきましては、デジタル革命への対応の項でご説明したとおり、共同研究、PoC、お試し案件の受注等が着々と進んでいます。一方、本格ビジネス、新たなビジネススキームについては、可能性について模索しているという状況です。

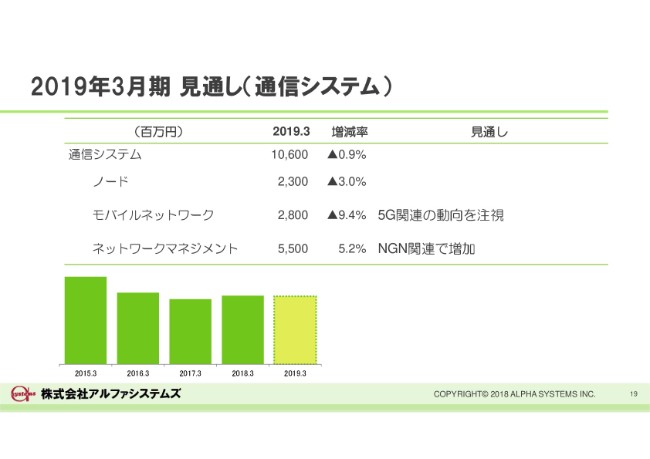

2019年3月期 見通し(通信システム)

2019年3月期の通期見通しについてご説明申し上げます。

まず、通信システムでございます。ノードの売上は23億円、前期比3.0パーセントの減少を見込んでおります。モバイルネットワークは5G開発への期待、非常に大きいのでありますが、本格展開は来期以降と判断して、期初の予想どおり、前期比9.4パーセントの減少を見込んでいます。ネットワークマネジメントについては、NGN関連で堅調な受注を予想し、売上高は55億円、5.2パーセントの増加を見込んでいます。

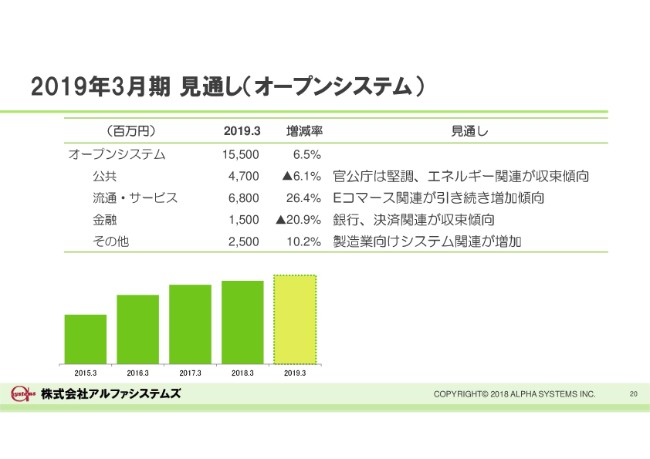

2019年3月期 見通し(オープンシステム)

オープンシステムは期初予想のとおり、売上高155億円、前期比6.5パーセントの増加を見込んでいます。公共分野は官公庁が堅調なものの、エネルギー関連の収束が続き、売上高は47億円、前期比6.1パーセント減を見込んでおります。

流通・サービス分野は引き続きEコマース、ネットビジネス関連が増加し、売上高68億円、前期比26.4パーセント増を見込んでいます。金融分野は、銀行、決済関連の収束傾向が続き、売上高は15億円、前期比20.9パーセント減を見込んでいます。その他の分野は製造業向けシステム関連が増加し、売上高25億円、前期比10.2パーセント増を見込んでおります。

組み込みシステムでございます。OA機器関連が引き続き減少し、期初予想のとおり売上高は14億円、前期比4.8パーセント減を見込んでいます。

プロダクト・サービス、その他の事業としての区分ですが、プロダクト・サービスにつきましては前期に引き続きV-Bootビジネスをはじめとした文教ソリューションに注力してまいります。また、新製品の投入によりまして、市場拡大も図ってまいります。今期の売上見通しにつきましては、期初予想のとおり12億円、前期比14.9パーセント増を予想しています。

以上をまとめまして、売上高287億円、前期比3.4パーセント増、営業利益29億円、前期比2.2パーセント増、営業利益率10.1パーセントでございます。説明は以上でございます。

下期につきましても、上期同様、高い稼働でのスタートとなっています。ソフトウェア開発事業と文教ソリューションを着実に進めるとともに、技術・ビジネスの新しい流れを捉えて新ビジネス創出へ向けた活動も推進してまいります。今後とも、より一層のご支援を賜りますよう、よろしくお願い申し上げます。ありがとうございました。