2018年11月1日に行われた、株式会社三菱ケミカルホールディングス2019年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社三菱ケミカルホールディングス 執行役員 経営管理室長 大木基裕 氏

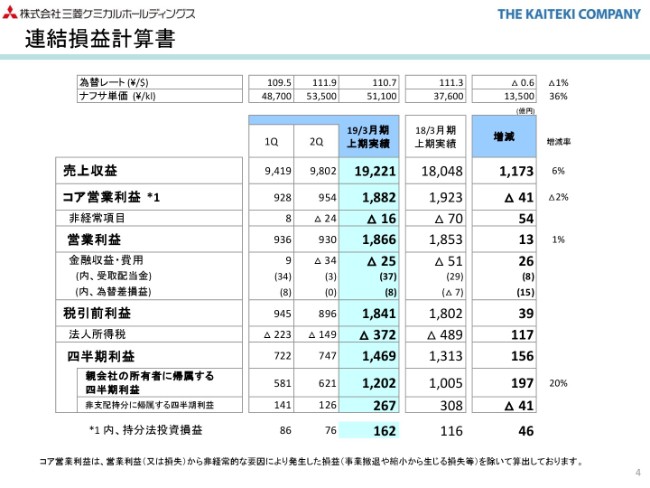

連結損益計算書

大木基裕氏:三菱ケミカルホールディングスの大木でございます。常日頃より、大変お世話になっております。また本日は、みなさまご多忙の中、当社ネットカンファレンスにご参加いただきありがとうございます。

それでは、2019年3月期第2四半期の決算につきましてご説明いたします。ページをめくっていただき、4ページ目をご覧ください。

連結損益計算書でございます。2019年3月期上期は、為替レートは前年同期比60銭円高の110円70銭となりました。また、ナフサ価格は前年同期比1万3,500円上昇し、5万1,100円となりました。

この結果、売上収益は1兆9,221億円と前年同期比1,173億円、6パーセントの増収となりました。増収の主な要因でございますが、為替は円高で27億円ほどマイナスとなりましたが、価格面でプラス890億円、数量面でプラス310億円という結果となりました。

価格面におきましては、ナフサ価格の上昇にともなう販売価格の上昇や、MMAの市況上昇によるものであり、数量面は定期修繕の影響やスマホ需要減にともなう光学用フィルムの販売減はあるものの、高機能エンジニアリングプラスチック、電池材料および産業ガスでの販売数量増によるものであります。なお、売上収益1兆9,221億円は、上期としても過去最高であります。

続きまして、コア営業利益でございます。1,882億円と、前年同期に比べ41億円ほど減益となっております。事業別セグメントの概況につきましては、後ほどご説明いたします。

非経常項目につきましては、当上期はマイナス16億円となり、前年同期にはケミカル3社統合関連費用のマイナス24億円等がありましたので、前年同期に比べ54億円ほど費用が減少しております。こちらも主な内容につきましては、後ほどご説明いたします。

この結果、営業利益は1,866億円と、前年同期に比べ13億円増益となります。

金融収益・費用につきましては、マイナス25億円の費用となり、前年同期に比べ26億円、収益が向上しております。この主な内容は、グループ外からの受取配当金が前年同期に比べて8億円増加したこと、また、為替差損益が前年同期はマイナス7億円の為替差損でしたが、当上期は8億円の為替差益でありました。そのことによりまして、金融収益・費用としては、前年同期に比べ26億円向上しております。

この結果、税引前利益は1,841億円となりました。

法人所得税でございますが、マイナス372億円と、税引前に対し20パーセントほどと実効税率より低くなっておりますが、これは低税率国の在外子会社や持分法関連会社の業績が好調であったこと等によるものであり、前年同期比で法人所得税が117億円減少しておりますのも、この影響によるものが主な要因でございます。

最終的に、上期利益は1,469億円。親会社の所有者に帰属する上期利益は1,202億円と、前年同期に比べ20パーセント増、197億円の増益となりました。なお、1,202億円の親会社の所有者に帰属する上期利益は、上期としては過去最高益であります。

また、このコア営業利益に含まれます持分法投資損益につきましては162億円と、前年同期比46億円増益となり、主にはMMA事業や高機能エンジニアリングプラスチック事業を行っております関連会社の増益によるものであります。

事業セグメント別 売上収益及びコア営業利益

次のページにまいります。

事業セグメント別売上収益・コア営業利益の状況でございますが、売上収益につきましてはヘルスケアセグメントを除き、前年同期に比べ増収となりました。

一方、コア営業利益につきましては各セグメントごとに状況が異なっておりまして、MMAや炭素、機能化学は市況上昇による増益、機能部材は原料価格上昇やスマホ需要減により減益、石化は定期修繕の規模差等で減益、産業ガスは欧州事業買収関連費用の計上がございましたことで減益、ヘルスケアは薬価改定やRD費の増加で減益となっております。セグメントの概況につきましては、後ほどご説明いたします。

あと、前回のネットカンファレンスにおきましてご質問があり、それにお答えしたこともあることからフォローするかたちで、第1四半期実績から第2四半期実績へのコア営業利益の推移について、概況をご説明いたします。

機能部材につきましては、第1四半期の143億円から第2四半期の106億円に、37億円減益となっておりますが、主な要因は、高機能エンジニアリングプラスチックでの欧米夏期休暇といった季節要因に加え、半導体関連需要の減速が見られたこと。また、光学用ポリエステルフィルムでの火災事故の影響および、包装フィルム等での原料高などによるものであります。

機能化学は、フェノール・ポリカーボネートチェーンの定期修繕が空けたことや、電池材料の増販はあるものの、ポリカーボネートの市況等により、第1四半期から第2四半期においては微増となっております。

続きまして、MMAでございます。第1四半期に定期修繕が集中しておりましたが、これが解消したことや市況の上昇等により、増益となっております。石化でございますが、第1四半期の3億円から第2四半期は85億円に、82億円増益となっておりますが、この主な要因は鹿島工場での定期修繕が空けたことや、昨年発生いたしましたポリプロピレンのトラブルの影響が低減したことによるものであります。

炭素でございますが、第1四半期・第2四半期ともに56億円と増減はございませんが、ニードルコークスで国内向け価格を第2四半期で改定しており、売買差は改善されましたが、ニードルコークスで第2四半期に臨修を行ったこと、またコークスで西日本豪雨の影響等もあり、損益増減が相殺されております。

産業ガスにつきましては、第2四半期で増収となっておりますが、先ほどでご説明しましたが、欧州事業買収関連費用を計上したこともあり、損益としては微増となっております。

ヘルスケアにつきましては、国内医薬品の一部減配やRD費・販管費の増加により、減益となっております。

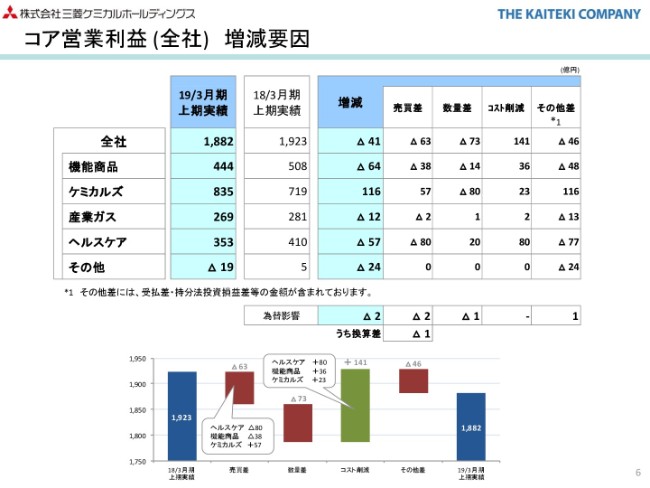

コア営業利益(全社)増減要因

1ページめくっていただきまして、コア営業利益の全社の増減について、ご説明申し上げます。

コア営業利益の全社ベースの増減要因ですが、前年同期比41億円減益の要因は、全社ベースで申し上げますと、売買差でマイナス63億円、数量差でマイナス73億円、コスト削減でプラス141億円、その他差でマイナス46億円であります。

売買差はマイナス63億円となっておりますが、ケミカルズでMMAの市況上昇等でプラス57億円となる一方、ヘルスケアの薬価改定等でマイナス80億円、機能部材の原料価格上昇にともなう売買差の縮小等でマイナス38億円となっております。

数量差につきましては、ヘルスケアで米国「ラジカヴァ」の販売競争によりプラス20億円となりましたが、ケミカルズでの定期修繕の規模差やポリプロピレン鹿島トラブルの影響等で、マイナス80億円。

機能商品で、スマホ需要減等にともなう光学用フィルム販売減などでマイナス14億円となり、全社ベースではマイナス73億円となっております。コスト削減は141億円のプラスと、ヘルスケアでの業務生産性改革にともなう販管費の削減を中心に、早期の目標である200億円を超えるペースで進展してきております。

その他差は46億円のマイナスでございますが、機能商品マイナス48億円につきましては、フェノール・ポリカーボネートでの定期修繕にともなう修繕費や、UK生産対応費用および労務費委託費の増加によるものであります。

ケミカルズのプラス116億円につきましては、主に受払差。産業ガスマイナス13億円につきましては、欧州事業買収関連費用の計上。ヘルスケアやその他につきましては、主に研究開発費の増加によるものであります。

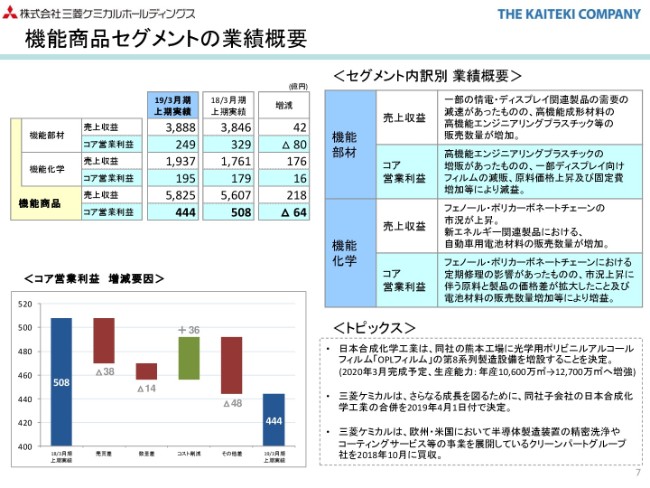

機能商品セグメントの業績概要

続きまして、各セグメントの業績概要についてご説明申し上げます。

機能商品セグメントでございますが、売上は5,825億円と、前年同期比218億円の増収。コア営業利益は444億円と、前年同期比64億円の減益となりました。

サブセグメント別に見てまいりますと、機能部材は売上が3,888億円、コア営業利益が249億円と、前年同期に比べ42億円の増収となったものの、コア営業利益はマイナス80億円の減益となりました。

機能部材の概況としては、高機能エンジニアリングプラスチックの販売数量は増加したものの、総じて原料価格の上昇により売買差が縮小したことや、中国を中心としたスマホ市場の落ち込みに伴う光学用フィルムの一部で販売数が減少したことに加え、光学用フィルムのインドネシアおよび中国無錫の工場において、第2四半期で火災事故が発生したこと等により、前年同期比減益となりました。

なお、光学用フィルム火災事故について補足説明いたしますと、(2018年)7月にインドネシアのポリエステルフィルム工場で、火災事故が発生しています。また、8月には中国無錫のポリエステルフィルム工場でも火災事故が発生いたしました。現在、両工場とも生産出荷を停止しており、お客さまへのご迷惑を最小限にとどめるよう、他の拠点で保有する在庫転用や代替生産について、調査・調整を行っています。

続きまして、機能化学につきましては、売上が1,937億円、コア営業利益が195億円と、前年同期比176億円の増収、コア営業利益はプラス16億円の増益となりました。機能化学の概況としては、フェノール・ポリカーボネートチェーンにおける定期修繕の影響があったものの、市況上昇により売買差が拡大したことや、自動車用電池材料の販売数量が増加したこと等により、前年同期比増益となりました。

機能商品セグメントにおけるコア営業利益の増減要因グラフを、若干補足説明いたしますと、売買差マイナス38億円は、主に機能部材における原料価格上昇に伴う売買差の縮小で、概ねマイナス55億円。フェノール・ポリカーボネートチェーンにおける市況上昇等でプラスの20億円が、主な要因でございます。

数量差のマイナス14億円は、主に機能材料におけるスマホ需要減少に伴う光学用フィルムの減販によるものであり、機能化学においては、フェノール・ポリカーボネートチェーンにおける定期修繕の影響を、電池材料の増販等でカバーした結果となっています。

その他差は、受払差や持分法投資損益の増益要因はあるものの、定期修繕に伴う修繕費の増加、英国での電解液事業再立ち上げに伴う費用、および労務費・賞与の増加等によるものであります。

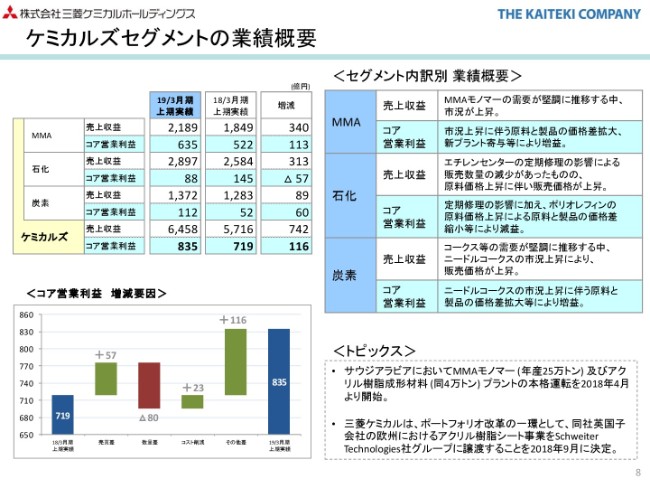

ケミカルズセグメントの業績概要

続きまして、ケミカルズセグメントについてご説明申し上げます。

ケミカルズ全体で売上が6,458億円、コア営業利益が835億円で、前年同期比742億円の増収、116億円の増益となります。

サブセグメント別に見てまいりますと、MMAは売上が2,189億円、コア営業利益が635億円と、前年同期比340億円の増収、113億円の増益となりました。この主な要因は、需要が堅調に推移する中、定期修繕が集中したことに伴う減販があったものの、サウジアラビアの新プラントが本年(2018年)4月より寄与したことや市況が上昇したことにより、増益となります。

なお、MMAの市況でございますが、前年上期は平均2,246ドル、当上期は平均2,651ドル、足下につきましては2,570ドル前後で推移しています。

また、フォース・マジュール等の状況でございますが、米国は足下の在庫低水準や10月に定期修繕を行う関係上、在庫を確保するため、6月1日よりセールスコントロールを実施していましたが、9月30日で解除しています。

また、ヨーロッパにつきましては、定期修繕が当初計画より長引き、立ち上げが遅れたため、5月10日にいったんフォース・マジュールを宣言。その後、6月14日に解除し、セールスコントロールを継続していましたが、10月現在は通常の販売に戻しています。

石化につきましては、売上が2,897億円、コア営業利益が88億円と、前年上期比313億円の増収、57億円の減益となりました。増収の主な要因は、鹿島でのエチレンセンターでの定期修繕の影響による販売数量の減少はあるものの、ナフサ価格の上昇に伴い販売価格が上昇したこと等によるものであります。

また、減益の主な要因は、定期修繕の規模差に加え、昨年(2017年)9月に発生した日本ポリプロ社鹿島工場のポリプロピレン製造設備トラブルの影響や、ポリオレフィンでのナフサ価格上昇に伴う売買差の縮小等によるものであります。

炭素につきましては、売上が1,372億円、コア営業利益が112億円と、前年上期比プラス89億円の増収、プラス60億円の増益となりました。この主な要因は、コークスの需要が堅調の中、ニードルコークスの市況上昇等によるものであります。

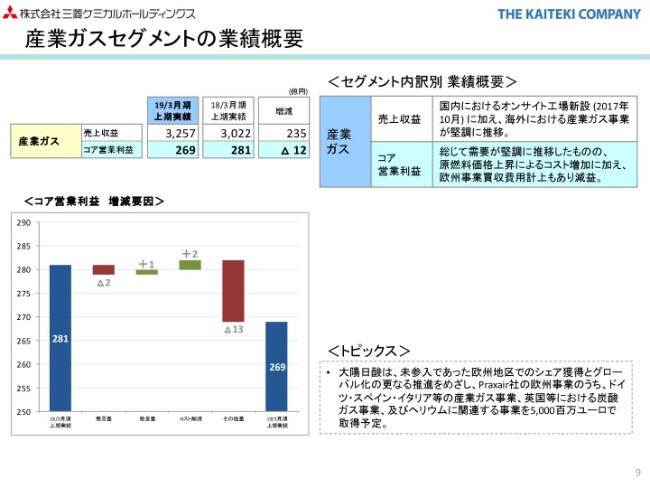

産業ガスセグメントの業績概要

続きまして、産業ガスセグメントの概況についてご説明申し上げます。

売上高は3,257億円、コア営業利益は269億円と、前年上期比235億円の増収、コア営業利益は12億円の減益となりました。

売上は、国内でのオンサイト工場新設等により増収となっています。コア営業利益につきましては、需要は堅調に推移する中、原燃料コストの増加や、前年同期に大型工事案件の計上等があったことに加え、先ほどもご説明していますが、欧州事業買収関連費用を13億円計上したことにより、前年同期比減益となっています。

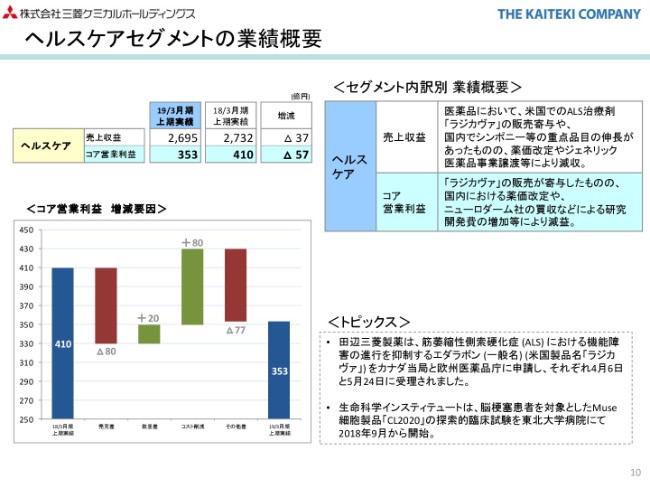

ヘルスケアセグメントの業績概要

続きまして、ヘルスケアセグメントの概況についてご説明申し上げます。

ヘルスケアセグメントの概況ですが、売上は2,695億円、コア営業利益は353億円と、前年上期と比べ37億円の減収、57億円の減益となっています。

売上は、米国での「ラジカヴァ」販売の寄与や、国内でのシンポニー等重点品目の販売が伸びたものの、やはり薬価改定の影響やジェネリック医薬品事業の譲渡等もあり、減収となりました。

コア営業利益につきましては、薬価改定等による影響を「ラジカヴァ」やシンポニー等の販売増や、業務生産性改善によるコスト削減でカバーしたものの、ニューロダーム社の買収等による研究開発費の増加等により、減益となりました。

非経常項目

1ページめくっていただきまして、非経常項目についてご説明申し上げます。

当上期の非経常項目は、マイナス16億円の費用となり、前年上期に比べ54億円費用が減少しています。

当上期の主な内容は、固定資産の売却益でプラスの24億円、固定資産除売却損でマイナス26億円、減損損失でマイナス9億円であります。

固定資産売却益につきましては、主に遊休の社宅用地の売却等であります。また、固定資産除売却損は、計画的によくなってきています黒崎・四日市・直江津工場等による不要設備の撤去費であります。

減損損失につきましては、第1四半期もご説明していますが、アクア事業における構造改革費用等であります。

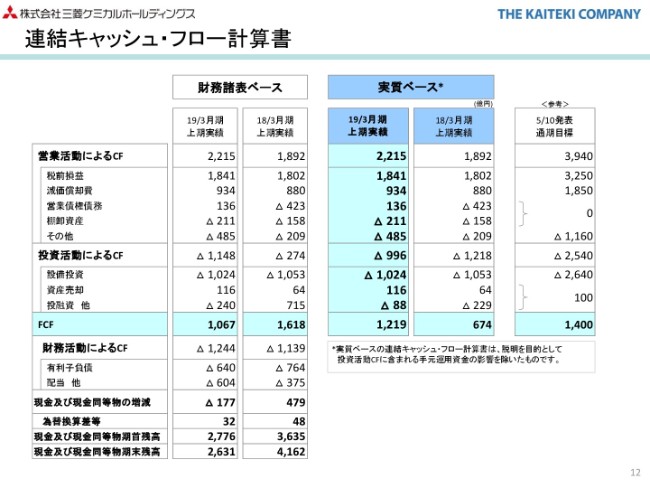

連結キャッシュ・フロー計算書

続きまして、連結キャッシュ・フロー計算書についてご説明申し上げます。

真ん中の実質ベースでご説明いたしますと、当上期のフリー・キャッシュ・フローは1,219億円のキャッシュ・インとなり、その内訳は、営業キャッシュ・フローで2,215億円のキャッシュ・イン、投資キャッシュ・フローで996億円のキャッシュ・アウトであります。

営業キャッシュ・フローにつきましては、税前利益や減価償却費以外に、その他でマイナス485億円のキャッシュ・アウトとなっていますが、これは前期の業績が非常に好調であったため、税金の支出が増加したものであります。

投資キャッシュ・フローについては、設備投資でマイナス996億円。大型の投資案件はございません。生産確保や合理化等の投資が中心であり、投資としては三菱ケミカルで320億円ほど、大陽日酸グループで312億円ほどの支出がございます。また、資産売却の116億円につきましては、非経常項目で説明いたしました遊休土地の売却や、政策保有株式の見直しに伴う売却によるものであります。

財務キャッシュ・フローにつきましては、期末配当金の支払いや自己株の取得の200億円を含め、604億円を支出し、有利子負債としては640億円減少しています。

連結財政状態計算書

続きまして、連結財政状態計算書についてご説明申し上げます。

当上期の総資産は4兆7,967億円と、前期末に比べ953億円増加しています。増減の主な要因は為替の影響でございまして、前期末(2018年)3月末106円20銭であったところが、当上期末の9月末は113円60銭となっており、7円40銭ほど円安となった関係で、換算差で660億円増加しています。実質的な増加の主な内容は、棚卸資産で190億円増加したことによるものであります。

当上期末の有利子負債は、1兆5,669億円。前期末に比べ392億円減少していますが、為替換算の影響で248億円増加していまして、先ほどキャッシュ・フローでご説明いたしましたとおり、実質的な減少はマイナス640億円であります。

ネット有利子負債残高は、1兆956億円となります。当上期末時点でのD/Eレシオは0.78で、前期末に比べ0.11低下しており、自己資本比率は29.1パーセントということで、前期末に比べ1.8パーセント向上しています。

以上が、2019年3月期第2四半期決算の概況のご説明となります。

業績予想 連結損益計算書

続きまして、本日(2018年11月1日)公表しました2019年3月期通期業績予想修正について、ご説明いたします。15ページ目をご覧ください。2019年3月期通期業績予想の損益計算書について、ご説明いたします。

まず、今回予想の前提でございますが、下期の為替は110円としています。また、ナフサ価格につきましては、足元の余剰感から、短期的には軟調に推移するかもしれませんが、定期修繕明けから本番に向けて徐々に強含むと見ており、5万8,000円を想定しています。通期では、当期は5万4,600円ということで、年初の予想に比べ4,600円ほど、ナフサ価格が上昇するという前提での予想でございます。

売上収益は4兆400億円と、期首予想に比べて1,100億円ほどの増収を見込んでいます。主な要因は、ナフサ価格の上昇やMMA・炭素製品等の市況が、期初想定より高めに推移する見込みであることによります。

コア営業利益につきましては3,680億円と、期首予想に比べ、130億円の上方修正を見込んでいます。事業セグメント別の概況につきましては、後ほどご説明いたします。

ボトムラインであります、親会社の所有者に帰属する当期利益は2,130億円と、期首予想に比べて290億円、15.8パーセント増益を見込んでおり、この数値は前期実績であります2,118億円を、若干上回る予想であります。

この予想どおりとなりますと、売上収益ならびにボトムラインであります親会社の所有者に帰属する当期利益は、過去最高となる見込みでございます。

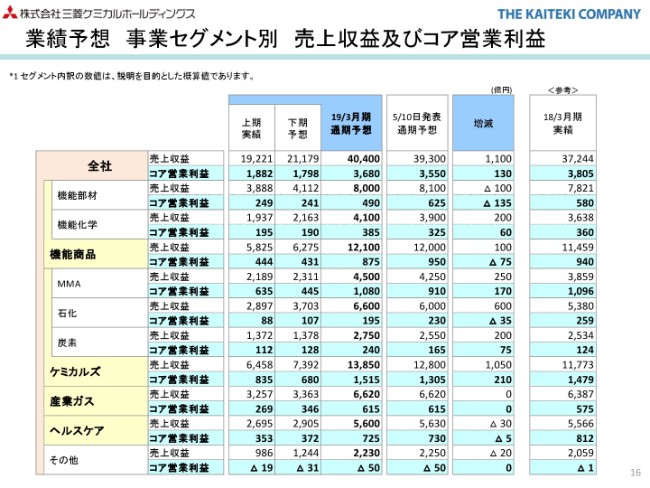

業績予想 事業セグメント別 売上収益及びコア営業利益

事業別の概況につきましては、次のページにてご説明いたします。業績予想におけます、事業セグメント別売上収益およびコア営業利益の予想でございます。

サブセグメント別に見てまいります。機能部材については、総じて原料価格が上昇し、原料と製品の価格差が縮小することに加え、光学用フィルムにおける中国スマホの需要減や、インドネシア・中国無錫での火災事故の影響等により、下方に修正しています。

なお、光学用ポリエステルフィルム2工場の火災事故の影響でございますが、当該設備は、当社全体の光学用ポリエステルフィルムの生産能力の約15パーセントを占めていまして、両工場ともに設備復旧には時間を要する見込みであり、当期中の稼働は困難で、減販となる見込みでございます。このあたりを含めまして、下期の予想を織り込んでいます。

機能化学については、フェノール・ポリカーボネートチェーンの市況が足元は下落傾向にあるものの、上期は想定以上に市況が上昇したことや、自動車用電池材料の販売数量が好調に推移する見通しであることから、上方に修正しています。

MMAでございますが、市況は期初想定より高値で推移する見込みであることから、期初予想に対しては上方に修正しています。MMAの市況でございますが、(2018年)8月まで高値2,700ドルで推移してきましたが、9月・10月と緩やかに低下し、足元の市況は2,570ドルまで下がってきています。当社としては、下期の市況を2,500ドルと想定して、予想値を見直しています。

また足元で、中国市場では末端需要は非常に底堅いものではありますが、米中貿易摩擦を不安視した先行きの不透明感から、買い控えの傾向が強く出てきており、お客さまが在庫低減に注力している感もあることから、年内は低調な販売となる可能性が高いと見ており、当社としても在庫の適正化を図るべく、有明店において稼動調整を実施し始めています。

このような足元の状況も踏まえて、下期の見通しを見直しています。なおMMAは、コア営業利益の上期から下期への推移でございますが、市況低下やクリスマス休暇や春節等、不需要期に入ることによる数量減に加え、ただいまご説明しました足元の米中貿易摩擦を不安視した、心理面からの買い控えによる減販等による減益を、予想に織り込んでいます。

石化については、ナフサ価格上昇局面では、ポリオレフィンで原料と製品の価格差が縮小してしまうことや、昨年(2017年)9月に発生したポリプロピレントラブル影響が、期初の想定を上回ることが見込まれること等から、業績見通しを下方に修正しています。

炭素については、コークス需要が堅調に推移することに加え、ニードルコークスの市況も期初想定より上昇していることより、業績見通しを上方に修正しています。

産業ガスにつきましては、期初予想と同様の業績を見込んでいます。なお、欧州事業買収の業績に与える影響は、今回織り込んでいません。

ヘルスケアについても、概ね期初予想と同様の業績を見込んでいますが、再生医療製品でありますMuse細胞製剤の研究開発が進展していまして、期初想定より若干、研究開発費が増加する見込みでございますので、今回の予想にその分を織り込んでいます。

配当の状況

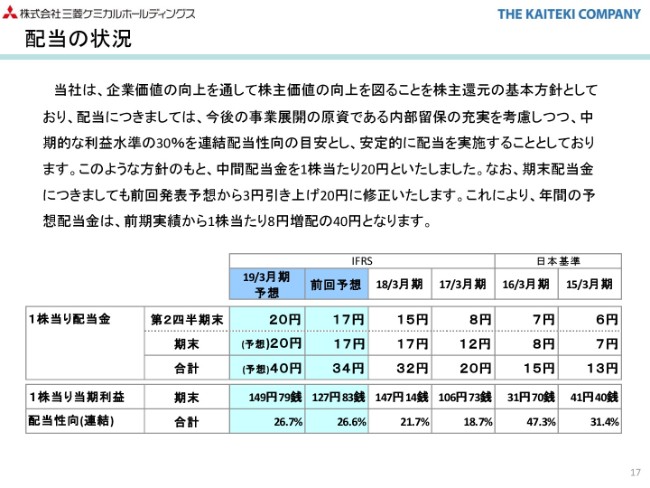

最後に、配当の状況についてご説明申し上げます。

中間配当でございますが、当社は本日(2018年11月1日)開催の取締役会におきまして、当社の配当方針および今後の事業展開などを総合的に勘案し、2018年9月30日を基準日とする中間配当金を、前回発表予想から1株当たり3円引き上げ、1株20円の中間配当を行うことを決議いたしました。

また、期末配当金予想についても、前回配当予想から3円引き上げ、20円に修正しています。これにより、年間の予想配当金は、前期実績から1株当たり8円増配の40円となる見込みであり、今回修正いたします、業績予想値をベースとした連結配当性向は、26.7パーセントとなる見込みでございます。

以上で、ご説明を終わります。