皆さま こんにちは。アセットマネジメントOneで、チーフ・グローバル・ストラテジストを務めます柏原延行です。

震災や台風に伴い、被害を受けられた方々などにお見舞いを申し上げます。

さて、今回の記事のポイントは以下の通りです。

- 足元で、新興国通貨の下落傾向が顕著である。これが、「グローバルな投資環境にリスク・オフ的環境を発生させるような通貨危機」にまで至るかを見極める必要がある。

- 通貨危機の本質は、「新興国通貨の短期間での大幅な価値の減少などにより、米ドル建ての債務が返済不能に陥ること」などにより、通貨危機に見舞われた国の通常の経済活動などが困難になることであると考えるため、通貨危機が発生すれば、世界の投資環境はリスク・オフ(リスク回避的)にならざるを得ないと思われる。

- 米国における政策金利の引き上げが米国での運用利回りを向上させ、その分資金が、「新興国から流出し、米国へ還流する」というストーリーは分かりやすい。一方で、現在の段階的、緩慢な米政策金利の引き上げが、成長余力のある新興国からの資金の引き上げを決断させるほど影響力の大きなものであるか、否かを判断することは難しい問題。

- この判断のためには、インフレが一定程度抑制できており、(年初来でみた場合)堅調推移を続けるインド株式の動向に注目することも、ひとつの方策であると考える。

トルコにおいては、8月の消費者物価指数は、前年同月比+17.9%に達し、インフレが通貨価値を毀損するという典型的な状況であると思われます。通常は、政策金利の引き上げがひとつの処方箋であると思われますが、通貨の番人たる中央銀行が独立性を発揮できるかについて、投資家は疑義を抱いていると思われます。したがって、トルコ・リラの先行きについては、(自律的な反発はあるにせよ)政治的な動きに依存せざるを得ないと思われます。

新興国通貨の下落は、図表1、2の通り、消費者物価指数(総合、7月)の前年同月比が+4%前半に留まるインドにまで波及し始めており、今後グローバルな投資環境にリスク・オフをもたらすような通貨危機が発生するかを見極める必要がある局面に入った可能性があります。

通貨危機の本質は、新興国通貨の短期間での大幅な価値の減少などにより、「米ドル建ての債務が返済不能に陥ること」や、「米ドル建てで取引されているモノの輸入が難しくなること」などにより、通貨危機に見舞われた国の通常の経済活動などが困難になることであると考えますが、このような状況に新興国が追い込まれたならば、世界の投資環境は、リスク・オフ(リスク回避的)にならざるを得ないと思われます。

米国で政策金利が引き上げられる中、米国での運用利回りが向上し、その分資金が、「新興国から流出し、米国へ還流する」というストーリーは分かりやすいものです。一方で、現在の段階的、緩慢な米政策金利の引き上げが、成長余力のある新興国からの資金の引き上げを決断させるほど影響力の大きなものであるか、否かを判断することは難しい問題であると思われます。

この判断のひとつの参考指標として、私は、インドの株式市場の動きに注目しています。

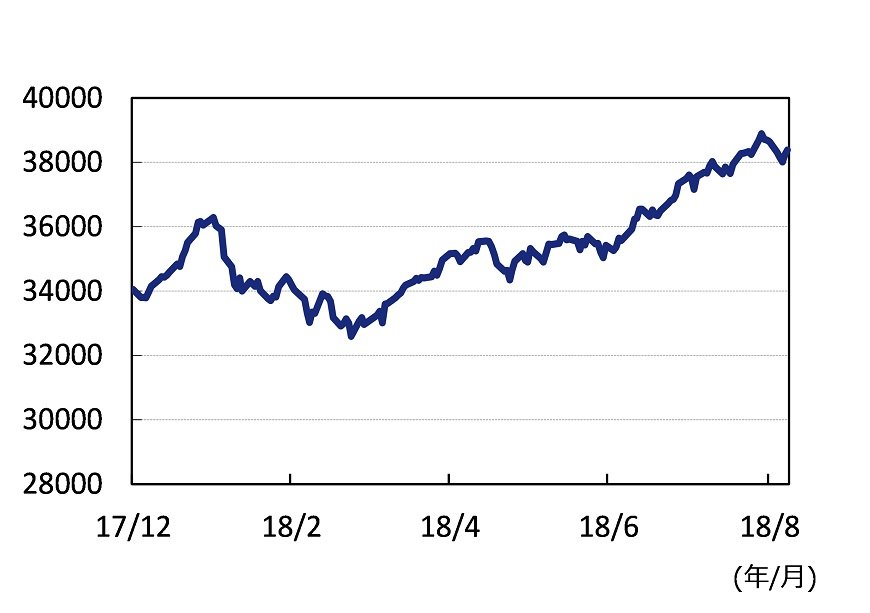

インドの株式市場は、足元で下落しているものの、年初来で見た場合には堅調推移を続けており(図表3)、インドからの資金の流出が始まったとまでは評価できないと考えています。

新興国通貨がトルコ・リラ下落などの影響を受け、連れ安傾向を強めていることは確かですが、今後、個別国の問題ではなく、新興国全体の問題に波及するものであるかを見極めるためには、インフレが一定程度抑制できており、成長余力のあるインドの株式市場動向に注目することも、ひとつの方策であると考えます。

図表3: インド株価指数

2017年12月29日~2018年9月7日:日次

出所:図表2、3とも、ブルームバーグのデータを基にアセットマネジメントOneが作成

*インド株価指数は、S&P/BSE SENSEX

(2018年9月10日 16:00頃執筆)

柏原 延行