2018年5月1日に行われた、双日株式会社2018年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:双日株式会社 代表取締役 専務執行役員 CFO 田中精一 氏

2018年3月期決算説明会

田中精一氏:本日は、当社決算説明ネットカンファレンスにご参加いただき、誠にありがとうございます。

それでは、2018年3月期決算をご説明申し上げます。本日使用する資料は、2018年3月期連結決算発表総合表ならびに、連結決算発表総合表(国際会計基準)補足資料(1)と(2)の、3枚になります。いずれも、事前にインターネット回線を通して、配布させていただいております。それでは始めさせていただきます。

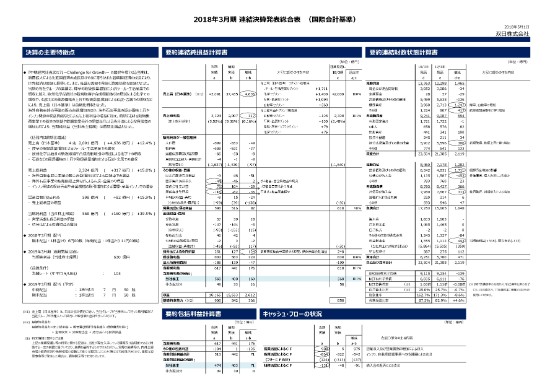

2018年3月期 連結決算発表総合表(国際会計基準)

まず、左方の決算主要特徴点にも記載してございますけれども、「中期経営計画2017」の最終年度となります、2018年3月期決算は、先進国での消費拡大による経済成長の継続、また(それに牽引されて)新興国経済も堅調に推移し、資源価格が高値圏で安定して推移をいたしました。

当社決算におきましても、セグメント別に見ますと、その資源価格の高値圏推移より石炭・金属本部の業績が好調であったこと。また、旺盛な需要を背景として、アジア地域で鋼材などの合成樹脂関連取引が好調であったこと。

また、自動車本部でも海外全地域での自動車販売事業は、堅調に推移したことに加え、環境産業インフラ本部では新規事業の取り組みや、国内外での太陽光発電及び、社会インフラ事業への取り組みの収益貢献により、第3四半期終了時に上方修正を行った業績見通しを、達成することができました。

それでは、お手元の総合表の中ほどにございます、要約連結純損益計算書からご説明を申し上げます。

まず、上段の日本基準でお示ししております売上高は、前期実績に比べ4,636億円増収の4兆2,091億円となりました。右側の備考欄に、セグメント別の増収分の内訳を記載しておりますが、煙草関連の売上のみで1,711億円の増収となった、リテール・生活産業本部。欧州化学品商社の(新規)買収効果がありました。

また、メタノール、レア・アースの価格上昇は、アジアでの合成樹脂取引の好調などで、化学本部も1,400億円の増収。また、石炭・金属の市況上昇、数量増加で石炭・金属本部が1,000億円超の増収となったことなどが寄与しております。

その下の売上総利益でございますが、こちらも前期317億円増益、2,324億円を計上いたしました。右側の備考欄にお示ししております通り、対ロシアなどの新興国での(海外)自動車販売の伸び。さらに、米国部品検査会社の買収効果が寄与した自動車本部が105億円の増益。

また、石炭をはじめとする市況上昇の影響で、石炭・金属本部も100億円の増益となったほか、国内太陽光事業の運転開始や、インフラ関連の開発収益などを計上した環境産業インフラ本部での増益、こちらがその主因でございます。

その下の販売費及び一般管理費は、前期比97億円の費用の増加、1,627億円の費用計上を行っております。この主たるものは、自動車本部及び化学本部での事業買収による、新規連結子会社の販管費増加によるものでございます。

その下の、その他の収益・費用は、右側にお示ししております通り、石油ガス権益の関連損失、あるいは合金鉄権益の減損、こういったものを主因といたしまして、前期比で138億円の費用の増加。NETいたしまして、99億円の費用計上となっております。

以上の結果、営業活動にかかる利益といたしましては、前期比82億円増益、598億円となりました。

その下の金融収益・費用につきましては、インフラ関連取引に関わる貸付金の増加によって受け取りリスクが増加したことにより、金利収支が前年比で15億円改善しております。

金融収益・費用の全体としても、この金利収支の改善が寄与いたしまして、前期比で17億円の改善、NETで46億円の費用計上に留まっております。

その下の持分法による投資損益は、前期比124億円改善の251億円でございました。右側の備考欄にお示ししております通り、前期はブラジルの穀物集荷事業の持分損失の計上がございましたが、その反動によるもの。また、鉄鋼製品販売事業の増益等がその主因でございます。

以上の結果、税引前利益は前期比223億円増益の803億円。こちらから、法人所得税費用を控除した当期純利益は617億円。1行下にブルーのハイライトでお示しをしております、当社株主に帰属いたします当期純利益は、前期比39パーセント増益の568億円となりました。

右側に、本年(2018年)2月に第3四半期決算発表時に上方修正いたしました、通期見通しをお示ししておりますが、560億円に対する達成率は101パーセントとなっております。

それでは、右側の要約連結財政状態計算書をご覧ください。

2018年3月末の総資産は、前期末と比較いたしまして2,119億円の増加、2兆3,504億円となりました。主要な増加要因に丸印を3つほどふっておりますけども、主なものは1番上の丸印でお示ししております通り、煙草、あるいは自動車の棚卸資産の増加によるものでございます。

一方、負債は営業資産の増加に伴いまして、同様に2017年3月末比で1,648億円増加、1兆7,253億円でございました。

資本の部でございますけれども、合計欄の2行上にカッコをして示しております、当社株主に帰属する持ち分をご覧いただきたいと思います。こちらは2017年3月末に比較いたしまして、359億円増加の5,864億円でございました。

主な増加要因といたしましては、先ほどPLのところでご説明いたしました通り、当期純利益568億円から配当支払いを差し引きました443億円が、利益剰余金として増加をしたことによるものでございます。

その下に6つほど主要な経営指標をお伝えしておりますけども、上から3行目にお示ししておりますNET負債倍率も、自己資本の増加及びその一行上にお示ししております通り、NET有利子負債も微減となったことから、2018年3月末のNET負債倍率は1.03倍と、2017年3月末に比べまして、0.08ポイント低下しております。

左下のキャッシュ・フローの状況を、ご覧いただきたいと思います。通期で営業活動によるキャッシュ・フローは、988億円の収入。一方、投資活動によるキャッシュ・フローは、864億円の失調でございました。NETいたしまして、フリー・キャッシュ・フローは、124億円のプラスという結果となっております。これによって中期経営計画2017の3ヶ年での累計フリー・キャッシュ・フローは、471億円のプラスでございました。

それでは左側の決算の主要特徴点の、下3分の1あたりをご覧いただきたいと思います。2018年3月期の配当につきましては、2018年2月の第3四半期決算発表時の上方修正に合わせまして、(1株当たり)1円の増配をお伝えしておりますけれども、本日午前中に開かれました取締役会において、この期末配当については(1株当たり)6円。年間配当について(1株当たり)11円とすることを決議いただいております。

これをもちまして、6月19日に開催予定の株主総会に、この期末配当予定を付議させていただきたいと思っております。

その下の2019年3月期の通期業績見通しにつきましては、後ほど補足資料の2でご説明を申し上げます。

一番下の、2019年3月期の配当予定でございますけれども、これらの中計での連結配当性向は、25パーセント程度とさせていただいておりましたが、今年度を初年度といたします「中期経営計画2020」では、その連結配当性向を30パーセント程度に引き上げさせていただいております。

その結果は後ほどご説明いたします、2018年度の連結当期利益見通しに連結配当性向30パーセントを加味いたしまして、年間配当といたしましては15円、中間・期末それぞれ75円とさせていただく予定でございます。

それでは、1枚おめくりください。

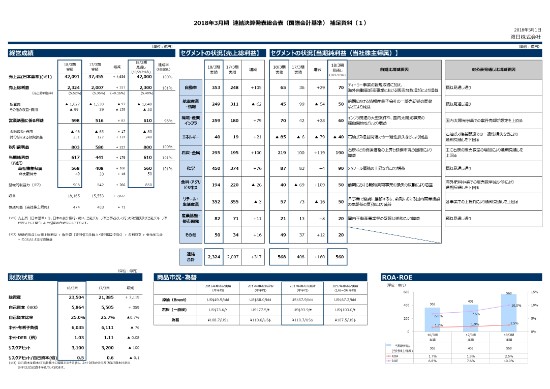

2018年3月期 連結決算発表総合表(国際会計基準) 補足資料(1)

時間の制約もございますので、このページでは中ほどに記載しております、セグメントの当期利益の内、2月に修正いたしました通期見通しから、大幅な変動があったもののみをご説明したいと思います。

まず、上から4行目のエネルギー本部でございますけれども、2018年3月期の通期見通しは、2月の時点で40億円のマイナスとさせていただいておりましたが、第4四半期におきましても追加の石油ガス権益での減損等をとった関係で、マイナス85億円で着地をしております。

一方、その下の石炭・金属本部は、期初見通し130億円を2月の時点で190億円に上方修正させていただきましたが、第4四半期におきまして、石炭の販売数量の増加、あるいは銅、アルミの鉄関連の市況の状況などによりまして、さらに30億円弱上振れし、219億円で着地をしております。

それでは、1枚おめくりください。

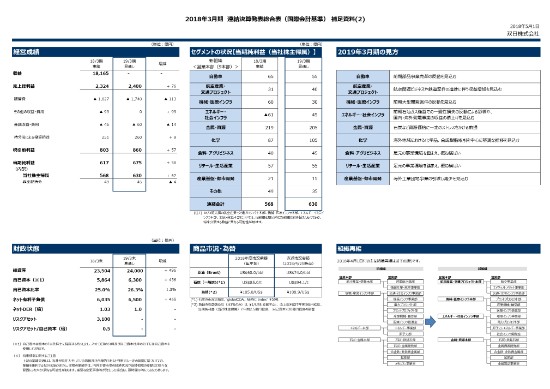

2018年3月期 連結決算発表総合表(国際会計基準) 補足資料(2)

こちらの補足資料(2)においては、2019年3月期の見通しについてご説明を申し上げます。まず、左側の経営成績をご覧ください。本年度の決算から他社動向も鑑みまして、従来参考数値として表示してまいりました、日本基準での売上高を取りやめております。

また、同様に営業活動に関わる利益の表示も廃止しております。代わりにIFRSでの売上高にあたります収益を表示し、別途お配りしております決算短信におきましても、業績予想等の開示につきましては、当社株主に帰属する当期利益のみとさせていただいております。

2019年3月期の見通しといたしましては、下の当社株主に帰属いたします当期純利益をご覧いただきたいと思います。(予想で)630億円と、2018年3月期実績と比較いたしまして、62億円の増益を見込んでおります。

その右側のセグメントの状況の中では、2018年3月期実績から大きく動いたところのみをご説明申し上げたいと思います。

まず、上から3行目の機械・医療インフラ、こちらは前期60億円の実績でございましたが、今期は30億円としております。その理由につきましては、右側にお示ししております通り、前期大型の大型開発案件の開発収益、こちらを計上いたしましたので、その反動を織り込んでおります。

一方、その1行下のエネルギー・社会インフラ、こちらはエネルギー本部を組織再編によって吸収している組織でございますけれども、前期61億円の純損失でございましたが、当期におきましては45億円と、106億円の増益を見込んでおります。これも同様に右側にお示ししております通り、前期は石油ガス権益での一過性の損失、これを折り込みましたが、今期はその反動による改善が見られるということに加えまして、国内及び海外の発電事業の収益の積み上げを見込んでいるものでございます。

それでは、左下の財政状態をご覧いただきたいと思います。2019年3月末の総資産の見通しは、2兆4,000億円。2018年3月末比で約500億円の増加を見込んでおります。自己資本につきましても、配当支払い後の利益剰余金の積み上がりを主体といたしまして2018年3月末比で約450億円の増加、6,300億円を見込んでおります。

1行飛ばしまして、NET有利子負債です。こちらも同様に2018年3月末比で、450億円増加の6,500億円を見込んでおります。

最後に、その右側にお示ししております、商品市況・為替の前提についてご説明を申し上げます。原油……こちらはBrentになりますけれども、今期の通期の価格前提は、1バレル60ドルとしております。

その下、一般炭でございますけれども、こちらは1トン当たり85ドル(としております)。

一番下にお示ししてます通り、為替につきましては、今期と通期を通して1ドル105円の前提で、この見通しを策定しております。私からの説明は以上となります。