2018年5月17日に行われた、住友金属鉱山株式会社2018年3月期決算・経営戦略進捗状況説明会の内容を書き起こしでお届けします。IR資料 質疑応答パートはこちら

スピーカー:住友金属鉱山株式会社 代表取締役社長 中里佳明 氏

2018年3月期決算・経営戦略進捗状況説明会

中里佳明氏(以下、中里):みなさん、おはようございます。本日は、私ども住友金属鉱山の2018年3月期決算・経営戦略進捗状況説明会にご出席を賜りまして、誠にありがとうございます。

さっそくですが、私からご説明をさせていただきたいと存じます。

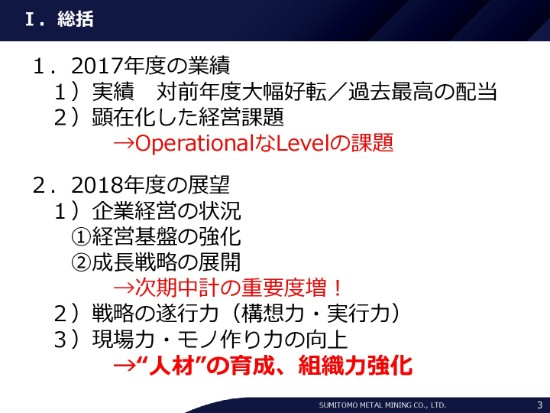

Ⅰ.総括

今日は、社長としてお話ししたいことを資料の3ページにまとめましたので、適宜、資料の必要なページを眺めながら、3ページについて、詳細を説明させていただきたいと存じます。

このような機会は、なかなかとりにくく、私がアナリストや投資家のみなさんに、このように直接的にご説明させていただける機会は、年に2回しかありません。

私が心がけているのは、データや資料は、事実を示すことはできますが、皆さんはそのデータや資料、あるいはその事実を「経営者がどう解釈しているのか、どう理解しているのか」ということを、たぶんお聞きになりたいのではないか、という意図で、常に説明させていただいているというのが、本心でございます。

そのような意味で、今日は、資料3のページ・総括の部分について、「なぜこのようなことを、住友金属鉱山のトップ経営者が考えているのか」について、説明させていただきたいと存じます。

1)業績推移

それではまず、資料の5ページをご覧ください。これは、当社の業績の推移でございます。

2017年度の業績につきましては、右から2番目の列(2017)に出ておりますが、急激な業績回復をすることができました。3年振りの黒字でございまして、経常利益は前年度(2016)の16億円の赤字から、1,249億円という大幅な好転を示すことができました。

連結の親会社株主に帰属する当期純利益につきましては、916億円でございまして、これは史上第3位の成績になります。また、セグメント利益を見ていただいてもおわかりのように、資源事業は大幅に改善いたしましたし、材料事業も、数字的には前年の121億円から153億円という成長を示すことができております。

その結果として、株主のみなさまには、株式併合後での換算でございますけれども、年間で100円の配当ということです。これは、2014年度の配当を株式併合後の数字に換算いたしますと、1株当たり配当金は96円となりますが、今年(2017)度は100円ということで、大幅な業績の改善に伴いまして、過去最高の配当を予定いたしております。

このように、表面的には良好な数字が並んでおりますが、私自身は内容につきましては、決して満足しておりません。むしろ、現業部門に対しましては、不本意な結果であるというメッセージを発しております。

ただ、この時期に、将来に向けた我々の会社の経営課題をしっかり確認、そして全社で共有化できたということについては、非常に良かったと考えております。

それでは、顕在化した経営課題とはいったい何か? これは、昨年の秋にも説明させていただきましたが、逸失利益と機会損失の拡大であります。

これは、いろんな管理計算の手法を使って計算をするわけですから、人によって出てくる答えは大きく変わってきておりますが、私自身は、200億円を超えるような機会損失ならびに逸失利益があったと見ております。

これは、当然のことながら、挽回できると見ておりますけれども、なぜそのような数字を私自身が頭の中で描いているかということでございます。

まず第1点は、大事なこととして、立てた戦略の「遂行力」に、やや課題を抱えているということでございます。

言い換えますと、ストラテジックな課題を抱えているわけではなくて、そのストラテジーを遂行していく上でのオペレーショナルなレベルの課題が、いくつか見受けられるということを、整理しているつもりでございます。

ただ、この「オペレーショナルなレベルの課題」を克服することは、モノ作りの会社にとっては、ものすごく大事なことであります。

「それでは、いったいこの(オペレーショナルなレベルの課題の)内容は、どのようなものなんだ」ということですが、私が考えている例を、いくつかご紹介させていただきます。

まず、起業計画が計画通りに立ち上がらない。計画が遅れる。(計画が)遅れたがために、本来ありうるべき利益が取れていない。これは、シエラゴルダが最たる例です。残念ながらシエラゴルダは、徐々に赤字額が小さくなり、操業成績も改善されてきておりますが、まだ当初の起業計画に比べますと、その実現ができておりません。

ざっと私自身の試算では、80億円程度、まだがんばる余地があると見込んでおります。

2つ目は、市場や顧客の変化への対応が遅れていること。例えば、棚卸資産の評価損失でありますとか、材料事業での減損損失計上といった問題です。特に棚卸資産の評価損失については、材料事業で30億円弱近い実損を計上しているということでございます。

3つ目は、日常管理の綻びであります。稼働率や実収率の目標未達。その結果としての生産量や販売量の未達。特に、足元のこの1~2年は、市場は非常に堅調に推移しておりまして、「作るものは売れる」という状態が続いております。

そのような意味では、タガニートの装置の故障によります減産や、それに伴いますニッケル工場の減産。さらに銅事業では、東予工場も同じように減産しておりますし、日向も減産ということです。本来、計画通りに操業できれば、これらの数字を合わせれば、50億円近い利益を稼ぎ出すことができたと考えております。

そのような意味で、反省すべき点が多い2017年度の実績だったと思います。

加えて、経営基盤である安全やコンプライアンス、さらには品質管理についても、改善傾向は着実に現場は示しておりますが、まだまだ我々の目標を達成するところには至っていないというのが、現状でございます。

先般、新聞で拝見させていただきました、トヨタ自動車の決算発表において、豊田社長が「トヨタの真骨頂は、トヨタ生産方式(TPS)と原価低減の2つで、2018年度は、これを徹底的に磨く」というコメントが、紹介されておりました。

私自身、この言葉に非常に共鳴したところでございまして、毎度申しておりますが、「SMM(住友金属鉱山)の強み」というのは、何か。やはり、「決められたことを確実に実現する」ということだと思っています。

その理想を取り戻し、もう一度現場に自信を取り戻させる。これが、次の当社の成長に向けて、もっとも重要なポイントであると考えています。

我々は、企業戦略を考えるときに、当然のことながら「やりたいこと」「やるべきこと」をテーマに掲げています。当然、外部環境は、資源開発を中心にどんどん難しくなっていきますから、ハードルが上がっていきます。「やりたいこと」「やるべきこと」のハードルは、どんどん上がっていきます。それと、我々自身がやれることとのギャップ。これをしっかり把握して、これをいかに埋めていくかということが、今後の当社の成長戦略にとって、もっとも重要なことであると思っておりますし、ここに当社がモノ作りの会社として、そのモノ作りの真髄があると認識しております。

すなわち、議論に議論を重ね、ブレイクスルー、あるいは技術革新の必要性と重要性、さらには事業構造の変革。このようなことを、いかにみんなで議論し、計画し、それを実現するか。そのための基礎的な、もっとも重要な土台としてのモノ作り力。これが、今回の決算で現れた課題だと認識している次第です。

このような足元の課題を、大きな課題として見ることによって、できるだけ視野を広げ、次の成長戦略に向けていきたいと思っております。

もう1点、2017年度の決算について私がお話ししたいのは、長年の本社レベルの戦略的な課題を、ある程度整理できた1年であったと思っております。

材料事業は、事業構造改革が終了いたしましたし、金属も短期間でわずか3億円の投資でタガニートの3万トンの生産能力を3万6,000トンに引き上げることが実現しております。

また、本社部門でも統合報告書、あるいは2018年度からのIFRS(国際財務報告基準)への移行、あるいは、後で申し上げますが、ガバナンス委員会の始動など、次々に改革をしてきております。

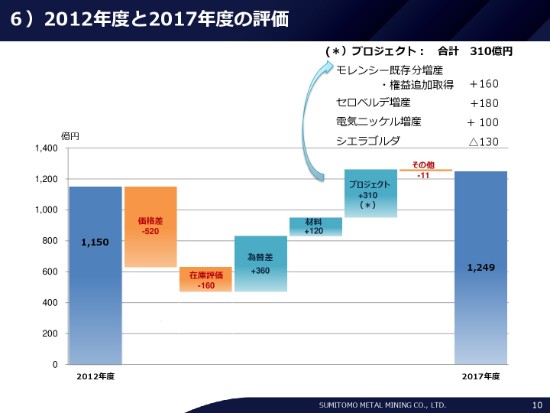

6)2012年度と2017年度の評価

10ページを見ていただきたいと思います。これは、2012年度と2017年度の決算の比較表でございます。

先ほどの5ページを見ていただきますと、2012年度の金属価格が、いかに2017年度と比較して高かったかということがおわかりいただけると思います。為替は、逆に若干円安となっておりますけども、金属価格と為替の円安のプラス影響を加味して、対外要因で、実に320億円程度の悪化を余儀なくされる。そのような状況が、2012年度の比較では出ております。

しかしながら、(2017年度の経常利益の)結果は、金属価格が非常に高い2012年度を上回る、1,249億円という数字を実現しております。

その推進力は何かと言いますと、ここに紹介しておりますプロジェクト効果でございます。このプロジェクト効果は、例えば、モレンシーの増産あるいは権益の追加取得。これは、マクロで申し上げますと、2012年度は、権益100パーセントベースでモレンシーの産銅量が30万トン前後だったものが、2017年度は46万4,000トン。これが、従来の比率に加えて、追加権益の分がゼロから丸々増加したということになるわけであります。

同様にセロベルデも、27万トンが48万2,000トンということで大幅な増産になっておりますし、電気ニッケルについても、4万2,000トンから6万1,000トンに増加している。残念ながら、シエラゴルダは赤字が続いておりますので、マイナスになります。

要は、ステークホルダーの期待にお応えしていくためには、成長戦略の確実な展開が重要であるということを、我々はこの数字から認識をしている次第であります。

現状維持は、退化につながる。特に、我々のような有資源の事業については、何もしなければ投資も必要ないし、既存の権益から出てくる利益で、当期の利益を作ることが可能ですけれども、1年経てば確実にその1年分の鉱量は減ってまいりますし、機械もその分だけ傷んでいく。

そのような中で、どうやって次の成長を実現していくかが、この事業を経営していく者にとっては、ものすごく大事なところでありまして、だからこそ、成長戦略が大事だということを、常に強調しているということでございます。

今申し上げましたように、整理しますと、2017年度の決算について、私は2つのことを考えております。1つは、今後の成長戦略を支える上で大事な「モノ作り力」を、どうやってもう一回取り戻すか、現場に自信を付けてもらうか。2つ目は、成長戦略が改めて重要であるか。これらのことを、改めて認識したということでございます。

次に、2018年度の展望について、申し上げます。

1つ目には、経営基盤の強化となっておりますが、先ほど申し上げましたように、安全成績。一部新聞等で報道されておりますが、シエラゴルダで、非常に残念ながら5月15日に死亡災害が発生してしまいました。

もちろん、すぐに操業は止めておりますが、1日で操業は回復しておりますので、大きな影響はないと思っています。安全がやはり重要だということは、従業員が安心して暮らせて初めて安定的な操業が確保できるという意味で、我々にとっては最重要なテーマということですから、非常に今回のシエラゴルダの災害は残念に考えております。

それからもう1つは、経営基盤の強化の中で(重要なこと)は、コーポレートガバナンスでございます。社外取締役を3名体制にして議論をしてきておりますし、今回の社長交代につきましても、ガバナンス委員会とのやり取りの中で、できるだけ公平性・透明性を保って考えて、やってきたつもりであります。

次に、環境の変化でございます。2018年の環境は、いつも申し上げていることですが、だんだん複雑化してきている外部環境、あるいは困難さを増す投資環境、資源ナショナリズム、あるいは社会的な認可の難しさ。一方では、AI化・IoT化・車の自動化・EV化など、変化する市場と社会。このような中で、非鉄金属を確保する。この要請がお客さまから高まっているのが、1つの我々の外部環境のポイントであります。

さらに非鉄メジャーの、あるいはポピュラーな言い方では資源メジャーとも言いましょうか。資源メジャーの動きに、私はもっと注目をしていきたいと思っております。彼らはここ1、2年の改革で、財務体質の改革をかなり進めてまいりました。

そろそろ、財務体質の改善に目処を付けた。そのような時期に、次にどのような戦略で成長していくかを計画にして実行に移していく時期ではないかと思っております。既存の事業の拡張だけでは、なかなか限界があるということで、それぞれの企業がそれぞれ本気で、次の成長を目指す。そのような時期であろうと見ております。

よく、資源開発の種については、自分で見つけられればそれに越したことはありませんけれども、現実に見つけるのは、なかなか難しいわけであります。私どももポゴ(金鉱山)以来、なかなか新しい鉱脈なり鉱山を、自ら発見あるいは開発することができておりません。

そのような中で、待っているだけでは幸運は現れないということだと思っております。トップ自らが取りに行く姿勢。会社の将来をどう見て、その上でどう資源開発を進めていくか。このようなことを示していくことが大事な時期にきていると、考えております。

資源・製錬・材料の3つのコア事業の構造を強化する戦略の成果を徐々に上げていくことが、非常に大事だと認識しております。そのような意味で、次の成長戦略をお示しできる中期経営計画は、本年度策定に入りますけれども、非常に大事な計画であると認識をしております。

(2018年度の展望の)3番目は、いよいよ②になりますが、成長戦略の展開であります。

まず、資源事業ですが、将来への布石はほぼ完了しました。これをしっかりやっていくことによって、次の成長につなげていきたいと考えております。モレンシーの権益を、2年前に追加購入いたしました。

また、昨年はコテの(金鉱山開発)プロジェクトへの参入を果たしておりまして、これもプレFS(予備調査)からの参入ということで、現在すでに最終のFS(企業化調査)の策定に入っております。FSの最終のステージならびにその実行を、パートナーであるIAMGOLD社とやっていくことで、海外における資源開発のいろいろな手法なり考え方を、しっかり学んでいきたいと考えております。

金属事業は、確実な成長発展でございます。播磨事業所は硫酸ニッケルの生産を4万9,000トンに増強し、鉛・亜鉛の事業から硫酸ニッケルの製造、ならびに電池材料のプリカーサー(前駆体)の製造事業所として、大きく変貌を遂げております。

同時に、HPAL(高圧硫酸浸出)の強化として、タガニートの能力増強を果たすと同時に、スカンジウムならびにクロマイトといった副産の回収によって、コスト競争力をさらに付けていくことを進めてまいります。

同時に、次のニッケル事業の拡大の可能性を追求するという意味で、ポマラの計画の最終のFSを、本格的に本年度から策定してまいりたいと考えています。

材料事業のキーワードは、いつも申し上げているとおり「自立化・自律化」でございます。最初の「自立」は、自分で立つ。もう1つ(「自律」)は、自分で律する。選択と集中は、ほぼ完了したと思っております。事業をどうすべきか、どのような方向にそれぞれの製品を持っていくか。あるいは、その取捨選択をどうしていくかが、事業本部が今後考えていく道でございます。

もう1つは、種として1つ与えましたのが、シリコンカーバイド事業への参入でございます。これは、ポスト材料、今は身の丈に合った経営ということで、材料に事業ドメインを絞って考えておりますが、いずれ材料から大きくなるときには、例えばピースパーツですとかアッセンブリですね、最終的には。モジュールですとか、いろんな形態で広がりが、ドメインの形態を定義づけることができると思うんですが。どう自分たちの事業を拡大していくかという、1つの考える種を与えたつもりであります。

以上、2018年度はこのようなポイントがあって、次期中計の編成の難しさと同時に、重要度が極めて増している状況だと、認識しております。

このような状況においてもっとも重要なポイントが、(2018年度の展望の3番目の)人材の育成と組織力の強化であります。なかなか先が見えない中で、戦略を打っていく。また、その戦略の確度を上げていくためには、いろいろなそれぞれの事業にインボルブされている従業員の人たちが、自由闊達にその事業のことを自らの課題と捉え、大いに議論しあうことによって、洗練された、あるいはもう少し易しい言葉で言えば「ワクワクするような戦略」が生まれてくるものと、私は信じております。

そのような意味で、極めて当たり前な部分ではございますけれども、自由闊達な風土づくりをずっと掲げておりますし、新しい社長にも、ぜひこの点は引き継いでいただきたいと考えている次第であります。

総じて言えば、世界経済は、さまざまな不安・不透明な要素があるものの、全体としては比較的安定した1年になるのではないかと想定しております。金属市況も、ファンダメンタルズは決して悪くはありません。

そのような意味では、今申し上げた、私自身が認識しているこれらの課題にじっくり取り組める1年になると思っておりますし、この1年でそのような課題を克服し、次の成長を実現してまいりたいと考えている次第であります。みなさまには、引き続きご支援のほど、よろしくお願いしたいと存じます。

それでは、お手元の資料の中で、私自身がお伝えしたいポイントだけ、いくつかご紹介を申し上げたいと存じます。

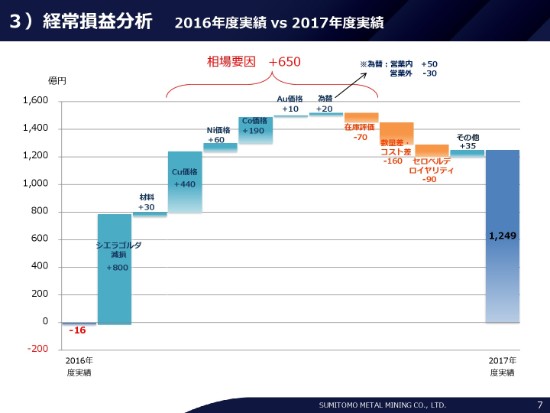

3)経常損益分析 2016年度実績 vs 2017年度実績

7ページをご覧ください。これは、2016年度の実績と2017年度の(経常損益の)実績で、増減分析がここでなされております。

相場要因で650億円の好転。2017年度はシエラゴルダの減損がなくなって、800億円の好転。

しかしながら、減産とコスト差で160億円の悪化。セロベルデの一時的な費用支出であるロイヤリティで90億円の悪化という数字になっています。(この結果の)中身をどのように見ているかについては、先ほど私がご説明したとおりと、ご理解いただければと思います。

もう1つは、今我々が出資しております海外の銅鉱山であります。今ちょうど、それぞれの鉱山が当初の計画に比べて、やや品位が低めのところを掘っています。私は先月(2018年4月)、モレンシー銅鉱山に行ってまいりましたが、現在モレンシーでは、ウェスタンカッパーという鉱床を採掘しています。ここは、従来は(鉱石中の銅品位が)0.4パーセントから0.5パーセント程度はあったものが、今は0.3パーセント強の数字になっています。

これは一時的なものですが、偶然、セロベルデも、我々の主力がモレンシーとセロベルデなんですが、ともに採掘する鉱石の品位が、やや落ちてきています。そのために、生産量が減少しています。この損益は販売損益でございますので、製品の在庫を食い込むかたちで販売損益がやや出ていますが、生産量は販売量を下回っているのが実態であります。減産がどのくらい続くかというのは、今資源事業本部に検討させていますが、そう長い期間ではないと見ています。

モレンシーでは、ウェスタンカッパーから主力の鉱床が、もうこの数年以内に移ります。そのようなことで、この1,2年が、たぶんミニマムのところになるんだろうなと思っています。ただ、カンデラリア鉱山が、2017年は生産が15万トン出ていたのが10万トンということで、大幅な減産になっていますけれども、この数字は、昨年秋のピットの崩落で、採掘のエリアが非常に限られた状態にあることによります。

もちろん、モレンシーやセロベルデと比較できないわけですけれども、非常にカンデラリアの鉱山そのものが、規模が小さいがために、崩落したピットのところがちょうど高品位の部分に当たりまして、これをなんとかピットを徐々に回復させながら、採掘していき銅を回収していくことを、当面の計画として考えています。

回復にはおよそ1年近くかかるのではないかと、私は思っています。そのような意味でこの数字になっていると、ご理解していただければと思います。

5)税前損益分析 2017年度実績 vs 2018年度予想

次に、9ページでございます。これは、(税前損益の)2017年度実績と2018年度予想でございます。

相場要因で好転するんですが、やはりコスト差がマイナス要因で出ております。これは、先ほども申し上げましたように、特に主要鉱山であるセロベルデならびにモレンシーが、主要な鉱床部分の鉱石品位が下がってきていることを受けて、減産によってユニットコスト(単位当たりコスト)が上がるということでして、品位が戻ってくれば、この分のコストは回復するということでございます。

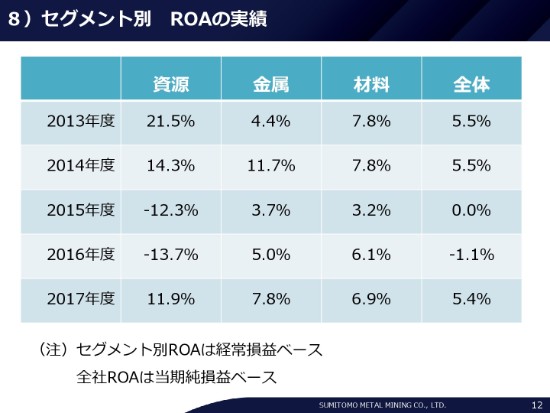

8)セグメント別 ROAの実績

それから、12ページです。(資料にはありませんが、)2017年度のROEは、9.2パーセントという数字になってございます。この9.2パーセントというのは、2013年・2014年と比較して、ちょうどだいたい同じくらいの水準まで回復したということでございます。

その回復の要因は、ひとえにROA(総資産利益率)が上がってきたということで、(全体で)5.4パーセントまで回復してきました。

これは、例えば2013年度が5.5パーセントで、2017年度が同じく5.4パーセントです。

あらためてご指摘させていただきますと、5ページで見ていただいたように、金属価格がかなり変わっていても、これだけの利益率を確保することができるようになっていると、ご理解をしていただければ幸いでございます。

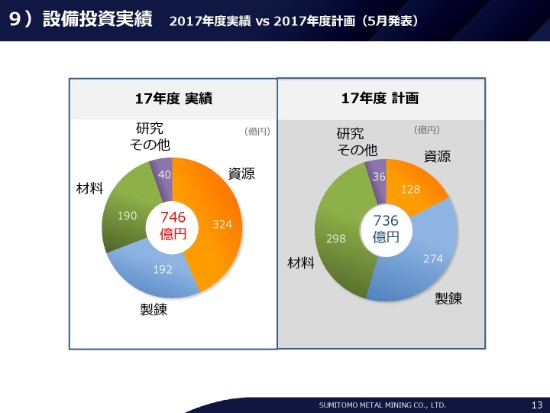

9)設備投資実績 2017年度実績 vs 2017年度計画(5月発表)

それから、13ページをご覧ください。これは、2017年度の設備投資計画と実績でございまして、ほぼ計画通りの投資をすることができています。

主なものが、コテ(金開発プロジェクト)が219億円、それから(電池材料事業の)NCAの増強でおよそ100億円、それからスカンジウムで30億円でございます。また、当期の減価償却費は、469億円でございました。

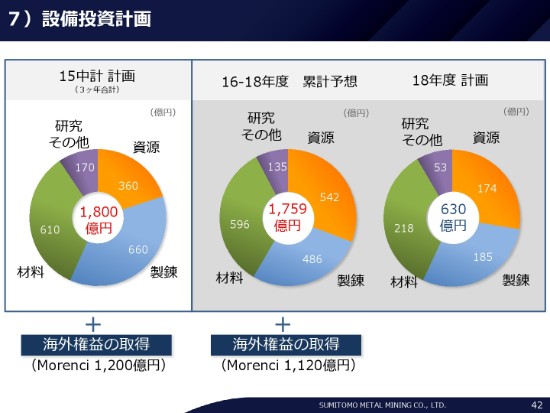

7)設備投資計画

設備投資のお話でございます。(ページが前後してしまい)申し訳ございませんが、42ページをご覧ください。

2018年度は中計の最後の年になりますけれども、3ヶ年の計画(の合計の)1,800億円に対して、(2016-2018年度の累計予想が)1,759億円ということで、40億円強の減少というかたちになっていますが、ほぼ計画通りの投資を実施させていただきました。

資源は、3ヶ年合計で360億円の投資を計画していましたが、2018年度の予算が計算通りに実行されますと、この3ヶ年で542億円の投資になります。182億円ほどの投資の超過になりますが、この最大の理由は、先ほど申し上げましたコテ(金開発プロジェクト)でございまして、3ヶ年トータルで227億円という数字になります。

金属(製錬)は660億円の計画でしたが、(この3ヶ年の累計予想は)486億円ということで、174億円ほどの減少になってございます。必要な投資を、最小限で(行い)最大限の効率化を図るという方針のもとに、やってきた結果でございます。

したがって、フィリピン関係(のニッケル)の投資で、およそ100億円ほどの減少になっているのが、ここの174億円のマイナスの大きな要因でございます。

材料は、610億円から596億円ということで、ほぼ計画通りの数字でございます。ただ、中身(要因)はリードフレーム事業から撤退したことで、116億円ほどのマイナスでございます。

逆に、電池が54億円ほどのプラス。それから、計画時に非常に積極的な投資をしたということで、それぞれの件名ごとに減らそうと見ていたものが、残念ながら実績では減らせなかったということで、60億円ほどの数字が出ていまして。その入り繰りで、ほぼ予定通りという数字になっています。

ここで考えますのは、もし仮に当社が、リードフレーム(事業で)116億円を投資して、計画通りの利益である30億円を果たして出せたかに関しては、私自身は(リードフレーム事業から)電池にシフトして正解だったと思っています。そう申し上げますのも、今現在、半導体がある意味で再注目を浴びていますが、これはどちらかと言うと、ロジックやメモリといったICではなくて、パワー半導体系です。つまり、自動車のAI化・IoT対応。このようなものでして、パワー半導体に使われているリードフレームというのは、我々が今まで作ってきた、多ピンの非常に繊細なリードフレームとは似ても似つかない、全然別物であります。私自身、それを目の当たりにしまして、競争には遅れたという意味で、もし仮に、当社がIC用のリードフレームの増強に走っていたら、今は結構大変な状況を迎えたかもしれないと考えている次第であります。

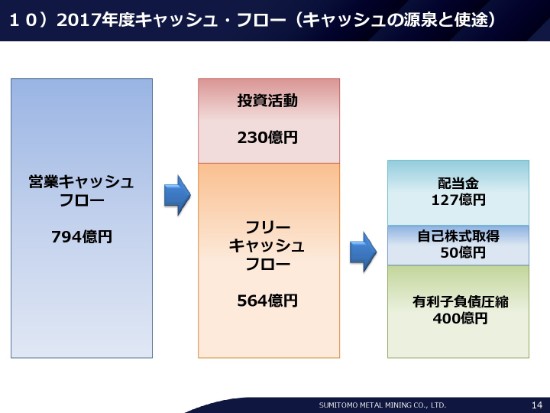

10)2017年度キャッシュ・フロー(キャッシュの源泉と使途)

次に、14ページをご覧ください。資金の関係で1点だけご紹介させていただきたいと思います。

これは、営業キャッシュフローから、投資活動(のキャッシュフロー)を引いた、フリーキャッシュフローの使い道というかたちになっています。2017年度の大きなエポックメーキングなことといたしましては、当社の新株予約権付ローン1,000億円については、これを前倒しで返済し、契約を終了させていただきました。

その返済の原資には、ユーロ市場で円建の転換社債(型新株予約権付社債)を300億円。それから、シンジケートローンで300億円調達いたしまして、残り400億円につきましては、手持ち資金を取り崩して対応しました。

その結果として、有利子負債が400億円減少したかたちになってございます。

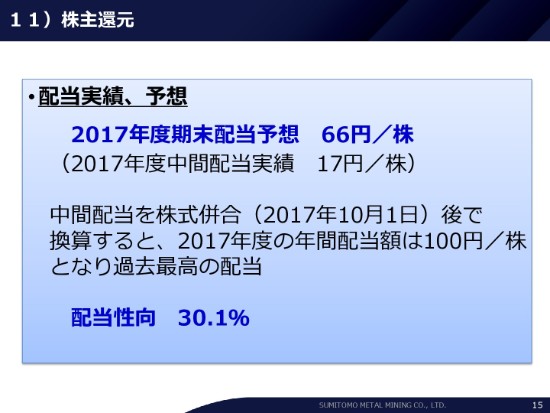

11)株主還元

15ページの期末配当は、先ほどの(ご説明の)ように好調な数字で、配当性向30パーセント以上をお約束させていただいていますので、期末配当は(1株当たり)66円を予定しております。

(中間配当を)株式併合後で換算いたしますと、年間配当額は(1株当たり)100円になりまして、過去最高の配当になります。配当性向は、お約束通りの30パーセントをクリアしております。

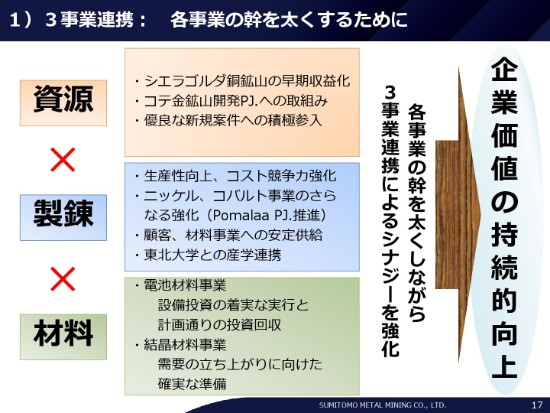

1)3事業連携: 各事業の幹を太くするために

次に、17ページをご覧ください。当面は、戦略の大きな基礎的な部分は、変わることはないと思っております。

資源・製錬・材料がそれぞれを掛け合わせながら、しっかりお互いがお互いの事業を支え合うといった事業構造を強化していくと同時に、それぞれの事業が強みをさらに活かしていくことであると思っております。

一言で言えば、それぞれ単独の事業でも、あるいはこの3つの事業が掛け合わさっても、強みを活かしてさらに強みをつくっていくというスパイラルの成長戦略にしていきたいと考えております。

前にもご紹介いたしましたが、3事業本部長に、最近は経営企画部長と技術本部長が加わり、毎月定期的にいろいろな情報交換や議論をしております。

現実に、そういったものの中から、例えば電池材料事業への金属事業本部の原料の供給といったことが非常にスムーズにいくようになってきておりますし、材料のお客さまが今まで他社から買っていた銅やニッケルの地金を、私どもの金属事業本部から買っていただくという相乗効果も出てきております。

このような相乗効果を、より強くしていきたいと考えている次第であります。

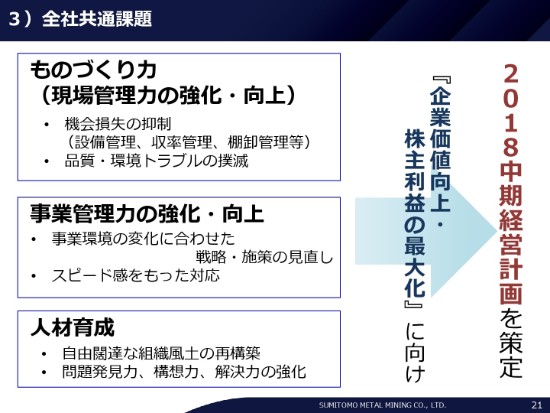

3)全社共通課題

21ページをご覧いただきたいと思います。

我々の会社としての経営課題を整理いたしますと、「ものづくり力」「事業管理力の強化・向上」、そして、それを支える「人材育成」。この3つが非常に大事なものであるということで、これを2018年度にはそれぞれの事業部門・本社部門で集中して取り組み、翌年以降の中期経営計画の実行について、しっかりした担保を持っていくということが、大事なポイントであると思います。

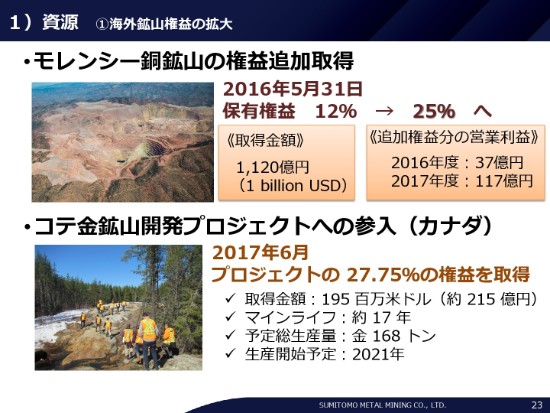

1)資源 ①海外鉱山権益の拡大

以下、個別のポイントを説明します。

23ページのモレンシー(銅鉱山)の追加権益の取得ならびにコテ金鉱山開発(プロジェクト)につきましては、ともに非常に順調にいっております。

先ほど申し上げましたように、モレンシーについてはウェスタンカッパー鉱床を掘っているということで、若干品位が下がっておりますけれども、全体の計画として、大きな問題が発生しているわけではないと、ご理解をいただければと思います。

コテ金鉱山開発プロジェクトについては、現在最終のフィジビリティスタディ(FS)を実施しております。全体の進捗度はおよそ51パーセントと(いうことですが)、計画では現時点でおよそ54パーセントできていなければならないということですので、若干遅れておりますけれども、FSの報告書は今年(2018年)の秋までにはまとまり、最終的に建設の可否の是非を議論し、意思決定をしていくことになろうかと思っております。

すでに、環境の許認可もすべて取れておりますが、一部変更しておりますので、その変更等の手続きについて、今年の秋までに取るということになっております。特段現時点で、大きな問題が発生しているということはありません。そのような意味では、この2つについては極めて順調だと考えております。

特にモレンシーは、最近の銅価が上がっていたことを反映しまして、親会社である住友金属鉱山からプロジェクト会社であるアメリカの現地法人を経由して貸し付けていた資金を全額返済しています。

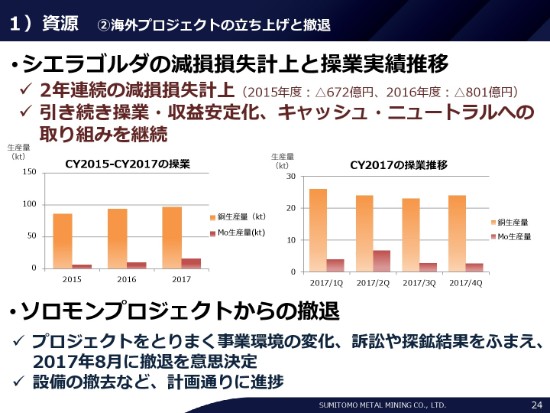

1)資源 ②海外プロジェクトの立ち上げと撤退

24ページのシエラゴルダにつきましては、非常にご心配をおかけして申し訳なく思っておりますが、操業成績そのものは非常に良くなりつつあります。ただ、残念ながら、計画までの数値を安定的に打ち出すというところまでいっていないというのが現状でございます。

主な数値を申し上げます。まず、稼働率ですが、2016年度には83.9パーセントでしたが、2017年度実績としては84.3パーセント。

それから、銅の生産量も(2016年度の)94,000トンから(2017年度は)97,000トン、モリブデンも(2016年度の)10,000トンから、実収率が大幅に改善されたことによって(2017年度は)16,200トンということで、大幅な増産を実現できております。

その結果、操業キャッシュ・フローはマイナス2,600万ドルまで、ほぼゼロのターゲットが見えつつある状況まできております。

銅価が現状レベルを維持しているうちに、なんとかトントンまでもっていきたいという方針に変わりはありません。

残念ながら、もともとの計画はフェーズ2、つまり、今の生産銅量の11万トンを22万トンまでにするという計画を組んでおりましたが、今の足元の状況では非常に難しいということで、デボトルネッキングというプロジェクトを実施したいと考えております。

これは、今それぞれの工程に装置がありますが、その装置にそれぞれの能力が設定されているわけですけれども、当然設計する段階には余裕を持っているわけです。

その余裕が一番ない部分を増強することによって、その余裕をうまく使って、できるだけ現状のラインの操業を上げていくことを考えておりまして、2019年の3月末までにその投資を実現したいと考えております。金額的には非常に小さく、100億円にも満たない金額になると考えております。

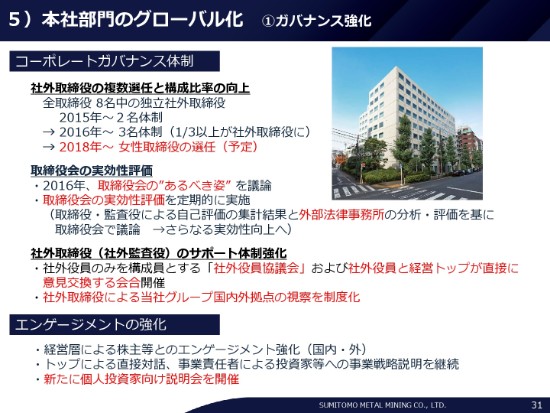

5)本社部門のグローバル化 ①ガバナンス強化

31ページは、本社部門のグローバル化でございます。

2017年度のポイントは、2つだと思っております。1つ目は、社外取締役が3名になって、非常に活発な取締役会が運営されていると、私自身は感じております。

現実の取締役会では、執行役の最高責任者である私が、社外取締役を中心とする取締役のご質問に対してお答えするという運営がなされておりまして、労働法を専門とする弁護士の先生、大学の教授、そして資源(事業)を経験された経営者。それぞれの視点からいろいろご質問をいただいております。非常にいい質問が多くて、私自身も時々返答に困ることがあるんですが、レベルは決して低くはないと思っている次第でございます。

2つ目は、2016年度にガバナンスの改革ということで、ガバナンス委員会を設置いたしました。「ガバナンス委員会」というのは、会長ならびに社外取締役3名からなる4名の委員会です。役員の人事・評価・報酬・交代というものについて、いろいろ諮問させていただいて、ご助言を賜るというかたちになっております。

2017年度につきましては、社長交代や減損損失を計上することについての責任と考え方といったことについて、社外取締役といろいろ議論をさせていただいております。

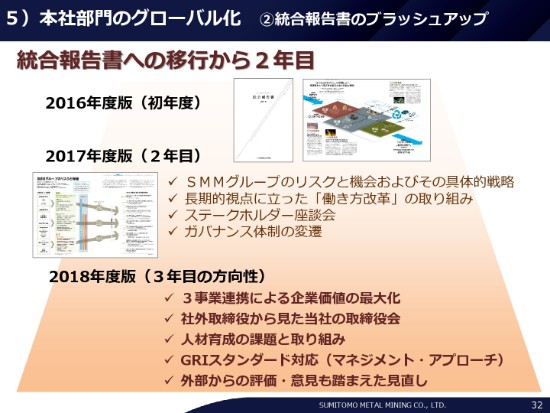

5)本社部門のグローバル化 ②統合報告書のブラッシュアップ

32ページは、アニュアルレポートから統合報告書へ移行しているということです。

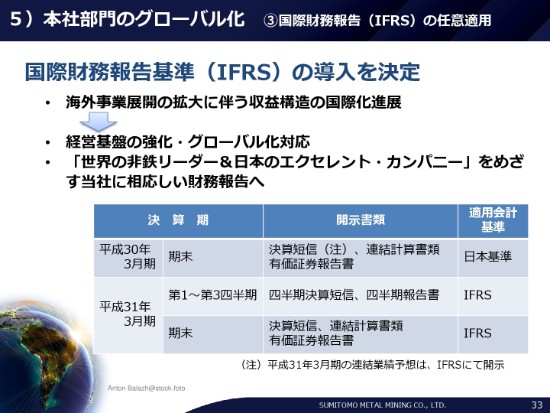

5)本社部門のグローバル化 ③国際財務報告(IFRS)の任意適用

33ページは、IFRSを導入するということについて、前向きに検討する、もしくは移行しますというお話を、私が就任の時に記者会見で申し上げていた方針でございます。それらが、予定通り進んだということです。

特に、統合報告書につきましては、いろいろな機関から賞をいただくなど、非常に内容について評価していただいているという点で、本社部門もこのような視座の高い目標を掲げればしっかりできるということを、証明することができたと思っております。

引き続き、経営あるいは安全環境といった部門だけにとらわれずに、本社部門全体として、当社のグローバリゼーションにさらに磨きをかけるような機能を発揮するように、指導してまいりたいと思っている次第でございます。

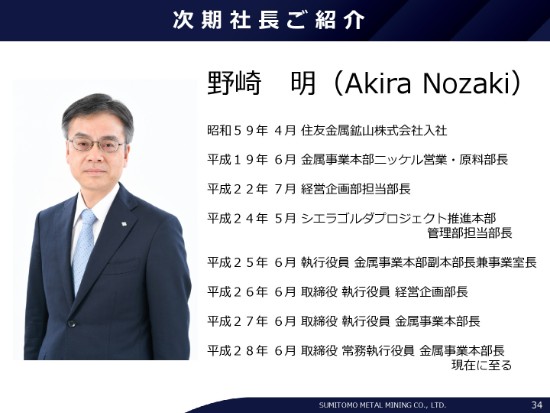

次期社長ご紹介

34ページは、次期社長の野崎明氏でございます。先ほど申し上げましたように、ガバナンス委員会を通じた議論の中で、私の後任に決まったということでございます。

非常に幅広いバックグラウンドを持っておりますし、常に冷静沈着に物事に対処できるという非常に信頼できる、どの事業にも精通しているという方で、安心して私自身は、執行役のトップを任せられる人材だと思っておりますし、ガバナンス委員会でもそのような評価をしてもらったことに対して、私自身、非常にうれしく思っている次第であります。

以上、主な資料のポイントについて最後にお話しさせていただき、私のご説明とさせていただきます。

ご清聴、誠にありがとうございました。

質疑応答:資源事業について

Q.今日の題目の中では、基本路線としては変わってないということで、資源事業(のご説明)をスキップされたかと思います。次の中計も含めて、「銅とニッケルと金というところで、バランスの取れたポートフォリオにしていきたい」ということを、長期目標に掲げられていたかと思うんですけれども。

それを遂行するにあたって、例えば買収がすごく難しいとか、山がなかなか見つからない、掘り出し物がないとか(の課題が)、いろいろとあるかと思いますが、基本路線は多分変わってないとは思うんですけど。(その中では)特に、金などが課題だと思います。

そのあたりの障害となるもの、コストとかがいろいろあると思うのですが、もしあれば、お考えを教えてください。例えば、ニッケルの拡張計画が次に少し入っていましたけれども、今は市況が低迷しておりますよね。このあたりを含めて、教えてください。

中里:我々は、例えばニッケルに関しては、ポマラ(プロジェクト)という、1つの大きな種を持っております。これに磨きをかけていくことが、大事だと思っております。

我々にとって、1つの大きな武器は、やはりMCLE(マット塩素浸出電解採取)法です。どうしてもHPALにいきがちなのですけれど、MCLE法も、注目していただきたいプロセスです。技術というものは、どんどん進化させていかなければいけないわけですよね。当然、我々がHPALあるいはMCLEを採用したときは、技術のブレイクスルーがあったわけです。

電気分解から電解採取法に移行するとか、そういうことが、常々行われていく必要があると。およそ10年に1回ぐらいブレイクスルーが行われるのがおそらく健全な経営なんだろうなと思っています。

今は一生懸命やっていますけど、MCLE法に替わる低コストのプロセスは、実は我々も、あまり見つけられていないんです。それほど、MCLEというものは、コストが低い。

そのような中で、トータルとして海外と国内を上手く使い分けながら機能していくかということが大事なポイントです。そのような意味では、ニッケルに関しては、今、金属事業本部が進めているFSの結果を、とりあえず待ちたいなと思っています。

今、申し上げましたように、ポマラでは単にFSを作っているのではなくて、最終(段階)のFS、要するに、我々が判断できるようなFSをしっかり見極めようとしているわけです。何度も繰り返しやっている中で、いろいろな改善案などを見つけて、そのような中で、何らかのかたちで、みなさんに紹介できる技術のブレイクスルーが出てくればいいなということが理想的なかたちだと思います。

確かに、中期ビジョンの中で一番遅れているのは金でして、残念ながら、現実問題として案件がほとんどないのです。金の既存の鉱山は、もともと私もお話ししておりましたけれど、ものすごく高くて、とてもじゃないけれどIRRがとれない。そのような中で、ただ状況が徐々に変わりつつある中で、場合によっては出てくるかもしれないというお話を、確か(以前に)したことがあります。

残念ながら、今の時点では、そのようなものが特段出てきているわけでもありませんし、2017年、2018年は金にできるだけ特化するかたちで、探鉱活動を進めていくことをやっているわけです。

金に関しての、そのようなご指摘がもしあるとすれば、(それに対する)お答えとしては、大きなアトラクティブな、おそらくステークホルダーに納得していただける案件は、やはり見つかりにくいというところです。

自分たちで地道に探鉱活動をやっていくしか手はないということだと思っています。銅は、これはみなさまもご承知のように、世界で大型のプロジェクトが、いくつかございます。

冒頭でご説明したように、おそらくこのセクターにいる産銅会社のトップに、スーパーサイクルのときのような金属価格を想定している人は、誰1人としていないと思っています。

ですから、ある程度の銅価の中で、どうやって起業費を下げて、次のプロジェクトをやるかということを、おそらくこの数年間にいろいろな議論をしてきて、そのような中で、いくつかのプロジェクトが動き出すかもしれないという感覚を、私自身は持っております。

質疑応答:電池材料事業について

Q.ちょっと漠然とした不安ですけれども、御社の電池材料の最終のお客さんの生産の調子があまりよろしくありませんが、そういう状況の中で、御社の生産能力が上がってくるんですけれども。最終的にはいろいろな転用の可能性もあって、あまり心配はしていないんですけれども、短期的にはちょっとリスクかなとも思います。(ここに対して、お考えが)もしあれば教えてください。

中里:もともとの計画に対して最終のお客さんの生産が遅れているということは、我々も、お客さまのパナソニックを通じて、存じ上げております。

ただ、今のところ、我々にとって大きな問題が発生しているということではなくて、サプライチェーンの中でお客さまが、例えば、一時的に私どもの製品を買い上げていただけるとか、そのような対応をいろいろとしていただく中で、サプライチェーンの中で、お互いがお互い同士で協力し合うところは、協力し合ってやっていくということだと思います。

大事なポイントは、2つあります。1つは、サプライチェーンそのものが決してまだ強いものではないということです。いつもみなさまに、「電池の収益は? 収益は?」というふうに、電池の話を聞かれますけれども。今は収益を上げていますけれど、なぜ私どもの電池材料事業が、過去の材料事業の歴史と違って注目を浴びたかというと、私自身は、経営資源の逐次投入をせずに一気にやってしまったからだと思います。

この業界では、ある程度の規模を持たないと、お客さまはなかなか目を向けてくれません。そのような意味では、ご承知のように、みなさんのほうが私より詳しいと思うのですが、(NCA月産)850トンから4,550トンにキャパを上げるという、このような材料事業での投資の例は、ここ1、2年の間にはなかったと思っています。

それを実施したから注目を浴びていると、私は理解しております。もちろんその意図は、「この事業はどうあるべきか」「どういうふうにしたら、注目を浴びるか」、あるいは、「どうやったら、お客さまと対等な話ができるか」ということを考えたときに、ある程度の規模を持たなければいけないという考えがあって、まずそちらを第一にしてきました。

去年(2017年)の秋の決算・経営戦略進捗状況説明会で、確か「この先は、どう考えますか?」というご質問があったと思います。それに対して、「やはり、収益力を考えていきたい」と、私はお答えしたと思います。やはり、サプライチェーンの中でそれぞれのチェーンのところにいる会社が、損失を出しているチェーンというものは、決して強いものではない。

そのような意味では、まだまだこのサプライチェーンは、お互いがお互いに協力し合って強くしていかなければならない段階であって、最終のお客さまと常に一体感をもって動いていくということが、大事なことだと思ってます。

それから、これはまったく私個人の考えですけれど、新興の電気自動車メーカーは発想が大きく違うと思います。

つまり、先ほどから私が説明しているブレイクスルーを次々に仕掛けるというか、それがないとやらないみたいなところを、ものすごく感じるわけです。もちろん、私自身が最終のお客さんの工程を見たわけではありませんが。話によれば、かなり従来の車の組み立ての常識からは違ったラインを構成していると。そのようなときに、彼らが何をやっているかということを想像しますと、たぶん効率性を考えていますから、例えば、自動化というものがあります。その自動化が、上手く動いているときはいいのですけれど、自動化の「弱点」が1つあって、自動化の弱点とは、変化が次々に訪れたときにその修正にものすごく時間がかかるということだと思うんです。

それが今のはまったく私見ですけれど、最終のお客さんの状況でご質問者さまのお考えのとおり、深刻に捉える必要はなくて、ただ、我々としては、そのような情報をお客さまとしっかりと共有化していくということが、今の時点では最も大事だと思っております。

質疑応答:シエラゴルダの収益改善について

Q.シエラゴルダについてなんですが、デボトルネッキングをやって、どのぐらい収益が改善して、どのぐらい問題が解決するのか。そのあたりの考え方を教えてください。

中里:現在、デボトルネッキングでどこまで量が(増えるか)、要するに、増産しないと意味がないわけです。先ほど申し上げたように、ただ増産の投資ではない。わざわざ増産するために投資をしてやるということではなく、今の機械のそれぞれの余裕度があるものを、うまく有効活用したい。

その余裕度に満たない部分を活用したいということで、今はそれを検討させています。その結果として、「増産能力として、これだけ出てきます」というかたちが出るのは、もうすぐだと思います。

ですから、まだオーナー間で最終的に「このような計画でやりましょう」ということが決められたわけではなくて、今はプロジェクトの中で検討している段階ですので、およそこのくらいの規模という数字は描いて持ってますけど、まだそれは公表できる状況にはないということで、ご理解をしていただければと思います。

いずれにしろ、先ほど言いましたように投資額も大した金額ではありませんし、近々オーナーが決定してやることになることには間違いないと思います。その時点では、およそ能力としてどの程度上げるかについては、多分発表することになると思います。

質疑応答:機会損失・逸失利益を出さないための工夫は?

Q.ご説明の中で「逸失利益があった」という反省を述べられていた部分があったかと思います。中でも、在庫管理と言いますか、顧客の変化に対応しきれなかった部分であるとか、稼働率・実収率のお話がありましたけれども、今期の増減分析で、もちろん取り返す部分は織り込まれているかと思うんですけども、これまでの取り組みと、(今後)このような逸失利益を出さないための新しい工夫をどうされているかというところについて、何かありましたら、確認できればと思います。

中里:逸失利益については、私自身が1年間この決算・経営戦略進捗状況説明会で言い続けてきていることでして、私どもは、執行役員と社長との面談で重点目標を決めます。その重点目標とは、例えば金属事業本部長であれば、金属事業本部長が3点(目標を)挙げます。その中で、金属事業本部長のスタッフである事業室長が(さらに)3つ挙げます。

そのような中で、今回の逸失利益あるいは機会損失で挙げた問題点については、事業室長レベルの3つの重点目標の1つに、すべて掲げてあります。真剣に取り組んでくれていますし、この3点の重要案件は、個人の業績評価にもつながります。(それは)非常に重大なことで、要するに、経営執行役のトップとのコミットメントという位置づけで、持っていくということだと思います。

もう1つ大事なことは、経営トップ以下が足下の状況が悪いから、例えば、「安全が悪い」から(といって)安全だけにガッとシフトしますと、どうしても成長戦略がおろそかになる。あるいは、市場の分析がおろそかになる。その結果、対応が遅れる。

そのようなパターンになる。難しいのですが、バランスを考えながらやらなければいけないんですけど、それでも、そのバランスの中でも(当社は)逸失利益や機会損失対応のプライオリティを上げてきたとご理解をいただければと思います。

質疑応答:投資計画について

Q.ちょっと気が早いんですけれども、投資計画のご説明を詳しくいただきましたが、今後の方向性だけでも、ヒントがあればということでして、次期中計を踏まえて、今後の事業環境の変化の中で、例えば資源メジャーの財務内容がよくなってくる中で、今後攻めに転じてくる可能性がある。

そのような意味では、より資源のプロジェクトの獲得の機会は、簡単ではなくなってくるというイメージもありますし、川下でも、特定の顧客にベットするよりは、幅広に材料を構えていく必要もあるということかと思います。

全体的な投資の規模感の方向性と、資源・製錬・材料のバランスの取り方が、今後はどのような配分になっていくという見方をお持ちなのか、考え方で結構ですので、よろしくお願いします。

中里:投資計画のバランスなのですが、正直申し上げられません。役員合宿で、もうすでに何回か議論しています。やはり、おそらくそれぞれの事業が、それぞれの事業のターニングポイントに来ていて、極めて重要な時期をそれぞれが迎える中で、どういうふうに資源配分するかが、今度の中計の1つの大きな目玉になってくるということです。それは、今はまだ全社で議論をしているということで、ご勘弁いただければと思います。

質疑応答:電池材料の中長期的な拡販について

Q.電池材料の中長期的な拡販という観点で、トヨタさんとパナソニックさんが、電池で協力するということが進んでいます。御社としてはNCAの既存顧客以外に、トヨタさんとかを含めた、違う完成車メーカーへの材料の販売も可能なのかというところに関して、お客さんとのリレーションシップの構築の状況も含めて、アップデートをいただけますでしょうか?

中里:NCAですね。パナソニックさん経由での販売については、ある一定の制限が設けられているために、どこの会社ともお付き合いをさせていただくことはできません。私どもは、トヨタさんとは深いお付き合いをさせていただいていますし、トヨタさんが、要するにリチウムイオン電池で、何を使うかということだと思うんです。要するに三元系と言っても、NCAもあれば、NMCもあるし、それを使わないものもある。

そのような中で、我々の正極材の中で使えるものを、我々は大いにアピールしていますし、一緒に開発している部分もありますので、将来的には期待しています。

質疑応答:CAPEXと株主還元について

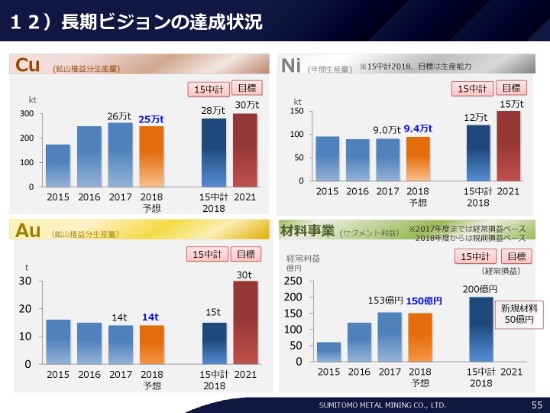

Q.55ページの数量の増(長期ビジョンの達成状況)というところで、一番、金が未達だというお話があったのですが。「価格が合わなければやらない」という印象を受けたんですけれども、ニッケルも結構(目標の)15万トン体制まではまだ道が長いなという印象を持っています。15万トンまでの計画にかかる展望があれば、教えていただければと思います。

それに関連して、今度のCAPEXなんですけれども、この3年の中計でも、モレンシーの分が、計画よりは大きく増えていますし、これからもかなりCAPEXが出続けると予測をしていいかどうか、教えてください。

フリーキャッシュフローが出て、配当性向も30パーセントまで上げていらっしゃるんですけれども、投資家としては、どの程度CAPEXに使われて、どの程度シェアホルダー・リターンに回るかを教えていただければと思います。

中里:まず、ニッケルの15万トン体制ですけれども、今は10万トン体制で、若干欠けていますし、タガニートの操業が、昨年(2017年)の機械の故障によって減産したことで、実現していないのですけれども、今年(2018年)は、タガニートで3万6,000トンにチャレンジしていますので、若干増えてくるとは思いますけれども、基本的には、ポマラを追求していきたいと思っています。ある日突然、5万トンのものが現れるなんてことは、絶対にありえないわけでして、そのような意味では、我々の種であるポマラを追求していきたい。

そのために今、最終のFSをやっていると理解していただきたいと思います。多分、ポマラをやっても、今はフェロニッケルが減産していますから、全体としていくかどうかという意味では、たぶん「15万トンちょうどになります」ということには、ならないと思っています。

15万トンにいく道筋の1つとして、ステップとして、我々としてはニッケルのポマラという可能性をとりあえず追求していくことが、今の姿であろうと考えている。そういうふうに、ご理解をいただければと思います。

それから、CAPEXです。いつもお話しするんですけれども、「資源の権益を取りたい」と言っているだけでは、幸運の女神は絶対に現れないんです、残念ながら。会社のトップ以下みんなが、目の色を変えて真剣に普段から付き合っていかないとそのようなものが手に入らない。あるいは、自らが探鉱で見つける。

ただ、これも、当社は20年くらい探鉱していますけれども、残念ながら見つかっていないのが実態ですから、探鉱活動をする中で、やはり常に権益を購入することは、虎視眈々と常にいろいろな網を張って考えていかなければいけないのだと思うんです。そのタイミングは、申し訳ないのですけれども我々が決めるタイミングではなくて、売る側が決めるタイミングなんです。これがたまたま合えば、モレンシーのような幸運が訪れるかもしれないし、そうでもない(かもしれない)。

いずれにしろ、自分たちが取りに行かない限り、例えば、中期計画で「2年目に買います」と掲げたって、何にもそれは結果が出るわけではなくて、ただ、絵に描いた餅に過ぎない。だから、そのような意味では、計画に非常に乗りにくい部分があるのですが、我々は「資源」「製錬」「材料」の3つのコアビジネスでやり、なおかつ注力すべき3つのメタルを挙げていますので、これの権益の取得は、常に真剣に取りにいくことを考えている。その中で、タイミングがいつ合うかだと思っています。

最後に、今後のCAPEXの状況です。(ご回答としては)先ほどのご質問の方とまったく同じだと思うのですけれども、議論はしています。非常にご質問者さまの(おっしゃる)とおり、起業費が従来に比べると高めになってきています。これを役員合宿等で、今後、次の中計に向けて、この3年間の資本的支出をどういうふうに計画するかを議論して、決めていきたいと考えています。

そのような意味では、その計画によって、例えば、次の当社の株主還元策をどうするかも決まってまいりますし、「収益力について、このように考えています」ということのご説明も、しっかりできるのではないかと思っていますので、今しばらくお時間を頂戴したいと思います。