2023年5月12日に発表された、カバー株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:カバー株式会社 代表取締役社長CEO 谷郷元昭 氏

カバー株式会社 執行役員CFO兼経営企画室長 金子陽亮 氏

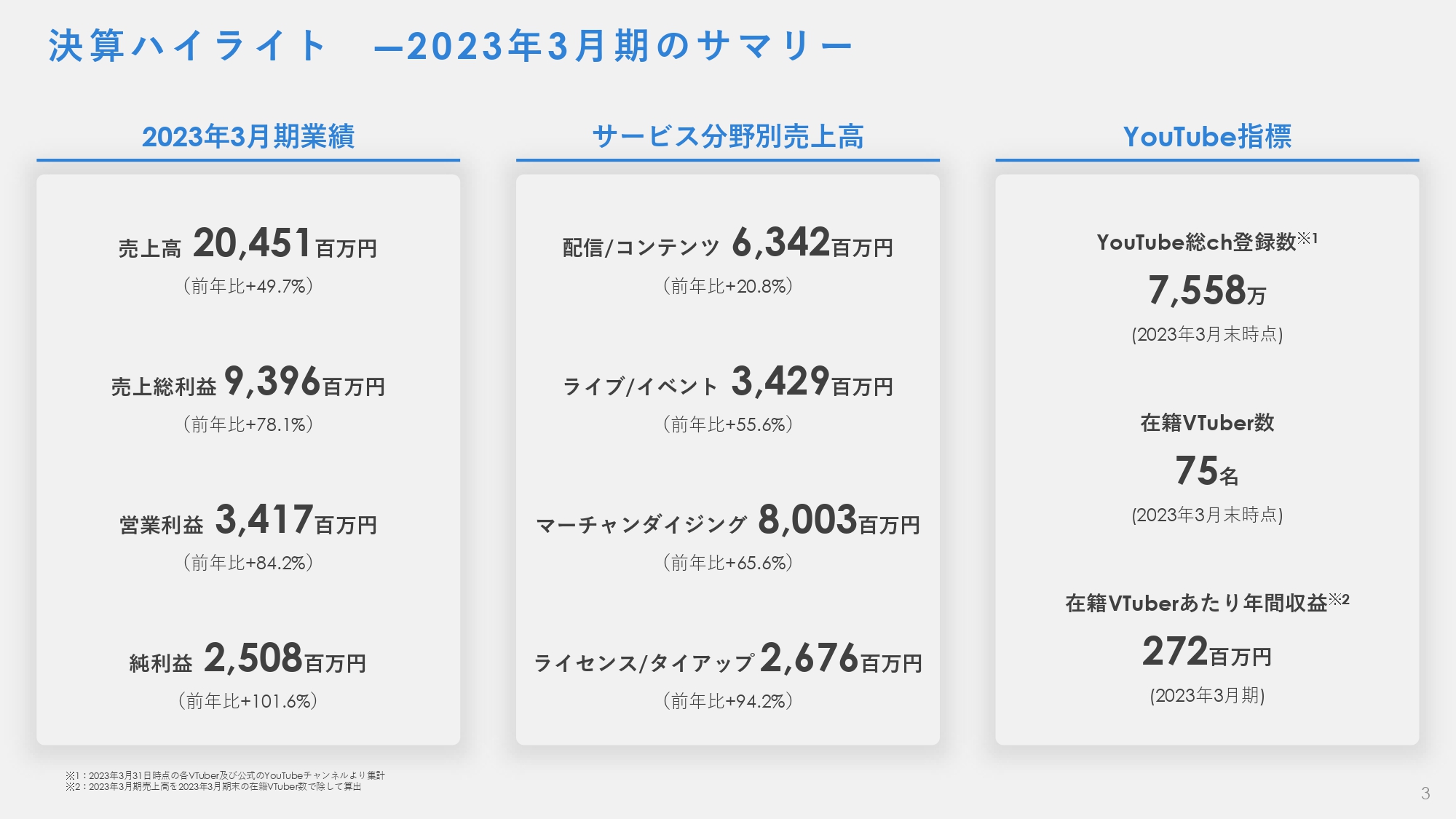

決算ハイライト ―2023年3月期のサマリー

金子陽亮(以下、金子):本日の流れですが、2023年3月期の決算概況と過年度実績をご説明した後、中期的な経営方針や今年度の事業計画についてお話しします。

まずは、決算ハイライトとして2023年3月期のサマリーです。売上高は前年比プラス49.7パーセントの204億5,100万円、営業利益は前年比プラス84.2パーセントの34億1,700万円、純利益は前年比プラス101.6パーセントの25億800万円で、増収増益となりました。

開示基準を上回ったため、直近で業績予想の上方修正を発表しましたが、その内容とほぼ同ラインの結果となっています。

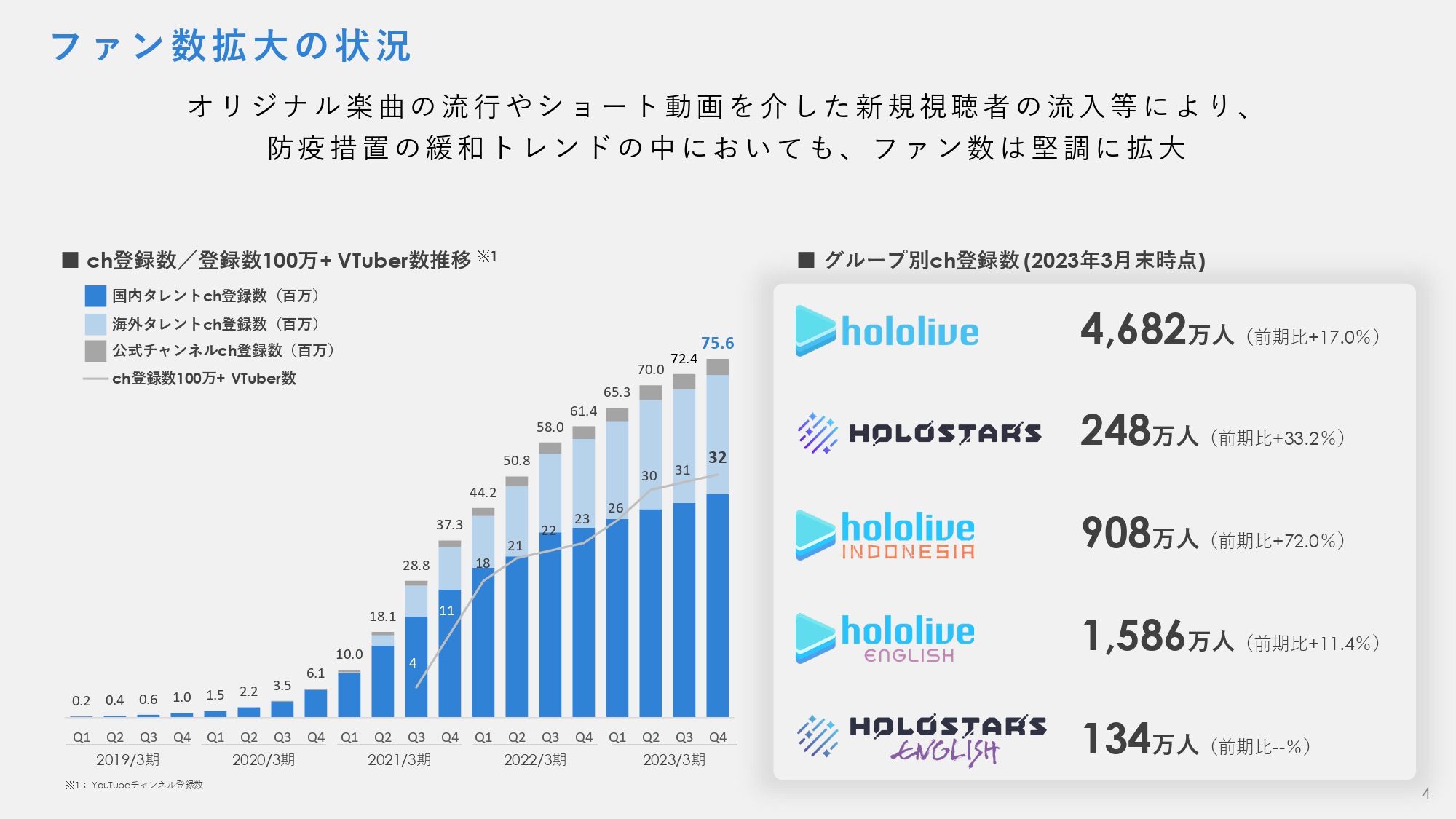

ファン数拡大の状況

ファン数の拡大状況です。2023年3月末時点で、YouTube総チャンネル登録数は約7,560万人まで成長しています。昨年度は、新型コロナウイルス感染症の防疫対策が世界的に緩和され、エンターテイメントの消費トレンドにも変化が見られましたが、当社のVTuberについては、オリジナル楽曲の流行やショート動画のトレンド化等々により、ファン数を順調に伸ばすことができています。

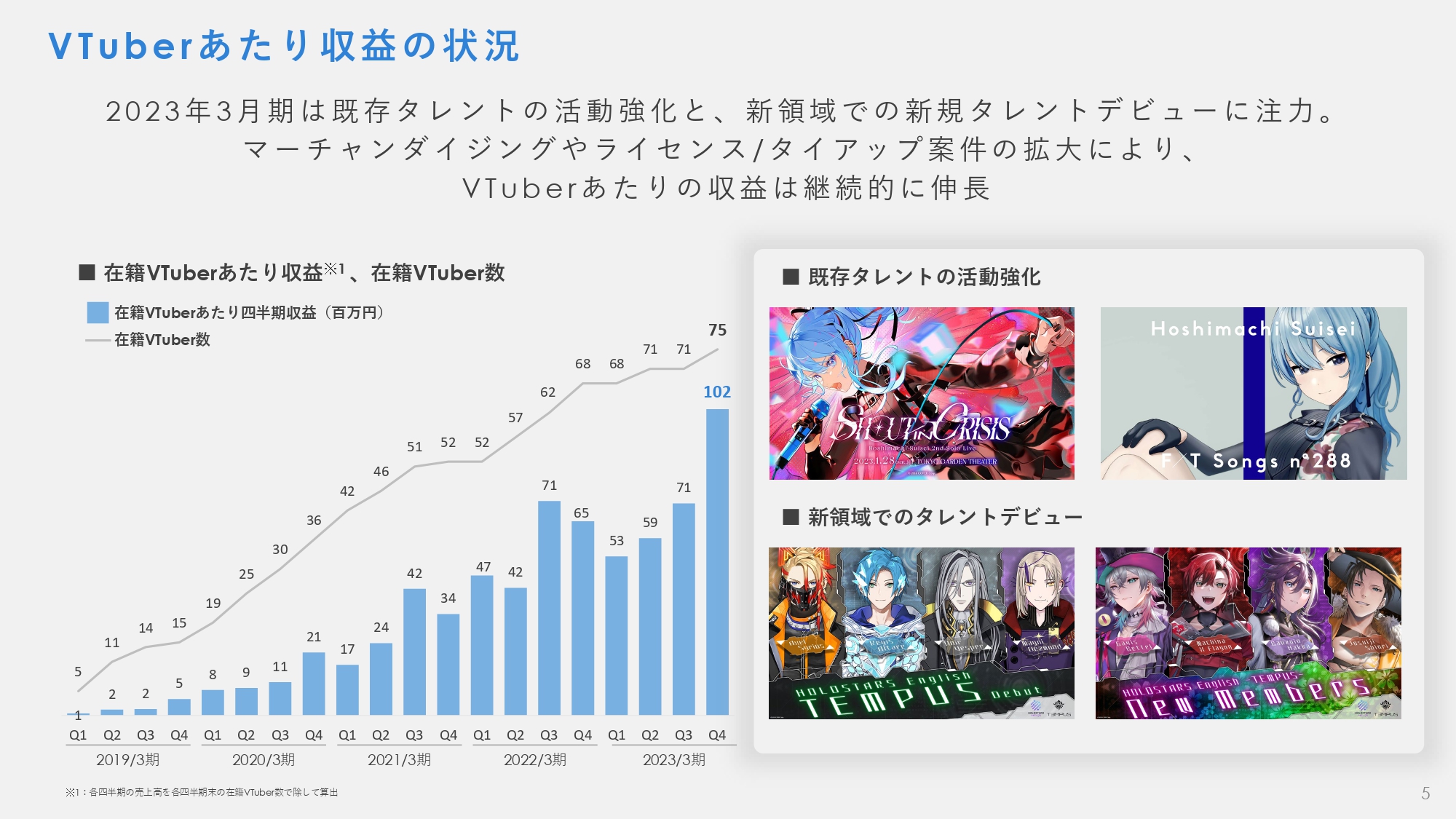

VTuberあたり収益の状況

VTuberあたりの収益状況と在籍VTuber数についてです。2023年3月期は、既存タレントの活動強化と新領域でのタレントデビューに注力しました。

既存タレントについては、夏季休暇期間や年末年始に大型の自主企画によるコラボレーションがあったのに加え、「星街すいせい」や「森カリオペ」などのタレントは、メジャー音楽レーベルとの提携による楽曲パブリッシングによって、認知を大きく拡大しました。

新規のタレントについては、当社として新領域だった英語圏の男性タレントグループの立ち上げを2グループ行い、比較的順調な立ち上がりが確認できています。

また、マーチャンダイジングやライセンス/タイアップの案件の拡大によって、IPあたりのマネタイズ能力が高まってきており、結果として、所属VTuberあたりの収益は下半期にかけて大きく伸長しました。

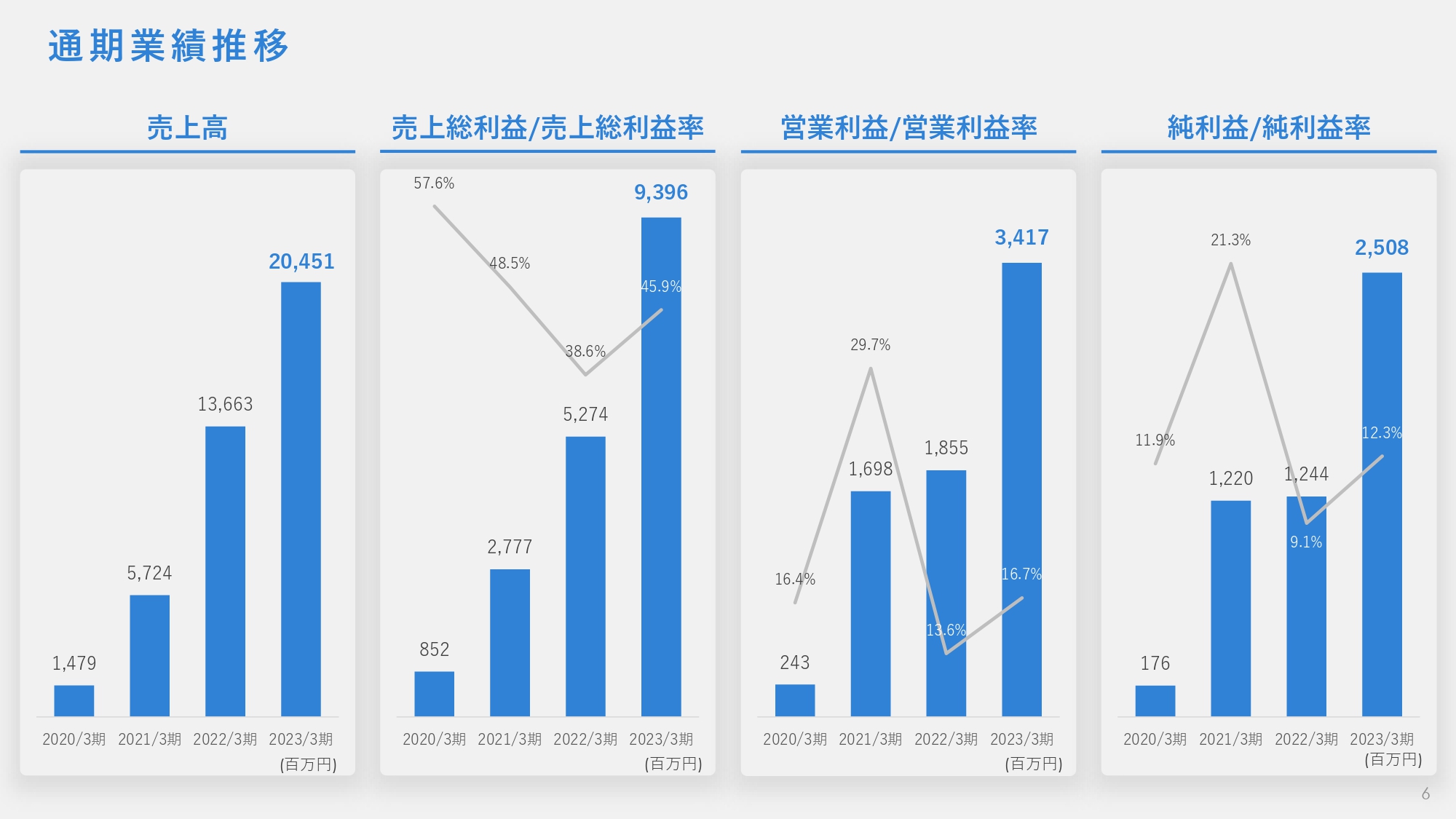

通期業績推移

通期業績は前年度比で増収増益となりました。要因の内訳は次のページより詳しくご説明します。

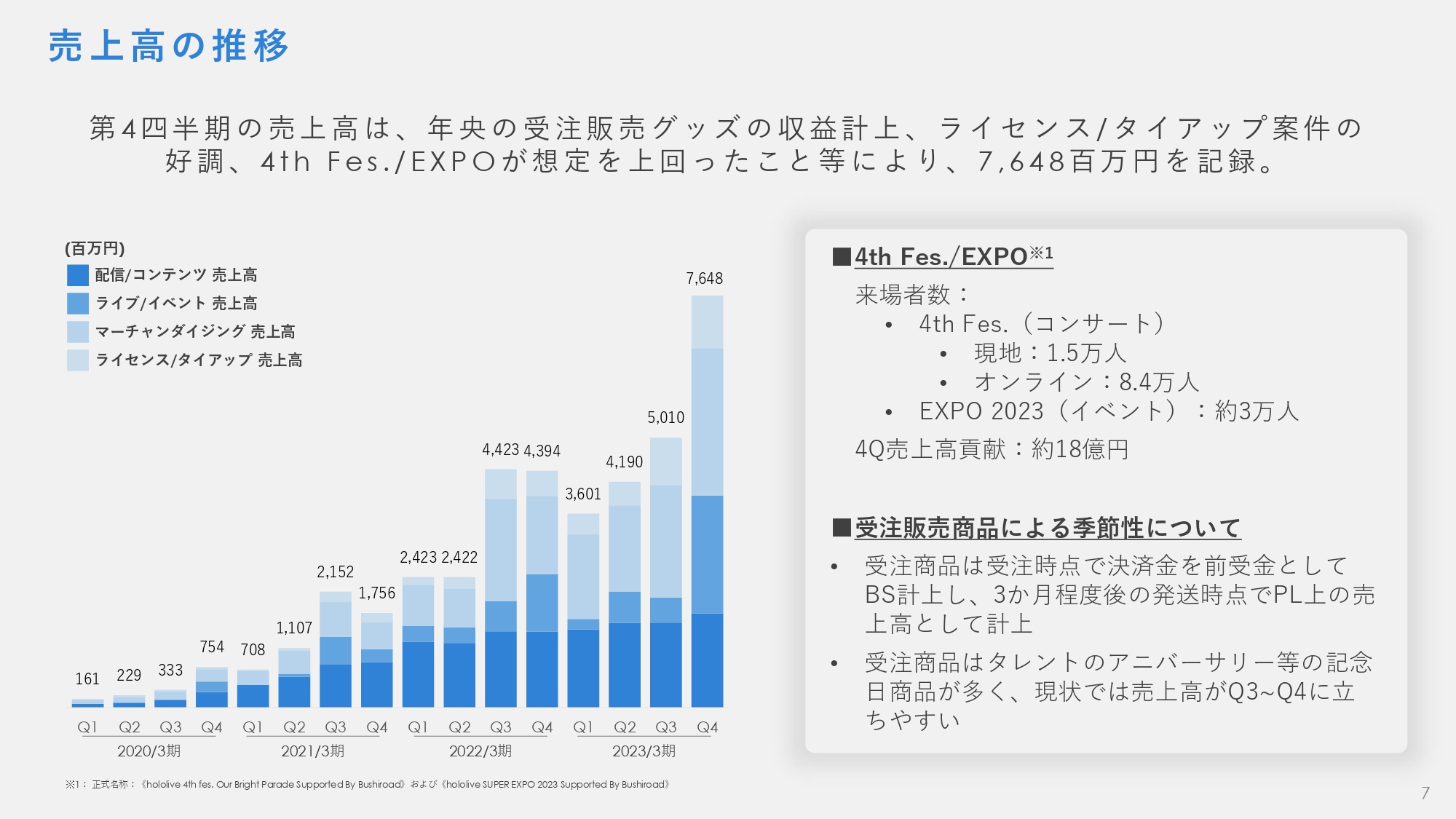

売上高の推移

スライドのグラフは、サービス領域別売上高の四半期ごとの推移を示しています。直近の第4四半期は、年央の受注販売グッズがP/Lに収益計上されたことや、ライセンス/タイアップ案件の好調、大型イベント「4th Fes./EXPO」で想定を上回るご好評をいただいたことにより、過去最高の四半期売上高水準となりました。

コンサートの「4th Fes.」の来場者数は、現地が延べ1.5万人、オンラインが延べ8.4万人で、展示会イベントの「EXPO 2023」の動員数は、延べ約3万人となりました。これらによって、第4四半期における「4th Fes./EXPO」の直接貢献売上高は18億円程度となっています。

また、当社のマーチャンダイジング収益については、現状として受注生産商品の収益構成が高くなっています。受注商品は、受注時点で決済金を前受金としてBS計上し、3ヶ月程度あとの発送時点で、P/L上に収益として計上されるという特性があります。

商品内容としてはタレントのアニバーサリー等の記念日商品が多いため、現状では、タレントの記念日の偏りから、売上高が第3四半期から第4四半期に立ちやすいという状況となっています。

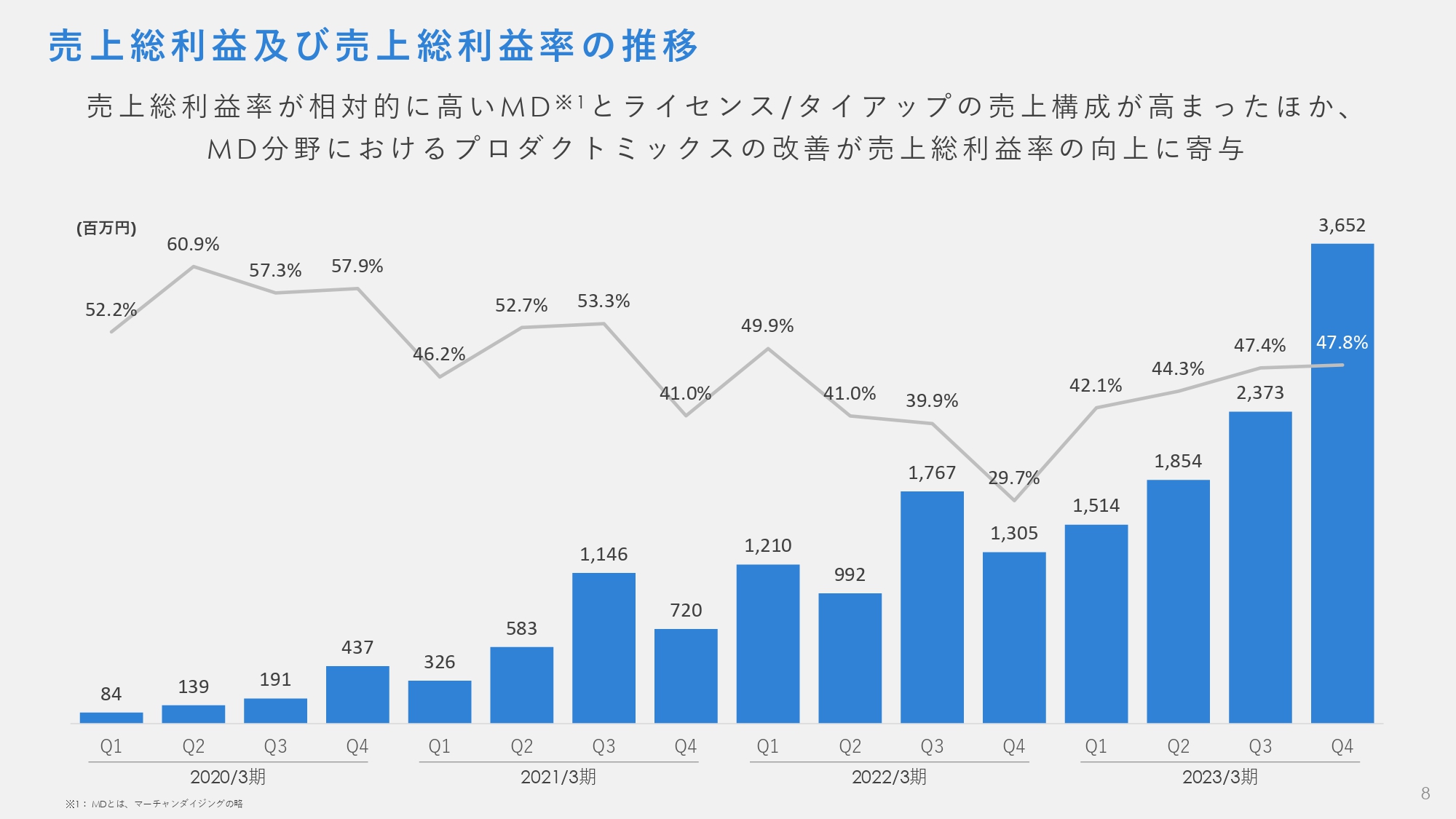

売上総利益及び売上総利益率の推移

売上総利益及び売上総利益率の推移です。売上総利益率が相対的に高いマーチャンダイジング(MD)と、ライセンス/タイアップの売上構成が高まったほか、マーチャンダイジング分野におけるプロダクトミックスの改善が売上総利益率の向上に寄与し、下半期にかけて売上総利益率が向上しています。

先ほどお伝えしたマーチャンダイジングの季節性を背景として、当社の売上総利益率は会計年度下半期に高まりやすい傾向にあります。

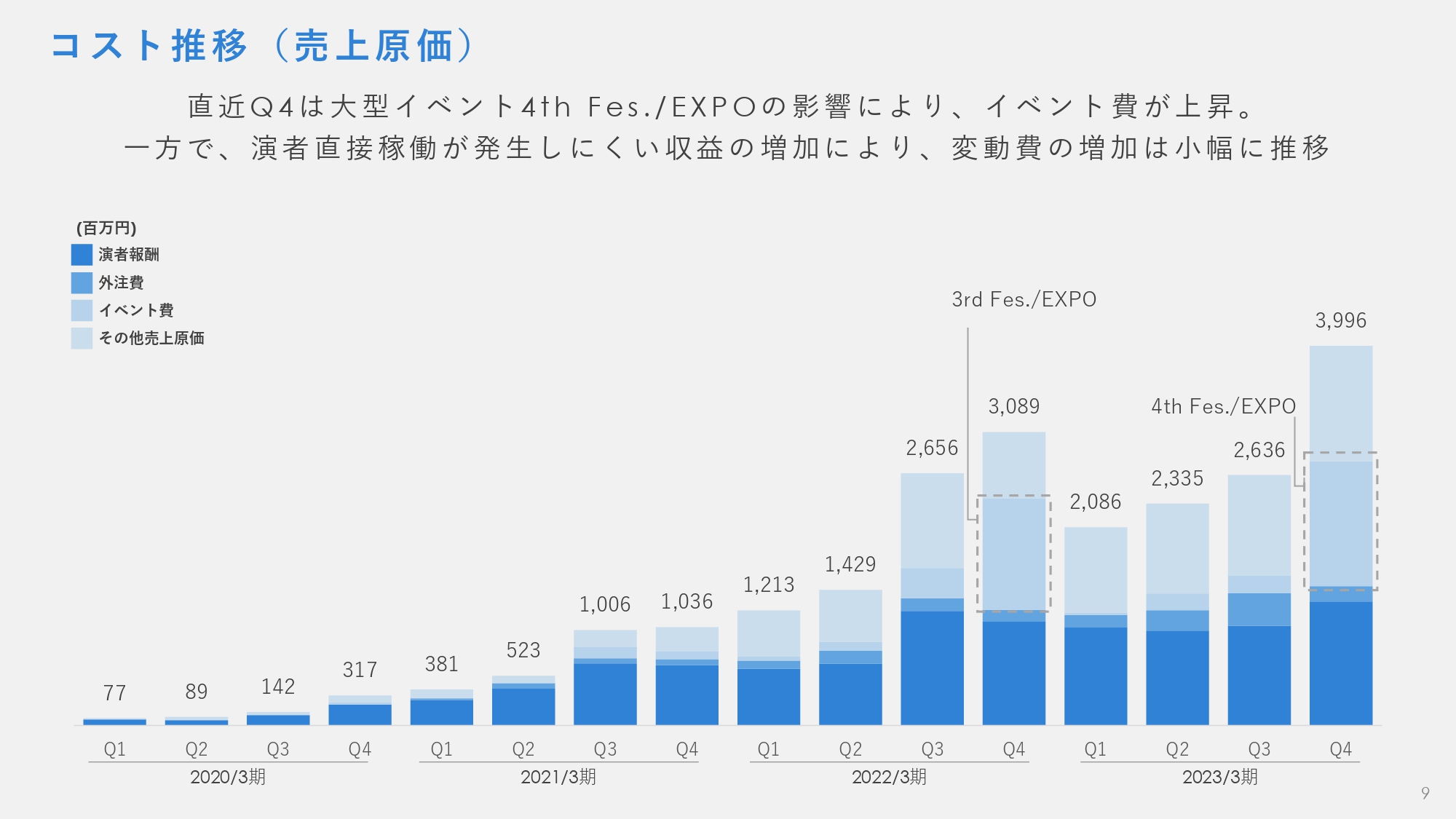

コスト推移(売上原価)

売上原価の推移です。直近の第4四半期は大型イベント「4th Fes./EXPO」の影響によりイベント費が上昇しましたが、この一時要因を除くと、会社企画商品の販売やライセンス/タイアップ案件の受注等、演者の直接稼働が発生しにくい収益の増加によって、収益の増加に対して変動費の増加は相対的に抑えられました。

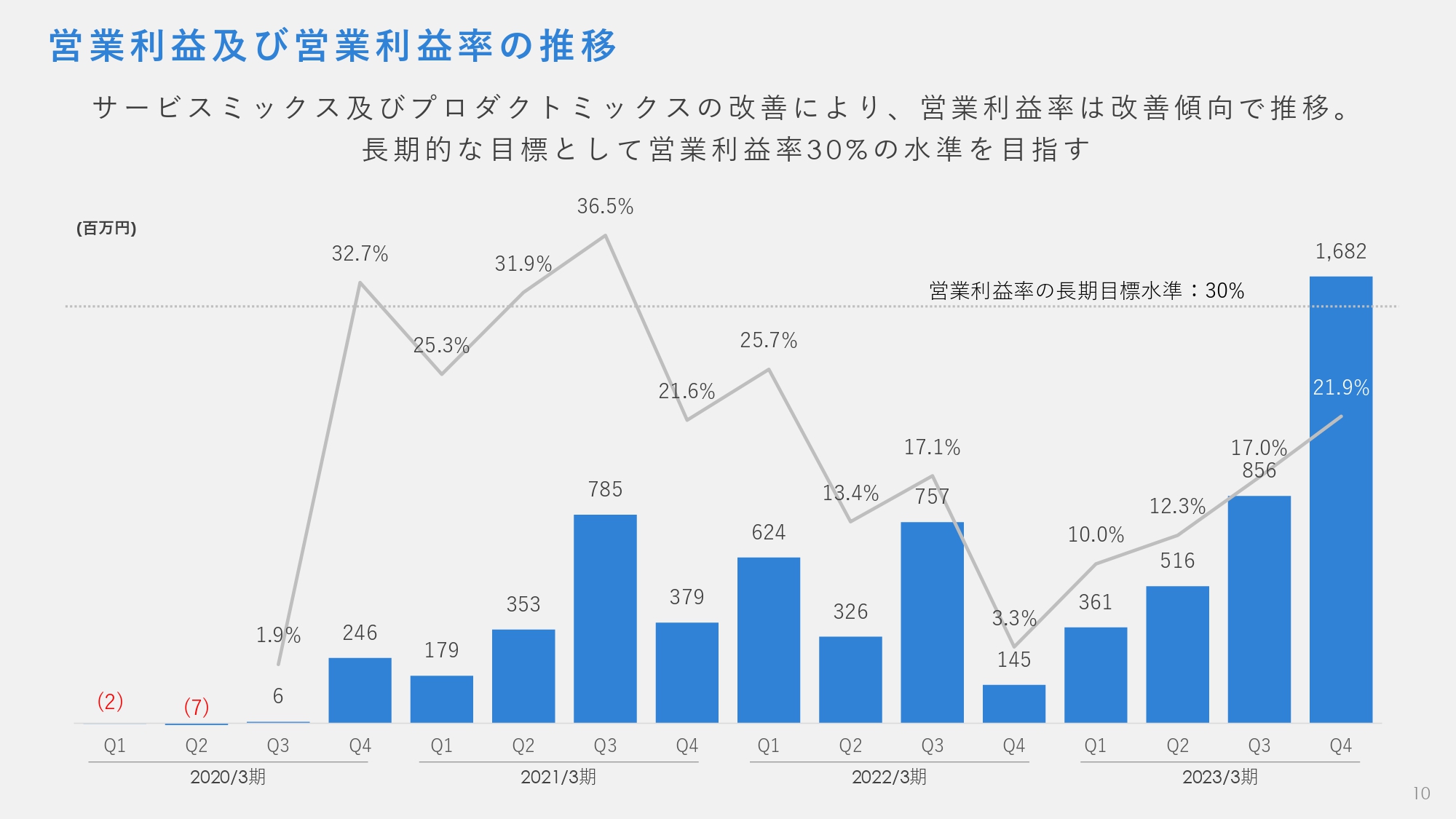

営業利益及び営業利益率の推移

営業利益及び営業利益率の推移です。営業利益に関しては、売上総利益率の高いマーチャンダイジングとライセンス/タイアップ分野の売上構成比が高まったことや、マーチャンダイジング分野におけるプロダクトミックスの改善に加え、売上総利益の伸びに比し販管費の固定費の伸びが限定的であったことにより、前年度比で営業利益率は改善基調で推移しました。

今後、季節性の影響などでQonQでは単調増益とならない四半期もあるかもしれませんが、継続的な収益性の改善によって、中長期では営業利益率30パーセントを目標としています。

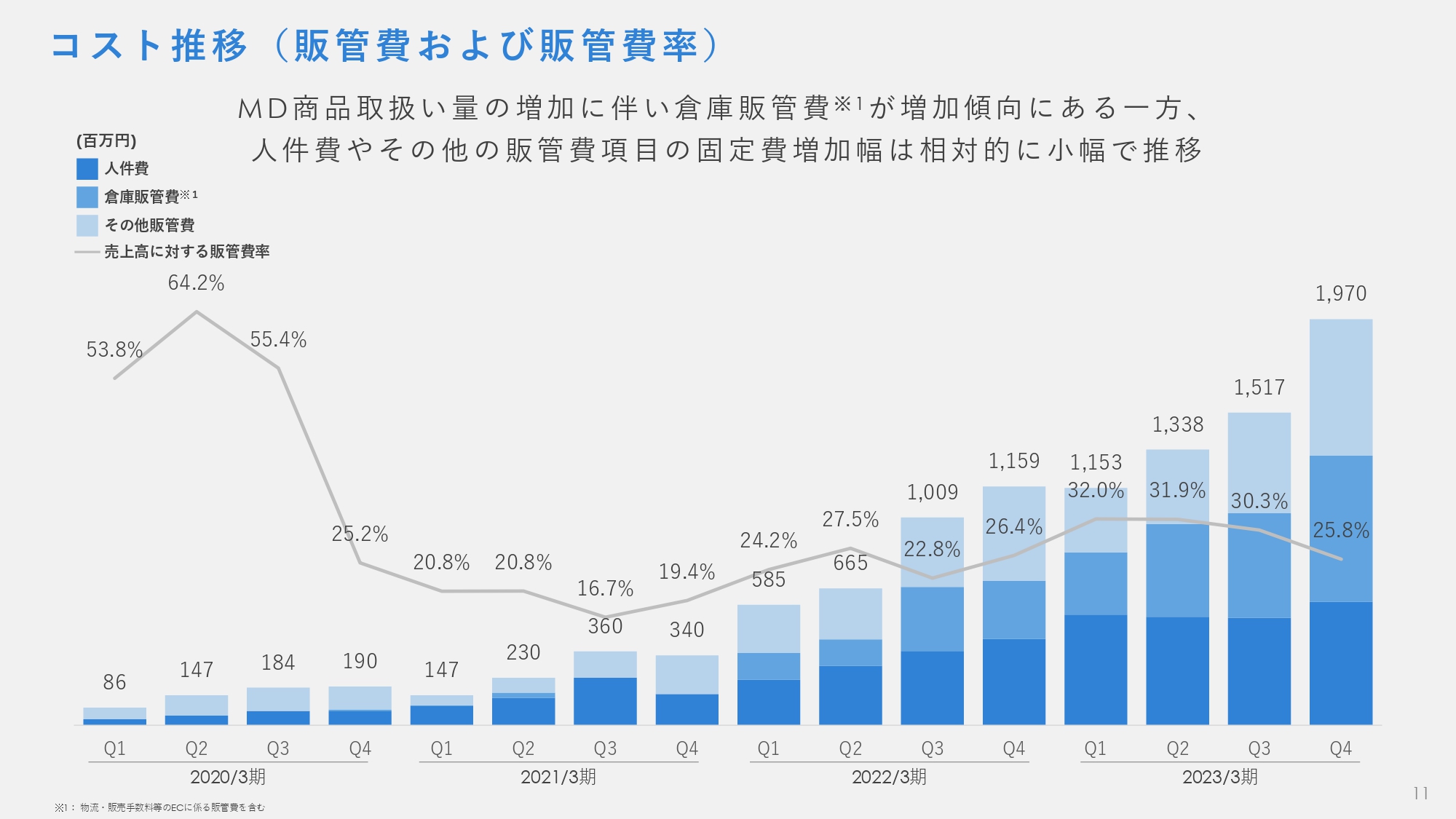

コスト推移(販管費および販管費率)

販管費の推移です。MD商品の取扱量の増加に伴い、販売手数料や物流費用の総称である倉庫販管費が増加傾向にあります。一方で、人件費やその他販管費の固定費増加幅は、小幅で推移しました。

スライドのラインチャートは売上高に対する販管費比率を示していますが、改善基調で推移しました。2023年3月期の第4四半期において、薄水色で示したその他販管費が少し大きく見えるのは、大型イベントである「4th Fes./EXPO」の広告宣伝費やIPOにかかった費用などの一時費用が若干影響しているためです。

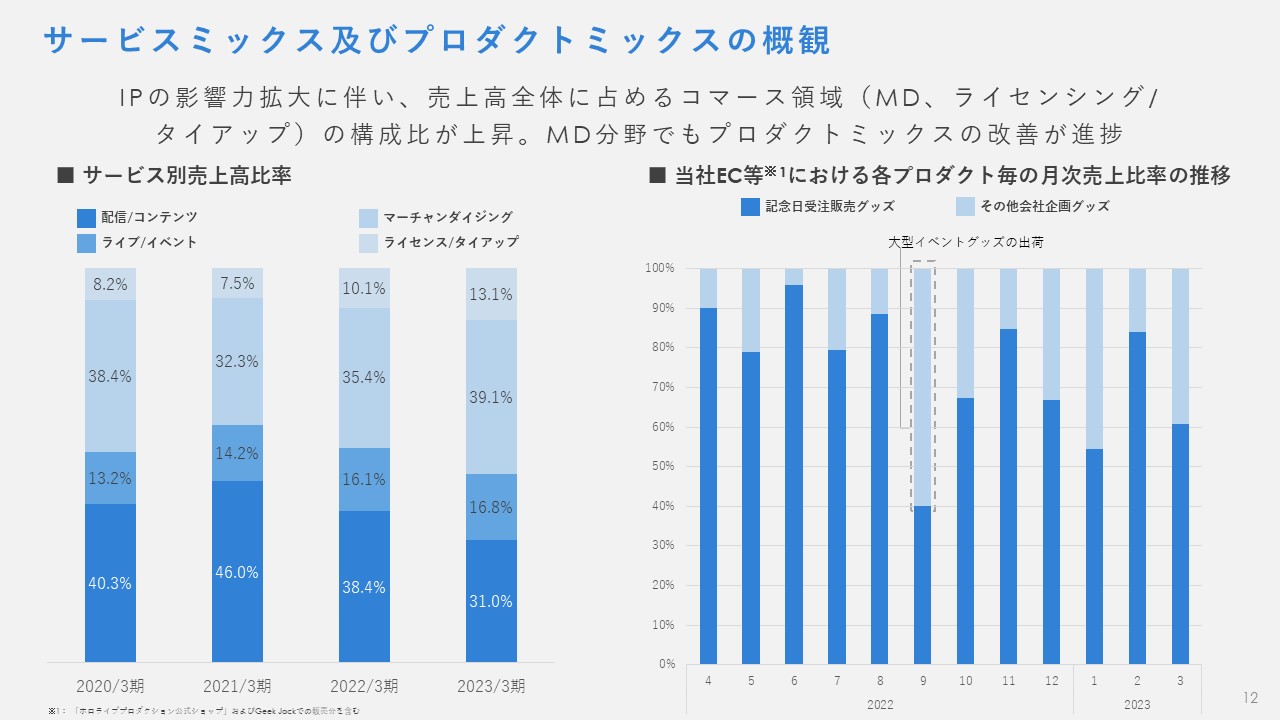

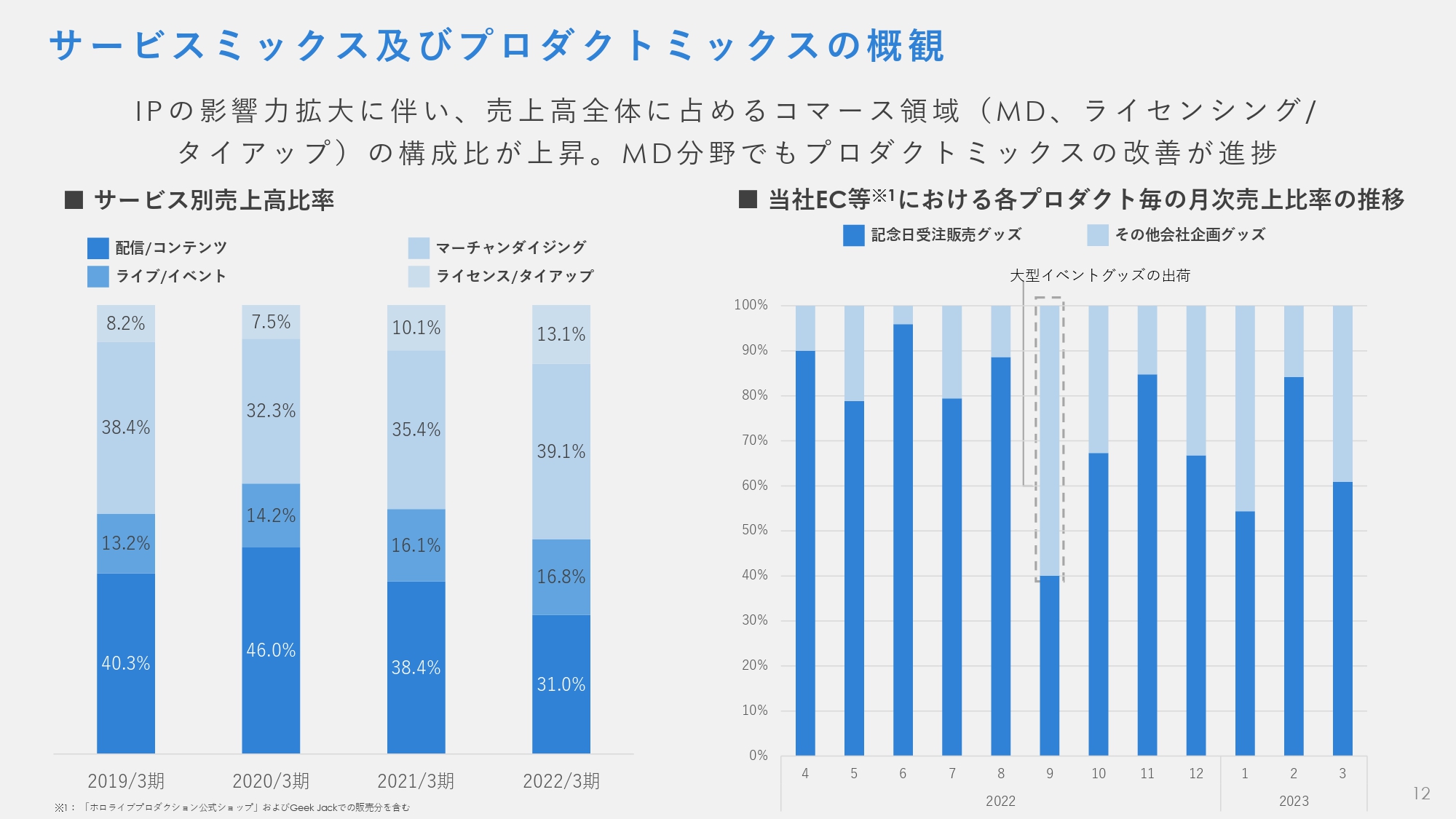

サービスミックス及びプロダクトミックスの概観

スライドの左側のグラフに示されているとおり、IPの影響力拡大に伴い、売上高全体に占めるコマース領域(MD、ライセンス/タイアップ)の売上構成比が52パーセント程度まで高まっています。

当社のビジネスは、配信やライブイベントによってIPの影響力を高めながら、多面的なコマースビジネスを展開することによって、さらに拡大していくと考えています。したがって、今後もコマース領域の売上高構成比が高まっていくと想定しています。

スライド右側にあるMD分野の売上構成グラフをご覧いただくと、演者の直接稼働の発生が少なく売上総利益が高くなるような、自社企画のグッズの構成が高まっていることがわかります。今後は、プロダクトミックスの改善によって収益性の改善が行えると考えています。

新規開発商品の実例

新規開発を行った商品の実例です。新規開発商品群では、課題であった中価格域の年間在庫販売商品の拡充を開始しています。

これまで主要だった受注生産商品は、製造ロットが相対的に小さいため特別生産になることなどから、単価が高くなりやすく、多様な流通に乗せて幅広い消費者層にアプローチすることが困難でした。販売期間についても、受注商品の性質上、年間を通してVTuberのファンへ商品供給を確保し続けることが難しいという問題が在りました。

新規商品の開発により、これらの受注生産商品の課題にアプローチし、収益性の改善だけでなく、EC上でクレジットカードを使って購買できない若年層を含めた幅広い消費者に対して、小売店などを通し通年での認知拡大を目指します。

ライセンシングアウト案件の増加

IPの影響力拡大を背景に、ライセンシング商品も複数のメーカーを通して登場しています。スライド左側の海外向けアパレル商品や他社ブランドとのコラボ商品などに加え、右側に表示している他社ゲームでのインゲームコラボも増加してきています。

今後も、アパレル、フィギュア、トレーディングカードなどIPの幅広い展開力をレバレッジし、さまざまなライセンス商品やコラボ商品の展開を想定しています。以上で、年度実績のご説明を終わります。

ミッション

谷郷元昭氏(以下、谷郷):私からは、中長期の方針についてご説明します。

当社のミッションは「つくろう。世界が愛するカルチャーを。」です。当社は日本や世界のトップクリエイターとともに、ARやライブストリーミングの最新技術を使って、日本発のカルチャーをグローバルに愛される文化に昇華させることを目指しています。

VTuberの多面的な特性を活かした事業展開

当社は現在、主に4つのサービスラインを展開しています。

スライドの左側に示すとおり、VTuberプロダクションによるVTuber活動のサポートおよびライブイベントによりVTuber IPを育成し、エンゲージメントの高いファンコミュニティを獲得しています。

また、スライドの右側に示すとおり、当社は成長したIP用物販やライセンスアウトなど、多様なコマース展開につなげています。通常の「YouTube」のMCNビジネスと異なり、このようなIPを活かしたマーチャンダイジングをスケールしやすい点が、VTuber事業の強みだと考えています。

当社の中長期戦略

当社の戦略は、大きく3段階に分けて進行しています。

第1段階として、これまで当社のプロダクションに所属するVTuberの影響力拡大と、ファンコミュニティの獲得に注力してきました。結果として、各地域でYouTubeチャンネル登録NO.1のVTuberを保有するとともに、安定して人気VTuberを育成するプロセスの確立に成功しています。

第2段階として、足元では当初の企画力を活かしたグッズ展開や、ライセンス/タイアップ案件といったコマース事業を加速することに注力しています。

第3段階として、このような活動を自社開発のメタバースサービスによりさらに拡張することで、独自の体験価値を作り出すとともに、中長期的に大きな潜在市場を捉えることを目指しています。

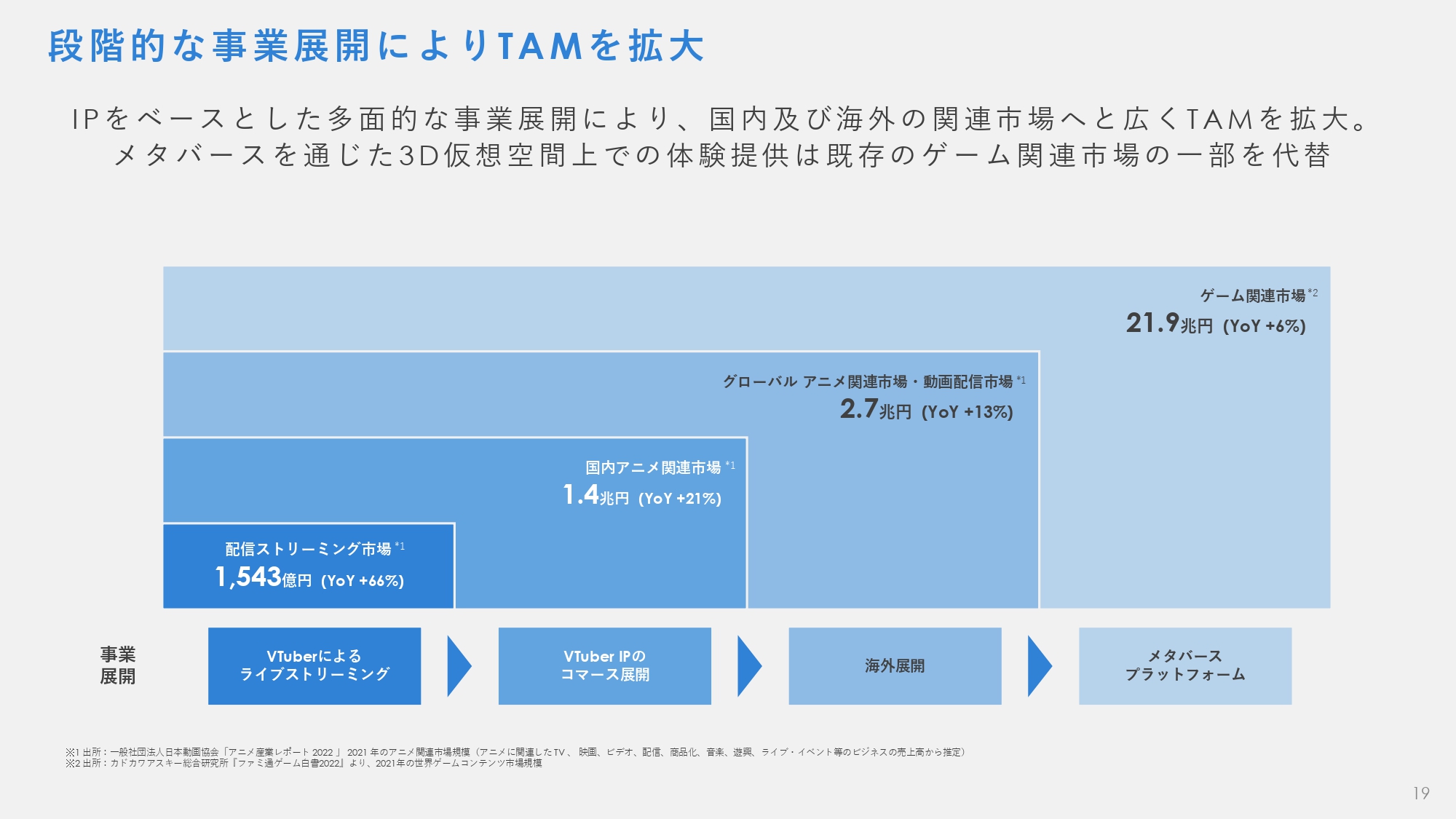

段階的な事業展開によりTAMを拡大

初期には配信ストリーミング市場のみにアドレスしていましたが、段階的に事業展開することで、徐々にTAMを拡大してきています。アニメルックなVTuberをIPとして国内外でコマース展開することで、グローバルの伝統的なアニメ関連市場の一部をリプレースしています。

また、中期的には、開発中のメタバースなどにより広大なグローバルゲーム市場を捉えていくことを計画しています。

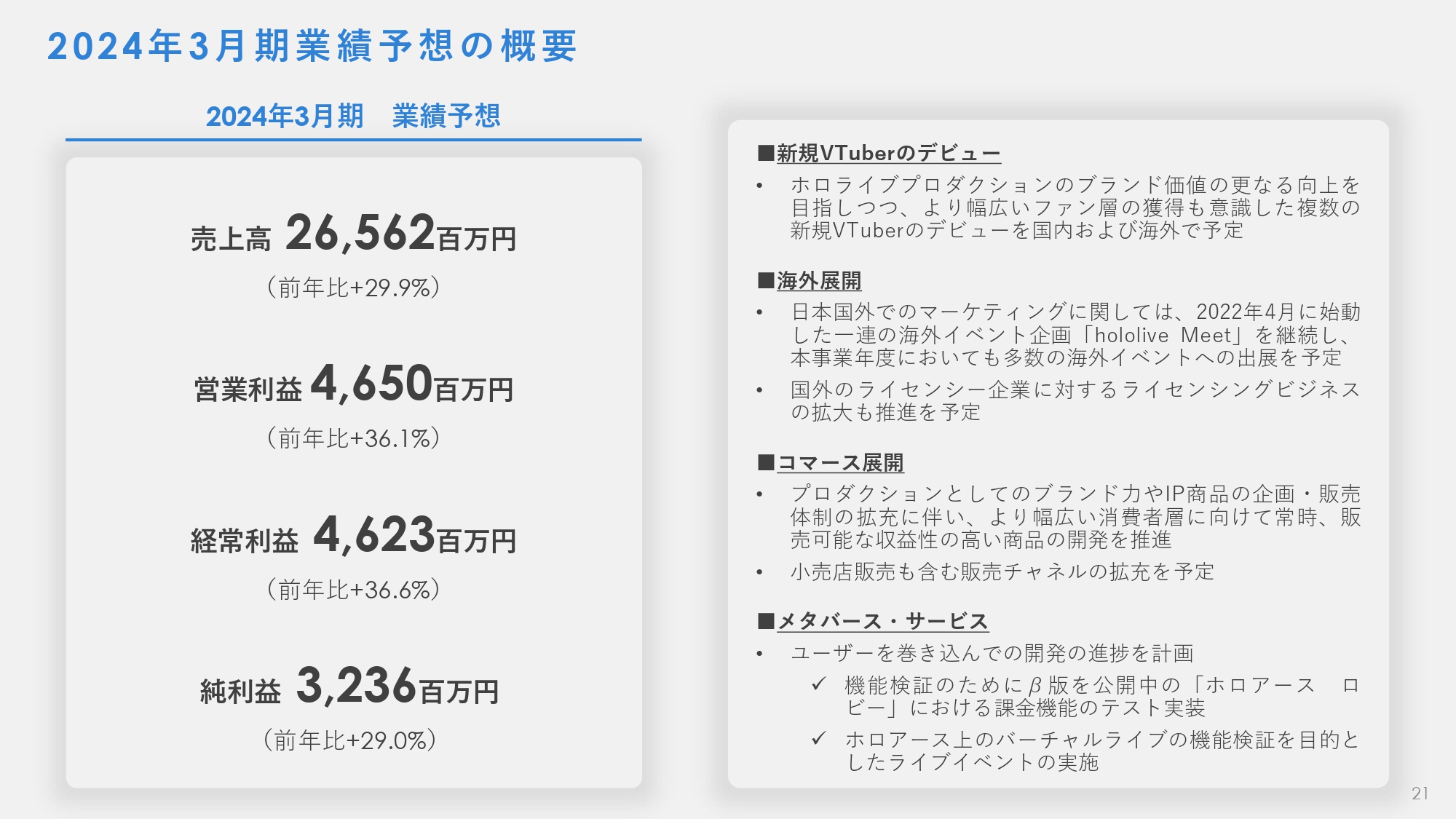

2024年3月期業績予想の概要

2024年3月期の事業計画についてご説明します。期初時点の2024年度3月期の業績予想は、スライドに記載のとおりです。今年度も前年度実績や計画を大きく上振れて、売上高は30パーセント近く成長すると想定しています。

また、コマース領域の事業開発により、今後も収益性改善を進めていきますが、新規VTuberの人気獲得度合いやコマース事業開発のスピード感によって、業績は上下すると思われます。

季節性により、年度下半期に業績進捗が偏りやすいことについては、あらかじめご留意いただきたいと思います。なお、集中的な事業開発領域はスライド右側に記載のとおりです。

グループ・ユニット施策の推進:Blue Journeyについて

年間計画についてご説明します。配信コンテンツ分野においては、引き続き既存VTuberの強化を行います。

ホロライブによる新規音楽プロジェクト「Blue Journey」では、これまでとは異なるテーマに沿って、既存及び新規のファン層に当社所属VTuberの新たな魅力と挑戦をお届けする予定です。楽曲は、ユニバーサルミュージック内の邦楽レーベルEMI Recordsにより配信・発売され、メジャーレーベルとの提携による大規模なパブリッシングを進めていきます。

コラボレーションによる認知拡大の推進:hololive Cityについて

外部企業やメディアとの大型のコラボレーションによる認知度拡大も推進していきます。公表済みの夏季イベント「ホロライブシティ」では、読売新聞社との多面的なコラボレーションにより、これまでのVTuberの枠を超えたブランド認知の拡大を推進します。

具体的には、夏季休暇期間を通じた東京ドームシティ各種施設のコラボレーション、ライブコンサートの実施、読売ジャイアンツとのコラボレーション、海外・地方在住者をターゲットとしたツアー企画などを実施する予定です。

海外展開について

海外展開についてです。さらなるモメンタムの形成を企図したマーケティング施策として、7月にロサンゼルスで大型現地ライブコンサートを実施予定です。大規模な現地観客動員を伴うVTuberのライブコンサートは、業界でも先進的な試みとなっており、北米地域におけるファンコミュニティの熱量をさらに高めていきたいと考えています。

加えて、「hololive Meet 2023」と題した、北米以外も含む地域での多数の海外現地イベントの実施も計画しています。

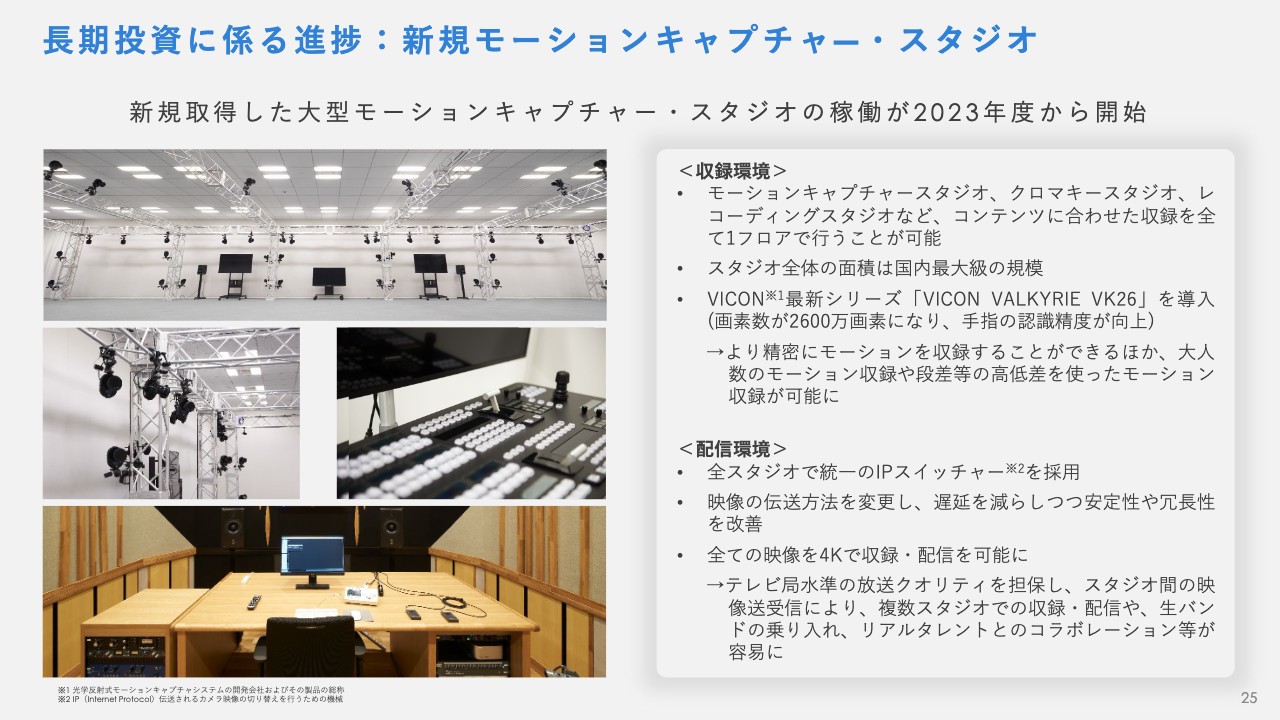

長期投資に係る進捗:新規モーションキャプチャー・スタジオ

長期投資に係る進捗についてご説明します。

新規取得した大型モーションキャプチャースタジオの稼働を、2023年度から開始します。これにより、大規模かつ高精度なモーションキャプチャーを活用したコンテンツ制作が可能になります。

また、配信能力についてもテレビ局水準の放送クオリティに耐えうる大容量データを低遅延で伝送することが可能です。その結果、複数スタジオを活用した収録・配信や生バンドの乗り入れ、テレビタレントとのコラボレーションなども、これまでより容易になることが想定されます。

2023年度の新規スタジオを通じたコンテンツ配信は、コンテンツ制作のためのスタジオ試験運用と並行して、段階的に進捗していきます。

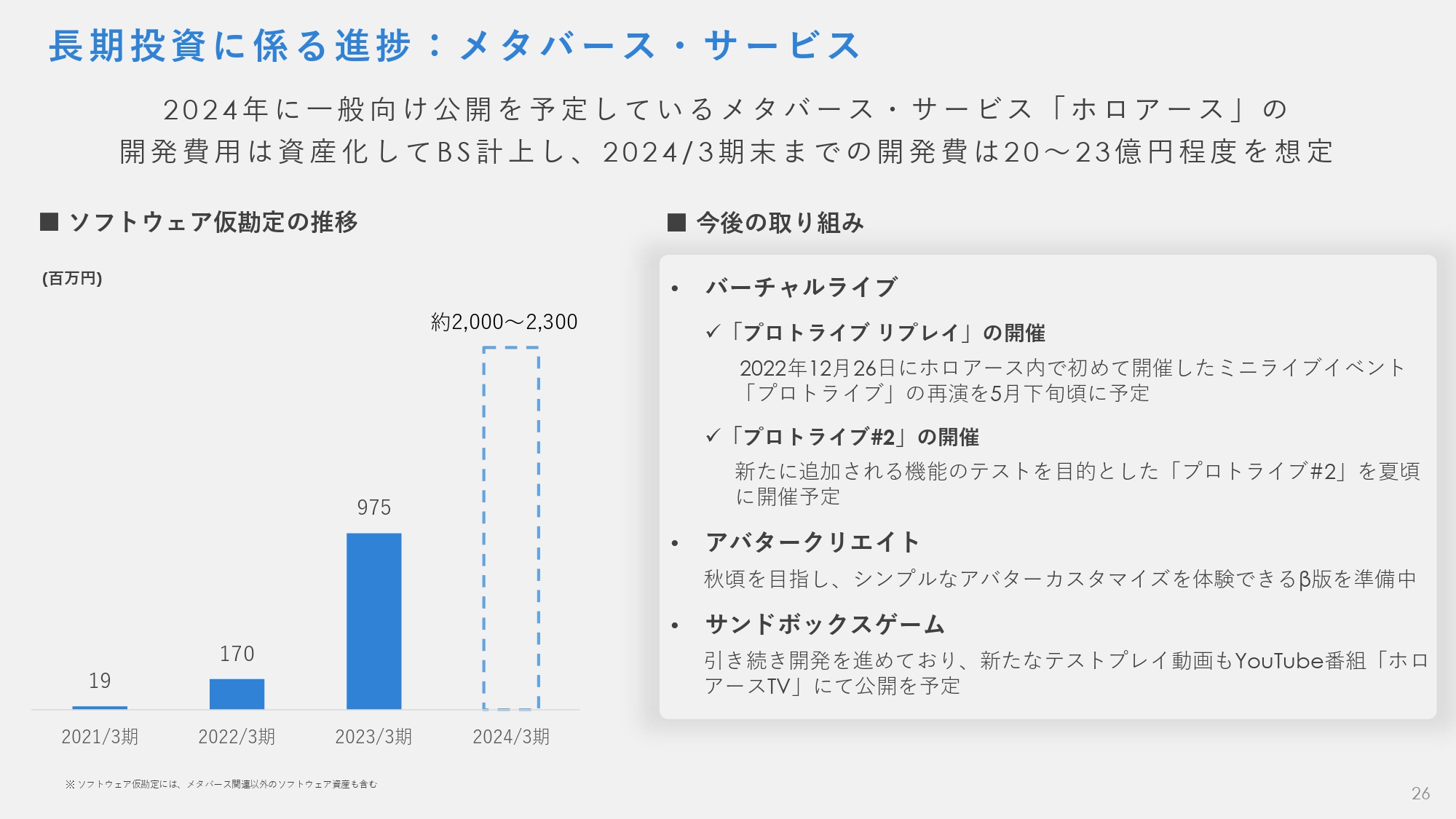

長期投資に係る進捗:メタバース・サービス

メタバースについてです。2024年に一般向け公開を予定している当社のメタバースサービス「ホロアース」については、その開発費用を資産化してBS計上しており、一般公開までの資産価格は20億円から23億円程度と想定しています。

今年度は、ユーザーを巻き込んだかたちで、バーチャルライブによる課金機能やサーバー負荷対策のテストなどを推進する予定です。

長期投資に係る進捗:ファン向けアプリ「ホロプラス」

開発中のファン向けアプリ「ホロプラス」についてご説明します。「ホロプラス」は、ファン同士、またはファンとVTuberやプロダクションがより身近に交流できるファンコミュニティアプリです。

事前応募者約1.1万人を対象としたクローズドβテストでは、ユーザーの高いエンゲージメントを確認することができており、夏頃の一般公開に向けて開発を推進中です。「ホロプラス」では、これまで以上に利便性の高い充実した「推し活体験」の提供を目指し、段階的に機能の拡充を予定しています。

質疑応答:自社企画商品の現状や今後の展開について

質問者:今後はマーチャンダイジング、特に自社企画商品をスケールしていくとお話しいただきました。開始した自社企画商品は、現状どのように展開され、どのような売上が出ているのか、また今後どのような展開を考えているのかについてご説明をお願いします。

金子:足元で開発している商品の中で公表しているものは、先ほどのプレゼンでご説明したような商品になります。我々のVTuber IPを使いながら、自社企画でブランド化し商品シリーズとして出していくかたちになります。

これまで受注販売商品は、セット売りで1万5,000円など比較的高単価なものを売っていましたが、若年層のみなさまや、より幅広いライトファンのみなさまにも手に取っていただきやすくするため、アニメ専門店などの小売店でも流通させやすい中価格域や低価格域の商品を開発しています。

売上の実績としては、スライド右側のグラフに薄水色のバーチャートで提示しているように、徐々に比率が増している状況です。

自社企画商品は、他の商品に比べてSKUがまだ少ない状況ですが、増産能力を上げ小売店のディストリビューションを拡大していくことによって、これからも順調に自社企画商品の販売数やお客さまの数を伸ばしていけると思っています。

質問者:今期の売上でかまいませんので、可能であれば自社企画を含めたマーチャンダイジング全体の増収率のイメージなどをお話しいただくことはできませんか?

金子:今年度の財務上の業績予想については、今のところ売上高の成長率でお話ししておいたほうが良いと思っています。ただし、先ほどお伝えしたとおり、トレンドという意味では、我々のビジネスの労働集約的な立ち位置である配信/コンテンツとライブ/イベントは、ファンを温めることが重要な機能です。そのため、マーチャンダイジングやライセンス/タイアップでビジネス規模を拡大させる傾向は、今後も強まっていくと思います。

スライドに記載のとおり、2022年3月期のマーチャンダイジングの売上構成比は39.1パーセントです。この比率がより大きくなっていくトレンドは、今後も一定程度期待できると思っている状況です。

質疑応答:男性VTuberの状況について

質問者:足元では国内外ともに、男性VTuberがデビューしていますが、この状況についてご説明をお願いします。

金子:昨年度にデビューしたタレントは男性が中心です。昨年度デビューした「ホロスターズEnglish -TEMPUS-」という英語圏向けの男性VTuberは、現在トータルで134万人の登録者数を集めています。

同時接続数や配信でスーパーチャットを投げてくださるお客さまの数も、けっこうなボリュームが確認されていますので、配信でファンを温めながら、「ホロライブ」の女性VTuberと同様にコマースを拡大していくという余地は大きいと期待感を持っています。

質疑応答:新規VTuberのデビュー計画について

質問者:主力の「ホロライブ」で、最後に国内の新しいVTuberが追加されてから時間が空いていると思います。今年度は、新規デビューの計画などはありますか?

金子:短信に記載した以上のことを詳細にお話しするのは控えたほうが良いと思いますが、スライド右上に記載の短信記述の抜粋のとおり、より幅広いファン層を獲得することを意識しながら、複数の新規VTuberを国内外でデビューさせることを想定しています。

いたずらにVTuberの新規デビューを伸ばすよりも、ホロライブプロダクションのブランド価値を希薄化させないペースでしっかりとした制作を行い、ブランド価値の向上に資する新規デビューを行っていくことを基本として考えています。

質疑応答:ショート動画等への注力について

質問者:新規投資されたスタジオについてです。ショート動画等の表現なども行えるという記述を見かけたのですが、特に若年層へリーチする上で、ショート動画等への注力については、会社としてどのように考えていますか?

金子:今は新型コロナウイルス感染症の防疫対策がある程度逆回転する中で、若年層を含む幅広い年代の方が「TikTok」や「YouTubeショート」などの短尺動画を見る機会が増えていることはトレンドだと言えます。若年層も含む幅広いリーチのために、ショートコンテンツの増産が有効だと思っている状況です。

質疑応答:グッズの購買イメージについて

質問者:中単価のグッズも含めて幅広く裾野を取りに行く印象を受けました。特にMDについては、御社の配信を見ていないライト層の方も含めて購買されるイメージでしょうか? グッズの購買イメージについて、おうかがいできればと思います。

金子:主な購買対象は、ファンの方や視聴されている方になると思っています。例えば、今は中高生の視聴者が増えており、ECサイトではクレジットカード決済のため両親の許可を得なければ購入できないという状況があります。また最近は、切り抜き動画や「YouTubeショート」をメインで見ており、配信はそこまでたくさん見ていない方など、多様な視聴体験が広がっています。

そのように視聴されている幅広いファンの方々が、まず第一歩として推し活をしていただくためのグッズという位置付けで考えています。

質疑応答:マーケット環境の考え方について

質問者:基盤となる配信/コンテンツのマーケット環境についておうかがいします。競合を見ますと、トータルの視聴時間があまり伸びていないようですが、御社はどのような状況でしょうか? また、本配信の視聴率がそこまで伸びていなくても、先ほどお話しされていたショート動画や切り抜きチャンネルの視聴が伸びていれば、ファンコミュニティは拡大していると理解してよいのでしょうか? マーケット環境の考え方についてお聞かせください。

金子:マーケット環境としては、先ほどもお話ししたとおり、コロナ禍により家で働くことになったり、なかなか外のエンターテインメントがなかったりした状況で、長時間動画を見ていた方が環境の変化を受けてショート動画に移っている時代になっており、消費の仕方が変わっていると思います。ただし、ファンの頭数という意味では、引き続きVTuberのようなバーチャルタレントコンテンツに対する引き合いは、グローバルに強くなっていると思っています。

海外でもVTuberを視聴することに抵抗のない層や、自分もVTuberをやってみたいと思う層は、引き続き拡大している状況ですので、そのようなマクロな環境の中で、競合も我々も一定の高い成長を経験している状況だと思っています。市場自体のグロースはかなり強いため、競合とパイを削って奪い合うというよりも、一定程度棲み分けしながら、お互いに市場を広げていく姿になるという肌感です。

ファンコミュニティについても、先ほどお話ししたように、長時間動画を見る層以外にも、切り抜きコンテンツを消費している層や自分で切り抜きをする層が、引き続き大勢います。加えて、我々のファンコミュニティには、クリエイティブの才能を持ったクリエイターファンが非常に多くいることが強みです。

先日も、我々のIPを題材にしてファンが作った格闘ゲームが「Steam」上でアップロードされ、話題を呼んだというニュースがありました。そのようなかたちで、ファンがファンコミュニティの中で新しいコンテンツを二次創作し、それがまた新しいファンを呼ぶというサイクルが回っていると認識しています。

質疑応答:スーパーチャットとメンバーシップ、音楽の売上の内訳について

質問者:メジャーレーベルから何人かデビューされていて、音楽の売り上げが増えているというお話があったと思います。もし可能でしたら、配信/コンテンツの中でスーパーチャットとメンバーシップ、音楽の売上の内訳を教えてください。

金子:音楽について、ストリーミング等で聴いてくださる方は非常に増えていますが、例えば収益性の高いCD販売を全国で流通させてマネタイズしていくなど、広範なディストリビューションは進んでいない状況です。経済性という意味では、配信/コンテンツ領域の中で、そこまでものすごく大きな構成を占めているわけではないというのが実態です。今後はディストリビューションの方向が多面化したり、地域やお客さまの層も多様化したりすることによって、大きくなっていく可能性はあると思っています。

一方で、配信コンテンツ分野の大部分を占めているYouTubeの収益に関しては、大部分がメンバーシップとスーパーチャットになっています。さらに、比率としてはメンバーシップのほうが多い状況です。

質問者:メンバーシップについては、離脱する方もいると思いますが、基本的にはストック的に積み上がっていく性質の収益という認識でよろしいですか?

金子:おっしゃるとおりです。短期間期大幅な増減が出てしまう性質のものというよりも、時系列を追って徐々に積み上がっていく性質の売り上げが立っている状況です。

質疑応答:メタバースプラットフォームとゲーム関連市場のオポチュニティについて

質問者:スライド19ページで社長が解説されていた、長期的なTAMの考え方についておうかがいします。長期的な事業展開として、メタバースプラットフォームと同時にゲーム関連市場についても表記されていますが、どのようなオポチュニティがあるか教えてください。

谷郷:我々は、IPを活用したビジネスの非常に大きな市場としてゲーム関連市場を考えています。スライドの図ではメタバースのみを表記していますが、それに限らず、IPのライセンスアウトとしてのゲームビジネスなども想定しています。

我々が展開するメタバースに関しては、自社の所属するVTuberは自分のアバターでそのままプレイするオンラインゲームやオンラインライブを行えるプラットフォームという性質を持っています。課金の形態としては、ゲームビジネスのようなかたちを想定しています。

質問者:そのようなゲームは、自社タイトルとタイアップのどちらで展開されますか? 自社タイトルであれば、展開するためのノウハウや人員はすでに確保されているのでしょうか?

谷郷:我々は、オンラインゲームにオンラインライブを融合したサービスを「メタバース」と呼んでいます。そのため、国内外の他社がメタバースとして展開されているようなサービスとは少し違い、どちらかと言いますと「フォートナイト」が展開しているサービスをイメージしていただければと思っています。

人材に関してはすでに社内で確保しており、来年のローンチへ向けて開発を粛々と進めている状況です。

質疑応答:営業利益率30パーセントの水準を超える可能性について

質問者:スライド10ページに「長期的な目標として営業利益率30パーセントの水準を目指す」と書かれています。この目標をTAMのスライドと比較すると、メタバースの領域に入る時点で到達するのか、それともその前に到達するかがわかりません。

金子:例えば、メタバースでデジタルグッズを販売すると粗利が増えることはあると思いますが、メタバース頼みで30パーセントの水準を目指しているわけではありません。

足元でも、サービスミックスで粗利が高いコマース領域の売上構成が大きくなり、マーチャンダイジングの収益性が高まっていたりすると説明しましたが、これらを通じて30パーセントに近づく可能性があると想定しています。

それぞれがどの程度のスピードで寄与していくのかについては、新規投資や人材投資をどのくらいのスピード感で行っていくのか、収益性に資するような事業開発をどの程度迅速に進められるかといった要素が影響します。

質疑応答:売上高が伸びた理由について

質問者:売上高が50パーセント程度伸びたと思いますが、客数と客単価に分けると、この伸び率はどのようなイメージで捉えればよいでしょうか?

金子:トレンドとしては両方が伸びたと言えますが、1顧客あたりの収益能力が高まったことが大きな要因として考えられます。

度々言及していますが、こちらはマーチャンダイジングの開発が進んだことが影響しています。売上高の構成を見ると、マーチャンダイジングおよびライセンス/タイアップの比率が高まっているため、このように考えるのが自然だと思います。

お客様の動態として、「Free-to-play」のゲームのように単に動画を見て通り過ぎてしまうお客さまもいれば、熱心にグッズを購入してくださるお客さまもいます。このような状況から、マネタイズの観点では顧客ごとにかなりのグラデーションが存在すると考えられます。

したがって、LTVを毀損せずとも、お金を支払いたいと考えるお客さまの数を増やすことによって、1顧客あたりの平均消費額は上昇すると思います。

質問者:ちなみに、海外市場での売上構成比はどの程度だと見ていますか?

金子:これまで30パーセント程度であると説明していますが、その後のトレンドとしては変わっていないと思います。

質疑応答:売上高30パーセント成長という数字の根拠について

質問者:今期の計画では、売上高が約30パーセント成長することが想定されていますが、この数字の根拠についてもう少し詳しく説明してください。

金子:こちらは期初時点のボトムアップ推定により、各サービスの成長の結果として30パーセント程度の売上成長を想定しています。その要因としては、スライド右側に記載しているとおり、複数のVTuberの新規デビューや海外展開などが挙げられます。

加えて、自社企画商品をディストリビューションする小売店の販売チャネルの拡充に取り組んでおり、足元では進展が見られる状況です。

質疑応答:会社の強みと新規参入者が苦戦している理由について

質問者:現在、業界は寡占状態となっているということですが、新規参入者も多数います。例えば、大手企業なども参入していますが、なかなかうまくいっていないようです。

御社の強みや、新規の参入者が苦戦している理由について、どのようにお考えでしょうか? また「このようなところが参入してくると競合になる可能性がある」と思うところがあれば、併せて教えてください。

金子:この業界において強固で大きなファンコミュニティを持っていることは、とても大きな参入障壁です。ファンコミュニティのネットワーク外部性が参入障壁になっていると思います。

ファンの方々が熱量を持ってコンテンツの切り抜きや二次創作を行うことで、ファンが拡大しVTuberも盛り上がるというサイクルが回っています。我々は、そのようなネットワーク外部性の強いファンコミュニティと拡大のサイクルを早期に作ることができたため、新規参入者との間にギャップが生まれたと理解しています。成長可能性に関する説明資料においても、このようなサイクルの重要性を示しています。

一方で、新しい層が脅威となる可能性ですが、こちらについてはさまざまな意見があると思います。例えば、現在アニメルックのVTuberが市場性を持っていますが、我々のネットワーク外のコミュニティで、まったく新しいコンテンツテイストのVTuberが大きなコミュニティを拡大する場合には、そのVTuberが脅威になる可能性があると考えています。

質疑応答:販管費の変化について

質問者:マーチャンダイジング領域で定期的に製品を供給していく場合、ロジスティクスを含むサプライチェーン周りの販管費は、これまでと比べてどのように変化していく見込みでしょうか?

金子:変動費という意味では、売上のボリュームに応じて一定程度倉庫販管費などの物流費が上がっていくことは避けられませんが、それらの費用が単調に比例して上がっていくわけではありません。

例えば、大口注文を取り扱う場合やBtoBの取引を行う場合には、小さなロットの商品を高頻度に物流させるよりも、ロジスティクスコストが効率化できますので、そのような影響はあると思います。

質疑応答:売上比率の目標と比率を上げるための戦略について

質問者:マーチャンダイジングやプロモーションの売上比率は相当上がったと思いますが、今後どの程度まで上げていくかについての目算はありますか?

他社と比較して比率が低いという意見がよく出ますが、どの程度の比率を目指すのかについて聞かせてください。

金子:売上高構成比率は、各サービス領域の成長の相対間によるため明確な目標はありません。

ただし、マーチャンダイジングについて、小売店やアニメ専門店などへのディストリビューションは、まだ十分でない状況です。そうしたディストリビューションを行う準備は着実に進んでいるため、スピード感の問題はあるものの、ある程度のボリュームを扱うための道筋は、明確になりつつあります。

労働集約的な配信/コンテンツ領域よりも、マーチャンダイジングやライセンス/タイアップのほうが規模の拡大が容易であるため、今後それらの売上高の構成を高めていく可能性は高いと言えます。

質問者:具体的な施策としては、どのようなことを考えていますか? 例えばキャラクターグッズの開発力強化や、小売業界における卸売のように商流開拓の強化など、どのようなところを攻めていこうとお考えですか?

金子:両面を考える必要があると思っています。プレゼンの中盤で、自社企画商品のSKU数が望ましい水準に対してまだ少ないとお話ししましたが、商品種類を増やす必要があると思います。加えて、卸の流通をしやすい商品群を増やすに連れ、商品の販売経路を増やすことも並行して考えなければなりません。