2023年6月7日に発表された、株式会社リビングプラットフォーム2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社リビングプラットフォーム 代表取締役 金子洋文 氏

連結決算ハイライト

金子洋文氏:代表取締役の金子でございます。本日はお忙しい中、当社の決算説明会にご参加いただきましてありがとうございます。それでは、さっそくご説明に移りたいと思います。よろしくお願いいたします。

連結決算のハイライトです。通期連結売上高は対前年17.8パーセント増となりました。事業の開発とともにM&Aを推進し、昨期においては神戸と北海道の会社を取得したことが売上増加に寄与しています。この1年間で建築単価が1.5倍くらいになる中で、当初の目標としていた売上高20パーセント増には至らなかったのですが、それなりに成長できた数値だと思っています。

一方で、通期連結営業利益は大幅なマイナスとなりました。一番大きな要因として、控除対象外消費税の影響があります。我々のように非課税売上の割合が多い会社は、課税仕入れつまり費用面で支払った消費税が戻ってこないことがあるため、こちらを控除対象外消費税として支払う構造になっています。

今まではそちらを営業外費用として計上していたため、営業利益には影響がなく、経常利益以下に影響が出るだけでしたが、ホールディングスの設立や事業構造そのものの変化などにより、前期からは販売管理費に計上する方針にしました。最終の当期純利益に影響を与えることはありませんが、KPIとして掲げていた営業利益率に大きく影響を及ぼすため、会計の計上の方針を変えたことに伴いKPIも変えることにしました。こちらは後ほどご説明します。

また、昨今は電気代を中心とした水道光熱費の高騰が、家計にも大幅な影響を及ぼしていると考えていますが、特に我々は北海道や東北に強い営業基盤を持っているがゆえに、非常に大きな影響を受けました。

こちらも後ほどご説明しますが、経営としては柔軟な対応をするべく新電力への切り替え等を行っていましたが、地域の電力会社の変更に伴い、1.2倍にもなる料金の値上げを受け入れざるを得ない状況などがありました。そのようなことも含めて、多大な影響を受けたと認識しています。

自己資本比率については、昨期に予定どおりセール・アンド・リースバックを2回行いました。セール・アンド・リースバックでは、総資産を圧縮し、借入金を返済し、現金を取得することで特別利益も出ますので、自己資本比率の向上に寄与することは想定していました。

こちらは順調に進み、自己資本比率も上がりましたが、同時に今年の4月1日に福島7事業を承継しました。そちらに対応するため、昨年度内に5億円超の借入を行ったことから、最終的な自己資本比率は思ったよりは改善しませんでした。

ただし、今までも繰り返しお伝えしていますが、我々のターゲットは2025年3月期です。その時までには、KPIの1つである自己資本比率20パーセントを超えていくことは十分に可能だと考えています。今回の結果は、経過措置としては決して高い数値とは言えませんが、今後さらに積み上げていこうと考えています。

財務の進行において、前期は決して誇れる数値ではなかったと認識していますが、一方でさまざまな経営改善も進みました。我々を含め、多くの産業で労働力や働き手が不足している中で、特定技能制度があります。現時点では日本人の採用よりもさらにお金がかかりますし、文化を醸成するにはとても時間かかりますが、我々は業界の中でもいち早く特定技能の方々に働いてもらおうと進めています。

今期すでに数十名の方々に来ていただく目途がついていますので、特定技能の方々の受け入れを推進することによって、働き手の多様性を認め、将来的に間違いなく到来する日本人の働き手不足を補ってもらえるよう、社内文化の改善は順調に進んでいると思います。

また、当社は売上の80パーセント以上が介護事業から成り立っているため、介護分野の教育体制を強化しています。特に、介護福祉士という国家資格を取得するためには、一定の期間、初任者研修と実務者研修を受ける必要があり、その後に初めて介護福祉士の資格試験を受験できるという体制になっています。

当社では、全国5ヶ所で初任者研修および実務者研修を受ける体制が整備できており、これによってたくさんの方々に門戸を開けている状態です。つまり、未経験や無資格の方であっても、当社に入社していただければ、社内の研修でスキルアップすることで、有資格者になれる体制があるということです。この体制がだいぶ整ってきたことも、大きな進展だと思っています。

さらに、研修指定している事業所では研修を通じて雇用の促進も図れているため、今後より熱意のある方、スキルのある方に集っていただくための1つの重要な窓口になっています。このような充実した教育体制を整えています。

DX化については、大きく管理部門と事業所の現場の2つに分けて進めています。管理部門のDXは今年の12月を目途にしていますが、順調に進んでおり、もはや業界屈指であると自負できる体制にまで到達すると考えています。

加えて、現場におけるDX化やさまざまなデバイスの活用についても、だいぶ習熟が進んできました。今年中には、利用者さまや入居者さまに対して、さまざまなシーンでのより効率的な運営や、データを活かした経営を行うことができると思います。業界最高のデジタルテクノロジーを活用する会社だと言われるように、粛々と準備を進められていることは、ポジティブな側面の1つとして捉えています。

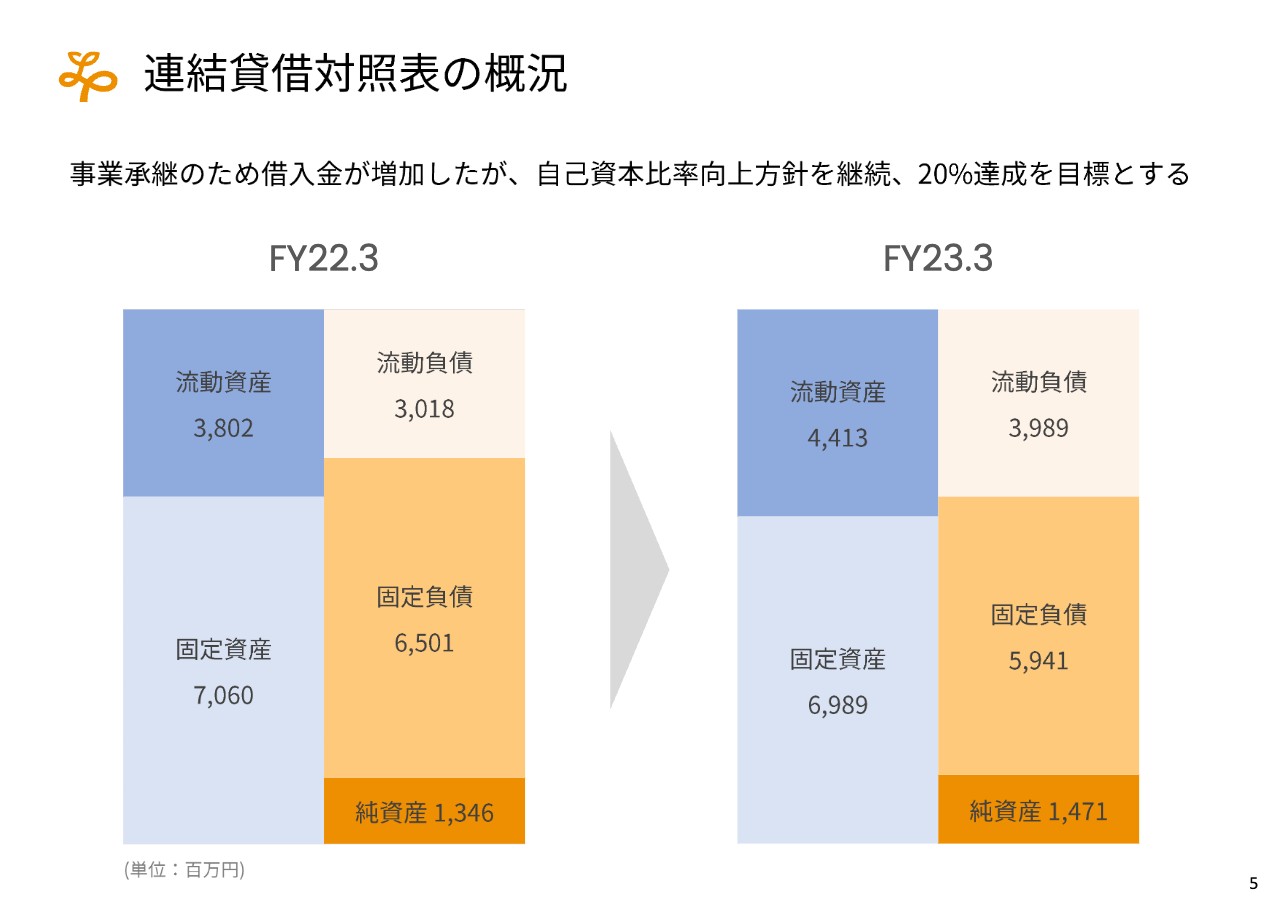

連結貸借対照表の概況

連結貸借対照表です。流動負債に関して、常に借入金を返済する一方で、特にM&Aをこなすことによって増えることもありますが、直近でエクイティファイナンスを必要する状況には至っていません。

現状、LBOファイナンスは銀行を中心とした金融機関からの借入が可能であることから、負債の増大や圧縮がよく起こっていると思います。一方で、前期においても、そのようなセール・アンド・リースバックによって、ある程度圧縮しながら、買収で借入金を活用して事業を伸ばしていったため、大きな差は出ていません。

長期的には自己資本比率はもちろん、後ほど中期経営計画の数値でも触れますが、2025年3月期には、現預金と不動産によって借入金がいつでも返済できる状況まで持っていこうと考えています。

日本ではいまだに金利が大きくは上がっていませんが、日本銀行の植田総裁の新しい采配がどのような方向に行くかが見えていない中で、日本でもいつインフレファイトのための金利の値上げが起こるかわかりませんので、そちらに対応できる財務体質にすることを優先しています。

そのため、前期からこのようなことをKPIとして目標に掲げています。これらの達成に向け、この1年半から2年を過ごしていくことになるだろうと思っています。

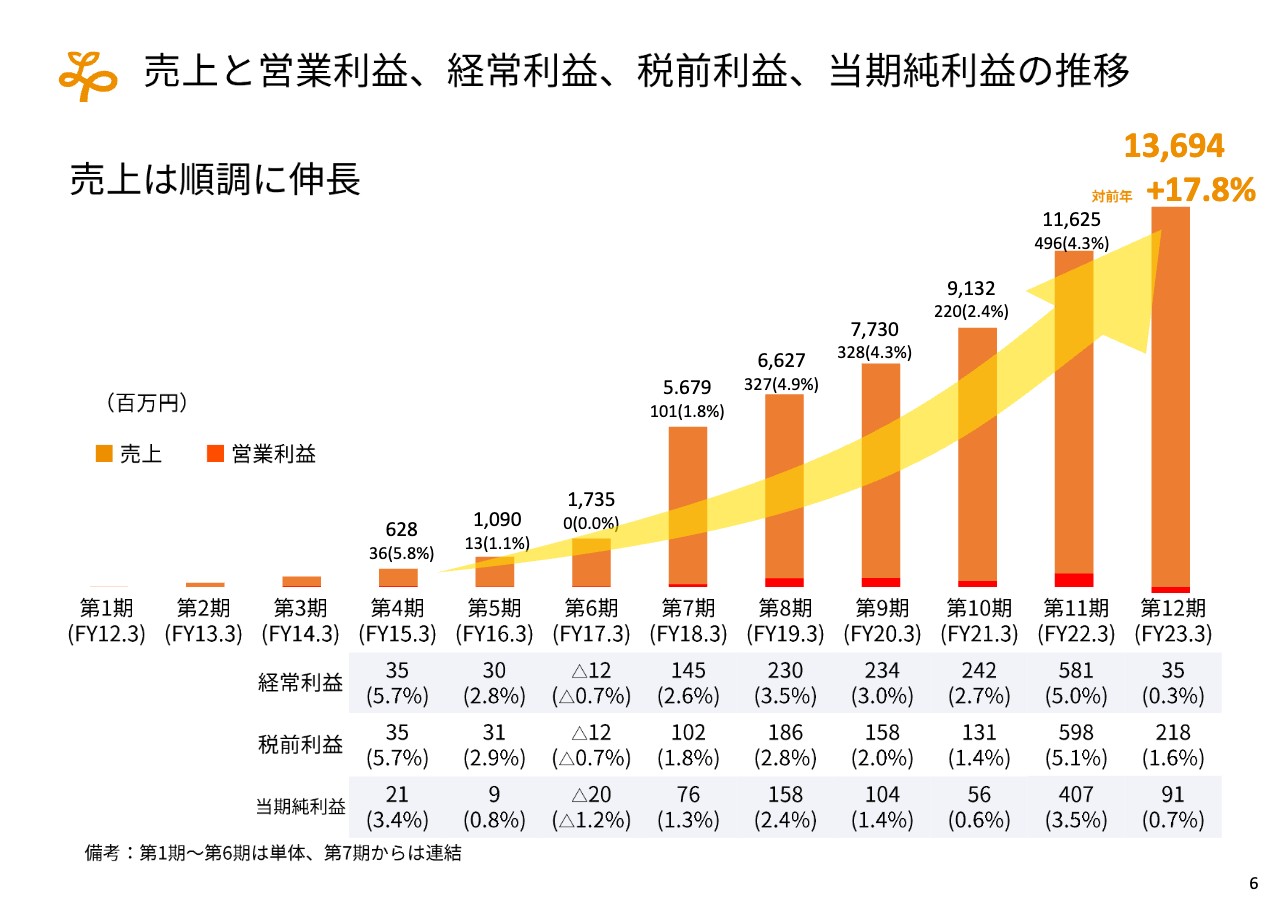

売上と営業利益、経常利益、税前利益、当期純利益の推移

売上高は、先ほどお伝えしたとおり、一定の規模にまで増加させることができ、今期においてもある程度は同水準の伸び率になると見込んでいます。

ただし、営業利益については、前期はさまざまな要因があったとはいえマイナスとなってしまい、みなさまにご心配をおかけしたと思いますので、今期は必ずプラスに持っていき、来期につなげるトラックを残したいと強く意識しながら日々経営を行っています。

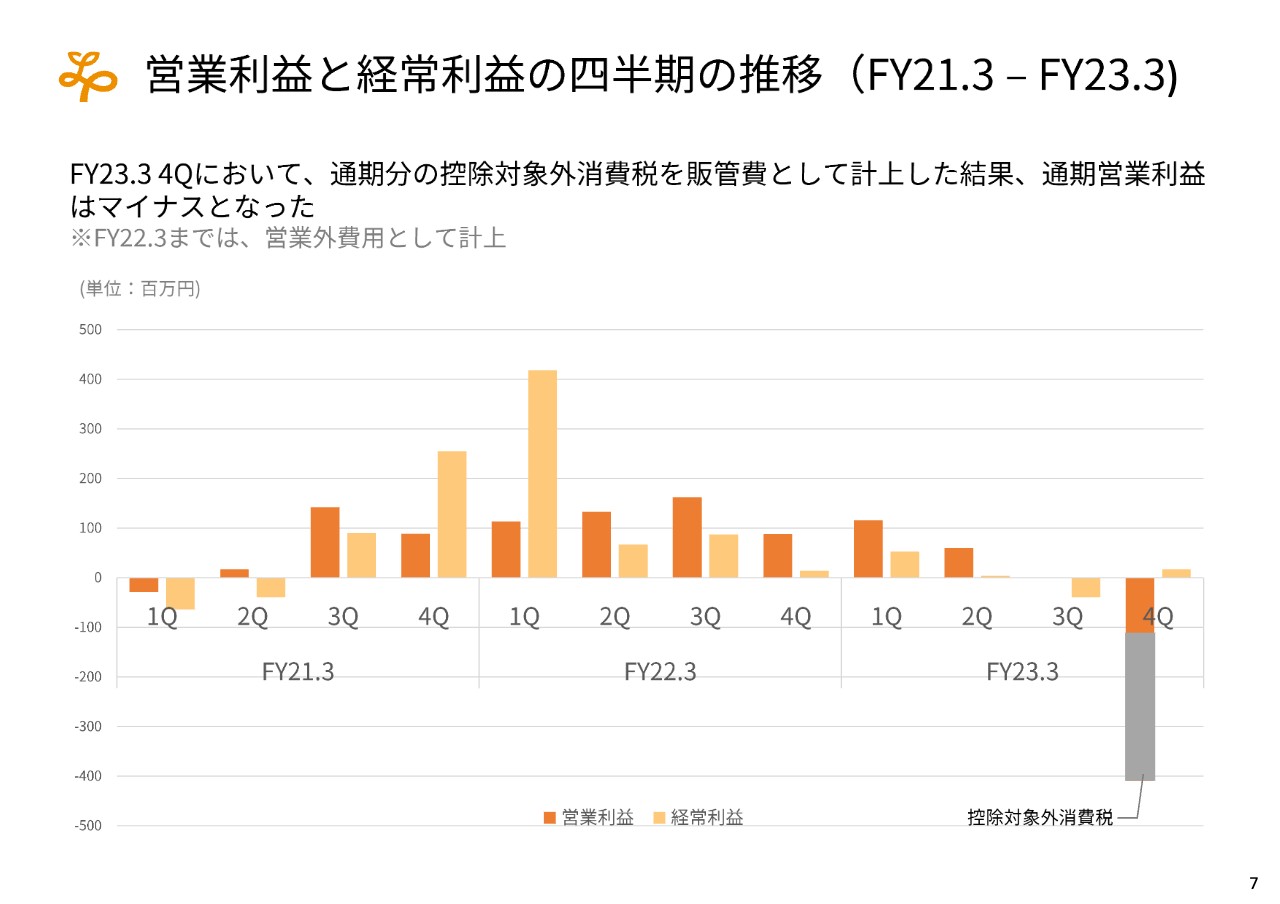

営業利益と経常利益の四半期の推移(FY21.3 - FY23.3)

四半期別に見ると、第4四半期では通期の控除対象外消費税を計上したため、営業利益がかなり大きなマイナスとなり、非常に見栄えが悪くなってしまいました。この要因にはその他にもさまざまなものがありますので、後ほど詳しくお話しします。

経常利益、当期純利益、税前利益はどうにかプラスにしましたが、営業利益では非常に大きなマイナスが発生し、忸怩たる思いを味わった期であったという印象です。

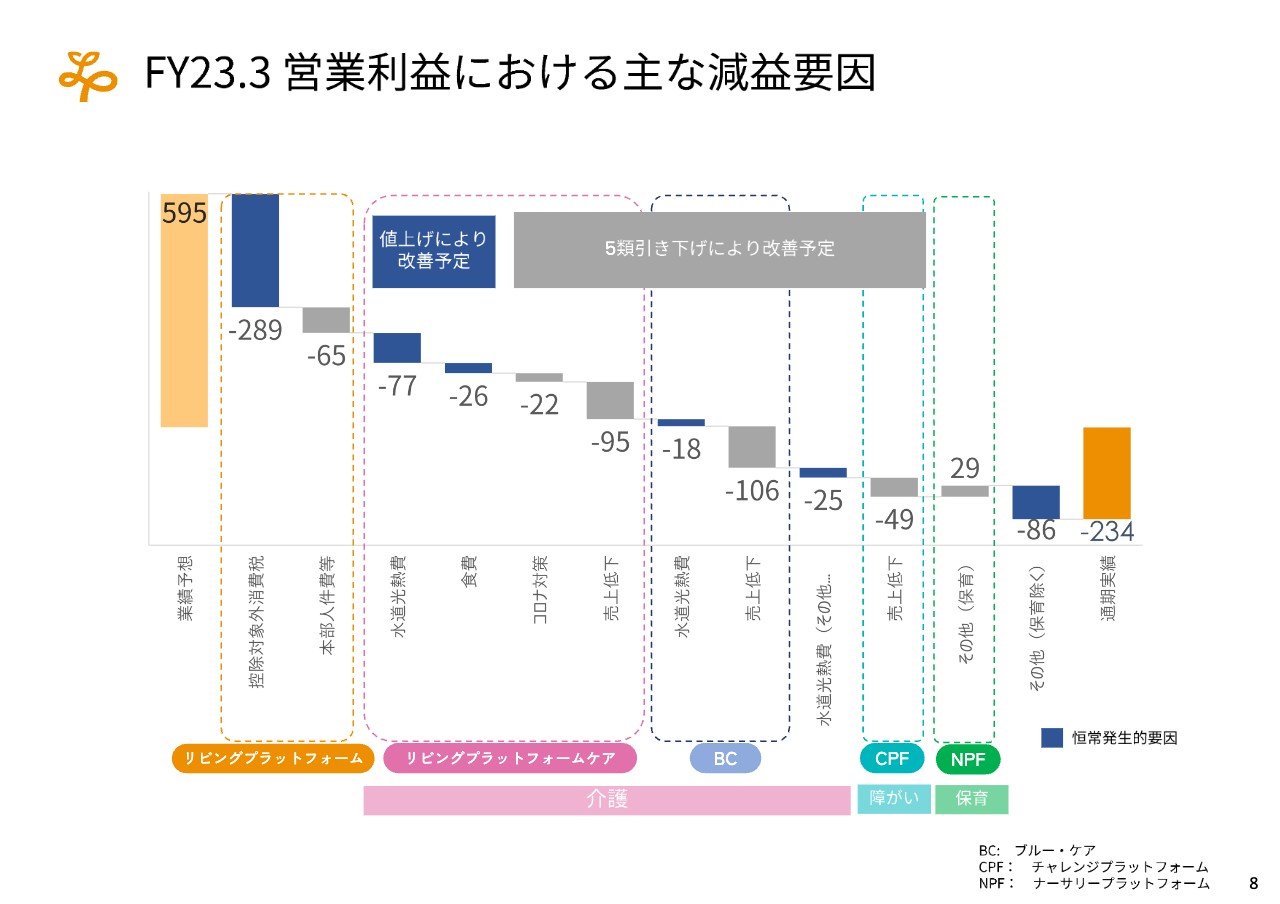

FY23.3 営業利益における主な減益要因

想定と比較して営業利益が下がった要因についてでご説明します。約2億9,000万円は控除対象外消費税であり、こちらは経常利益以下にはあまり影響がない数字です。

その他には、各事業会社において、特に水道光熱費の影響が非常に大きかったという印象があります。8月に業績予想を発表した時にもご説明しましたが、一昨年と比較して、水道光熱費は7,000万円程度上がると予想していました。しかし結局は、連結で約1億9,000万円の費用の増加があり、利益に対してマイナスが発生しています。

2月から補助金が発生しているものの、特に11月以降は非常に大幅な値上げがありました。冬場であったため、北海道においては、当初の予算の1.5倍から2倍程度の水道光熱費がかかった事業所もあります。

現在は、5月8日を境にして、日本も新型コロナウイルスへの対応を大きく変えたという現実がありますが、前期は、一昨年の冬に始まった第6波の影響が4月を過ぎても依然としてありました。加えて、第7波と第8波も非常に大きな影響を及ぼしました。

11月や12月には30以上の事業所でクラスターが発生するなど、かなり大きな影響が出てしまいました。現在は、世間でもそのような記憶が薄れつつある日常ではありますが、我々は前期で非常に大きな影響を受けてしまったという状況です。

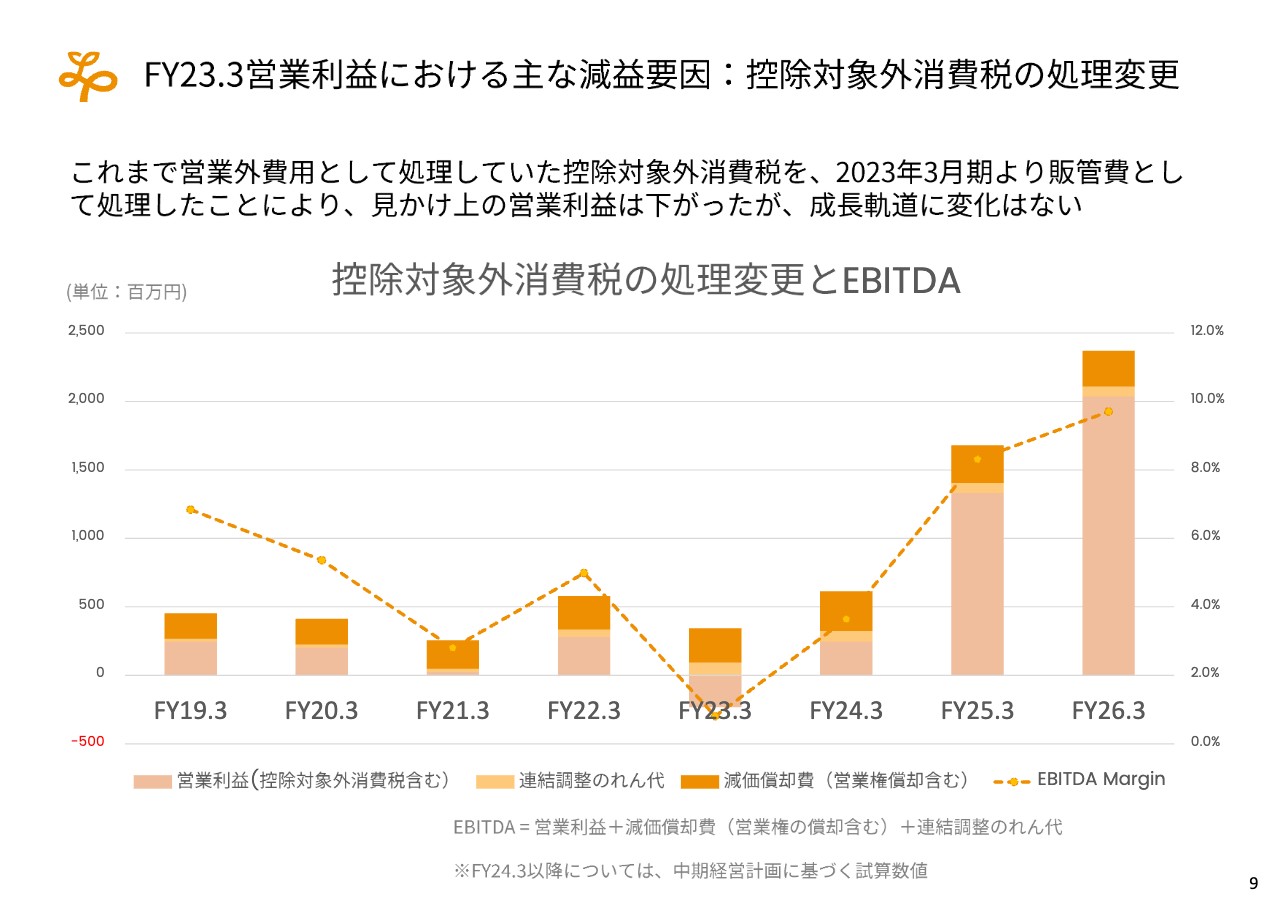

FY23.3 営業利益における主な減益要因:控除対象外消費税の処理変更

営業利益の減益に関して、特に影響が大きかった要因をいくつかご説明します。控除対象外消費税については、先ほどもお話ししたとおり、トータルの当期純利益、経常利益以下には影響はありません。

今回から、KPIとしてEBITDAを採用することにしました。こちらは「イービットディーエー」「イービッタ」などと呼ばれており、キャッシュ・フローの指標の1つです。キャッシュ・フローは今年度以降に順次回復し、上昇していくという成長路線に変化はないと認識しています。

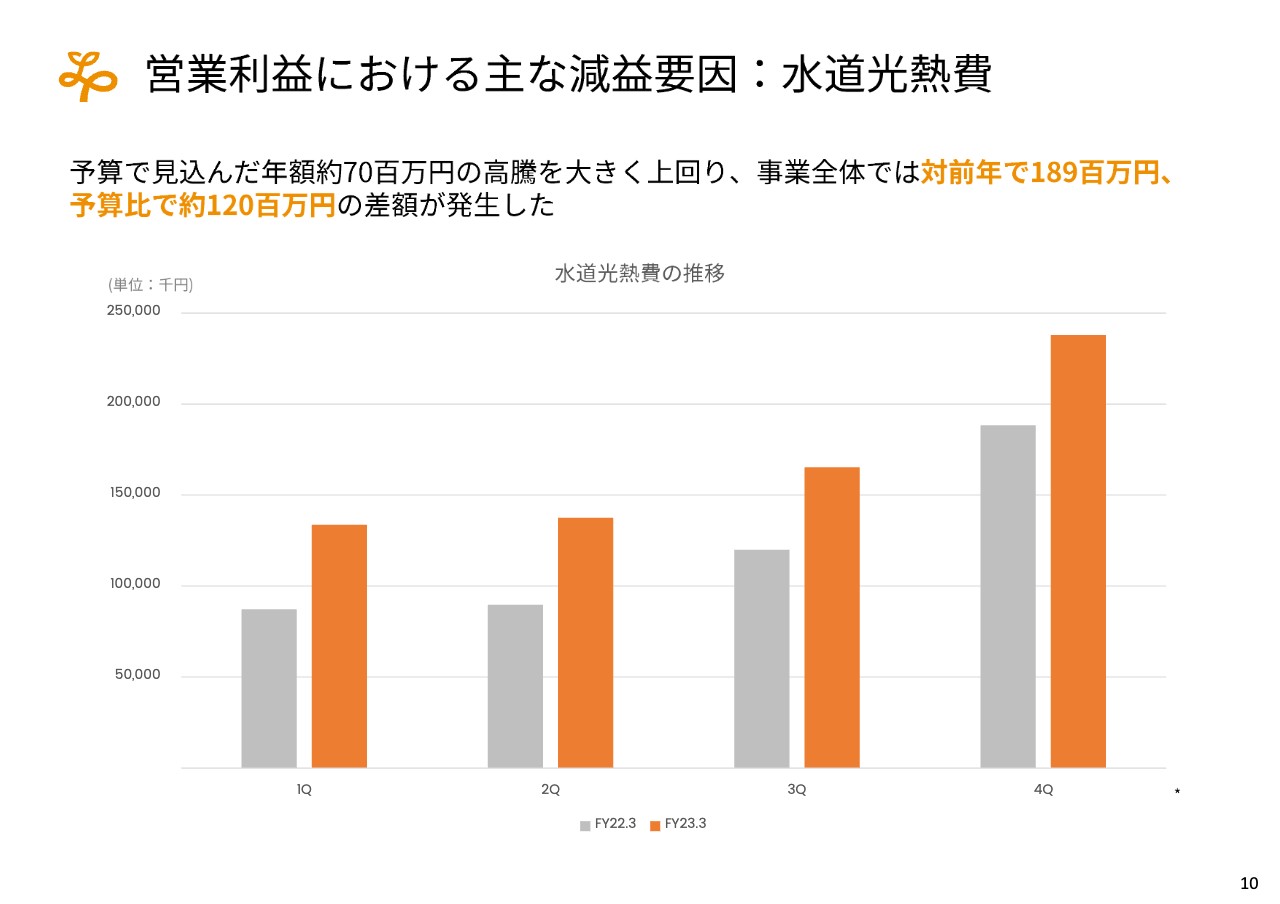

営業利益における主な減益要因:水道光熱費

水道光熱費については、先ほどお話ししたとおり、非常に大きな高騰が起きました。昨年8月まで業績予想を出さなかった理由の1つは、去年の説明資料にも記載しましたが、まさにこの水道光熱費の影響が予想できなかったためです。我々の営業基盤は北部の地域に多くあるため、冬場は特に高騰による影響を大きく受けました。

冒頭でもお話しましたが、我々は非常にコストコンシャスが強いと言いますか、コストに対して敏感な経営を行っています。そのため、新電力への切り替え、特に高圧電源に関してはかなり積極的に進めていました。

しかし、新電力を供給する会社のほとんどが撤退したため、地域の電力会社に切り替えることになりました。それにより、もともと契約していた会社と比べて電力代が1.2倍になった地域もあり、その影響が特に北部では大きかったことが減益要因の1つです。

事業所によっては電力代が2倍になるところもあり、非常に大きな影響を受けてしまいました。多くの事業所で地域の電力会社への切り替えを進めていますが、一部の地域においては、市場連動型という、従前と比べてかなり不利な条件で契約を結ばざるを得ない状況にもなっています。

したがって、その影響をさまざまなかたちで試算した結果、前期の水道光熱費は約1億9,000万円増加しました。昨年上がった水道光熱費に対して、通期でさらに1.3倍をかけることになりますので、水道光熱費についてはかなり堅く考えて試算する必要があると考えています。

みなさまもご承知のとおり、現在は補助金が出ています。1日に約100億円の補助金が出ていると言われていますが、9月にはそちらが終了するため、10月以降は水道光熱費、特に電気代のさらなる高騰が起きるのではないかと想定しています。高圧電力については、すでに4月から値上げが行われていますが、直近の数値を見ると想定の範囲内です。

我々の営業エリアでの主力企業は東京電力、東北電力、北海電力ですが、地域によっては6月に14パーセントから二十数パーセントまで上がるというアナウンスがありましたので、その影響を6月の月次以降で見ていくことになると思います。

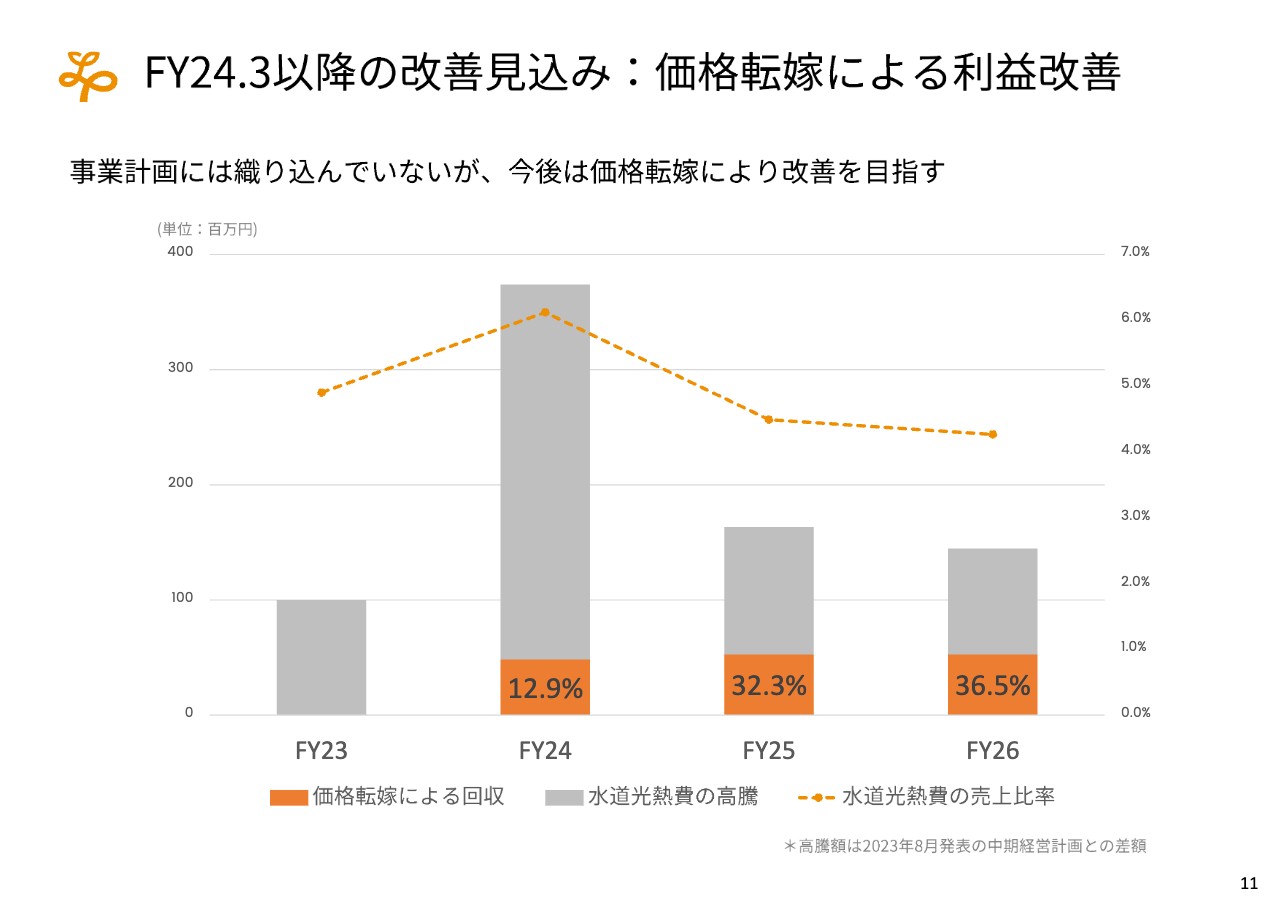

FY24.3以降の改善見込み:価格転嫁による利益改善

これらの費用増に対して、どのくらい価格転嫁するかという問題があります。我々は、昨年度に上昇したさまざまな費用、主に食費と水道光熱費に関して、4月以降にある程度の価格転嫁を行っていますが、カバー率はあまり大きくないと思っています。それは先ほどお話ししたような理由から、特に今年の10月以降に水道光熱費が大幅に上がると認識しているためです。

したがって、2024年3月期における価格転嫁率は12パーセントから13パーセントくらいだと試算しています。業績予想の積み上げでは、今後も費用が上がっていくと試算していますが、それをそのまま甘受するわけにもいきません。

特に我々は「安くていいものを」を1つのコンセプトとして事業を展開していますので、他社に比べて、ある程度は価格を抑えて展開しています。そのため、価格転嫁の余地はまだあるのではないかと思っています。

しかし、入居されている方々は非常に厳しい中で暮らしていますので、できるだけ企業努力をして、我々も痛みを伴いながら乗り越えていく姿勢を丁寧にお伝えしつつも、価格転嫁についてはご相談していかざるを得ないと考えています。

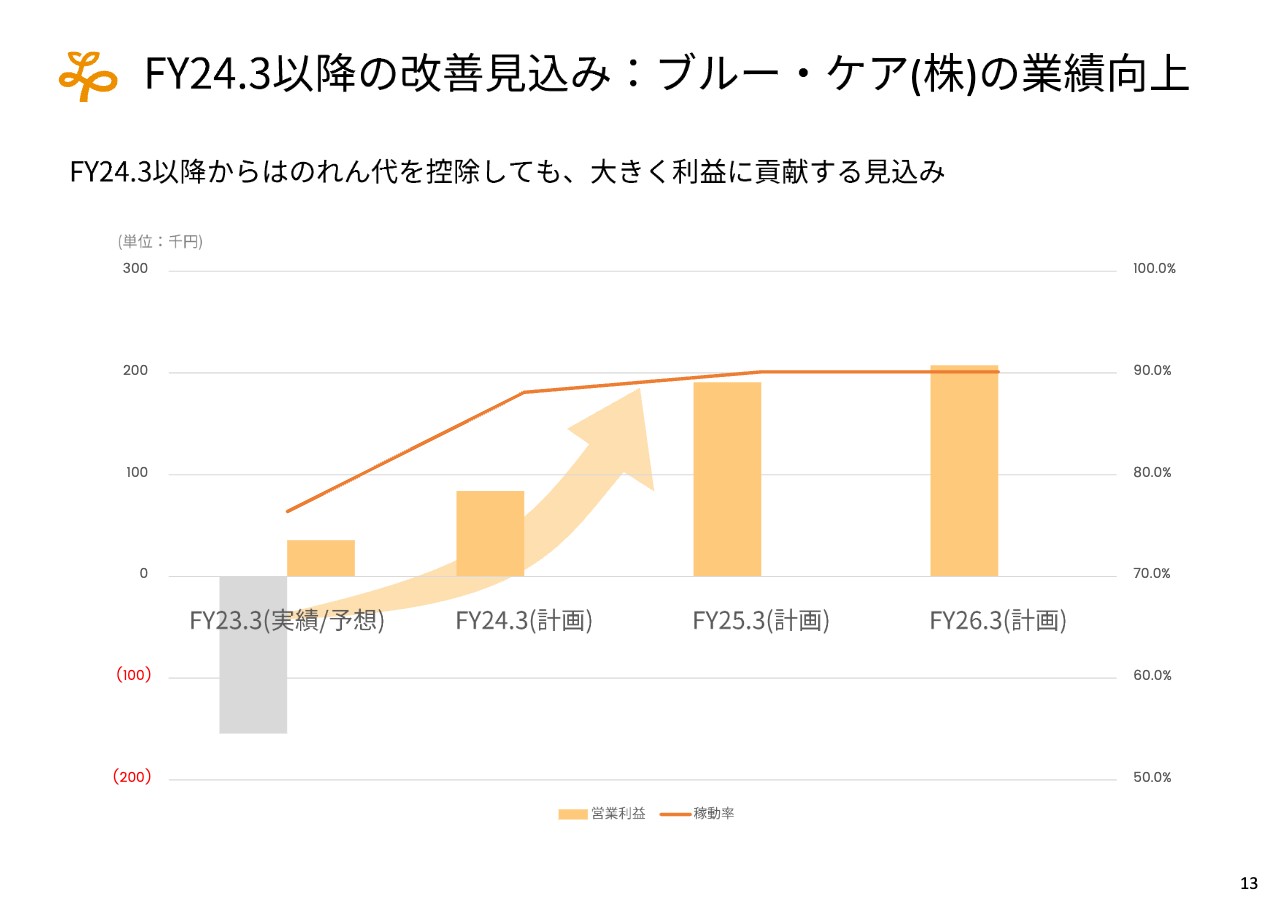

FY24.3以降の改善見込み:ブルー・ケア(株)の業績向上

もう1つの営業減益要因として、一昨年にグループインしたブルー・ケアという会社の業績があまり伸びなかったことが挙げられます。

こちらも北海道の会社であり、新電力に変えていたことから、特に冬の水道光熱費が月によっては前年同期比で2倍程度になったケースもありました。しかし、現在はおおむね稼働率が回復していますので、もう少しで定常状態に到達すると考えています。

我々の方針では、有料老人ホーム等の稼働率は90パーセントを最低限の水準としていますので、ぜひ今年の早い時期に達成してほしいと考えています。現在は、運営の指導をしながら業績の向上に取り組んでいる状況です。

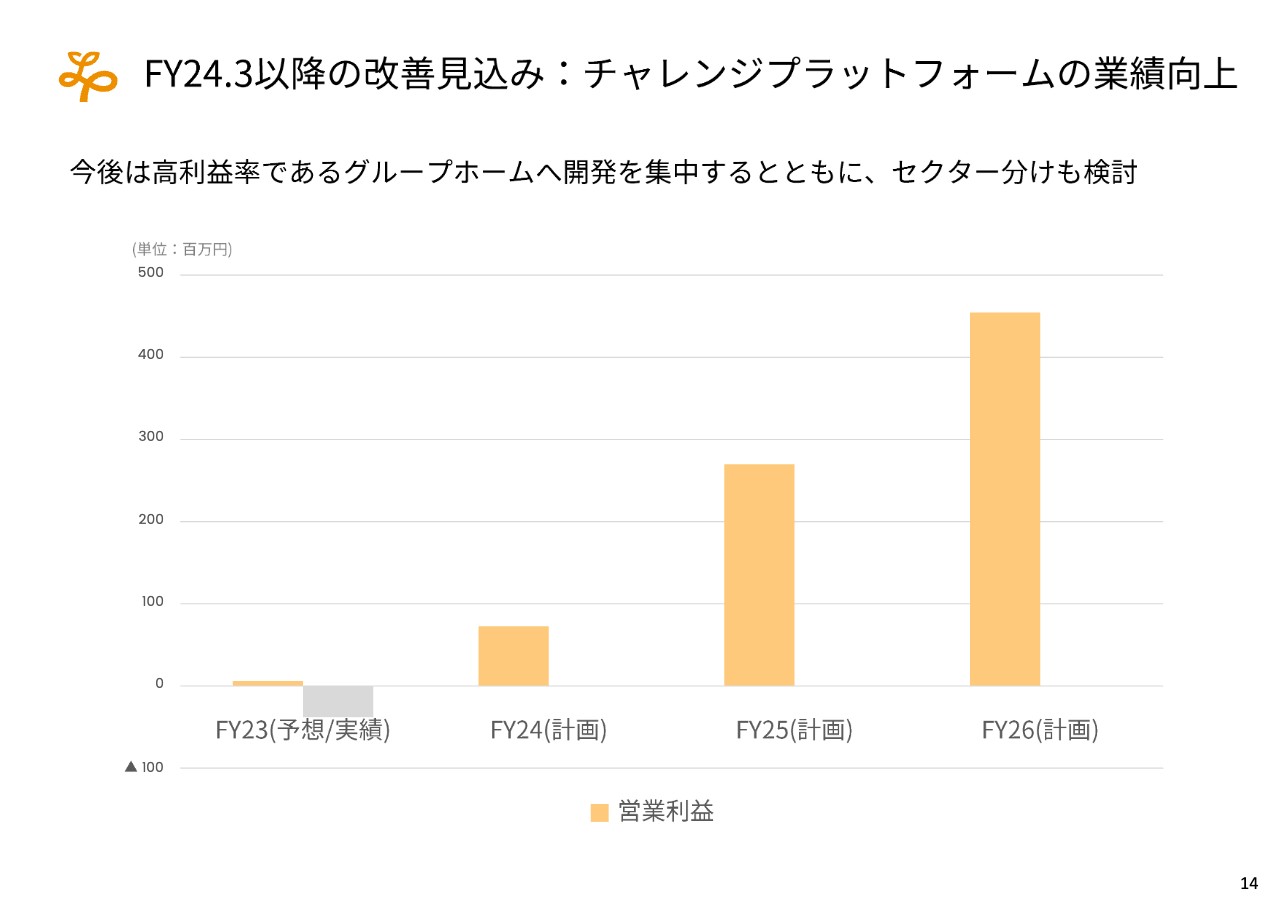

FY24.3以降の改善見込み:チャレンジプラットフォームの業績向上

我々のグループの中に、障がい者支援事業を担っているチャレンジプラットフォームという会社があります。こちらも現在、グループホームの新規開設を急激に進めていますが、業界の特性として、介護事業に比べて稼働率が上がるまで非常に時間がかかるため、前期はマイナスで着地してしまいました。

後ほどあらためてご説明しますが、もともとは利益率と安定性が非常に高い事業だと思っていますので、今後もグループホームの開発をさらに進める方針です。今期はそれほど大きな利益が出るまでには至らないと思いますが、来期以降は、ある程度利益の積み上げができると考えていますので、一層グループホームに開発を集中する予定です。

我々は、介護・障がい者支援・保育という3つの事業を運営していますが、ようやくセクターを分けて、それぞれにご報告する準備が整いつつあると考えています。できるだけ早いタイミングでセクター分けを行い、より精緻なご報告をしたいと考えています。

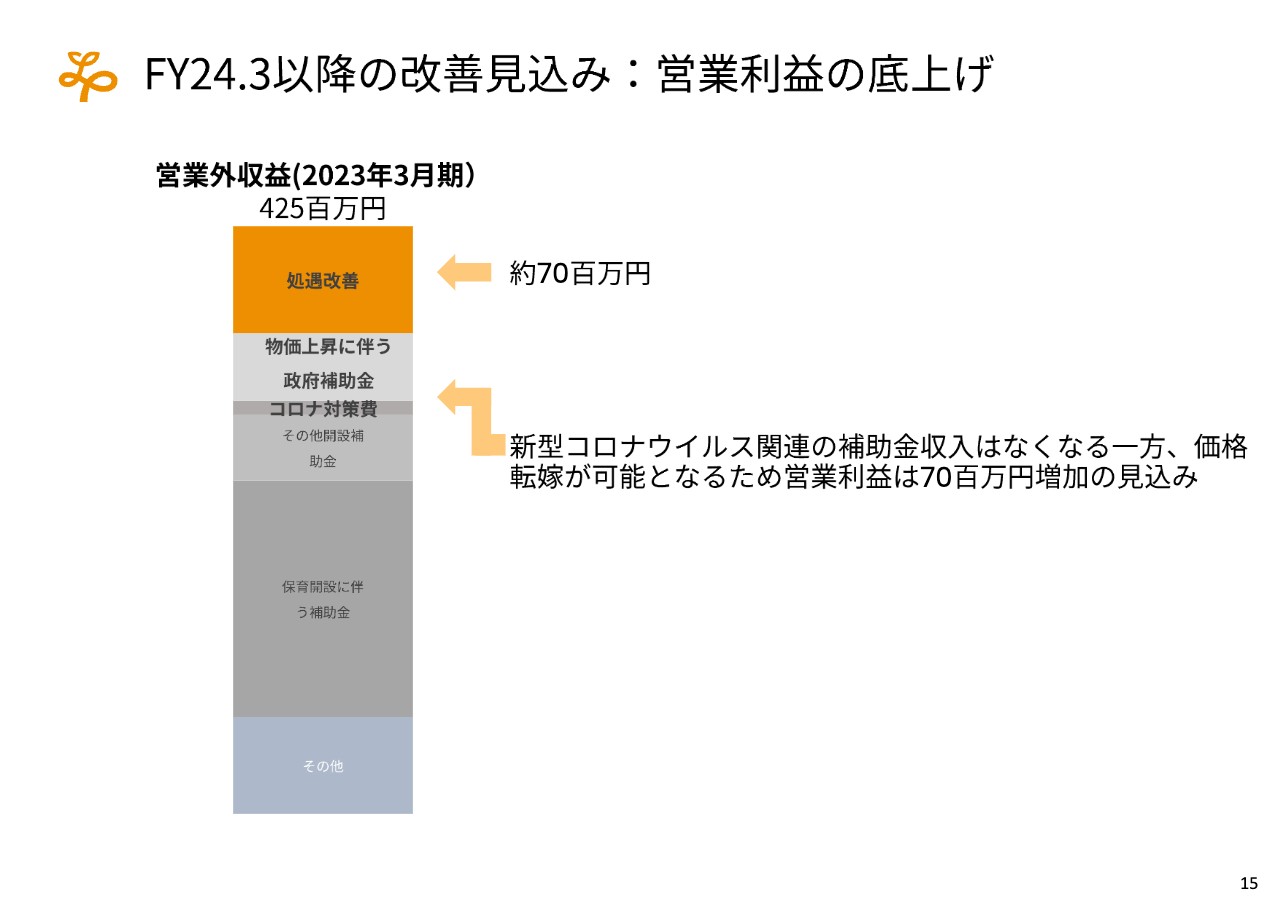

FY24.3以降の改善見込み:営業利益の底上げ

2023年3月期においては、特に制度上の移行措置等があり、さまざまな収入が営業外収入になっていました。また、物価上昇に伴う補助金や期間限定の処遇改善など、現在は売上に計上されているものの、一過性のため営業外費用に計上していたものもあり、これら2つを足し合わせるだけでも、営業利益が1億4,000万円は上がるという事実もあります。

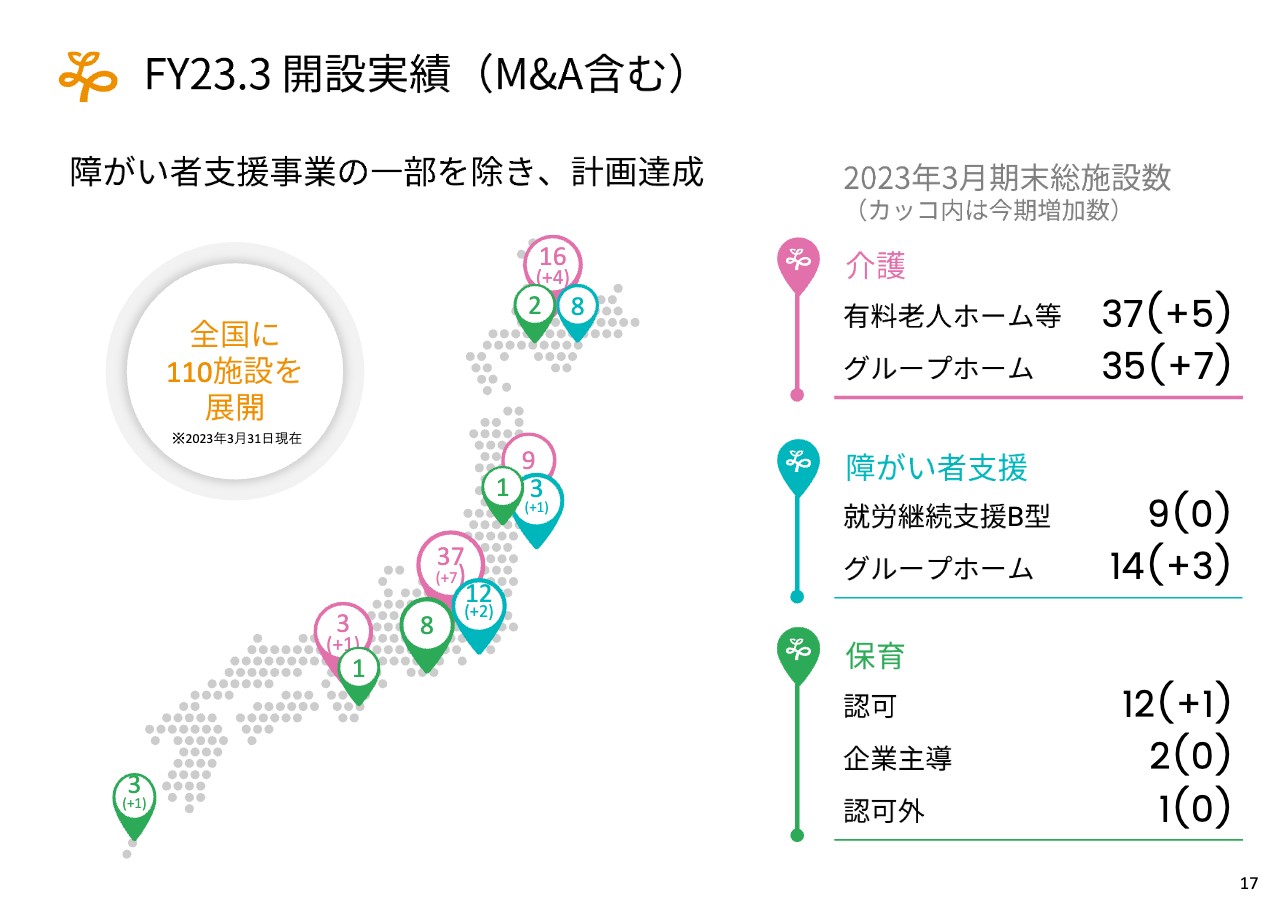

FY23.3 開設実績(M&A含む)

各事業における2023年の開発およびM&Aの実績はスライドに示したとおりで、粛々と事業を増やしています。また、4月1日には7棟の承継を行い、さらに開発も進めています。マンスリーレポートにも記載のとおり、現時点では介護事業が79施設まで伸びていることから、トップラインも順調に伸びていると言えます。

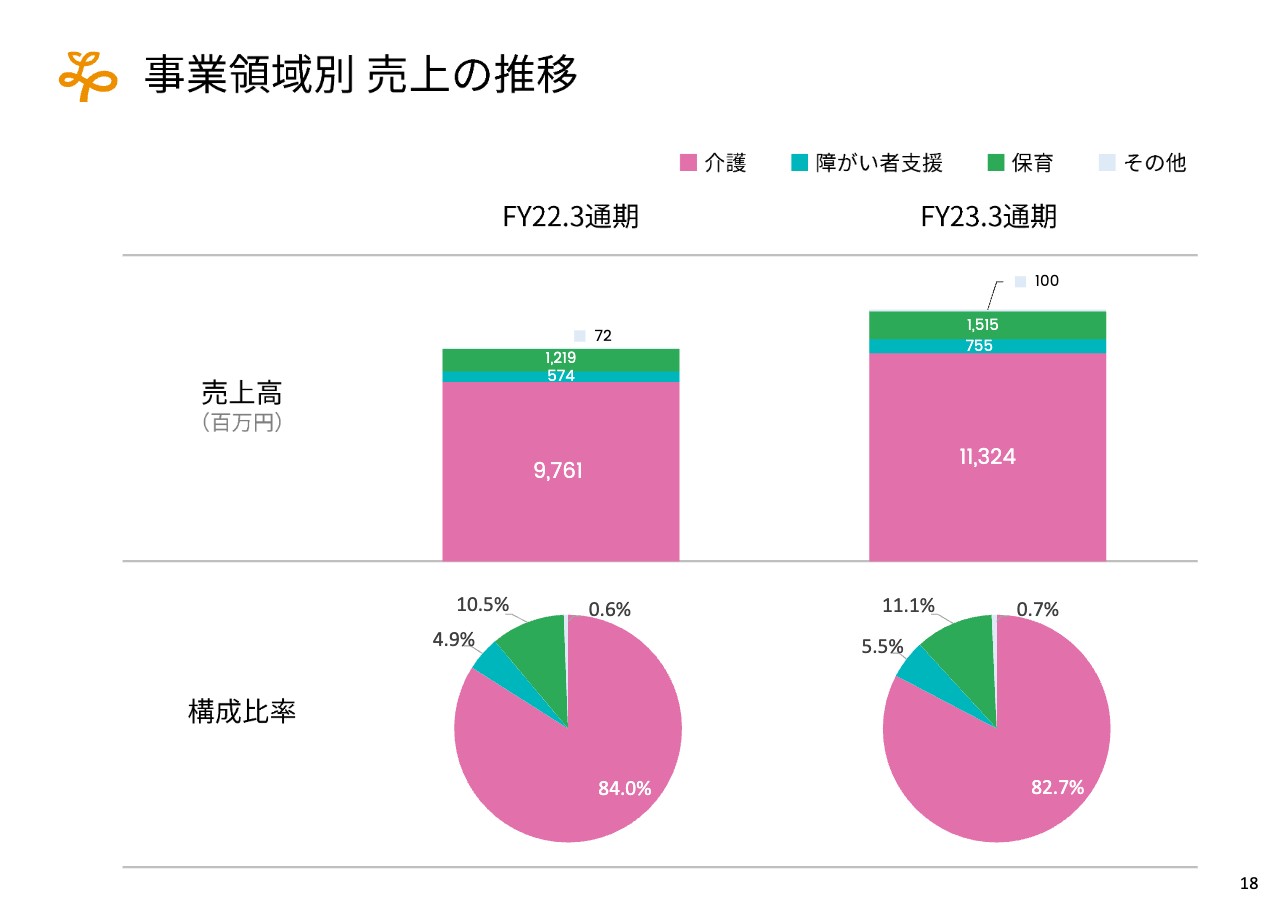

事業領域別 売上の推移

事業領域別の売上推移です。上場当時から、ゆくゆくは介護事業の割合が80パーセントから85パーセント程度になるだろうとお伝えしていましたが、想定の範囲に近づいている状況です。

前期は、介護事業が82.7パーセント、保育事業が11.1パーセント、障がい者支援事業が5.5パーセントとなっています。ただし、さまざまな資料でもコメントしていますが、保育事業については、認可保育園の新規開設需要がかなり限定的になってきていますので、今後は自治体の新規開設を通じて売上を大きく増やすことはなかなか難しいと考えています。

M&Aについても、業績の改善余地が非常に少ないビジネスモデルのため、介護事業ほどM&Aには向かないと考えています。以上のことから、今後は障がい者支援事業の売上のシェアが大きくなり、売上比率が変わっていくことになるかと思います。

しかし、5年後、10年後のスパンにおいても、最終的には介護事業が8割程度を占めるのではないかと考えています。

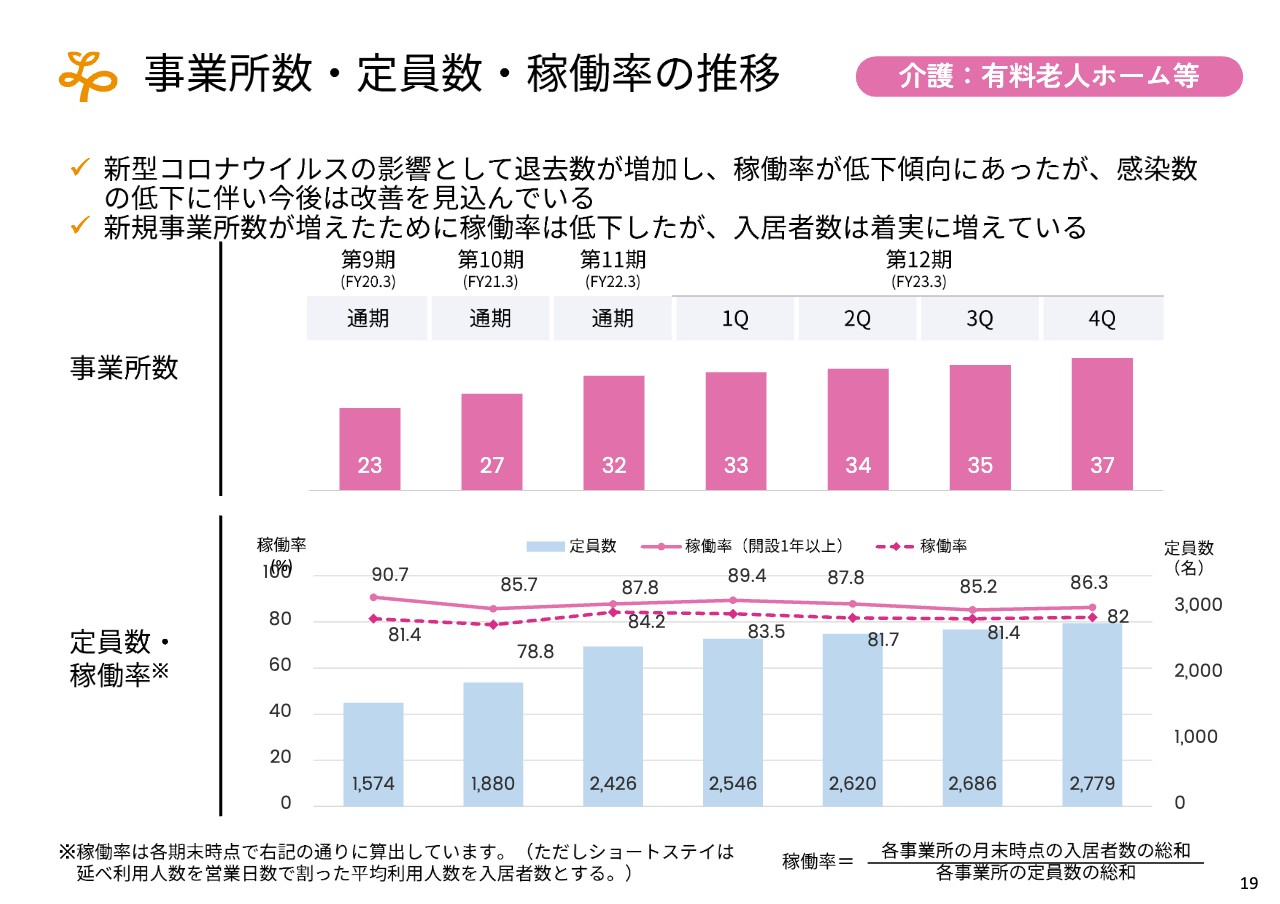

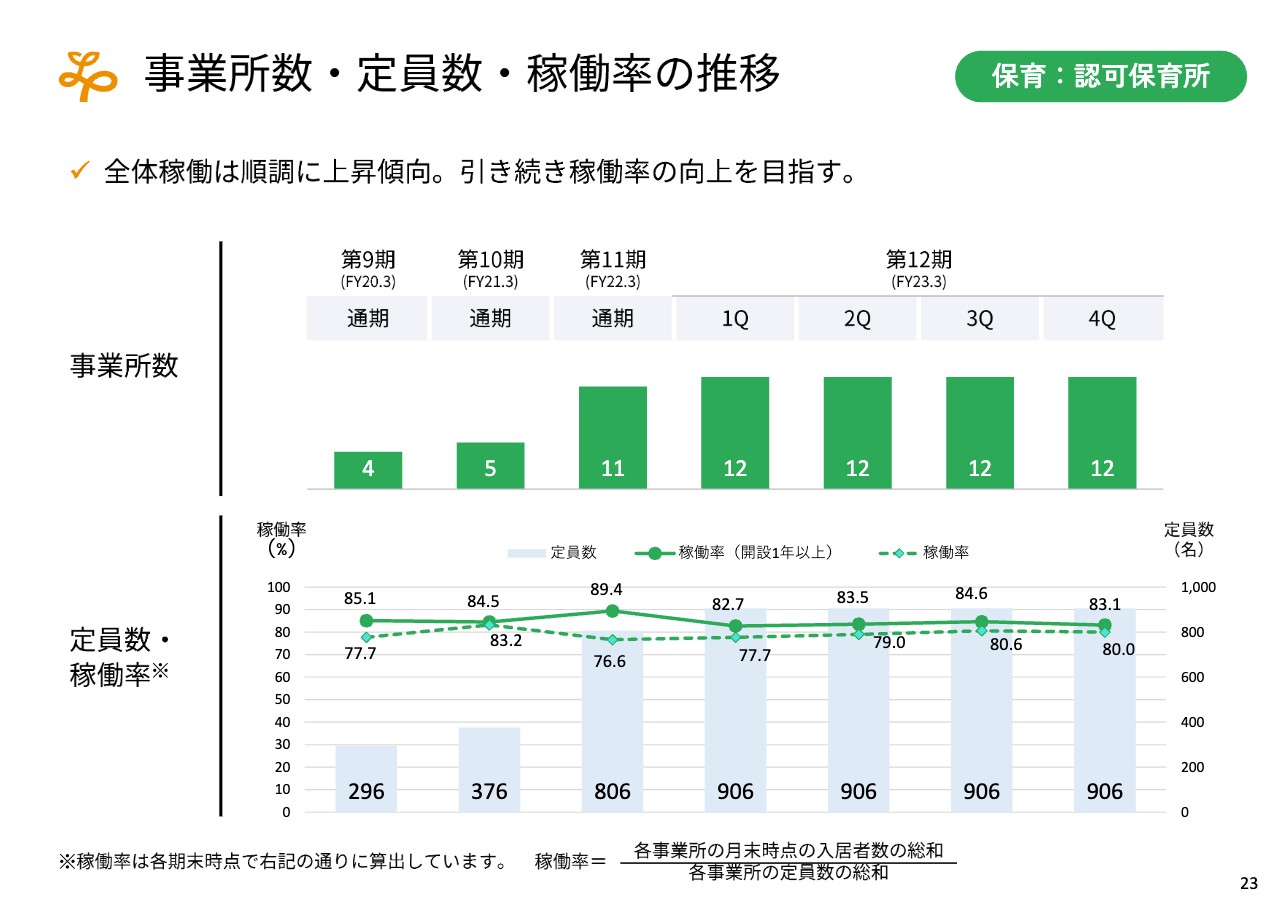

事業所数・定員数・稼働率の推移

各事業について簡単にご説明します。介護事業では、有料老人ホームを粛々と拡大しています。新しい事業ができると稼働率は下がりますが、一つひとつの事業できちんと採算をとれるかたちにするのが我々のビジネスモデルであるため、どんぶり勘定にするつもりはまったくありません。現在も、一つひとつ着実に利益を生む事業を積み重ねている状況です。

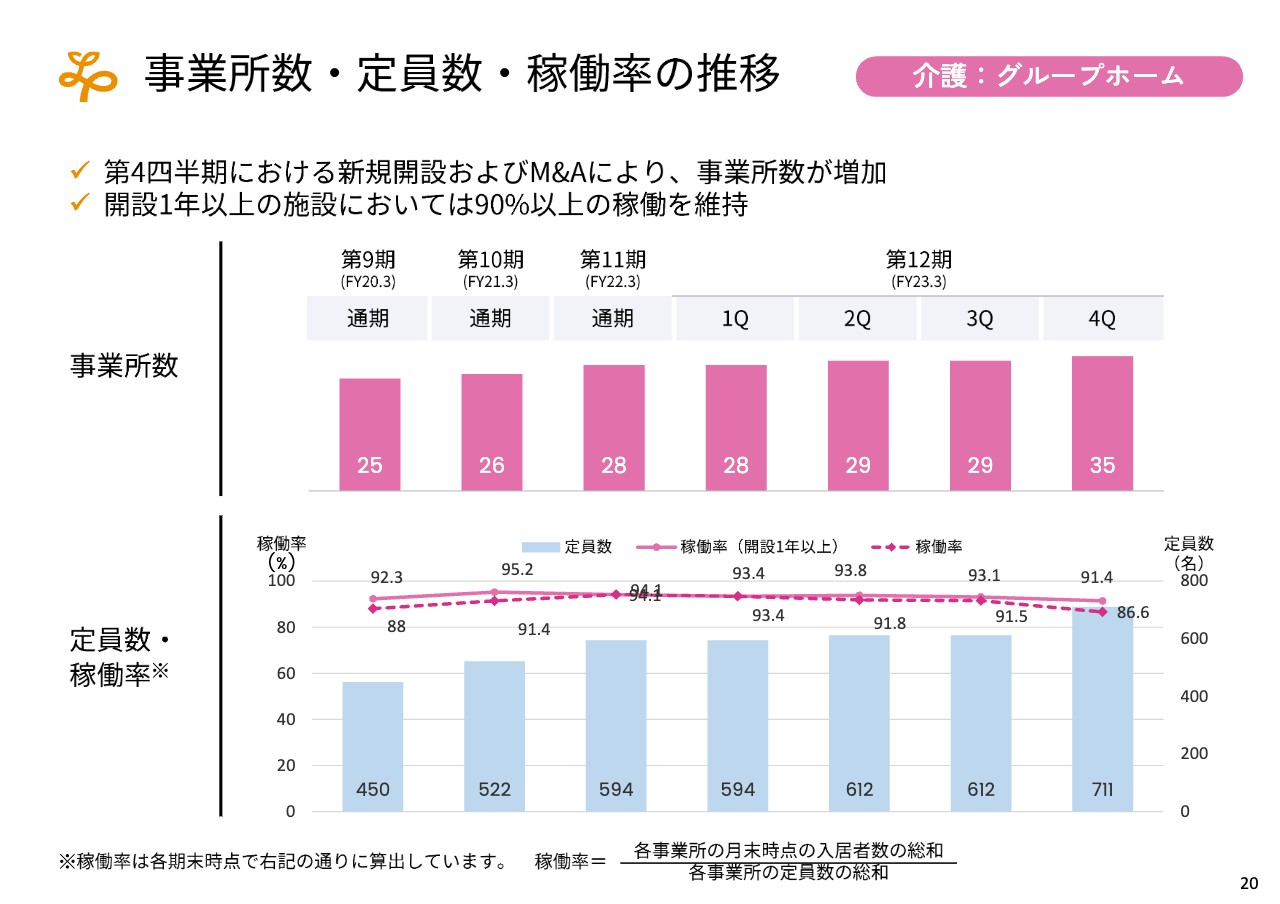

事業所数・定員数・稼働率の推移

グループホームについても粛々と進めています。前期の第4四半期のあとにグループホームが7棟加わり、今は40棟を超える事業展開となっています。今後もさらに増えていくことになると思います。

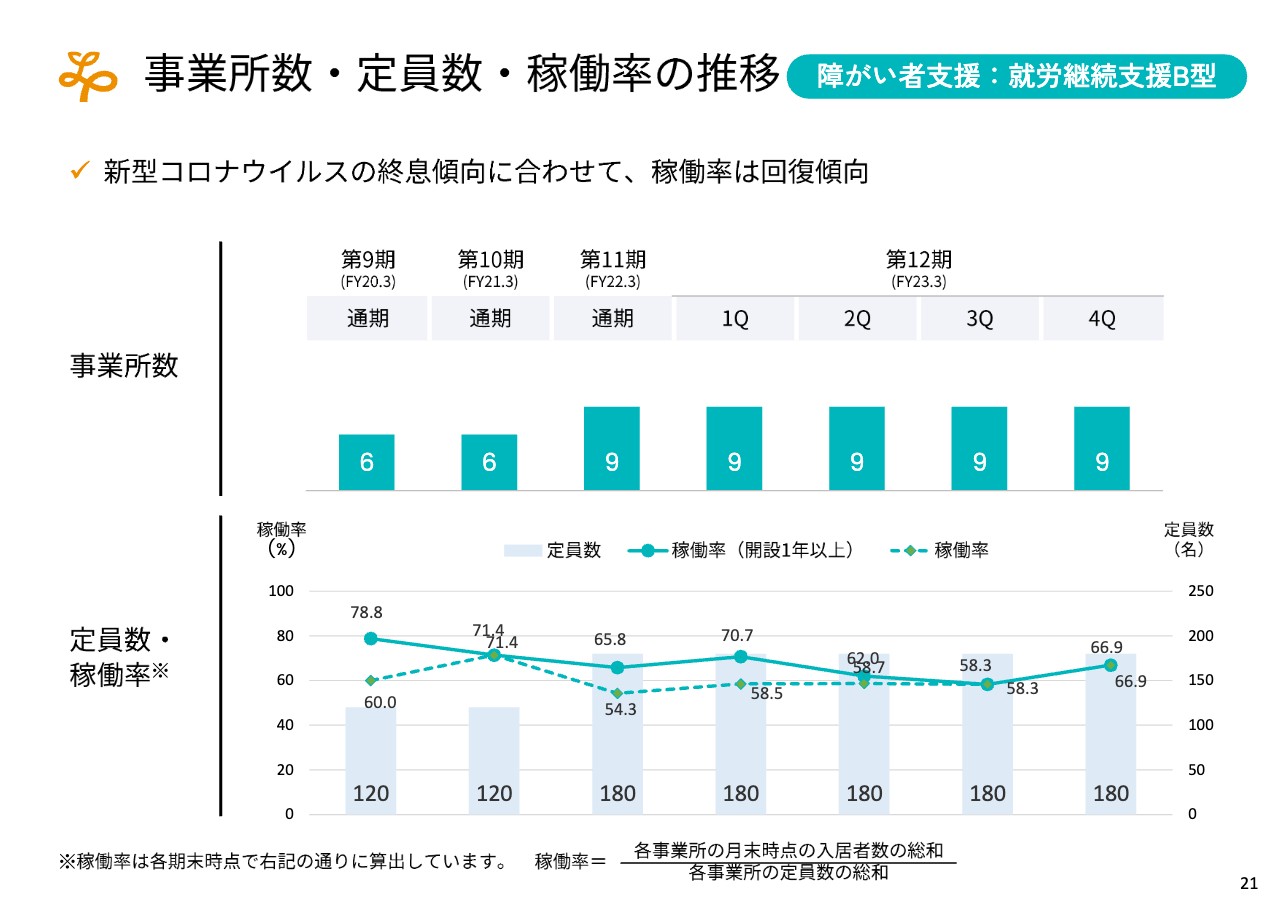

事業所数・定員数・稼働率の推移

障がい者支援事業の就労継続支援B型事業所についてです。先ほども若干触れましたが、今後は開発のリソースをグループホームに注力する方針のため、B型の開発はしばらく停止する予定です。

開発を止めると稼働率が急激に上がるため、スライド下部のグラフをご覧いただくと、前期の第3四半期から第4四半期にかけて稼働率が上がっていることがわかると思います。

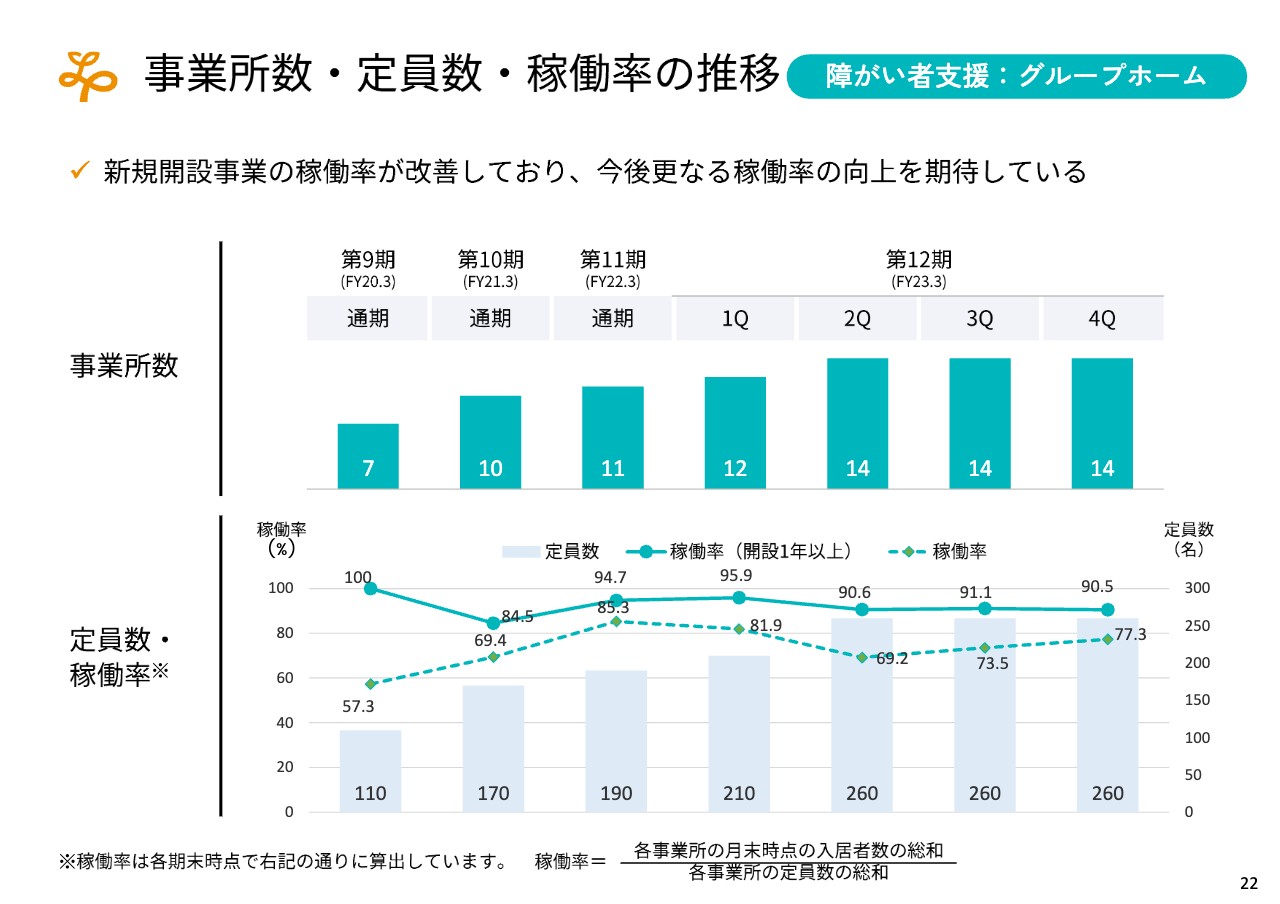

事業所数・定員数・稼働率の推移

先ほどからお話ししているとおり、グループホームは全社的に現在もっとも注力している事業分野のため、早期に業界最大手に持っていくべく開発を進めている状況です。

地域ごとにさまざまなコミュニティや事業の特性があるものの、ずいぶん体制も整ってきましたので、今後もスピード感を上げて事業を拡大していきたいと考えています。

事業所数・定員数・稼働率の推移

先ほども触れましたが、認可保育園については、自治体の新規開発の需要がずいぶん限定的になっています。年間で5棟を開設した時期もありましたが、マーケットの推移としても、今後はそのようなことはなく、基本的には今期または来期がほぼ最後の開発タイミングだと考えています。

これからはサービスのプログラムを一つひとつ改善し、職員の質を上げて、それぞれの地域でナンバー1と言われる事業にしていくという方針に変えていきます。

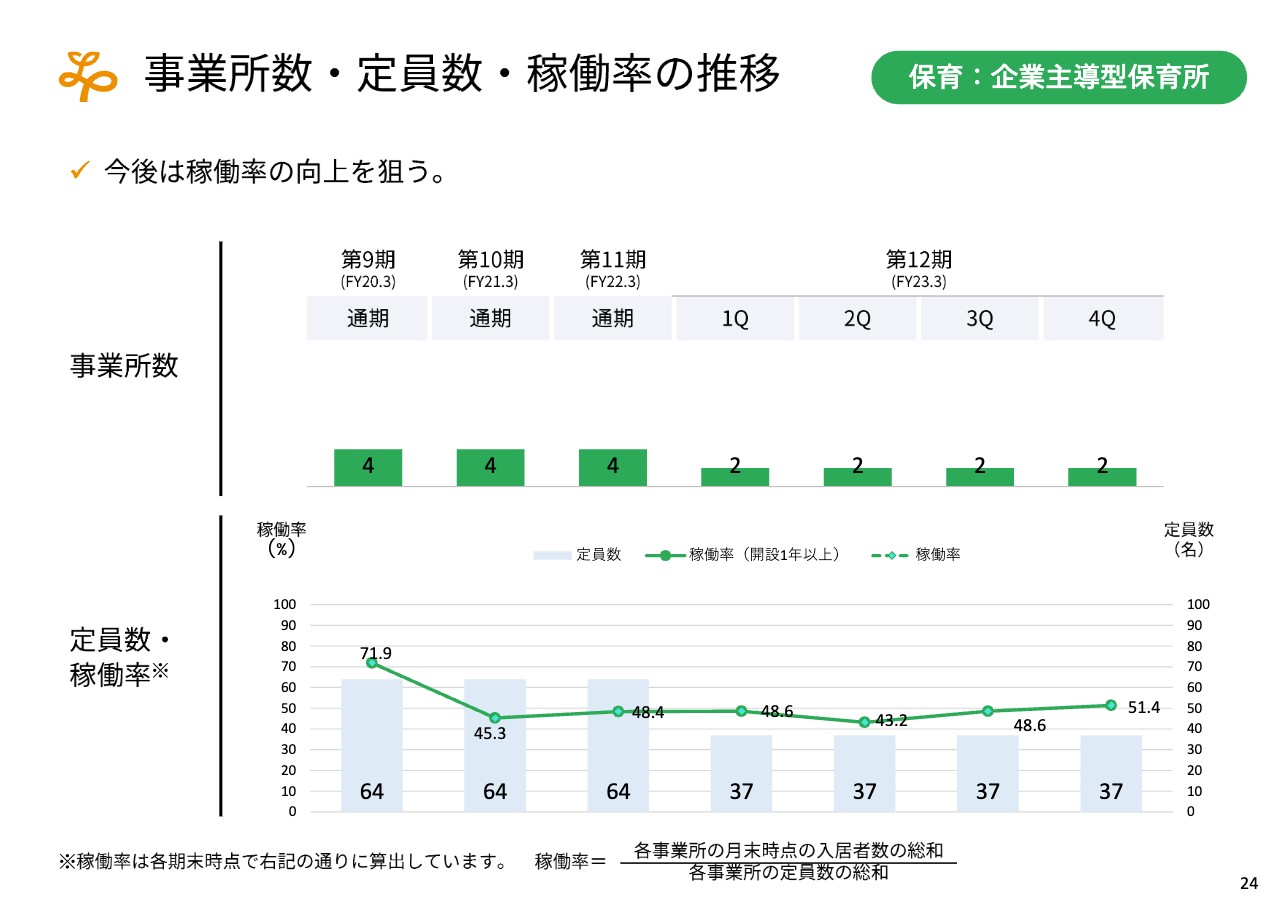

事業所数・定員数・稼働率の推移

企業主導型保育所については事業をほとんど行っていないため、ご説明を割愛します。

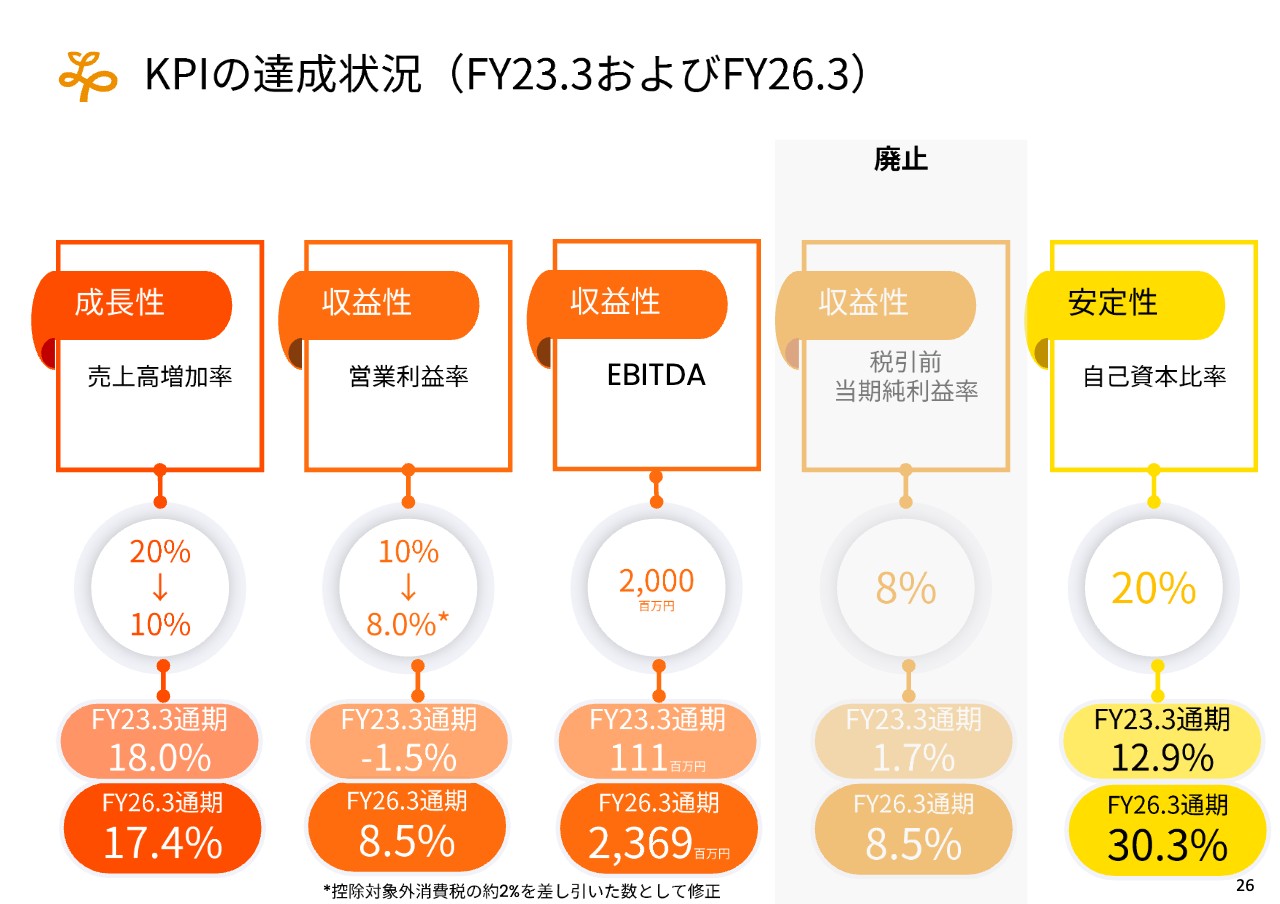

KPIの達成状況(FY23.3およびFY26.3)

中期経営計画についてです。もともとは、成長性を示す売上高増加率、収益性を示す営業利益率と税引前当期純利益、安定性を示す自己資本比率の4つのKPIを設定していました。しかし、控除対象外消費税が販売管理費に計上されることで、収益性を示す2つの指標がほぼ同じ数字になってしまうため、税引前当期純利益率を廃止し、代わりにキャッシュ・フローの指標としてEBITDAを入れることとしました。

それぞれの数値のターゲットとして、成長性については、2025年の3月期までに20パーセントという目標を掲げていますので、達成していきたいと考えています。電気代を含めて、さまざまなタービュランスがある中で、一度でも営業利益がマイナスになってしまったことは、経営者としても非常に忸怩たる思いです。

今後は、成長率を多少下げても利益を出していく方針に切り替えるということで、2026年3月期以降の売上増加率のターゲットを10パーセントにしました。その代わり、利益率をきちんと出していくかたちにしようと思っています。

営業利益率が2パーセント下がっていますが、まさにこの2パーセントが控除対象外消費税の分です。そちらを下げたというよりは、いろいろなサーベイランスがある中で、中期経営計画の利益構造は変えていないとご認識いただければと思います。2026年3月期にはもう少し高めたいと考えていますので、達成のために全力で取り組みます。

新しく追加したEBITDAについては、年間20億円を目標にしています。中期経営計画を1年間ロールしたため2026年3月期と書いてありますが、早期に20億円を達成するように注力していきます。

自己資本比率についても、早期に20パーセントの達成を目指していますが、先ほど触れたとおり、インフレの関係による金利の上昇圧力は、日本にも早い段階で押し寄せてくるだろうと考えています。

それを越え、財務の安定性や効率性を含めて何でそのようなものを見るか、もしくはそのコンビネーションにもよると思いますが、この数年間は安定性を強く意識したほうがいいと考えています。そのため、2026年の3月期においては30パーセントの可能性がある経営をしていきます。

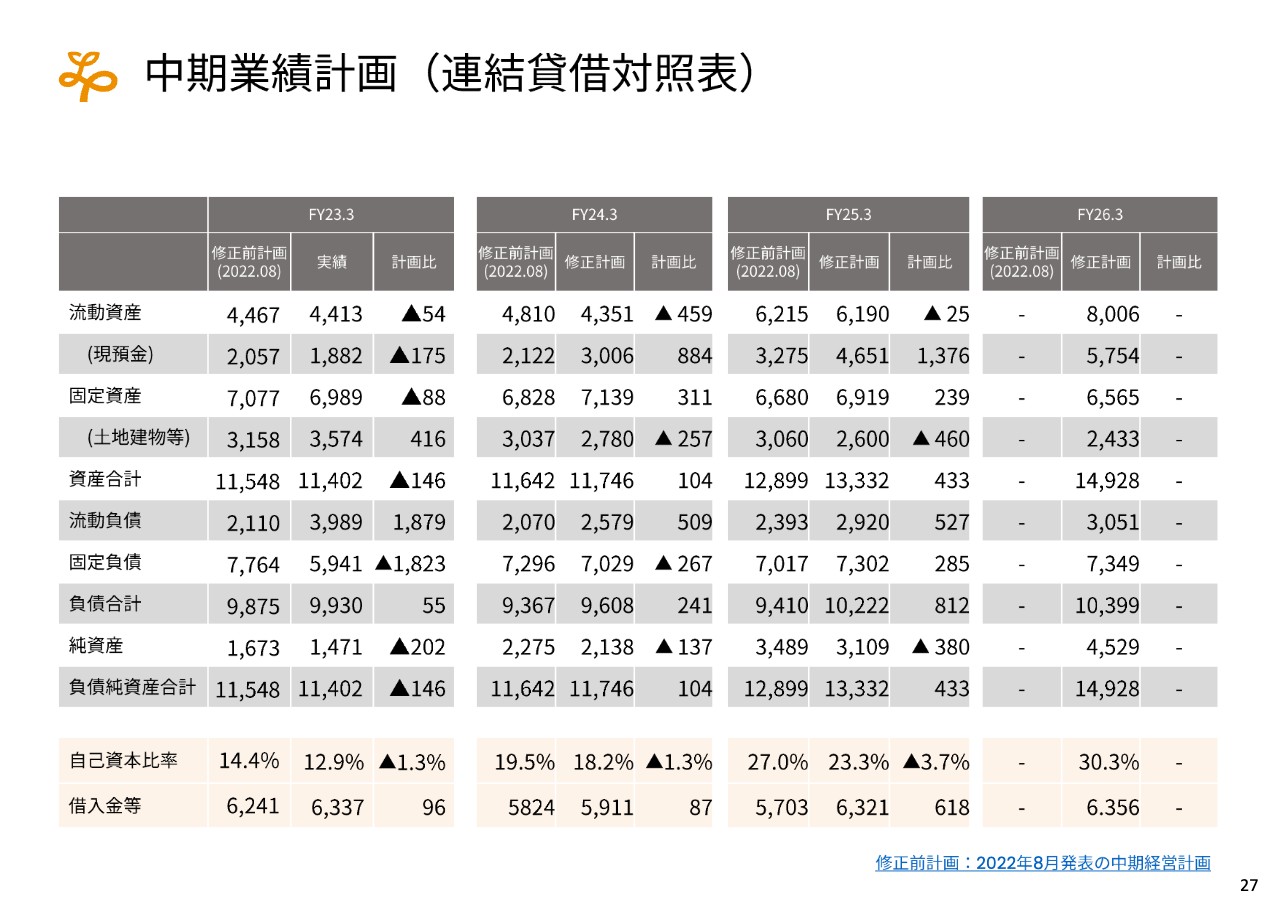

中期業績計画(連結貸借対照表)

中期業績計画のB/Sです。先ほどからお伝えしているとおり、2025年3月期は現預金が約46億円となる一方で、借入金は約63億円になると試算しています。我々の土地建物はセール・アンド・リースバックのほとんどできる不動産になりますので、現預金に土地建物を足したものが借入金を超過することを意識して、事業計画を作りました。

翌年の2026年3月期においては、さらに達成可能性が高くなるとは思いますが、まずは、来年度となる2025年の3月期において、借入金を不動産と現預金で返せるところまで持っていきたいと考えています。

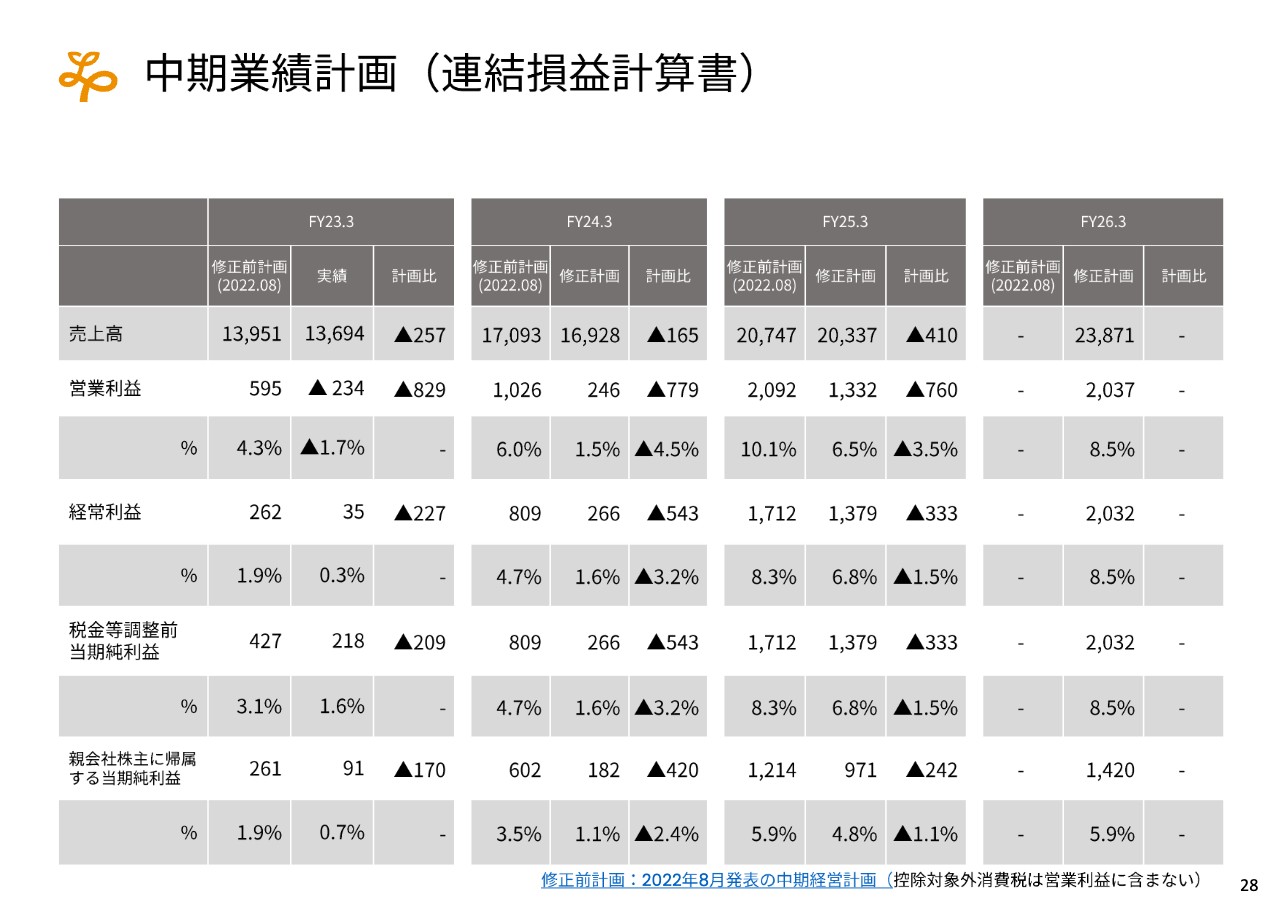

中期業績計画(連結損益計算書)

損益計算書についても、当初から比べるとずいぶん2025年3月期も下がったという印象を受けるかもしれません。こちらは、今期の2024年3月期も同様に、控除対象外消費税と水道光熱費が大きな理由となっています。

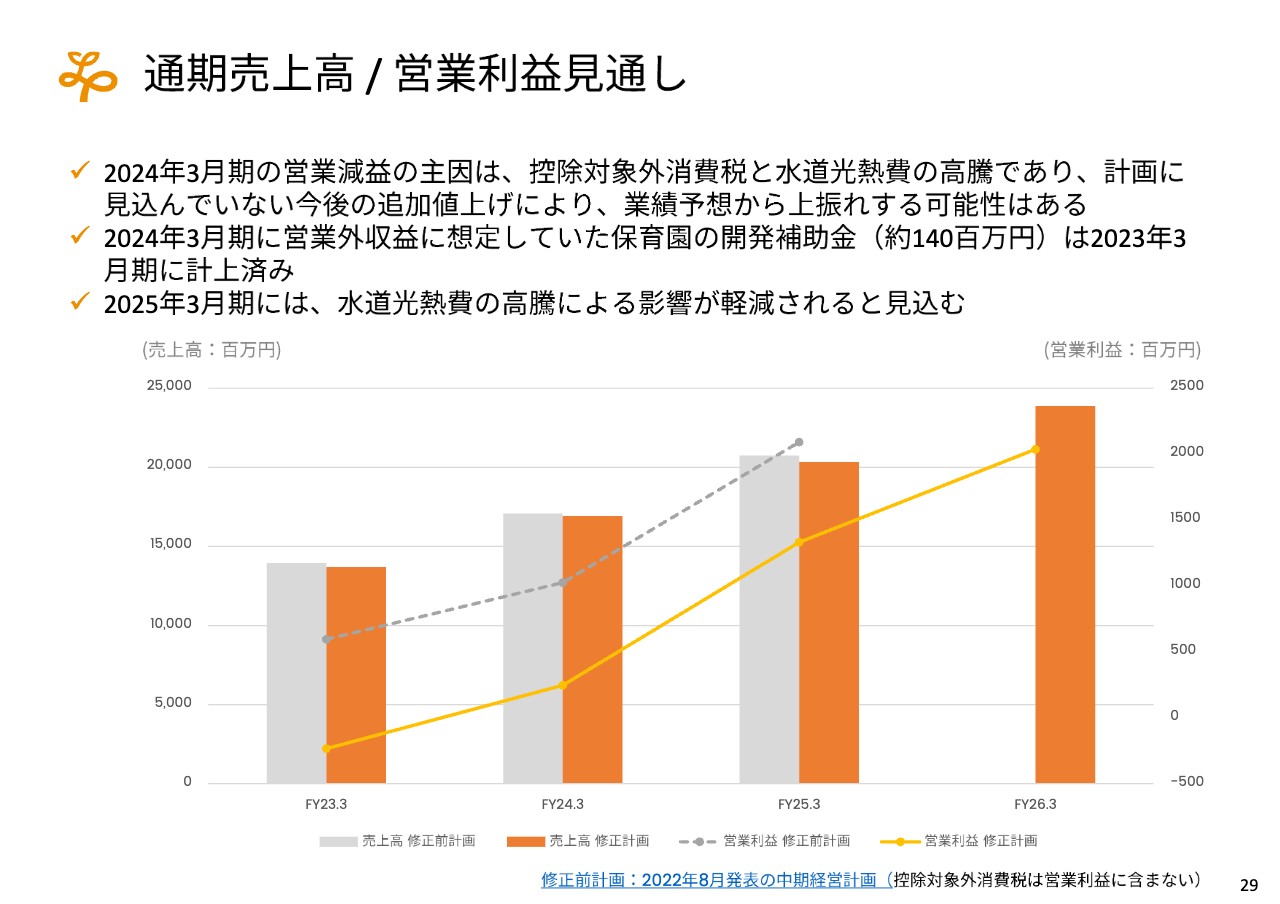

通期売上高/営業利益見通し

業績の営業利益の見通しについてです。今の数値に表れているとおり、控除対象外消費税はもともと支払っていたものですので、この1年は水道光熱費の高騰をどうコントロールするかが最大のイシューになると思っています。

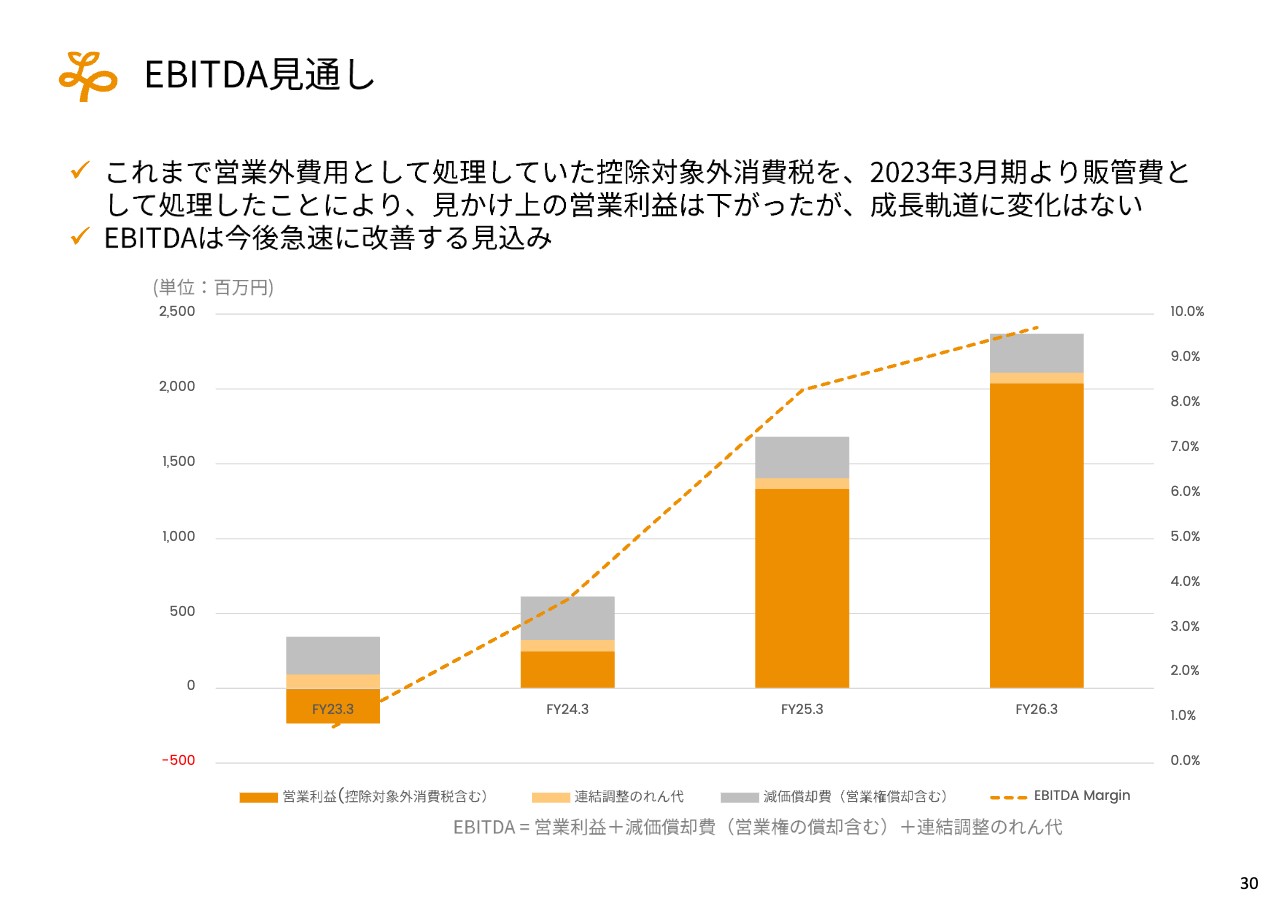

EBITDA見通し

EBITDAおよびキャッシュ・フローについては、先ほどから触れていますが、時間の問題で急激に改善すると考えています。

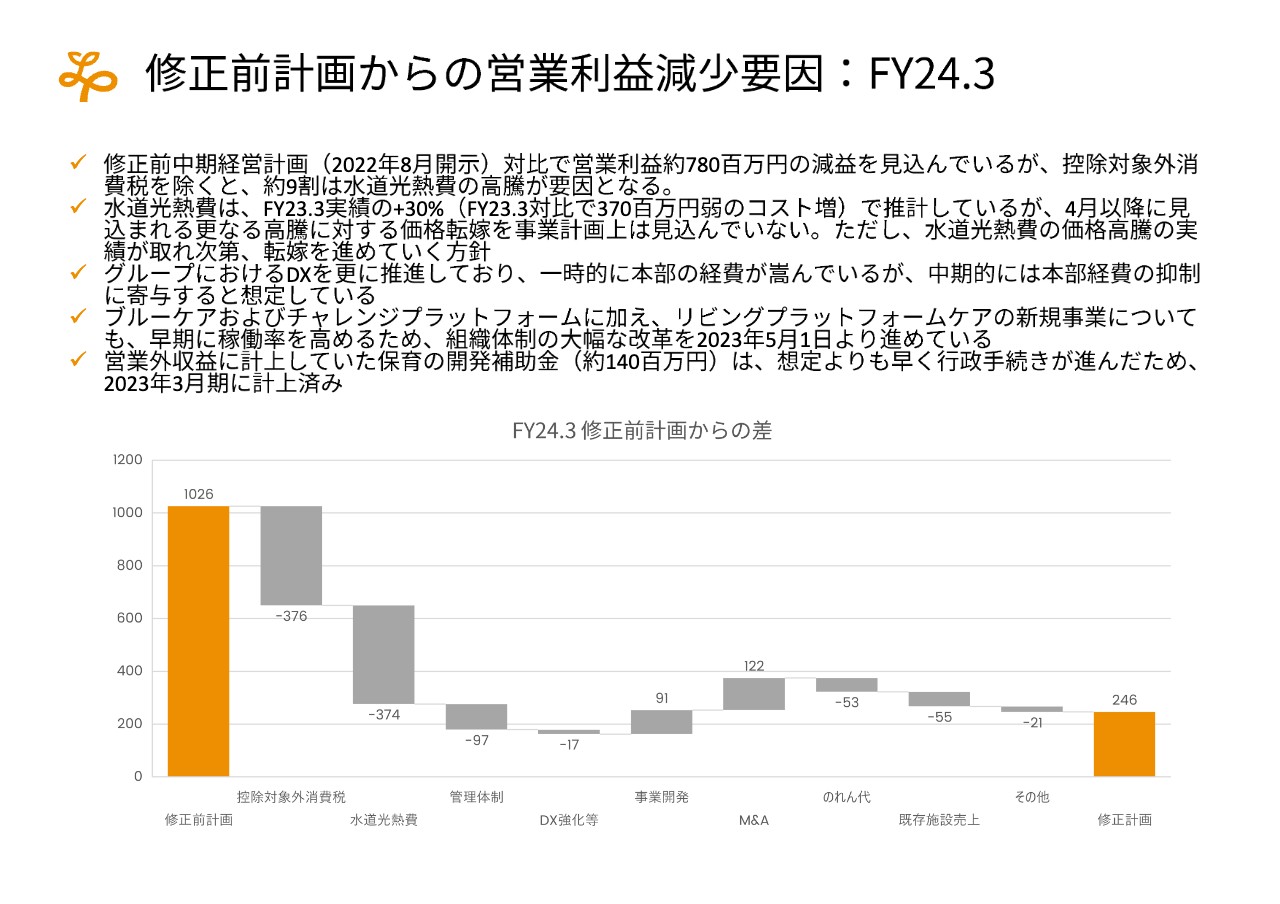

修正前計画からの営業利益減少要因:FY24.3

昨年8月に開示した修正前の中期経営計画との乖離についてです。スライドの棒グラフにあるとおり、ほとんどが控除対象外消費税や水道光熱費であるという認識です。

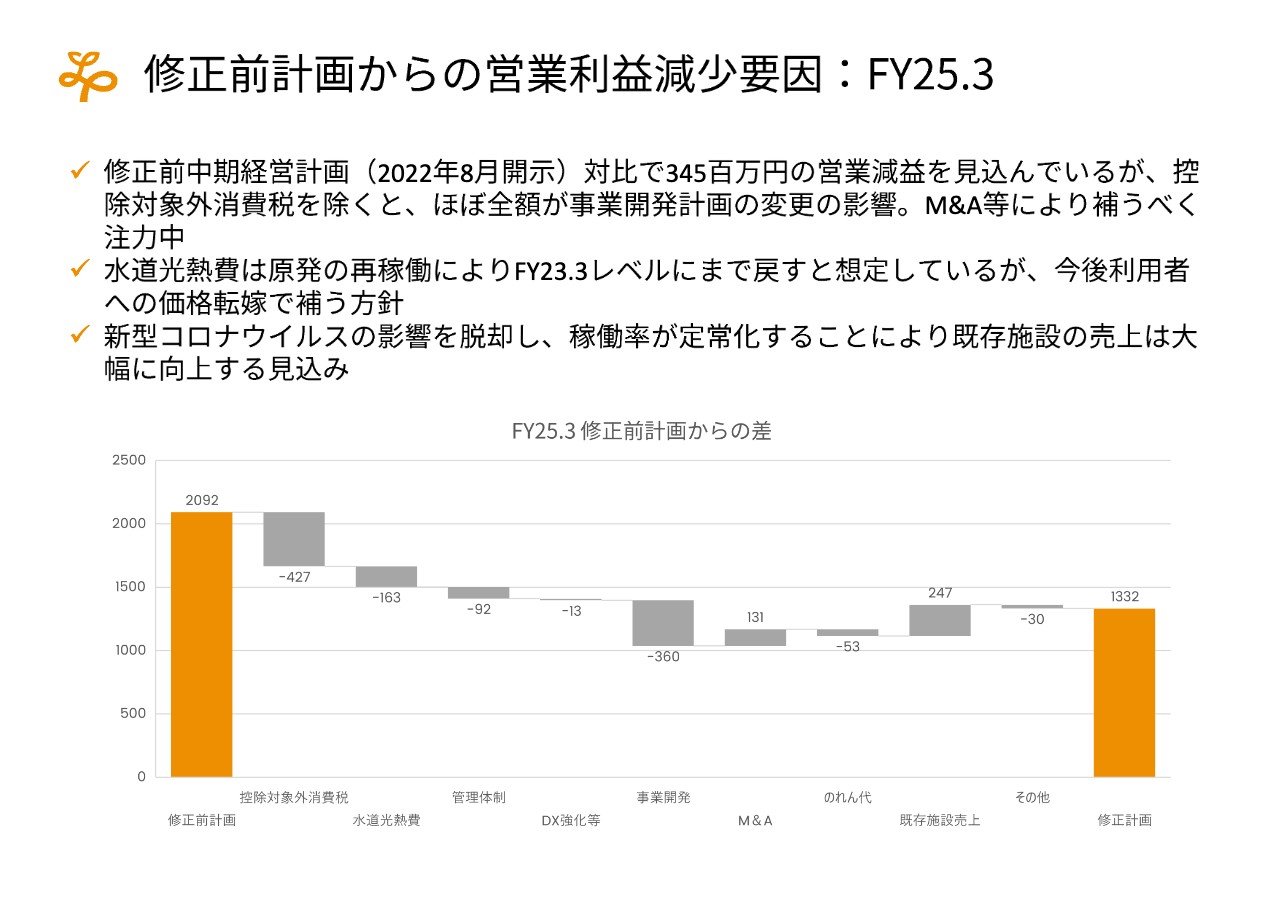

修正前計画からの営業利益減少要因:FY25.3

2025年3月期においても、大きな理由はその2つです。冒頭にお伝えしましたが、昨今は建築単価が非常に高くなっているため、多少はM&Aに比重を置くかたちでの事業拡大になるかもしれません。そちらを見込んだかたちでの差が出たということになっています。

目標達成のためのコーポレートの強化

今までお話ししたことを含めて、目標達成のために、ガバナンスの強化や効率性向上はもちろん、法人全体をさまざまなかたちで筋肉質にしている最中です。

昨今、上場マーケットのいくつかの会社が特定疾患を中心とした有料老人ホームへの参入を行い、市場からも非常に評価されています。我々もすでに、まったく同じかたちではありませんが、いわゆる特定疾患、医療保険適用のサービスをある程度は行っています。現在は、本格的に参入するために企画・検討を進めています。

また、成長性の担保としては、今回のご説明でもセール・アンド・リースバックについては何度も触れていますが、その延長線上にREITの立ち上げなども視野に入れていこうと考えており、プレスリリースも出しました。

今後、海外のアクセスをどうするかということも含めて、従前から金融の仕組みを活用することは考えていましたが、また少し歩を進める段階にきたと考えています。

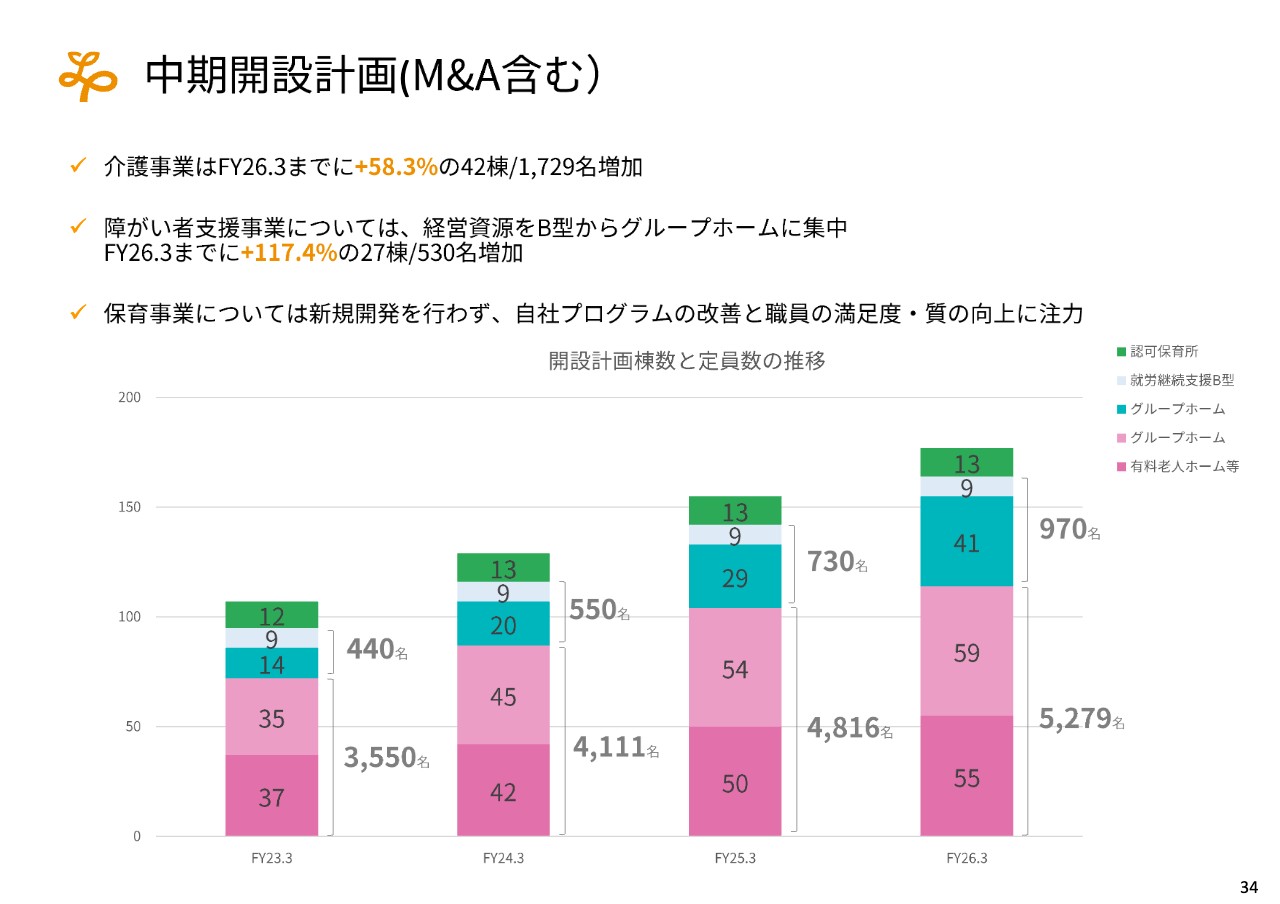

中期開設計画(M&A含む)

これらを踏まえて、中期開発計画としては、資料のとおり粛々と売上が伸びていきます。

前期は、営業利益がマイナスになるという大変な失態になりましたが、さまざまな状況が改善すれば、収支の構造は短期的には変わっても中長期的には変わらないと認識しています。そのため、経営努力をしながら、本来の収支構造に一刻も早く戻していきたいと考えています。

以上で、決算説明を終了させていただきます。ありがとうございました。