2023年6月1日に発表された、ウェルネオシュガー株式会社経営方針・決算説明会の内容を書き起こしでお伝えします。

スピーカー:ウェルネオシュガー株式会社 代表取締役社長 山本貢司 氏

ウェルネオシュガー株式会社 執行役員 財務部担当 大場健司 氏

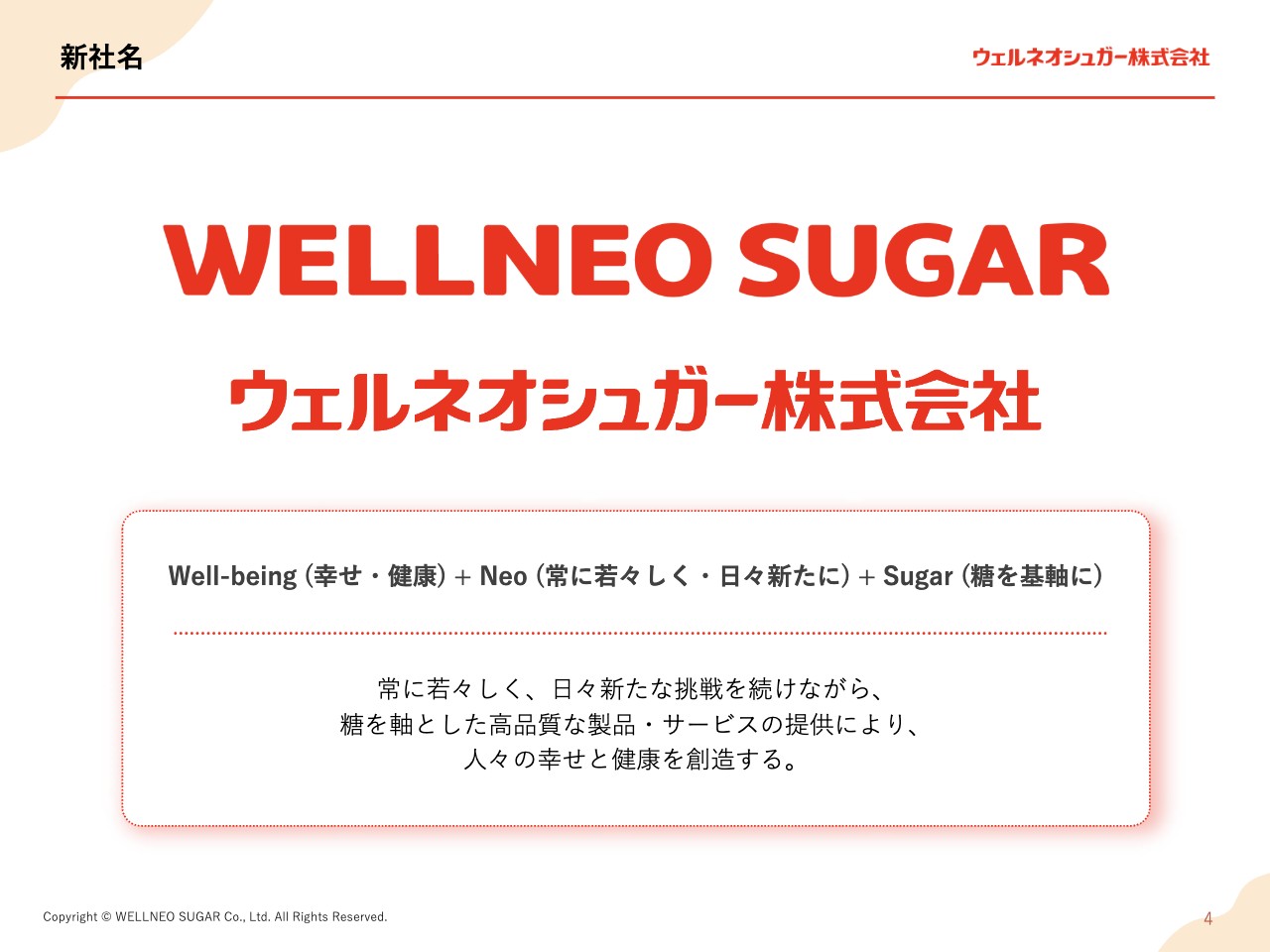

新社名

山本貢司氏:社長の山本でございます。本日はご多用の中、ご参集賜りまして誠にありがとうございます。厚く御礼申し上げます。

新社名についてお話しします。新しい社名はウェルネオシュガー株式会社です。「Well-being(幸せ・健康)」の「Well」に、ギリシャ語の「新しい」という意味の「Neo」、そして「糖を基軸に」ということで「Sugar」を付け、ウェルネオシュガー株式会社としました。

経営理念

経営理念についてです。パーパスは「糖のチカラと可能性を切り拓き、“Well-being”を実現する」で、バリューとして「挑戦」「多様性」「持続可能性」を挙げています。これらを軸に、すべての事業活動を通じて、より良い社会づくりに貢献していきます。

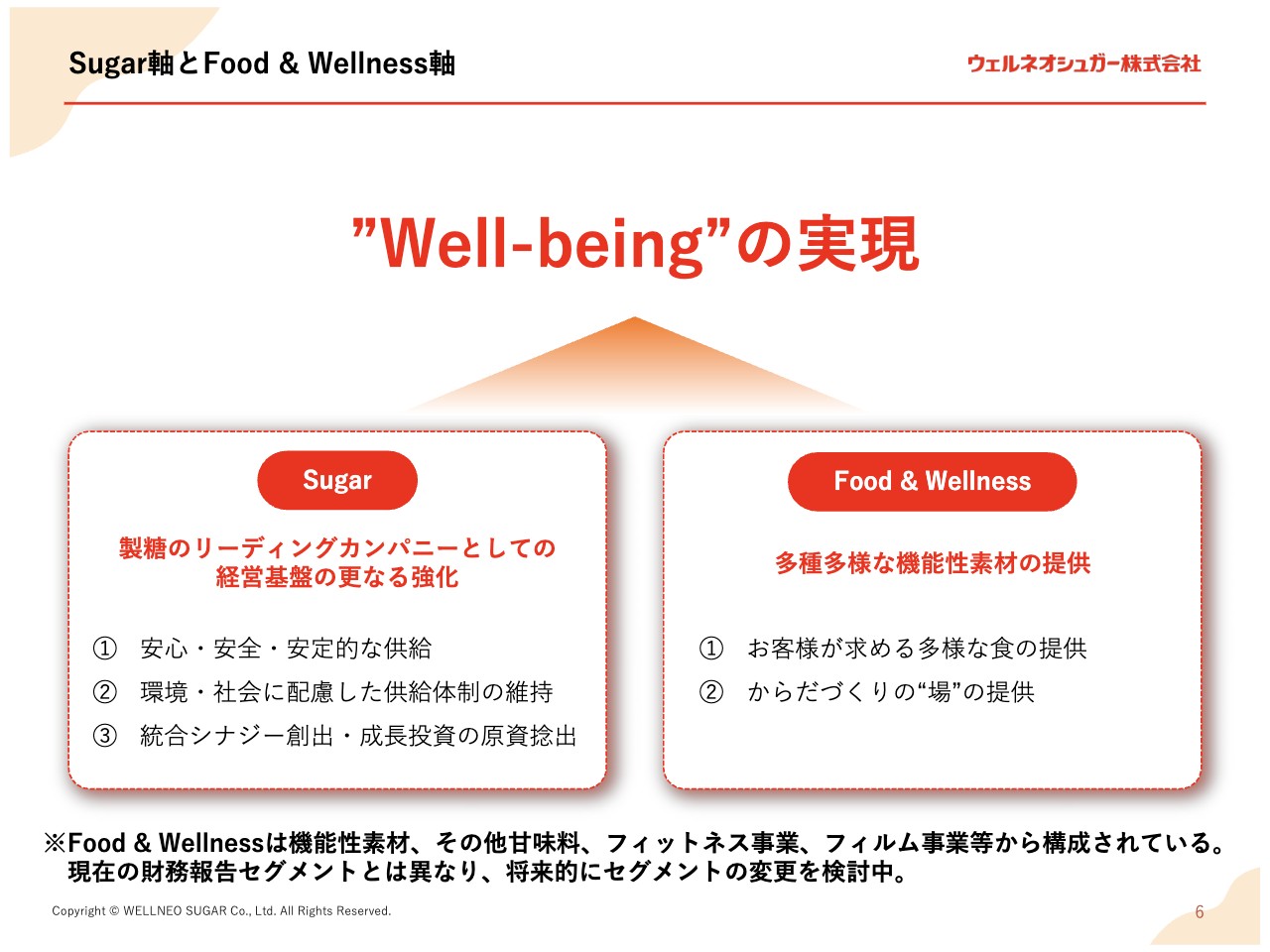

Sugar軸とFood & Wellness軸

今後、「Sugar」と「Food & Wellness」の2つの軸でご説明することが増えると思います。Sugar軸は製糖事業です。Food & Wellness軸は、機能性素材、その他甘味料、フィットネス事業、フィルム事業等の総称になっています。

Sugar軸では製糖のリーディングカンパニーとして経営基盤のさらなる強化を図り、Food & Wellness軸では多種多様な機能性素材を提供していきます。

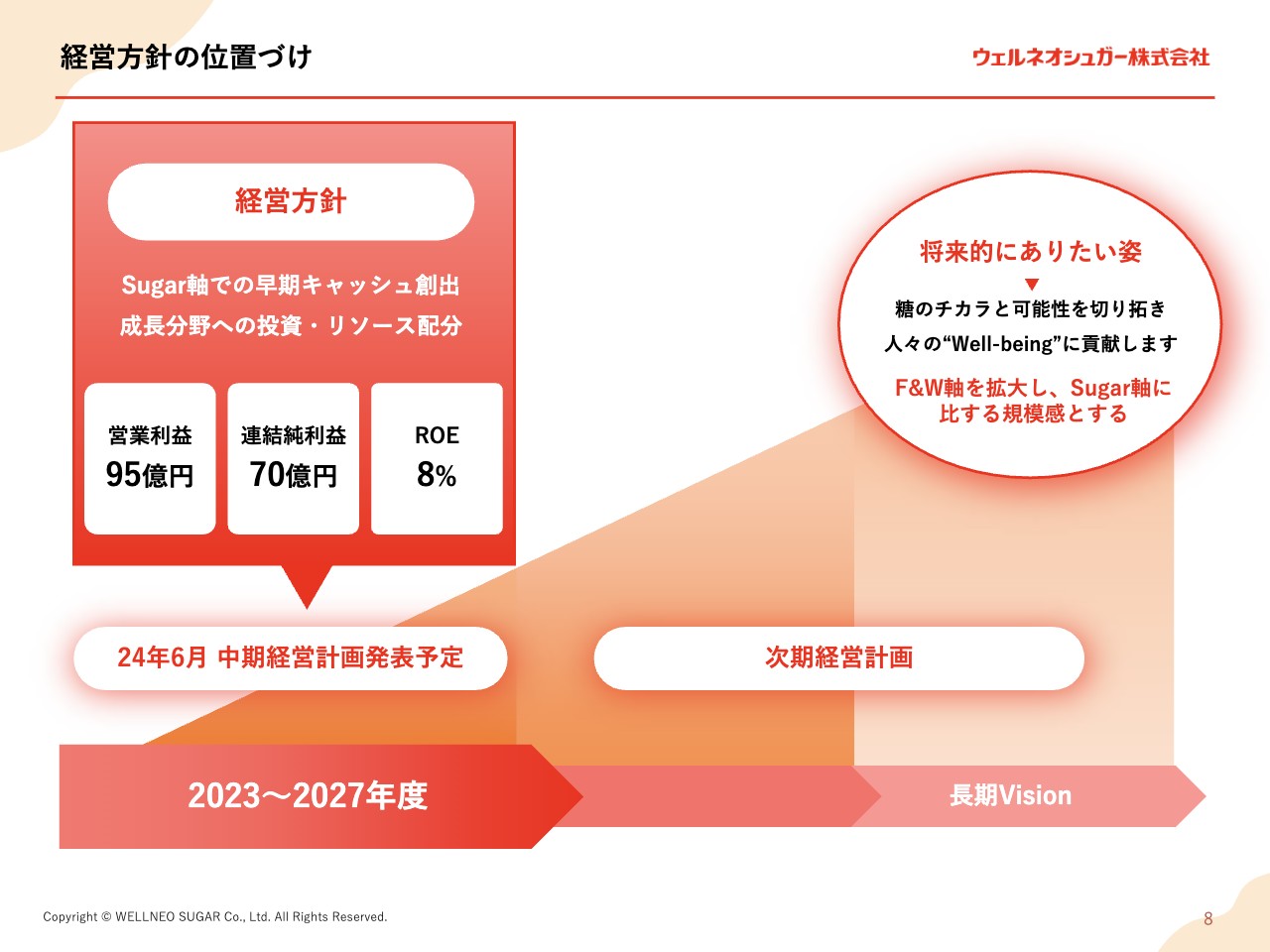

経営方針の位置づけ

経営方針の位置づけです。経営方針として、「Sugar軸での早期キャッシュ創出」と「成長分野への投資・リソース配分」を掲げています。定量目標は、2027年度の2028年3月期に、営業利益95億円、連結純利益70億円、ROE8パーセントとしています。

将来的にありたい姿として、「糖のチカラと可能性を切り拓き、人々の“Well-being”に貢献します」を掲げ、Food & Wellness軸を拡大し、Sugar軸に比する規模感としていきます。

私どもは、長い間、砂糖を供給して人々を幸せにしてきた自負があります。泣いている赤ちゃんを即座に笑顔にできる素敵な商品です。ところが昨今、摂りすぎは健康によくないという風潮があります。非常に残念ですが、落ち込んでばかりではいられません。

これまで、砂糖を基軸に何ができるのかを考え、研究開発してきました。私どもが自信を持って市場に送り出しているサイクロデキストラン、オリゴ糖、ケストースの原料は砂糖です。

砂糖がかたちを変え、生活者のみなさまの幸せをつなげることができると思い、ずっと研究開発してきました。私どもは糖のチカラと可能性は未知数と考えており、引き続き研究開発に力を入れ、世に出ていないものを作り出していくことも目標の1つとしています。

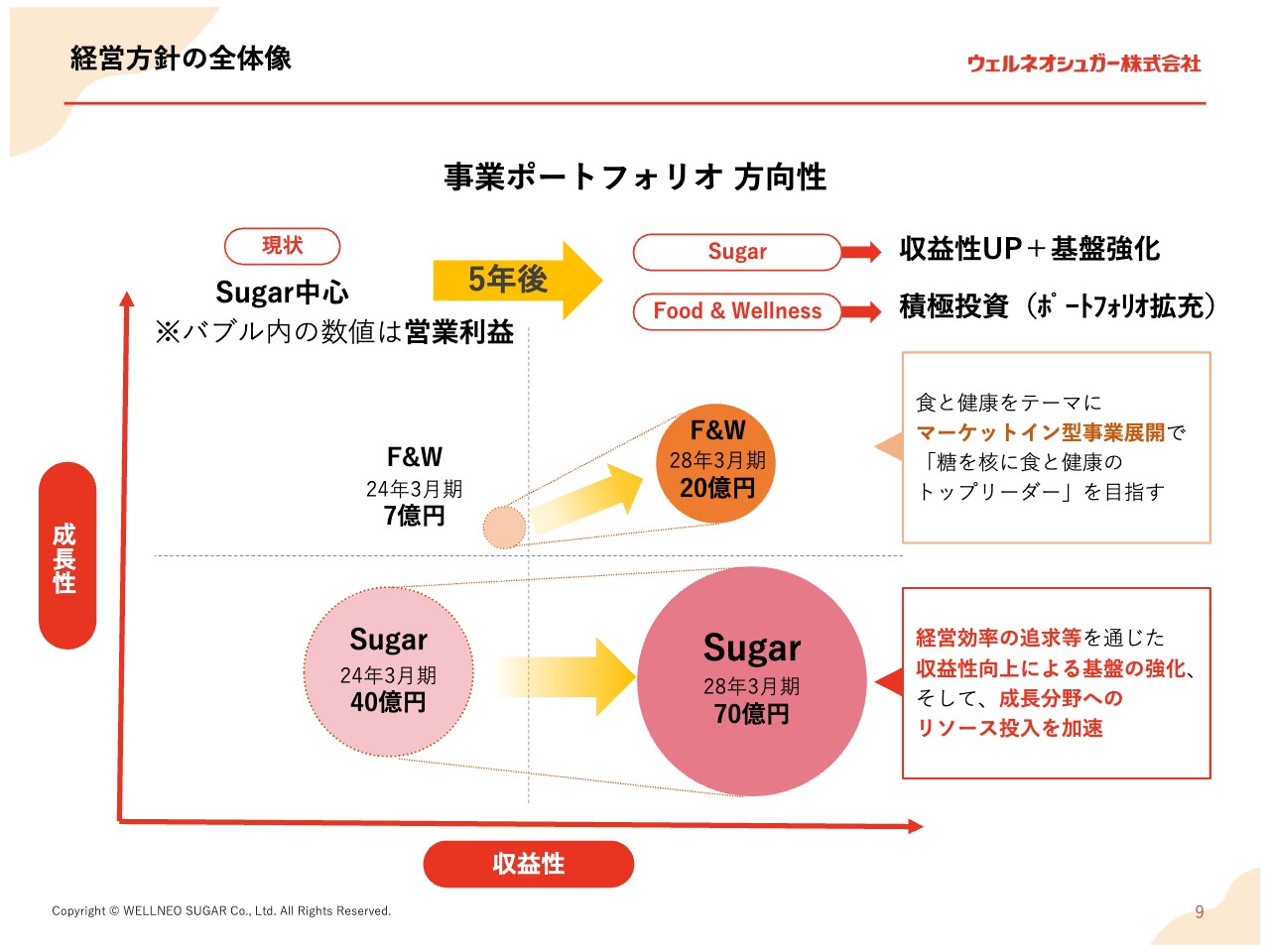

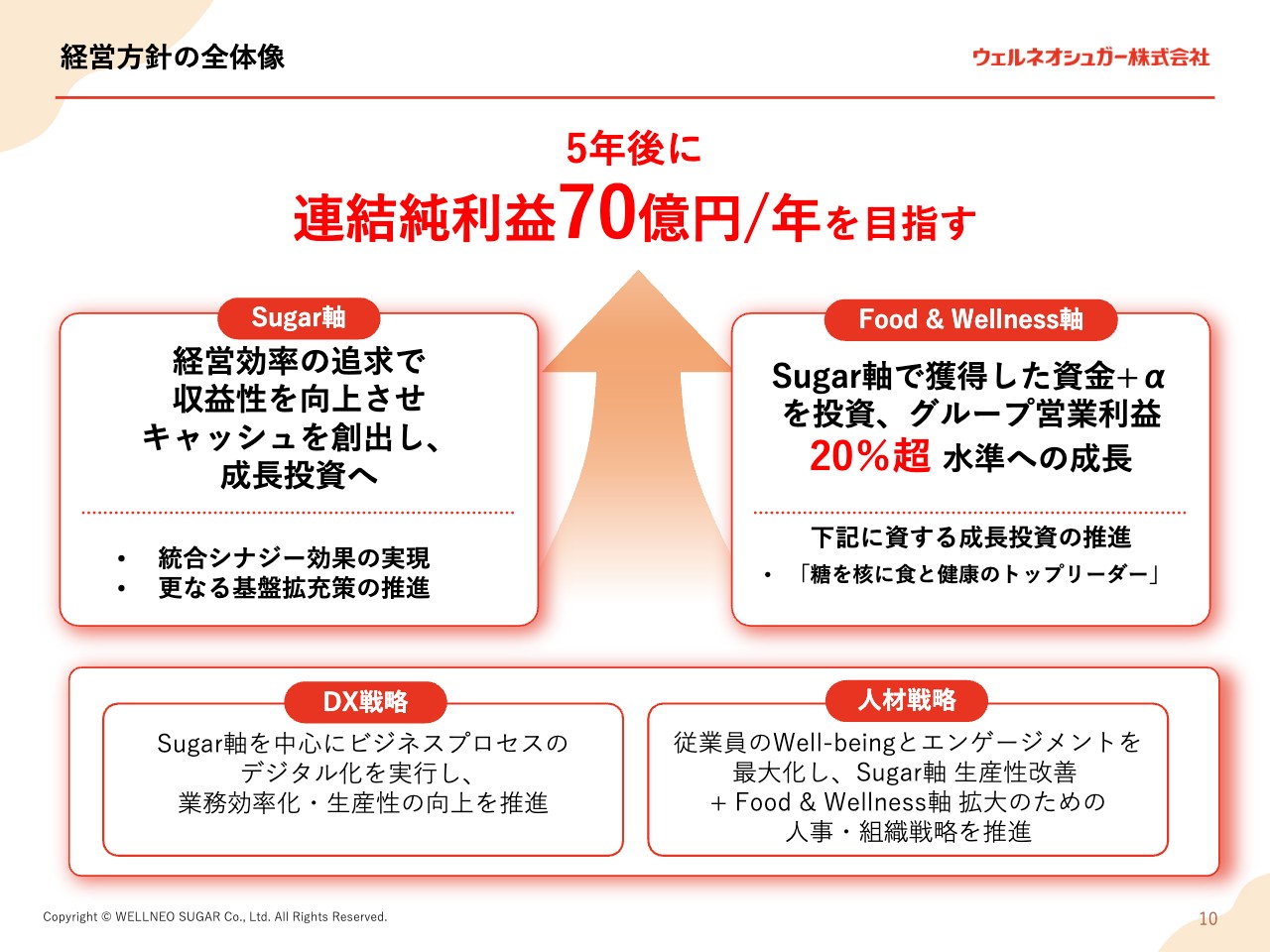

経営方針の全体像

定量目標である営業利益95億円のブレイクダウンです。スライドのバブルチャートをご覧ください。縦軸が成長性、横軸が収益性で、左側の数字が今期の営業利益の見通しです。Sugarは40億円から70億円に、Food & Wellnessは7億円から20億円に成長させていきます。

経営方針の全体像

5年後に連結純利益70億円を目指すにあたり、DX戦略や人材戦略が欠かせないと思っています。私どもの基本方針はSugar軸が中心で、経営統合・完全合併がすべての起点です。Sugar軸において効率性や合理性を高め、生産性を改善し、利益や人材を創出します。

そして、経営資源である資金と人材を、私どもが成長分野と位置づけているFood & Wellness軸に再投資し、経営資源の再配分を行います。

Food & Wellness軸のほかに、DX戦略を推進する人材や、サステナブルを推進する人材というように、やる気のある人間を活用する場はいくらでもあります。

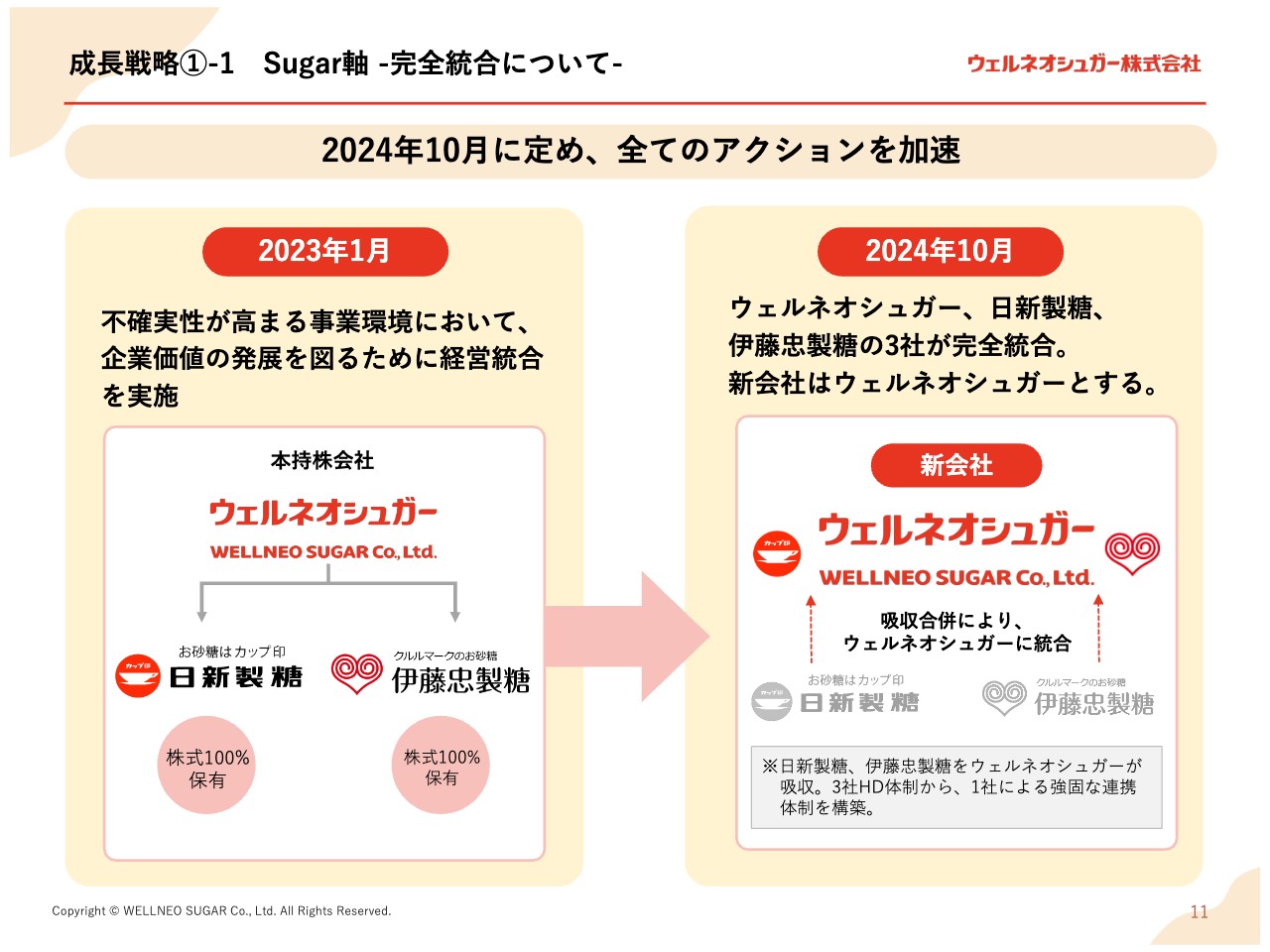

成長戦略①-1 Sugar軸 -完全統合について-

起点となるSugar軸についてご説明します。私どもは完全統合に取り組むため、今年1月に持株会社のウェルネオシュガーを設立しました。子会社となっている2社を来年10月に完全合併し、新会社をウェルネオシュガーとします。日新製糖も伊藤忠製糖も消失しますが、カップ印やクルルマークといったロゴやブランドは残す方針です。

成長戦略①-2 Sugar軸 -統合シナジーについて-

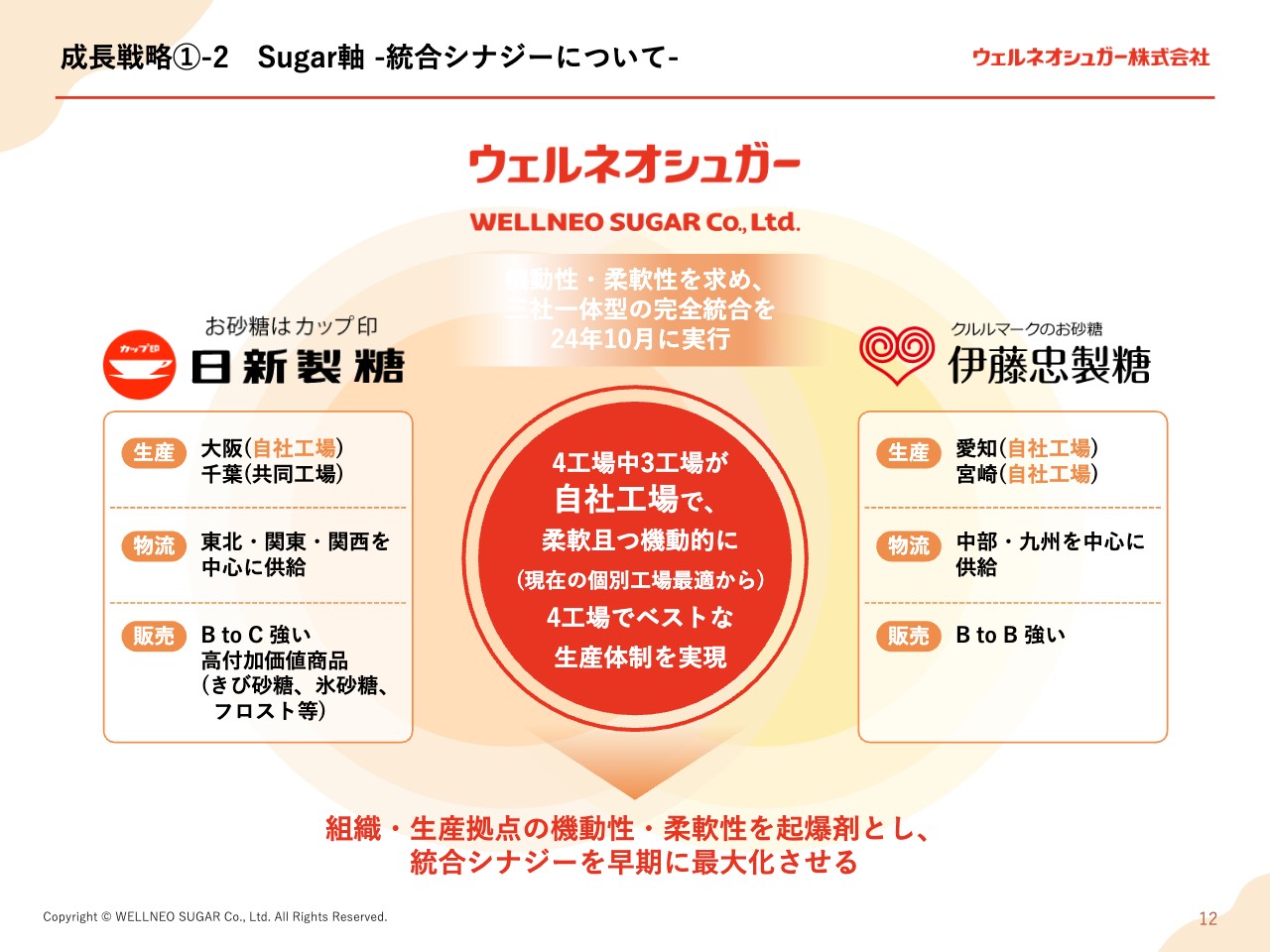

日新製糖と伊藤忠製糖は、それぞれ2工場ずつ持っていました。その4工場のうち3工場が自社工場です。これは私どもの特徴であり、強みとなっています。

各社は独立独歩で進んできたため、販売エリアの棲みわけはしていません。しかし、注力している点は違います。今までいろいろなところに供給してきましたが、個別最適で行ってきたところを4工場の全体最適で考え直し、整理していきます。

日新製糖も伊藤忠製糖も業務用と家庭用を販売していますが、日新製糖は家庭用が強く、伊藤忠製糖は業務用が強いです。このように、今後もできることがたくさんあり、Sugar軸では非常によいポジションにいるといえます。

成長戦略①-3 Sugar軸 -業界再編について-

昨今、業界再編が加速していますが、この流れの中で柔軟に基盤強化を推進していきます。日新製糖は関東と関西、伊藤忠製糖は中部と九州に工場があり、いかなる業界再編に対しても対応できる極めて柔軟な立地にあると考えています。

成長戦略②-1 Food & Wellness軸 -全体像-

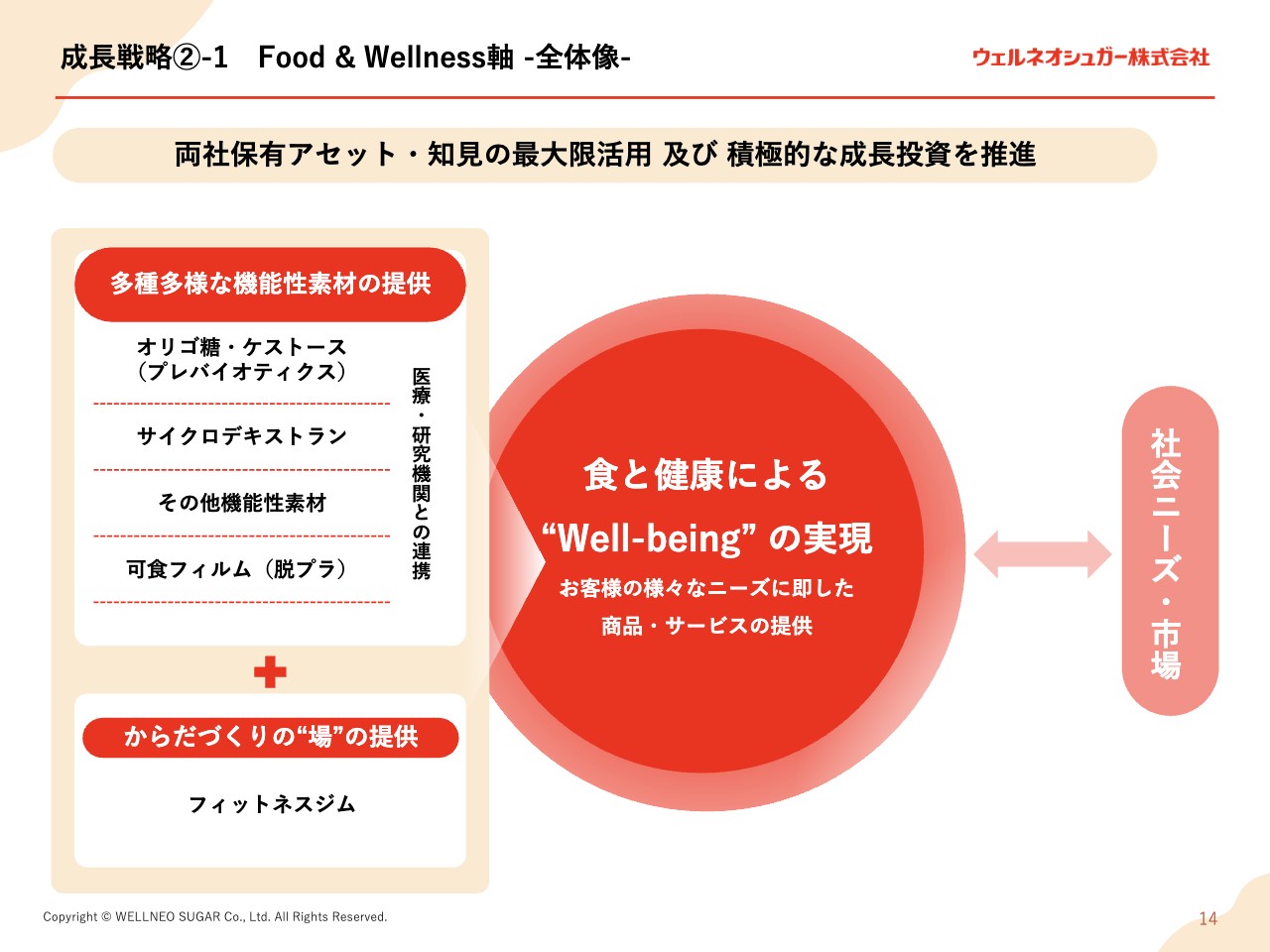

Sugar軸からFood & Wellness軸に、キャッシュと人材を持ってきます。両社保有アセット・知見を最大限に活用し、積極的な成長投資を推進します。

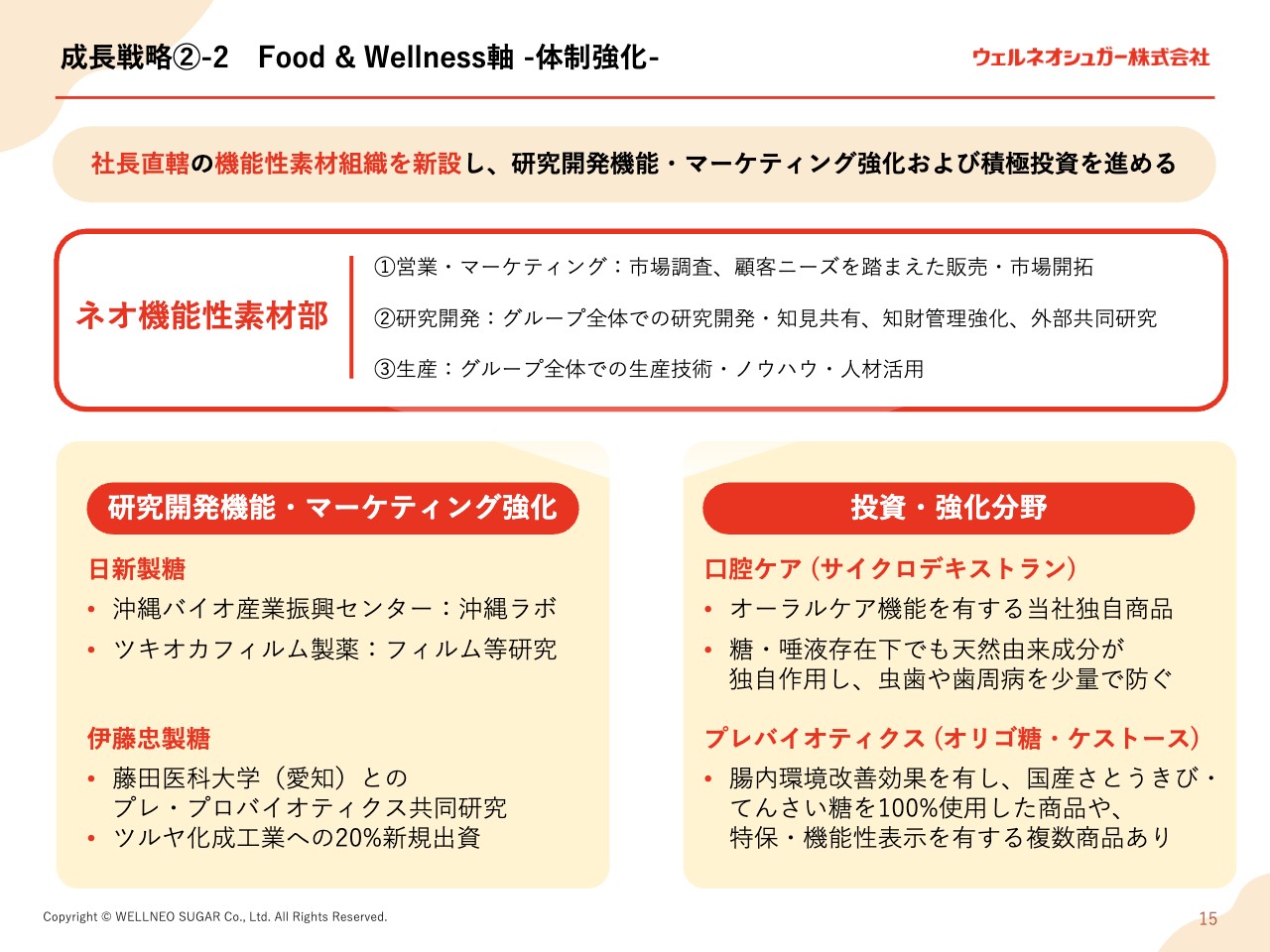

成長戦略②-2 Food & Wellness軸 -体制強化-

社長直轄の機能性素材組織「ネオ機能性素材部」を新設しました。「ネオ」は「新しい」という意味、社名のそれぞれから取っています。この新組織に2つの狙いがあります。

1つ目は、両社の開発部隊を合わせただけで新しいとは思わずに、独立独歩で進めてきた異なった研究開発組織が交わることで、突然変異を期待したいと思っています。

2つ目は、研究開発を行っていればよいというものではなく、「どうしたら売れるのか」「どうしたらもっと拡販できるのか」までを考えてもらうため、営業をつけました。すべての営業をつけるわけではありませんが、どうすれば売れるのかを考えてもらいたいと思います。

すでにローンチしている、私どもが自信を持っている商材に関しては、この部隊が責任を持って拡販していきます。

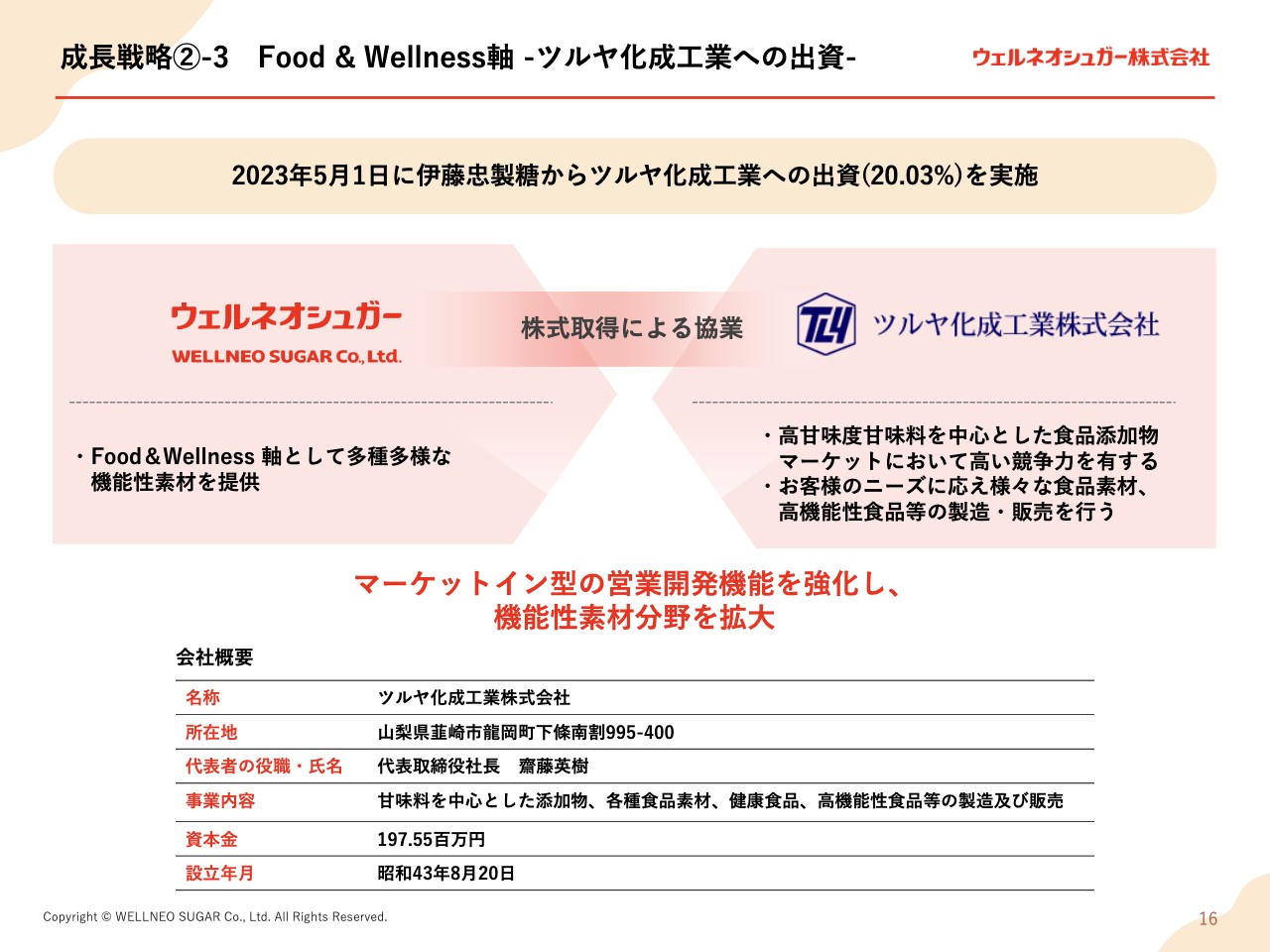

成長戦略②-3 Food & Wellness軸 -ツルヤ化成工業への出資-

こちらのスライドは、「実現できるのか」という問いに対する答えの1つです。5月1日に伊藤忠製糖は、同族会社のツルヤ化成工業に20パーセント強の新規出資を実施しました。

ツルヤ化成工業は、高甘味度甘味料を中心とする食品添加物マーケットにおいて高い競争力を持っています。お客さまのニーズに応え、さまざまな食品素材や高機能性食品などの製造・販売を行うすばらしい会社です。

そのような会社と協業し、特にマーケットイン型の営業開発機能を強化して、私どもが狙う機能性素材分野の拡大を実現します。

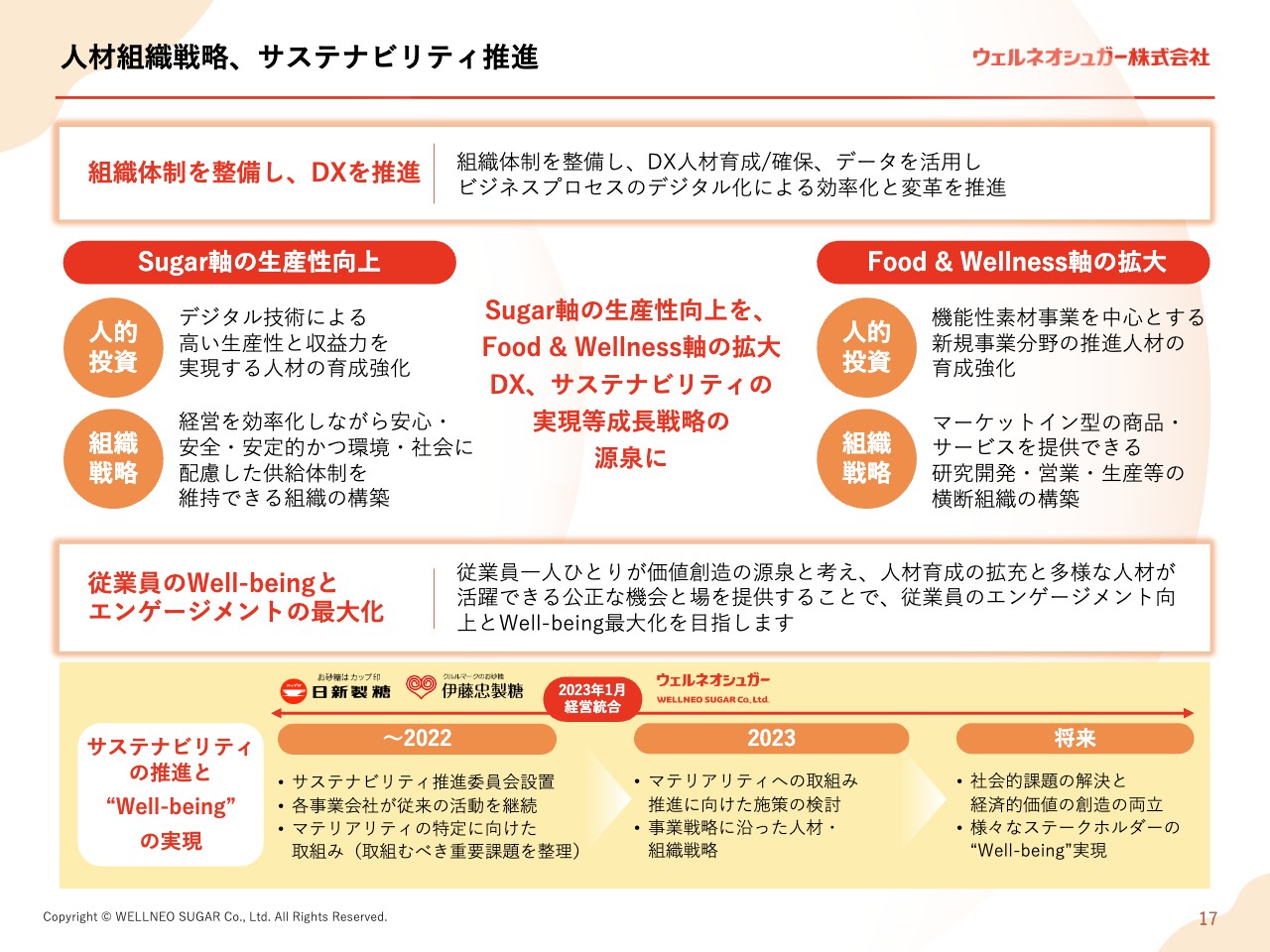

人材組織戦略、サステナビリティ推進

人材組織戦略とサステナビリティ推進についてお話しします。先ほどお伝えしたとおり、私どもがこの方針をみなさまにご説明する起点となっているのは、Sugar軸です。Sugar軸から新たな経営資源のキャッシュと人材を生み出し、それをFood & Wellness軸やサステナビリティ推進、DX、あるいはその他のところに再配置します。

スライド下部でサステナビリティ推進について記載しています。各社でサステナビリティ推進を行ってきましたが、現在はそれを整理し、両社の統合時にするべきことを進めていきます。こちらに関しては、今後、適宜みなさまにお話しします。

私からの説明は以上となります。ご清聴ありがとうございました。

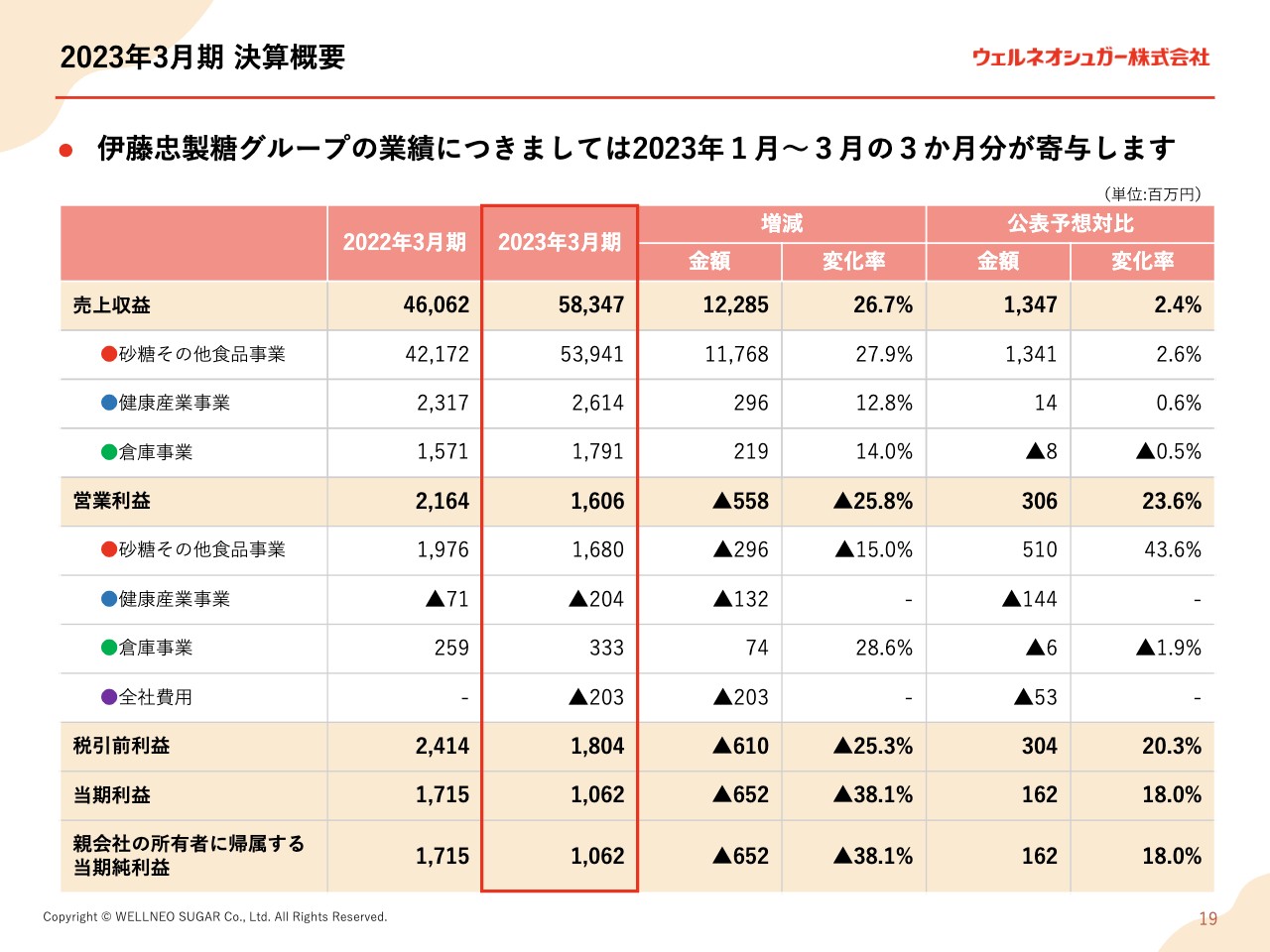

2023年3月期 決算概要

大場健司氏:2023年3月期決算についてご説明します。なお、当社は国際財務報告基準(IFRS)を導入しているため、これからご説明する財務数値については、こちらに沿った表記などを行っています。

2023年3月期は、伊藤忠製糖グループの業績が2023年1月から3月まで寄与した結果、前期の業績から大きな変動が生じています。

売上収益は、新型コロナウイルスが落ち着きを見せはじめ、人流の増加などにより砂糖全体の出荷量が前期を上回ったことや、先ほどお伝えした経営統合の実施により、前期比122億8,500万円増加の583億円4,700万円となりました。

営業利益は、経営統合にかかる取得関連費用を計上したほか、健康産業事業における1億4,500万円の減損損失の計上や各種コスト増の影響を受け、前期比5億5,800万円減益の16億600万円となりました。

税引前利益は18億400万円、親会社の所有者に帰属する当期純利益は10億6,200万円となりました。

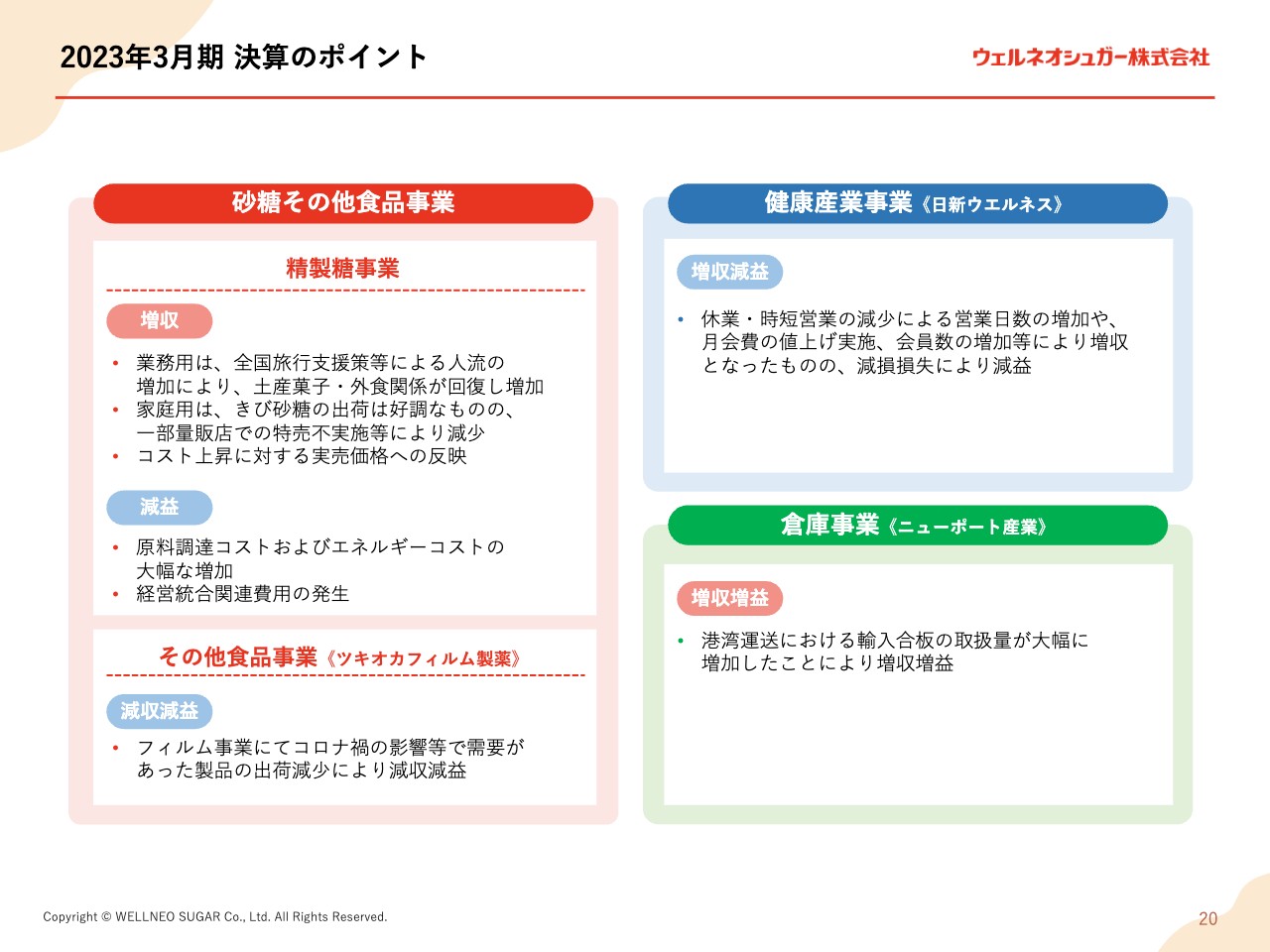

2023年3月期 決算のポイント

ここからは、各セグメントのポイントと業績要因についてご説明します。当社の事業セグメントは、砂糖その他食品事業、健康産業事業、倉庫事業の3つで構成されています。

砂糖その他食品事業には、精製糖事業とツキオカフィルム製薬を含むその他食品事業があり、健康産業事業はフィットネスクラブの運営を行う日新ウエルネス、倉庫事業はニューポート産業の事業となります。

砂糖その他食品事業と健康産業事業は増収減益、倉庫事業は増収増益の結果となりました。

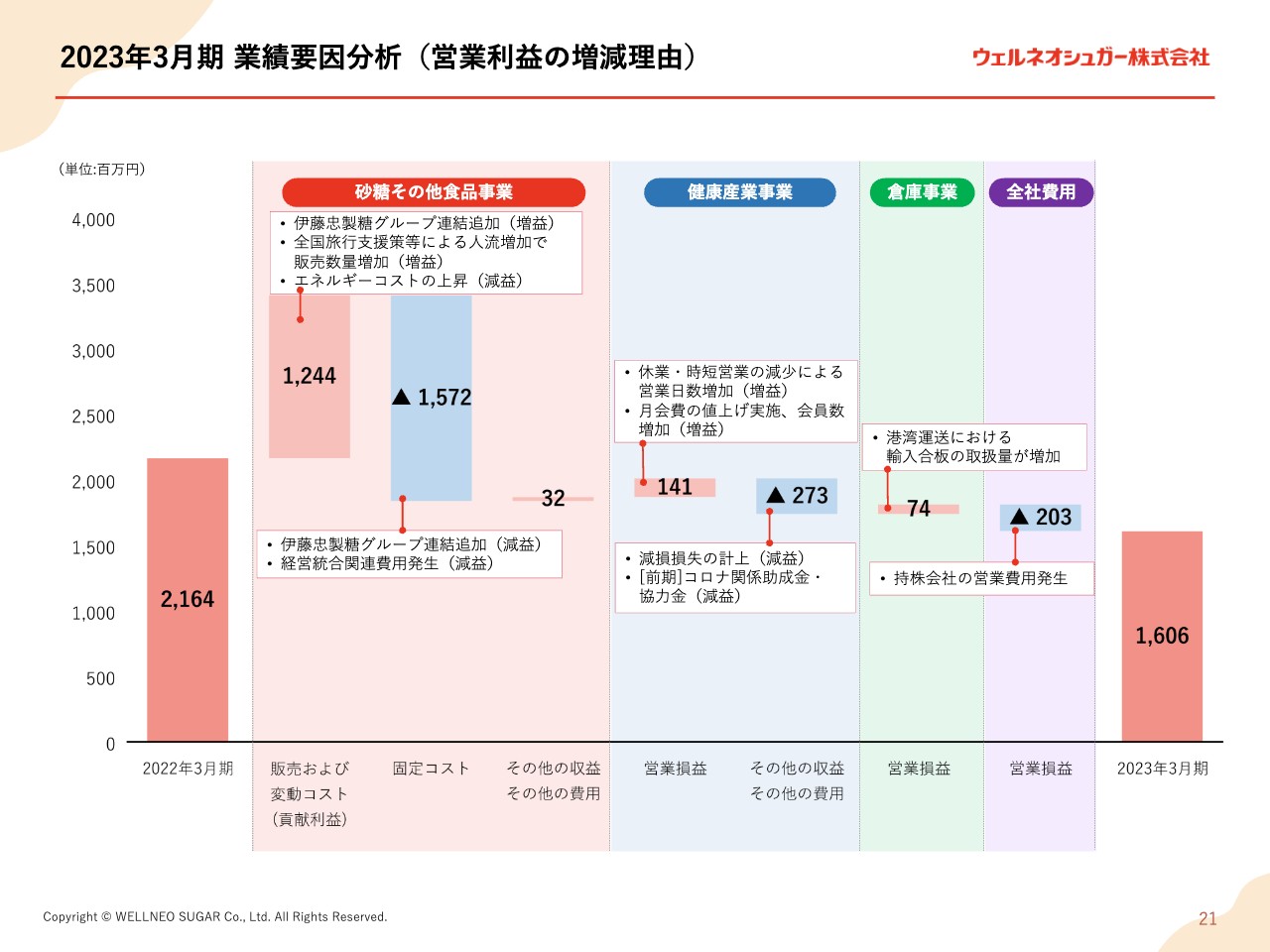

2023年3月期 業績要因分析(営業利益の増減理由)

業績要因分析の内容に沿って、各セグメントの状況についてご説明します。スライドは営業利益のグラフで、左から2022年3月期の営業利益、各変動要因、2023年3月期の営業利益となっています。

砂糖その他食品事業は、原料コストやエネルギーコストの上昇の影響を受けながらも、原料コストの上昇を実売価格に反映するなどの対応を行いました。アフターコロナを見据えて経済活動が活性化し、製菓・製パン販売などの回復や全国旅行支援策などによる人流増加で土産菓子や外食関係が回復したことにより、業務用販売が増加しました。

家庭用製品は伸び悩む中、独自製品であるきび砂糖の出荷が好調に推移し、販売および変動コスト(貢献利益)は、伊藤忠製糖グループの第4四半期業績も含め12億4,400万円増加しました。しかし、先ほどお伝えした経営統合に関わる一過性のコストを含む固定コストのマイナス影響が大きく、減益という結果になりました。

また、ツキオカフィルム製薬においてコロナ禍で需要が増加したフィルム石けんなどの製品の受注の減少も、セグメント利益を押し下げました。

健康産業事業はコロナ禍で経済活動に大きな制約を受けた時期を脱し、2023年3月期は月会費の値上げ実施や会員数の増加などにより、営業利益は1億4,100万円の増益となりました。

一方で、先ほどお伝えしたとおり、固定資産の評価における各店舗の将来の利益計画の見直しで1億4,500万円の減損損失を計上し、また前期に含まれていたコロナ関係助成金・協力金の差もあることから、営業利益は2億7,300万円減少しました。

倉庫事業は、輸入合板の取扱量が大幅に増加しました。

2023年3月期末 財政状態計算書の概要

2023年3月期末の財政状態計算書の主要なポイントについてご説明します。伊藤忠製糖グループの取り込みに伴い、資産合計は前期末比324億3,700万円増加の 935億7,200万円となりました。

非流動資産の増加分である225億3,100万円の主なものは、経営統合による有形固定資産71億6,500万円、のれん117億6,400万円、持分法で会計処理されている投資21億8,700万円です。流動負債の増加分である124億3,000万円は、統合に伴い必要となった借入金77億円が含まれています。

資本の部では、株式交換により230億6,300万円の増加となっているほか、自己株式の取得により32億4,500万円の増加となっていますが、これは経営統合前の日新製糖株主からの買取請求に対応したものです。

2023年3月期 キャッシュフロー計算書

キャッシュ・フローについてご説明します。営業活動によるキャッシュ・フローは、経営統合による影響も含めて16億2,500万円の支出となりました。投資活動によるキャッシュ・フローは、主に定期預金や運用目的の有価証券の純減により、46億900万円の収入となりました。

財務活動によるキャッシュ・フローは、短期借入金の増加があった一方で、リース負債の返済ならびに配当金の支払い、自己株式の取得などにより、36億8,400万円の支出となりました。

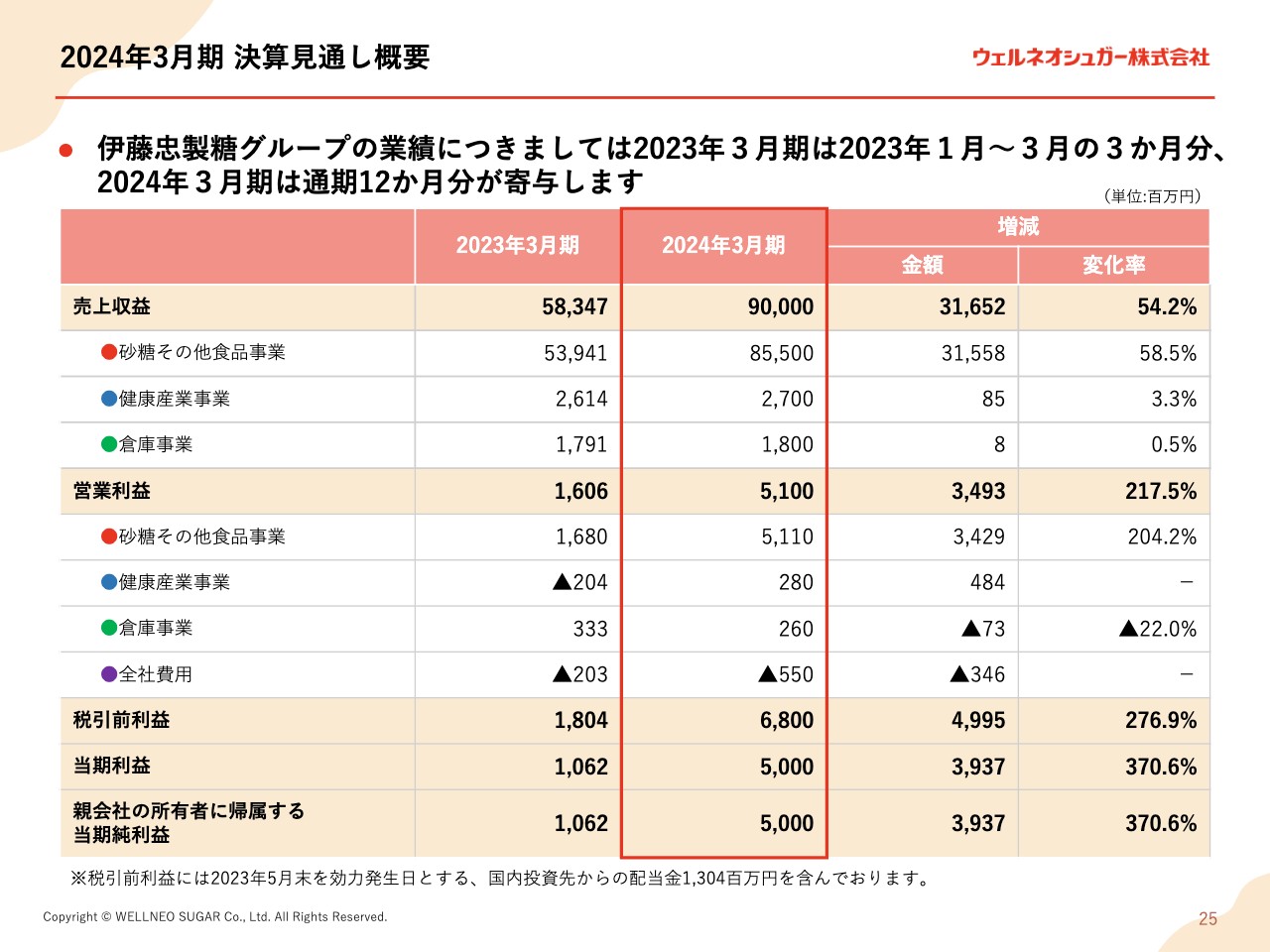

2024年3月期 決算見通し概要

2024年3月期の決算見通しについてご説明します。2024年3月期については、ウェルネオシュガーグループとしての通期の決算見通しとなります。そのため、伊藤忠製糖グループの業績は2023年3月期は第4四半期分のみ反映していたところ、2024年3月期は通期で寄与することになります。

経済活動が正常化に向かう中、砂糖その他食品事業の精製糖事業においては、コスト上昇に対する実売価格への反映を進めながら、その他食品事業の拡大や健康産業事業の回復などを見込み、売上収益は900億円と前期比316億5,200万円の増加を見込んでいます。

採算を重視した販売を推進し、経営統合関連費用や健康産業事業における減損損失といった一過性の要因の影響がなくなることから、営業利益は前期比34億9,300万円増加の51億円、税引前利益は68億円となる見込みです。

なお、5月に20パーセントの株式を取得したツルヤ化成工業は2024年3月期から持分法適用会社となり、その投資利益を含んでいます。また、国内投資先からの配当金として13億400万円が一過性の利益として発生し、その影響は税引前利益に表れています。その結果、当期利益は50億円となり、大幅な増収増益の予想となります。

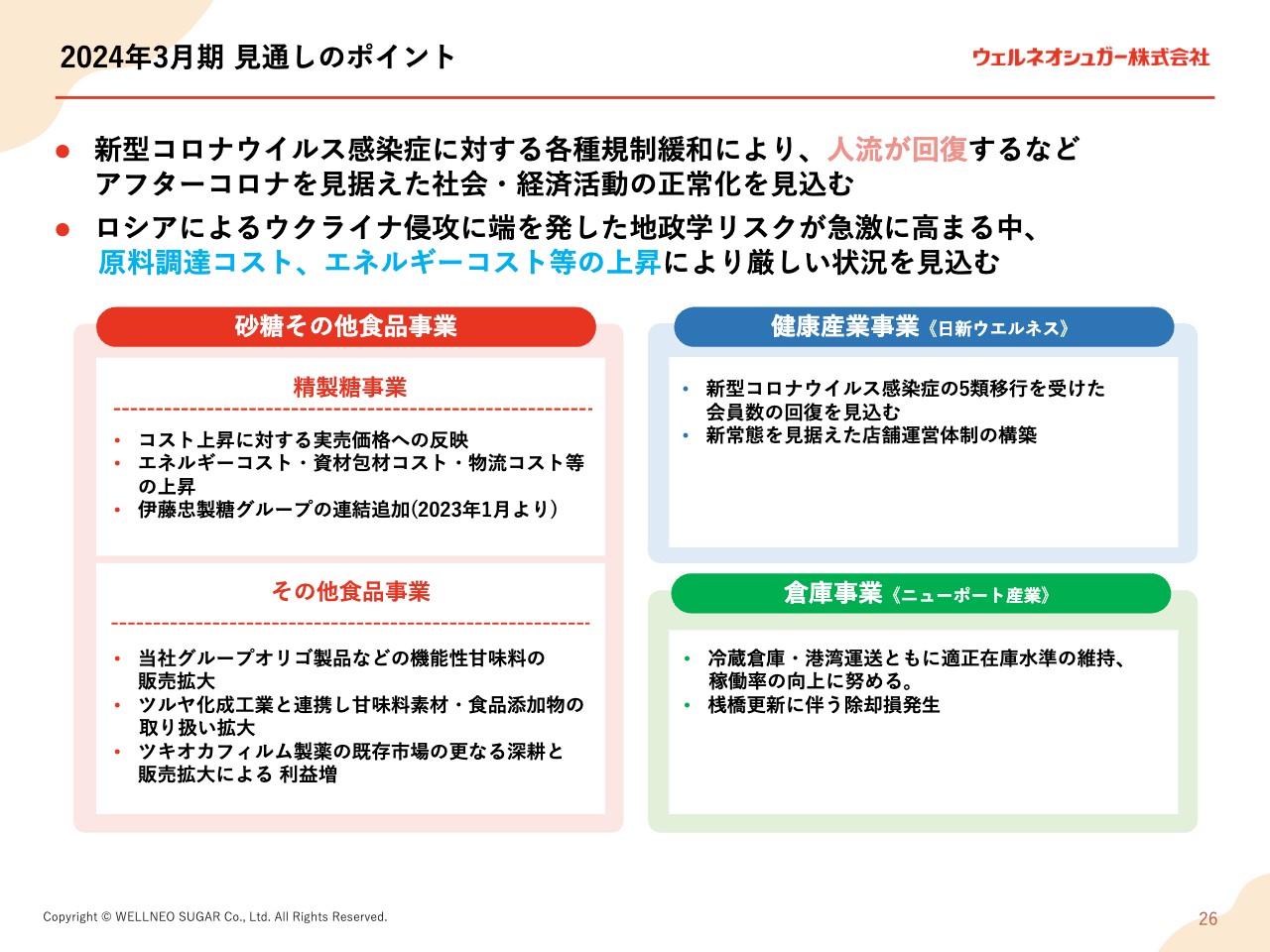

2024年3月期 見通しのポイント

2024年3月期決算見通しのポイントについてご説明します。事業環境としては、新型コロナウイルスに関する各種規制の緩和により人流が回復し、アフターコロナを見据えた社会・経済活動の正常化や、インバウンド需要のさらなる回復が見込まれます。一方で、原料調達コストやエネルギーコストなどの上昇の影響は、引き続き懸念材料となります。

その中でも精製糖事業の経営効率を上げながら、その他食品事業の成長に向けた取り組みを着実に進めるとともに、健康産業事業の早期回復を図ります。

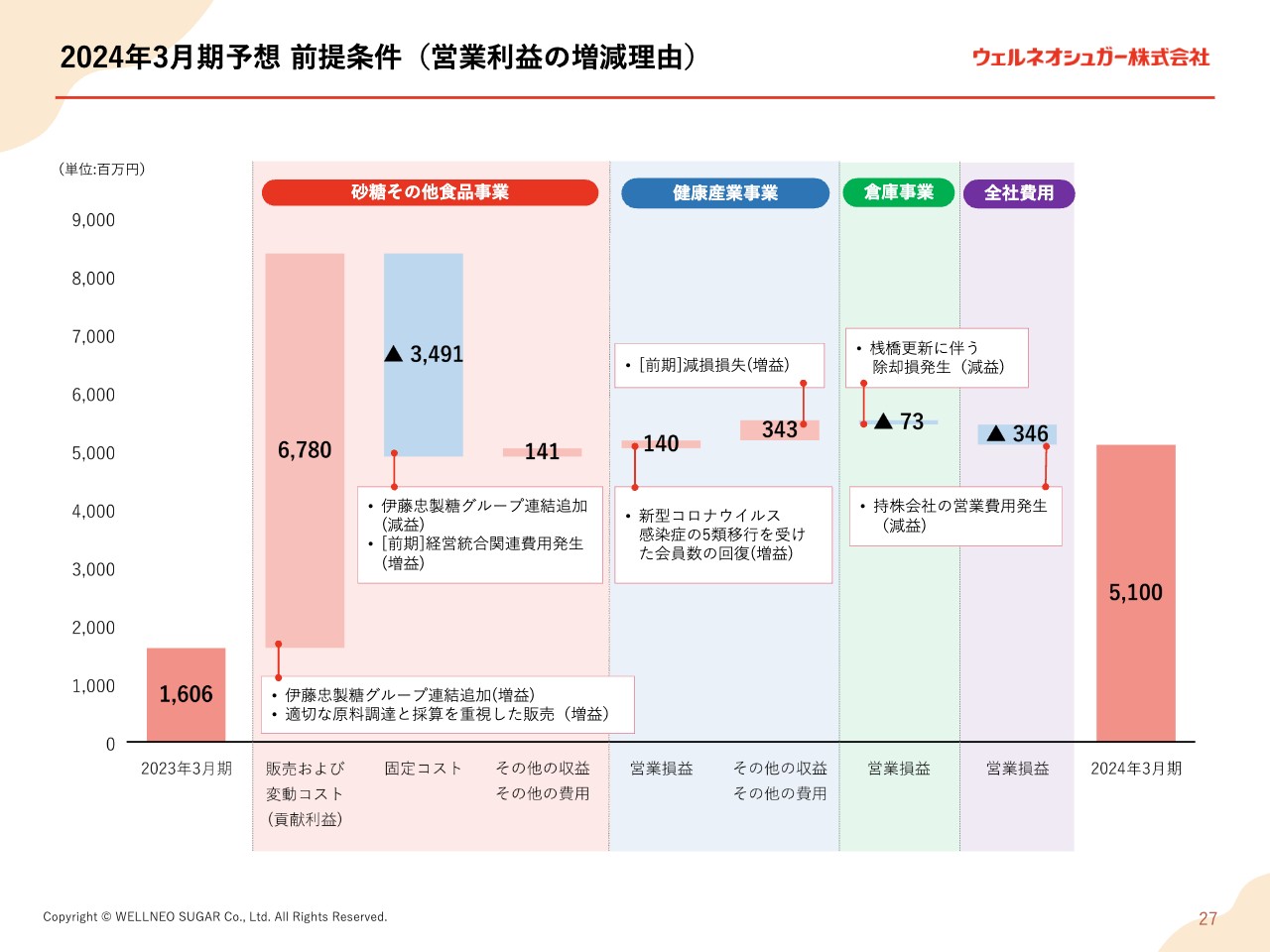

2024年3月期予想 前提条件(営業利益の増減理由)

2024年3月期業績予想のポイントについて、営業利益の増減理由をもとにご説明します。2023年3月期の営業利益は16億600万円でした。砂糖その他食品事業は、伊藤忠製糖グループの業績が通期で寄与し、貢献利益は67億8,000万円と大幅な増加が見込まれています。

その中で、精製糖事業において各種コスト上昇の影響を受けながらも、原料コストの上昇は引き続き実売価格への適切な反映に努めるとともに、採算を重視した販売を継続していきます。また、その他食品事業ではオリゴ糖製品の拡販を進めながら、ツルヤ化成工業との連携やツキオカフィルム製薬のフィルム事業の推進を図ります。

固定コストは、経営統合の一過性のコストがなくなる影響も含めて、34億9,100万円と見込んでいます。

健康産業事業では、新型コロナウイルスの分類が5類に移行したことから今後さらに会員数の増加が進む見込みであり、また前期に発生した減損損失の影響もなくなります。

倉庫事業では、引き続き在庫水準の維持と稼働率の向上に努めていきますが、桟橋の更新に伴う除却損の影響からマイナス7,300万円と見込んでいます。ここに全社費用を加味し、期末の営業利益は51億円になると考えています。

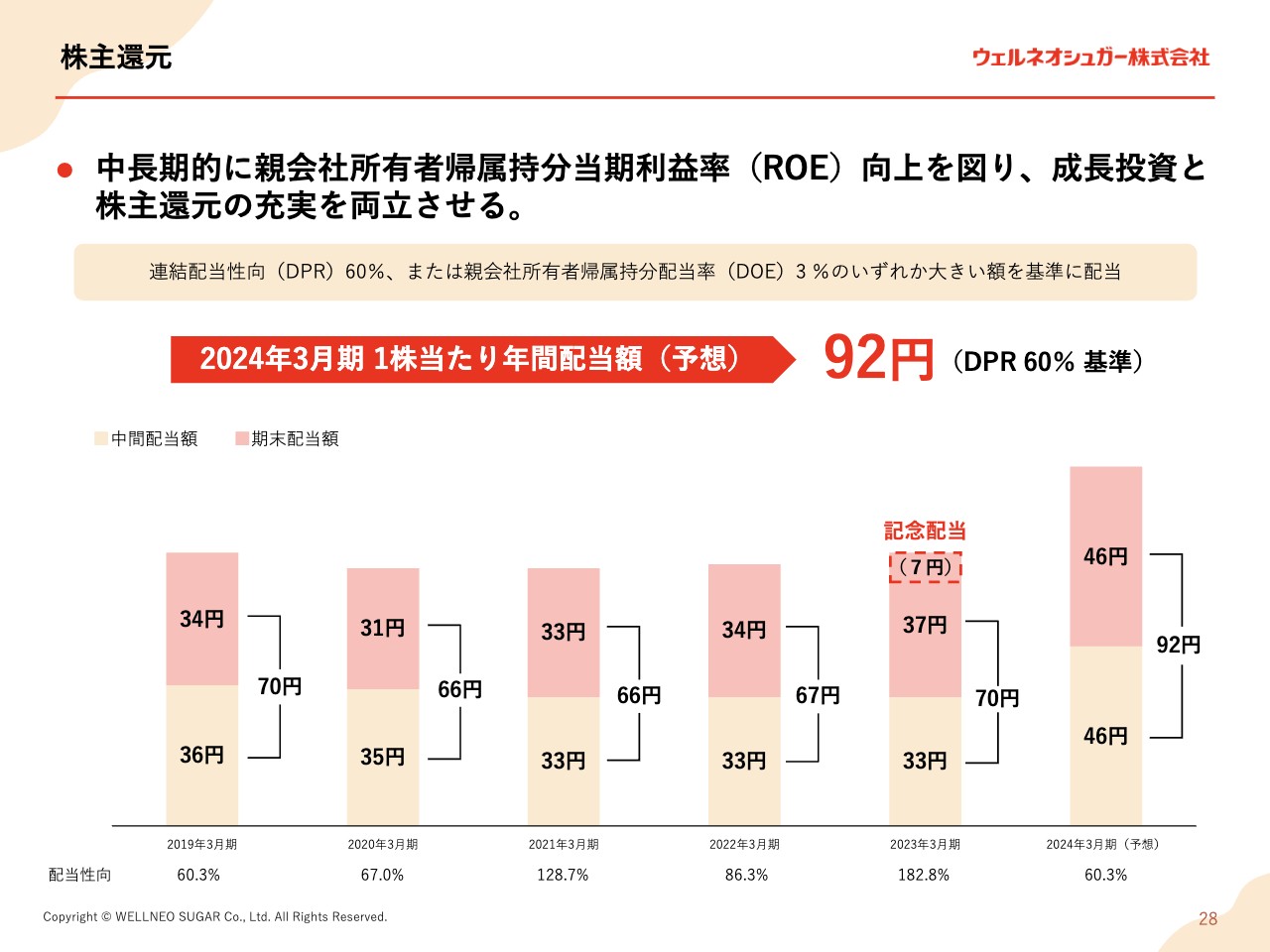

株主還元

最後に、株主還元についてお話しします。当社は連結配当性向60パーセント、または連結株主資本配当率3パーセントのいずれか大きい額の配当を実施することを基本方針としています。

2024年3月期の予想は、連結配当性向60パーセントに基づき、1株当たり年間92円の配当を見込んでいます。