2023年5月25日に発表された、ユニチカ株式会社2023年3月期決算及び新中期経営計画説明会の内容を書き起こしでお伝えします。

スピーカー:ユニチカ株式会社 代表取締役社長執行役員 上埜修司 氏

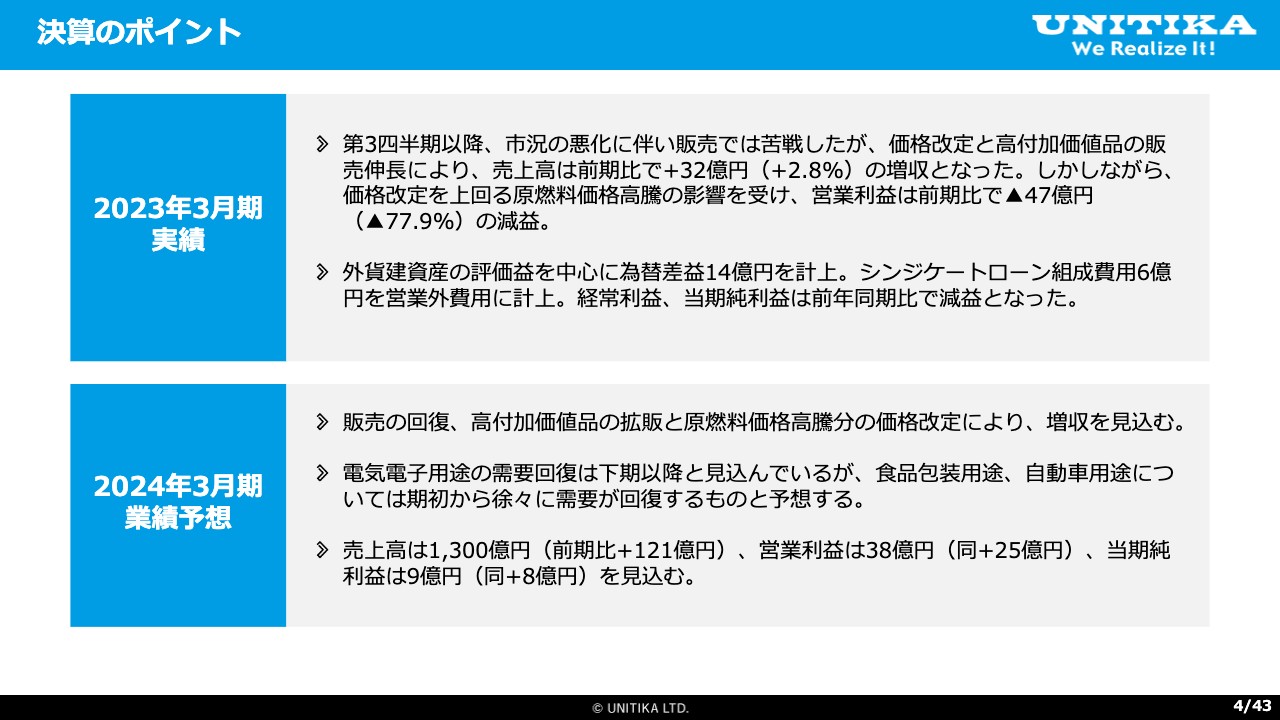

決算のポイント

上埜修司氏:ユニチカの社長を務める上埜です。本日はお忙しい中、ご参加いただき誠にありがとうございます。本日は2023年3月期決算、および新中期経営計画に関して、ご報告、ご説明します。

はじめに、2023年3月期決算のポイントをご説明します。2023年3月期は、第3四半期以降の市況の悪化により、販売では苦戦しましたが、価格改定と高付加価値製品の販売伸長により、連結売上高は前期比でプラス32億円の増収となりました。しかし、価格改定を上回る原燃料価格の高騰の影響が大きく、営業利益は前期比でマイナス47億円の大幅な減益となりました。

営業外では、円安ドル高の進行に伴い、外貨建て資産の評価益を為替差益として14億円計上しました。また、シンジケートローンの組成費用を6億円計上しました。その結果、経常利益、当期純利益のいずれも前期比で減益となりました。

2024年3月期の業績予想については、需要回復に伴う販売増、価格転嫁が十分でなかった分の価格改定の効果などにより、増収増益を見込んでいます。

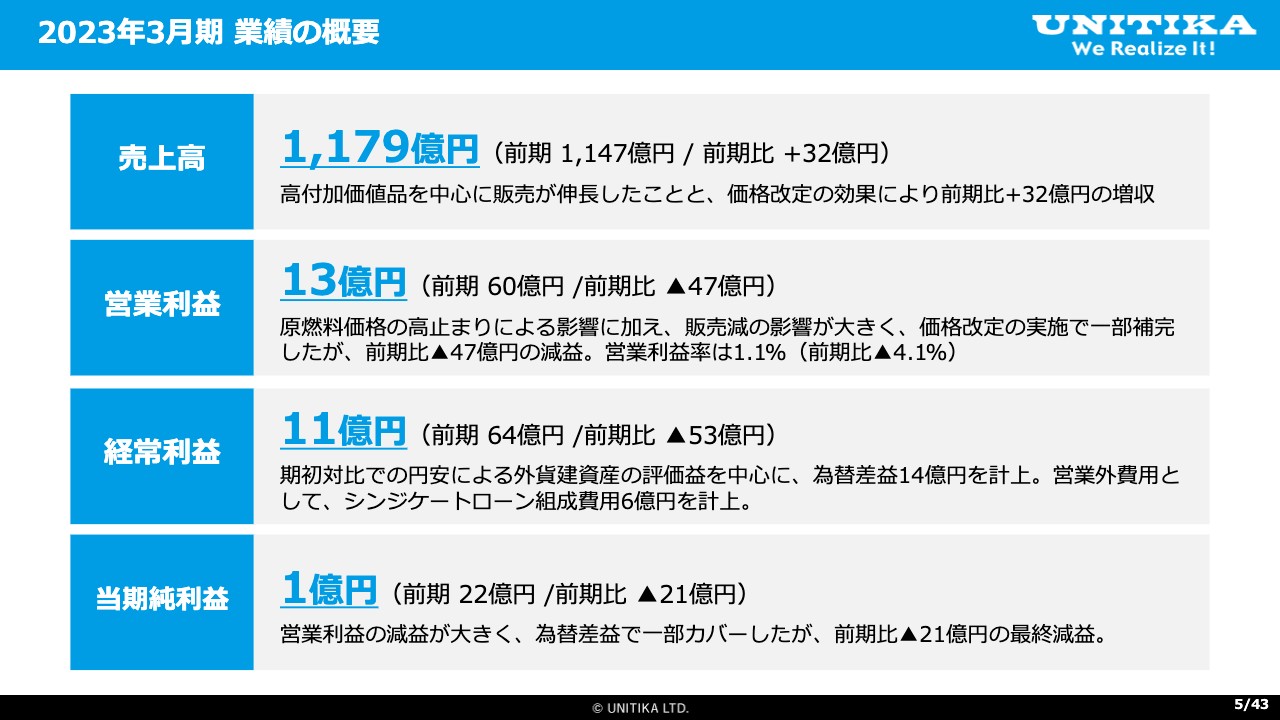

2023年3月期 業績の概要

2023年3月期の連結決算について、あらためてご説明します。売上高は前期比32億円増収の1,179億円、営業利益は47億円減益の13億円となりました。経常利益は前期比53億円の減益で11億円、当期純利益は前期比21億円の減益で1億円となりました。

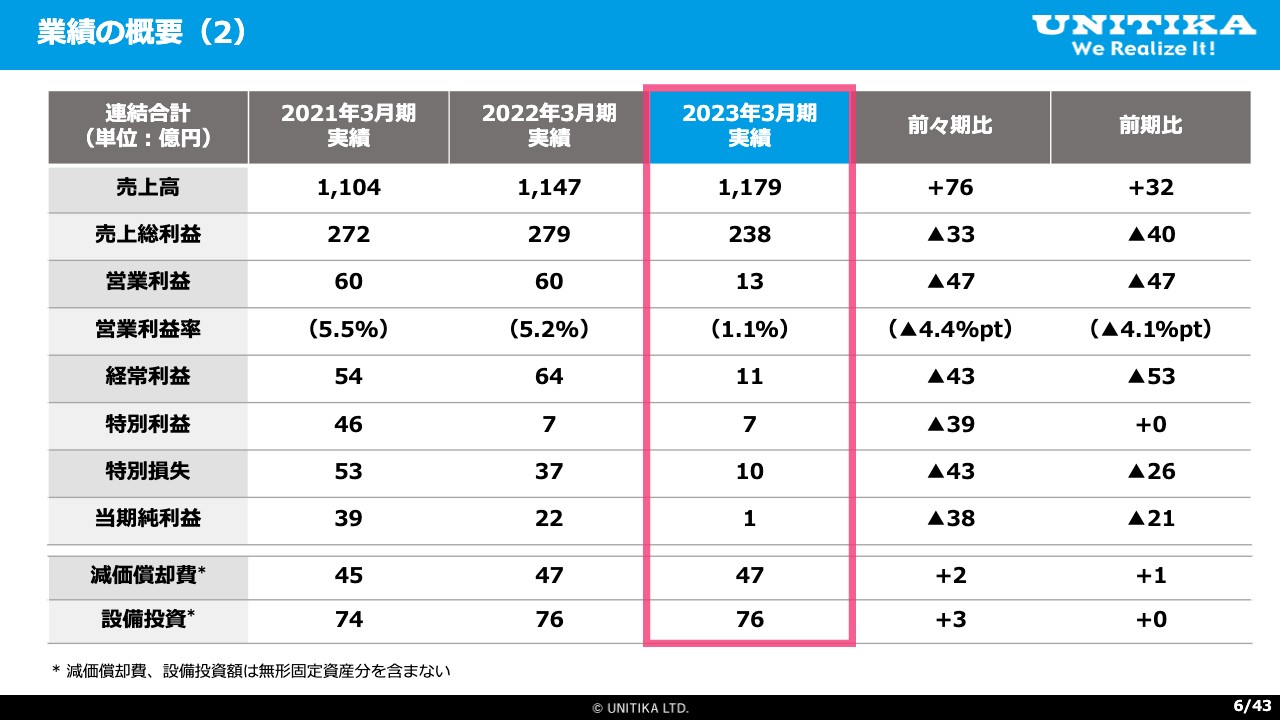

業績の概要(2)

前期、前々期と比較した、もう少し詳しい損益計算書になります。昨年、一昨年と比較して、営業利益率が1.1パーセントと大幅に低下しています。原燃料価格の高騰が主な原因と考えています。価格改定に取り組みましたが、コストアップが改定幅を上回ったことで、利益率が大幅に低下しました。コストダウンや価格改定といった収益の改善に、より一層取り組まなければならないと痛感しています。

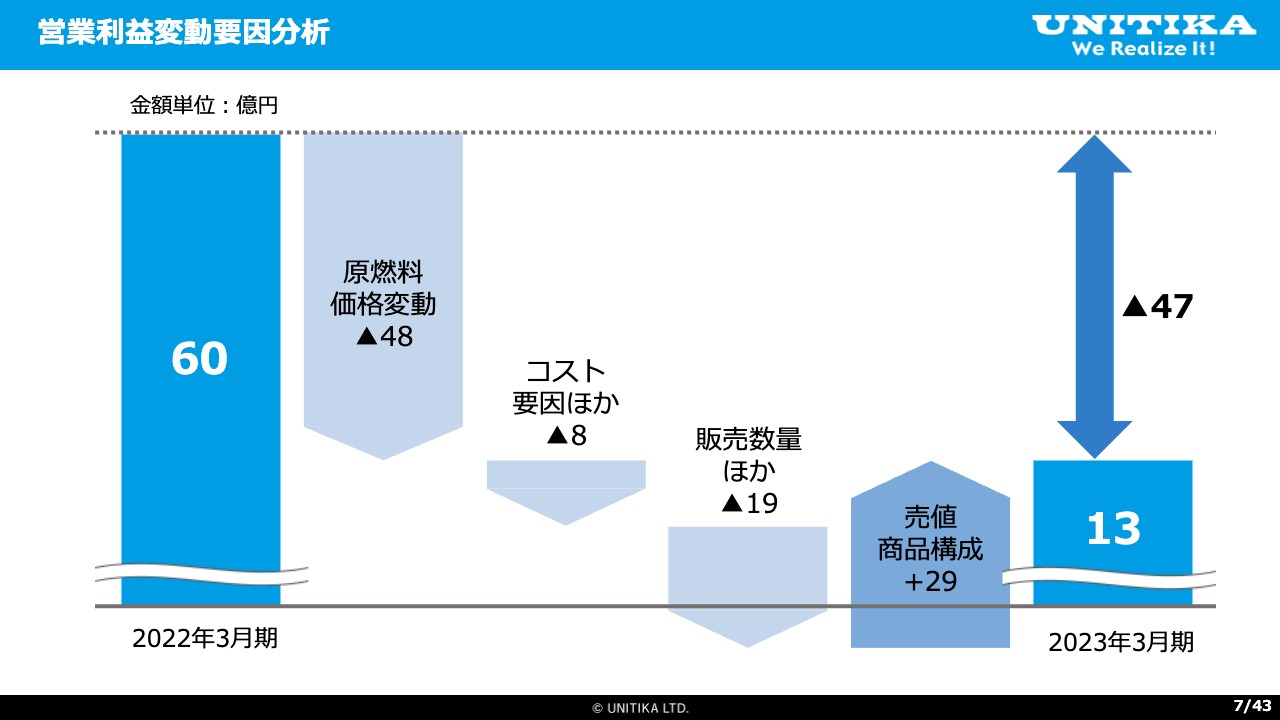

営業利益変動要因分析

営業利益の変動要因についてご説明します。前期の営業利益60億円に対し、今期は原燃料価格の高騰でマイナス48億円の影響を受けたと見ています。この中のおよそ4割弱が「原料価格」、6割強が「燃料費の高騰」によるものと試算しています。半年前の第2四半期にご説明した際は、およそ6割が「原料価格」、4割が「燃料費の高騰」とご説明したのですが、下期に燃料費が大きく上昇し、内訳が変動しました。

コスト要因としては8億円のマイナス影響が出ています。この中には、物流費の高騰や、主に繊維セグメントで大きく影響が出ている、円安による調達コストの上昇が含まれます。

販売数量については、第3四半期以降、半導体用途をはじめとした電気、電子分野で市況の急激な変化により需要が急減し、当社の製品の販売も大きく落ち込みました。この影響によるマイナスインパクトが、19億円と見ています。

これらのマイナス影響に対し、価格改定や高付加価値品の増販による効果がプラス29億円ありましたが、マイナス影響を取り返すには至らず、前期比でマイナス47億円の減益となった、という分析です。

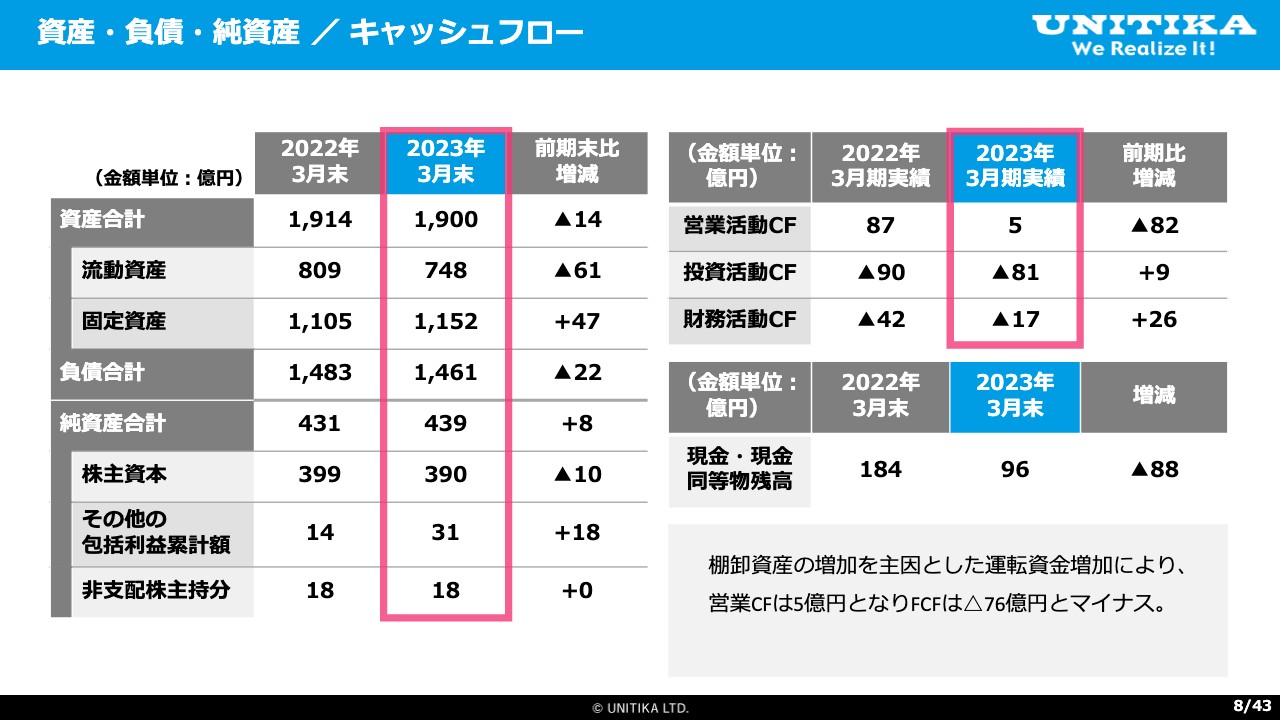

資産・負債・純資産/キャッシュフロー

バランスシートとキャッシュフローの状況です。スライド右側のキャッシュフローの状況をご覧ください。営業活動によるキャッシュフローが5億円と、前期比で非常に悪化しています。これは、棚卸資産を主因とする運転資金の増加が原因と考えています。第3四半期以降の急激な販売減少に伴う在庫の増加が影響しました。

結果として、2023年3月末時点での現預金残高が大幅に減少しました。この結果を厳しく受け止め、運転資金の管理を、これまで以上に厳しく行っていきたいと考えています。

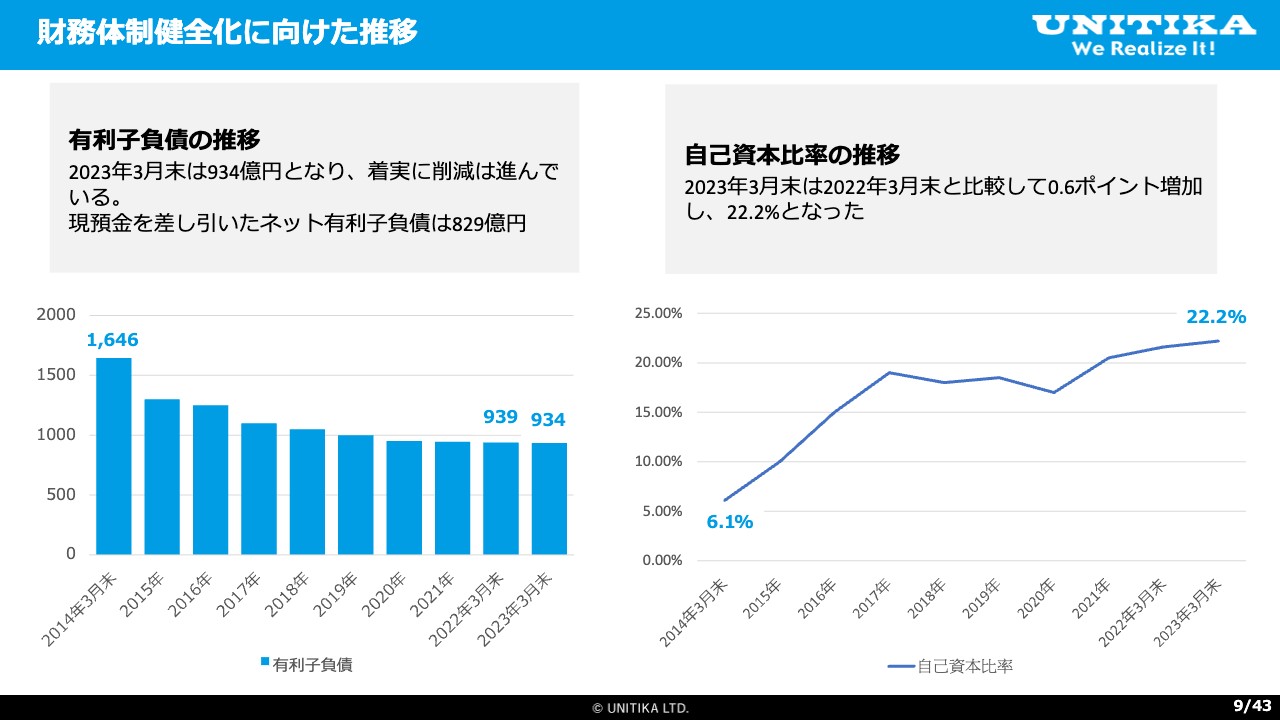

財務体制健全化に向けた推移

有利子負債と自己資本比率の推移です。有利子負債は減少し、自己資本比率も向上しています。引き続き、財務体質の健全化を進めていきたいと考えています。

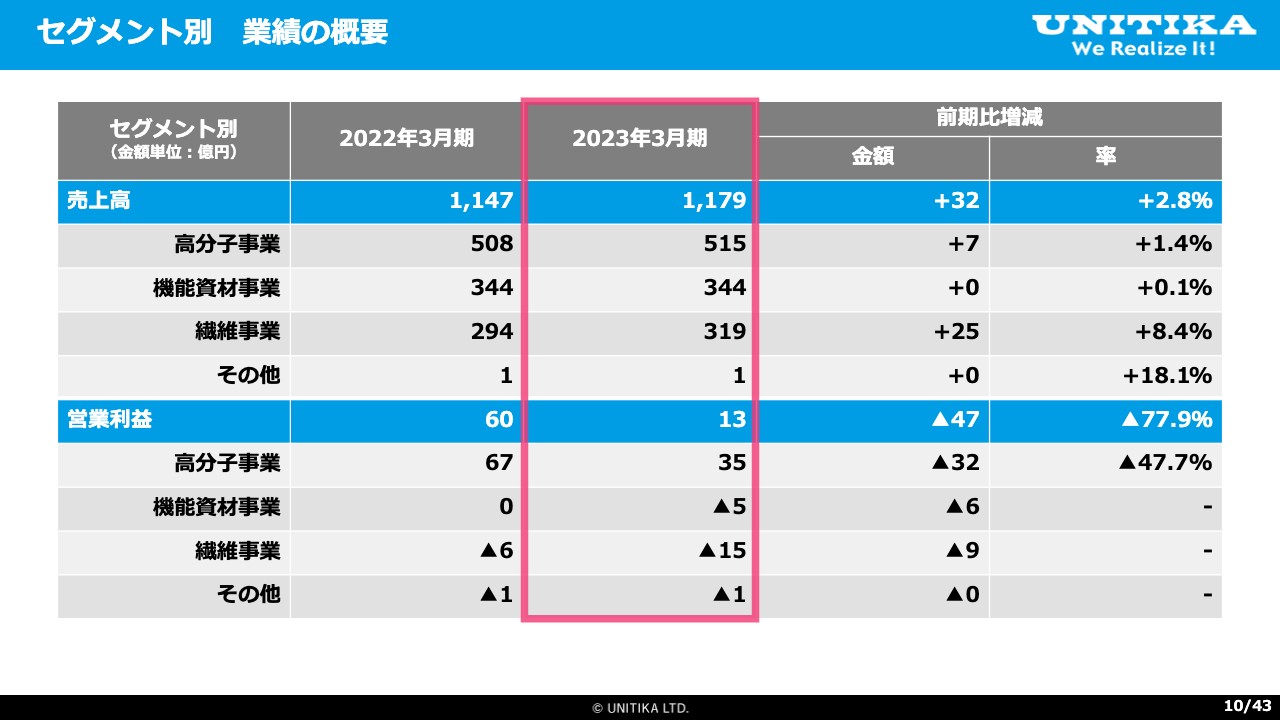

セグメント別 業績の概要

ここからは、セグメント別の状況について詳しく説明します。セグメント別の業績の概要について、売上高はすべてのセグメントにおいて増収、一方、営業利益はすべてのセグメントで減益となり、機能資材事業、繊維事業は営業赤字という結果になりました。

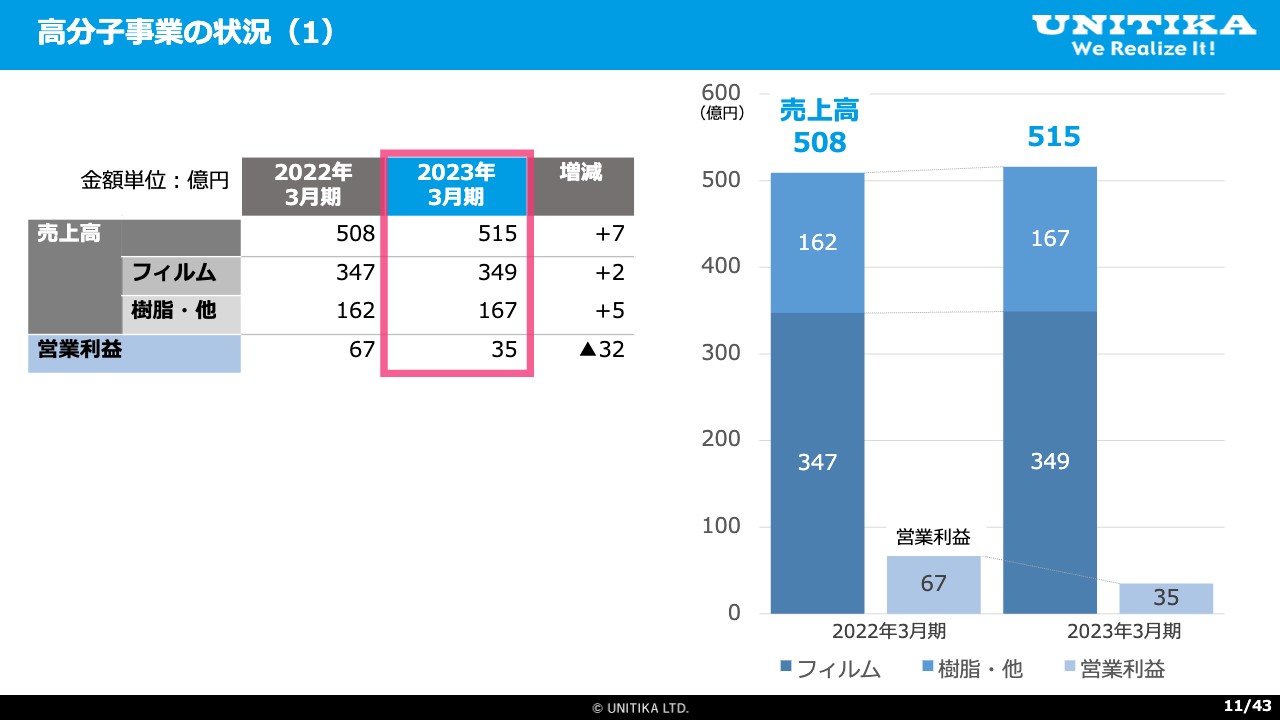

高分子事業の状況(1)

各セグメントの状況について詳細をご説明します。高分子事業では、フィルム、樹脂ともに増収となりましたが、営業利益はマイナス32億円と大幅な減益という結果に終わりました。

売上高について詳しく分析すると、販売量が減少したことによるマイナス影響と、価格改定の効果としてのプラス影響があり、わずかですが価格改定の効果が上回り、その結果、若干の増収になったという状況です。

原燃料高騰の影響を価格改定によってカバーしようとしたものの、十分にカバーしきれなかったところに、販売減のマイナス影響が重なったことが、大幅減益の背景と捉えています。

高分子事業の状況(2)

各事業の概況です。フィルム包装分野は、下期に入り食品包装フィルムの需給が緩和され、この影響で販売量が減少しました。その一方で、ハイバリアナイロンフィルム「エンブレムHG」など、高付加価値品の販売は堅調でした。原燃料価格の高騰に対し、価格改定を実施しましたが、改定幅を上回るコストアップにより、採算が悪化しました。

工業用フィルムは、下期に入り半導体関連を中心に、電子材料用途の市況が急速に悪化し、販売が落ち込みました。以上により、フィルム事業全体では増収減益でした。

樹脂事業の状況について、エンジニアリングプラスチックは、自動車生産回復の遅れや、中国におけるユーザーの工場稼働減少、欧州の景気停滞による需要低迷などの影響を受け、販売量が減少しました。機能樹脂は、下期に電気電子分野への販売が落ち込みました。

樹脂事業においても価格改定を実施しましたが、原燃料価格高騰の影響がそれを上回った結果、事業全体で増収減益となりました。

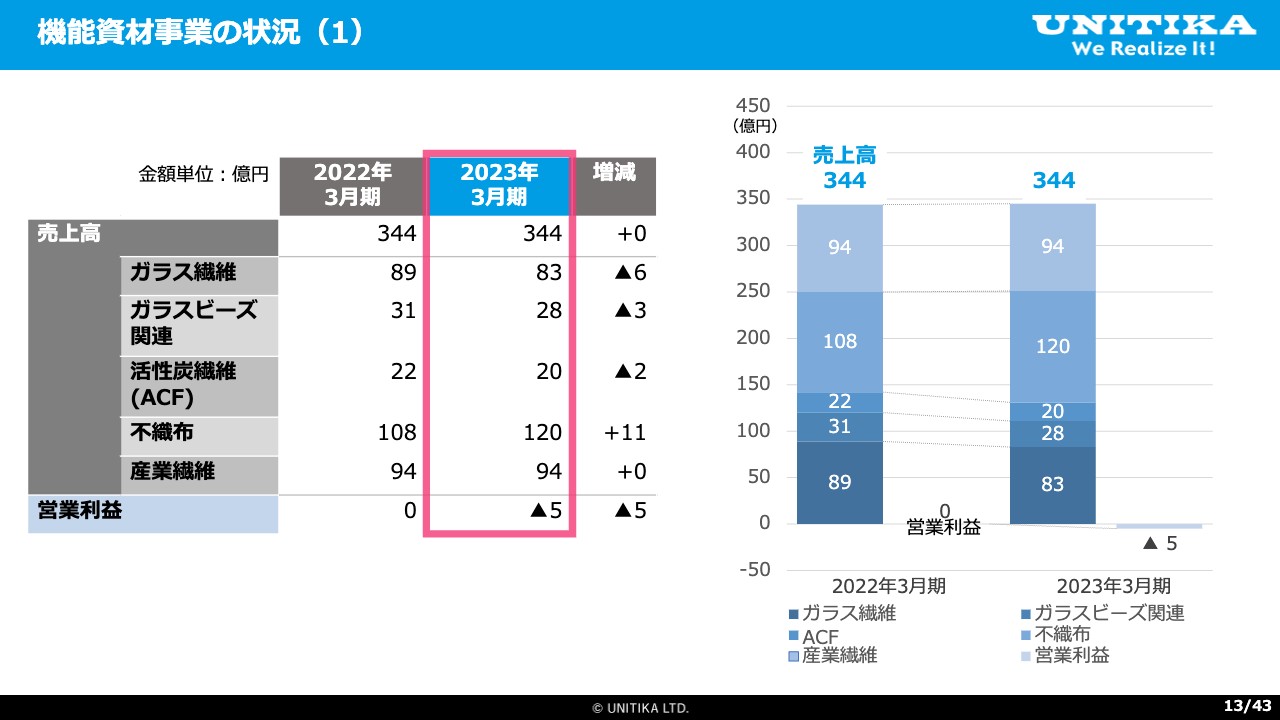

機能資材事業の状況(1)

機能資材事業セグメントについてご説明します。セグメント全体での売上高は横ばいでしたが、事業ごとの状況としては、不織布事業、産業繊維事業が増収、ガラス繊維、ガラスビーズ、活性炭繊維の事業は減収となりました。

営業利益については、原燃料価格の高騰によるコストアップの影響が大きく、価格改定を実施したものの、マイナス影響がそれを上回りました。販売の減少もマイナスに響き、セグメント全体で営業赤字となりました。

機能資材事業の状況(2)- 01(ガラス繊維・ガラスビーズ・活性炭繊維)

ガラス繊維事業では、産業資材分野は期間を通じて販売が堅調でしたが、半導体や電子基板で使用される電子材料分野については、上期は販売が好調であったものの、下期に入り状況が一変し、急速に市況が悪化しました。

ガラスビーズ事業は、道路用途においては工事件数減少、反射材用途においては欧州の景気低迷による需要減少の影響を受けました。

活性炭繊維事業では、浄水器用途におけるサプライチェーンでの在庫調整の影響や、電子分野の工場稼働率減少の影響を受けました。

機能資材事業の状況(2)- 02(不織布・産業繊維)

不織布事業では、海上物流の混乱が正常化しつつある中で、海外での販売が順調に推移しました。スキンケア用途など生活資材分野での販売は低調でした。

産業繊維事業では、国内向け、建築土木用途での販売は堅調でしたが、一部のフィルター用途や水産用途などは低調でした。また、海外向けは欧州等の景気停滞の影響を受けました。

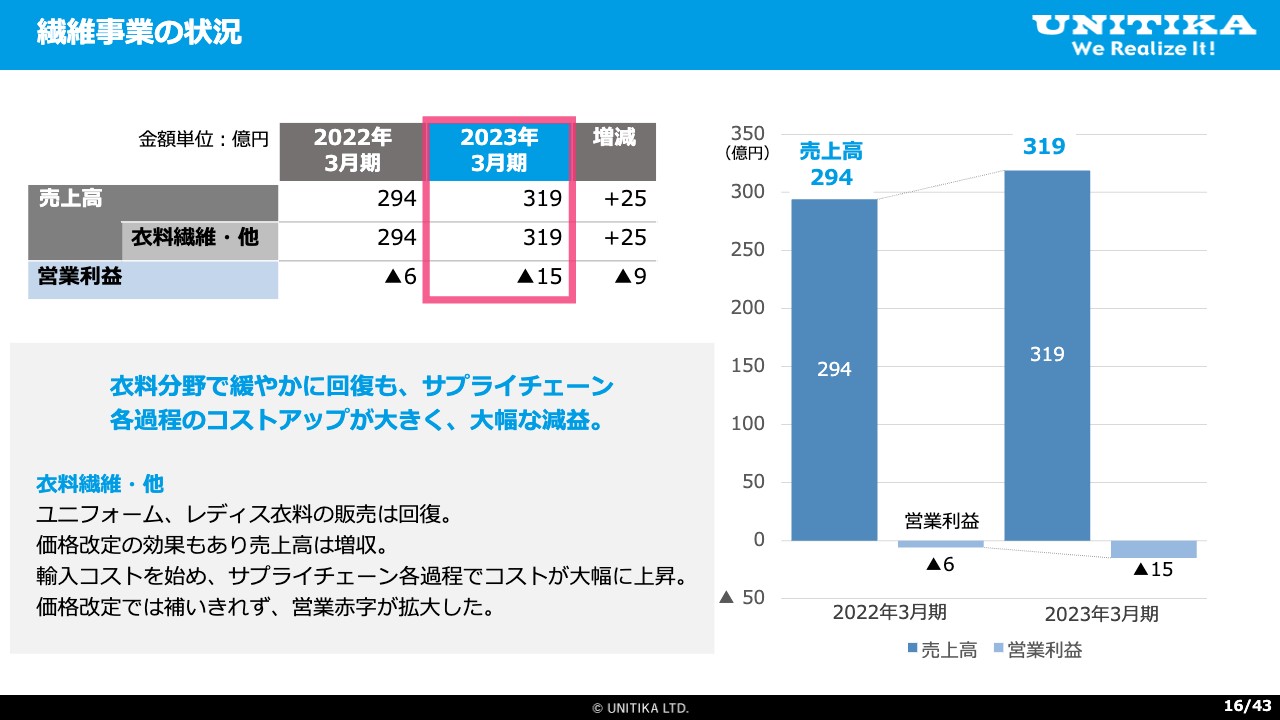

繊維事業の状況

繊維事業セグメント、衣料繊維事業についてご説明します。売上高は前期比25億円の増収でしたが、営業利益は前期比9億円の減益で、赤字が拡大して営業損失が15億円となりました。

ユニフォームやレディス衣料などの販売は、コロナ禍の最中と比べ回復基調となり、売上は伸長しました。一方で、円安による輸入コスト高騰や、原燃料価格の高騰などにより、原価が大幅に上昇しました。製品価格の改定は行ったものの、大幅なコスト上昇を補いきれず、収益に大きなマイナス影響を受けました。

以上が、2023年3月期の決算説明となります。

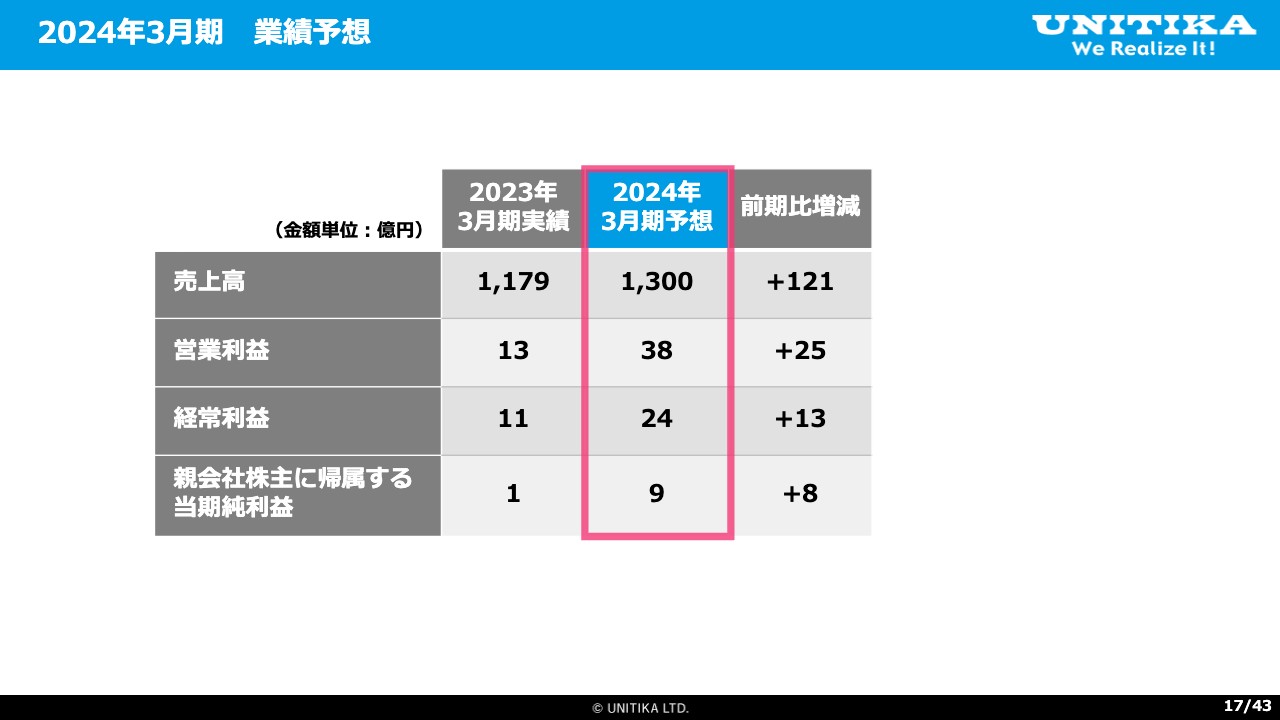

2024年3月期 業績予想

ここからは、2024年3月期の業績予想についてご説明します。2024年3月期は、売上高は前期比121億円増収の1,300億円、営業利益は前期比25億円増益の38億円と予想しています。

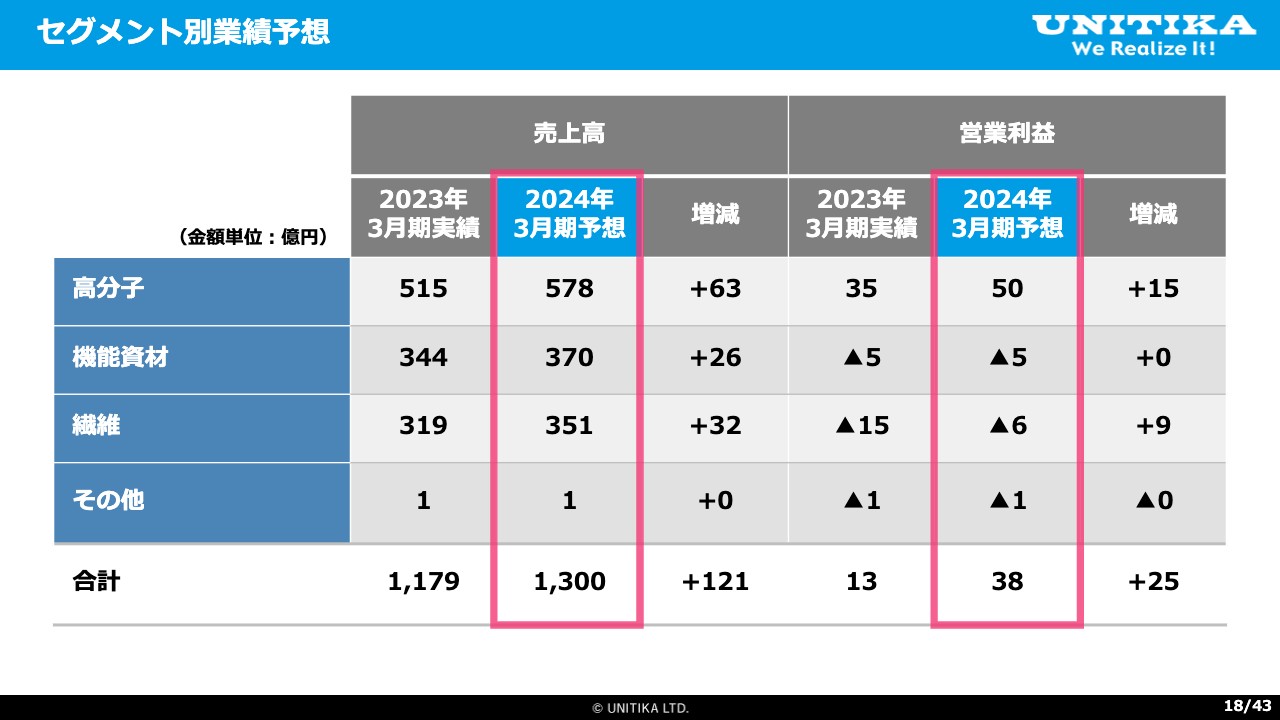

セグメント別業績予想

セグメント別の業績予想です。すべてのセグメントで増収を予想しています。営業利益は、高分子事業と繊維事業は増益、機能資材事業は横ばいを見込んでいます。

セグメント別 業績予想の背景

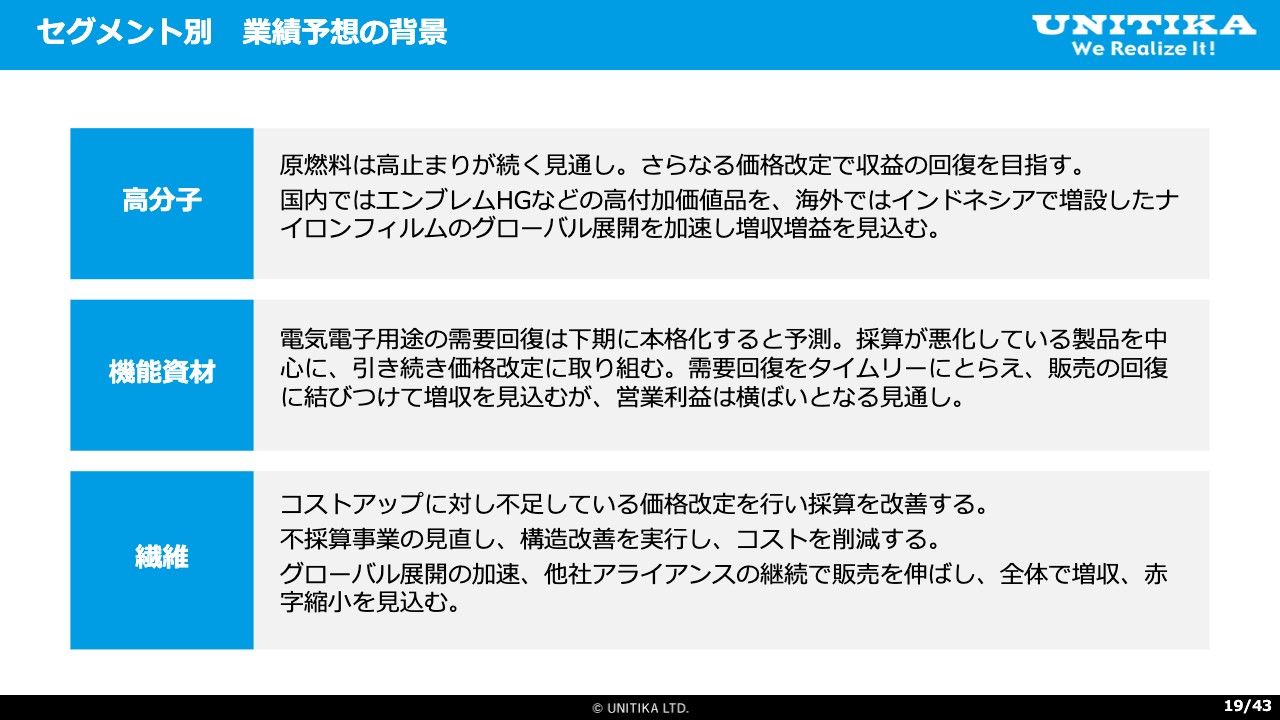

高分子事業は、原燃料価格の高止まりが見込まれる中、引き続き価格改定に取り組みます。前期の販売減からの回復と、「エンブレムHG」などの高付加価値品の拡販によって売上高を回復させます。ナイロンフィルムでは、昨年、インドネシアで増産体制が整いましたので、東南アジア域内にとどまらず、アメリカやヨーロッパへの販売も加速させます。

機能資材事業は、半導体、電子材料分野の市況回復に時間を要し、販売の回復は下期以降になると見込んでいます。採算が悪化している製品を中心に、価格改定を実施します。下期の増販と価格改定で増収を見込みますが、営業利益はほぼ横ばいとなる見込みです。

繊維事業は、前期のコストアップが非常に大きかったことから、一層の価格改定が必要と考えています。同時に、不採算事業の見直しと構造改善を実行し、コスト削減に結び付けたいと考えています。これらの施策により、繊維事業は増収増益を見込んでいますが、営業赤字は残る見通しです。

2024年3月期の業績予想についてのご説明は以上です。

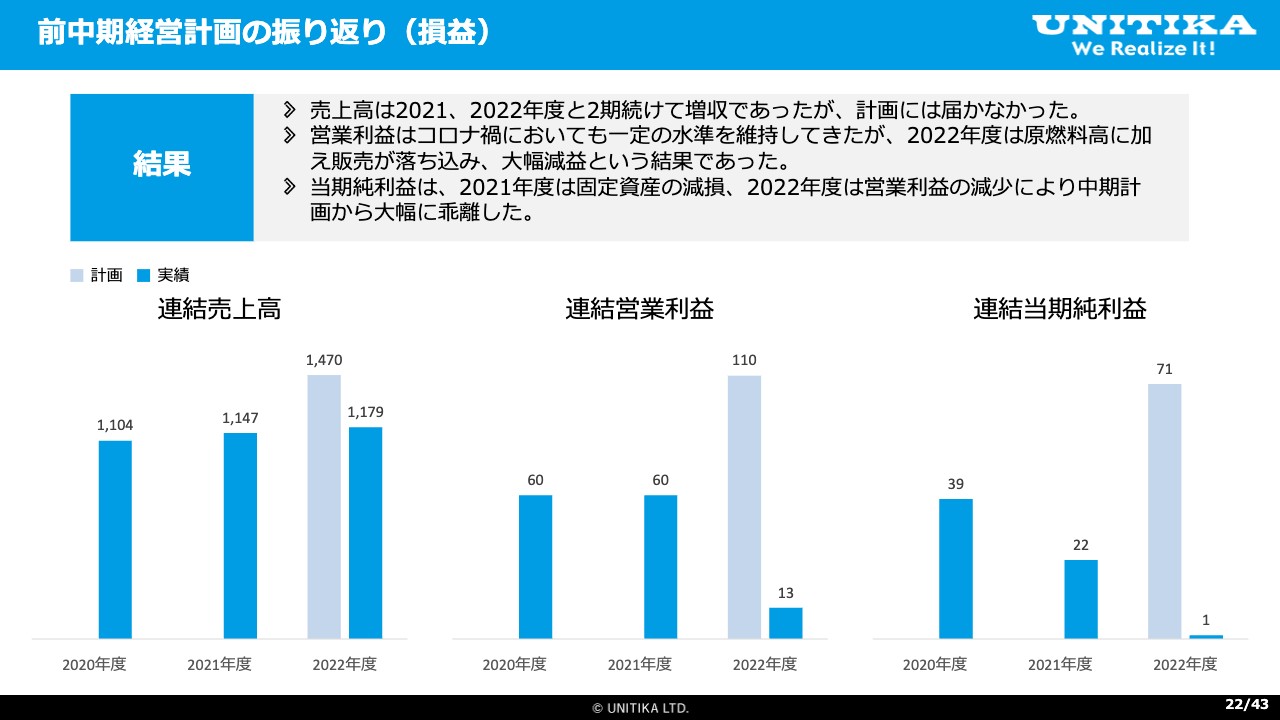

前中期経営計画の振り返り(損益)

ここからは新中期経営計画「G-STEP30 2nd」についてご説明します。まず、前中期経営計画「G-STEP30 1st」を振り返ります。スライドのグラフで、3年間の損益を表しています。売上高は2021年度、2022年度と、2期続けて増収でしたが、2022年度の計画値1,470億円には届きませんでした。

営業利益は、2020年度、2021年度と、コロナ禍においても一定水準の営業利益を確保していましたが、2022年度は原燃料高と下期の販売減少により大幅減益となり、中期計画の目標値110億円を大幅に下回る結果となりました。

当期純利益は、2021年度は固定資産の減損を計上した影響、2022年度は営業減益の影響を受けて減益となり、中期計画から大幅に乖離しました。

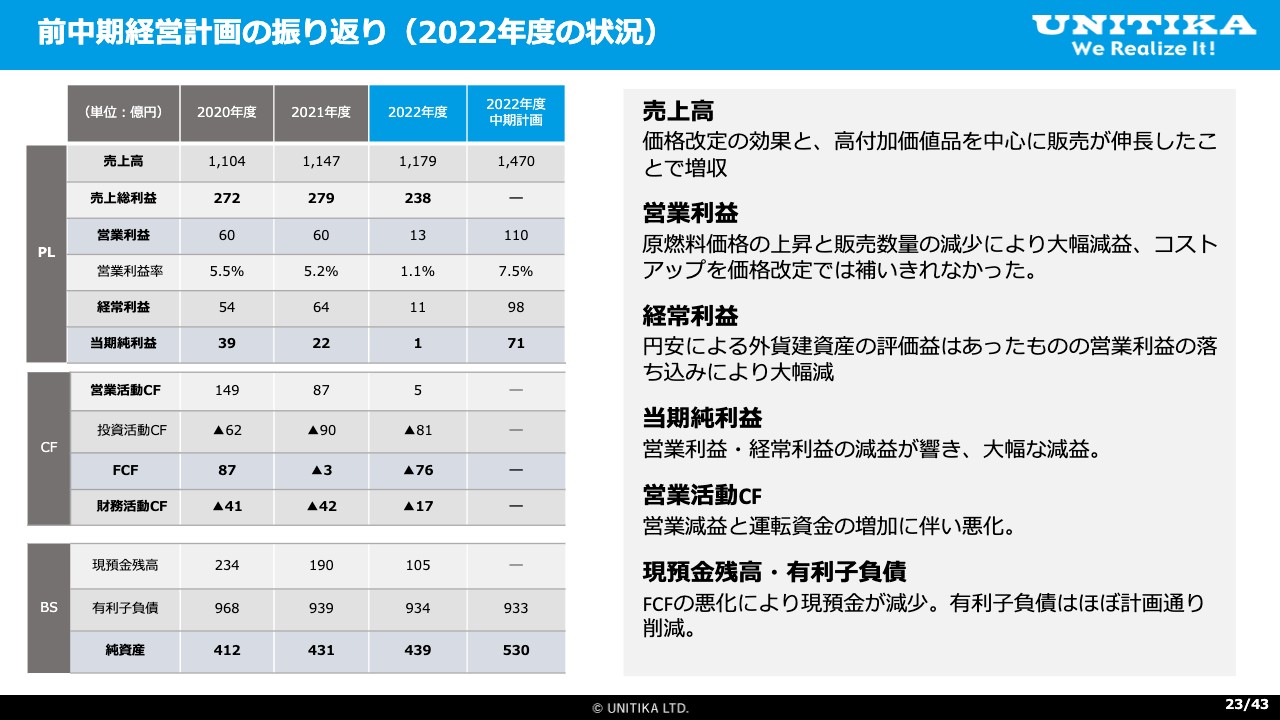

前中期経営計画の振り返り(2022年度の状況)

こちらは3年間の業績概要の表です。2022年度の欄をご覧のとおり、2022年度は多くの項目で中期計画を達成できませんでした。その中で、表の下から2行目の有利子負債に関しては、933億円の計画に対し934億円と、ほぼ計画どおりに削減が進みました。

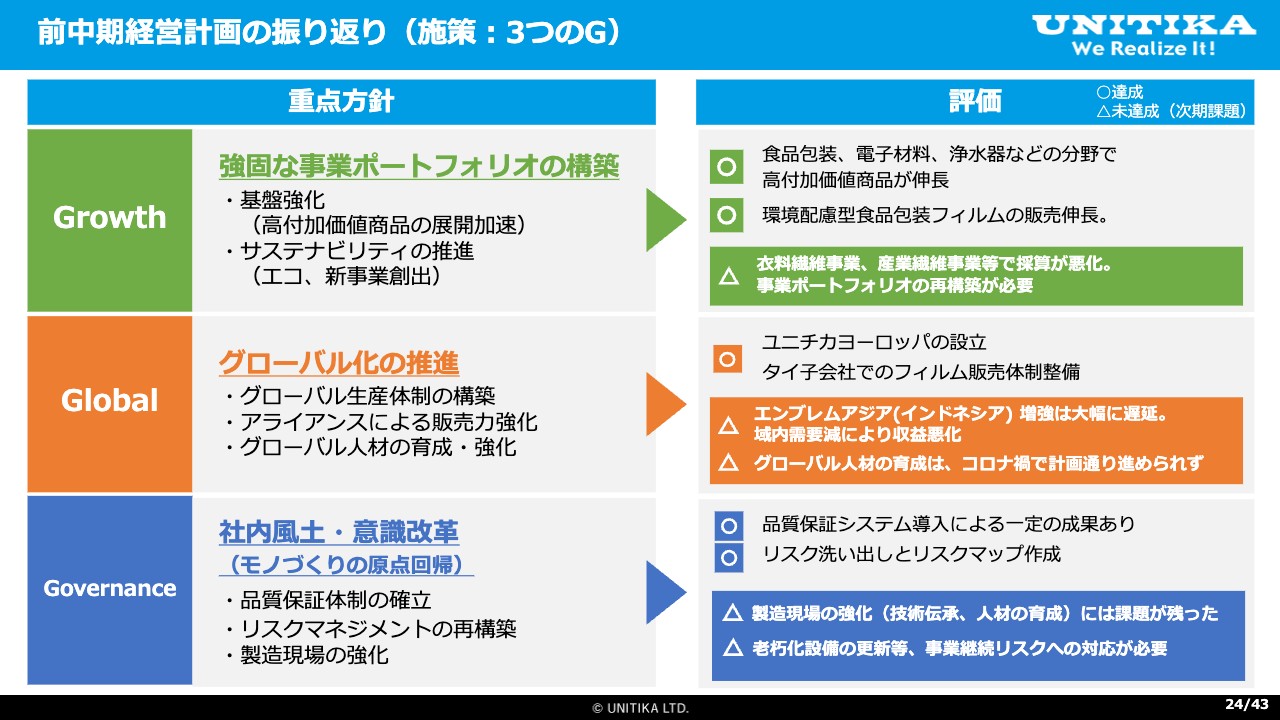

前中期経営計画の振り返り(施策:3つのG)

前の中期経営計画における施策「3つのG」に対する振り返りです。3つのGの1つ目「強固な事業ポートフォリオの構築」では、食品包装、電子材料、浄水器などの分野で高付加価値品の販売が伸長しました。また、環境に配慮した製品に関しては、ケミカルリサイクル技術を応用した製品を、新たに市場に投入し、販売数量を拡大しました。

その一方で、事業環境の変化によって採算が悪化した事業への対応が課題として残ったと認識しています。新中期経営計画では、不採算事業への対応にも注力していきます。

2つ目の「グローバル事業展開の推進」では、インドネシアでのナイロンフィルム生産設備の稼働が大幅に遅れたことや、グローバル人材の育成が計画どおり進められなかったことなど、多くの課題が残る結果となりました。いずれも、コロナ禍において国をまたいだ移動が厳しく制限されたという背景がありますが、次の中期経営計画で、ぜひ挽回したいと考えています。

3つ目の「社内風土・意識改革」では、品質保証体制の構築について、過去の不適切事案を踏まえ、体制の強化と意識改革、教育の強化を進めました。リスクマネジメントの再構築、製造現場の強化についても、一定の進捗があったと考えています。

ただ、製造現場の強化という観点では、人材の育成や技術伝承には課題が残ったほか、事業継続リスクへの対応として、老朽化設備の更新という課題も残りました。

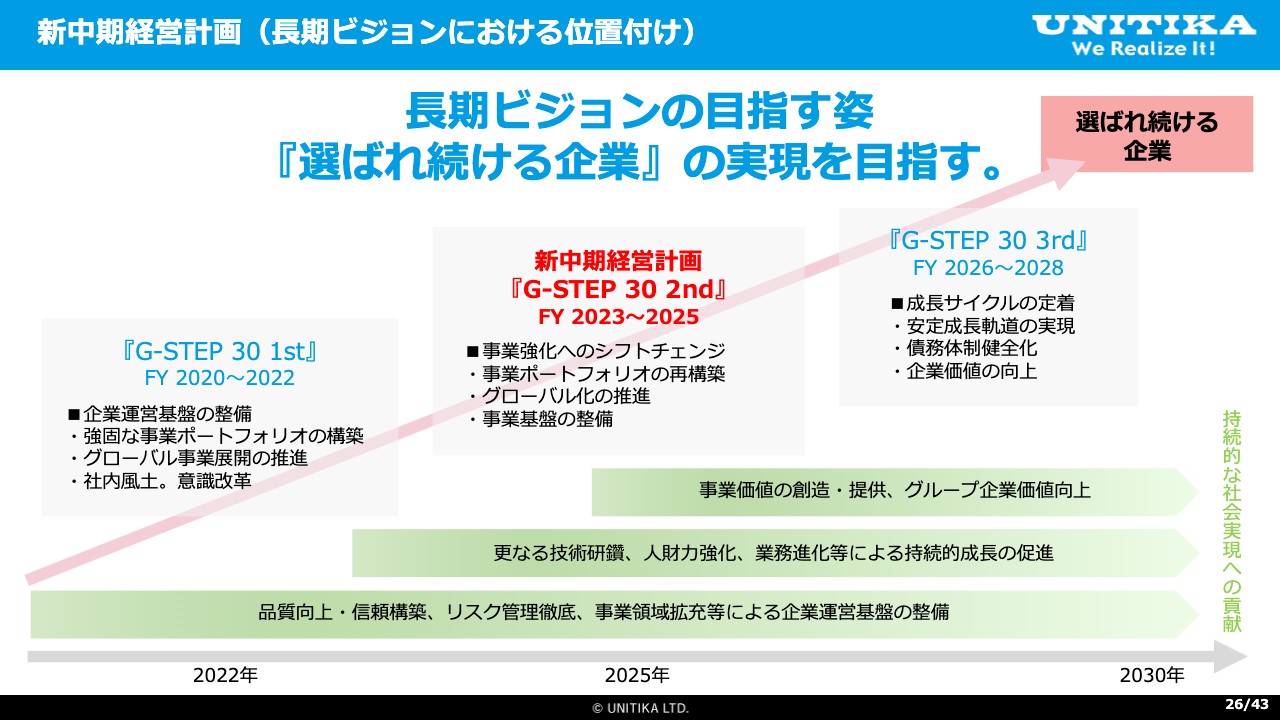

新中期経営計画(長期ビジョンにおける位置付け)

これらの反省点を踏まえ、長期ビジョン「G-STEP30」のテーマである「3つのG」の考え方を継承したかたちで、3つのGに対し「Growth:事業ポートフォリオの再構築」「Global:グローバル化の推進」「Governance:事業基盤の整備」という基本方針を制定しました。

これらの方針に従い、それぞれの施策を実行することで「選ばれ続ける企業」の実現を目指していきます。

新中期経営計画(基本方針)

基本方針についてもう少し詳しくご説明します。まず、事業ポートフォリオの再構築では、これまで同様、成長戦略の推進、高機能製品の拡販に取り組みながら、不採算事業への抜本的な対策を進めます。採算が悪化した事業においては、まずはコストダウンに取り組み、原燃料などの外部要因については価格改定を実施して影響を最小化させます。また、事業性を見極めた上で最適な打ち手を検討していきます。

グローバル化の推進では、コロナ禍で足踏みを強いられたグローバル人材の育成にあらためて取り組みながら、先の中期経営計画で整備した生産体制や販売体制をフルに活かし、自社製品のグローバルでの拡販に取り組みたいと考えています。

事業基盤の整備では、組織風土改革、人材育成、技術伝承、事業所整備に力を入れていきます。サステナビリティプランとも共通する課題として人への投資が挙げられます。次世代経営層、女性を含めた多様な人材、生産現場リーダー、それぞれの育成にあたり、計画を立ててしっかりと実行していきます。

リスク管理の一環として事業所整備にも着手します。歴史の長い事業が多く、事業所や生産設備の中には老朽化が進んでいるものもあります。事業継続へのリスクに備える意味で、老朽化設備への投資も進めています。

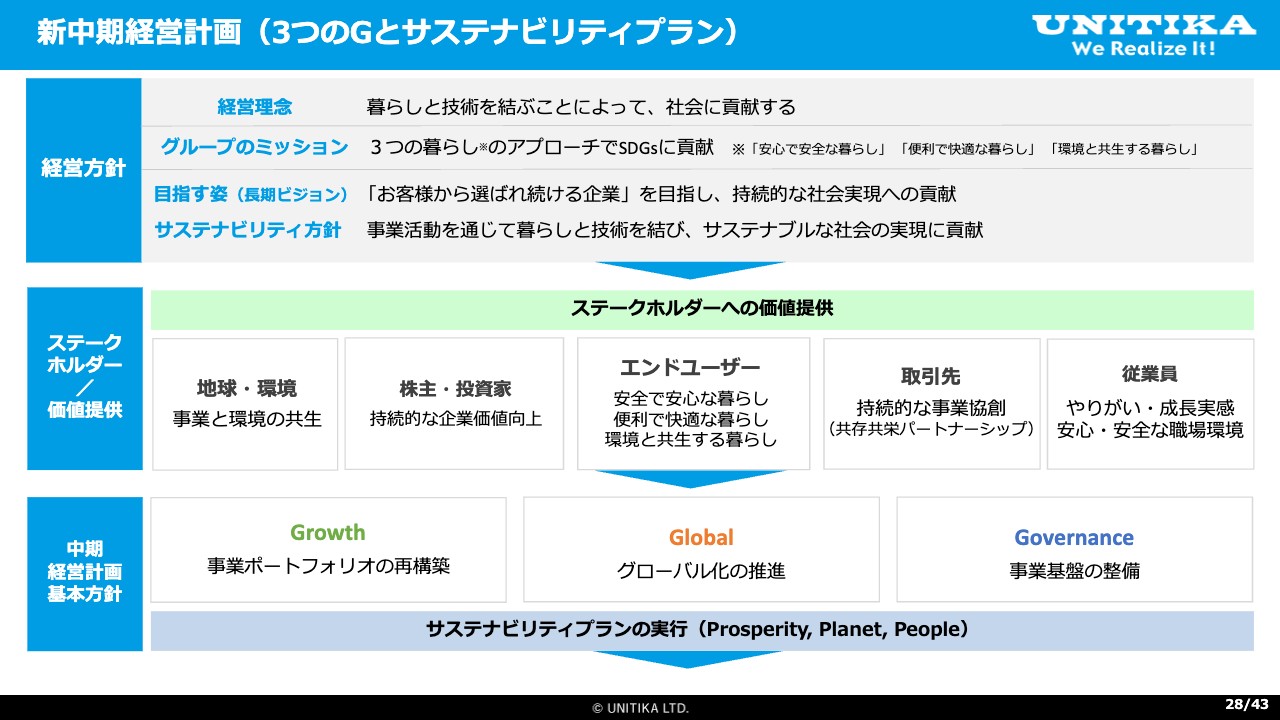

新中期経営計画(3つのGとサステナビリティプラン)

新中期経営計画では、3つのGに加え、サステナビリティプランの実行にも取り組んでいきます。当社では先の中期経営計画期間中に8つの優先課題とそのKPIの特定を行いました。新中期経営計画では、8つの優先課題をSDGsの考え方にある5つのPに照らし合わせ、Prosperity、Planet、Peopleの3つに分類して施策を進めていきます。

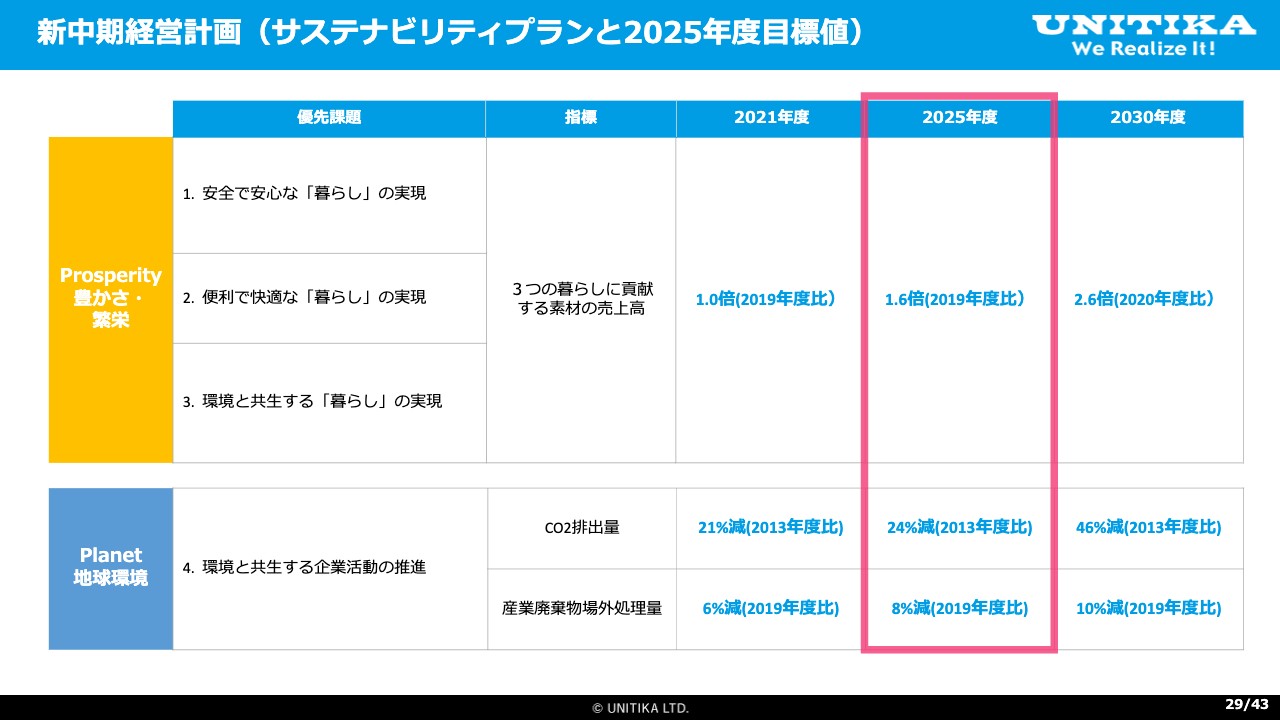

新中期経営計画(サステナビリティプランと2025 年度目標値)

Prosperityでは、3つの暮らしに貢献する素材の売上高拡大を目指します。Planetでは、地球環境に配慮した企業活動に関わる課題として、CO2排出量、産業廃棄物場外処理量の抑制を目指します。

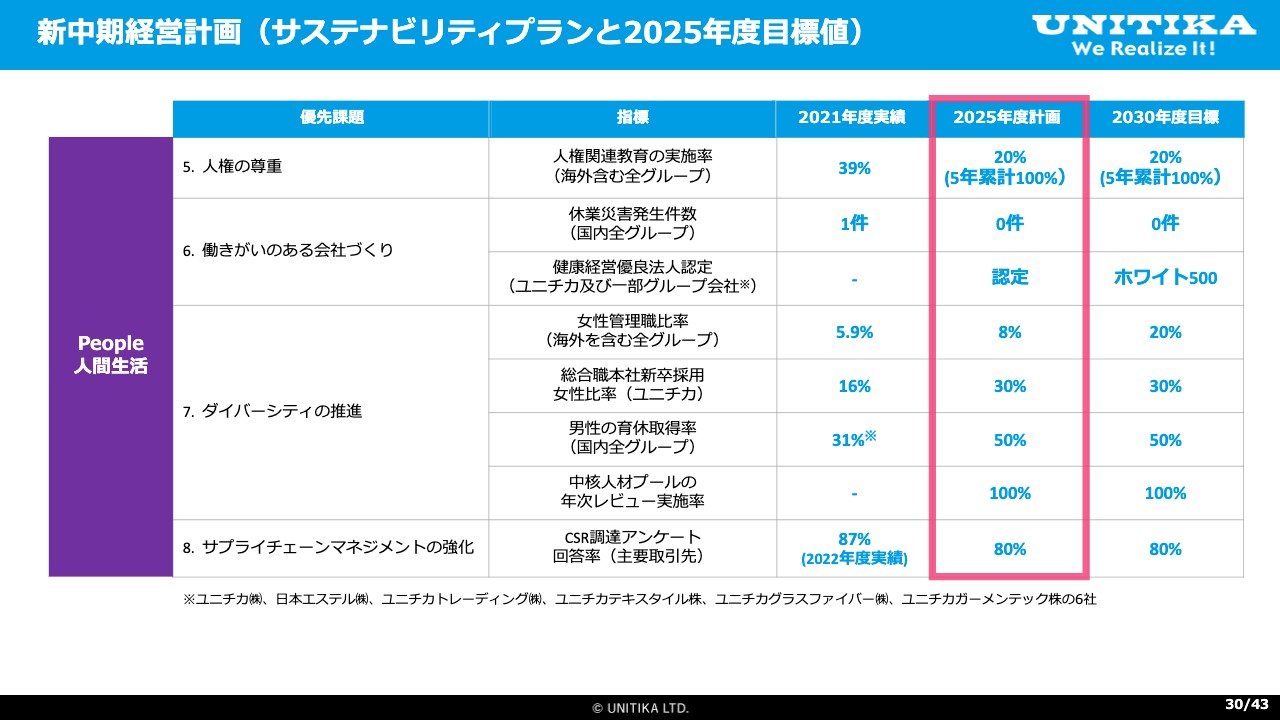

新中期経営計画(サステナビリティプランと2025年度目標値)

Peopleでは、人的資本への投資にフォーカスし、人権の尊重、働きがいのある会社づくり、ダイバーシティの推進を実現します。また、サプライチェーンマネジメントの強化を通じ、サプライチェーン内で人権侵害が起こらないようしっかりと管理を行います。

新中期経営計画の策定に合わせて、8つの優先課題に対する2025年度の目標値を新たに設定しました。2025年度の目標はすでに公表している2030年の目標を達成するためのマイルストーンとしての位置付けにもなっています。具体的な目標値については、資料をご参照ください。

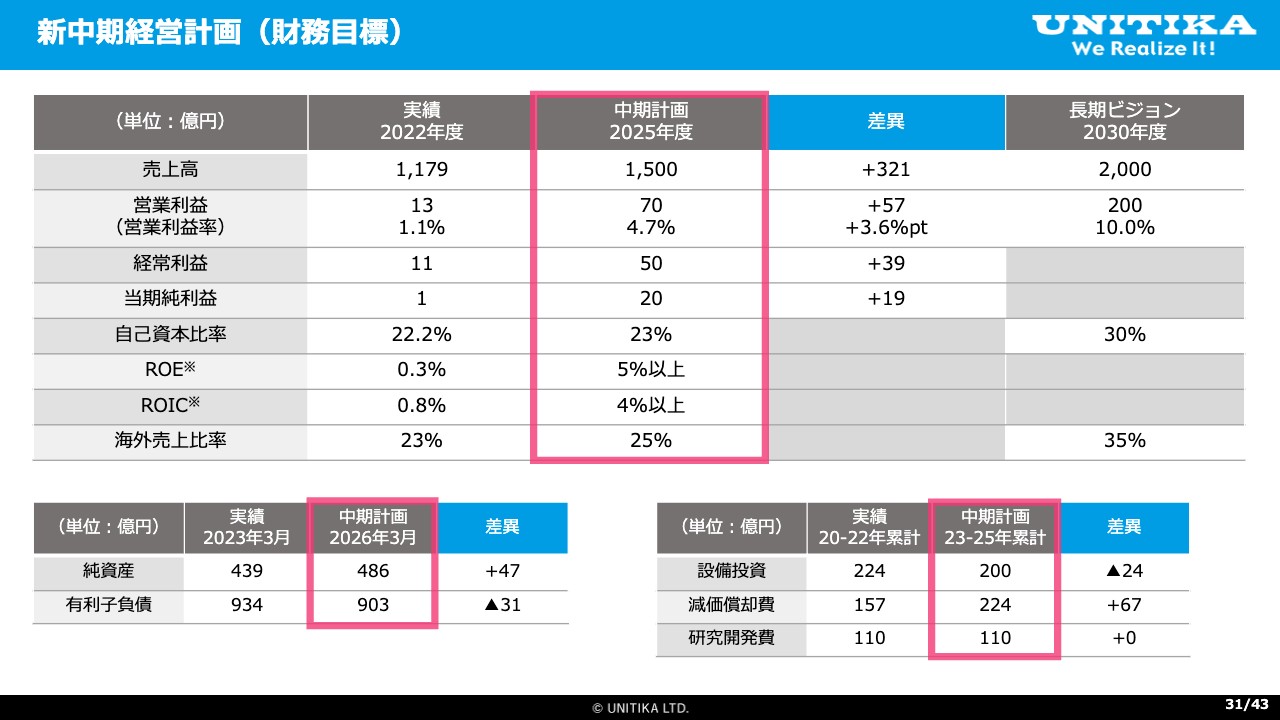

新中期経営計画(財務目標)

新中期経営計画の目標値についてご説明します。最終年度である2025年度の財務目標として、売上高1,500億円、営業利益70億円、経常利益50億円、当期純利益20億円を目指していきます。

また、資本コストを考慮した指標として、2025年度のROE5パーセント以上、ROIC4パーセント以上という水準を目標とします。設備投資の計画については、前中期経営計画より少なく、3年間累計で200億円とします。

前中期経営計画では、大型の投資を実行しましたが、今回は設備の新設や増設などの大型投資は計画していません。前中期経営計画で大型投資を行ったことで、減価償却費が前中期経営計画と比較して増加する計画となっています。

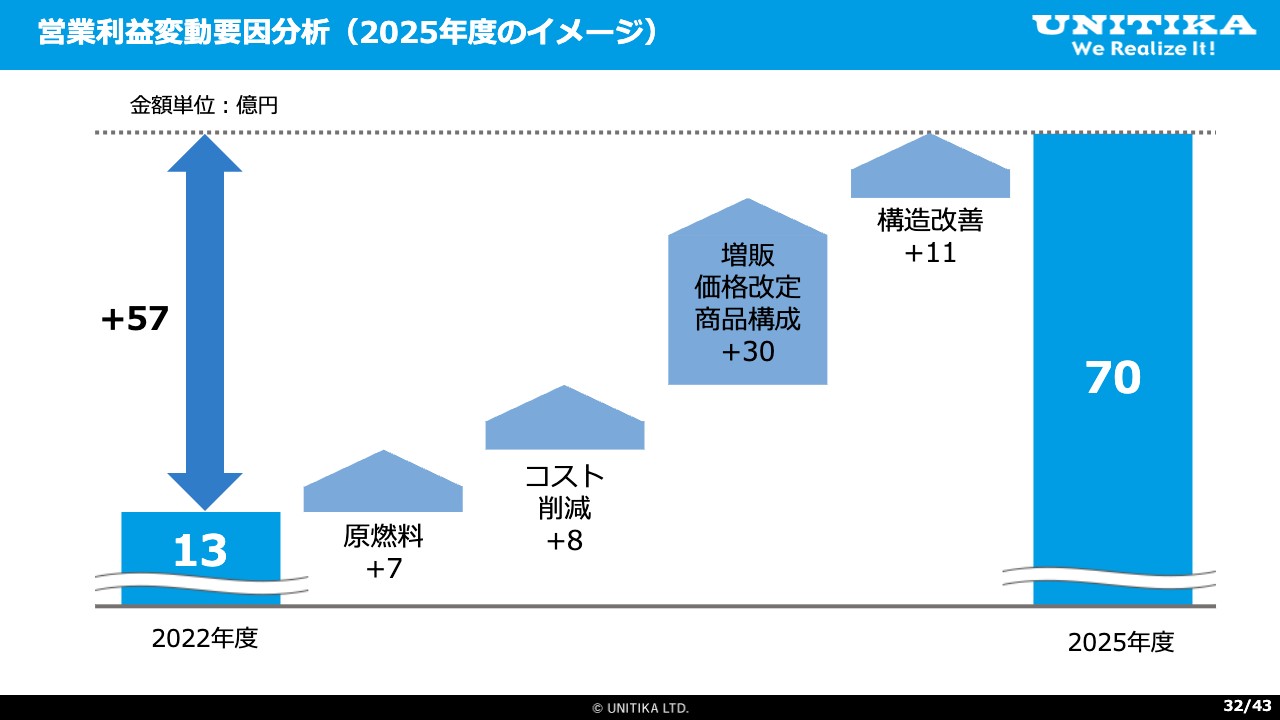

営業利益変動要因分析(2025年度のイメージ)

営業利益の増益計画について、もう少し詳しくご説明します。まず、原燃料価格ですが、昨年度の状況からは少し落ち着いてくると予想してプラス7億円、コスト削減の効果としてプラス8億円を見ています。

増益の大半は増販、価格改定と高付加価値品の拡大という施策の実行によって実現させたいと考えています。また、すでに着手している構造改善、あるいは今後着手する構造改善の効果としてプラス11億円を計画しています。

それぞれの施策を確実に実行することで、事業収益力の着実な強化と成長への基盤整備を目指す目標である営業利益70億円を達成したいと考えています。

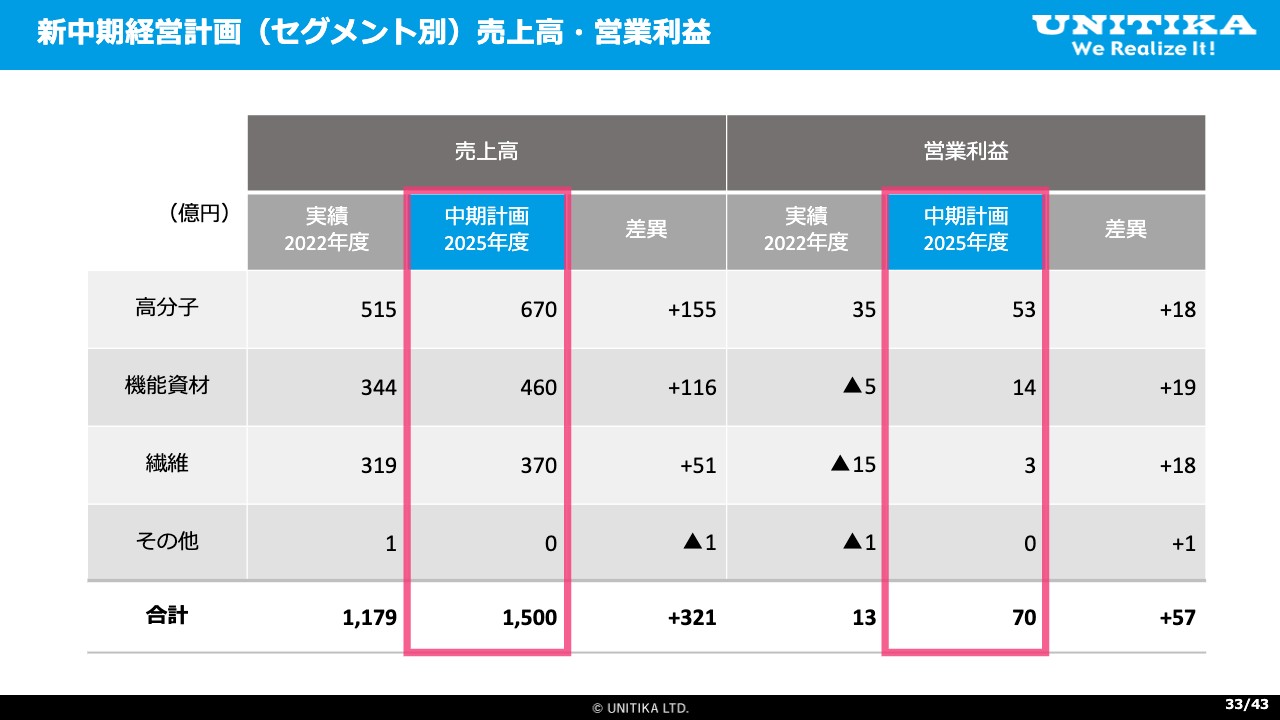

新中期経営計画(セグメント別)売上高・営業利益

セグメントごとの収益目標はスライドのとおりです。すべてのセグメントで増収増益を目指します。また、先期営業赤字であった機能資材事業、繊維事業の両セグメントにおいても2025年度での黒字化を目指します。

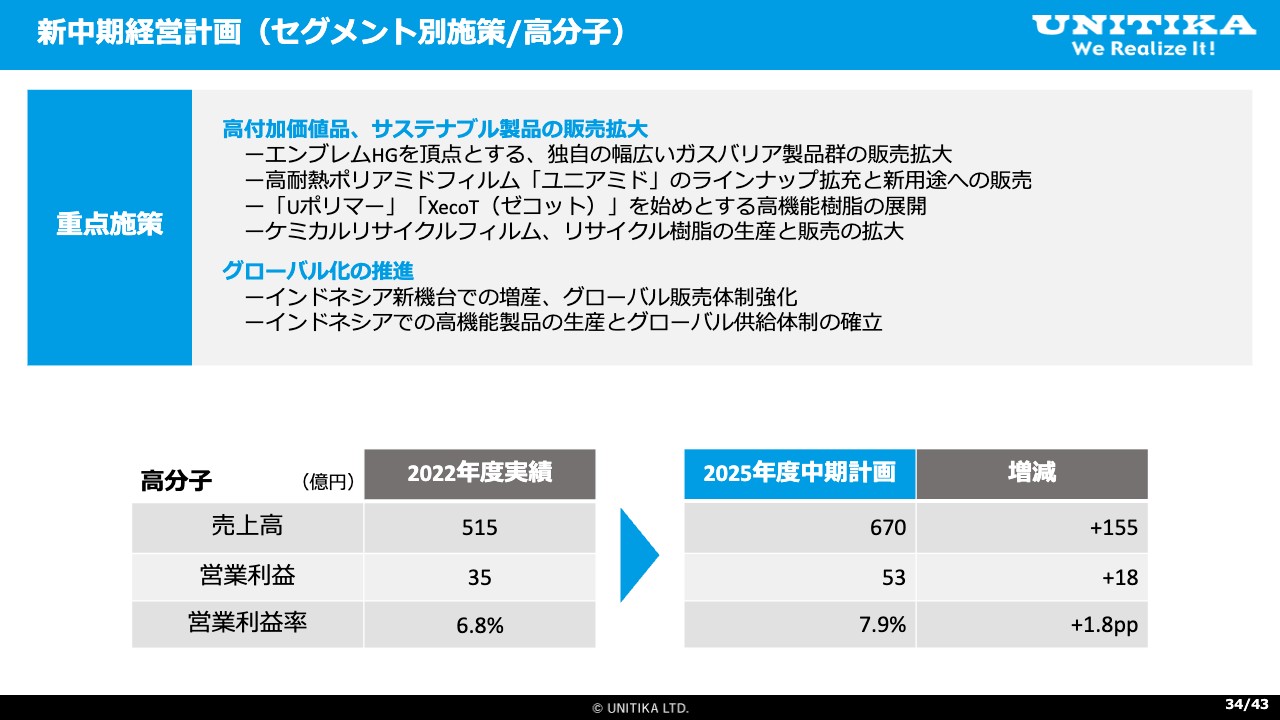

新中期経営計画(セグメント別施策/高分子)

それぞれのセグメントでの具体的な施策をご説明します。高分子事業では、成長戦略としてハイバリアフィルム「エンブレムHG」を頂点とした幅広い性能を有したガスバリア製品の拡販に取り組みます。

そのほかにも、高耐熱ポリアミドフィルム「ユニアミド」や、樹脂事業においては「Uポリマー」「XecoT(ゼコット)」などの高機能樹脂の販売を伸ばしたいと考えています。サステナブル素材として、ケミカルリサイクルフィルムやリサイクル樹脂の販売をさらに拡大したいと考えています。

高分子事業におけるグローバル展開は、まずはインドネシアで増設したナイロンフィルムのグローバル展開を軌道に乗せ、同時にインドネシアでの高機能製品の生産を実現したいと考えています。東南アジアの経済発展に伴い、包装材料に求められる性能や機能も高くなってきています。

また、海外の競合メーカーとの競争が激化しており、今後、汎用品の収益性が低下していく懸念も出てきています。日本の技術をインドネシアに移管し、高機能な製品をタイムリーに投入できるよう施策を進めていきます。

これらの施策によって、高分子事業セグメントの売上高は2022年度から155億円増収の670億円、営業利益は同じく18億円増益の53億円を目指します。

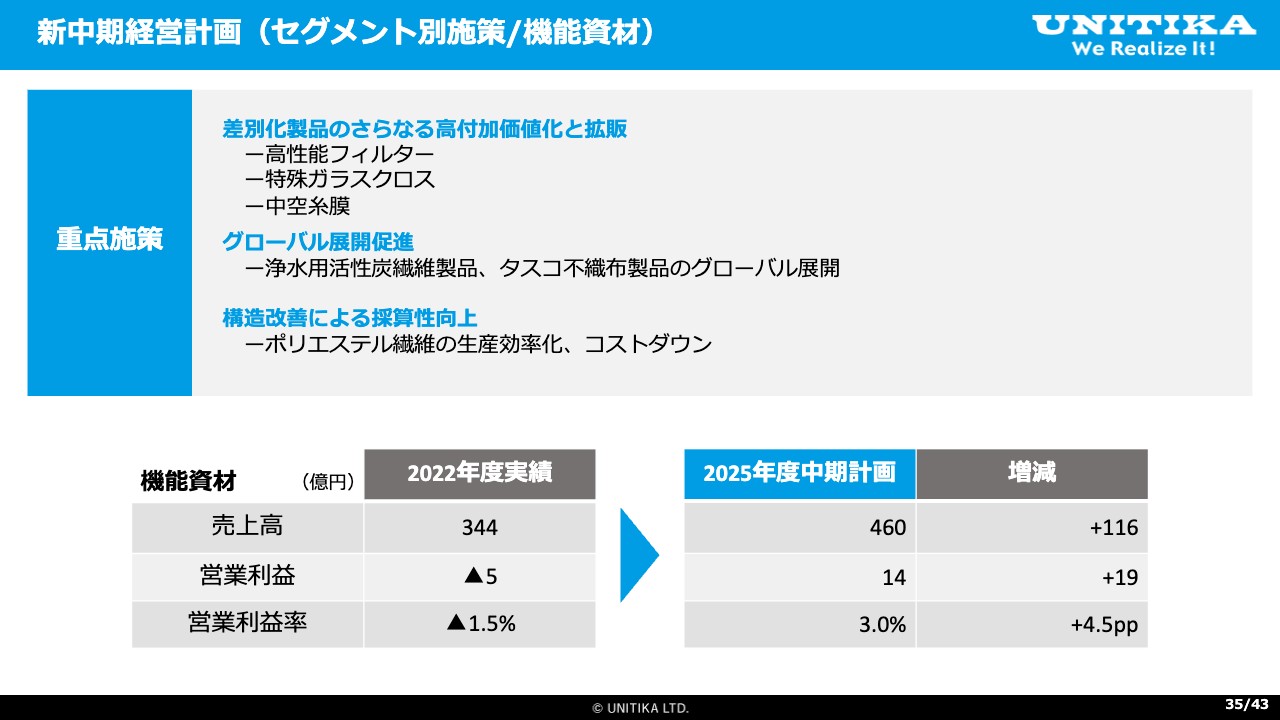

新中期経営計画(セグメント別施策/機能資材)

機能資材セグメントでは、成長戦略として電子材料向けのガラスクロスにおいては、薄さや電気特性などの性能をさらに向上させた製品を開発し、市場への投入を目指します。また、ナイロン中空糸膜は、溶剤の再生に必要なエネルギーを劇的に減らせる効果で省エネに貢献できる、サステナブル製品として注目を集めています。中期経営計画期間内に、販売を伸ばしたいと考えています。

機能資材事業におけるグローバル展開は、タイで生産している不織布の海外展開を促進します。また、浄水器用フィルターを始めとした高機能製品の拡販にも注力します。産業繊維事業においては、ポリエステル繊維の収益性が低下しています。収益悪化を食い止めるための効率化、コストダウンに取り組みます。

これらの施策によって、機能資材セグメントの売上高は2022年度から116億円増収の460億円、営業利益は同じく19億円増益の14億円を目指します。

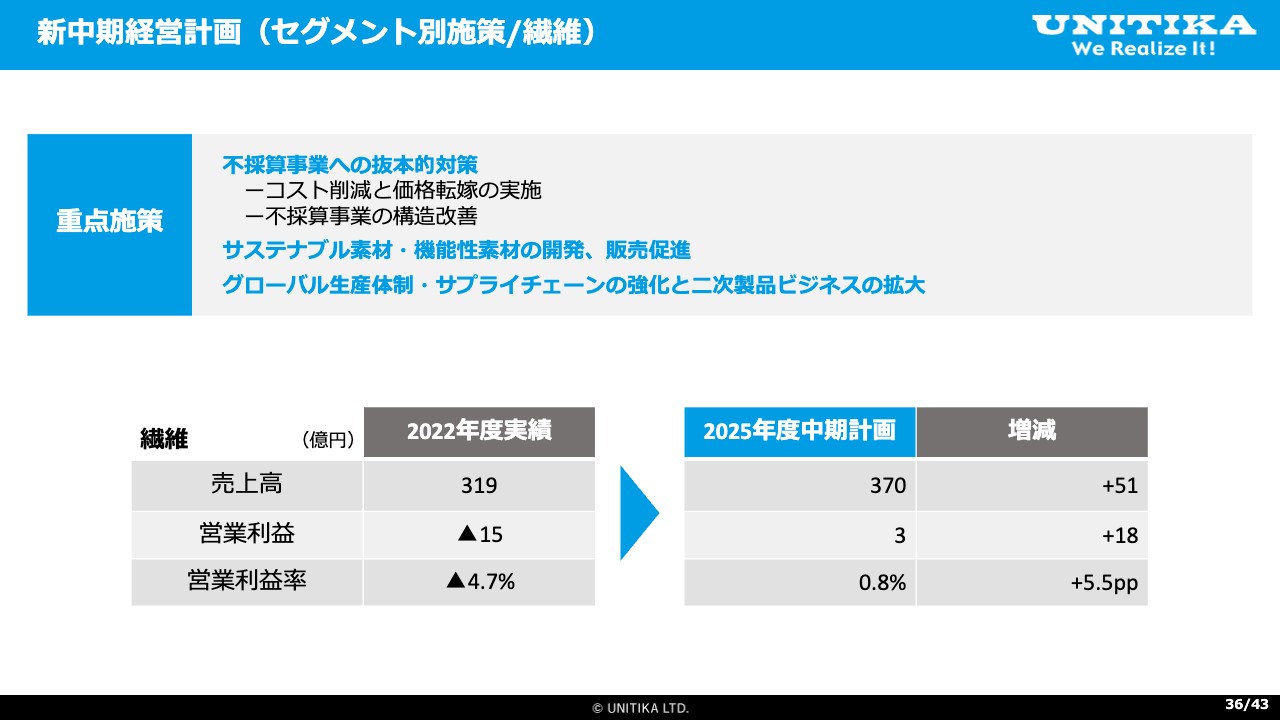

新中期経営計画(セグメント別施策/繊維)

最後に、繊維事業セグメントです。前中期経営計画期間で事業環境が大きく変わり、収益性も大きく低下しました。最終年度の赤字解消を目指し、まずはコストアップの影響を最小化するため、コスト削減と価格改定に取り組み、収益が出にくくなった事業に関しては、事業性をしっかりと見極めた上で、あらゆる手段を排除せず、適切な対策を実行に移していきたいと考えています。

これらの施策によって、繊維セグメントの売上高は2022年度から51億円増収の370億円、営業利益は同じく18億円増益の3億円を目指します。

足元の経済状況は、コロナ禍での特殊な状況からは正常化しつつあるものの、ウクライナでの紛争が長期化し、世界的な資源高、物価高とそれを抑えるための各国の利上げにより、景気の先行きが読めない状況になっています。

このような状況の中でも、ユニチカグループがお客さまから選ばれ続ける企業であるために、企業理念である「暮らしと技術を結ぶことによって社会に貢献する」を追求し続けることで、企業価値を高めていきたいと考えています。

以上で、ユニチカグループ2023年3月期決算と新中期経営計画の説明を終わります。ご清聴ありがとうございました。