2023年5月30日に発表された、リックス株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:リックス株式会社 代表取締役社長執行役員 安井卓 氏

本日お伝えする3つの要約

安井卓氏:みなさま、こんにちは。リックス株式会社、代表取締役社長執行役員の安井でございます。本日は当社の2023年3月期決算説明会にご参加いただき、誠にありがとうございます。

はじめに、本日の説明会で特にお伝えしたい3つのポイントをご紹介します。

1つ目は、2023年3月期は過去最高業績を達成した点です。2つ目は、今期の2024年3月期も前年をさらに上回る過去最高の売上高・営業利益を予想している点です。3つ目は、今期が最終年度となる中期経営計画「GP2023」の進捗状況についてです。これらについてお話ししていきます。

会社概要

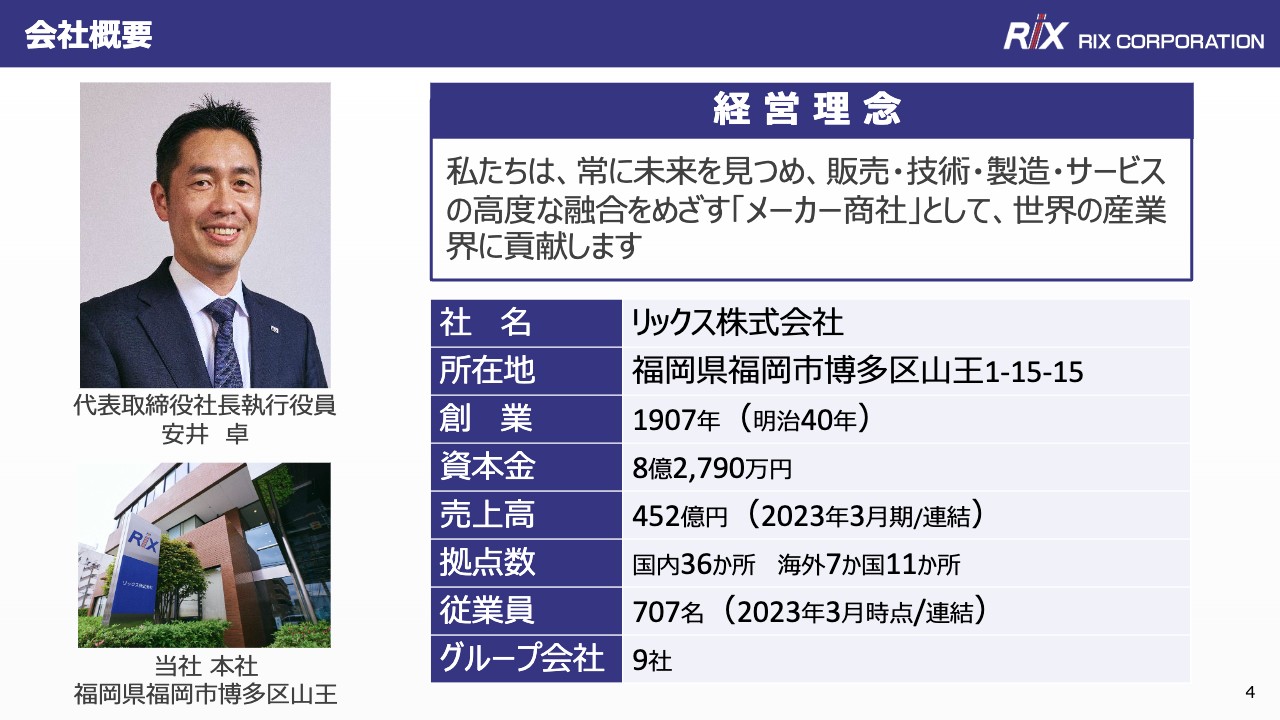

当社の会社概要について簡単にご説明します。当社は、国内外の産業界に機器や部品などを製造・販売する「メーカー商社」です。いわゆるBtoBの会社で、取り扱っている商材はみなさまのお目にかかることはほとんどありません。

経営理念である「私たちは、常に未来を見つめ、販売・技術・製造・サービスの高度な融合をめざす『メーカー商社』として、世界の産業界に貢献します」という思いのもとで活動しています。

本社は福岡県にありますが、お客さまの困りごとをいち早く察知して対応できるよう、国内は北海道から鹿児島まで36拠点、海外は北米、中国、アジア、欧州など7ヶ国11拠点のグローバルネットワークを構築しています。

当社顧客

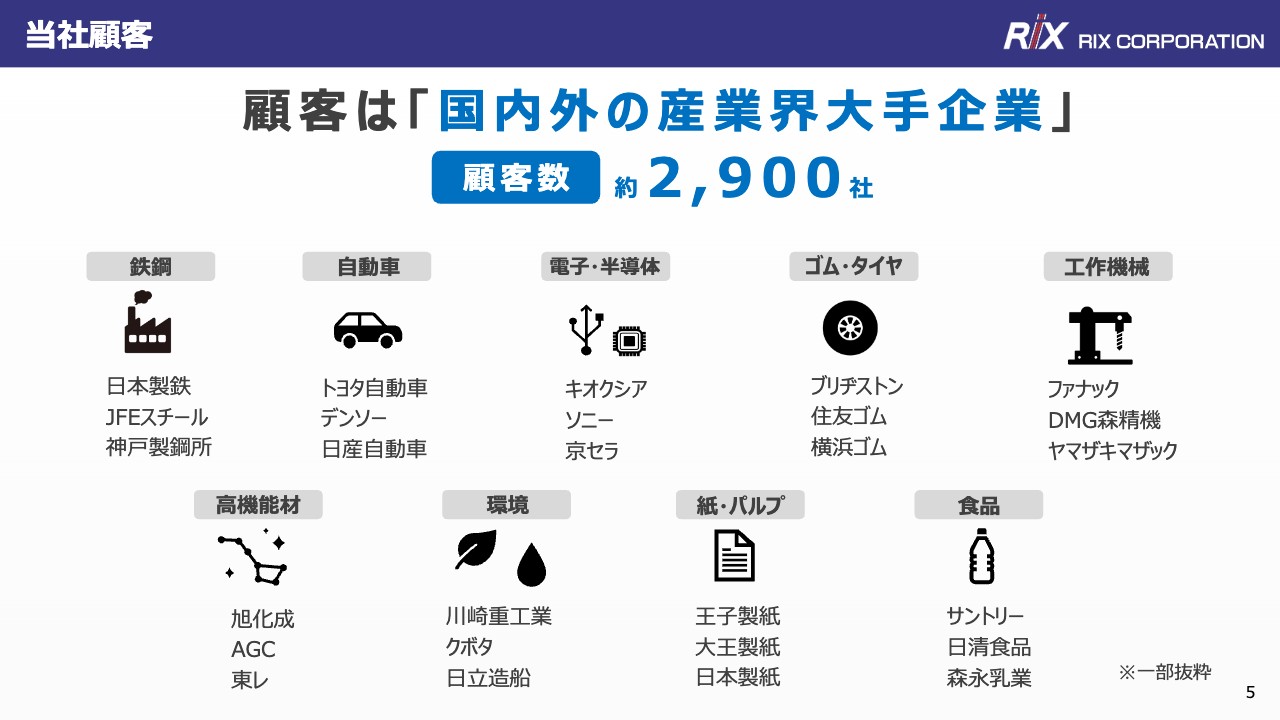

ニッチな業態ですので、少しでも伝わりやすいように、当社のお客さまにはどのような企業がいらっしゃるかをご紹介します。

当社のお客さまは、国内外の産業界大手企業で、現在、約2,900社とのお取引があります。お客さまが所属する業界は、鉄鋼、自動車、電子・半導体など幅広く、一例として、鉄鋼業界では日本製鉄、自動車業界ではトヨタ自動車、電子・半導体業界ではキオクシアというように、国内トップメーカーの生産現場に入り込んでソリューションを提供しています。

強み・優位性①”メーカー商社”

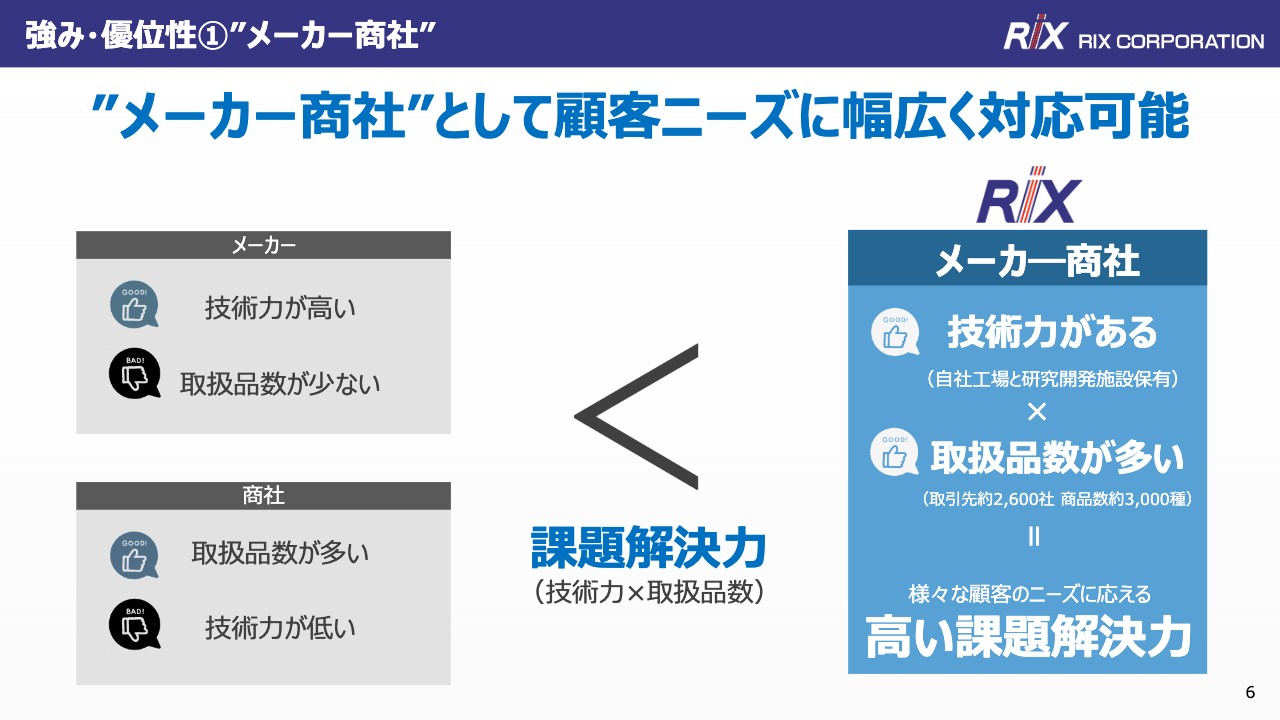

当社の強み・優位性を2つご紹介します。1つ目は、メーカー商社であることです。一般的にメーカーは自社で製造するため、技術力が高いことが強みであることに対し、商社はさまざまな商品を仕入れるため、取扱商品が多いことが強みといえます。

メーカー商社である当社は、自社工場や研究開発施設を保有しており、自社製品を製造する技術力があるとともに、多くの商品を取り扱う商社機能も兼ね備えています。そのため、メーカー商社としてお客さまのさまざまなニーズに応えられることが強みとなっています。

強み・優位性②高い専門性で顧客密着

2つ目は、高い専門性で顧客密着ができる点です。当社の営業担当は、鉄鋼、自動車、電子・半導体など各セグメントのいずれかに配属され、専門性を養っていきます。

業界全体の動向把握や情報収集などを行い、お客さまのニーズを的確にキャッチし、課題解決につなげています。本質的なニーズをつかむために大事にしているのが、創業当時から強みにしている「顧客密着」です。

現在、当社の営業所は国内36ヶ所、海外8ヶ所にあり、いずれもお客さまの工場の近くに展開することで、素早い対応を可能にしています。モノづくりの現場で膝を突き合わせながら、本質的な課題やニーズを掘り起こして解決策をお届けし、「お客さまのことをお客さま以上に考えること」を大切に、営業活動を推進しています。

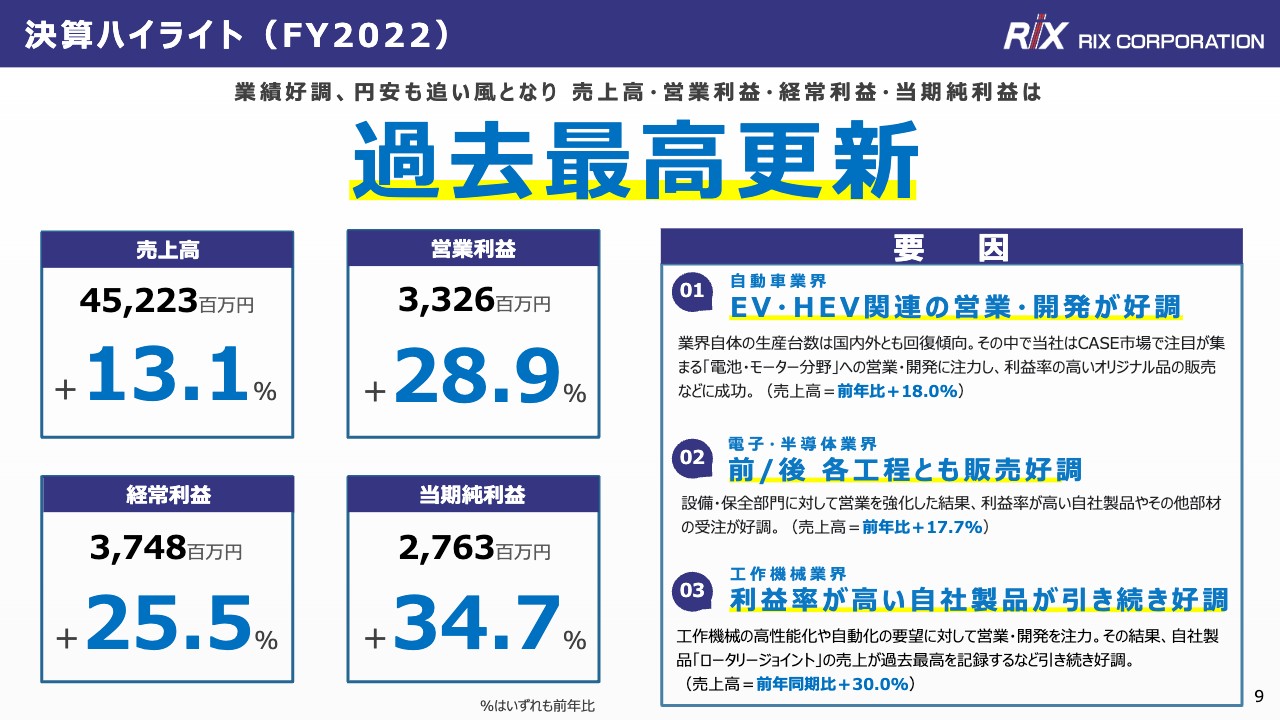

決算ハイライト(FY2022)

2023年3月期の決算概要についてご説明します。2023年3月期は、売上高・営業利益・経常利益・当期純利益が過去最高の数字となりました。具体的な数字と伸長率は、スライド左側に記載のとおりです。

いずれのセグメントも比較的好調でしたが、その中でも、EV・HEV関連の営業・開発が功を奏した自動車業界、前工程・後工程など各工程に向けた販売が増加した電子・半導体業界、利益率が高い自社製品の販売が引き続き好調だった工作機械業界が業績を牽引しました。

事業が好調だったことはもちろんですが、経常利益については円安も追い風となりました。

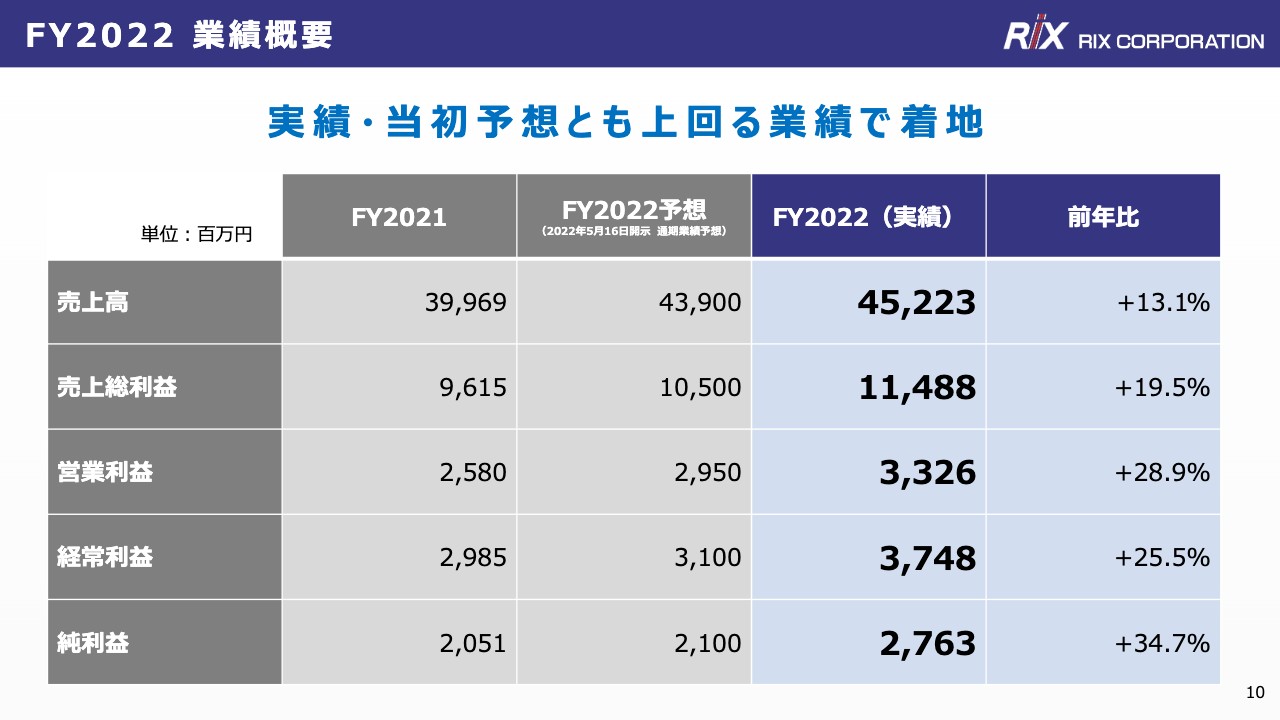

FY2022 業績概要

売上高・営業利益などを表にまとめています。前年実績・当初予想を上回る業績で着地することができました。

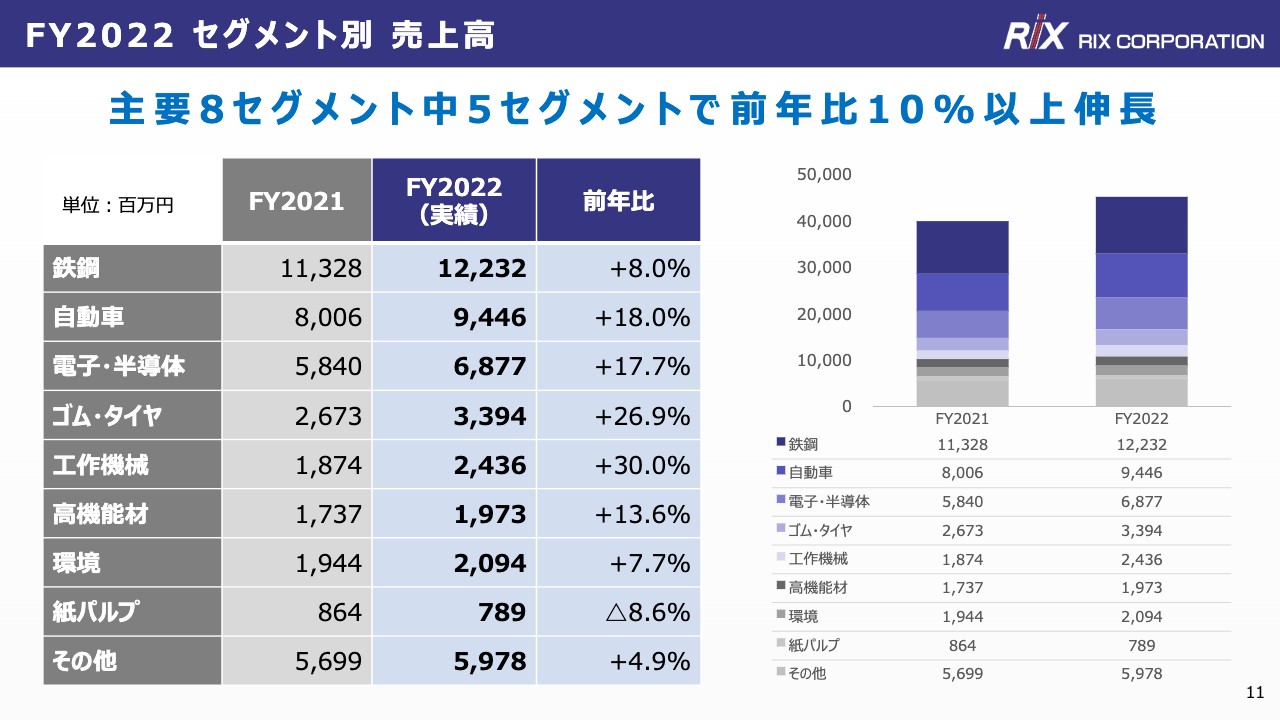

FY2022 セグメント別 売上高

売上高の詳細です。鉄鋼、自動車、電子・半導体など、8つのセグメントでご報告しています。2023年3月期は、8セグメント中5つのセグメントで前年比プラス10パーセント以上の伸長がありました。セグメントごとの詳細については、後ほどご説明します。

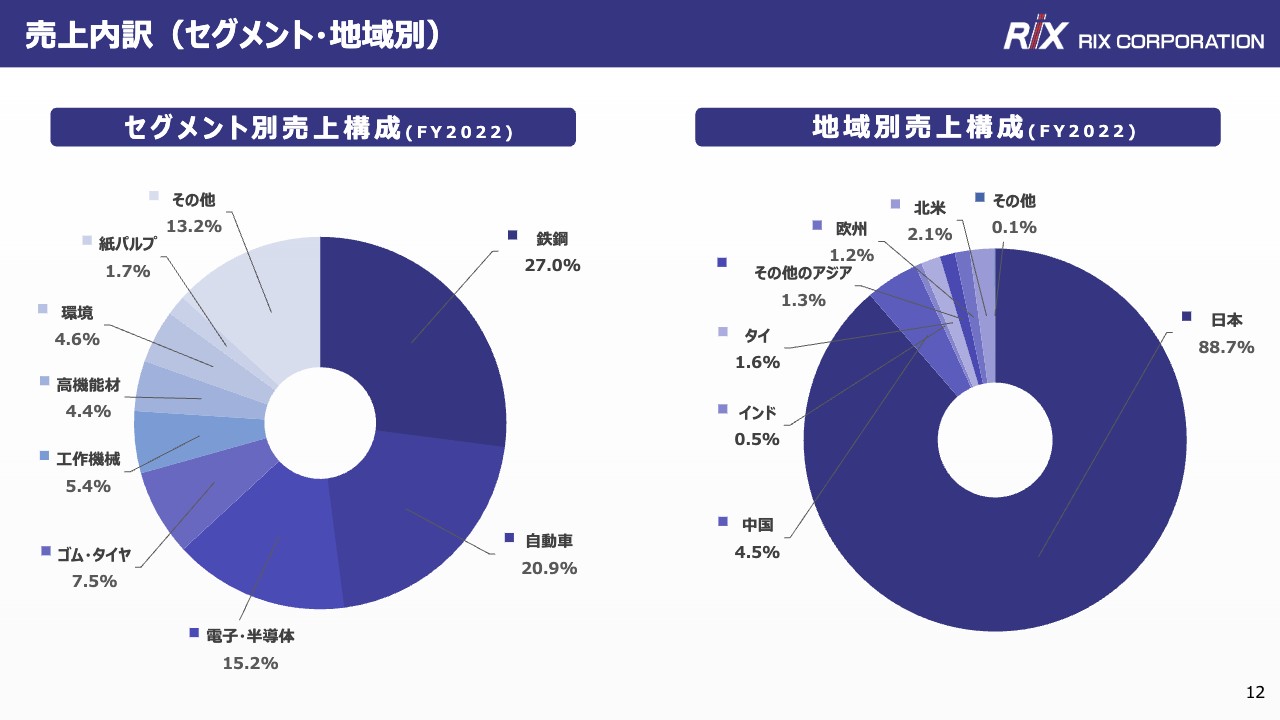

売上内訳(セグメント・地域別)

2023年3月期の売上のセグメント・地域別の割合です。スライド左側のセグメント別に見ると、鉄鋼、自動車、電子・半導体の3セグメントで約6割を占めています。スライド右側の国別で見ると、日本が88.7パーセント、海外が11.3パーセントです。海外比率は、前年比プラス1.6パーセントとなっています。

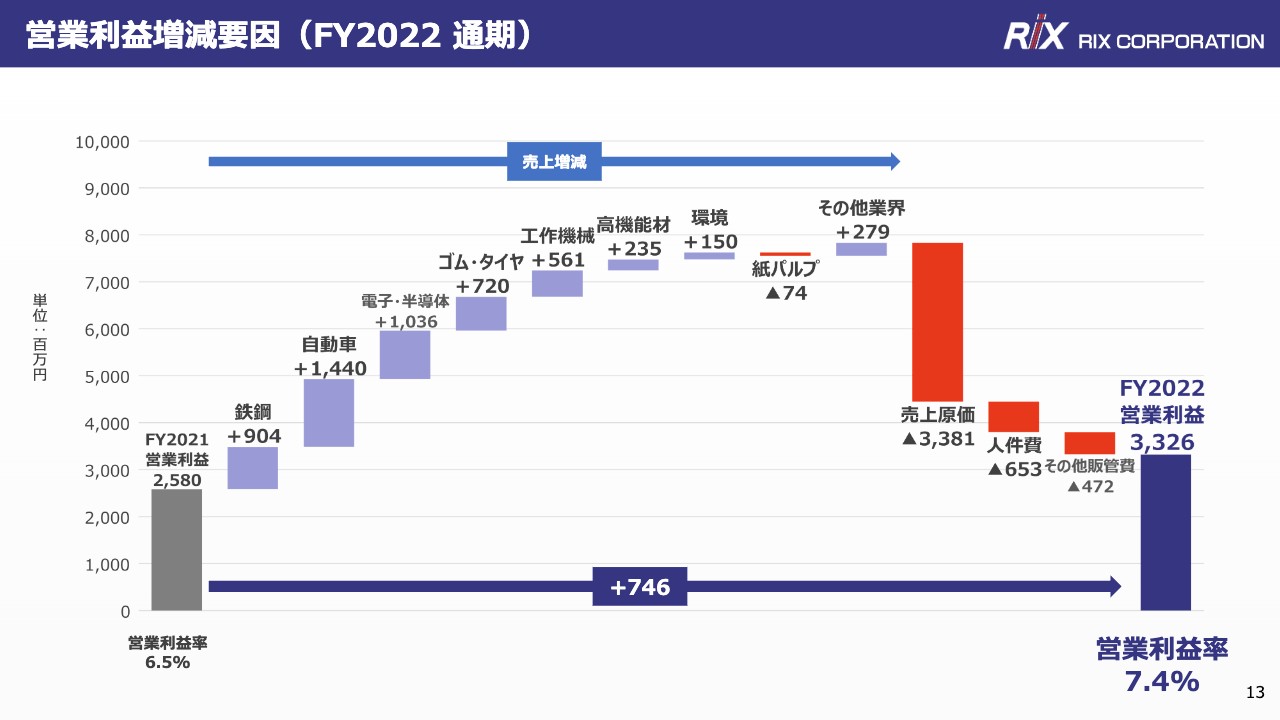

営業利益増減要因(FY2022 通期)

営業利益増減要因についてです。8セグメント中、紙パルプ分野を除く7つのセグメントで売上が増加しました。売上増加に比例して売上原価も増加していますが、利益率が高い自社製品を含むオリジナル品が好調だったため、十分な売上総利益を確保することができました。

営業利益は前年比プラス7億4,600万円、営業利益率は前年比プラス0.9ポイントの7.4パーセントとなりました。当社は一般的な商社と比べ、右から左にモノを流すのではなく、現場に入り込んで営業活動をしていることに加え、メーカー部門を擁していることで、高い利益率を実現しています。

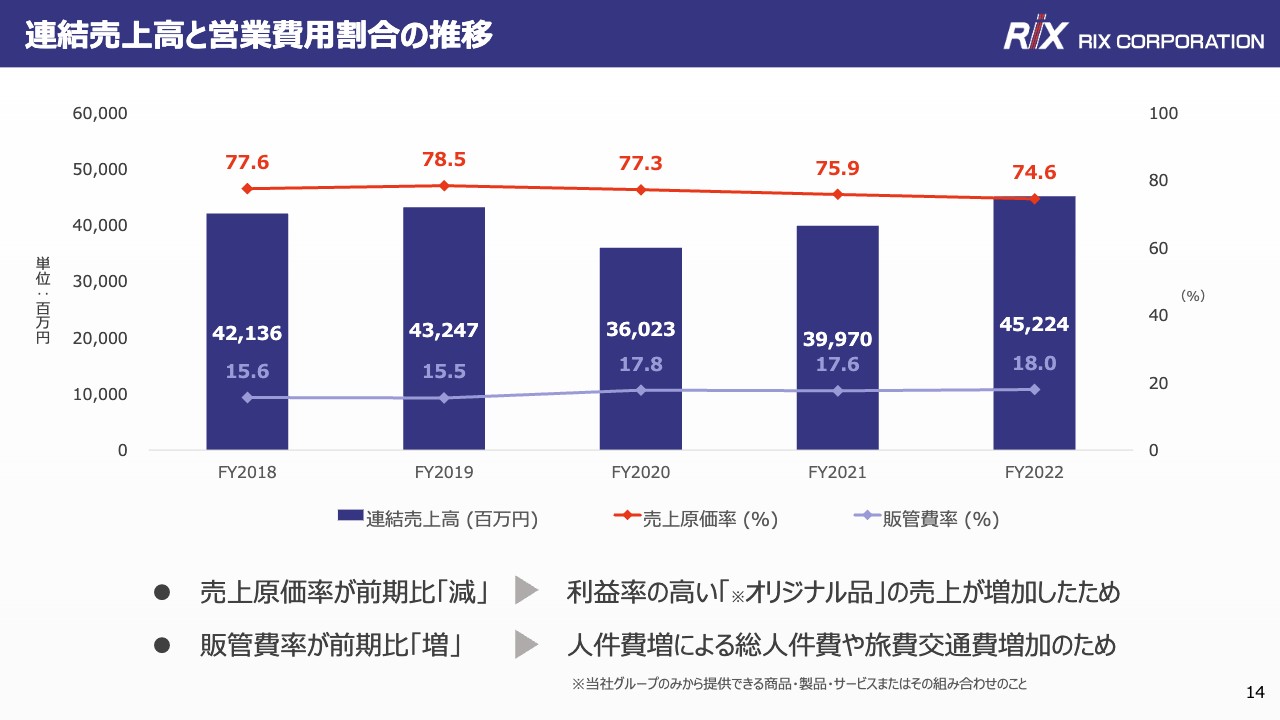

連結売上高と営業費用割合の推移

連結売上高と営業費用割合の推移です。売上原価率を前年比で抑えられているのは、利益率の高いオリジナル品の売上が増加したためです。前年比で増加した販管費率は、人員増による人件費の増加や、新型コロナウイルスの規制緩和に伴い出張などが増加したことが要因です。

参考:当社オリジナル品とは

オリジナル品についてご説明します。オリジナル品とは、当社のみが提供可能な製品・商品・サービスやその組み合わせのことです。自社製品やグループ会社製品はもちろん、仕入商品の中でも当社が独占販売権などを得ているモノはオリジナル品に分類しています。

全体売上の中でもオリジナル品比率を伸ばすことは利益率の向上にもつながるため、中期経営計画にも具体的な目標数値を掲げています。後ほど詳しくご説明します。

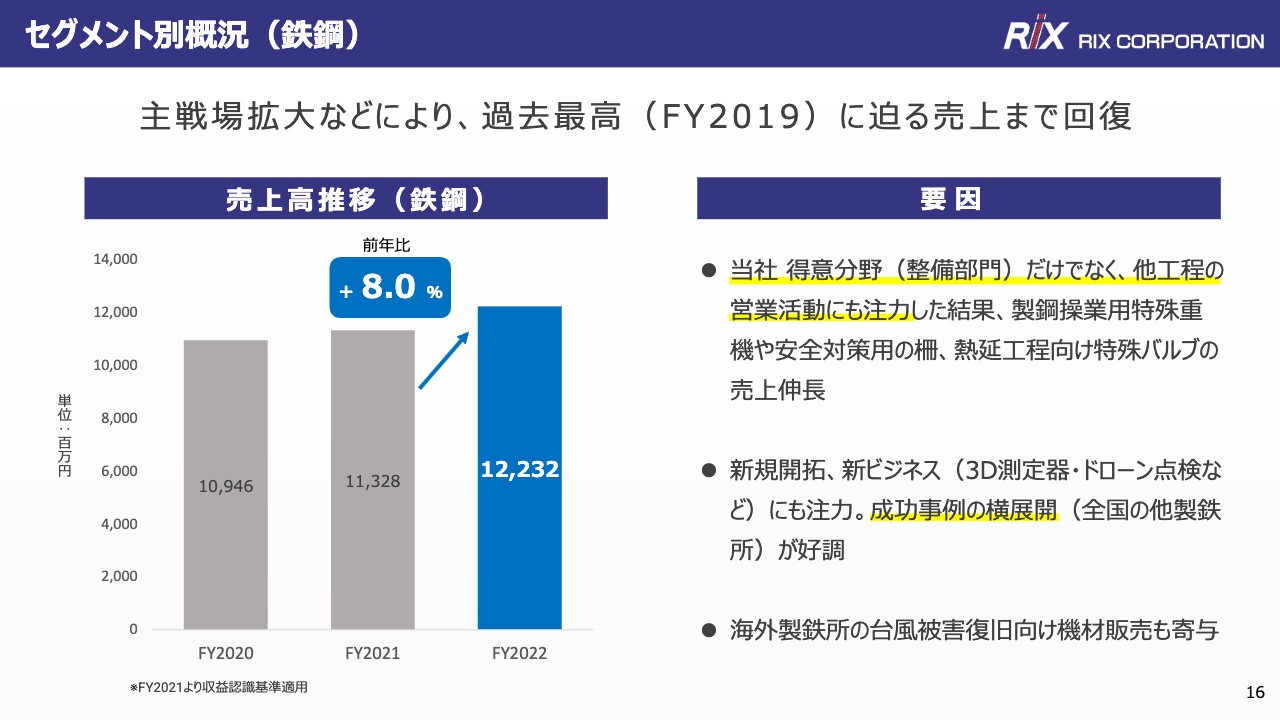

セグメント別概況(鉄鋼)

セグメントごとの売上動向と数字の背景についてご説明します。今回は8つのセグメントの中でも当社が主要としている5業界に絞ってお伝えします。

まず、鉄鋼業界についてです。創業時より、当社セグメントの中で最大規模を誇る鉄鋼業界の売上高は、前年比プラス8.0パーセントの122億3,200万円となりました。当社の主戦場である整備部門だけでなく、他工程にも営業活動を注力したことで成果につながったことや、新規ビジネスの成功事例の横展開がうまくいったことが伸長につながりました。

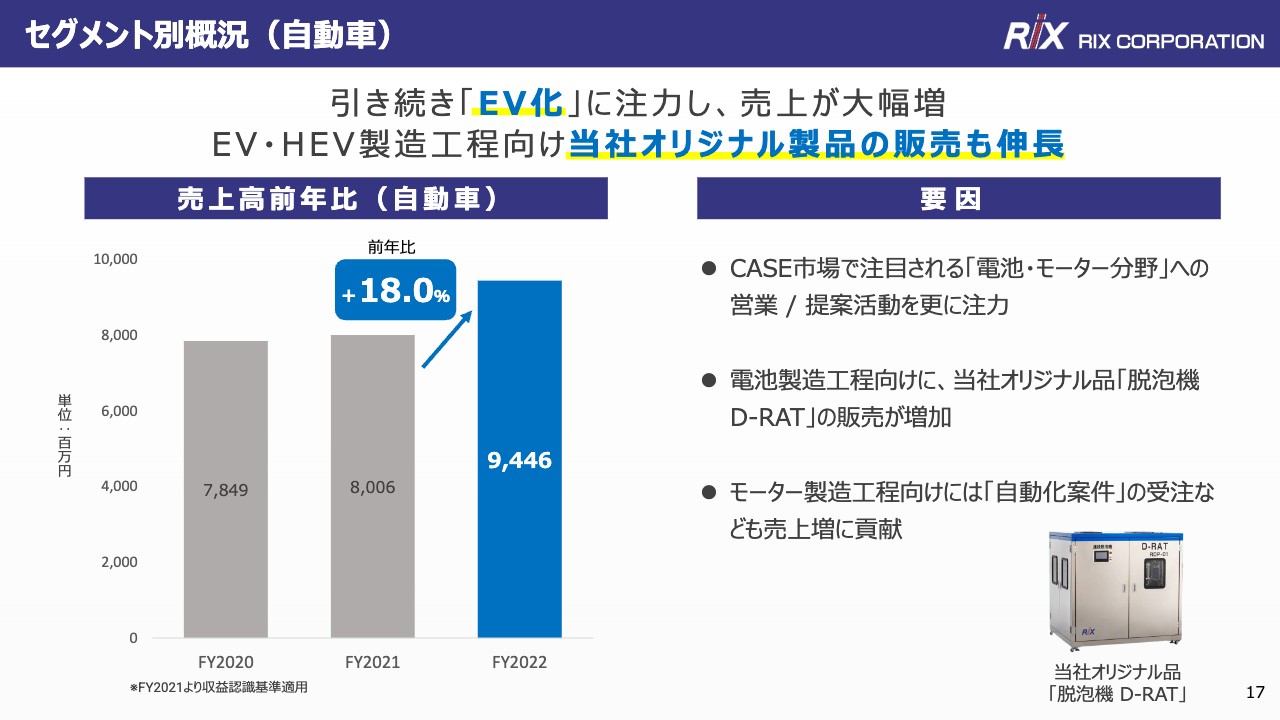

セグメント別概況(自動車)

自動車業界の売上高は、前年比プラス18.0パーセントの94億4,600万円となりました。引き続きEV・HEV関連に注力した結果、電池製造工程向けに当社オリジナル品の脱泡機の販売が増加したことなどが要因となっています。

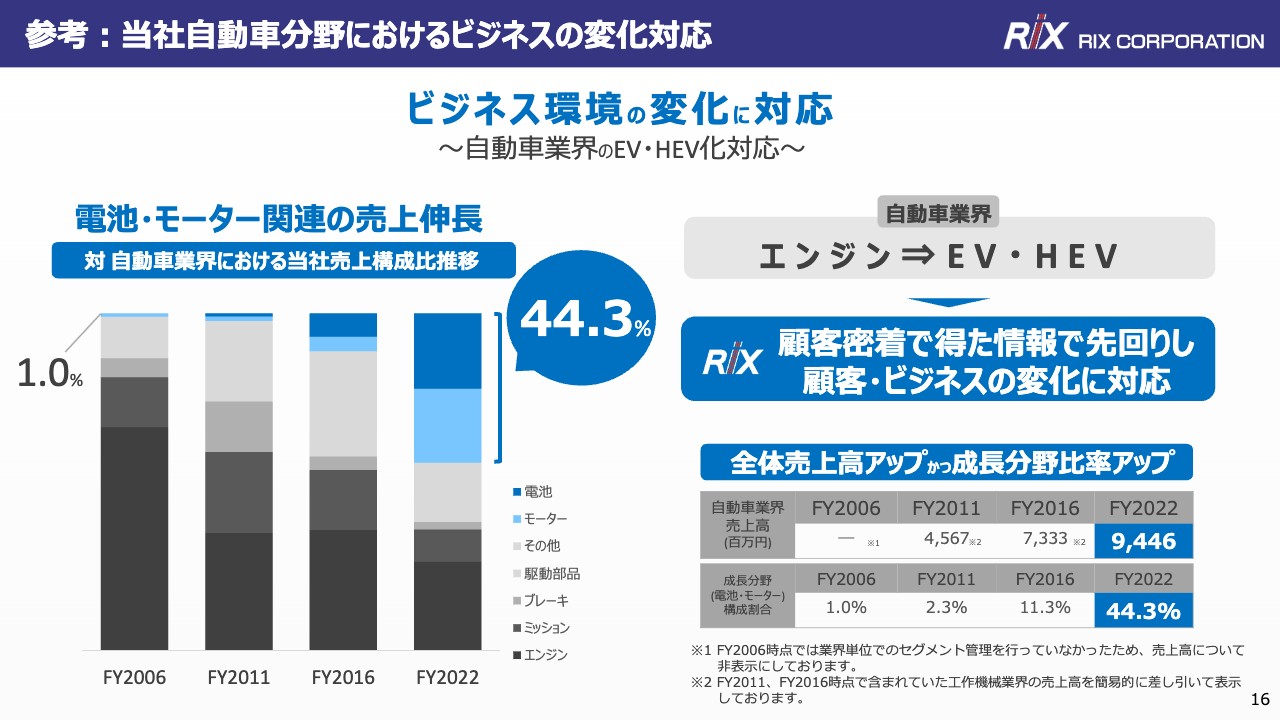

参考:当社自動車分野におけるビジネスの変化対応

自動車業界の売上について少し深堀りします。スライドは、当社の自動車業界におけるビジネスの変化対応力について表しています。当社の2006年度の自動車業界の売上のうち、電池・モーター関連の売上は1.0パーセントしかありませんでした。

顧客密着で得た情報で先回りし、顧客やビジネスの変化に対応してきた結果、2022年度には電池・モーター関連の売上を44.3パーセントまで伸長させています。なおかつ、自動車業界全体の売上もアップさせています。

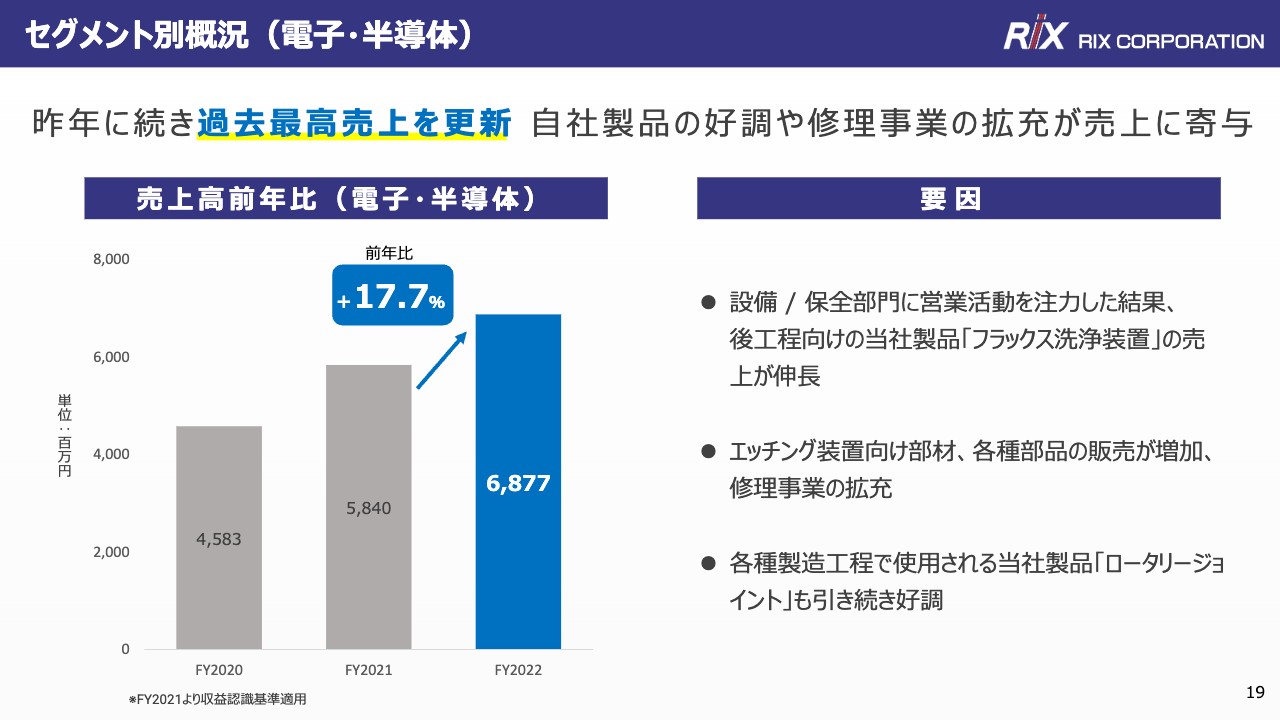

セグメント別概況(電子・半導体)

電子・半導体業界の売上高は、前年比プラス17.7パーセントの68億7,700万円となりました。前年に引き続き、過去最高の売上高を更新しています。自社製品のフラックス洗浄装置が好調だったことに加え、仕入品の各種部品や修理事業の拡充が功を奏しました。

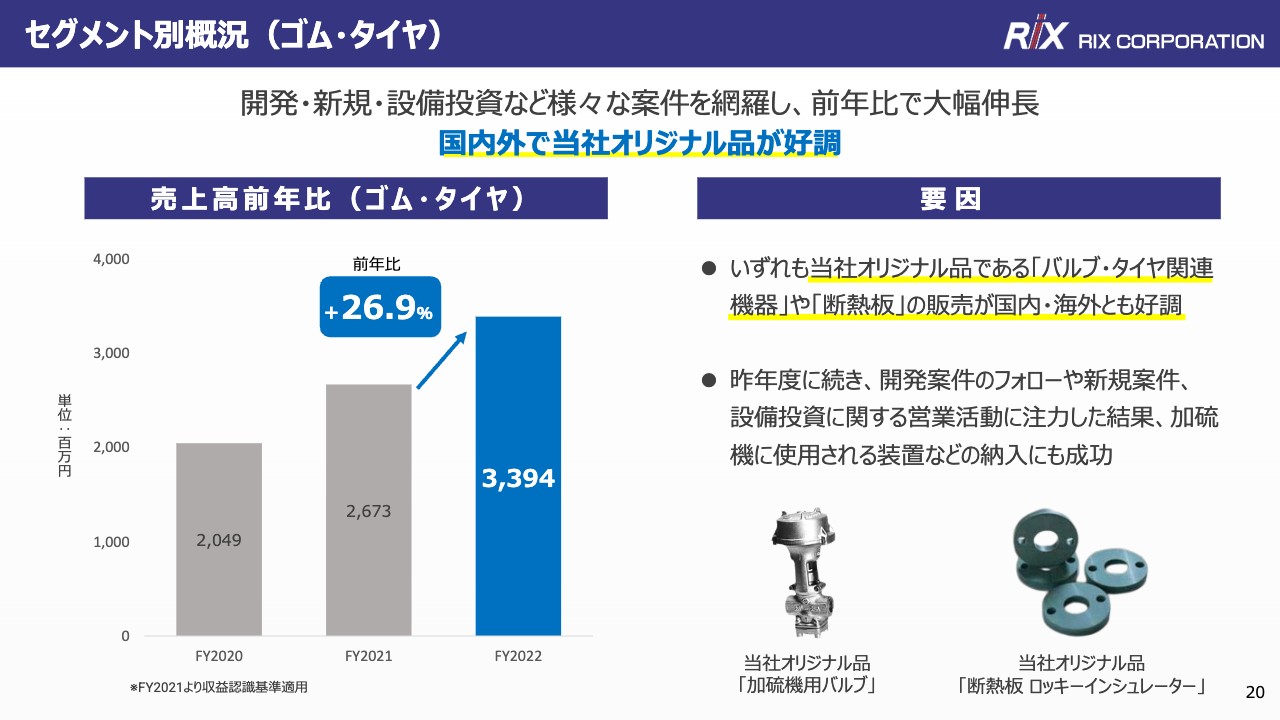

セグメント別概況(ゴム・タイヤ)

ゴム・タイヤ業界の売上高は、前年比プラス26.9パーセントの33億9,400万円となりました。いずれも、当社オリジナル品であるバルブ・タイヤ関連機器や断熱板が国内外を問わず好調だったことが要因です。

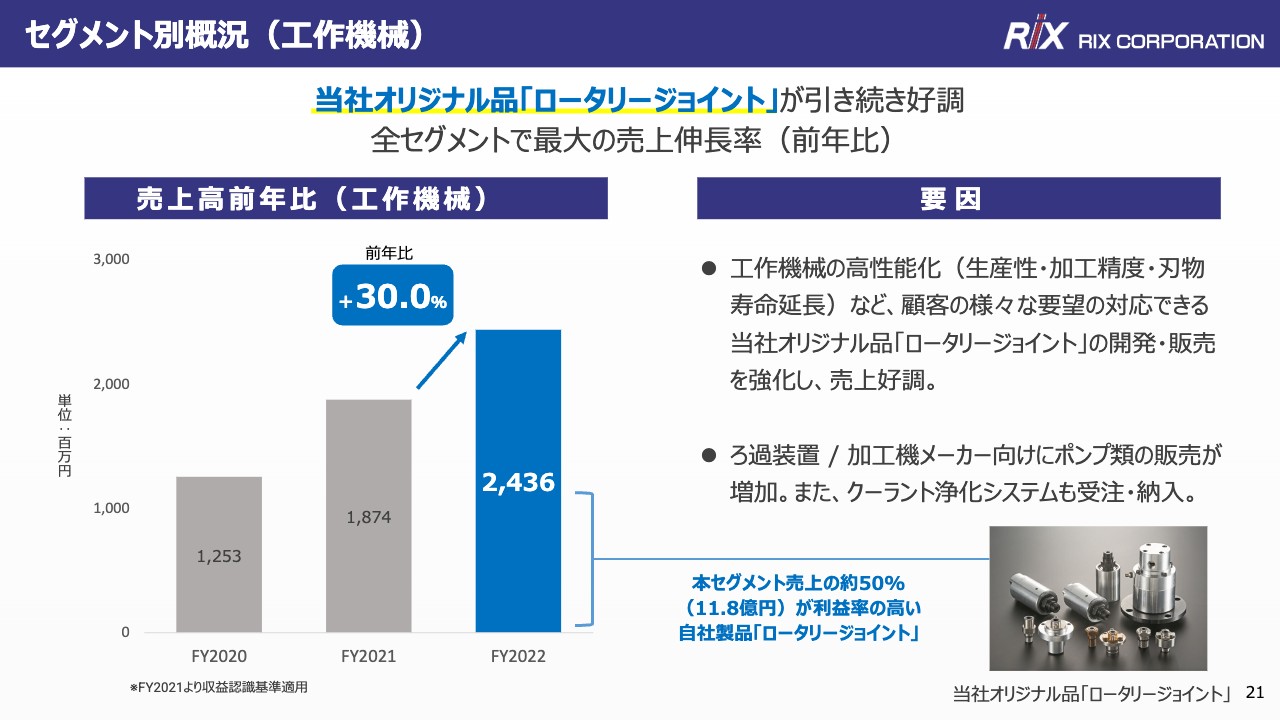

セグメント別概況(工作機械)

工作機械業界の売上高は、前年比プラス30.0パーセントの24億3,600万円となりました。当社オリジナル品のロータリージョイントの販売が引き続き好調だったことで、売上が伸長しました。

なお、工作機械業界で使われるロータリージョイントについては、自社調べですが、当社の製品が国内シェア70パーセント以上を占めています。

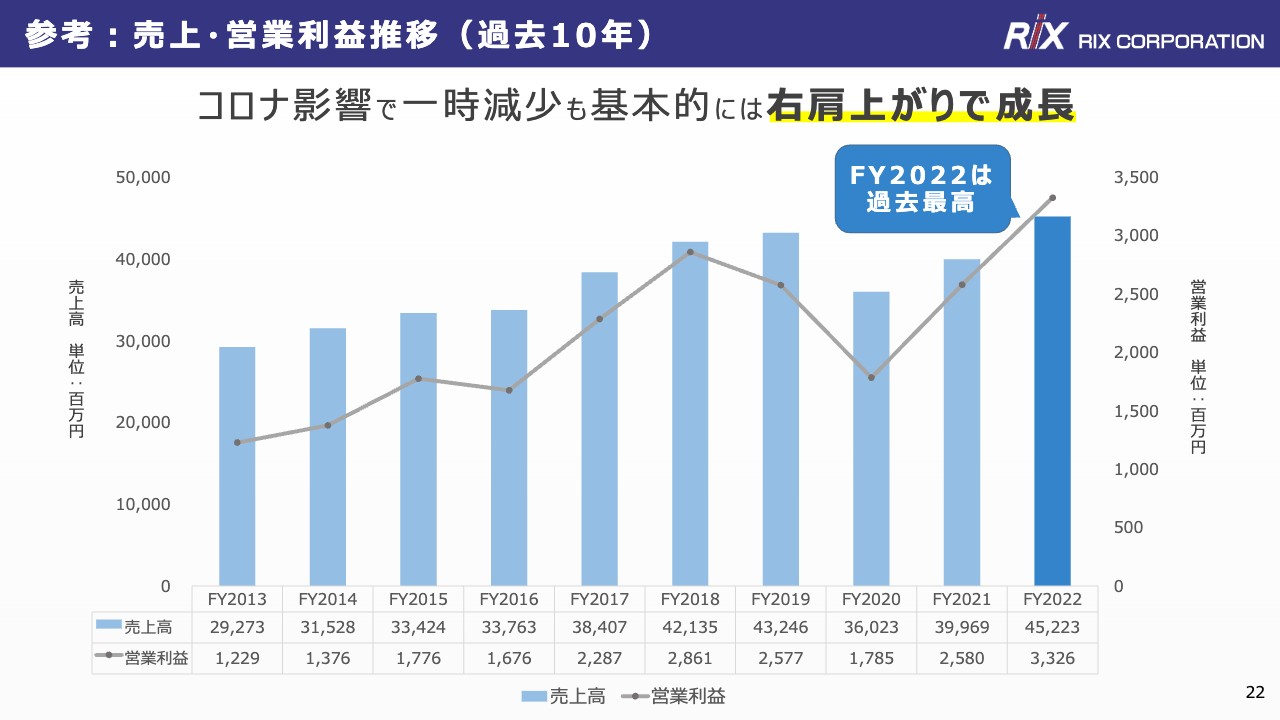

参考:売上・営業利益推移(過去10年)

参考として、当社の過去10年分の売上・営業利益の推移をご覧ください。新型コロナウイルスの影響もあり一時的に減少しましたが、基本的には右肩上がりで推移しており、2023年3月期は過去最高を記録しています。

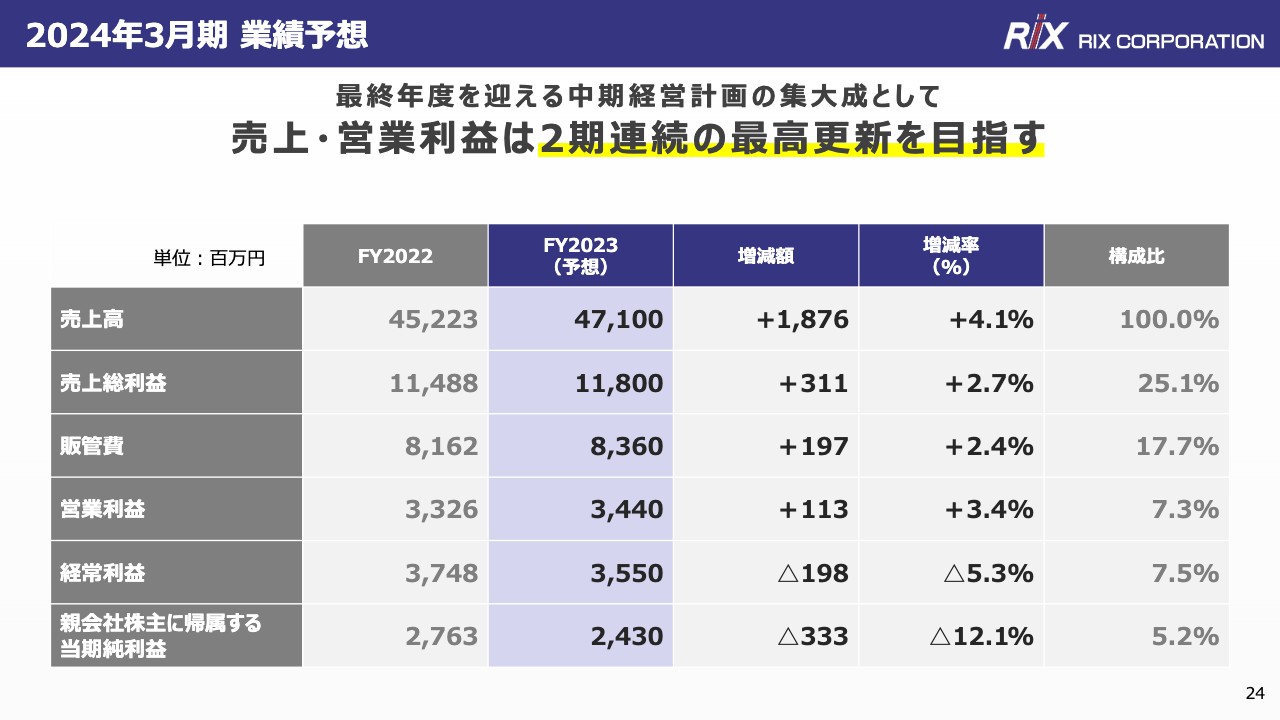

2024年3月期 業績予想

2024年3月期の計画についてご説明します。2024年3月期の業績予想は、最終年度を迎える中期経営計画の集大成として、売上・営業利益ともに2期連続の最高更新を目指します。

売上高は前年比プラス4.1パーセントの471億円、営業利益は34億4,000万円、経常利益は35億5,000万円を予想しています。円安の影響が大きかった経常利益については、前年比マイナス予想にしていますが、中期経営計画の最終年度の目標である35億円はクリアできると予想しています。

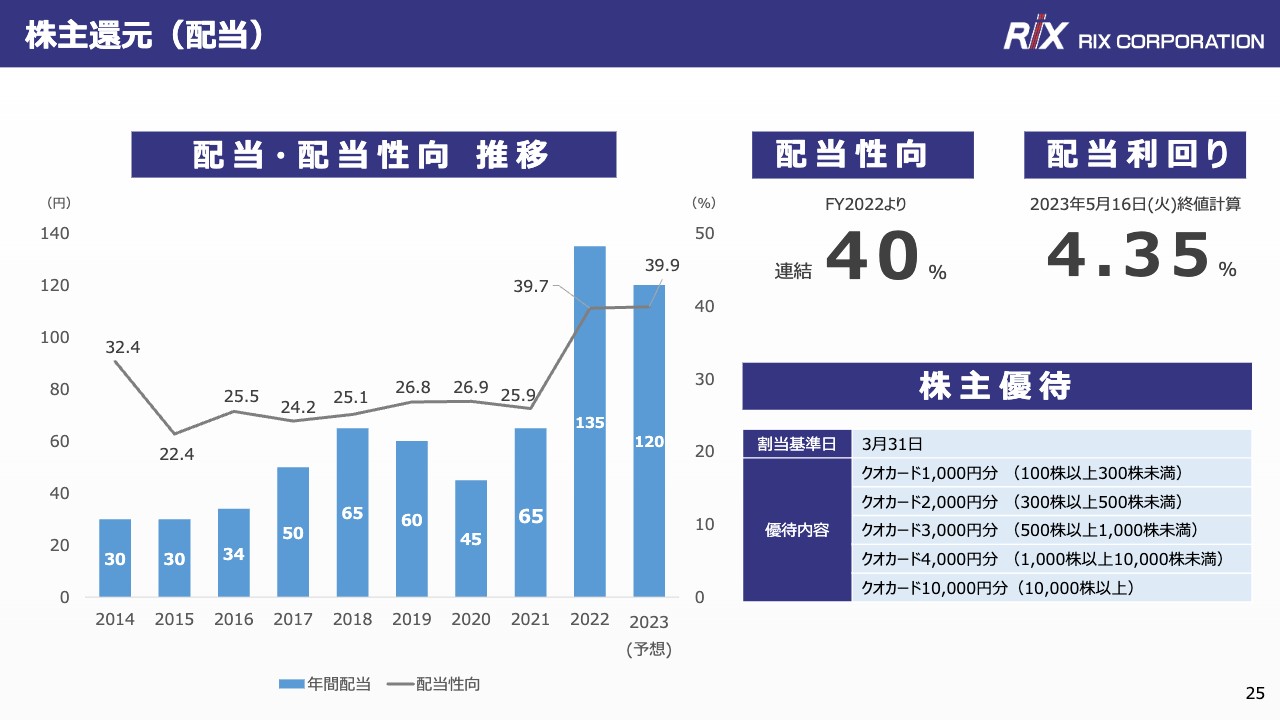

株主還元(配当)

株主還元についてです。2024年3月期は中間配当60円、期末配当60円の合計120円を予想しています。配当性向は2022年5月に見直しを行い、単体30パーセントから連結40パーセントに引き上げています。当社の配当は業績連動のため、配当金額は昨年より15円減配にはなりますが、配当性向は維持しています。

なお、2024年3月期の動向については、今期最終年を迎える中期経営計画のパートでもお話しします。

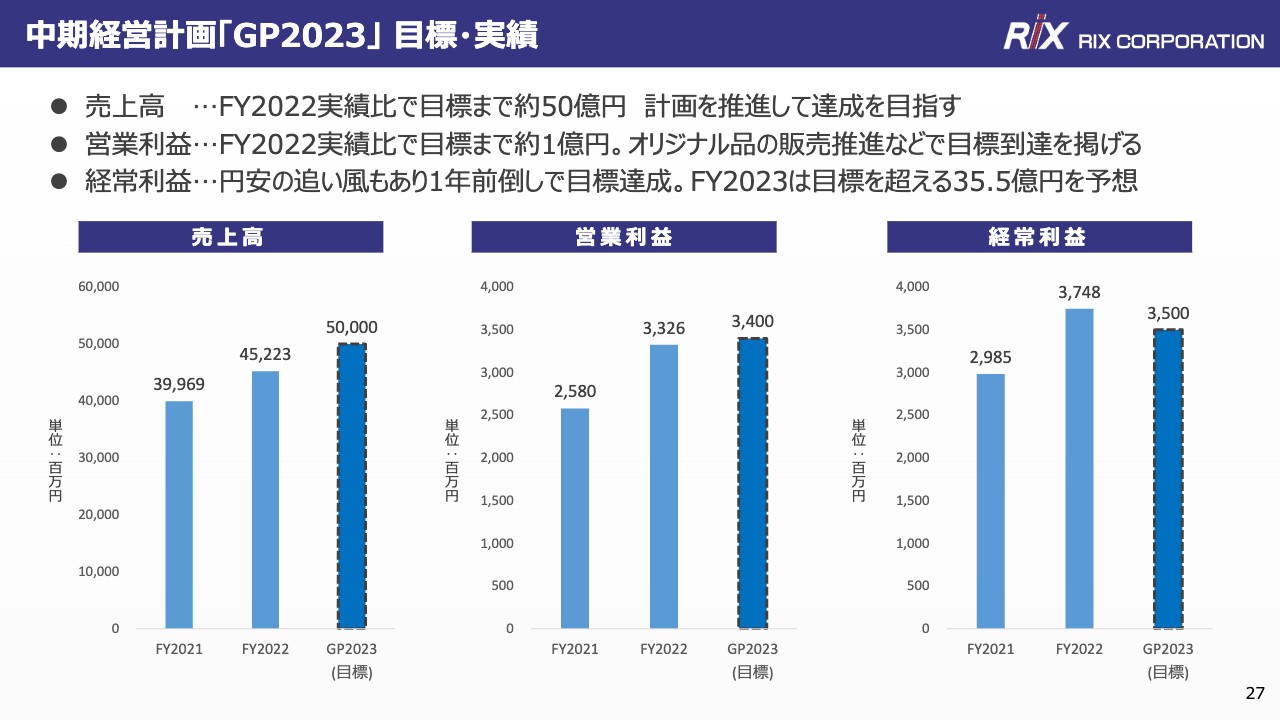

中期経営計画「GP2023」 目標・実績

中期経営計画の進捗とトピックについてご説明します。今期で最終年度を迎える中期経営計画「GP2023」は、最終年度で売上高500億円、営業利益34億円、経常利益35億円の目標を掲げています。

売上高は、今期予想を471億円としており、中期経営計画の目標とは乖離がありますが、少しでも上乗せを図ります。営業利益は、利益率の高いオリジナル品の販売を引き続き推進し、目標達成を目指します。

経常利益は、円安の影響もあり1年前倒しで35億円の目標をクリアしていますが、最終年度も目標を上回る35億5,000万円を予想しています。

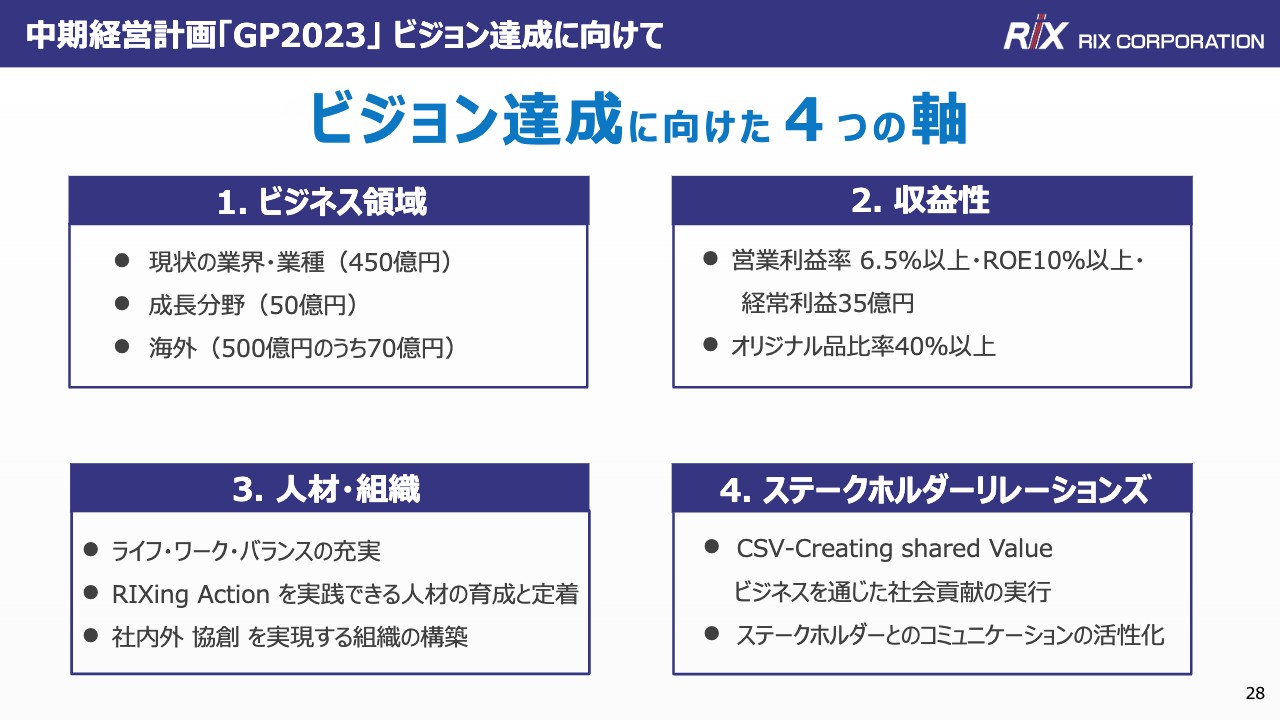

中期経営計画「GP2023」 ビジョン達成に向けて

中期経営計画の達成に向けた4つの軸である「ビジネス領域」「収益性」「人材・組織」「ステークホルダーリレーションズ」について、それぞれの詳細をご説明します。

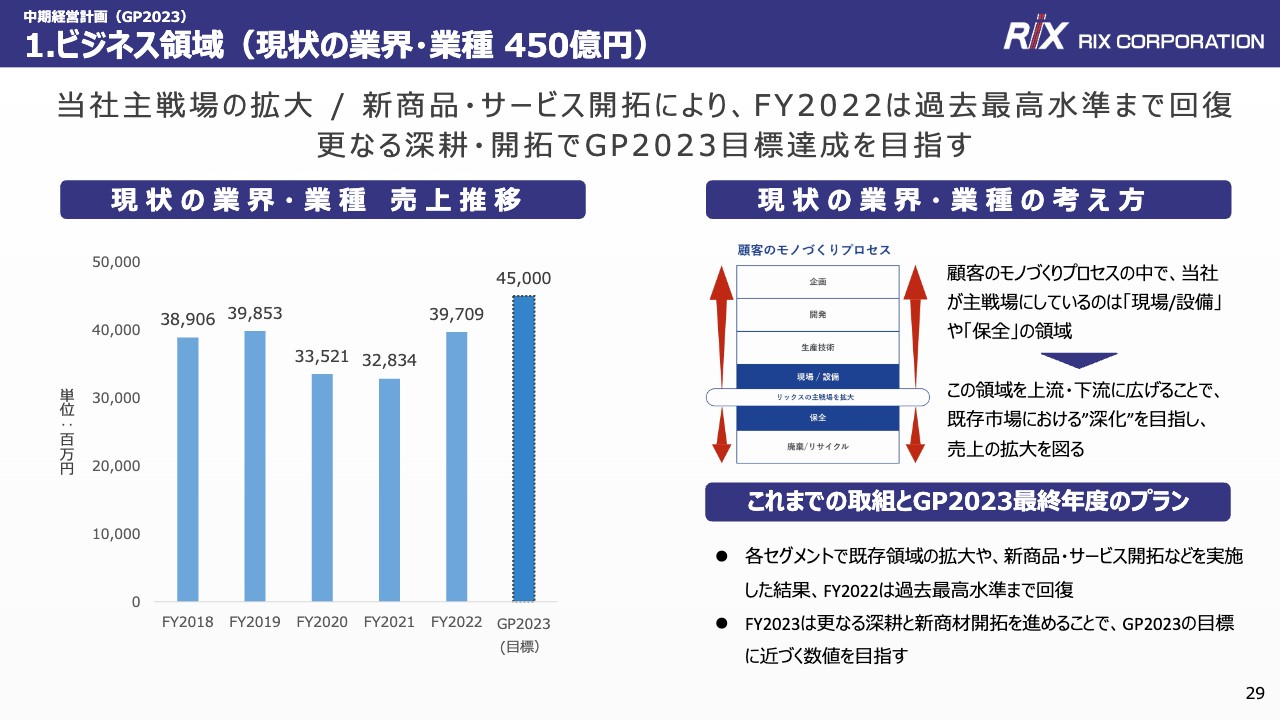

1.ビジネス領域(現状の業界・業種 450億円)

まず、ビジネス領域です。現状の業界・業種で450億円、成長分野で50億円の合計500億円のうち、70億円は海外売上という目標を立てています。

現状の業界・業種については、当社の主戦場の拡大や新商品・サービスの開拓により、2022年度は過去最高水準の397億900万円まで回復しました。今期はさらなる深耕と新商材開拓を進め、「GP2023」の目標でもある450億円に近づく数値を目指します。

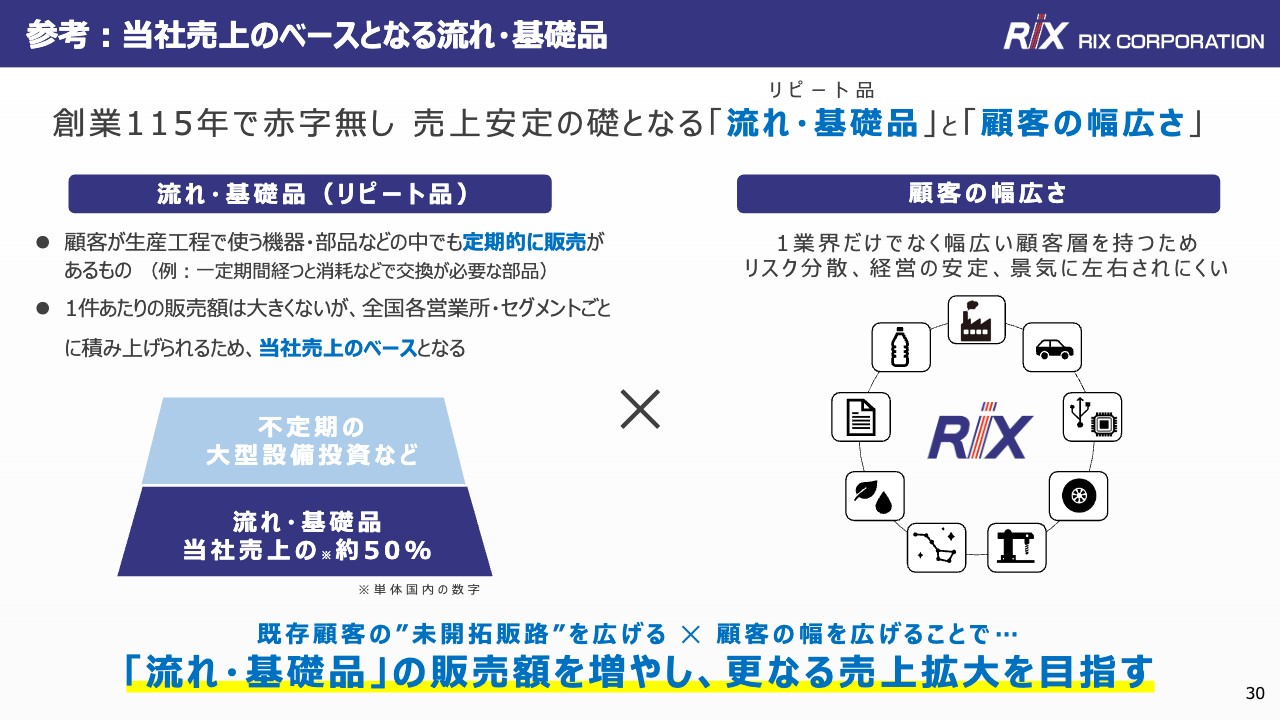

参考:当社売上のベースとなる流れ・基礎品

スライドの図は、ビジネス領域を拡大することによる当社への好影響を表しています。創業以来115年、おかげさまで当社は一度も赤字を出したことがありません。その売上安定の土台となっているのは、「流れ・基礎品」と「顧客の幅広さ」です。

流れ・基礎品とはリピート品のことで、お客さまが生産工程で使う機器・部品の中でも定期的に販売があるものです。1件あたりの販売額はそこまで大きくないケースが多いですが、全国各営業所、各セグメントで数字を積み上げることにより、当社売上のベースとなっています。

また、顧客の幅広さも経営基盤の安定要素になっています。顧客が1業界のみでなく幅広いため、リスク分散でき、景気に大きく左右されにくいところが強みです。

今後は既存顧客の未開拓販路を広げつつ、顧客の幅も広げることで、流れ・基礎品の販売額を増やし、さらなる売上拡大を目指します。

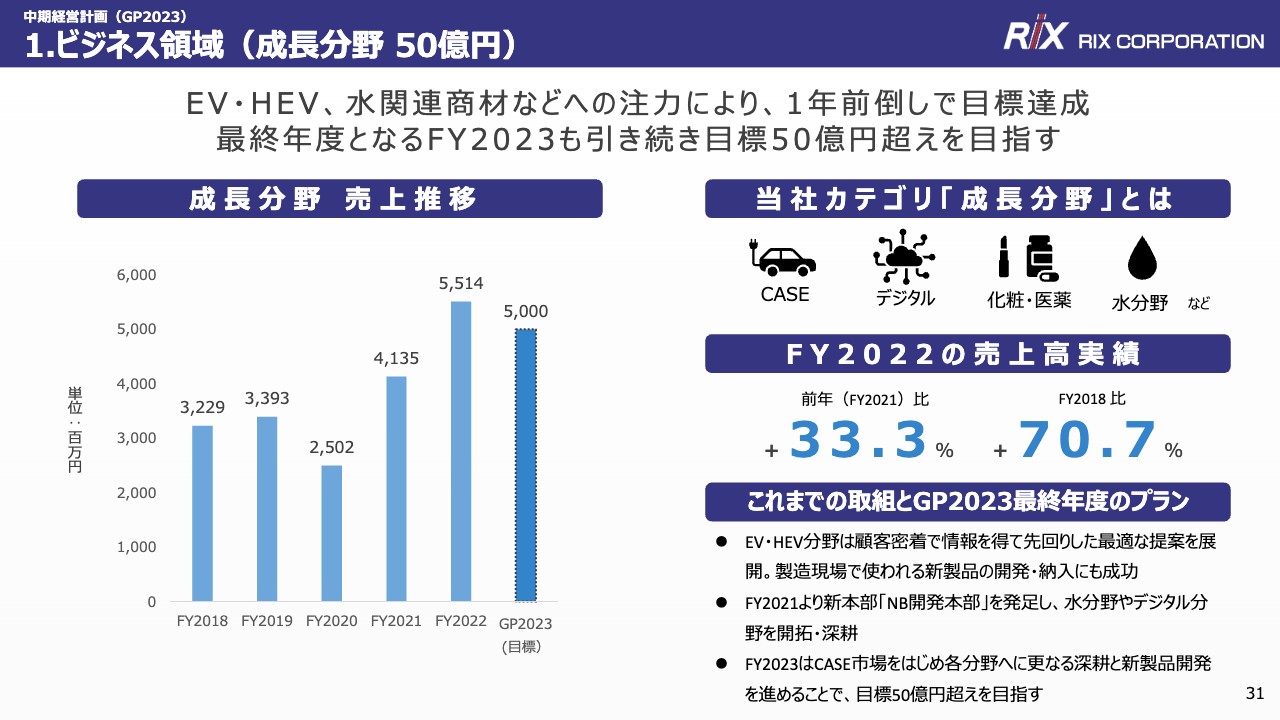

1.ビジネス領域(成長分野 50億円)

50億円の目標を掲げている成長分野についてです。当社では、CASE、デジタル、化粧・医薬、水分野などを成長分野に掲げています。

2022年度はEV・HEVや水関連の商材などに注力した結果、成長分野の売上高は前年比プラス33.3パーセントの55億1,400万円となりました。2018年度比でプラス70.7パーセントの伸びとなっています。今期も引き続きCASE市場をはじめ、各分野へさらなる深耕と新製品開発を進めることで伸長を図ります。

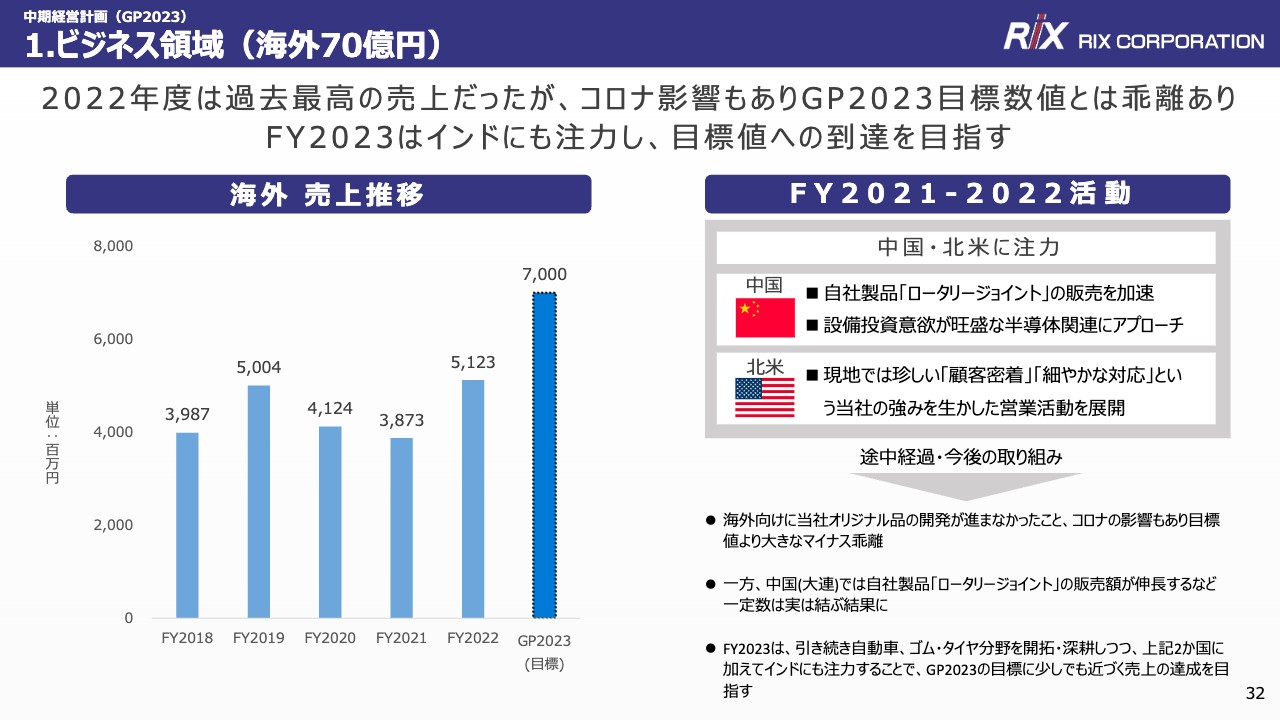

1.ビジネス領域(海外70億円)

海外の70億円についてです。中国と北米に注力したことにより、今期の海外売上高は前年比プラス32パーセントの51億2,300万円と過去最高の数字になりました。ただし、中期経営計画の目標値である70億円に対しては、コロナ禍の影響もあり、大きな乖離があります。

今期はアメリカ、中国に加えてインドにも注力し、目標値への到達を推進します。

2.収益性

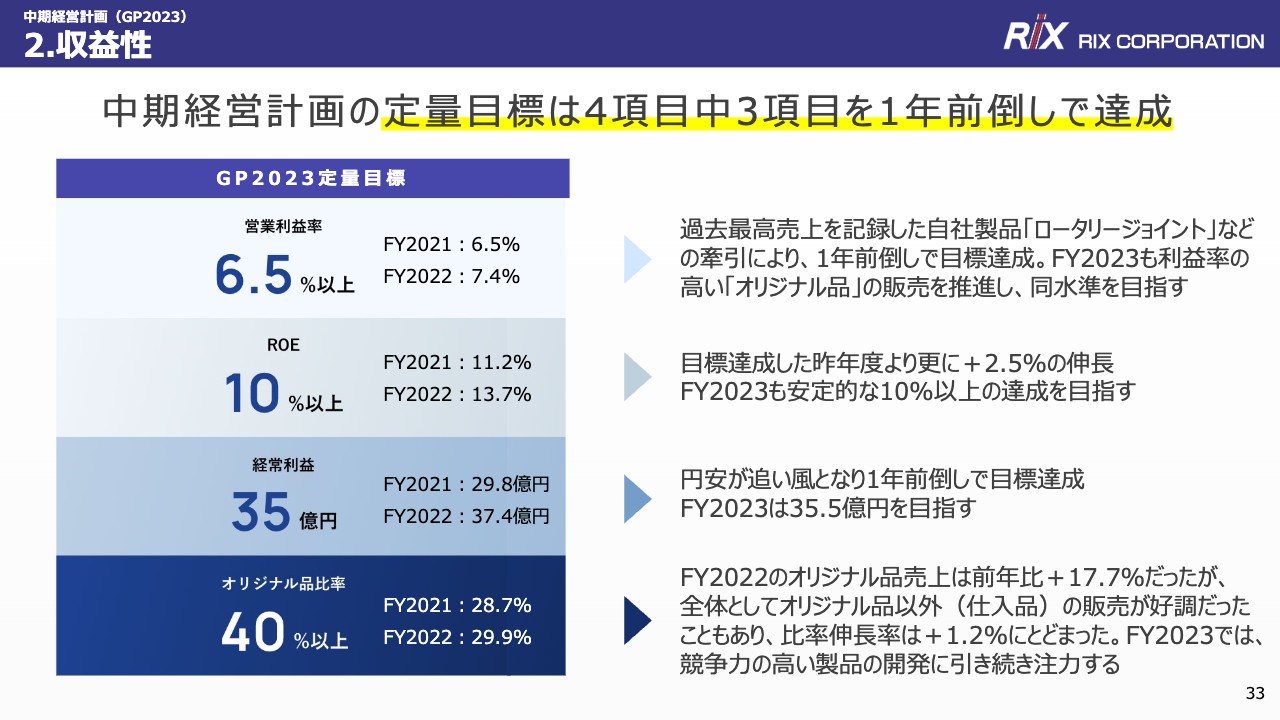

中期経営計画の2つ目の軸である収益性についてです。定量目標はスライド左側に記載のとおりです。営業利益率、ROE、経常利益は、1年前倒しで目標を達成しています。最終年度は、引き続き目標と同水準の数字を目指します。

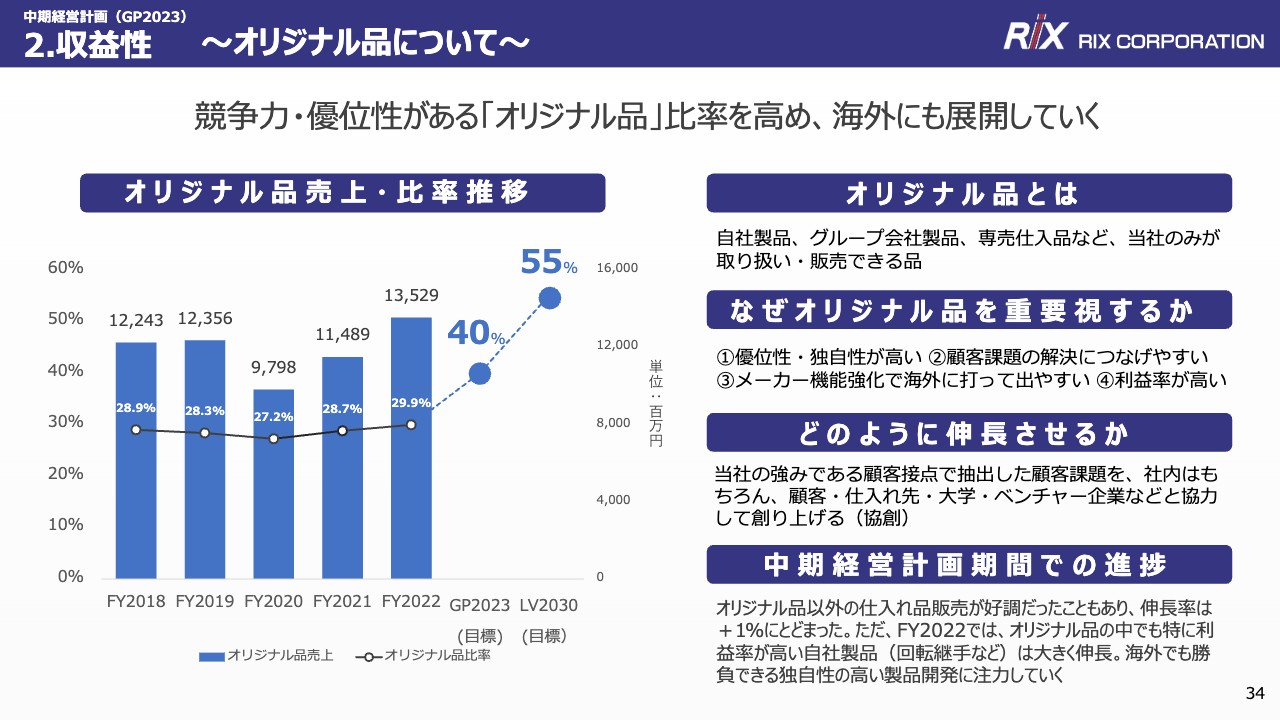

一方で、40パーセント以上の目標を掲げていたオリジナル品比率は、2022年度で29.9パーセントと目標とは乖離があります。オリジナル品比率は競争力と利益率を高めるための大切な要素であるため、取り組みについて詳細をご説明します。

2.収益性 〜オリジナル品について〜

オリジナル品とは、自社製品・グループ会社製品・専売仕入品など、当社のみが取り扱いや販売できるモノのことを言います。

オリジナル品を重要視する背景には、優位性や独自性が高いことで顧客課題の解決につなげやすいことに加え、海外で勝負できる競争力があること、利益率が高いことが挙げられます。

今後、当社の強みである顧客接点で抽出した課題について、社内はもちろん、各機関と協力して作り上げる協創によりソリューションを見出していきたいと考えています。

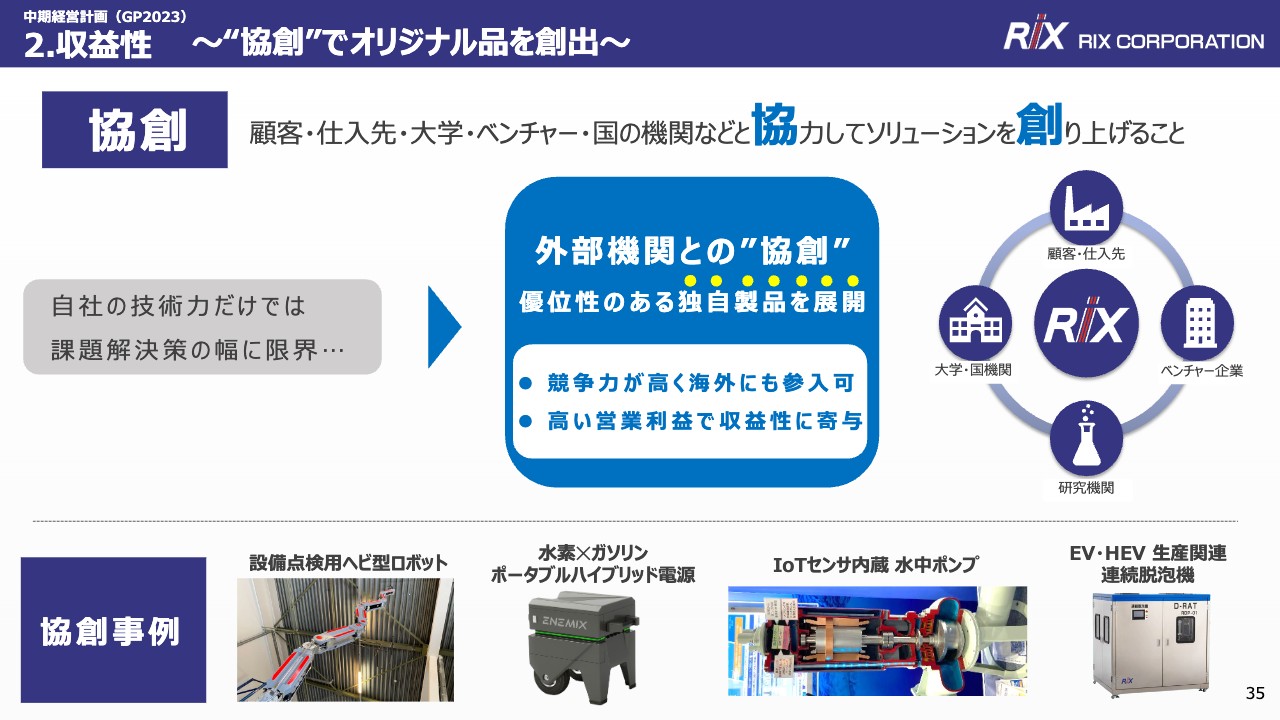

2.収益性 〜“協創”でオリジナル品を創出〜

先ほどお伝えした協創についてご紹介します。協創とは、「顧客・仕入先・大学など外部の機関と協力してソリューションを創り上げること」と当社で定義しています。スライド下部に記載のとおり、水素とガソリンのポータブルハイブリッド電源や、EV・HEVの製造工程で使われる脱泡機など、すでにいくつかの協創事例があります。

2.収益性 新開発センター開設

協創に引き続き注力していくため、リックス協創センターの建設も決定しました。当社としては過去最高の投資額をかけ、来年6月末に完成する予定です。既存製品にとらわれない製品・商品・サービスの開発を推進する中心の場所となります。詳しくは、2022年12月のプレスリリースをご覧ください。

3.人材・組織

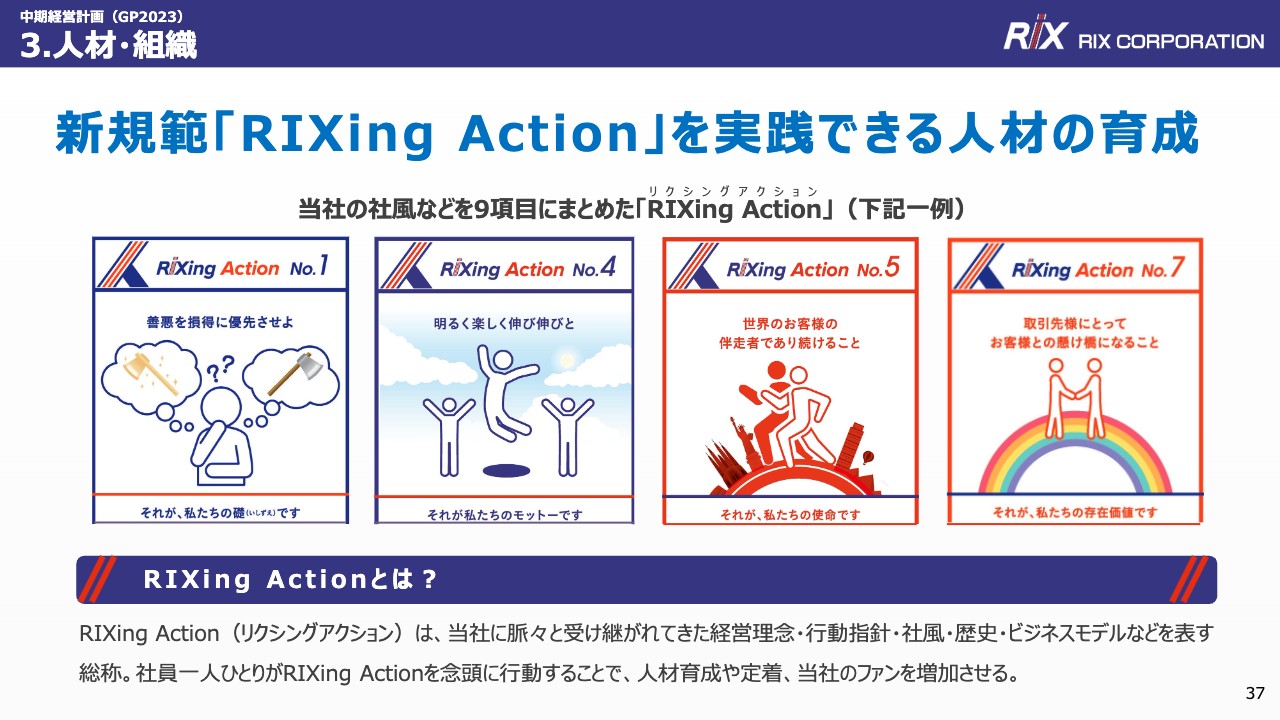

中期経営計画の3つ目の軸である人材・組織についてご説明します。人材・組織の軸にしているのが「RIXing Action」です。「RIXing Action」は、当社に脈々と受け継がれてきた経営理念・行動指針・社風・歴史などを総称するもので、当社で働く社員としての在り方、考え方を9つのアクションにまとめています。

当社では、ステークホルダーの方々をファンと捉えています。「善悪を損得に優先させよ」など、社員一人ひとりが「RIXing Action」を念頭に行動することで、人材育成や定着、当社のファンを増加させることにつながると確信しています。

4.ステークホルダーリレーションズ 〜IR活動 積極化〜

中期経営計画の4つ目の軸であるステークホルダーリレーションズについてご説明します。2022年度は、IR活動を積極的に実施しました。IRフェアへの参加、対面やWebでの説明会、IRコンテンツ作成などを通して株主や投資家のみなさまに当社をご理解いただき、ファンになっていただけるように尽力してきました。

その結果、2022年4月の新市場移行時には未達だったプライム市場上場維持基準のすべての項目をクリアすることができました。

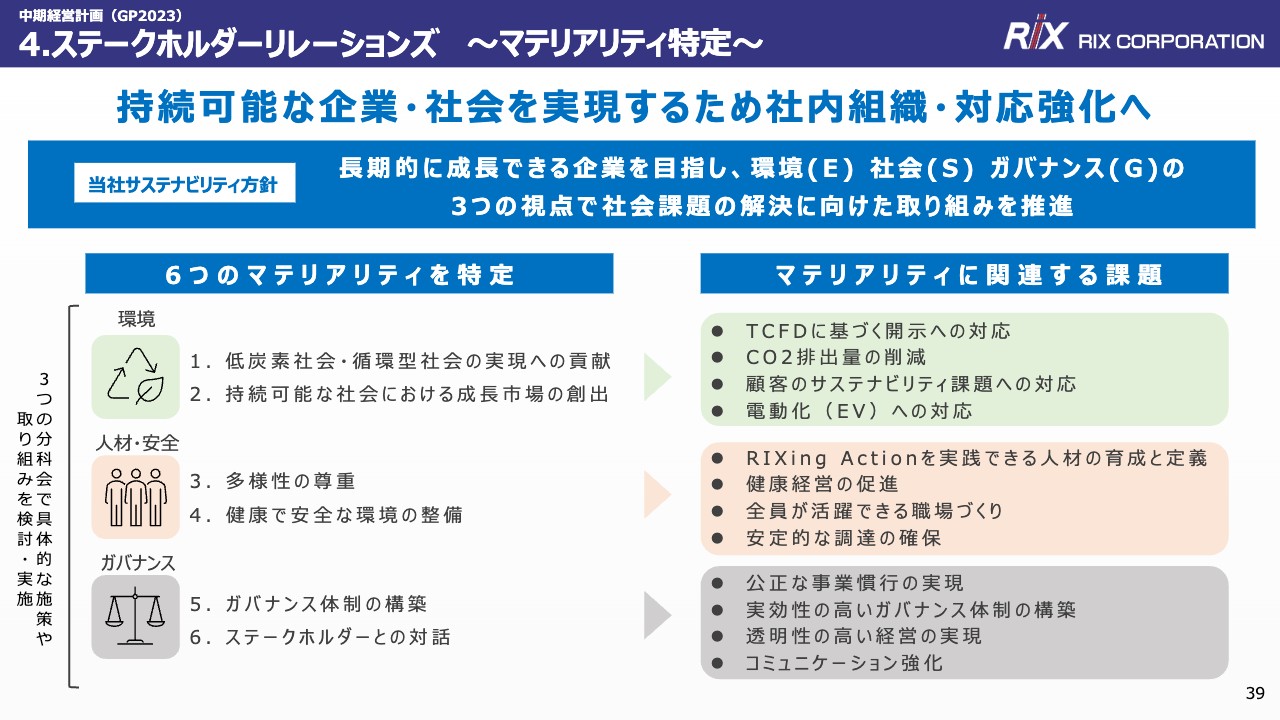

4.ステークホルダーリレーションズ 〜マテリアリティ特定〜

持続可能な企業・社会を実現するため、社内組織や対応を強化してきました。当社のサステナビリティ方針に沿って、環境、人材・安全、ガバナンスに関する6つのマテリアリティを特定しました。それに沿った事業を展開していくことで、長期的に成長できる企業を目指していきます。

以上で、私からのご説明を終了します。ご清聴いただき、誠にありがとうございました。