2022年8月27日に行われた、株式会社プロジェクトカンパニー2022年12月期第2四半期個人投資家向け説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社プロジェクトカンパニー 代表取締役社長 グループCEO 土井悠之介 氏

株式会社プロジェクトカンパニー 専務取締役 グループCFO 松村諒 氏

目次

土井悠之介氏(以下、土井):株式会社プロジェクトカンパニー代表取締役社長グループCEOの土井悠之介と申します。本日はお忙しい中、当社の決算説明会にご参加いただきまして、誠にありがとうございます。

本日の流れについてお伝えします。こちらの目次に記載のとおり、はじめに、当社の概要について私からあらためてご説明します。その上で、2022年12月期第2四半期決算のハイライト、通期業績予想の修正、および中期成長戦略と進捗状況について、松村よりご説明します。その後、経営に関する方針について再び私からご説明します。

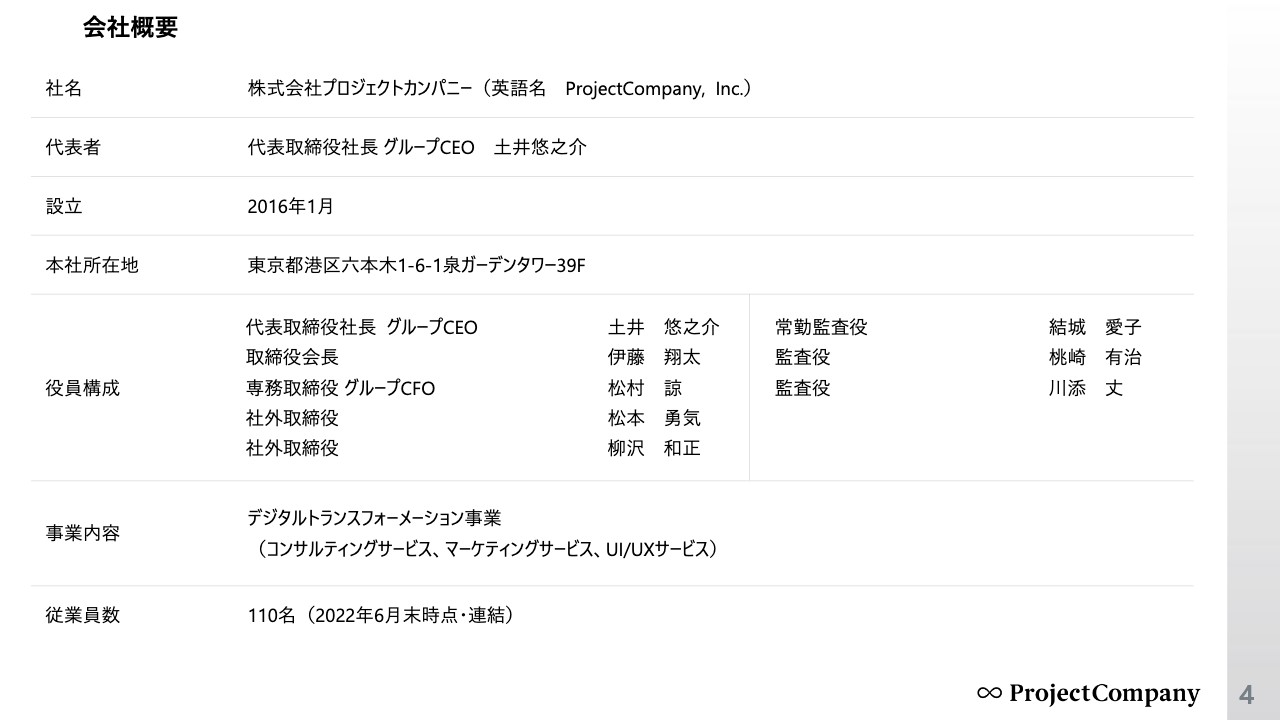

会社概要

まず、会社概要についてご説明します。当社プロジェクトカンパニーは2016年1月に、私と、現在は会長を務めている伊藤の2名で創業した会社です。おかげさまで昨年9月に東証マザーズに上場したことで、2021年に上場という創業時からの中期目標を達成することができました。今後も、2045年に売上高1兆円企業になるという長期目標に向けて事業を拡大していくつもりです。

また、当社の事業内容は、コンサルティングやマーケティングなどのデジタルトランスフォーメーション事業となります。まだ若い会社ではありますが、創業時よりデジタル領域での事業展開を行っていることから、このデジタルトランスフォーメーション領域について相応のノウハウを有していると自負しています。

また、従業員数は6月末時点で110名に増加しました。昨年度末時点の64名から新規採用が順調に進捗したことに加え、M&Aでグループ参画いただいたuloqoの社員が10名加わったことによるものです。

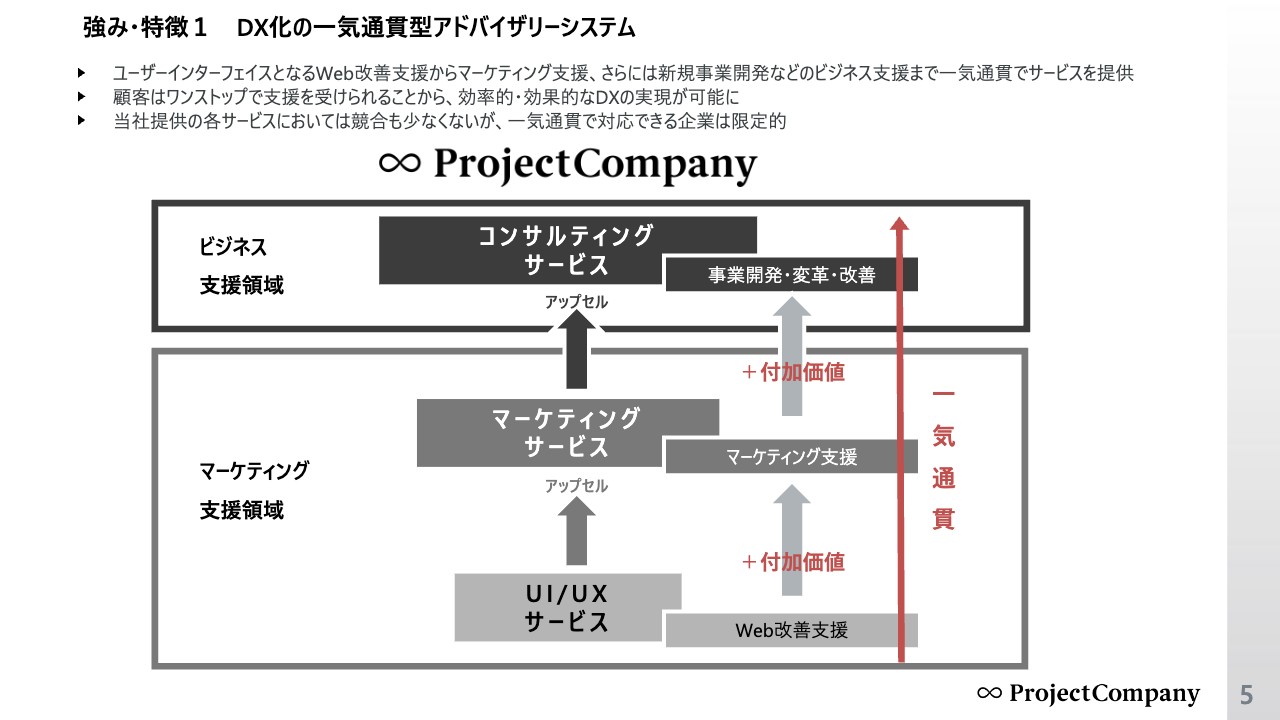

強み・特徴1 DX化の一気通貫型アドバイザリーシステム

当社のビジネスの強み・特徴についてお話しします。1つ目の特徴は、DX化の一気通貫型アドバイザリーシステムになります。

当社のサービスの3本柱であるコンサルティング、マーケティング、UI/UXは、それぞれ単独でも顧客を抱えています。しかし、当社がこの3サービスを有し、ユーザーインターフェイスとなるWeb改善支援からマーケティング支援、さらには新規事業開発などのビジネス支援まで一気通貫で提供できることから、顧客はワンストップで支援を受けられ、効率的・効果的なDXの実現が可能となります。

各サービスにおいては、当社の競合も少なくはありませんが、一気通貫で対応できる企業は限定的と認識しており、当社が顧客に対して最も付加価値を発揮できるのは、この一気通貫支援が実現した時だと考えています。

強み・特徴2 起点としてのUIscope

特徴の2つ目は、この一気通貫サービスの起点となる「UIscope」です。「UIscope」は、モニターを活用したUI/UX調査により、特にスマホ関連のアプリ、Webの改善支援を提供するユーザビリティ検証・改善のサービスとなります。この「UIscope」がUI/UX領域で高い認知度を誇り、UI/UXサービス案件の約4分の3をインバウンドで顧客獲得できていることで、当社は効率的に新規顧客を獲得することが可能となっています。

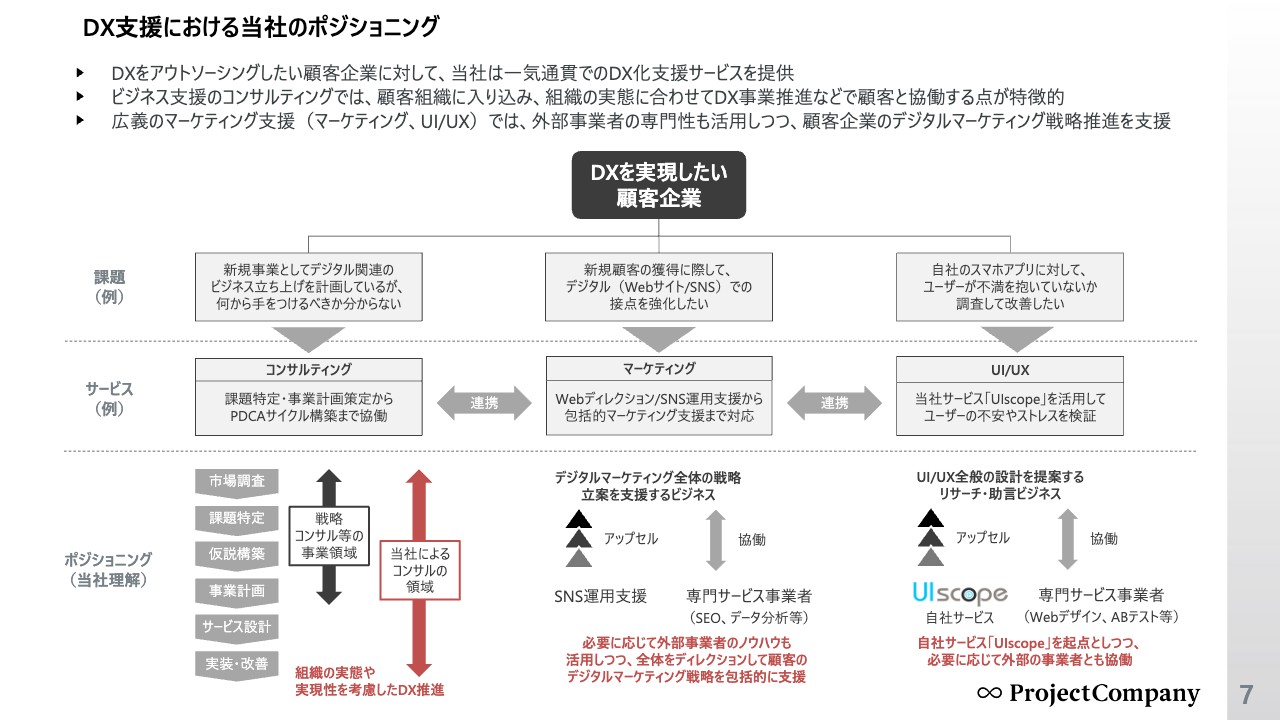

DX支援における当社のポジショニング

DX支援における当社のポジショニングについて、もう少し具体的にご説明します。当社がDXをアウトソーシングしたい顧客企業に対し、一気通貫でのDX化支援サービスを提供しているのはすでにご説明したとおりです。

各々のサービスについては、まずコンサルティングサービスでは、他社比較でより実行支援に近いところで顧客組織に入り込み、組織の実態に合わせてDX事業推進などで顧客と協働しながら、その過程においてPDCAを回して柔軟に対応していくという特徴があります。

また、マーケティングサービス、UI/UXサービスを含む広義のマーケティング支援では、SNS運用支援や「UIscope」という特定の強みを持ちつつ、それらで接点を持ったクライアントに対し、デジタルマーケティング戦略推進などを支援しています。

そして、繰り返しになりますが、この3サービスが相互に連携して一気通貫でサービス提供するのが、全社としての特徴ということです。

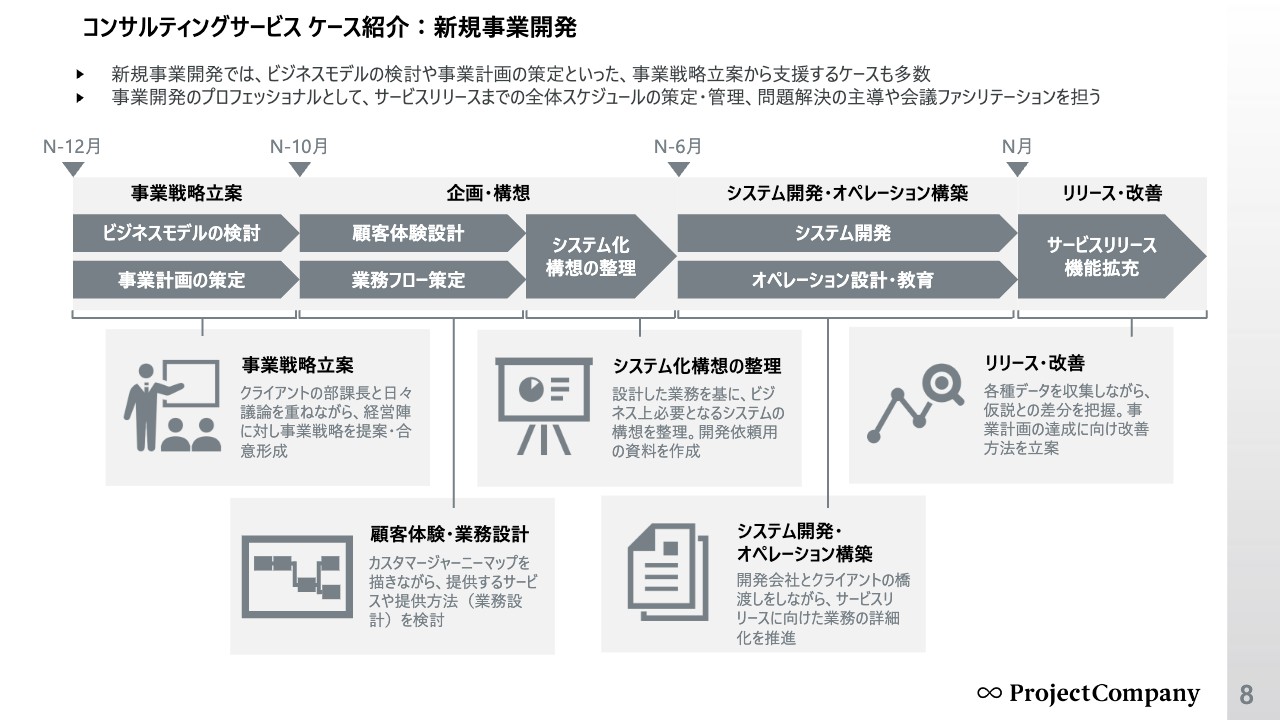

コンサルティングサービス ケース紹介:新規事業開発

それぞれのサービスの支援内容について、ケースに基づきご紹介します。まず、コンサルティングサービスの新規事業開発支援では、ビジネスモデルの検討や事業計画の策定といった事業戦略立案から支援を開始します。そして1年程度、場合によってはそれ以上の長期にわたり、事業開発のプロフェッショナルとして、全体スケジュールの策定・管理、問題解決の主導、会議ファシリテーションなどを担うケースが多くあります。

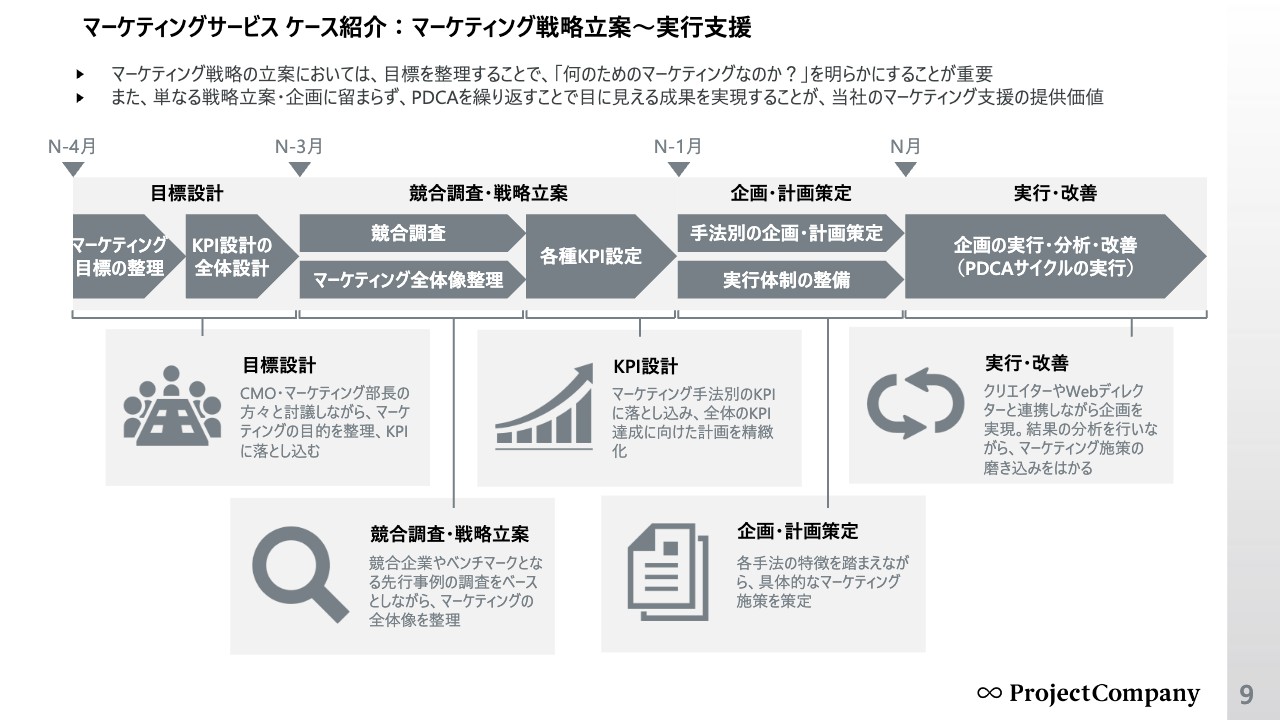

マーケティングサービス ケース紹介:マーケティング戦略立案~実行支援

当社のマーケティング支援の提供価値は、マーケティング戦略の立案から実行支援を担う場合に、まず「なんのためのマーケティングなのか?」を明らかにして目標を整理した上で、単なる戦略立案にとどまらず、実行段階でPDCAを繰り返すことで目に見える成果を実現することです。

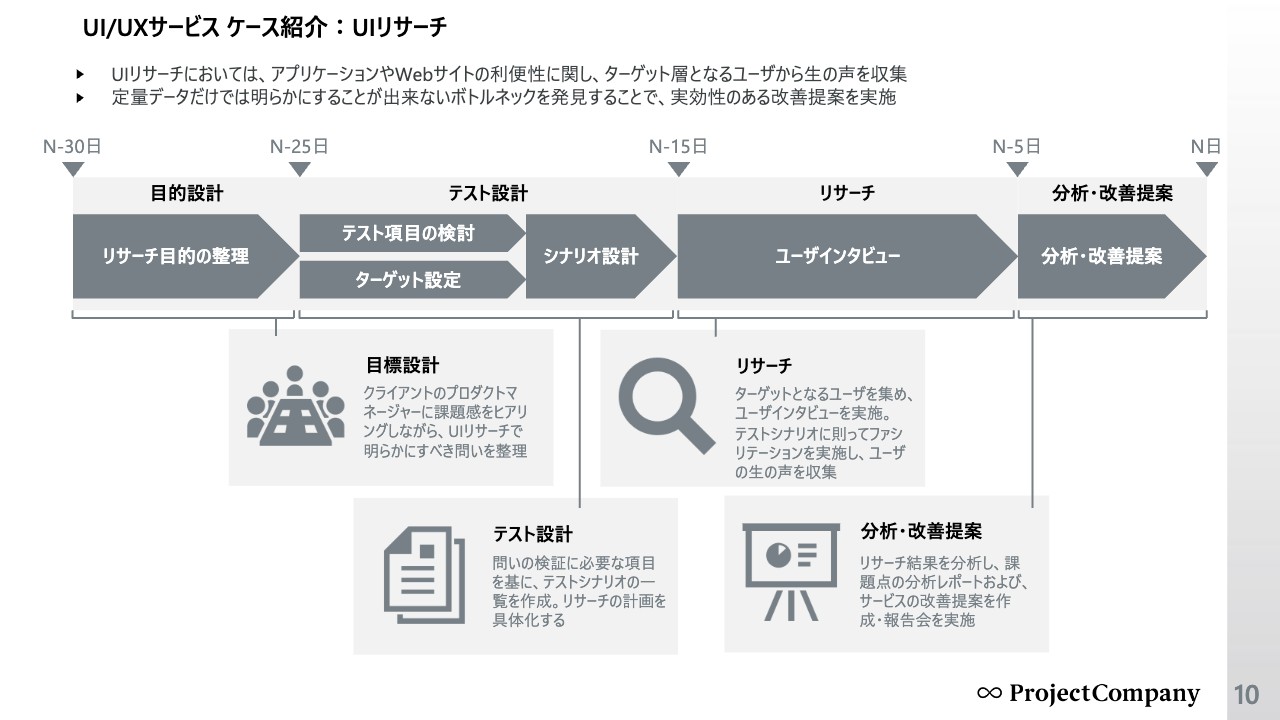

UI/UXサービス ケース紹介:UIリサーチ

最後に、「UIscope」を用いたUIリサーチにおいては、アプリケーションやWebサイトの利便性に関し、ターゲット層となるユーザからの生の声を収集することで、定量データだけでは明らかにできないボトルネックを発見して、実効性のある改善提案を実施しています。

なお、ここでご紹介した支援内容はあくまで一例であり、実際にはクライアントのご要望に合わせてさまざまなスタイルで顧客のDXを支援しています。

大手企業中心のクライアント

当社のクライアントの属性ですが、全体の約60パーセントが売上規模100億円以上の大手企業であり、これらの企業群からの売上が、売上高全体の約80パーセントを占める構成となっています。

スライド右側に取引実績を記載しているとおり、IT通信、金融などをはじめ、特定の業界に偏らず、幅広く業界主要企業と取引をしています。

ここからは、専務の松村よりご説明します。

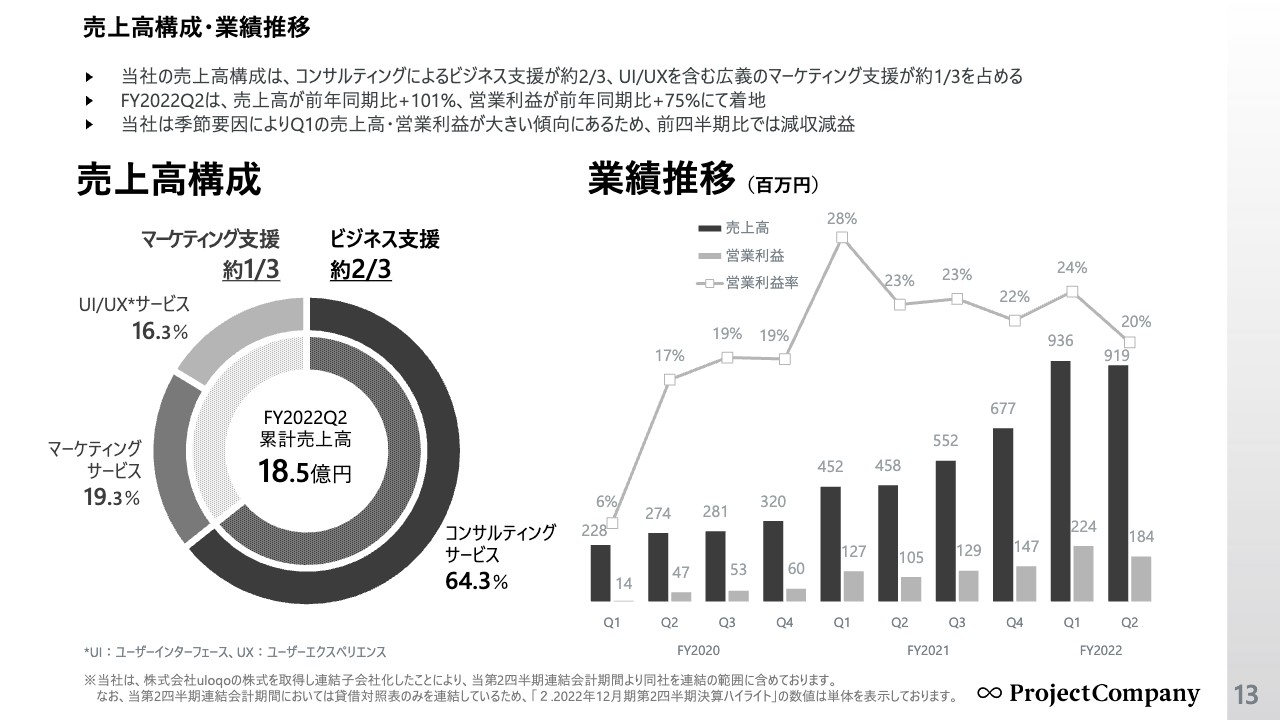

売上高構成・業績推移

松村諒氏(以下、松村):まず、スライド左側の、2022年第2四半期累計期間の売上高のサービス別構成のグラフに記載したとおり、コンサルティングによるビジネス支援が約3分の2、UI/UXを含む広義のマーケティング支援が約3分の1を占めています。

また、四半期ごとの業績については、2022年度第2四半期は、売上高が前年同期比プラス101パーセント、営業利益が前年同期比プラス75パーセントと、大きく事業を成長させることができました。

なお、当社では第1四半期に主要なクライアントが決算期末を迎え、予算消化案件を多く受注するという季節要因があるため、前四半期比では売上高・営業利益ともに減少となっています。

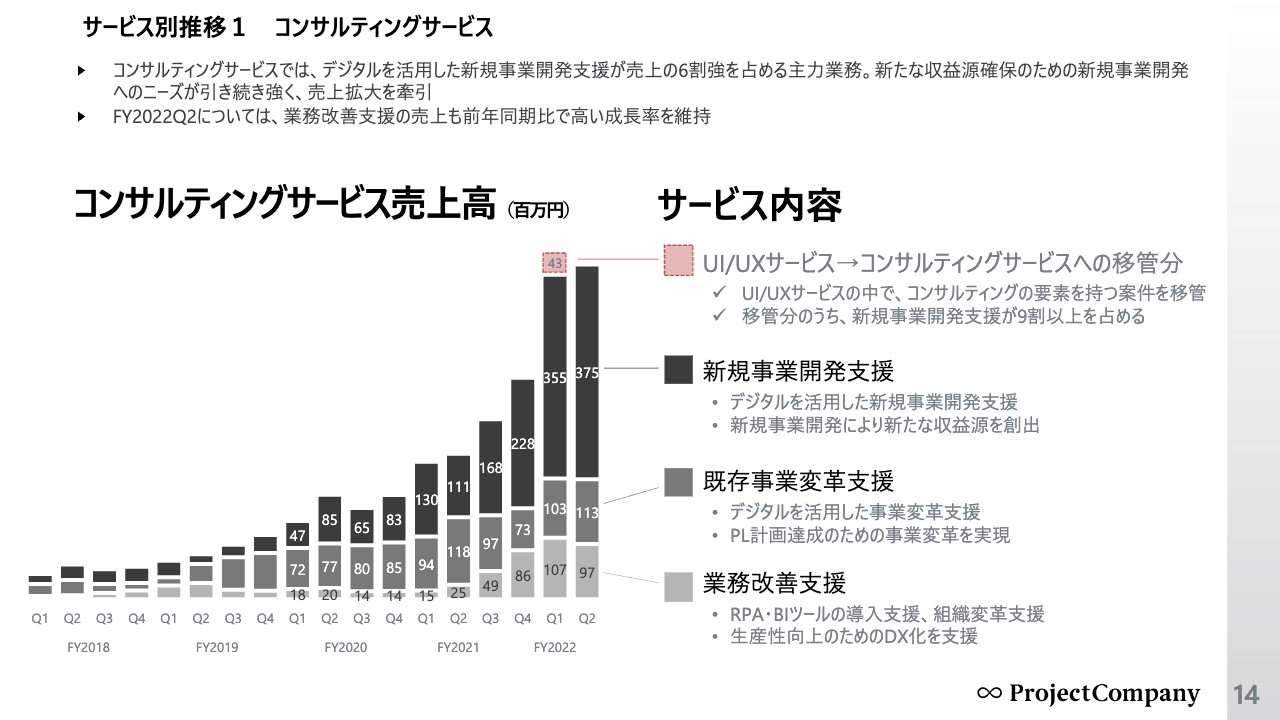

サービス別推移1 コンサルティングサービス

続いて、サービス別の売上高の推移についてです。コンサルティングサービスでは、デジタルを活用した新規事業開発支援が売上の6割強を占める主力業務であり、この状況が継続しています。新たな収益源確保のための新規事業開発のニーズが引き続き強く、当社の売上拡大を牽引している状況です。

また、全体に占める比率は小さいものの、業務改善支援の売上高も前年同期比で高い成長率を維持することができています。

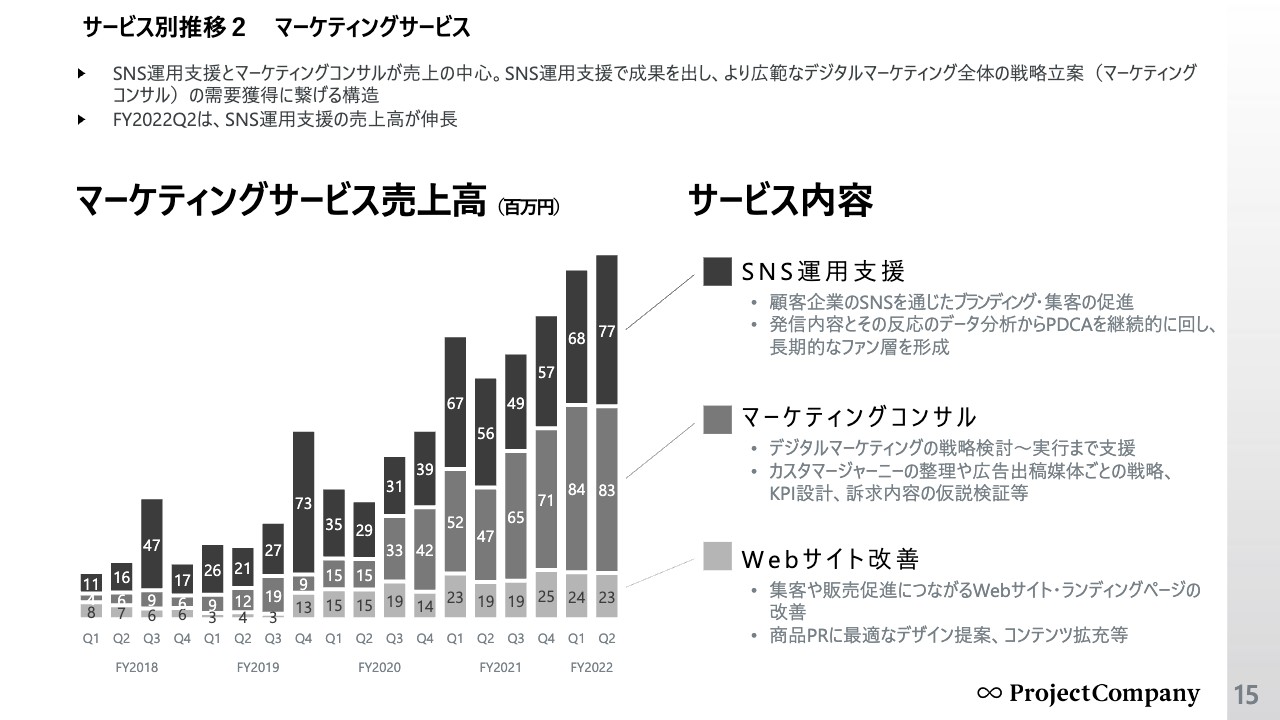

サービス別推移2 マーケティングサービス

続いて、マーケティングサービスです。SNS運用支援とマーケティングコンサルが売上の中心となっており、SNS運用支援で成果を出し、より広範なデジタルマーケティングの戦略立案などにつなげていく構造です。コンサルティングサービスに比べると年次での伸びは緩やかではありますが、第2四半期についても着実に売上高が伸びている状況です。

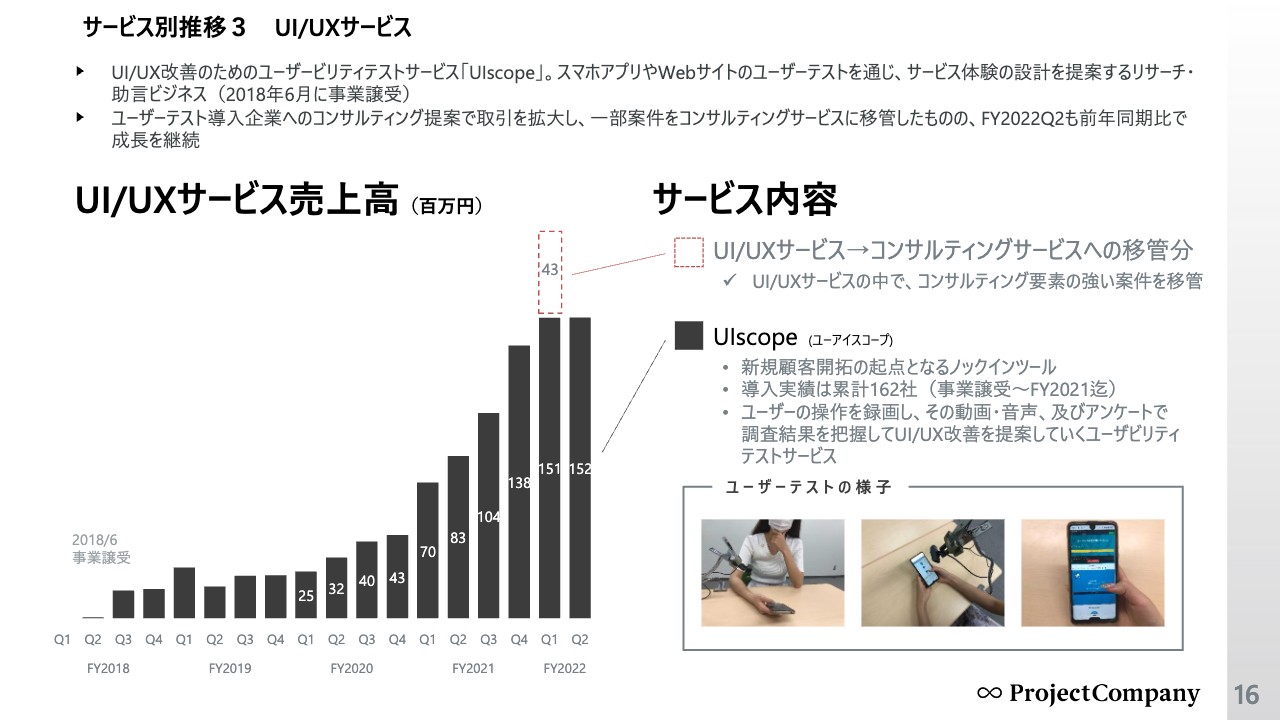

サービス別推移3 UI/UXサービス

最後は、UI/UXサービスです。こちらは、UI/UX改善のためのユーザビリティテストサービスである「UIscope」の運営だけでなく、ユーザーテストを導入いただいた企業に対し、コンサルティング提案をすることで、売上を拡大しています。

年度初に一部案件をコンサルティングサービスに移管していますが、「UI/UXサービスでコンサルティングは行いません」ということではありません。あくまで、コンサル要素が強くなりすぎた案件を移管したということですので、このUI/UXサービス内で、リサーチとコンサルの両方を運営していくという構造は引き続き変わりません。

また、移管分を差し引いても全体としては成長基調にある中で、第2四半期については全社の業績と同じく、第1四半期並みの売上高となりました。

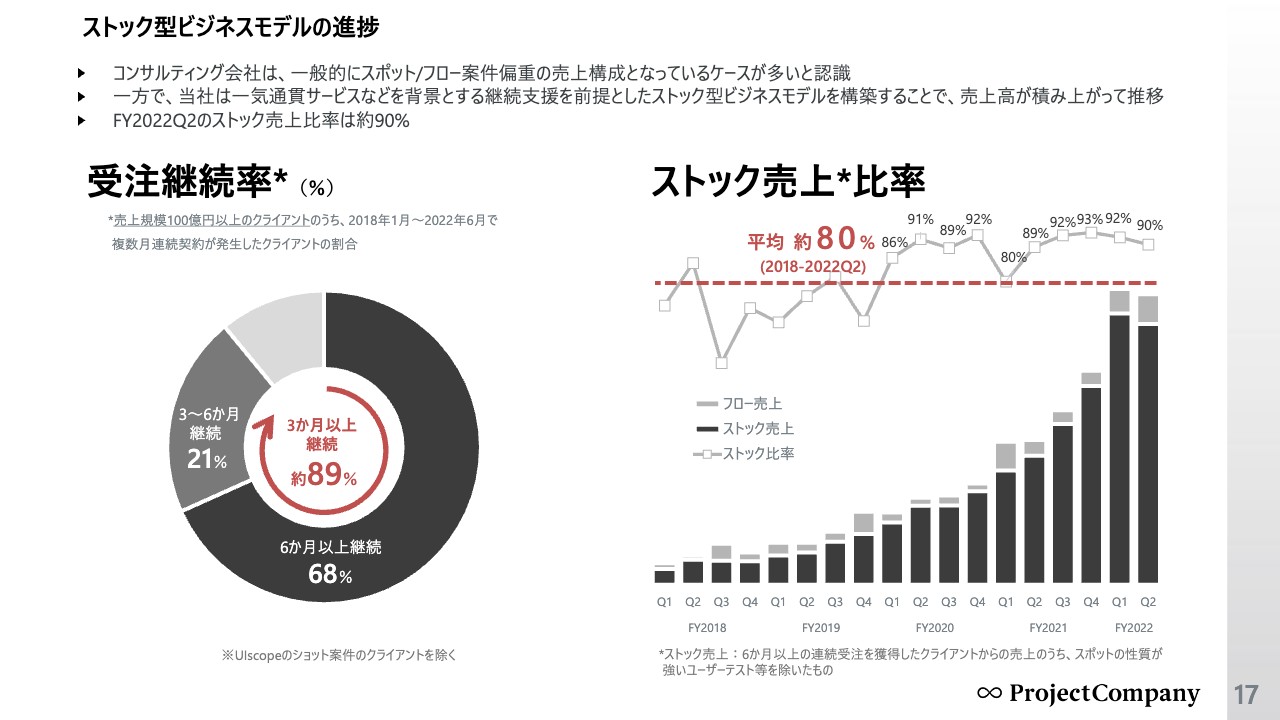

ストック型ビジネスモデルの進捗

売上高が好調に伸びてきていますが、この好調な業績の背景の1つが、ストック型のビジネスモデルによる売上高の積み上がりです。コンサルティング会社は、一般的にはスポット案件中心の売上構成になっていると認識していますが、当社は一気通貫サービスなどを背景に、継続支援を前提とした、ストック型ビジネスモデルを構築することに成功してきていますので、売上高が年々積み上がって推移しています。

なお、2022年第2四半期のストック売上比率は約90パーセントとなりました。

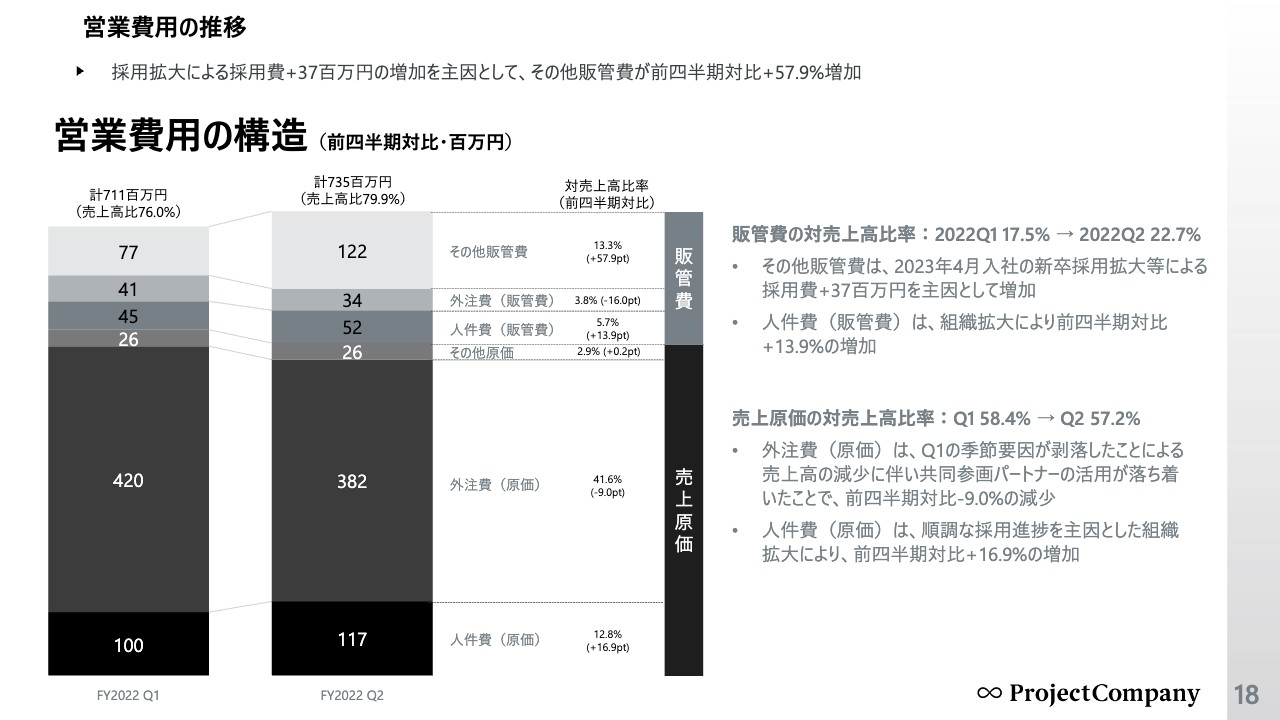

営業費用の推移

ここまで売上についてお話ししましたが、費用面についてもご説明します。第2四半期は、従業員数が順調に伸びてきているため、前四半期比で人件費が増加した一方、共同参画パートナーの活用が一段落したことで、売上原価の外注費はわずかながら減少しています。

また、販管費については、2023年4月入社の、新卒社員向けのエージェントフィーなどを中心に、採用費が3,700万円増加したことで、これが販管費の伸びにつながり、販管費の対売上高比率が増加しています。

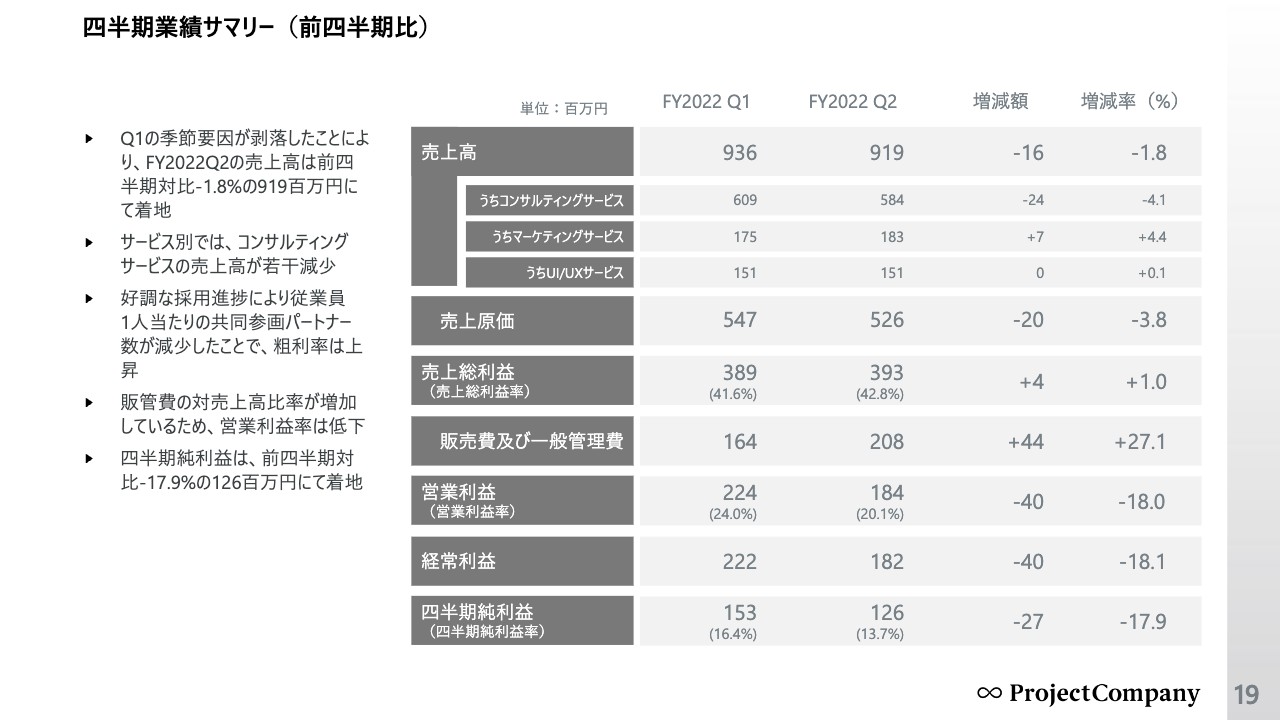

四半期業績サマリー(前四半期比)

これらを踏まえた、2022年度12月期第2四半期の業績のサマリーについてご説明します。まず、前四半期比では売上高が微減となった一方で、採用の進捗が順調だったため、従業員数に対するパートナー数の比率が低下したことから、粗利率は上昇しています。一方、採用費の増加を主因として、販管費率が上昇したことを受け、営業利益率は前四半期比で低下となっています。

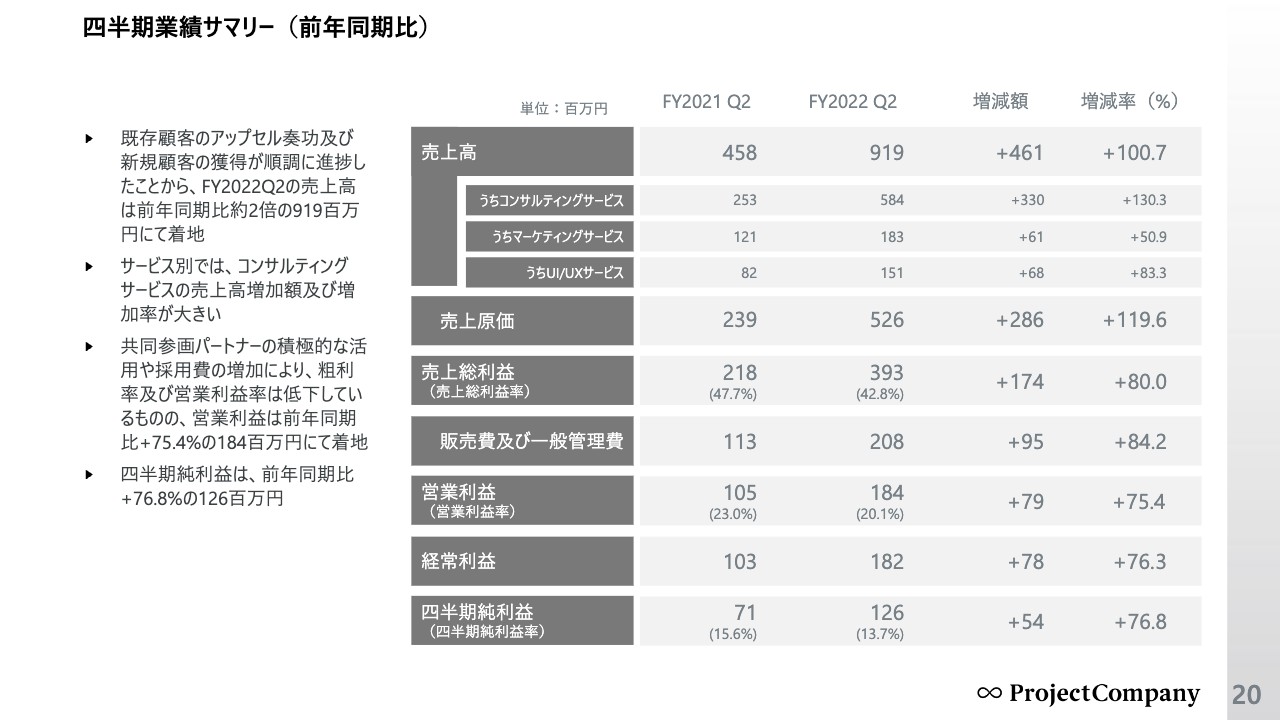

四半期業績サマリー(前年同期比)

同じ第2四半期業績の前年との比較になります。既存顧客のアップセル奏功、および新規の顧客獲得が順調に進捗したことから、売上・利益はそれぞれ大きく伸びています。なお、昨年度の後半から拡大したパートナー活用により、前年比では、従業員数に対するパートナー数の比率も上昇しています。これに加え、積極的な採用活動のための採用費の増加などにより、利益率は低下しています。

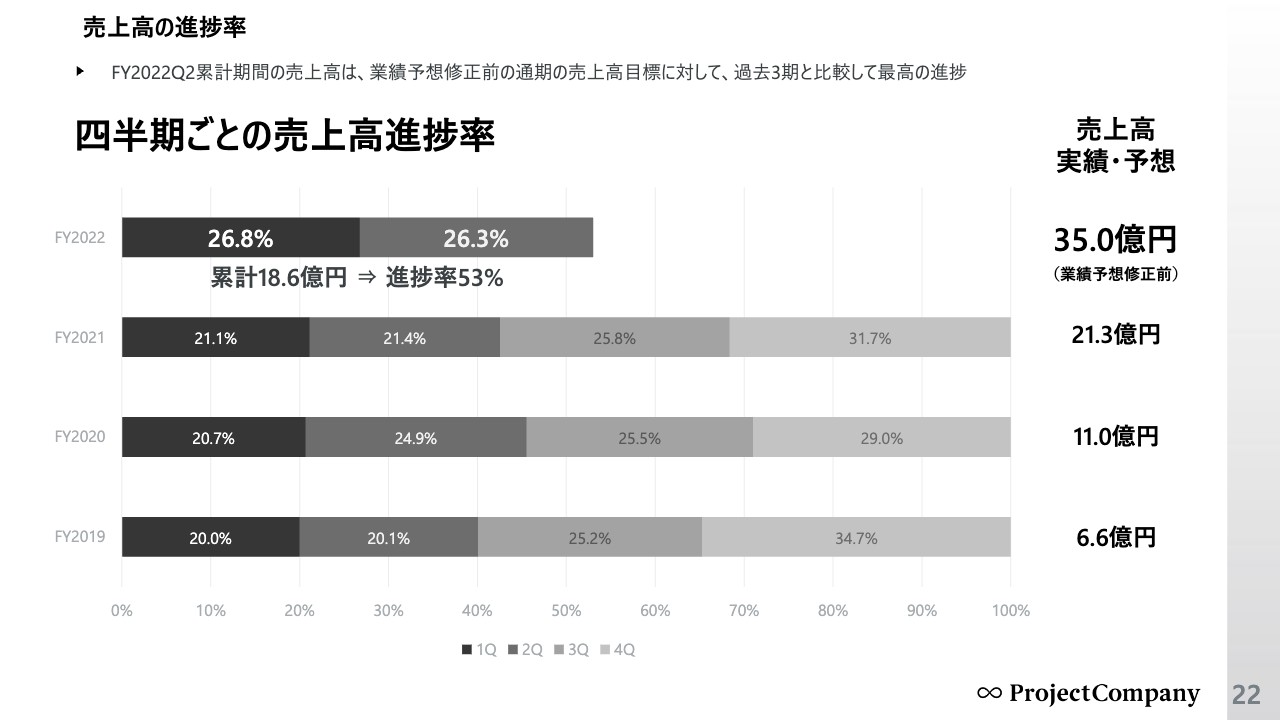

売上高の進捗率

続いて、業績予想の修正についてです。まず、修正前の業績予想に対する売上進捗率を、過去と比較してグラフに記載しています。過去3期の推移について、第1四半期の売上高が季節要因によって強く出て、第2四半期はその季節性要因が剥落していったん伸びが落ち着き、第3四半期、第4四半期と再び成長が加速するという具合に、おおむね推移しています。

第2四半期までの進捗率は、これまでは40パーセントから45パーセント程度でした。そのような中で、今年度の、修正前の予想に対する第2四半期までの進捗率は53パーセントとなり、上期の進捗は、当初計画に対して非常に順調であったという状況です。

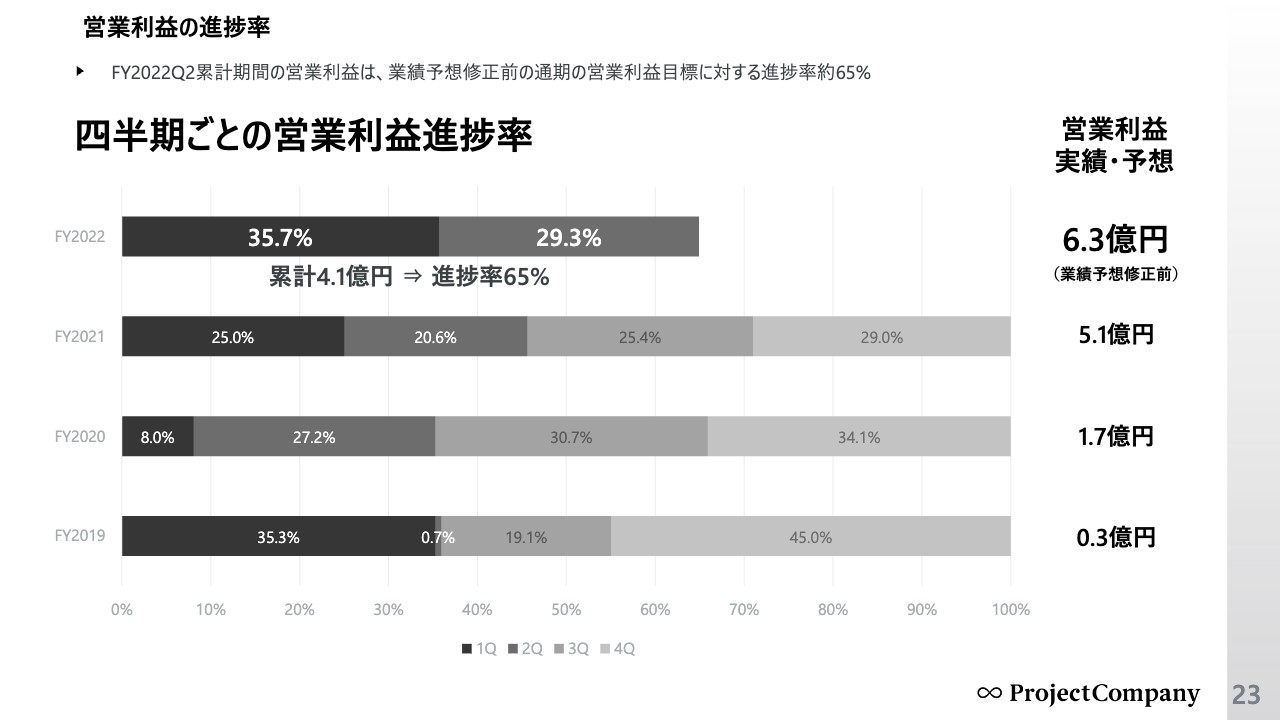

営業利益の進捗率

次は、同じく修正前の業績予想に対する営業利益の進捗率についてです。こちらも、第2四半期までの進捗率は約65パーセントで、過去3期と比較して最高の進捗率ということに加え、上期だけで通期業績目標の約3分の2まで進捗しているような状況でした。

通期業績予想の修正

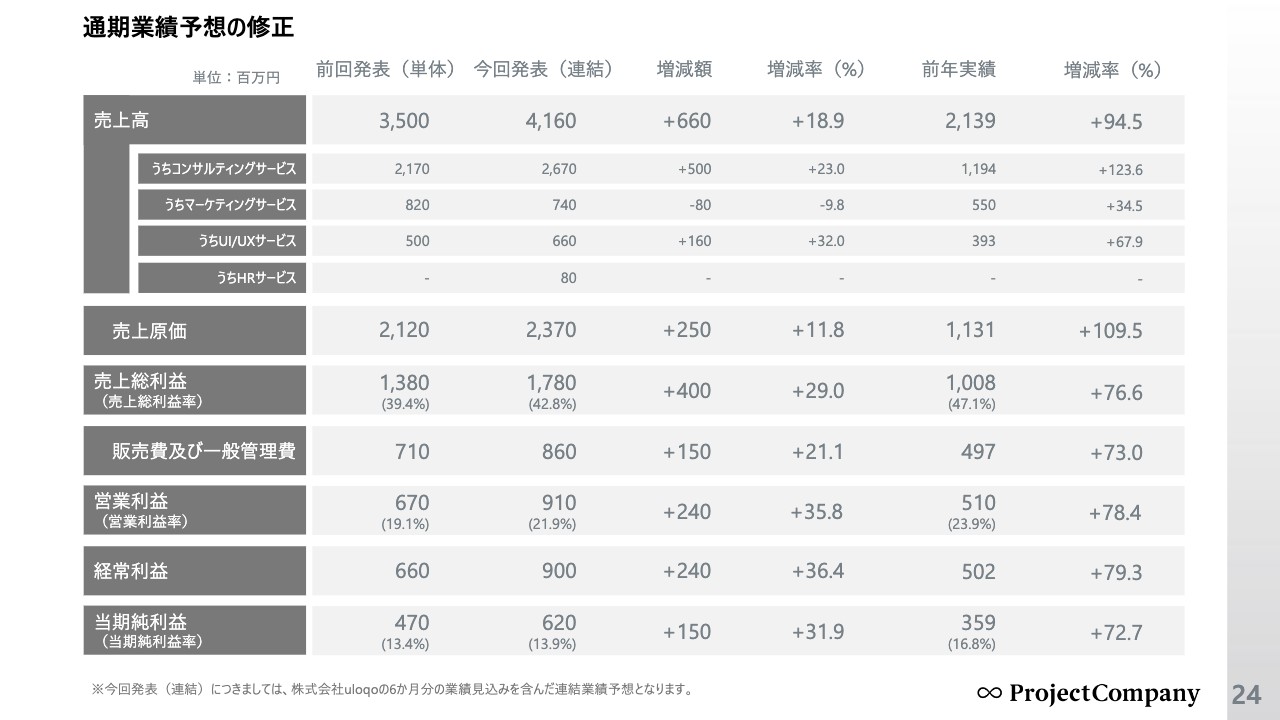

こうした状況を踏まえ、通期業績予想を上方修正したものが、スライドに記載した表になります。具体的には、売上高は35億円からプラス6億6,000万円の41億6,000万円に、営業利益は6億7,000万円からプラス2億4,000万円の9億1,000万円に、それぞれ上方修正しています。

なお、今回修正した業績予想については、これまでの順調な事業進捗に加え、4月にM&Aをしたuloqoの6ヶ月分の業績見込みを含んだ、連結での業績予想となっています。

中期展望

続いて、中期の成長戦略とその進捗状況についてお伝えします。創業以来、国内大企業のDX実現支援を行ってきました。それにより蓄積してきたノウハウの形式知化を加速させ、サービス提供体制を質的・量的に拡大し、企業価値を向上させていくという、大きな目標について、またその下に記載した3つの戦略については、これまでと変更はありません。

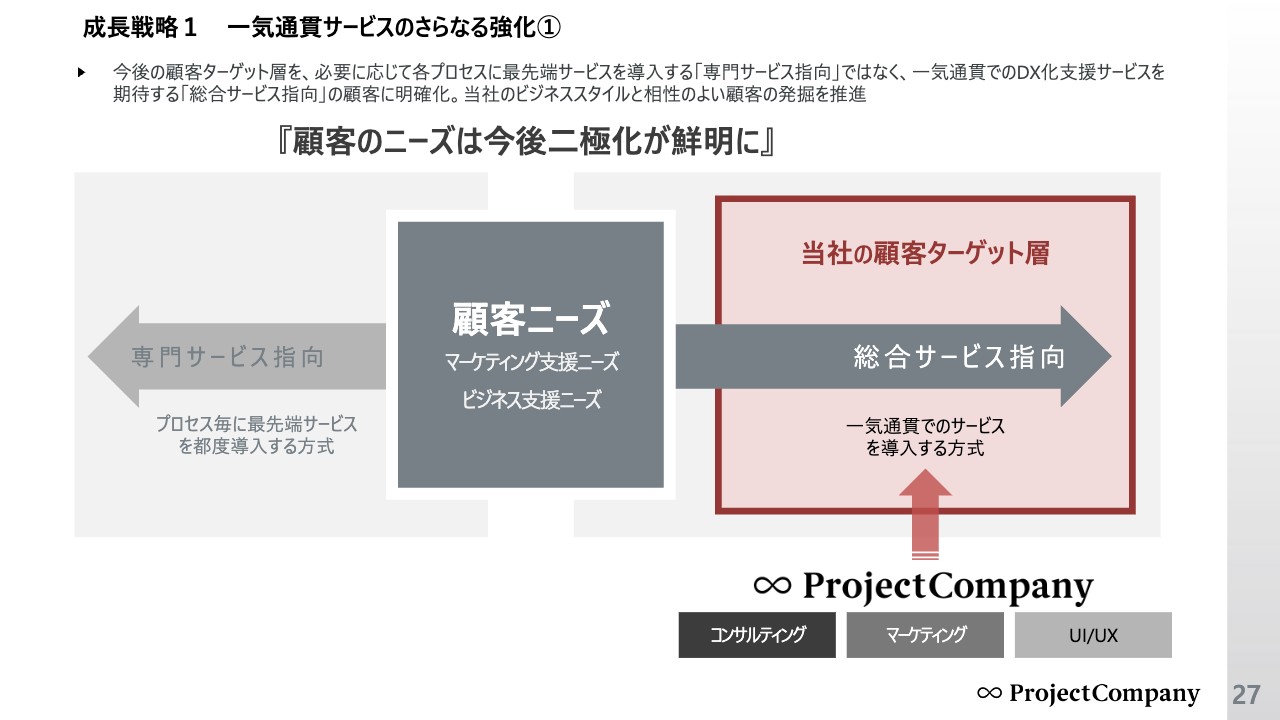

成長戦略1 一気通貫サービスのさらなる強化①

具体的にご説明します。戦略の1つ目が、一気通貫サービスのさらなる強化です。まずはその前提として、今後の顧客ターゲット層を、必要に応じて各プロセスに自身で最先端サービスを導入する「専門サービス指向」の顧客ではなく、一気通貫でのDX化支援サービスを期待する「総合サービス指向」の顧客に明確化します。

その上で、当社のビジネススタイルと相性のよい、「総合サービス指向」の顧客の発掘を推進し、それらの顧客に対し、一気通貫での支援をさらに強化していく方針です。

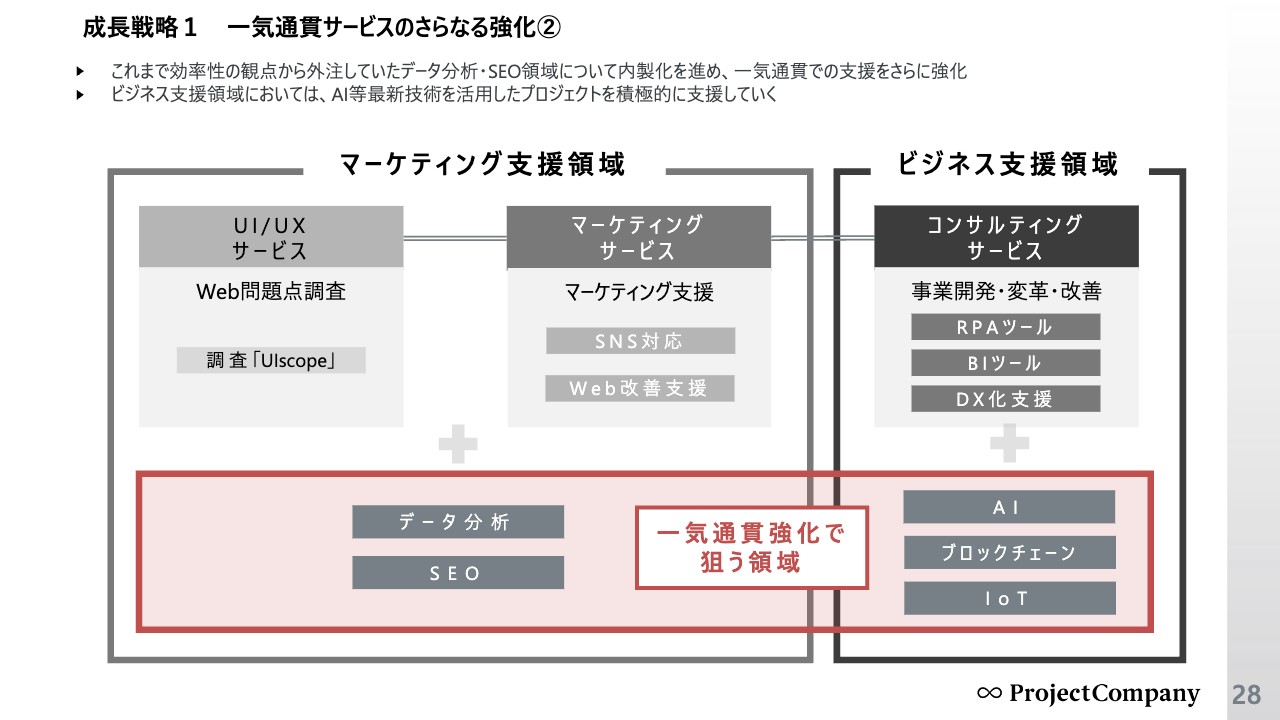

成長戦略1 一気通貫サービスのさらなる強化②

スライドには、AI、ブロックチェーン、IoTや、これまで外注していたデータ分析、SEOなどを記載していますが、強化すべき領域の射程は広く捉えています。具体例では、先ほどもお伝えしたuloqoという、HRソリューションのサービスを提供している会社を買収し、サービスラインナップの拡充などを行っています。

このように多様な案件経験を積み、AI、ブロックチェーン、IoTのノウハウなどをオーガニックに蓄積していくことや、M&Aの活用によって新たな事業領域に進出していくことなど、いずれも手段は問わず、DXという枠の中で事業領域拡大について広く検討していく方針です。

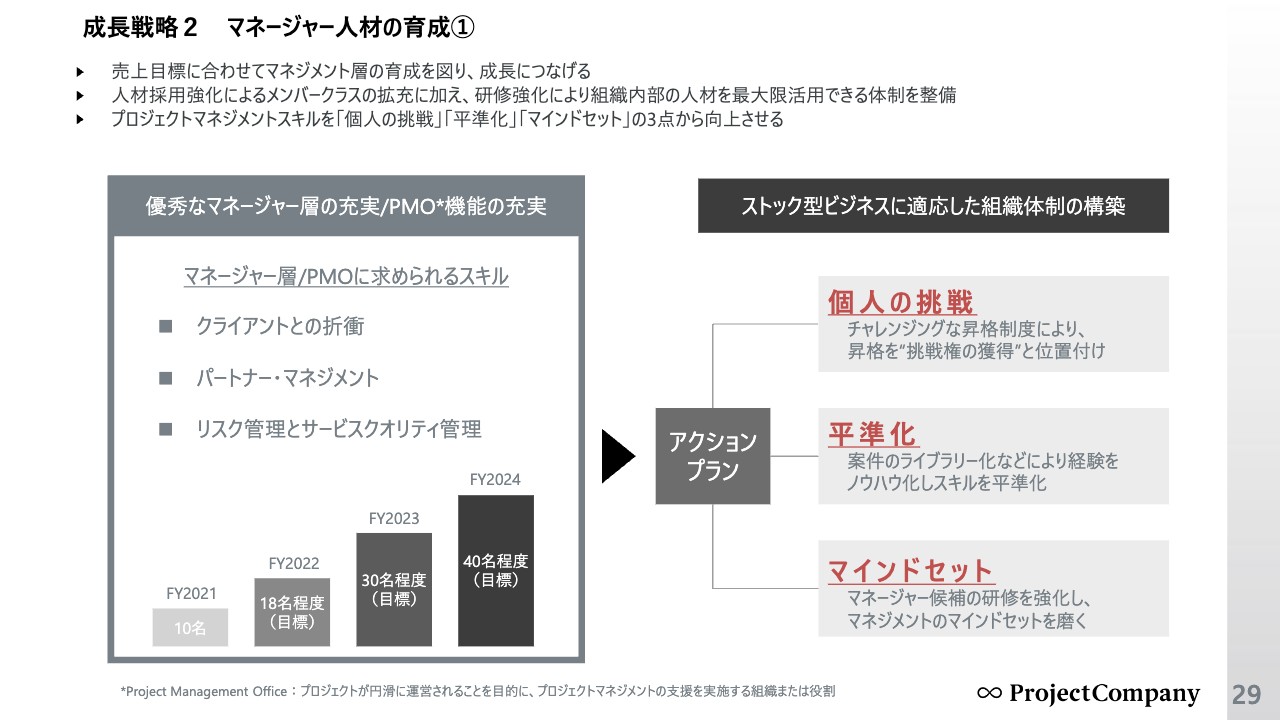

成長戦略2 マネージャー人材の育成①

成長戦略の2つ目が、マネージャー人材の育成です。当社の売上を伸ばしていく上で、営業活動を含むクライアントとの折衝から、メンバーや外部パートナーのマネジメント、案件の品質管理まで、広範な役割を担うマネージャー級の人材の育成を進めることが、非常に重要となっています。

人材採用の強化によって、マネージャーの候補となり得るメンバー級の人材を拡充することに加え、過去案件のライブラリー化や研修強化など、いわゆる育成の強化によって、組織内部の人材をマネージャーとして最大限活用できる体制を整備しました。今年度末に18名程度、来年度に30名程度、そして再来年度に40名程度のマネージャーを育成することが目標です。

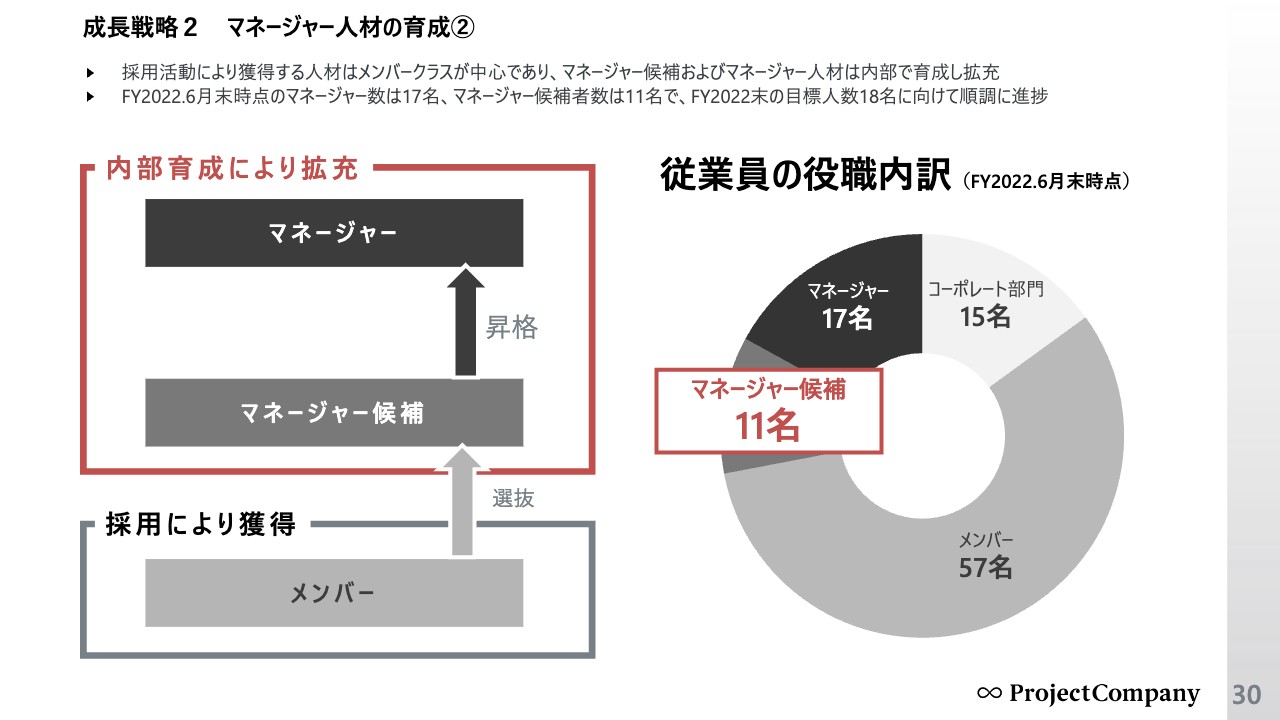

成長戦略2 マネージャー人材の育成②

当社では、マネージャーについては先ほどお伝えしたとおり、社内での育成を基本としていますので、採用活動により獲得する人材はポテンシャルを重視し、採用段階では特定のバックグラウンドを問わないことを基本としています。

これらの人材に、まずはメンバーとして入社していただき、成果を出したらマネージャー候補として選抜し、さらにマネージャーとして十分にやっていけると認められたら、四半期ごとの評価査定時にマネージャーに昇格させるという、チャレンジングな人事制度となっています。

この進捗状況については、スライド右側のグラフに記載しているように、6月末時点でのマネージャー数は17名に増加しています。それに加え、マネージャー候補も11名いるという状況ですので、先ほどお伝えした今年度末の目標人数である18名に向けて、順調に進捗しており、場合によっては超過達成も見込める状況となっています。

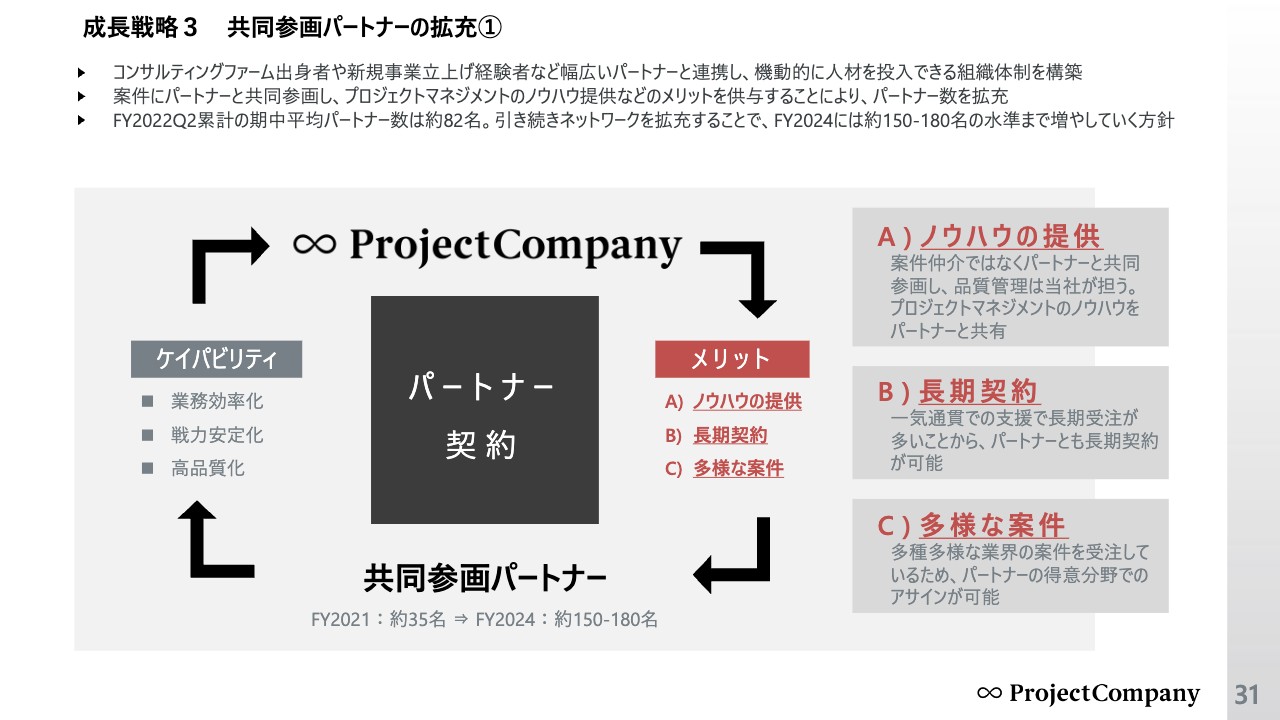

成長戦略3 共同参画パートナーの拡充①

成長戦略の3つ目が、共同参画パートナーのさらなる拡充です。当社は現在、すでにコンサルティングファーム出身者や新規事業立ち上げ経験者など、幅広いパートナーと連携し、クライアントの発注意向に応じて、機動的に人材を投入できる組織体制を構築しています。

また、パートナーに関しては、あくまで当社のマネージャーの下で、メンバークラスとして案件に参画していただくことを基本にしています。パートナー数については、中期的には、2024年に150名から180名の水準まで増やしていく方針です。

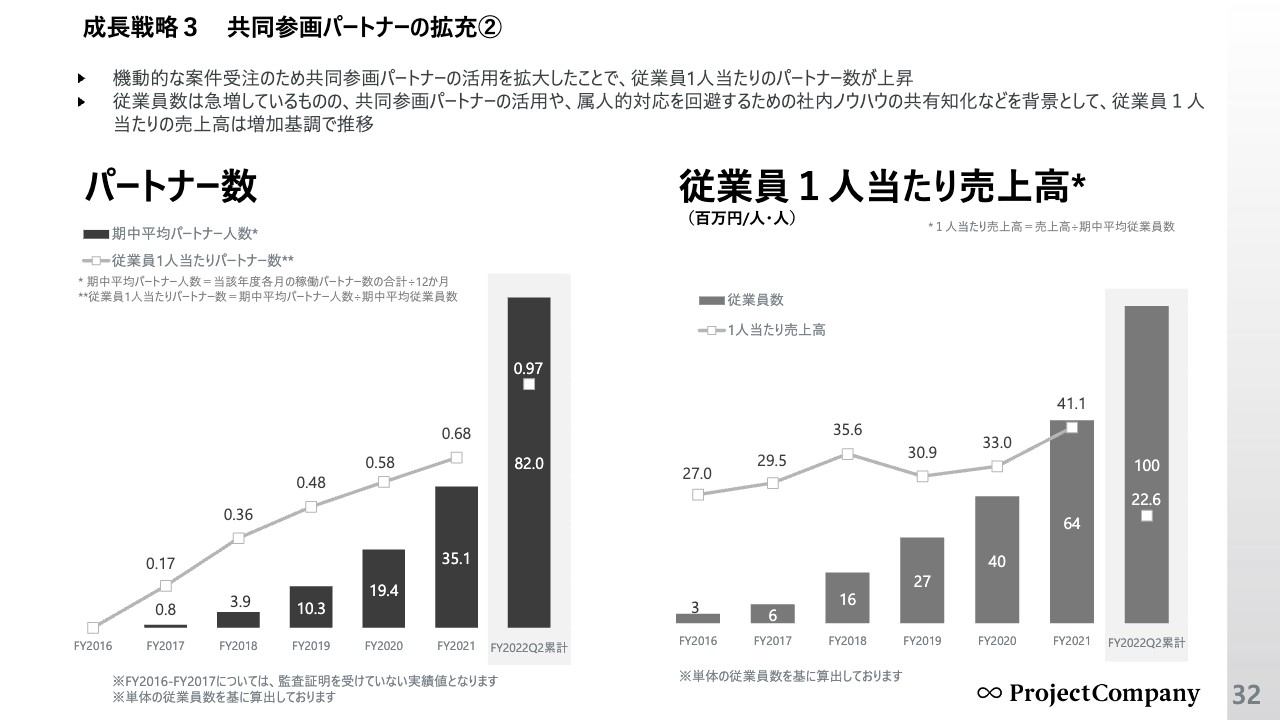

成長戦略3 共同参画パートナーの拡充②

パートナー数拡充の進捗状況について、第2四半期までの累計期間での平均稼働数が82名となっており、前年度後半から好調な案件引き合いに対応するために、積極的に共同参画パートナーを活用したことから、前年度平均比で大きく伸びている状況です。

なお、第1四半期は季節要因による追加受注の影響もあり、平均84名だったところ、第2四半期は従業員数の増加もあり、平均80名と若干落ち着いている状況で、この平均を取って、第2四半期累計期間は82名ということです。

また、共同参画パートナーの活用や、従業員一人ひとりのレベルアップ等によって、1人当たりの売上高についても増加基調で推移している状況です。

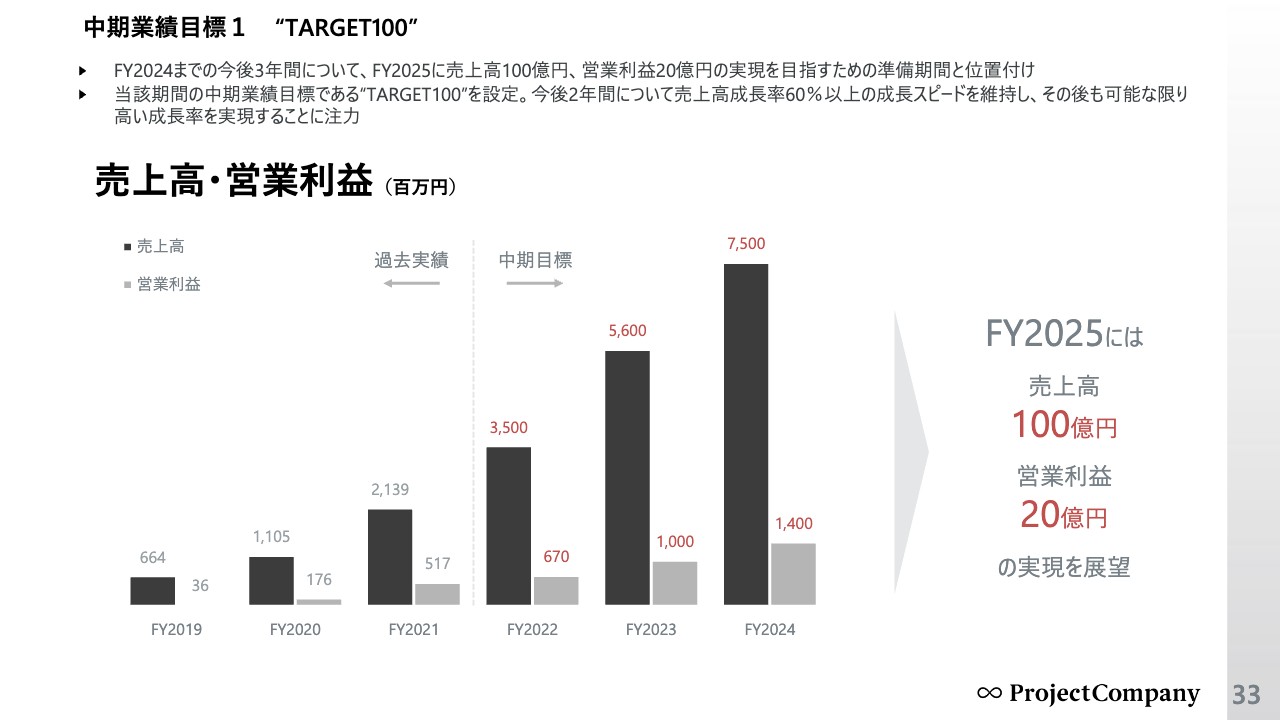

中期業績目標1 “TARGET100”

最後に、中期業績目標についてです。当社では、前年度末の決算発表時に、スライドに記載している「TARGET100」という中期の業績目標を発表しています。2024年度までの今後3年間について、2025年に売上高100億円、営業利益20億円の実現を目指すための準備期間と位置づけ、可能な限り高い成長率を実現していくことに注力する方針です。

今年度については、幸い、中期業績目標策定時の想定を上回る成長をしたため、業績予想の上方修正をしていますが、今後、中期的な時間軸では、まず中期業績目標の売上高・営業利益の数字を絶対に達成するという意識を強く持った上で、可能であれば超過達成も狙っていくという方針を想定しています。

私からは以上です。最後に土井に再びバトンを渡して、経営に関する方針についてご説明します。

経営理念

土井:経営の方針について、再び私からご説明します。当社のグループ経営理念は、「プロジェクト型社会の創出」です。まず、この経営理念に込められた思い、前提となる課題認識についてお話しします。

日本経済はバブル期以降、長らく停滞が続いており、世界のGDPランキングが2050年までに8位に下がるという予想もされるなど、このままでは衰退の一途をたどることが危惧されています。これは、日本のシステムが、情報産業への転換が進む前である工業資本主義を前提とした人材の育成にとらわれていることに起因すると考えています。

工業資本主義社会では、安全な車や、細かい技術やハイテクな製品など、スペックの高いものを作れることが勝ち筋であり、工場で決められた作業をする人、言われたとおりにきちんと仕事をする人が「よい人材」として評価されていました。

しかし今、世界は工業資本主義社会から情報資本主義社会へ転換しており、求められる人材の質も、言われたとおりにきちんと行う「タスク型」の人材から、自らの力でプロジェクトを推進できる「プロジェクト型」人材に変わってきています。

アメリカでは実際に、GAFAのような、1つのプロジェクトから社会を変える企業がたくさん生まれてきていますが、残念ながら日本はそのようにはなっていません。それは産業構造ではなく、より前提となるレイヤー、人材の質や考え方が「タスク型」であるからイノベーションが起きないのであり、「タスク型」のまま「さあ、イノベーションを起こしましょう」と言っても、起きるわけがありません。

私たちは、日本企業が旧来型の縦割り・上意下達の「タスク型」の組織構造を脱却し、自らの力でプロジェクトを推進できる人材がミッションに基づいて有機的に結びつき、目的に向かってチームとして結集する「プロジェクト型」の体制に変革していくことこそ、日本経済、ひいては日本社会が活力を取り戻す唯一の手段だと考えています。

私たちは、こうした課題認識の下、「プロジェクト型社会の創出」という経営理念に基づき、一丸となってビジネスを展開していきます。

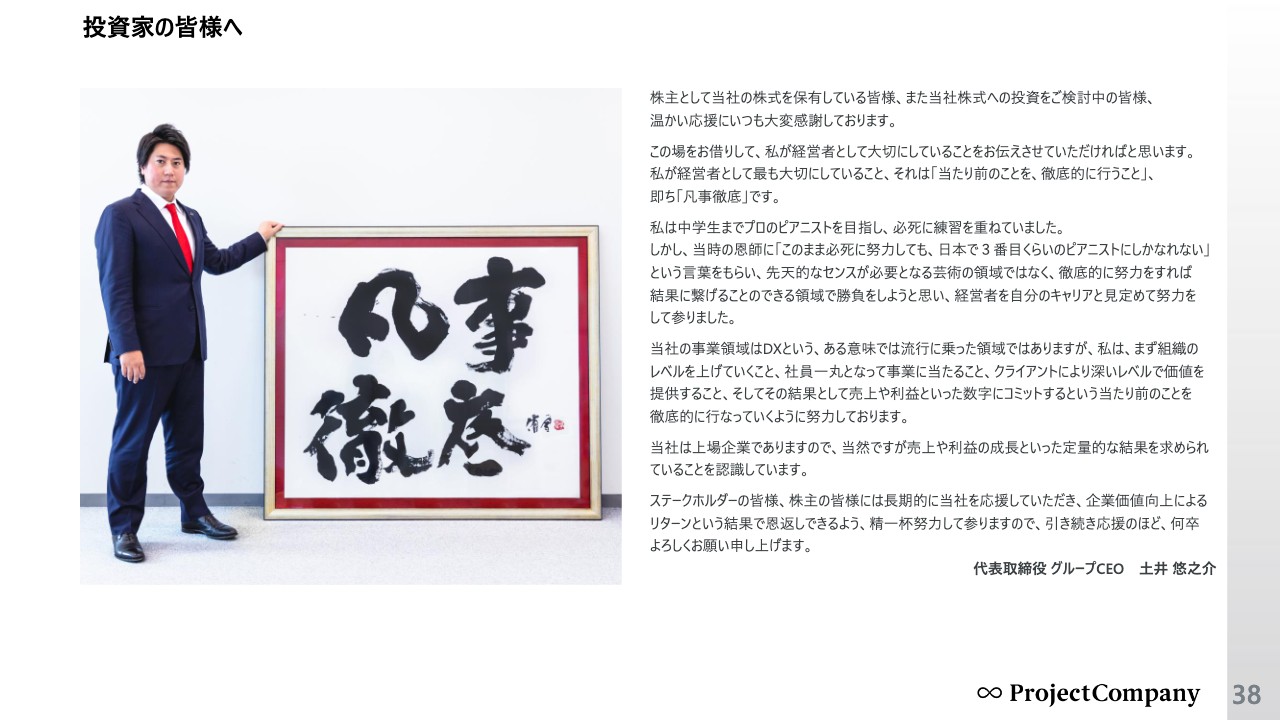

投資家の皆様へ

続いて、私が会社経営をする上で大切にしていることについてお話しします。私が経営者としてもっとも大切にしていることは、「当たり前のことを、徹底的に行うこと」、すなわち「凡事徹底」です。

当社の事業領域はDXという、ある意味では流行に乗った領域ではありますが、私は、まず組織のレベルを上げていくこと、社員一丸となって事業にあたること、より深いレベルでクライアントに価値を提供し、その結果として、売上や利益といった数字にコミットする、という当たり前のことを徹底的に行っていくよう努力しています。

当社は上場企業ですので、当然ですが、売上や利益の成長といった定量的な結果を求められていることを認識しています。株主のみなさまには、長期的に当社を応援していただき、企業価値向上によるリターンという結果で恩返しできるよう、精一杯努力していきますので、引き続き応援のほど、よろしくお願いします。

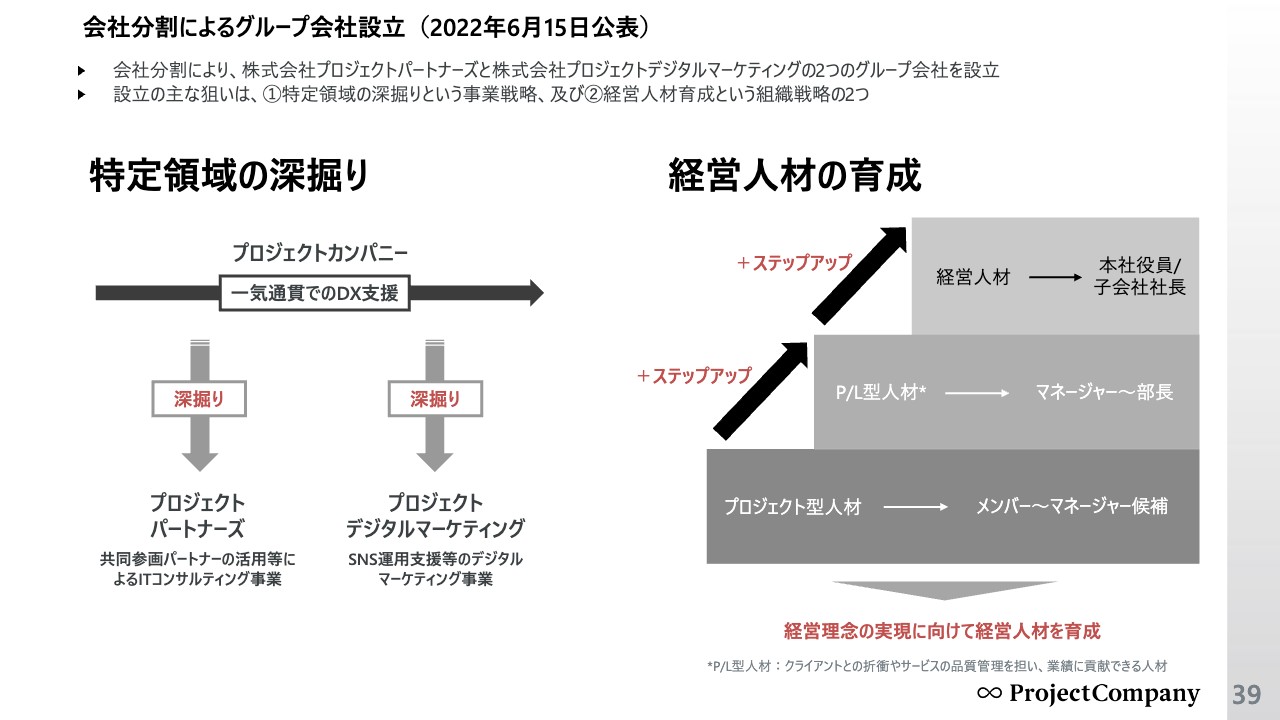

会社分割によるグループ会社設立(2022年6月15日公表)

経営理念の実現に向けた取り組みについて、2点ご紹介します。まず、スライド左側でご紹介しているのは、6月に公表して7月1日に実施した、会社分割によるプロジェクトパートナーズとプロジェクトデジタルマーケティングの2つのグループ会社設立です。

これら2社の設立目的ですが、プロジェクトカンパニーによる一気通貫型のDX支援は維持しつつ、プロジェクトパートナーズのITコンサルと、プロジェクトデジタルマーケティングのSNS運用支援という特定領域をいっそう深掘りする事業戦略上の狙いがあります。それに加え、社内の人材に子会社代表を任せることにより経営人材を育成していくといった、組織戦略上の狙いがあります。

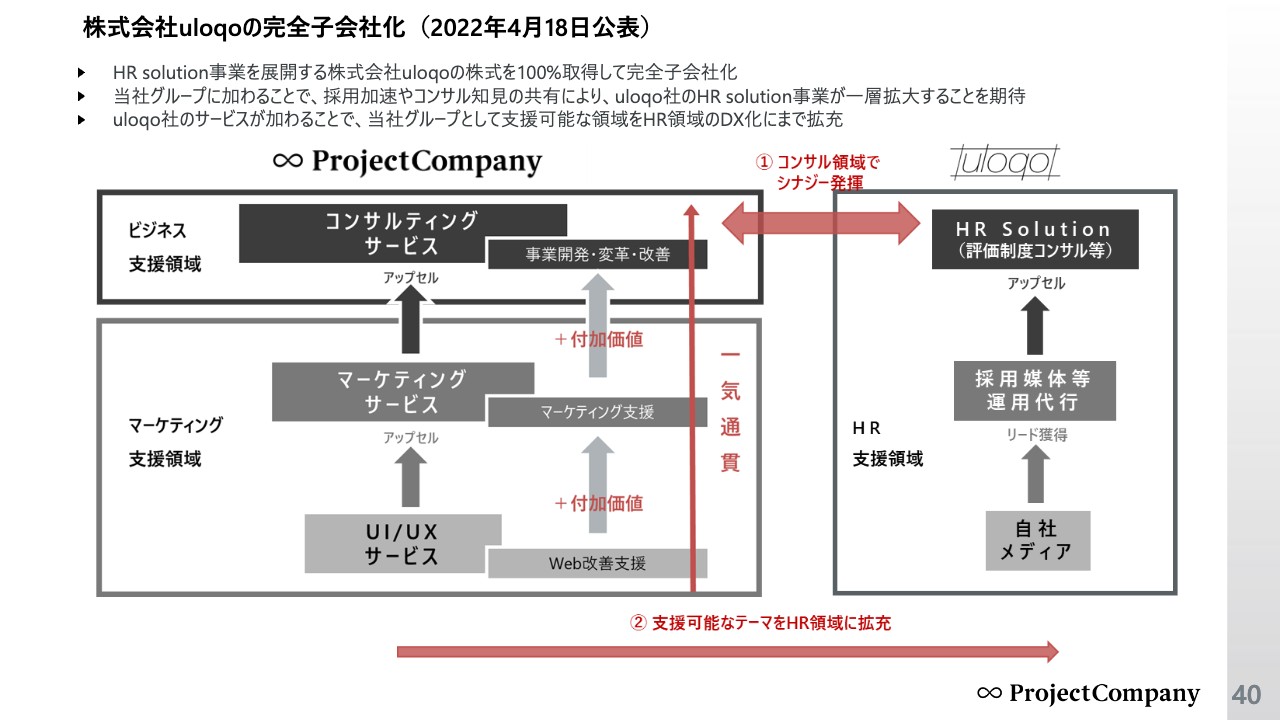

株式会社uloqoの完全子会社化(2022年4月18日公表)

2点目が、4月に公表した株式会社uloqoの子会社化です。HR solution事業を展開するuloqoが当社グループに加わることで、uloqoにおける人材採用の加速や当社からのコンサル知見の共有により、uloqoの事業がいっそう拡大することを期待しています。また、当社としては、uloqoのサービスが加わることで、支援可能な領域をHR領域のDX化にまで拡充することを目指しています。

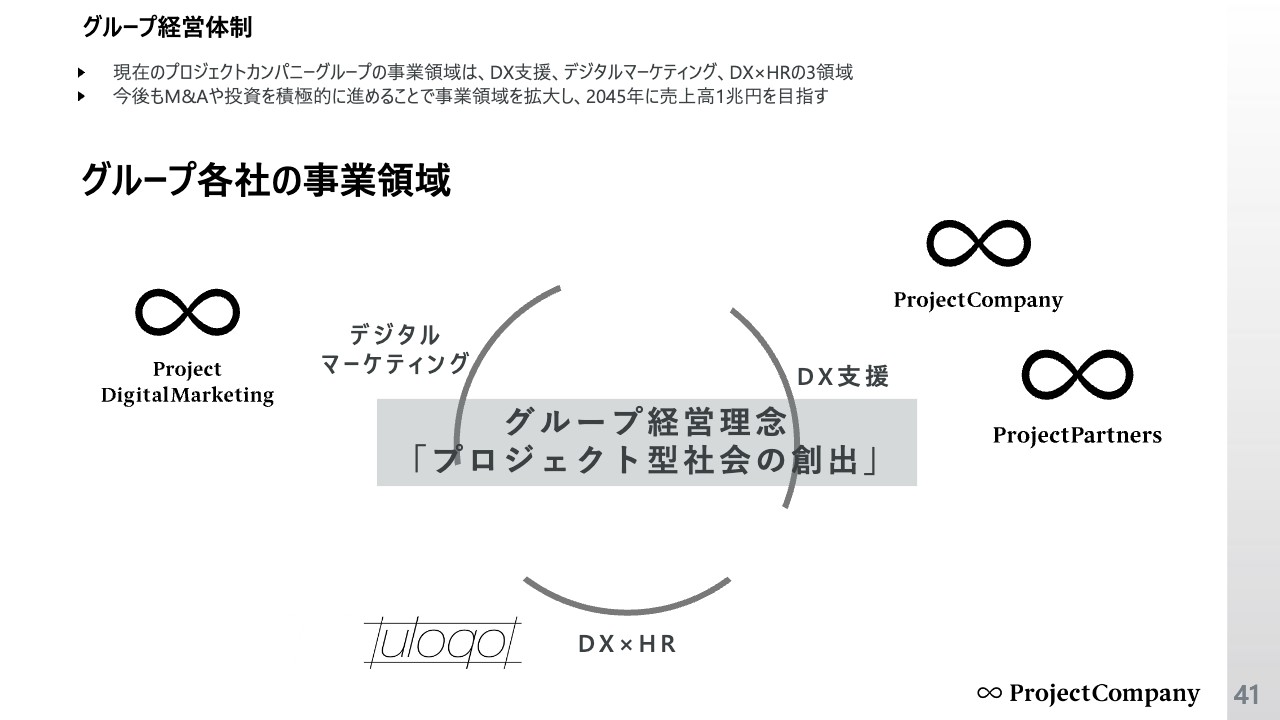

グループ経営体制

これらの取り組みの結果、現在のプロジェクトカンパニーグループの事業領域は、「DX支援」「デジタルマーケティング」「DX×HR」の3領域となりました。今後も既存事業の成長にコミットすることは当然として、M&Aや投資も積極的に進めることで事業領域を拡大し、2045年に売上高1兆円企業となることを目指して経営に邁進していきたいと思いますので、今後とも何卒よろしくお願い申し上げます。

本日のご説明は以上となります。この後、質疑応答に移らせていただきたいと思います。ご清聴ありがとうございました。

質疑応答:人材獲得競争への対策について

司会者:「DXの需要に対して、人材不足から来る獲得競争やインフレなどの要因で人件費が高まっていると思います。それに対してどのような対策を行っていますか? 具体的には、人件費を吸収して目標とする利益率を維持できるのか、他社に対してよい人材を獲得できているのかを教えてください。また、育った人材ができるだけ他社へ転職しない施策がありますか?」というご質問です。

土井:まず当社の育成の戦略についてご説明します。我々は、未経験の人材を中心に獲得して時間をかけて丁寧に育成していくことを採用の基本戦略としています。人材獲得の競争の激化は、比較的経験を持った人材、コンサルティングのマネージャー人材、そのポテンシャルがある人材などで起こっています。したがって、ポジションが分けられており、人材獲得競争が激化している中でも順調に採用ができている状況だと思っています。

また、当社で成果を出していくことができる人材へと中長期的に育成していく中で、待遇面は格段に上がっていきます。成果が出れば、どんどん新しいチャレンジができ、役職も上がっていき、給与も上がっていく構造になっています。したがって、比較的モチベーション高く、長く働ける構造になっているのではないかと自負しています。

質疑応答:採用の選考基準について

司会者:「採用について、御社ではどのような人材を採用していますか?」というご質問です。

土井:我々はグループの経営理念として、大きなビジョン「プロジェクト型社会の創出」を掲げています。また、そのビジョンに向けて、2045年に売上高1兆円の企業になるというかなり壮大な目標を掲げ、必ず達成しようという強い気持ちを持っています。

したがって、採用プロセスの中で見極めているのは、まず、そのようなビジョンに共感してくれているかどうかです。そして、その中で自分がしっかりと成長して、そのビジョンに少しでも貢献できる人材、もしくはそのビジョンを引っ張っていける人材になるということを、自分の中にしっかりと落とし込めているかどうかです。

全員がDXコンサルタントとしてお客さまに向き合うというのはなかなか難しいことであるため、ベースのスキルセットももちろん見ていますが、そのようなビジョンへの共感、自分の成長意欲、そしてそこに対する熱意をしっかりと感じられるかどうかが、一番大事な選考基準です。

質疑応答:DX領域のレッドオーシャン化について

司会者:「現時点で上場企業でもDX企業が多数あり、競合他社は日に日に増えていくと思います。今後レッドオーシャン化して、仕事の奪い合いが起こる心配はありませんか?」というご質問です。

土井:DX領域やコンサルティング領域のプレイヤーが増えているのは事実ですので、いろいろな会社がその領域に勝負してきていると思います。ただ、我々が現場のお客さまに向き合っている中では、既存のクライアントへしっかりと我々の価値提供が進んでおり、一度接点を持ったお客さまからは追加の注文をいただけています。我々の想定どおり、しっかりとビジネスを広げられている状況が続いています。

また、新規顧客の獲得の観点でも、以前お話ししたとおり、「UIscope」をフックにした新規の顧客との接点獲得、コンサルティング・マーケティングの既存クライアントからの紹介も、継続的に獲得できています。我々が今目指している事業の成長においては、マーケットのレッドオーシャン化の影響は現状受けていないと認識しています。

司会者:追加でお聞きしますが、新規顧客は「UIscope」経由で来る方が多いでしょうか? それとも、紹介などが多いでしょうか?

土井:実績値は、だいたい半分半分くらいの印象です。「UIscope」で新規の顧客接点を作り、そこからアップセルやショットの調査の提案ではなく、実際にコンサルティングサービスやプロダクト改善に入っていけるお客さまが半分、そしてコンサルティングサービスやマーケティングサービスをすでに利用いただいている企業からの紹介が半分です。

両方大事ですが、「UIscope」で新規の接点を常にインバウンドで獲得できている点は、顧客獲得においては競合他社と比較しても大きな強みだと考えています。

質疑応答:プロジェクトマネージャー育成の進捗状況について

司会者:「『プロジェクトマネージャー不足で、自社の育成を行っていくのが課題』と以前おっしゃっていましたが、その後の進捗はいかがでしょうか?」というご質問です。

土井:マネージャー数は、2021年12月期決算時の10名、2022年第2四半期末時点で17名と、58.8パーセント増加してきている状況です。また、当初のマネージャー数の目標は2022年末時点で18名であり、順調に進捗していると言えます。

また、先ほども少しご説明しましたが、マネージャー候補の人材が他にも11名います。その中で新たな経験やチャレンジを通じて成長して、1人でも多くマネージャー人材へと成長させていけるように、下期はさらに育成に向き合っていきたいと考えています。

質疑応答:マネージャーに昇進した場合について

司会者:「マネージャー候補の方は、いわゆるプレイングマネージャーのような働き方ですが、マネージャーに昇進された場合、マネジメントに特化した人材になるのでしょうか?」というご質問です。

土井:我々が目指しているのはプレイングマネージャーです。したがって、マネジメントに特化した人材は育成していません。我々が目指しているプロジェクト型社会というのは、全員が能動的にアプローチしながら、何かを生み出せる人材です。そのようなビジョンを踏まえると、人材育成の方針としてもマネージャーに特化するということはせず、プレイングマネージャーだけを育成しているというのが回答になります。

質疑応答:第1四半期の利益率を高めた要因について

司会者:「第1四半期の決算時に外注が増えたわりに営業利益が上がりましたが、何が要因ですか?」というご質問です。

松村:第1四半期に関しては、昨年度も利益率が高い傾向があります。ご指摘のとおり、弊社の基本的なビジネスモデルでは、外注のパートナーの比率が増えると利益率は少し落ちる構造にはなっています。

しかしそれ以上に、季節要因によって第1四半期の利益率が高くなります。非常に需要が強い中で、第1四半期は当社にとって条件のよい案件を受注したり、クライアントに対して相対的に強い交渉力を持ったりすることができるため、結果的に利益率がよくなるというイメージです。

質疑応答:株式会社uloqoの事業成長について

司会者:「uloqoは今後どのように成長する予定ですか?」というご質問です。

土井:uloqoは、M&A当初そこまで社員数が多くない中で、クライアントニーズをしっかりと捉えたHR事業、採用の支援サービスを行っていました。そのようなベンチャー企業では、営業、顧客とのプロジェクト推進、組織作りといったテーマを、社長1人で進めるのはやはりなかなか難しいところです。

今回、我々が合流して組織構築やコンサルティングのノウハウを注入することで、よりプロジェクトの品質を高めていきながら、組織拡大と事業拡大の両輪で進めていこうと考えています。これからしっかりと事業成長していけるように、目下取り組んでいる状況です。

質疑応答:買収や子会社設立の狙いについて

司会者:「uloqoの買収や、プロジェクトパートナーズとプロジェクトデジタルマーケティングの子会社設立は、それぞれの会社をさらに大きくして100億円事業に成長させていく準備だと考えてよいでしょうか?」というご質問です。

土井:我々の子会社もそれぞれ、さまざまな領域で勝負していこうと思っています。そのような中で、もちろん領域におけるポテンシャルはそれぞれですが、目安として100億円の事業にしていくという思いを持ちながら、しっかりと成長させていきたいとは考えています。

ただ、以前もお話ししましたが、100億、100社といったビジョンにはそこまで囚われずに、絶対値として1兆円の売上を作っていくほうが、私の気持ちとしては強いです。もちろん子会社ごとにしっかりと事業成長はさせつつ、プロジェクトカンパニーグループ全体としての1兆円達成に邁進していきたいと考えています。

質疑応答:中期経営計画の上方修正について

司会者:「今期、大幅な上方修正が行われましたが、同時に中期経営計画の上方修正はしないのでしょうか? 今の中期経営計画のままでは、来期はほぼ利益成長が見込めないことになってしまわないでしょうか?」というご質問です。

松村:まず、中期経営計画の上方修正をするかどうかについては、現状で出していないことからおわかりのとおり、同時には行いません。次に、今年度の期末決算と同時に中期目標をロールするかどうかについても、実際のところ、決まった方針はありません。

1つお話ししますと、中期業績目標はあくまで目標です。我々としては、各年の売上高と営業利益の絶対値を必ず達成するという気持ちで取り組んでおり、逆に言うと、その水準までしか取り組まないわけではありせん。この水準を超え、2025年には「売上高100億円、営業利益20億円」を、必ず達成しようと考えています。

司会者:中期経営計画に合わせて横ばいにするわけではないということでしょうか?

土井:我々としては、1兆円を目指していますので、足踏みしている暇はあまりありません。したがって、2025年に「売上高100億円、営業利益20億円」という絶対額を超えることは必達目標として取り組むという意味であり、目標を超えられるのであれば積極的に超えていきます。そのような経営方針であるとご理解いただければと思います。

質疑応答:順調な数字の要因について

司会者:「DX事業を掲げる企業は多くありますが、他社と比較して優位性があると考えている部分はどのようなところだと思いますか? 御社は素晴らしい数字が出ていますが、その数字の要因と置き換えていただいてもけっこうですので、教えてください」というご質問です。

土井:事業面については、決算説明資料でも説明しているとおり、一気通貫で対応できることが我々の特色です。よりコアなところでは、経営の考え方として凡事徹底が大切だと考えています。組織を強くし、会社一丸となって事業に向かい、誠実にお客さまと向き合うことを徹底しながら、足腰をしっかりと鍛えていくことが必要です。そして、それぞれの価値を高めていくことが会社の文化としても、経営としても注力している部分です。これについては、他社と比較しても徹底度が非常に高いのではないかと思います。

また、未経験の人材をしっかりとした人事制度の下で育成し、さらにマネージャー人材に育てていくノウハウについても、我々の大きな強みだと考えています。もちろんそのベースには、人材育成に対する凡事徹底という考え方がありますが、プロジェクト型人材を育てるには、理想的な行動とスタンスの徹底が必要だという、ノウハウを蓄積していることも他社との差別化になっていると思います。

司会者:1つ補足で聞かせてください。今、人事制度についてお話しされたと思いますが、その人事制度で他社と大きく違うところや特色はありますか?

土井:それぞれのレイヤーにおいて、基準は明確に存在します。先ほどお伝えしたとおり、メンバーからマネージャー候補に昇格するところでは、やはり我々の求めるプロジェクト型の人材におけるベースの考え方を、体現できているかどうかというのが1つの基準になります。

その先については、四半期ごとにミッションを設定し、我々が目指している成果を出せるかどうか、能動的に向き合ったかどうかを定量的、定性的に評価しながら進めます。他社と比較してどこが異なるかということでは、四半期に一度、人事評価をしていることがあります。

マネージャー候補への昇格やメンバーへの降格、またはマネージャー候補からマネージャーへの昇格といった役職の回転は、四半期に1回だけでなく、毎月選抜プロセスを行っており、その頻度とスピード感は他社にはないものです。

司会者:以前は一般的だった年に1回の評価とは大きく異なりますね。

土井:若手の人材というのは、チャレンジや、新たな刺激を受けさせることで大きく変わるというのを私も目の当たりにしています。それだけに、年1回の評価ではどうしても対応が遅くなってしまうのです。1ヶ月で変貌する人もいますので、それを踏まえて、常にチャレンジさせていくことが大切ではないかと思います。

質疑応答:ストック売上とストック売上比率、受注継続率が高い要因について

司会者:「御社はストック売上比率が高いということですが、御社におけるストック売上はどのようなものでしょうか? また、ストック売上比率、受注継続率が高い要因は何でしょうか?」というご質問です。

松村:ストック売上の定義については、スライドの右下に記載しています。6ヶ月以上の連続受注を獲得したクライアントの売上のうち、スポットの性質が強い、特に「UIscope」のユーザーテストなどを除いたものです。したがって、必ずしも長期契約があることをストックと呼んでいるわけではありません。

ストック売上比率と受注継続率が高いことの要因として、1つにはやはり一気通貫サービスを提供していることにあると考えています。例えば、コンサルティングサービスでの支援フェーズが終わったり、しぼんだりしても、同じプロジェクトでマーケティングやUI/UXのニーズがあるため、引き続き支援しつつ、コンサルに関しては同じ会社の別プロジェクトに入っていくなど、多面的に関わることができる分、連続してサービスを提供できることが背景にあるかと思います。

司会者:追加でうかがいます。1つの会社との仕事が終了すると同時に、これまでの関係性も終わってしまうということはほとんどないということでしょうか? 新しい課題が出てきたタイミングで、お願いされるかたちでしょうか?

土井:実績ベースとして、関係が終わることはほとんどありません。DX、デジタル化をして、次の時代に合ったビジネスモデルに転換していくことは重要ですが、1つのプロジェクトで1つの課題を解決したとしても、全社でDX化を実現できるとは思いません。

そのような中で、やはりDXにおけるプロジェクトで成果を出すと、他のプロジェクトでも呼んでいただき、大半のケースで関係が切れずに続いていくというのが我々の特徴であり、実績なのかなと思います。

質疑応答:創業時の苦労について

司会者:「現在、業績が大変好調というのは理解できます。御社は6年前に3名で創業し、そこから急成長しました。創業時の規模では、大企業に相手をしてもらうというのは難しかったと思います。当時の苦労話などがありましたら聞かせてください」というご質問です。

土井:創業当初は、自分の知り合いや友人たちを巻き込みながら組織を作ったため、考え方を統一しやすい環境で、すべてを説明しなくてもニュアンスだけで動くことができました。その後、外部から新たな人材を採用しつつ、我々の考え方をしっかりと伝え、さらにパフォーマンスできる人材に育成していくということに、はじめはかなり苦労した記憶があります。

我々が目指している人材像はどのようなものだろうかという悩みや、採用して育成したもののうまくいかないなどといった苦労はかなり多く経験してきたと思います。現在では、我々の考え方の軸や求めている人材像が明確になり、ビジョンへの共感や熱意、成長意欲を観点に選考するといった採用プロセスが確立しましたが、ここに至るまでの過程には、多くの苦労と試行錯誤がありました。

質疑応答:配当と時価総額の成長について

司会者:「どの程度の売上になれば配当を行う、といった予定はありますか? 個人的には配当よりも、積極的なM&Aで時価総額を成長させることを優先してほしいと思っています」というご質問です。

松村:配当に関しては、将来的な検討事項ではありますが、現時点では回答できるような方針を決めていません。大変申し訳ありません。

ただ、必ずしも売上規模に応じて配当のタイミングを決定するわけではないと考えています。利益やキャッシュポジション、投資計画を踏まえて、「自社で投資をしていくよりも、一部でも配当に回していく方が望ましい」という判断になれば配当することになると思っています。

またM&Aについては、上場後もすでに1件実施しましたが、今後も積極的に検討していきたいと思っていますし、随時、対象となるターゲットを探しています。

質疑応答:10年、20年後について

司会者:「10年後20年後、御社はどのようになっていたいとお考えですか?」というご質問です。

土井: やはり、2045年には1兆円企業になっていたいと考えています。日本経済自体がプロジェクト型社会を通じて活性化され、日本経済が復活していく中で、我々がその中心にいたいという気持ちが強くあります。

それには、社会の中でもプレゼンスの高い企業、また提供する価値が非常に高く積み上げられた企業になっている必要があります。その意味でも1兆円企業を目指し、必ず実現させたいと考えています。

その前段階として、2035年くらいまでに約1,000億円の売上規模を目指します。不確実性の高い目標ではありますが、売上100億円という現在掲げている「TARGET100」の目標を達成したタイミングで、売上1,000億円を達成させるという目標を明示できたらと考えていますので、ぜひそのようなところも期待してもらえたらと思います。

質疑応答:1兆円規模の会社について

司会者:「長期的に、1兆円規模の売上高を目指すとのことですが、その売上は、潜在的な顧客がいるというイメージに基づくものでしょうか? それとも、シェアを他社から奪っていくといったイメージなのでしょうか?」というご質問です。

土井:新興マーケットであるDXマーケットの拡大という中で、1兆円規模にしたいと考えています。マーケットの拡大とともに我々が成長する過程において、既存のマーケットで競合からシェアを奪うことはあると思いますが、DXマーケットの拡大を我々がしっかりとリードしていくことが大切だと考えています。

質疑応答:目標達成に向けた新しい経営の柱について

司会者:「以前の説明会では、壮大な目標達成のために、現状の業務における1つの柱ではなく、別の領域もゆくゆくは視野に入れていくといった話があったと記憶しています。そこで、どの程度までは1つの柱で展開していくのでしょうか? また、新たな柱について、言える範囲で構いませんので聞かせてください」というご質問です。

土井:我々の事業としては、やはり中心にDXという軸を置いて展開しようと考えています。現在はDXのコンサルティングやマーケティング、UI/UX、そしてHRを進めていますが、その分野や領域を拡大していこうと考えています。

また、お客さまを支援するだけでなく、我々が旧来産業に入っていくことでDX化し、業界全体の生産性を高め、同時に盛り上げていくことも中長期的にはしていきたいと考えています。それに関する事業体や、委細のイメージについてはこれから検討していくため、具体的なイメージはまだありませんが、日本全体のDXをリードする会社を目指していきます。

したがって、事業の柱ということでは、1本の軸としてはDXですが、幅広いサービスラインナップを揃え、さらに多彩な事業モデルで挑戦するイメージをしてもらえたらと思います。