2022年8月17日に行われた、株式会社セルム2023年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社セルム 代表取締役社長 加島禎二 氏

株式会社セルム 企業戦略部 ゼネラルマネージャー 春名剛 氏

2023年3月期第1四半期決算説明会

加島禎二氏(以下、加島):みなさま、こんにちは。セルムで代表取締役を務めさせていただいております、加島禎二でございます。本日はお忙しい中、決算説明会にご参加いただき、誠にありがとうございます。2023年3月期第1四半期決算について、ご報告申し上げます。

まず、会社概要をご説明した後、本日のメイントピックであるFY2022第1四半期の決算をご報告します。

セルムが目指す世界観

私どもが目指している世界観についてです。当社は「人と企業の可能性を広げ、世界を豊かにする」というビジョンを掲げています。

特に、セルムを語る上でキーワードとなるのが、次世代の経営幹部候補や会社の中核となるミドルマネジメント層の育成といった「リーダー人材開発」と、組織開発の取り組みである「企業カルチャーの革新」です。この2つを主軸に、サービスを展開しています。

会社概要

会社概要はスライドに記載のとおりです。1995年、現在の前身となった株式会社セルムが設立されました。そこから20年以上にわたり現在のビジネスを立ち上げてきましたが、私自身は設立後3年目に加入した社員です。入社後は一貫して日本の大企業の人材組織開発の現場に立ち、最前線でこのビジネスを作ってきました。

2021年4月にJASDAQ市場に上場し、今年からスタンダード市場に移行しています。現在は約180名の従業員が在籍しており、これからも多くの仲間と、社会の公器たる上場会社として、より多くの人と企業の可能性を広げ、世界を豊かにしていきたいという思いで日々経営努力を積み重ねています。みなさま、どうぞよろしくお願いします。

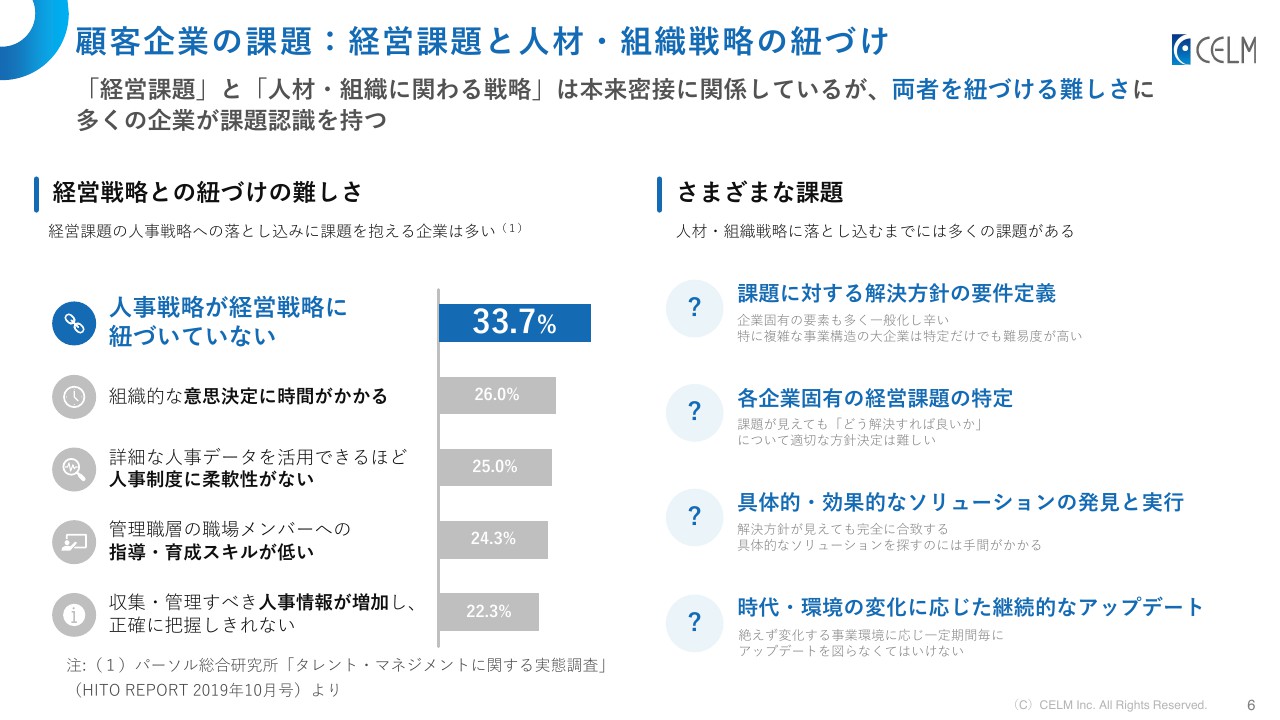

顧客企業の課題:経営課題と人材・組織戦略の紐づけ

当社の顧客企業の課題についてご説明します。端的に申し上げると、我々の顧客企業の課題は、「自社ならではの経営戦略と、その戦略を実行する人材・組織をセットで考えて両者を紐づけることの難しさ」に尽きるのではないかと思います。

特に大企業の経営課題は、時代の変化に合わせて刻々とめまぐるしく変化していくため、それを人材・組織の戦略に落とし込むのは、非常に難しいプロセスだと感じています。なぜ難しいのかと言いますと、企業に固有の課題そのものが非常に複雑で一般化しにくく、それを人材組織開発に落とし込む際の要件定義も極めて難しい点が挙げられると思います。

したがって、定型化されたソリューションでは非常に形骸化しやすく、さらに時代・環境の変化に応じて継続的にアップデートしていかなければ、常に陳腐化リスクが伴うという問題が発生してしまいます。

セルムのビジネスモデル

このような激しい時代の変化の中で、人材組織開発に対して我々が有しているユニークなビジネスモデルをスライドに記載しています。

自社内に特定のコンテンツやプログラムはあえて持たずに、外部のプロフェッショナルタレントを活用し、案件・プロジェクトごとにベストなチームを組成します。そして、それを持続するため、1,400名超の変動費化されたタレントネットワークによって、顧客の課題解決を持続的に伴走支援し続ける体制を有しています。

要するに、「単に一度だけ専門家をマッチングする業者」とは、まったく異なるということです。詳細はこれからご説明します。

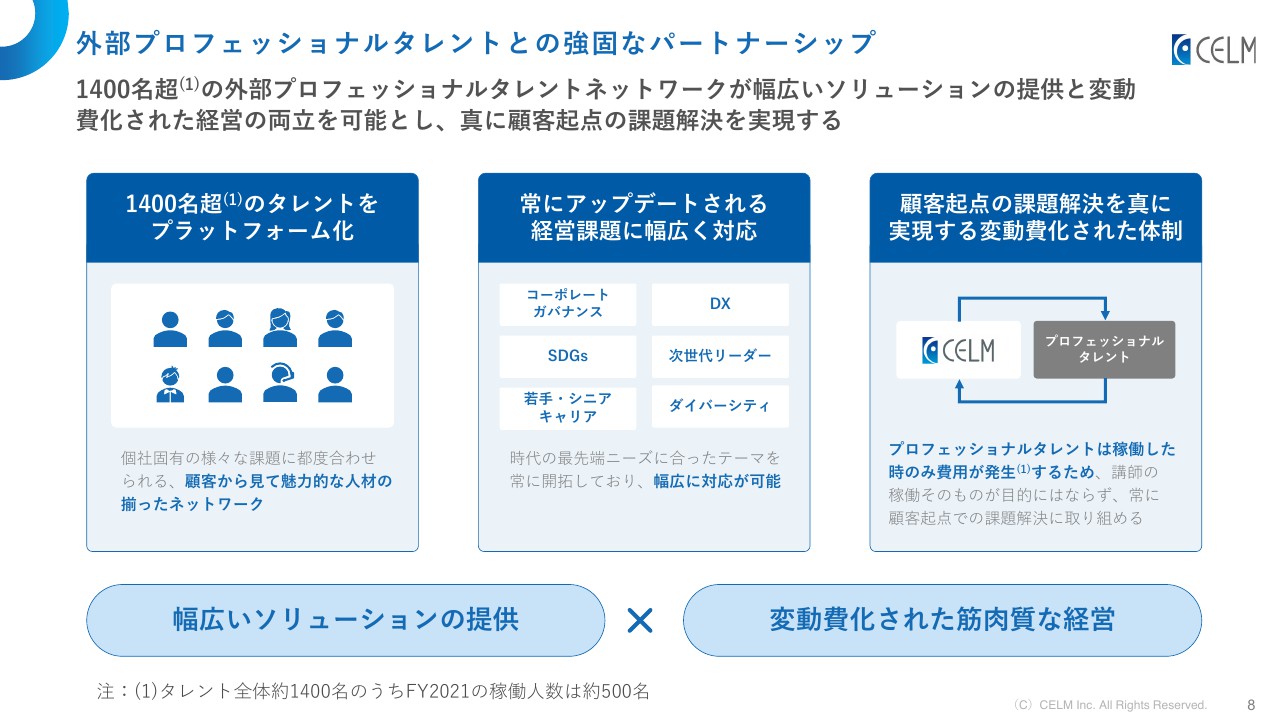

外部プロフェッショナルタレントとの強固なパートナーシップ

当社は1,400名超のプロフェッショナルタレントを用いたタレントネットワークを構築することにより、幅広いソリューションの提供と、変動費化された筋肉質な経営を両立させています。

大企業の顧客と仕事をするには、単に専門性がある人物だけでは難しいため、大企業特有の社内力学や組織の機微などを理解し、人間性にも優れたタレントを厳選しています。顧客企業にとっては、非常に魅力的なネットワークが常に組成されているということになります。

また、セルムが抱える大企業とのリレーションを通じたプロジェクトを定期的に紹介することは、タレントにとっても、自身の強みや専門性を活かせる意義深い協働になりますので、当社とプロフェッショナルタレントは、常にWin-Winの関係を構築できています。

また、あらゆる経営課題に幅広く対応できるように、タレントネットワークを常にアップデート・開拓していますが、タレントとのパートナーシップは、稼働した時のみ費用が発生する変動費化された体制となっています。

講師を内部に抱えてしまうと、その講師を稼働させること自体が経営の目的となりがちですが、我々はあえて持たない経営を実現し、常に顧客起点で伴走できる体制を構築しています。

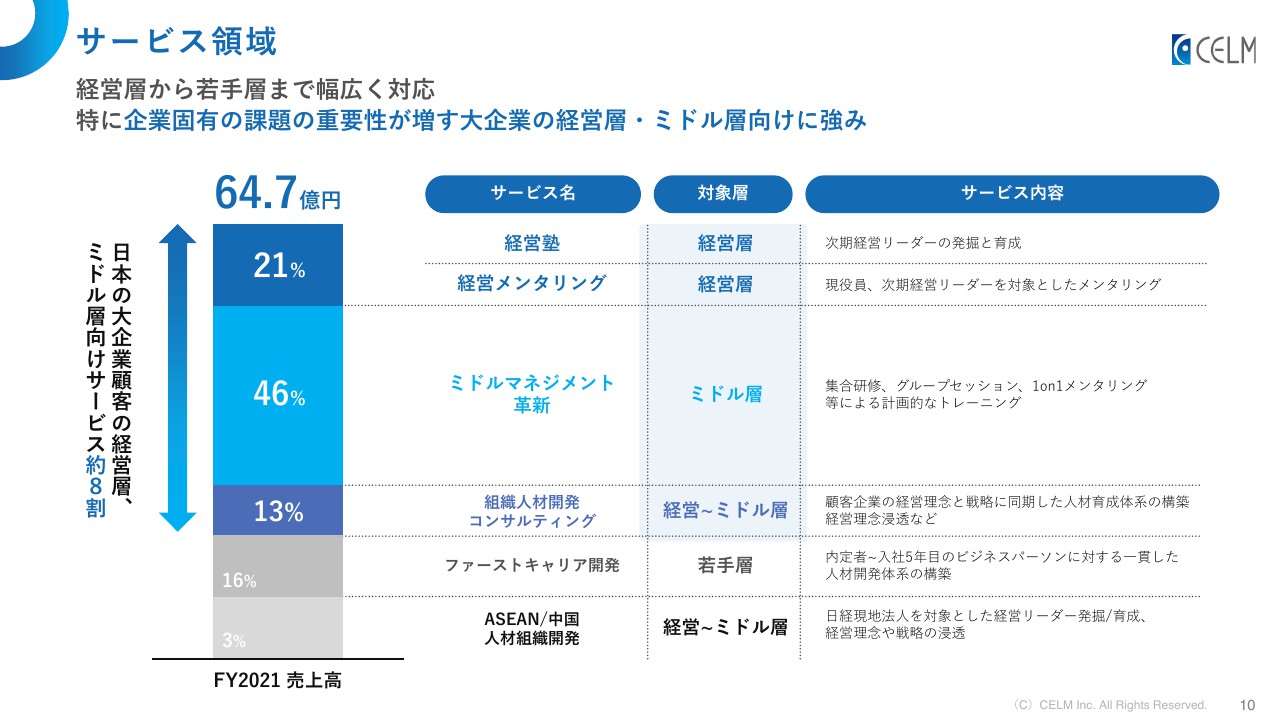

サービス領域

セルムの事業領域は、経営層から若手層まで幅広く展開していますが、中心となるのは、次期経営リーダーの発掘と育成を支援している、経営塾や経営メンタリングといった経営人材育成サービス、ミドルマネジメント層の革新、組織人材開発に関するコンサルティングの3領域です。

これらは企業固有の課題の重要性が非常に高い分野ですが、この3領域は売上全体の8割を占めており、我々が最も得意とする領域です。

その他、内定から入社5年目までの若手ビジネスパーソンに対して展開しているファーストキャリア開発事業や、日系現地法人を対象とした人材組織開発の支援事業を展開しています。

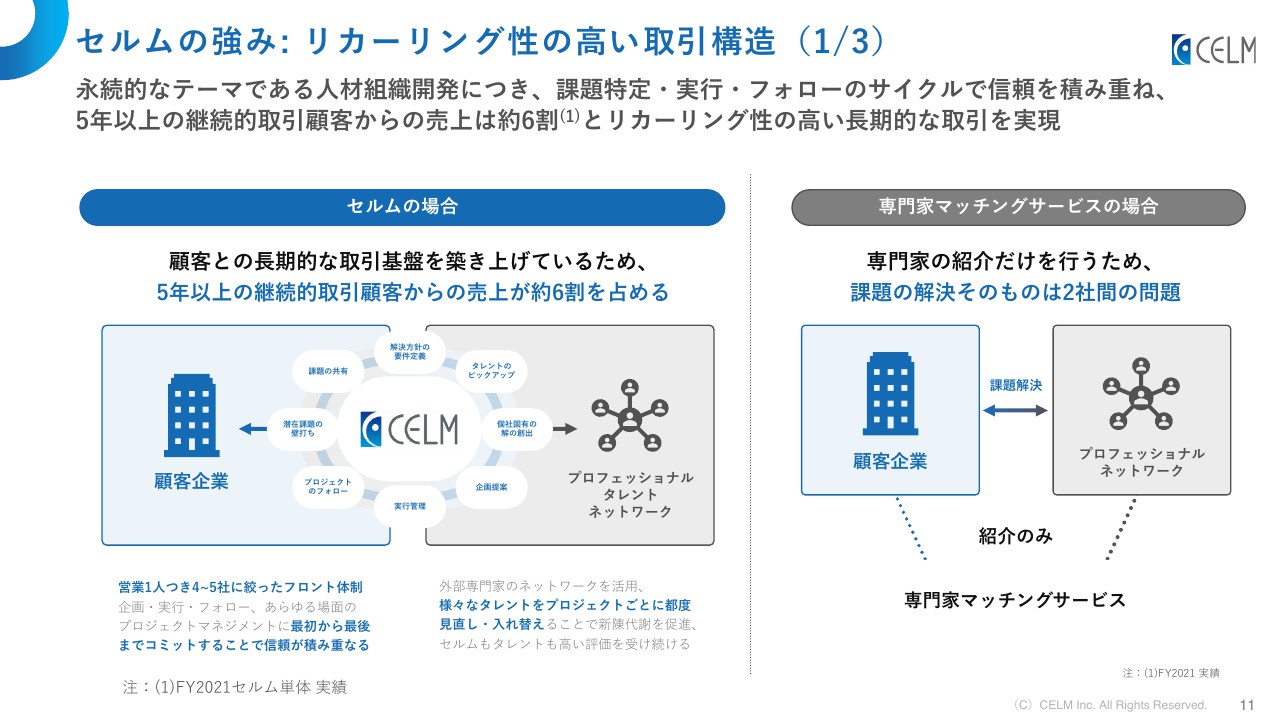

セルムの強み: リカーリング性の高い取引構造(1/3)

セルムの強みは3つあります。1点目は、リカーリング性の高い取引構造を有していることです。顧客との取引が長期にわたるリカーリング性が非常に高いビジネスモデルですので、詳しくご説明していきます。

先ほど、外部のプロフェッショナルタレントとチームを組成するビジネスモデルとお伝えしましたが、単なる専門家の紹介行為だけに留まったマッチングサービスではなく、顧客のあらゆる課題に深く入り込み、「何かあったら、まずはセルムに相談しよう」と顧客のリーダーたちに思っていただける仕組みになっています。

通常、同業他社では営業1人あたり何十社と顧客と広く浅い営業体制を取りますが、我々は、営業1人につき4、5社に限定して、企画・実行・フォローを最初から最後まで徹底的にコミットする体制を取っています。

そして、顧客のさまざまなレイヤーの課題を解決していくことで、我々の中にどんどん知見が溜まっていきます。それをベースに信頼がさらに蓄積されるという、知見と信頼が循環するモデルです。

5年以上の継続取引顧客が売上の約6割を占めており、これは信頼に基づく長期的な取引基盤を築くことができている証左だと言えます。

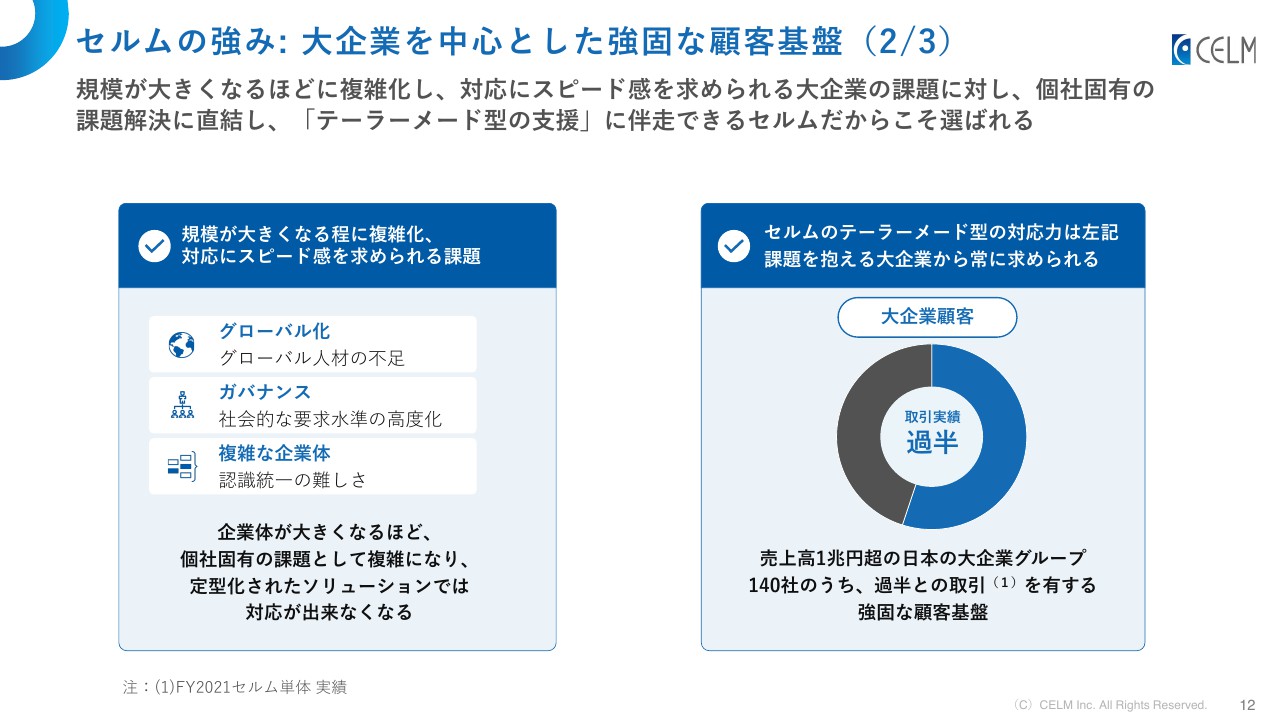

セルムの強み: 大企業を中心とした強固な顧客基盤(2/3)

セルムの強みの2点目は、大企業に対する強固な顧客基盤です。先ほど、5年以上の継続取引顧客が売上の約6割を占めているとお伝えしましたが、それに加えて、売上高1兆円超の日本を代表するような企業グループの過半数と取引を有している点が挙げられます。

売上高1兆円超の大企業は、事業体も組織人員も多く、大変複雑です。そのような中で、経営戦略と人材組織の戦略を紐づけることはますます難しくなり、通常のパッケージソリューションでは効力が発揮できないどころか、一切通用しなくなります。

それに対して、セルムは個社固有の課題解決を支援できるテーラーメード型の伴走支援ができるからこそ、大企業の顧客の信頼が積み上がってきていると思います。

また、大企業は横のつながりがあります。そのため、最先端の人材組織開発の課題解決を通じて満足していただいた顧客から他社をご紹介いただくことで、セルムは顧客基盤を強固なものにしてきました。信頼に基づく確かなサービス提供こそが、一番力強いマーケティングだと感じています。

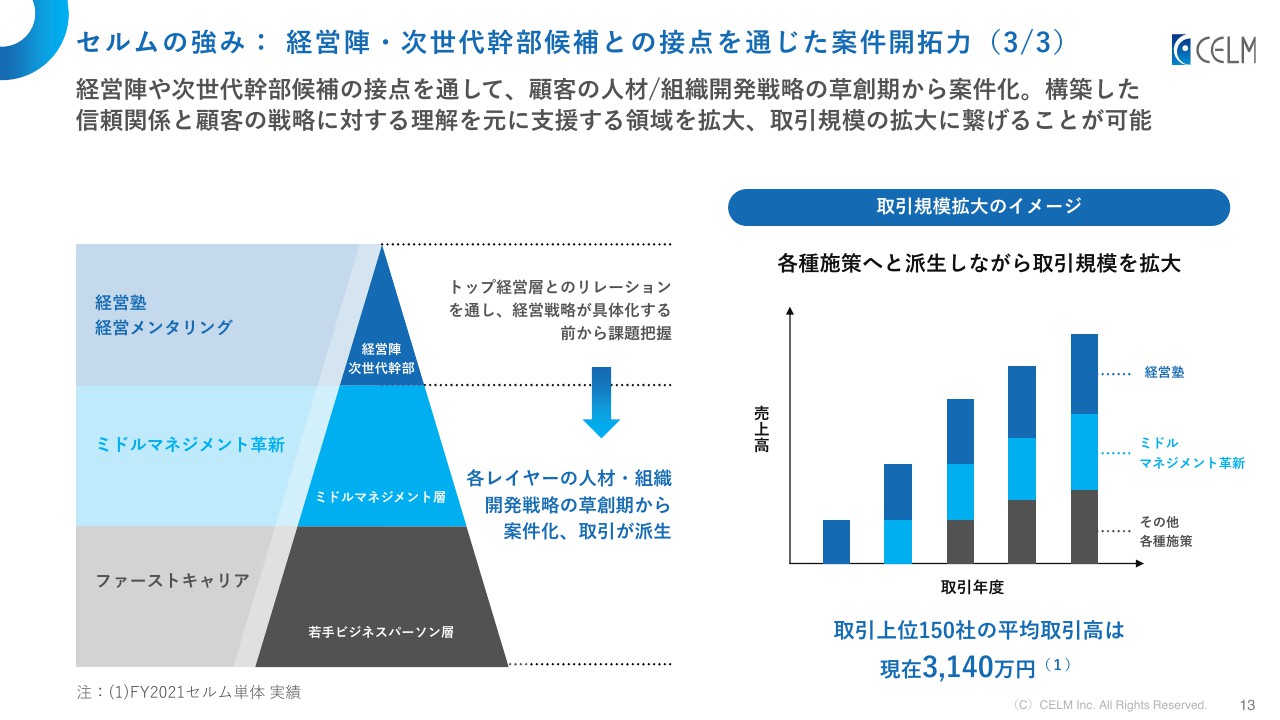

セルムの強み: 経営陣・次世代幹部候補との接点を通じた案件開拓力(3/3)

セルムの強みの3点目は、我々の経営塾・経営メンタリングを通じて、経営陣や次世代幹部候補との接点が作られていくことです。

経営陣とのつながりによって、顧客が課題を認識する前の初期の段階から、我々に「こんなことどうかな?」と緩く投げかけていただけることが、大きな強みだと思っています。

競合他社では、提携にあたりミドル層や若手層などに対象を絞ったサービスのパッケージを有している会社が多いのですが、我々は経営層との信頼関係をベースに、社内のあらゆるレイヤーの企画を提案して、派生させながら案件を獲得していくサイクルを作っています。ここが他社との決定的な違いだと思っています。

つまり、戦略が決まった後に提案するのではなく、戦略を一緒に語りながら人材組織戦略に紐づけて作っていく壁打ちのようなことを行うことが、顧客の潜在課題を把握して、案件を獲得し続けるサイクルにつながっていると考えます。つまり、スタート位置が違うということです。

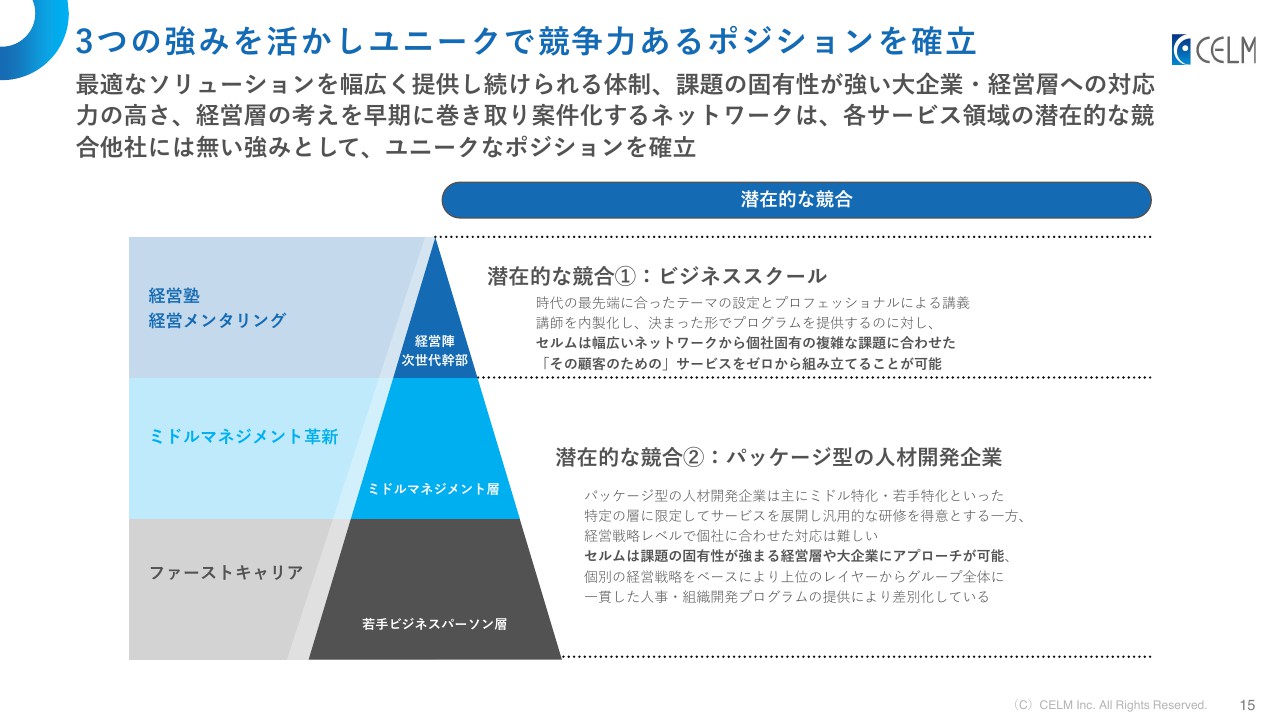

3つの強みを活かしユニークで競争力あるポジションを確立

これら3つの強みを活かし、当社は競合他社と差別化されたユニークなポジションを確立しています。

経営層であれば、潜在的な競合はエグゼクティブ向けのビジネススクールとなりますが、ほとんどが講師を独自に抱えており、自身の話題を提供することが圧倒的に多い印象です。しかし我々は、1,400名超のタレントネットワークを使いながら、テーラーメード型のサービスを作ることができるのが特徴です。

個社固有の課題に合わせて、毎回ゼロからソリューションを作り上げることは、高度な経営課題に日々直面している大企業にとって、圧倒的に納得感が高いと思っています。そのため、引き続きこの経営層・次世代幹部の領域で競争優位を活かし、事業を展開していきたいと考えています。

また、ミドルマネジメント層については、パッケージ型の研修、人材開発を提供している競合他社は多数ありますが、ミドル特化・若手特化と特定の層に限られたり、パッケージを持っているという企業がほとんどです。我々は、上位のレイヤーから一貫してグループ全体に対して方針作りを行っており、これが差別化につながっていると考えています。

先ほどより、「経営層からの信頼」とお伝えしていますが、事業領域が拡大しているということは、経営層の信頼を勝ち取れている証だと思っています。それを起点に、持続的に満足いただけるベストパートナーになり得るかが、持続的競争力の源泉になると思いますので、この強みをさらに磨き上げていきます。

2023年3月期(FY2022) 第1四半期業績サマリー

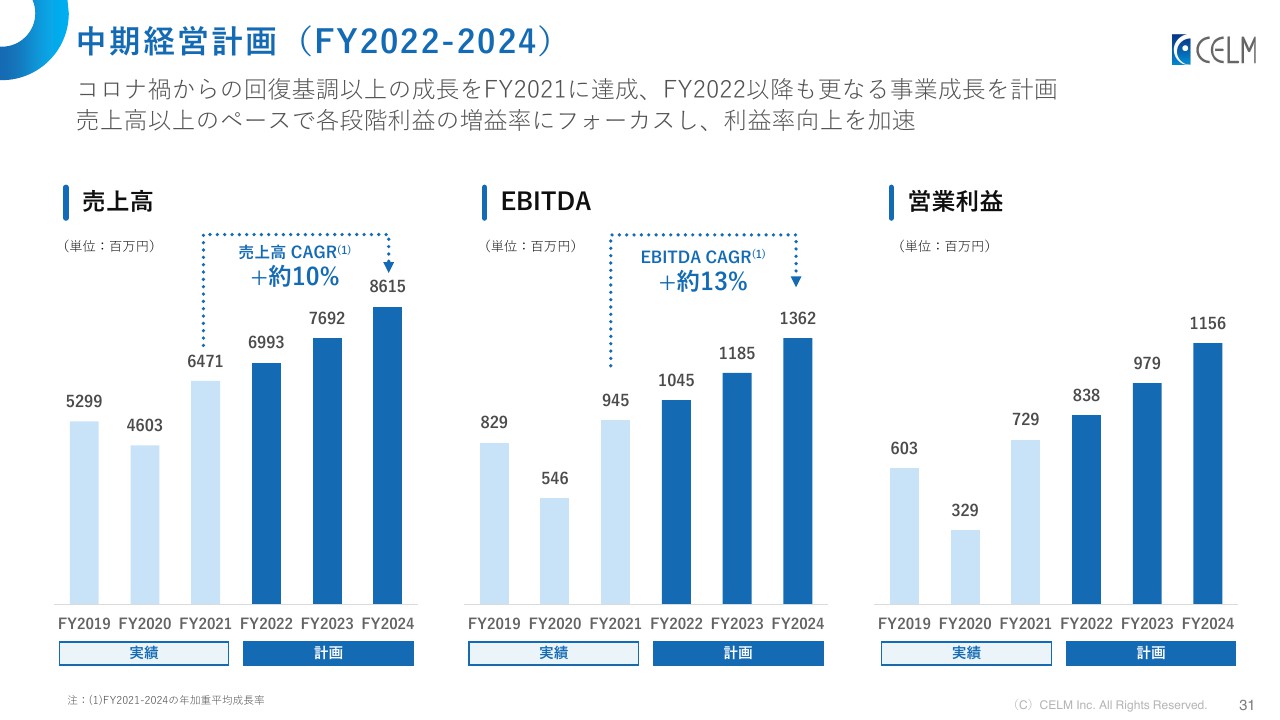

続いて、本日のメイントピックである2023年3月期第1四半期の決算報告に入ります。今年5月に実施した昨年度の決算発表と同時に、3ヶ年の中期経営計画の概要をすでに発表していますが、今回はその大事な初年度の四半期に関するご報告になります。

結論として、中期経営計画に対しては、おかげさまで非常によいスタートが切れたと思っています。

まずは第1四半期業績サマリーです。売上高から各段階利益までの着地をまとめています。売上高は14億6,900万円、前年同期比16.2パーセントと大きく伸長し、第1四半期としての最高売上高を更新することができました。

また、EBITDAから当期純利益まで、前年同期比ですべて2桁成長となっています。好調だったFY2021から成長をしっかり継続できていることがご確認いただけるかと思います。

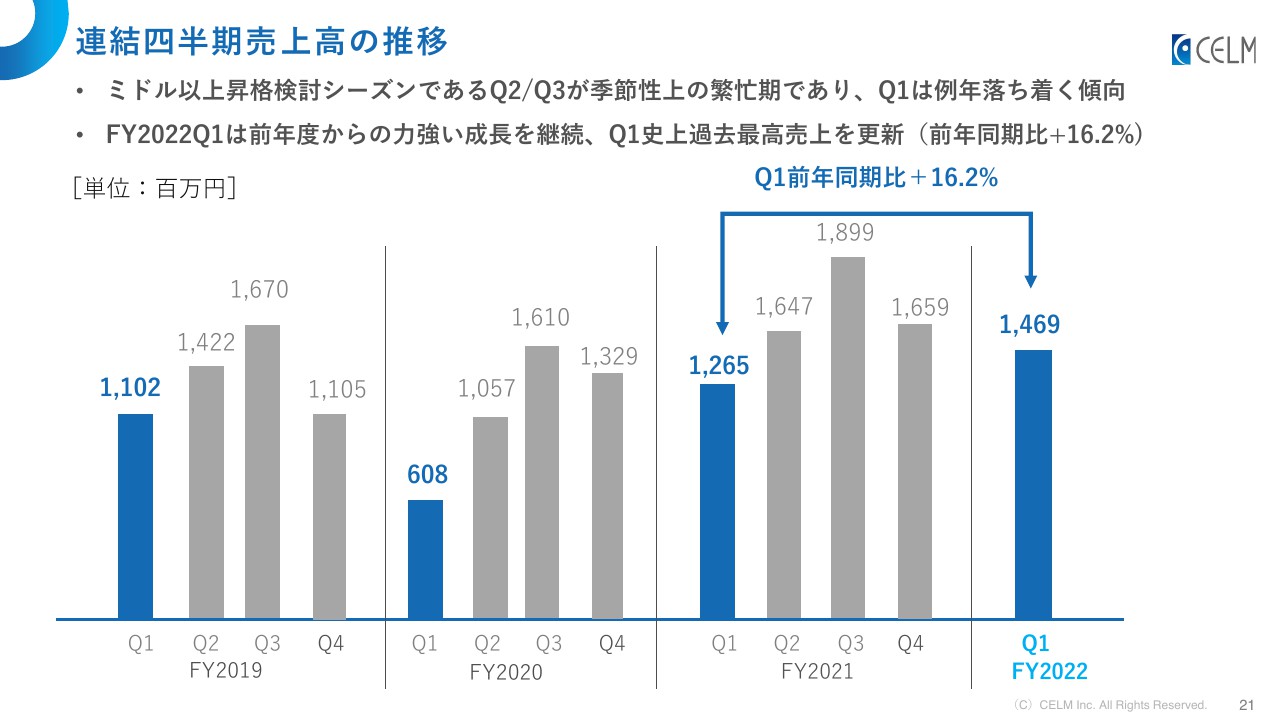

連結四半期売上高の推移

連結四半期売上高の推移です。セルムは季節性上、最も盛り上がるのが夏(第2四半期)と秋(第3四半期)です。例年、春(第1四半期)は新卒の受け入れで人事部サイドが非常に忙しくなりますので、第1四半期は落ち着く傾向にあります。

ただし今回の第1四半期は、昨年度の力強い成長が継続しているため、前年同期比で16.2パーセントの成長となりました。ここでの成長を第2四半期、第3四半期につなげる追い風にしていきたいと思っています。

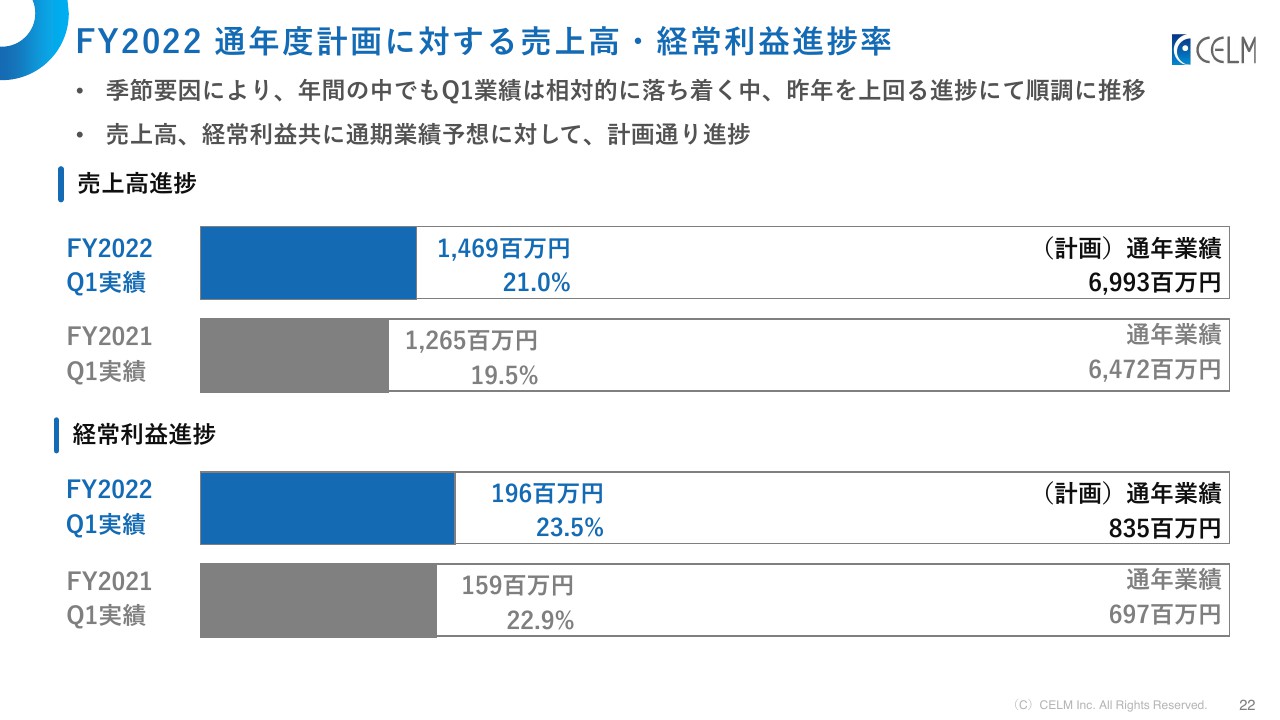

FY2022 通年度計画に対する売上高・経常利益進捗率

昨年の第1四半期と比較した、売上高・経常利益の通期計画に対する進捗率をまとめています。売上高の進捗率は現時点で21.0パーセントと、昨年の19.5パーセントを上回って推移しています。経常利益についても、現時点で23.5パーセントと、昨年の22.9パーセントをしっかり着実に上回る進捗がみられました。

季節性上落ち着く傾向にある第1四半期の売上高の進捗が、昨年は2割弱でも力強く達成しましたが、今年の第1四半期はそれをさらに上回って、堅調に推移しています。

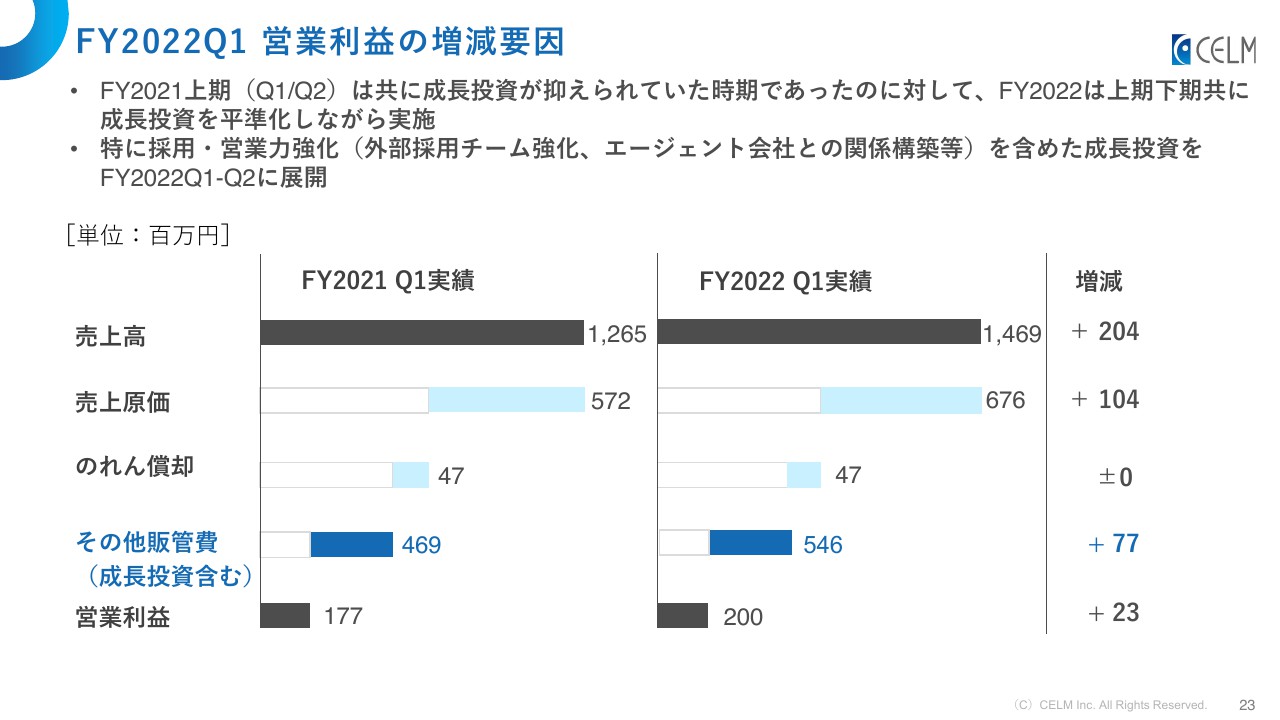

FY2022Q1 営業利益の増減要因

営業利益の増減要因の内訳です。昨年と前提が異なる点として、FY2021の上期はコロナ禍により不透明感が漂っていた時期でもあり、成長投資を今年よりも抑えていました。しかし、今年度は上期下期にわたって平準化させながら、年間を通して成長投資を実施していこうとしています。

今年は特に採用、営業力強化のための成長投資を実施しており、販管費の中における成長投資等を含むコスト項目は7,700万円増加しています。しかしそれを上回る売上高ならびに売上総利益を確保し、結果として営業利益も前年度と比べて増益となり、2億円の着地となっています。

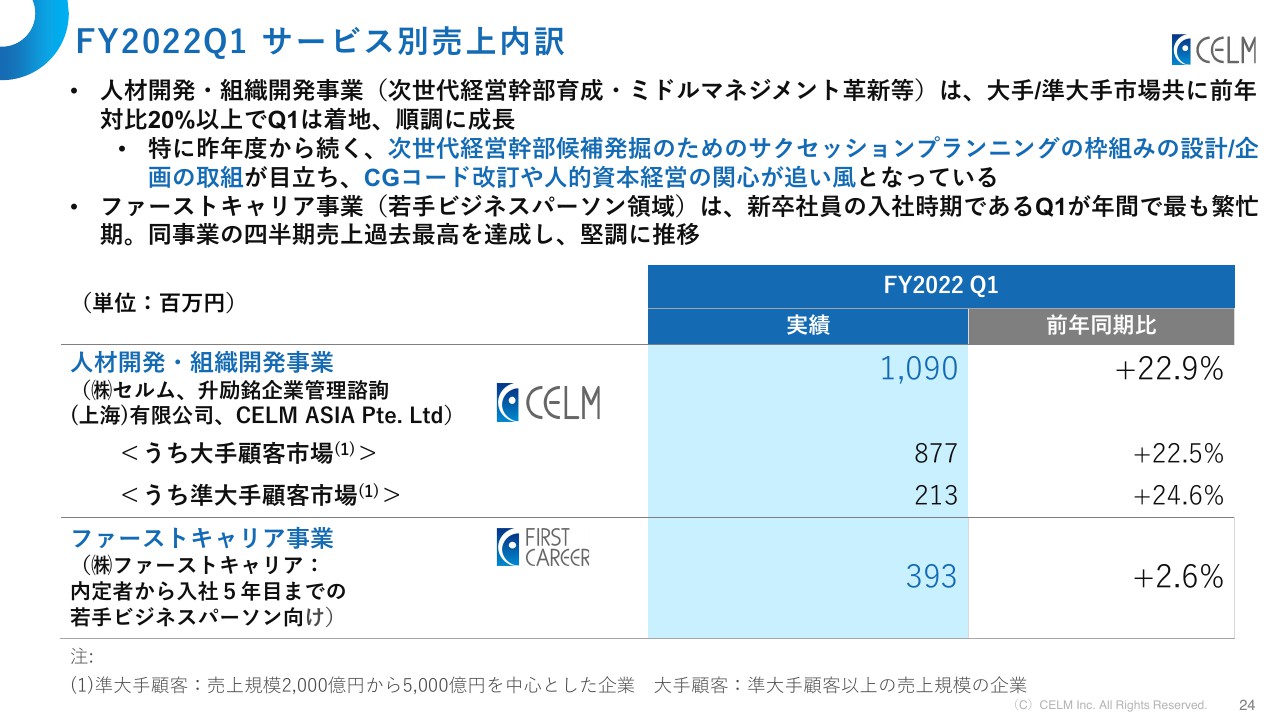

FY2022Q1 サービス別売上内訳

サービス別売上内訳です。成長を牽引したのは、主力事業である次世代経営幹部育成・ミドルマネジメント革新等の人材組織開発事業が、売上高10億9,000万円、前年比22.9パーセントと大きく伸長しました。

特に昨年度から続く、次世代経営幹部候補発掘のためのサクセッションプランニングの枠組みの企画設計の取り組みが増加したことが起因しています。これは、CGコードの改訂や、昨今新聞紙上にもよく出てきている人的資本経営への関心が追い風になっているのではと感じています。

顧客のセグメント別に見ると、大手顧客市場ならびに準大手顧客市場と我々が定義している両セグメントとも、前年同期比で20パーセント以上成長しました。

また第1四半期は、若手ビジネスパーソン向けのビジネスのファーストキャリア事業が、繁忙期となります。ここでしっかり昨年以上の売上に到達することができ、売上高は約3億9,300万円の着地となりました。これは同事業において、四半期売上高の最高を更新したことになりますので、この事業も堅調に推移したと考えています。

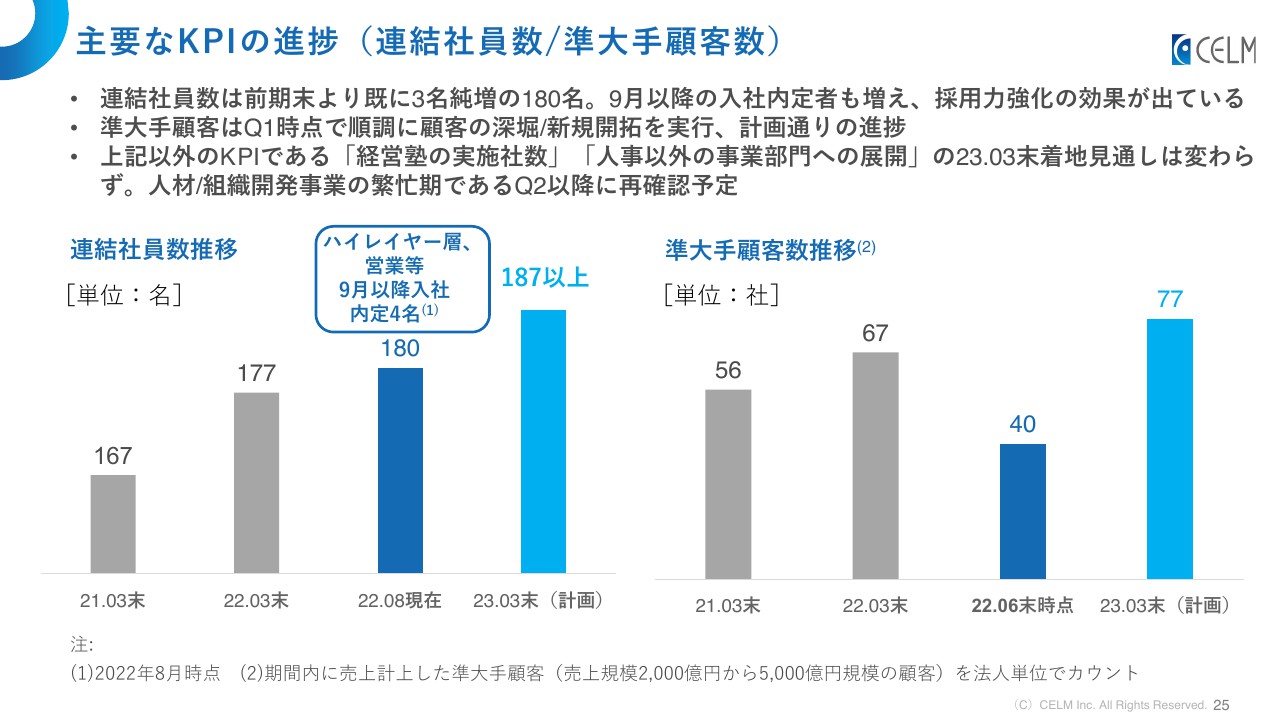

主要なKPIの進捗(連結社員数/準大手顧客数)

主要なKPIの進捗です。スライド左側は連結社員数です。連結社員数は、2022年3月末時点の177名から、今年は10名以上純増させています。顧客企業にアカウント営業を実践できるフロント人員を確保しつつ、2023年3月末は187名を超える人員体制を目指していきたいと思います。

そのような意味で、本日時点の連結社員数は180名と純増に転じていますし、来月以降、営業や事業開発ができるシニアメンバー4名の入社が内定しています。私がずっと力を入れていた採用力の強化が、確実に実行できつつあると考えています。

スライド右側は準大手顧客数の推移です。日本には年商が2,000億円から5,000億円ほどの企業群が多くありますが、そのような企業群との取引を増やしていこうとKPIを掲げています。

第1四半期が終わった時点ですでに40社との取引ができており、2022年3月末の67社は確実に超えてくると思っています。2023年3月末に77社の取引を目指していますが、こちらの進捗も順調です。

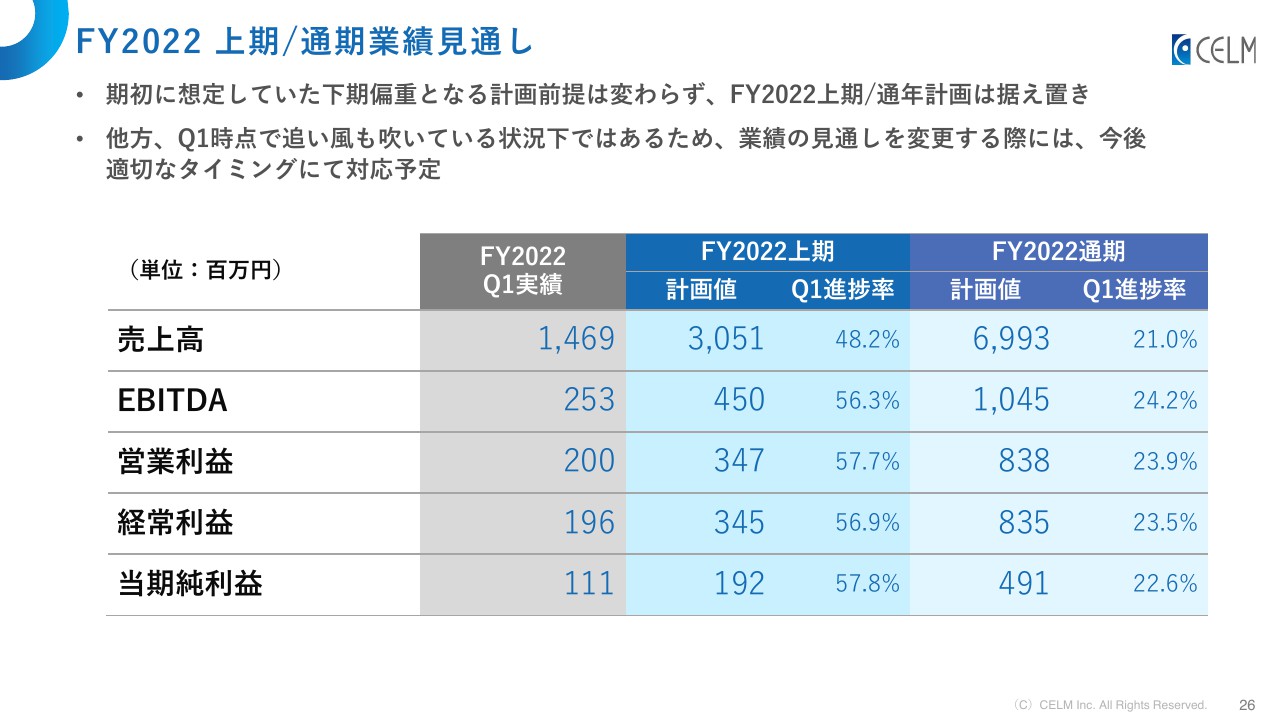

FY2022 上期/通期業績見通し

上期および通期業績の見通しです。第1四半期は非常に順調に推移しましたが、上期と通期業績の見込みについては、今回計画を据え置きました。今後、業績の見通しを変更する際には、適切なタイミングで対応していく考えです。

資本政策方針(ROE水準の引き上げ)

決算発表と同時に、資本政策方針について決議した内容を、あらためてご報告します。より一層の資本効率の改善と収益基盤の確立の姿勢を明確に示すために、資本政策上、勘案するROEの水準を従前の10パーセントから13パーセント以上に引き上げることにしました。

ROEを高めるためには、今後も力強く利益成長を持続的に作っていくことが重要ですので、M&Aも含めて、しっかりと事業成長していきたいと思っています。

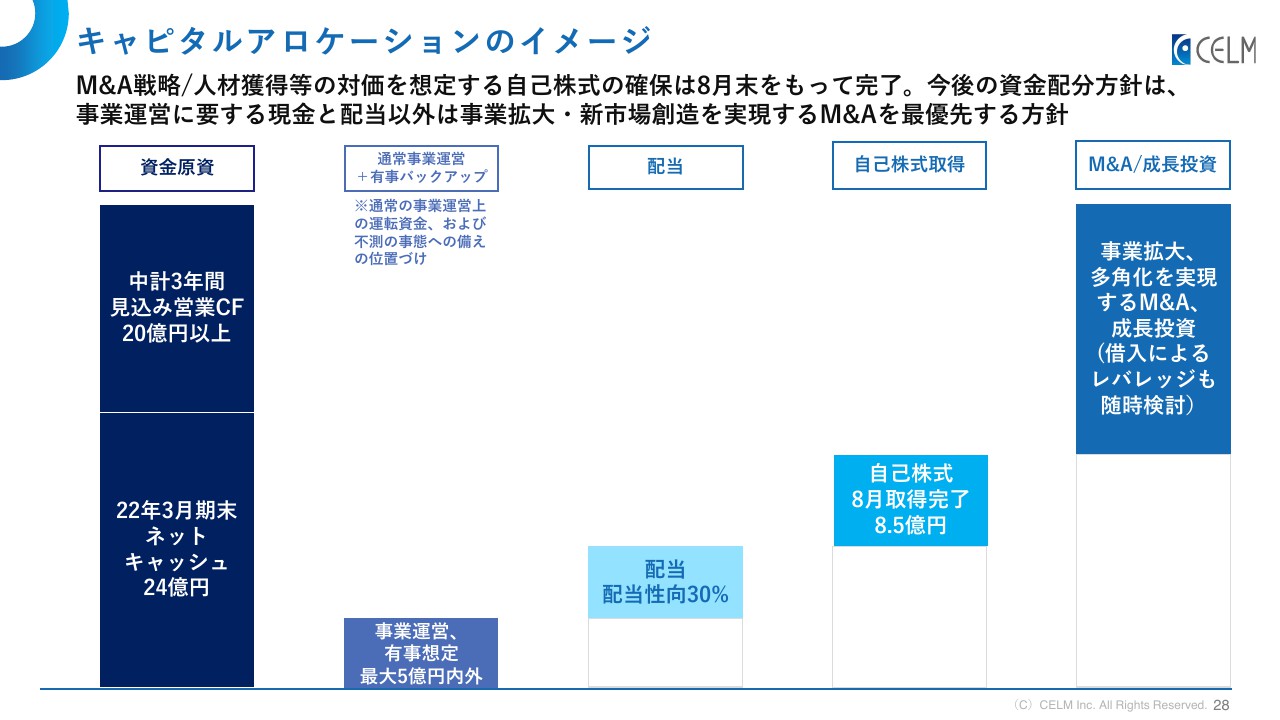

キャピタルアロケーションのイメージ

キャピタルアロケーションのイメージです。ROE向上の考え方ともつながりますが、我々がどのように資金原資を配分していくかを示しています。事業運営上必要なキャッシュを、「配当」「自己株式取得」「M&A/成長投資」に分けてラベリングしました。

株主還元を充実させつつ、今後企業価値を拡大していくためには、M&Aや事業拡大が必要です。これらの投資を実行して、魅力的な多角化経営を実現していきたいと思います。

企業成長と株主還元をできる限り高いレベルで両立させて、投資家のみなさまとの信頼関係を長期的に築いていきたいと思っています。今後、M&Aや資本業務提携などのトピックが出てきた際には、既存事業とのシナジーなどをしっかりご説明したいと思っています。

私からのご説明は以上となります。ご清聴どうもありがとうございました。

質疑応答:キャッシュの使用用途、資本政策の変更、コンサルティング業務の領域について

質問者:3点質問があります。1点目に、決算短信では3月末から6月末に対して、キャッシュが14億円下がったとあります。未払法人やその他自己株式で10億円くらいだと考えていますが、残りの5億円くらいがどのようなものに使われたのかを教えてください。

2点目は、昨年4月に上場し、約1年で自社株買いを行った資本政策についてです。IPO時には公募で資金を調達している中で、1年以内に自己株式取得により回収する方針に代わりました。資本政策はどのような点を踏まえて変更されたのでしょうか?

3点目に、企業研修においてかなりの強みを持っていると理解していますが、今後その領域を広げるために、コンサルティング的な業務自体を派生的に行う可能性はありますか? また、すでに行っているのであれば、どのような領域でしょうか?

春名剛氏(以下、春名):1点目、決算短信上で発表した第1四半期のキャッシュの使い方については、自己株式取得に加え配当金の支払い等々があり、その他目立った大きな項目はありません。

2点目の資本政策の考え方についてですが、取得価額の上限を7億円から8億5,000万円に増額した自己株式取得の状況もありますので、網羅的にご説明します。

まず2022年3月期通年決算をご報告した5月の段階で、資本政策の変更については、従前それまで資本政策方針として掲げていた配当のみに言及した利益還元の方針を変え、5月以降は配当、自己株式取得、M&A等を通じた業績成長の3つの観点でキャッシュを配分する方針を掲げました。

当然、株主還元はただ固定的に決めた計算式に基づいて還元するのではなく、常に資本市場の動向を見ながら機動的に決定していくことが大事であり、その機動性がいわば我々が考える資本市場との対話の根幹にあります。

結論から言いますと、昨年度は売上高が前年同期比で40パーセント成長する中で、より強い成長を実現するためには、マーケットの割安な株価水準と勘案した株主還元を実施しなければならないと考え、M&Aと人材獲得の対価として自社株買いを実施しました。

これは単純に株主還元というメッセージだけではなく、割安というメッセージングもありますし、成長の対価として使っていくつもりです。つまり、先ほど加島がお話ししたとおり、我々はM&Aを力強く実行していきたい思いを常に持っていますので、配当と自社株買いのどちらがよいのか考え、自社株買いを行ったということです。

他方、自社株買いだけをしていても、企業価値は上がりません。常に割安だというシグナリングをし続けても、いつか別の成長施策や具体的なコーポレートアクションを掲げない限り、そのメッセージは形骸化します。これは28ページのキャピタルアロケーションのイメージでご説明したとおりで、潤沢なキャッシュを活用してM&Aを実施し、取得した自己株の価値が高まった段階でさらに成長のための対価としてそれらを活用していく資本戦略を想定しています。次はどんなM&Aや資本業務提携を実施してセルムの次の事業成長を見せていくかに注目が集まるかと考えますので、今後ご説明していきたいと思います。

加島:3点目のご質問について、これまでも人材育成を中心に人材組織開発のコンサルティングを実施しています。

例えば、経営人材育成では、一般的な経営者とは何かを学ぶ教科書は多くありますが、さまざまな経験を持つ者から経営幹部および次期社長を選ぶ場合、個社固有の経営人材像が必要になります。

そのような経営人材像を設計し、それをアセスメントする手法の開発などに、我々はすでに日常的に取り組んでいます。つまり、我々の強みを活かした人材と組織の領域における周辺のコンサルティングについては、さらに伸びる余地があると考えています。

そして、我々の1,400名超のタレント多くはコンサルティング会社出身者ですので、「事業戦略を作る」「組織の構造を変え、その提案をする」ということについては、コンサルティング会社として組織で発注を受けるよりも、リーズナブルに、高いクオリティのコンサルティングを提供できると思っています。

ただし、経営戦略部門等々から大手の戦略コンサルティングファームさんに頼むようなコンサルティングを狙っても、まったくコンピテンシーが違います。そこではなく、我々のタレントネットワークを活かし、各部門のリーダーに対するコンサルティングをさらに獲得していきたいと考えています。

質疑応答:新型コロナウイルスの影響について

質問者:新型コロナウイルスの影響をどのように考えていますか? 第1四半期は、コロナ禍でも、ある程度自由が利くようになりました。企業でもそのようなスタンスで取り組んでいることが、今の売上などに通じていると思いますが、そこの部分についてのコメントをお願いします。

また、同じく新型コロナウイルスの影響で、御社を含め各社企業でも、交際費などで「昨年は使っていない」「バジェットがけっこう余った」という話を聞きます。今年も依然としてそのような傾向があり、さまざまな業界から「余ったお金が、いろいろと出てきている」という話も聞きます。

そのあたりについて、顧客と話を進めていく中で、どのようなところからお金が出てきていると感じますか? 「このような研修が必要だから、必要経費として計画に入ってきちんと積み上げている」という話も当然あるかもしれませんが、コロナ禍の影響で少し色が付いている部分があるのかについて、コメントをお願いします。

加島:コロナ禍の影響でほぼオンラインに切り替わり、7、8割前後の売上はオンラインでの納品となっています。

また、人材育成や組織開発についてもオンライン化によってスタイルが大きく変わりました。お客さまの中には、せっかくなら集まりたいと感じている方もいるかもしれませんが、すぐに研修を受けることができ、しかも大企業の場合、海外の駐在員も多く、グループ会社にも多くの従業員がいるため、オンライン化によって高効率、低コストでサービスを提供できるようになりました。

これを一度経験してしまうと、お客さまが高コスト、低効率の方向に戻るとは考えられないため、我々もそれを前提に経営計画を作っています。

オンライン化による新しい市場は、大規模研修ではなく「1対1」の外部のプロが行うメンタリングと、「1対数人単位」のグループメンタリングです。集合研修や大規模集合研修に代わり、各社が導入しています。

集合研修に代わり、このような新しい市場ができたことは、結果として投資効率と費用対効果が上がったというのが、多くのお客さまの見立てだと思います。その余ったコストについては、タレントマネジメントシステムやIT系、e-ラーニング系に使われることが多いように感じます。

我々の仕事はインフラ的な仕事ではなく、戦略的に重要なプロジェクトばかりのため、予算消化をする目的として選ばれるものではないです。人的資本投資の拡大ということは各社にとっての課題だと思いますし、しっかりと投資した内容を開示していきたいという動きもあるため、そのような戦略的投資の対象となるポジショニングを崩さないようにしたいと考えています。

春名:1点だけ、予算消化についての補足をします。我々は、お客さまと継続的に取引し、企業価値を持続的に支援することをミッションとしています。そのような中で、昨今の経営者育成といったところの予算は、どれくらい会社の未来に使っていくかという性質の投資であり、既にある予算を狙うというよりようやく市場ができ始めているところの投資枠の位置づけです。

キャッシュが余ったため、「とりあえず使う」という性質のものではなく、持続的に企業のゴーイングコンサーンとして、経営者を持続的に育成し続けなくてはいけないというのが上場企業の使命であり、削ることもとりあえず入れておくというものでもないです。

そのため社外取締役を含め、適切なモニタリングに直結している投資であるため、今年度だけではなく、次年度、その次の年度も含め、どのような姿でありたいかという観点で投資を決めていくことがお客さまにとって大事な視点ですし、我々のゴールは単年度の売上をあげることではなく、持続的にお客さまの企業価値向上に直結できる関係になれるかという点を重視しています。スポット的な予算消化の対象としてセルムにという関係は我々が目指している位置づけとは異なります。

質疑応答:強みについて

質問者:御社の強みについての質問です。今回業績の動きを見て、オンライン比率が8割と高くなっているのがわかります。つまり、方法が大きく変わってきているのだと思います。

取引上位150社の平均取引高3,140万円は「1対多数」でなく「1対1」もありますが、もしかしたら単価が下がる傾向にあってもおかしくはない気もします。また、時間や場所の融通が利き、タレントの単価が高い時間帯である平日の昼間でなくてもよいといったケースもあると思います。

したがって、お客さまへの対応について、大型のお客さまの一本釣りから、「ベルトコンベア式」に変わってくるのではないかといったイメージを持ち始めています。それに関連した営業姿勢の変化について、お客さまの業種、属性などを含めて、ご説明いただけますか?

加島:我々の顧客接点の作り方についてですが、特に1兆円超の大企業となると、売り込みに応えていくということではなく、ご紹介が非常に多くなります。

また、我々は年に数回セミナーを開催しますが、その中で、大事な話をお客さまとセルムが一緒に進めているということが明らかになると、自分たちも困っていると先方から来ていただけることが多いのです。

人を対象に、長期的な投資でリターンを得るという考え方を多くの日本企業が持っており、最近ですとメーカー、商社、金融関係等が多くなっています。人的投資に対してやや違う傾向にある小売や飲食といたところのお客さまは比較的少なく、IT関係も同様にまだまだこれからというのが現状です。

我々の使命は企業価値の向上です。1社1社に物語があり、そこにしっかり入っていくからこそ、お客さまのことがわかります。お客さまのために懸命に取り組むことによりタレントが輝き、さらにそれが他社も活きてきます。だからこそ弊社の営業は1社あたり4-5社を担当し、お客さまのあらゆる事象に精通することで信頼を勝ち得ることができており、このよさを消すような体制変更は考えておりません。

タレントの品質を常に高く保ち、新陳代謝を健全に起こしていくという意味でも顧客1社1社への深掘りというのは、このビジネスモデルの根幹になっていると考えています。1社1社に入り込むからこそ、他社から声がかかるという循環になっているのです。

質疑応答:成長イメージについて

質問者:御社の成長イメージについて確認させてください。基本的には深掘りということで、顧客1社あたりからの売り上げを増やすということだと思います。また、CGコード改訂が追い風にもなっていると思います。

そのような意味では、御社の成長は、加速的というよりは安定成長というイメージを持てばよいのかなと感じます。また、丁寧にお仕事をされているため、売上総利益の大幅な改善は特にないと考えても大丈夫でしょうか?

加島:基本的には売上はその認識で合っていますし、売上総利益もこれまでの推移どおり安定的に作れる点が強みのビジネスモデルです。一方、売上が伸びると販管費は固定的性質のものが多く、多額の投資も必要としないためオペレーティングレバレッジが効きやすく、各段階利益の成長スピードは売上に比べて速く実現できるのも特徴です。

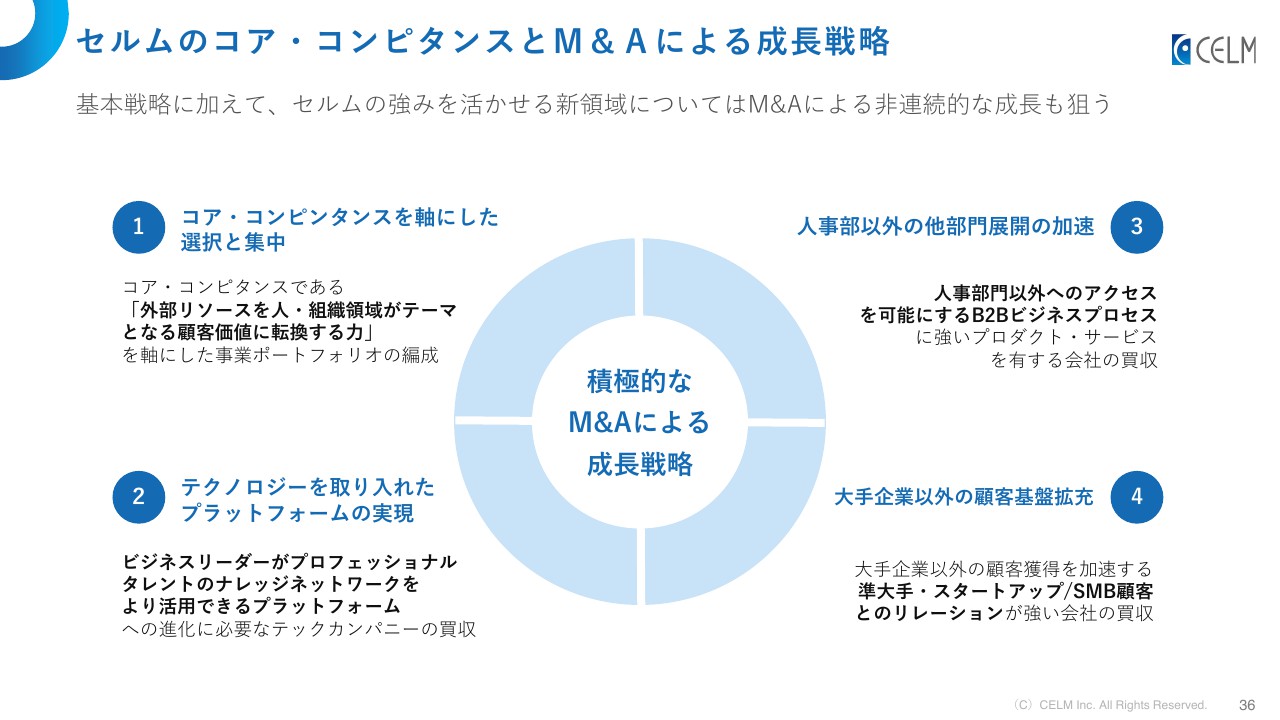

質問者:そうなると、M&Aによる成長戦略も重要になってくると思います。

加島:おっしゃるとおりです。

質問者:M&Aについて、お話しできる範囲で構いませんので、進行中の案件や興味のあるジャンルについて教えていただけますか?

春名:M&Aの責任者の春名です。現在進んでいる具体的な案件については仮にあったとしてもインサイダーの観点から一切コメントできません。ただし、ご質問の主旨はおそらくセルムとして具体的な検討を進められるような活動はしているのかという点かと思いますので、体制面を中心にご説明します。

金融機関からの持ち込みや自分たちが自ら提案するソーシング活動を含め、体制を強化しており、日々何かしらの案件は常に検討している点はお伝えします。一方、案件成約を目的化するのではなく、真に我々の事業成長に質する案件を厳選することが大事なので、多くある中でも厳しい目で選んで交渉していくのが大前提です。

M&Aの考えについてです。先ほど既存事業は安定成長というお話もありましたが、現在セルムで展開しているタレントを使った大企業に入り込むビジネスモデルだけでなく、今のビジネスモデルではリーチできない領域だったり顧客基盤を取り入れようと、M&Aを検討しています。

基本的にはキャッシュが潤沢に作れるビジネスモデルです。スライドの②にあるとおり、営業を介したビジネスモデルというのは一見アナログに見られがちですが、我々はタレントとお客さまの実務をつなぐ、いわゆるナレッジソリューションを有しているネットワーク、もしくはプラットフォームだと自負しています。そのため、このビジネスモデルをより進化できるテクノロジー、エンジニアリングといったアセットについてはM&Aで実現させたいと考えています。

スライドの③と④について、現在、人事部門に対しては非常に認知度が高いと考えていますが、HRは人事部のものだけではなく、事業部だったりあらゆる場面で大企業の戦略上のキーワードになっています。HR領域に限らず、人事ではない別部門でビジネスプロセスに入り込んでいる会社についても、M&A等でアライアンスを組む考えがあります。

中小企業やスタートアップに入っていくためには、今の事業体ではないビジネスモデルで展開していく必要があると思っています。

我々のビジネスモデルは基本的に、広告宣伝費は多額には必要としません。我々の強みは人材組織作りに根強い問題意識がある経営層のベストパートナーとなることを目指しており、マーケティング上、顧客選定に最も力を入れています。広告宣伝に依存するビジネスモデルを作るとそのような我々のよさが犠牲になるリスクもありますので、今のビジネスモデルから無理をして実施するよりは、M&A等で事業体を分け別ブランドで展開するという考えも持っています。