2021年10月29日に行われた、東京エレクトロン デバイス株式会社2022年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:東京エレクトロン デバイス株式会社 代表取締役社長 徳重敦之 氏

東京エレクトロン デバイス株式会社 取締役 佐伯幸雄 氏

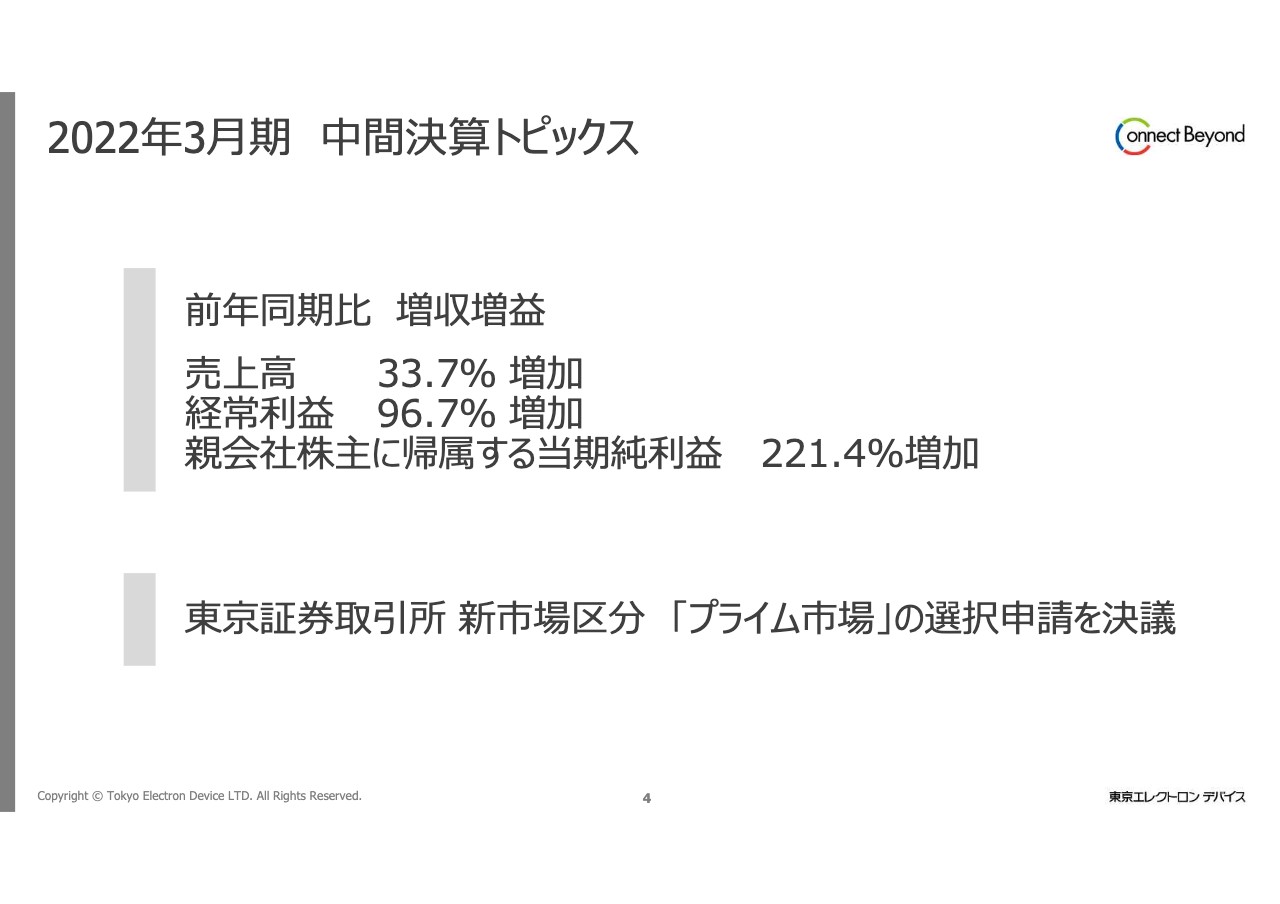

2022年3月期 中間決算トピックス

佐伯幸雄氏:取締役の佐伯でございます。私からは決算についてご報告します。はじめに、中間決算トピックスについてです。前年同期比で売上高は33.7パーセントの増加、経常利益は96.7パーセントの増加となりました。TED長崎の土地や建物の受贈益などの影響もありますが、親会社株主に帰属する当期純利益は221.4パーセントの増加と、前年に比べて大幅な増益増収となっています。

また、来年にスタートする東京証券取引所の新市場区分については、9月の段階で「プライム市場」の選択申請を決議しています。

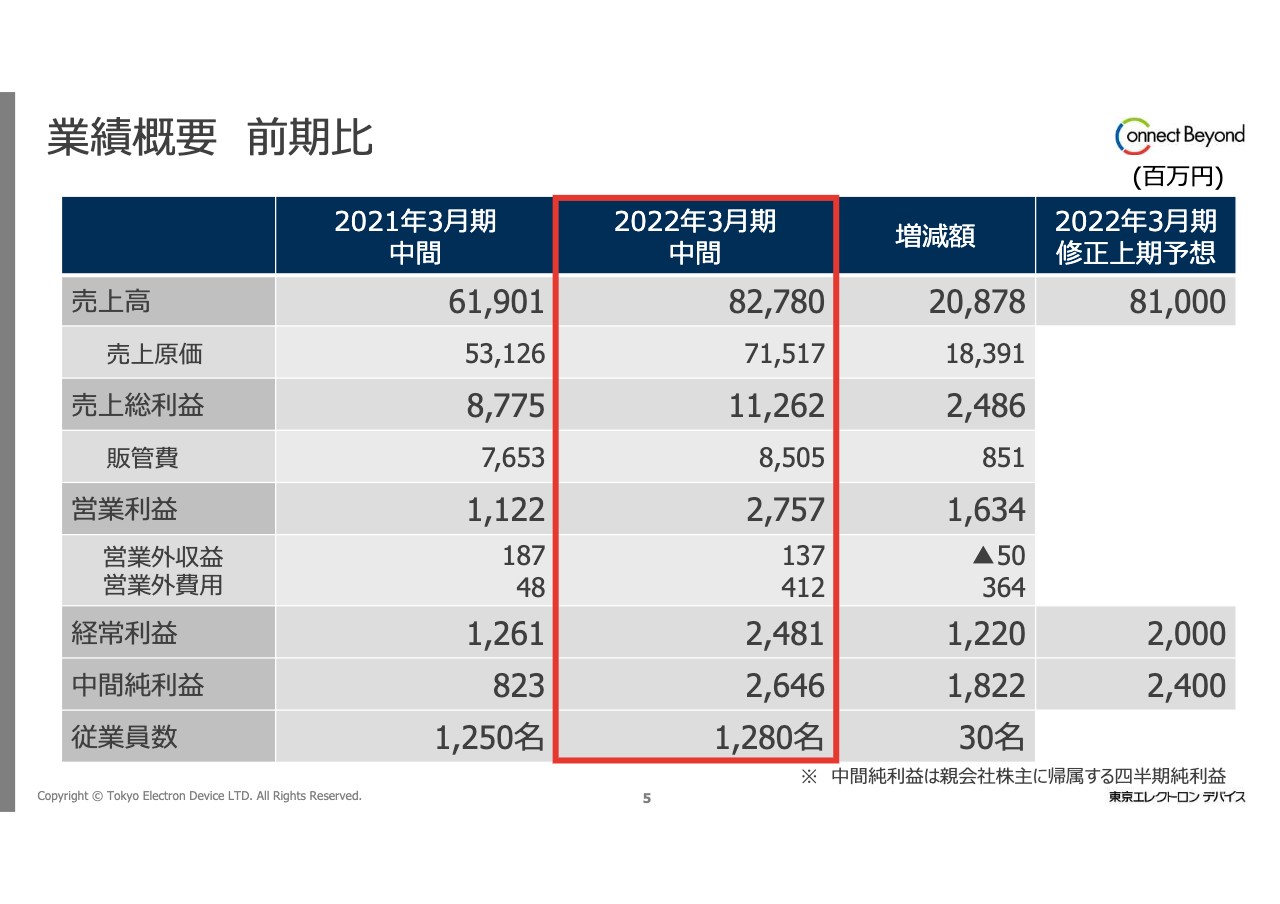

業績概要 前期比

業績概要です。売上高は827億8,000万円、経常利益は24億8,100万円、純利益は26億4,600万円となりました。売上高は、前年同期比で208億円7,800万円の増加となっています。主にEC事業の商権移管が順調に推移し、また、半導体の需要が高まったことにより売上高を大きく伸ばしています。

それに伴って利益が伸びている一方で、販管費は人員の増加、あるいは活動が活発になってきていることを含めて、8億円ほどの増加となりました。結果として営業利益は16億3,400万円の増加となっています。また会計処理の関係で、営業外費用に為替差損3.5億円ほどを計上したこともあり、経常利益は前期比で12億2,000万円の増加となっています。

純利益については、特別利益の影響もあり、前期比で18億2,200万円の増加となりました。9月6日に上方修正した上期予想に対しても、売上と利益のいずれも上振れる結果となりました。

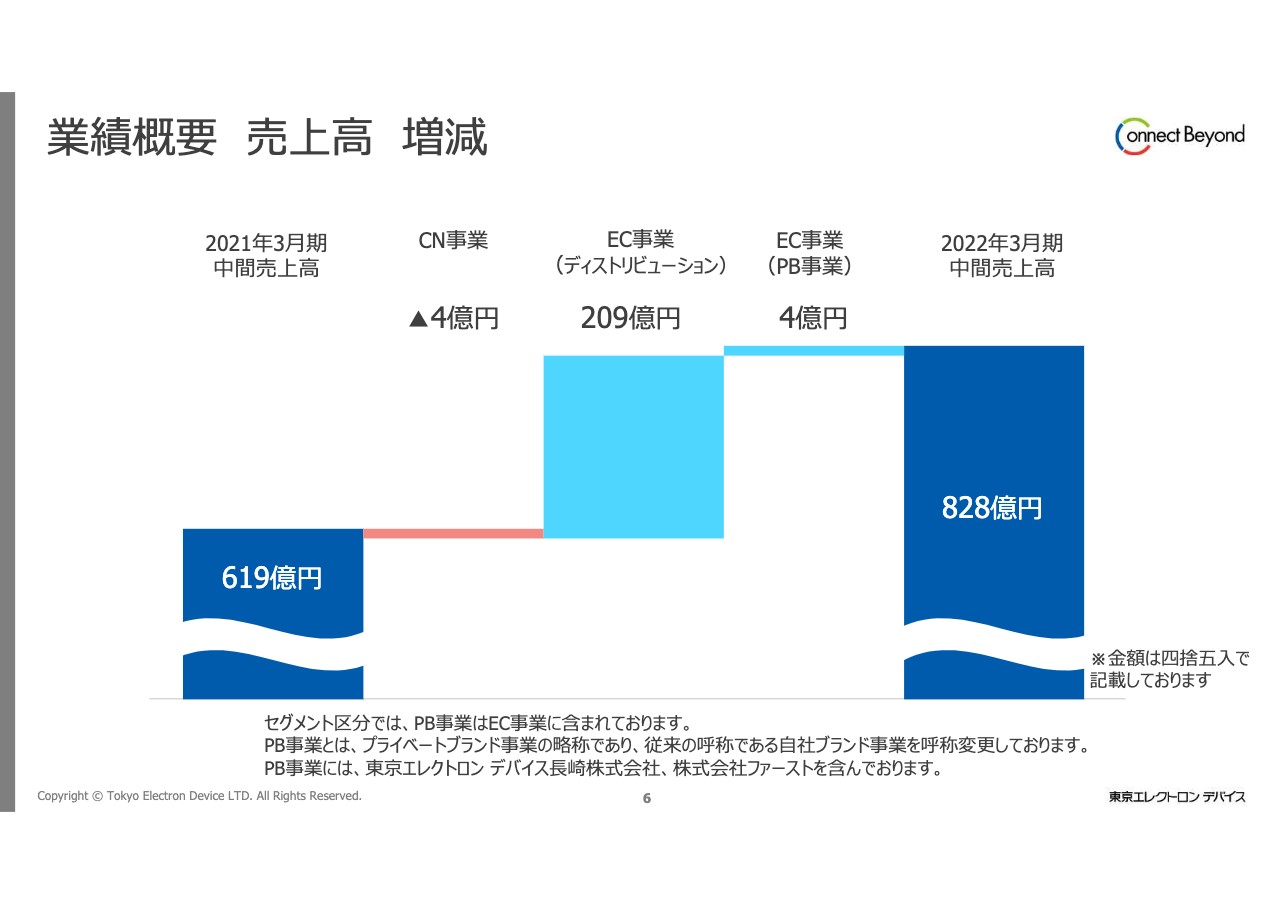

業績概要 売上高 増減

売上高の増減です。前期売上高の619億円に対して、今期は828億円となりました。事業別の変化についてご説明します。CN事業はプラス面とマイナス面があり、結果としては若干の減少となりました。

EC事業は、商権移管などに加えて既存のビジネスの売上も増加したため、合わせて209億円の増加となりました。PB事業については、「設計・量産受託サービス」が回復したことにより、4億円の増加という結果となっています。

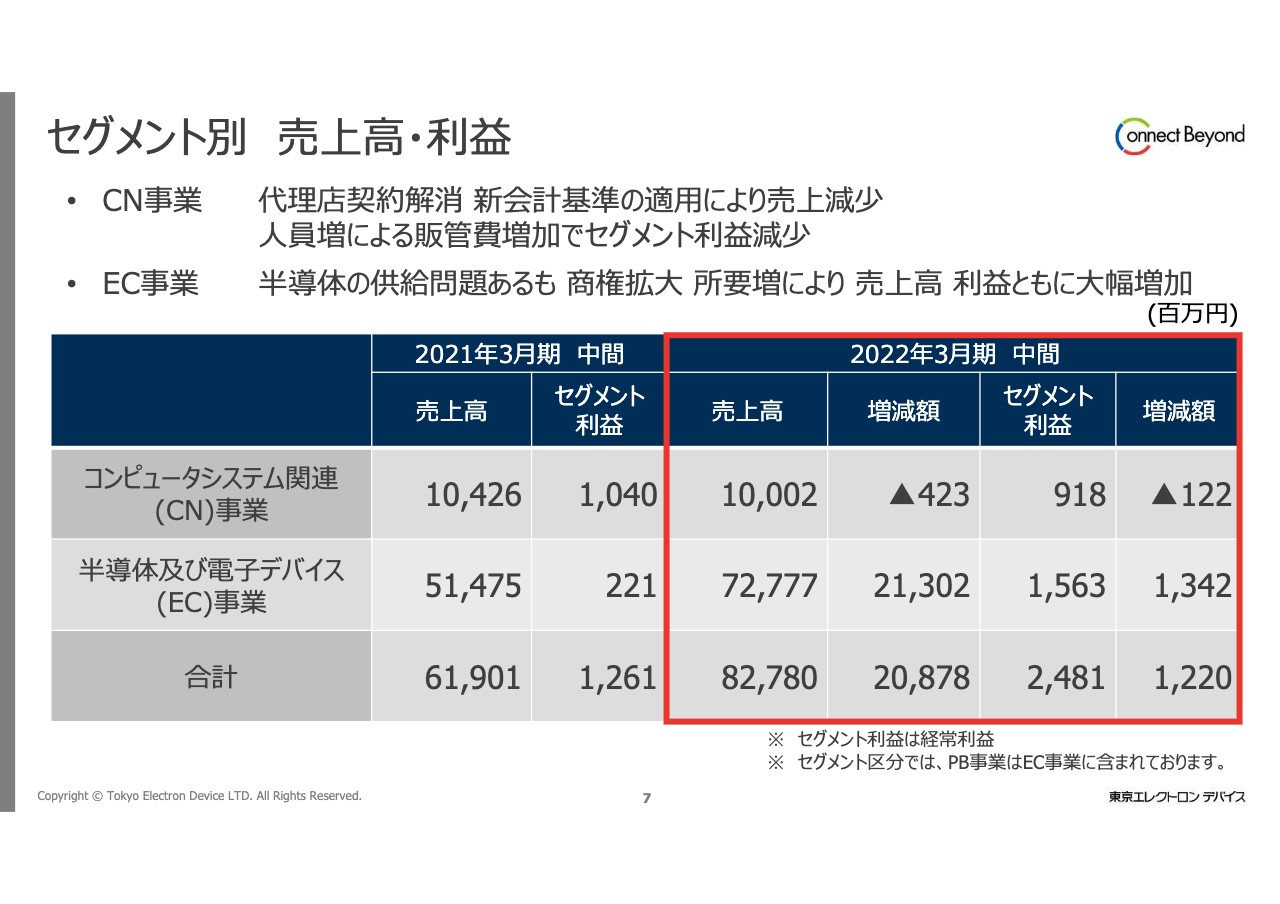

セグメント別 売上高・利益

セグメント別の売上高・利益の状況です。CN事業は、2022年3月期中間の売上高が100億200万円、セグメント利益が9億1,800万円となっています。いずれも前期に比べて減少していますが、売上は主力製品ならびにセキュリティ関係で伸びたものの、代理店契約解消の影響や、新会計基準の適用に伴い、若干減収となっています。また、利益面では、それらに加えて人員増による販管費の増加もあり、若干減少しています。

一方、EC事業については、2022年3月期中間の売上高が727億7,700万円、セグメント利益が15億6,300万円となり、売上・利益ともに大きく増加しました。繰り返しになりますが、商権拡大や半導体製品の所要増により増益増収となっています。

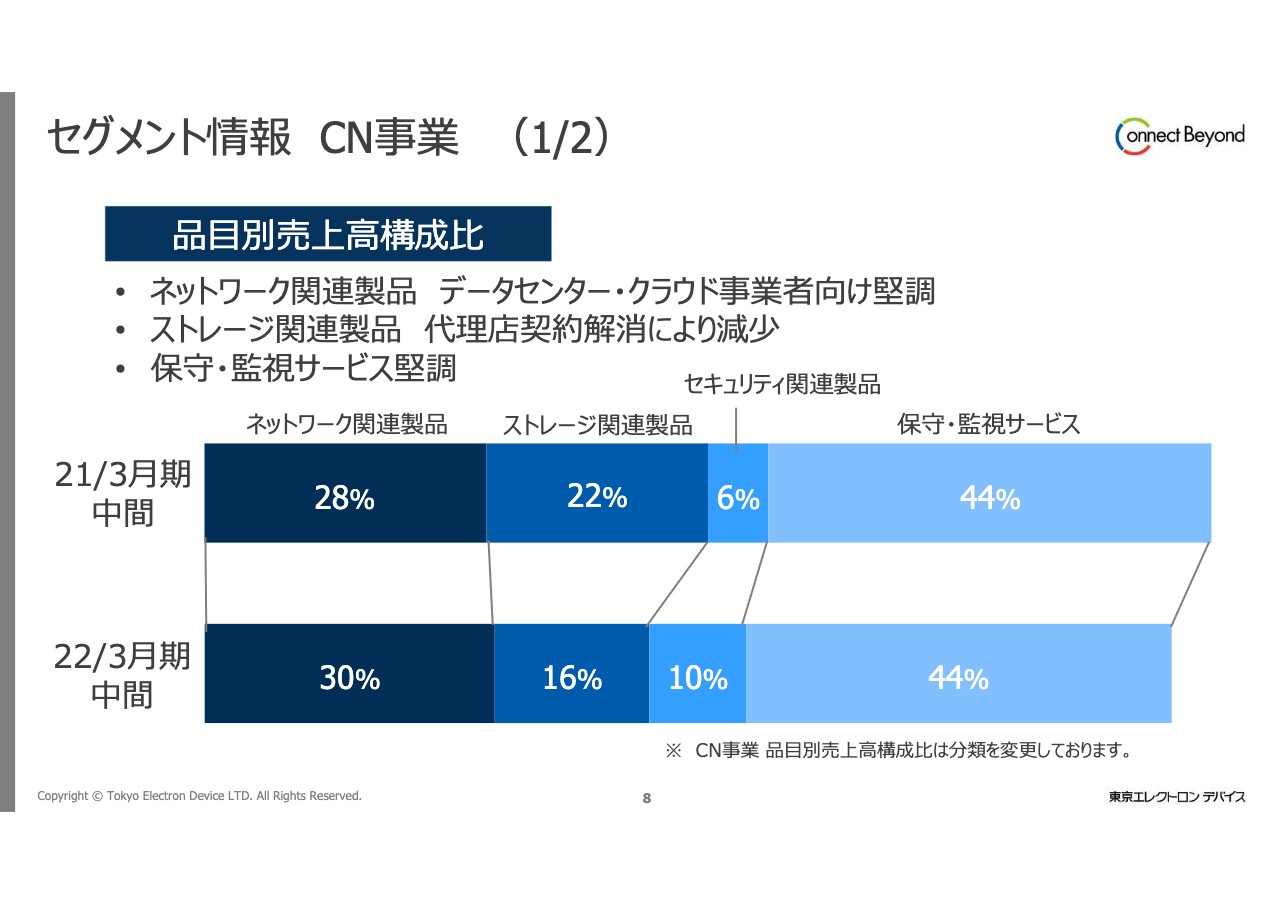

セグメント情報 CN事業(1/2)

CN事業の品目別売上高構成比です。ご覧のとおり、2021年3月期中間と比較すると棒グラフは全体的に若干縮んでいますが、ネットワーク関連製品がデータセンター、クラウド事業者向けに機器販売が堅調だったことにより、構成比を伸ばしています。

一方で、ストレージ関連製品は、代理店契約解消などの影響により減少し、構成比も下がっています。

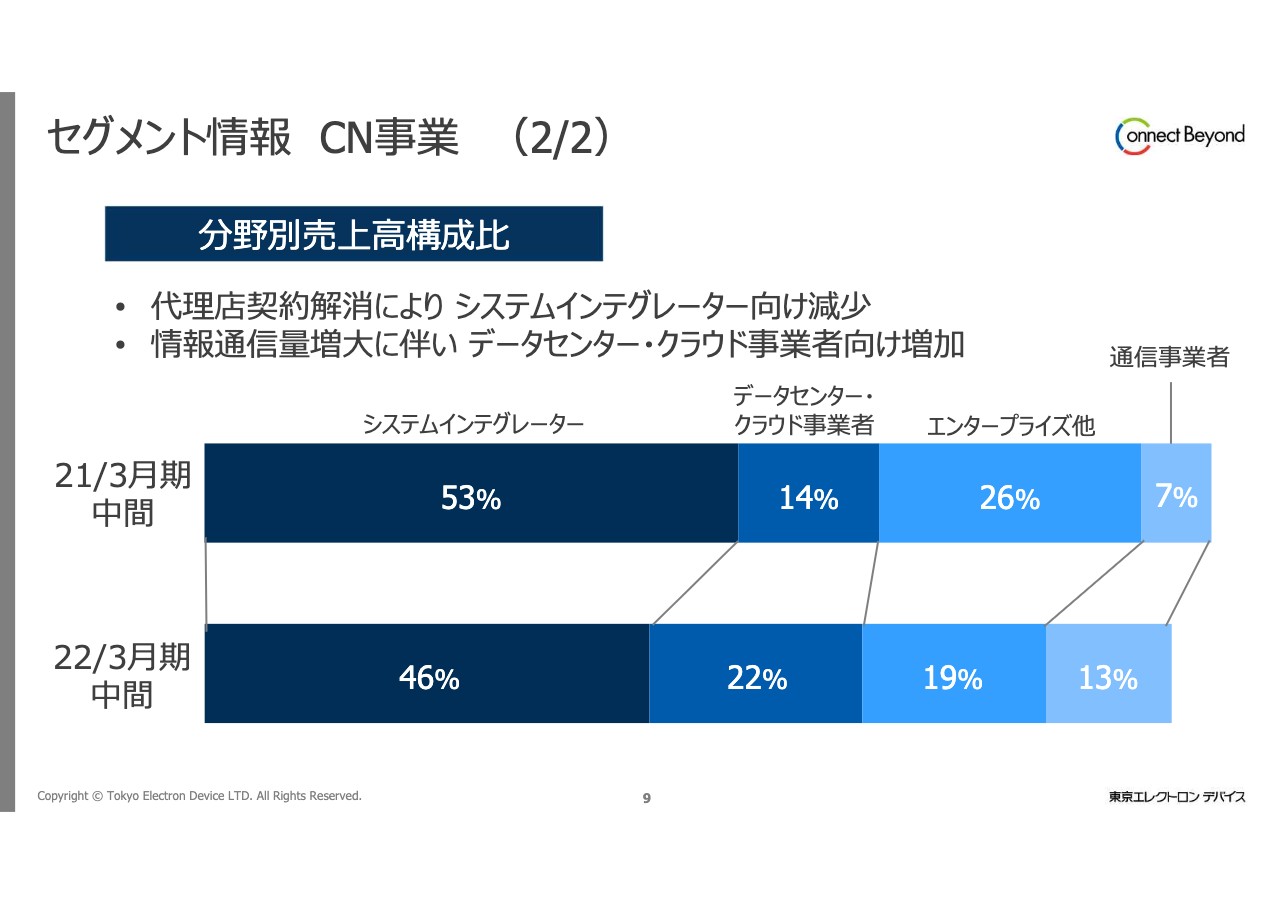

セグメント情報 CN事業(2/2)

CN事業の分野別売上高構成比です。代理店契約解消により、システムインテグレーター向けが減少しています。一方、データセンター、クラウド事業者向けについては、情報通信量の増大に伴い、構成比を大きく伸ばしています。

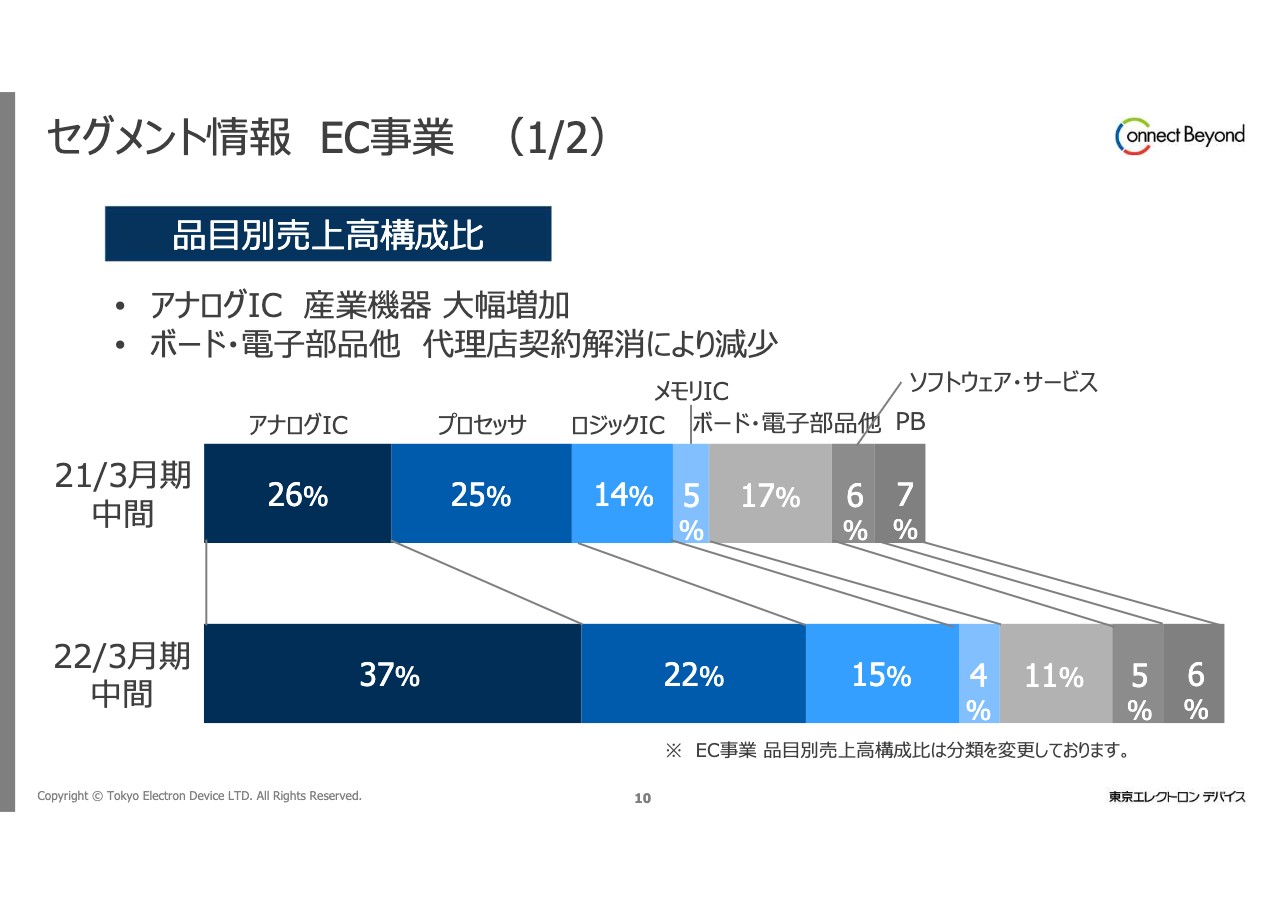

セグメント情報 EC事業 (1/2)

EC事業の品目別売上高構成比です。ご覧のとおり、棒グラフが大きく伸びているのはもちろんのこと、特にアナログICの伸びが顕著です。商権移管の影響もかなりあり、特に産業機器向けの売上が大幅に増加しました。

一方、若干減少しているのはボード・電子部品他です。これは代理店契約の解消により、産業機器向けの製品の売上が若干減ったことで、構成が変化しています。

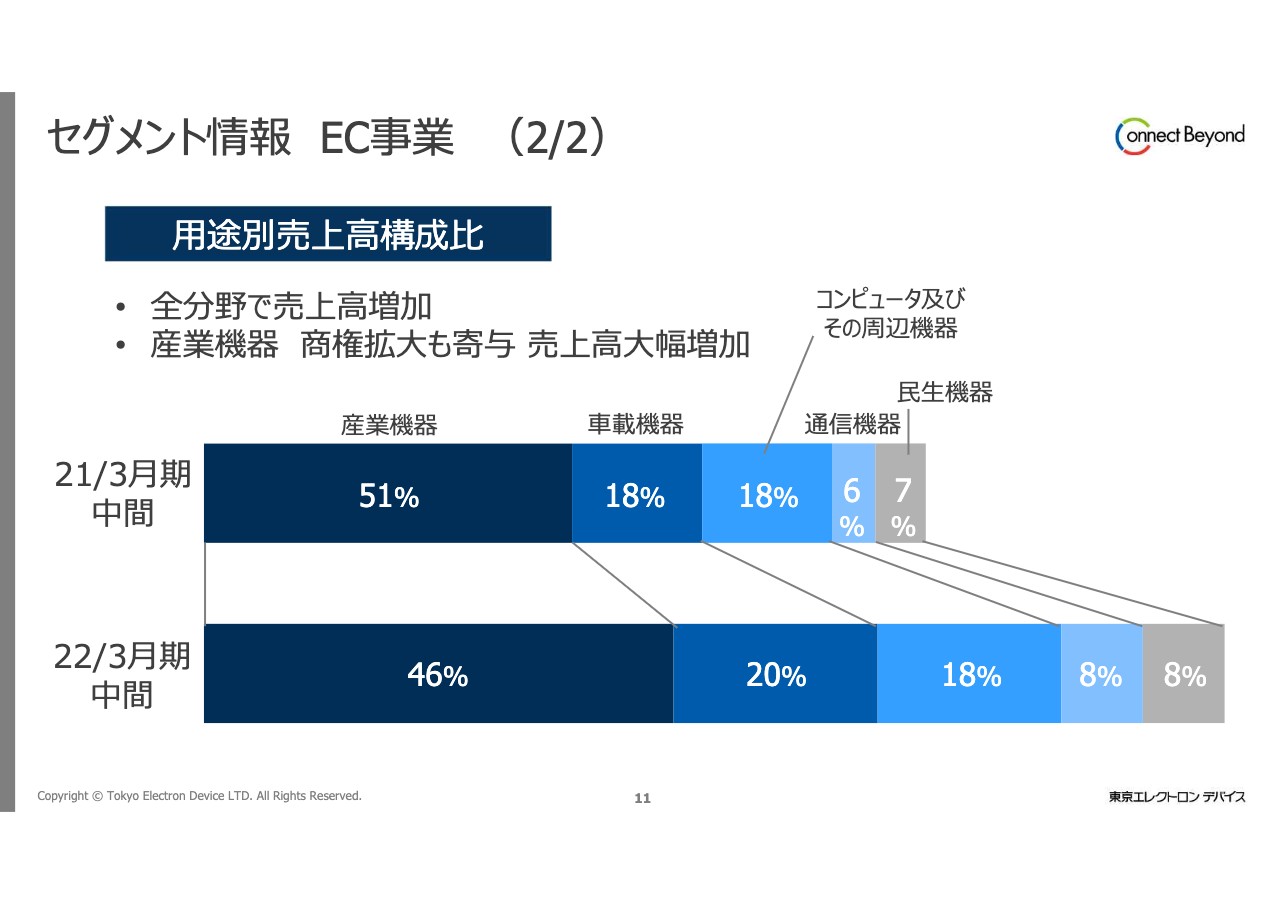

セグメント情報 EC事業 (2/2)

用途別売上高構成比です。全分野で売上高は増加しています。特に、産業機器向けで商権拡大が寄与したこと、所要が増えたことから売上高が大きく伸びました。構成比は若干減っていますが、絶対額は伸びているかたちです。

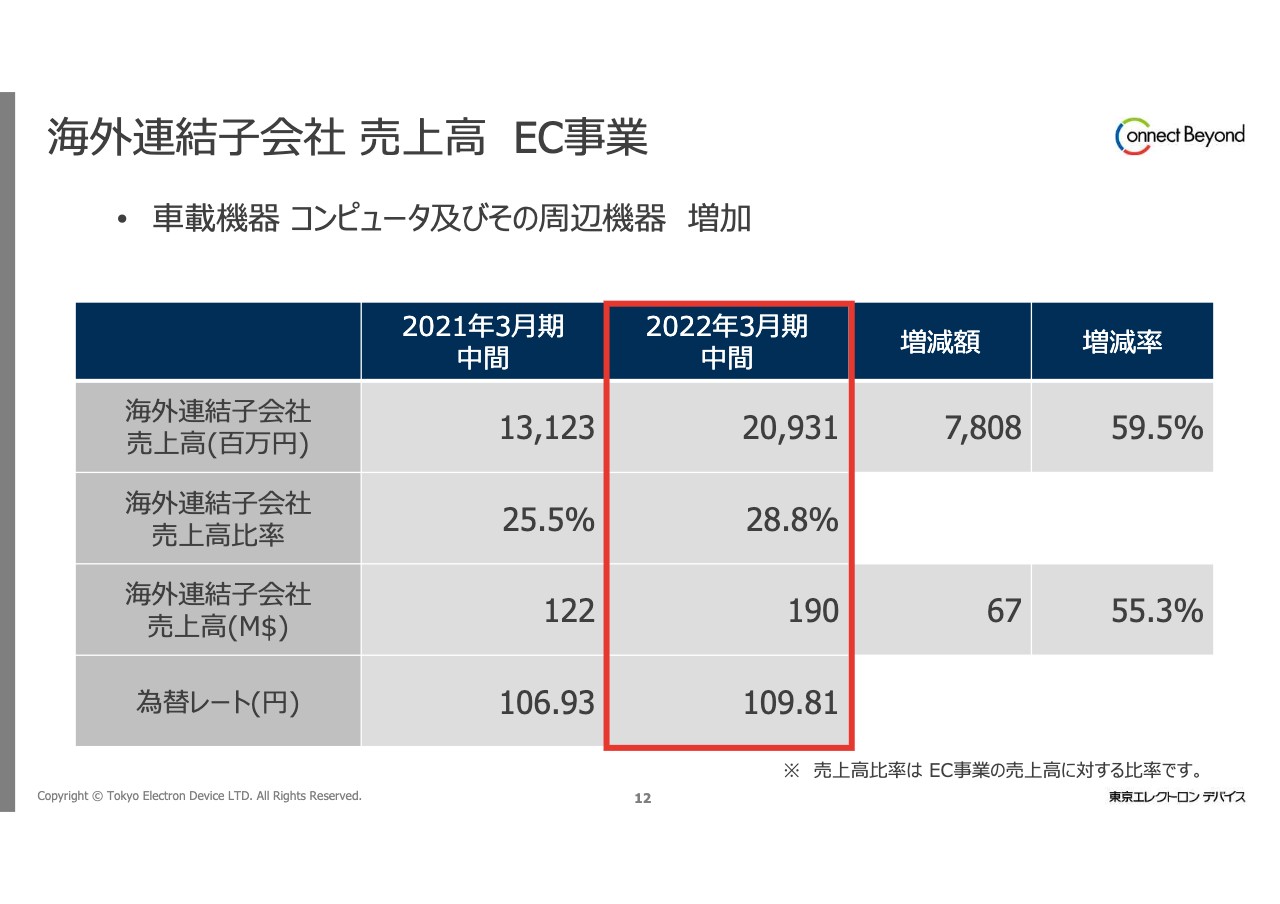

海外連結子会社 売上高 EC事業

海外連結子会社の売上高の状況です。売上高は円貨で209億3,100万円、前年同期比で約6割増加しています。EC事業全体の売上高の伸びが海外連結子会社の売上高増加につながったかたちですが、特に海外では車載機器、コンピューター及びその周辺機器での売上が伸びました。

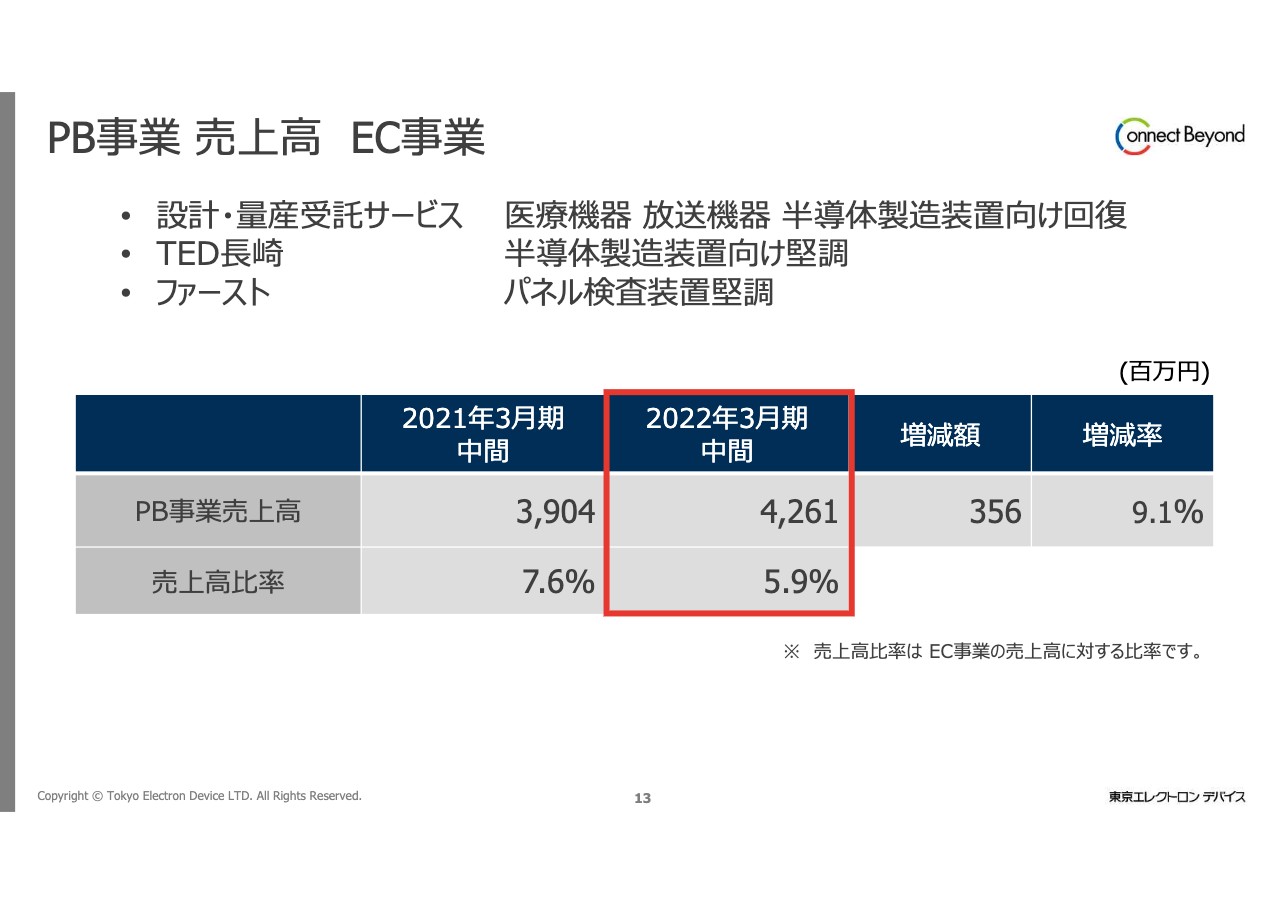

PB事業 売上高 EC事業

PB事業の売上高です。セグメントではEC事業に含んでいますが、その中でPB事業に関する売上だけを抜き出しています。売上高は42億6,100万円、前年同期比で9.1パーセント増加しました。

EC事業全体の売上が非常に大きく伸びていますので、構成比は若干下がっていますが絶対額としては伸びています。設計・量産受託サービス、TED長崎、ファーストがいずれも堅調に推移したことが、売上の伸びにつながりました。

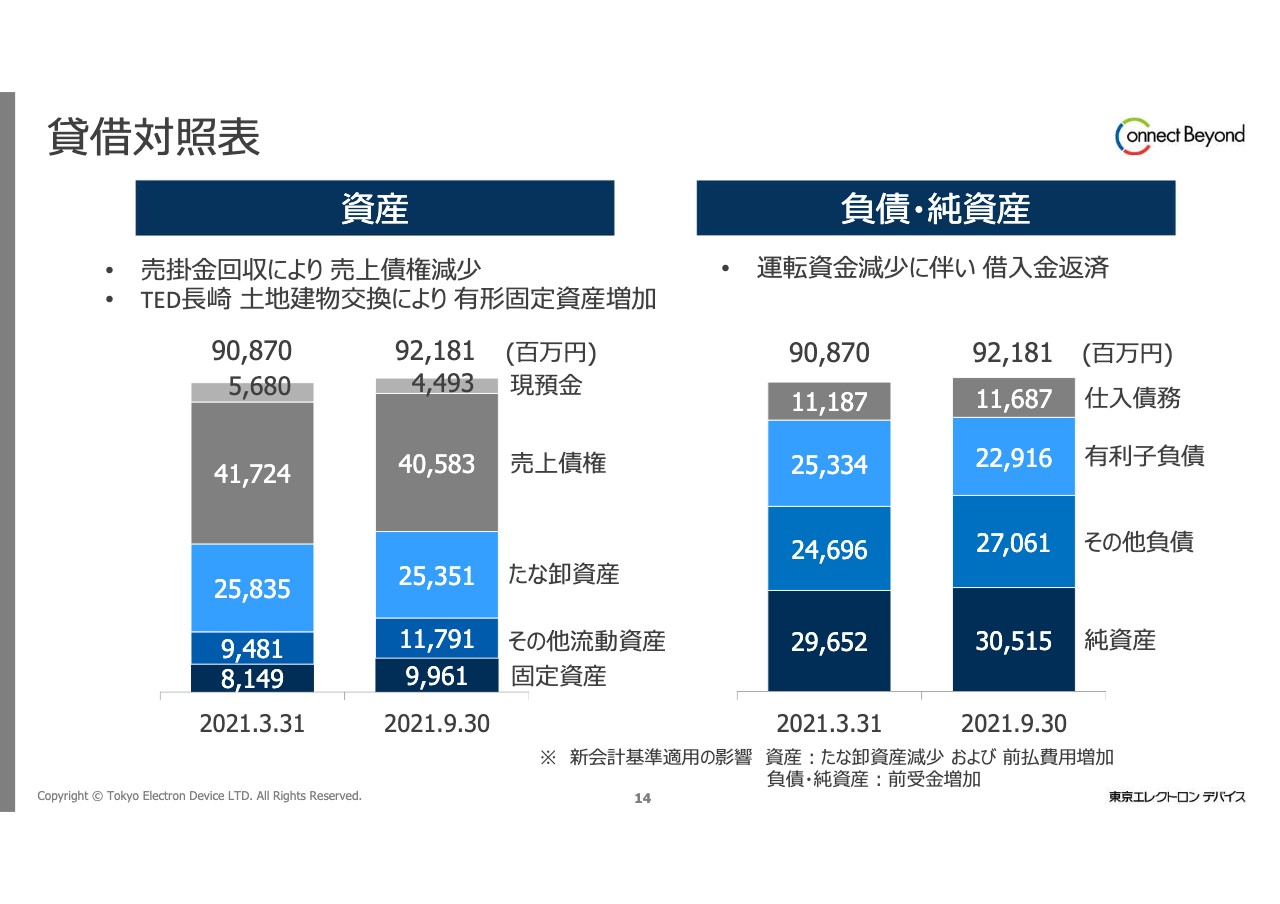

貸借対照表

貸借対照表です。9月30日時点の総資産は921億8,100万円です。増減はありますが、特に資産の部で売掛金の回収に伴い売上債権が減少しました。固定資産については、TED長崎の土地建物交換により有形固定資産が増加した点が主な変動要因です。

一方、負債・純資産については、売掛金の回収などにより24億円ほどの借入金の返済を実施しました。これにより、有利子負債が減少している点が主な変動要因です。

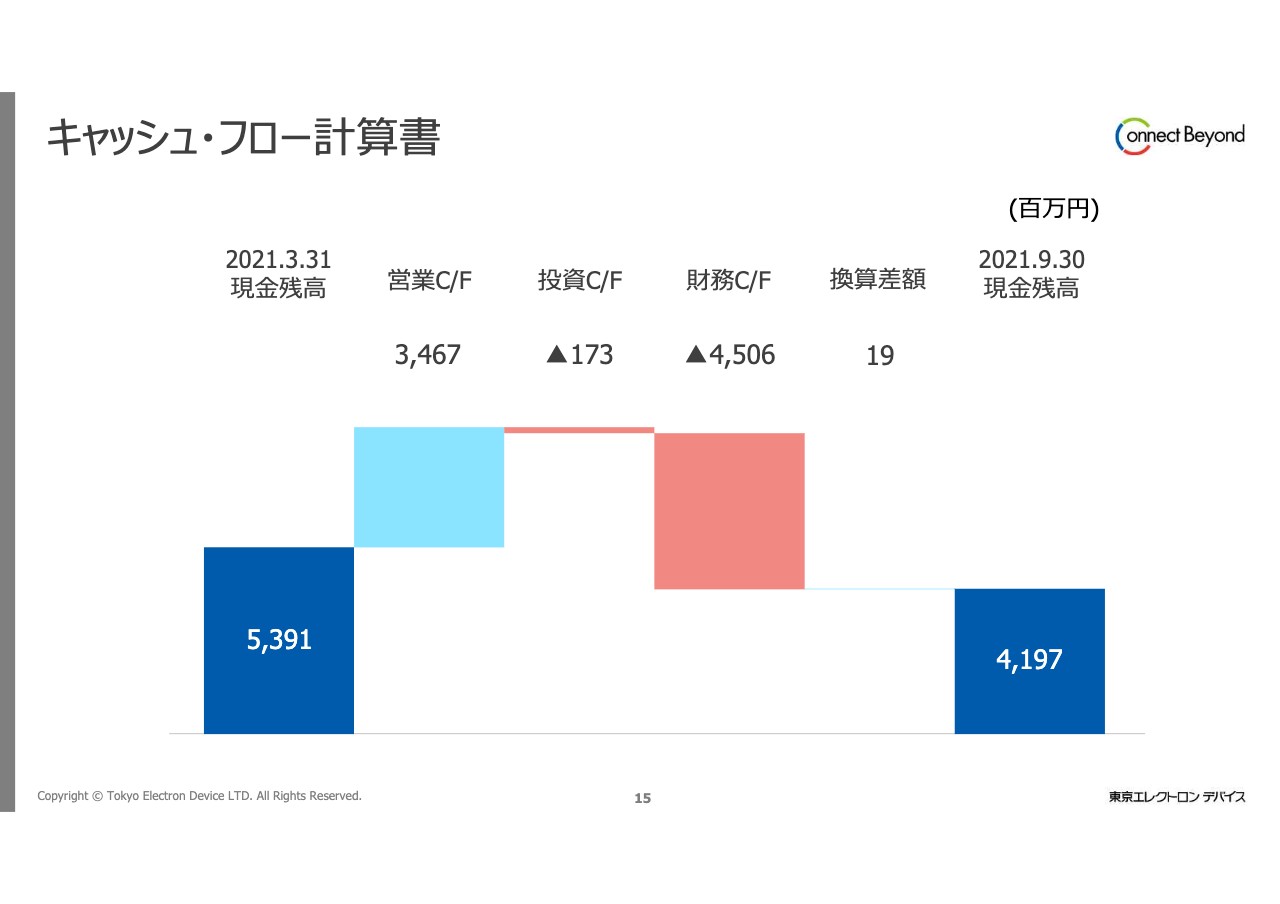

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。利益、並びに売上債権の回収などにより、営業キャッシュ・フローがプラスとなりました。一方、借入金の返済などにより、財務キャッシュ・フローはマイナスとなり、期末の現金残高は41億9,700万円です。

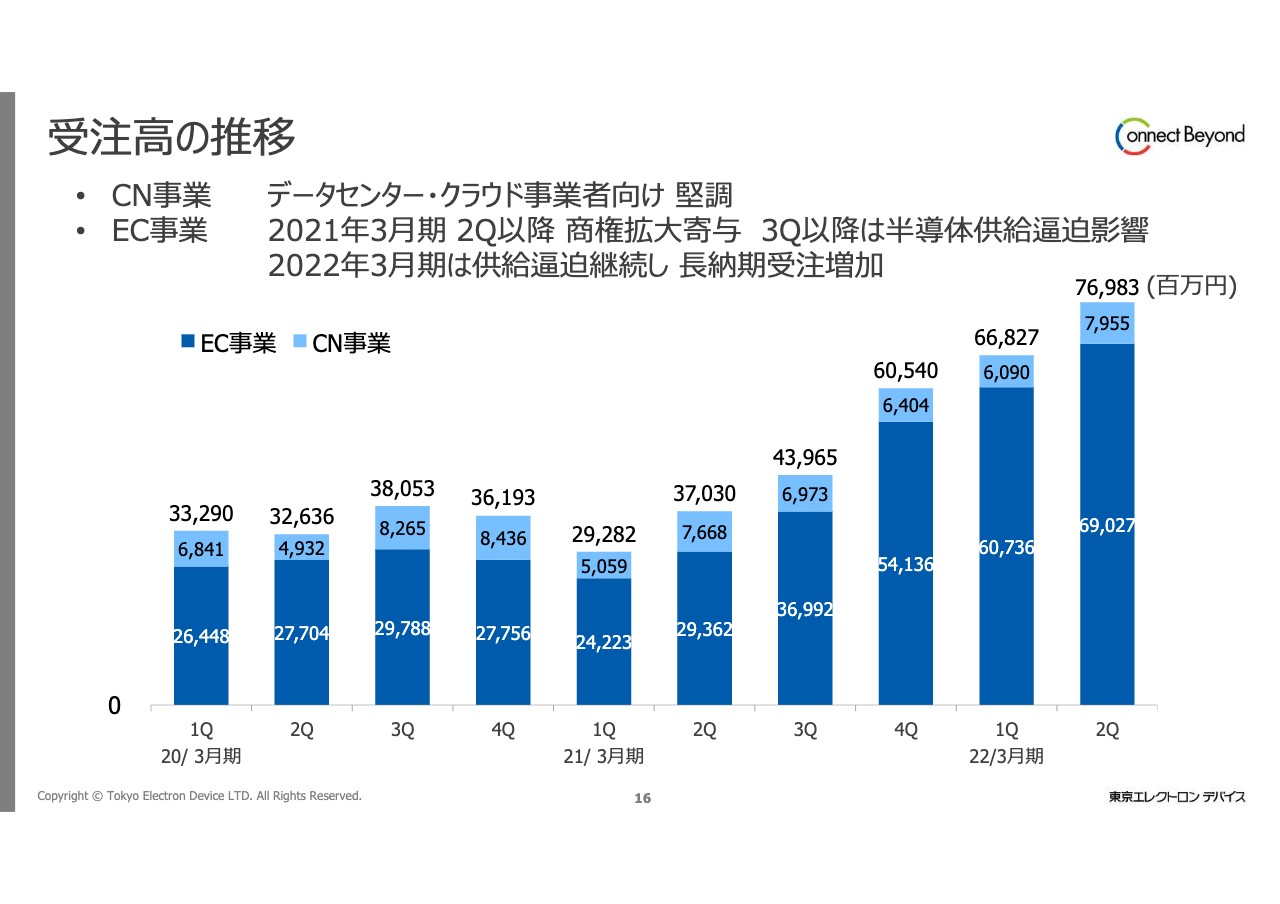

受注高の推移

私からのご報告の最後になりますが、受注高の推移です。スライドに記載のとおり、前期の第1四半期から右肩上がりで受注は増えています。データセンター・クラウド事業者向けにアップダウンはありますが、CN事業は堅調に推移しています。

一方、EC事業は、2021年3月期第2四半期以降、特に商権拡大の寄与が顕著に表れています。また、前期の第3四半期以降、半導体供給の逼迫の影響があったものの、その後の状況は大きくは変わっていませんが、お客さまからの長納期の受注などが増えており、受注の伸びが非常に顕著になっています。

決算の報告に関しては以上となります。ありがとうございました。

2022年3月期 下期 事業計画前提(1/2)

徳重敦之氏(以下、徳重):徳重でございます。本日はご多忙の中、当社の決算説明会にご参加いただき、誠にありがとうございます。私から業績見込みについてご説明します。

今年度の期初に事業計画の前提として掲げていた、事業環境についてです。全事業に共通する環境要因としては4項目を掲げていました。スライド内容と比較しながら、下期の前提をお知らせします。

「新型コロナウイルス感染による影響」「米中間の対立」「データ通信量の増大」の3点については、おおむね期初の想定どおりに進展しており、下期についても継続していくと考えています。「新型コロナウイルス感染による影響」では、第6波への備えなど、社会的には予断を許さない状況が続いています。そのような中、製造業では、企業業績などのいくつかの指標において、コロナ禍前並みの回復傾向が見られている状況です。

「米中間の対立」では、半導体のサプライチェーンの構築を巡る対立が具体化し始めました。そして数年の中で、ここ1年ほどは特に激しくなっています。この対立の常態化は避けられない様相であるため、融和による中国市場の好転は期待できないものと考えています。

「データ通信量の増大」は、データセンターの設備投資やクラウド市場の需要などにより、拡大傾向が続いています。この後にお話しする「半導体の需給状況の逼迫」の要因の1つともなっています。

2022年3月期 下期 事業計画前提(2/2)

「半導体の需給状況の逼迫」についてです。期初において、上期は逼迫感が続き、下期より徐々に改善していくのではと想定していました。しかし、現在の各種状況を総合的に鑑みると、短期的な正常化への回復は困難であると考えています。

したがって、下期の事業計画の前提では逼迫感が継続すると想定しました。この逼迫感の本格的な改善は、来期以降だと考えています。先ほどお伝えしたとおり、旺盛である需要の背景として、足元の受注は高い水準で好調に推移していきます。

当社としては下期においても、上期と同水準の商材の供給確保に努めていきたいと考えています。

2022年3月期 業績見込み

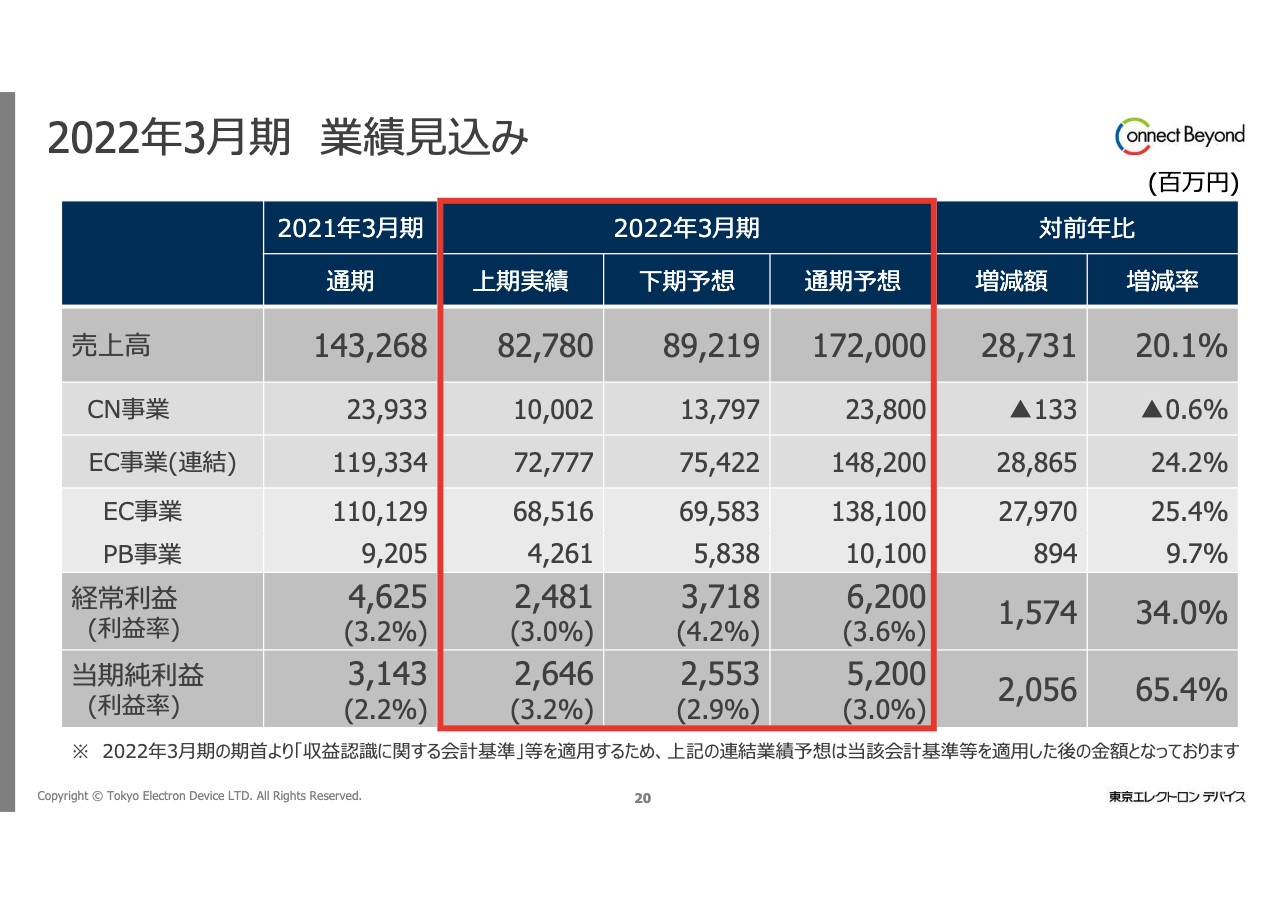

先ほどの下期の前提を考慮した、通期の業績見込みについてです。2022年3月期の売上高は1,720億円、前期比で287億3,100万円の増加となります。経常利益は62億円、前期比で15億7,400万円の増加、当期純利益は52億円、前期比で20億5,600万円の増加を見込んでいます。対前年の増減率は売上高で20.1パーセント増、経常利益で34パーセント増となっています。

また、セグメント別の売上高はCN事業が238億円、EC事業(連結)は1,482億円を計画しています。CN事業は、ビジネス環境が好調ですが、前年における販売代理店の契約解消、あるいは新会計基準の適用の影響もあり、前年並みの売上水準を見込んでいます。

EC事業は、ディストリビューション事業を中心として前期比で大きく伸ばす計画です。この通期計画は、売上高、経常利益、当期純利益ともに当社設立以来のレコードとなります。なお、9月6日公表の通期業績予想と比較しても売上高90億円、経常利益6億円、当期純利益4億円の上方修正となっています。

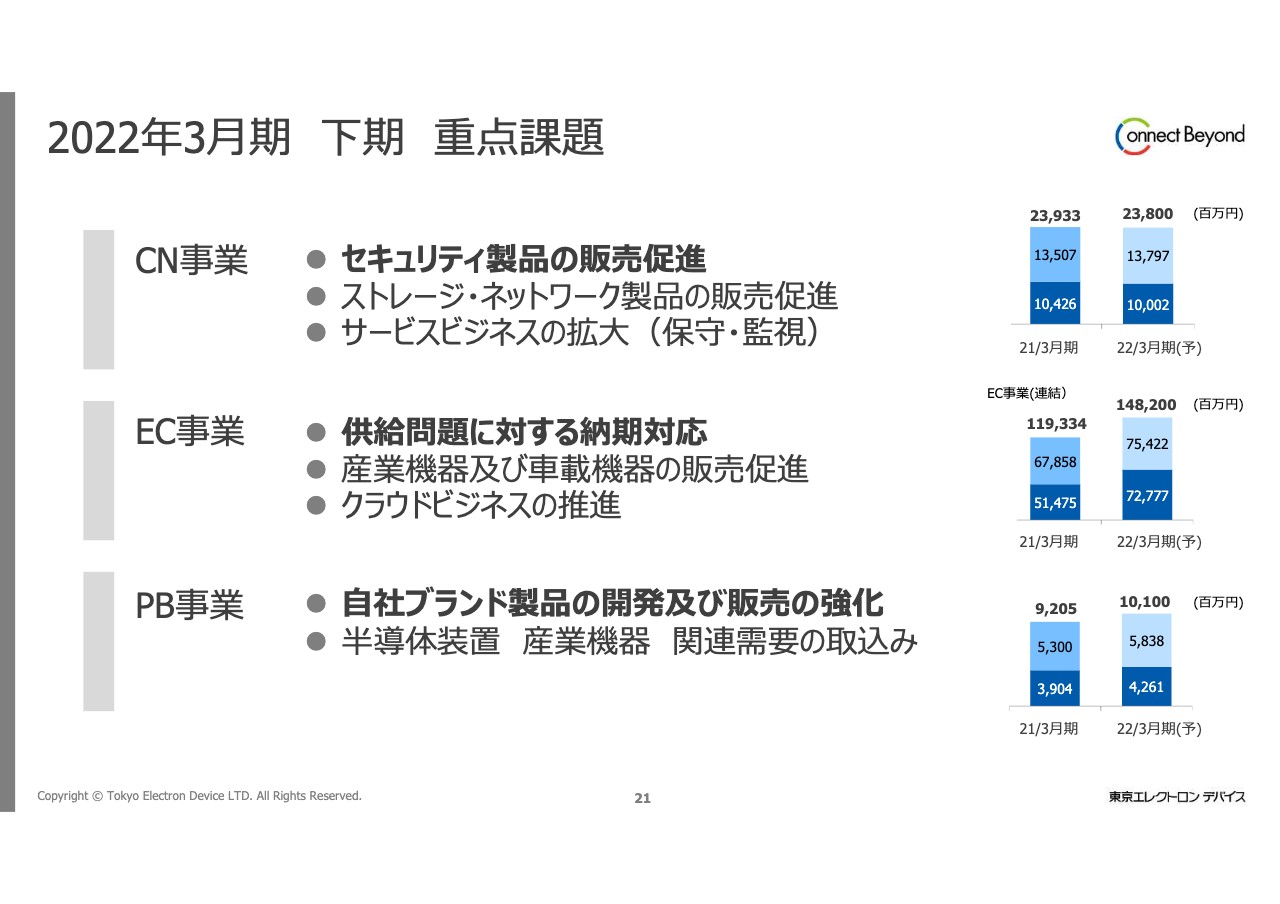

2022年3月期 下期 重要課題

このスライドは事業ごとに重点課題をまとめたものです。引き続き、期初に掲げた課題に対応していきます。CN事業では、データ通信量の拡大を背景にセキュリティへの関心がこれまで以上に高まっています。セキュリティ製品の販売促進や、SOCサービスの拡充により、セキュリティ関連ビジネスを強化していきます。

この下半期は特に、EC事業の供給問題に対する納期対応が重要だと認識しています。供給逼迫による諸問題に特効薬はありませんが、メーカーの生産枠の早期確保や在庫品の効率的な運用など、お客さまへ安定して半導体を納入できるよう、日々半導体メーカー及びお客さまとの調整を続けていきます。

PB事業では、中期経営計画(VISION 2025)において重要項目となる自社ブランド製品の開発部分に注力していきます。当社のビジョンロボットシステム「TriMath」の導入支援を行うTRC(TED Robot Center)を本年6月に開設し、TRCの機能向上などを進めていきます。

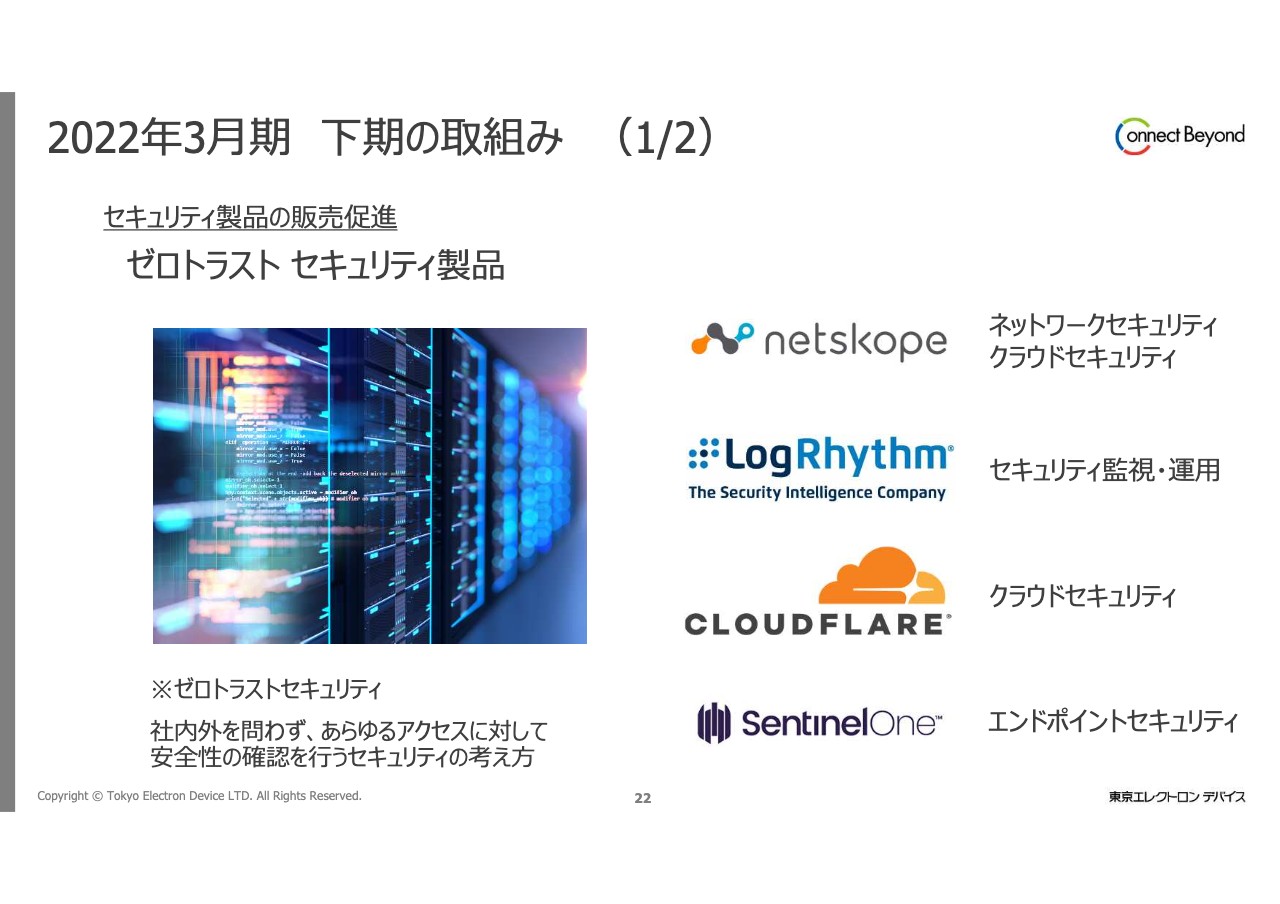

2022年3月期 下期の取組み (1/2)

下期の取組みです。CN事業の下期重点課題の1つであるセキュリティ製品の販売促進についてご説明します。DXの推進、テレワークの導入やクラウドサービスの利用により、新たなセキュリティリスクが顕在化しています。そのような環境下で、社内外を問わずあらゆるアクセスに対して安全性の確認を行うゼロトラストセキュリティ、何も安心するものがないという前提でセキュリティに取り組んでいくアプローチが注目されています。

当社が取り扱っている「SentinelOne」「Netskope」「LogRhythm」「Cloudflare」などは、ゼロトラストセキュリティシステムの構築に有効なソフトウェアです。お客さまのニーズに合わせ、最適なセキュリティ環境を提供できるよう販売を促進していきます。

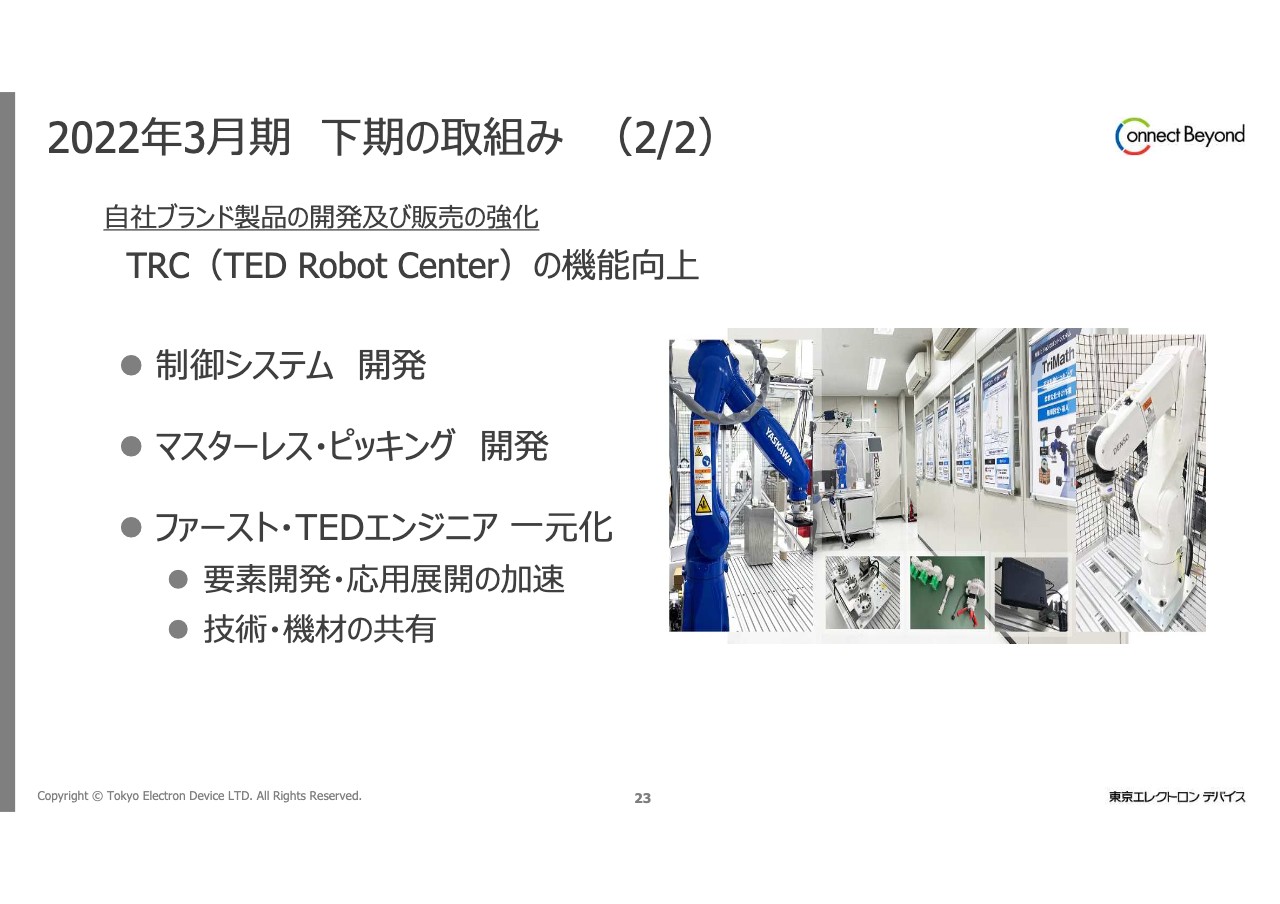

2022年3月期 下期の取組み (2/2)

先ほどお伝えしたとおり、PB事業ではTRCにおいてロボット開発に向けた機能を強化していきます。制御システムの開発では、周辺機器との同期機能を強化し、現場の環境に対応して柔軟にカスタマイズできるよう開発を進めていきます。ユーザーによるロボットの活用と運用負荷の軽減を促進します。

マスターレス・ピッキングの開発では、工作機械メーカーや無人搬送ロボットメーカーとの連携を進めており、協業体制を通じて取り組んでいきます。不定形物、不規則形物への対応を強化し、少量多品種の取り扱いなどに対応できるよう、用途を拡大していきます。

組織面では、ファーストのロボットビジョン技術部門を、当社、東京エレクトロンデバイスの開発部に統合します。これにより、自動車生産プロセスにて培われた、ファーストの画像処理技術の要素開発と他用途への応用を加速していきます。

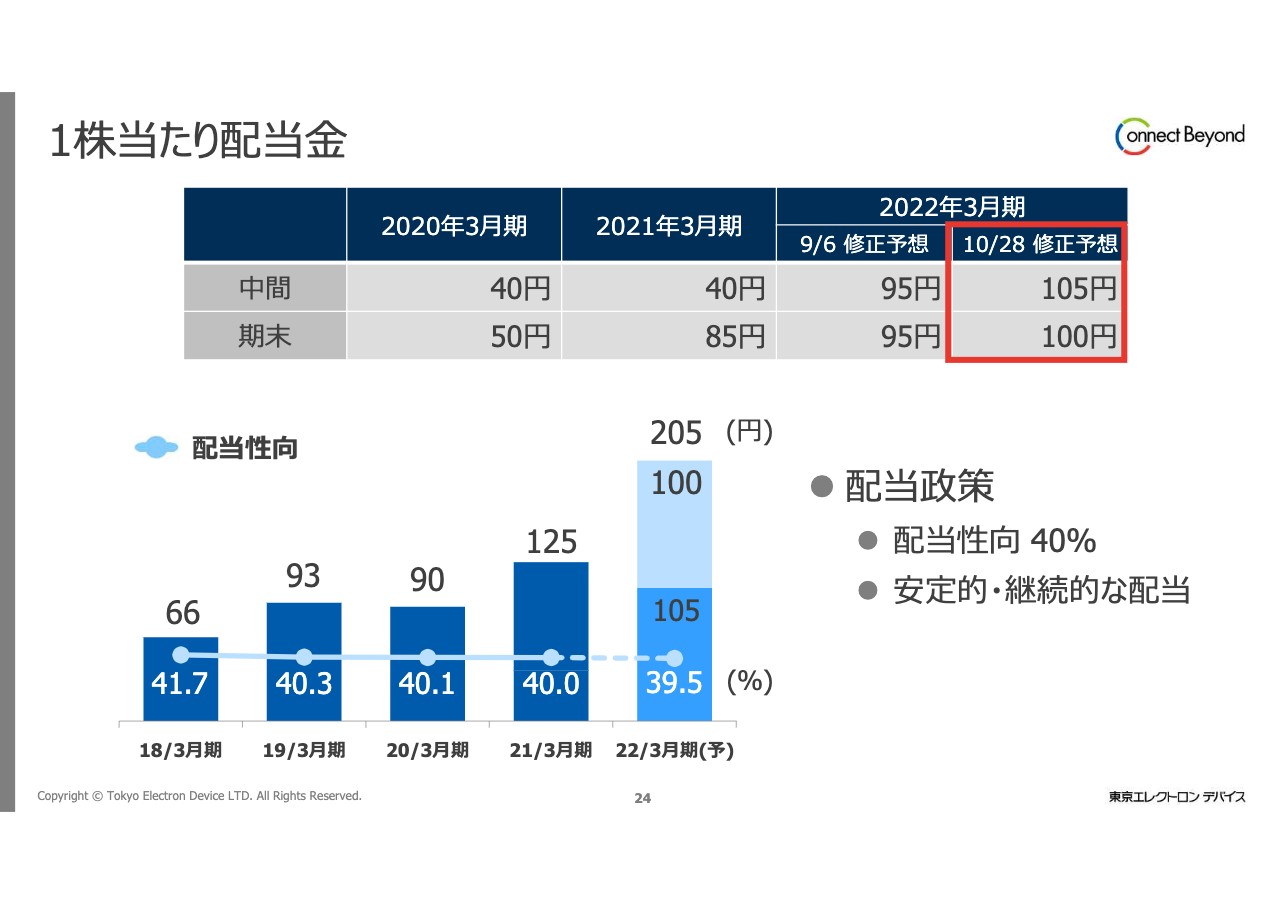

1株当たり配当金

1株当たり配当金の推移です。今回の業績予想の修正と合わせて、配当予想も修正しています。1株当たりの中間配当額については、9月6日に発表した従来予想より10円増額し、105円としました。同様に、期末の配当予定額を5円増額し100円としています。年間配当額は、15円増額の205円を予定しています。昨年に続き、2年連続で過去最高額を更新する予定に変わりはありません。

私からの発表は以上です。ありがとうございました。