2020年4月27日に行われた、第一三共株式会社2019年度決算説明会の内容を書き起こしでお伝えします。

スピーカー:第一三共株式会社 代表取締役社長 兼 CEO 眞鍋淳 氏\n第一三共株式会社 常務執行役員 研究開発本部長 高崎渉 氏\n第一三共株式会社 代表取締役 副社長 兼 CFO副社長執行役員 齋寿明 氏

2019年度 決算説明会

眞鍋淳氏(以下、眞鍋):真鍋です。ご多用のところ、第一三共のカンファレンスコールにご参加いただきありがとうございます。本日はみなさまの安全を最優先し、カンファレンスコールにて決算説明会を開催させていただくこととしました。みなさまに直接ご説明できないことを大変残念に思いますが、どうぞよろしくお願いします。それでは、2019年度決算について、資料に基づき説明します。

本日は、「新型コロナウイルス『COVID-19』感染症対策への取り組み」「2019年度連結決算」「2020年度業績予想」「ビジネスアップデート」の順にお話しします。その後、研究開発本部長の高崎から研究開発アップデートについて説明し、最後にみなさまからのご質問をお受けします。

ご説明に先立ち、新型コロナウイルスに罹患されたみなさまに心よりお見舞いいたします。また、感染症の拡大に対して最前線でご尽力いただいている医療従事者のみなさまに心より敬意を表します。当社では、新型コロナウイルス感染症対策の一環として、ワクチンの研究開発への貢献や、医薬品の継続供給、被災救済策を実施しています。

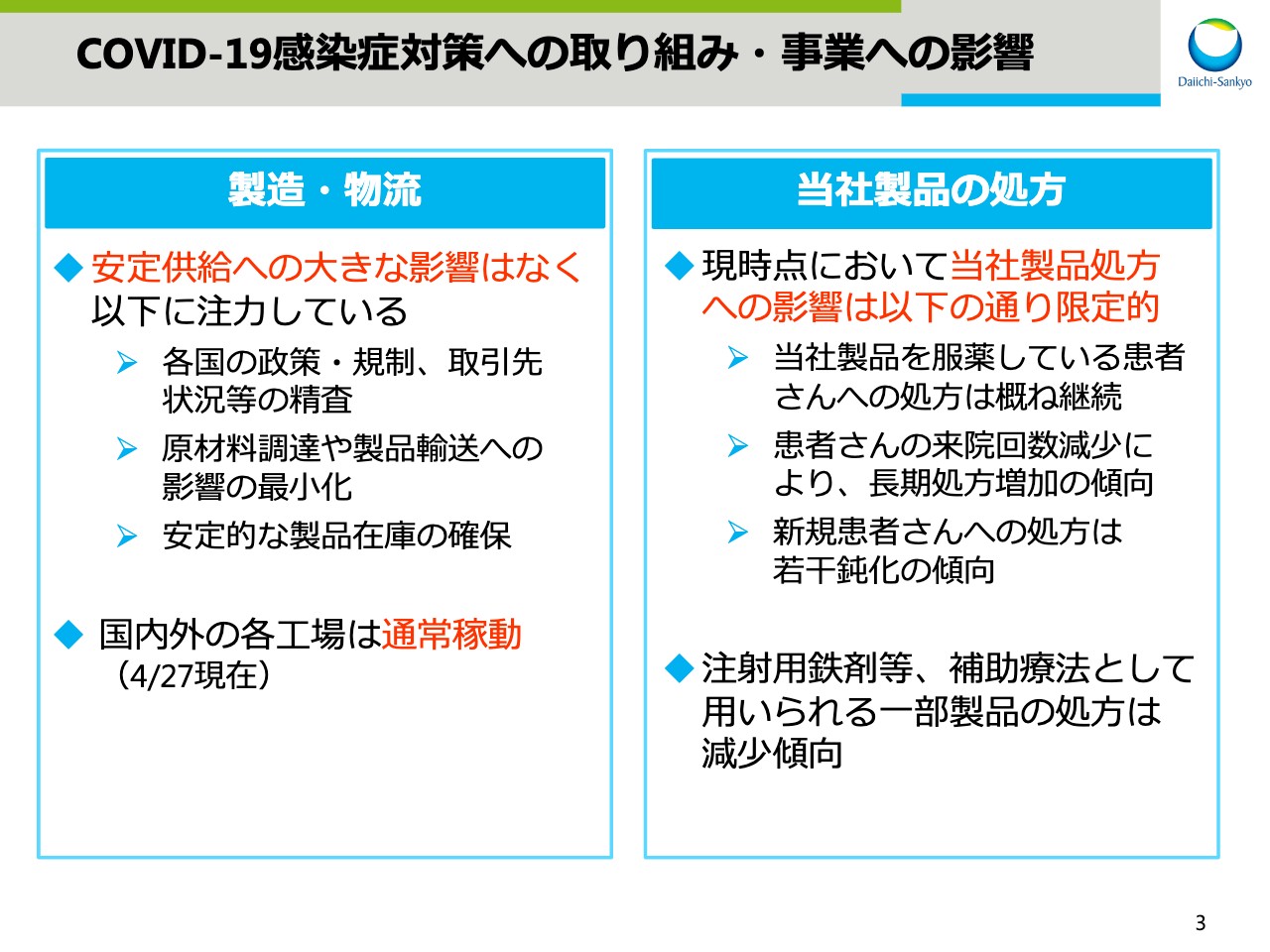

COVID-19感染症対策への取り組み・事業への影響(1)

まず、製造・物流についてです。安定供給への大きな影響はなく、各国の政策・規制などの状況を精査し、原材料の調達や製品輸送への影響を最小化することで、安定的な製品在庫を確保しています。また、国内外の各工場は通常に稼働しています。

次に、当社製品の処方への影響についてですが、現時点では限定的だと考えています。当社製品を服薬している患者さまへの処方はおおむね継続しています。患者さまの来院回数の減少により、長期処方は増加する一方で、新規患者さまへの処方は若干鈍化傾向があります。注射用鉄剤など、補助療法として用いられる一部製品の処方は減少傾向です。

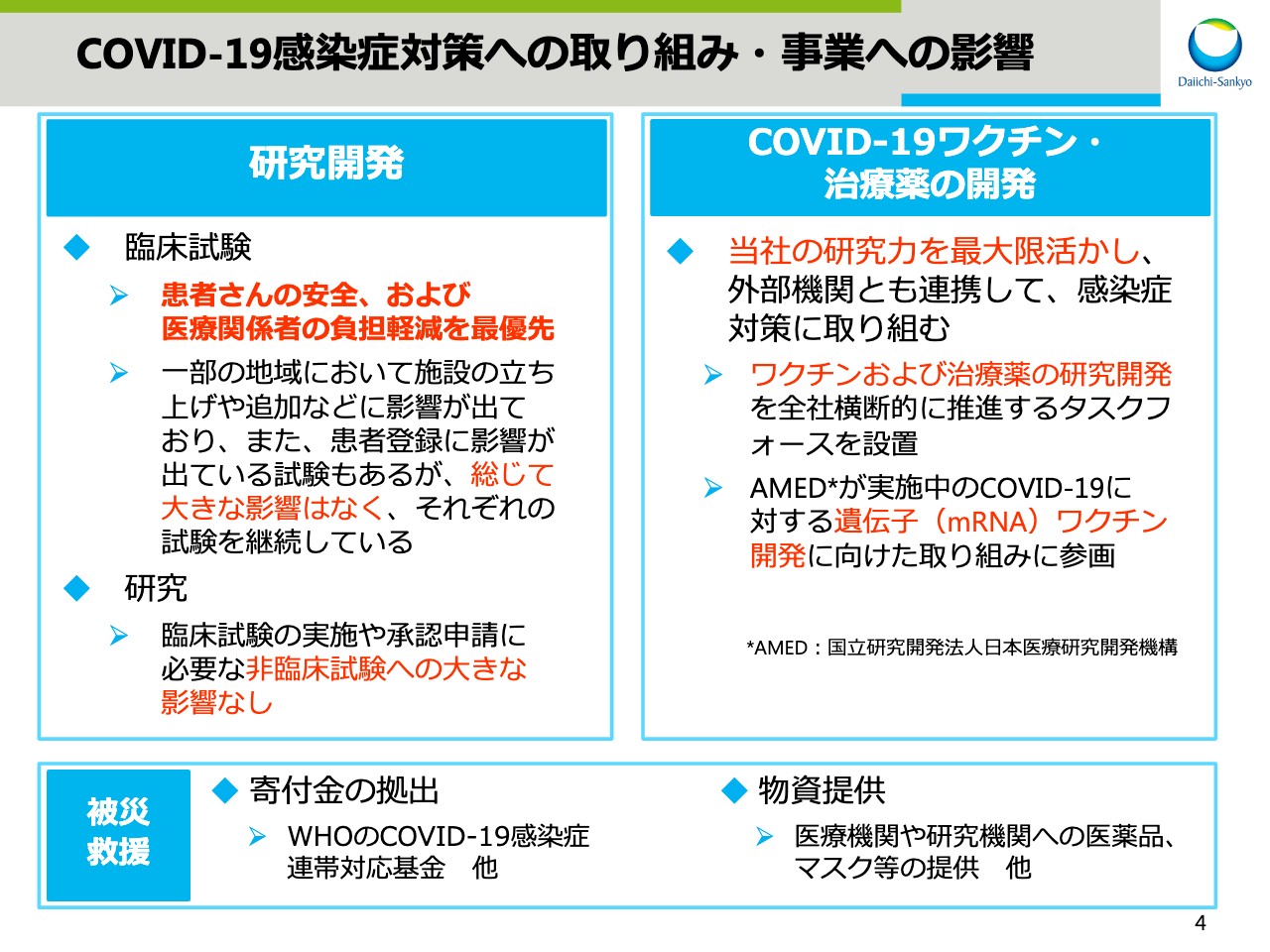

COVID-19感染症対策への取り組み・事業への影響(2)

次に、スライドの4ページをご覧ください。研究開発の状況です。臨床試験は、患者さまの安全、および医療関係者の負担軽減を最優先し、医師やCROと連携を図り実施しています。患者登録などに影響が出ている試験も一部ありますが、非臨床試験を含め、総じて大きな影響はありません。また、ワクチンや治療薬の開発では、当社の研究力を最大限に活かしていきます。

これらの研究開発を、全社横断的に推進するタスクフォースを立ち上げました。また、AMEDが実施中の「COVID-19」に対する遺伝子ワクチン開発に向けた取り組みに参画しています。

被災救援への取り組みも実施しています。WHOなどへの寄付金の拠出や、医療機関への医薬品の提供などの物資提供を行なっています。当社は一日も早い、全世界における「COVID-19」の収束を願いつつ、安全を第一とした感染防止措置と、製薬企業の責務を全うする活動に引き続き取り組みます。

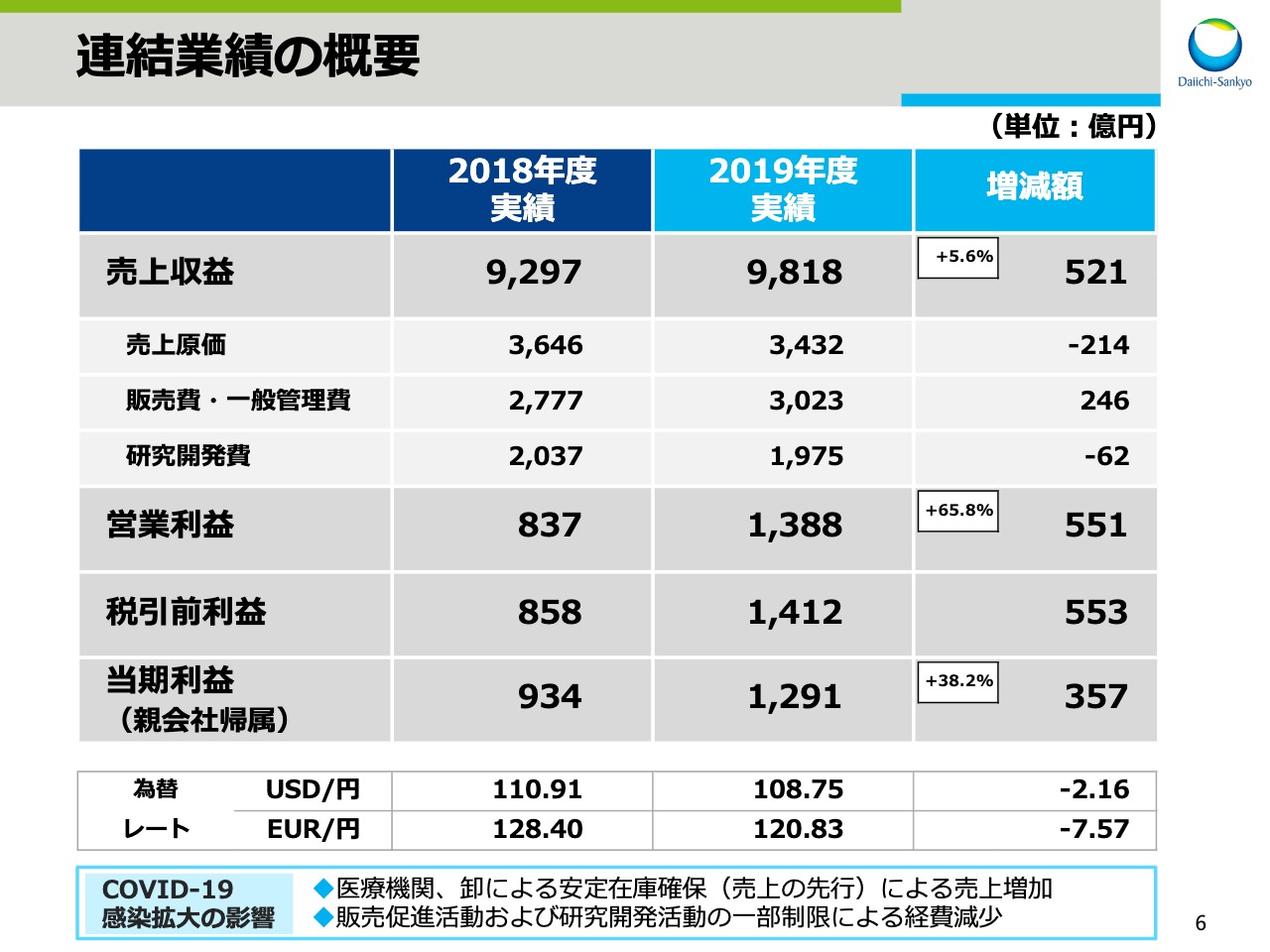

連結業績の概要

次に、2019年度連結決算についてお話をします。スライドの6ページをご覧ください。まず、2019年度の決算の概要です。連結売上収益は9,818億円、前年同期比521億円、5.6パーセントの増収となりました。売上原価は前年同期比214億円減、販売費・一般管理費は246億円増、研究開発費は62億円減となりました。

この結果、営業利益は1,388億円、前年同期比551億円、65.8パーセントの増益、税引前利益は前年同期比553億円増益の1,412億円となり、親会社帰属の当期利益は1,291億円、前年同期比357億円、38.2パーセントの増益となりました。

為替レートの実績ですが、1ドルは108円75銭と、前期よりも2円16銭の円高。1ユーロは120円83銭となり、前期よりも7円57銭の円高となりました。

なお、「COVID-19」の感染拡大による影響ですが、売上収益は医療機関と卸が安定在庫を確保する動きがあったため、売上増加の影響がありました。販売費・一般管理費・研究開発費は、販売促進活動と研究開発活動が一部制限されていたため、それぞれ減少影響がありました。営業利益に与える影響は軽微ですが、定量的な分析は行なっていません。

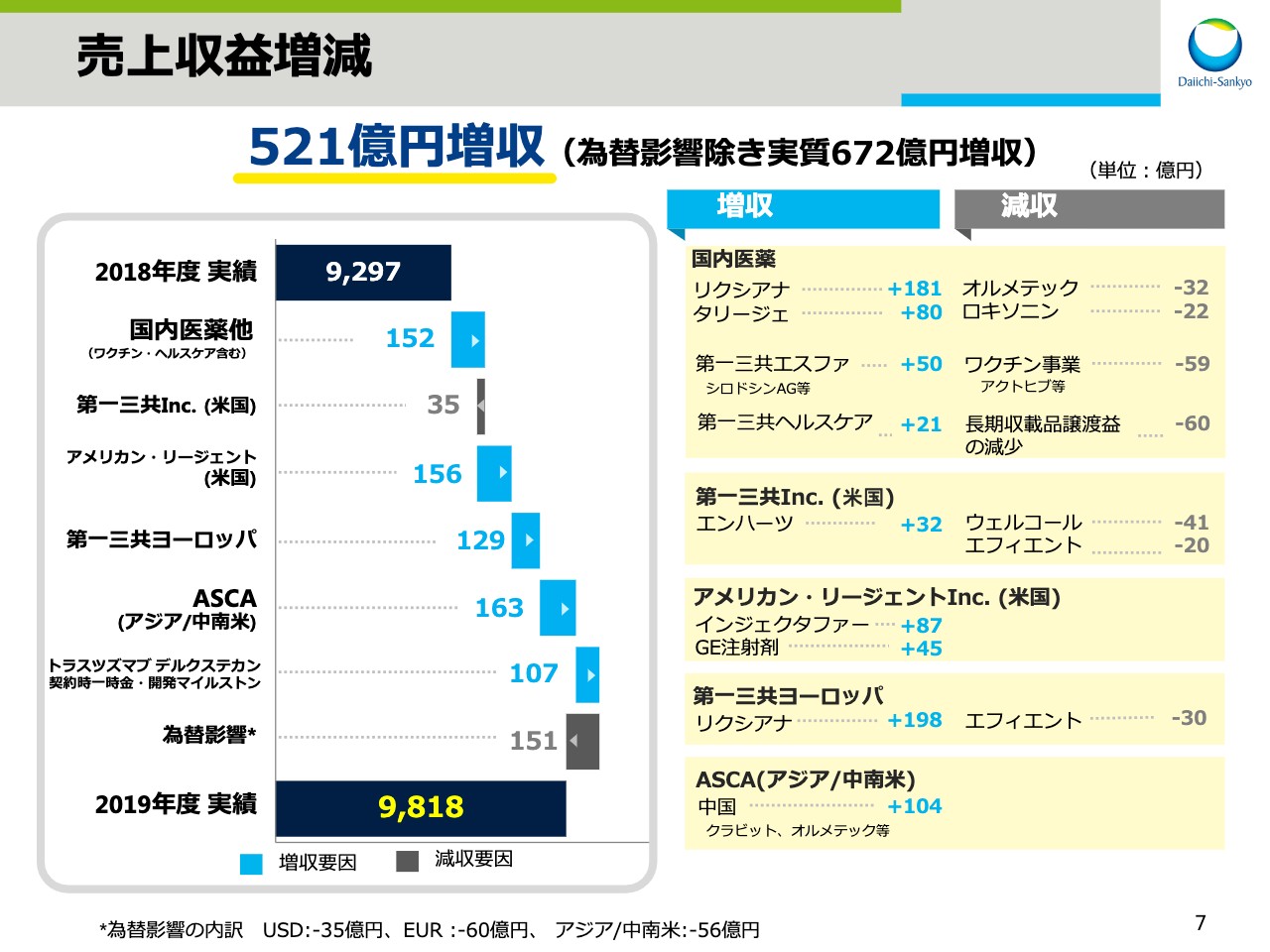

売上収益増減

スライドの7ページをご覧ください。ここからは、前年同期比での増減要因について説明します。売上収益は、前年同期比521億円の増収となりましたが、その内訳を主要事業ユニット別にご説明します。

まず、ワクチン・ヘルスケアを含む国内医薬事業では、高血圧治療剤「オルメテック®」、消炎鎮痛剤「ロキソニン®」やワクチン事業が減収となったことに加え、前期に比べ長期収載品譲渡益が減少したことによる減収影響がありました。

一方で、直接経口抗凝固剤「リクシアナ®」、昨年4月に発売した疼痛治療剤「タリージェ®」に加え、オーソライズドジェネリックを含めた第一三共エスファ品と、第一三共ヘルスケア品の売上が拡大したため、日本事業全体では152億円の増収となりました。

次に、海外事業について説明します。ここでは、為替変動の影響を除外したかたちで記載しています。米国の第一三共Inc.は今年1月に上市した、抗悪性腫瘍剤「エンハーツ®」の寄与があったものの、抗コレステロール血症および2型糖尿病治療剤「ウェルコール®」、抗血小板剤「エフィエント®」の減収等により35億円の減収となりました。

一方、米国のアメリカン・リージェントは、鉄欠乏性貧血治療剤「インジェクタファー®」および「GE注射剤」の伸長により、156億円の増収となり、第一三共ヨーロッパは、「エフィエント®」の減収があったものの、「リクシアナ®」の売上拡大により、129億円の増収となりました。

続いて、アジア、中南米地域を担当するASCA事業です。中国で「クラビット®」「オルメテック®」を中心に104億円増収となり、ASCA事業全体では163億円の増収となりました。

また、2019年3月にアストラゼネカ社と契約を締結した「トラスツズマブ デルクステカン」の契約時一時金と、米国承認取得に伴う開発マイルストンの当期の売上収益認識分として107億円を計上し増収となりました。なお、為替による減収影響は全体で151億円でした。

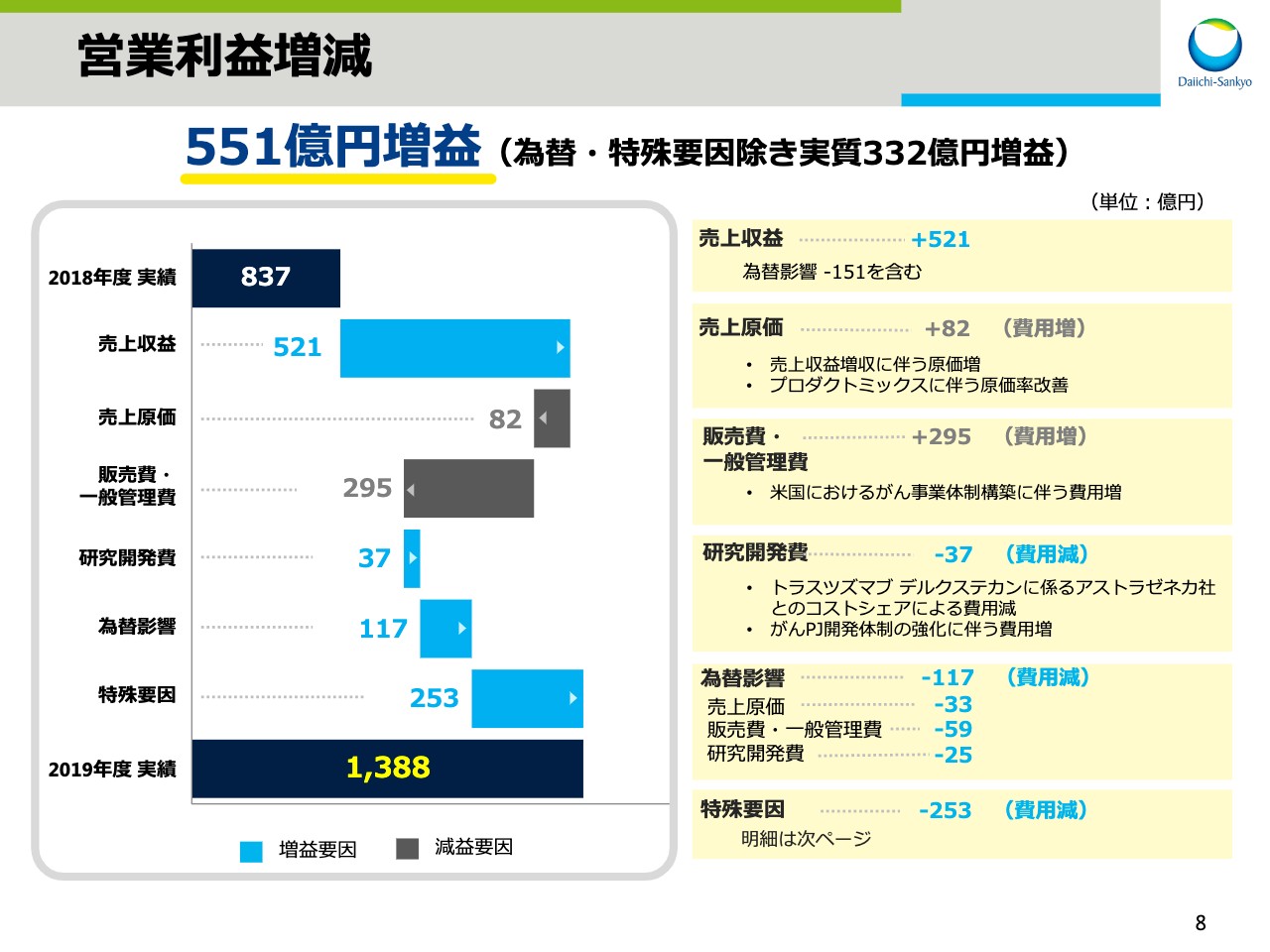

営業利益増減

次に、スライドの8ページをご覧ください。こちらは営業利益の増減要因を示しています。551億円の増益について項目別に説明します。先ほどの説明のとおり、売上収益は為替影響による減収151億円を含めて521億円の増収となりました。

売上原価については、売上収益の増収に伴う原価増となったものの、プロダクトミックスにより原価率が改善したことで82億円の費用増に止まりました。販売費・一般管理費は、米国におけるがん事業体制構築に伴う費用増などにより295億円増となりました。

研究開発費は、がんPJの開発体制強化に伴う費用が増加したものの「トラスツズマブ デルクステカン」に係るアストラゼネカ社とのコストシェアによる減収影響があったため、37億円減となりました。

為替影響による費用減は、合計で117億円でした。特殊要因は、前期と比較すると253億円の費用減となりました。特殊要因の内訳は後ほどご説明します。なお、為替と特殊要因による影響を除外すると、実質で332億円の増益でした。

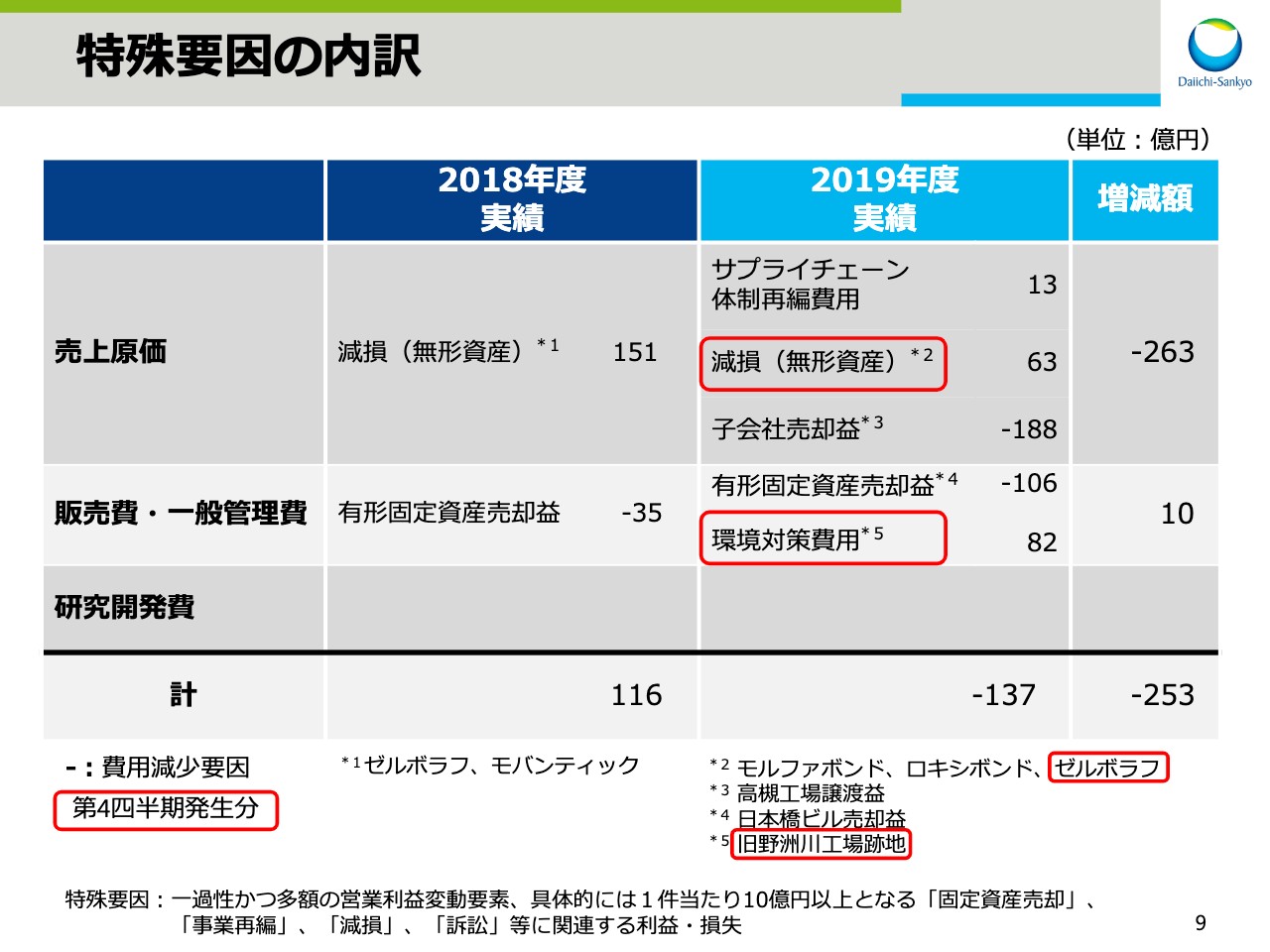

特殊要因の内訳

9ページが特殊要因の内訳です。今期はサプライチェーン体制再編費用13億円、「モルファボンド」「ロキシボンド」「ゼルボラフ®」に関わる無形資産の減損を63億円、旧野洲川工場跡地に関わる環境対策費用を82億円計上したものの、高槻工場譲渡に伴う子会社売却益188億円、有形固定資産売却益106億円を計上したことによる費用減があり、137億円の費用減となりました。この結果、今期は前期に比べ253億円の費用減となりました。

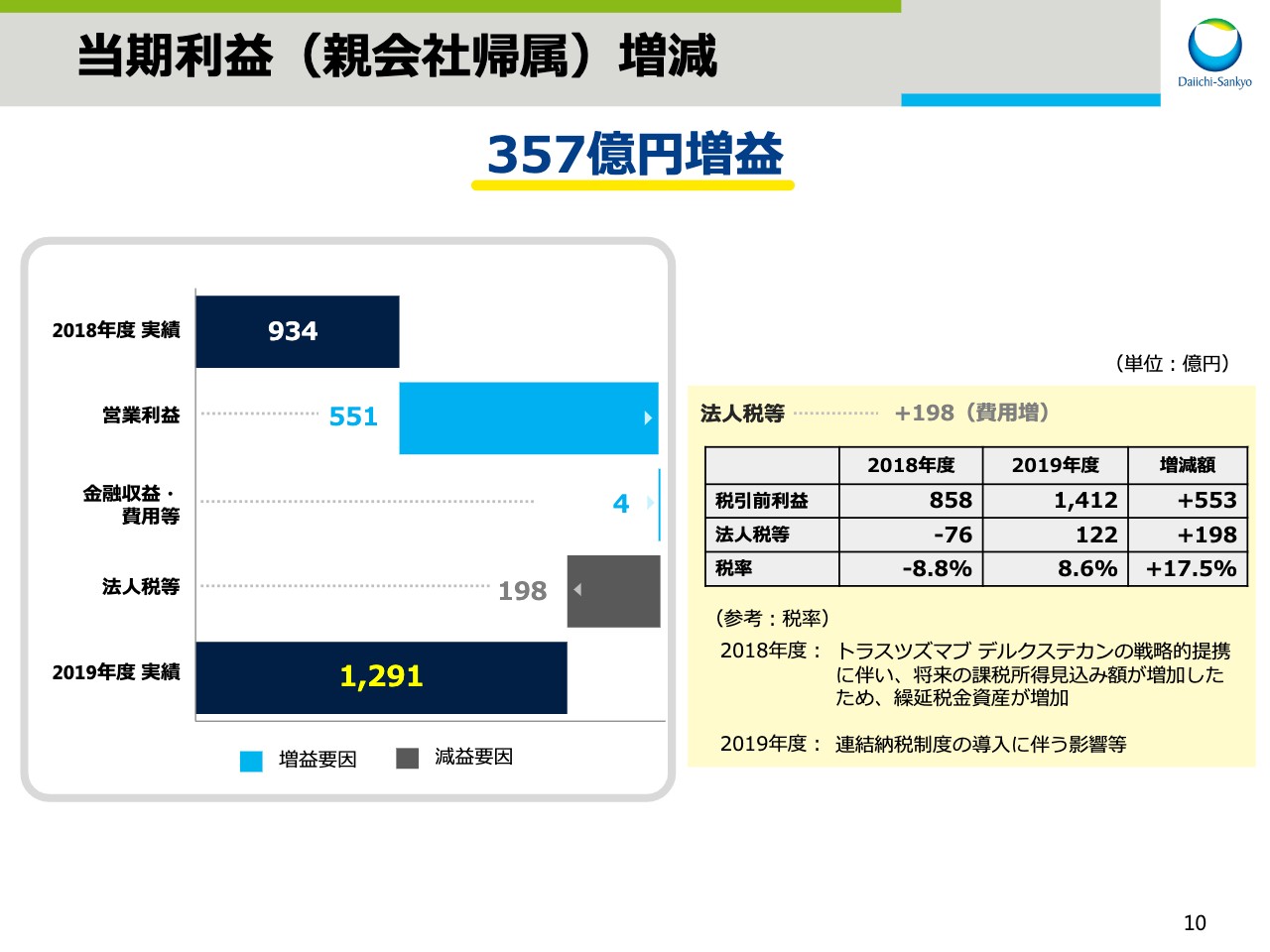

当期利益(親会社帰属)増減

次に、10ページで当期利益についてご説明をします。営業利益は先ほどの説明のとおり、為替と特殊要因による影響を含め、551億円の増益となりました。法人税等は前年同期比198億円増加しました。今期の税率は連結納税制度の導入を決定したことなどにより、8.6パーセントに止まりました。

一方、前期は「トラスツズマブ デルクステカン」に関わる戦略的提携を決定したことで、将来の課税所得見込み額が増加し、繰延税金資産を追加計上していたことにより、法人税等がマイナスであったため、法人税等は税引前利益に比べ高い割合で増加をしました。

その結果、親会社帰属の当期利益は1,291億円、対前年同期比357億円の増益となりました。

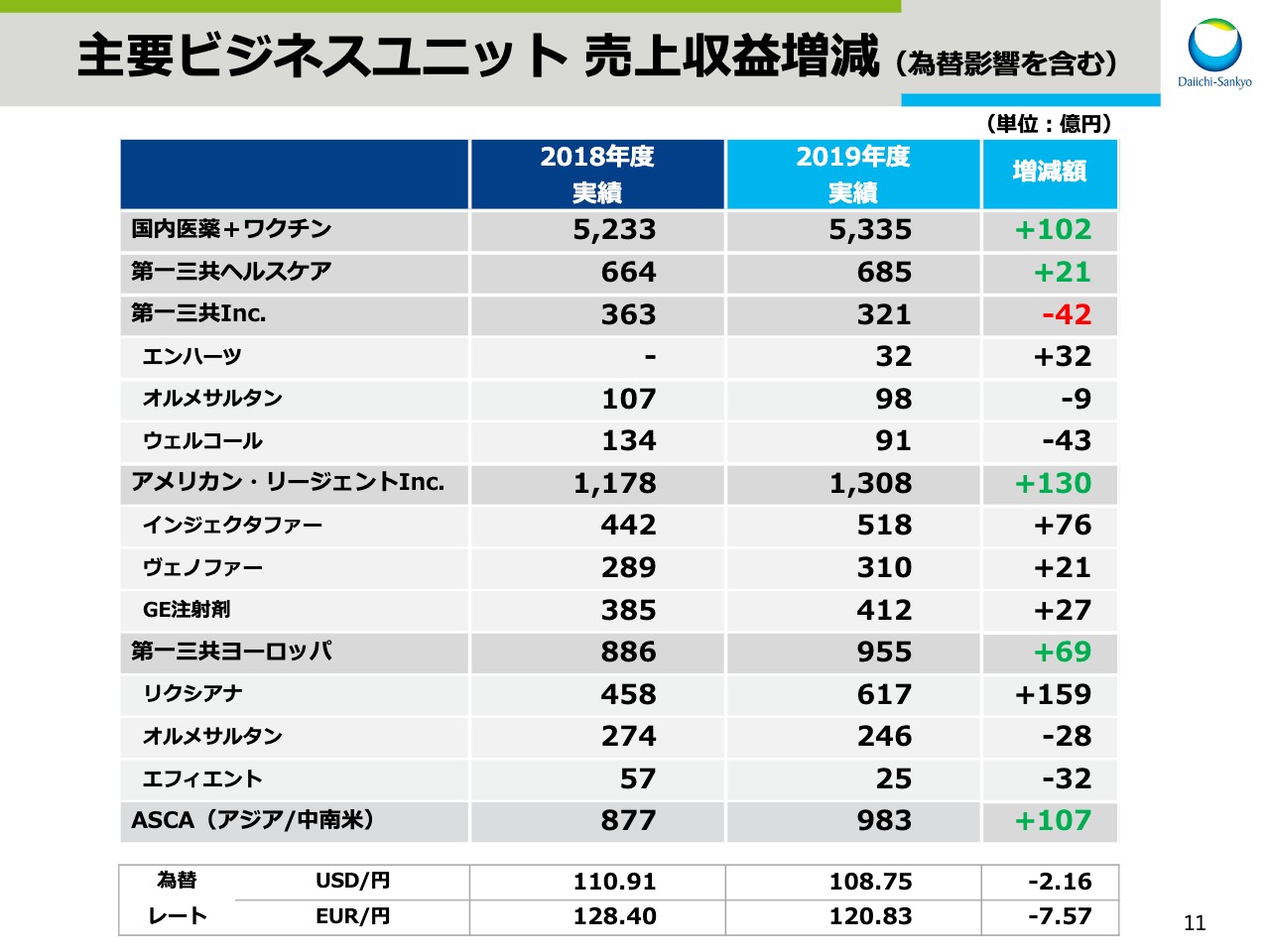

主要ビジネスユニット 売上収益増減(為替影響を含む)

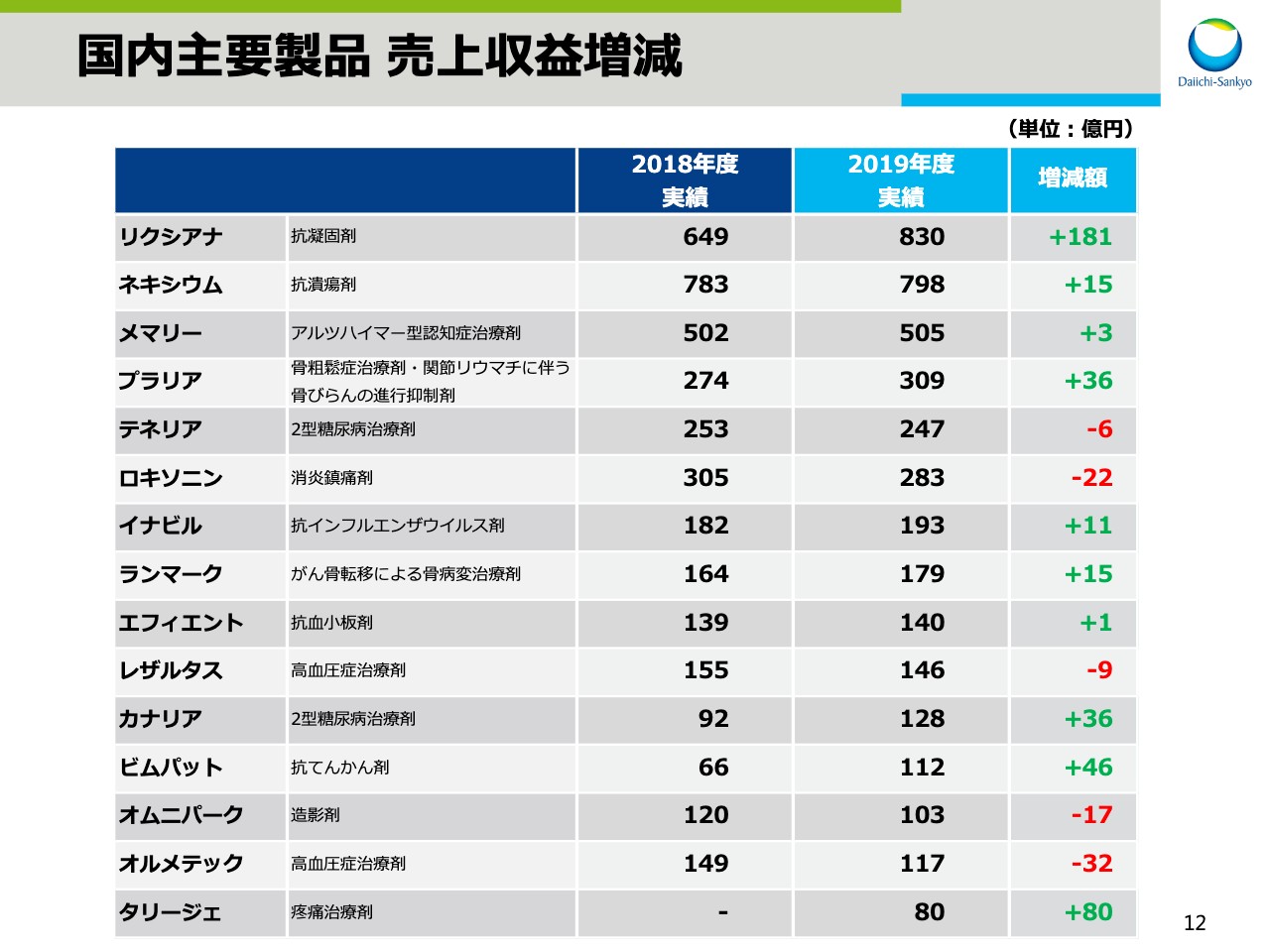

国内主要製品 売上収益増減

スライドの11ページ、12ページでは、主要ビジネスユニットの国内主要製品の円ベースでの売上増減です。

先ほどの8ページでは、為替影響を除いた各ユニットの状況をご説明しましたが、ここでは為替影響を含んだ実績をお示ししています。

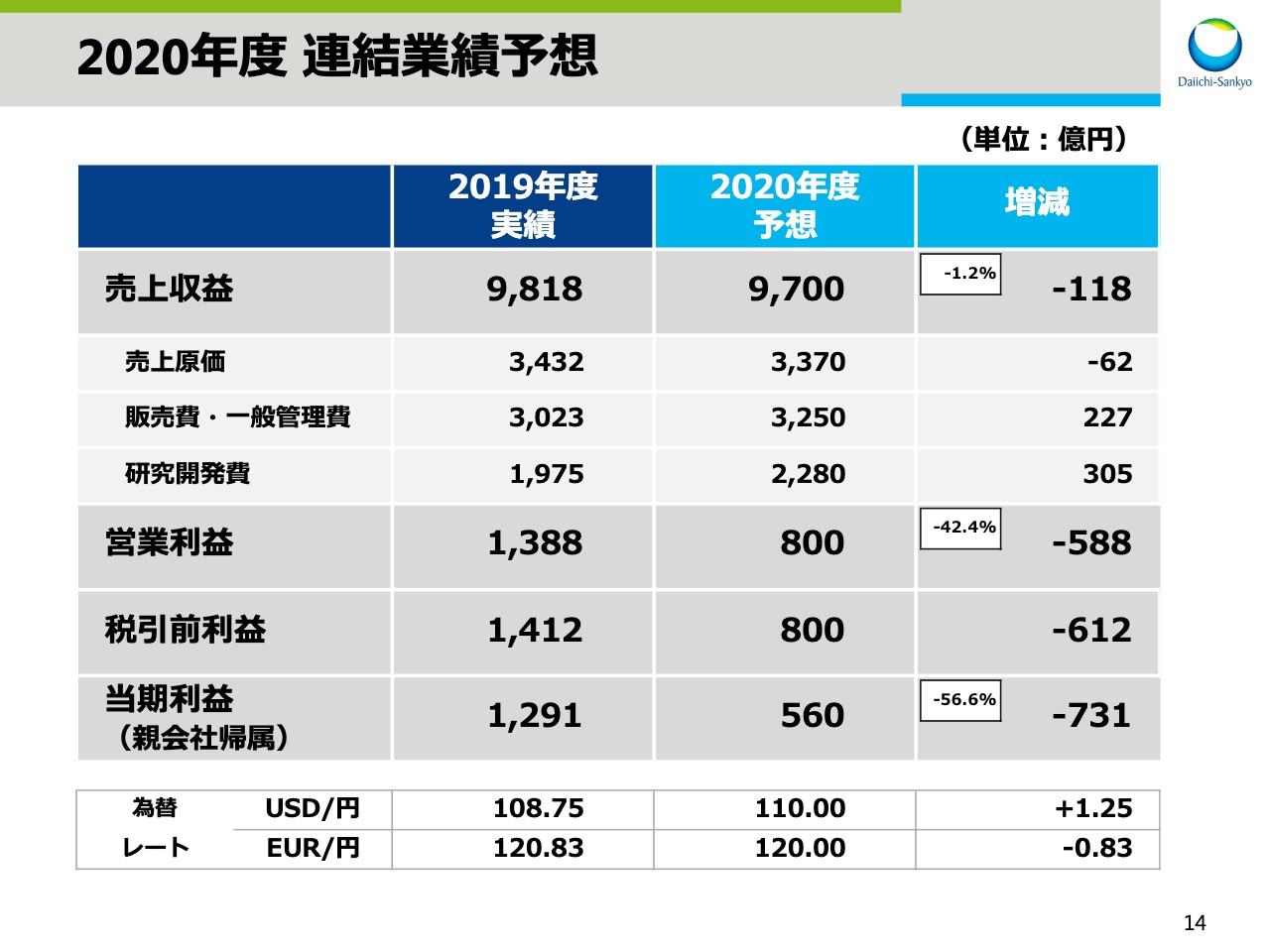

2020年度 連結業績予想(1)

次に、2020年度業績予想についてお話をします。スライドの14ページをご覧ください。2020年度は、売上収益9,700億円、営業利益800億円をそれぞれ目標としました。

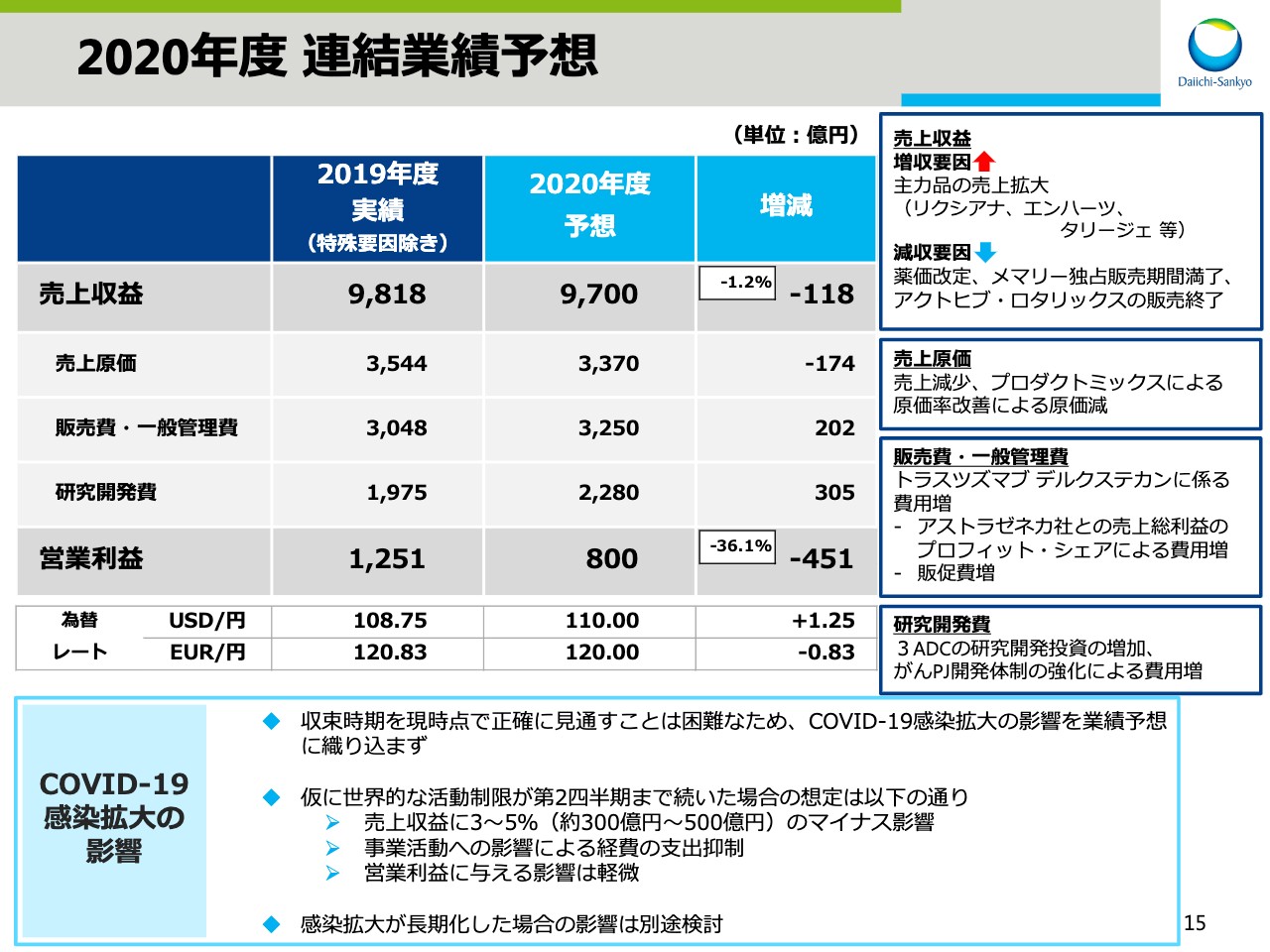

15ページでは、2019年度の特殊要因を除いた数字との比較で説明をします。売上収益は、「リクシアナ®」「エンハーツ®」「タリージェ®」などの主力品の売上が拡大する一方で、薬価改定、「メマリー®」の独占販売期間満了、「アクトヒブ®」「ロタリックス®」の販売終了などの影響により118億円の減収と予想をしています。

2020年度 連結業績予想(2)

売上原価は、売上減少に加え、プロダクトミックスにより原価率が改善されるため、174億円の減を見込んでいます。販売費・一般管理費は、アストラゼネカ社との売上総利益のプロフィット・シェアによる費用増と、販促費の増加の影響による「トラスツズマブ デルクステカン」に係る費用増を見込み、202億円の増を見込んでいます。研究開発費は、3 ADCの研究開発投資の増加、がんPJ開発体制の強化による経費増加を見込み、305億円の増を見込んでいます。

この結果、営業利益は前期に比べ451億円減の800億円を見込んでいます。

なお、「COVID-19」感染拡大の影響は収束時期を現時点で正確に見通すことは困難なため、業績予想に織り込んでいません。仮に世界的な活動制限が第2四半期まで続いた場合、売上収益に3パーセントから5パーセント、約300億円から500億円のマイナス影響が見込まれますが、同時に事業活動への影響による経費の支出抑制が見込まれるため、営業利益に与える影響は軽微と想定をしています。感染拡大が長期化した場合の影響は、別途検討します。今後も業績予想の修正が必要となった場合は、速やかに開示します。

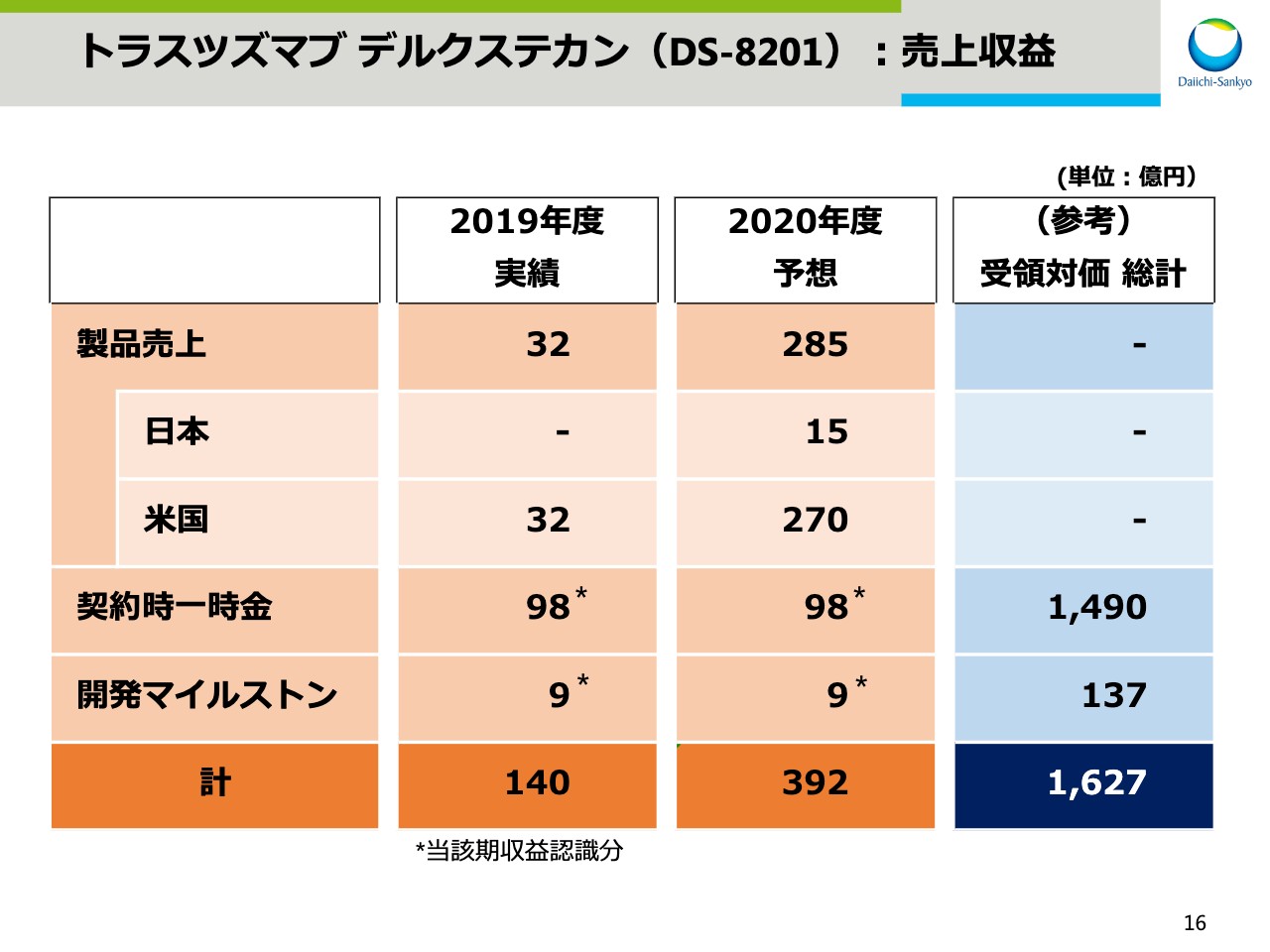

トラスツズマブ デルクステカン(DS-8201):売上収益

「トラスツズマブ デルクステカン」の売上収益についてお示しをしています。2019年度の売上収益は、米国での製品売上と契約時一時金、開発マイルストンの合計で140億円となりました。2020年度の売上収益は、米国での製品売上拡大等により392億円を見込んでいます。なお、アストラゼネカ社との戦略的提携に伴い、これまでに受領が確定した対価の総計は1,627億円です。

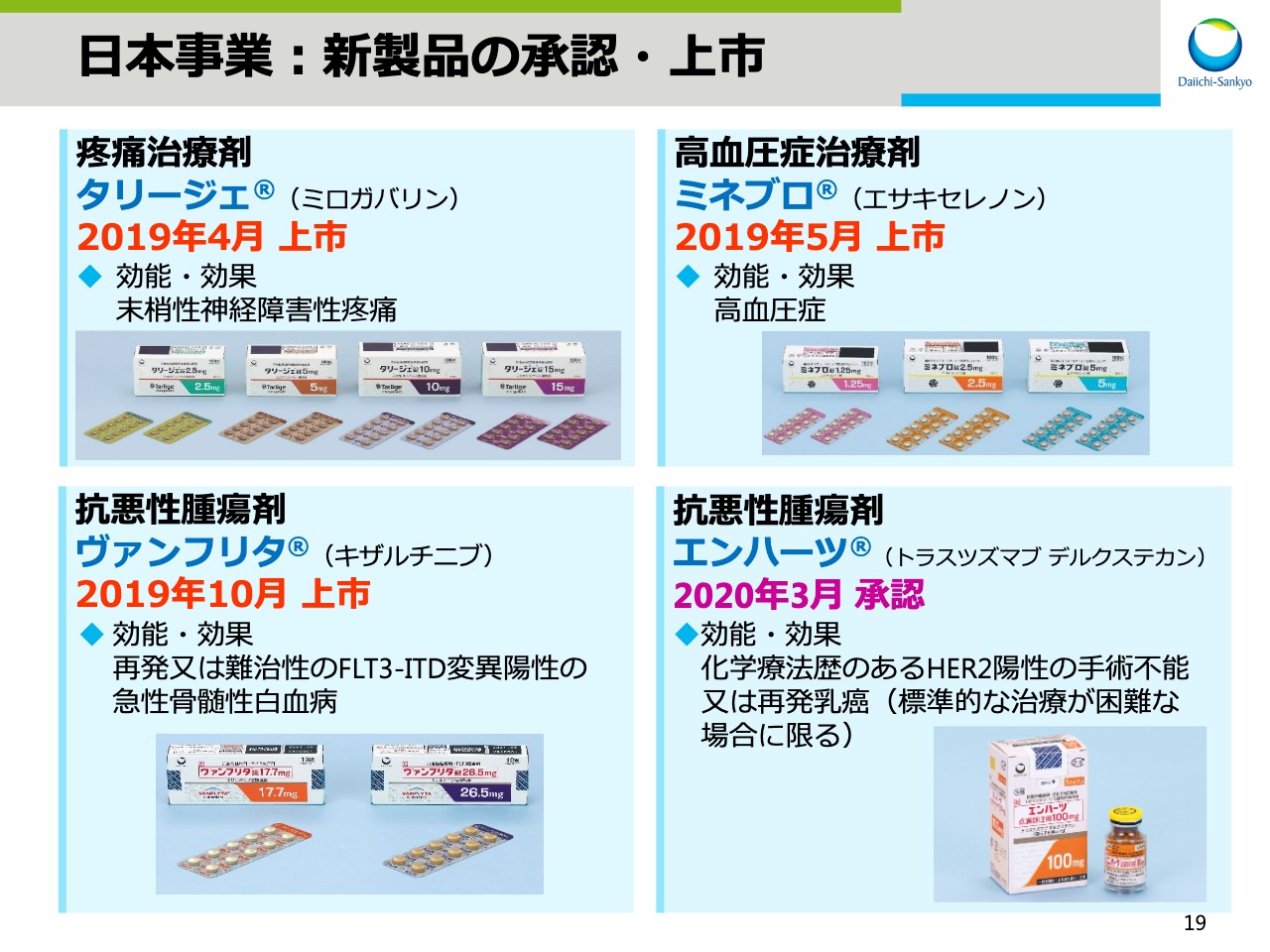

日本事業:新製品の承認・上市

次に、ビジネスアップデートについてお話をします。まずは、日本事業についてです。スライドの19ページをご覧ください。

日本では、新製品として疼痛治療剤「タリージェ®」、高血圧症治療剤「ミネブロ®」、抗悪性腫瘍剤「ヴァンフリタ®」の3製品を上市し、抗悪性腫瘍剤「エンハーツ®」は2020年3月に承認を取得しました。「エンハーツ®」の上市に伴い、日本におけるがん製品の販売および安全管理体制をさらに強化していきます。

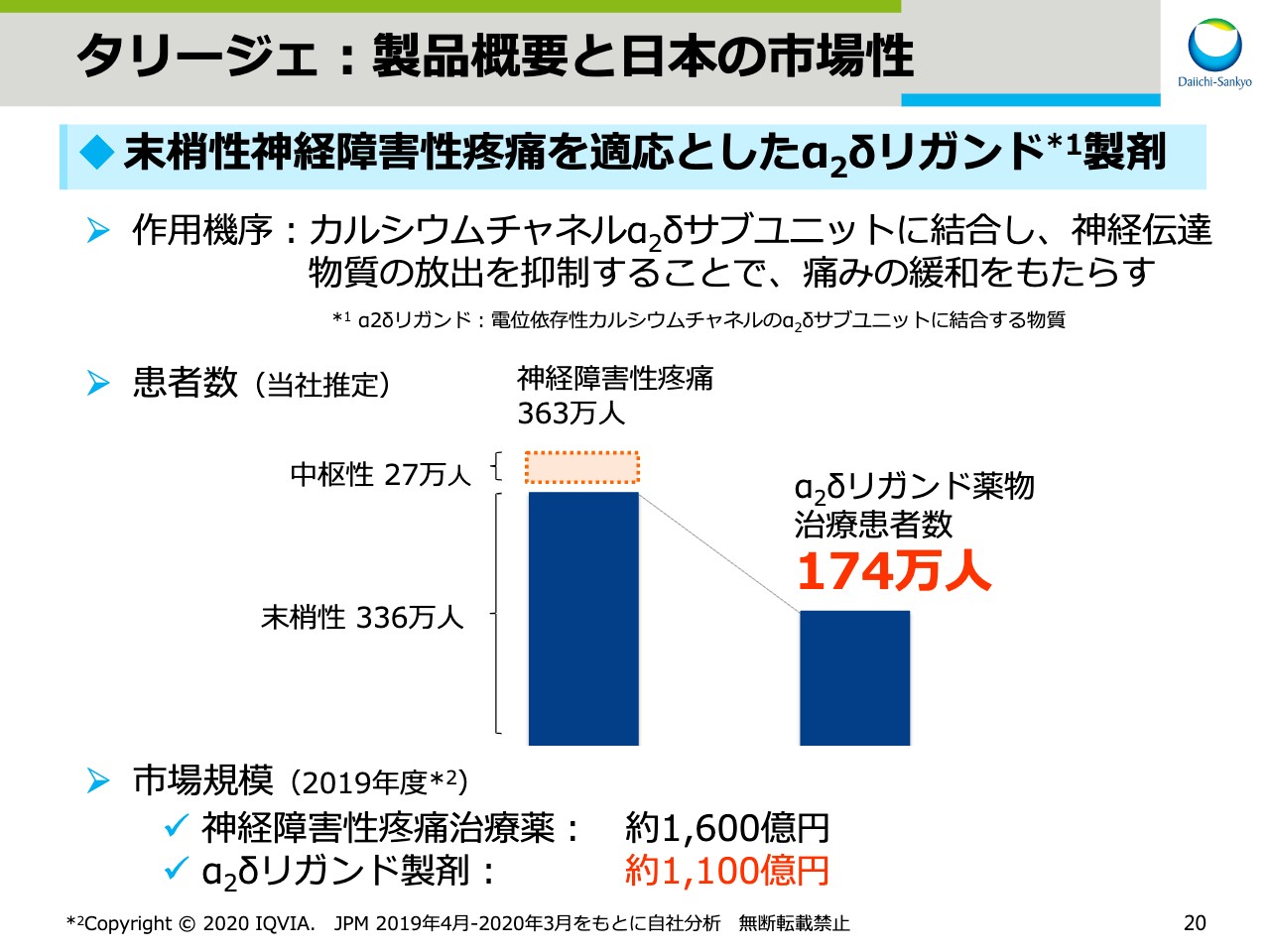

タリージェ:製品概要と日本の市場性

スライド20で、発売当初から順調に成長している「タリージェ®」について、製品概要と市場性についてご紹介をします。「タリージェ®」は末梢性神経障害性疼痛を適応としたα2δリガンド製剤です。神経障害性疼痛の患者さまは日本全体で363万人。そのうち、末梢性神経障害性疼痛の患者さまは336万人と推定されています。「タリージェ®」の適応のある末梢性神経障害性疼痛の中で、α2δリガンド薬物治療患者数は174万人です。

また、市場規模としては2019年度で、神経障害性疼痛治療薬は約1,600億円、「リリカ®」と「タリージェ®」を合わせたα2δリガンド製剤は、約1,100億円でした。

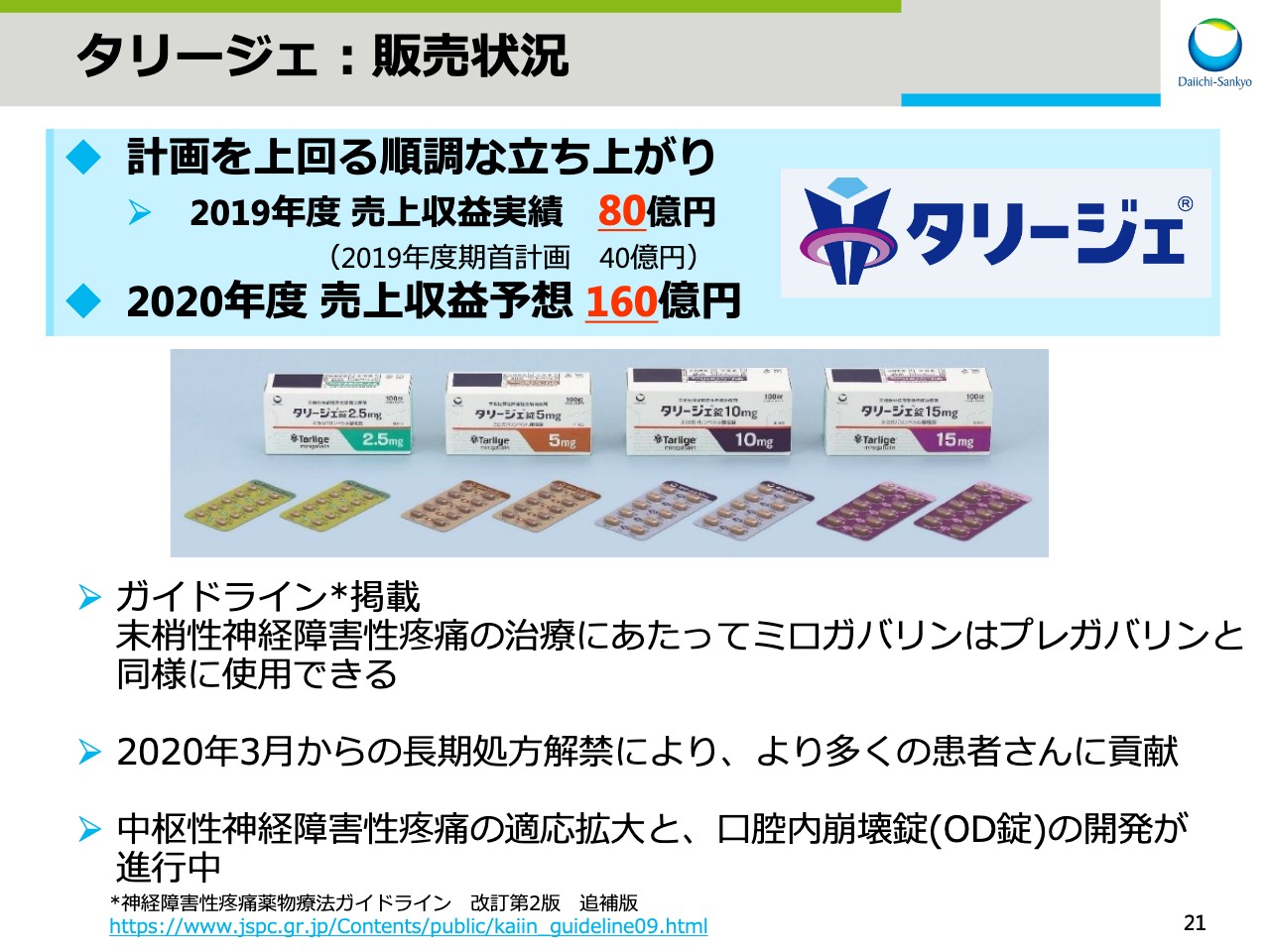

タリージェ:販売状況

スライドの21ページでは、「タリージェ®」の販売状況をお示ししています。「タリージェ®」は計画を上回る順調な立ち上がりを示しており、2019年度の売上収益は80億円となりました。2020年度はさらなる成長を見込んでおり、160億円の売上を予想しています。

2019年11月に『神経障害性疼痛薬物療法ガイドライン 改訂第2版 追補版』に末梢性神経障害性疼痛の治療にあたって、「タリージェ®」(一般名「ミロガバリン」)は、「リリカ®」(一般名「プレガバリン」)と同様に使用できるとの記載が掲載されました。

2020年3月からの長期処方解禁により、より多くの患者さまに貢献できると考えます。現在、中枢性神経障害性疼痛の適用拡大に加え、高齢の患者さまや嚥下困難な患者さまが服用しやすい口腔内崩壊錠の開発を進めています。

米国事業:新製品の上市

続いて、米国事業です。スライド23をご覧ください。米国では、新製品としてTGCT(腱滑膜巨細胞腫)治療剤「TURALIO®」を2019年8月に、また、抗HER2 ADCの抗悪性腫瘍剤「エンハーツ®」を2020年1月に上市しました。

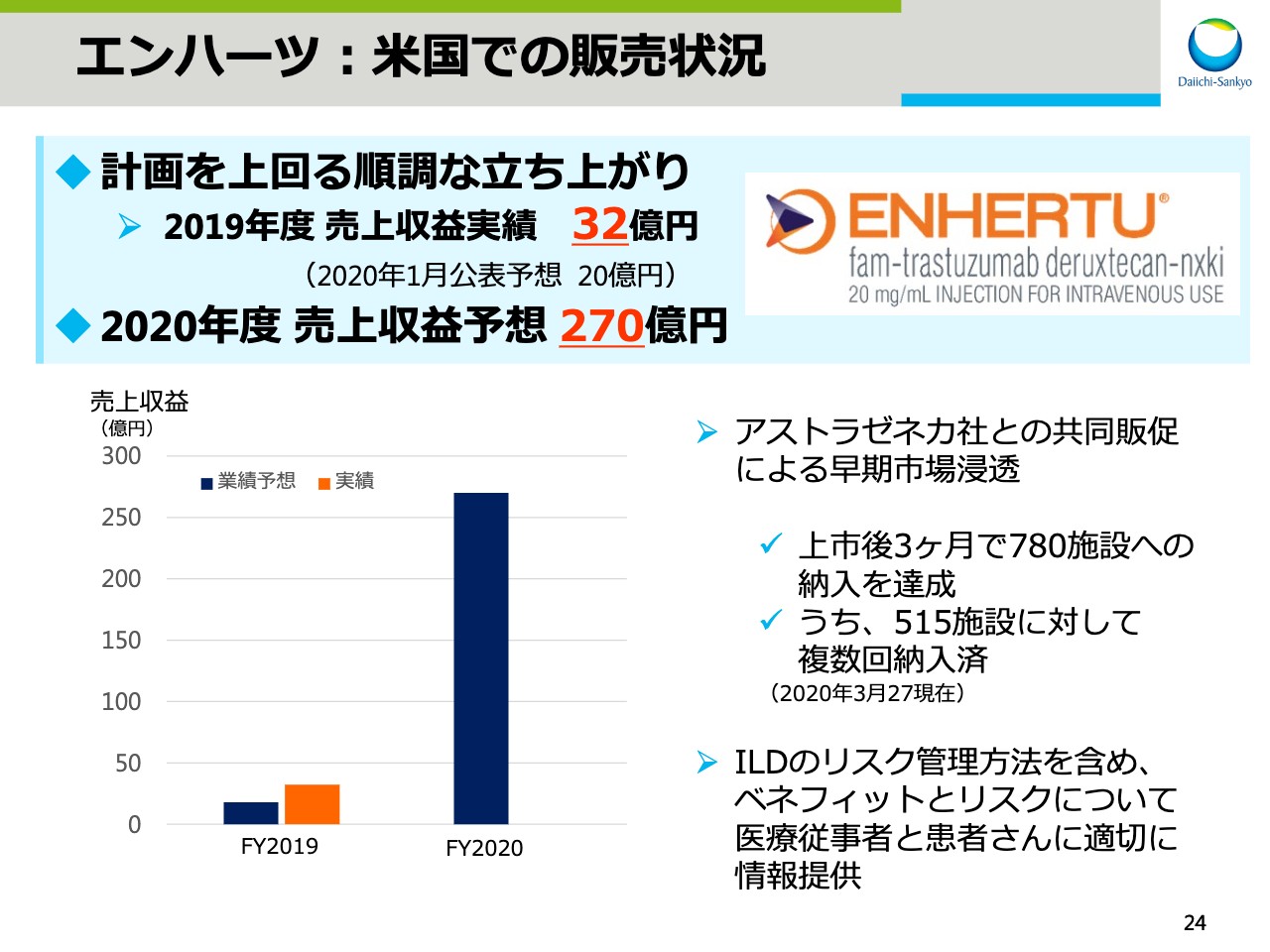

エンハーツ:米国での販売状況

スライドの24ページは、「エンハーツ®」の米国での販売状況をお示ししています。「エンハーツ®」の売上は順調に立ち上がっており、2019年度の売上収益は計画を上回る32億円となりました。

アストラゼネカ社との共同販促により、上市後3ヶ月で780施設への納入を達成しました。そのうち、515施設に対しては複数回納入が進んでおり、患者さまへの処方が順調に進んでいることが示唆されます。ILDのリスク管理方法を含め、本剤のベネフィットとリスクについて医療従事者と患者さまに適切にお伝えしながら販売を進め、2020年度は270億円の売上収益を目指します。

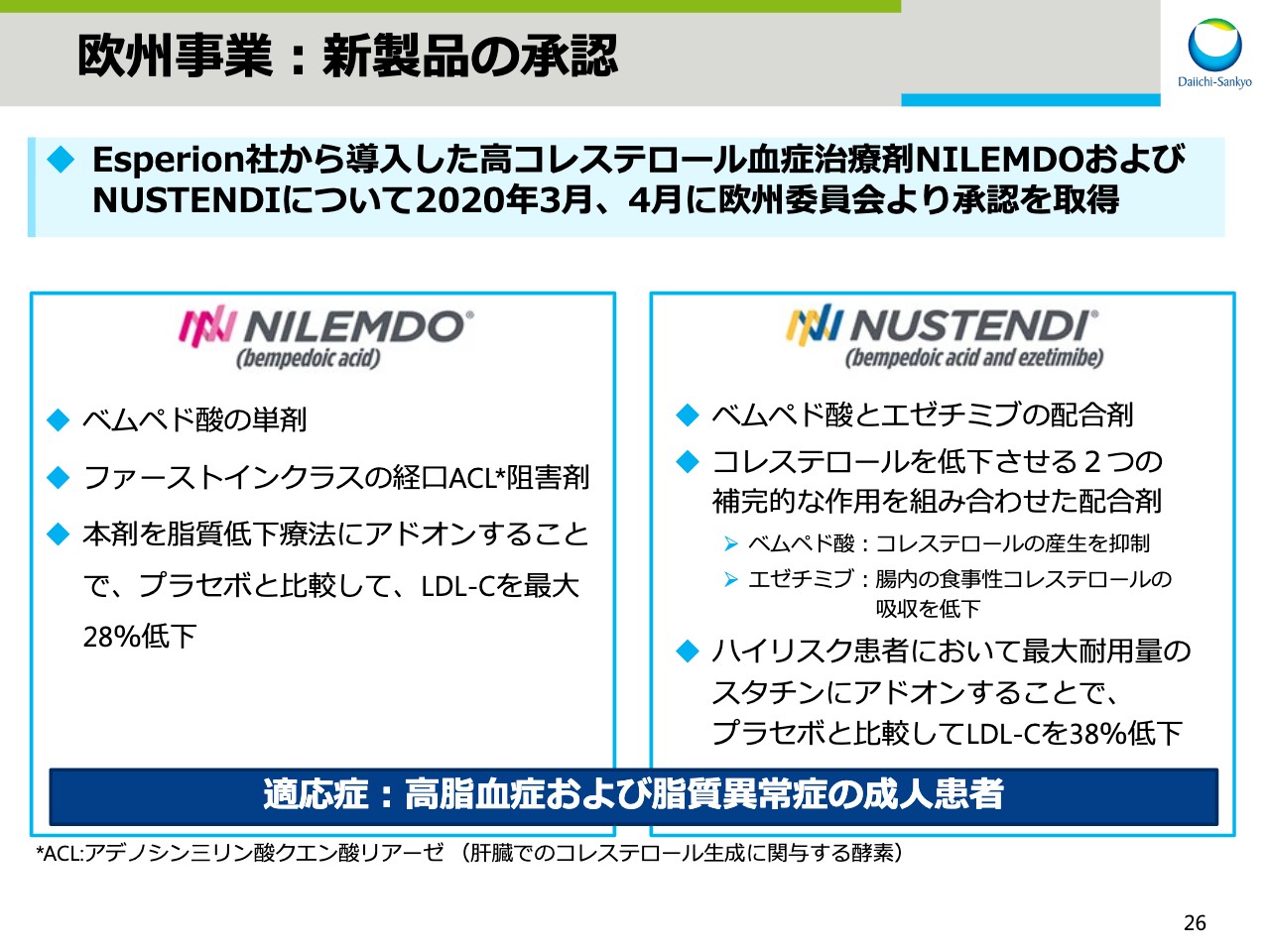

欧州事業:新製品の承認

続いて欧州事業です。スライド26をご覧ください。欧州では、Esperion社から導入した高コレステロール血症治療剤「NILEMDO®」と「NUSTENDI®」について、それぞれ2020年3月と、2020年4月に欧州委員会より承認を取得しました。「NILEMDO®」はベムペド酸の単剤で、ファーストインクラスの経口ACL阻害剤です。本剤を既存薬による脂質低下療法にアドオンすることで、プラセボと比較して、LDL-Cを最大28パーセント低下させることが臨床試験で確認されました。

一方、「NUSTENDI®」はベムペド酸とエゼチミブの配合剤です。こちらは、ハイリスク患者において最大耐用量のスタチンにアドオンすることで、プラセボと比較して、LDL-Cを最大38パーセント低下させることが臨床試験で確認されました。

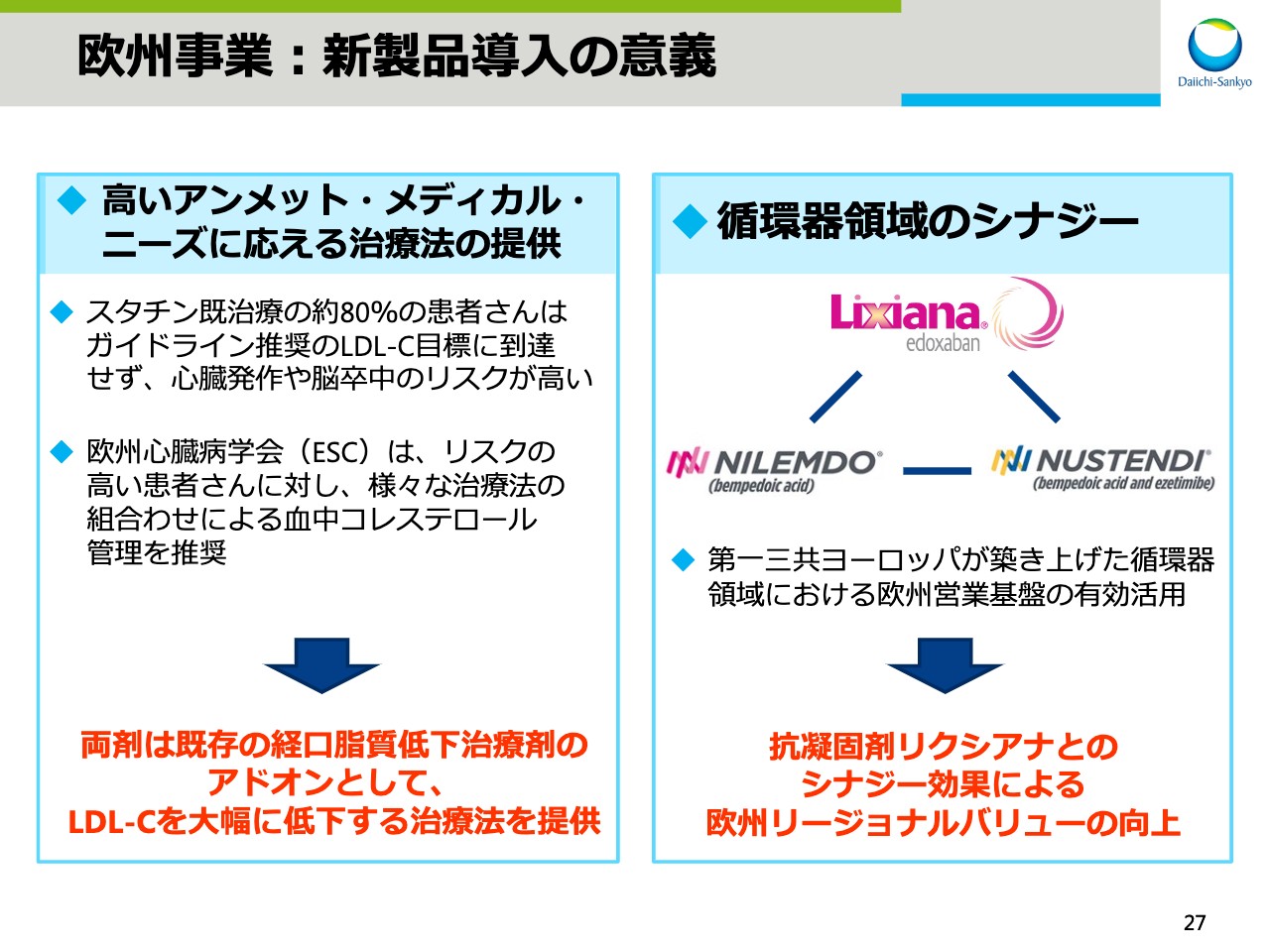

欧州事業:新製品導入の意義

スライド27では、両製品の2つの導入意義を示しています。1つ目の意義は、「高いアンメット・メディカル・ニーズに応える治療法の提供」です。すでにスタチンの治療を受けている患者さまの約80パーセントはガイドライン推奨のLDL-Cの目標を達成せず、心臓発作や脳卒中のリスクが高いことが報告されています。

欧州心臓病学会は、リスクの高い患者さまに対し、さまざまな治療法を組み合わせ、血中コレステロールを管理することを推奨しており、両剤の上市によりLDL-Cを低下させる新たな治療法を提供することができます。

もう1つの意義は、「循環器領域のシナジー効果」です。第一三共ヨーロッパが築き上げた循環器領域における営業基盤を有効活用し、抗凝固剤「リクシアナ®」とのシナジー効果により、欧州でのリージョナルバリューを向上させることを目指します。

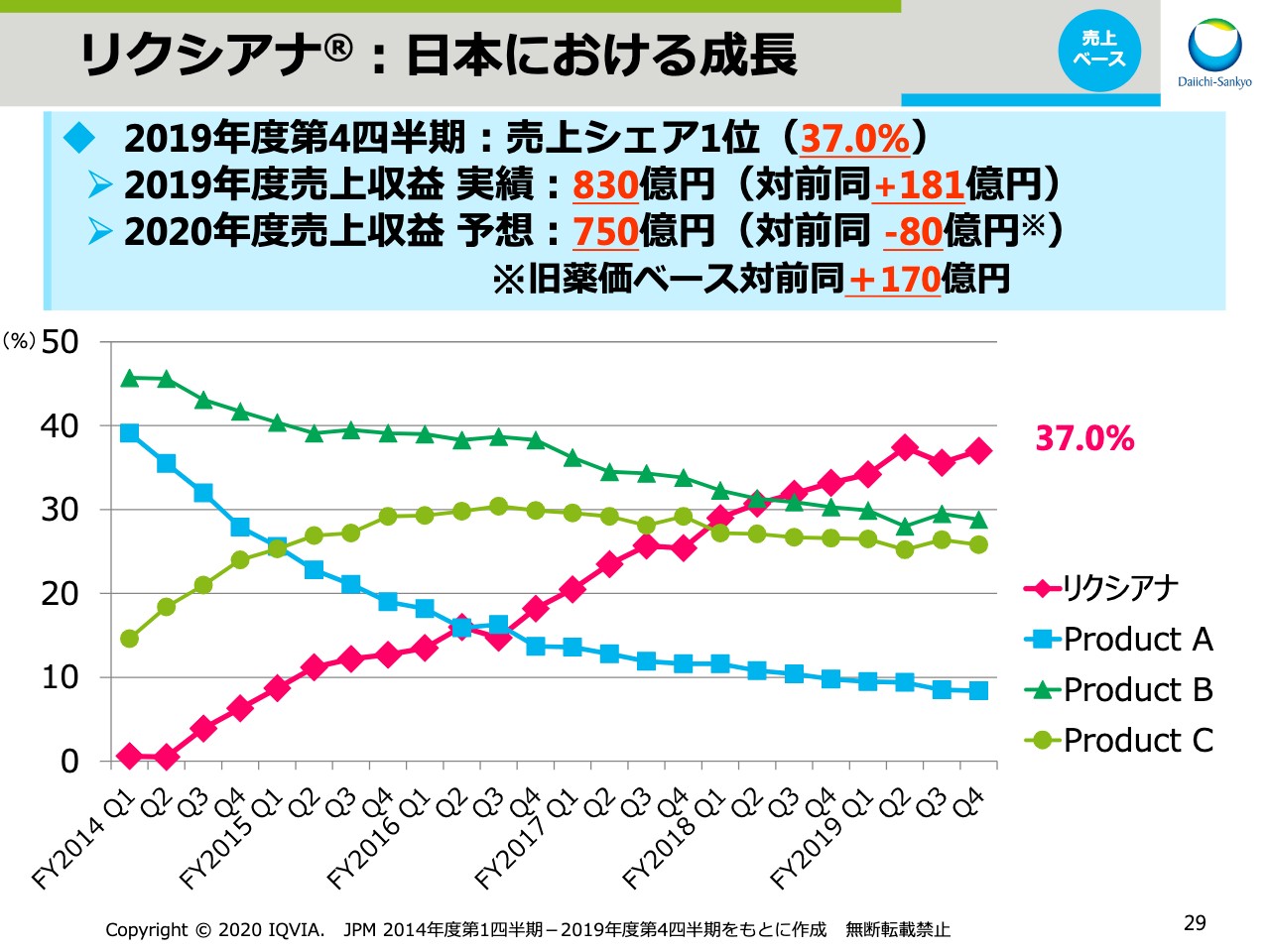

リクシアナ®:日本における成長

続いて、「エドキサバン」です。スライドの29ページをご覧ください。日本での製品名「リクシアナ®」ですが、日本市場において売上シェア第1位をキープし、第4四半期時点で37.0パーセントとシェアを伸ばしています。この結果、2019年度の売上収益実績は前年同期比181億円の増収となり、830億円でした。2020年度は薬価改定の影響を受けますが、旧薬価ベースでは対前同170億円の成長を見込んでいます。

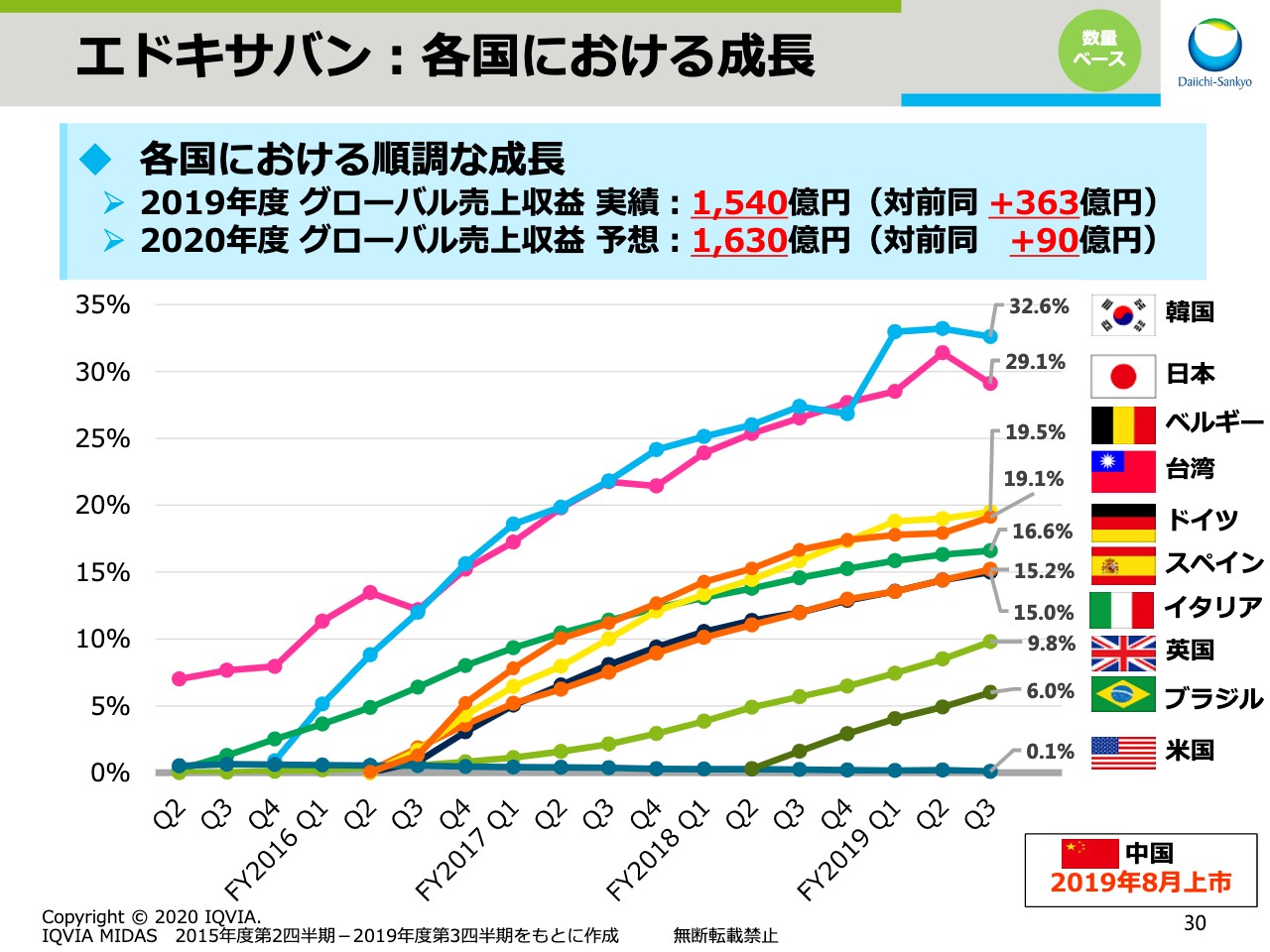

エドキサバン:各国における成長

スライドの30ページでは、日本だけでなく、その他の国々における数量ベースのシェアの推移をお示ししています。欧州各国に加え、アジアでも順調に成長しています。この結果、グローバルでの売上収益実績は前年同期比363億円の増収となり、1,540億円でした。2020年度もさらなる拡大を目指し、1,630億円を目標としています。また、2019年8月には中国でも上市しましたので、「エドキサバン」のさらなる拡大に向けて取り組んでいきます。

資産スリム化の更なる推進

続いて、資産スリム化についてです。スライドの32をご覧ください。当社は資産のスリム化を進めており、第4期中期経営計画期間中である2016年度から2019年度にかけて総額1,545億円のキャッシュを創出しました。

当社では、政策保有株式は企業価値の向上に資すると判断する場合を除き、原則として上場株式を保有しない方針としており、2019年度に12銘柄220億円を売却しました。現在保有している株式は市場への影響を総合的に考慮し、順次売却を進めていきます。不動産についても順次売却を進め、今期は140億円のキャッシュを創出しました。また、事業譲渡については、高槻工場の譲渡などにより371億円のキャッシュを創出しました。

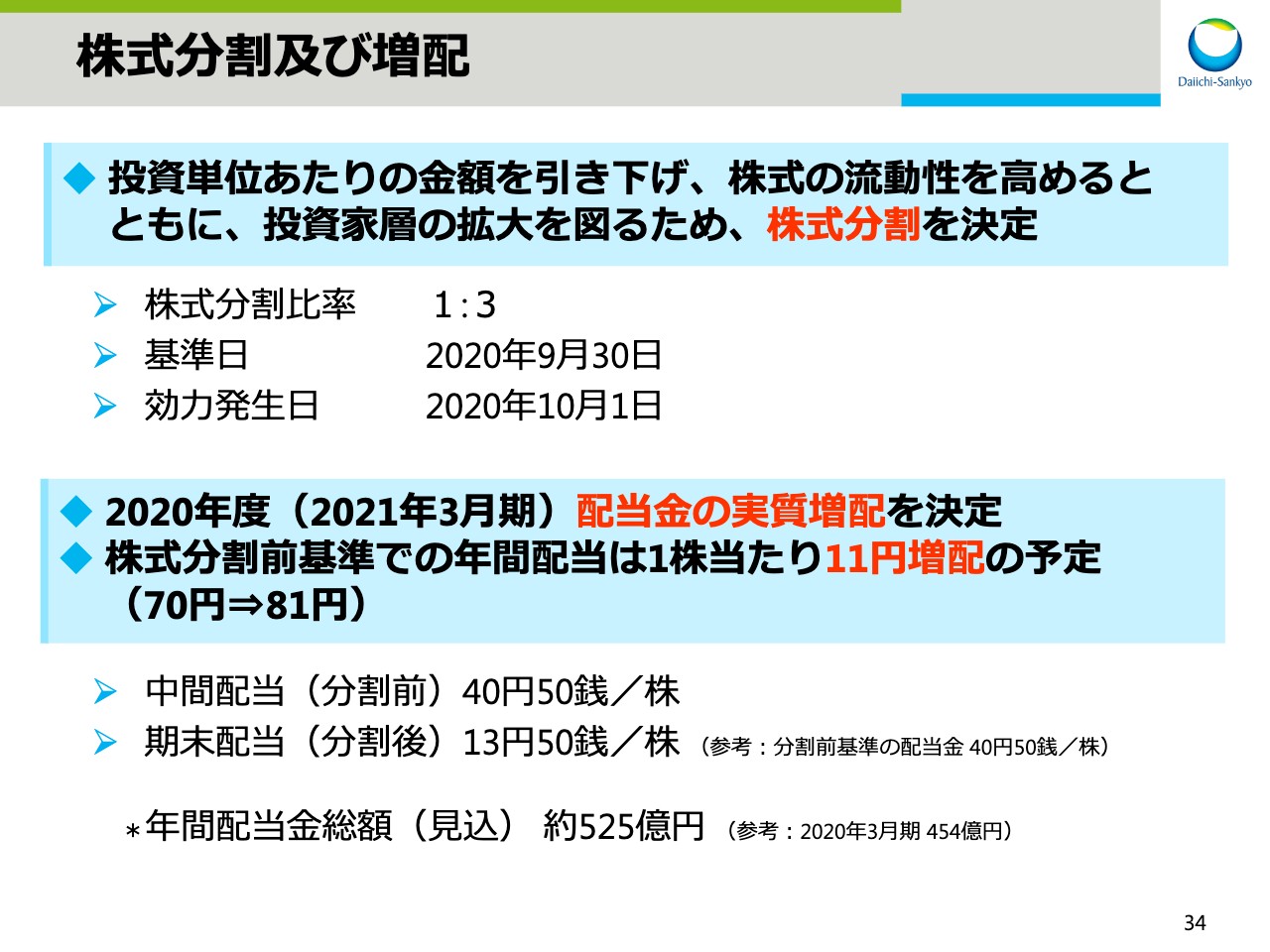

株式分割及び増配

最後に、株主還元です。スライドの34をご覧ください。本日みなさまにご案内したとおり、株式分割と増配を決定しました。株式分割については、投資単位当たりの金額を引き下げ、株式の流動性を高めるとともに、投資家層の拡大を図るため、9月30日を基準日として1株を3株に分割します。

また、2021年3月期の配当金については、株式分割により1株当たりの配当金は中間配当と期末配当で異なりますが、株式分割前基準での年間配当金は1株当たり70円から81円と11円の増配となる予定です。

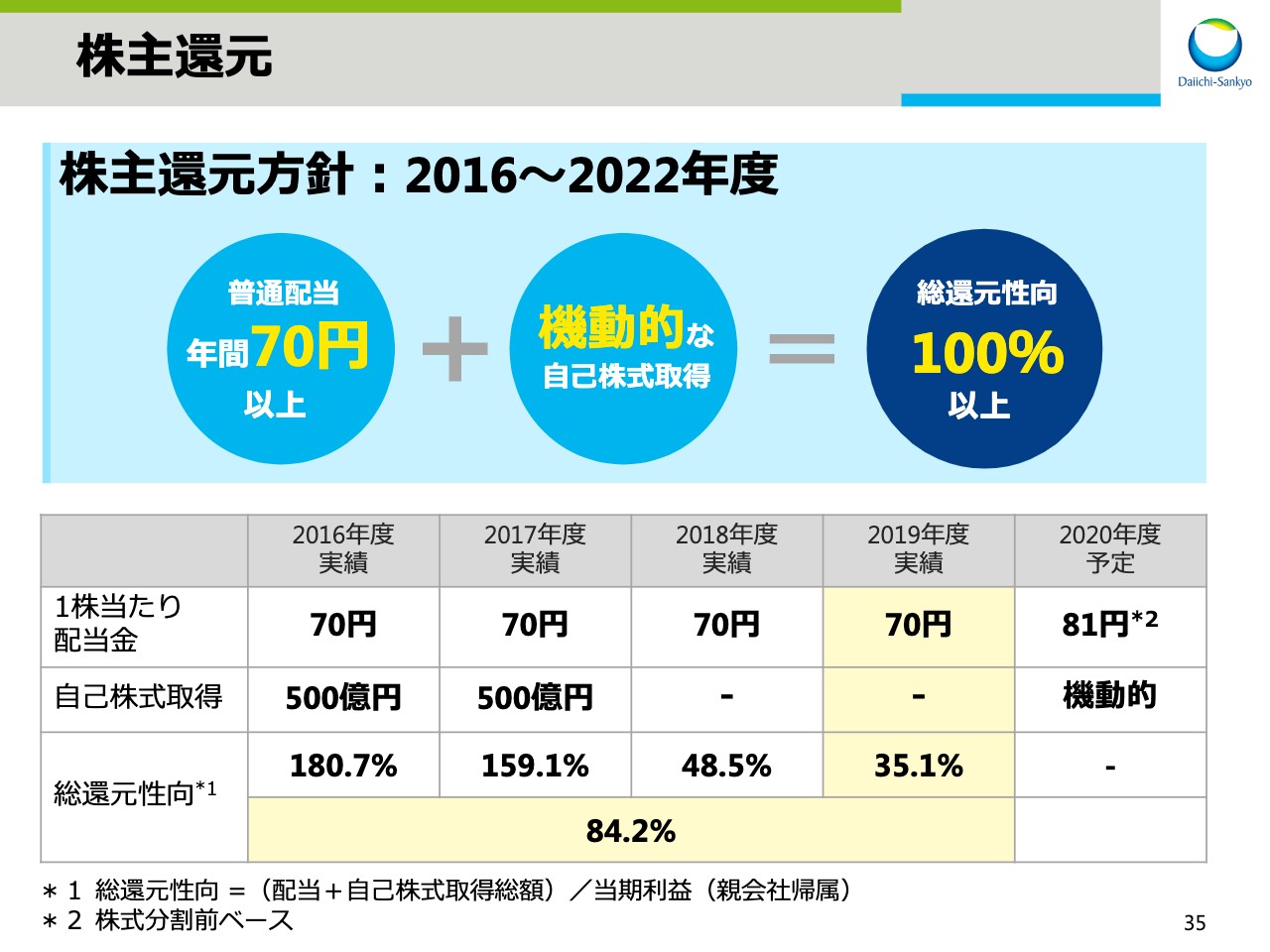

株主還元

スライド35では、株主還元方針と第4期中期経営計画期間中の推移を示しています。当社は2016年度から2022年度までの株主還元方針として、年間70円以上の普通配当と、機動的な自己株式取得により、総還元性向100パーセント以上とすることを明示しています。2019年度は普通配当70円を実施し、総還元性向は3年度で35.1パーセント、4年間累計で84.2パーセントとなりました。2020年度の1株当たりの配当金を増額することで、株主還元を強化します。ここからは、研究開発のアップデートです。研究開発本部長の高崎にバトンタッチします。

RDの戦略変更

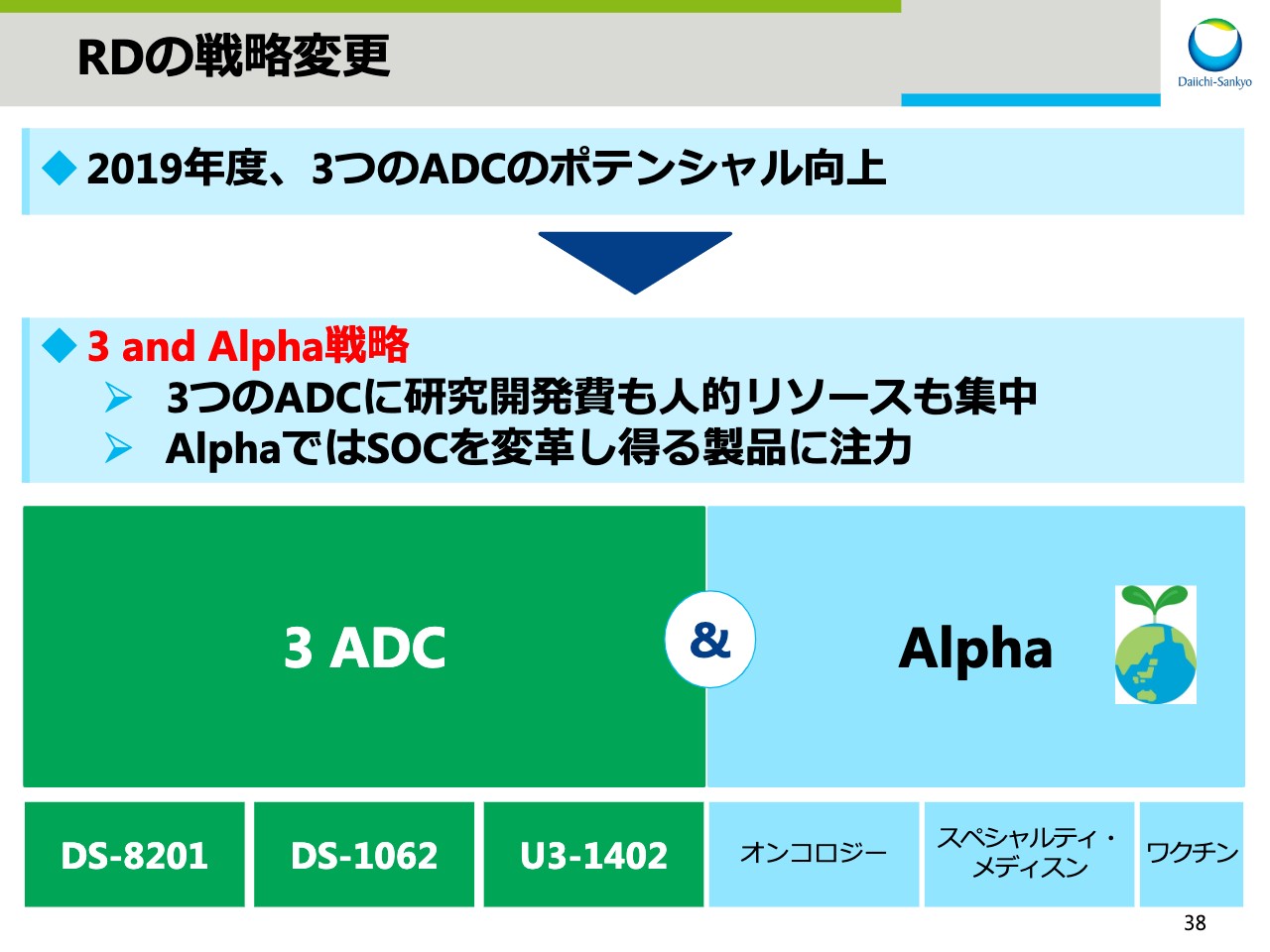

高崎渉氏(以下、高崎):高崎です。本日は私より研究開発のアップデートについてお話します。まず最初に、2019年度の振り返りについてスライドの38ページにお示しします。

2019年度、これまでのADCフランチャイズ、AMLフランチャイズおよびブレイクスルーサイエンスの3つのフランチャイズ戦略から「3 and Alpha」への戦略の変更を行ないました。「DS-8201」「DS-1062」「U3-1402」のポテンシャルが大きくなったことから、3つのADCに研究開発費と人的リソースを投入し、臨床試験を加速することが目的です。3つのSDC以外のプロジェクトについてはAlphaと呼び、その中でSOCを変革しうるプロジェクトに集中することとしました。

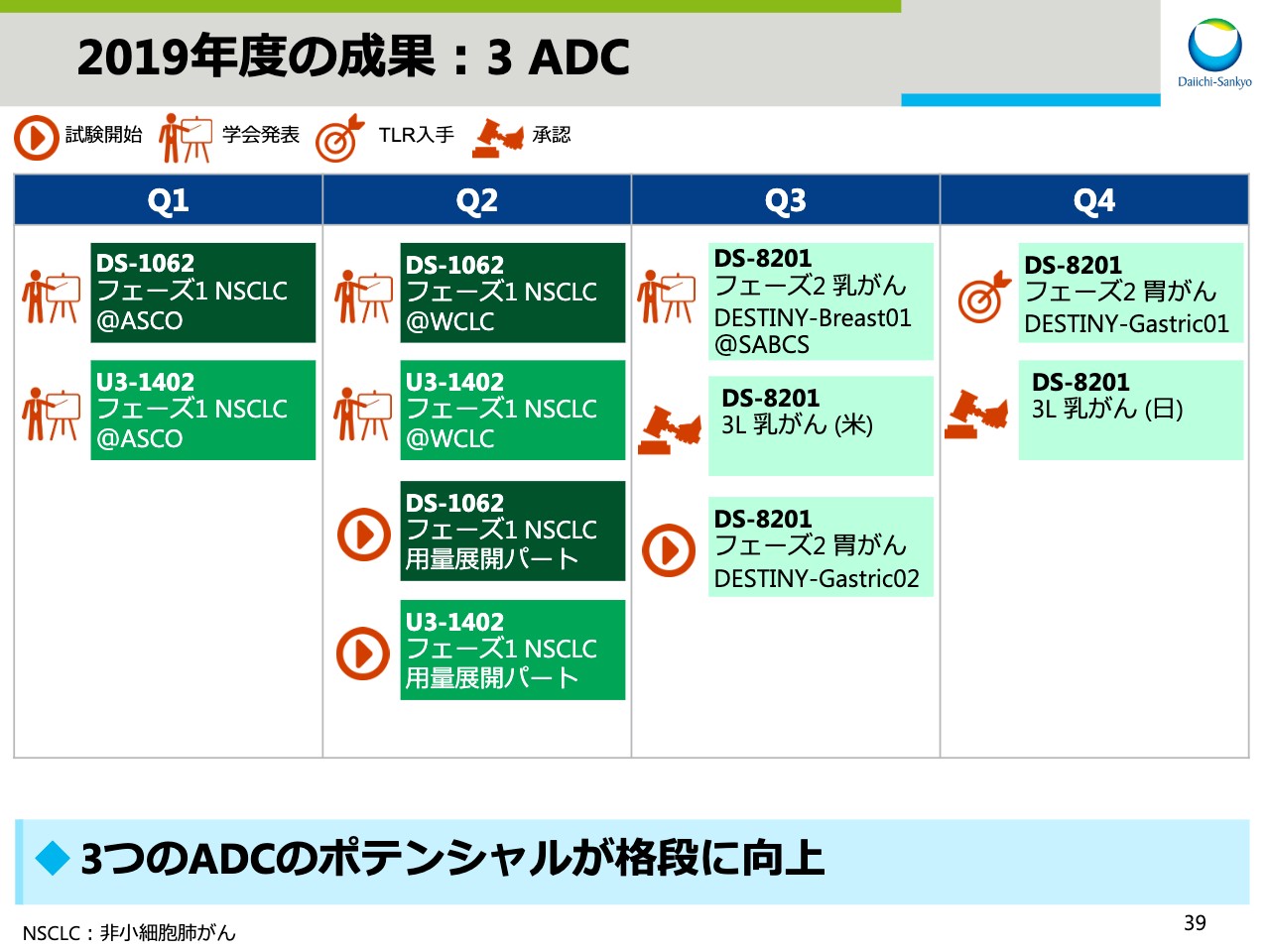

2019年度の成果:3 ADC

スライド39は、3 ADCの成果を示しています。新たな試験の開始から承認取得と大きな進展が見られ、3つのADCのポテンシャルがこれまでよりも格段に向上しました。詳細については後ほどご説明します。

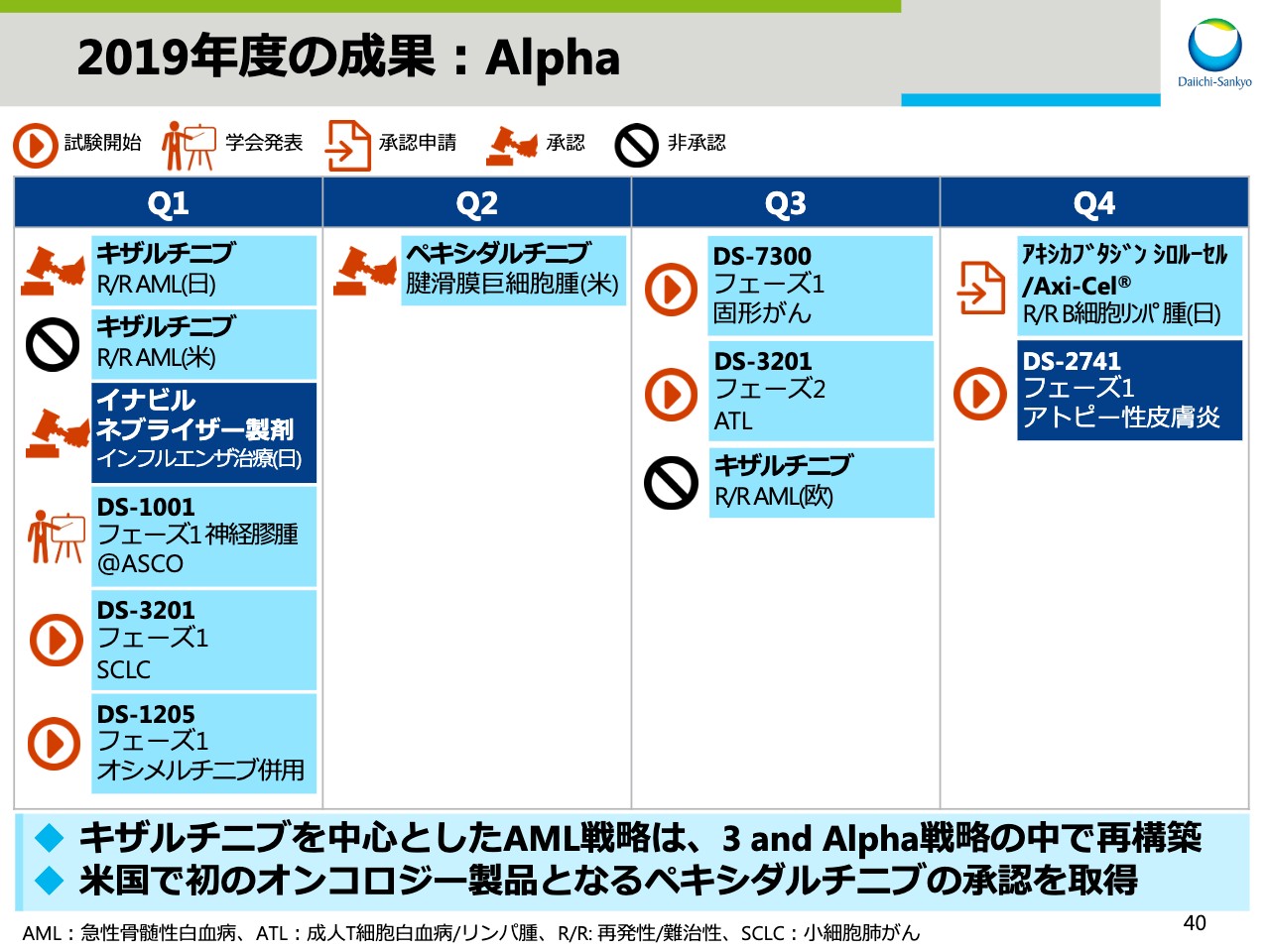

2019年度の成果:Alpha

スライド40はAlphaの成果です。「キザルチニブ」に関しては日本では承認されましたが、残念ながら欧米では承認に至りませんでした。これを受けまして「キザルチニブ」を中心としたAML戦略は、「3 and Alpha」戦略の中で再構築することとしました。一方で、米国では初のオンコロジー製品となる「ペキシダルチニブ」が承認、上市されました。

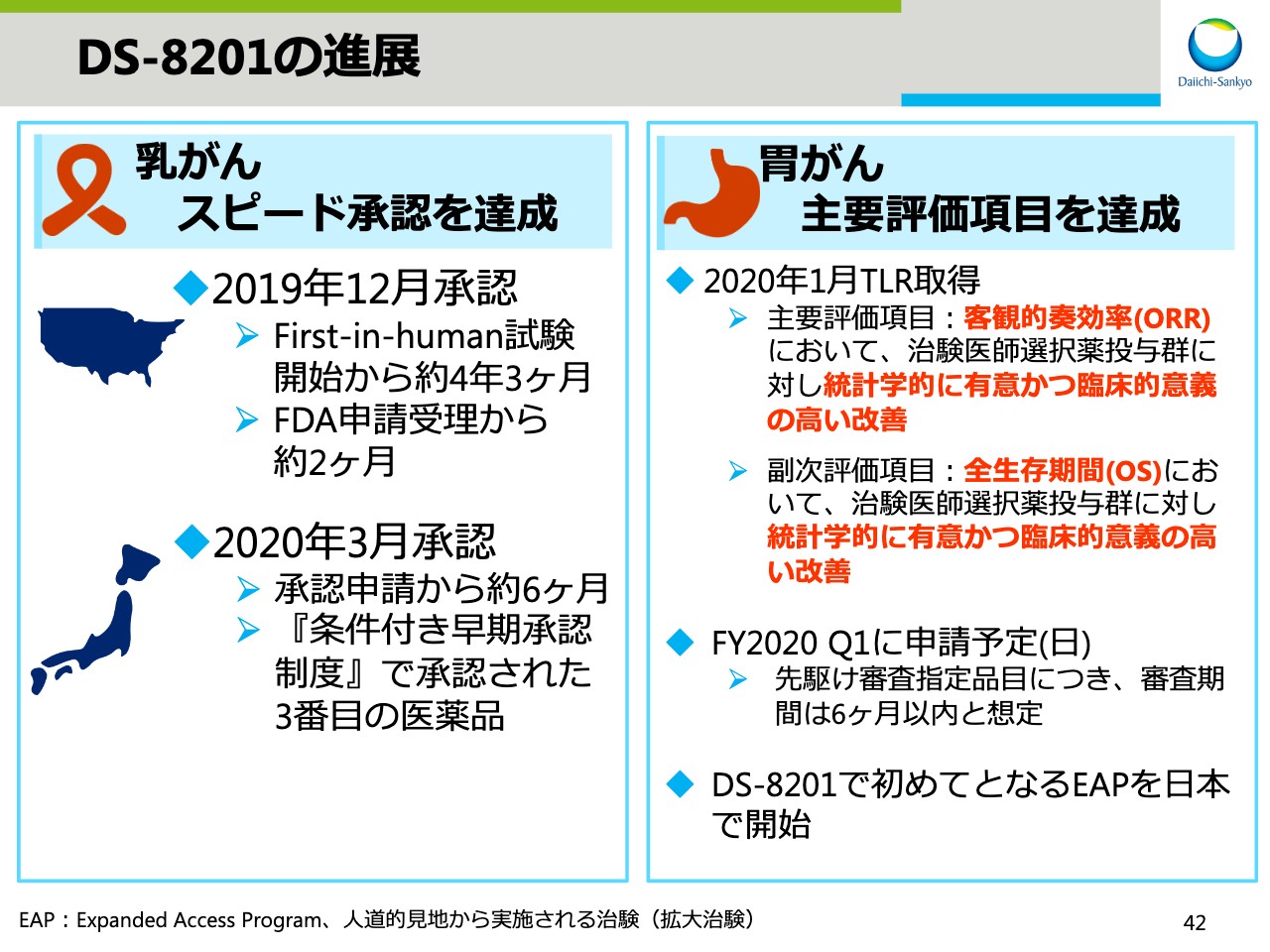

DS-8201の進展

スライド41からは、3 ADCのアップデートです。スライド42に「DS-8201」の進展をまとめました。「DS-8201」の乳がんの適用に関しては、米国において申請受理からわずか2ヶ月で承認を得ることができました。First-in-human試験開始から約4年3ヶ月と、極めて短期間での承認取得でした。日本においても、承認申請から約6ヶ月での承認取得であり、国内で3番目、第一三共としては初めて「条件付き早期承認制度」で承認された医薬品です。

胃がんについては、1月にTLRの本試験の主要評価項目である客観的奏効率(ORR)および副次評価項目である全生存期間(OS)の中間解析において、「DS-8201」投与群は治験医師選択薬投与群に対し、統計学的に有意かつ臨床的意義の高い改善を示しました。本年度第1四半期中に国内において承認申請予定です。

さらに、4月からは「DS-8201」で、初めてとなる人道的見地から行なわれる治験、すなわちEAPを日本で開始します。

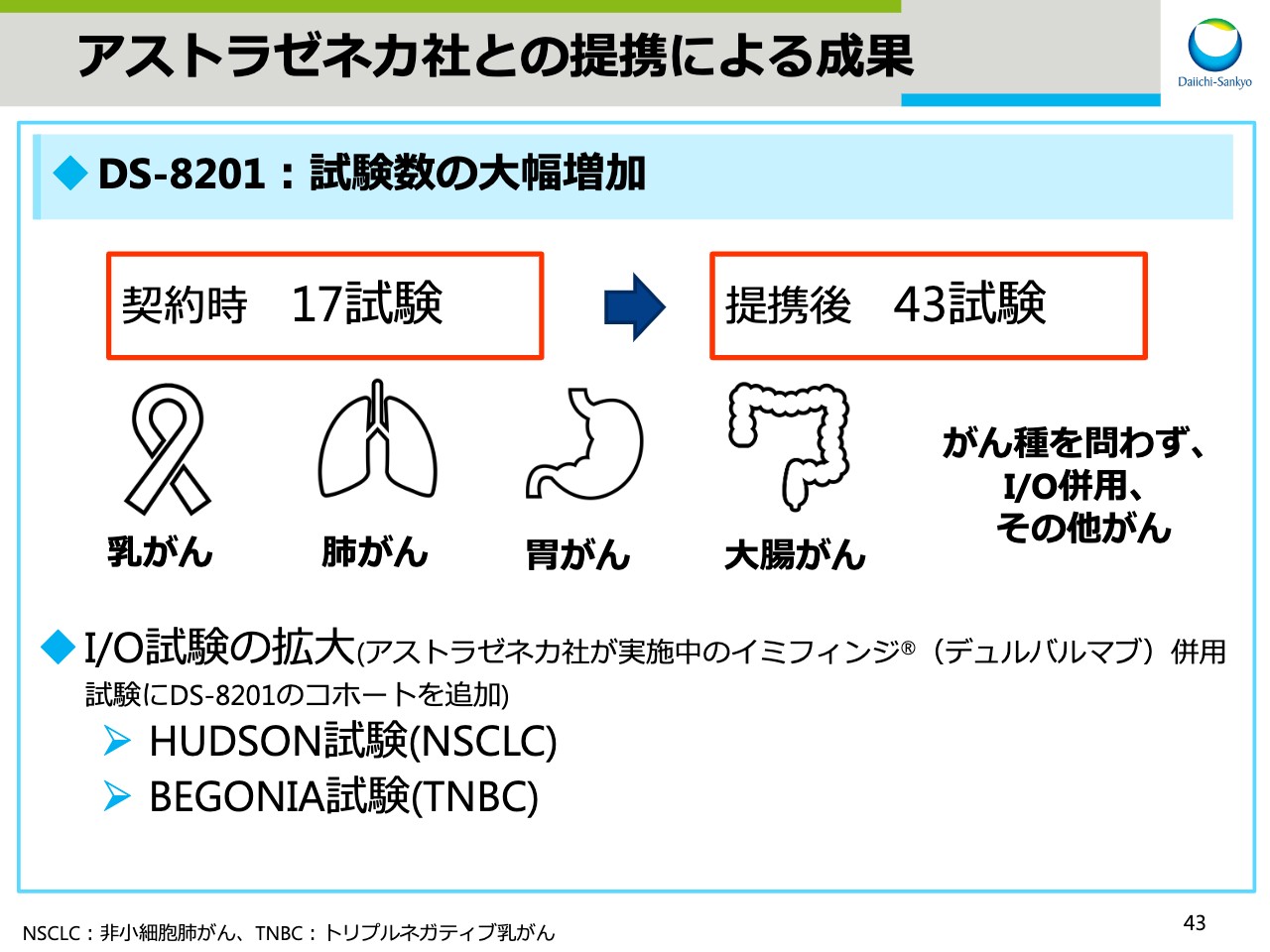

アストラゼネカ社との提携による成果

スライド43では、アストラゼネカとの提携による成果を示しています。契約時、17の臨床試験計画を立てていましたが、提携後には43試験と計画が大きく拡大しました。新たな試験はこれから順次開始予定です。

また、これまでにお伝えしていました「オプジーボ®」「キイトルーダ®」といったI/O免疫チェックポイント阻害薬との併用試験に加え、アストラゼネカ社が実施中の「イミフィンジ®」併用試験に、新たに「DS-8201」のコホートを追加する試験を開始予定でして、I/O併用試験がさらに拡大していきます。

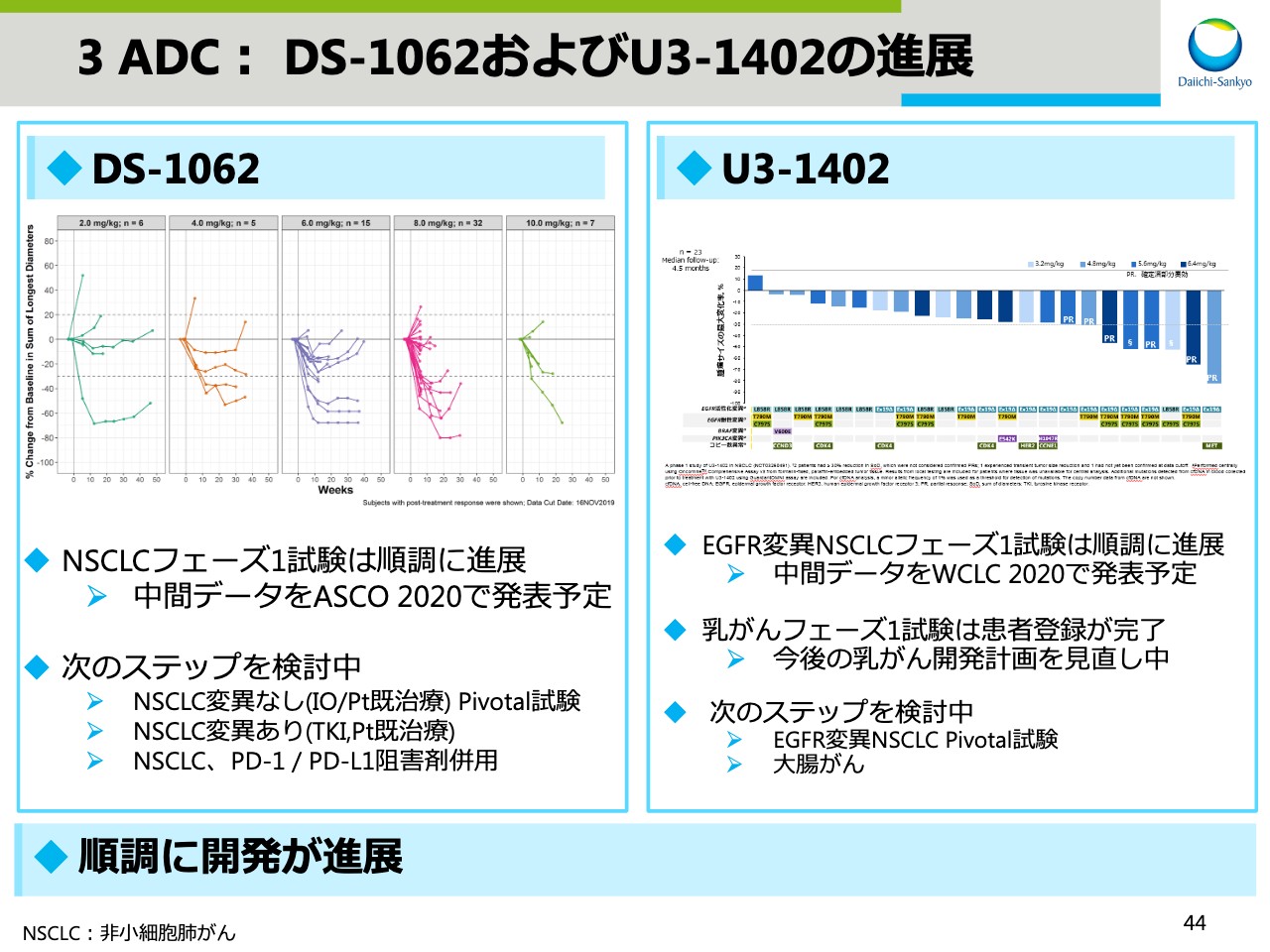

3 ADC: DS-1062およびU3-1402の進展

スライド44では、「DS-1062」および「U3-1402」の進展を示しています。「DS-1062」の非小細胞肺がんのフェーズ1試験は順調に進展しており、中間データをASCOで発表予定です。また、本試験に続くPivotalフェーズ2試験、I/O併用試験など次のステップについても検討中です。

「U3-1402」に関しては、同様にEGFR変異のある非小細胞肺がんのフェーズ1試験は順調に進展しています。来年1月に延期になってしまいましたが、世界肺がん学会において中間データを発表予定です。なお、乳がんのフェーズ1試験は患者登録が完了しましたが、乳がんの今後の開発計画については見直し中です。一方で、EGFR変異非小細胞肺がんのPivotalフェーズ2試験、それから新たな適用として大腸がんの試験に関して検討を進めています。

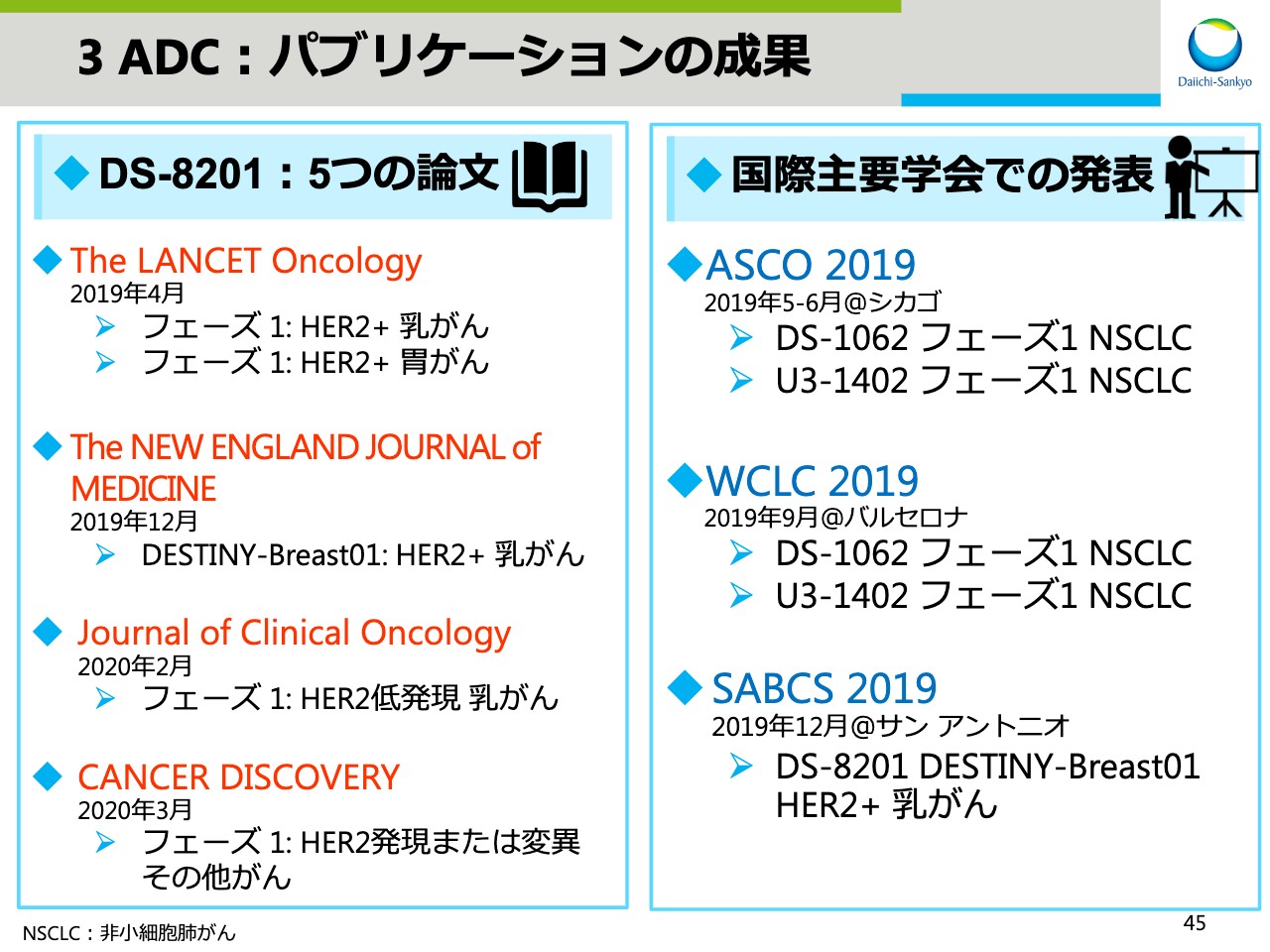

3 ADC:パブリケーションの成果

スライド45には、パブリケーションの成果をまとめました。「DS-8201」は4つの主要雑誌に5つの論文が採択され、また国際主要学会でも3つのADCに関して積極的なデータ開示を行ないました。

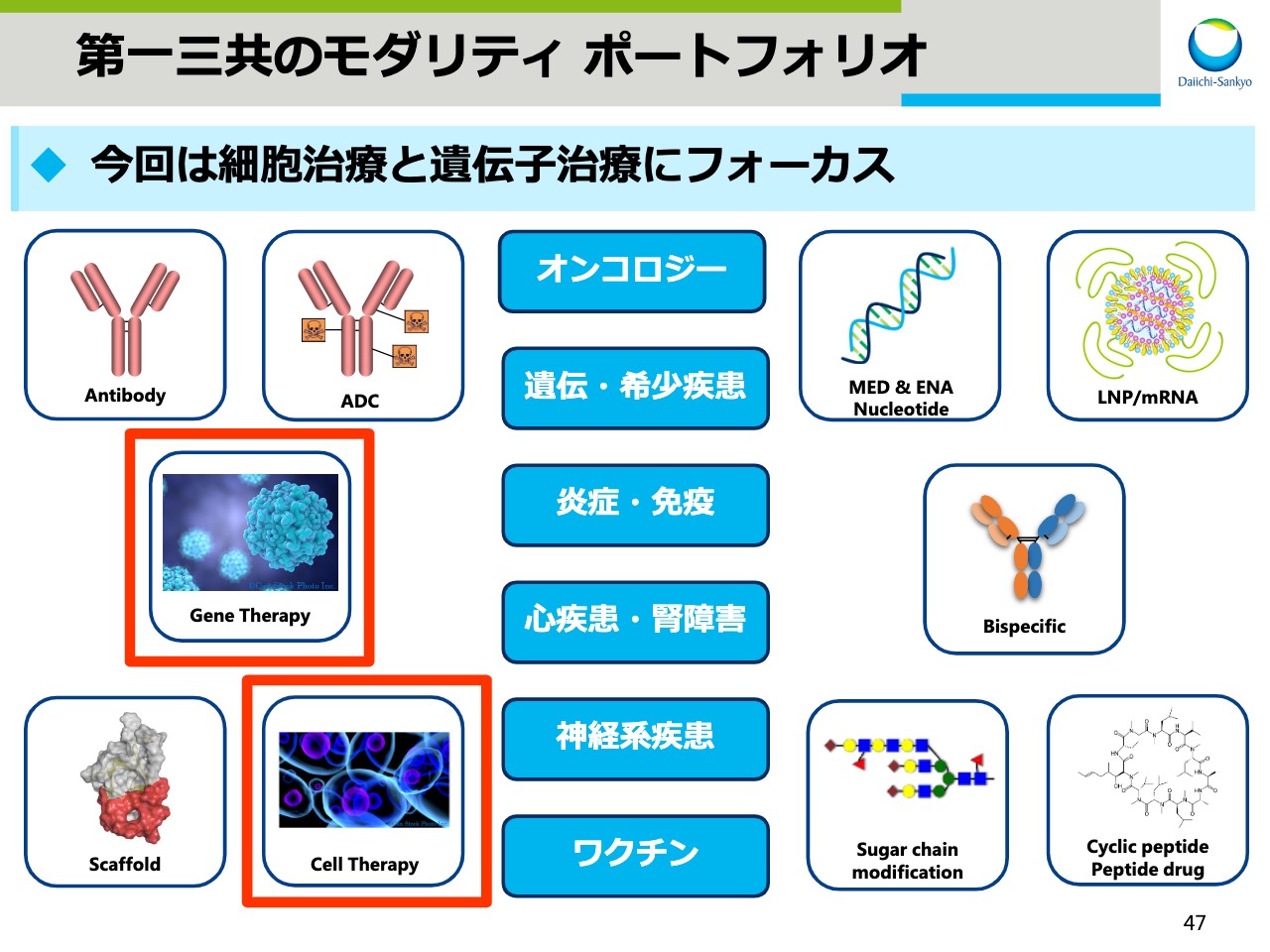

第一三共のモダリティ ポートフォリオ

スライド47は、昨年12月の「R&D Day」でお示しした、当社のモダリティポートフォリオです。本日はこの中の細胞治療と遺伝子治療についてお話します。

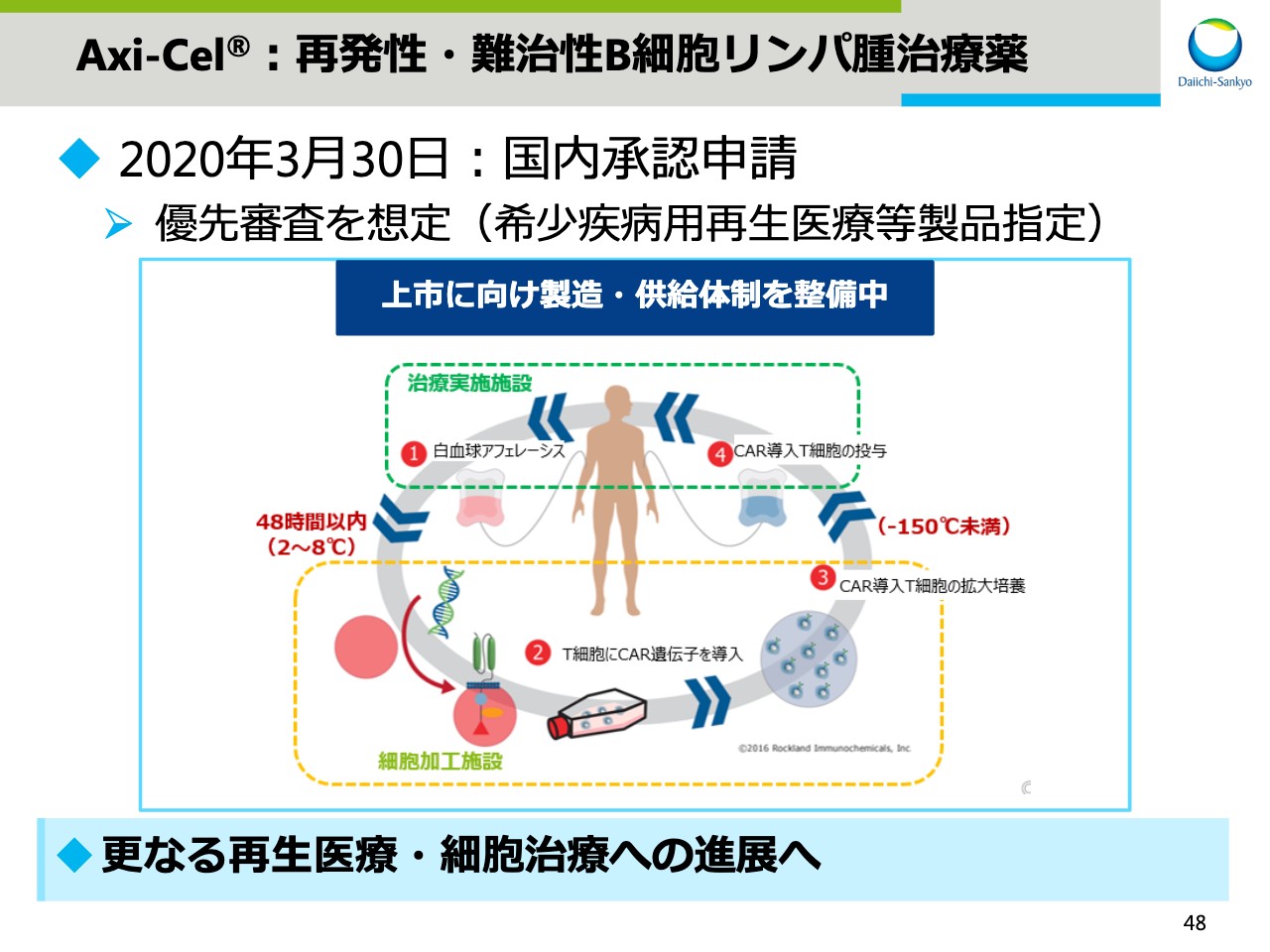

Axi-Cel®:再発性・難治性B細胞リンパ腫治療薬

スライド48をご覧ください。再発性・難治性B細胞リンパ腫のCAR-T療法として開発しています「Axi-Cel®」について、3月末に国内で承認申請を行ないました。本プロジェクトは厚生労働省より希少疾病用再生医療等製品指定を受けていることから、優先審査を想定しています。

CAR-T治療は図にお示ししますように、複数の工程を経て患者さまへの治療が行なわれますが、現在上市に向け製造及び供給体制を整備しています。この「Axi-Cel®」の経験を活かし、再生医療・細胞治療のさらなる進展へつなげる予定です。

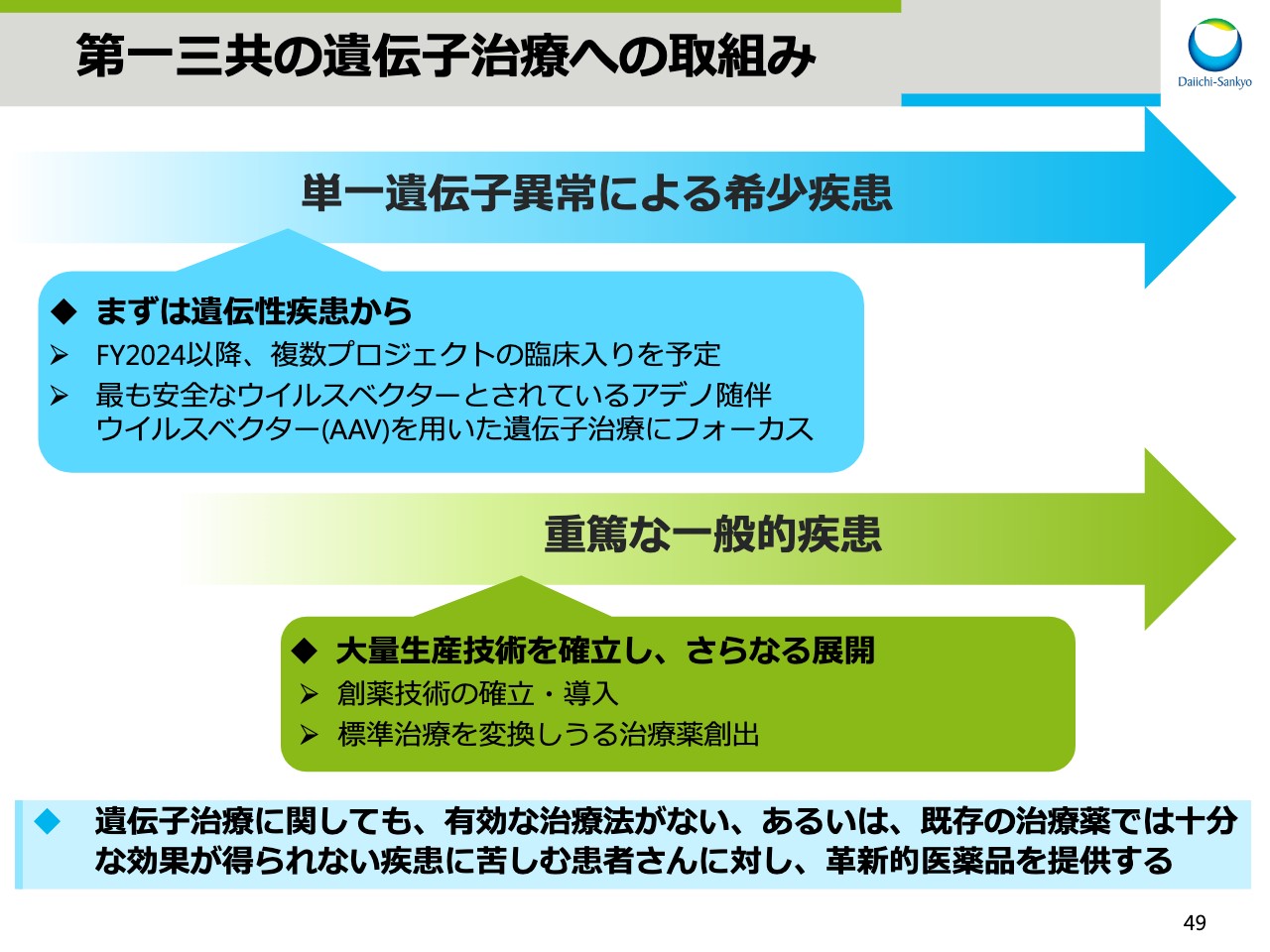

第一三共の遺伝子治療への取組み

スライド49からは、当社の遺伝子治療への取り組みについて紹介します。当社では、遺伝子治療の中でも最も安全なウイルスベクターとされるアデノ随伴ウイルスベクター(AAV)を用いた遺伝子治療にフォーカスしています。

まずは、単一の遺伝子異常による希少疾患からスタートし、2024年度以降に複数のプロジェクトの臨床試験の開始を予定しています。大量生産技術の構築を並行して進め、希少疾患に加えて既存の治療薬では十分な効果が得られない重篤な一般疾患へと展開する予定です。

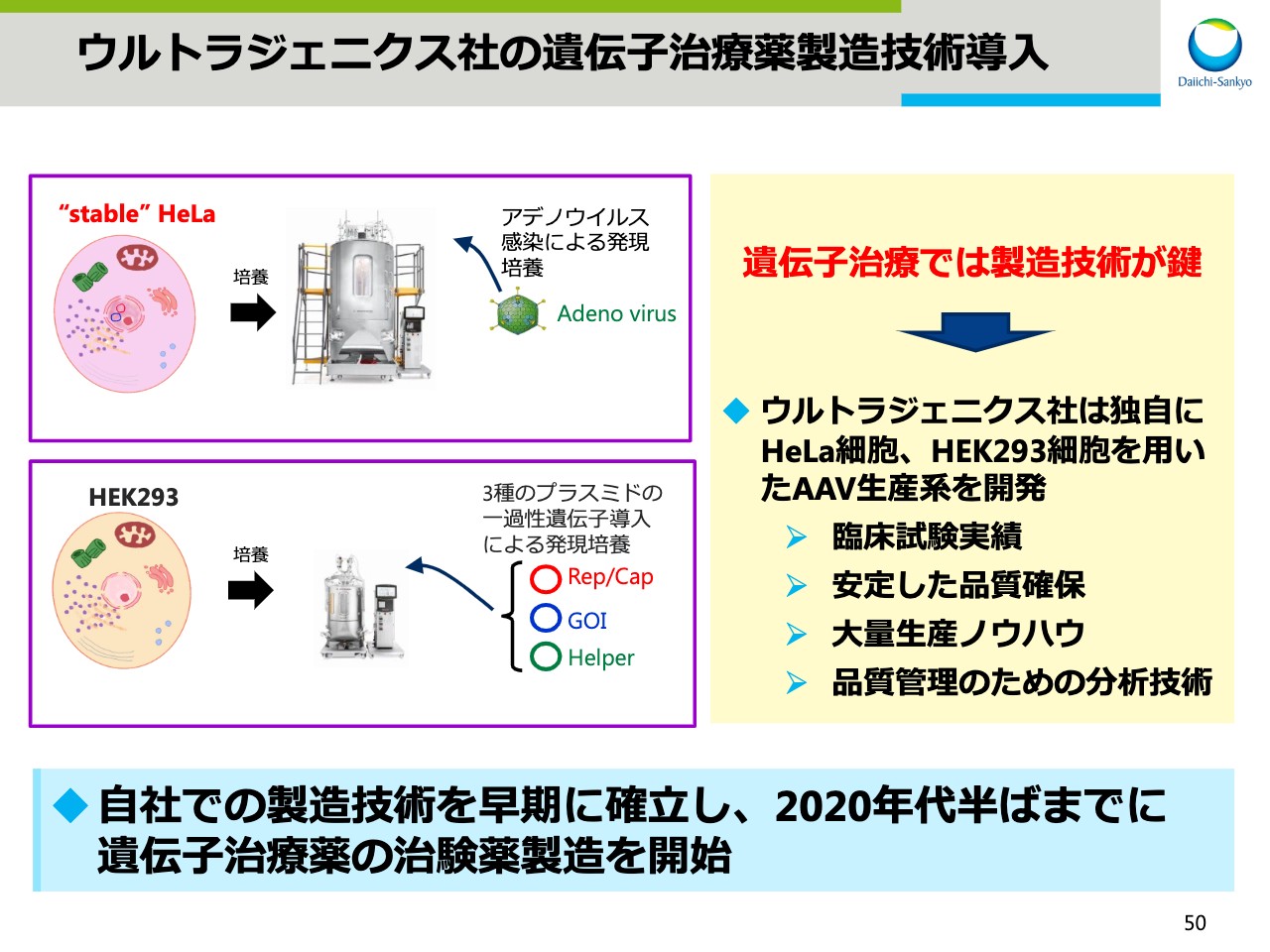

ウルトラジェニクス社の遺伝子治療薬製造技術導入

次のスライドではAAVの生産技術構築に向けた打ち手をご説明します。スライドの50ページでは、ウルトラジェニクス社からの技術導入についてお示しします。

遺伝子治療では製造技術が鍵となります。ウルトラジェニクス社は独自にHeLa細胞あるいはHEK293細胞を用いたAAV生産系を開発しています。すでに臨床試験での実績、安定した品質、大量生産のノウハウ、それから品質管理のための分析技術などが備わっていることから、技術導入を決定しました。本技術を導入することで、自社での遺伝子治療薬の製造技術を早期に確立し、2020年代半ばまでには治験薬製造を開始予定です。

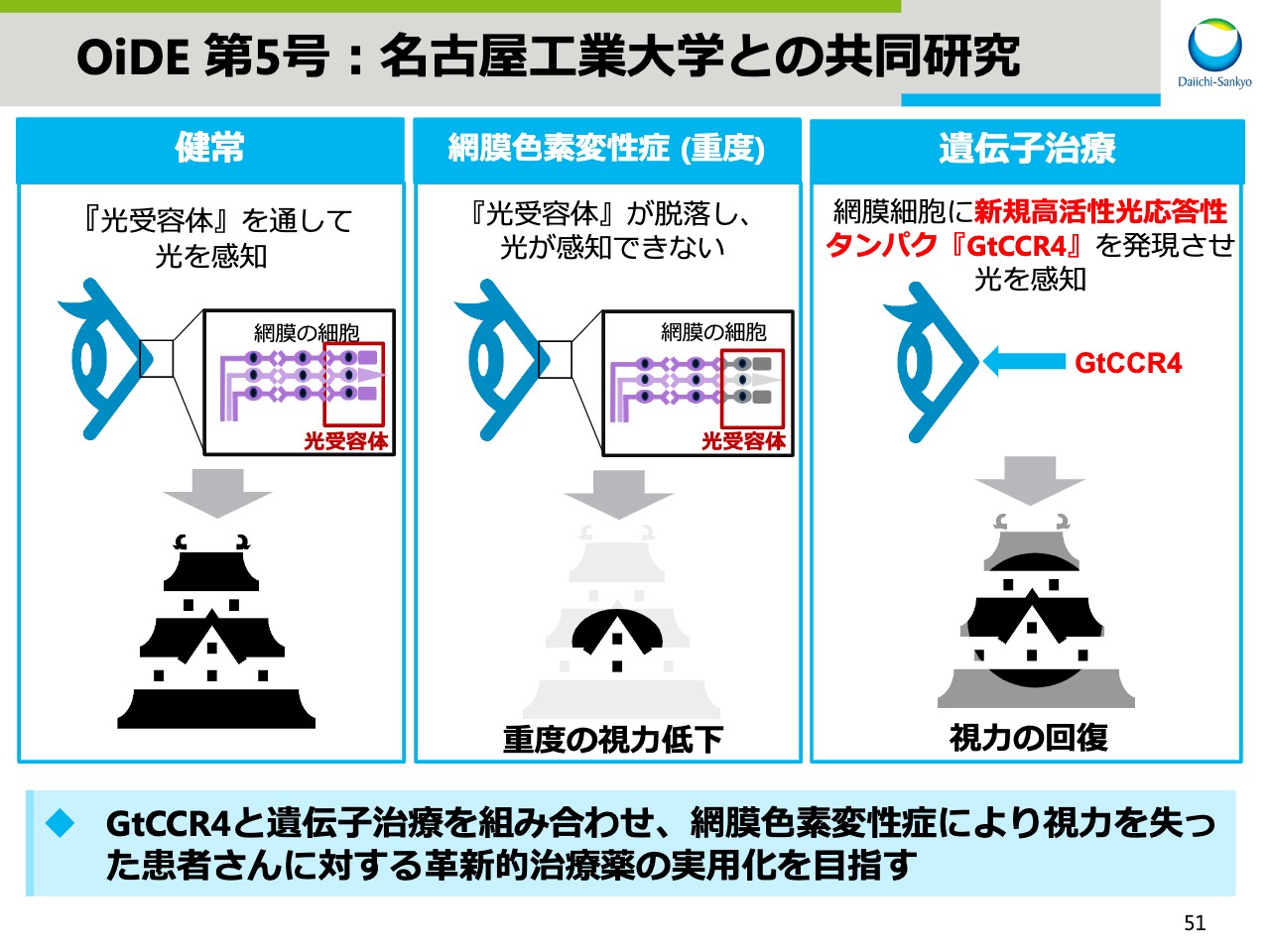

OiDE 第5号:名古屋工業大学との共同研究

スライドの51ページでは、当社の非臨床段階にある複数の遺伝子治療薬プロジェクトのうち、名古屋工業大学と共同研究しているテーマをご紹介します。

本プロジェクトは、網膜色素変性症の遺伝子治療薬です。網膜色素変性症は健常人の網膜細胞にある光受容体が脱落することで起こる遺伝子疾患で、病気の進展によっては重度の視力低下を起こします。名古屋工業大学との共同研究で見出された新規高活性光応答性タンパク質「GtCCR4」を、遺伝子治療により網膜細胞に発現させることで視力回復をもたらします。本研究を加速し、患者さまに対する革新的治療薬の早期実用化を目指します。

ASCO 2020(5/29-31バーチャル開催)発表予定

スライドの53ページで、ASCOのアブストラクト採択結果をお知らせします。「DS-8201」では、肺がんと大腸がんのフェーズ2試験に関してオーラル発表となりました。胃がんのPivotal試験の結果と乳がんのPivotal試験のサブ解析結果はポスター発表です。また「DS-1062」の非小細胞肺がんのフェーズ1試験の途中経過もポスター発表の予定です。

ASCO 2020:IRカンファレンスコール

スライドの54ページは、ASCOに関する当社主催のIRイベントのご案内です。眞鍋とAntoine Yverより、ASCOで発表した内容に関してお話させていただきます。日本投資家、海外投資家向けの電話会議を同じ内容で2回実施する予定です。

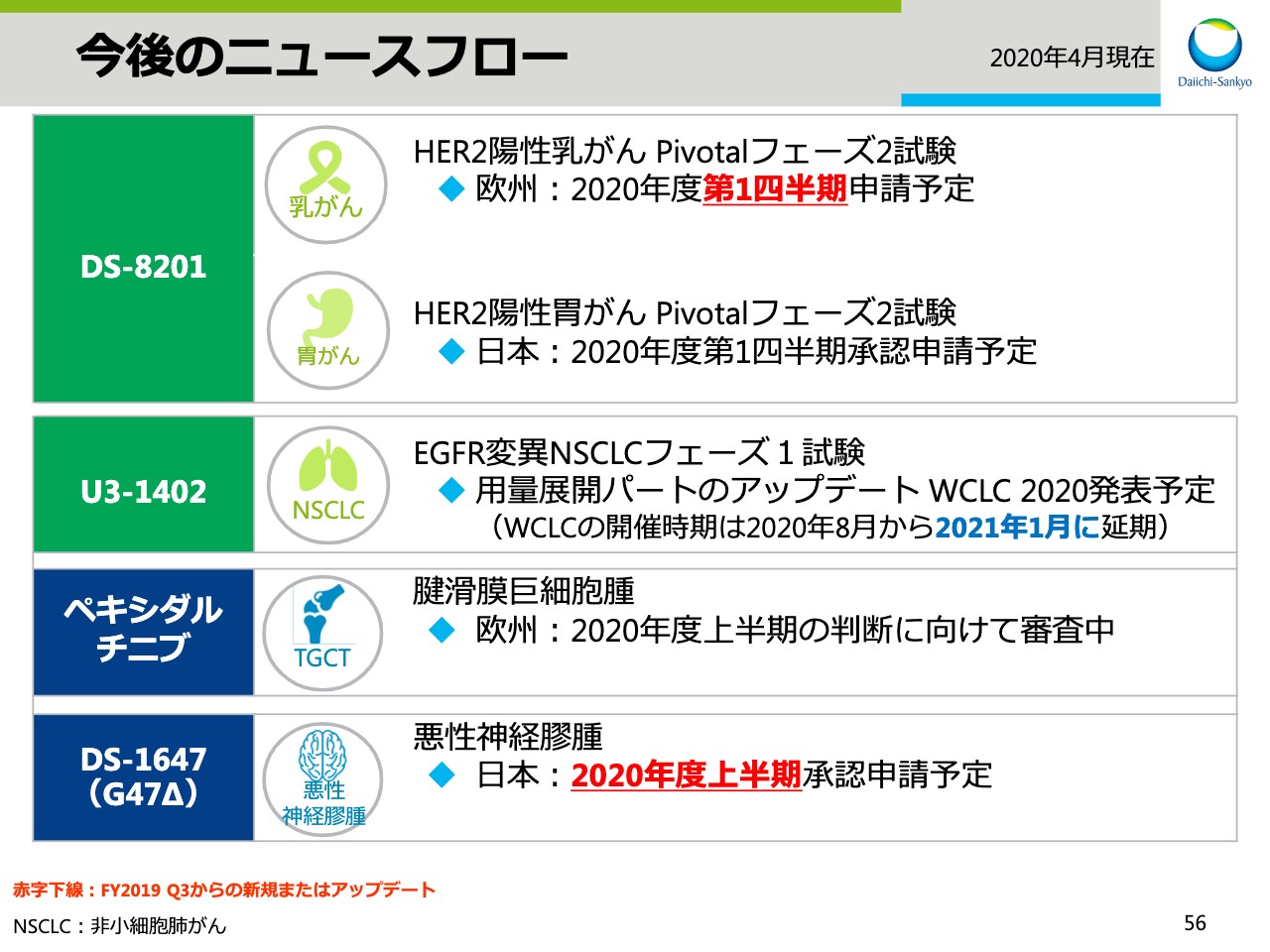

今後のニュースフロー

スライドの56ページには、今後のニュースフローをまとめてあります。「DS-8201」については、乳がんの欧州申請、胃がんの日本申請を本年度第1四半期に予定しています。なお、がん治療ウイルス薬である「DS-1647」の承認申請は予定より遅れ、2020年度の上期に行なう予定です。また、スライドの57ページ以降は、Appendixになります。マイルストン一覧やパイプライン一覧を掲載していますので、後ほどご確認ください。私からの発表は以上です。

質疑応答:「COVID-19」による売上および臨床試験への影響

質問者1:「COVID-19」による売上への影響が300億円から500億円という資産について、もう少し具体的に教えてください。注射用鉄剤も具体例として挙げられていましたが、300億円から500億円のうち、これは単体でどれくらいの割合か、あるいは一方で比較的影響が小さい製品があればご紹介いただけると助かります。

齋寿明氏(以下、齋):齋です。定量的に細かい数字は開示を控えますが、国内の受診抑制が大きなポーションを占めていることや「エンハーツ®」の新規患者の減少を要素として多少考える必要があります。さらには、少し大きなところとして「インジェクタファー®」があります。これは注射剤という特性から、非常時には経口剤として代替できるのではないかということです。あとは、ヘルスケアのインバウンドの需要が減少するといったところと、ASCA関係も若干ですが減少するといったところを織り込んでの数字です。

質問者1:ありがとうございます。それから、臨床試験への影響について、「患者さまの登録に影響が出ている試験もある」とのことですが、具体的にどういう試験での影響が比較的大きめなのかをご紹介ください。また、すでに実施中の試験は大きな影響はないとしても、新しい試験の開始はハードルがより上がっているのではないかと思うのですが、今後予定されていたADCの試験の準備状況は今どのようになっているのでしょうか。

高崎:高崎からお答えします。ADC全般的な試験に関しては、オンゴーイングのものに関しては、一部中断しているものもありますが、エンロールされた患者さまの進捗はとくに大きな問題がございません。

ただ、一方で、ご指摘いただいたように新規試験の開始に関しては、インハウス……すなわち、第一三共側としてのプランニングは行なえるのですが、サイトのアクティベーションに関する準備などに関しては、医療現場の先生方の現在の活動を最優先で見守らなければならないため、なかなか進捗していません。場合によっては、新規開始の試験に関しては多少の遅延が生じるのは致し方ないかなと思っています。

一方で、健康成人を使った臨床試験については、がんとは違ってきますが、そのような試験に関しては、ある程度後ろ倒しにして計画を立てています。

質疑応答:試験の遅延について

質問者2:今日の説明会資料あるいは補足資料などで、この第1四半期に開始予定と記載の試験がいくつかあると思うのですが、これも今日お示しいただいたものよりは遅れるリスクがあると思っておいたほうがいいのでしょうか。

高崎:「DS-6157」は、GISTのADCになりますが、これに関しては若干の遅れが出ています。

質問者2:もともと前期の予定であったのがこの第1四半期になり、すでに若干の遅れが出ていますが、今回お示しいただいたスケジュールという理解でいいのか、それとも、もう少し遅れる可能性があるのでしょうか?

高崎:前者のほうでご理解いただければと思います。

質問者2:ありがとうございます。最後に研究開発費は半年前のご説明が5年間で1兆1,000億円だったと思うのですが、今期の伸びがかなり大きめになっていると思います。この1兆1,000億円という見とおしは変わっているのか変わっていないのかお教えいただけますでしょうか。

齋:齋からお答えします。基本的にはこの5年間で1兆1,000億円、年間2,200億円というレベルを維持したいと考えています。

質問者2:そうすると、来期以降は、今期ほどは大きくは増えない見とおしを持っておけばいいということですね?

高崎:来期以降については、あるいは若干上がるようなイメージを持っていますが、現時点では大きな方針は変えていないということです。

質疑応答:「エンハーツ」および「ツカチニブ」

質問者3:「エンハーツ」の今期のアメリカの考え方というか、「エンハーツ」の実績と今期の部分ですが、1月、2月、3月、月次で順調に右肩上がりで上がっていると思ってよいのかというのが1つです。もう1つ、今期の考え方で、競合品、先日認可を取ったシアトルジェネティクスの「ツカチニブ」、「ハーセプチン」併用セカンドラインだったと思いますが、これが「エンハーツ」との競合になる部分をある程度意識されているのかどうか、教えてください。

眞鍋:ご質問ありがとうございます。眞鍋からですが、「エンハーツ」はご説明しましたように順調な立ち上がりです。ただし、コロナの影響を少し受け、新規患者が鈍化傾向にあるのかどうかはもう少し見極めたいと思っています。

高崎:研究開発本部の高崎です。「ツカチニブ」は経口のチロシンキナーゼ阻害剤でして、当社の「エンハーツ」とは作用機序が異なります。それから、HER2の陽性乳がん、セカンドラインの適用も取得して、今後「カドサイラ」と比較されることになっていきますが、「ツカチニブ」は「ハーセプチン」および「カペシタビン」との併用で承認、一方「カドサイラ」はチューブリン重合阻害剤エムタンシンというペイロードを持っています。

いずれにしましても、当社のトポイソメラーゼⅠ阻害剤をペイロードに持つADCが、彼らが届かないアンメットメディカルニーズのところにきちんと寄与できると考えており、現在セカンドラインの試験も実施しているため、当社としてはそのようなデータを持って「ツカチニブ」と競合していきたいと思っています。

質問者3:つまり、ある程度競合はあるが、十分に戦っていけるだけの状況にあるという解釈でよろしいでしょうか。

高崎:はい。そのご理解でよろしいかと。

質問者3:ありがとうございます。あとASCA地域の中国部分で、第4四半期の中国売上を見ると、円ベースでYonYでマイナス4パーセントぐらいに見えますが、これは中国が2月に止まっていたことによる影響は比較的マイルドだったということでしょうか。そして、今期はASCA地域の中国に関しては、また普通の2桁成長に戻れるという解釈でよろしいのでしょうか。

眞鍋:数字をご覧いただいているとおり、比較的マイルドな影響で今のところはとどまっていると考えています。第4四半期同士を比べてみても、対前期でほとんど一緒ですのでフラットかなというところと、一方で中国薬価や医療保険など、外部環境が大きく変化しているため、今後については見ていかないとならないと思っています。

質問者3:最後に、COVID-19のワクチンはメッセンジャーRNAワクチンということで、モダーナにとても似ているなと思いますが、まずはタイムラインとしてどのぐらいを割いているのかと、生産キャパは十分に確保できていると思ってよいのかを教えてください。

高崎:高崎からお答えします。まだ十分な評価には至っていませんが、これから生産あるいはタイムラインに関して、検討していく予定です。

質疑応答:「エンハーツ」および販管費と新型コロナウイルス感染症での影響

質問者4:1つ目が、「エンハーツ」の日本のご計画の前提を含めた考え方を教えてください。米国に関してはもう売り出していますし、ある程度手応えも感じられていて、今期のご計画も良好なのかと思いますが、今期の日本の部分に関しては、あまり大きくない印象もあります。

齋:齋からお答えします。まずは今回の承認にあたり、副作用マネジメントを十分に実施できる施設を適正に使用されるように情報の伝達を行なうこと、それから伝令調査が義務付けられているということが、まず前提条件としてあります。やはり、間質性肺疾患のマネジメントを中心に、安全性情報をいかに適正に供給し、使っていただくかということで、ある意味慎重に市場浸透を図っていきたいということですので、この15億円が低いという印象を持たれるかもしれませんが、当社としては着実なステップを踏んで、拡大させていきたいというのが基本的な考え方です。

質問者4:この15億円には、コロナウイルスの影響は織り込んでいないという理解でよろしいですか?

齋:それは含まれていません。

質問者4:わかりました。2つ目が、費用の販管費のところの考え方について、今期の販管費の増加が227億円ということで、予想よりも大きく増えているかと思います。これは「エンハーツ」の部分が大きいかと思うのですが、200億円増加したうちの半分ぐらいは「エンハーツ」のプロフィット・シェアによるものかと思うのですが、そもそもこの金額の感覚を教えていただきたいのと、販売体制の構築にあてる部分もあるかと思うため、来期以降も販管費はプロフィット・シェアを除きでも増加していくと考えたほうがよろしいのかを教えてください。

齋:齋からお答えします。これも定量的な内訳の開示は控えますが、おっしゃるとおり、まずはアストラゼネカとの損益の折半について、一旦手入れをさせていただきたいと思います。まずは、米国などのアストラゼネカとの共同販促地域の売上は、ご存知のとおり当社がブッキングを行ないます。その原価を引いた売上総利益部分をアストラゼネカと折半するという決まりになっています。

そのアストラゼネカとの折半部分は、当社のPLの販管費として計上していくのがまず1点、それから販促費用がかかりますが、両社が出した販促費用を折半し、そこで差異の調整が必要であるということであれば、当社のPL上は販管費で計上します。

それから研究開発費についても、販促費用と同様の方法で折半しますが、その調整額は当然のごとく当社の研究開発費として計上するのが、米国等の共同販促地域におけるPLの考え方です。日本では当社が単独で事業を行なうため損益の折半は行ないません。加えて、「DS-8201(エンハーツ)」 自体の販促費も増加してくるということが、この増加要因のおもなところで、詳細は割愛させていただきたいと思います。

質問者4:今期は3,250億円ということですが、来期以降を考えていく上で、そのプロフィット・シェア部分が増えていくと思いますが、販促費も最初の前期、今期はある程度増えてくると思っていたのですが、販促費も同じくらい来期以降も増えていくと考えたほうがよろしいのでしょうか。ある程度、一時的なものと考えてはいけないのですか?

齋:それはある程度経常的に見ていかなければならないと思っています。

質問者4:わかりました。ありがとうございます。最後に、ASCOの発表されるデータについて、「DS-1062」に関しては、一番新しいのは確か昨年の11月のカタログデータかと思いますが、アブストラクトに出てくる段階のデータに関しては、だいたい1月から2月時点くらいのもので、最終的に発表されるデータに関しては、ASCOのデータの提出期限を見ると、5月中くらいになっていたと思うので、「DS-1062」に関して、最終的に出てくるデータは、一番新しいものから半年くらい経過が見られると考えてよろしいですか? また、こちらのデータに関しては、とくにコロナの影響はないと考えてよろしいですか? なにかしらコロナの影響でフォローアップができていないとか、そのような可能性はあまり考えておかなくてもよろしいですか?

高崎:高崎からお答えします。具体的には、実際に開示された発表をお聞きになっていただきたいと思いますが、いくつかのドージングに関するデータが出ると思います。アブストラクトを提出した時からタイムラグがあるため、そのようなデータがご紹介できればと思っています。また、コロナの影響に関しては若干ではありますが、ご期待されているデータが出ないというほどの影響はないと理解しているため、どうぞご期待いただければと思います。

質疑応答:治験およびワクチンの生産について

質問者5:先ほどのご質問と同じようなことを聞いて大変恐縮なのですが、昨年のWCLC(世界肺がん学会議)で、最初のアブストラクトの時点ではエンバーゴをかけて、本試験でデータを出すという混乱を招かないようなやり方も去年あったと思いますが、この「DS-1062」のASCOに関してはそうではなく、別々なタイミングでデータを出すという理解でよろしいでしょうか。

例えば、アブストラクトの時にエンバーゴをかけて、データの公開を見送ったことが去年1回あったと思います。エンバーゴについては、アブストラクトの段階で開示をしなかったことがあったと思いますが、本チャンのところでデータを一発で出すというやり方を去年された記憶があります。ASCOでは同じやり方はせずに、アブストラクトはアブストラクトでデータを出して、それとは違うデータが出てくると、先ほどの質問者がそのようなご質問をされていたと思いますが、エンバーゴをかけるという選択肢はないのかという質問です。

高崎:今のご理解で大丈夫です。

質問者5:エンバーゴなしですね。

高崎:はい、その予定です。

質問者5:わかりました。ありがとうございます。あと、少し決算とは離れてしまいますが、新型コロナではなくて、新型インフルエンザ用の国家における備蓄プロジェクトで、御社は当初応募されていた人数よりも少なくはなっていますが、半年間で全国民1億3,000万人分のワクチンをつくるプロジェクトのキャパを持っていると思いますが、そちらはアイドリングになっているのかどうかと、新型インフルエンザでもコロナウイルスでも、たとえ別の疾患であってもワクチンをつくるにあたっては、転用がきき、半年で生産できるような設備を持っているという理解でよろしいでしょうか。

眞鍋:はい、第一三共は2,300万分ということで一応キャパを持っていますが、それはあくまでも新型インフルエンザ用のもので、次の疾患へすぐに転用することはできない状況です。

質問者5:国との話し合いが今後行なわれても、そう簡単には動かせないということですね。

眞鍋:はい、その理解です。

質問者5:わかりました。あと、少し話が細かくて恐縮ですが、アメリカでの「TURALIO」の売上の開示がありませんが、売上はまだ少ないのでしょうか。

眞鍋:はい、少ないので開示していません。

質問者5:わかりました。ありがとうございます。あと、国内のEAPというのは少し意味がよくわからなかったのですが、どういうことでしょうか。

高崎:高崎です。拡大治験のご質問かと思います。実際には治験に入られた患者さまはそのまま続けるということでやっています。実際には承認はまだですので、承認が取れていないインディケーションはそのようなかたちで進めています。

質問者5:なるほど。それは治験薬として無償でお渡しするということになるのですか?

高崎:はい、そのご理解で大丈夫です。

質問者5:わかりました。ありがとうございます。最後に、R&Dにおいて次のADCを今年度のどこかで開示するという計画はありますか?

高崎:次のADCとは違うプラットフォームのことだと思いますが、まだ非臨床試験の段階です。

質問者5:まだですね。わかりました。ありがとうございます。

質疑応答:開発計画について

質問者6:「U3-1402」についておうかがいしたいのですが、今回スライドのなかで、乳がんについては開発計画を見直されるということなのですが、見直しにあたってどういったところがポイントになるのかというところを教えていただければと思います。

また、HER3の発現ですとか、なにか効果を予測するようなバイオマーカーの開発が進んでいるのかというところも含めて教えていただけますでしょうか。

高崎:高崎からお答えします。乳がんの見直しというのは、ご存知のようにHER3は新しいターゲットでして、HERファミリーのなかではいろいろな調整をつかさどる機能を持っています。そのような意味では、いろいろな疾患、あるいは治療によって変動します。そのような意味で、乳がんはそのバイオロジーがきちんとある程度わかってこないと、先に進める戦略を立てにくいということで、今回ご案内したように少し見直しをかけています。

質問者6:わかりました。ありがとうございます。なにかバイオマーカーみたいなものは開発されているのですか?

高崎:バイオマーカーの早急な開発も今検討しています。まだ、ご報告できるような内容がまとまっていませんが、時期がきたらご紹介したいと思っています。

質問者6:わかりました。ありがとうございます。2つ目が、少しご競合の考え方を教えていただきたいのですが、イノメディックスで承認を取られたトリプルネガティブ乳がんの製品が出ているかと思いますが、こちらは非小細胞肺がん等でも開発をしているため、今後「DS-1062」の開発や上市後のポジショニングについての影響をどのように見ているのかというところと、イノメディックスの製品がHER2ネガティブなどで適用していった場合に、「エンハーツ」との競合という可能性も見ておくべきなのかどうか、このあたりの御社の競合についての考え方を教えていただけますでしょうか。

高崎:高崎からお答えします。競合品に関しては、インディケーションが当社と異なっています。そのような意味で、当社は違ったインディケーションで、かつ違ったADCのプラットフォームで、彼らが持つ活性のかなり高いところを狙っていまして、そのような意味ではインディケーションが違う、それからプラットフォームが違うということで、現時点ではとくに競合としての脅威を感じてはいません。

かつ、当社は今小細胞肺がんで進めていますが、その結果次第でまた違ったインディケーションにも展開していきたいと思っています。

質問者6:わかりました。ありがとうございます。最後に「イナビル」の状況だけ教えていただきたいのですが、今回計画比で下振れているところで、第4四半期はもともとかなりインフルエンザが少なかったというところはあると思うのですが、この市場要因と、第3四半期から第4四半期にかけてのシェアの動向を教えていただければと思います。

また、今期はそこまで、昨年度の期初の計画ほどは大きくないような計画になっているかと思うのですが、ここの前提も教えていただけますか。

眞鍋:眞鍋からお答えします。「イナビル」については今年、抗インフルエンザ薬のなかでは、シェアを順調に回復しています。ただ一方で、コロナの影響はおそらくあり、みなさま感染症に対してかなりセンシティブなもので、昨年に比較して53パーセント、インフルエンザの市場が減少しています。その結果が、今回の2019年度の売上です。

2020年度についても、シェアについてはほぼ同じような程度で確保できると思っていますが、感染の広がりについてはなかなか見えないところもあって、現在の予想としています。

質問者6:承知しました。どうもありがとうございます。以上です。

質疑応答:「DS-1062」「U3-1402」について

質問者7:DS-1062」について、2点質問があります。スライドの44ページで「DS-1062」の次のステップを検討中とあります。ここの表記は、従来よりも情報開示レベルが上がっているかと思うのですが、変異なし・ありというのは、ここで示されているのは例えばTKIとかEGFRといったような既存の変異のあり・なしなのか、それともなにか新しい変異を指しているのか、その点をクリアにしたいということと、Pivotal試験という表記がありますが、これはいわゆるフェーズ2試験をもってNSCLC変異なしで、結果がよければ申請できるような試験デザインにしていきたいのか、その点について少しクリアにご説明いただけると助かります。

高崎:高崎からお答えします。まず変異ですが、既存の変異を考えています。それからPivotal試験と書かせていただいた意図は、データの状況によりますが、よいデータであればPivotal試験で申請するということを考えています。

質問者7:承知しました。たしか従来、いろいろ「DS-1062」の有効性も患者さまにけっこうばらつきがあるかもしれないということで、ら「DS-1062」についても、なにかしらプレシジョン・メディシンというか、例えばある変異のある患者さまに対して、例えばまとめて投与するとか、そのような患者のスクリーニングを行なう可能性もフェーズ2試験以降ではあるかと思っていたのですが、今回のリリースを見る限りでは、そのような意味ではいわゆるドロップ2の変異などでこのような患者さまをスクリーニングすることはなく、変異なしの患者さまをまとめて組み入れたPivotal試験を実施するという理解でよろしいでしょうか。

高崎:変異なしはそうですが、まだ詳細の検討中ですので、データ次第では展開が多少異なってくるかもしれません。

質問者7:わかりました。あともう1点、「U3-1402」についてです。WCLCがうしろ倒しになり、その代わりに例えばESMOなどで発表するオポチュニティもあったのかと思いますが、あえて来年1月のWCLCまで待つのは、試験が思いのほかうまく進んでいないとか、なにか要因があるのでしょうか。それともただ契約の上で1月のWCLCまで待つというかたちになっているのか、1月まで待つことになった理由についてご説明いただけると助かります。

高崎:ESMOにプレゼンテーションをするのかどうかは、まだ検討中です。最終的には決めておりません。

質問者7:可能性としてはあるかもしれないということですか?

高崎:検討中です。

質問者7:わかりました。ありがとうございます。

質疑応答:薬価改定について

質問者8:2020年度の業績予想に、薬価改定による減収分が含まれています。来年2021年の4月に予定されているのは、いわゆる中間年改定ですが、まだ対象範囲などルールそのものが決まっていません。ここにきて、本当に改定できるのかどうかもよくわからない状況になってきました。どのようなかたちで中間年改定が実施されると想定されたのか、御社はそれをどのように数値に落とし込んだのか、実際にパーセンテージはどれぐらいの引き下げを受けると想定したのかを教えてください。よろしくお願いします。

高崎:非常にシンプルな答えになってしまいますが、薬価改定については、トータルとして約350億円ほどを見込んでいます。

質疑応答:「エンハーツ」について

質問者9:「エンハーツ」について3つ教えてください。スライドの16ページの表で、契約時一時金がだいたい従来で1,500億円とのことで、今回の1,490億円という数値はスライドの表でプロジェクト数が17から47に増加したという表記がありました。契約は包括的であり、金額についてはプロジェクト数の増加、減少はなく、成功すれば減少するとは思いますが、推移に応じて変わるものではないという認識で正しいのかどうか、そして開発マイルストンについては、今期は9億円ということですが、受領対価としては137億円が総計と、今期のいわゆるステージアップも含めた上で、この137億円という数字が出てきているため、今後ステージアップするごとに、ある程度数字が増えていくというとらえ方でいいのでしょうか。

眞鍋:まず最初の契約時一時金については、変わるものではありません。対して、開発マイルストンについては、Breastのサードですでに決まったものが入っているという認識です。

質問者9:この137億円のなかには、今期のステージの進展等はもう入っているという理解でよろしいわけですね。

眞鍋:ですから、Breastのサードのみ入っていて、それ以外は含まれていません。

質問者9:それ以外は入っていないということですね。わかりました。

高崎:補足しますと、特許満了の時までの年数をもって、均等で繰延収益として認識していますので、この開発マイルストンは眞鍋がお伝えしたとおりサードラインのところのみでして、この金額がずっとこれからも計上されていき、さらに適応症が追加になった時には、その分が毎年乗っていくというイメージです。

質問者9:わかりました。では137億円のところはもう今回のBreastのところだけだということですね。

高崎:そうです。

質問者9:これは将来的にいくつかの開発マイルストンが増えていくと、内訳はやっぱり少し開示しにくい内容になるのですか? それとも、そのあたりのブレイクダウンは示していただけるのですか?

高崎:それは開発の進捗によって、実績として開示していきますので、おわかりになると思います。

質問者9:わかりました。ありがとうございます。それから「エンハーツ」のHER2ローについて決算の添付資料で2022年度の第4四半期にデータ開示という表記があり、やはりHER2ポジティブを優先させるということもあるのかもしれませんが、若干前回からうかがっているタイミングからしてうしろ倒しになっているかと思います。なにか要因があったのかどうかについて、確認も含めてお聞きしたいです。

それから最後、「エンハーツ」の米国での価格は、平均体重で考えて、だいたい月で13,000ドルという設定ではないかと思うのですが、いわゆるマネージドケアとの価格交渉が今どのような段階にあるのか、そのあたりの進展を含めて教えてください。この2つです。

高崎:最初の質問は高崎からお答えします。「DS-8201」のHER2ローですが、意図的に試験を遅らせているわけではなく、オペレーションの関係で今のタイムラインが少し遅れ気味になっているということです。

質問者9:それは足元の状況を含め、患者リクルートができていないということですか。

高崎:まったくできていないわけではありませんが、スピードが少し期待どおりでない部分があるということです。

質問者9:はい。

齋:「エンハーツ」の価格の部分については、おっしゃるとおり、1月当たり13,000ドル強ですので、140万円強ということになります。アクセスについては、やはり患者さまの自己負担の軽減のため、今働きかけを一生懸命やっているということで、進行中です。

質問者9:わかりました。ではそのあたりを見込んだ上での今期の予想ということになるわけですね。270億円ですか。

齋:はい、そのような理解です。

質問者9:ありがとうございます。

質疑応答:遺伝子治療について

質問者10:50ページのウルトラジェニクスから技術導入している遺伝子治療の製造設備等を整備しようという話でおうかがいしたいのですが、これは日本国内に製造できる設備を設けるという理解でよろしいでしょうか。

高崎:はい、その理解で正しいです。

質問者10:ちなみにこれ、イラストを見ると培養塔のように見えるのですが、HEK293やHeLa細胞について、浮遊培養系であるという理解でよろしいですか。

高崎:すみません、技術的なところなので開示は差し控えします。

質問者10:また、「DS-1647」は予定よりも遅れて承認申請をするところまできているという話で、製造委託先の製造のところに課題があって、予定より遅れているという説明だったと思いますが、委託先における課題の解決の見通しが立ったので、承認申請をスケジュールされたという理解でよろしいのでしょうか。

高崎:規制当局も含めまして、ここは議論させていただいています。今目指すべきデータの取り方というのは、ある程度固まってきているということで、時期を少し明確にさせていただきました。

質問者10:製造先を変えたわけではなくて、ある程度見通しが立ってきたという理解でよろしいですね。

高崎:はい、そのご理解で大丈夫です。

質問者10:ありがとうございました。

質疑応答:新薬「エンハーツ」について

質問者11:眞鍋社長にうかがいます。「エンハーツ」ですが、日本ではおそらく5月頃には上市されてくると思うのですが、あらためて「エンハーツ」を国内に投入する意気込みというか、期待を教えていただけないでしょうか。

眞鍋:第一三共としては非常に期待を込めた新薬です。臨床試験結果もすばらしいものがありますので、この上市をもって第一三共のオンコロジー領域のインフラを整備していきたいと思って、社員・営業一同、非常に大きな期待を持って上市を今待ち望んでいます。

ただ一方で、ILDもございますので、正しい情報をお伝えしながら、慎重なかたちで期待を持ちながら進めていきたいと思っています。

質問者11:ありがとうございます。もう1点教えてください。アメリカで32億円、12月に承認されてから年度末までに売り上げたということだと思うのですが、具体的にどのような患者さまの反応があったかということを教えてください。

眞鍋:今日お話ししましたように、現場の医師の方々から、非常にポジティブな反応をいただいています。結果としては、想定よりも早く納入院数が増えていますし、複数の納入をできる院数も増えているということで、当社は非常にポジティブにとらえています。

ただ一方で、やはりILDがあるため、慎重なかたちで医師の方々には情報を提供している状況です。

質問者11:わかりました。ありがとうございます。

眞鍋:本日はどうもありがとうございました。以上で失礼します。