2020年5月15日に行われた、第一生命ホールディングス株式会社2020年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:第一生命ホールディングス株式会社 経営企画ユニット長 西村泰介 氏

新型コロナウイルス感染拡大に対する当社グループの対応状況

西村泰介氏:第一生命ホールディングスの西村です。本日は第一生命グループの2020年3月期、決算報告の電話会議にご参加いただきましてありがとうございます。私から資料に沿って概要をご説明し、残り時間を質疑応答とします。

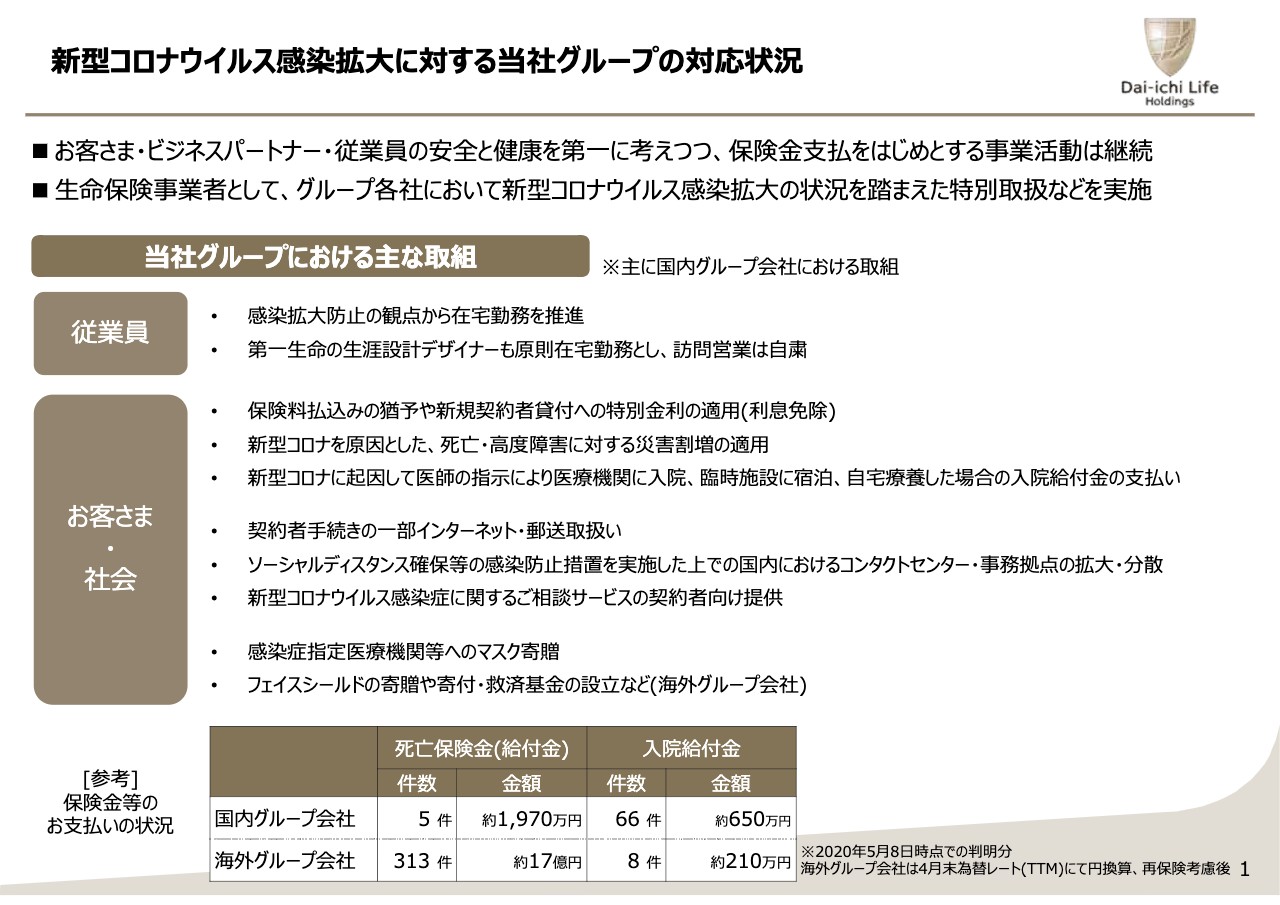

決算報告の説明の前に、新型コロナウイルスの感染拡大を受けた当社グループの現在の対応状況について説明します。まず、第一生命グループとして、新型コロナウイルスに感染された方々にお見舞いを申し上げるとともに、不幸にもお亡くなりになった方々に、心よりお悔やみをします。

現在の私たちの取り組みとしては、お客さまやビジネスパートナー、そして従業員の安全と健康を第一に考え、営業活動の自粛や在宅勤務を推進する一方で、保険金支払いをはじめとする事業活動を継続して行なっています。

また、お客さまに対する各種の特別取扱を実施しています。国内での例を挙げると、お客さまの資金ニーズに配慮した保険料振込みの猶予や、契約者貸付への特別金利の適用のほか、保障の充実に向けた災害割増の適用等を実施しています。これらの取り扱いは、引き続きグループ各社のホームページ等を通じて発表していきます。

状況は日々流動的ではありますが、5月8日時点における死亡保険金および入院給付金を合わせて約17億円のお支払を行っています。引き続き生命保険事業社として、各国や各地域のお客さまや社会を支える取り組みを通じた貢献に取り組んでいきます。

決算の概況―決算のポイント

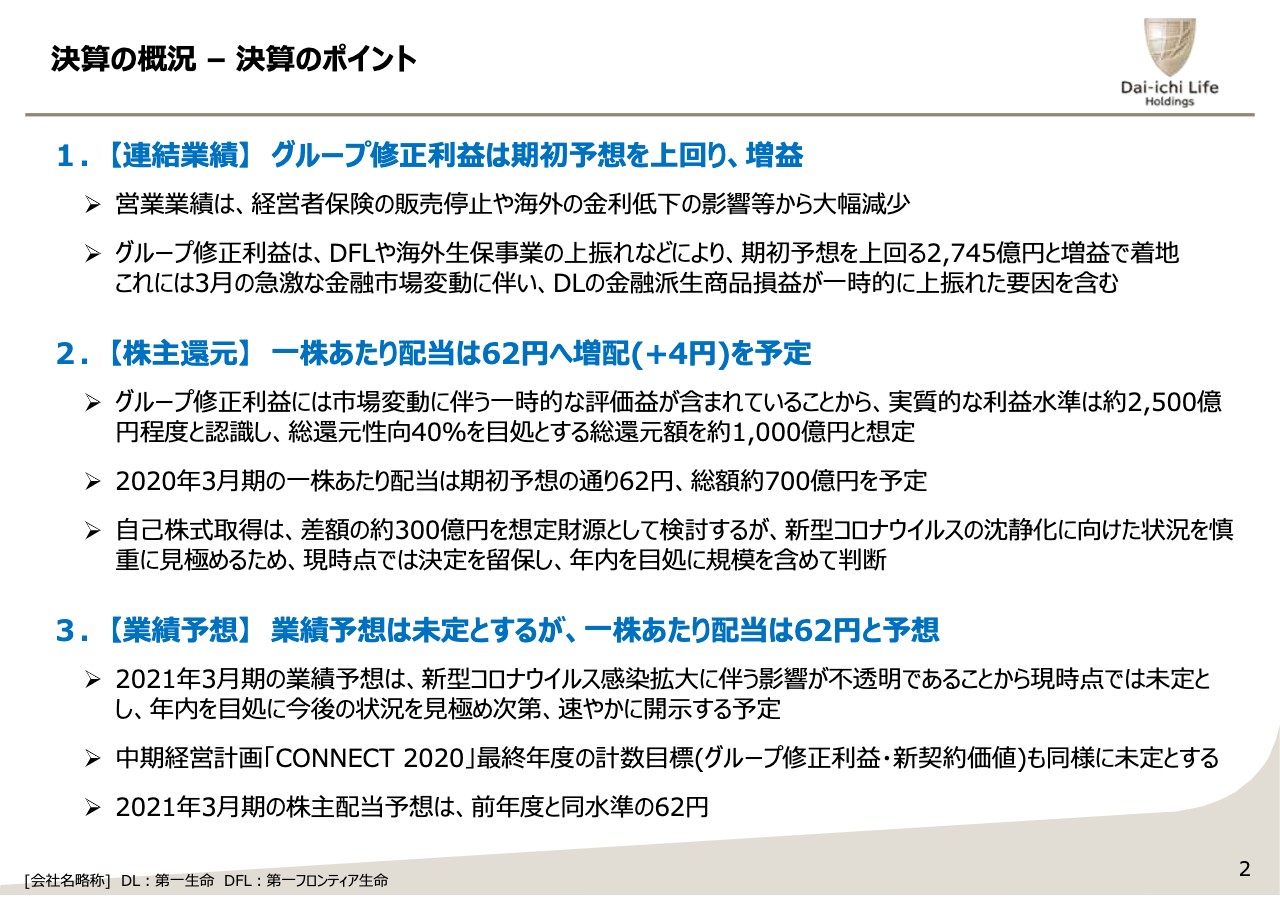

それでは決算報告に移ります。今回のポイントを3点にまとめています。まず連結業績についてです。営業業績は、国内における経営者保険の販売停止の影響や、海外金利の低下による外貨建て商品の販売減速などから、全体として大幅に減少しました。

グループ修正利益については、第一フロンティア生命や、海外生命保険事業の上振れに加え、3月の急激な金融市場変動に伴い、第一生命の金融派生商品損益が一時的に上振れしたことなどから、期初予想を上回る2,745億円となりました。

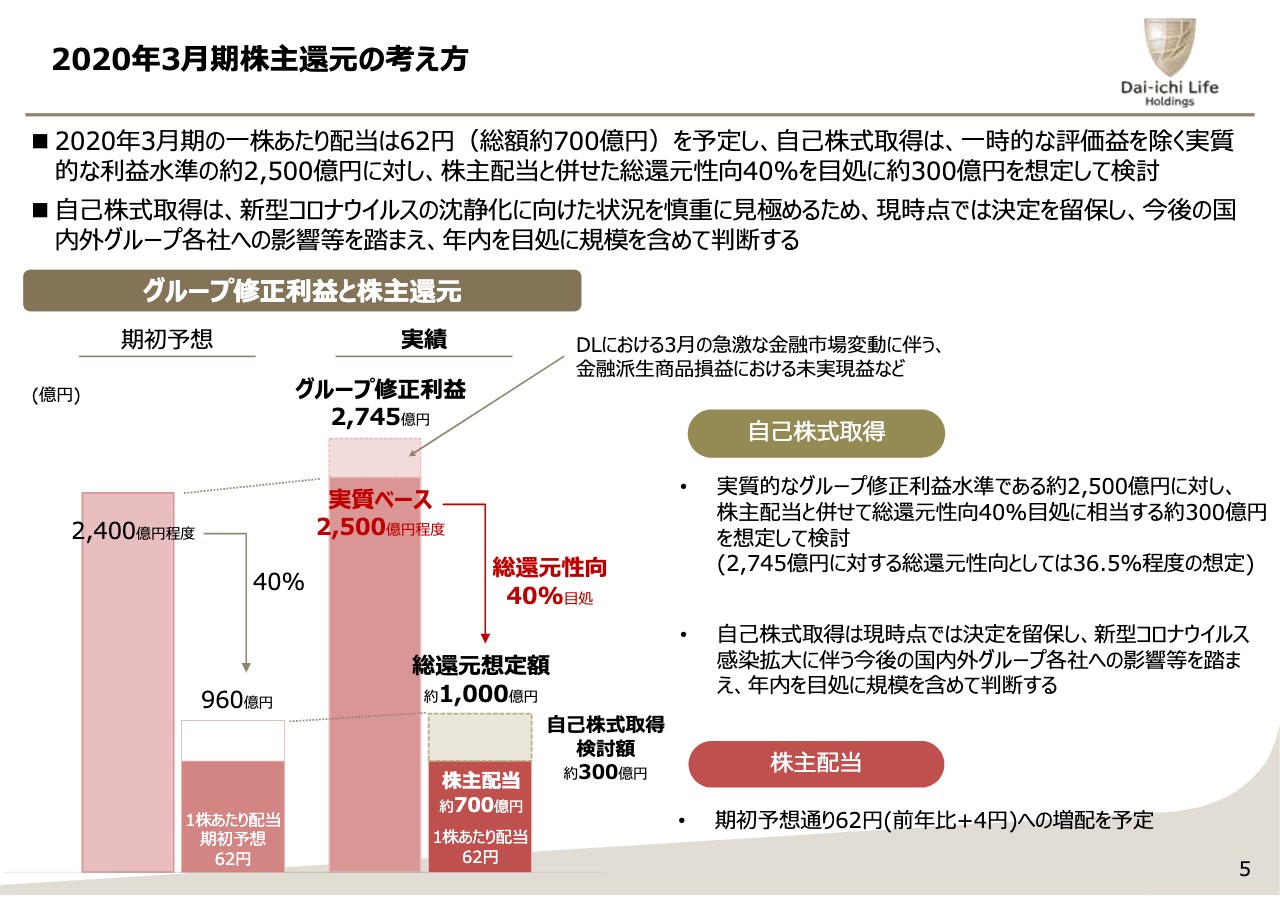

次に株主還元についてです。グループ修正利益は、ただ今のとおり、上振れで着地しましたが、一時的な上振れ要因を控除した実質的な利益水準は2,500億円程度と考えており、これを株主還元のベースに考えています。この考え方に基づき、総還元性向40パーセントを目処とする総還元額については、約1,000億円と想定します。

この中で、一株当たり配当は、期初予想のとおり、前期比で4円増配となる62円として、約700億円の株主配当を予想しています。総還元額として想定する約1,000億円と、配当総額約700億円との差額300億円については、自己株式取得の財源と想定しています。ただし、新型コロナウイルスの沈静化に向けた状況を見極めるために、自己株式取得は、現時点では決定を留保し、年内を目処に規模を含めて判断します。

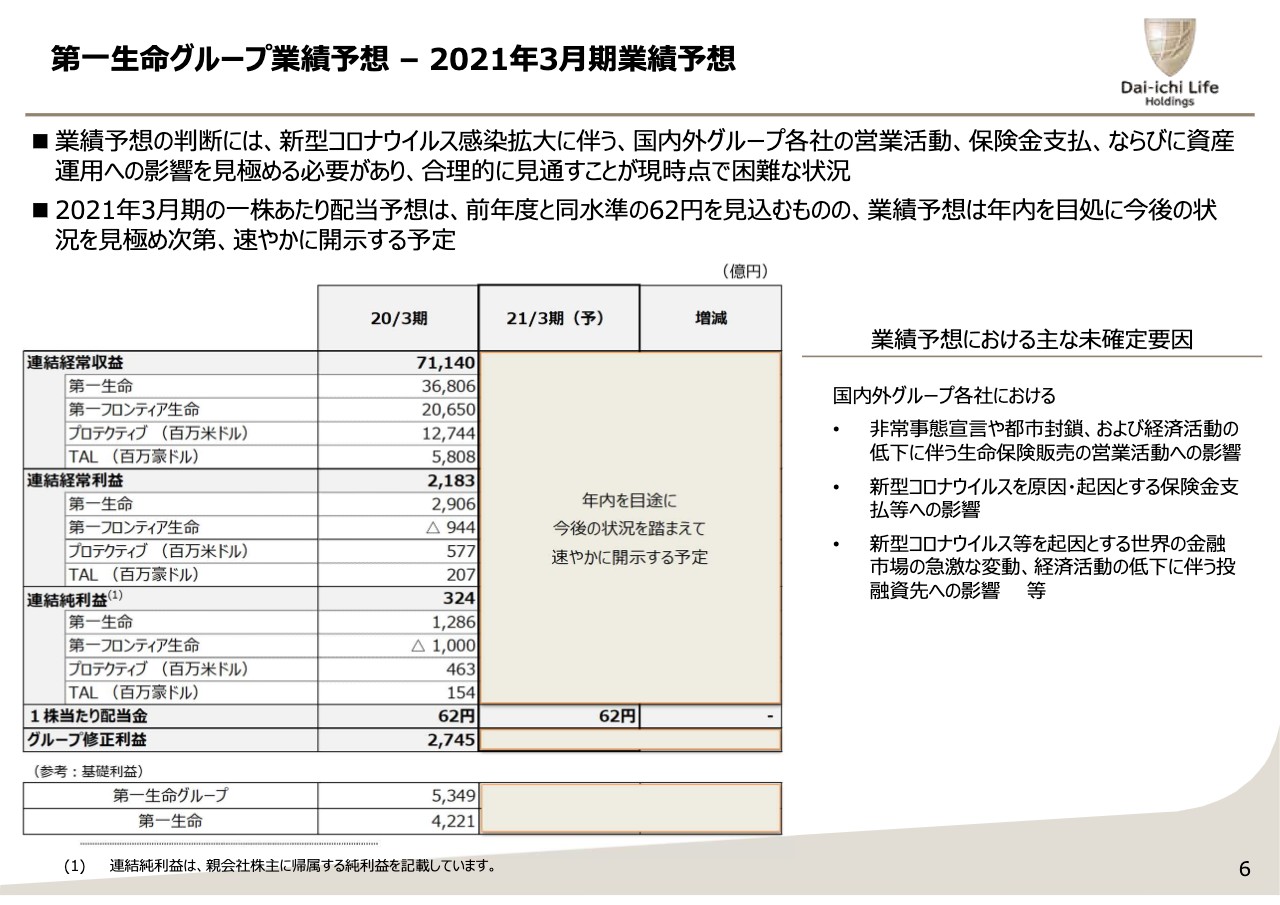

最後に、業績予想についてです。2021年3月期は、中期経営計画「CONNECT2020」の最終年度ではありますが、不透明な状況を踏まえ、業績予想、ならびに中経の計数目標を現時点では未定とします。こちらも年内を目処に、今後の状況を見極めたうえで、速やかに開示する考えです。ただし、このような状況においても、安定した株主配当は継続したいと考えており、1株当たり配当は、当年度と同水準の62円と予想しています。

決算のポイント(営業業績)

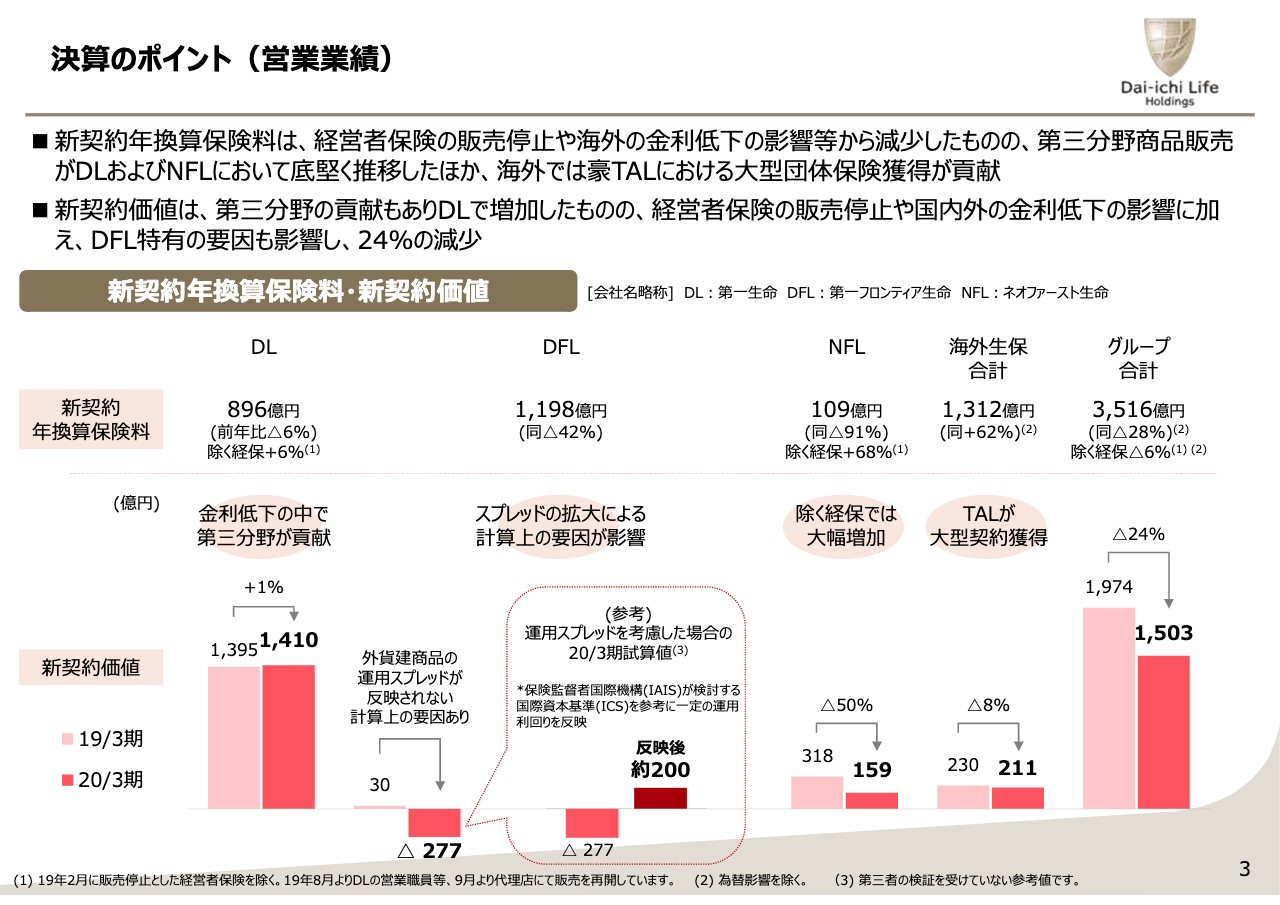

営業業績として、新契約年換算保険料と、新契約価値の詳細を示しています。新契約年換算保険料は、国内における経営者保険の販売停止の影響や、海外金利の低下による外貨建て商品の販売減速などから、前年比で大幅に減少しました。

ただしこの中でも、第一生命およびネオファースト生命において、第三分野商品の販売が底堅く推移したほか、海外では、豪州TALにおける大型の団体契約獲得が貢献し、減少幅を一部相殺しました。こうしたことから、経営者保険の減少要因を除く為替一定ベースの新契約は、前年比マイナス6パーセントとなりました。

新契約価値は、前年比でマイナス24パーセントとなりました。第一生命は、金利低下や販売停止の影響があるなかで、第三分野商品の販売が貢献したほか、TALが獲得した団体契約の獲得が貢献した効果もありプラスとなりました。

第一フロンティア生命の新契約価値はマイナス表記となっていますが、これはEEV計算上、資産運用の期待超過収益が新契約の獲得時には反映されずに、リスク・フリー・レートによって評価されることから、社債などのスプレッドを評価収益の源泉とする商品については、新契約価値が低く算出されてしまうためです。

ただし、このような評価収益は、契約期間の経過とともに、EEVの増加に寄与してくると期待されるため、実質的な新契約価値はプラスだと考えています。こうしたことから、今回、運用スプレッドを考慮した新契約価値の補助費用を試算しており、参考として、約200億円と示しています。

ネオファースト生命の新契約価値は、経営者保険の販売停止の影響により、ほぼ還元しました。海外生命事業では、ベトナムが増加し、豪州TALで大型契約の獲得があった一方、米プロテクティブは、金利低下の影響等によりマイナスとなっており、海外生命保険事業全体では減少しています。

決算のポイント(連結利益)

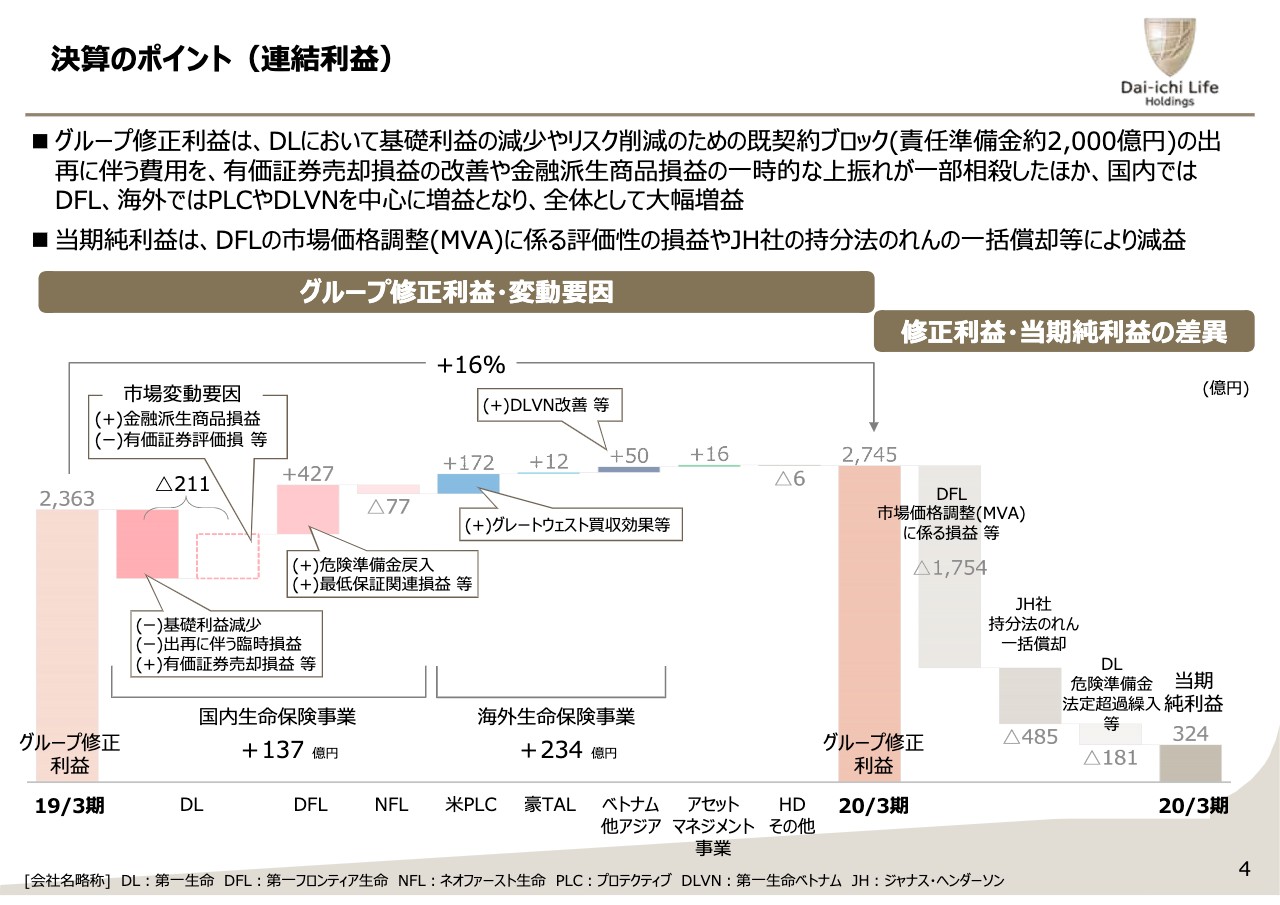

グループ修正利益と当期純利益を示しています。グループ修正利益は、前年比16パーセント増加の2,745億円となりました。第一生命の修正利益は、約200億円の減益となりました。

これは、期初利益の減少や、既契約ブロック、責任準備金約2,000億円の出再による戦略的なリスク削減を、昨年度の約2倍の規模で実施したことによる臨時損益の悪化に加え、金融市場変動に伴う有価証券評価損の拡大があった一方、有価証券売却損益の改善や、金融派生商品損益の一時的な上振れが一部相殺したものとなります。

第一フロンティア生命では、運用期間満了を迎えた変額年金の危険準備金戻入などにより、約400億円の増益となりました。海外生命保険事業では、プロテクティブにおける買収効果の反映や、第一生命ベトナムの利益改善を中心に、約200億円の増益となりました。

右側にお示しした連結当期純利益は、グループ修正利益から大きく変動していますが、これは金利低下の影響により、第一フロンティア生命における市場価格調整MVAに係る責任準備金の積み増しを行ったことや、ジャナス・ヘンダーソンの株価下落を受けた持分法に係るのれんの一括償却を反映したことが主な要因です。

2020年3月期株主還元の考え方

株主還元の考え方について補足しています。グループ修正利益は2,745億円で着地しましたが、ここには、3月の急激な金融市場変動に伴う第一生命の金融派生商品損益の一時的な上振れ要因が含まれています。こうした一時的な要因を控除したものが実質的な利益水準であり、約2,500億円の還元原資のベースとして300億円を考えています。この一時的要因について詳しく説明します。

今般の金融派生商品の上振れは、主に、為替ヘッジ付き外貨建債権の含み損益に対する為替ヘッジに伴うものであり、ヘッジ会計を適用していないため、期末時点の金融環境による時価評価が直接損益計算書に影響してきます。

3月の海外金利の急激な低下と為替変動により生じた評価益は大きく、また今後の相場次第で評価損に転じる可能性もあることから、実質的な利益ではないと考えています。冒頭でお伝えしたとおり、総還元性向は40パーセントを目処に、総還元額は約1,000億円の想定をしていますが、自己株式取得については、配当総額約700億円との差額を想定して検討するものの、新型コロナウィルスの沈静化に向けた状況を見極めるため、現時点では留保し、年内を目処に判断します。

第一生命グループ業績予想―2021年3月期業績予想

2021年3月期の業績予想について説明します。現時点では、新型コロナウイルス感染拡大に伴う、国内外、グループ各社への営業活動、保険金支払、ならびに資産運用への影響等を合理的に見通すことは困難であると考えているため、業績予想は、今後の状況を見極めたうえで、年内を目処に開示する予定です。

なお、このような中においても、安定した株主配当は継続したいと考えており、1株当たり配当の予想は、前年と同水準の62円としています。

国内生命保険事業―第一生命

グループ各社の状況を説明します。まず第一生命です。新契約年換算保険料は、経営者保険の販売停止などにより全体的に減少しましたが、経営者保険を除けば、認知症保険や、就業不能保険等の商品展開が奏功し、前年同期比で増加を確保しています。

基礎利益は、円高低金利環境継続による純税の減少や、保険関係損益の悪化から減益となりました。当期純利益、修正利益については、基礎利益の減少に加え、既契約ブロック、責任準備金、約2,000億円の出再による一時的な費用として、約700億円を計上したため減益となりました。

国内生命保険事業―第一フロンティア生命

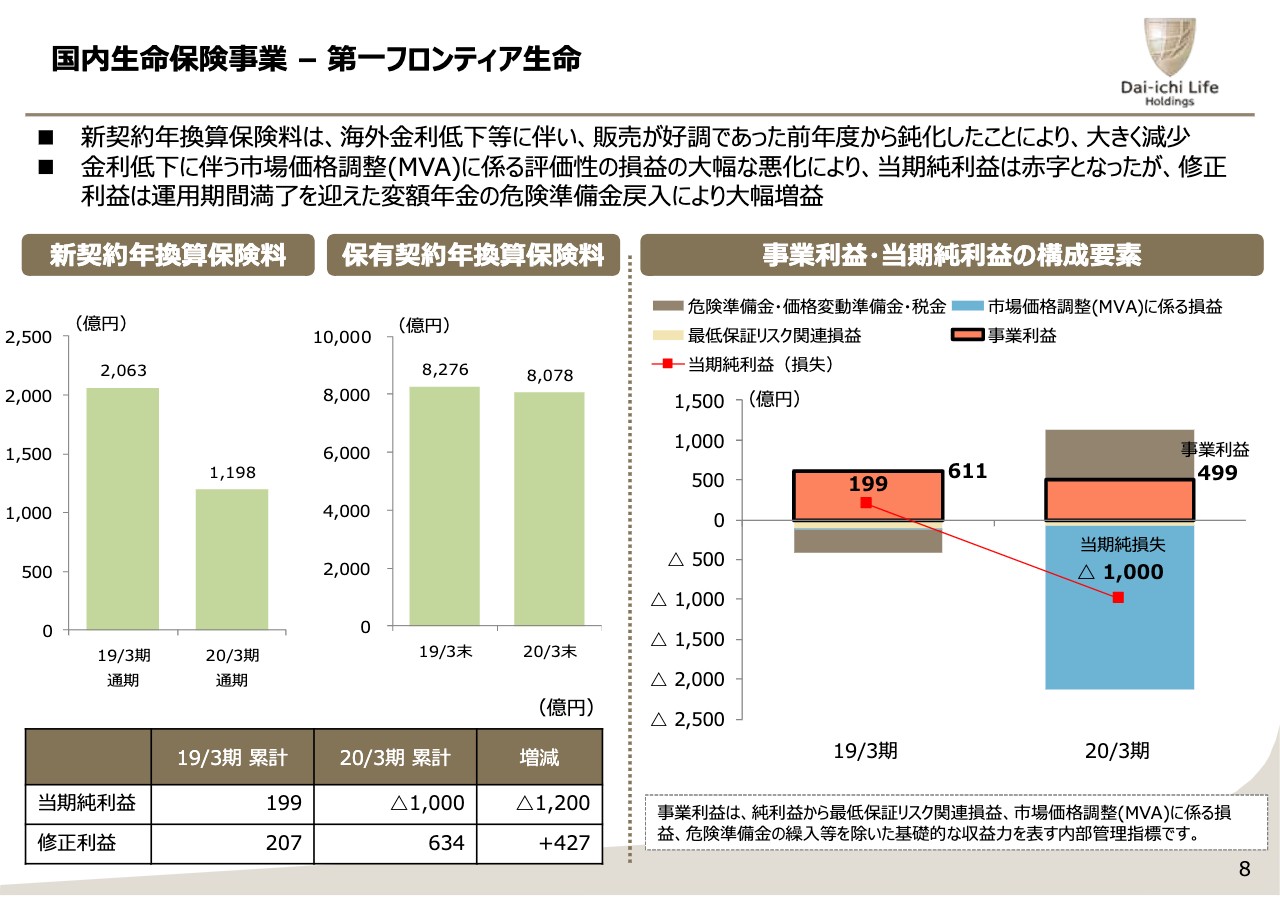

第一フロンティア生命の状況です。新契約年換算保険料は海外金利の低下の影響などにより、販売が好調であった外貨建商品の販売が前期比で大きく反動減となりました。また為替レートの変動により、保有契約年換算保険料も減少しました。

当期純利益はMVA損益の影響で赤字となりましたが、この影響を除く修正利益は、運用期間満了を迎えた変額年金の危険準備金戻入などにより大幅な増益となりました。

国内生命保険事業―ネオファースト生命

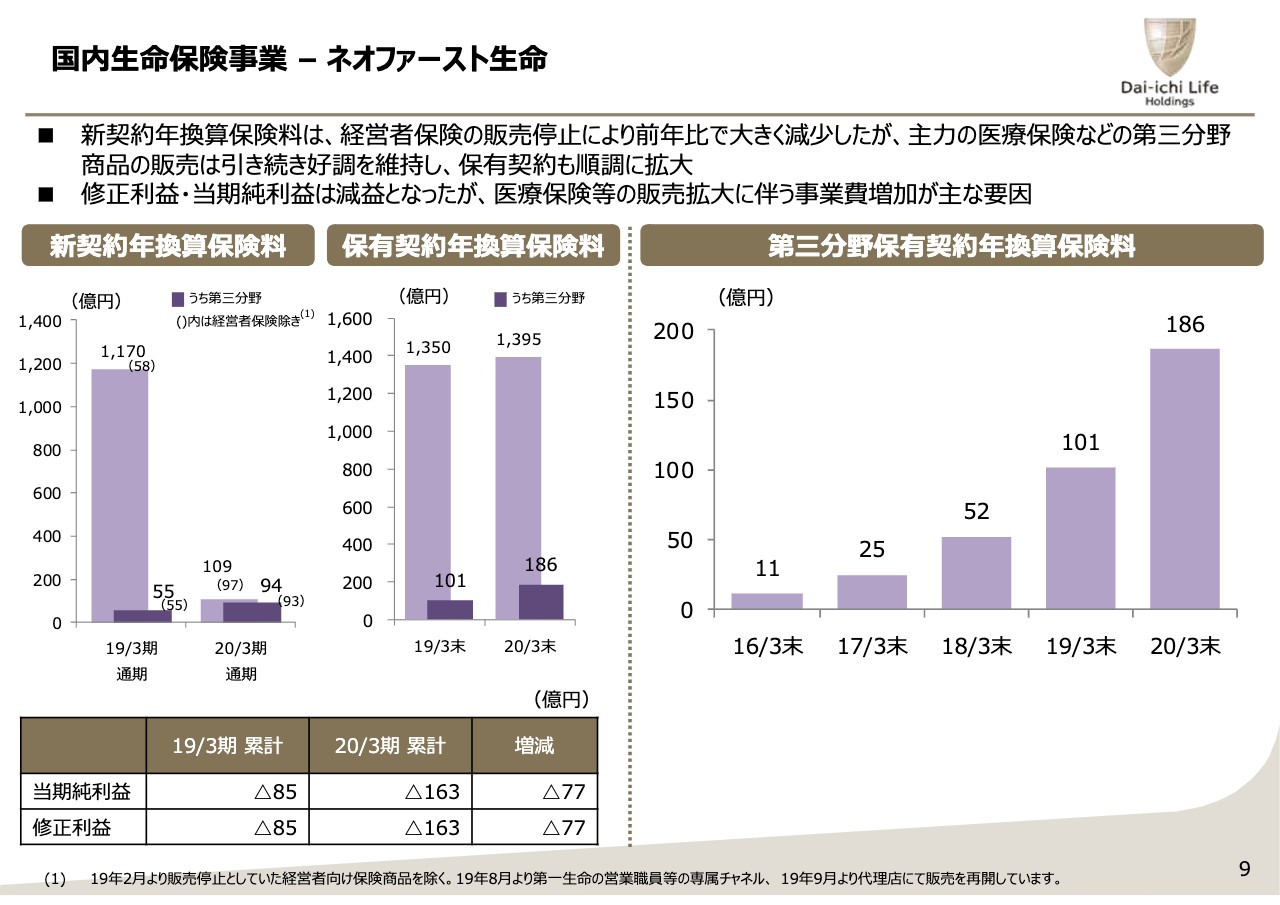

ネオファースト生命の状況です。新契約年換算保険料は、昨年度同様に、販売が拡大した経営者保険の販売停止により大きく減少したものの、主力である医療保険を中心とする第三分野商品は大きく増加しました。これに伴い、保有契約年換算保険料も進展しています。修正利益は、新契約に係る事業費が増加し減益となりましたが、医療保険の販売好調に伴うものです。

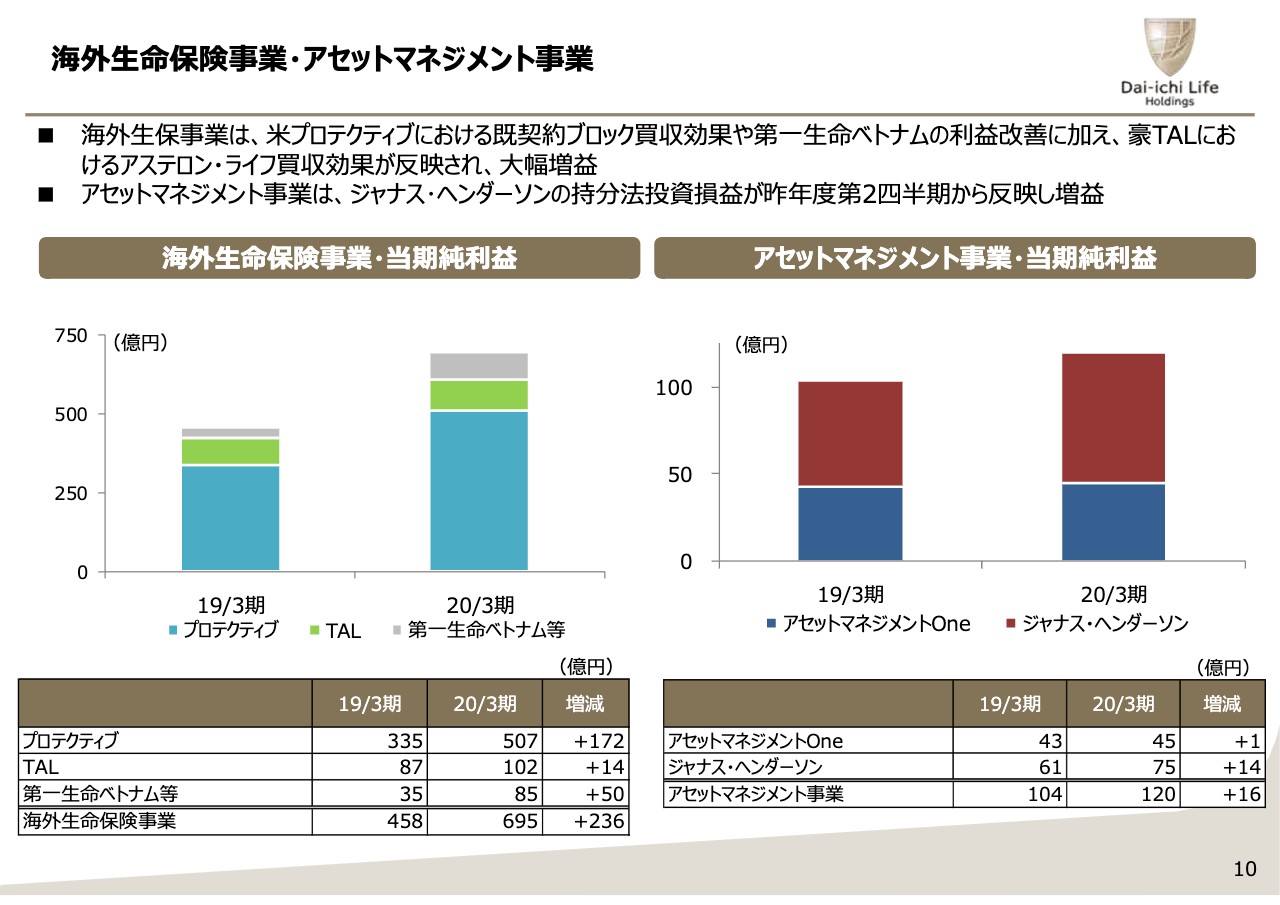

海外生命保険事業・アセットマネジメント事業

海外生命保険事業では、各社が順調に利益を伸ばし、全体として大幅増益となりました。後ほど詳しく説明します。アセットマネジメント事業では、ジャナス・ヘンダーソンの持分法投資損益が、昨年度の第2四半期から貢献していることを主因に増益となっています。

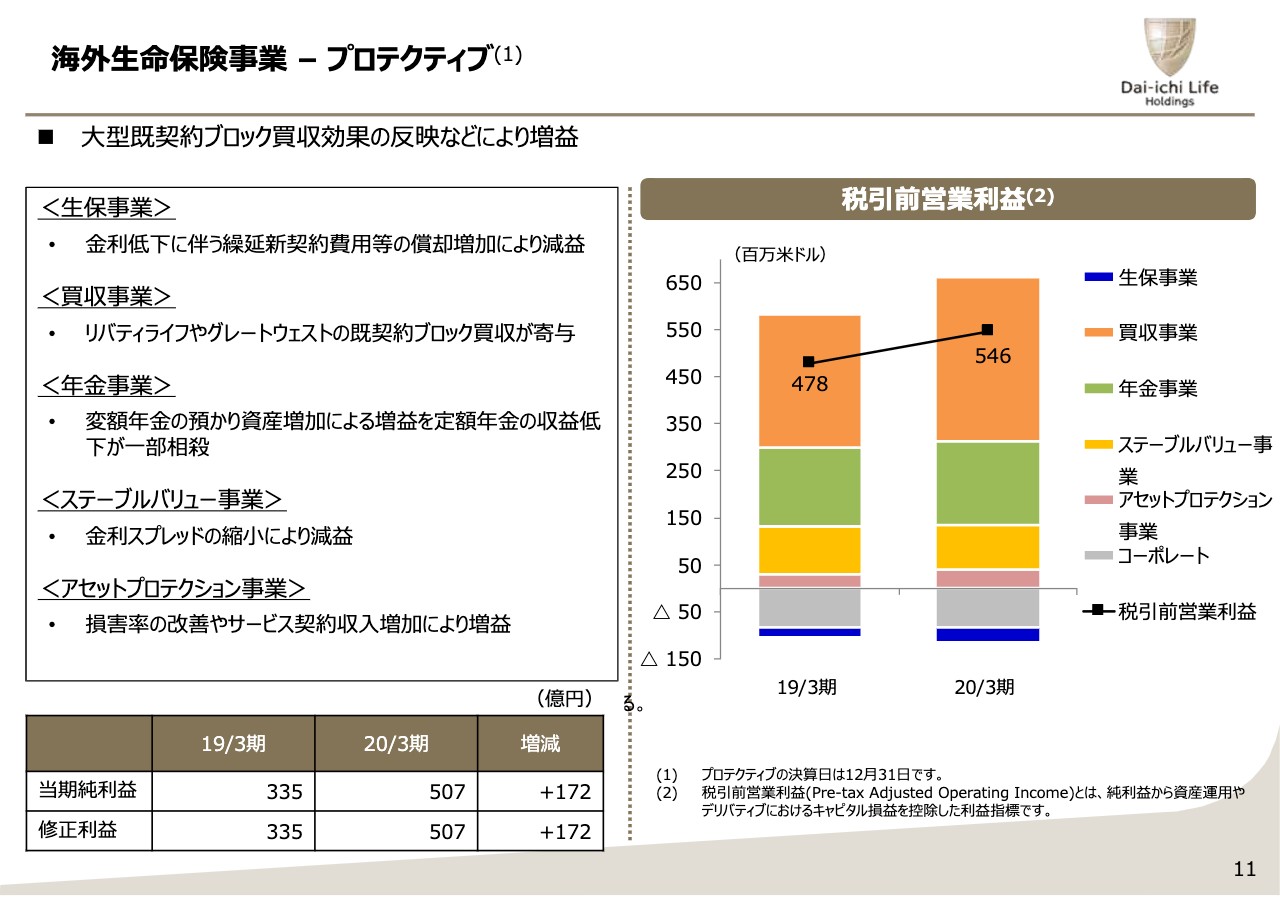

海外生命保険事業―プロテクティブ

プロテクティブの状況となります。税引前営業利益は、主に大型既契約ブロック買収効果が反映されたことなどから、全体では増益となりました。

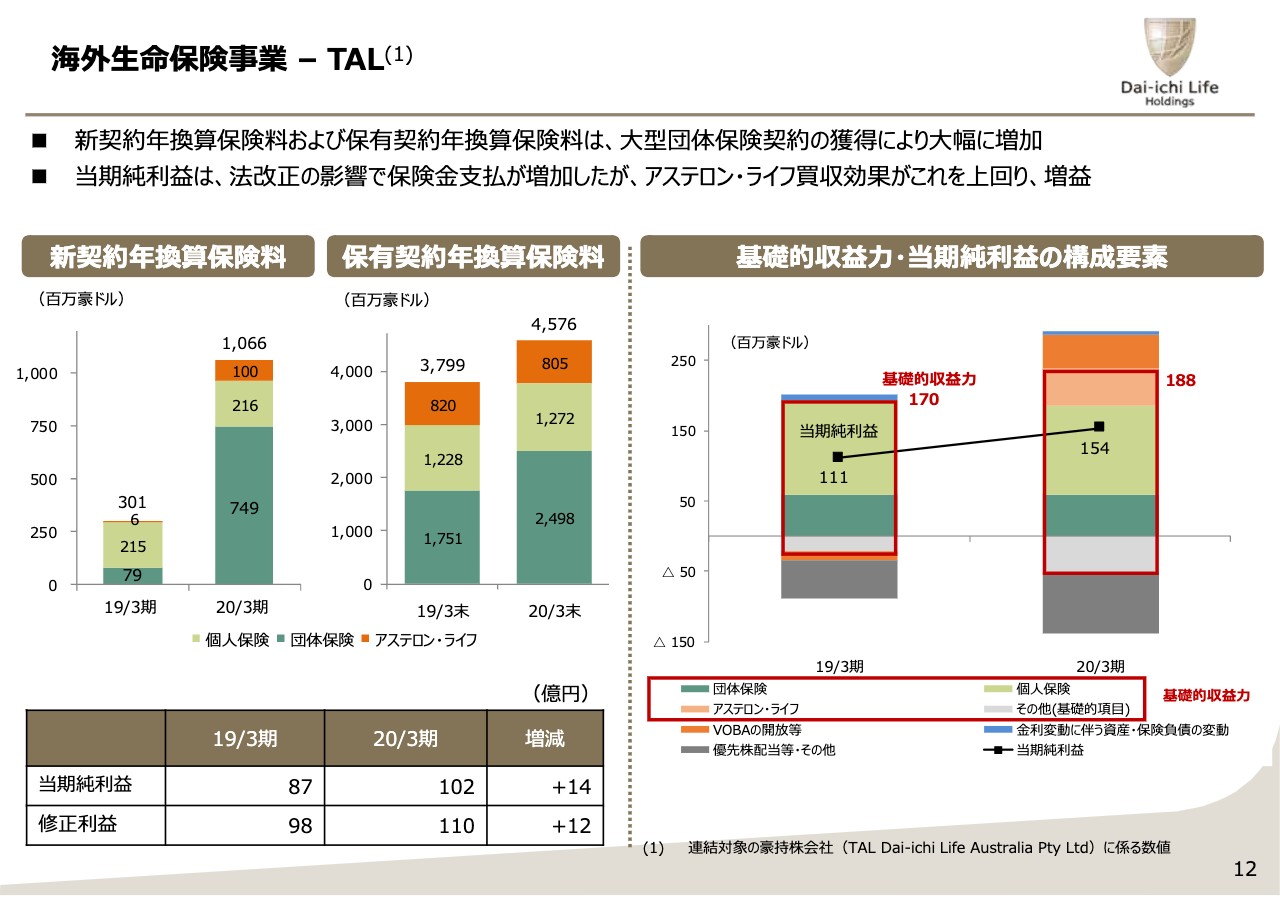

海外生命保険事業―TAL

TALの状況です。新契約年換算保険料、及び保有契約年換算保険料は、大型団体保険契約の獲得や、アステロン・ライフ買収の効果により大幅に増加しました。当期純利益は、法改正を契機として、保険金支払が増加しましたが、アステロン・ライフ買収の効果により増益となりました。

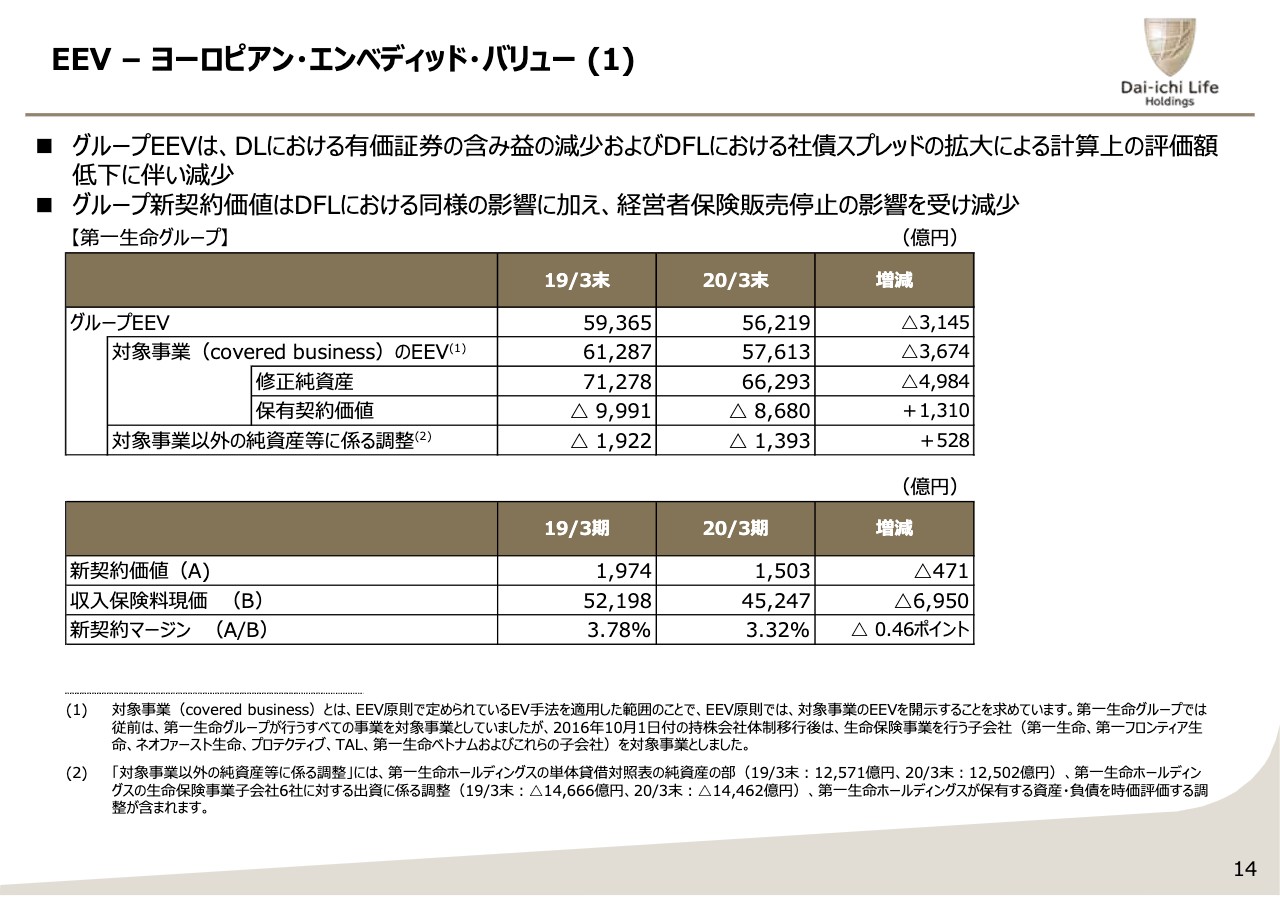

EEV―ヨーロピアン・エンベディッド・バリュー

最後に、グループEEVの状況についてご説明します。グループEEVは、約5兆6,000億円と、前期末から減少しました。第一生命の有価証券含み益が減少したことや、第一フロンティア生命において社債スプレッドの拡大が保有契約価値の評価に影響したことが主な要因です。

新契約価値は、冒頭3ページで説明したとおり、前期比で減少しました。なお、アジアにおける関連会社3社を加えたグループ新契約価値は1,519億円となります。新契約マージンの悪化は、主に社債スプレッドの拡大が第一フロンティア生命における新契約価値の評価に影響したものです。

私からの説明は以上となります。