2020年3月28日にログミーファイナンス主催でライブ配信にて行われた「2020年 春のIR祭 YouTube ライブ ~第12回 個人投資家向けIRセミナー~」の第5部・株式会社ビーロットの講演の内容を書き起こしでお伝えします。

スピーカー:株式会社ビーロット 代表取締役社長 宮内誠 氏\n元ファンドマネージャー/元ディーラー 坂本慎太郎(Bコミ) 氏\nフリーアナウンサー 八木ひとみ 氏

2020年 春のIR祭り

宮内誠氏(以下、宮内):不動産会社の株式会社ビーロットと申します。今日はご多忙中にもかかわらず、私どもの会社説明をご視聴いただきまして、誠にありがとうございます。さっそく始めます。

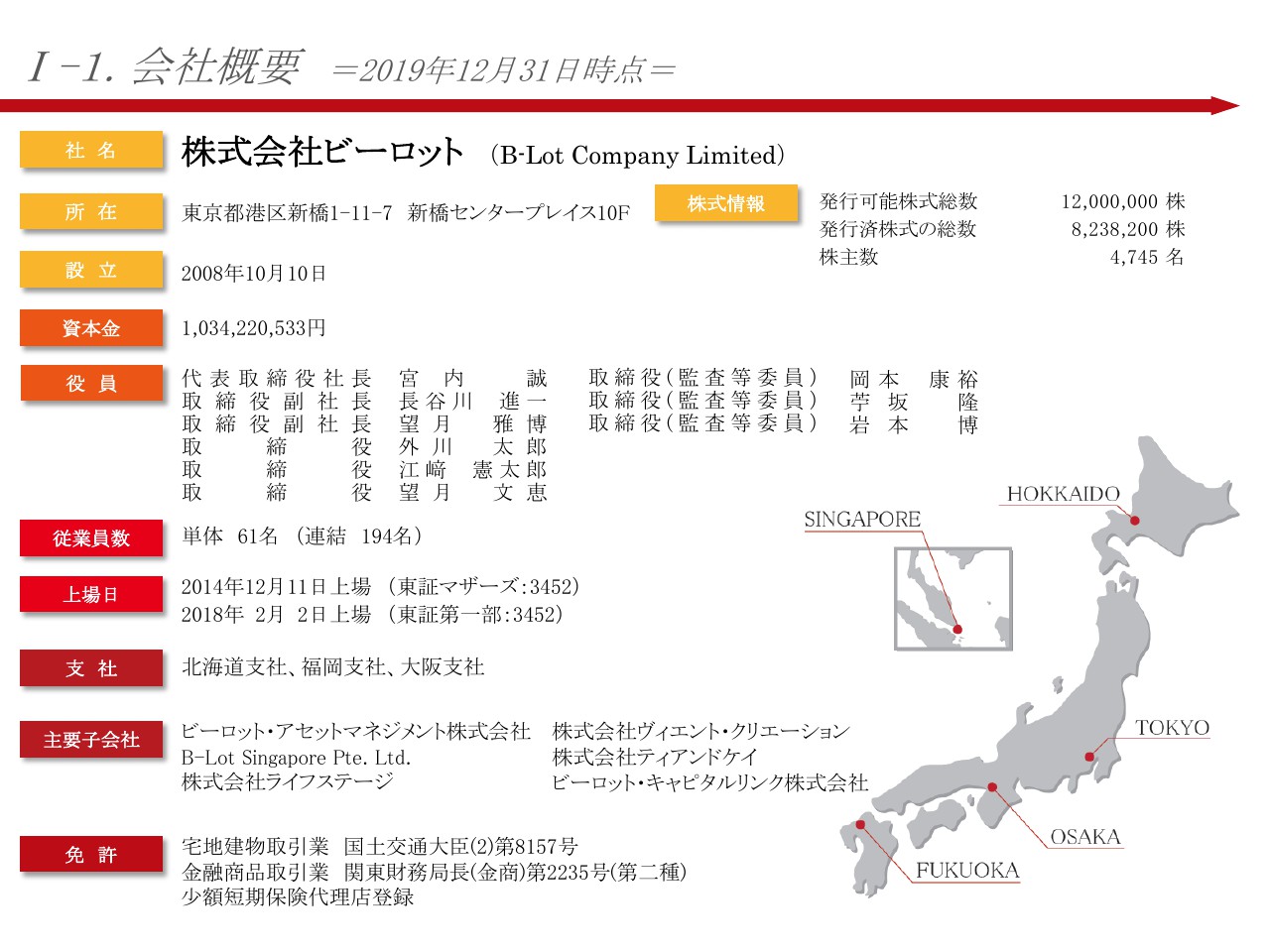

Ⅰ-1. 会社概要 =2019年12月31日時点=

会社概要のページからご紹介します。よくある会社概要なのですが、我々を特徴づけるようなものがいくつかあります。設立日が2008年10月10日ですが、金融業界の人が聞くとギョッとするような日です。9月に、いわゆるリーマンショックが勃発したタイミングで、危機の最中にできた会社です。

人数は連結で200名近くいるのですが、単体では61名で、これが主力メンバーです。人数は多くないのですが、上場日をご覧いただきますと、設立からわずか6年で東証マザーズに上場し、プラス3年で東証一部へ市場変更ということで、スピード上場ということがおわかりいただけるのではないでしょうか。

東京に本社があるのですが、支社は北海道、福岡、大阪にあり、4月1日には名古屋にも支社ができる予定となっています。またシンガポールを含め、主要な子会社が6つあります。

「人数が少ない割にはスピード成長しており、いろいろなことをやっているんだな」ということがおわかりいただけるのではないでしょうか。

Ⅰ-2. 主要役員紹介

主要役員紹介ページです。取締役は9名いるのですが、創業来の取締役がこの3名です。私、代表取締役社長の宮内で、副社長の長谷川、同じく副社長の望月です。

現在も同じぐらいの出資比率です。また3名とも、実は前職でも東証一部上場の不動産会社で取締役を務めていました。この3名が組むということは、業界でも非常に稀有なことだと思っています。

加えて、3名それぞれの得意技が違います。私は不動産の中でもファイナンスが得意な人間です。長谷川は富裕層の投資家さまへの不動産アドバイスなど、仲介業務が得意です。望月はズバリ、投資に関連した投資・再生・開発が得意です。

3名の得意技をあわせると新しい業務も生まれてきますし、また1人のお客さまにさまざまなサービスを提供できる強みがあると思っています。

Ⅰ-3. 経営理念

経営理念のページです。このようなページは得てして飛ばしがちなのですが、すごく大事だと思っていますので、時間をかけて説明します。

まず、リーマンショックの最中に作った会社というのが、いろいろと考えさせられる原因になったと思っています。当たり前ですが、会社は長く続かないと意味がない。急成長しても、急になくなってしまっては意味がない。「ゴーイングコンサーン」の会社として、いかに長く続けられるか……永遠に続けたいぐらいです。そして、少しでも成長し続ける会社にしていかなければいけないと思っています。

特徴の1つは、ボトムアップの会社ということです。新興の不動産会社というと、なんとなくみなさまが持つイメージとしては、1人の強烈なカリスマの方が、あたかも軍隊的に引っ張っていくような会社ではないか、といったものが多いと思います。そのような会社で素晴らしい会社もたくさんあるのですが、我々は180度違うかたちで会社を経営していきたいと思っています。

そもそも、3名で会社を作っているわけです。「会社は社長の器を超えない」といった言葉もありますが、我々は最初から3名の器があるわけです。3名とは言わず、社員全員の器があればもっとすごい力になっていくのではないかと思いました。

そこで、若い社員からの提案もどんどん取り入れています。情熱のある社員の提案は分析もよくできているため、可能性のあるようなものはしっかり取り組んでいます。分析はするのですが、そのうえで実際に取り組んでみます。

取り組んでみて、うまくいったら「よくやった」ですし、うまくいかなかったら「社長の私が悪かった」という流れにして、どんどん提案が上がってくるような会社を作ってきたつもりです。

チャレンジができる会社の方が面白いですし、面白いと社員が長く残ります。そうして社員が長く残ると、会社が長く続くのではないかと思っています。どんどん新しいことに取り組むわけですから、当然ノウハウも上がってくると思います。

また、チームワークも重視しています。一匹狼がたくさん集まる新興不動産会社が多いと思いますが、それもすごいと思う一方で、我々は完全にチームワークで取り組んでいます。例えば、同じプロジェクトでも違う担当者がいろいろな意見を言います。我々の会社の中には個室はなく、非常に風通しの良い組織だと思っています。

あちらこちらから意見が飛び交うような会社で、社内イベントなども多かったりする、昔ながらの日本の会社です。ただし馴れ合いではなく、厳しい指導、叱咤激励があり、「憧れるような先輩がいるから、同じようになってみたい」といった、チームワークの会社だと思っていただければと思います。

そのように、プロフェッショナル、チャレンジ、チームワークのある会社は、やはりお客さまとの付き合いも長くなります。まずは仕事でお客さまの期待に応えます。そうすると、人間的なお付き合いになっていきます。これが長くお客さまと付き合うために必要なことで、これもまた会社が長く続くための秘訣ではないかと思っています。

次に、下世話かもしれないですが、お金の話をします。私がよく社内外で言っているのは、「私は守銭奴ではありません。一方で聖人君子でもない、普通の人です」ということです。何が言いたいかというと、まず守銭奴であれば「お金だけ持ってこい、儲けてこい」と言って、目の前のお客さまを騙してお金を持ってくることになるかもしれません。

それで一時的には利益を上げられます。しかし、そのような会社が長く続くわけがありません。お客さまからのご支持は得られない。もっと言うと、騙した社員も心が痛んで辞めていってしまいます。そのようなことは、私どもは求めていません。

逆に聖人君子でもないというのは、良い仕事をしてお客さまが喜んでくれて、手数料を払ってくれると言ったときに、「いやいや、私はお金はいりません。あなたが幸せになってくれれば良いのです」のように言えるような聖人君子ではないということです。良い仕事をしたら、やはり良い利益を上げたいということだと思います。

決して高邁な話ではありません。普通の人間の持っている感情で、お金だけではない、でもお金もしっかり稼いでいこう、良い仕事をしてお金をもらおうといったかたちの方が、長く続くのではないかと思います。精神的に長く続くような会社であったらいいと思っています。

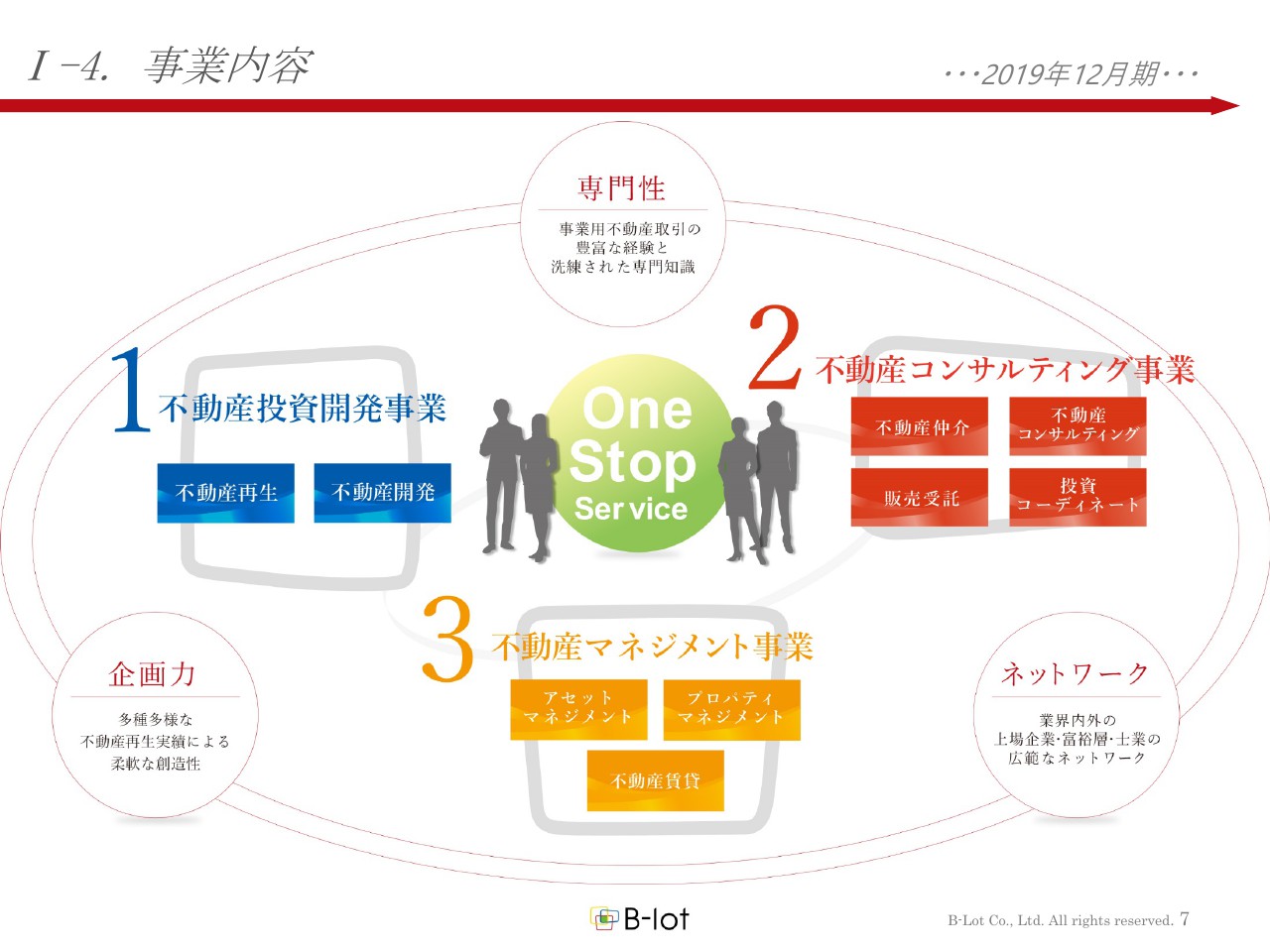

Ⅰ-4. 事業内容

それでは、先に進みます。そのような精神を持った我々がどういう事業を行っているかというと、不動産投資開発事業、不動産コンサルティング事業、不動産マネジメント事業の3つになり、3つに分かれているものの相互に関係し合っています。

1から2に繋がり、2からまた1に繋がり、あるいは3に繋がっています。先ほどもお伝えしましたが、部署の垣根を超えてチームワークで取り組んでいる会社ですので、どんどん継続的に、さまざまな事業で同じお客さまの役に立っていくスタイルです。

Ⅰ-5. 強み①

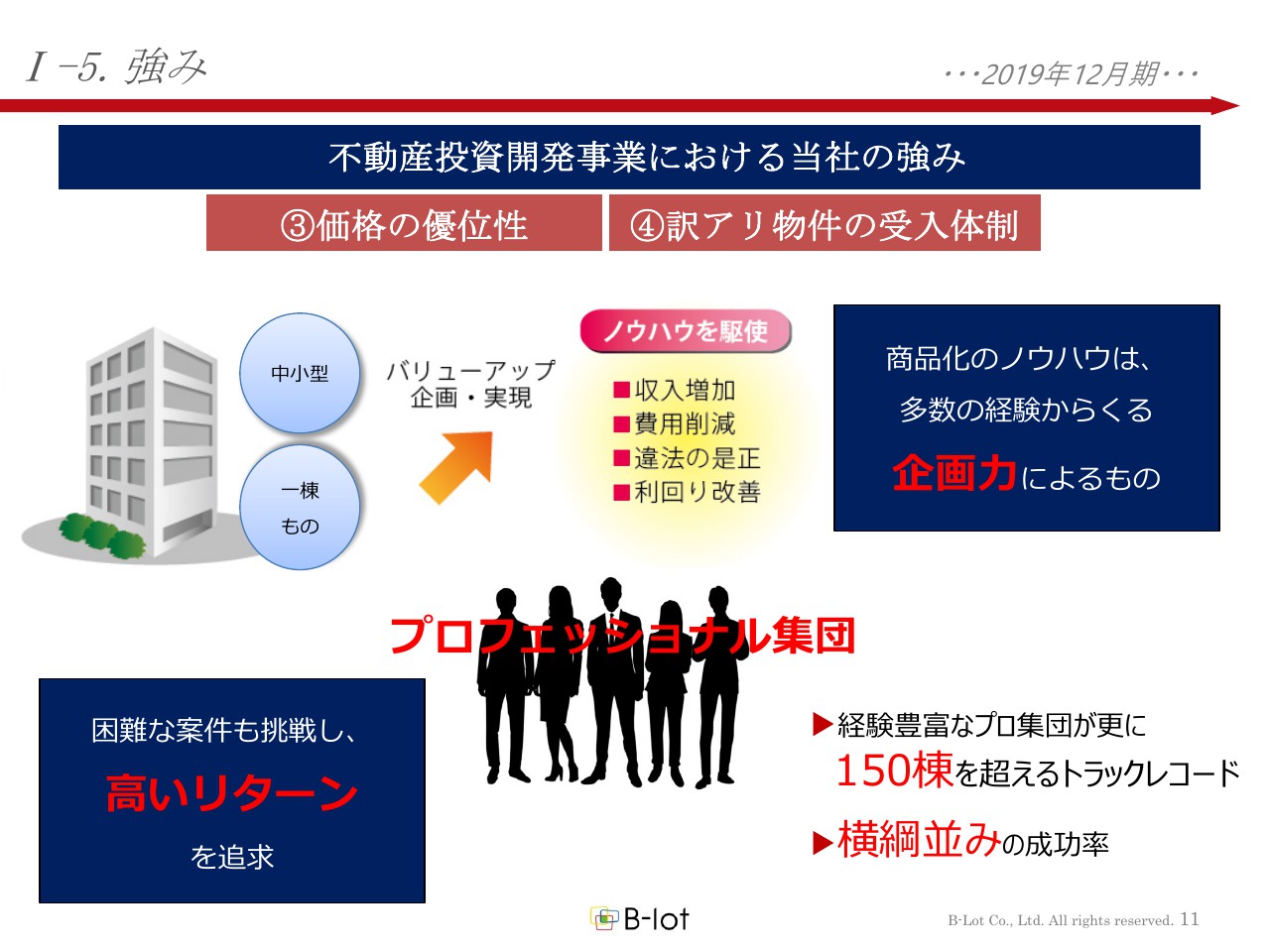

3つの事業をお伝えしましたが、1つ目の不動産投資開発事業が我々にとってのメイン事業になります。不動産の再生、開発を営んでいる事業です。そこでの我々の強みを4点ご紹介します。

Ⅰ-5. 強み②

まずは投資範囲の広さですが、写真を見て一目瞭然だと思います。まず場所ですが、大阪、北海道、茨城といろいろあります。全国主要都市中心に、観光で注目されているようなエリアにも投資しています。

用途も、物流、コンドミニアム、太陽光、またもちろん投資として典型的なマンション、オフィスもありますが、さまざまな用途のものも手掛けているとご理解いただければと思います。

価格帯ですが、主に中型、小型の投資用不動産と言っています。ここには書いてないのですが、1億円から50億円ぐらいまで、かなり幅が広く、多いのは10億円前後です。それがどれぐらいのものなのか、イメージがつかないと思う方は、ぜひこのページの写真をご覧いただければ、なんとなくイメージがつくのではないでしょうか。

繰り返しになりますが、エリアが広く、用途もたくさんあり、価格帯も広いということで、我々は大変広い投資範囲を持っているということで、投資機会が多いことになります。

Ⅰ-5. 強み③

2つ目の強みですが、スピード感です。非常に意思決定が速いです。我々は週に1回の投資会議を行っており、足りなければメールでどんどん展開しています。かなり多くの役職員が参加して、単純化された収益分析のシートに基づいてどんどん意見を出し、どんどん意思決定していくといった仕組みです。

投資基準を分析するシートは、敢えて単純化したものにしていますが、ただ単純なだけではなく、厳しい投資基準を遵守しているつもりです。

これもリーマンショックのときの教訓だと思います。例えば、予算がまだ足りなかったり、資金調達ができるからと言って、投資基準を緩めて質の悪い資産が入ってくると、いざ市況の下降局面になると必ずそのような資産が足を引っ張ることを我々は経験しています。

したがって、頑固なまでに投資基準にこだわっています。結果として、我々が持っている資産は、下世話な言い方ですが「ピカピカ」ではないかと思っています。非常に流動性が高く、どのような市況にも負けないものを持っているつもりです。

Ⅰ-5. 強み④

3つ目は価格の優位性で、これはこれまでの経験から来るものです。ビーロットとして、すでに150棟を超える再生、開発を手掛けています。ただし、我々の少数精鋭のメンバーは、前職、前々職でも中小型の不動産再生、開発を手掛けてきたメンバーばかりで、成功率も非常に高いです。

我々は、他の方々よりも高い価値の不動産に再生、開発できると思っています。他の方々より高く仕上げられるということは、他の方より高く仕入れても利益が確保できることになります。他の方々より高く仕入れることができることが、事業機会が多いことに繋がっています。

4つ目は訳アリ物件の受入体制で、単純なリニューアルだけといったものは少ないです。難しい案件であるということは、やはりリターンも高くなる可能性があると思っています。事例がありますので、後ほどご紹介します。

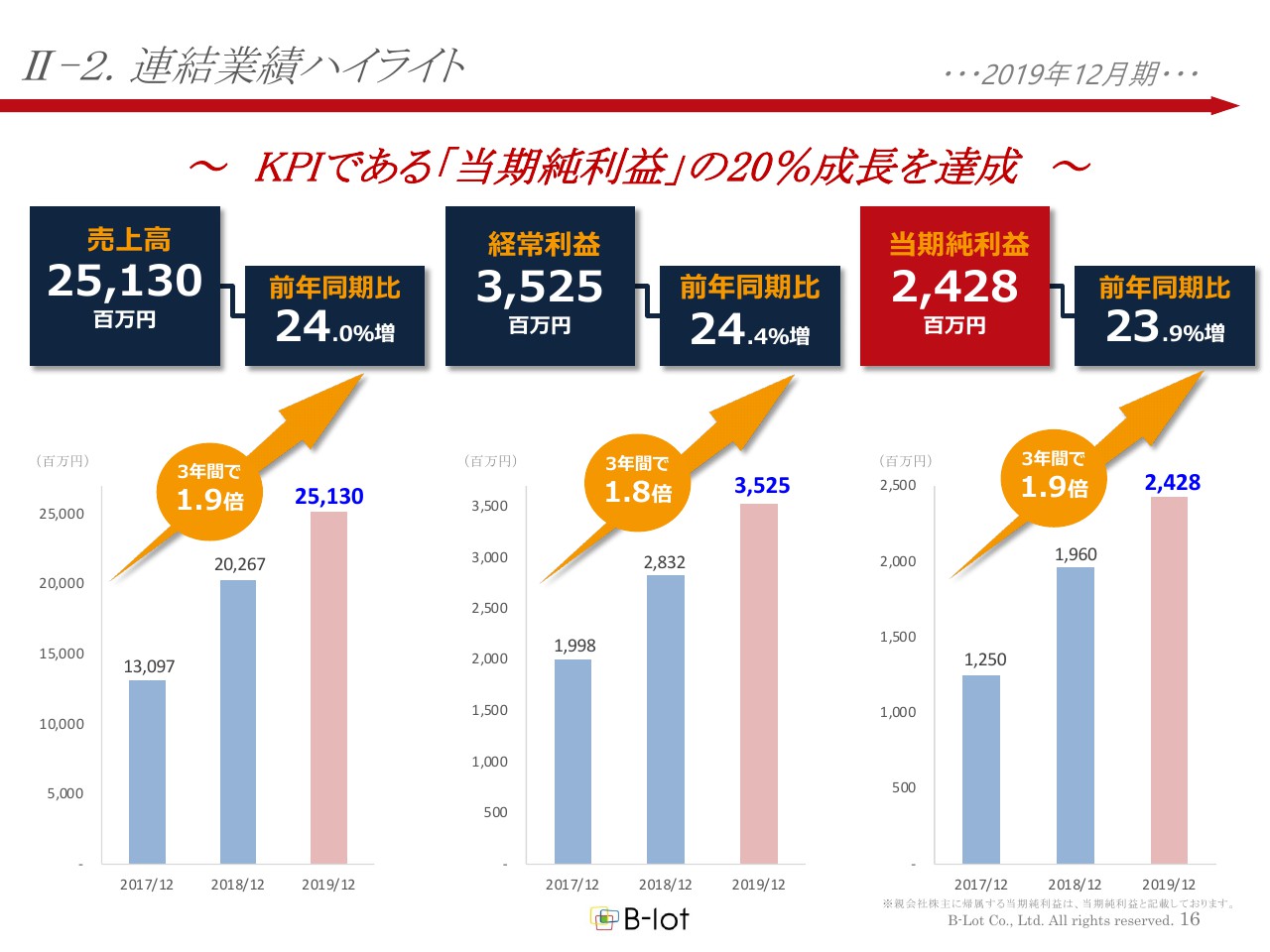

業績推移

業績推移ですが、創業以来、売上、利益ともに右肩上がりで成長しており、おかげさまで9期連続の増収増益となっています。ただし、数字よりもご覧いただきたいところは、このページで四角の枠の中に入っている出来事です。

会社を作ったときから、支社を作った、あるいは上場した、M&Aをしたなど、年々変化を遂げていくビーロットがおわかりいただけるかと思います。繰り返しになりますが、変化を遂げているのは、チャレンジした結果だと思っています。

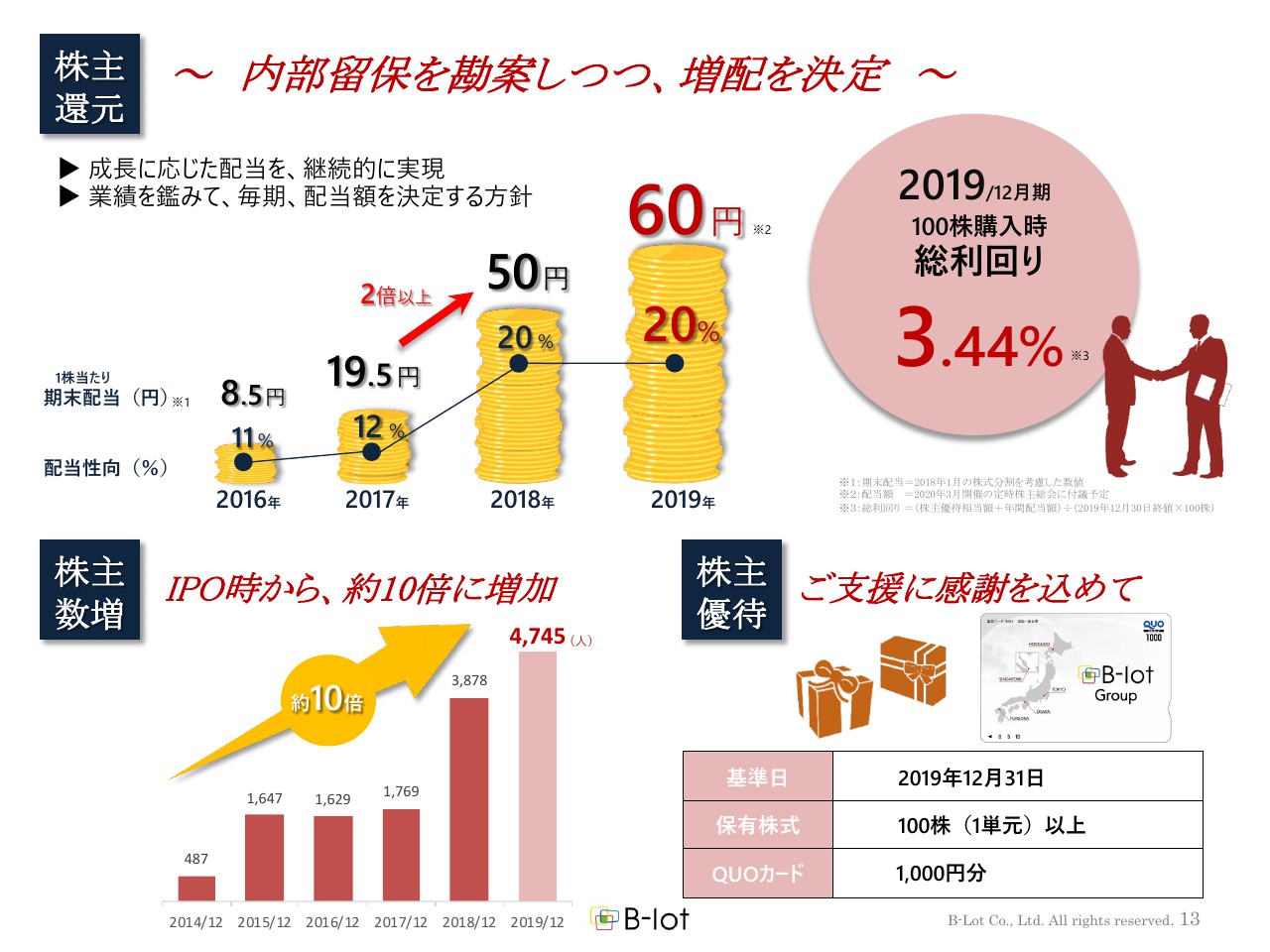

株主還元

株主還元ですが、内部留保を勘案しつつ増配を決定と記載しています。まさに昨日(2020年3月27日)、株主総会でしたが、2019年12月期の配当は、1株当たりの期末配当が60円、配当性向が20パーセントで決議されています。

右下に優待について記載していますが、それと合わせるとなかなか良い利回りになっているのではないかと思います。そのようなものも株主さまに多少は喜んでいただけたのか、株主さまの数も増えています。

我々は新しい会社ですし、不動産会社はお金が必要ですので、内部留保も大変重要です。ですが、同時に株主さまにもぜひ還元していきたいということで、どうにか20パーセント超を続けたいと思っています。

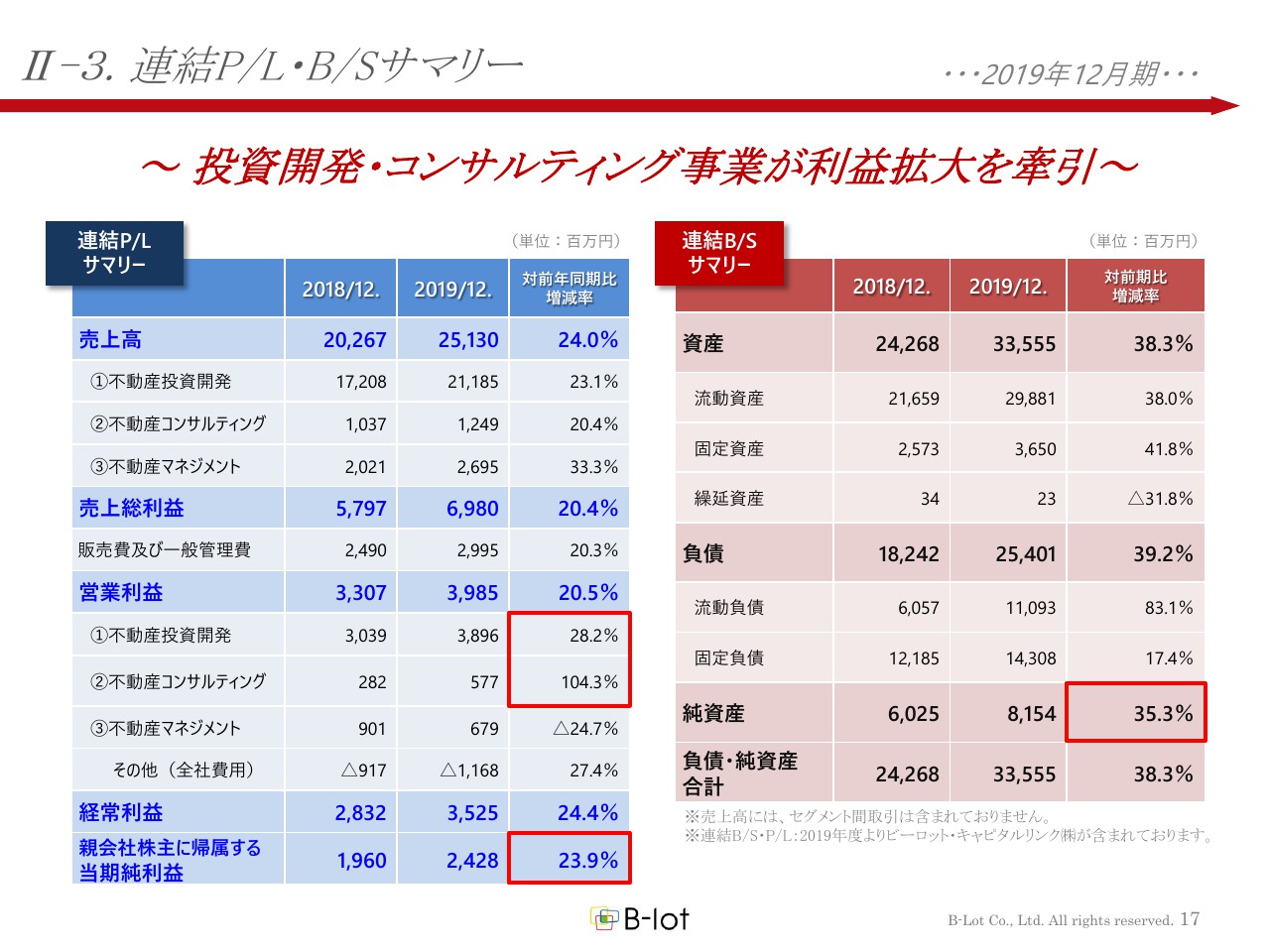

Ⅱ-3. 連結P/L・B/Sサマリー

決算の概要です。連結P/L、B/Sサマリーのページです。左が損益計算書、P/Lです。

売上高は2019年12月期が、前年同期比で24パーセント増えて251億3,000万円となっています。3つの事業ごとに見ていただくと、不動産投資開発が断トツだとおわかりいただけます。

不動産投資開発では実際に不動産を売っていますので、いつも大きな売上になっています。2つ目の不動産コンサルティング、3つ目の不動産マネジメントの事業は手数料的な収入が多いのですが、いずれにしても3事業とも、すべて20パーセント以上の売上成長を見せています。

もう少し右下を見ていただくと、営業利益が出ていますが、おかげさまで2019年12月期は大きく伸びることができています。

3つの事業セグメントごとに見ていただくと、やはりメイン事業の不動産投資開発が最も多くなっています。不動産コンサルティングも倍増しているのがおわかりいただけると思いますが、不動産マネジメントは残念ながら減益結果になっています。

右半分がB/S、貸借対照表です。資産、負債、純資産ともに30パーセント超増えています。資産をご覧いただくと、大きい部分は流動資産で、流動資産のうち約200億円が販売用不動産となっています。これは1年以内に売るかもしれない不動産です。

我々のような不動産会社は、通常ではこの200億円の資金をどう調達するかというと、銀行さまから担保付きで融資いただくのが典型的なものです。我々の場合は、それをなるべく長期の融資で銀行さまにお願いしており、長年の信頼関係がある銀行さまから実際に長期の融資を受けることができています。

ご覧いただくとおわかりになりますが、固定負債の方が多いことです。これがリーマンショックのときの教訓です。

また、流動負債も随分増えているのがおわかりいただけると思いますが、実は2019年12月期の110億円にも昇る流動負債のうち、30億円以上が無担保の融資となっており、先ほどの不動産の担保付き融資ではない融資です。この無担保で借入できることが、我々の強みではないかと思っています。

Ⅲ-1. 不動産投資開発事業 ~事業内容~

3つの事業、ならびに2019年12月期の成果をご説明します。繰り返しになりますが、3つある中の我々のメイン事業は、不動産投資開発事業になります。再生や開発を施す事業で、再生については、とくに費用削減、収入増加、違法是正、用途を適正なものに変えるといったことも行っています。

そうして再生して価値を上げた不動産を売却し、投資家さまにご購入いただくビジネスを展開しています。

Ⅲ-1. 不動産投資開発事業 ~事例~

事例を見ていただくとわかりやすいと思います。左上がオフィスビルをコンパクトホテルへ用途変更した事例です。

面白いのは右上の違法性を是正したものになります。法律上は、本当は1階が駐車場でなければいけなかったにもかかわらず、店舗が入っていた事例でした。数年かかったのですが、店舗の方からご引退の意向があり、ご退出されました。そのあと、法律に従って駐車場に直して適法なものにしました。

数年ほど時間がかかりましたが、適法なものにしたということで、非常に大きな利益を得ることができました。単に利益だけではなく、適法なものにしたことで社会にプラスの価値を提供できたことに他ならないと思っています。

ところで、これは買ってみないと本当にわからないのですが、ビルの所有者になってみないと、店舗のテナントさまが出ていっていただけるかわからないわけで、それぐらい難しいものにトライしたつもりです。

うまくいくと、先ほどお伝えしたとおり大きな利益になり、社会的にもプラスの価値を提供することができますが、うまくいかない場合もあるわけです。店舗のテナントさまは何も知らずに入っていただけですので、出ていく意思がない場合もあります。

テナントさまが言っている話に合理性があれば、それは理解したうえで、中長期的に次の所有者さま、ないしはその次の所有者さまが問題を解決できるように、例えばこうなってしまった経緯や、テナントさまのご事情を引き継いで、いずれ適法なものになるような筋道を立てていきたいと思っています。

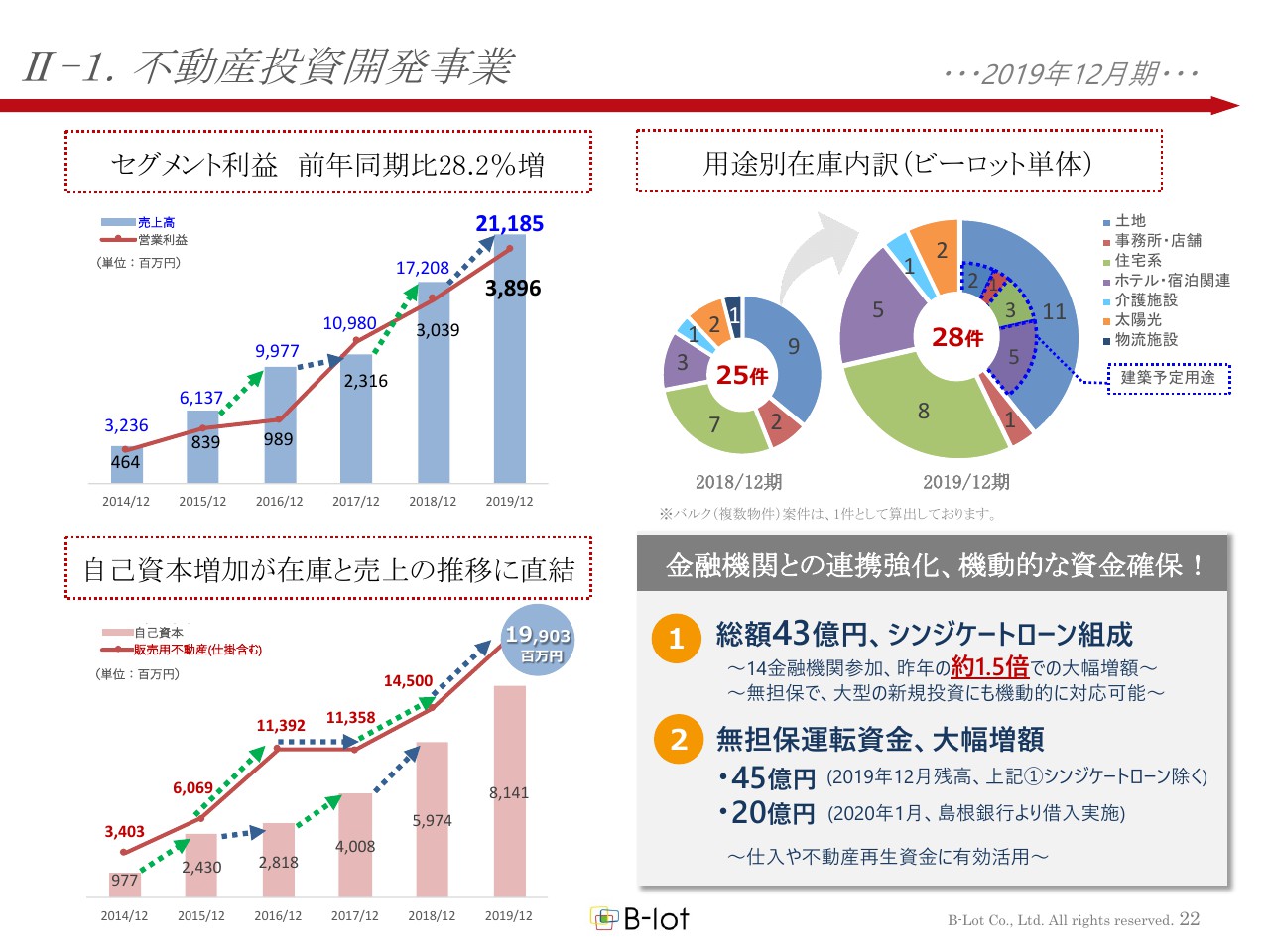

Ⅱ-1. 不動産投資開発事業

この事業の2019年12月期の成果ですが、左上のグラフのとおり、おかげさまで右肩上がりで成長しています。右側の円グラフをご覧いただくと、マンション系の不動産を中心にさまざまな用途の不動産を持っていることがおわかりいただけると思います。

このページで一番お伝えしたいことは、右下の金融機関との連携強化です。先ほど、無担保の融資のお話をさせていただきました。「①」のでは、総額43億円の無担保シンジケートローンを組成しています。「②」では、それとは別に2019年12月期では、長期と短期を合わせて45億円の無担保融資があります。

また2020年に入ってから、更に20億円の大型の無担保運転資金も調達しています。バランスシートが300億円をわずかに超えるような会社が、100億円以上の無担保融資を調達できる、これが我々の強みです。

これは我々が望んでもできるものではなく、金融機関さまからご信頼を得てできているものだと思っています。この資金を柔軟に使って、例えば短い期限で取得しなければいけない不動産を取得したり、あるいは大型不動産の手付金として使ったりと、かなり柔軟な用途でこの資金を生かすことができています。

【過去最高】 総額約80億円案件の売却を完遂!

この事業における昨年の大きな事例として、4物件同時に売却して約80億円売り上げたということで、我々としては過去最高額の大型取引でした。

4物件の写真が出ていますが、1つ1つ、我々がバラバラと取得してきたものです。また、開発したものも1物件あります。通常であれば1物件1物件、投資家さまに売却するのですが、4物件まとめると結構なサイズになるわけです。

かつ、用途とエリアが分散しており、これが機関投資家さまの目に留まりました。ということで、4物件まとめて大手の機関投資家さまにご購入いただきました。

これは去年の成果としても大きかったのですが、取引をしたこと自体も意味があります。その取引をした情報が市場に流れて、以降、大型の物件情報をかなり取ることができています。

実際に発表しているものの、売主さまのご都合によってあまり細かいリリースができてないのですが、すでに大阪府の大型の店舗、事務所、ビルを取得することが決まっています。おそらく、近い将来に発表できると思っています。

80億円を売却した事例があるぐらいですので、大型ということはかなり大きいとご推察いただければありがたいと思います。

Ⅲ-2. 不動産コンサルティング事業 ~事業内容~

2つ目が不動産コンサルティング事業です。不動産を売りたい方、買いたい方など、さまざまなニーズをかなえています。

ただし、基本的には不動産投資開発事業と同じく、中小型の1棟ものの不動産を取り扱っており、まあまあ大きなものを取り扱っているとご理解いただきたいと思います。

Ⅲ-2. 不動産コンサルティング事業

右の写真が昨年の事例です。4物件を所有していた法人があったのですが、この株主さまが会社ごと売却したいとのことでした。

我々が懇意にしている富裕層の方を見つけて、このお客さまが会社ごと取得した事例になります。ご覧いただくと、なんとなく中型の不動産だとおわかりいただけると思います。この中型の不動産の売買の間に入るのが、この不動産コンサルティング事業です。

順番が逆になりましたが、2019年12月期における事業の売上ならびに利益は、ページ左上にあるとおり、ともに大きく伸びています。その前の期に期ズレしたものがあったため、いびつなアップダウンになっていますが、基本は手数料的なビジネスとして堅調に伸びていく事業だと思っています。

また、右の事例に戻りますが、お客さまのニーズの難易度が増しています。我々も不動産を理解するだけでは足りず、例えば弁護士の先生、税理士の先生のご協力も得ながら、要求度が高まる投資家さまのニーズにお応えしています。

この4つの物件については、ただ買っていただいただけではなく、次に説明する管理の事業である不動産マネジメント事業に繋がるような終わり方をしています。

Ⅲ-3. 不動産マネジメント事業 ~事業内容~

3つ目の事業が不動産マネジメント事業です。まず、お客さまの所有されている不動産を管理し、資産価値の維持向上を図っていくプロパティマネジメント事業、不動産の投資顧問事業を行うアセットマネジメント事業、ならびに我々自身が所有して不動産賃貸業を行う事業の3つから成り立っています。

Ⅲ-3. 不動産マネジメント事業

この事業の実績です。2019年12月期は、売上は2018年に子会社化した会社の通期売上が寄与したため、大きく売上が伸びたのですが、販売用不動産の売却が順調に進んでしまい、不動産賃貸家賃が減ってしまったことで、残念ながら減益となりました。今後は、こちらもしっかり伸ばしていきたいと思っています。

右下が好事例ですが、ワンストップで優良な投資機会を提供しています。実は、我々が開発した北海道小樽市のホテルで、2016年に土地を取得、建物の建設を開始し、2018年に竣工、開業したホテルです。

こちらは2019年に、ある投資会社さまにご購入いただきました。そして、不動産管理、プロパティマネジメントから不動産の投資顧問、アセットマネジメントの事業を受注させていただきました。

同じお客さまからいろいろな仕事を継続的にいただく、あるいは同じ不動産に関わり続けていくことが我々の典型的なモデルであり、会社が長く続くためのコツではないかと思っています。

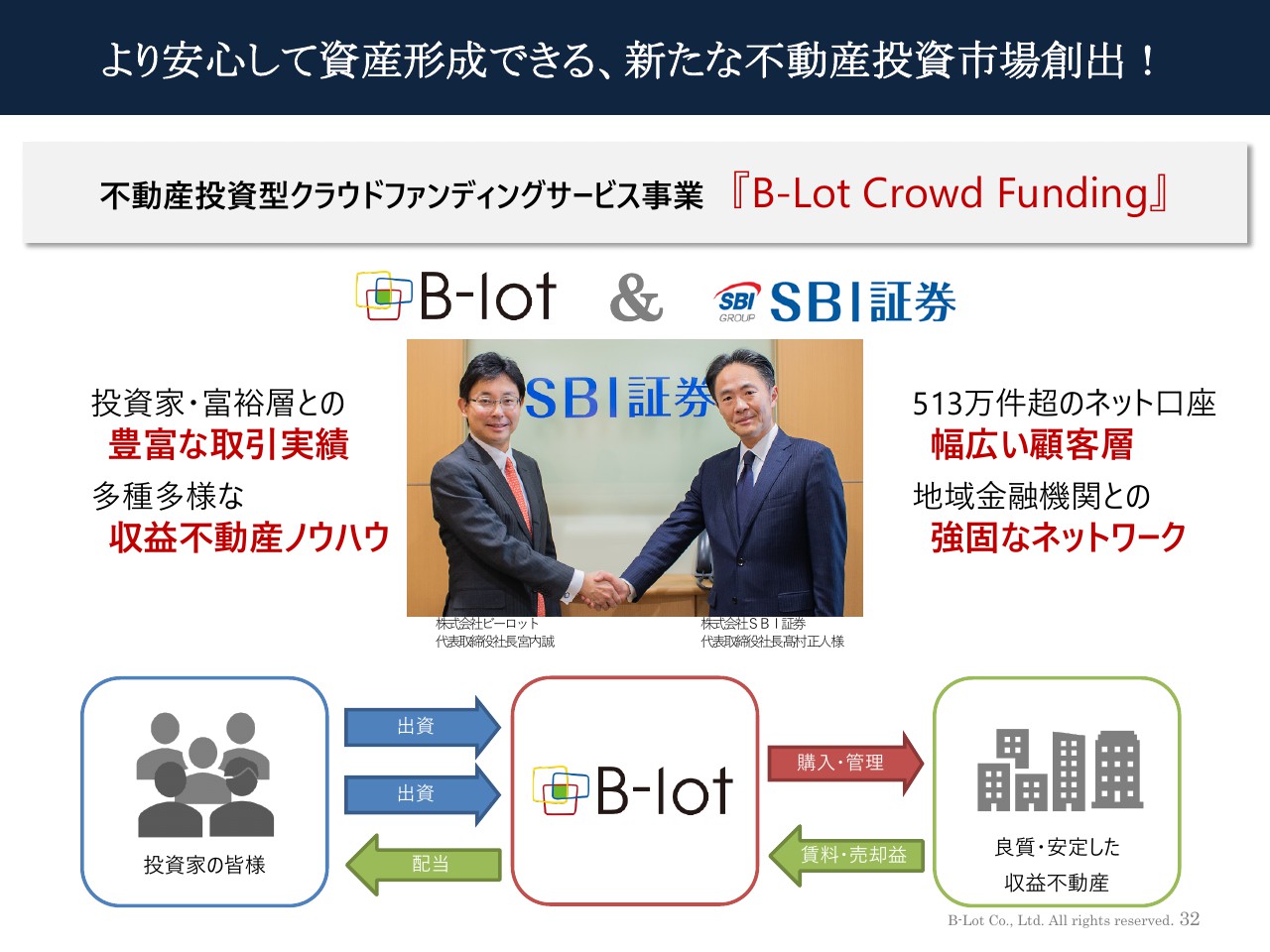

より安心して資産形成できる、新たな不動産投資市場創出!

「Close up!」のページですが、ここから3つ、将来に繋がるものをご紹介します。まず1つ目ですが、不動産投資型クラウドファンディングサービス事業「B-Lot Crowd Funding」を準備しています。

我々が提供する不動産に対して、小口多数の投資家さまから融資、あるいは投資を受けていく事業になります。もちろん、不動産の部分は我々が担当させていただくのですが、投資家さまに販売する部分は、長年我々の主幹事をお務めいただいている株式会社SBI証券にお任せして事業を展開することを決めています。

この事業を通じて、将来に繋がる展開を進めていきたいと思っています。

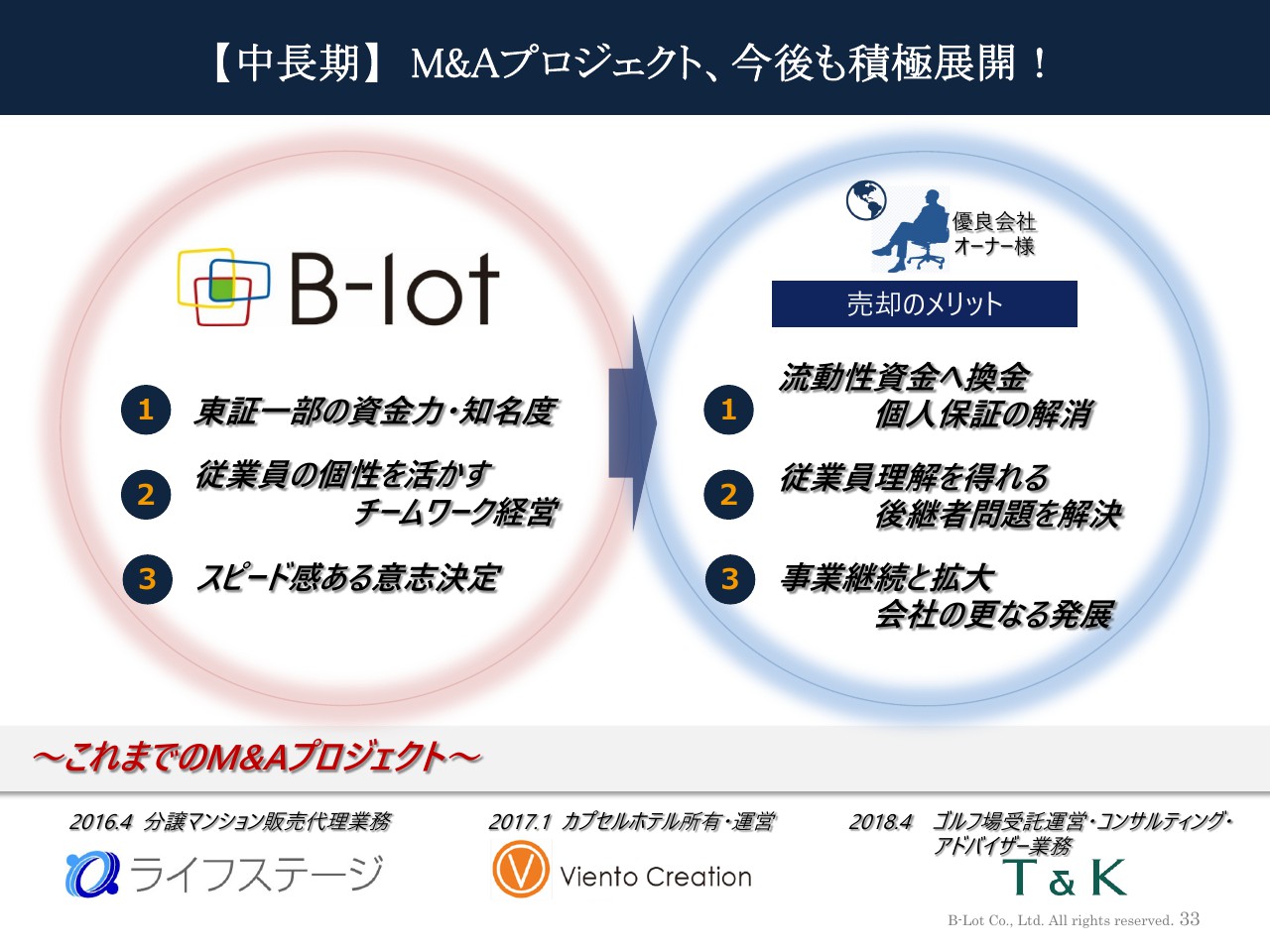

【中長期】 M&Aプロジェクト、今後も積極展開!

2つ目ですが「M&Aプロジェクト、今後も積極展開!」と記載しています。我々は、ほぼ毎年1回はM&Aを行っています。事業多様化に繋がるものであったり、単純に既存事業の強化に繋がるものなどを積極的に展開しています。

資金力、知名度、チャレンジ魂、チームワーク、スピード感ある意思決定を生かして、今期以降も貪欲にM&Aを追求していきたいと思っています。

横濱聖苑リニューアル中 ~世界に誇る巨匠の技術と融合~

3つ目が、「横濱聖苑リニューアル中」のページになります。我々は、いろいろな用途の不動産を取り扱っているとお話ししましたが、この横濱聖苑は納骨堂と葬祭事業を展開していますが、昨年、50パーセントを出資した会社で、その会社が持っている建物をリニューアル中です。

このリニューアルの建築デザインを担当いただいたのは、左から二番目の、言わずもがなの世界的建築家である隈研吾先生です。モダンな建物にしていただくということで、この夏の完成を目指して現在リニューアル中です。

加えて、葬祭施設で提供する飲食も巨匠に監修いただこうと考えています。右から2人目が、イタリアンの巨匠である落合務さまで、一番右が和食の笠原将弘さまです。こうした方々の監修で、美味しい食事が提供される新しい葬祭施設、納骨堂を作っていきたいと思っています。今までと異なる、次世代型の葬祭施設、納骨堂だと思っています。

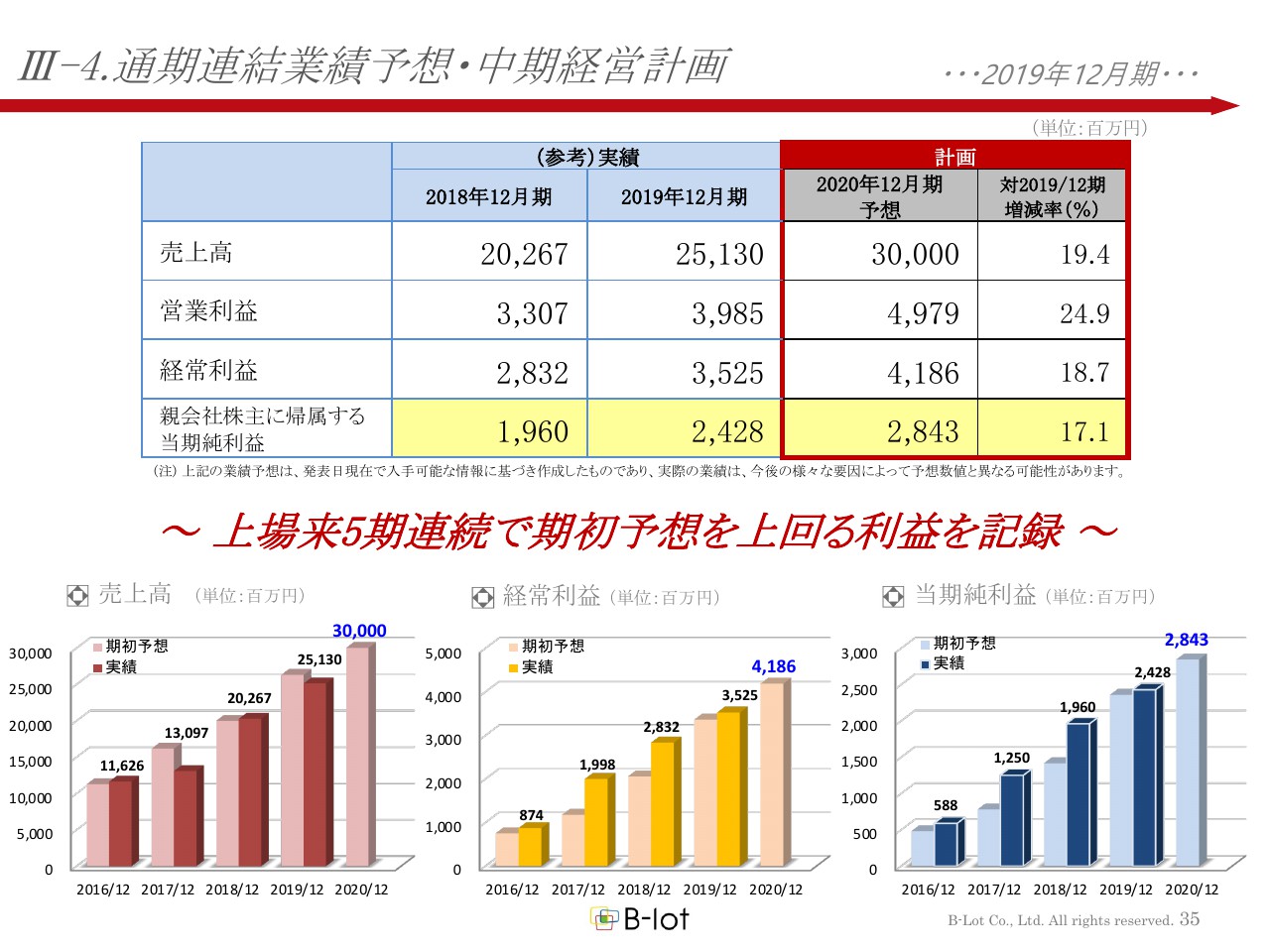

Ⅲ-4.通期連結業績予想・中期経営計画

本日ご紹介する最後のページが、通期連結業績予想、中期経営計画になります。2019年12月期の数字は先ほどお伝えしたとおりですが、2020年12月期は、売上高300億円、親会社株主に帰属する当期純利益28億4,300万円を目指しています。

不動産会社のため売上は大きくなりがちなので、正直を言いましてあまり重視しておらず、利益さえ上がっていけば自然に売上は増えると思っています。したがって、とにかく当期純利益をしっかり見ていこうと思っています。

右下のグラフをご覧いただきたいと思います。水色と濃い青のグラフがありますが、水色が当期純利益で、期初に発表した計画の数字になっています。それに対して、濃い青が実績になります。

つまり上場以来、期初予想していた当期純利益を毎期確実に上回ってきた「有言実行」の会社であるとご理解いただければと思います。今期も、28億4,300万円を超えるように頑張っていきたいと思っています。

資料はまだ続くのですが、ご参考資料ということで、お時間のあるときにご覧いただければと思っています。プレゼンテーションは以上となりますので、みなさまからご質問いただければと思います。ありがとうございました。

坂本慎太郎氏より質問

八木ひとみ氏(以下、八木):それでは、質疑応答に移らせていただきます。まずは坂本さん、お願いします。

坂本慎太郎氏(以下、坂本):今日は、いつも会場に来られる方以外の方も見られているかもしれませんので、ビーロットの成り立ちや会社が展開している事業などを聞く良い機会だったかなと思います。

まず、会社を知ったうえで業績を見てみます。1年を通じた業績だと積み上がっているのですが、四半期ごとで見るとガタ付きと言いますか、季節変動性があると思います。その辺りの要因などを教えていただけたらと思います。

宮内:まず、我々の主力ビジネスですが、3つの事業がある中で、一番が不動産投資事業だとお伝えしました。

実際に再生、開発した不動産を売っているのですが、年間で売っている件数はせいぜい20件から30件ですので、毎期30件あるとしても四半期に分けて「7件、7件、8件、8件」のようにうまくはいかないわけです。

また、不動産が動く時期や、我々が売りたい時期に集中する傾向もあります。ズバリ、四半期ではブレるということです。どれぐらいブレるかと言うと、我々は12月期決算ですので、例えば、家賃収入も得たいわけですから、1月に売るよりは12月に売った方が家賃収入が取れるわけです。

更に、12月決算ですので、12月に向けて再生なり開発なりで仕上がっていく物件が多いため、第4四半期に売上や利益が大きくなる傾向もあります。

そもそも10月から12月は不動産が動く、売買が活況な時期であると言えると思います。もっと大きな企業になった暁には四半期のブレをなんとかしたいのですが、今のところは若干の四半期のブレはご容赦いただいて、結果で示していきたいと思っています。

また結果は先ほどお伝えしたとおりで、必ず当期純利益を上げてきていますので、その辺りをご評価いただければと思っています。

坂本:資料の22ページのところで、資金調達についてお願いします。

不動産は資金調達が大事だと思っているのですが、最初に会社を作ったばかりのころは信用力もないため、お金を借りにくいというお話をいただきました。しかし御社は、着実な成長を遂げて、1つの評価として、たくさんの資金を調達することができるようになったということですが、信用に応じて担保をつけたり、また無担保で貸してくれたり、金利が高かったり安かったりして、当然信用力が高いと金利が低くなりますよね。

現状の御社の資金調達のパターンについて、資料でもご説明いただいた部分がありますが、資金調達についてもう少しお話ができることがあればお願いします。

宮内:融資の条件では、業績が上がってくるにしたがって、当然金利が低くなっていることはあると思います。またお伝えしたいところは、いわゆる融資の掛け値です。

例えば「10億円の不動産があったら、いくら借りられるのか」ということで、私も金融機関に勤めていたため、金融機関の理論もわかります。やはり、過去の回収率等で、不動産は概ね7割ぐらいの融資が標準になっていると思います。つまり、10億円の不動産があれば7億円は借りられます。ところが、我々はおそらく9割以上を借りることができています。

我々は、10億円の不動産であれば、7,000万円から8,000万円の設備投資をして、それを12億円のものにするような再生、開発を行っています。つまり、7,000万円から8,000万円をかけて12億円のものにするのではないかと金融機関からご期待をいただいています。10億円に対して見ると90パーセントですが、12億円になったら75パーセントになります。

事業を積み重ねてきたため、高い掛け値での融資を借りることができています。なおかつ、長期でお借りすることができているのも、我々が不動産の価値を上げることができているからです。

12億円で売れば売れるのですが、例えば10億円のものに対して5,000万円の収益が取れていたものを、我々は6,000万円にすることができるわけです。恐らくですが、長期で融資すれば、得られる家賃から借金を返していけるのではないかと金融機関さまからご期待いただき、長期融資を提供いただけているのではないかと思います。

銀行さまとのお付き合いは積み重ねです。小さいことかもしれませんが、頻繁にお会いすることが大切です。良いときも悪いときもお会いして、状況をお伝えするわけです。プロジェクトですから、うまくいくプロジェクト、うまくいかないプロジェクトがあるわけです。こうなると思われる計画に対して、うまくいこうがいきまいが、実績を説明します。

この積み重ねで「これはうまくいきました、これはうまくいきませんでした」といったものをずっと積み重ねていきます。これが信用に繋がっていくのではないかと思っています。

坂本:前にIRセミナーに登壇いただいたときも「横綱並みの勝率」というお話をいただきましたよね。

八木:資料の11ページにも記載がありました。

坂本:負けないのが大事で、信頼、信用の積み重ねなのかなと思います。それでは、次の質問です。9ページをお願いします。

宮内社長と、お2人の副社長を中心に会社を始めたということですが、競合他社と比較したときの強みについて、お話の中では、各々の強みを持って戦っていくとのことでした。

新興不動産との比較はお話をいただきましたが、今後成長していくうえで、どこを伸ばしていくのか、その強みをどう使っていくのかについて、もう少しお話をいただけたらと思います。

宮内:このページに記載のとおり、用途とエリアが広いのがおわかりいただけると思います。また、価格帯が広いともお話ししました。敢えてこうしようと思ってこうなったというよりは、チャレンジを重ねてきた結果なのかもしれません。

ただし戦略として、これはうまく使いやすいと思っています。つまり、流行を追っていけばいいわけです。今、流行っていない用途ではなく、流行っている用途です。この場所は競争が激しいと思ったら、違うエリアを狙っていく。この価格帯は流行らないから、価格帯を変えていく。このように流行を追っていけるところが強みではないでしょうか。

戦略に良い、悪いはないと思っています。例えば、東京圏の中型ビルだけを対象としている会社であれば、そこについては圧倒的なノウハウを持っていると思いますし、それは素晴らしい戦略だと思います。

そして、投資範囲が広い方が良いのかというと、おそらく、どちらが良いというものはないと思います。ただし、オフィスの市況が悪くなったらどうするのかといったことに対応できるかどうかで言うと、我々は対応できる状態であり、それが強みではないかと思っています。

成長性で言うと、実はまだいくらでも広げていけるわけです。価格帯は1億円から50億円と言いましたが、100億円のお話も来ているわけです。そのようなものにも対応できるような信用力、資金力になってきつつありますし、エリアももっと広げられます。

名古屋に支社を出すことも、お伝えしたとおりです。用途についても納骨堂まで手掛けているため、これ以上どのような用途があるのかとも思いますが、実は新しい用途もできているのです。

例えば、ここ5年ほどで民泊といった新しい用途もできたりしているわけです。従来型にとらわれず、シェアといった世の中に合った新しい用途も生まれていくため、既存のビジネスでもどんどん広げられる可能性があります。もちろん、新しい事業もさまざま考えていますので、まだまだ成長していける自信を持っています。

坂本:それでは、コメントで寄せられた質問を見ていきましょう。

質疑応答:訳アリ物件の情報や買付の経路について

坂本:さまざまな創意工夫と努力で物件の価値を上げて売却するとのお話をいただきましたが、訳アリ物件の情報や買付について、どういった経路や手段があるのでしょうか、という質問をいただいています。

宮内:訳アリ物件がゆえに、あまり大声で言えないものであったり、匿名で依頼が来るようなものが多いです。過去のものでは、例えばある不動産を売りたい方がいたのですが、周りの不動産はすべて親戚が持っているため、それがわからないように売ってください、といたお話が来たりします。

訳アリがどういうものかと言いますと、だいたいが「人」の要素です。建物が壊れていたら直せばいいわけですし、かっこ悪ければかっこよくすればいいわけです。

先ほどお話ししましたが、1階が駐車場でなければいけなかったのに店舗が入っている物件は、店舗の方は悪くないわけです。募集していたから入っただけです。つまり、募集していた方が悪いわけですが、募集していた方は、現在の前の前の所有者だったりして、いまさら「お前が悪い!」とは言えない状態になっているわけです。

「人」の要素で、直すべきものが直せなくなっているような問題を持つ物件のお話はよく来ます。得てして人に言えなかったり、「こんなの、買わないですよね」といった物件を手掛けていることを知っている方からご指名いただけることが多いと思います。

坂本:不動産にはいろいろなパターンがあるのですが、たまに聞くのが、買った土地に国有地が挟まっていて、それを綺麗にしないと売れないといったものもありますよね。

宮内:おっしゃるとおりです。再生に携わっていると、蓋を開けてみてびっくりするようなことは当たり前です。それが極力ないようにもちろん調査しますが、それでも残念ながら驚くようなものが出てきてしまう場合があるわけです。

1つ1つ対応していくしかないですし、対応した結果が次に繋がっていきますので、そうしたものはあるものだと考えて、享受して進めています。

坂本:そこは粘り強く取り組んで、ゴールまで進めていくということですね。

質疑応答:リーマンショックと重なった創業時のエピソードについて

八木:2008年10月創業とおっしゃっていましたが、リーマンショックのときですので、やはり駆け出しとしてはかなり厳しい状態だったのでしょうか?

宮内:雰囲気で言うと「焼け野原」みたいな状態でした。まず、オフィスを借りるときも「借りられるかな」という不安があり、また「カタカナの社名で不動産会社を作るなんて」と言われたこともありました。

少し偉そうなことを言いますが、私だけではなく、私のパートナーたちもそれまで信頼ある仕事を積み重ねてきたつもりですので、そのようなときにも「創業するのか」と助けて下さる方がいました。

オフィスについても、「空いているところがある」と言ってくれる方がいました。また、当時は普通預金口座を作る際も信用調査をしてからといった状況の中、各金融機関とのお付き合いがあったため、快く口座を作っていただき、その2年から3年後には融資のお話にも繋がっていきました。

質疑応答:今後の事業の方向性について

八木:そのようなことを積み重ねて今の状況があるとのことですが、新しいことにも積極的に取り組まれていると思いました。そこで、特定の事業であったり、このようなニーズを解決できる事業であったり、今後どういった方向に向かっていく予定なのかという質問も来ています。

また、M&Aの参入や撤退の基準も教えてくださいという質問もいただきました。

宮内:方向性という意味では、用途やエリアを広げるというお話もしました。既存のビジネスをまだまだ拡大できるのではないかということで、そうした方向性もあります。もう1つは、新しい事業を展開するという方向です。

不動産の中ではありますが、クラウドファンディングもその1つだと思っています。既存のビジネス、新しいビジネス、いろいろな方向に矢印を伸ばしていこうと考えています。

そして、M&Aは将来の方向性に繋がるものだと思っています。不動産の会社を買うとなれば、単純に既存の事業を伸ばす方向性になっていくと思います。今まで手掛けていなかった不動産業態を買うこともあると思います。

例えば、最初に我々がM&Aを行ったときは、新築分譲マンションの販売代理の会社を買ったわけです。投資用不動産を扱うビーロットが、ファミリーに対して新築マンションを売っている会社を買ったわけですが、これは事業の多様化です。

単なる多様化ではなく、顧客基盤やエリアの拡充も企図してM&Aを実施しましたが、単純に多様化だけではなく、同時に既存のビジネスも深まっていくようなM&Aを行ったわけです。

判断基準というよりは、縁があったものに対して、どう取り組んでいくのか、また我々の既存ビジネスと一緒にどのような伸ばし方ができるのか、逆に判断基準を自分たちで作っていくようなイメージだと思っていただければ良いと思います。

質疑応答:業績の好不調を判断する経営指標について

坂本:経営者の方から聞くとわかりやすいと思いますので、投資の初心者の方向けにお願いしたいのですが、どの経営指標を追っていけばビーロットが順調だと判断して良いのかという質問です。

宮内:大変稚拙な答えになってしまうのですが、当期純利益です。

先ほどお伝えしたとおり、不動産会社は売上が大きくなりがちで、売上が1,000億円あっても赤字の会社もあるわけです。しかし、黒字を出さなければ意味がありません。

大変おこがましいのですが、我々は大変高い利益率を有していますので、その高い利益率が多少上がったり下がったりといったところは気にせず、むしろ当期純利益の額をしっかり上げていくことにこだわっていきたいと思っています。

当然ながら、一般的な財務諸表を見ながらというのは必要だと思います。自己資本比率、ROE、ROAもご覧いただく必要があると思うのですが、それがあまりブレない限りにおいては、当期純利益が堅調に伸びているかを見ていただくのが一番良いと思います。

坂本:株式投資では基本ですよね。そこは、すごく大事だと思います。当期純利益が出ないと、言い方はあれですが配当も出ません。直結まではいかないですが、そこに繋がります。

その意味ではすごく大事だと思いますし、個人投資家さまは1株当たり純利益、つまりEPSが好きで、PERが何倍かという話になると思いますので、そこを追っていくのは正しいと思います。また、御社が当期純利益にこだわっているところも、僕はすごく良いと思います。

質疑応答:不動産の再生の中での得意分野について

坂本:これまでさまざまなことにチャレンジしており、「お決まりのパターン」ができたのかなと思いますが、御社の不動産再生の中で、これは得意だというものがあれば教えてください。

宮内:用途で言えば、実はマンション系が多いです。マンション系は流動性が高く、どのような場面でも買う方がいると思っています。

どのようなパターンが多いのかについてですが、工事をすれば直る、工事をすればかっこよくなるといったものは、あまり得意ではないかもしれません。

坂本:面白くないということですかね。

宮内:面白味がないというのはあります。言葉が悪いかもしれませんが、「簡単でいい」という見方もあるかもしれません。しかし、我々は更にプラスアルファで難しいものを手掛けて高い利益を上げていく方がワクワクするところはあると思います。

そうした「簡単なもの」と組み合わせて、どんどん再生を手掛けているイメージでしょうか。

坂本:とてもよくわかりました。本日はありがとうございました。