2019年11月13日に行われた、株式会社あおぞら銀行2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社あおぞら銀行 代表取締役社長 CEO 馬場信輔 氏

株式会社あおぞら銀行 取締役専務執行役員 CFO 芥川知美 氏

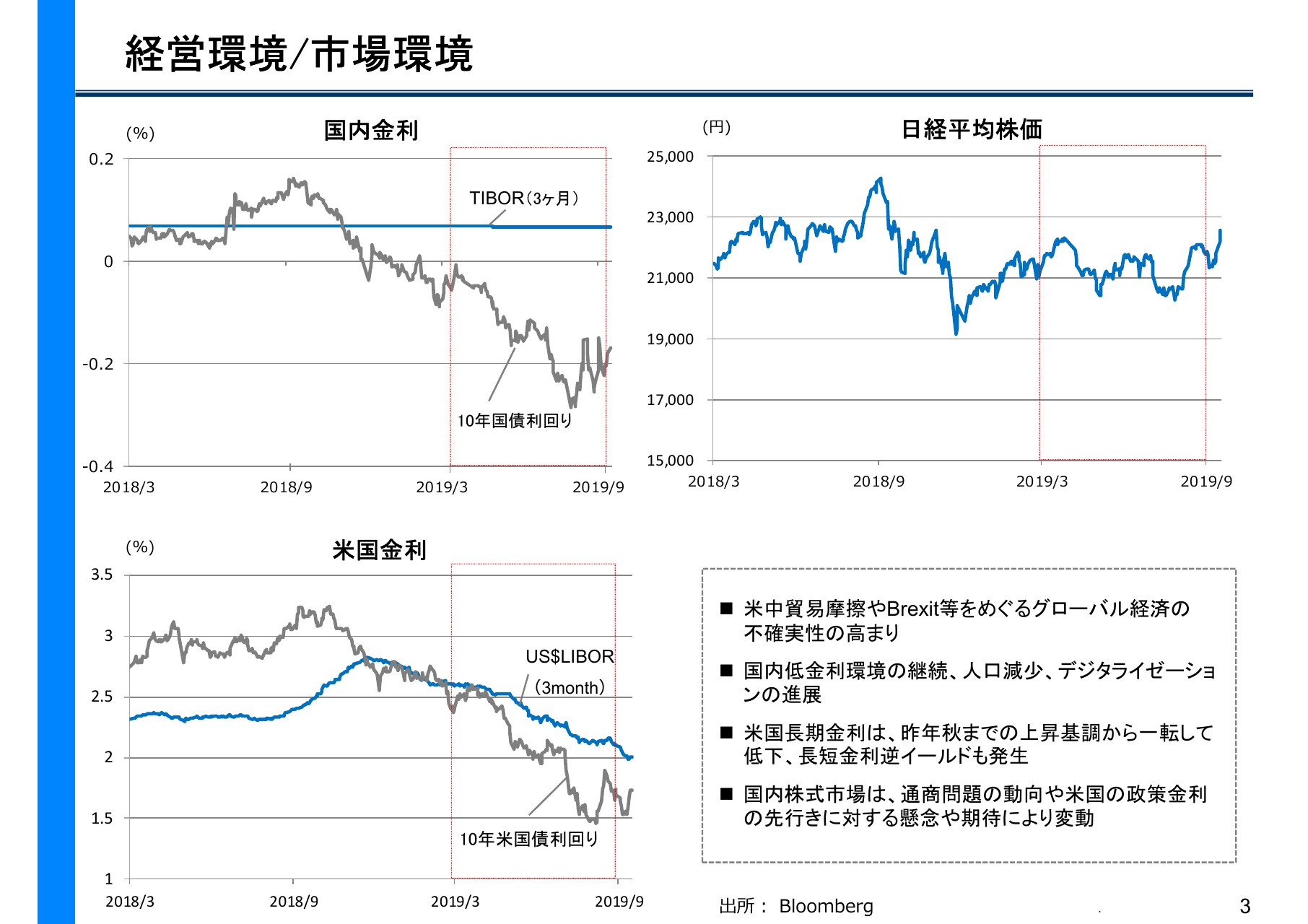

経営環境/市場環境

馬場信輔氏:馬場でございます。本日はお忙しいなか、あおぞら銀行の2019年度中間決算説明会にお越しいただきまして誠にありがとうございます。

本日はまず私から、本年度中間期における当行の取組みと成果につきましてご説明し、その後はCFOの芥川より本年度中間決算についてご説明します。

まず3ページをご覧ください。今年度上期の経営環境を振り返りますと、米中貿易摩擦やBrexitなどをめぐり、世界経済の不確実性が高まりました。このため、米国を中心に金利は低下基調となりました。また、株式市場も、通商問題の進展や米国の政策金利の先行きなどに対する懸念や期待が敏感に反応し、神経質な相場が続きました。

国内においては低金利環境が長期化しており、銀行にとっては依然として難しい経営環境が続いています。一方で、金融サービス業界においてはデジタライゼーションの動きが加速化しており、銀行としても迅速な対応が求められています。

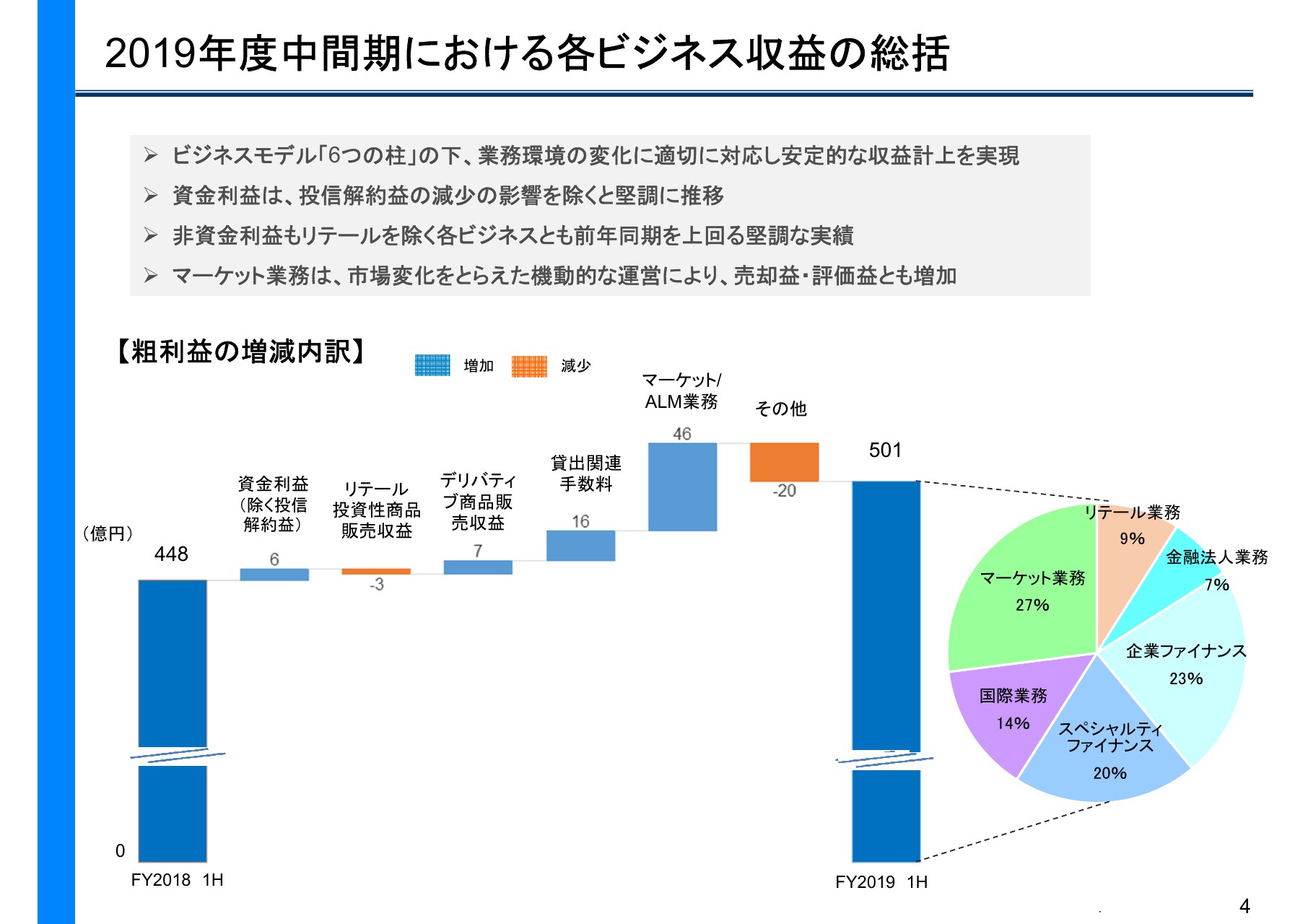

2019年度中間期における各ビジネス収益の総括

このような経営環境のなか、粗利益の増減内訳のグラフでお示ししたとおり、業務ごとに強弱は若干あるものの、全体として底堅く推移し、通期計画の57パーセントの進捗となりました。

資金利益は、投信の解約益を除くベースでは前年同期比プラスとなりました。非資金利益についても、リテール投資性商品販売収益がわずかに低下したものの、貸出関連手数料やマーケット業務を中心に、各業務収益項目とも昨年度対比でプラスの結果となりました。

スライド右側の、粗利益の業務別内訳のパイチャートでお示ししたとおり、当行は6つの柱のビジネスモデルのもと、業務環境の変化に適切に対応することにより、安定的な収益を計上することができたのではないかと考えています。下期についても、リスク管理の徹底に留意するとともに、環境変化に応じ、柔軟に対応しつつ、収益源の多様化をさらに進めていきたいと思います。

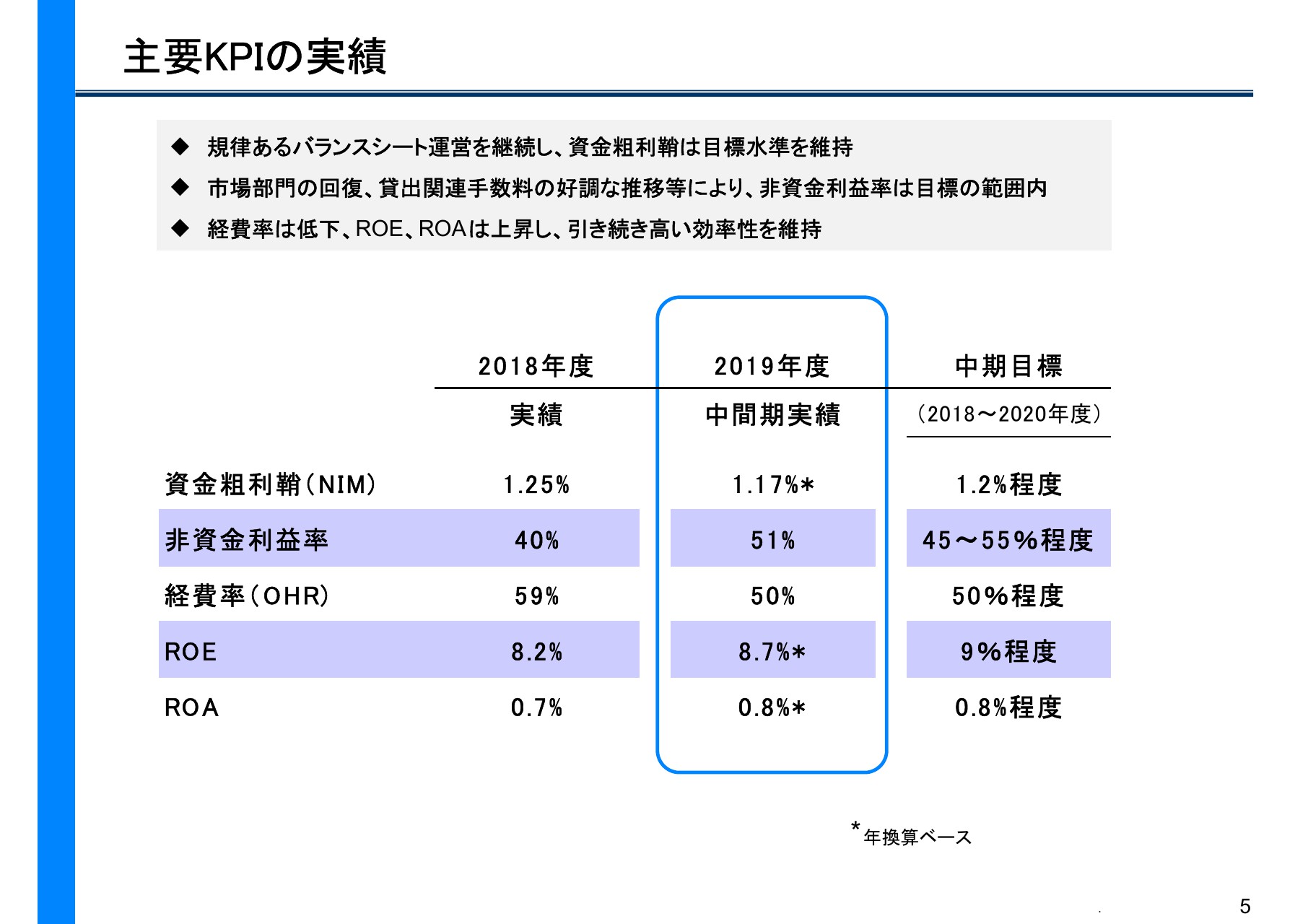

主要KPIの実績

こちらでは2019年度上期の主要KPIの計画対比の実績をお示ししています。2019年度上期は、資金粗利益が昨年度対比では縮小したものの、おおむね中期目標の水準となった他、非資金利益率も目標の水準を確保しています。

また全体として、粗利益が好調だった一方、コストコントロールも継続的に行っており、OHRは中期目標の50パーセント程度に改善しています。ROE、ROAについても目標の水準を達成することができました。

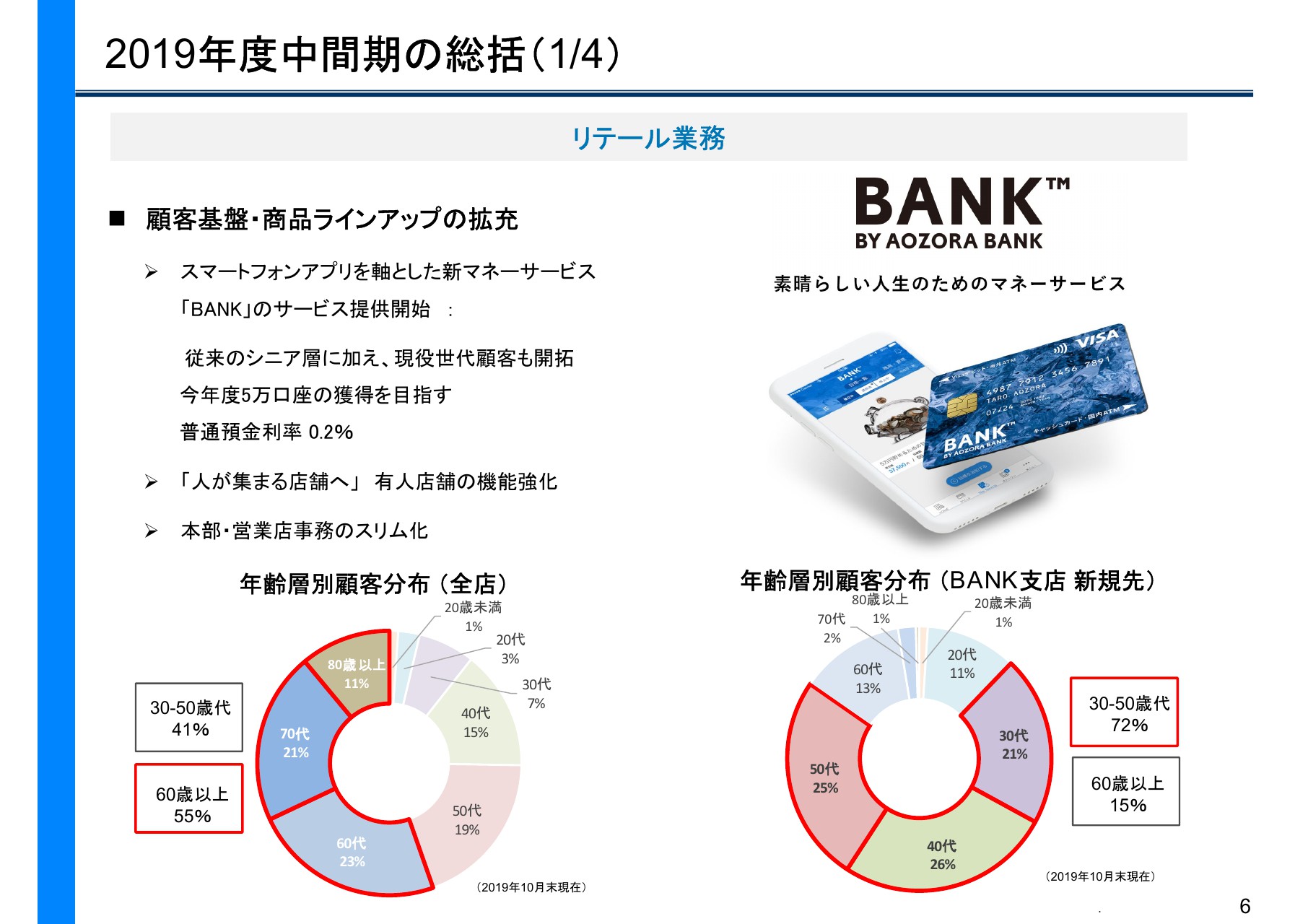

2019年度中間期の総括(1/4)

それでは6ページ以降、個別業務分野ごとに振り返ってみたいと思います。まずリテール業務です。従来のシニア層に加え、現役世代のお客さまを開拓すべく、2019年7月より、スマートフォンアプリを軸とした新マネーサービス「BANK」のご提供を開始しました。

アプリの使いやすさにもご好評をいただいており、右下のグラフのとおり、ターゲットとする30代から50代の新規のお客さまの口座開設を中心に、好調な滑り出しとなっています。

また、人が集まる店舗を目指し、有人店舗の機能強化にも着手しています。この上期は個人のお客さまの事業承継のご相談を契機としたM&Aの成約実績も出てまいりました。同時にリテール業務の合理化も進めており、お客さまのお申し込み手続きの利便性向上のためのシステム導入を開始したことに加え、後方事務の集約化を実施しました。

今年度も、さらなるお客さまの利便性向上に努めつつ、効率性の改善を図る所存です。

2019年度中間期の総括(2/4)

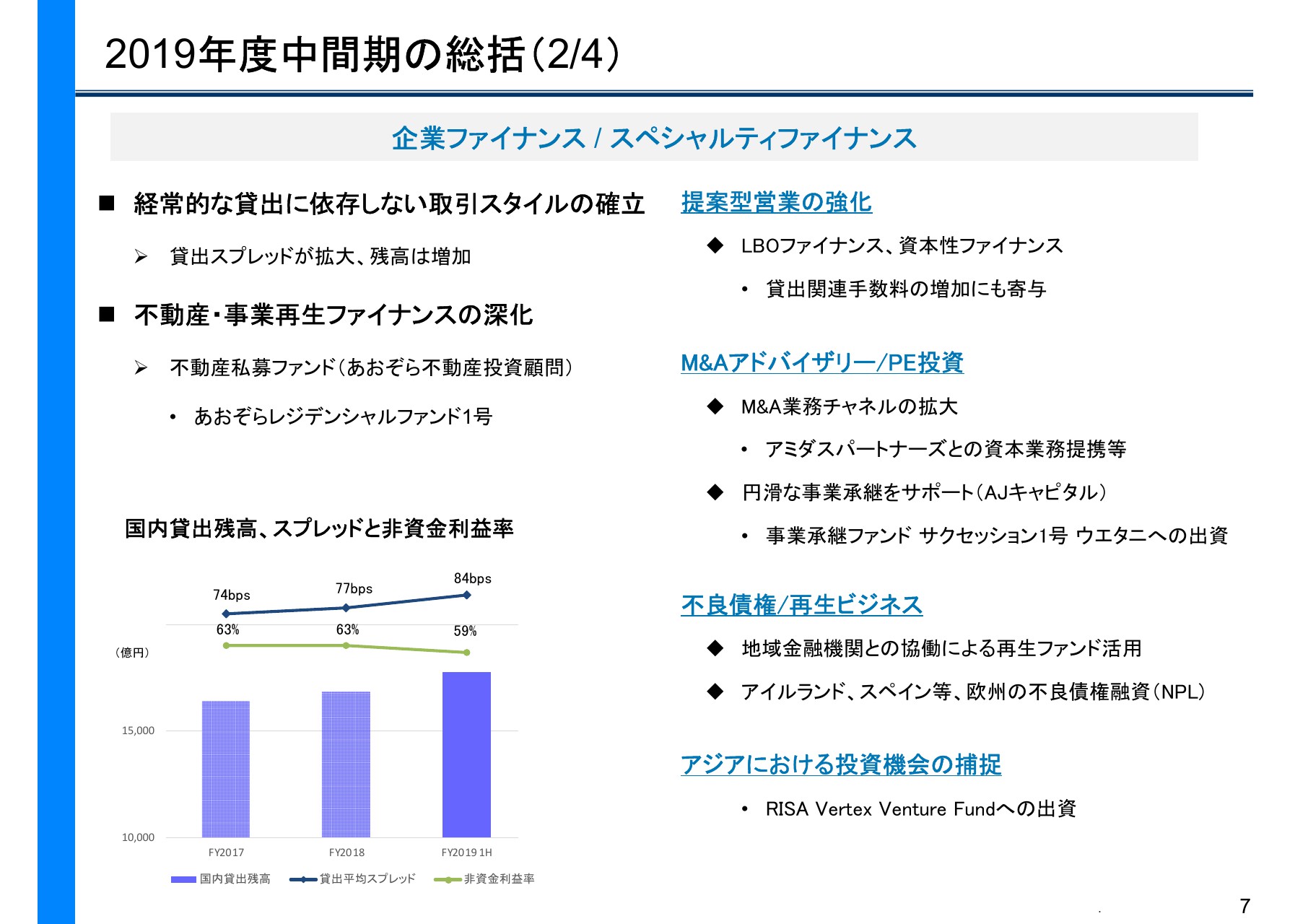

企業ファイナンス業務及びスペシャルティファイナンス業務におきましては、お客さまのニーズを先取りした提案型営業を強化し、バイアウトファイナンスや資本制ファイナンスなどにおける、当行主導の高付加価値案件の獲得に注力をいたしております。これらの取組みも寄与し、国内貸出のスプレッドを拡大、残高の増加、さらには貸出関連手数料の増加にもつながっております。

また、中長期的な成長を目指して取り組んでいる業務については、スライド右側に記載のとおりですが、「M&Aアドバイザリー/PE投資」業務におきましては、専業ブティックとの資本業務提携など、M&A業務チャネルの拡大に取り組む一方で、事業承継ファンドでは投資案件の実績も出ています。

2019年度中間期の総括(3/4)

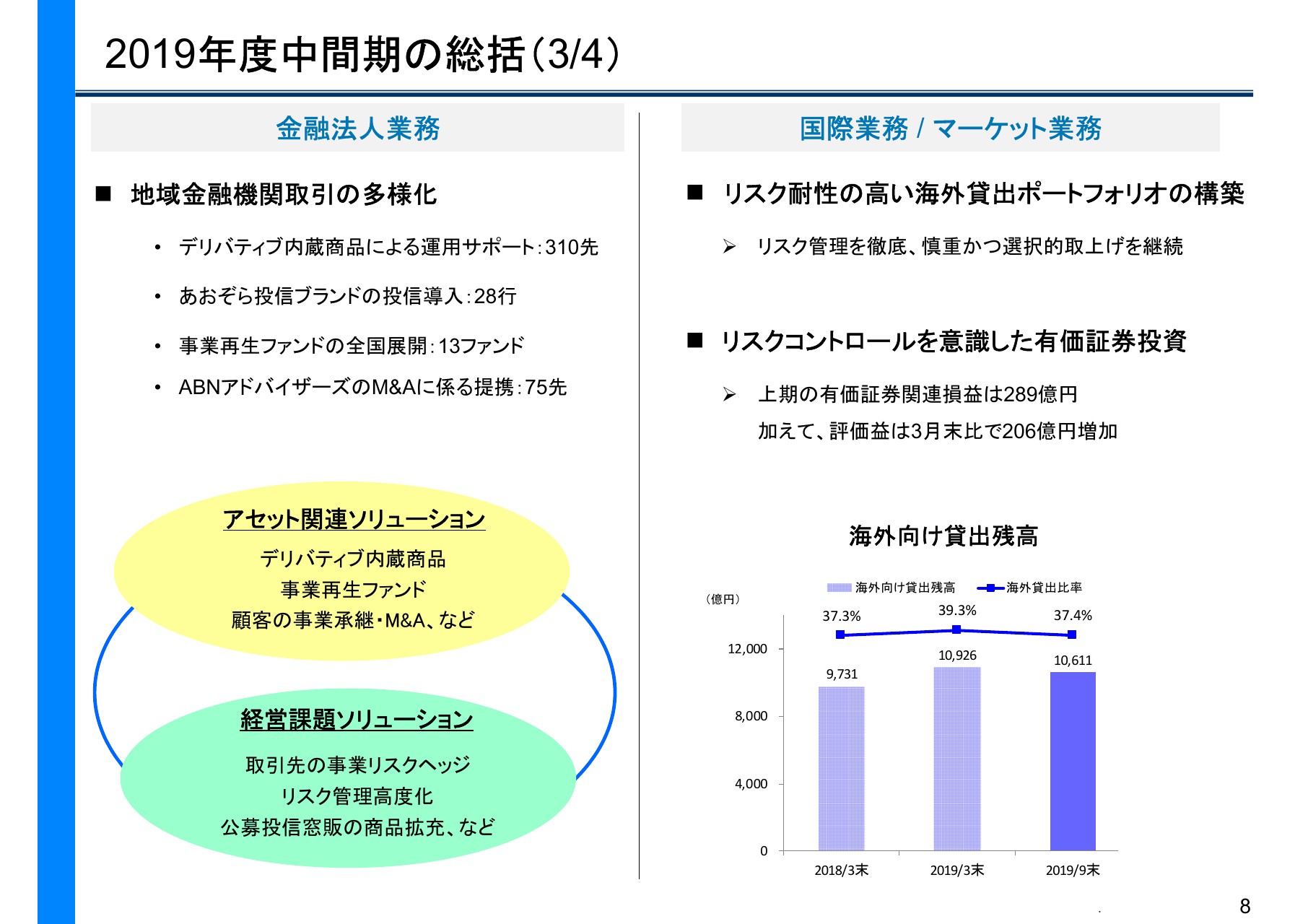

金融法人業務におきましては、デリバティブ内蔵商品の販売先数の裾野が拡大しているほか、地域金融機関の個人のお客さま向けの投資信託商品のご提供や、M&A、資産承継分野における提携が進捗するなど、金融機関ネットワーク強化による取引の多様化が進展しました。

国際業務におきましては、海外クレジットや北米不動産等の動向を注視し、選択的な取上げを継続しています。マーケット業務におきましては、昨年度後半は大きな市場変動の影響を受け、トレーディング収益の下振れや有価証券の評価損益の減少がありましたが、当期は市場環境変化を捉えた機動的な対応により、収益状況は回復しています。

2019年度中間期の総括(4/4)

現状、金融サービス業界では、デジタライゼーションの動きが加速化しております。GMOあおぞらネット銀行においては、APIを活用した法人向け決済サービスを重点戦略分野と位置付けております。

APIを積極的に解放し、スライドのとおり、さまざまなFintech企業さまとの連携も深め、決済取引件数の増加に努めているところでございます。加えてUI、UXの改善や、銀行代理業務の開始により、法人顧客基盤の拡充を図っていきたいと考えております。

当行としては、ビジネスモデル6つの柱の取り組みの強化に加え、中長期的な成長のための布石として、新規分野への先行投資により、成長に向けたモメンタムを高めていきたいと考えています。

引き続きご理解、ご支援を賜りますよう、よろしくお願い申し上げます。以上で、私からの説明を終わります。ありがとうございました。

Ⅱ.損益:概要

芥川知美氏:芥川でございます。よろしくお願いいたします。それでは、2019年度中間決算につきましてご説明します。

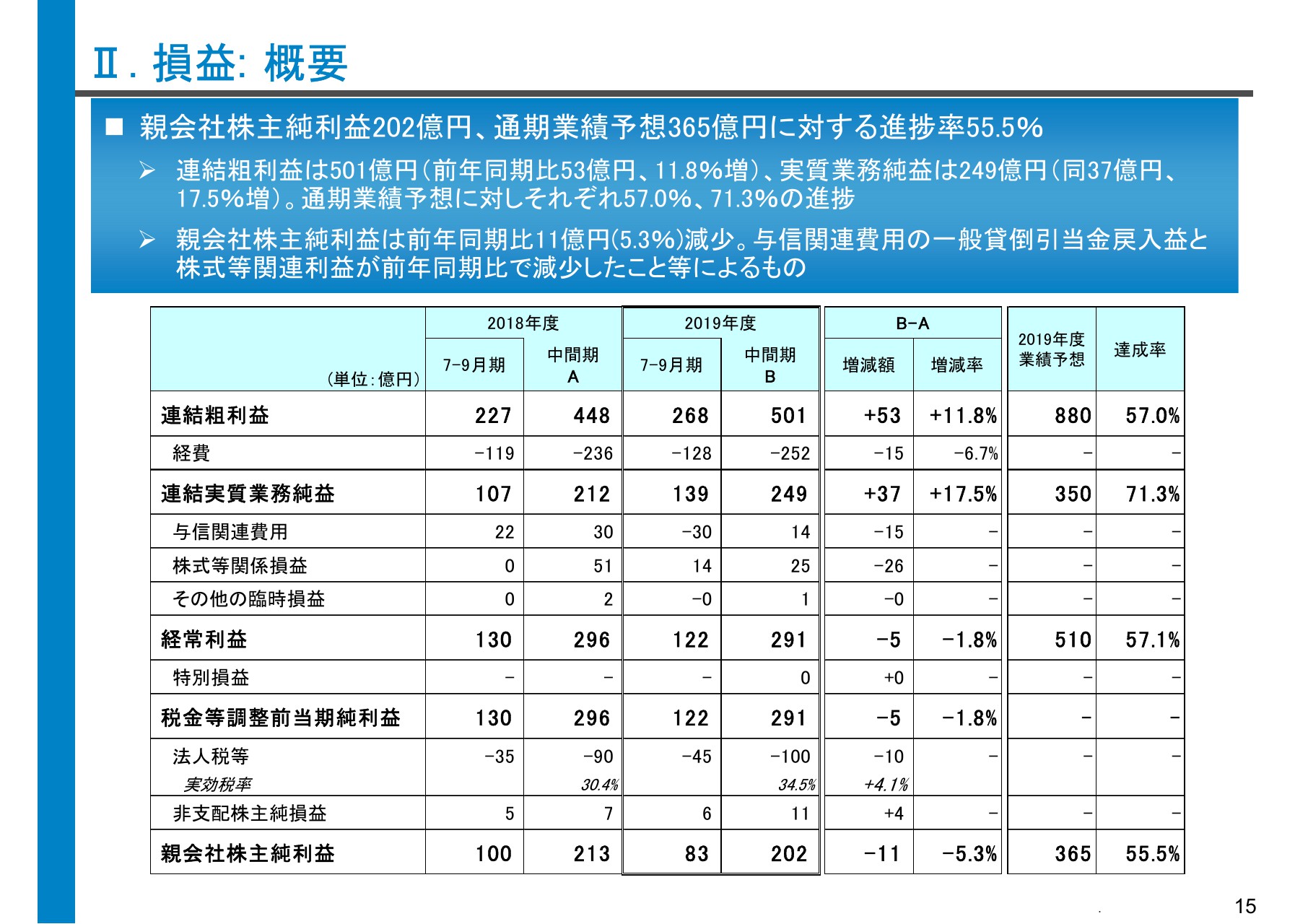

資料15ページ、損益の概況をご覧ください。当期のトップライン、粗利益は前年同期比53億円増加し501億円、経費は15億円増加し252億円、実質業務純益は37億円増加し、249億円となりました。与信関連費用は14億円の利益、株式等関係損益が25億円、法人税等は100億円の費用となり、ボトムラインの親会社株主純利益は11億円減少し202億円と、通期業績予想に対して55.5パーセントの進捗となりました。

Ⅱ.損益:連結粗利益 ー 資金利益 ー

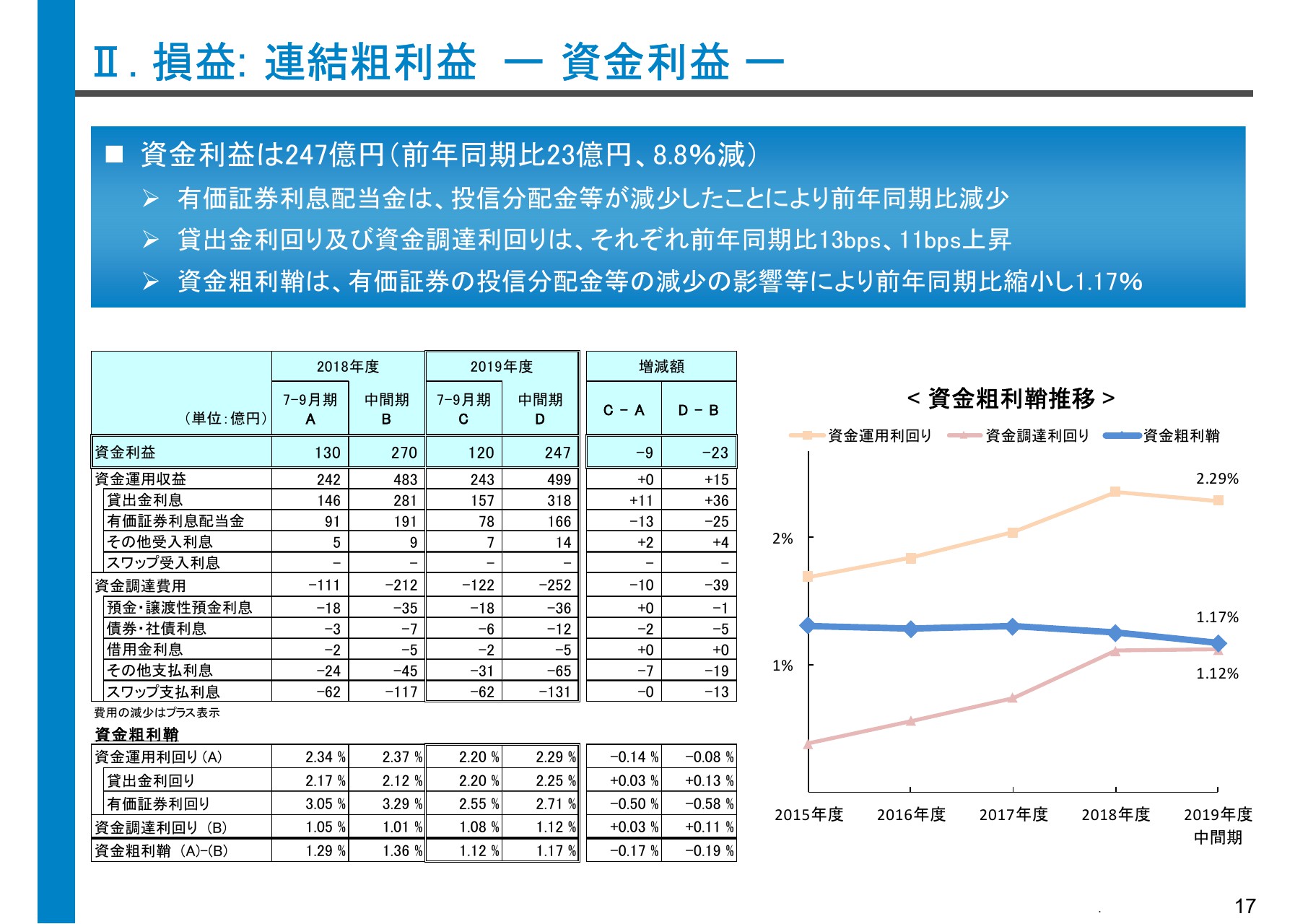

続きまして、17ページをご覧ください。資金利益は前年同期比で23億円減少し、247億円となりました。資金運用収益について、貸出金利息が36億円増加しておりますが、これは国内LBOファイナンスや、資本制ファイナンスの取り組みにより、国内貸出のスプレッドが拡大するとともに、貸出残高が増加したことによるものでございます。

有価証券利息配当金は、私募投信の解約益が30億円減少したことから、25億円の減少となっております。資金調達費用は、外貨調達コストの上昇により、39億円のコスト増加となりました。資金粗利鞘は右のグラフのとおり前年同期比で19ベースポイント縮小し、1.17パーセントとなりました。

資料に記載がありませんが、私募投信の解約益の影響を除くベースでは資金粗利鞘が前年同期比でわずかに減少いたしましたが、前年下期対比では改善に至っております。

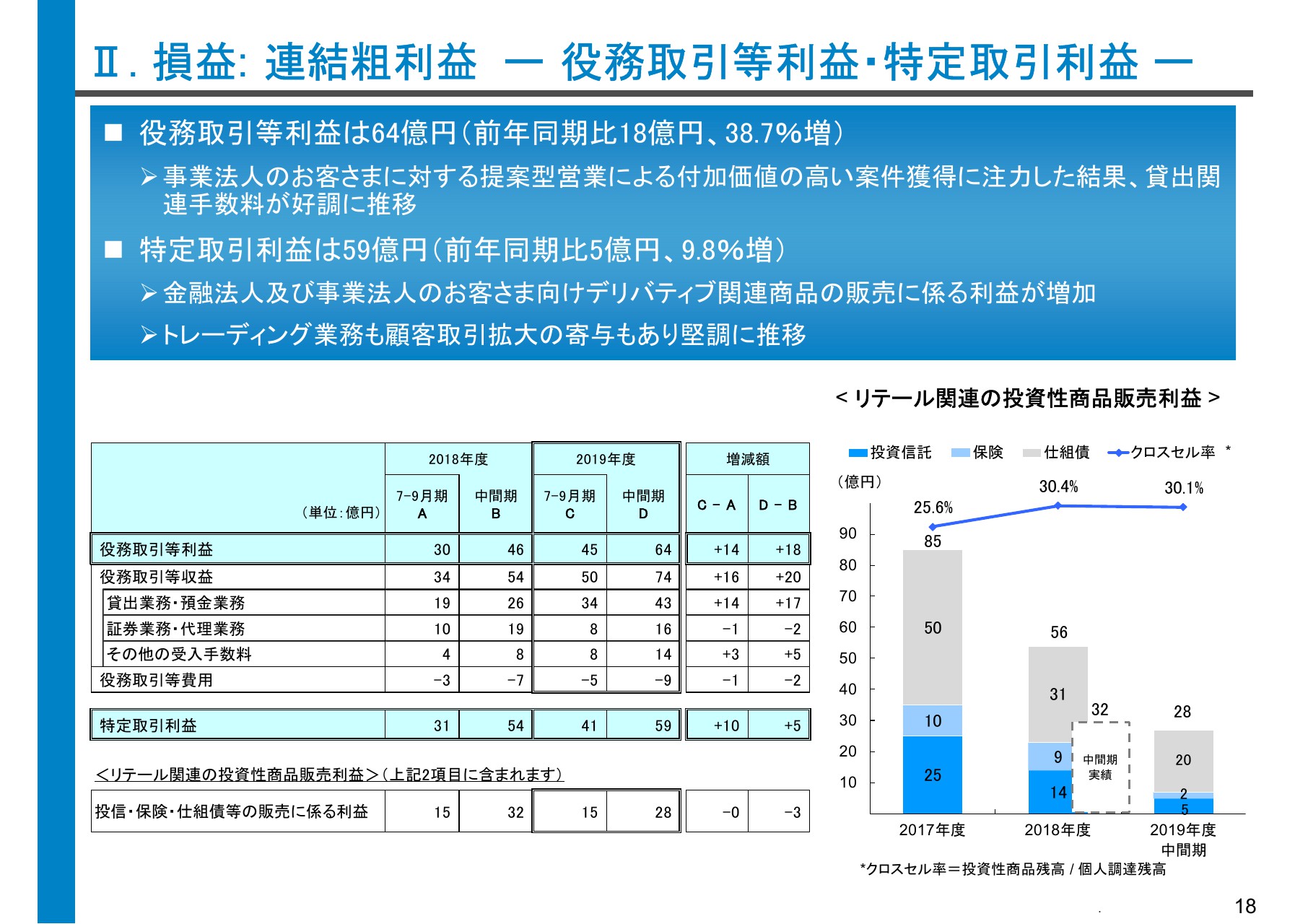

Ⅱ.損益:連結粗利益 ー 役務取引等利益・特定取引利益 ー

続きまして、18ページをご覧ください。非資金利益のうち役務取引等利益は、事業法人のお客さまに対する提案型営業による付加価値の高い案件の獲得に注力した結果、貸出関連手数料が好調に推移し、全体では前年同期比18億円増加し、64億円となりました。

右のグラフ、個人のお客さまへの投資性商品販売利益については、不透明な市場環境のもと、投信や保険の販売に係る利益は伸び悩んだものの、仕組債の販売に係る利益はオーダーメイド型の商品の組成等、お客さまの資金運用ニーズにきめ細かく対応した結果、堅調に推移いたしました。

足元、2018年度第4四半期を底に、この上期は、緩やかではありますが回復トレンドが見えてきております。

特定取引利益は、金融法人や事業法人のお客さま向けの金利や為替のデリバティブ関連商品の販売や、トレーディング業務が堅調に推移しましたことなどから、前年同期比で増加し、59億円となりました。

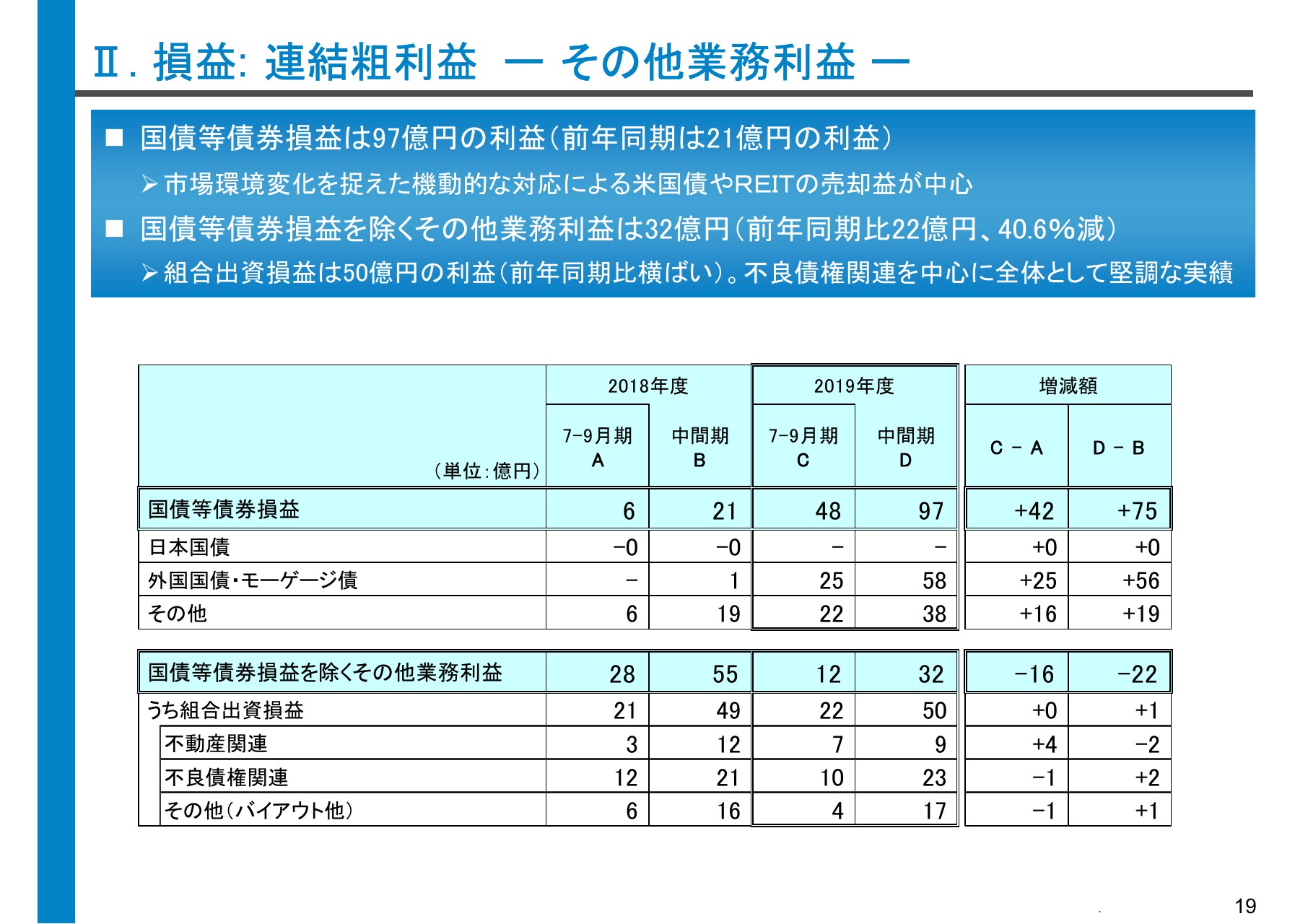

Ⅱ.損益:連結粗利益 ー その他業務利益 ー

続いて19ページです。国債等債券損益は、市場環境の変化を捉えた機動的な対応により、米国債やREITの売買益を中心に97億円の利益となりました。こうした実現益を計上しつつ、28ページに記載のとおり有価証券の評価損益は3月末比で200億円増加しています。

国債等債券損益を除くその他業務利益は前年同期比で22億円減少し、32億円の利益となりました。組合出資損益は50億円の利益で、不良債権関連を中心に、全体として堅調に推移しています。

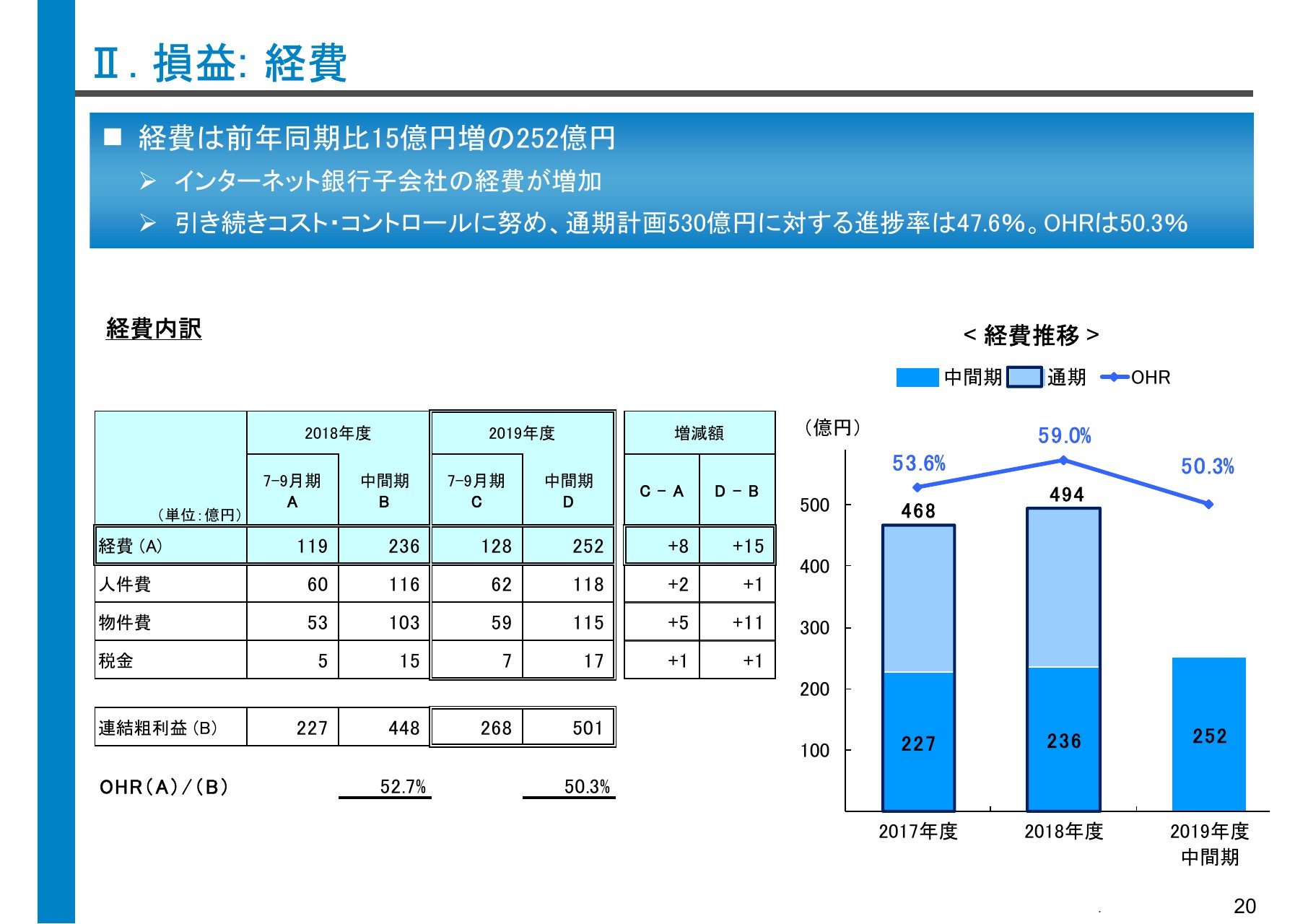

Ⅱ.損益:経費

次に経費です。252億円となり、前年同期比で15億円増加しました。このうち、GMOあおぞらネット銀行の経費増加分は9億円となっています。引き続きコストコントロールに努めており、通期予算に対する進捗率は47.6パーセントとなっています。OHRは50.3パーセントとなりました。

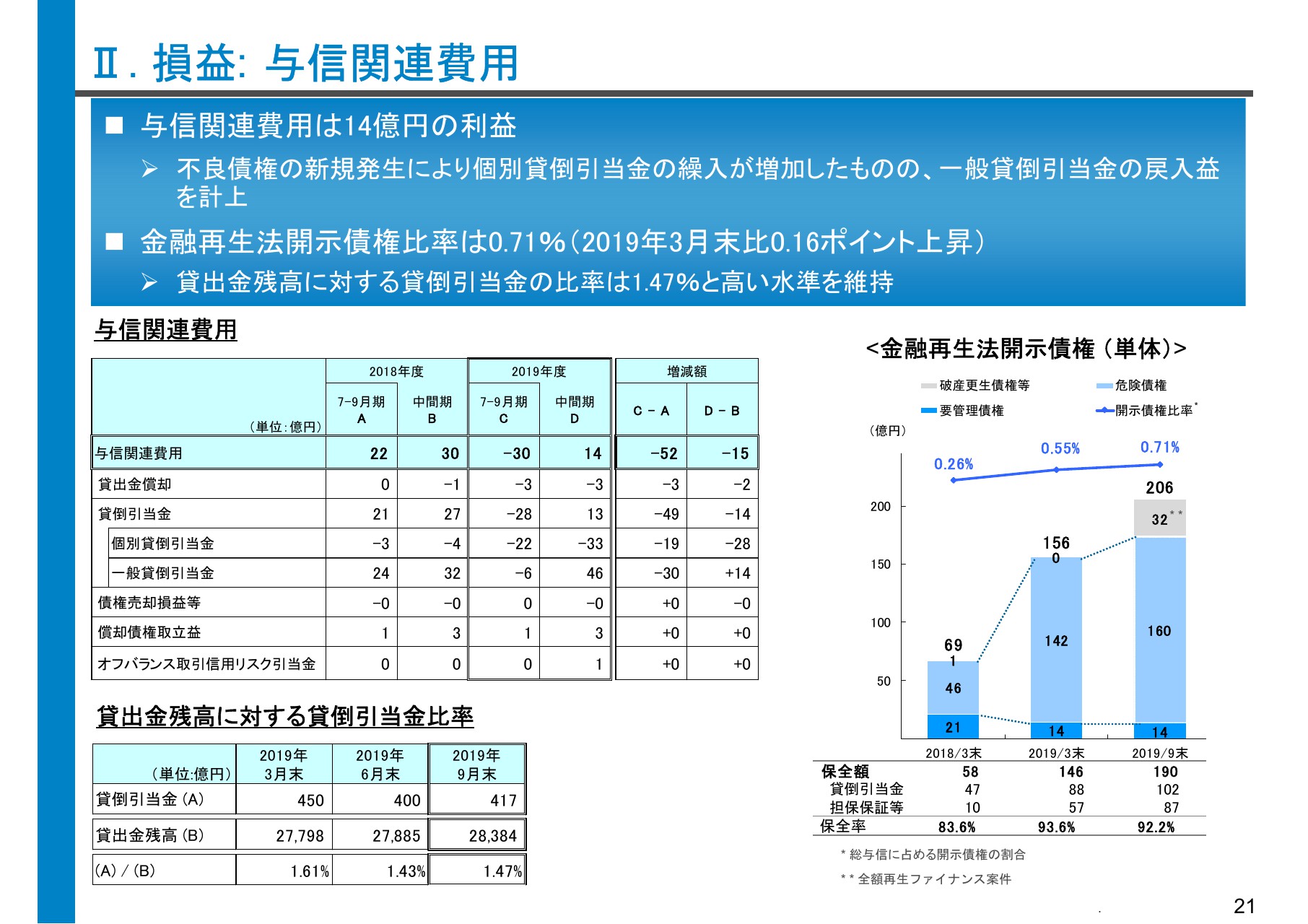

Ⅱ.損益:与信関連費用

続きまして、21ページをご覧ください。与信関連費用については、当期は国内の不良債権の新規発生により、個別貸倒引当金の繰入が増加したものの、保守的な引当を実施している正常下位大口先の格上げや残高減少等によりまして、一般貸倒引当金の戻入益を計上したことなどから、全体としては14億円の利益となりました。

従来より、保守的な引当方針を継続しており、当期末の貸出金全体に対する貸倒引当金の比率は1.47パーセントと、高い水準を維持しております。金融再生法開示債権につきましては、破綻先に対する32億円の再生ファイナンスの取り上げや国内案件の格下げ等によりまして、3月末比で50億円増加し、206億円、開示債権比率は0.16ポイント上昇し、0.71パーセントとなりました。

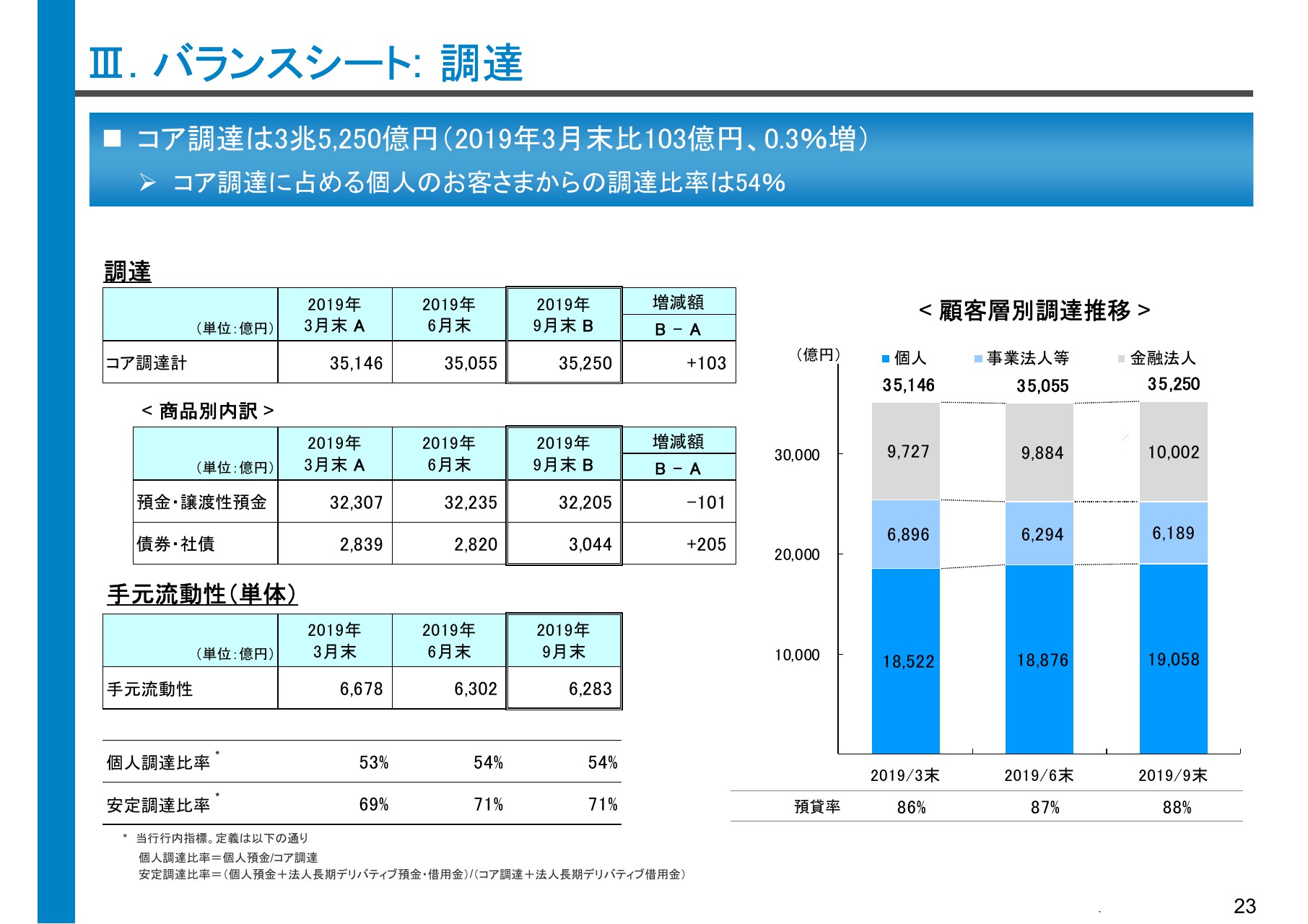

Ⅲ.バランスシート:調達

次に、バランスシートについてご説明します。預金、債権、社債の残高を合計したコア調達額は、3月末比で103億円増加し、3兆5,300億円となりました。

このうち、個人のお客さまからの調達については、社長の馬場からコメントがあったとおり「BANK支店」のリニューアルスタートの効果もありまして、この半年で約500億円増加し、個人のお客さまからの調達比率は、54パーセントとなりました。

外貨調達については、9月に3回目となる米ドル建て外債を発行しました。引き続き、外貨調達の多様化、長期化に取り組んでいきたいと考えています。

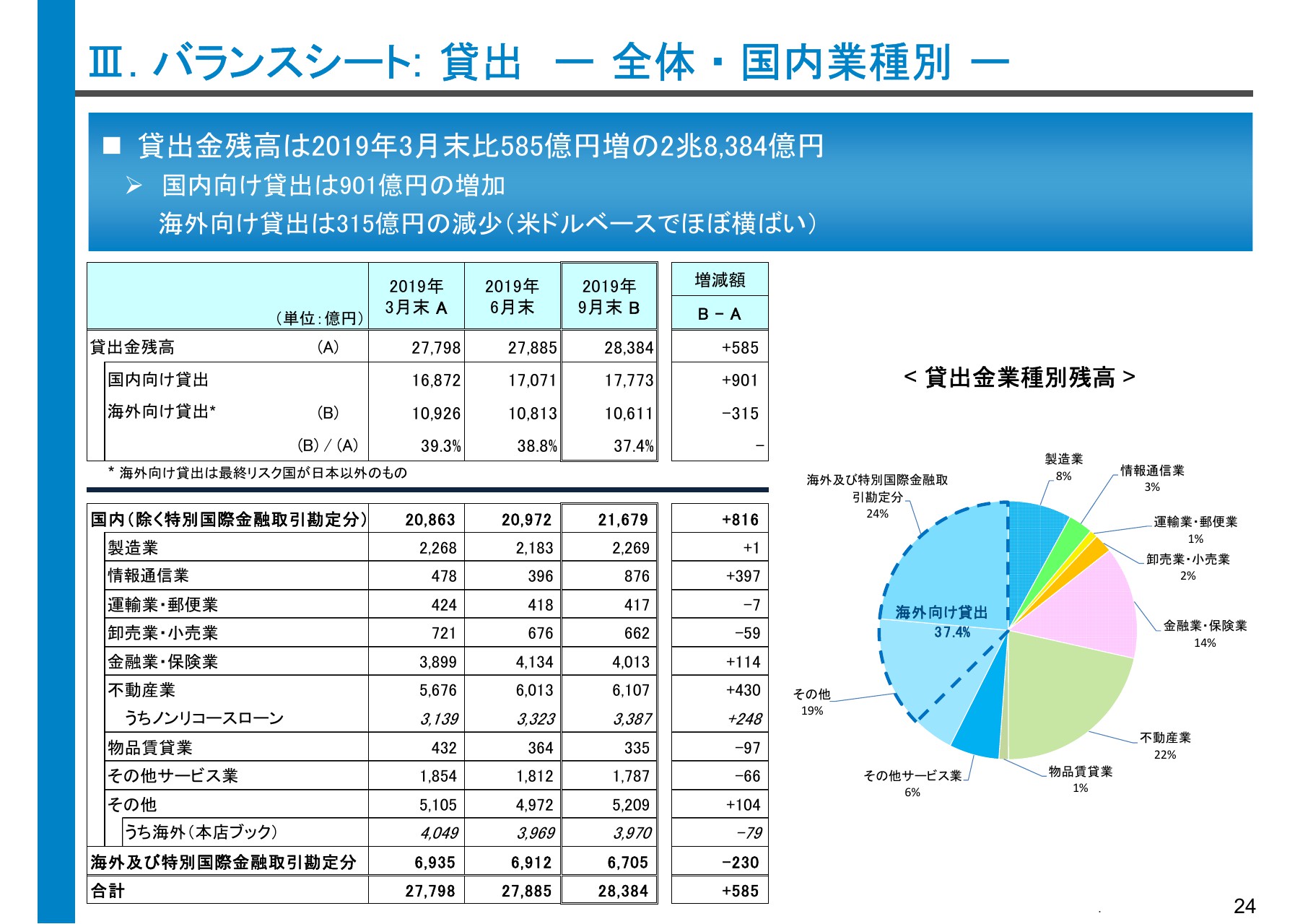

Ⅲ.バランスシート:貸出 ー 全体・国内業種別 ー

続きまして、24ページでございます。貸出金は3月末比で585億円増加し、約2兆8,400億円となりました。国内向け貸出につきましては、適切なリスク、リターンの確保を重視した運営を継続するなかで貸出スプレッドの拡大を図りつつ、貸出残高は3月末比で901億円の増加となりました。

また、海外向け貸出は、リスク管理の強化を図りつつ選択的な取上げを行い、円ベースでは円高の影響によりまして、3月末比315億円減少しました。米ドルベースではほぼ横ばいの状況です。貸出金全体に対する海外向け貸出の比率は37.4パーセントとなりました。

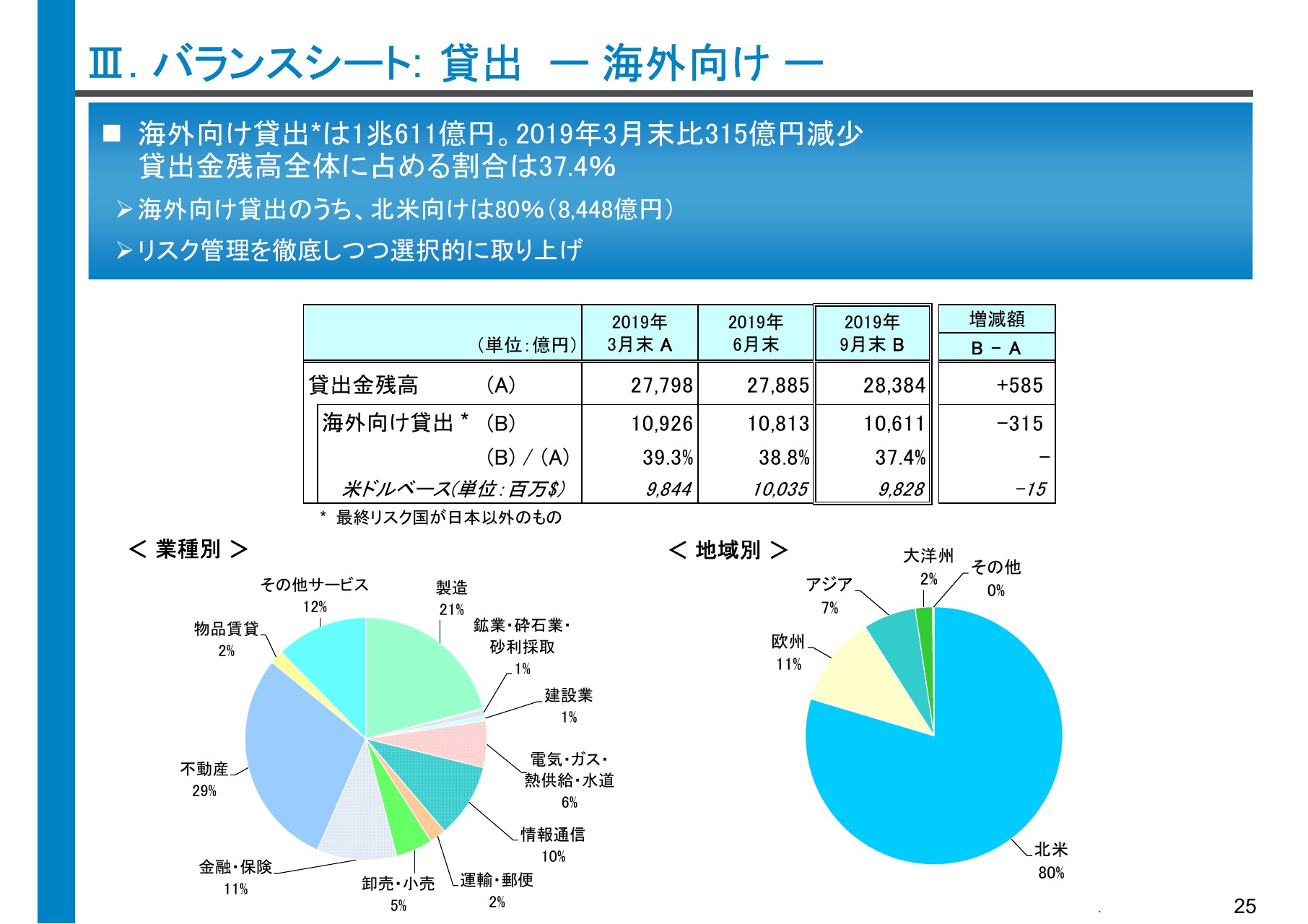

Ⅲ.バランスシート:貸出 ー 海外向け ー

続きまして25ページ、海外向け貸出についてでございます。当期末の残高は、約1兆600億円、地域別では北米向けが約8,400億円、割合は80パーセントで、大きな変動はございません。

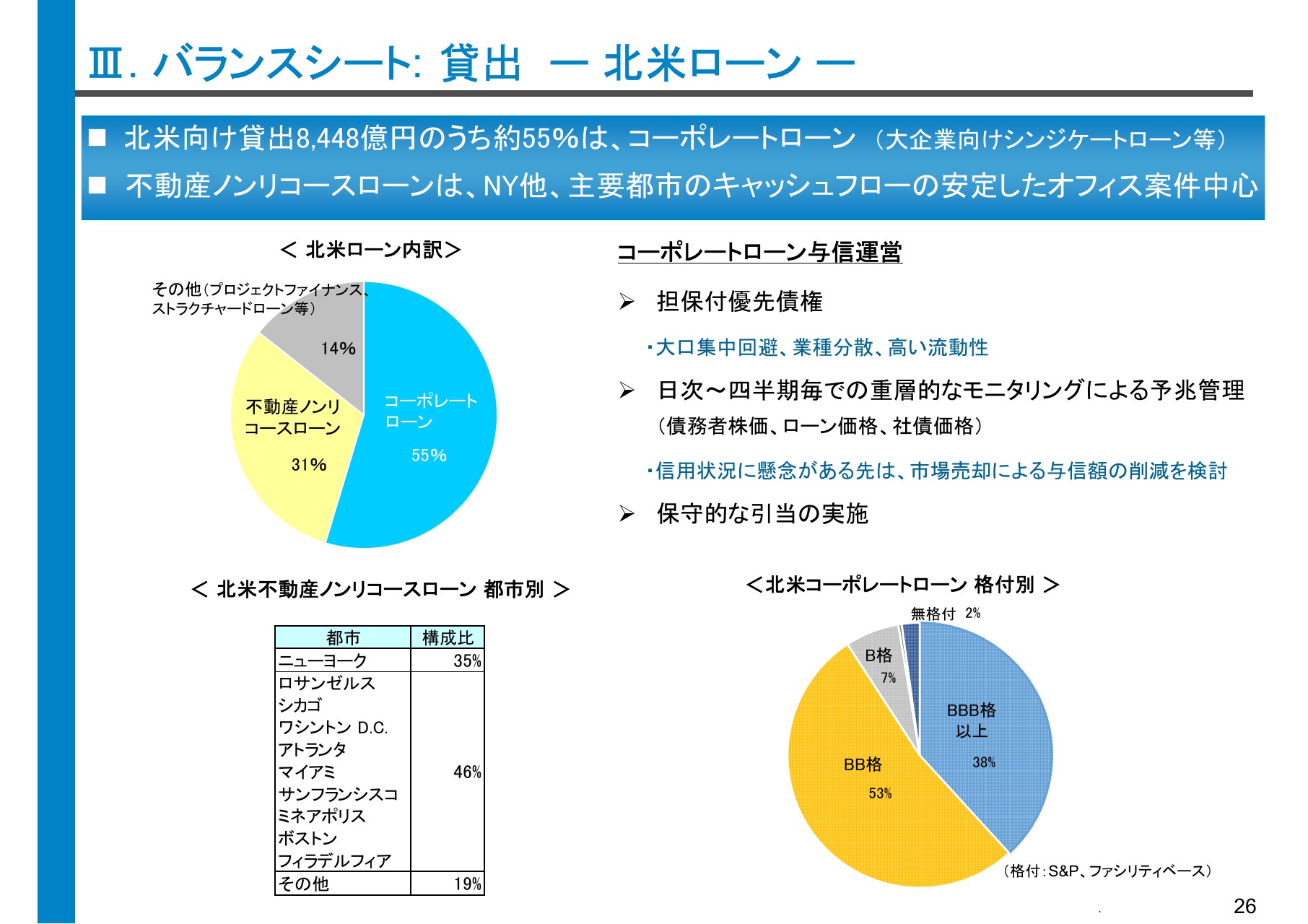

Ⅲ.バランスシート:貸出 ー 北米ローン ー

26ページをご覧ください。北米向け貸出の内訳でございます。北米向け貸出の55パーセントがコーポレートローン、31パーセントが不動産ノンリコースローン、残りがプロジェクトファイナンスやストラクチャードローン等になっています。

北米コーポレートローンについては、従来から業種の分散、市場流動性を念頭に選択的に案件の取上げを行っていますが、クレジットに懸念が見られる先については保守的な引当等によりプロアクティブなクレジットリスクのコントロールを行っています。

足元の景気サイクル、クレジットサイクルが成熟期にあり、先行き不透明感が強まる中で、良質でリスク耐性の高いポートフォリオの構築を図りつつ緩やかな残高の増加を目指しています。

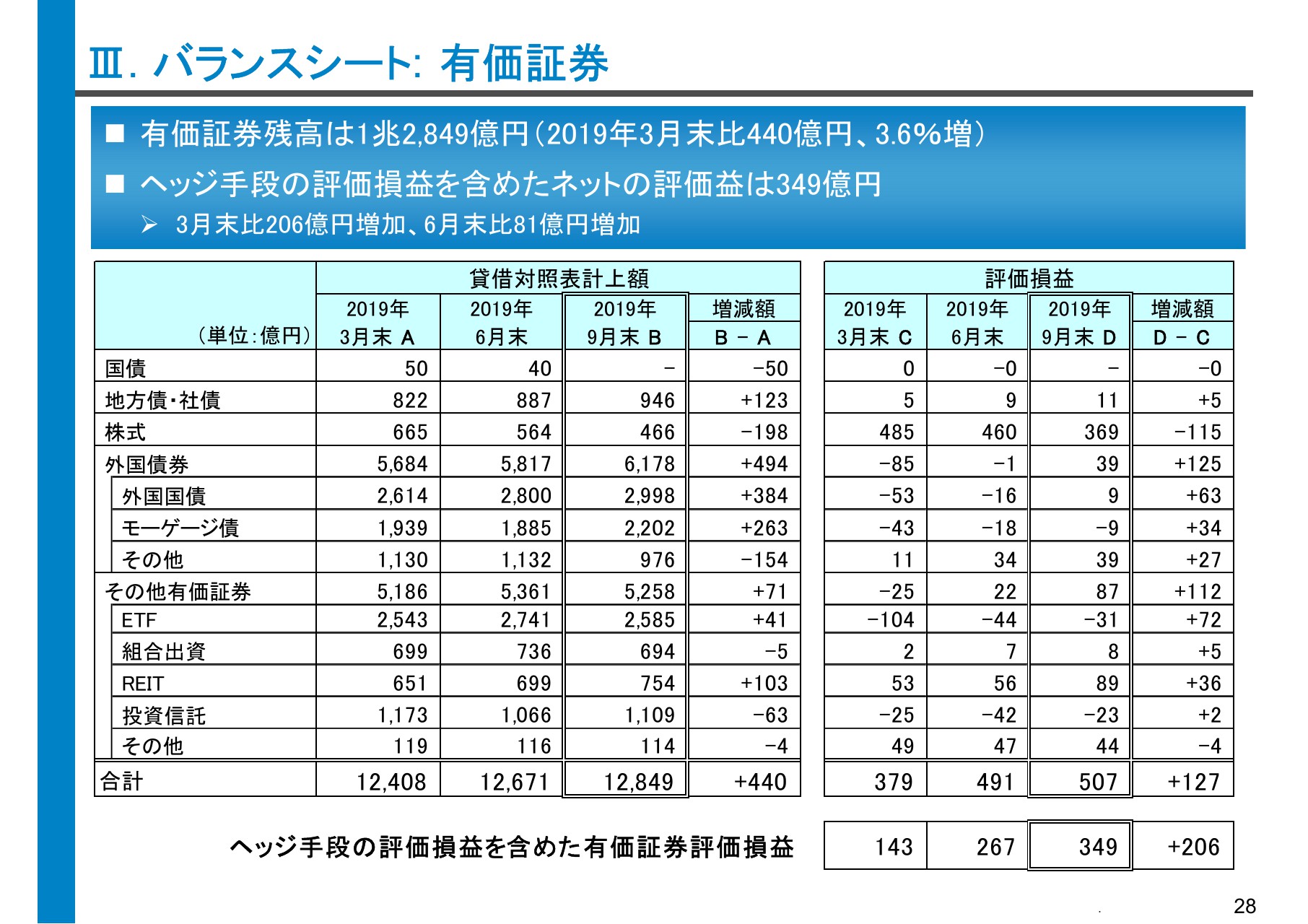

Ⅲ.バランスシート:有価証券

1ページ飛ばして28ページをご覧ください。こちらは有価証券です。有価証券は外国国債やモーゲージ債等の増加により、3月末比440億円増加して約1兆2,800億円となりました。

当期は、先ほど申し上げたとおり多額の売却益を計上していますが、そのようなオペレーションを実施するなかで当期末の評価損益は3月末比で127億円増加し、507億円となりました。なお、当社は株式の一部についてヘッジを行っていますが、ヘッジ手段の評価損益を含めたネットの評価損益は3月末比で206億円増加し、349億円の益となっております。

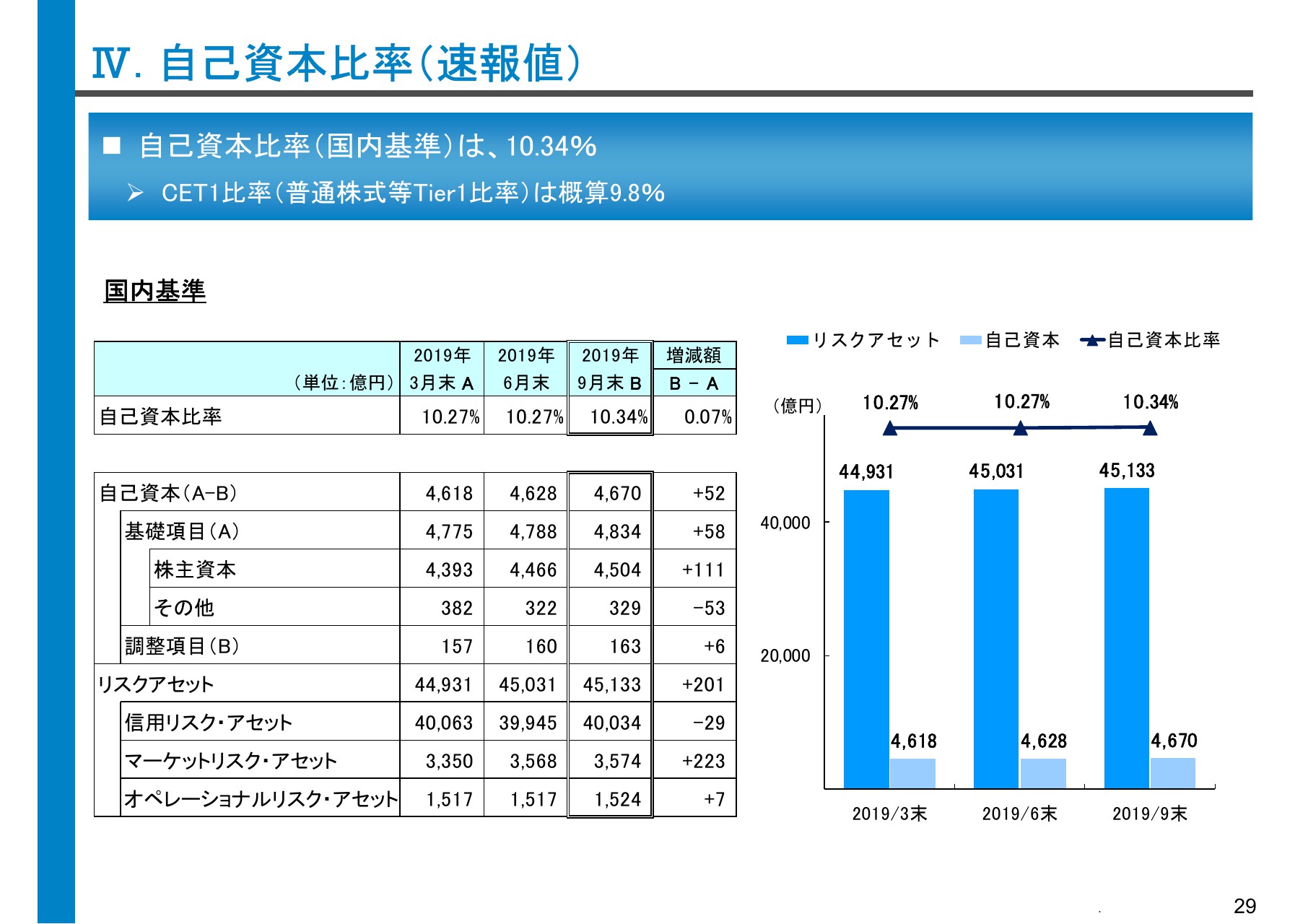

Ⅳ.自己資本比率(速報値)

続きまして、29ページです。自己資本比率については、当行は中期目標を10パーセント程度としていますが、当期末は速報値で10.34パーセントとなりました。当行は国内基準行ですが、ご参考として国際基準に基づく普通株式等Tier1比率を開示しており、こちらに記載のとおり、概算では9.8パーセントとなっております。

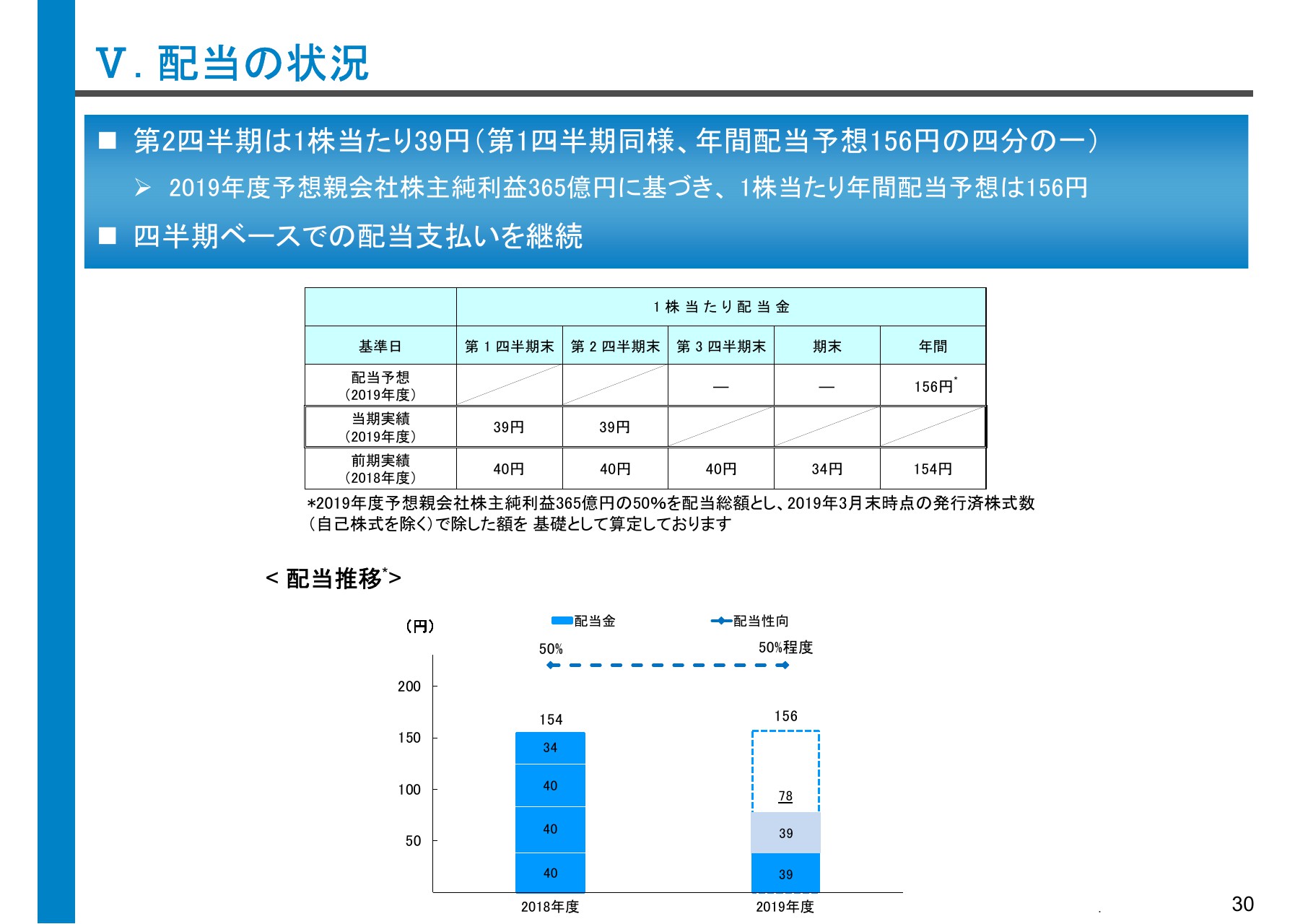

Ⅴ.配当の状況

30ページ、最後に配当金についてです。第2四半期の1株当たり配当金は年間配当予想156円の4分の1に当たる39円と決定しました。金融機関にとっては難しい業務環境が続いていますが、当行は引き続きリスク管理を徹底し、お客さまのニーズを踏まえた商品、サービスの提供を行うことにより、業績目標の達成を目指していきたいと存じます。以上で2019年度中間決算のご説明を終わります。