2019年7月18日に行われた、佐鳥電機株式会社2019年5月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:佐鳥電機株式会社 代表取締役社長/CEO 佐鳥浩之 氏

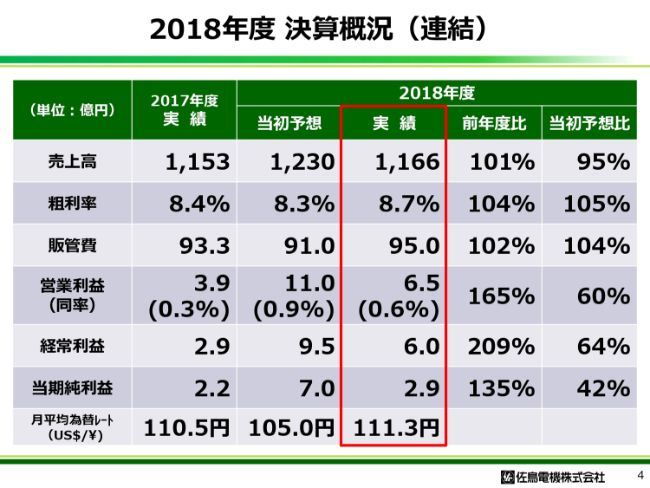

2018年度 決算概況(連結)

佐鳥浩之氏:みなさまこんにちは、佐鳥でございます。本日はご多用のなか、弊社の2018年度決算説明会にご出席を賜り誠にありがとうございます。

本日は、最初に当社グループの2018年度決算概況について説明させていただき、次に2018年度を最終年度といたしました中期経営計画の結果、ならびに2021年度を最終年度といたします新しい中期経営計画「中期経営計画2021」について説明させていただきます。そして最後に、2019年度業績予想についてご説明いたします。よろしくお願いいたします。

最初に2018年度決算概況です。世界経済は堅調な米国経済が牽引し、全体としては緩やかな回復が続きましたが、米中通商問題の影響から中国経済は景気の減速が鮮明となりました。日本経済は全体として底堅さを維持しているものの、海外経済の動向を受けて輸出や生産に減少傾向が見られました。

このような環境のなか、売上高は前年度比で101パーセントの1,166億円、粗利率は前年度比で0.3ポイント増加の8.7パーセントとなりました。営業利益は前年度比で165パーセントの6億5,000万円となりました。経常利益は営業利益の増加により前年度比で209パーセントの6億円、当期純利益は前年度比で135パーセントの2億9,000万円となりました。

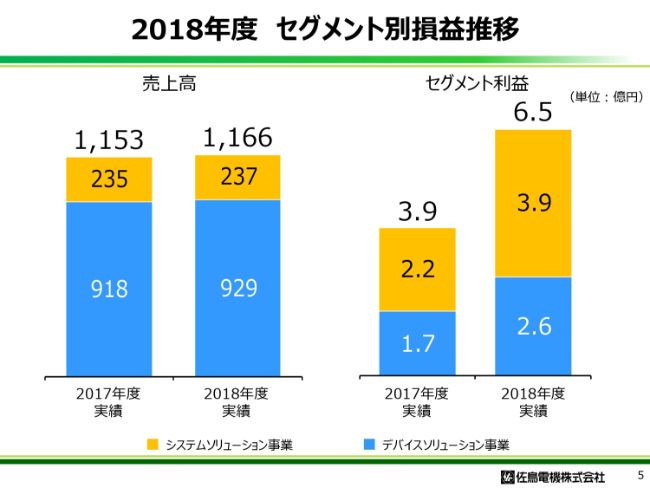

2018年度 セグメント別損益推移

こちらのスライドではセグメント別損益推移についてご説明いたします。当社グループでは、システムソリューション事業とデバイスソリューション事業の2つのセグメントを両輪として事業を進めています。

まずシステムソリューション事業でございますが、2018年度の売上高は前年度比で2億円増加の237億円、セグメント利益は前年度比で1億7,000万円増加の3億9,000万円となりました。次にデバイスソリューション事業ですが、売上高は前年度比で11億円増加の929億円、セグメント利益は前年度比で9,000万円増加の2億6,000万円となりました。

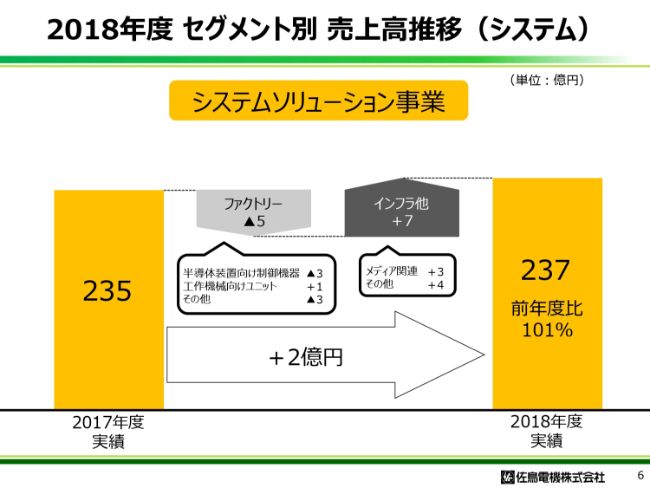

2018年度 セグメント別 売上高推移(システム)

各セグメントでの売上高増減要因についてご説明いたします。最初にシステムソリューション事業の売上高推移についてです。

システムソリューション事業の主領域である制御系組み込み部品の販売をメインとするファクトリー市場におきまして、2018年の秋より始まりました米中通商問題の影響もあり、下期以降は半導体製造装置関連を中心に投資にブレーキがかかり、売上は伸び悩みました。

一方で、社会公共インフラ市場においては、新聞社向け印刷システムの更新需要等があり、システムソリューション事業全体では2億円の増加となりました。

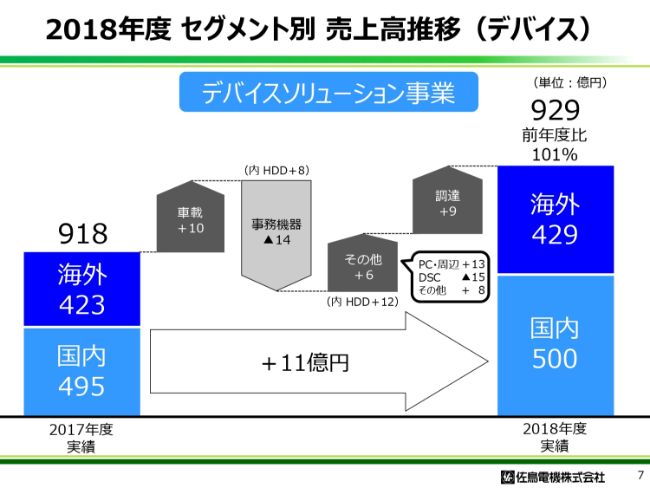

2018年度 セグメント別 売上高推移(デバイス)

続きまして、デバイスソリューション事業の売上高推移につきましてご説明いたします。事務機器用ユニット製品の採用機種減少などによる売上減少はありましたが、車載市場においては車載情報端末用半導体のシェア拡大で10億円ほど増加いたしました。

その他領域では、デジタルカメラの生産減による影響はあったものの、海外を中心としてPC・周辺機器向け電子部品の採用拡大があり、合計で6億円の増加となりました。2018年度より開始しました調達マネジメントビジネスについては当初のスケジュールから大幅に遅れ、9億円の実績にとどまりました。結果、デバイスソリューション事業全体では前年度比で11億円増加の929億円となりました。

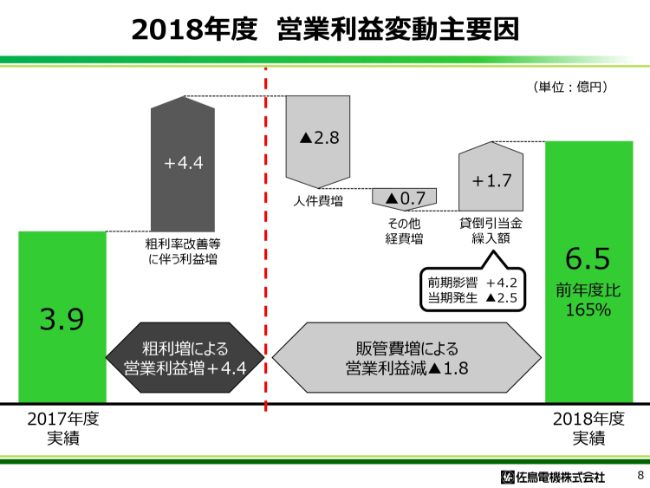

2018年度 営業利益変動主要因

次に、営業利益の変動要因についてご説明いたします。粗利益に関しましては、事業ポートフォリオの変化や粗利率改善等により4億4,000万円の増加となりました。

販管費に関しましては、人件費やその他経費が3億5,000万円増加しました。2017年度に計上した、海外子会社における個別貸倒引当金4億2,000万円の影響がなくなったものの、自社製品であるスイッチ製品の生産を委託している中国の取引先に取引継続懸念が発覚したことにより、同社への生産委託費の前払金等について個別貸倒引当金2億5,000万円を計上し、販管費トータルでは1億8,000万円の増加となりました。結果として2018年度の営業利益は前年度比で2億6,000万円増加の6億5,000万円となりました。

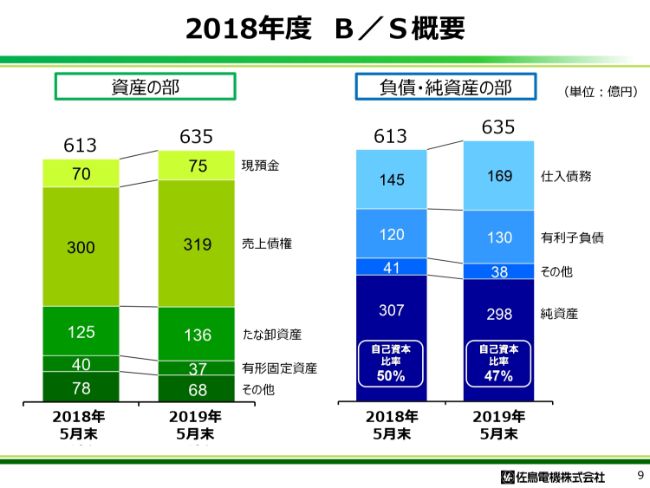

2018年度 B/S概要

ここで、バランスシートの概要につきましてご説明いたします。2019年5月末の資産合計は22億円増加の635億円となりました。主な要因は、デバイスソリューション事業の売上高増加による売上債権ならびに棚卸資産の増加であります。

また、負債合計は31億円増加の337億円となりました。主な要因は、売上高増加にともなう仕入債務ならびに有利子負債の増加であります。

純資産合計は9億円減少の298億円となり、自己資本比率は総資産の増加および純資産の減少により2017年度末と比較し約3ポイント減少の47パーセントとなりました。

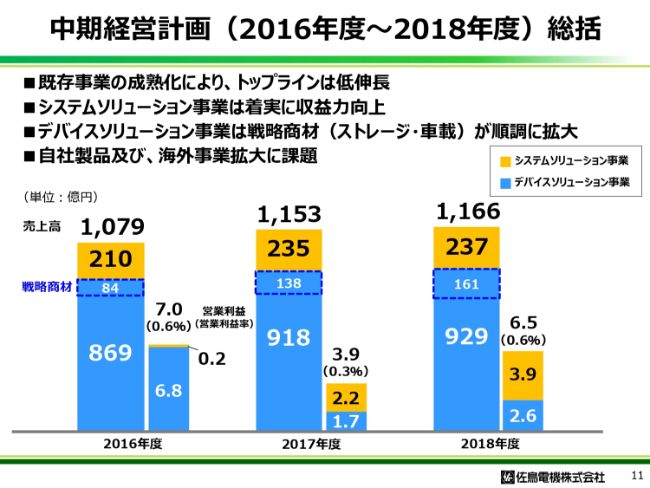

中期経営計画(2016年度~2018年度)総括

ここからは、2018年度を最終年度とした中期経営計画の総括と、今回新たに策定した2021年度を最終年度とする新中期経営計画についてご説明いたします。

まず、2018年度を最終年度とした中期経営計画の総括です。中期経営計画の最終年度であります2018年度は、売上高が1,250億円、営業利益率が1.5パーセントを当初の計画としていました。

システムソリューション事業の拡大による収益力の向上や、デバイスソリューション事業でのストレージをはじめとする戦略商材の堅調な拡大等で一定の成果は得られたものの、既存事業の成熟化、事業環境の変化、貸倒引当金の計上などにより計画は未達となりました。

また、収益力向上のための自社製品の拡大については、新製品の実績化の遅れもあり伸長させることができませんでした。海外売上高比率の拡大については、2016年度の占有率34パーセントから、2018年度は36パーセントへの微増にとどまり、いずれも課題を残す結果となりました。

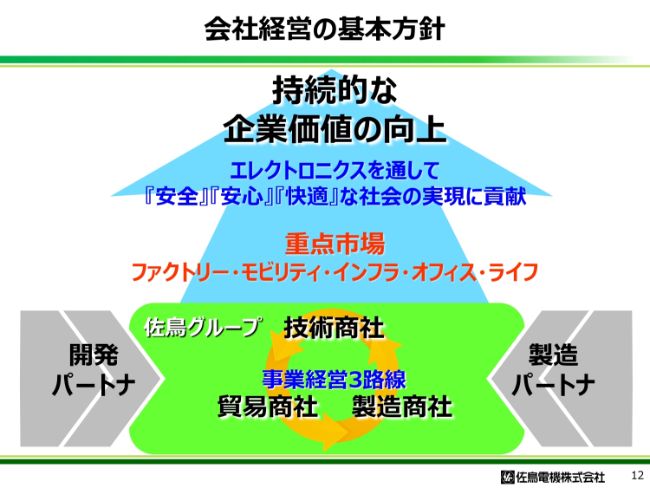

会社経営の基本方針

ここで、当社の経営基本方針についてご説明いたします。当社グループは創業以来、貿易商社・技術商社・製造商社の事業経営3路線を基本に、エレクトロニクスを通して安全・安心・快適な社会の実現を目指しています。

今後も広がり続けるエレクトロニクス産業において、事業の持続的成長と経営効率の改善を図ることで、ステークホルダーへの還元ならびに社会貢献を果たすべく、よりいっそうの企業価値向上に努めてまいります。そして、開発パートナーおよび製造パートナーとの強固なアライアンスを推進していくことで、事業経営3路線をさらに大きく強くしてまいります。

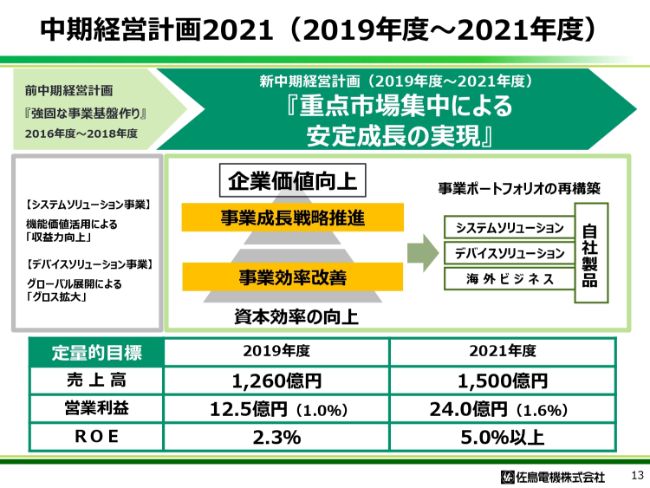

中期経営計画2021(2019年度~2021年度)

この経営基本方針に基づき、以上の中期経営計画の結果を踏まえ新しく「中期経営計画2021」を策定いたしました。2019年度からの3年間を「重点市場集中による安定成長の実現」の期間と位置づけ、採算性・成長性を基軸とした事業の選択と集中、商材の拡充、調達マネジメントビジネスの立ち上げ等により、事業ポートフォリオの再構築を推進いたします。

具体的には、システムソリューション・デバイスソリューション・海外ビジネスの各事業の成長戦略を着実に推進していくことで計画を達成し、企業価値を向上させることを目指してまいります。

「新中期経営計画2021」では、営業利益額と自己資本当期純利益率(ROE)を当社グループにおける重要な経営指標と位置づけ、事業成長戦略ならびに事業効率改善を推し進め、最終年度となる2021年度では営業利益24億円、ROE5パーセント以上を目指してまいります。

中期経営計画

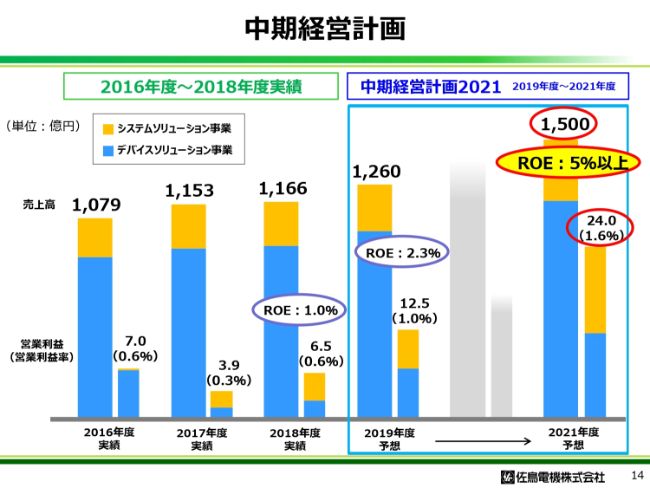

こちらのスライドは、2016年度から2018年度の売上高・営業利益の実績および「中期経営計画2021」の計画をグラフで表したものでございます。

当社グループではシステムソリューションとデバイスソリューションの2つの事業を両輪としていますが、収益力の高いシステムソリューション事業を着実に成長させることで収益力を向上させ、デバイスソリューション事業ではグロスの確保と事業効率を改善させていくことで収益性を確保して「中期経営計画2021」を達成させてまいります。

事業戦略

「中期経営計画2021」における具体的な事業戦略について説明させていただきます。最初にシステムソリューション事業の事業戦略については、成長分野と捉えているファクトリー、モビリティ、メディカル/ヘルスケア市場へリソースを集中し、当社のこれまでの経験や保有技術を活かしてビジネスの拡大を図ります。

事業拡大にあたっては商社機能をフル活用するだけではなく、センサー、無線、絶縁監視等、当社の技術を核とする自社製品を活用したソリューションを提供してまいります。

2019年度のシステムソリューション事業は売上高占有率が20パーセント、セグメント利益占有率が40パーセントとなることを見込んでいますが、事業戦略を着実に推し進めていくことで、2021年度には売上高占有率は20パーセントと変化はありませんが、セグメント利益占有率は50パーセントを計画しています。

システムソリューション事業の拡大によって全社での収益力向上を実現し、2021年度にはグループ連結営業利益額24億円を達成させてまいります。

また、デバイスソリューション事業ではコア事業を維持・拡大させていくとともに、海外商材を中心に引き続き新しい商材の拡充に努めてまいります。

一方、海外ビジネスでは再成長を目指して、デザインハウスを例としたビジネスパートナーとのアライアンス強化によりソリューション提案型営業に転換していくことで収益力の改善を図ってまいります。

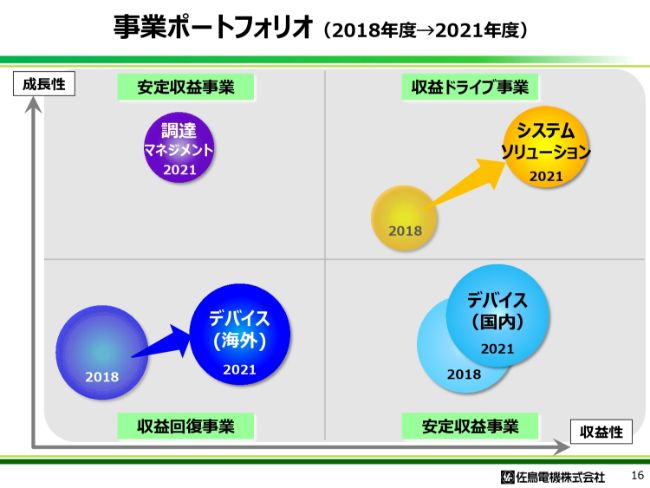

事業ポートフォリオ(2018年度→2021年度)

そして、こちらが「中期経営計画2021」で当社が目指す事業ポートフォリオでございます。現在のポートフォリオを収益ドライブ事業・安定収益事業・収益回復事業の3つのカテゴリーに分け、収益ドライブ事業であるシステムソリューション事業にさらなるリソースを投入して全社の収益性を牽引してまいります。

安定収益事業として国内デバイス・調達マネジメントビジネスを位置づけ、売上高増加とともに事業効率向上を図り、安定的な収益を確保してまいります。海外デバイスについてはソリューション提案型営業に転換していくとともに、現地の特性に合わせたビジネスを展開していくことで収益改善を図ってまいります。

システムソリューション事業

こちらのスライドではシステムソリューション事業の具体的な数値計画を示しています。注力3市場にリソースを集中し、ファクトリー市場では半導体・工作・加工機械を中心に工場設備の予兆監視や見える化等のFAソリューションを拡大してまいります。

モビリティ市場では、鉄道のスマートメンテナンスや特殊車両の稼働監視などのニーズに対して自社製品と当社保有技術を活用したソリューションビジネスを展開してまいります。メディカル/ヘルスケア市場では、医療データの無線化等のニーズを的確に捉えてビジネス拡大を図ってまいります。

注力3市場に対して、先ほども申し上げましたセンサー・無線・絶縁監視等の当社保有技術を核する自社製品活用のソリューションを展開し、収益性の確保を果たしてまいります。

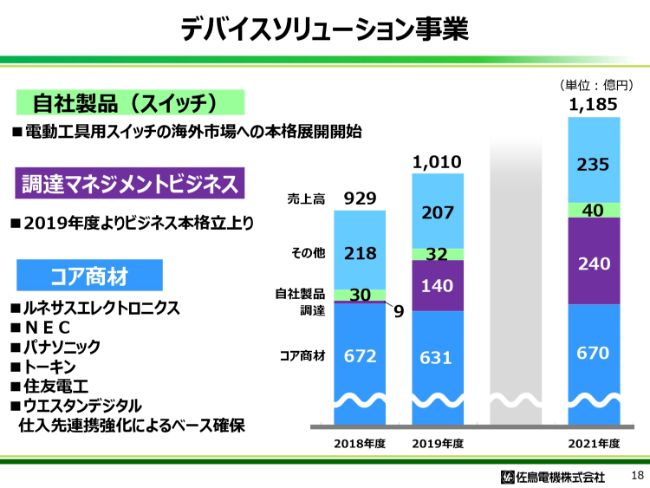

デバイスソリューション事業

こちらのスライドではデバイスソリューション事業の売上高推移を説明いたします。ルネサスエレクトロニクス・パナソニック・ウエスタンデジタル等のコア商材については、それぞれのメーカー事業戦略に合わせた活動を展開してグロスの維持・拡大を進めてまいります。

2018年度より開始いたしました調達マネジメントビジネスは、予定より遅れ、2019年度より本格的に立ち上がります。自社製品であります電動工具向けのスイッチ事業においては生産体制を早期に再構築し、事業を推し進めてまいります。また、中国を主な市場としてリスクを考慮しながら新たにローカルビジネスを展開いたします。

株主価値の向上

次に、株主価値の向上についてご説明いたします。当社グループはROEを持続的な株主価値向上に関わる重要な指標と位置づけています。ROEについては2021年度に5パーセント以上とすることを目標とし、さらに8パーセント以上を目指してまいります。

当社グループといたしましては収益性向上を図ることで中期経営計画を達成することを最優先課題としておりますが、債権流動化・拡大等による資産効率の向上と合わせて株主還元を推進するなかで、財務基盤の安定性と効率性とのバランスを図りながら株主価値向上を目指してまいります。

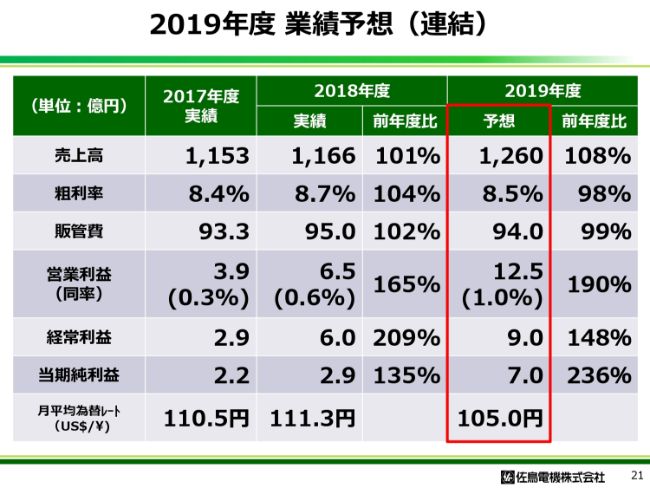

2019年度 業績予想(連結)

2019年度の通期業績予想についてご説明いたしますと、売上高は2018年度比で108パーセントの1,260億円、粗利率は2018年度より0.2ポイント減少の8.5パーセントを予想しています。

営業利益は粗利益の増加により2018年度比で190パーセントの12億5,000万円、経常利益は2018年度比で148パーセントの9億円、当期純利益は2018年度比で236パーセントの7億円を予想しています。なお、年間の想定為替レートは105円としています。

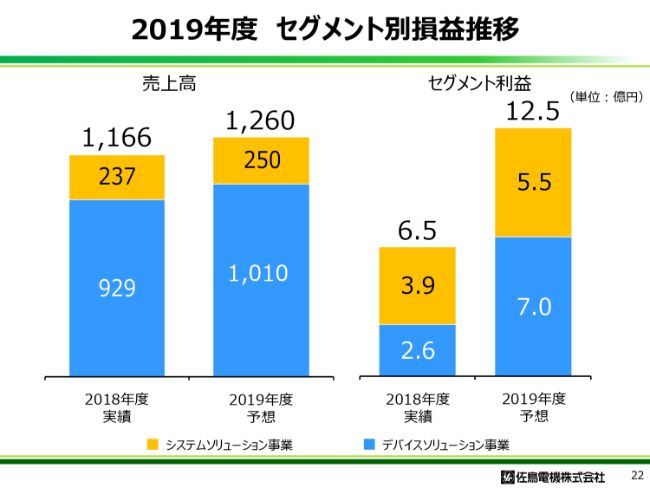

2019年度 セグメント別損益推移

こちらのスライドではセグメント別売上高と損益の推移についてご説明いたします。まず最初にシステムソリューション事業では、2019年度の売上高は13億円増加の250億円、セグメント利益は1億6,000万円増加の5億5,000万円を予想しています。

次にデバイスソリューション事業ですが、売上高は81億円増加の1,010億円、セグメント利益は2018年度に計上した個別貸倒引当金の影響がなくなることもあり、4億4,000万円増加の7億円を見込んでいます。

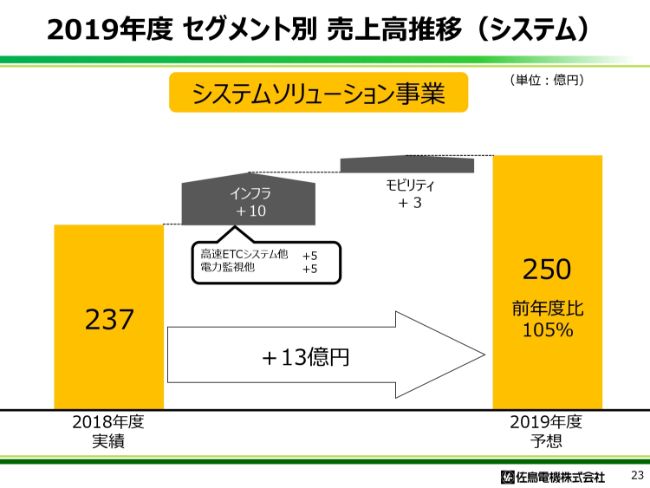

2019年度 セグメント別 売上高推移(システム)

2019年度通期におけるシステムソリューション事業の売上高推移をご説明いたします。ファクトリー市場では2018年後半からの米中通商問題の影響もあり、半導体製造装置や工作機械向け制御機器の需要にブレーキがかかっているものの、2018年度並みを想定をしています。

社会公共インフラ市場では、いくつかの大型商談を獲得し、2019年度はその売上を予定しています。高速道路・ETC関連システムや駅舎向けインフォメーションシステム等で5億円、電力監視における組み込みビジネス拡大等で5億円と、合計で10億円程度の増加を見込んでいます。

そしてモビリティ市場でも、運送業向け運行記録ユニット等で3億円の増加を見込み、システムソリューション事業全体では2019年度通期として13億円の増加を見込んでいます。

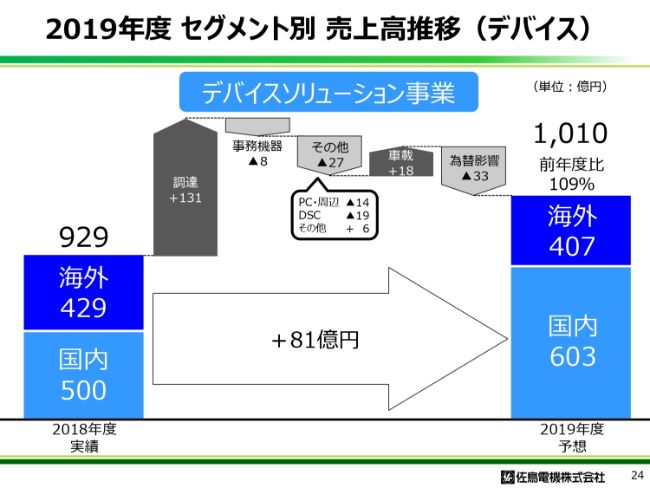

2019年度 セグメント別 売上高推移(デバイス)

続きましてデバイスソリューション事業の売上高推移についてご説明いたします。調達マネジメント事業の本格的立ち上がりにより131億円の増加を見込み、車載市場においてはフラッシュメモリ用途の順調な拡大による18億円の増加を見込んでいます。

一方、事務機器・PC周辺機器・デジタルカメラについては、生産数量および搭載機種の減少などにより、合計で35億円の減少を見込んでいます。結果、為替のマイナス影響等も含めてデバイスソリューション事業全体では81億円の増加を見込んでいます。

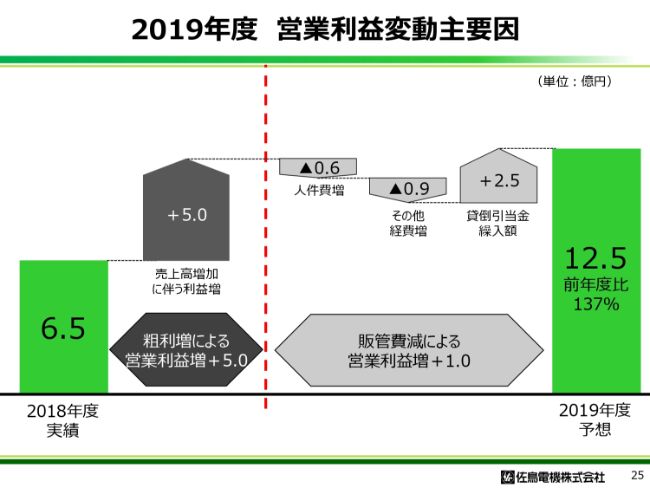

2019年度 営業利益変動主要因

続きまして、2019年度の営業利益の変動要因についてご説明いたします。粗利益に関しましては売上高増加により5億円の増加を見込んでいます。

販管費に関しましては人件費およびその他経費が合計で1億5,000万円の増加となるものの、2018年度に計上しました個別貸倒引当金2億5,000万円の影響がなくなることもあり、販管費全体としては1億円の減少を見込んでいます。

結果、2019年度通期の営業利益は、2018年度から6億円増加の12億5,000万円を見込んでいます。

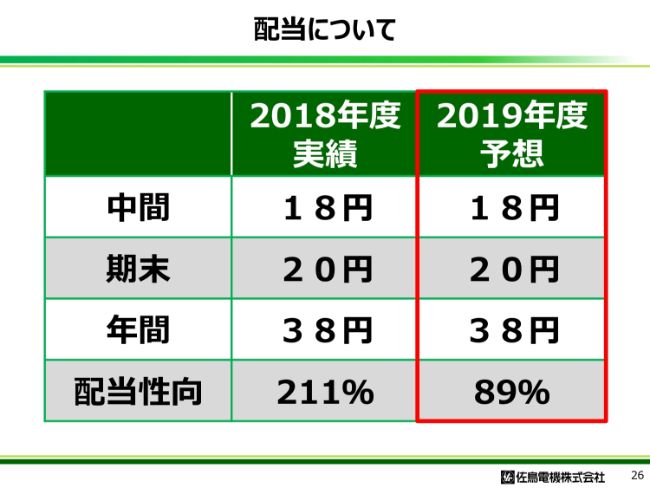

配当について

続きまして、配当についてご説明いたします。当社は安定的かつ継続的な配当による株主還元を基本としており、2019年度の配当はこの基本方針を重視した上で中間配当で18円、期末配当で20円を予定しています。また、配当性向につきましては89パーセントとなる予定であります。

以上のとおり、事業戦略を着実に、かつスピード感を持って推し進め、企業価値向上に努めてまいります。これをもちまして2018年度決算説明を終了させていただきます。ご清聴ありがとうございました。