2019年3月18日に行われた、スターアジア不動産投資法人2019年1月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:スターアジア投資顧問株式会社 代表取締役社長 加藤篤志 氏

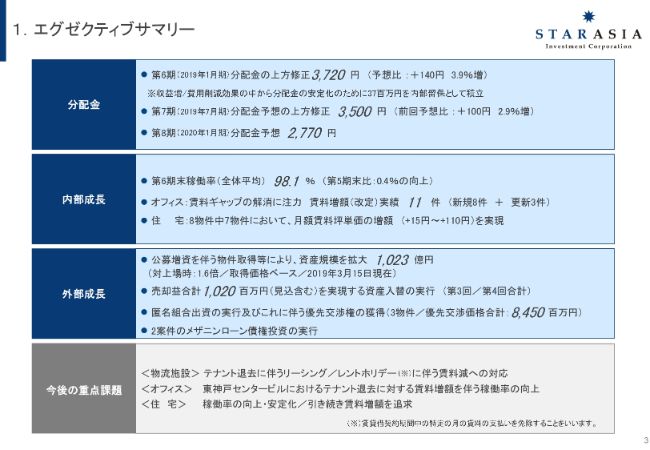

1.エグゼクティブサマリー

加藤篤志氏:みなさま、こんにちは。スターアジア投資顧問の加藤でございます。本日は、スターアジア不動産投資法人の第6期、2019年1月期の決算説明会にご参加いただきまして、誠にありがとうございます。定刻になりましたので、始めさせていただきたいと思います。

それでは早速ですが、お手元の資料に沿いまして、第6期、2019年1月期の決算の状況と、今後の取り組みについて説明させていただきたいと思います。

まず3ページです。第6期の決算の状況と、今後の取り組むべき課題についてまとめておりますページでございます。第6期につきましては、非常に賃料収入が伸びました。それから経費の削減を進めたということで、(スライドの)一番上に書いてありますが、分配金を3,720円とします。これは、当初予想に比べまして3.9パーセント増というところで、分配させていただこうと決定しております。

あわせまして、こちらのスライドに書いてありますけれども、収益が増えたことと、経費が削減できたことから、3,700万円を内部留保させていただきまして、将来の分配金の安定化に使いたいと考えています。後ほど内部留保の活用につきましてご説明をしたいと思います。

それから、今回、第7期の修正予想も出しておりまして、当初予想から比べまして100円増。2.9パーセント増ですけれども、3,500円と予想しております。同様に、賃料収入の見直しと、経費の見直しを進めた結果、分配金は3,500円と予想しております。

今回新たに第8期、2020年の1月期の予想を出しておりまして、2,770円と予想しております。この数字につきましては、後ほど詳細をご説明したいと思います。

内部成長につきましては、引き続きオフィス部分で賃料上昇を確認しております。また、住宅についても稼働率の上昇と、賃料単価の上昇、賃料総額の上昇を確認しているところでございます。

第6期におきましては、外部成長、資産規模1,000億円超を達成しております。私たちが継続的に資産規模の拡大を狙っておりまして、3回目の公募増資を実施し、それに伴いまして物件取得をしたところから、足元では1,023億円まで成長してきているところがご覧いただけると思います。

ここまで、第6期の業績をご説明しました。一番下に、今後の重点課題が書いております。重点課題といたしまして、1つ目が、物流施設のテナント退去です。解約通知が来ておりまして、これに伴いますリーシングに注力していきたいということでございます。

それから、物流施設については、原木ロジスティクスです。オフィスについて言いますと、東神戸センタービル。これは若干、テナント退去が重なりまして、稼働率が落ちることが想定されており、ここのリーシングに注力してまいりたいということでございます。

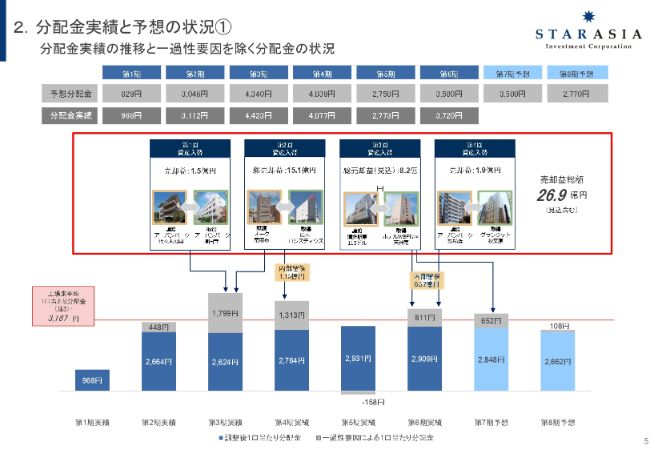

2.分配金実績と予想の状況①

それでは、分配金の状況について、もう少しご案内したいと思います。5ページをご覧いただけますでしょうか。先ほど申し上げましたのが、右側から3つ目、第6期の実績が3,720円で、第7期が3,500円と予想しております。いずれも売却益が入っているというものでございます。そして第8期、新たに出させていただいた予想が2,770円でございます。

この2,770円のご説明をする際に、やはり今後取り組むべき重点課題をご説明したほうがよろしいかと思いますので、8ページをご覧いただけますでしょうか。

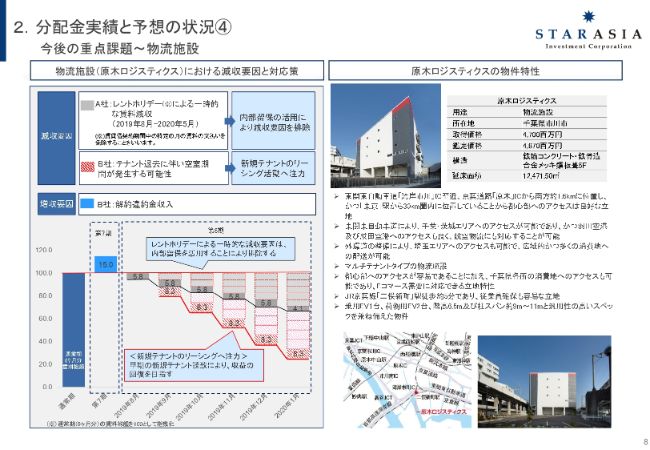

2.分配金実績と予想の状況④

8ページと9ページに、先ほど申し上げました今後の重点課題が書いてございす。原木ロジスティクスですが、これをご覧いただくと、スライド右下に地図がございます。原木ロジスティクスは非常に東京の経済圏からも近いところにございまして、立地も良く、また非常に新しい物流施設です。

これは2つのテナントさんで構成されています。そのうちの1社さんから解約通知をいただきまして、ここの解約通知に対応する解約床、このリーシングに注力することを重点課題として挙げております。

もう1社さんとは賃貸借契約書上で、レントホリデーと言いまして、一時的に賃料の収入がなくなる、減るという期間が設定されておりまして、これが、2019年8月から2020年5月に来るというものでございます。

このレントホリデーの対応策としましては、内部留保の活用によって埋め戻すことを考えております。また、解約された床については、先ほど申し上げました原木ロジスティクス……私たちとしては潜在テナント候補が多いと考えておりますので、極力早くテナントリーシングをしまして、早期の収益回復を目指していきたいと考えています。

今のところ、先ほど申し上げました第8期分の予想の2,770円には、この解約床についての新規のテナントの入居は織り込んでおりません。従いまして、もし仮に8期のどこかで賃料収入が発生するようなことになれば、それはアップサイドになると考えているところです。

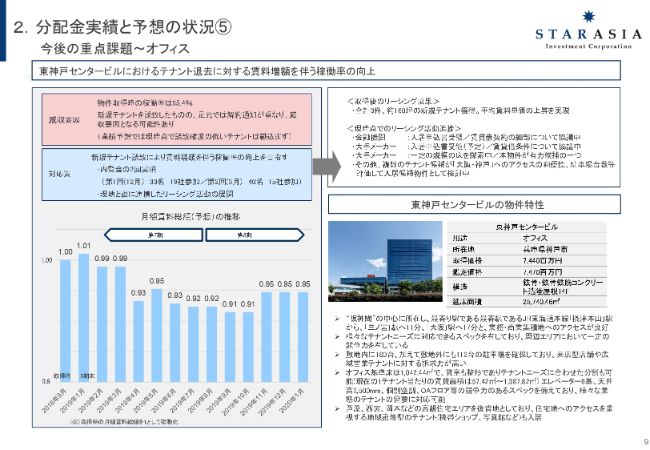

2.分配金実績と予想の状況⑤

9ページでございます。東神戸センタービルは、昨年9月に取得した物件ですが、一時的にテナントさんが抜けるという状態が到来します。その様子が、このスライド左下のグラフに書いてあるところです。

これは月額賃料収入の総額で書いてありますが、稼働率で申し上げますと86パーセント程度まで落ちることが想定されています。

しかしながら私たちは、リーシングに非常に自信を持っております。スライド右上にも書いてございますけれども、既に3件の新規入居、テナントさんの誘致に成功しております。これは、賃料増額を伴った新規のテナント誘致でございまして、私たちは十分に……このグラフで言いますとへこんでいるところについて回復していくことができると考えているところでございます。

予想と書いてあるところのとおり、2,770円の前提になっておりまして、仮にテナントさんが埋まってくることになりますと、これについてもアップサイドが望めると私たちは考えているところでございます。

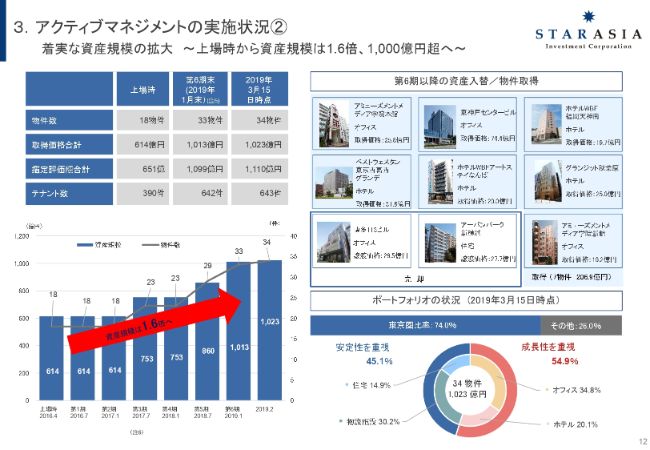

3.アクティブマネジメントの実施状況②

では、今後のお話、あるいは第6期の状況ということについて、お話を戻したいと思います。第6期は、12ページをご覧いただけますでしょうか。先ほど申し上げましたけれども、外部成長を達成しております。総額は、足元で1,023億円です。

第6期末で言いますと、博多113ビルは第7期に売却していますが、それは既に売却しており、総額で1,013億円となります。それから新たにアミューズメントメディア学院新館を取得しまして、1,023億円になっております。今後も外部成長は、非常に重要な1つの成長の要素であると考えておりますので、これからも外部成長を目指して、それを追求してまいりたいと思っています。

4.第6期(2019年1月期)運用状況②

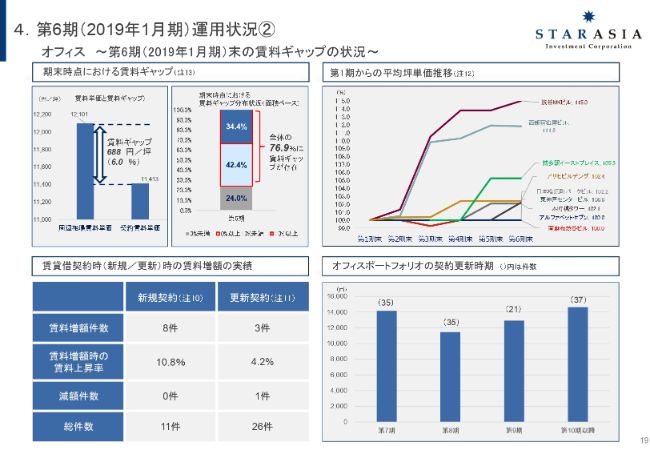

それでは、第6期の内部成長の状況についてご案内をしたいと思いますので、19ページをご覧いただけますでしょうか。

まずオフィスの状況ですけれども、オフィスはご覧いただいておりますように、賃料収入が伸びていることが確認できています。オフィスについては、博多駅東113を売却しましたので、全く同じものを比較しているわけではないですけれども、第5期の末と第6期、2018年の7月期の末と2019年の1月期の末、前期末と比較しましても、賃料はやっぱり縮まっておりません。

それは、周辺相場賃料が伸びており、どんどん契約賃料は伸びているけれども、まだまだ賃料ギャップがあるという状態がご覧いただけるかと思います。

今回の実績におきましても、賃料の増額件数としましてはトータルで11件。更新と新規を合わせまして11件で、今後も継続してここを成長のドライバーとして注力してまいりたいと思ってます。

非常に単純な計算ですけれども、このオフィスの賃料ギャップをすべて、一度の期にやれるわけではないんですが、すべて埋め戻した時の一口当たり分配金へのインパクトは、113円と試算しております。ここをできるだけ早く達成できるように、賃料のギャップを解消していくことに注力してまいりたいと思ってます。

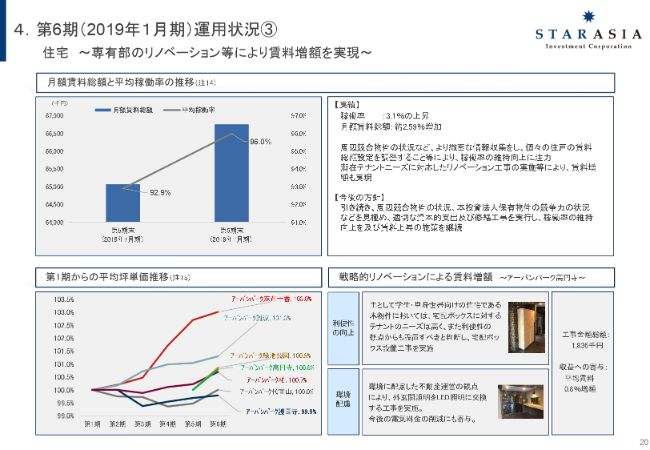

4.第6期(2019年1月期)運用状況③

20ページでは、住宅について記載しております。住宅についても、冒頭で申し上げましたが、賃料の伸びが確認できております。稼働率も伸びまして、賃料も上昇したことから、賃料総額は上昇しております。

また、個々の物件で見ても、伸びはばらつきがありますけれども、賃料は底堅いものから上昇が確認できているものまであることがご覧いただけると思います。

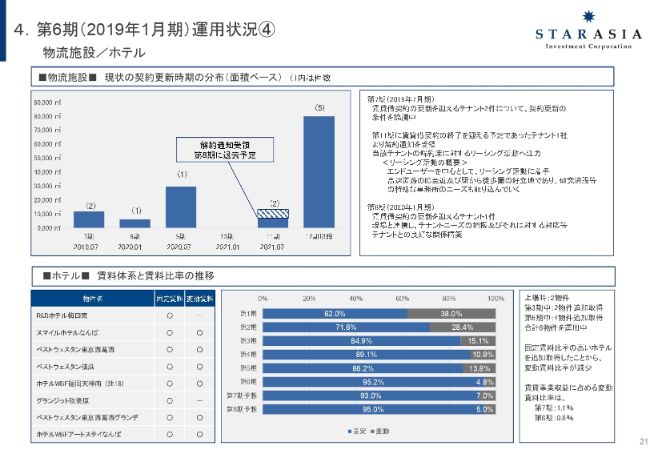

4.第6期(2019年1月期)運用状況④

これは物流施設とホテルについて説明しているところです。先ほど申し上げました原木の1テナント……もともとずっとこのグラフをご覧いただいておりましたが、ここに入っておりました1つのテナントさんの解約が出てきましたので、この8期中になんとか埋めたいと考えているところです。

ホテルの状況ですけれども、資料には固定と変動の賃料の比率を出しておりまして、(グラフの)下2本が予想部分です。2019年の7月期、2020年の1月期で、それぞれホテルからあがってきます賃料の総収入に対する変動と固定の割合を書いておりまして、それぞれ7パーセントと5パーセントと、非常に低い水準になっております。

賃料の振れ幅が低いと考えておりまして、分配金へも安定的に寄与すると言えるのではないかと思っています。

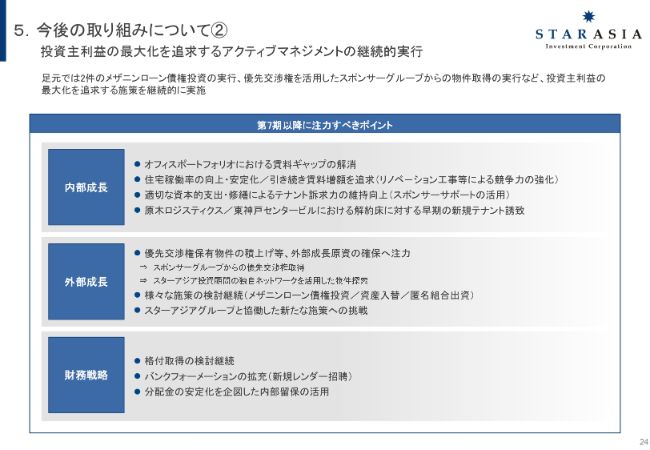

5.今後の取り組みについて②(1)

それでは、今後の取り組みについてご案内をしたいと思います。やはり最も重要になるのは、オフィスのポートフォリオにおける賃料ギャップの解消であると考えています。

オフィスで申し上げますと、繰り返しになってしまいますけれども、賃料ギャップが6パーセントございますので、これを解消していくことによって内部成長を達成してまいりたいと思っています。

あわせまして、住宅についても稼働率が若干振れ幅があるところがございますので、この稼働率の安定化と、さらには賃料を引き上げいくことに注力したいと思っています。

これも繰り返しになってしまいますけれども、(内部成長の)一番下のポイントですが、原木ロジスティクス、それから東神戸センタービルにおける解約床に対応するテナントリーシング活動は喫緊の課題で、最も重要だと思っています。ここに注力してまいりたいと思ってます。実際に、既にリーシング活動を開始しておりまして、私たちとしては早期のリースアップが可能ではないかと考えているところでございます。

外部成長におきましては、株価の状況をにらみながらではありますけれども、外部成長の原資を確保してまいりたいと思ってます。後ほど詳細はご説明しますけれども、既に優先交渉物件をいくつか持っております。トータルで6物件になりますけれども、こうしたものを積み上げていくことによって外部成長原資を確保し、機動的に公募増資を伴う……これは株価の状況を見ながらですけれども、公募増資を伴う物件取得、資産規模の拡大を目指してまいりたいと思ってます。

あわせまして、これまでもやってまいりましたけれども、メザニンローン債権への投資、それから資産の入替によるポートフォリオの強化、また、いま好調な不動産マーケットを活用した売却益の創出によりまして、分配金の底上げを目指してまいりたいと思ってます。

5.今後の取り組みについて②(2)

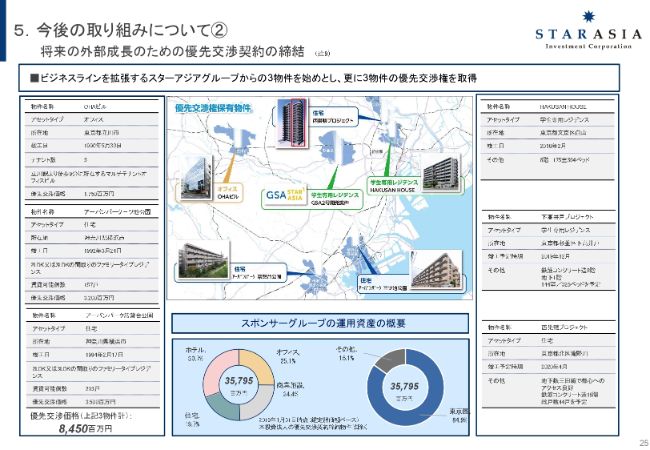

では、優先交渉権について少しご説明したいと思います。25ページをご覧いただけますでしょうか。これは、前回の公募増資の時から3つ増えておりまして、アーバンパーク常盤台公園、アーバンパーク三ツ池公園、オフィスのOHAビルという3物件でございます。

スライド左側にその概要を書いておりますけれども、いずれも安定的に稼働している物件であると考えています。この3案件にはそれぞれ匿名組合出資を投資法人からさせていただいておりまして、優先交渉権を持っているというものでございます。

それぞれ優先交渉価格が決まっておりまして、総額は84億5,000万円です。こうしたものを積み上げていくことによって、資産規模拡大のチャンスを広げていきたいと思っております。

また、これも継続しておりますけれども、それ以外に3物件、スターアジアグループから優先交渉権をいただいております。学生専用レジデンスが2物件、住宅が1物件というラインナップになっています。あわせまして、外部成長原資としましては、スポンサーグループが運用をしている物件があると思いますので、その下をご覧いただきますと、357億9,500万円というものでございまして、ほとんどが東京圏に所在しているという内容です。

この約358億円の中には、優先交渉権を私たちが持っている物件は含まれておりませんので、現在スポンサーが運用していて、優先交渉権を私たちに付与していないというものが、このラインナップになっているということでございます。

こうした、スポンサーグループが運用している物件、あるいは私たち独自のルートを使いながら、優先交渉権や外部成長の原資を確保して、外部成長を達成できるような状況をつくり出していきたいと思っています。

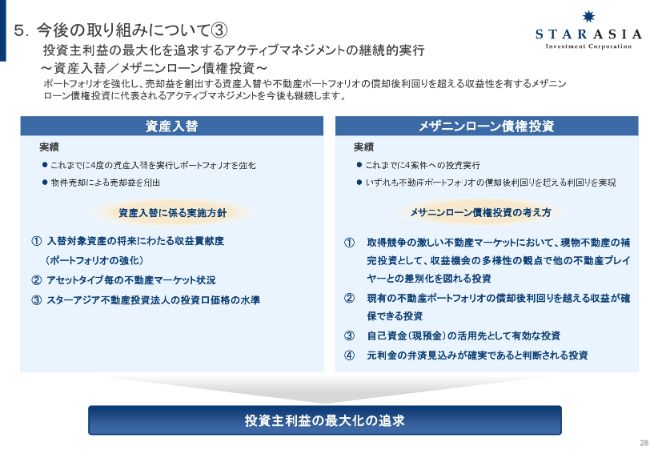

5.今後の取り組みについて③

26ページには、資産入替の方針やメザニンローン債権への投資についてご案内しております。資産入替については、これまでに4回行っています。メザニンローン債権投資についても、これまでに4本で、1つは既に償還されておりますけれども、投資実行自体は4本というものがございまして、とくにメザニンローン債権について申し上げますと、自己資金を活用し、分配金を押し上げる投資であると考えております。

5.今後の取り組みについて④

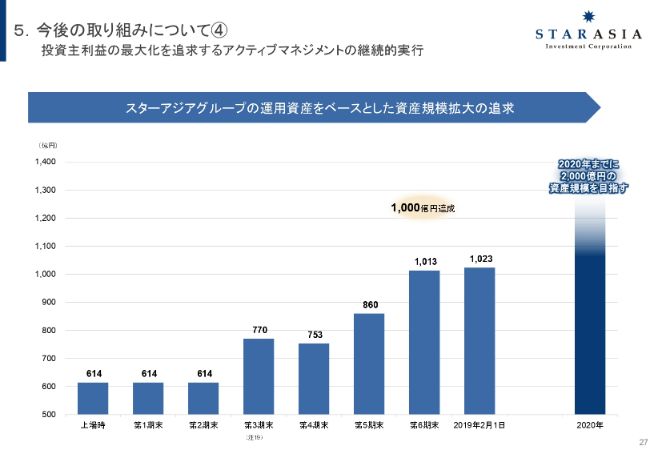

いろいろ申し上げましたけれども、外部成長に資する施策を展開してまいりまして、27ページご覧いただきますとわかりますが、2020年に2,000億円という目標を既に置いております。これは、過去から現在、今までずっと申し上げている目標でございます。

確かに、既に2019年も始まっておりまして、2020年と言いますと、末までであれば、あと1年半以上ありますが……ハードルは非常に高いとは思いますけれども、私たちとしては十分に達成可能であると考えております。

5.今後の取り組みについて⑥

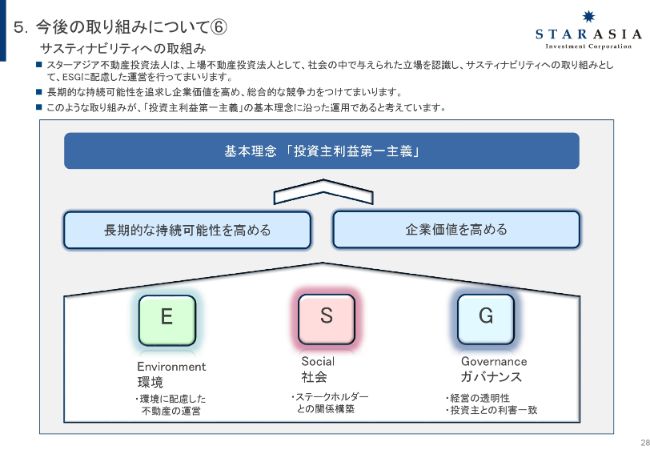

では、最後に少しだけ、ESGに対する取り組みだけご案内して終わりたいと思っています。私たちは、上場不動産投資法人という枠組みで運用を展開しております。社会の中で与えられた立場を認識しまして、サスティナビリティへの取り組みとして、ESGに配慮した運用を行っていきたいと思ってます。常にこのESGについて念頭に置きながら、運用会社内で徹底しつつ展開していくことを考えているところでございます。

私からの説明は、以上で終わりとなります。どうもご清聴ありがとうございました。