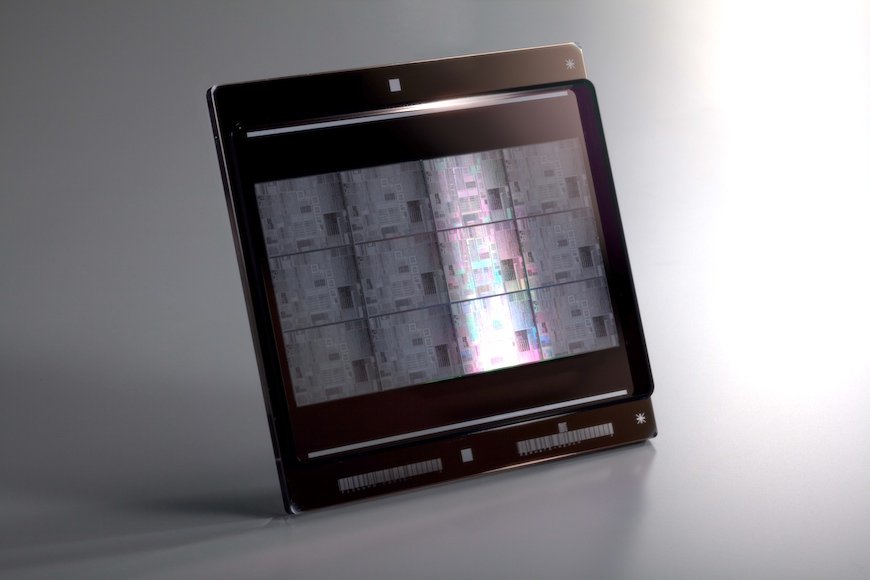

メモリーを中心に半導体市況が低迷するなか、半導体フォトマスク業界が例外的な成長を見せている。微細化に伴い多重露光工程が増えていることに加え、先端プロセスを採用する顧客数の拡大が市場拡大を後押しする。さらに次世代露光技術であるEUVの実用化も装置・材料業界に追い風を吹かせている。最先端だけでなく、65~28nmなどの旧来プロセス、いわゆる「レガシーノード」も活況を呈しており、外販マスタベンダーなどは対応に追われている。

マスク生産枚数は3年前の2倍の水準

メモリー市況の低迷に伴い、半導体メーカーのみならず装置・材料業界も低空飛行を余儀なくされているなかで、マスク業界は不況知らずともいえる状況だ。もともと、フォトマスクは単一製品を大量生産するメモリー分野よりも、ロジック分野に対する依存度が高く、メモリー低迷の影響を受けにくい産業構造となっている。

ただ、昨今の好調の要因はそれだけではない。微細化に伴うマスク枚数の大幅な増加が進んでおり、描画装置大手のニューフレアテクノロジーによれば、2019年のマスク生産枚数は年間10万枚程度まで達する見通し。16年に比べて約2倍の水準となっており、22年には約18万枚に拡大すると予想している。

また、先端プロセスを採用する顧客数の拡大もマスク市場拡大に貢献している。マスク市場は製造ボリュームよりも、「デザイン数・顧客数」といった要素に左右されるため、昨今のAIやディープラーニング、自動運転といった「非スマホ」分野の台頭は、大きな牽引材料となっている。

ファンドリー最大手の台湾TSMCも18年設備投資において、結果的に投資金額全体を引き下げたものの、18年第1四半期決算時に一度増額修正を行っている。この際、同社は引き上げた理由について、マスク製造キャパシティーの増強を挙げている。アップルなどスマホ系顧客が軒並み低調に推移するなかで、マスク分野への投資を積極的に行ったことは見逃せない事実だ。

外販ベンダーは「セカンダリー需要」で潤う

装置・材料業界もこうした恩恵を受けている。ニューフレアは過去最高業績を更新する見通しであるほか、マスク/ブランクス欠陥検査装置大手のレーザーテックも、19年度(19年6月期)は売上高ベースで前年度比32%増と高い伸びを見込んでいる。

また、TSMCなどの大手ファンドリーは、自社のマスク製造のリソースを最先端プロセスに割り当てるため、不足分に関しては、凸版印刷などの外販マスクベンダーを活用することになる。外販ベンダーは長らく、大手半導体メーカーのマスク内製化の方針を受けて厳しい事業環境に晒されていたが、大手顧客からの「セカンダリー需要」が想像以上のボリュームとなっており、足元の業績はいずれも好調に推移している。

HOYA、信越化学などブランクスメーカーも好調

19年から実用化されるEUVも、マスク業界にとっては大きなプラス要素だ。マスク製造そのものはEUV採用企業であるTSMCやサムスンが手がけることになるとみられるが、マスクの母材となるブランクスの引き合いが活況だ。

現状、先端マスクブランクスはHOYAと信越化学の寡占市場となっている。直近の業績を見ても、HOYAの18年10~12月期決算のうち、半導体マスク/ブランクス事業は前年同期比27%増を記録したほか、EUV向けブランクスに限れば同2倍に成長した。ブランクス事業に占めるEUVの割合も上昇しており、10~12月期は23%を占めた。

信越化学工業は18年10月に、約140億円を投じて半導体用フォトマスクブランクスの生産能力を増強すると発表。福井、新潟の両工場で設備を増強し、2021年までに生産能力を現在に比べて3割増やす。

AGCはマスクブランクス分野に新規参入し、半導体材料事業の拡大を図る。EUVブランクスに特化しており、18年2月と10月の計2回にわたって能力増強を発表。生産能力は20年までに現状の約3倍に増える見通しだ。

成熟プロセスへの対応に課題あり

最先端プロセスと同様に、レガシーノードのマスク需要も旺盛だ。200mmウエハーはもちろんのこと、300mmでも65~28nmなどの成熟プロセスは今後も着実な需要増が見込まれている。ただ、装置メーカーが旧世代機種のサポートを終了するケースも出てきており、今後の需要増にどう対応していくのか、業界全体で取り組むべき課題も見えてきている。

電子デバイス産業新聞 副編集長 稲葉 雅巳