2018年7月31日に行われた、武田薬品工業株式会社2019年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:武田薬品工業株式会社 チーフ フィナンシャル オフィサー コスタ・サルウコス 氏

2018年度も力強いビジネス・モメンタムが持続

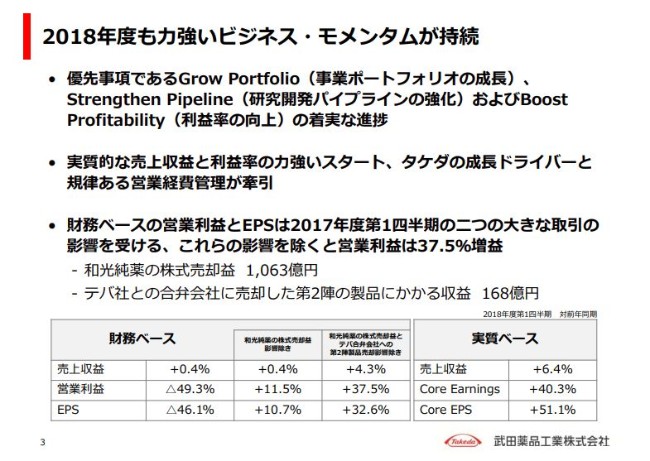

コスタ・サルウコス氏:みなさん、こんにちは。武田の第1四半期カンファレンスコールにご参加ありがとうございます。スライドの3枚目をご覧ください。武田は、力強いビジネス・モメンタムが2018年度も持続しております。

今年は、堅調な状況を優先事項に対して示しています。事業ポートフォリオの成長、パイプラインの強化、そして、利益率の向上です。ビジネスハイライトをご紹介します。財務に関しましては、実質的な売上収益と利益率の力強いスタートを切ることができました。これは、成長ドライバーとオーペックスが牽引しています。そして、財務ベースの営業利益とEPSは、2つの大きな取引の影響を2017年度第1四半期に受けています。

まず第1に、和光純薬の株式売却益として、1,063億円を計上しております。そして、2つ目に、テバ社との合弁会社に売却した第2陣の製品に係る収益、168億円を計上しております。この2つを除きますと、財務ベースの営業利益は37.5パーセントの増益でした。そして、財務ベースのEPSは、32.6パーセント増加しています。

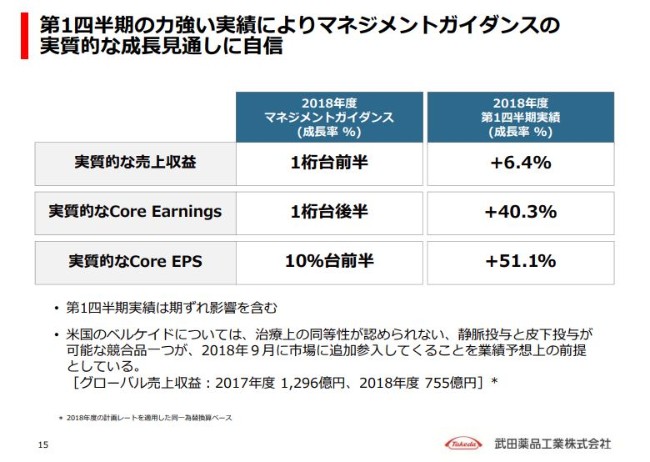

この(表の)右下のところですけれども、力強い実質ベースが見て取れます。売上収益は、6.4パーセントの増加。実質のCore Earningsは、大幅に40.3パーセントの増加。そして、実質のCore EPSは、51.1パーセントの増加でした。

優先事項の着実な進捗

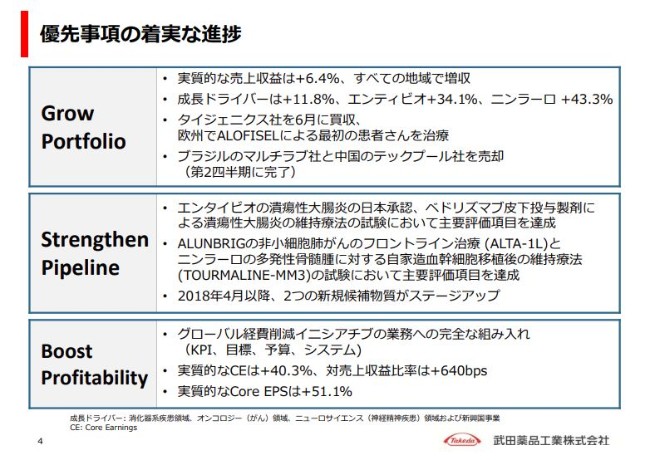

4枚目は、優先事項の進捗を示しています。ポートフォリオの強化に関して、実質的な売上収益は6.4パーセントと堅調。すべての地域で増収です。武田の成長ドライバーは、GI(消化器系疾患)、オンコロジー、ニューロサイエンスです。また新興国ですけれども、トップラインをドライブしております。11.8パーセントの増加でした。引き続きポートフォリオの最適化を事業開発をとおして行っていきます。

また6月に、タイジェニクス社を買収し、GIにおけるリーダーシップを強化します。そして欧州では、最初の患者さんを治療しました。他の地域でも、できるだけ早く治療が提供できるようにしていきます。また、アクティブにノン・コアのビジネスを売却しております。第2四半期には、ブラジルのマルチラブ社、そして中国のテックプール社の売却を完了する予定です。

パイプラインの強化については、いくつか重要なアップデートが今四半期にありました。「エンタイビオ」は、潰瘍性大腸炎の適用で日本で承認が取れました。そして、今後数ヶ月で上市してまいります。また、ポジティブなリードアウトが、フェーズ3の皮下投与製剤に対して達成することができました。

オンコロジーに関しては、フェーズ3の試験で、主要評価項目を「ALUNBRIG」の非小細胞肺がんのフロントラインで、そして「ニンラーロ」では、移植後の多発性骨髄腫の維持療法で、それぞれ達成することができました。それらの結果に関しては、今後の学会で発表していきます。また、世界中の当局とレベルのアップデートに関してディスカッションをする予定です。その他、2つの新規候補物質が、この四半期でフェーズ1にステージアップしました。1つは、オンコロジー。1つは、GIです。

そして最後に、利益率の向上も順調です。グローバルオーペックスの「イニシアチブ」は、業務へ完全に組み入れられました。実質的なCore Earningsのマージンは大幅に増加しており、640ベーシスポイント増加しております。主に、オーペックスの規律によるものです。

力強い実質的な業績、財務ベースのEPSは2017年度の大きな一時的な収益による影響を受ける

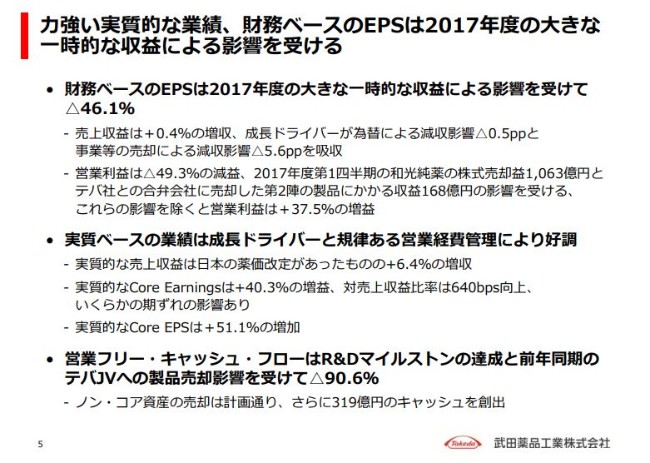

5枚目は、ファイナンシャルのハイライトを示しています。まず第1に、財務ベースの数字です。財務ベースの収益は、0.4パーセントの微増です。成長ドライバーが、為替による減収影響があったからです。マイナス0.5パーセンテージポイントです。そして、売却による影響というのが、マイナス5.6パーセンテージポイントで、これを吸収しております。

そして、第1四半期の大規模なインパクトとしては、和光純薬の売却益と、それからテバ社との合弁会社に売却した第2陣に係る収益の影響がございます。

財務ベースの営業利益は、49.3パーセントの減益です。インパクトは、テバ社との合弁会社に売却した製品と、それに加えて、和光純薬の株式売却益、1,063億円です。こちらが、昨年の第1四半期に計上されました。そして、この2つを除きますと、営業利益は37.5パーセントの増益となりました。財務ベースのEPSは、46.1パーセント減少していますけれども、第1四半期の一時的な収益による2つの影響を受けています。

実質ベースの業績は、素晴らしいものです。成長ドライバーと、それからオーペックスの規律です。実質的な売上収益は、6.4パーセントの増収です。いくつかの地域における薬価改定がありました。とくに、日本で影響がありましたが、達成しています。

実質的なCore Earningsに関しては、40.3パーセントの増益。そして対売上収益比率は、640ベーシスポイント向上しています。主に、オーペックスの規律によるものです。実質的なCore EPSに関しては、51.1パーセントの増加でした。営業フリー・キャッシュ・フローは、90.6パーセント減少しています。

これは、ポジティブなR&Dのマイルストンの達成と、「アロフィセル」の商品、そして「アジレクト」の承認によるものです。また、テバJVへの追加の製品売却の影響があります。次のスライドで、詳細に触れていきます。

ノン・コア資産の売却は、計画どおり進んでおります。319億円のキャッシュを新たに不動産売却、そして、有価証券の売却から得ております。

財務ベースのCore Earningsは+9.8%と良好、営業利益とEPSは前年度の和光純役株式売却の一時的収益の影響を受ける

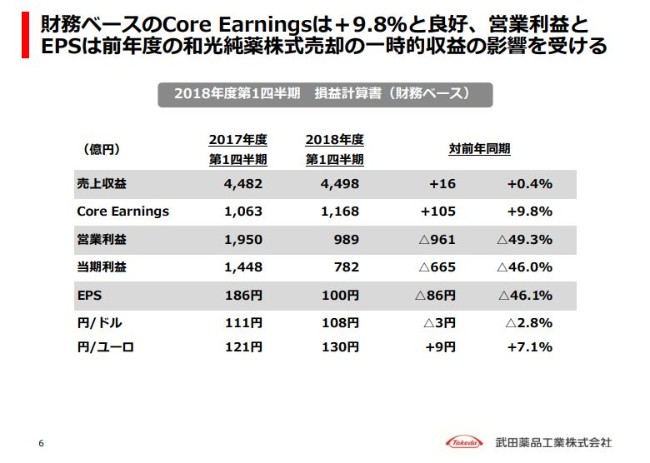

こちらは、財務ベースの損益計算書です。売上収益は、0.4パーセント増、4,498億円でした。成長ドライバーが、ネガティブな為替と、それから売却の影響を吸収しています。また、Core Earningsも、力強いモメンタムです。9.8パーセント増加し、1,168億円となっています。この中には、売却と為替のネガティブ影響が含まれていますので、実質、40.3パーセントの成長となっています。営業利益は、49.3パーセントの減少でした。

すでに申し上げましたけれども、メインの項目としましては、テバJVに対しての追加の売却。それが168億円。そして和光の売却で1,063億円です。そして2018年は、不動産の売却益として104億円が入っております。これは、「ベルケイド」償却終了による償却費減少、88億円により一部相殺されております。

そして、G&A(販売管理費)の費用で、シャイアー買収関連費用として46億円が含まれています。G&Aの結果としては非常に良いもので、力強いオーペックスの結果となっております。また、財務ベースにおけるEPSは前年比で46.1パーセント減少して、100円となっております。これは、財務収益の影響も受けておりまして、これが税率の改善により一部相殺されています。

さらに、有価証券の売却益として81億円、2017年度では認識しています。また、2018年度分は、新しいIFRS 9の会計基準では、認識不可となっておりますので、今年の有価証券の売却益に関しては認識できません。また金融費用として、60億円のシャイアー買収関連費用があります。

税率に関しては、10パーセンテージポイント改善し、26.9パーセントから16.8パーセントです。これは、税引き当てを一部リリースしたことと、子会社の適用税率のミックスによるものです。

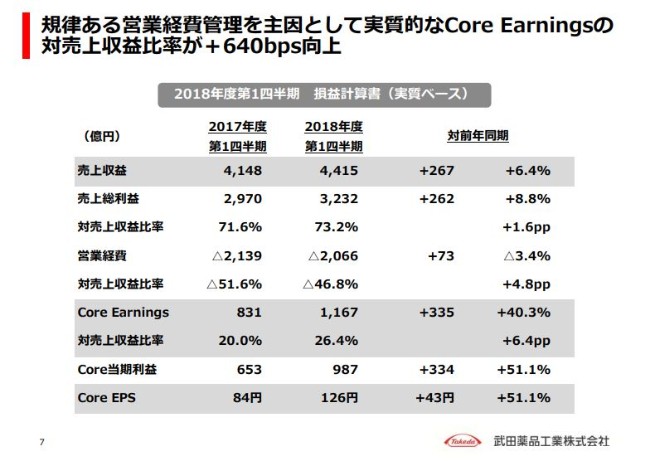

規律ある営業経費管理を主因として実質的なCore Earningsの対売上収益比率が+640bps向上

7枚目。こちらは、実質のP&Lを示しています。売上は、6.4パーセントの増加。売上総利益は、8.8パーセントの増加。売上収益を上回っています。これによって、73.2パーセントのグロスマージン増加となっています。そして前年比で、160ベーシスポイントの改善となっています。

グロスマージンの改善が、引き続きミックスの改善……「エンティビオ」や「ニンラーロ」のようなマージンの高いものが増えてくることによって引き起こされてきます。グロスマージンは、他にもベネフィットを得ています。そのうちの1つが、日本のコンシューマーヘルスケアにおける低マージンの品目の販売終了によるものです。

そして、営業経費に関しては3.4パーセント減少しています。これは、480ベーシスポイントのマージン改善に寄与しています。シームレスなグローバルオーペックスの実行によって、我々の業務に既に組み込んでいるKPIや目標・予算・システムなどにオーペックスを盛り込んでいます。

実質Core Earningsは、40.3パーセント増加。そして、640ベーシスポイントのマージン改善に寄与しています。結果は素晴らしいのですが、これは、まだ通年の状況を示すものではありません。フェージングのインパクトがございます。

通年の状況に関しては、実質のコアマージンの改善として、100~200ベーシスポイントで改善することをコミットしております。長期のゴールとしては、100~200ベーシスポイントを毎年改善していくということです。実質のCore EPSに関しては、126円、51.1パーセント増加しています。

そして、実質の税率に関しては、3.6ポイント……21.2パーセントから17.6パーセントに改善しています。また、タイミングのベネフィットもあります。通年では、20パーセント台前半くらいになると予想しています。

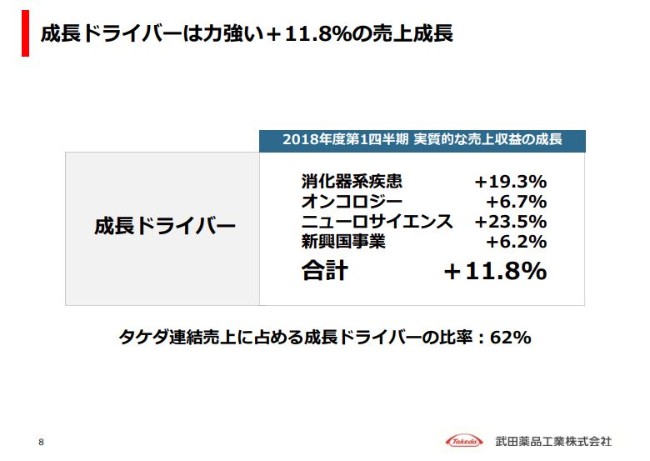

成長ドライバーは力強い+11.8%の売上成長

8枚目。我々の成長ドライバーの業績をお示しします。GI(消化器系疾患)に関しては、実質の売上収益が19.3パーセント増。メインのドライバー「エンタイビオ」が34パーセント。そして、「タケキャブ」が26パーセントでした。オンコロジーは、6.7パーセントの増加。「ニンラーロ」の力強い成長が、「ベルケイド」の減収をほぼ相殺しています。また、引き続き「ALUNBRIG」「アイクルシグ」に関しても堅調です。

昨年アリアドの買収を行ったときに、これらの2製品が寄与していますが、オンコロジーのフランチャイズの第1四半期における成長の半分に貢献しています。ニューロサイエンスは、23.5パーセントの成長。これを牽引しているのは、力強い「トレンテリックス」のアメリカにおけるパフォーマンスです。新興国については、6.2パーセントの成長。イノベーティブな製品が牽引しています。「エンタイビオ」、そして「アドセトリス」です。トータルで我々の成長ドライバーは、11.8パーセントほど、第1四半期で伸びています。これが、全体の売上の62パーセントを占めています。

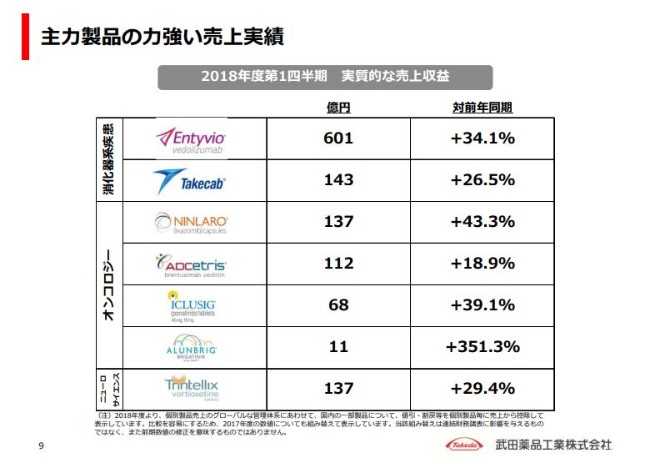

主力製品の力強い売上実績

9枚目は、主力製品のパフォーマンスを示しています。「エンタイビオ」は、引き続き武田の売上ナンバーワンとして君臨しています。601億円の売上収益。そして、対前年で34.1パーセントの成長でした。この成長というのは、上市済みの市場におけるバイオナイーブセグメントへのさらなる浸透。そして、新たな地域への上市から生み出されます。

「タケキャブ」も引き続き成長しており、26.5パーセントの成長です。これは、日本における数量拡大が寄与しています。これにより、4月1日から適用の16.1パーセントの薬価引き下げ分を十分吸収しています。

主力製品、オンコロジーに関してですが、すべて素晴らしい成長率を示しています。「アドセトリス」は、2桁成長を日本・欧州・新興国で計上。「アイクルシグ」に関しては、非常に良いパフォーマンスをアメリカで達成しています。これは、シェア・オブ・ボイスの伸びによるものです。

「ニンラーロ」「ALUNBRIG」は、承認された適応症において引き続き好調です。そして、先ほど申し上げましたけれども、ポジティブなリードアウトが今月出ました。「トレンテリックス」についても、引き続き効果的なプロモーション活動によって伸びており、前年比で29.4パーセントの成長でした。

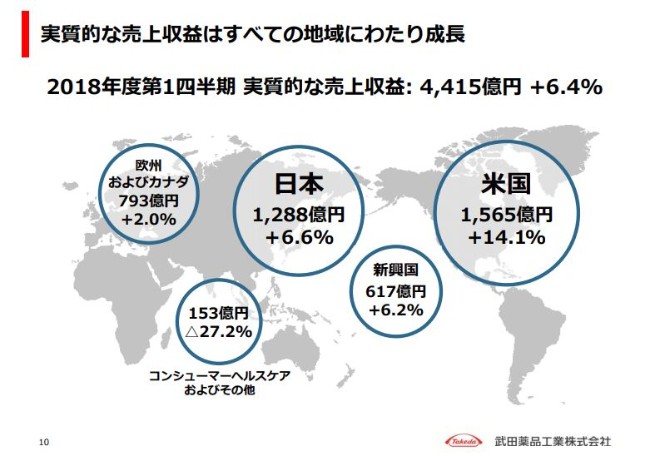

実質的な売上収益はすべての地域にわたり成長

それでは、10枚目、主要地域についてお示しします。アメリカは、引き続き力強い成長を示しています。前年比で、14.1パーセントの伸びです。牽引しているのは、「エンタイビオ」「ニンラーロ」「アイクルシグ」、そして「トレンテリックス」です。欧州・カナダは2パーセントの伸びで、「エンタイビオ」と「アドセトリス」で2桁成長を達成しています。そして、「ニンラーロ」の着実なロールアウトを行っています。

しかし、出荷の影響によるマイナスもありました。日本では、ポートフォリオが、平均6.5パーセントの薬価引き下げの影響を4月1日から受けています。ただし、こういった向かい風があったにも関わらず、売上成長は6.6パーセントでした。牽引しているのは、数量増が「タケキャブ」「アジルバ」「ロトリガ」です。そして、「アジレクト」を6月に上市しました。

成長ドライバーのスライドでも申し上げましたけれども、新興国は6.2パーセント伸びています。重要なことに、中国の成長が戻ってきました。28.6パーセントの伸びです。まだ時期尚早ですけれども、この展開には非常に勇気づけられています。中国は、これから長期的に重要な地域ですので、5ヵ年で7つの新製品を上市する予定です。

ブラジルも強いモメンタムを継続しています。41.7パーセントの成長です。しかし、ロシアは少し鈍化しています。これは、メルク社への製品販売権の返却によるものです。

コンシューマーヘルスケアの日本における成長は、「ビオフェルミン」の販売契約終了によって、大きな影響を受けています。これは、2017年9月に販売終了しております。

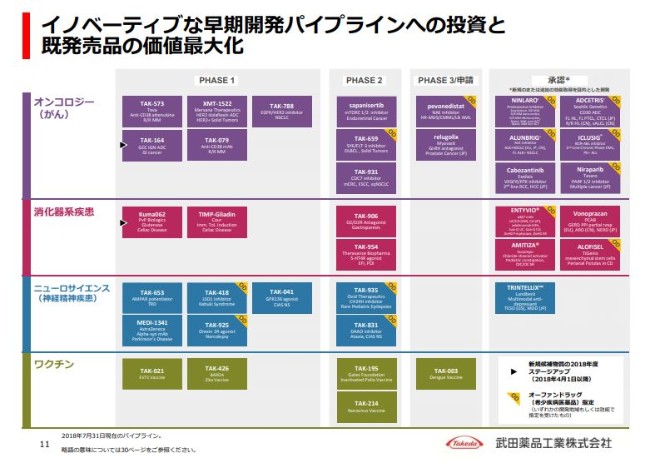

イノベーティブな早期開発パイプラインへの投資と既発売品の価値最大化

それでは、11ページ目。武田の今日のパイプラインの一覧です。私たちは、イノベーティブな早期のパイプラインに継続的に投資をしつつ、ライフサイクルマネジメントをとおして、既発売品の価値の最大化を図ってまいりました。

前回、5月の発表以降、新たに2つのアセットが第1相に進みました。1つは、オンコロジーの領域、「TAK-164」です。抗体薬物複合体と呼ばれるもので、ADC……これは、消化器系のがんでの探索を進めています。

それから、もう1つは、GI(消化器系疾患)です。提携先であるPPD(Pharmaceutical Product Development, LLC)が、セリアック病の第1相試験を開始いたしました。化合物は「kuma062」と呼ばれるものです。これは、酵素でグルテンを分解し、免疫系の認識を逃れる役目を果たします。

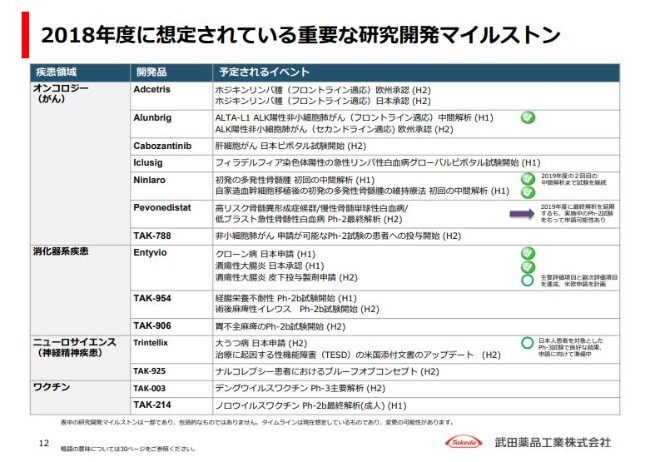

2018年度に想定されている重要な研究開発マイルストン

次に、12ページ目です。今年想定されているR&Dの重要なマイルストンに対しての進捗を示しています。オンコロジーにおいては、重要なリードアウトが2つありました。

「ALUNBRIG」に関しては、ALK陽性非小細胞肺がんが対象です。それから、「ニンラーロ」の方は多発性骨髄腫ですけれども、移植後の維持療法においてです。また「エンタイビオ」において、日本でも重要な進捗が見られました。

まず、潰瘍性の大腸炎の承認を取得いたしました。それから、クローン病に関しましても、申請を完了いたしました。それ以外に、今年度下半期に向けて予定されているマイルストン達成の先行指標となる2つの重要なリードアウトがありました。

「エンタイビオ」に関しては、第3相、皮下注射製剤の評価を行ってまいりました。潰瘍性大腸炎が対象ですが、主要評価項目である臨床的寛解を達成いたしました。それから、もう1つが「トレンテリックス」。こちらに関しましては、日本の第3相試験、大うつ病の精神(疾患)が対象でありますけれども、こちらが成功したと発表されました。

このようなポジティブな結果を受けまして、今後は薬事申請の準備に向けて進んでいく予定です。それらのマイルストンを、このチャートに示しております。

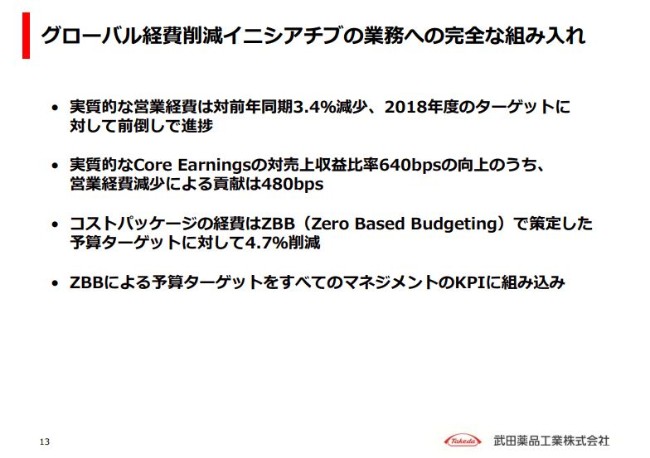

グローバル経費削減イニシアチブの業務への完全な組み入れ

それでは、13ページ目。グローバルな経費削減のイニシアチブのアップデートをさせていただきます。ここで強調しておきたいのは、私たちのマージンを改善するというコミットメントに、私がかなり注力しているということです。

そして、グローバルな経費削減のイニシアチブに関しましては、での日々の業務に完全に組み入れられています。営業経費ですが、第1四半期に関しては、前年対比でマイナス3.4パーセントです。これは、通期目標に対して、前倒しで進捗している状況です。

私たちの実質的なCore Earningsの改善である640ベーシスポイントのうち、480ベーシスポイントが、この営業経費の改善によるものです。期ずれ、フェージングの恩恵もありましたが、それ以外にも具体的な進捗がさまざまな分野で見られています。

Zero Based Budgetingを行っております。それによって、予算ターゲットに対して4.7パーセントの削減を見ています。また、すべてのマネジメントにKPIを盛り込んで、予算ターゲットに対して4.7パーセントの削減を前倒しで達成している状況です。

そして、コスト意識を高めるということで、全社を通して浸透させております。例えば2018年の最初の数ヶ月におきましては、出張の代わりにビデオ会議が70パーセント増えました。このようなスマートチョイスを日々行っていくということ、そしてこのようなベストプラクティスを武田を通して共有することによって、さらに効率性が高まると感じています。

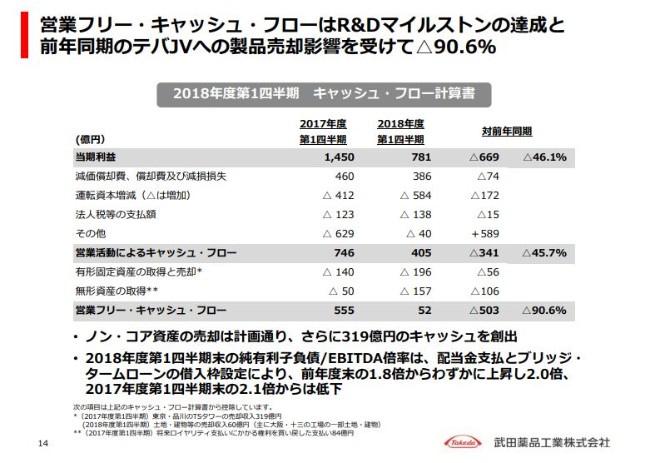

営業フリー・キャッシュ・フローはR&Dマイルストンの達成と前年同期のテバJVへの製品売却影響を受けて△90.6%

続いて14ページはキャッシュ・フローをお見せしております。営業フリー・キャッシュ・フローは対前年同期でマイナス503億円、マイナス90.6パーセントに相当いたします。もっとも影響が大きかったのは、テバJVに追加の製品を昨年第1四半期に売却した(ことによる)285億円です。それだけではなく、今年の第1四半期におきまして、この取引に関連し88億円の税金の支払いをしています。これら2つに関しての調整を行いますと、営業活動によるネットキャッシュに関してはプラスです。

そしてもう1つ、営業フリー・キャッシュ・フロー面でインパクトが大きかったものに関しては、無形資産の取得に関わる106億円の増加であります。こちらに関してはR&Dの提携に関する投資が高まり、その中には承認を受けたヨーロッパの「アロフィセル」、そして日本の「アジレクト」などのマイルストンの支払いに関わるものが含まれています。

純有利子負債/EBITDA倍率ですが2倍になっており、2017年度末より微増であります。これは配当の支払い、ブリッジ・タームローンの借入枠の設定のフィーによるもので、Shireの買収提案に関わるものです。

しかし、この倍率について、前年同期は2.1倍ですので、それを下回っているということになります。昨年は和光純薬の売却益が入った直後であったにも関わらず、この結果であります。

第1四半期の力強い実績によりマネジメントガイダンスの実質的な成長見通しに自信

第1四半期の実質の業績が好調であるということで、15ページにありますように通期のガイダンスに関しまして……第1四半期は計画を大きく上回っております。しかし、覚えておいていただきたいのは、期ずれの恩恵があったということ、そして私たちのガイダンスの中には、9月に新たな競合品の市場参入……ベルケイドに関して業績予想に盛り込まれている前提であるということです。

540億円のベルケイドの売上収入が失われることによって、本年度の下半期には成長率に大きな影響が及ぶと考えております。

2018年度の年間業績見通しは変更なし

では次に16ページです。実質ベースと財務ベースの年間の業績見通しを示しております。この2つとも前回5月の発表予測からの変更はありません。

まず財務ベースですが、106億円。Shireの買収関連の費用が第1四半期に計上されましたけれども、それでも変更なしとしております。これは第1四半期に強いモメンタムがあったということ、そしてオーペックスの規律があるということで、買収関連のコストに関して吸収することができると考えたからです。

買収完了ですが、暦年で2019年の上半期を見込んでおります。そして2018年度の買収による通期の財務への影響に関しては、買収の進捗のスピードにも依存しております。そういったこともありまして、この見通しに関しましては、合理的な前提条件が確認されましたら、発表させていただくことになります。

2018年度も力強いビジネス・モメンタムが持続

では、まとめに入りたいと思います。第1四半期の結果を見ますと、すべての領域において力強いビジネス・モメンタムがあるということが確認されました。財務ベースでの営業利益は、マイナス49.3パーセントとなりましたが、これは昨年の第1四半期において2つの大きなアイテムがあったからです。

1つは和光純薬の1,063億円の売却益。そしてもう1つは、追加の製品をテバJVに売却した168億円です。これら2つを除きますと、営業利益はプラス37.5パーセントでした。次に実質ベースですが、こちらは大変好調なスタートを切りました。成長のドライバー、それからオーペックスの規律が牽引しました。

実質のCore Earningsに関しましてはプラス40.3パーセント、640ベーシスポイントのマージンの改善であります。これを牽引したのが、オーペックスの規律で、480ベーシスポイントの寄与になっています。そして売上総利益に関しましては160ベーシスポイントほど寄与いたしました。

第1四半期、大変好調であったということで、実質ベースの通年見通しに自信を深めております。そして財務ベースの見通しに関しても変更なしとしております。

R&D Day(予定)

ここで、いくつか業績以外のアップデートをさせていただきたいと思います。R&DとShireに関するものです。まず1つ目、武田の「R&D Day」の日付が固まりました。東京、ボストンで開催となります。

まずDeep Diveのセッションということで、9月27日に東京でキックオフを開催。そしてボストンのキャンパスにおきましては、10月10日にDeep Diveを開催することになっております。

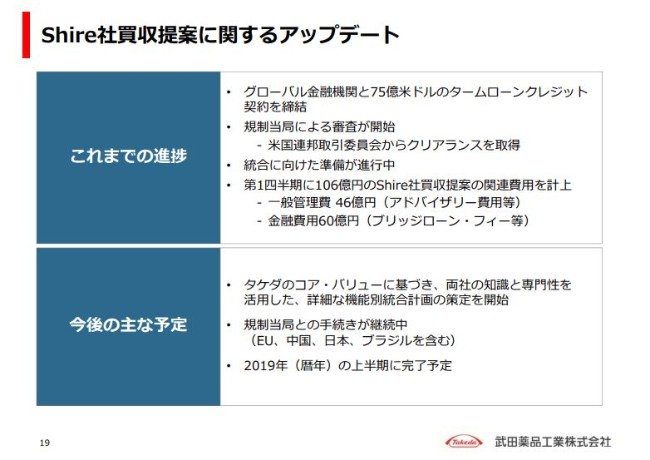

Shire社買収提案に関するアップデート

最後に19ページ目です。Shireとの買収提案に関して簡単にアップデートしておきたいと思います。長期資金の調達に関しましては順調に進んでおります。先月発表いたしましたけれども、グローバルの金融機関との間に75億米ドルのタームローンクレジットの契約を締結しました。

それから、規制当局の審査プロセスを開始しております。また大変うれしいことに、すでに米国の連邦取引委員会からクリアランスを取得いたしました。7月早々のことです。これは、買収に関しましては大変ポジティブなマイルストンで、このプロセスが順調に進んでいることの証であります。

統合準備に関しましても進行中です。専任の統合チームをつけており、おもな機能を担う両社のメンバーで構成しております。今後、さらに詳細な統合計画を立てていくことになります。それはすべて武田のコア・バリューをもとにし、そして両社の専門性を活用することによって進めてまいります。

今後のネクストステップといたしまして、EU、中国、日本、そしてブラジルなどにおいて、規制当局の承認待ちとなります。いくつかの国によっては、より時間がかかるところはあると思いますけれども、最終的には2019年の暦年の上半期に買収完了を予定しているところであります。

以上が私のプレゼンテーションでした。ありがとうございました。