2019年11月13日に行われた、株式会社東芝2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社東芝 代表執行役専務 平田政善 氏

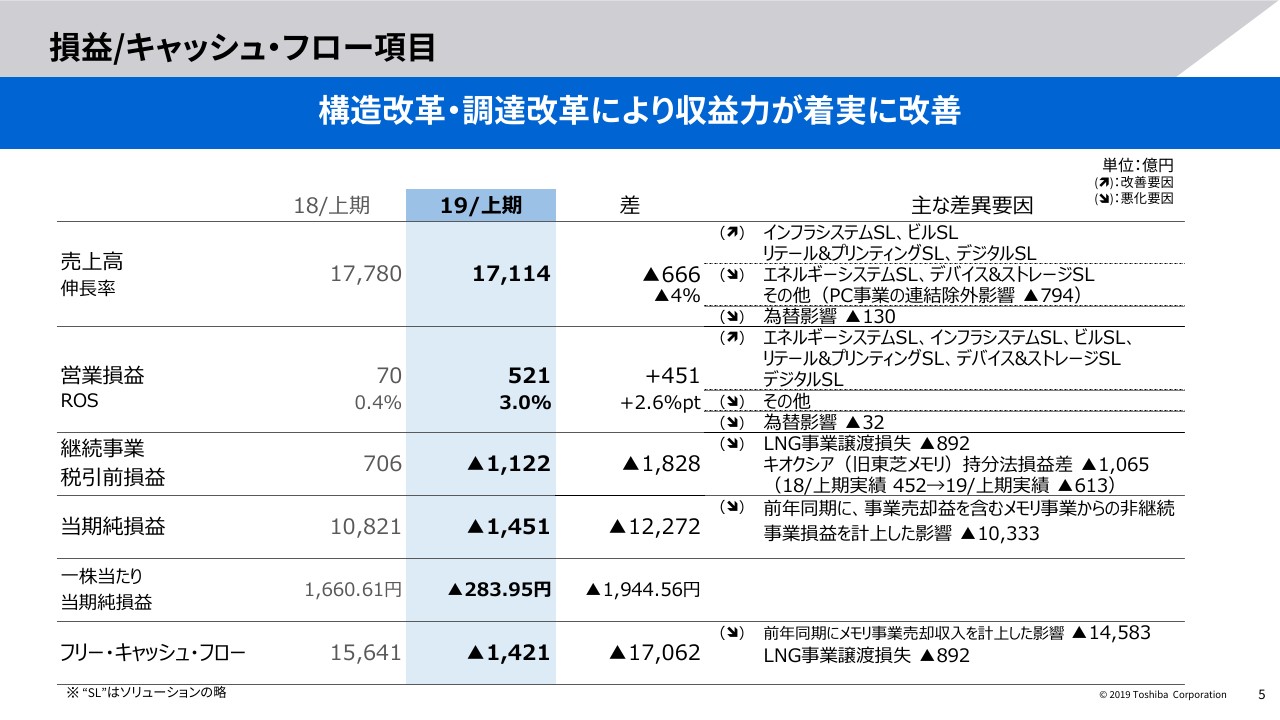

損益/キャッシュ・フロー項目

平田政善氏:2019年度第2四半期の業績について、資料に沿って少し内容を説明させていただきます。

この第2四半期では無事にLNGの売却も完了し、昨年行った構造改革の効果あるいは調達改革の効果もはっきりと確認できるような、6ヶ月の累計の数字になっています。

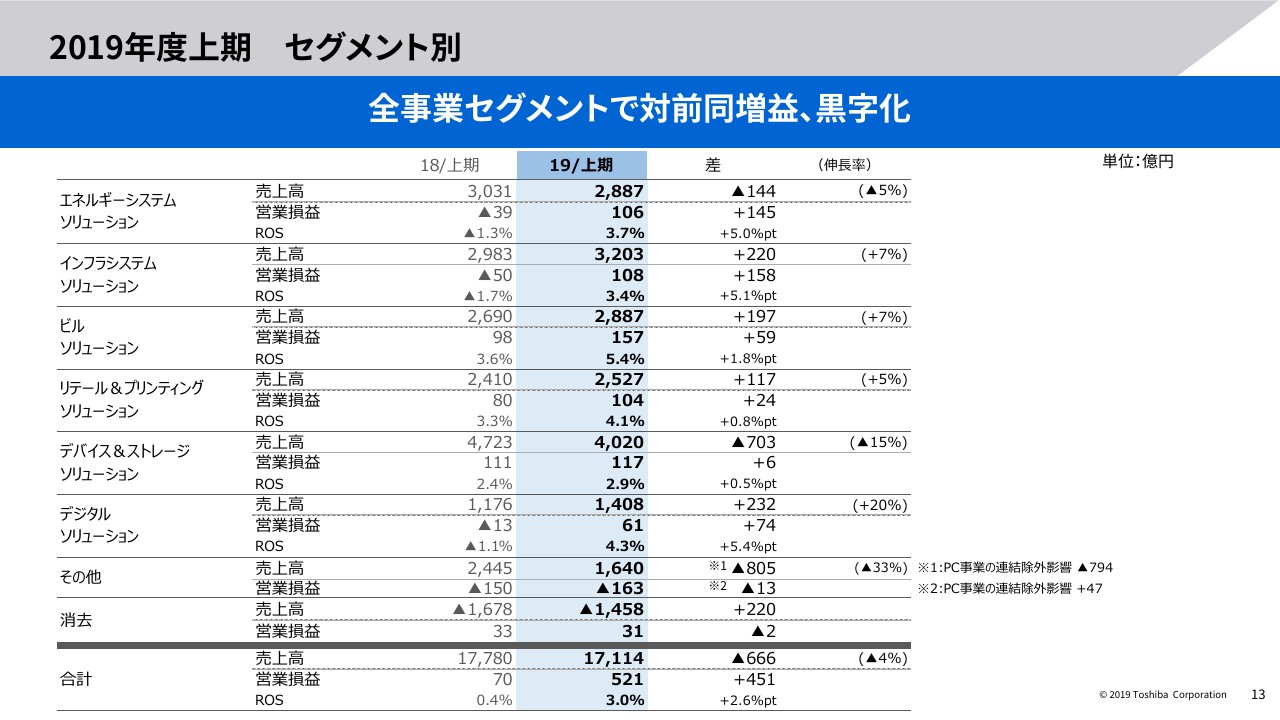

その結果としましては、全事業セグメントで前年度に対して増益、すべてで黒字化という実績になっています。

また全社の(上期の営業損益)521億円も、過去10年間を遡ってみますと、メモリ事業を除けば最高値となっていました。

スライドは総覧表になります。青が2019年度上期の数字でございます。その右隣に前年同期との比較を載せています。

売上高は1兆7,114億円。4パーセントの減収になっています。インフラシステム、ビル、リテール&プリンティング、デジタルは増収ですが、エネルギーシステム、デバイス&ストレージの2部門で減収になっております。

なお、パソコン事業が2018年下期に事業売却により連結除外となっていますが、前年同期にはその売上高が794億円ございました。

それから、キオクシアのメモリ製品を転売していましたが、この転売が前年同期に比べると500億円ほど減っています。加えて、記載していますように為替、円高の影響が130億円ございました。

こういったものを考慮しますと、実質的には600億円ほどの増収になっているのが、上期の売上の数字です。

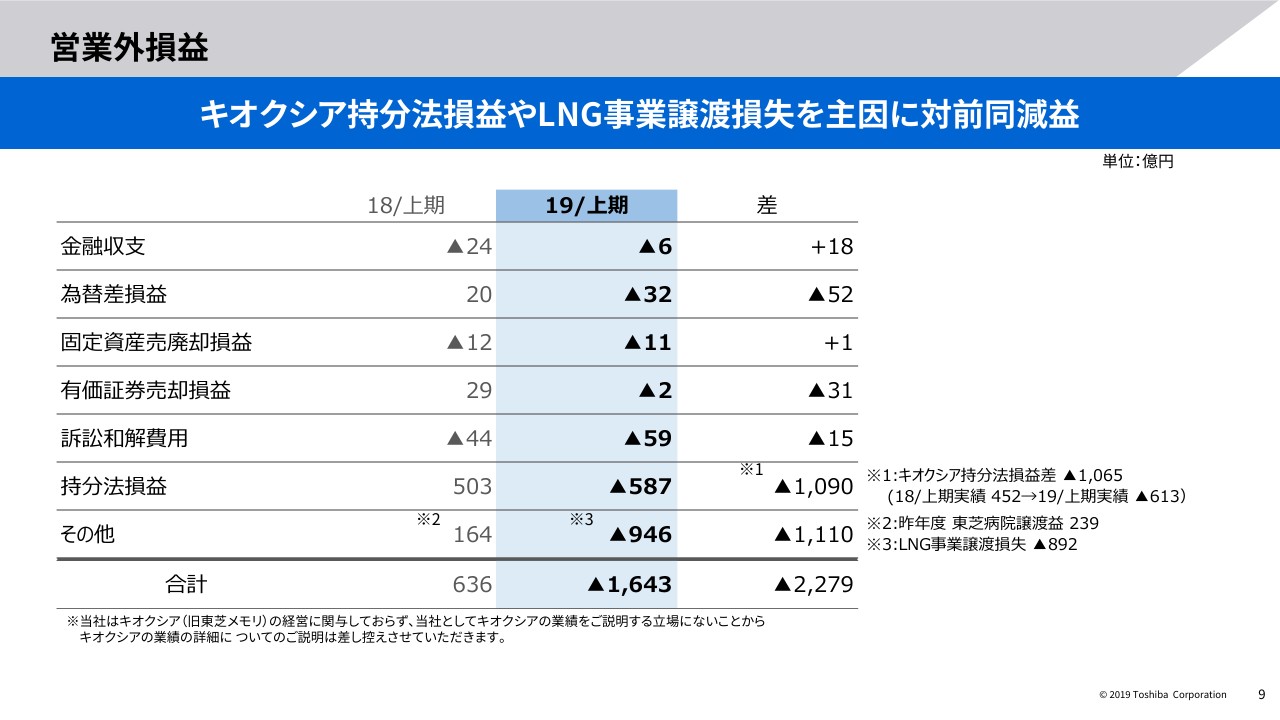

営業損益は、451億円の増益、521億円の黒字です。一方、税引前損益につきましては、1,122億円の赤字。前年同期に対して1,828億円の悪化でございます。当期純損益も1,451億円の赤字となっています。

これはともに、営業外損益で出ておりまして、懸案でありましたLNG事業の処理が終わったこと、キオクシアの持分法損益がマイナスであること。メモリ事業の需給サイクルが影響していると思っていますが、赤字であったことが主因でございます。

後ほどご覧いただきますが、キオクシアはメモリの需要はやや回復基調にあるのかなと、我々としては理解しています。今後、これにともなってキオクシアの業績も回復してくると考えています。

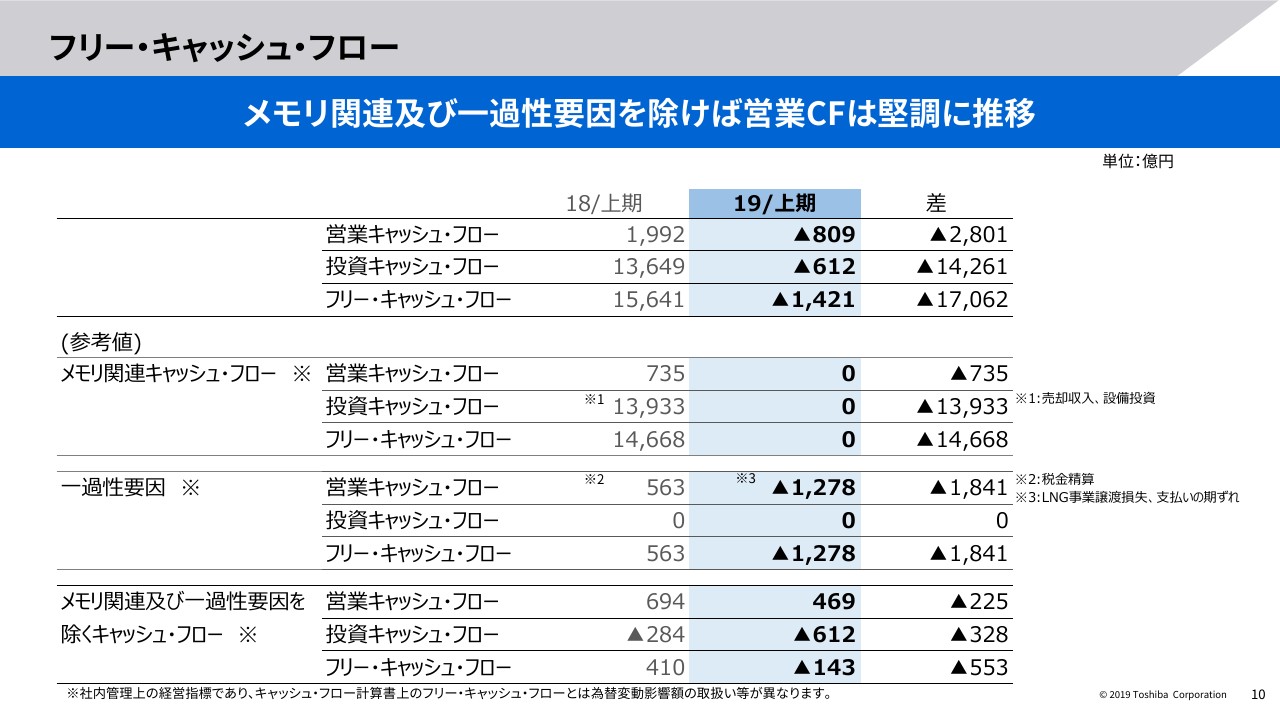

フリー・キャッシュ・フローは、絶対値で1,421億円のマイナス。前年同期に対して1兆7,062億円の悪化となっています。

ご記憶にあると思いますが、前年同期にメモリ事業の売却によるキャッシュの増加が1兆4,583億円ありました。また、今期にはLNGの処理に当たって892億円の支出が影響しています。

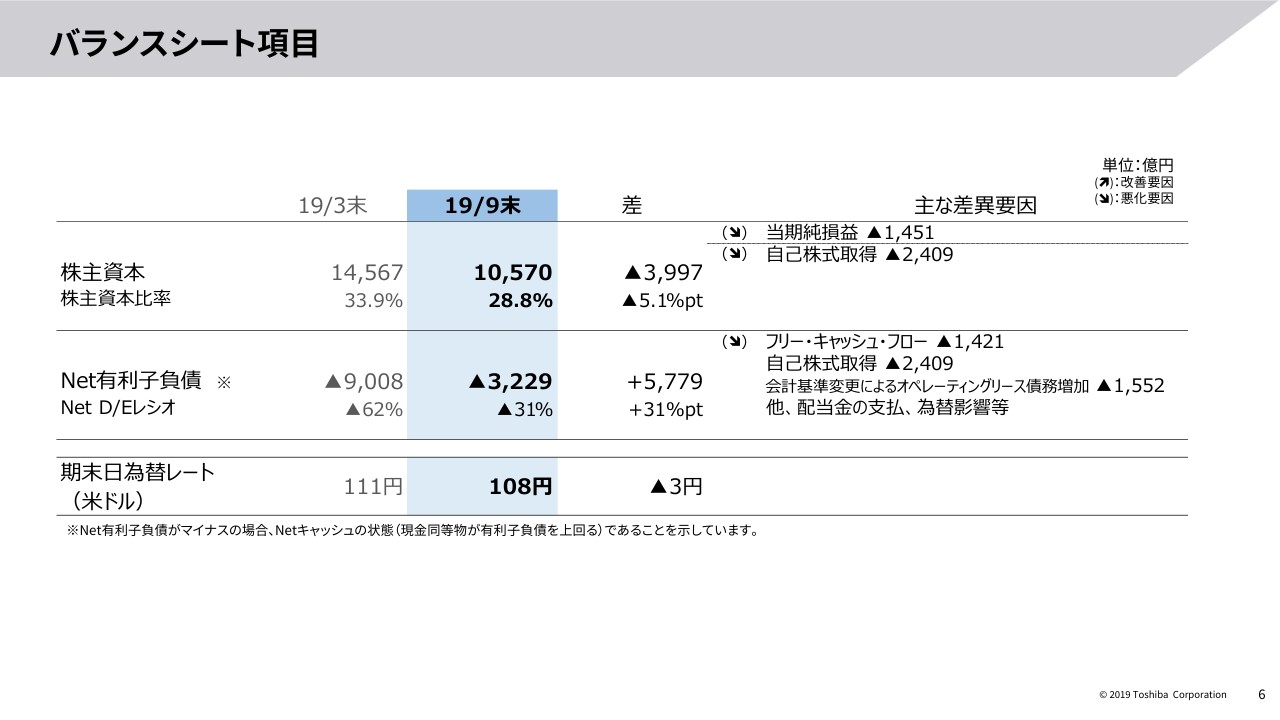

バランスシート項目

株主資本は2019年9月末で1兆570億円。株主資本比率は28.8パーセントの数字になっています。6ヶ月前と比較しますと、3,997億円減少しています。

当期の純損益のマイナス1,451億円。上期6ヶ月のあいだで2,409億円、自己株式の取得を行っていますので、こういったことが影響しています。

ネットの有利子負債は、2019年9月末で3,229億円の現金ポジションですが、6ヶ月前と比較しますと、ネットでの現預金が5,779億円減少という数字になっています。

これも主な理由は、フリー・キャッシュ・フローのマイナス、自己株式の取得。加えて2019年4月からリース会計基準が変更になっていますので、こういったものが影響しています。これも年初で立てた計画どおりのレベルで、今動いております。

為替につきましては、当社の場合には約3円の円高でございます。

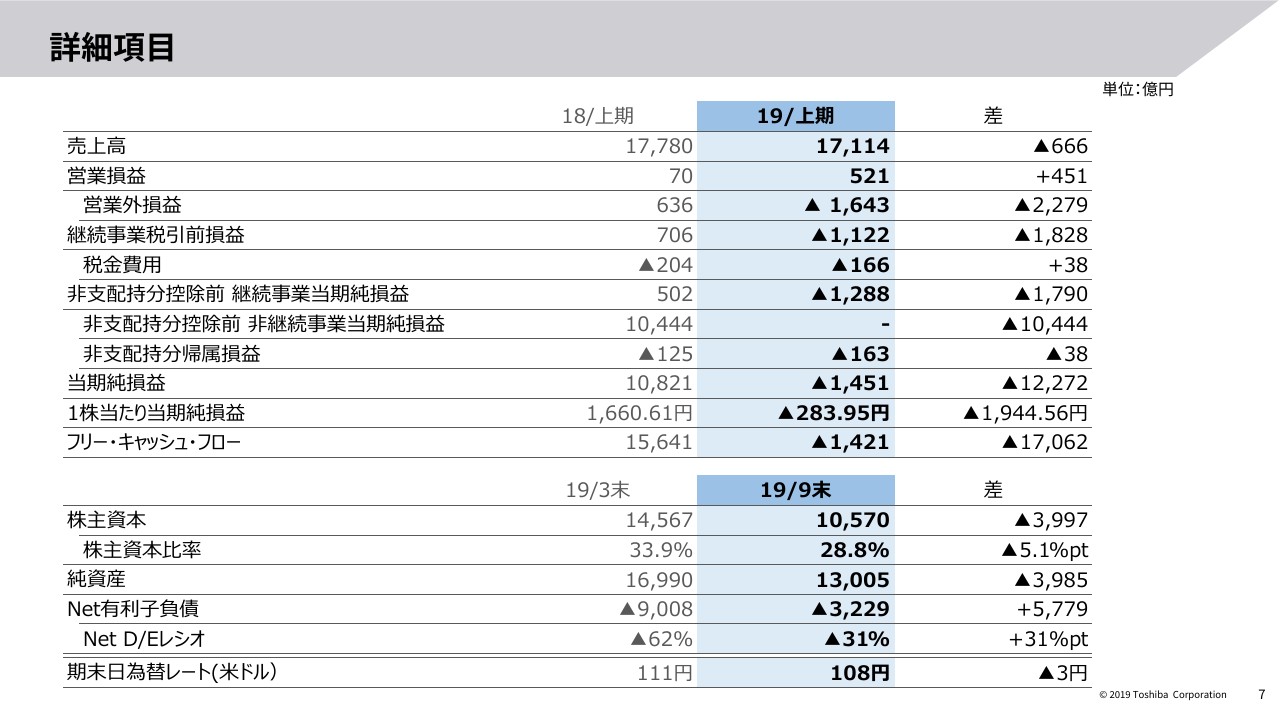

詳細項目

こちらのスライドは詳細なので割愛させていただきます。

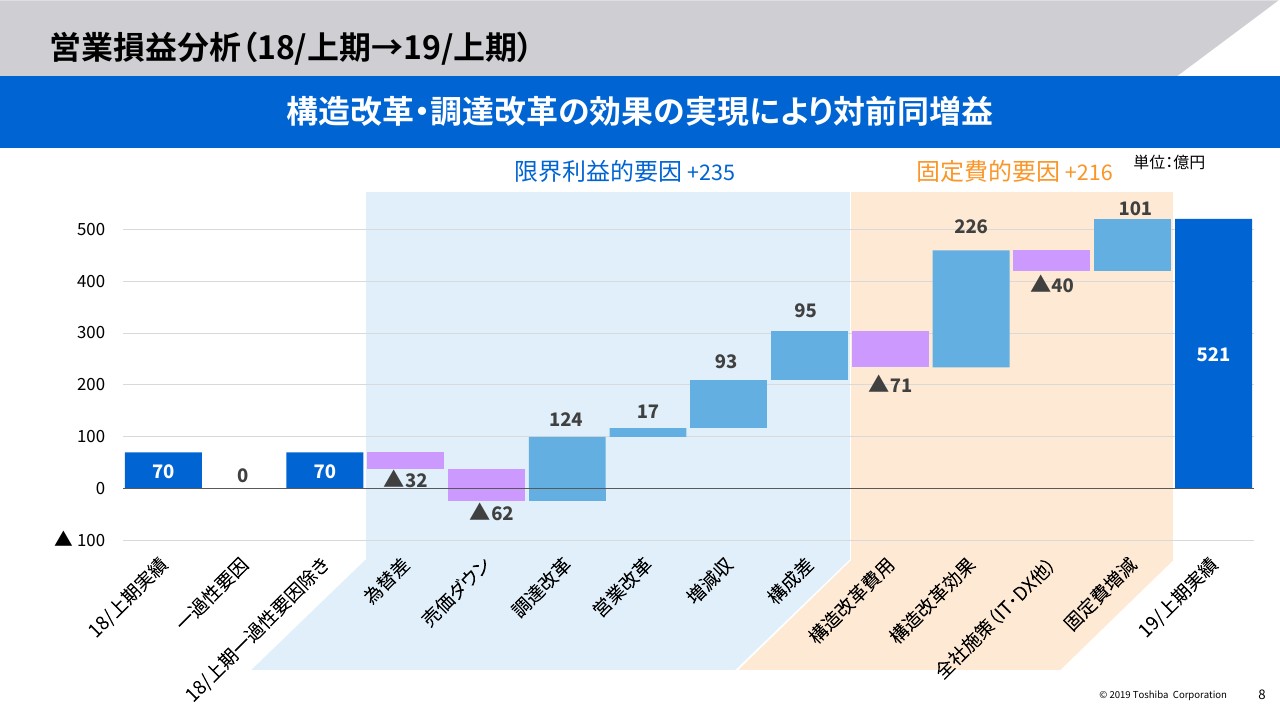

営業損益分析(18/上期→19/上期)

上期の営業損益の分析でございます。一番左に2018年度上期の営業損益70億円、一番右に今回の2019年度上期の営業損益521億円を表示しています。

2018年度後半から取り組んでいます調達改革の効果が、124億円実現していること。2018年度に実施した構造改革の効果が226億円実現していること等が寄与していることが、予定どおり上期で、さらにはっきりと見えるようになっています。

加えて、デバイス&ストレージを主体とした製品構成の改善が95億円ございます。インフラシステムやビルソリューションなどの増収効果が93億円出ており、あわせて451億円の改善。521億円という数字で締まっています。

繰り返しになりますが、2018年後半から本格的に開始した東芝Nextプランの施策の改善効果が、この上期でさらにしっかりと確認できるようになっています。

営業外損益

スライドは営業外損益の内訳でございます。

フリー・キャッシュ・フロー

フリー・キャッシュ・フローです。青が2019年度上期でございまして、第1四半期のときにもご説明しましたが、メモリが少し邪魔をしますので、これを除きます。

また、一過性の要因として、2018年度税金の精算・還付で相当大きな額があったり、今回LNGの事業損失のキャッシュアウトがありました。

そういった一過性の要因を除いてみますと、とくにポイントになる営業キャッシュ・フローは、469億円のプラスです。ここについても、ほぼ予定どおり営業キャッシュ・フローでプラスを確保できています。

2019年度上期キャッシュ・フロー612億円は、東芝Nextプランを予定どおり実行していくための計画的な支出とご理解ください。

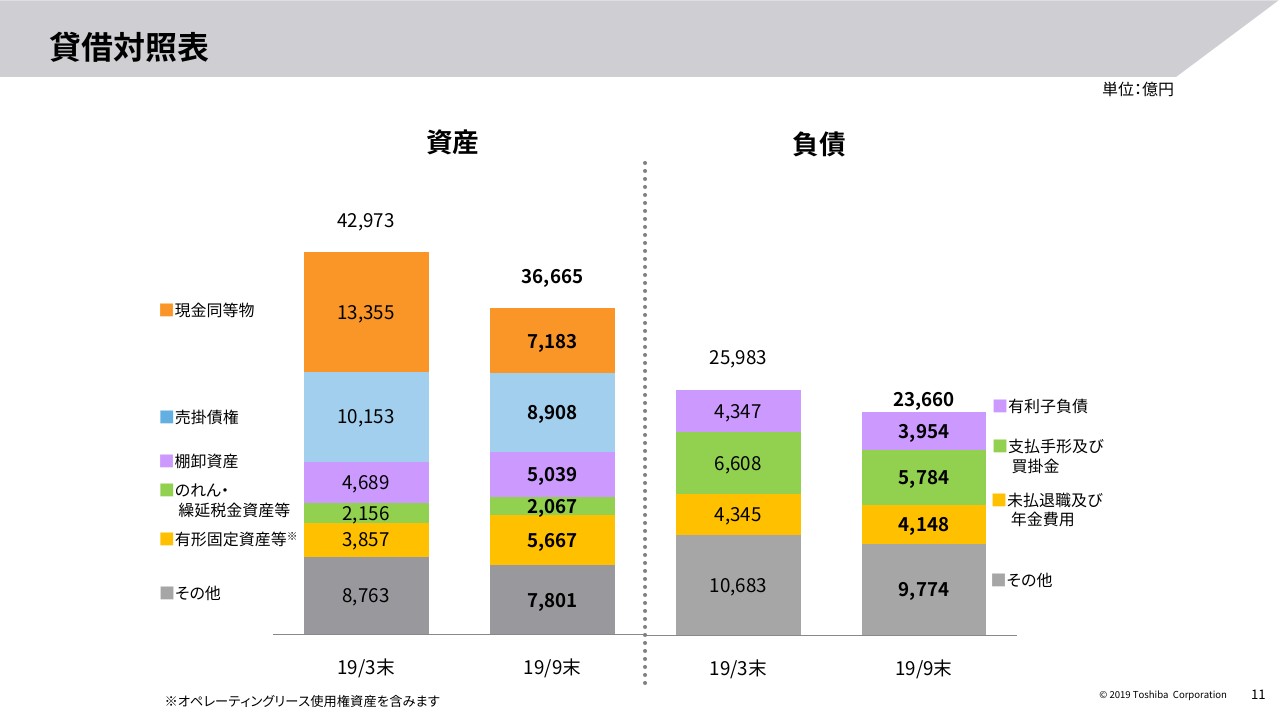

貸借対照表

バランスシートの、左が資産、右が負債でございます。6ヶ月間の比較になっています。まず左側の資産サイドですが、最上段の現金同等物が7,183億円で締まり、2019年3月末に対して約6,200億円の減少となっています。

フリー・キャッシュ・フローのマイナスに加えて、自己株式の取得、あるいは劣後ローン等を中心とした借入金の返済で、現金が減っています。

下から2段目の有形固定資産等が5,667億円と、2019年3月末に対して約1,800億円増加になっています。1つは先ほどの投資キャッシュ・フローが増えていること、もう1つはリース会計基準の変更影響がここに出ております。

一番下の「その他」資産でございます。7,801億円で2019年3月末に対して約1,000億円減少となっています。

ここにはメモリ……キオクシアの投資勘定が入っていまして、ご案内のように6ヶ月間で持分法損失を出していますので、その分の減額等が含まれています。

右の負債サイドでございます。有利子負債3,954億円で、2019年3月末に対して約400億円減少となっています。

これはリース会計基準の変更によって、有利子負債が増えている部分と、劣後ローンなどの借入金の返済で有利子負債が減った部分が相殺されて、トータルで400億円の減となります。

ご覧いただきますようにバランスシートにつきましては、自己株式の取得などによって、現金同等物が減少していますが、健全な財務体質を2019年9月末で維持できていると理解しています。

2019年度上期 セグメント別

ここからは、セグメント別のご説明になります。スライドは総覧表になっています。青のところが2019年度上期の実績の数字、右隣が前年同期との差額になります。

2019年度上期では全事業セグメントで前年同期から増益、全事業セグメントで黒字化ということが、この表でご覧いただけると思います。

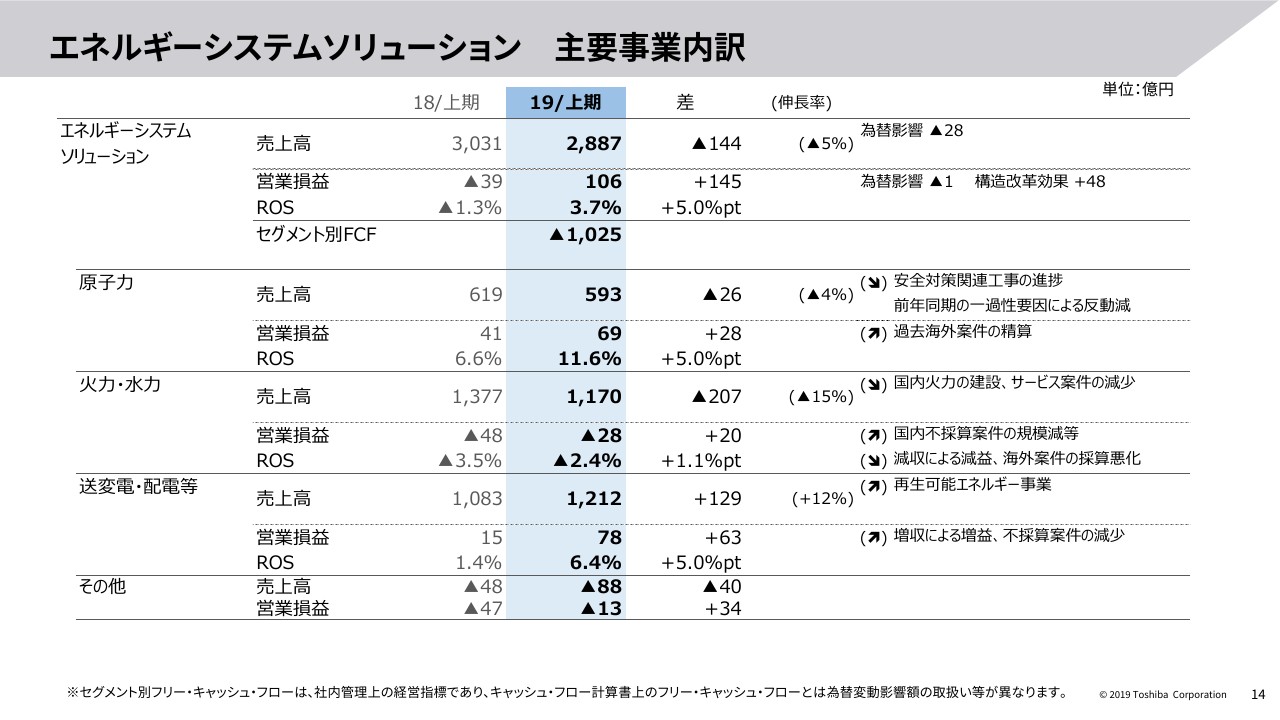

エネルギーシステムソリューション 主要事業内訳

エネルギーシステムでございます。売上高が全体で2,887億円。営業損益は106億円の黒字で締まっております。

売上高は前年同期に対して144億円の減収となっています。これは、火力・水力で国内火力の建設や、サービス案件の減少が影響しています。

営業損益は全体で、前年同期に対して145億円の増益となっています。構造改革の効果が48億円出ていることと、原子力の過去の案件の生産で、プラス要因がございました。

また火力についても、国内の不採算案件の減少などによって、粗利率が改善してきています。こういったことで増益になっています。

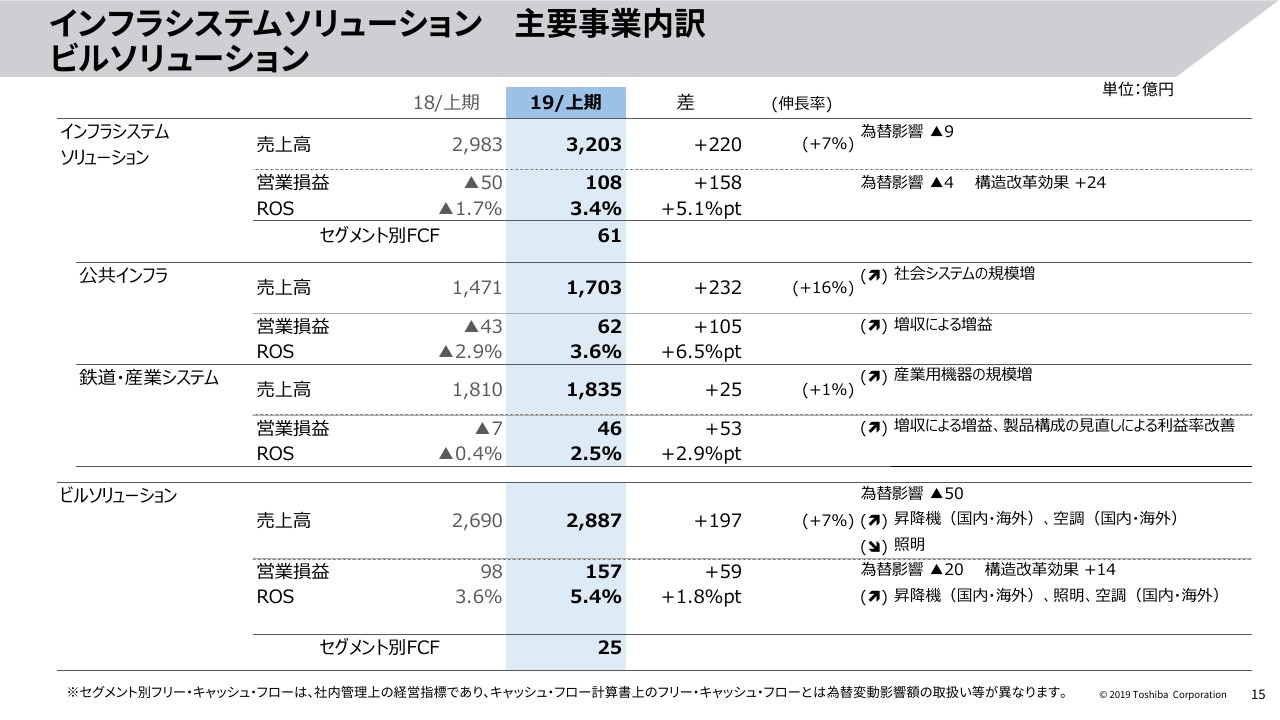

インフラシステムソリューション ビルソリューション 主要事業内訳

スライドの上段がインフラシステムです。売上高3,203億円。営業損益は108億円の黒字という数字です。

公共インフラで、社会システム事業の規模増を主因に増収。この増収による増益に加えて、昨年度の構造改革の効果も出てきており、上期として全体で108億円の黒字となっております。

下段はビルソリューションで、売上2,887億円。営業損益も157億円となっています。売上では照明事業で少し減収になっていますが、昇降機と空調が国内海外ともに増収になり、全体セグメントとしては、増収になっています。

営業損益は増収による増益に加え、構造改革の効果の実現も含めて、前年同期に対して59億円の改善でございます。

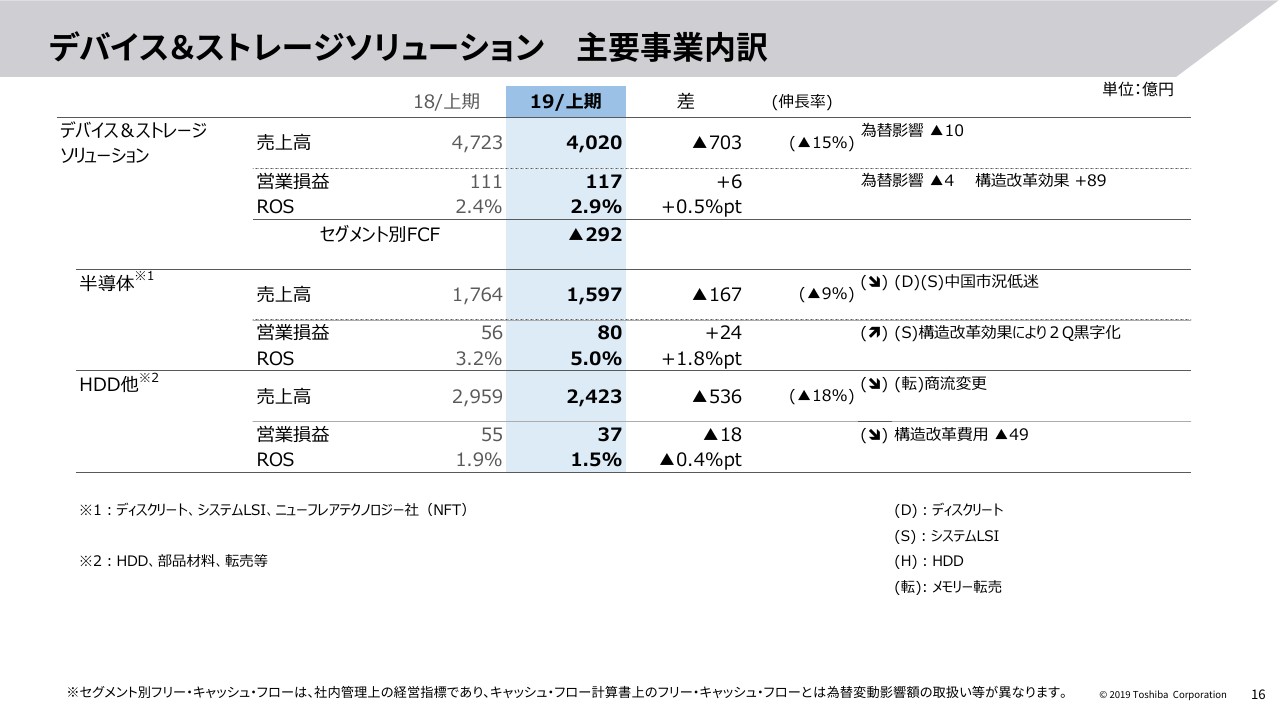

デバイス&ストレージソリューション 主要事業内訳

デバイス&ストレージの内訳です。全体で売上は4,020億円。営業損益は117億円になりました。売上については、中国市況の低迷による影響、もう1つはメモリ製品の転売の減少で、対前年同期703億円の減収となっています。

調達改革や構造改革の効果などにより、損益は前年同期並み。売上が大きく下がっていますが、確保できている状況です。

半導体では、ディスクリートとシステムLSIともに中国市況の影響を受けています。構造改革を行ったことにより、営業利益は前年同期に対して増益しています。

HDD他では、キオクシアのメモリ製品の転売が含まれており、そういったことを含めて対前年同期536億円の減収になっています。

営業損益も絶対値で37億円。前年同期比で18億円の減益となっています。上期でデバイス&ストレージは構造改革をしていますので、このなかにはそのコストが49億円入っています。

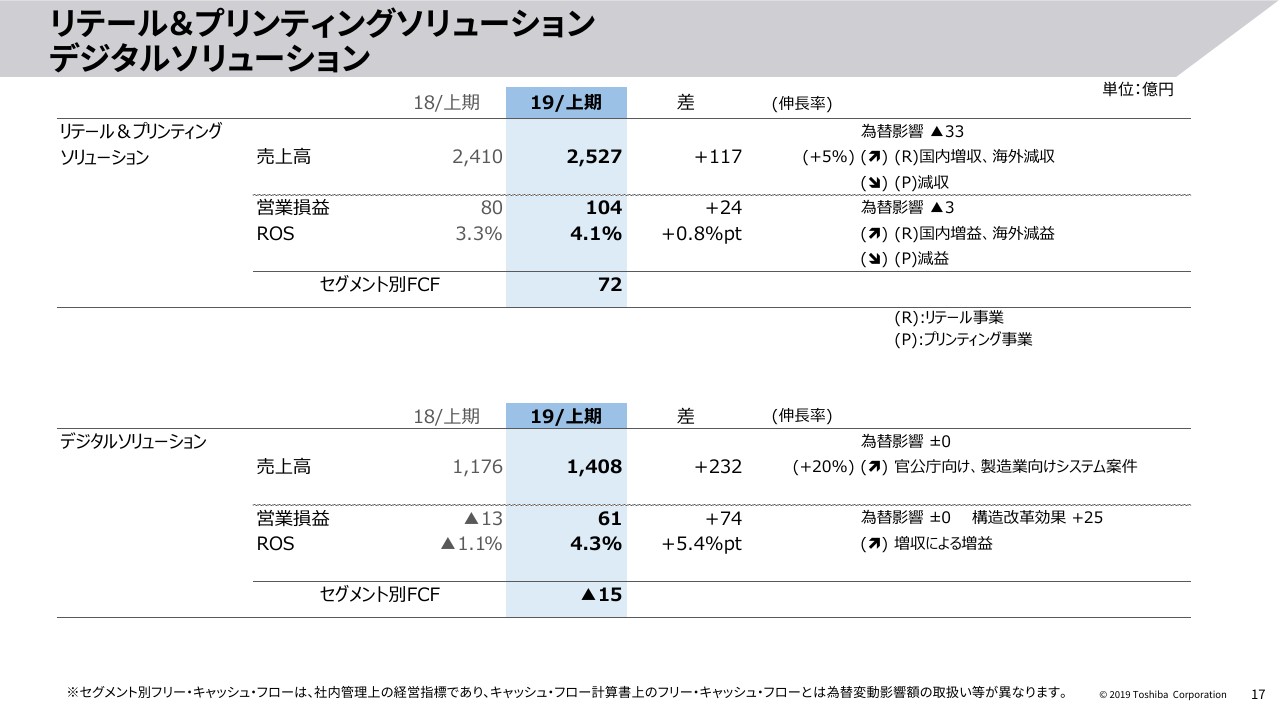

リテール&プリンティングソリューション デジタルソリューション

リテール&プリンティングは売上高2,527億円、営業損益は104億円です。消費税対応で、とくに国内のリテールは好調であったということです。

デジタルソリューションは売上高1,408億円。営業損益が61億円の黒字への転換で、ここも官公庁向け、あるいは製造業向けシステム案件の規模が増えております。前年同期に対して約20パーセント増収です。

営業損益は、増収による増益に加えて、昨年来やってきました構造改革の効果が実現してきており、前年同期に対して74億円の改善となっています。

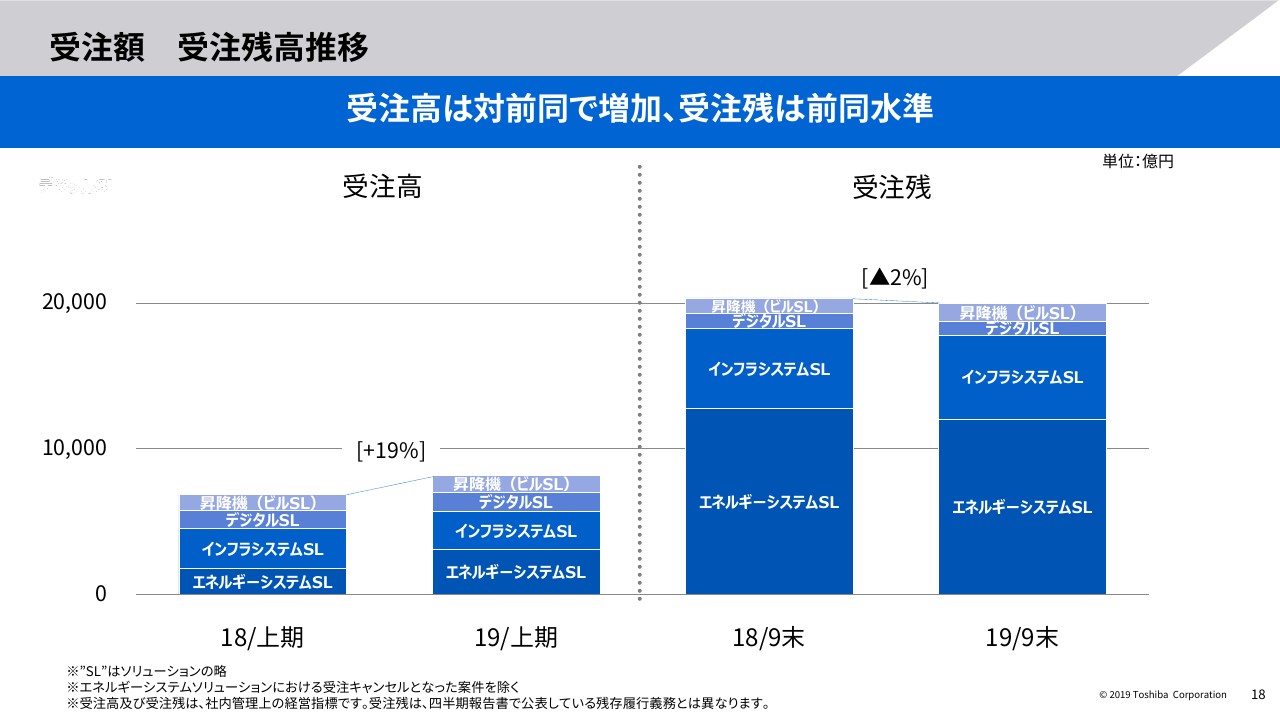

受注額 受注残高推移

受注額と受注残高の推移を記載しています。前回まではエネルギーシステムのみを記載しましたが、今回からは受注管理が必要であり……従来からやっていたのですが、インフラシステム、デジタルおよび昇降機を追加して開示しています。

また1つご注意ですが、エネルギーシステムについては、2018年度に原子力関係の案件が受注キャンセルになっています。

実質的には相当前にキャンセルは決まっていてとくに注入も何もしてなかったのですが、正式に契約が解除になったことがございまして、前年同期の受注残高からは(そういったものを)外したアップル・トゥ・アップルの比較での表にしています。

2019年度上期の受注額は、約20パーセント増加しています。とくにエネルギー関係で、我々は厳選受注をしていますが、そういうフィルターにかけながら、適切な粗利率が確保できる大型の火力案件の受注が計上できるということで、今後売上が立っていく案件でございます。

一方、右のグラフ2本ですが、受注残高でございます。前年同期とほぼ同水準で、エネルギーに関しては、大口の受注をいたしましたが、過去の案件の進捗が進んでいること、その他の案件は相当厳選してフィルターにかけ受注しないこともありますので、若干受注残高が減っています。

それ以外のセグメントを合計いたしますと、受注残高は前年同期に対して約5パーセント増えています。

表のなかに記載はないのですが、受注高、受注残高の粗利率を見ますと、前年同期に対していずれも1パーセント程度改善しています。

とくに受注残高は、今後2019年度下期~2020年度にかけて、売上が立ってくるものですので、受注残高自体はあまり変わっていませんが、受注の質の中身は良くなってきていることは、会社として確認しています。

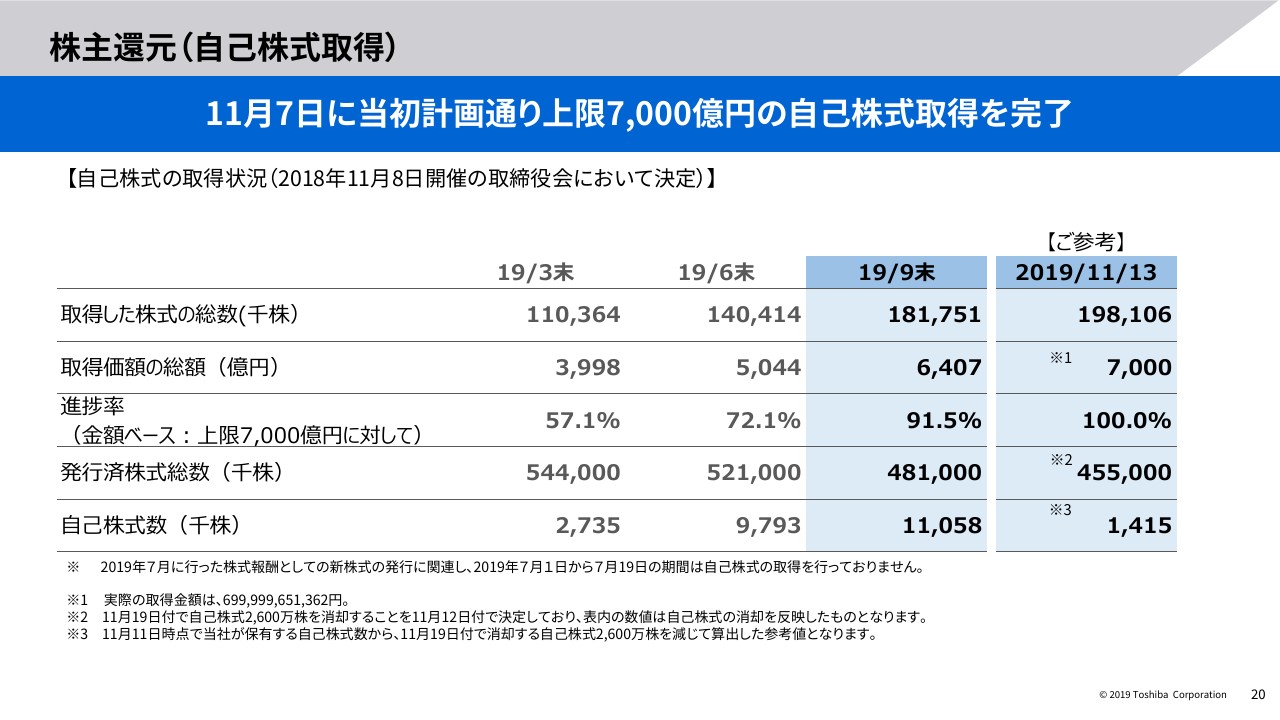

株主還元(自己株式取得)

補足を2点ばかりさせていただきます。

まず、株主還元(自己株式取得)でございます。これも先ほどから、いろいろ話が出てきましたが、7,000億円の自己株買いを完了しました。結果として、発行済株数は4億5,500万株になっています。

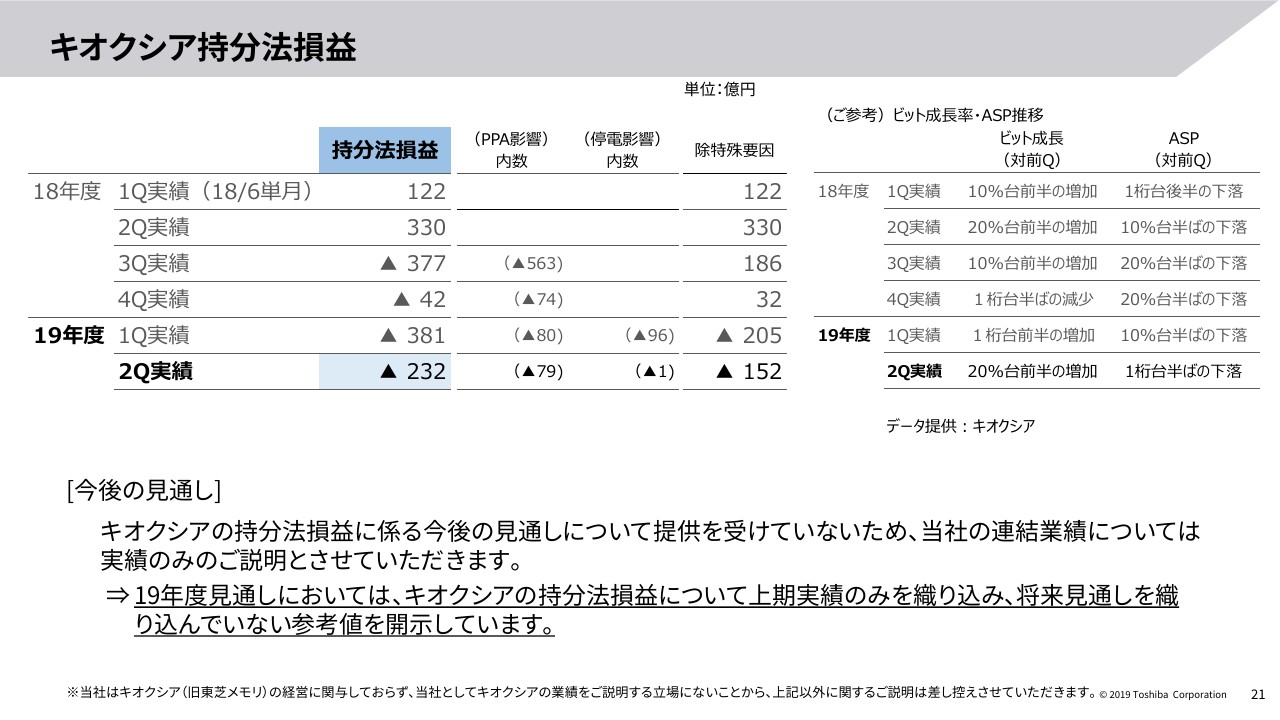

キオクシア持分法損益

キオクシアの情報でございます。ここは少し見ていただいたほうが良いのかなと思います。左上がキオクシアの持分法損益の、四半期別の推移になっています。

ハッチングしているところは2019年度第2四半期の実績。232億円の持分法の損失を入れたということです。その上、2019年度第1四半期の実績が381億円です。

ここからPPAの影響と停電の影響を除きますと、第2四半期実績はまだ赤字ではございますが、152億円。第1四半期では205億円でしたので、損益的には赤字が50億円程度減ってきている状況です。

右にビット成長と価格の動向を書いています。ビット成長は、この第2四半期は20パーセント台前半のレベルで増加しているとの報告を、キオクシアから受けております。

今まで過去2四半期を見ていただきますと、相当減少傾向であった、あるいはあまり変わらない状況でしたが、数については徐々にリカバリーをしてきている状況なのかなと思います。

ASPも、この第2四半期は一桁台半ばの下落で、まだ若干は下落しているようです。しかし過去と比べますと、相当底打ち感が出てきているのかなというのが、この数字を見るとお分かりになると思います。

こういったデータを総合いたしますと、徐々に反転に向かう兆しが見えていると我々は理解していますが、引き続き注視をしていきたいと思っています。

以上が2019年度上期の実績のご説明になります。

一旦上期を振り返りますと、東芝Nextプランでの調達改革の施策あるいは昨年度実施しました構造改革の効果が、より具体的に見えるようになってきたと思っています。

昨年から厳選受注を進めていること、取った案件のプロジェクト管理の徹底を行なっていることにより、とくにエネルギー・インフラについては、粗利率が改善してきていること。

将来大きな損失を計上する可能性があったLNGを完全に売却できたこと。こういった3点が、上期の実績のポイントになろうかと思います。

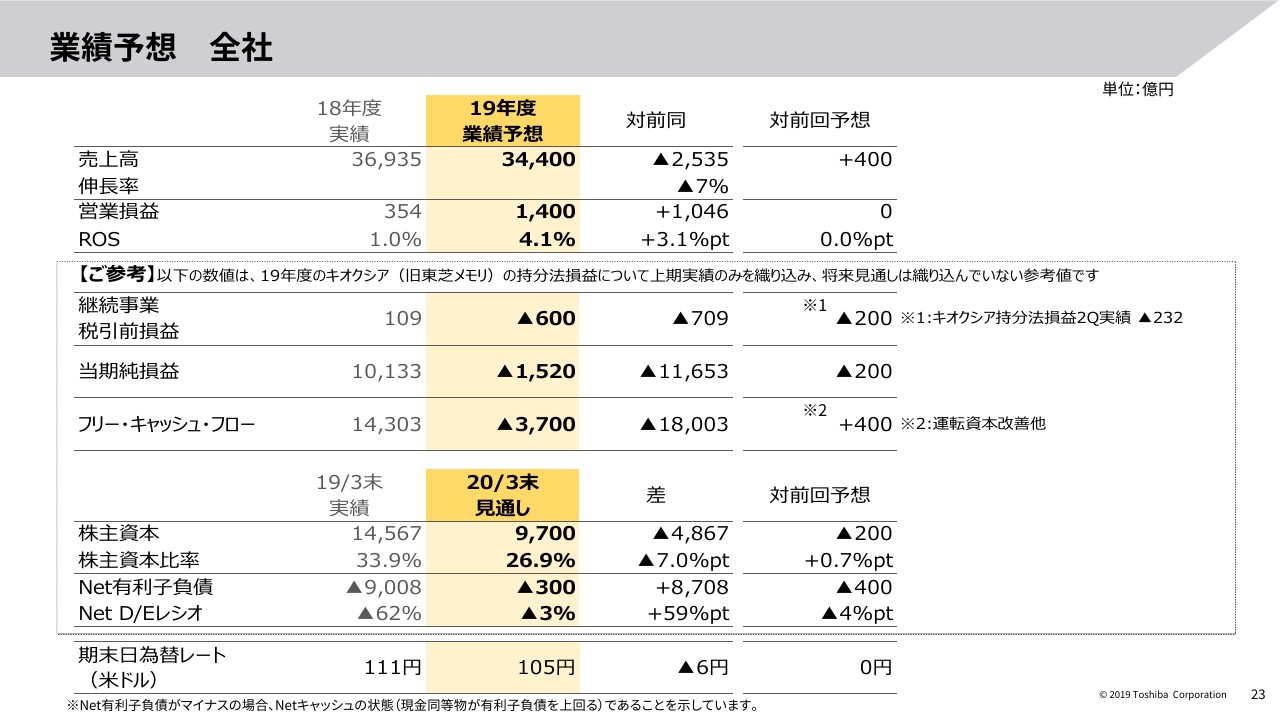

業績予想 全社

2019年度の業績予想です。売上については3兆4,400億円で、対前回予想400億円の増収としました。インフラシステムがかなり好調で、400億円に上げました。

営業損益は1,400億円。少し慎重にやらせていただきたいと思い、1,400億円は据え置いています。

前回に引き続き参考になりますが、下段の部分はキオクシアの第2四半期の業績、持分法損益のマイナスです。約230億円を取り込んで、前回の見通しから各々200億円ずつ減額しています。

なかほどに、フリー・キャッシュ・フローがございます。3,700億円のマイナスで、前回予想に対して400億円ほど改善を見込んでおります。

上期がかなり業績が好調であることで、おそらく下期に回収の増加があるだろうと見込みました。運転資金部分で改善していくということで、400億円のアップサイドを入れています。

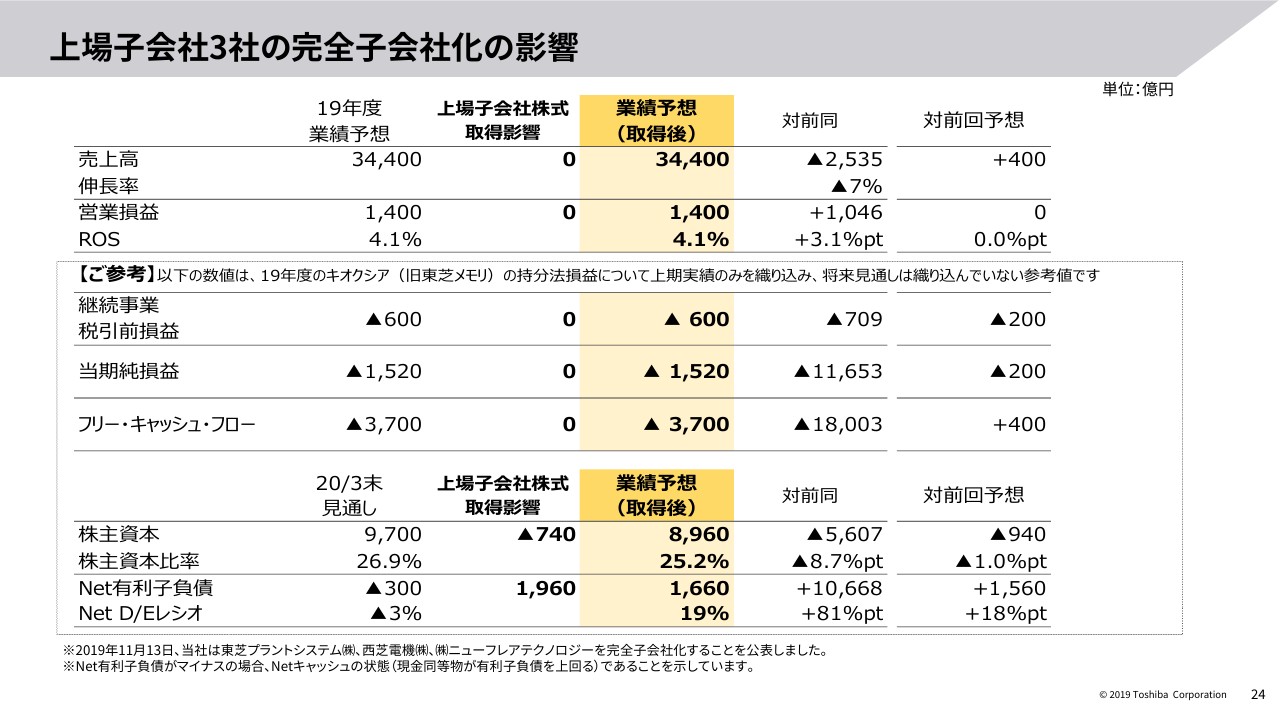

上場子会社3社の完全子会社化の影響

ポイントは、上場会社3社を取り込んだときの株主資本と有利子負債に影響額があるということです。株主資本は740億円減少し、結果として8,960億円になります。

株式の取得対価が3社合計で約2,000億円支払いますが、これにより獲得する非支配持分の簿価が今1,300億円ほどございまして、その差額を一括して株主資本に計上せよと言うのが、会計のルールになっていますので、今回の3社の100パーセント(子会社)化によって、株主資本は740億円減額となるということです。

ネット有利子負債は1,960億円。これはキャッシュを使いますので、有利子負債は増加するということで、使用した後は1,660億円のネット有利子負債になります。

これを行いますと、株主資本につきましては25.2パーセントの株主資本比率です。同業他社さんの水準からすると、レンジのなかには入っているのですが、相当下限のレベルにあるということです。

財務体質が明らかに悪くなっていることではまったくありませんが、同じようなプロファイルを持つ会社と比較しますと、一旦はやや低い水準になります。

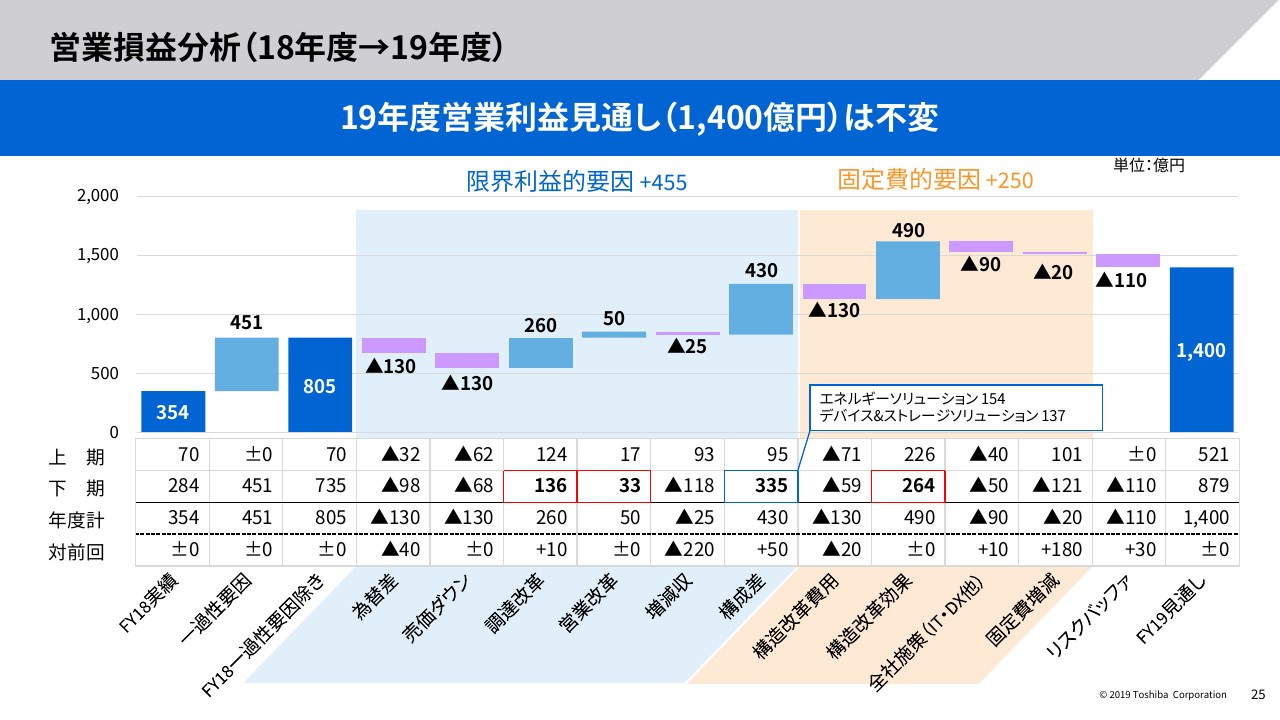

営業損益分析(18年度→19年度)

2019年度見通しと2018年度実績を比較した営業損益の改善状況を、ここでは上期と下期に分けて見ていただきたいと思います。

一番左、2018年度の年度計の営業損益が354億円です。その隣に2018年度の一過性の要因451億円が、とくに下期にございました。

ウォーターフォールの下の表の一番上段、上期と書いているところは、先ほど上期の分析をご説明した数字とそのままイコールの数字が入っていますので、ここではとくに下期のところをご覧ください。

下期は、前年同期に(実績が)284億円で、特殊要因451億円がありましたので、735億円から出発します。

赤く囲っているところは調達改革・営業改革・構造改革の効果です。すぐ上にある上期の数字と見比べていただくと、ほぼほぼ同じようなレベルで我々は見込んでいます。これは確実に実現性があるのかなと、会社としては理解しています。

青く囲っているところが、構成差になります。前年同期から335億円の改善を見込んでいます。大きく2つありまして、吹き出しにも書いていますように、エネルギーシステム、デバイス&ストレージでございます。

エネルギーは、今年度と言うより昨年度ロスコン(Loss Construction)を引き当てたことがあります。今ずっと6ヶ月間続けてきて、下期の見通しでもこれ以上のロスコンの引き当てはないということで、あったロスが今回はゼロになることでの改善になっています。

デバイス&ストレージもやや似たような話で、前年同期に、とくにシステムLSI関連でかなり採算性の悪い案件の売上を立てていました。

お客さまへの供給義務もございますので少し時間はかかっておりますが、そういった案件が、売上が相当減らすことができていることで、粗利率が改善している数字になっています。

上期の状況を見て、この数字は下期も確実にできるだろうと思っています。毎日、事業は動いていますので、確実に実現できるよう下期しっかりとフォローしたいと思っています。

付け加えますと、一番右から2つ目、下期の行で、リスクバッファがマイナス110億円でございます。110億円のリスクバッファを持って下期走り始めている状況です。

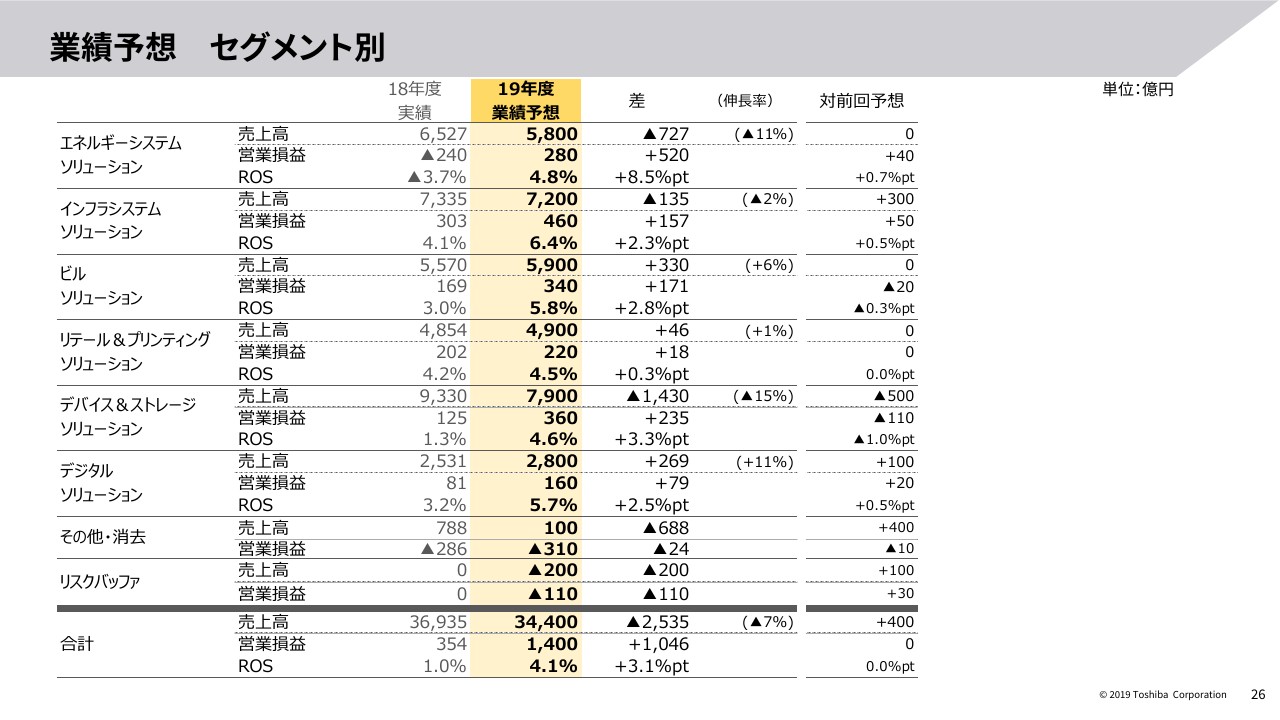

業績予想 セグメント別

セグメント別の年度の業績予想を簡単にご説明させていただきます。まず上期と同じように、全事業セグメントは黒字化、前年度増益になっています。

エネルギーは前回予想から40億円ほど増益にしております。とくに原子力の過去の案件の生産でプラスがございました。確実に年度で残るということで、増益にしています。

インフラシステムでは、増収基調でございますので300億円の増収。50億円の増益。ビルは照明で少し市況が悪化していますので、20億円のマイナスを入れております。

デバイス&ストレージは、やはり3ヶ月前と比べますと中国市況はいまいまの段階ではさらに少し悪いのかなということで、500億円の減収、110億円の減益を、見込み直しております。

デジタルは引き続き堅調で、100億円の増収、20億円の増益で見込みの修正をしております。

以上がご説明になります。会社としては、2019年度(営業損益)1,400億円の達成に向けて、調達改革あるいは営業改革の効果を確実に実現させていくこと。

米中貿易問題、中国の市況感の半導体の影響、あるいは大型のプロジェクト案件も、管理は厳格化していますが、取りこぼしのないようにしっかりフォローして、リスクアイテムが発生してこないように、万が一発生した場合にも適切にタイムリーに処理をして、業績に影響を与えないような活動をしていきたいと思っています。

長くなりましたが、以上でございます。ありがとうございました。