2019年11月11日に行われた、株式会社セブン銀行2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料 質疑応答パートはこちら

スピーカー:株式会社セブン銀行 代表取締役社長 舟竹泰昭 氏

舟竹泰昭氏(以下、舟竹):みなさま、平素より大変お世話になっております。本日はお越しいただきましてありがとうございます。セブン銀行の舟竹でございます。それでは私から、第2四半期の決算と中期経営計画の進捗状況について説明させていただきます。ご説明に入る前に(申し上げると)、当上期は全体としては厳しい環境可において思った以上に善戦した決算であったと評価しております。世の中、キャッシュレス化、各銀行さんの収益環境が非常に厳しいなか、様々な手数料の引き上げを検討している一環として、ATMをご利用いただく手数料を引き上げたり、あるいは無料回数を制限強化したりなどといった様々な動きがあります。

加えて、後ほどご説明しますが当社持分法適用関連会社が提供するバーコード決済「7pay(セブンペイ)」のサービス廃止といったアクシデントもありました。そのような逆風のなかではありましたが、ほぼ計画に沿って着地ができたという意味では、非常に善戦出来たのではないかと考えています。

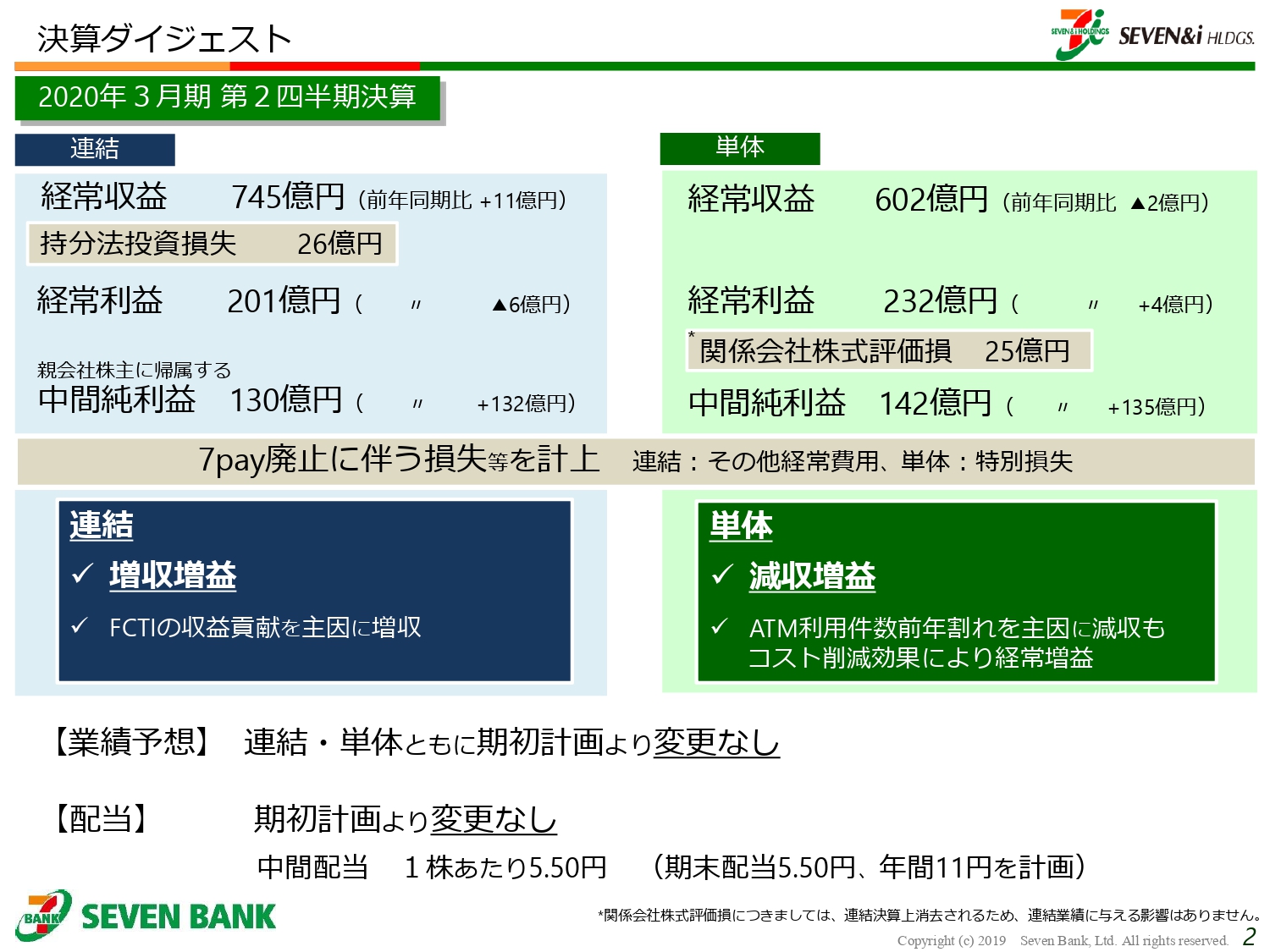

決算ダイジェスト

それでは資料に沿ってご説明させていただきます。最初は決算ダイジェストです。左側に記載のとおり、連結では経常収益745億円、経常利益201億円です。連結では「7pay」の損失を経常費用の中に織り込んでいて、26億円ほど損失を吸収して、経常利益201億円でございます。経常ベースでは対前年比増収、若干の減益となりました。

連結の当期純利益ですが、前上期にFCTIの減損を行ったため、大幅な増益となっています。

右側はセブン銀行単体の記載ですが、経常収益602億円、経常利益232億円と、経常収益は若干の減収となっていますが、これは前期の上期に出資したファンドからの3億円ほどの配当が発生しましたが、今期は発生しなかったためで、それを勘案しますと、実際では増収となっています。経常利益232億円で、このような厳しい環境下においても実質的には増収増益を達成できました。

セブン銀行単体では株式評価損として、特別損失の項目に「7pay」の損失25億円ほどを計上しており、中間純利益は142億円となっています。

アクシデントもありましたが、その損失分をなんとか吸収し、ほぼ計画線で運営できている現状を鑑み、期初にお示しした業績予想は、このまま変更なしで、下期もがんばっていきたいと思っています。

配当は期初計画のとおりで、変更ございません。中間配当は5円50銭で、現段階では期末配当についても5円50銭を計画しています。

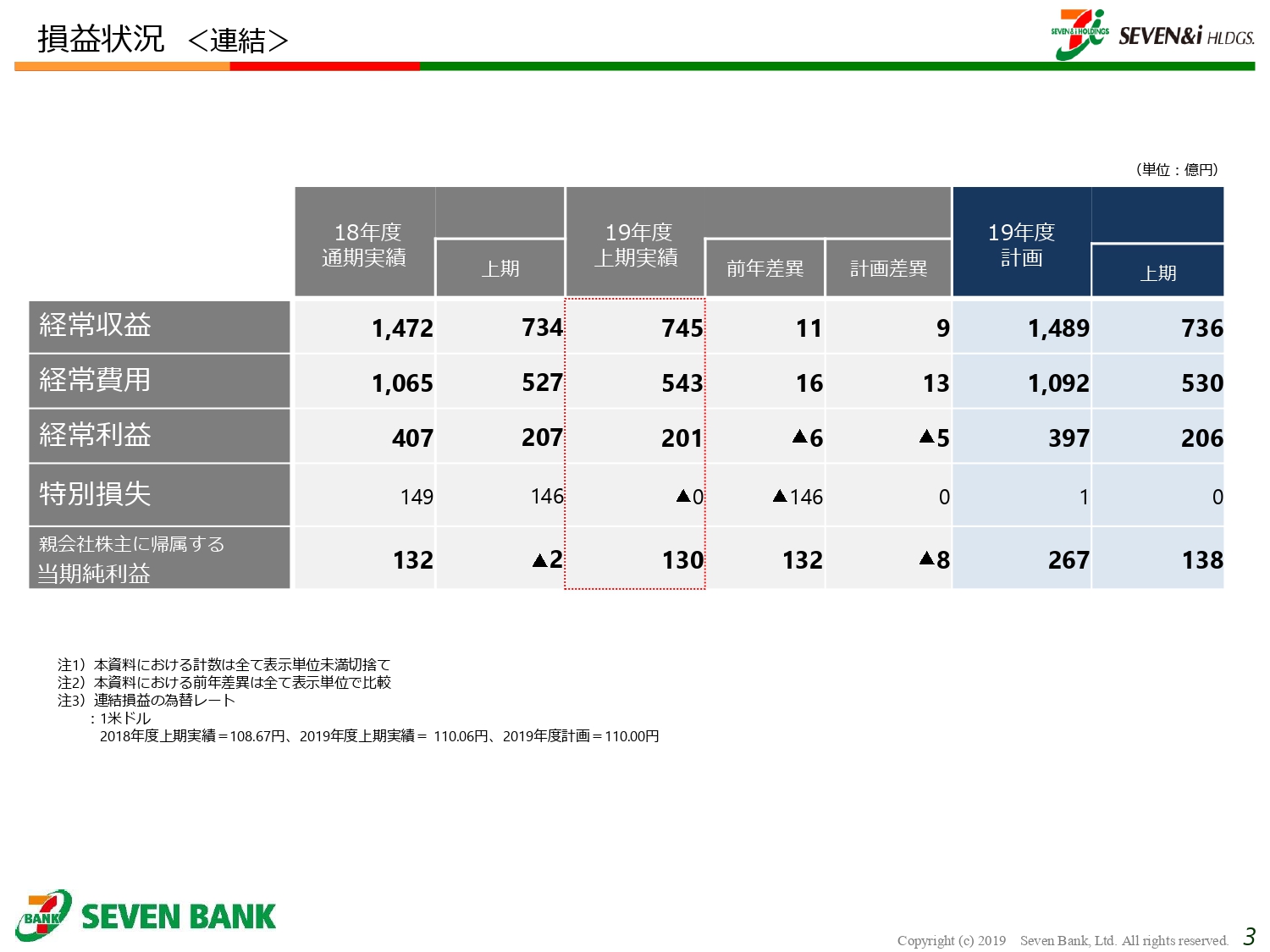

損益状況 <連結>

それでは、まず連結です。連結では対前年比11億円の増収になっています、この増収の太宗はFCTIの収益増化分です。FCTIは、昨年の中間期では、まだATM利用件数が上昇途中でした。

前期の下期からATM利用件数の推移も安定し、現在でも1日約60件前後で推移しております、それが増収分として寄与していることになります。連結での経常費用が16億円ほど増えて、経常利益は201億円となっています。

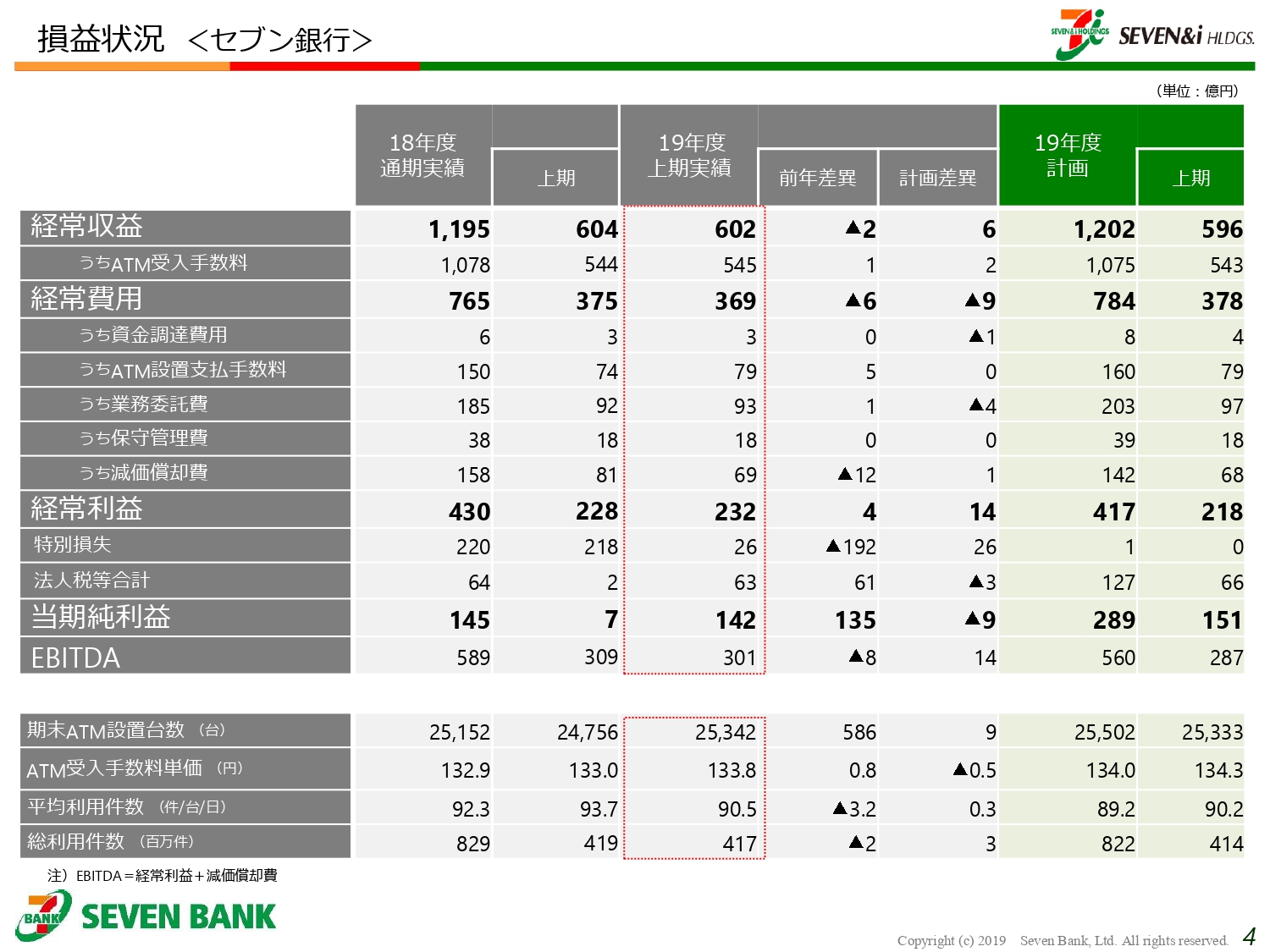

損益状況 <セブン銀行>

4ページは、セブン銀行単体でございます。下段にATM台数の記載がございますが、9月末のATM台数は2万5,342台で、対前年同期比102パーセント超になっています。

ATM総利用件数は4億1,700万件です。前年同期と比較しますと少し減少しております。銀行さんを中心とした預貯金金融機関の利用件数の対前年同期比約97パーセントぐらいでございました。

それに対しまして、ノンバンクでは消費者金融さん、それから最近は、「PayPay」さんや「LINE Pay」さんといった資金決済事業者のみなさま(の利用が増えています)。ノンバンク全体としては対前期比約118パーセントと大きな伸長を示していまして、結果として対前年同期比約99.5パーセント、当上期でのATM総利用件数は4億1,700万件という結果になっています。

そのよう状況を踏まえ、経常収益は602億円と、対前年同期比ではマイナス2億円となっていますが、先ほど申し上げたように、昨年の中間期にはファンドからの配当が3億円ほどあり、今期はそのような一過性の収益がございませんでした。そのような背景を勘案しますと、実態上は増収を達成できております。

ATM受入手数料は1億円ほどですが、増収になっています。経常費用は369億円で、ここも経費抑制に努め、対前年比でマイナス6億円となり、計画よりもコスト抑制で運営してきています。結果といたしまして、経常利益が232億円、対前年同期比プラス4億円で着地をいたしています。

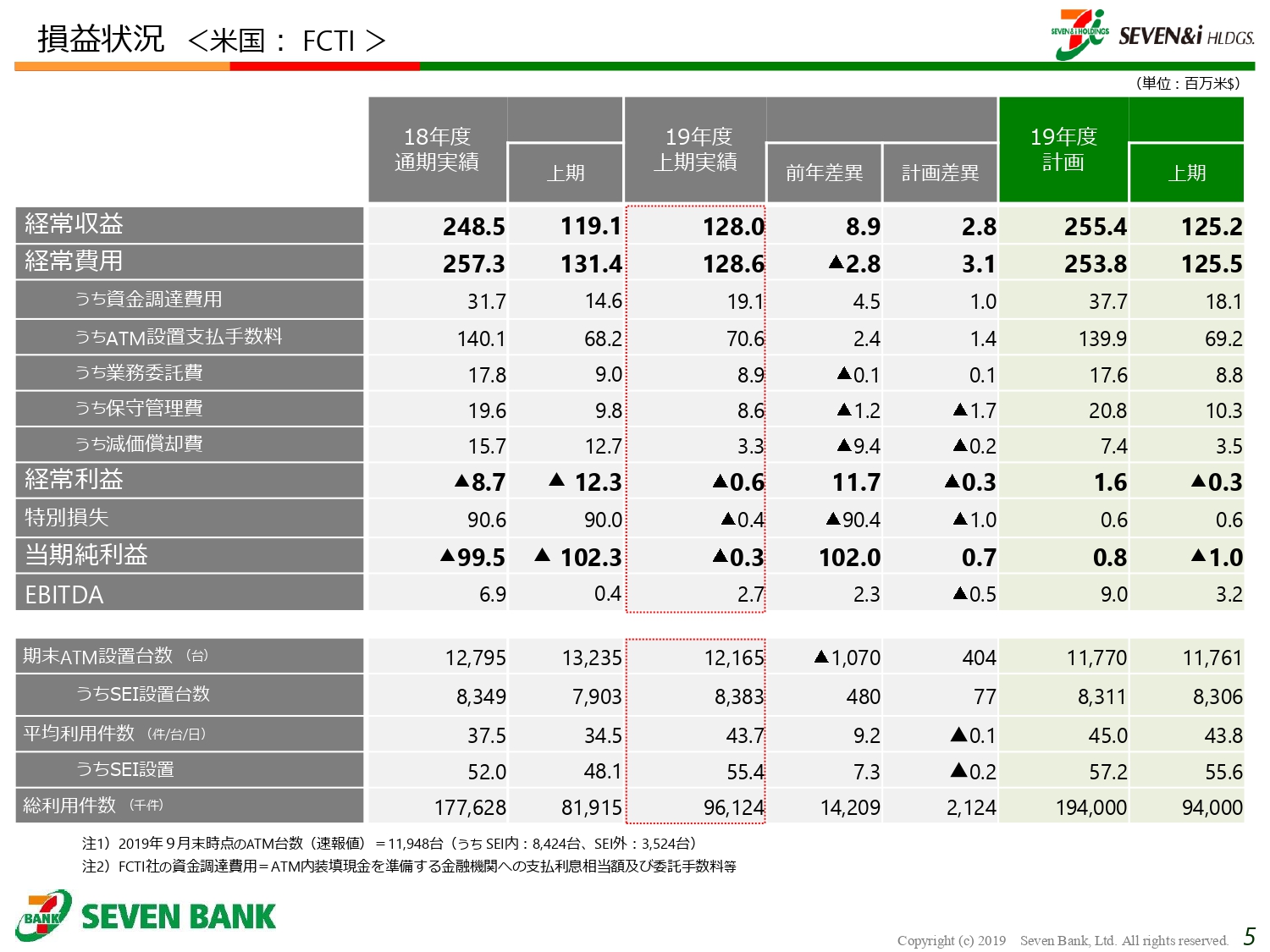

損益状況 <米国:FCTI >

アメリカのFCTIについてご説明させていただきます。経常収益が128百万米ドルで、対前年比8.9百万米ドル増加している状況です。ATMの利用件数が昨年よりも順調に増加してきていることで、増収になっています。経常費用は対前年同期比マイナス2.8百万米ドルと、コスト抑制にも取り組んでおります。

当上期には、3拠点を1拠点に統合し、それに伴って人員も整理するリストラも進めてきました。そのようなこともあり、経費は昨年よりも抑制して運営をすすめてきています。

経常利益について、第1四半期決算の発表時にはみなさまに「FCTIも黒字に定着しました」というご説明したのですが、残念ながらマイナス0.6百万米ドルとなり、経常利益の面では小規模な赤字になっています。これは、実は4月から6月にかけてATM不正利用の被害が約3百万米ドルほど発生し、損金を計上したことが原因であります。

その不正利用について、被害補償に取り組んでおりますが、この交渉が9月末までに決着がつかなかったこともあり、会計士とも相談し、保守的に当上期では損金として計上しております。これからも保険適用、あるいは損害賠償請求といった司法手続きも含めて、損金を取り返すべく交渉を継続していきたいと思っていますが、現段階ではその分を損金として計上しているので、マイナス0.6百万米ドルとなっています。

ただ、今期も経常ベースでは月次で順調に黒字経営で進んできていますので、通期ベースではしっかりと黒字転換できると考えています。

損益状況 <連結子会社>

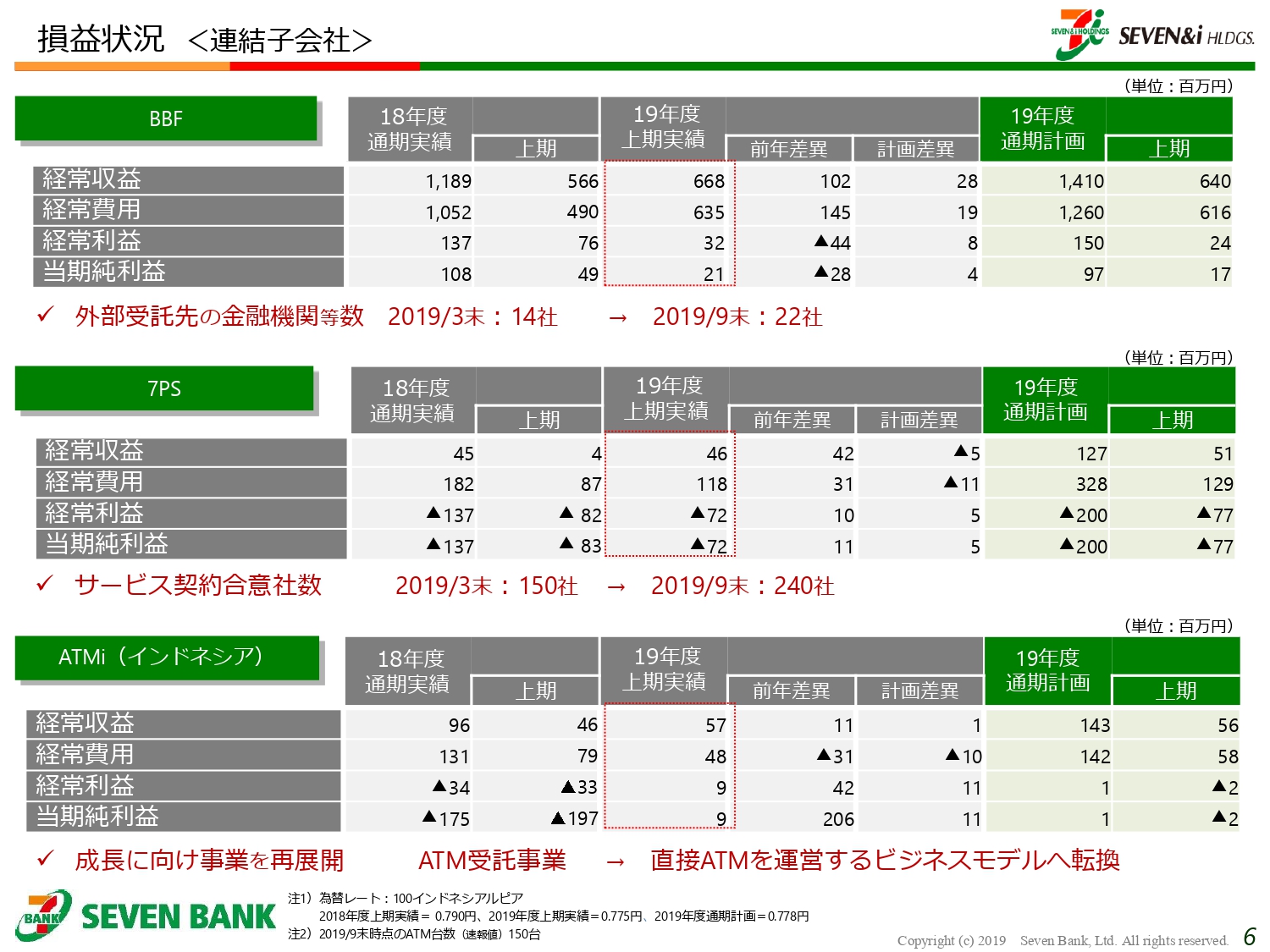

連携子会社3社についてです。BBFについてはここに記載しておりますが、おかげさまでマネー・ローンダリングのモニタリング業務などを中心に引き合いもたくさんいただきました。現在、事務を受託している会社は22社に増えています。そのような取組みの結果、経常収益は順調に増えてきています。

経常収益は順調に増加しているが、やや利益は対前年同期よりも伸びが鈍っています。これは、BBFが労働集約産業になっているため、新しく取引を取るとどうしても先行的にそのための場所あるいは人員の確保が必要になることがあり、その部分の先行投資が発生します。

業容という面では、外部から事務受託先を14社から22社まで拡大し、今でも多くの引き合いがきているので、これをしっかりと確実に伸ばしていきたいと思っています。

それから7PS、「ATM受取」についてです。こちらはまだビジネスとしては立ち上がり期ですし、今までにないまったく新しいサービスということもあり、なかなか認知が進まなく、収益的には5,000万円弱の収益にとどまっています。ただ、サービスの契約合意社数は、前期末の150社から当期末では240社に増加しており、今のところ、着実に「ATM受取を利用したい」というお取引先さまは増えてきています。これからどんどんこのようなお取引さまが広がり、サービスが浸透していくことを期待しています。

シェアリングエコノミーあるいはマッチングビジネスが広がる中で、今は経費の支払い、報酬の支払い、懸賞金の支払いなど多岐にわたる利用シーンが増加している状況です。

それからもう1つ、インドネシアのATMiについてです。インドネシアの事業につきましては環境が大きく変わり、現地のセブン-イレブンも一時撤退したこともありまして、「撤退に向けて準備を進めよう」という話もしていたのですが、実はその後、当社のジョイントベンチャーの相手先であるALTO社がインドネシア最大級のBCA銀行に買収されたこともありまして、当社のジョイントベンチャー先の企業価値が大きく上がり、クオリティも非常に上がってきました。

そのような環境変化もあり、もう一度改めて、インドネシアでのATM展開にアクセルを踏んでいこうと、方針を転換しています。現在は150台くらいのATMを置き、順調に件数が増えてきています。利用件数は1日平均約100件前後、安定的に推移しています。売上も5,700万円くらいで、現地ベースではしっかりと黒字経営を定着できるかたちになってきています。

財務の状況<セブン銀行>・株主還元

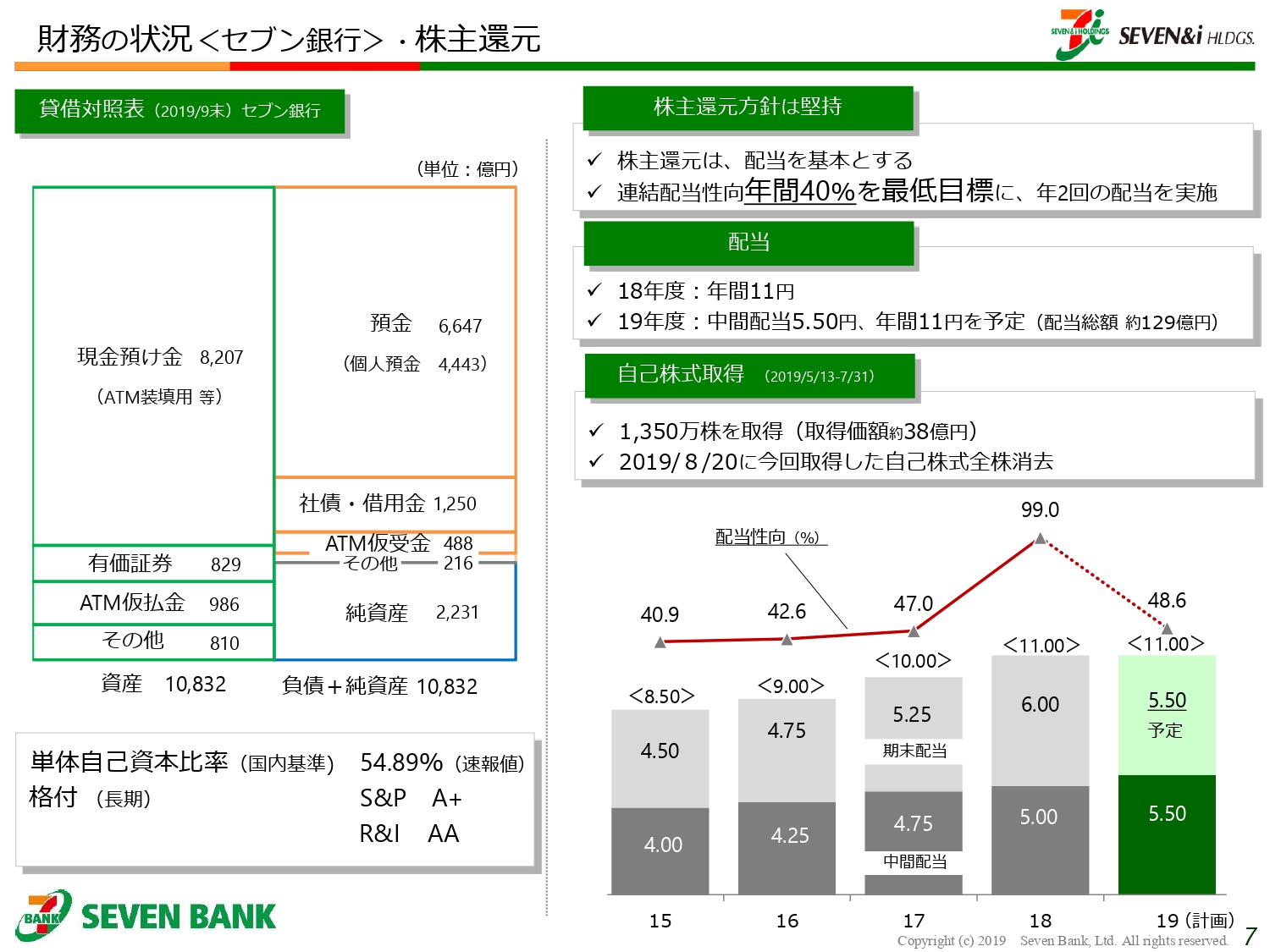

株主配当と還元の件でございますが、バランスシートは左側に記載のとおりです。株主還元の基本方針につきましては、従来から変更はございません。「配当を中心に」ということで、「配当性向は最低40パーセントは確保しながら、安定的かつ継続的に配当していく」という方針に沿って進めていこうと思っています。今年の配当は、今のところ年間11円で考えています。

それから、当上期には自社株買いを実施していまして、1,350万株の自社株を買いました。取得価額の総額は約38億円となりました。

中期計画では2017年・2018年・2019年の3年間を通じて株主のみなさまに400億円程度の還元を目指していきますとお話ししていましたが、今のところ、配当と自社株買いを加えれば410億円程度の還元になると思っています。

下期もしっかりと5円50銭の配当ができるように進めていきたいと思っています。

中期経営計画

以上が中間期の状況です。次に、中期計画の進捗状況についてご説明させていただきます。当下期が最終の期になりますが、中期計画の進捗について説明させていただきます。

本業を伸ばしつつ事業の多角化を進めていくを基本方針として取り組んでいます。残念ながら、収益・利益の目標数値については今期の期初時点で修正させていただいています。そのような意味では、今期の計画が中期計画の最終年度の目標になります。

一方で、それと並行して長期的な成長の基盤作りのため、本業を伸ばしつつ事業の多角化を進めていくことを方針に掲げています。こちらは着実に、且つしっかりと施策を積み上げてきている状況です。これについて説明させていただきたいと思います。

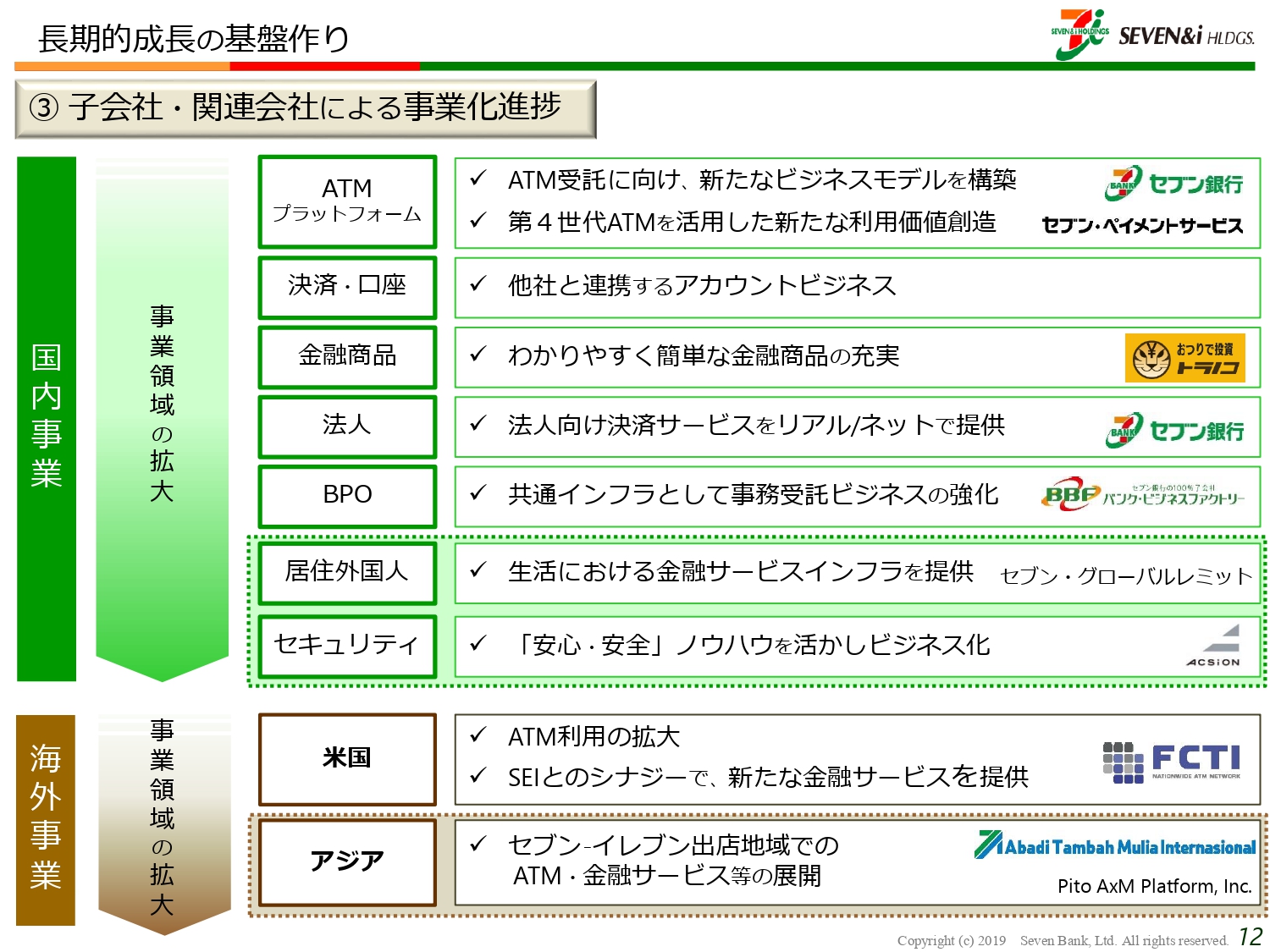

大きくは3点です。1点目は、環境変化に応じて新しいATMの利用スタイルを作っていくこと、2点目は、第4世代ATMを開発して新たな価値を提供していくこと、そして3点目は、新しい事業の多角化を進める上で、子会社・関連会社を通じて事業の多角化を進めていくという3点です。

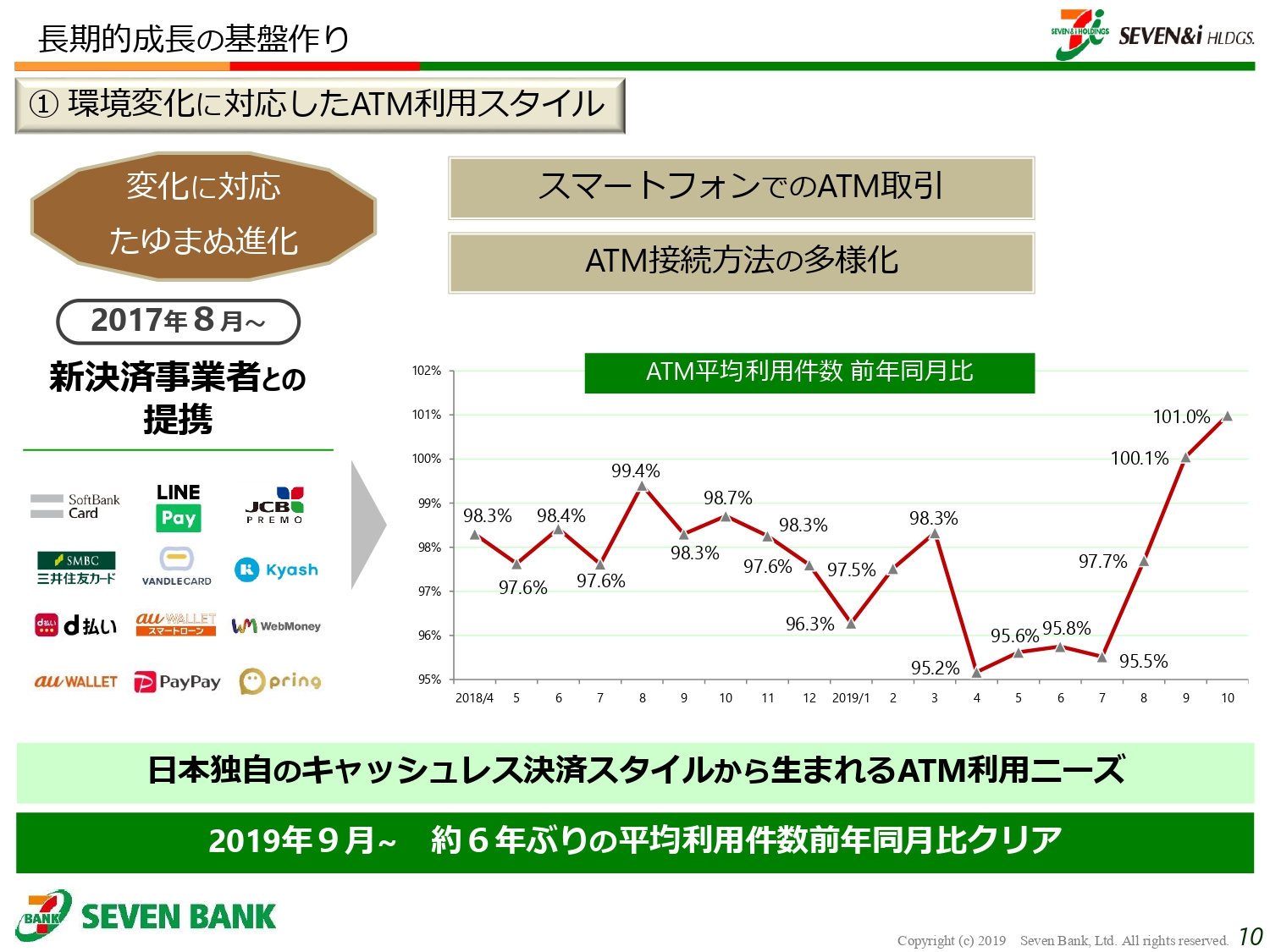

長期的成長の基盤作り①

まず、新しいATMの利用スタイルについてです。先ほど申し上げましたように、新しい決済事業者の方々との提携を具現化し、そして実際に利用件数も増加してきております。スマートフォンで取引ができるようにしたこと、それから従来、CAFIS接続や、ISOといった銀行基準・金融機関基準での接続にこだわらずに、インターネットで新しく接続できるように、基盤づくりを進めてきました。以上が功を奏して、新しい決済事業者の方々と手を結ぶことができる状況が実現してきています。

10ページの折れ線グラフはATM平均利用件数です。ご覧いただきますと、ずっと低迷してきていましたが、2019年9月、10月は1台あたりの1日の平均件数が100パーセントを超えてきています。約6年ぶりに、平均件数が対前年同月比100パーセントを超える状態を作り上げることができるようになりました。

(100パーセント超えは)9月単月で終わると思っていましたが、10月も伸びていますし、現在のところ11月も非常に順調に伸びていますので、これが定着していければと考えています。

長期的成長の基盤作り②

それから、新しい第4世代のATMを2019年9月に発表させていただきました。それと同時に、10月末から当社の銀行口座の開設を土台にして、本人認証がこのATMでできるように実証実験を進めています。第4世代のATMは現段階で約50台ほど設置されていますが、不具合もなく順調に稼働しております、年明けからは本格的に展開を進めていきたいと思っています。

認証ベースのビジネスですが、当社の口座をベースにして、第4世代ATMでの本人確認を進めています。Web上でもいろいろと評判になっていましたが、非常に簡単に口座開設の申し込みができるということで、みなさまからご評価いただいている状況です。これをしっかりと実現させて、展開していきたいと思っています。

長期的成長の基盤作り③

それから、事業の多角化に向けての施策です。ATMプラットフォーム事業から決済・口座事業と進めてきましたが、その下に書いてある、我が社、我がグループなりの新しい金融商品の開発、法人向け決済サービス、BPO、(居住)外国人の方向けのサービス、セキュリティを新しい事業の分野として、当社の強みを活かして展開していけると考え、このような新しい5つの分野を対象にしながら現在いろいろと進めています。

この独自の金融商品でつながっていますのは、 TORANOTECでございます。いろいろな施策をTORANOTECと一緒に考えていまして、これを大きく伸ばしていきたいと考えております。

法人向けの決済サービスと言うと聞こえはいいですが、1つは売上金入金サービスです。現金まわりの決済の部分でお手伝いしようということです。

加えてリアルタイム振込です。最近は経費精算やお給与の支払いなどを24時間365日リアルタイムで振り込みに対応しますということで、現在はこのサービスも取引先がどんどん増えています。

eコマース、あるいはネットでのビジネスが広がれば広がるほど、その中で最終的に自前では全てを完結できない、まだまだ中小の事業者の方もたくさんいらっしゃいます。そういう人たちを中心にして、法人向けの決済のサービスを展開していくということも、1つの事業分野にしていきたいと思っています。

それからBPOで主体となっているのはバンク・ビジネスファクトリーです。

それから(居住)外国人(向けのサービス)。これからどんどん増えてくると言われています。

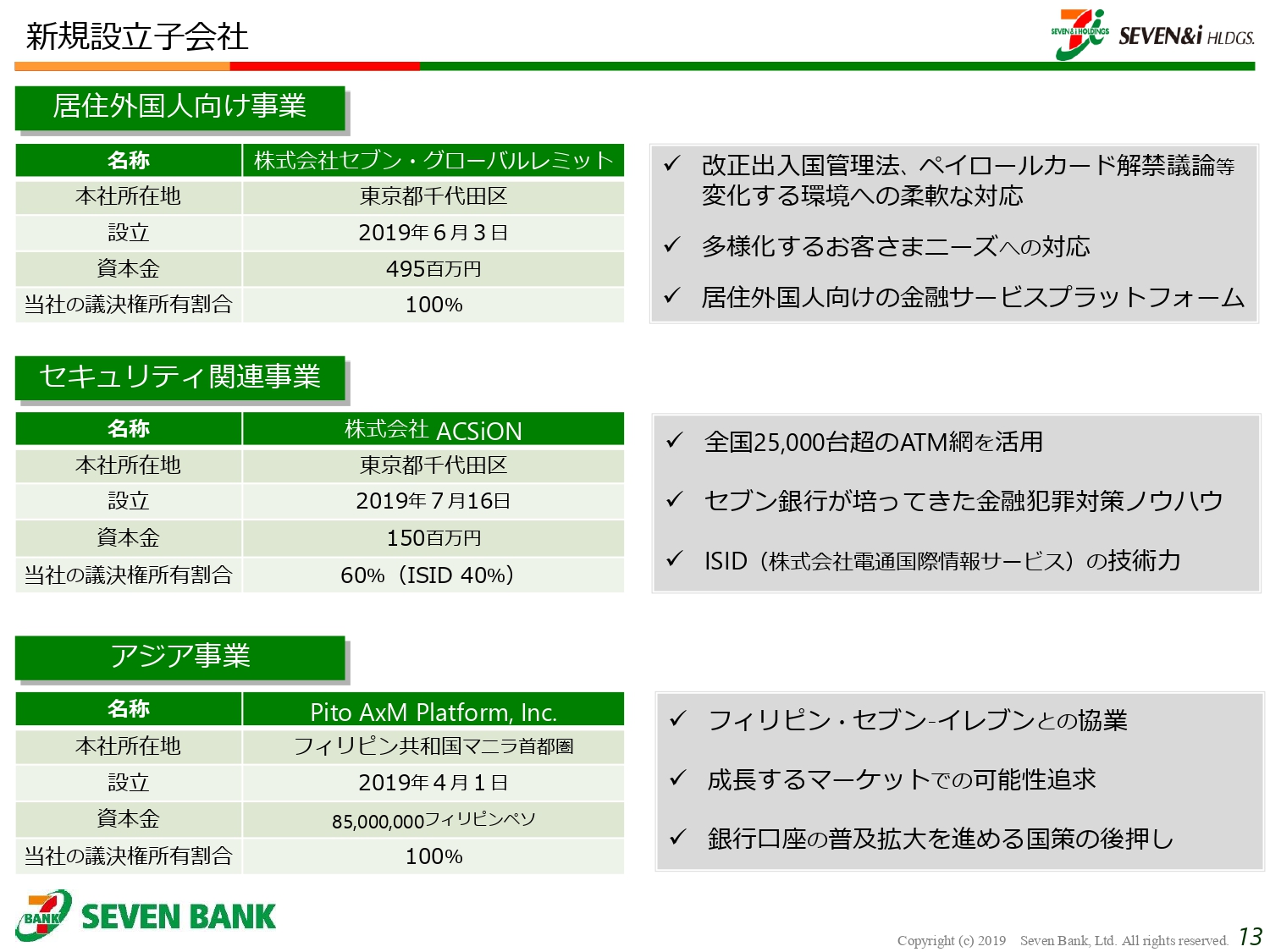

当社口座をベースに海外送金をスタートさせてきましたが、口座だけではなく、もっと手軽なスマートフォンをベースにした新しいサービスを展開するため、セブン・グローバルレミットという子会社を設立し、外国人向けのサービス、海外送金、さらにはもっと広い意味での金融サービス、あるいは金融以外のサービスのプラットフォームを作っていきたいと考えています。

もう1つはセキュリティです。ネットビジネスなどでデジタル化が進めば進むほど、本人確認、認証、不正検知などが必ず求められてくることになります。そのような分野をサービスにしていこうということで、株式会社ACSiONという会社を、株式会社電通国際情報サービスさんと合弁で設立させていただきました。こちらも現在立ち上げに向けて準備をしているところです。このような5つの分野について考えています。

もう1つは海外事業でございます。米国ではどうにか黒字化を確保できる体制を作ってきました。その次に、成長マーケットであるアジアで、当社はまずATMネットワークを構築し、その上にさらに新しいビジネスを展開していくことを考えていきたいと思っています。

インドネシアではすでにスタートしましたが、現在は新しいマーケットとしてフィリピンを考えています。フィリピンではすでに子会社を設立しており、フィリピンのセブン-イレブンを中心にしてATMを展開していくことを準備中です。

新規設立子会社

今、お話しした新規の会社の概要は13ページに記載のとおりでございます。

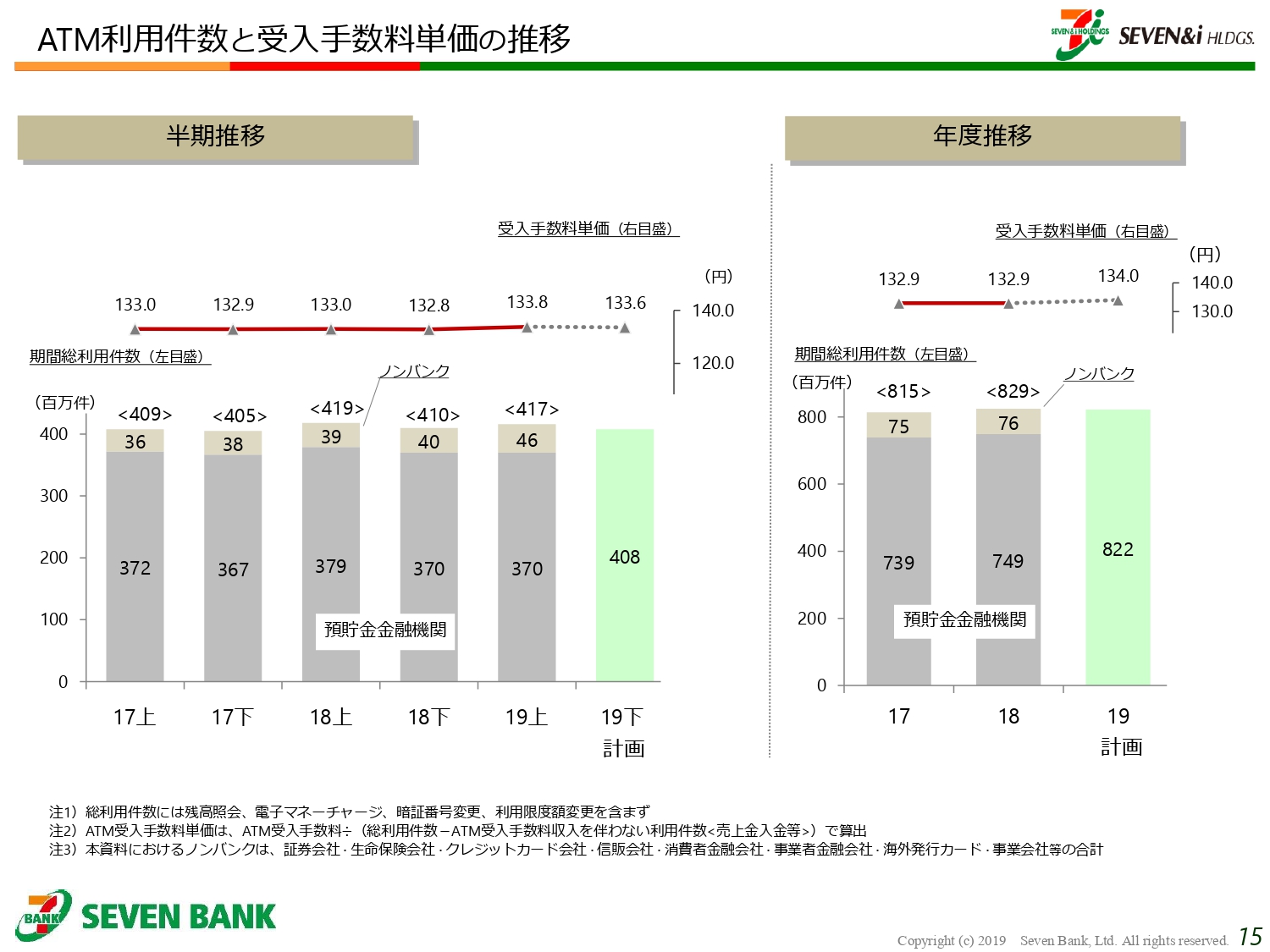

ATM利用件数と受入手数料単価の推移

15ページをご説明させていただきます。左側の棒グラフが総利用件数です。グレーの部分が預貯金金融機関、その上の薄い茶色がノンバンクです。預貯金金融機関は、昨年の中間期に対し残念ながら97パーセント強ということで減少していますが、ノンバンクの部分は約118パーセントの伸びということで、丸々この分が増えてきたかたちになっています。

キャッシュレス化・デジタル化が進むなかで、クレジットカード会社さま、あるいはコード決済の会社さま方のチャージ回数が大きく増えてきて、その利用が増えてきている状況です。

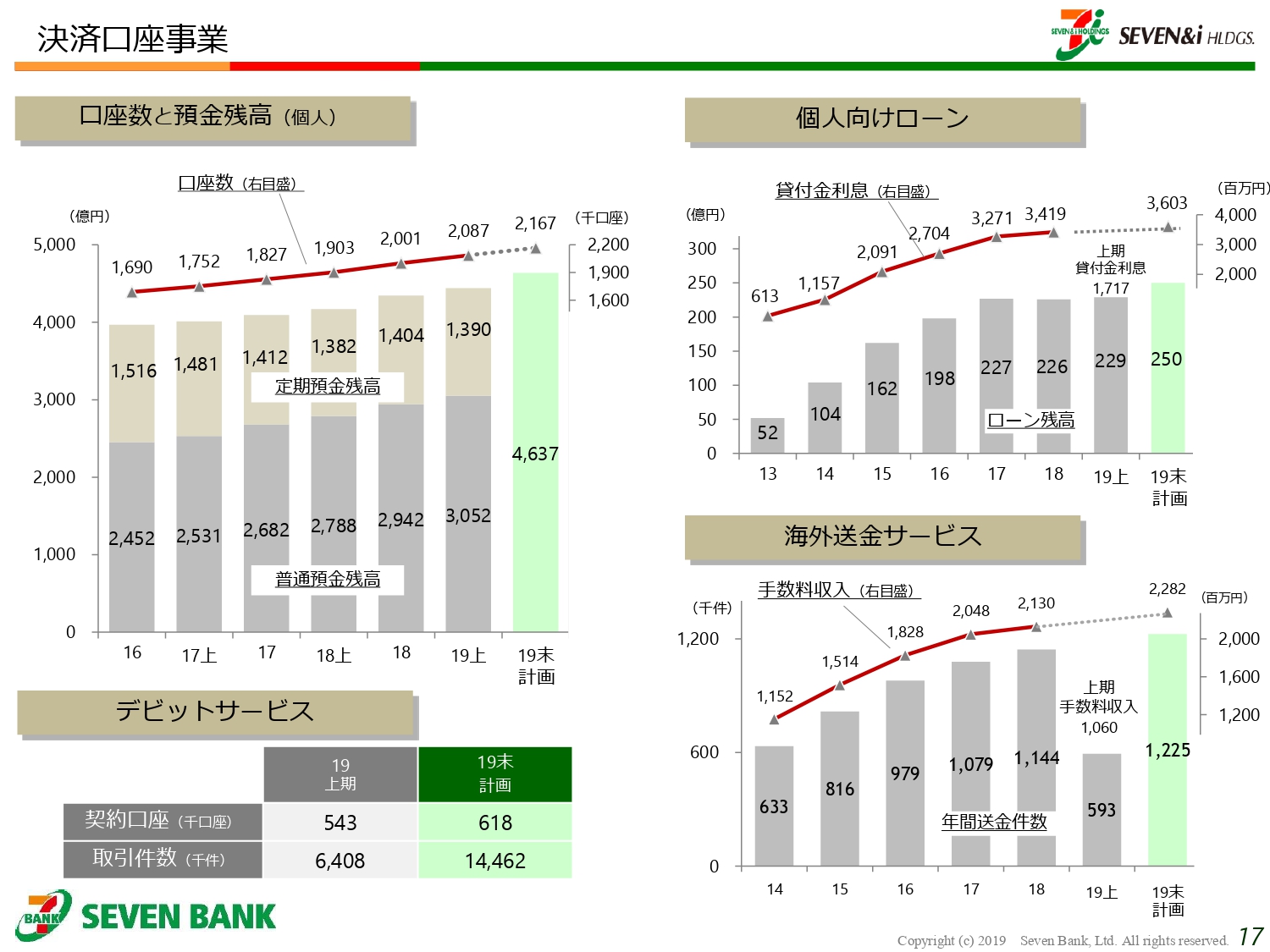

決済口座事業

17ページです。決済口座周りの事業です。ここは順調に、着実に伸びてきています。ほとんど何もコマーシャルしていないのですが、月々かなりのペースで口座数は増加してきております。月々2万件くらいの増加ペースですが、それに伴って預貯金金額も堅調に増えてきています。

それからローンです。残念ながら、当上期は広告の抑制などいろいろな問題もありました。そのような意味でローンは少し苦戦していますが、下期以降、もう一度、方法も見直しながら進めていきたいと考えています。

海外送金サービスはおかげさまで順調に件数を伸ばして増えてきています。

デビットサービスについてです。当社銀行口座のキャッシュカードはデビット付きなのですが、キャッシュレス化が言われていることもあり、現在はデビット付カードを選択される方も非常に多くなっていて、取引件数も多くなっています。

ただ、残念ながらどうしてもセブン-イレブン店舗を中心に使用されるので、取引単価が低く、取扱金額自体は大手さんに比べるとなかなか伸びないという面がありますが、取引の件数という意味では順調に拡大してきています。

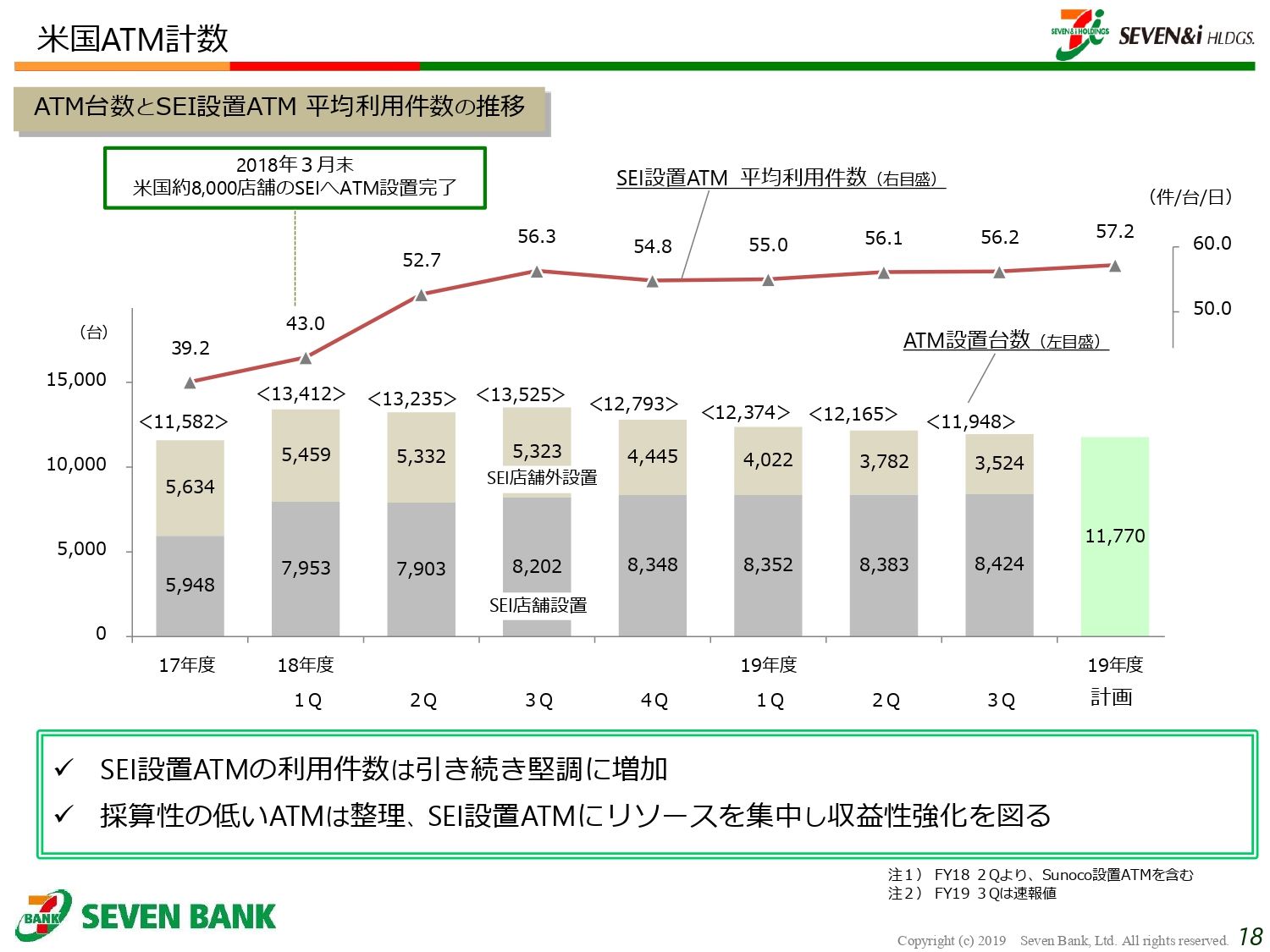

米国ATM計数

先ほどアメリカの(ATM)計数をお話ししましたが、18ページに記載のとおり、SEI設置のATM平均利用件数は昨年の後半より50数件/日/台から60件弱/日/台という状況で安定的に推移してきている状況です。

ATMの台数は少し減少ですが、以前からお話ししていたように、低採算ATMの整理を計画的に進めております。(低採算ATM)について契約が来ると、そこでは採算性を重視し無理して契約を延長しないというかたちで進めており、ATMの台数は少し減少してきていますが、採算性は改善してきている状況になっています。

以上が、中間決算の概要と中期計画の進捗状況です。実は当社も多少心配していましたが、世の中的には、キャッシュレス化についていろいろと世間が動いているので「ATMの利用件数も急速に減少してくるかもしれない」といった懸念もありました。

しかし、今のところ、デジタル決済・キャッシュレス決済の入り口としてのATMの役割を新たにみなさまから認知いただきました。ATMのタッチ数はなんとか横ばいで推移してきている状況です。

以上、ご報告申し上げました。

質疑応答:決済事業者との取引の収益性

質問者1:3問お願いいたします。1つ目は決済事業者の取引の収益性についてなのですが、もし差し支えなければ、ノンバンクに含まれている事業者の件数はどの程度だったのか、また受入手数料単価はどれくらいなのでしょうか。受入手数料単価に関しては他の預貯金金融機関より低いとは思うのですが、実際は預金を下ろしてからチャージする方も一定層いるでしょうし、第4世代ATMでランニングコストも下がると思います。

そのような意味では、表面の単価よりは、(決済)事業者向けの採算性は低くないと見ておいてよろしいでしょうか? これが1つ目です。

2つ目に、来期から始まる次期中期経営計画について、現時点でのお考えをお聞かせください。

最後が、今後のバランスシート運営ですが、今も負債サイドで預金はどんどん伸びていっている状況かと思います。今後、国内のATM台数増加ペースが鈍化していくと、余剰資金が生じてくる可能性もあるとは思うのですが、それに対してどう対応していかれるのか、現時点でのお考えをお聞かせください。

舟竹:盛りだくさんなご質問ありがとうございます。まず、決済事業者の収益性ですが、今お話いただいたように、銀行とのお取引条件よりも1件あたりの受入手数料単価は若干低くなっていますが、全体的に当社自身の維持コストも下がってきていますし、それから、もうすでに構築されたネットワーク・システムの上にサービスが立ち上がっていることもあって、限界的な収益性という意味ではそれほど低くないのではないかと考えています。

利用件数ですが、ある程度のボリュームになっているところは数社なため、お話ししてしまうと個別の銘柄に直結してしまいそうなのでご容赦いただきたいと思います。しかし、新しいコード決済の会社さまのお取引などの全体像をよく見ますと、大手銀行さん並みの取引件数に既に達しております。

先ほどお話ししましたように、昨年上期に対して本年上期のノンバンクお取引が700万件ぐらい増加しておりますが、実質大きく伸長してきたのは7月以降であるので、それがそのまま積上がっているということを勘案し、ご推測いただければいいのではないかと思います。

質疑応答:次期中期経営計画について

それから2つ目、中期経営計画につきましては、これから下期にかけて一生懸命議論していこうと思っています。当社は20年あまりATM事業の“1本足打法”で成長してきた部分があります。

その意味では、事業の多角化を進めていくのは非常に大事なことだろうと思っていますので、現在の中期経営計画でも基本方針にしていますが、本業を伸ばしつつ、つまり新しいスタイルも含めてATM事業をしっかりと伸ばしながら、事業の多角化を進めていくという方針は大きく変わらないだろうと思います。

ただ、我々が想定している以上に世の中は大きくかつスピーディーに変化してきております。従来のビジネスモデルそのものも大きな転換、あるいは変革を考えていかなければいけないかもしれません。現在、私は、事業もそうですし、それから新しい事業を展開していく上で、従来のような会社の運営でいいのかということも考えております。

それから企業風土面でも、これから様々な新しい事業・新しいビジネスを作っていくという面では、新しい“知”のぶつかりあいが必要になってきます。事業構造の面でも、経営管理・業務管理のありかた、それから企業風土・働き方について全面的に構造改革していくことが必要だろうと思っています。

次の中期経営計画では本業を極めながら事業を多角化することと、新しく構造転換して変化に対応していくことが、大きな方針になると思います。

質疑応答:預金が増える中でバランスシートの運用について

バランスシートについてです。確かに先ほども、積極的な宣伝もしていないのに口座数が順調に増えてきているという話をしました。それに伴って、若干ではありますが、預金も増えてきています。ただ、まだ現在運用に困るほどの水準までは達しておりません。

加えて、当社にはまだ社債の残高が1,250億円ほどございます。この社債をロールしていくのかどうかでも、まだ選択の余地があります。

それから、ATMの台数が大きく伸びないのは、確かにセブン‐イレブンの店舗数増加のペースが少し鈍ってきているという点もありますが、一方で各銀行のATMの代替を少しでも進めていければということも考えています。

先週金曜日にも発表させていただきましたが、東京スター銀行さまからのATM受託の話もあり、このようなATM受託の動きが増加してくれば、ATMに装填する現金については当社が準備していくことになるので、当然現金が必要になってまいります。(バランスシートについては)今はまだ心配するほどの状況ではないと考えています。以上です。

質疑応答:ATM平均利用件数の今後のモメンタム

質問者2:質問は2点あります。1点目は、先ほどの質問の補足です。10ページ目の平均利用件数のモメンタムを見ていると、確かに新しくアドオンされているところも多くて、かなり好調なのですが、キャンペーンの影響などもあるとは思います。社長は今後のモメンタムの持続可能性をどう考えていらっしゃいますか。

まだ提携していない先もあるし、モメンタムはまだある程度強くいけると思っていらっしゃるのかどうか、モメンタムについて教えてください。こちらが1点目です。

2点目は、11ページ目の第4世代ATMについてです。こちらの設置スケジュールについては、11ページに記載していただいているのですが、第3世代の1台あたりの導入コストは200数十万円ほどかかったと思いますが、第4世代ATMでは、どの程度コストダウンできそうでしょうか。

あと「ATM運用コスト約20%削減を目指す」というところなのですが、出方としては徐々に出ていって、5年後くらいにこの目標に達すればいいのか、など、可能な範囲で教えてください。以上2点です。

舟竹:新しい決済事業者様については、まだ提携できてない業者様も多くございます。例えば大手では「メルペイ」さま、「楽天ペイ」さまもまだ提携できておりません。そのような事業者様と提携することで件数を増やしていくことができるかと思っています。

加えて「PayPay」さまや「LINEPay」さまがどの程度定着するか、ということだろうと思います。2020年6月までのポイント還元策が終了した後、どのようなかたちで定着するかにもよると思いますが、定着してくれば、認知が広がり、ATM利用のマーケットも広がっていくと思います。

もっと中長期的に考えれば、今はまだお年寄りの方々によるご使用が少ないという面があると思いますが、世代が替わってきますと、スマートフォンをベースにした決済を使用される方が多くなると思います。長い目で見ますと、このような決済方法は少しずつ増えていくのではないかと考えています。

質疑応答:第4世代ATMの設置コストについて

それから、第4世代ATMの設置とコストの部分ですが、第3世代と第4世代は、実は中に入っているカセットが共通です。したがって、その分、第3世代の時にかかったコストをセーブできると言いますか、流用できるため、第4世代は第3世代よりコスト的には安価になる部分があります。

あとはコスト削減の部分です。これは、テクノロジーが進歩していますので、障害率などは格段に、少なくなってくると思います。それから、世の中では今IoTが話題になっておりますが、IoTの技術によって使われ方が常時把握できるようになります。そのため、保守メンテナンスも、定期保守メンテナンスから徐々に、必要に応じてメンテナンスを行うように変えています。そのようなところから徐々にコスト(削減効果)は効いてくると思います。

置いた分だけ少しずつ、ある程度、一定の地域に一定のかたちで広がっていくことによって、コスト的には効果が顕在化する感じになるだろうと思います。以上です。

みなさま、どうもありがとうございました。あまり決算の数値的には、皆さまの予想と大きな乖離のない、所謂おもしろみのない決算だったかもしれませんが、ただ、世の中でキャッシュレスが話題になる中で、少しでも「アナログのATMも、まだけっこう新しい可能性を秘めている部分があるな」と思っていただければ幸いです。

みなさんの期待に応えられるように、新しいATMも活用しながら、今までにないサービスを展開していくことでビジネスの幅を広げていきたいと思いますので、今後とも、ご指導ご鞭撻の程よろしくお願いいたします。本日はご清聴ありがとうございました。