2019年9月17日に行われた、エスコンジャパンリート投資法人2019年7月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:エスコンジャパンリート投資法人 代表取締役社長 大森利 氏

大森利氏:大森でございます。本日はエスコンジャパンリート投資法人の決算説明会にお集まりいただきまして誠にありがとうございます。スライド資料に沿って説明させていただきたいと思います。

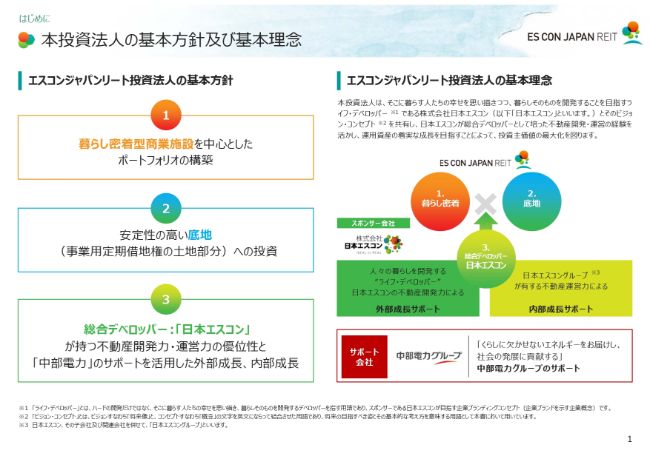

本投資法⼈の基本⽅針及び基本理念

まず1ページです。当リートは3つの特徴を持って2019年2月13日に東京証券取引所に上場しました。

1つ目の特徴は暮らし密着型の商業、2つ目は安定性の⾼い底地、3つ目は、東証一部に上場しておりますが、不動産デベロッパーの「日本エスコン」および「中部電⼒」をサポート会社として成長していくという基本方針のもとで上場させていただきました。

エグゼクティブサマリー

3ページ目をご覧ください。上場後、初めての決算になりました。上場後も順調に運用させていただきまして、詳細は後ほど申し上げますが、分配金につきましても上場時の予想を上回る結果を残すことができました。

以降は、IPOのハイライト、ポートフォリオの特徴と今回の決算、業績予想と最後に成長戦略の順番でお話させていただきたいと思います。

投資⼝価格動向

5ページをご覧ください。J-REIT全体にお金が集まりつつあるなか、当リートの投資⼝価格も堅調に推移しております。おかげさまで、東証リート指数を若干上回るペースで投資口価格が上昇しています。

現在は株価がさらに上昇しており、本日の終値は11万5,800円となりました。この価格を分母にいたしますと、予想分配金の利回りは約6パーセントになります。

上場以降、当リートはこういったかたちでIR活動を展開させていただいております。上場して間もないため、自己紹介として、個人の投資家さんに対するものも含めていろいろなところでIR活動をさせていただいております。

質問としては、底地に関する質問が多かったように思います。内部成長を実現すべく運用してきたことと、加えてエスコングループの役員従業員向けに持投資⼝会を作るなど、ガバナンスの観点からも取り組んできました。

第5期(2019年7⽉期)実績

7ページをご覧ください。今回の決算説明は第5期の実績です。当リートは私募リートとして運用していた期間があるため、上場して初めての決算ですが第5期の決算となります。

損益計算書及び主な変動要因

8ページをお願いいたします。まずPLでございます。予想していた数字との比較を行っております。当期純利益は4,800万円増加し、分配金は予想よりも206円、7.8パーセントの増加になりました。

要因といたしましては右側をご覧ください。まず賃料収⼊の増加です。具体的にはあすみが丘ブランニューモールです。千葉氏の緑区にあるショッピングモールで、マクドナルドさんに入っていただきました。

それからtonarie清和台は、大阪の川西にあるショッピングモールですが、フィットネスの「カーブス」さんに新規テナントとして入っていただきまして、賃料が増加しております。

上場に関しまして、公開費用が予想していた数字を削減できた要因もございまして、結果として大きく収益がプラスになったという第5期の決算でございました。

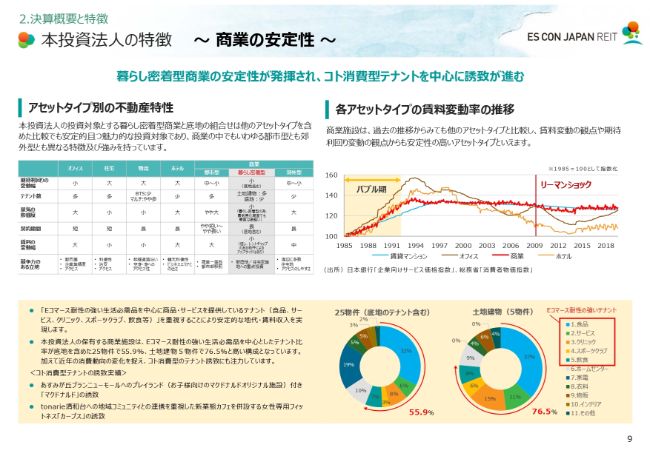

本投資法⼈の特徴 〜 商業の安定性 〜

次に当リートの特徴である商業の安定性、底地の収益性、成長性の観点から、この第5期の実績について説明したいと思います。

当リートのアセットタイプ、1つ目の特徴は、暮らし密着型商業でございます。もともと商業は住宅などのアセットタイプと同等に、オフィスやホテルと比べますと、賃料が安定していると考えております。

一方、商業というと、どうしてもEコマースの影響を避けて通れないので、当リートのポートフォリオとしては、暮らしに密着したテナントが多いです。

右側の下にパイチャートを付けていますが、例えば、⼟地建物です。ショッピングモールのかたちで所有している物件につきましては、76.5パーセントが食品スーパー、サービスです。

このサービスの中には学習塾、保育園、ヘアサロンなどといったテナントが入っています。医療関係のクリニック、スポーツクラブ、飲食等のEコマース体制の強いテナントで占められています。

底地を含めますと25物件あるわけですが、底地を含めましても半分以上が、こういったテナントで占められているポートフォリオになっています。

さらに、元気があるのはコト消費型のテナントでして、左側の下にテナントの誘致実績と書かれています。

先ほど、あすみが丘ブランニューモールにマクドナルドさんが入ったとご説明しましたが、マクドナルドさんの中では新しい形態で、プレイランドマックというものです。行ったことがある方もいると思いますが、中にジャングルジムがあったり、パーティースペースがあったりする、少し変わったマクドナルドになっています。

tonarie清和台へ入っていただいていた「カーブス」さんというフィットネスクラブです。こちらもカフェを併設したテナントでございまして、新たに入ってきてくださるテナントさんは、物販というよりはこのようなコト消費の方々のほうが元気があり、賃料の負担力も高い状況になっています。

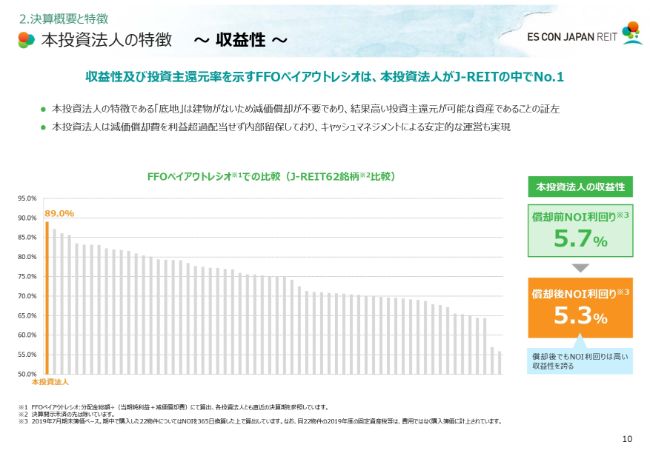

本投資法⼈の特徴 〜 収益性 〜

10ページをご覧ください。収益性という観点で書かせていただいております。私どもの特徴の1つ「底地」物件を重点的に投資対象としている初めてのJ-REITになります。ペイアウトレシオの点で、大きく他リートさんと異なっています。

第5期の実績で見ますと、89パーセントのペイアウトレシオになっていまして、利益超過配当などをされている他リートさんなどと比べましても、非常に高いレシオになってございます。

ご承知のとおり底地に関しましては減価償却がないということですので、その分高い投資主さまへの還元が可能となっております。

当リートは利益超過配当をしておりませんので、土地建物の物件については、きちっと減価償却費が内部留保されています。

建物自体もそれほど大きくないこともあり、設備投資などのキャッシュ・フローも比較的少なく、支障はないということで、キャッシュ・フロー・マネジメントはきちっとできている、と自負しています。

本投資法⼈の特徴 〜 成⻑性(内部成⻑) 〜

11ページをご覧ください。内部成長でございます。底地を多く抱えているということで、内部成長がないのではないかとの意見を労働省等でもいただいております。

実際、底地の内部成長は難しいわけでございますけれども、やはり底地のプロとしまして、第5期の底地の内部成長について、少し記載させていただいております。

右側をご覧ください。何度かお話していますが、あすみが丘ブランニューモールにマクドナルドさんが入りました。駐車場の一部を事業用定期借地権に設定しまして、マクドナルドさんに賃貸しております。

テナントとしてというより、借地人として入ってきていただいています。同じようなかたちで、約1年前にスシローさんにも借地人として入ってきていただいてます。

このような底地を活用した内部成長ができていて、利点としてはリート側に投資がまったくいらず、投資なくして地代収入が増えているということです。

同じように福岡春⽇のプロジェクトも記載させていただいています。これはもともと借地人がいるところです。そこに新たに、丸亀製麺さんに転借として借りていただいています。その分、私どもに地代が入ってくるため、地代が増える事例でございます。

底地に関しましては、簡単ではないです。内部成長は簡単ではなく、今回の事例で言いますと駐車場を潰すことになりますので、駐車場台数につきましては、かなり調べて役所と折衝するというアクションが必要になるわけですが、この(上記の)ような事例もあります。

内部成長と「底地」に関しても、今後も続けていきたいと考えてございます。

第6期(2020年1⽉期)予想/第7期(2020年7⽉期)予想

15ページをご覧ください。業績予想になります。先ほど、第5期決算の説明をさせていただきましたが、第6期、第7期の予想について説明させていただきたいと思います。

第6期第7期は、いずれも上場期の予想、当期純利益の予想を上乗せさせていただいております。

第6期(2020年1⽉期)予想

要因は、16ページをご覧ください。第6期は、右側の表の1番上です。賃料収入増加と書いてございます。あすみが丘ブランニューモールの「アクトス」さんは、ディスカウントスーパー「バロー」さんの子会社で、フィットネスを運営されている会社さんです。こちらを誘致しまして、 賃料が増加しました。

先ほど話したtonarie清和台の「カーブス」さんがフル寄与することと、2段目に水光熱費の減少とあります。

冒頭申しましたとおり私どもは中部電力さんからさまざまなかたちでサポートしていただいており、そのなかには水光熱費の見直しも入っております。実際にかなり貢献していただいて、今回は減少で収益の上乗せにつながる予定でございます。

一方、修繕費を少し多めに積んでいます。最近は、災害も多いということで、台風に関しては保険対応がほとんどできているわけですが、修繕費を若干多めに積んでおります。

分配金の予想としては37円で、約1パーセント増額させていただいております。

第7期(2020年7⽉期)予想

17ページになります。第7期につきましても同様に、賃料収⼊の増加を見込んでおります。先ほど説明したあすみが丘ブランニューモールのフィットネス「アクトス」さんがフル寄与することがあります。

また、tonarie南千⾥についてもあります。(tonarie南千⾥は)大阪の南千里駅に直結しているショッピングモールです。ここに関しましては、もともとコクミンさんというドラッグストアさんがおられましたが、今回「マツモトキヨシ」さんと新たに契約させていただきまして、賃料が大幅にアップしております。

その影響もございまして、プラス1,600万円という数字を置かせていただいております。

修繕費に関しましては、先ほどの理由もございまして少し多めに積ませていただいております。結果としては分配金が、同じように1パーセントぐらいになりますが、引き上げさせていただいております。

優先買取権・優先交渉権を活⽤した外部成⻑

19ページをご覧ください。今後の成長戦略を説明させていただきます。成長戦略は、スポンサーでございます。

日本エスコンの開発物件を中心に、外部成長していくというコンセプトに変更はございません。スポンサーが保有する物件、ここでは7物件について上場時から優先買取権を付与しているというお話をさせていただきまして、引き続き保有しています。

この優先買取権を持っている物件の開発の進捗状況は19ページの表に記載しています。

最近までで、右下の表の①から⑤の物件がオープンしております。そのうち、2つ目と3つ目はtonarie栂・美⽊多、tonarie⼤和⾼⽥。「tonarie」は日本エスコンが開発するショッピングモールのブランド名称になっております。

①、④、⑤は日本エスコンが開発した「底地」の物件でございます。6~7番は現在テナントの入れ替えなどによるバリューアップ中でして、このような物件を中心に次回のPOを検討したいと考えています。

スポンサー及びサポート会社の⽀援による次なる成⻑

20ページでございます。日本エスコンが開発・購入した商業施設については、スポンサーと私どものあいだで優先交渉権が自動的に付与される契約になっています。

日本エスコンが最近購入して、現在隣地でのマンション開発も含めてバリューアップしている、つくば駅直結の商業施設等々です。

こういった物件は優先交渉権のある物件ということで追加しています。優先交渉権がある物件については、10月までに優先買取権を付与させていただく予定でございまして、現在優先買取権は7物件ございます。10月以降にはもう少し増えることになります。

中期的な資産規模⽬標

21ページは、中期的な資産規模の目標を書かせていただいております。先ほど記載させていただいた物件を中心にして、中部電力さんからのサポートの拡充も現在議論しているところす。

いずれは格付け等も取得し、ファイナンスの多様化も図ってまいりたいと思います。1,000億円を目指してまいりたいと思います。

いずれにしても、投資家のみなさんの期待に沿うように、まずは分配金をきちっと安定的にお支払し、分配させていただくことを念頭にして、堅実な運営をしていきたいと考えております。ご拝聴ありがとうございました。