2019年9月13日に日本証券アナリスト協会主催で行われた、株式会社シルバーライフ2019年7月期決算説明会の内容を書き起こしでお伝えします。質疑応答パートはこちら

スピーカー:株式会社シルバーライフ 代表取締役社長 清水貴久 氏

2019/7期 業績前年同期比

清水貴久氏:それでは、シルバーライフの決算説明をいたします。まずこちらが2019年7月期の業績です。

売上が78億円、そして売上総利益、営業利益、経常利益、当期純利益は、前期比で約40パーセント台後半の伸びということで、(売上)総利益はそうでもありませんが、一見するとなかなかいい実績を出せたと思っています。

ただし、(今期は)途中にいろいろなことがあり、それに手を打った結果としてこの売上と利益を残せたということであり、残念ながら昨年の今頃はこのような状況を予測していたわけではありませんでした。

販売区分別売上 FC加盟店

理由を申し上げます。当社の3つの販売先のうちの1つ目のFC加盟店はほぼ予定どおりに進行しました。

とくに、予想以上に新しく開業できた店舗が増え、店舗数全体としては729店舗で、(前年度末から)プラス103店舗となりましたが、当社の店舗はオープン当初は必ず売上がほぼゼロからスタートして、そこからじりじりと売上が上がっていくため、この増加した103店舗による当社本部の(当期)売上への貢献はほとんどありません。

前年までにオープンした店舗の売上がグラフのように伸びたのだとご理解いただければと思います。(今期の店舗増加は)種をまいた状態です。

販売区分別売上 高齢者施設等

そして次に、売上が当初の予定よりも伸びなかったのが、高齢者さまの施設に向けた食材の売上です。第2四半期の始め、2018年10月ぐらいから、今まで施設向けに「ここの施設には45グラム、ここの施設には98グラム」というように細かく対応していた端数パックを廃止して、機械で均一につくれる300グラムパックのみの対応としました。

これは、その(判断した)時点で工場での人件費や業務委託費等々がかなり上がってきたため、そのような細かい対応は今後はもう続けることができないという判断になりました。

その結果として、既存の施設さま、とくに規模が小さいため細かい端数対応を求めていた施設さまからの注文そのものがかなり減ってしまいました。それによって、対前年同期比でプラス14.5パーセントは達成できましたが、当初予算に対してはかなりマイナスになってしまっています。

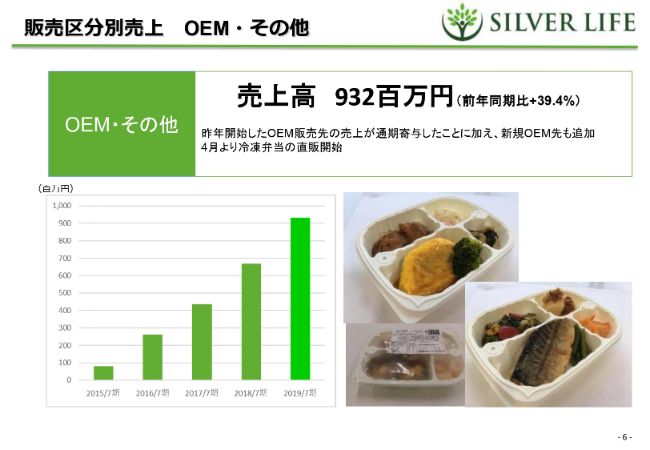

販売区分別売上 OEM・その他

そして売先の3つ目、高齢者施設でのマイナスをカバーしたのがOEM・その他となっています。(その他とは主に)自社販売です。こちらの冷凍弁当はかなり好調でして、この分野で施設のマイナス分を埋めることができたため、結果としてはほぼ(全体の売上は)当初の予算どおりの売上となっています。

店舗数推移

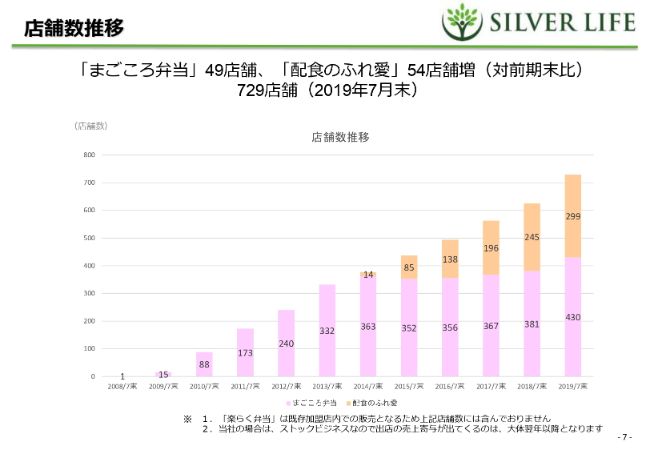

続いて、当社の「まごころ弁当」「配食のふれ愛」それぞれの店舗数の推移です。こちらは2019年はとても順調でした。「まごころ弁当」でプラス49店舗、「配食のふれ愛」でプラス54店舗となり、合計で729店舗にいたっています。

なお、当社の場合は既存店舗の売上も増えています。グラフ下側のピンクで示した「まごころ弁当」は、オープンから13ヶ月以上経った既存店舗の対前年売上が105パーセントで、上川のオレンジで示した「配食のふれ愛」にいたっては167パーセントとなっています。そのため、今も変わらず店舗数が増え、1店舗当たりの売上も増えているという、かけ算で(業績が)伸びる状況になります。

なお「まごころ弁当」に対して「配食のふれ愛」の対前年比が高いのは、純粋に開業してからまだ日が浅くて、売上母数が少ないためです。だからこそ、割合としては大きく出ているという違いがあります。

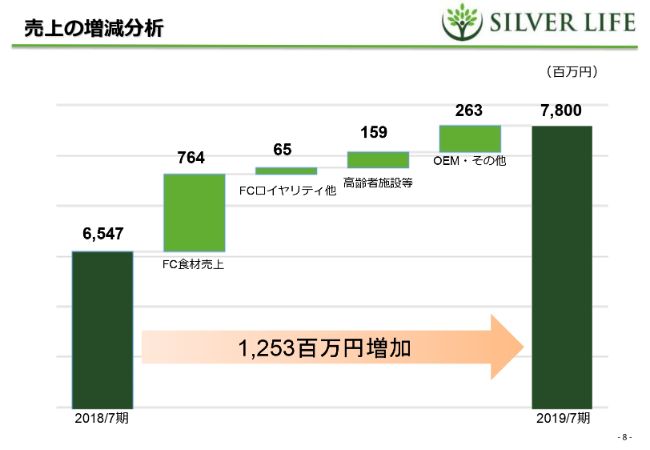

売上の増減分析

8ページ目は売上の増減分析です。当社の場合、売上の増加はご覧いただいた通り、ほぼ食材の売上増によります。

経常利益の増減分析

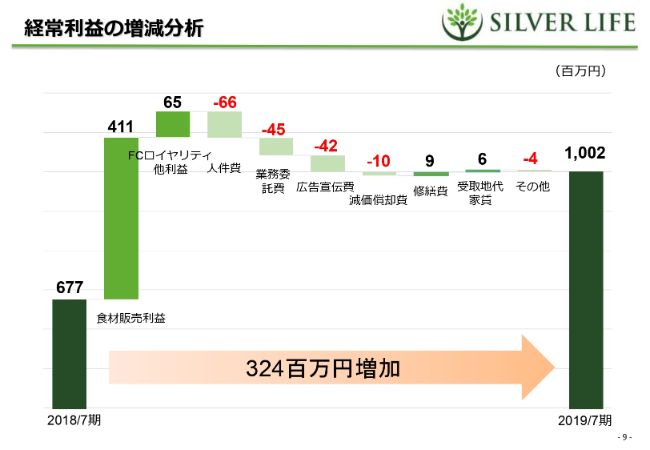

9ページ目が利益の増減分析です。食材の販売にともなう利益に対して、それ以外の経費の伸びが抑えられたことが強いです。

人件費と業務委託費は、人員の増加と、物流センターの作業量の増加によるもので売上に応じたものとなっております。

それから広告宣伝費も2年前と比べるとさらに広告の効率が良くなってきたのですが、全体的に幅広く顧客を獲得するために増となっております。

減価償却費、修繕費、受取地代・家賃はご覧の通りです。ちなみにこの「受取地代・家賃」は、当社の群馬工場の隣に建てている実習生の方に向けた寮の家賃分です。

2020/7期 通期業績見込み

10ページ目が通期の業績見込みです。売上は今までとほぼ変わらず約16パーセント前後で伸びていくものとみています。

当社の場合、高齢者さまの胃袋の数にしたがって売上が伸びていくため、一気にグイッと(伸びるわけではなく)、そのかわりに同じような金額で今後も10年20年と続けて伸びていくものだと思っています。そのため、徐々に母数が大きくなっている分、パーセントとしてはやや低減してしまうような見え方になります。

売上総利益以下については、材料費率などが2019年後半にやや上がるのではないかと思っています。ただし、その分工場での生産効率がかなり上がっているため、微減に留まるのではないかと思っています。

販管費は、実はけっこう大きく増えてしまうことを見込んでいます。冷凍弁当の直販スタートによる広告費の負担や第2工場の立ち上げにともなうシステム強化(が影響します)。

生産管理システムを全部入れ替えます。その効果によるソフトウェア使用料および第1工場の減価償却費等々の増額を見込んでおり、多少増えてしまうと思っています。

そのため、営業利益以下は少し控えめな予測になります。

2020/7期 販売区分別売上見込み

それぞれの販売区分別の売上見込みです。フランチャイズ加盟店はほぼ想定どおりで、現在の当社のサービスレベルでは残念ながら施設はそれほど増えないと思っています。

ただし、少し遅れてしまったのですが、2019年末ないし2020年の年明けあたりには新たな施設向けのサービス(を開始する予定です)。2018年7月期第2四半期の決算でも申し上げた少量パックや冷凍のパックなどの新たな商品を投入することで、売上増の軌道に戻したいと思っています。

OEMについては、今後はOEMの会社さまへの販売と自社弁当も伸ばしていきたいと思っています。

トピックス:第2工場の概要と設備投資

ここからはトピックスです。先日開示させていただきましたとおり、第2工場の建設予定がようやく定まりました。敷地が2,600坪で、第1工場がだいたい敷地600坪ですので、4倍強の広さです。延床面積は約1,700坪で、同じく(第1工場の)約4倍の広さになります。

投資総額は37億円です。着工は2019年11月からを予定しています。資金計画としては、上場時に調達させていただいたお金に加えて、借入金等々で調達したいと考えています。

設備投資の内訳です。土地が2億円、建物が23億円、外構が3億円、機械が8億円、その他1億円の、合計37億円になります。当初見込みよりも増えてはいますが、それは昨今の建設関係費用の高騰による影響です。

なお、完成の予定は未定としています。普通に考えると着工してから8ヶ月で完成するものだそうですが、まだまだ品不足が続いているハイテンションボルトや、鉄骨同士をつなぎ合わせるボルトなどの建設の資材がいつ届くのかによって多少時期がずれるものと考えています。ただ、数年単位でずれるという話ではなくて、おそらく数ヶ月単位でずれるという話だとは思います。

第2工場建設の目的

第2工場建設の目的です。端的に申し上げれば、今後の事業を円滑に進めるためです。1つ目の目的が、生産能力の拡大です。第1工場では1日に約4万食から4万5,000食を製造していますが、当初の設備においては(第2工場は)1日に約15万食の製造が可能です。

さらに現在考えているのは、1日8時間稼働ではなく12時間稼働や15時間稼働等々に持っていくことで、生産数を15万食からさらに増やしていける計画です。以上の計画によって、売上が今後さらに伸びても、供給能力に不安を生じさせないようにしていきたいです。

2つ目の目的が、賞味期限の延長です。第2工場では食材の作り方を変えます。今までは、給食のように大きな鍋で人間ががんばって加熱して食材を作っていました。そして空気中で冷やして真空パックに詰めて、お店に持っていくという流れでした。賞味期限は約1週間が限界でした。冷蔵の状態で、製造から1週間です。

それに対して第2工場では、最初から原材料とダシ・タレ等を一緒に真空パックに入れてしまいます。そして、パック詰めされた真空のお惣菜がそのままベルトコンベアによって加熱ラインに流れていき、自動で加熱されて、その後冷水によって自動で冷やされて、自動で保管スペースに運ばれます。

かなり効率的で、なおかつ加熱調理の後は空気に触れないので、賞味期限が約2倍になります。製造から冷蔵の状態で、賞味期限が約2週間まで延ばせることを見込んでいます。それによって、より少ない人数で、より賞味期限の長い製品を製造できるようになります。

賞味期限が延びると何が起きるのかというと、物流費が削減できます。これが3つ目の目的です。賞味期限が延びた分、今までは店舗に対しては2日や3日分に分けて週3回配送していたものを、3日や4日分で、配送の頻度を週2回に減らすことができます。それによって、昨今ますます増額している運賃をできるだけ抑えたいと思っています。

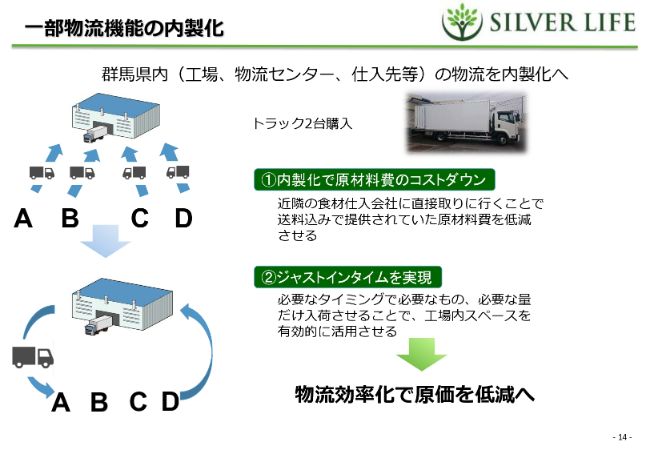

一部物流機能の内製化

その他のトピックスとしては、群馬県内の一部物流機能の内製化も始めました。工場に持っていく原材料費をできるだけ削減するために、前期末(2019年7月)にトラックを2台購入しました。

具体的には、今まではそれぞれの仕入れ先から、それぞれの会社のトラックが工場まで品目ごとに何回も食材を届けるかたちでしたが、これを今後は、当社のトラックがそれぞれの仕入れ先の倉庫を回って、必要なぶんだけ仕入れます。必要なタイミングで、必要なものを、必要な量だけ入庫させるかたちに変更したいと思っています。

一般的には「蔵出し価格」と言われる、今までよりも安い価格で食材を仕入れることができる取引となるため、現在はそれぞれの業者さまと交渉を進めていますが、先々は原材料費の低減のためにこの物流業務の内製化が活かせると思っています。

そのため、ご覧のとおりこれは物流費の削減ではありません。自社で設備投資し、自社でドライバーさまを雇いますので、既存の物流費の削減ではなく、原材料費の削減をにらんだ施策になります。

食材卸価格の値下げ

15ページ目です。こちらは会社としての大きな判断です。2019年7月から、店舗さまに向けた食材の卸価格の値下げを行いました。(全国的に)値上げの時期、さらに消費税の増税も控えている時期ではありますが、当社の製品は軽減税率の対象であるため、当社から見ると価格を武器にしてさらにシェアを上げていけるタイミングだと考えています。だからこそ、店舗さまに対して食材の卸価格を値下げさせていただきました。

そして、値下げができた理由としては、先ほど申し上げた施設向けの「端数パック」の廃止等々を含めた効率化の効果が出て、かなり利益率が上がったことがあげられます。一般的には、このままさらに利益率を上げることを期待されているのかもしれません。ただ、我々の業界は、利益率が高すぎても良くないものだと思っています。

マーケット全体が伸びていて、そのマーケットの中で当社はまだライバル社よりは小さく、そして、食品は正直、どこの会社でも出せてしまうため、とくに特許技術ではないという現在の条件下においては「まずは目先の利益率を取っていくよりも、シェアを上げていく戦略のほうが正しいのではないか」と判断しています。

まだ結果が出るには少し日が浅い気もしますが、加盟店さまへの食材の卸価格を下げたところ、売上は増加しました。2018年7月の1日あたりの食数は2018年6月に比べてマイナス0.1パーセントの99.9パーセントとなったのですが、2019年の6月から7月はプラス3.9パーセントに至っています。店舗さまのシェアを拡大させるということで、当社としては(値下げに)取り組みたいと思っています。

冷凍弁当販売

そして、次のトピックスは冷凍弁当の自社販売です。(参入の理由としては)「成長は期待できるマーケットだから」というのが非常に大きいです。ある業界レポートによると冷凍弁当のマーケットはだいたい270億円くらいです。

これが今後5、6年で500億円に上がると見込まれています。そのくらい伸びが強いのです。ちなみに、当社の本業である高齢者さま向けの配食サービス(のマーケット)はだいたい1,300億円から1,500億円くらいと書かれていました。非常に伸びるであろう冷凍弁当のマーケットに対して、当社の製造能力を生かして、2019年4月からテスト販売を始めさせていただきました。

結果として、Amazonでは、4月から現在までの売上においては約30パーセント(のお客さま)がリピートされています。そして、向かって右上の自社のECサイトでも2019年8月後半から本格的に広告をかけたのですが、約50パーセント(のお客さまから)リピートで注文が入っています。最初は(売上が)小さいですが、リピートが積み重なることで、かなり先々の利益が期待できるのではないかと考えています。

ちなみに、冷凍弁当について何が(当社の)武器になっているか正直に申し上げると、やはり価格だと思います。世の中の冷凍弁当は、7食セットで税抜4,000円から4,300円くらいがだいたいの相場です。それとは別に送料で500円程度かかります。それに対して、当社は送料込みで7食3,980円と、かなり破格値で提供しています。さすがにそこまで安いとリピート率が高くなるのかと思っています。当社の場合は仕入れ販売ではなくて製造販売であるため、実はこの価格でも利益が出せます。

以上が、今回の決算の説明およびトピックスの説明になります。本日はお忙しいなかご清聴いただきましてありがとうございました。

質疑応答:配食サービスの動向と第2工場着工後のリスクについて

質問者1:ご説明ありがとうございました。2点教えていただければと思います。

1つ目に、高齢者向けの配食サービスの業界動向を改めて教えていただきたいです。御社が上場したおかげもあると思うのですが、非常にこのマーケットが成長マーケットだと気付かれているようです。福祉関係の会社さまだったり、福祉用具のレンタルを営む会社さまも出てきたりしています。

昨年に上場したブティックス社さまも「CareTEX365」という配食サービスを提供されています。

改めて、上場された当時と今を比べ、競合状況、マーケットの勢い、トレンドなどをどう捉えていらっしゃるか、もう一度解説していただければ大変ありがたいです。

2つ目は、第2工場がめでたく着工するということで、それが中長期の成長を支える礎になるだろうと思います。しかし、生産効率は十分上がっていくと思いますが、食材価格のアップダウンも当然ありますし、物流対策をしながらといえど、空前の人材不足の時代でもあります。

このあたりのリスク要因についてはどう捉えておけば良いのか、どのような状況にあると思ってらっしゃるのか、ご解説をいただければと思います。よろしくお願いします。

清水:ありがとうございます。まず1つ目の配食業界の動向ですが、こちらはマーケット全体は引き続き堅調に伸びていますが、競争環境は逆にゆるくなっている印象です。

配食業界は、参入するのは実はとても簡単なのです。作業場を作って、高齢者さまに配っていけばいいので、結構簡単です。介護系の会社さまにも集客のルートがありますので、結構きたりします。コンビニさまもそうです。しかし、ほとんどの会社は参入したあとにお店の経営が成り立たずに撤退されています。

この事業は需要が強いので売上は立つのです。ただ、エンドの配送コストがかかりすぎて、なかなかお店の経営を成り立たせることができません。大手のコンビニエンスストアさまも約3回ほど参入されては、撤退されています。

以上のように、実は店舗の経営ノウハウがないと、お店を成り立たせるのはかなり難しいです。そのため、参入したあとのハードルを超えられないということが(競争環境緩化の)1番の理由だと思います。

そのハードルが、昨今はとくに高くなってきています。現在の人手不足では、店舗で配達する人の確保や、ランニングコストの低い状態でお店を経営していくノウハウがない状態でうっかり参入してしまうと、かなり大変です。そのため、現在は以前よりも競争環境もゆるくなっている印象です。

お話いただいたブティックスさまについて、実はブティックスさまは当社と提携させていただいています。正確にはブティックスさまの企画に当社が乗っているため特殊(な関係)です。

ブティックスさまのおっしゃる配食というのは、施設さま向けの食材の提供のことでございます。当社としてはブティックスさま経由で施設さまの紹介をいただいて、そこに営業をかけるというクロスセルのかたちになります。

続いて2つ目の、第2工場立ち上げ後のリスクですが、1番大きなものとしては、食材価格高騰リスク、原材料の高騰リスクです。

ただ、こちらについてはそこまで強くないと思っています。ありがたいことに、今後は景気が悪くなってくれれば物価は安くなりますので、そこが非常に望ましいのが1つ。

あと、当社にとっては円高であればあるほど原材料費を安くできるので、円安にならない限りはかなり有利な状況だと思っています。

さらに、2020年4月あたりからいよいよTPPの話が実務として本格的に影響してくるため、海外のものも安く仕入れられるチャンスも増えるかと思っており、食材の原材料費の値上がりはそこまで心配していません。

むしろ考えているのは、物流や人手不足についてです。倉庫内での作業や工場内での作業での人手不足は、引き続きリスクとして横たわっています。

当社としても、例えば工場での調理人員はベトナムから実習生の方々にきていただいたりしているのですが、ベトナムからもあと2~3年で人がこなくなります。日本企業があまりにも人を取りすぎてしまったため、ベトナムでもほとんど採用できなくなってきているのです。

ベトナムの田舎にTVCMなどを出して、日本で働きませんか、と呼びかけているぐらいなので、すでにけっこう人手が足りていません。

そのため、先を考えると、例えばウズベキスタンやスリランカなどといった国に目を向けていかないと厳しくなると考えています。いただきましたご質問については以上です。

質疑応答:値下げの意図・第2工場稼働の経費・フランチャイズ獲得状況

質問者2:私からは3つ質問がございます。まず1つ目に、今回は卸価格を平均で4パーセント下げたというお話がありましたが、その意図についてです。

フランチャイジーさまに末端価格を下げて勝負するための原資を提供して、実際にそのフランチャイジーさまが値下げをして、結果件数が増えているのか、それともフランチャイジーさまを集めたいがゆえの戦略なのか。つまり、末端消費者のため値下げなのか、フランチャイジー集めのための値下げなのか、意図を教えてください。

2つ目は、第2工場についてです。ハイテンションボルト等建築資材の問題があって、いつ完成するかが見えないところはあるかと思うのですが、2020年7月期のご計画には、稼働に関しての経費等を織り込まれていらっしゃるのかどうか教えてください。

そして3つ目ですが、昨今のコンビニエンスストア各社の出店減速および、特定のコンビニ会社さまとフランチャイジーさまとの問題がいろいろと発生しているかと思います。これによってフランチャイズのオーナーさまを集めやすくなっているのか、それともフランチャイズ自体が嫌われてしまうようになってきているのか、加盟店の獲得の環境について教えてください。

清水:値下げの意図は、末端価格の維持です。加盟店さまには、2019年10月の消費税増税をにらみ、その時期に値上げをしたいと(言われています)。(当社の商品は)軽減税率の対象であるため、正直に申し上げると便乗値上げなのですが、その時期に世の中の雰囲気に合わせて値上げをしたいという店舗さまもいらっしゃいます。

そこで当社が先手を打って値下げをすることで、価格の維持を図ります。それによって、よりお客さまが当社の配食サービスの店舗を選んでいただけるよう意図しています。もちろん「値下げをしています」というのは、FCGの加盟店募集の際にも宣伝材料としては言いますが、第1の目的としては末端価格の維持です。

ただ、従前ご説明申し上げたとおり、当社のフランチャイズは価格決定権が店舗さまにあるという契約ですので、あくまで店舗さまへは「店舗さまの判断で価格決定してください」といい、「そのぶん利益が上がったのであれば、人を採用するお金にしてもいいですよ」と、お願いベースの話をしています。

続いて2つ目の、2020年7月期計画に対しての第2工場の稼働の影響ですが、ほとんど影響は見込んでいません。2020年7月期中に稼働させるのはかなり難易度が高いと思っています。しかし、実はすでに見込んでいる項目もあります。例えば、先ほど申し上げたソフトウェアや、人件費などです。実は当社は四半期ベースで見ると、2019年7月期第4四半期は少し利益率が下がっているはずなのです。

これはなぜかと言うと、そもそも本来は2019年7月期中に稼働させる予定だったので、第4四半期の初めである、2019年4月からたくさん正社員を入れているからなのです。その影響で、人件費のために営業利益率は第4四半期に約1パーセント下がっていますし、あとは第4四半期は広告費もけっこう上げているので、実は2パーセントほど第4四半期の営業利益は下がっています。以上を踏まえると、2019年7月期から影響は出てきているのかとは思います。

広告費の話は工場とは別件でしたが、ただ1つ、営業利益の話に関係しているため申し上げました。

そして3つ目の、フランチャイズオーナーさまの獲得状況についてですが、これは非常に集めやすい状況です。当社のフランチャイズは、個人の方が独立起業で来る場合が多いのですが、そのような方々が非常に増えている印象があります。あとはもう1つ、集客の効率がかなり上がっています。

1年ほど前から、ネット系の検索連動広告……例えばGoogleさま、ヤフーさま、あとはとくにFacebook広告などのネット系の検索連動広告の効率がかなりよくなりました。先方さま曰く「AIその他を使って、今までよりさらに精密なターゲット広告を出しています」ということらしいのですが、1人のお客さまが集客されるまでの単価が、実はそれまでの半分近くに下がっているのです。ですので、そのようなところもあって、広告費が削減できている。そして、たくさんの検討者さまを集客できている状況になります。

実は当社は「アントレ」さまや「マイナビ独立」さまなどのフランチャイズ募集系のポータルサイトにも広告は出していたのですが、現在はポータル系に出すよりも自社サイトにそのまま集客させるほうが効率がよくなってきています。そのような広告手法の変化から、かなり募集しやすい状況になっていると思います。

質疑応答:食材費の上昇と値下げによる利益への影響について

質問者3:2点お願いしたいです。食材費の上昇を予算上に織り込まれているということを先ほど解説いただいたと思うのですが、どういったコストを織り込まれているかといったところを、具体的に教えていただきたいです。

あと値下げについて、FC加盟店の売上高にそのままヒットしてくると思うので、単純に4パーセントに近い分の伸びがそがれることになると考えればいいのでしょうか。

清水:ありがとうございます。食材費の上昇はまず、全体的な値上げと品目を絞った値上げの2種類で(対策を)考えています。全体的な値上げは、物流費が上がっていますので、広く薄くいろいろなものの値段が上がる可能性が高いと思っています。

例えば調味料系であったり、肉、野菜、魚など種類を問わないのですが、このあたりの送料が上がってくると、けっこう広く薄く逃げ場がない値上げになりますので、今後はその影響がでるのではないかと見込んでいます。

そして品目を絞った値上げの話では、実は豚と魚(で値上げを見込んでいます)。ここ数年の動きなのですが、どんどん魚介類の値段が上がっています。1食500円のお弁当には、もうなかなか魚は乗せられないような勢いで(値段が)上がっているため、当社もほぼ赤を覚悟した上で魚を乗せなければいけません。魚を出さないというのはリピート率に関わってしまうので、なかなか踏み切れません。

そして2つ目が豚です。現在ニュースにも出てきていますが、やはり豚コレラの話が影響します。中国産の豚もアフリカ豚コレラの影響で、2019年後半から値段が上がってくることが予測されています。

実は豚肉というのは当社のお弁当ではけっこう頼りになる食材だったのです。牛ほど高くなく、鶏も限界まで使ってしまっているので、逃げ場所として豚はよかったのですが、その豚も値段が上がりそうだという見込みのもとで、食材の値上がりも予算に入れています。1つ目のお答えとしては以上です。

2つ目の値下げについてですが、そのまま売上が変わらなかったとしたら、おっしゃるとおりFCさま向けの売上がマイナス4パーセントとなります。ただ、当社としては今回の値下げによって売上増を図っていきたいと考えていますので、食数増が勝つのか、値下げ分が勝つのかというのはまだ予測がつきません。

このまましばらく様子を見て、その上で(価格を)改めるタイミングがあるのであれば、そのことももちろん考えています。

質問者3:そうすると、既存店も売上高は去年と同じようなトレンドで見ているのか、それとも少し値下げ分はある程度考慮しているのですか?

清水:去年と同じトレンドで見ています。

質問者3:わかりました。ありがとうございます。

質疑応答:価格競争と事業範囲について

質問者4:2点お伺いします。まず、1点目なのですが、値下げや冷凍弁当についての説明で、送料を含め価格を非常に安くされているという点に関してです。「大きなライバル社がいるなかでシェアを取っていくためには、値段で勝負をしていかなければならない」というお話を聞くと「やはり価格競争は依然厳しいのかな」という印象も受けました。

そこについて、現状は利益率などは大丈夫なのでしょうか。あとは価格以外に何か差別化できるところはないのでしょうか。

2点目なのですが、競合他社さまのなかには、高齢者だけでなくもう少し若い年齢層のうち、例えば生活習慣病を抱えている方や糖尿病予備軍の方に対する健康面を訴求したお弁当も作っている会社が増えていると思います。中長期的に高齢者以外に向けて事業を広げていこうと考えていらっしゃるのでしょうか。

清水:ありがとうございます。まず「価格競争に陥って大丈夫か」というお話ですが、これは大丈夫な範囲で戦っていこうと思っています。加えて、我々の業界では販売する能力のある会社さまは多いのですが、製造にまで対応して、価格競争力がかなり下がったときに耐えられる会社は実は少ないので、むしろこの時期に積極的に価格戦略に持ち込んでしまって、他社さまの成長を止めようと考えています。

(今のうちに)当社のシェアを上げることにより、本来の目標である、2025年や2030年以降のこの業界が一気に伸び始めるであろう時代における当社の売上の伸びがさらに強くなると考えています。

そして、1つ目の質問の最後にいただいた、「なにか価格以外の魅力はないのか」というところですが、ここは正直にないと思っています。

とくに我々の業界の場合、お客さまは価格にとても敏感です。なにしろ、お客さまの状況としては、配食サービスは食べたくて食べている商品ではないのです。本来、人間であれば、自分のことは自分でやりたいでしょうし、買い物をしに行って料理したいと思います。

しかし、年をとって自分のことをするのが難しくなってしまい、お子さまも仕事をしていて介護が難しい、国に頼れるか考えてもヘルパーさんも来年の4月から来なくなってしまう、国も介護に費やせるお金がないという状況の方が、最後の選択肢として頼んでいるのが配食サービスなのです。

さらに、その方々は自分が何歳まで長生きするのかわかりません。さらに定期収入は年金しかないという状況ですので、とてもお金を使うのが怖い方々なのです。

いつ入院して何十万円必要になるかわからない状態ですので、そのような方々にとっては、毎日のお食事を安く持って来てくれると言うのが一番の価値であろうと思っています。そのため、まずは値段を追求していきます。

そして、シェアを上げていくということが、この業界において正しいのではないかと思います。実際に、付加価値戦略、ブランド戦略、差別化戦略などは一切通用しない業界だと思っています。

続いて2つ目の「高齢者さま以外への訴求は?」というところですが、実は、冷凍弁当の販売はまさにそのような高齢者さま以外の層を開拓しようと思って取り組んでいる事業です。冷凍弁当には実はけっこう付加価値を持たせています。

例えば、糖尿病の方に向けたカロリー調整食、腎臓病の方に向けたたんぱく調整食、それから塩分制限食、糖質制限食、健康バランス食など、栄養に気を遣った方々に向けた付加価値があるお弁当を出しているつもりです。ただ、冷凍弁当の業界も、今後はマーケット全体がどんどん伸びていき、付加価値のある冷凍のお弁当はいろいろな会社さまが作ろうと思えば作れるという状況です。

さらに、ある宅配食業者さまが伸びた理由は、それまで700円台であった冷凍弁当のマーケットに、600円台の弁当を持ち込んで価格破壊を起こしたことであると思っています。以上の例もあり、当社としては、まず価格という価値を追求して、その上で(付加価値については)改めて対応をしていきたいと思っています。

ちなみに(当社の冷凍弁当の価格の)3,980円のうち約1,500円がヤマトさまの送料で消えているのですが、当社はそれでも利益を出せています。

質問者4:わかりました。ありがとうございます。