2019年6月27日に行われた、株式会社スマレジ2019年4月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社スマレジ 代表取締役 山本博士 氏

株式会社スマレジ 取締役/管理部長 田川良行 氏

スマレジの事業内容

山本博士氏(以下、山本):株式会社スマレジの山本でございます。本日はお忙しいなか、お集まりいただきまして誠にありがとうございます。第14期の決算説明会を開催させていただきます。よろしくお願いいたします。

さっそくではございますが、資料の4ページ目から進めてまいりたいと思います。

当社は上場してまだ半年ほどでございます。事業内容についてご理解いただいているかもしれないのですが、簡単に弊社の事業内容について触れさせていただきたいと思います。

事業としましては、カフェや服屋さんといったところでご覧になったことがあるかもしれないのですが、スライドの左上の写真にありますように、iPad等のタブレットを使ってお店でお会計をする、レジの代わりになるアプリを展開しております。

モバイルPOSと呼ばれるクラウド型のPOSレジという位置付けになり、スライドに細かくテキストで説明が書いてありますが、右側の丸2つ(に記載)のとおり、僕たちのターゲットになる業種、お客さまは小売店さん、飲食店さん、サービス業さんになります。

日本全国で小売店さんはだいたい95万店ぐらいあります。また飲食店さん、サービス業さんを合わせると116万店ぐらい存在するといわれており、合計で約200万店ぐらい存在するということです。

そして、スライド中央の三角形にあるように、下が1店舗で展開する個人商店さんのような小規模店舗で、上にいくほど多店舗の大企業さんになっていくと考えた場合、青く塗っております真ん中の中規模店舗……2店舗から40店舗ぐらいを展開されているような店舗さんが当社のターゲットとなっております。

このターゲットに対してちょうど使い勝手がいいようなサービスを提供しているということで、最大で77万店ぐらいのお客さまにご利用いただけるような規模感です。

もともとは、電機メーカーさんがレジやPOSレジというものを展開されてきて、非常に長い歴史があります。電機メーカーさんが作ってこられた市場に対して、僕たちがいわゆる汎用的、一般的なタブレットであったり、スマートフォンを用いて、安く同等の機能を提供していくということで、彼らの市場を新興のソフトウェアメーカーである僕たちが取りにいっているという構図になります。

僕たちはスマレジですが、クラウド型POSレジなど、「◯◯レジ」といった競合がたくさんあります。同じようにタブレットでクラウドを使ってPOSレジを展開されている会社さんがいくつかございますが、そのなかでも僕たちの特徴は何かということが、次のページに書いてあります。

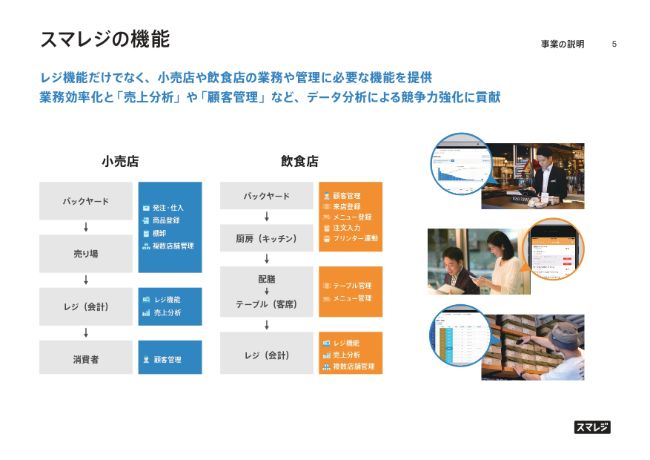

スマレジの機能

スマレジの機能ですが、今は「圧倒的高機能」というキャッチコピーを使わせていただいており、他社さんと比べて圧倒的に高機能であるというのが特徴になります。

スマレジという名前からはレジの機能しか想像しにくいのですが、単純にレジの機能だけではなく、先ほど申しましたように、2店舗から40店舗ぐらいの小売店さん、飲食店さんの店舗のオペレーションを円滑に回すような業務システムをセットで提供しております。

5ページの左側の小売店さんの場合では、商品がバックヤードから売り場へ、そしてレジを通して消費者の手に渡っていくと書いてあります。その横に機能を書いておりますが、小売店さんの場合、例えば商品を発注して商品が店舗に入った時に、まず発注したものと実際に入ってきたものが正しいかどうかをチェックする機能が必要です。

例えばコンビニなどで売っているような商品ですと、バーコードと商品コードが最初からついているのですが、そうではない商品もたくさんございます。そういったものに品番をつけたり、体系立てて商品コードをつけて管理するといったことが必要になるのですが、そうした品番をつける機能もございます。

また、年度末に決算をしないといけませんので、店舗さんはみなさん必ず棚卸をされます。よって、棚卸をする機能も必要です。(商品が)いくつあって、いくつ壊れて、いくつ売れて、本来はこれだけ(在庫が)残っているといった計算が必要ということで、そうした機能もあります。

さらに、売場に商品が並び、お客さまに手に取っていただき、買っていただく流れのなかで、レジ、つまりお会計の機能が必要です。そして売れたあとも、何が何個売れたか、次はいくつ仕入れるかという販売管理の機能も必要です。

最終的にはお客さまの手に渡って「ありがとうございました」となるのですが、顧客管理というかたちでお客さまを管理するなど、商品を仕入れてからお客さまの手に渡るまでの間にいろんな業務があり、それらを業務システムとして提供しているのが、僕たちの最大の特徴になっております。

(スライドの中央にあるように)飲食店さんの場合ですと、また同じようなかたちですが、お客さまが来店されてからお食事をされて、お会計を済ませて、帰られるまでの間の運営における業務システムを提供しておりますので、レジの部分は全体のなかのごく一部分にすぎないという位置付けです。

続いて、2019年4月期、弊社の第14期の決算概要についてですが、ここからは管理部長の田川よりご報告いたします。

通期業績ハイライト①

田川良行氏(以下、田川):みなさん、こんにちは。本日はお越しいただき、ありがとうございます。管理部担当の田川でございます。よろしくお願いいたします。それでは、2019年4月期の決算概要のご報告でございます。

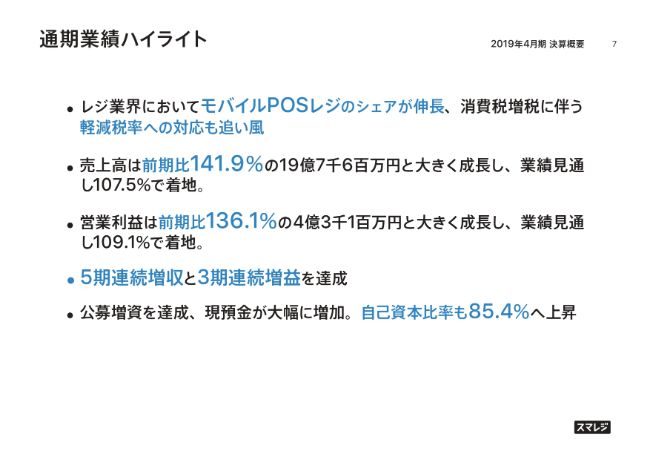

通期業績ハイライトは、5点ございます。

まず1点目が、レジ業界においてモバイルPOSレジのシェアが伸長し、消費税増税に伴う軽減税率の対応をしており、そちらも追い風になっております。

2点目です。売上高は前期比141.9パーセントの19億7,600万円と大きく成長しまして、実績見通しが107.5パーセントで着地しております。

3点目が営業利益でございます。前期比136.1パーセントの4億3,100万円と大きく成長しまして、こちらも業績見通し109.1パーセントで着地しております。

4点目が、5期連続増収と3期連続増益を達成しているということです。

最後に、公募増資を達成しまして、現預金が大幅に増加し、自己資本比率も85.4パーセントへ上昇しております。

通期業績ハイライト②

通期業績のハイライトでございます。売上高と営業利益は、先ほどご報告したとおりでございます。

経常利益でございますが、実績は4億800万円で、達成率109.7パーセント、前期比129.1パーセントとなっております。当社は金融費用等がございませんので、通常は営業利益と経常利益はほぼ同額となっておりますが、今回は上場コスト等が発生しましたので、4億800万円となっております。

最終の当期純利益は2億9,300万円、達成率113.6パーセント、前期比134.1パーセントとなっております。

貸借対照表

貸借対照表でございます。

IPOを達成させていただきましたので、流動資産の現預金が27億2,100万円となっております。純資産もほぼ同額増加しております。ご支援いただきました株主さまに、厚く御礼申し上げます。ありがとうございました。

トピックスは以上でございます。

損益計算書

損益計算書でございます。こちらは増減額と構成比の詳細となっております。資料を見やすいかたちにしておりますので、(説明は)割愛させていただきます。

売上原価と販売費及び一般管理費の詳細は、のちほどご報告させていただきます。

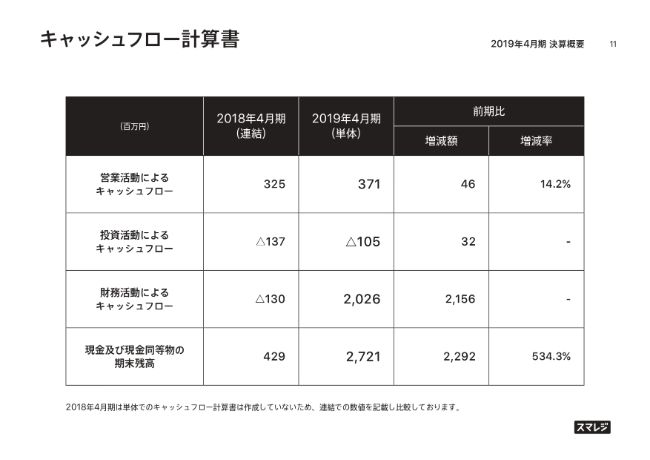

キャッシュフロー計算書

キャッシュフローでございます。当期より単体財務諸表作成会社になっておりますので、前期は連結を参考として載せさせていただいております。

営業活動によるキャッシュフローですが、3億7,100万円で、前期比4,600万円の増額となっております。弊社のビジネスモデルがサブスクリプションとなっておりますので、キャッシュフローは非常にいい状態です。

投資活動によるキャッシュフローですが、前期と比較してもあまり大きな変化はございません。ソフトウェアの製作を行っておりますので、投資活動のおもな要因としては、ソフトウェアの製作となっております。

財務活動によるキャッシュフローですが、先ほど申し上げました上場達成によるものでございます。

四半期 損益計算書

四半期財務諸表でございます。詳細のご報告は以降のページにございますので割愛させていただきますが、ご覧いただきやすいように、第1四半期、第2四半期、第3四半期、第4四半期と並べさせていただいております。

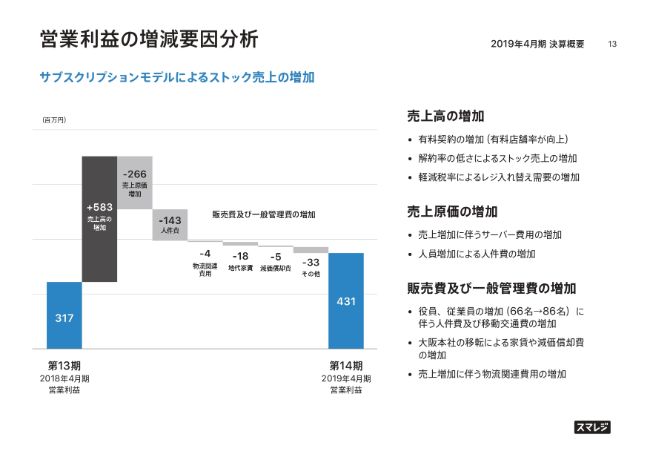

営業利益の増減要因分析

当期営業利益の増減要因分析でございます。

サブスクリプションモデルによるストック売上の増加ということで、売上高の増加(の要因)は3点で、有料契約の増加、解約率の低さによるストック売上の増加、軽減税率によるレジ入れ替え需要の増加となります。

売上原価の増加でございますが、こちらの変動費はほとんどが売上増加に伴うサーバー費用の増加となっております。また固定費として、人員増加による人件費の増加となっております。

販売費及び一般管理費の増加でございますが、役員、従業員等が66名から86名に増加しておりますので、人件費及びその他費用の増加となっております。のちほど詳細を報告させていただきますが、大阪本社の移転によりまして、家賃と減価償却費の増加、また売上増加に伴う物流関連費用の増加となっております。

よって、営業利益は4億3,100万円となっております。

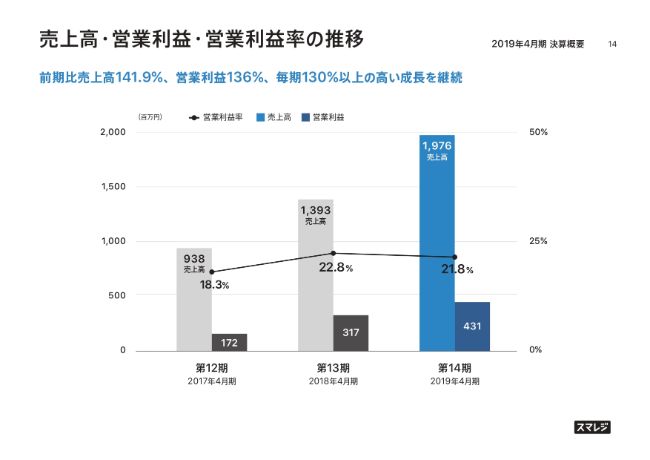

売上高・営業利益・営業利益率の推移

直近3期の業績のご報告でございます。

前期比で売上高は141.9パーセント、営業利益は136パーセントで、毎期130パーセント以上の高い成長を継続しております。営業利益率でございますが、過去3期も約20パーセント前後となっております。

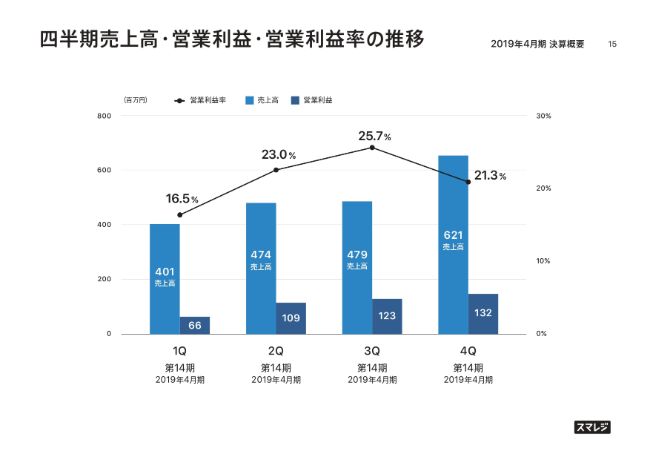

四半期売上高・営業利益・営業利益率の推移

四半期の売上高、営業利益、営業利益率の推移でございます。

当社のビジネスモデルがサブスクリプションとなっておりますので、第1四半期、第2四半期、第3四半期、第4四半期とじわじわと売上が上がっていく構成になっております。

第3四半期で若干の閑散期がございますが、第4四半期でお客さまのお店の出店もあって最後に売上が伸びるという特徴がございます。

販売費及び一般管理費の内訳

販売費及び一般管理費の内訳でございます。

こちらを構成する大きな要素としては、おもに人件費でございます。2019年4月期が4億4,500万円となっており、前期と比べまして1億4,300万円の増加となっております。

そのほかですが、物流関連費用は倉庫業務を外部に委託しており、当期が1,900万円と、(前期比で)400万円の増加で済んでおります。

広告宣伝費でございますが、当期が1,800万円となっており、前期も1,500万円程度となっております。こちらは主にリスティング広告などで、当社は広告費用もあまりかからないビジネスモデルになります。

地代家賃、減価償却費でございますが、地代家賃が6,500万円、減価償却費が1,800万円となっております。大阪本社の移転がおもなところでございますので、資産除去債務等の償却等となっております。

「その他」でございますが、支払手数料や租税公課など、一般的な管理費となっております。

よって、最終的にコストは2億100万円の増加となっております。

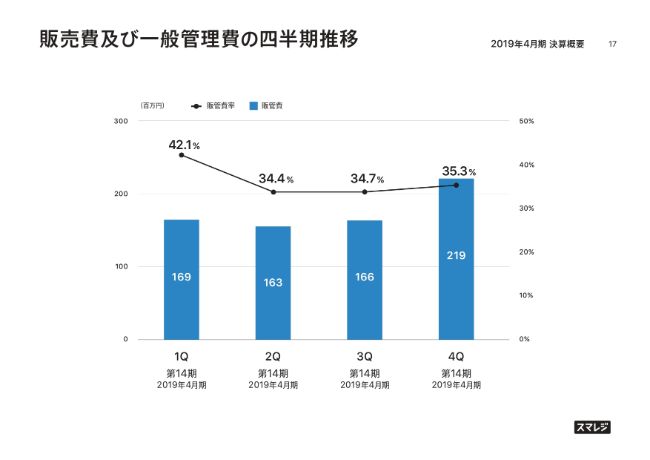

販売費及び一般管理費の四半期推移

販売費及び一般管理費の四半期推移でございます。

販管費率は、第1四半期が少し高いかたちになっていますが、総額は大きく変わっておりません。最終的に売上がどんどん積み上がっていきますので、比率は第1四半期が高くなっております。第4四半期は、最終的に賞与等を追加で支払いましたので、そちらが若干の増加要因となっております。

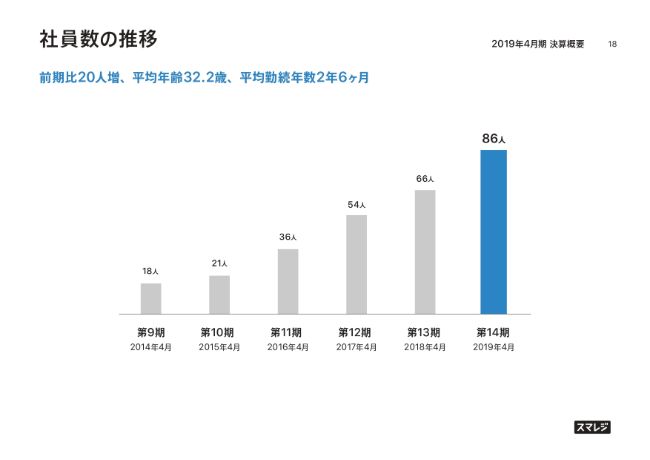

社員数の推移

社員数の推移でございます。

前期比で20人増です。平均年齢32.2歳、平均勤続年数2年6ヶ月となっておりまして、第11期、2016年4月期からだいぶ採用活動を進めましたので、そのあたりから人員がだんだん伸びているかたちです。新しい方が多く、平均勤続年数が2年6ヶ月となっております。

配当の方針

配当の方針でございますが、現段階で配当実施の可能性及びその時期については未定でございます。ご了承くださいませ。

続きまして、代表取締役の山本より事業の状況をご報告させていただきます。

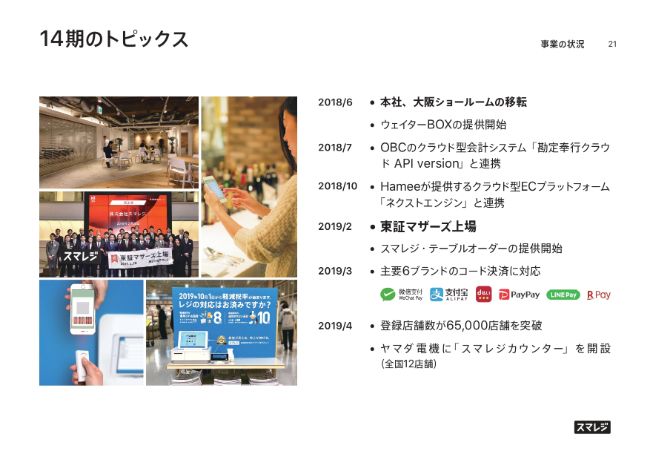

14期のトピックス

山本:資料21ページより、事業の状況を説明いたします。

2019年4月期のトピックスとしまして、先ほど申しましたように、本社・大阪ショールームの移転がございました。大阪本社の従業員が約50名で、120坪から300坪の面積に広がりましたので、当面は大丈夫かなと考えております。

また、レストラン向けの注文を受け付けるオーダーシステムがございまして、その安定稼働を目指す「ウェイターBOX」という商品を提供開始しております。

次に、OBCさまのクラウド型会計システム「勘定奉行クラウド API version」と連携いたしました。

もう1つが、Hameeさまが提供するクラウド型プラットフォーム「ネクストエンジン」と連携することによって、ネットショップとの連携を実現しております。

そして、このトピックスが弊社にとって一番大きかったのですが、東証マザーズに上場させていただきました。

その次が、「スマレジ・テーブルオーダー」です。例えば個室型の居酒屋のなかで、テーブルの上にタブレットが置いてあり、お客さま自身でご注文くださいといったものを経験されたことがあると思うのですが、弊社でもそうしたものを用意して、提供を開始いたしました。

そして、主要6ブランドのコード決済ということで、QR決済のようなものに対応いたしました。WeChat Pay、Alipay、d払い、PayPay、LINE Pay、R Payなどでございます。

加えて、4月には登録店舗数が65,000店を突破して、今もなお増えております。

最後ですが、ヤマダ電機さまに「スマレジカウンター」を開設させていただきまして、軽減税率対応をメインにして展示させていただいております。(なお、店舗数は)全国12店舗でございます。

14期の開発状況

14期、2019年4月期のソフトウェアの開発状況でございます。

ユーザーさまからのご要望や新規機能の追加などを合わせまして、合計92回のアップデートを実施いたしました。

内訳でございますが、スマレジが51回です。内容は、免税帳票がスムーズに印刷可能になったり、先ほど申しましたコード決済への対応、それからおもに販売機能のアップデート等を行いました。

スライド中央は「スマレジ・ウェイター」です。スマレジのなかでもレストラン向けの機能がございまして、そのソフトウェアのアップデートが27回です。スライドの一番右は「スマレジ・タイムカード」で、勤怠管理ソフトのアップデートを14回実施しております。

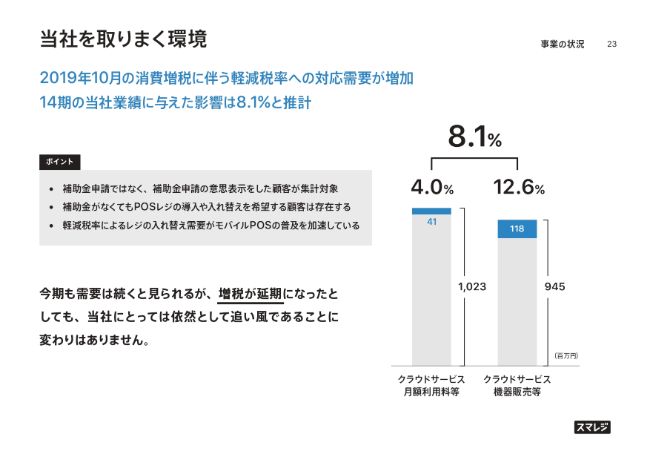

当社を取りまく環境

当社を取りまく環境ですが、2019年10月の消費増税に伴う軽減税率への対応需要が増加しております。第14期の当社業績に与えた影響は、全体のうち8.1パーセントと推計いたしました。

スライドに「ポイント」と記載しておりますが、補助金申請の数ではなく、補助金申請の意思表示をしたお客さまが集計対象になっております。また、補助金がなくてもPOSレジの導入や入れ替えを希望するお客さまがいらっしゃいますので、すべてがその限りではないということになります。

もう1点、軽減税率によるレジの入れ替え需要が、モバイルPOSの普及を加速しているともいえるかと思います。

今年度に関しましても需要が続くと見られますが、例えば増税が延期になったとしても、注目度としてはそこまで変わりがございませんので、当社にとっては依然として追い風であると解釈しております。

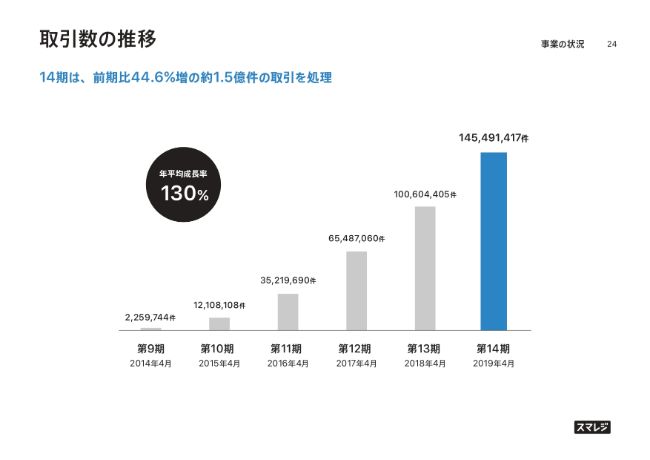

取引数の推移

以降、重要指標としていくつかご報告いたします。

まず24ページが取引数の推移で、前期比44.6パーセント増の約1.5億件の取引を処理いたしました。

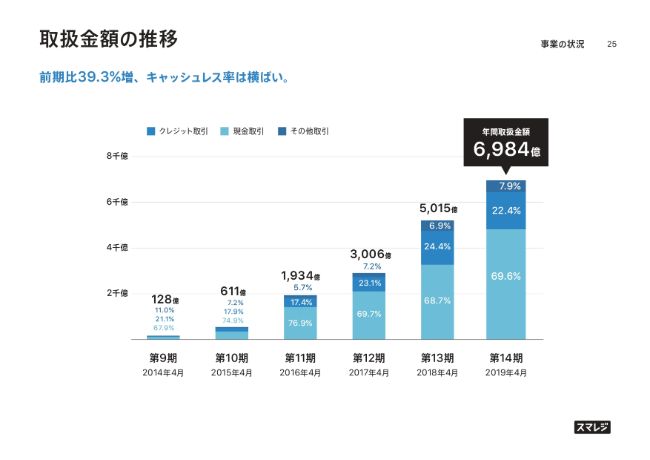

取扱金額の推移

取扱金額でございますが、前年比39.3パーセント増で、年間取扱金額6,984億円となりました。内訳に決済手段を入れておりまして、キャッシュレス比率は弊社のなかでは横ばいでした。

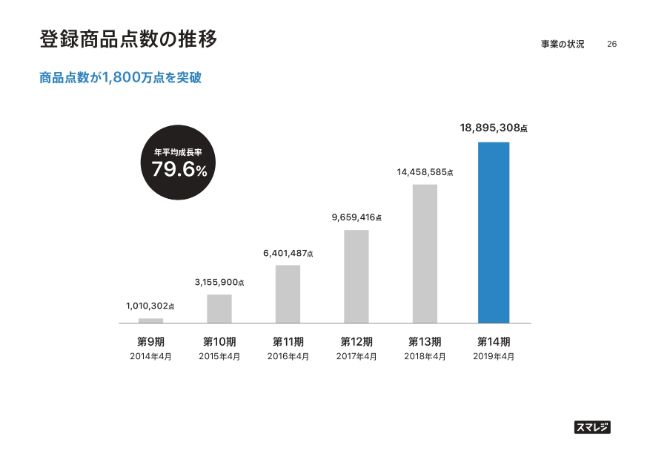

登録商品点数の推移

登録商品点数の推移でございますが、商品点数が約1,800万点を突破いたしまして、じわじわと増加しております。

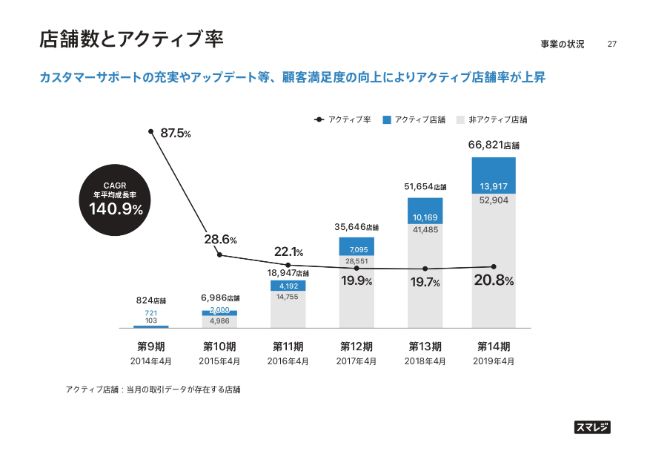

店舗数とアクティブ率

店舗数とアクティブ率でございます。店舗数は、総店舗数が2019年4月末時点で66,821店舗となりました。そのうち、アクティブとなっている、つまり売上が立っている店舗さまが13,917店舗ということで、20.8パーセントになっております。アクティブ率は20.8パーセントなので、少し回復したかと思います。

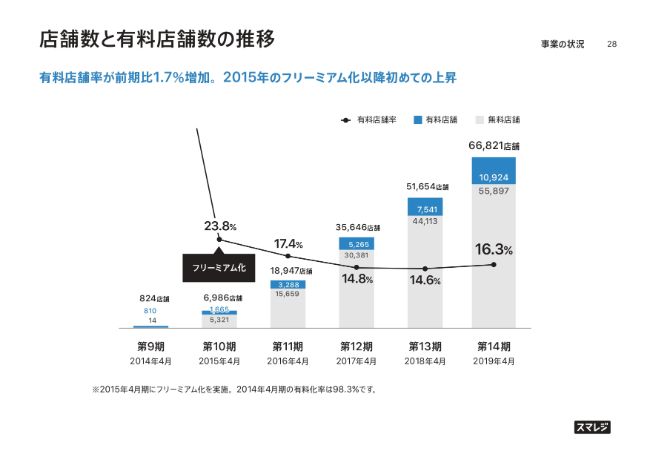

店舗数と有料店舗数の推移

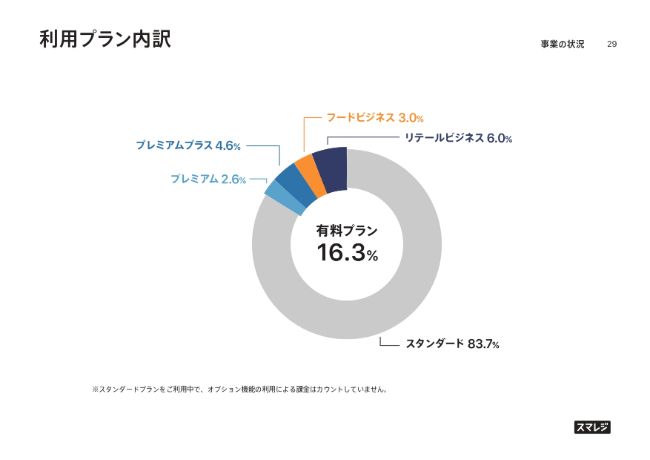

店舗数と有料店舗数の推移となりますが、有料店舗率が前期比で1.7パーセント増加いたしまして、16.3パーセントとなっております。また有料店舗が10,924店舗、無料店舗が55,897店舗、合わせて66,821店舗となっております。

利用プラン内訳

利用プランについてでございますが、5つございます。有料プランと無料プランの内訳は、有料プランが16.3パーセントです。その有料プランのなかで4つに分かれておりまして、プレミアムが2.6パーセント、プレミアムプラスが4.6パーセント、フードビジネスが3パーセント、リテールビジネスが6パーセントとなりました。

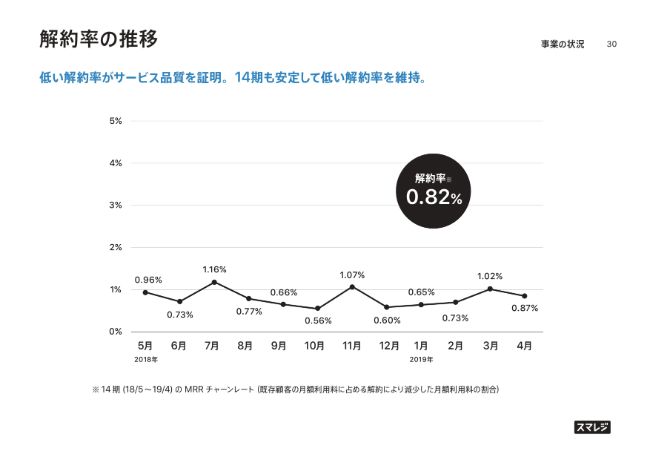

解約率の推移

解約率の推移でございます。年間を通してわりと低い解約率を維持しておりまして、平均で0.82パーセントとなっております。

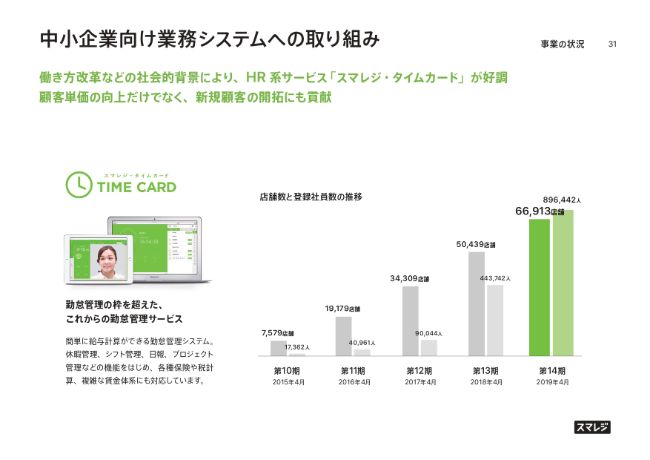

中小企業向け業務システムへの取り組み

中小企業向け業務システムについてですが、スマレジ以外に「スマレジ・タイムカード」という勤怠管理システムを提供しておりまして、そちらも66,913店舗、登録従業員数896,442人ということで順調に推移しております。

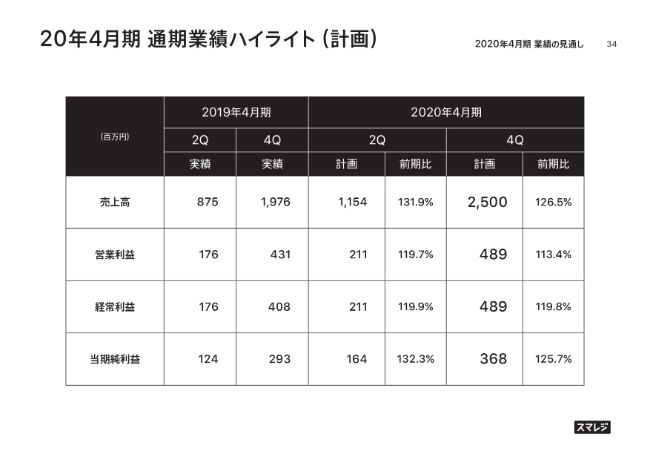

20年4月期 通期業績ハイライト(計画)①

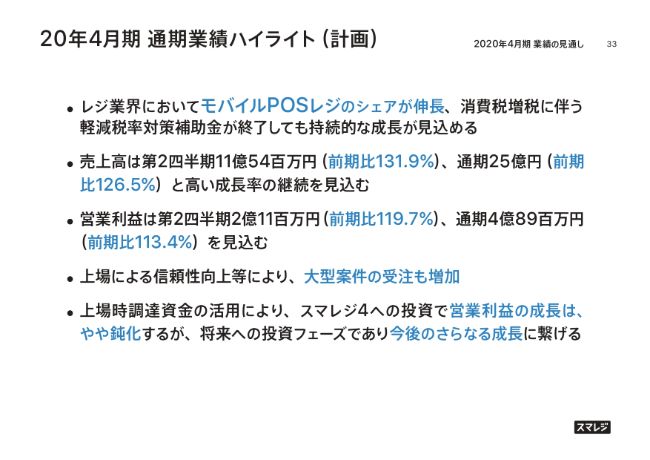

田川:2020年4月期通期業績のハイライトでございますが、計画でご報告させていただきます。

5点ございまして、まずはレジ業界において、まだまだモバイルPOSレジは伸長が見込まれます。消費増税に伴い、軽減税率対策補助金制度が終了したとしても、持続的な成長が見込めると考えております。

また売上高は、第2四半期が11億5,400万円で、前期比131.9パーセントを見込んでおります。また通期は25億円で、前期比126.5パーセントと高い成長率の継続を見込んでおります。

営業利益は、第2四半期が2億1,100万円で、前期比119.7パーセントを見込んでおり、通期は4億8,900万円で、前期比113.4パーセントを見込んでおります。

また、上場による信頼性向上によりまして、大型案件等の受注も増加しております。さらに、上場時に資金調達をさせていただきまして、これから「スマレジ4」への投資を行っていきますので、営業利益の成長はやや鈍化いたしますが、将来の投資フェーズでございますので、今後のさらなる成長に繋げる予定でございます。

20年4月期 通期業績ハイライト(計画)②

ハイライトでございますが、こちらはご覧いただければ大丈夫かと思います。計画上は営業利益、経常利益は変わりございません。金融費用は発生しない予定でございます。

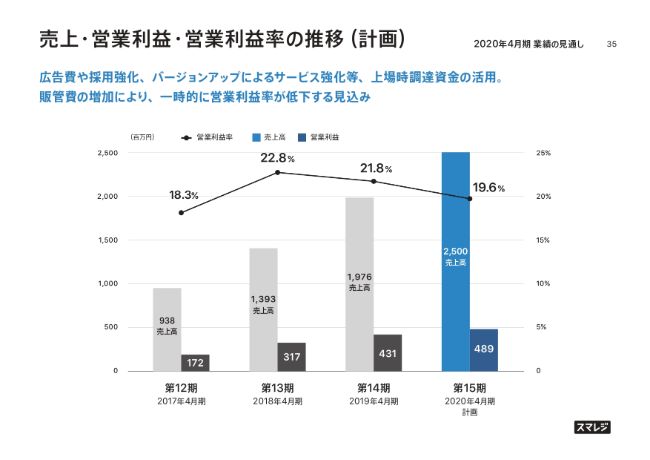

売上・営業利益・営業利益率の推移(計画)

売上・営業利益・営業利益率の推移でございます。

営業利益率ですが、第13期、2018年4月期は22.8パーセントで、第14期は21.8パーセント、第15期が19.6パーセントと少し下がるかたちですが、おもには広告費や採用強化を行います。「スマレジ4」にバージョンアップするため、そちらのサービス強化等に上場資金を使わせていただく予定となっております。

従来よりも人件費や広告費が多めに出ますので、そちらで営業利益をやや下げるかたちになっております。

販管費の増加によりまして、営業利益率が低下する見込みではございますが、ここで費用を使わないとなかなか次の成長に繋がらないという考えております。

最後に、代表取締役の山本より、今後の展望をご報告させていただきます。

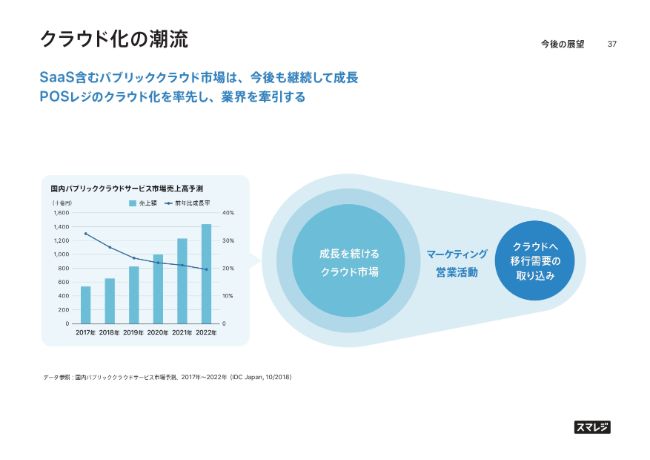

クラウド化の潮流

山本:今後の展望について、3点ございます。

1点目は外部要因になりますが、クラウド化の潮流ということで、スライドの左にグラフがございますが、IDC Japanのデータにもありますように、クラウドサービスの市場が拡大中です。今後も当分は拡大していくだろうということで、弊社におきましてもレジ、POSレジ業界のなかでクラウド化を推進する立場にありますので、今後も当分は追い風が続くだろうと考えております。

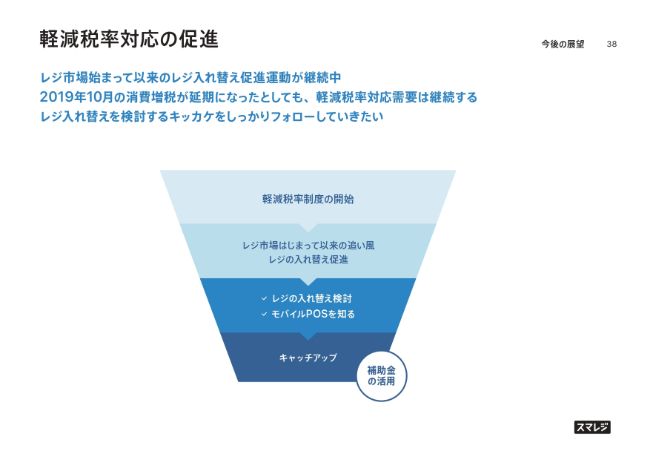

軽減税率対応の促進

2点目も外部要因になりますが、こちらは短期的なものでございます。軽減税率対応の促進ということで、レジ市場始まって以来のレジ入れ替え促進運動が継続中であり、2019年10月の消費増税がたとえ延期になったとしても、軽減税率対応需要が継続するといえるかと思います。

また、先週あたりから国によるテレビCM等が始まっており、レジの入れ替えを検討するきっかけが一気に広まっておりますので、それをしっかりキャッチアップするということで対応してまいりたいと考えております。

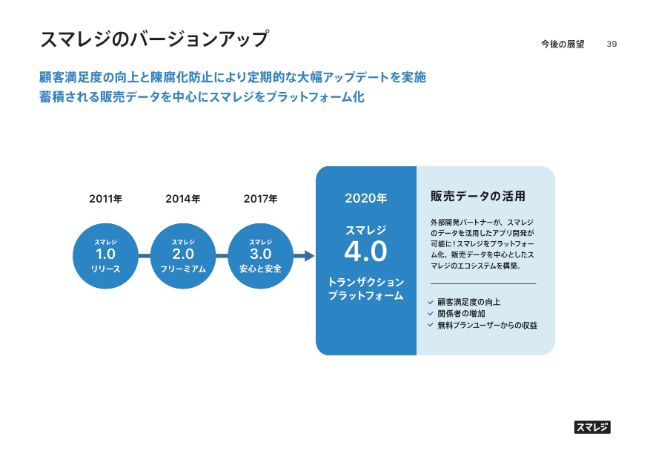

スマレジのバージョンアップ

3点目は、弊社がソフトウェア企業ですから、スマレジ自体をバージョンアップしていきたいと考えております。

どういったものを作るかについてです。スマレジのバージョン番号は4.0になりますが、トランザクションプラットフォームと申しまして、たくさんの販売データがスマレジのサーバーにずっと蓄積されております。

タブレットのレジアプリからだけ売上が入ってくるのですが、そうではなく、例えばセルフレジであったり券売機であったり、またはネットショップであったりと、いろんなところから販売データが入ってきてもいいじゃないかということで、弊社以外のレジや機械などからも売上が入るように、つまり他社さんでも繋ぎ込みができるように、APIをオープンにしてまいりたいと考えております。

また、溜まったデータをどう分析してどう活用していくかに関しましても、弊社だけで取り仕切っていくのではなく、広く開いて、他社さんも交えていろんな活用方法を作っていけるような追加機能やミニアプリなどをスマレジ上で開発して、スマレジのお客さまに販売できるといった「アプリマーケット」のようなものを作る、その基盤を構築しようと考えております。これは、先日上場した時に調達した資金を使い、開発を進めております。

この外部要因2点とスマレジのバージョンアップの3つをもちまして、今後も成長に繋げてまいりたいと考えております。

以上となります。ありがとうございました。