2019年5月13日に行われた、三菱商事株式会社2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:三菱商事株式会社 代表取締役社長 垣内威彦 氏

三菱商事株式会社 常務執行役員/CFO 増一行 氏

2019年3月期決算説明会

増一行氏:本日はお忙しいなか、お集まりいただきまして誠にありがとうございます。では、私から決算の説明をさせていただきます。ご説明申し上げるポイントは、4点でございます。

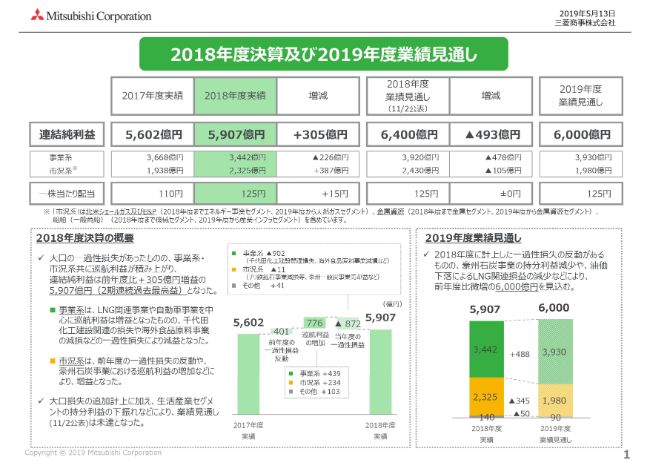

まず、2018年度の連結純利益が前年度に比べ、305億円増益の5,907億円となったことです。

2点目として、2019年度の連結純利益の見通しですが、これは2018年度比で微増ですが、6,000億円とすることです。

3点目です。11月に公表した業績見通しの6,400億円に対しては未達となりましたが、2018年度の年間配当額は、当初の見通しどおり125円とすることです。

最後が、追加の株主還元策として3,000億円の自己株式取得を行うことです。

以上となります。

2018年度決算及び2019年度業績⾒通し

1ページです。まず、2018年度の連結純利益は5,907億円となり、前年度に比べて305億円増益となりました。過去最高益を記録した前年度をさらに上回り、2年連続の最高益となりました。

事業系は、前年度比で226億円減益の3,442億円となりました。LNG関連事業や自動車事業を中心に巡航利益は増益となったものの、千代田化工建設関連の損失や、海外食品原料事業の減損等の大口損失により減益となったものです。

次に、市況系は、前年度に計上した一過性損失の反動や豪州石炭事業における巡航利益が増加したことなどにより、前年度比で387億円増益の2,325億円となりました。

続きまして、2019年度の業績見通しについて説明させていただきます。スライド右下のボックスをご覧ください。

2018年度に計上した一過性損失の反動があるものの、原料炭価格や油価について、足元より低い水準で推移することなどを想定し、2019年度業績見通しは、前年同期比微増の6,000億円を見込んでいます。また、年間の配当見通しは、2018年度と同額の1株当たり125円といたします。

株主還元

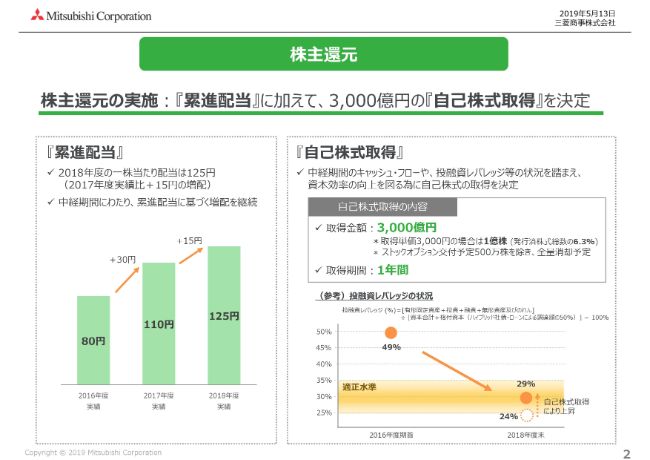

株主還元に関して主要なポイントをご説明します。累進配当の法則に則り、2018年度の1株当たり配当は、2017年度と比べて15円増配の125円としています。「中期経営戦略2021」でも、累進配当の考え方は継続してまいります。

また、中経期間のキャッシュ・フローや適正な資本水準などを考慮のうえ、資本効率の向上を図るために、3,000億円の自己株式の取得を行うことを決定いたしました。

仮に取得単価を3,000円とした場合には、1億株の取得となり、これは発行済株式総数の6.3パーセントにあたります。取得したあとは、ストックオプションの交付に用いる株数を除き、全量消却する予定です。

セグメント別の状況

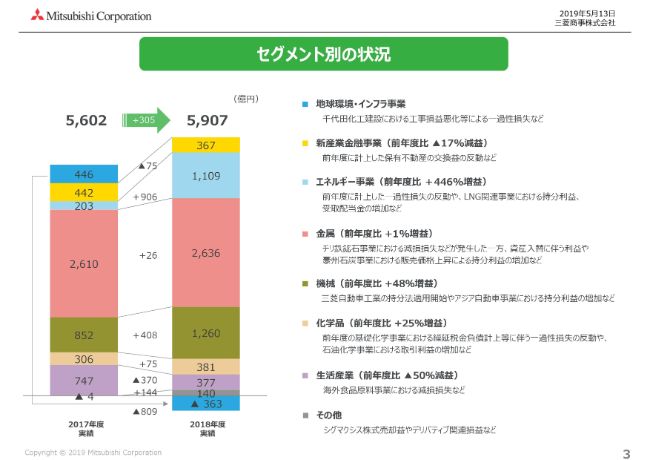

セグメント別の状況についてご説明します。

まず、地球環境・インフラ事業ですが、前年度の446億円から809億円の減益で、363億円の赤字となりました。これは、千代田化工建設株式会社における、工事採算の悪化に伴う一過性損失があったことなどによるものです。

エネルギー事業ですが、前年度の203億円から906億円増益の1,109億円となりました。これは、前年度に計上した北米炭鉱開発資産の入れ替えや、北海油田の廃坑費の追加引き当てなどの一過性損失の反動があったことに加え、LNG関連事業における持分利益や受取配当金が増加したことなどによるものです。

機械は、前年度の852億円から408億円増益の1,260億円となりました。これは、三菱自動車工業の持分法適用開始や、アジア自動車事業における持分利益の増加などによるものです。

最後に、生活産業は、前年度の747億円から370億円減益の377億円となりました。これは第3四半期に行った、Olam International Limited社宛投資の減損による影響のほか、食肉事業の不調などによるものです。

なお、セグメント別では、金属、機械、化学品の3つのセグメントは過去最高益を更新しています。

新組織ベースのセグメント別の2019年度の業績見通しにつきましては、5ページに記載していますので、後ほどご参照ください。

キャッシュ・フローの状況

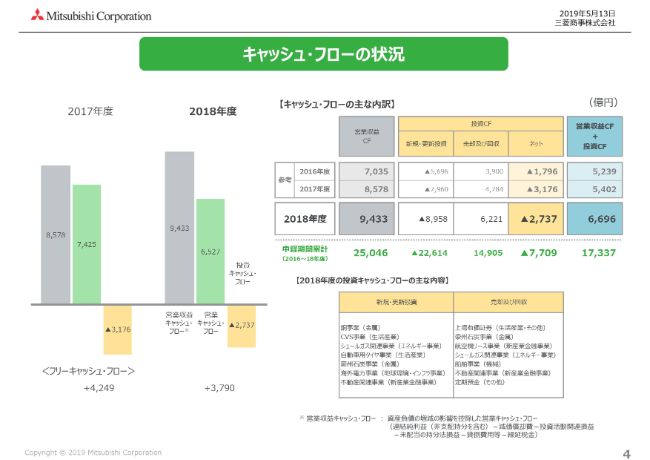

キャッシュ・フローの状況についてご説明いたします。スライドの左にあります棒グラフ、2018年度のキャッシュ・フローをご覧ください。

グレーが営業収益キャッシュ・フローです。これは、営業キャッシュ・フローから運転資金の影響などを除いたものですが、営業収入や配当収入などで9,433億円の収入となりました。

オレンジ色の投資キャッシュ・フローは、上場有価証券の売却収入のほか、豪州石炭事業や航空機リース事業における固定資産の売却収入がありました。一方、銅事業におけるケジャベコ銅鉱山の追加取得に加えて、CVS事業、シェールガス事業などで定常的に投資が行われることにより、2,737億円の支出となりました。

この結果、スライド右側の表の、濃い水色のボックスに記載のとおり、営業収益キャッシュ・フローと投資キャッシュ・フローの合計は6,696億円の収入となりました。なお、前中経期間の3年間における累計の営業収益キャッシュ・フローは2兆5,046億円の収入と、力強い数字になっています。

以上、総括いたしますと、11月に公表した営業見通しは大口の一過性損失などにより未達となりましたが、事業系の巡航利益による業績の下支えと事業系の勢いが継続したことにより、2年連続で過去最高益の更新につながったものと評価しています。

以上が、決算の説明となります。

2018年度⼀過性損益

垣内威彦氏:本日はお忙しいなか、多数ご出席いただきまして、本当にありがとうございます。私からはかいつまんで、最小のご説明をさせていただきます。

まず、簡単に決算についてですが、2018年度は一過性の損益が、プラス要因・マイナス要因ともに非常に大きく出ました。補足資料の2ページに、プラス要因として961億円と記載されていますが、マイナス要因が1,833億円で、NETで872億円のマイナスになっています。

このような出入りの激しさは、今後の課題だと認識しています。ですので、できる限り期初に、プラスにしろマイナスにしろ、大きなファクターのところをできるだけ掌握しておくということにしたいと思っています。

2019年度の業績見通しという観点から申しますと、やや雑駁(ざっぱく)な言い方になりますが、この差し引きでのマイナス872億円が(昨年度の一過性損益の)NETですので、(2018年度連結純利益の)5,907億円に872億円を加えた6,779億円が、いわゆる「昨年並み(の数字)」ということです。

誠に申し訳ないのですが、縷々(るる)ご指摘されておりますように、今期の(業績見通し)6,000億円というのは、いろいろなファクターを織り込んで、やや控えめな数字とさせていただいています。

株主還元ですが、CFOからお話しさせていただいたように、幸いなことにキャッシュの創出力は年々大きくなってきています。そのため、発表済みでございますが、今までのみなさまのご期待にもお応えするように、久しぶりに3,000億円の自社株買いを実行いたしました。

また、千代田化工建設株式会社の件ですが、2018年の秋頃から問題が顕在化しておりまして、弊社としても本当に議論に議論を重ねて、最終的に今回の結論に至っています。

何に時間を費やしていたかといいますと、今回の問題の所在……なぜこれほどの下振れが出てしまうのか、その要因を抽出するところにずいぶん人と時間を費やして、ようやくその課題が抽出できました。

また、抽出できた課題を、三菱商事株式会社として克服できるのかについても相当の時間を費やし、何度も何度も議論を重ねました。そして、今の私の実力をもってすれば、この抽出した課題を解決できるに違いないという自信を強く持ったということが、今回の決断につながっています。

そこで、財務面のみならず人材も投入することにしまして、抽出した課題をできるだけ短期間に解決し、当初の目的であります再生計画に順調に乗せていくというミッションを、これから真剣に進めていきたいと思っています。

三菱商事株式会社からの出向、ならびに転籍する経営陣、また約30名近い人材をラインに投入するわけですが、それのみならず、これからも三菱商事株式会社本体から千代田化工建設株式会社をバックアップするチームをしっかり作ってまいります。

また、なによりも大事なのは、千代田化工建設株式会社に現在いる社員のみなさまが、「今後再生していくのだ」という絶対的な確信を持って、三位一体となり、再生計画に盤石なかたちで答えを出すことだと思っています。

決断した以上は、やり遂げたいと思っております。本日もいろいろとご質問があろうかと思いますが、自信を持って決断いたしましたので、どうかご理解いただければと思います。

私の説明はこれで終わります。