2019年2月28日に行われた、ジャパン・ホテル・リート投資法人2018年12月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:ジャパン・ホテル・リート・アドバイザーズ株式会社 代表取締役社長 古川尚志 氏

1.2018年12月期 決算ハイライト

古川尚志氏:ジャパン・ホテル・リート・アドバイザーズの古川でございます。本日は、お忙しい中お集まりいただきまして、誠にありがとうございます。これより、ジャパン・ホテル・リート投資法人の2018年12月期の決算の内容と、本年の見通しについてご説明いたします。また、先月(2019年1月)実施いたしました公募増資、そして物件の取得につきましてもご説明させていただきます。

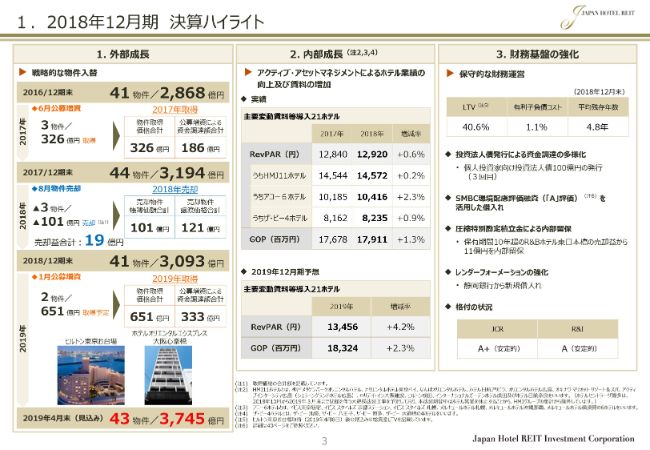

それでは、ご説明に入らせていただきます。3ページをご覧ください。決算のハイライトを整理いたしました。まず外部成長ですが、2018年は東京のリミテッドサービスホテル3件を121億円で売却し、譲渡益19億円を計上いたしました。

本年(2019年)1月には公募増資を行い、調達資金を物件の取得に充当いたします。(取得予定の物件は)「ヒルトン東京お台場」と「ホテルオリエンタルエクスプレス大阪心斎橋」の2件のホテルで、取得価格は合計651億円です。この物件取得が完了いたしますと、JHRのポートフォリオはホテル数が43物件、取得価格にして3,745億円の資産規模となります。

次に、内部成長につきまして、(スライドの)真ん中上段をご覧ください。通年比較が可能な変動賃料等を導入した主要21ホテルの業績指標でございます。昨年までは主要3ホテルグループと呼んでいたものです。

昨年は、台風や地震など、例年に比べて多くの自然災害が発生し、この影響でRevPEおよびGOPの成長率が低く抑えられました。21ホテル全体のRevPERは、前年比で0.6パーセントの増加となりました。また、変動賃料の原資となるGOPは、前年比で1.3パーセントの増加でした。

本年度の予算においては、発射台が低いこともあり、前年から4.2パーセントのRevPER成長を見込んでおります。GOPについては保守的に、前年から2.3パーセントの増加を見込んでいます。

3点目の財務戦略につきましては、これまでどおりの保守的な財務方針に基づき、負債コストを考慮しつつ、返済期限の長期化と金利の固定化を図っております。

有利子負債比率につきましては、巡航ベースでおおむね40パーセントを目安と考えておりますが、「ヒルトン東京お台場」の取得が完了しますと、総資産LTVは40.6パーセントとなる見込みです。

昨年は財務基盤の安定性強化を図るために、物件売却益の一部を、圧縮特別勘定積立金として内部留保いたしました。また、現在の格付は、JCR(日本格付研究所)がA+、R&I(格付投資情報センター)がAでございます。

1.2018年12月期 決算ハイライト(続き)

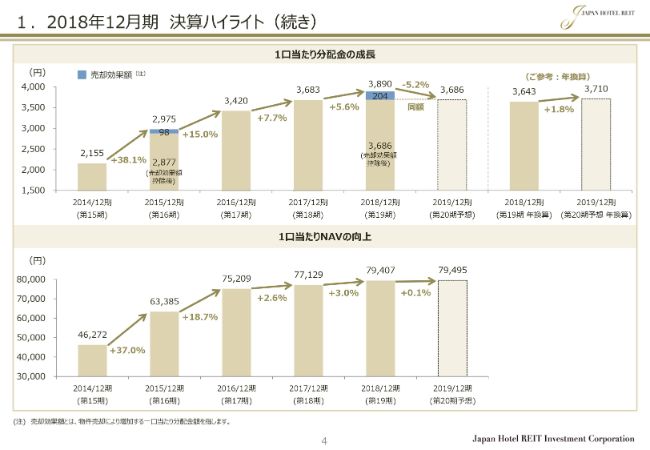

4ページの上段は、1口当たり分配金の推移です。2018年の分配金は、1口当たり3,890円となり、前年比で5.6パーセントの増配となりました。3,890円には物件売却効果の204円が含まれておりますので、この一過性要因を除いた分配金実績は、1口当たり3,686円となります。

本年度は、年初の公募増資により希薄化が生じますので、負ののれんを活用いたします。それにより、本年度の予想分配金は、物件売却効果を除いた昨年の分配金と同じ、1口当たり3,686円となります。

年換算ベースの比較をしますと、2019年の予想分配金は、1口当たり3,710円となり、昨年の年換算ベースの実績3,643円から、1.8パーセントの増加となります。

スライドの下段は、NAVの推移でございます。2018年12月期末のNAVは79,407円となり、物件売却の効果と鑑定価格の上昇により、前年末から3.0パーセント増加いたしました。

1.2018年12月期 運用実績

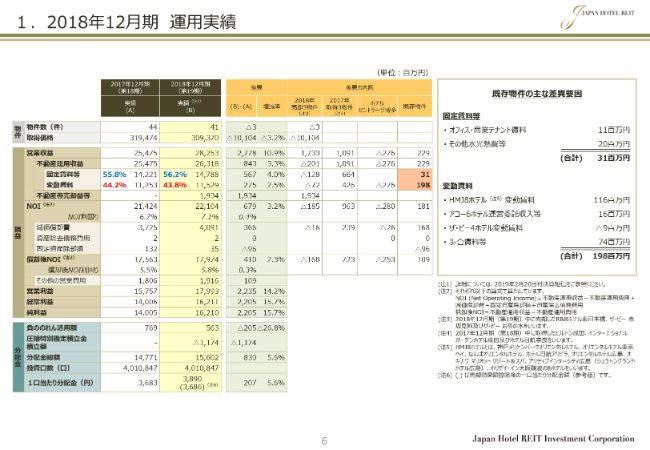

それでは、決算の説明に移ります。6ページをご覧ください。2018年12月期の決算と前年度を比較したチャートでございます。

まず、内部成長の内容です。スライドの右側の「既存物件の主な差異要因」をご覧ください。通年比較が可能な37件の既存物件につきまして、賃料収入の変化をまとめております。

収益増加のドライバーとなったのは、HMJ8ホテルの変動賃料と、主要21ホテル以外の売上歩合賃料です。歩合賃料等を含む変動賃料は、前年度からプラス1.9パーセントとなり、総額で1億9,800万円増加いたしました。固定賃料も増加しましたので、固定・変動を合わせた賃料収入は、前年からプラス1.0パーセントとなり、総額で2億2,900万円増加しました。

(スライドの)チャートの一番下が分配金です。先ほど触れましたとおり、自然災害の影響が大きかったため、物件売却効果を除くと、昨年の分配金は1口当たり3,686円となり、前年からはフラットの水準でございます。

2.2019年12月期 収益予想

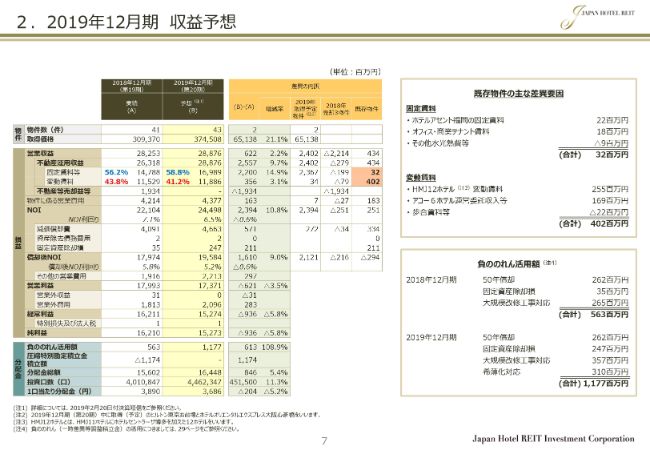

続きまして、収益予想です。7ページをご覧ください。本年予想と昨年実績を比較した表でございますが、新規取得2物件、昨年売却いたしました3物件、それ以外の41既存物件の3グループに分けてまとめております。

まず、内部成長ですが、(スライドの)右上の「既存物件の主な差異要因」をご覧ください。通年比較ができる既存41物件が対象です。

固定賃料については、「ホテルアセント福岡」の賃料が改定により2,200万円増加いたします。また、他のホテルにおきましても、付帯するオフィス・商業施設のテナントの入れ替えや、賃料の更改により、固定賃料が1,800万円増加する見込みです。

変動賃料については、本年は売上歩合賃料等の減少を2,200万円見込んでおりますが、全体では前年からプラス3.5パーセント、総額で4億200万円の増加を予想しております。変動・固定を合わせた賃料合計は、前年からプラス1.7パーセント、総額で4億3,400万円増加する見込みです。

以上の前提となるホテルレベルのKPI予想につきましては、のちほど内部成長のセクションでご説明いたします。

(スライドの)右下に「負ののれん活用額」の内訳がございます。公募増資による希薄化にかかわる活用額は、一番下の3億1,000万円です。

(スライドの)チャートの一番下が分配金になります。本年の予想分配金は、負ののれんの活用により、1口当たり3,686円となります。

1.継続的な外部成長

続きまして、外部成長です。10ページをご覧ください。今回の新規2物件の取得が完了しますと、JHRの資産規模は約3,750億円になります。2014年12月末からは2倍以上、2012年の合併時からは3倍以上の成長でございます。

また、こちらの(スライドの)表にありますとおり、物件の売却により、ポートフォリオの質の向上を図っております。昨年(2018年)は、スライド下段の左側にありますとおり、東京都内の宿泊特化型ホテル3件を売却いたしました。本年(2019年)は、2月に「ホテルオリエンタルエクスプレス大阪心斎橋」を取得し、4月には「ヒルトン東京お台場」の取得が完了する予定です。

「ヒルトン東京お台場」は、売却されることが極めて少ない、東京都心に立地するハイエンドの大型フルサービスホテルです。JHRにとって(最大の)トロフィーアセットの取得となります。東京で、3件のリミテッドサービスホテルが、希少性の高い大型フルサービスホテルに置き換わりますので、ポートフォリオの質が大きく向上いたします。

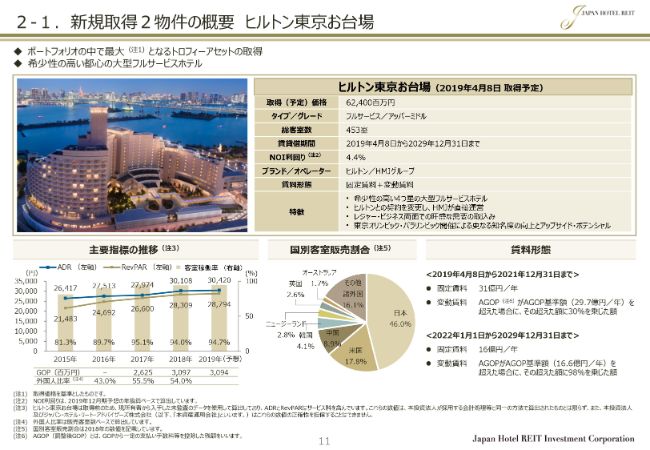

2-1.新規取得2物件の概要 ヒルトン東京お台場

それでは、今回の取得物件のご説明に入ります。まず、「ヒルトン東京お台場」ですが、スライド下段左側の「主要指標の推移」をご覧ください。ヒルトンにリブランドされた2015年以降、RevPERが大きく上昇しております。新規供給の影響を受けてRevPAR成長が鈍化した宿泊特化型ホテルに比べて、非常に高い成長率でございます。

その右のチャートにありますが、宿泊ゲストのインバウンド比率は5割を超えています。ホテルグレードの高さを反映し、単価の高い米国・英国・オーストラリアからの宿泊客が多いことが特徴であります。

当ホテルはヒルトンとのマネジメント契約により運営されていますが、今回の取得を期にヒルトンとのフランチャイズ契約に変更し、HMJプラットフォームを活用した運営体制に変更いたします。コストの削減が図られるとともに、私どもが得意とするアクティブ・アセットマネジメントによるアップサイドの追求が可能になります。1室当たりの収容人数を増やす客室改装や、客室数そのものを増やすレイアウトの変更は、収益向上につながる有効な手段の1つではないかと考えています。

取得と同時に運営体制の変更を行うため、当初の3年弱は収益の安定性確保を重視し、固定賃料の割合を高く設定しています。本年のNOI利回りは4.4パーセントと予想していますが、これは変動賃料が発生せずに、固定賃料の31億円のみが支払われると想定した水準であります。

私どもは、当ホテルの収益向上ポテンシャルは非常に高いと考えています。また、来年には東京オリンピック・パラリンピックによるホテル業績の押し上げ効果も期待できます。このようなことから、当ホテルの賃料スキームは、安定性の確保と収益のアップサイドがうまくバランスするように構築いたしました。

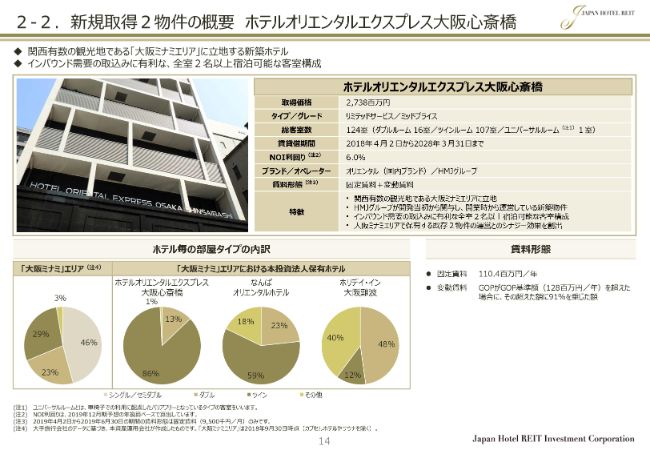

2-2.新規取得2物件の概要 ホテルオリエンタルエクスプレス大阪心斎橋

「ホテルオリエンタルエクスプレス大阪心斎橋」は、関西有数の観光地である大阪ミナミエリアに立地する宿泊特化型ホテルです。昨年(2018年)4月にオープンしたばかりの、スタイリッシュなデザインの新築ホテルでございます。全室2名以上の宿泊が可能であり、インバウンド需要の取り込みに有利な客室構成になっています。

JHRは、大阪ミナミエリアでHMJが運営するホテルをほかにも2件所有していますので、これらのホテルとの運営面のシナジー効果も期待できます。私どもはHMJを通し、本ホテルの開発に当初から関与しています。HMJと共同して、大阪ミナミエリアにおける長年の運用経験と知見を活かし、魅力のある投資案件に仕上げることができたと考えています。

収益予想ベースのNOI利回りは、6.0パーセントです。開発当初から取り組んだもので、魅力的な価格での物件取得が可能になりました。

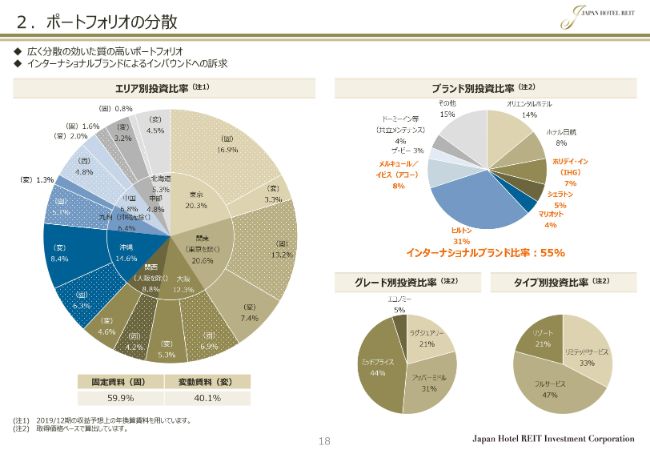

2.ポートフォリオの分散

次に、ポートフォリオの現状についてご説明いたします。18ページの左のチャートが、賃料ベースの地域分散です。今回の取得により、東京の比率が10.9パーセントから20.3パーセントに増えます。各地域の宿泊マーケットの大きさを考えますと、地域分散の観点からも、よりバランスのとれたポートフォリオになると考えています。

(スライドの)右上がホテルブランドの構成でございます。インバウンド需要の取り込みに有利なインターナショナルブランドの比率は、今回の「ヒルトン東京お台場」の取得により48パーセントから55パーセントに上昇いたします。

(スライドの)右下のホテルグレードによる分散のチャートをご覧ください。ラグジュアリーとアッパーミドルを合わせると、52パーセントの比率となります。1年前はこの比率が41パーセントでしたので、ポートフォリオのクオリティは着実に向上しています。参入障壁が低く、新規供給や民泊の影響を受けやすいエコノミークラスについては、従来から慎重な見方をしており、現状では5パーセントと低い水準となっています。

1.運用手法

続きまして、内部成長でございます。20ページの一覧表は、43件のホテルを賃料形態に基づき5通りに分類したものでございます。

(一覧表の)オレンジ色の枠内の「不動産運用収益」の合計をご覧ください。年間残ベースの本年予想賃料における固定・変動の割合は、固定が60パーセントであるのに対し、変動が40パーセントになります。今回取得する「ヒルトン東京お台場」は当初の固定賃料割合が高いため、結果としてポートフォリオ全体の固定賃料割合が上昇いたしました。

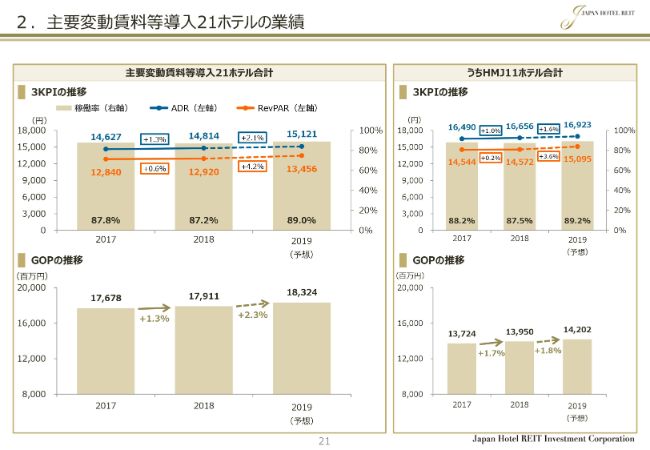

2.主要変動賃料等導入21ホテルの業績

本年の収益予想の前提となるホテル業績指標についてご説明いたします。スライドの左側が、変動賃料が導入されている通年比較が可能な21ホテルのKPIです。大規模改装のために閉館中の「ホテルセントラーザ博多」は、集計から外しています。

(スライドのグラフの)オレンジ色のラインがRevPARでございます。昨年(2018年)は、自然災害の影響により、RevPARが低く抑えられました。RevPAR成長率は、上半期がプラス2.5パーセント、下半期がマイナス0.9パーセント、通年でプラス0.6パーセントでした。本年は低めの発射台からのスタートとなりますので、通年でプラス4.2パーセントのRevPAR成長率を見込んでいます。

(スライドの)下段がGOPです。期初の予想ということもあり、やや保守的に、本年は前年比でプラス2.3パーセントを見込んでいます。

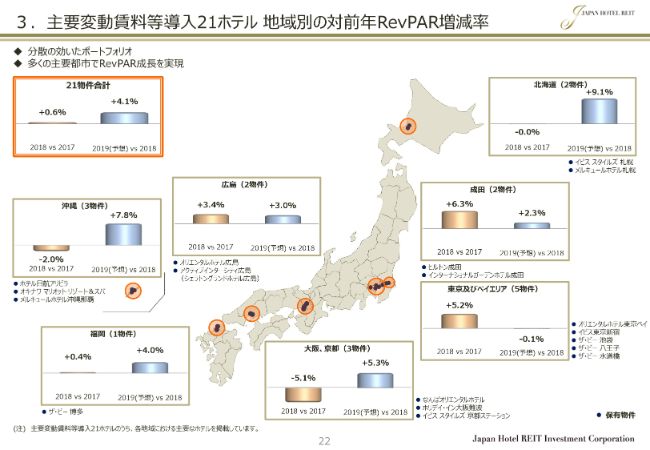

3.主要変動賃料等導入21ホテル 地域別の対前年RevPAR増減率

22ページでは、主要21ホテルについて、地域別にRevPAR成長を比較しています。昨年(2018年)のRevPAR成長は、地震と台風の影響により、「大阪、京都」「沖縄」がマイナス成長、「北海道」がほぼフラットとなりました。

一方、成長率が高かったのが「東京及びベイエリア」と「成田」です。「東京及びベイエリア」では、東京ディズニーリゾート35周年記念イベントの効果が大きく、また、「成田」では空港利用者の増加がホテル宿泊需要の増加につながりました。

本年に関しましては、昨年災害の影響が大きかった札幌・沖縄・大阪のRevPAR成長率を高く見込んでいます。本年は改元に伴いゴールデンウィークが10連休となり、また、ラグビーワールドカップが9月後半から1ヶ月半にわたり開催されますが、本収益予想におきましては保守的に、これらの影響を大きくは見込んでいません。

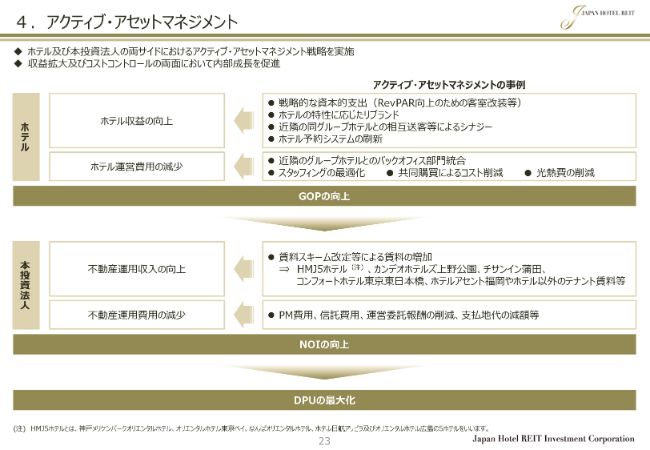

4.アクティブ・アセットマネジメント

23ページにお進みください。私どもはホテル運営会社と協力し、積極的にホテル業績を向上させるアクティブ・アセットマネジメントを標榜しています。代表的なものは、客室改装や付帯施設の整備・改修等、売上の向上を目指した戦略的設備投資でございます。また、コスト面におきましても、ホテル運営体制の効率化をはじめとして、さまざまな費用削減策を実行しています。

投資法人におきましても、賃料スキームの変更や賃料改定、運用費用の削減等によりNOIの向上を図っており、ホテルと投資法人の両サイドで内部成長を促進し、DPUの最大化に努めています。

4.アクティブ・アセットマネジメント(続き)

24ページは、アクティブ・アセットマネジメントの事例でございます。左側は、「ホテルセントラーザ博多」の大規模改修の事例です。当ホテルは6ヶ月間にわたる工事を終え、(2019年)4月9日にリニューアルオープンいたします。「オリエンタルホテル福岡 博多ステーション」として生まれ変わりますので、福岡にお出かけの際にはぜひご覧いただければと思います。よろしければお泊まりいただけますと幸甚でございます。

(スライドの)右側は、賃料スキームにかかわるアセットマネジメント施策のトラックレコードです。スキームの変更や賃料の更改により、着実に内部成長に寄与する実績を積み上げてきています。

5.資本的支出及び減価償却費

次に、CAPEXにつきまして、簡単にご説明いたします。昨年(2018年)は、減価償却費40億9,100万円に対し、CAPEXは30億5,600万円でした。本年は、減価償却費46億6,300万円に対し、67億7,800万円のCAPEXを予定しています。「ホテルセントラーザ博多」の大規模改修コストである31億円を除いた通常ベースのCAPEXは、36億7,800万円です。

CAPEXの総額は、運用資産の拡大に伴い増加しておりますが、当面は減価償却費の範囲内で推移する見込みです。

1.財務の状況

次に、財務戦略です。私どもは、保守的な財務運営を基本方針としております。有利子負債比率は、昨年(2018年)の物件売却後に、一時的に若干下がりましたが、「ヒルトン東京お台場」の取得完了後に40.6パーセントとなる見込みです。これはおおむね、巡航ベースの総資産LTVの目安である40パーセントの範囲内と考えております。

固定金利比率も高く維持し、現在は90パーセント後半の水準です。アップフロントフィー等を含んだ有利子負債コストは1.1パーセントです。有利子負債コストを考慮しながら借入期間の長期化を進めており、平均借入残存年数は4.8年になっております。

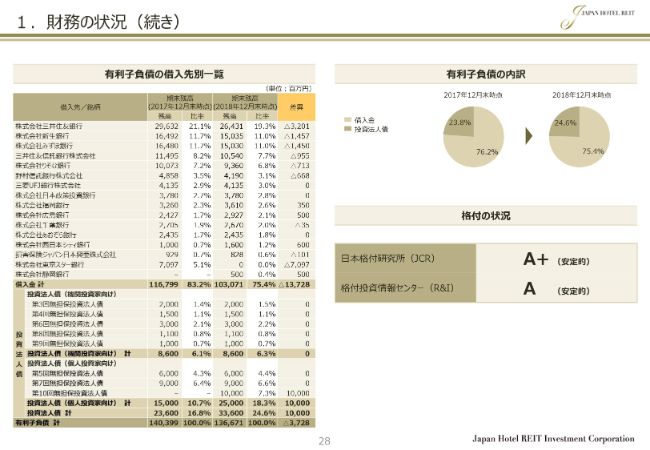

1.財務の状況(続き)①

昨年(2018年)は、新たに静岡銀行からの借入を行いました。また、投資法人債の発行により、負債コストの削減と借入期間の長期化を図っています。昨年は2月に期間10年、100億円の個人投資家向け投資法人債を発行しました。

昨年は格付の変更はなく、JCR(日本格付研究所)がA+、R&I(格付投資情報センター)がAでございます。

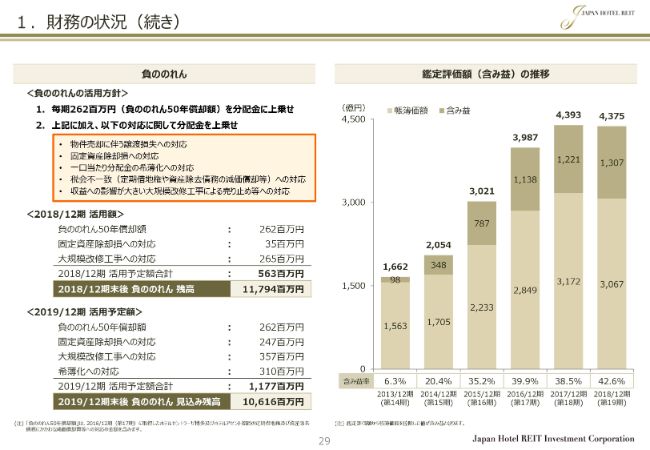

1.財務の状況(続き)②

負ののれんの活用方針につきまして、簡単にご説明いたします。各年度におきまして、2億6,200万円の50年償却額と、こちらの(スライドの)オレンジ色の枠内の項目について、負ののれんを取り崩し、分配金総額に上乗せいたします。

「ホテルセントラーザ博多」の大規模改修工事に関しましては、閉館に伴う賃料減少への対応として、本年度は3億5,700万円を活用する予定です。本年度末の負ののれん残高は、約106億円となる予定です。

(スライドの)右のチャートは、JHRの含み益の推移です。2018年末の含み益は、1,300億円を超えております。帳簿価格に対する含み益率は40パーセントを超え、全J-REITの中でも最も高い水準であります。

1.マーケット環境

次に、マーケット環境に移ります。31ページをご覧ください。左の図は、日本全国の延べ宿泊者数の推移でございます。2018年の速報値は、外国人の延べ宿泊者数が前年比でプラス11.1パーセントと2桁成長になる一方、日本人の延べ宿泊者数がやや減少したため、全体では前年比でフラットとなりました。この統計数値は新規開業ホテルの宿泊者数が翌年6月に加算されるため、それを反映したものが確定値となります。

こちらのチャートの中で、一昨年(2017年)をご覧いただきますと、外国人の延べ宿泊者数が前年比でプラス14.8パーセント、全体では前年比で3.5パーセント増加しておりますが、昨年(2018年)6月にそれぞれ速報値から大きく上方修正されております。2018年についても同様に、今年6月に上方修正が予想されますので、全体では2パーセントから3パーセントの伸びになるのではないかと考えております。

1.マーケット環境(続き)①

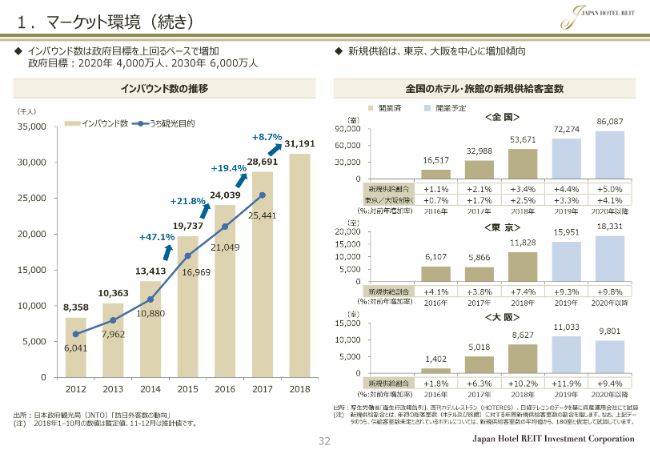

32ページの左の図が、インバウンド数の推移です。2018年のインバウンド数は、前年から8.7パーセント増加して3,100万人を超えました。上期が前年比でプラス15.6パーセント、下期がプラス2.4パーセントでしたので、自然災害がなければ十分に二桁成長を達成していたと思われます。

(スライドの)右のチャートは、客室の新規供給に関するデータでございます。各種メディアの情報に基づき、弊社が独自に集計したものですが、廃業施設は考慮しておりません。東京・大阪では、昨年から新規供給が大きく増えております。本年も昨年に続き、客室ストックが1割前後拡大すると予想されます。

一方、インバウンドの増加により、宿泊需要も継続して増加しております。現在は、供給と需要が同時に拡大している状況にあり、ホテル市場の需給バランスは地域によりまだら模様です。例えば、東京は昨年半ばに軟化トレンドが底を打ち、回復基調にあるのに対しまして、大阪や京都は東京に比べて回復が遅れております。ポートフォリオの効果的な地域分散が、より一層重要になる局面であると考えております。

1.マーケット環境(続き)②

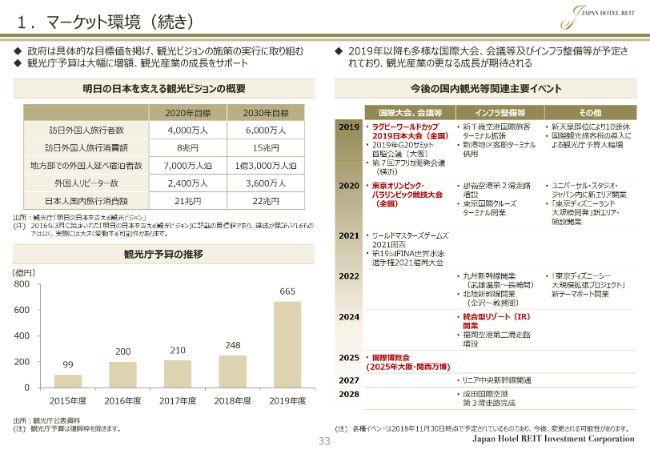

33ページの右側をご覧ください。今後の10年は、観光産業に関連する大きなイベントが目白押しとなります。今年は9月20日から1ヶ月半、ラグビーワールドカップが開催され、来年はいよいよ東京オリンピック・パラリンピックでございます。さらに、2025年の大阪・関西万博の開催が、昨年決定いたしました。加えまして、日本に統合型リゾート(IR)を導入する計画も進められております。

東京オリンピック・パラリンピックでは、数週間にわたり、日本が世界に大きくPRされます。日本にまだ来たことがない世界中の多くの人々が日本を訪れるきっかけになりますので、オリンピック以降のインバウンドのさらなる拡大につながる可能性があると考えております。

6.サステナビリティへの取組み

サステナビリティへの取り組みにつきまして、40ページをご覧ください。スライドの下段になりますが、昨年(2018年)はホテル特化型J-REITとして初めてGRESBリアルエステイト評価を受けまして、GRESBレーティングにおいて上から2番目となる「4-star」の評価を取得しております。私どもは、社会や環境と共存する長期的な成長を目指し、サステナビリティの向上に取り組んでまいります。

以上ですが、最後に一言コメントさせていただきます。ホテル市場は、需要と供給がともに増加し、拡大しております。一方で、需給バランスにつきましては、地域によりばらつきがありますので、ホテル業績も市場の見方も、一様ではない状況になっております。そんな中、情報量の多さやネットワークの広さといった私どもの強みを、投資機会に活かしやすい環境になっていると感じております。

これからも、JHRらしい魅力的な投資機会を生み出していく所存ですので、引き続きご支援のほど、よろしくお願い申し上げます。ご清聴、ありがとうございました。